Разработка системы прогнозирования динамики инструментов финансового рынка на примере фьючерса РТС с помощью нейросетевой системы

Введение

Постоянно растущая конкуренция на

современных рынках капитала вызывает интерес к новым информационным

технологиям, позволяющим в условиях жестких временных ограничений принимать

эффективные управленческие решения. При этом решающими факторами являются

снижение трудоемкости и повышения качества анализа.

Одним из перспективных и широко

применяемых направлений автоматизации решения трудноформализуемых задач

является применение технологий искусственного интеллекта. Среди важнейших

направлений в области искусственного интеллекта особый интерес представляют

нейронные сети. Благодаря своим уникальным качествам они позволяют преодолеть

трудности, возникающие при практическом использовании классических методов

анализа. К этим качествам относятся:

· приспособленность к

работе с зашумленными данными;

· возможность

обучения и адаптации в автоматическом режиме;

· учет качественных

данных, плохо поддающихся формализации;

· способность

учитывать большое количество факторов;

· универсальность.

Человеческий мозг подобен сложному,

нелинейному компьютеру. Он создает из своих компонентов-нейронов связи и сети,

способные выполнять определенные задачи: распознавание сигналов, чувств,

образов, моторных функций. Нейронная сеть головного мозга пластична и способна

к настройке под влиянием изменяющейся окружающей среды.

Нейроны работают как единицы

обработки информации. В искусственных нейронных сетях моделируется работа

человеческого мозга. Они накапливают информацию из поступающих данных, и для

накопления знаний применяются связи между нейронами - синаптические веса. Таким

образом, нейронным сетям можно дать следующее определение:

Нейронная сеть - это параллельный

распределенный процесс накопления экспериментальных знаний и предоставление их

для дальнейшей обработки.

Нейронные сети не программируются, а

обучаются выявлять сложные зависимости между входными и выходными данными

(сигналами). Возможность обучения - одно из главных преимуществ нейронных сетей

перед традиционными алгоритмами.

По способу обучения нейронные сети

делятся на:

. обучающиеся с учителем, где

для каждого входного вектора задается эталонное значение, представляющее собой

требуемый выход;

. обучающиеся без учителя, не

требующие сравнения с заранее известными ответами.

Для обучения нейронной сети

используется специальный алгоритм, с помощью которого можно получить верный

результат на основании даже неполных, искаженных и зашумленных входных данных.

Алгоритм обучения выстраивает синаптические веса нейронной сети таким образом,

чтобы добиться необходимой структуры взаимосвязи нейронов.

По способу настройки весовых

коэффициентов нейросети бывают:

. с фиксированными связями,

когда весовые коэффициенты подбираются сразу исходя из условия задачи.

. с динамическими связями,

где настройка весов происходит в процессе обучения.

Входная информация, которую

обрабатывает нейронная сеть, может быть представлена в виде действительных

чисел (аналоговая информация), либо в виде единиц и нулей (двоичная

информация).

Среди различных нейросетевых моделей

(сети прямого распространения, реккурентные сети и сети радиально-базисных

функций), самоорганизующаяся карта Кохонена является разновидностью нейронной

сети, использующей неконтролируемое обучение. Её обучающее множество состоит из

входных сигналов, при этом выход сети не сравнивается с эталонным значением, то

есть, можно сказать, что в процессе обучения она сама учится понимать структуру

данных. Данная нейросеть удобна в использовании задач классификации и

прогнозирования, так как она способна работать с большим объемом данных n-мерной размерности, преобразуя ее к

двумерному виду, который в дальнейшем удобно анализировать, выходной результат

визуализируется на карте.

1. Постановка задачи

Цель работы - разработка системы

прогнозирования динамики инструментов финансового рынка на примере фьючерса РТС

с помощью нейросетевой системы. Система прогнозирования выявляет корреляцию

между российским индексом и зарубежными финансовыми инструментами (индексы,

акции, фьючерсные контракты).

Входным сигналом в работе является N-мерный вектор  - показатели цен закрытия финансовых инструментов, где

- показатели цен закрытия финансовых инструментов, где  соответствует i-му набору цен для данного финансового инструмента. Выходной

сигнал Y - множество кластеров (группа активных нейронов определенной

размерности, выход которых отличен от нуля), характеризующие определенные

категории входных векторов.

соответствует i-му набору цен для данного финансового инструмента. Выходной

сигнал Y - множество кластеров (группа активных нейронов определенной

размерности, выход которых отличен от нуля), характеризующие определенные

категории входных векторов.

Формально постановку задачи можно

сформулировать следующим образом:

Пусть  - множество объектов, а Y - множество кластеров. Задана функция расстояния между объектами

- множество объектов, а Y - множество кластеров. Задана функция расстояния между объектами  Необходимо разбить данную выборку объектов на непересекающиеся

подмножества (кластеры, т.е. объединения взаимосвязанных между собой объектов)

таким образом, чтобы каждый кластер состоял из объектов, близких по метрике

Необходимо разбить данную выборку объектов на непересекающиеся

подмножества (кластеры, т.е. объединения взаимосвязанных между собой объектов)

таким образом, чтобы каждый кластер состоял из объектов, близких по метрике  , а объекты разных кластеров существенно различались. Алгоритм

кластеризации это функция a:

, а объекты разных кластеров существенно различались. Алгоритм

кластеризации это функция a:  ,

которая любому объекту

,

которая любому объекту  ставит

в соответствие номер кластера

ставит

в соответствие номер кластера  .

.

Для исследования используются

следующие входные данные: биржевые котировки по 16 финансовым инструментам за 7

рабочих дней. В данной работе использованы дневные цены закрытия, то есть цены

финансовых инструментов на конец торгов. В качестве анализируемого инструмента

выбран фьючерс на индекс РТС с ближайшим исполнением (июнь 2017 г.), как

имеющий наибольшую волотильность, и как следствие, наибольшую доходность.

Для системы вычисляется цепной

прирост цен закрытия за 7 рабочих дней, и с учетом корреляции РТС и других

инструментов, делается прогноз динамики цен для российского индекса на

следующий день. Так как РТС является прогнозируемым, то прирост цен РТС

вычисляется со сдвигом на один день вперед по отношению к другим инструментам.

Выход нейронной сети - положение

финансовых инструментов на карте Кохонена в соответствии с их корреляцией.

Непосредственно для прогноза берется

изменение цен инструментов с наибольшей корреляцией с РТС за день,

предшествующий прогнозируемому. По направлению движения этих цен (рост или

снижение) делается прогноз направления движения цены РТС.

. Математическая формализация

Основным функциональным элементов

искусственной нейронной сети (далее - ИНС) является искусственный нейрон (далее

- ИН) или нейроподобный элемент (НПЭ). ИН могут работать как с аналоговой, так

и с цифровой (бинаризованной) информацией.

Определение 1:

Аналогом ИН называется

вычислительный элемент, определяемый соотношением:

,

,

где

-

входной сигнал.

-

входной сигнал.

-вектор

(набор) весовых коэффициентов (синаптических связей).

-вектор

(набор) весовых коэффициентов (синаптических связей).

-

размерность входного сигнала.

-

размерность входного сигнала.

значение

смещения, эквивалентное

значение

смещения, эквивалентное  , если

принять, что

, если

принять, что  = 1.

= 1.

функция

активации, являющаяся нелинейным преобразованием аргумента.

функция

активации, являющаяся нелинейным преобразованием аргумента.

Виды функции активации:

. Сигмоидная функция:

Рисунок 1. Схематическое

представление сигмоидной функции (слева - логистическая функция, справа -

гиперболический тангенс)

. Пороговая функция:

Рисунок 2. Пороговые функции

активации

. Линейная функция активации

со смещением:

Рисунок 3. Функция активации со

смещением

Схематично, искусственный нейрон

представляется следующим образом:

Рисунок 4. Схема искусственного

нейрона. Здесь  -входной

сигнал, ∑ - сумматор, f - функция активации, Y - выходной сигнал

-входной

сигнал, ∑ - сумматор, f - функция активации, Y - выходной сигнал

Искусственные нейроны (как в мозгу,

так и в вычислительном смысле) объединяются в слои.

Определение 2:

Слоем называется группа нейронов, на

которые входной сигнал приходит одновременно (Рисунок 5).

Рисунок 5. Схематическое

представление слоя нейрона

Выход m-го искусственного нейрона в слое

записывается в следующем виде:

, m = 1, M

, m = 1, M

M - число нейронов в слое.

m - номер нейрона в слое.

-

входной сигнал слоя.

-

входной сигнал слоя.

В =  - вектор смещений для нейронов слоя.

- вектор смещений для нейронов слоя.

-

функция активации m-го нейрона в слое.

-

функция активации m-го нейрона в слое.

Слои могут объединяться в нейронную

сеть.

Определение 3:

Нейронной сетью называется

структура, состоящая из связанных между собой слоев нейронов.

Соотношение вход-выход  -го слоя сети запишется в следующем виде:

-го слоя сети запишется в следующем виде:

,

,

,

,

-

число слоев;

-

число слоев;

-

размерность входа j слоя сети;

-

размерность входа j слоя сети;

j - номер слоя.

Между слоями могут быть установлены

связи различного типа. В общем случае выход слоя с номером j подается на вход слоя с номером j+s.

Связи называются:

боковыми (латеральными), если s = 0.

последовательными, если s=1.

перекрестными, если s > 1.

обратными, если s<0.

НС может быть реализована с помощью

различных технических устройств - цифровых, аналоговых, оптических.

Определение 4:

Шагом работы НС называется

промежуток времени между подачей входного сигнала на 1-ый слой и получением

выходного сигнала последнего слоя.

Определение 5:

Нейронным (нейросетевым) алгоритмом

называется вычислительная процедура, которая может быть реализована на НС.

. Описание кохоненоподобной

нейросетевой модели

Сеть Кохонена представляет собой

однослойную сеть, которая построена из нейронов типа WTA (Winner Takes All - победитель получает

все).

Принцип работы самоорганизующихся

карт Кохонена повторяет способ обработки информации головным мозгом -

отображение признаков. Модель Кохонена осуществляет сжатие данных, или другими

словами, отображает многомерное векторное пространство на двумерное выходное

пространство. На Рисунке 6 изображена модель работы самоорганизующихся карт,

которая принадлежит к классу нейронных сетей с обучением без учителя.

Рисунок 6. Модель работы

самоорганизующихся карт

Нейрон, наиболее «близкий» к

входному вектору, становится победителем, после чего переходит в активное

состояние. Победитель определяет топологическую окрестность, где производится

корректировка возбуждаемых нейронов. Таким образом, происходит упорядочивание

нейронов в виде значимой системы координат.

. Алгоритм обучения сети Кохонена

Основной подход к соревновательному

обучению - выявление нейрона-победителя для данного входного вектора.

Нейрон-победитель (i*) будет служить прототипом для этого вектора. Он подбирается так,

что его вектор весов  находится

ближе к данному входному вектору, чем у всех остальных нейронов:

находится

ближе к данному входному вектору, чем у всех остальных нейронов:  (для всех i). Если применить правила обучения нейронов, обеспечивающие

одинаковую нормировку всех весов

(для всех i). Если применить правила обучения нейронов, обеспечивающие

одинаковую нормировку всех весов  , то победителем окажется нейрон, дающий наибольший отклик на

данный входной стимул:

, то победителем окажется нейрон, дающий наибольший отклик на

данный входной стимул:

. Выход такого нейрона усиливается до единицы, а остальных -

подавляется до нуля.

. Выход такого нейрона усиливается до единицы, а остальных -

подавляется до нуля.

Количество нейронов в

соревновательном слое определяет максимальное разнообразие выходов и выбирается

в соответствии с требуемой степенью детализации входной информации. В основу

функционирования соревновательных сетей заложена минимизация некого

функционала.

Суть этого функционала - минимизация

квадратичного отклонения входных векторов от их прототипов - весов

нейронов-победителей.

Структура НС (нейронной сети),

предложенная финским ученым Т. Кохоненом, выглядит так:

Рисунок 7. Структура сети Кохонена

Совокупность ИН в сети представляет

собой матрицу размерности n=N1*N1 (матрица для простоты изображена в виде вектора) с функцией

активации f(x) (Рисунок 8.Сигмоидная функция активации).

Рисунок 8. Сигмоидная функция

активации

Входные компоненты - элементы  исследуемой выборки представляются в следующем виде:

исследуемой выборки представляются в следующем виде:

где i = 1…N, norm =  , A

> 1 - константа.

, A

> 1 - константа.

При таком экспоненциальном

определении получается хорошее распределение входов, соответствующее разным

входным ситуациям.

Все нейроны в матрице Кохонена

соединены боковыми (латеральными связями). Боковая связь - это функция

расстояния, определяемая соответствующим образом: нейроны, размещенные близко,

усиливают друг друга, в то время как, наиболее отдаленные нейроны не оказывают

никакого влияния. Поэтому степень бокового взаимодействия - коэффициенты  (i = 1,..n, j = 1…n) описываются функцией:

(i = 1,..n, j = 1…n) описываются функцией:

где (i = 1,..N1, j = 1…N1).

Коэффициентам  (i = 1,..N, j = 1…n) первоначально присваиваются случайные значения из интервала

(0,1), которые далее нормализуются:

(i = 1,..N, j = 1…n) первоначально присваиваются случайные значения из интервала

(0,1), которые далее нормализуются:

Это делается потому, что

окончательные значения весовых коэффициентов  должны приближаться к нормализованным входным векторам, а

нормализация перед началом обучения приближает весовые коэффициенты к их

окончательным значениям, сокращая, таким образом, процесс обучения.

должны приближаться к нормализованным входным векторам, а

нормализация перед началом обучения приближает весовые коэффициенты к их

окончательным значениям, сокращая, таким образом, процесс обучения.

Далее, на каждом шаге обучения

настройка весов  определяется

выражением:

определяется

выражением:

где  - связь i-го входа с j-м нейроном.

- связь i-го входа с j-м нейроном.

-

индекс нейрона-победителя.

-

индекс нейрона-победителя.

-

индекс обучающегося нейрона.

-

индекс обучающегося нейрона.

-

функция Гаусса от расстояния между обучающимся нейроном и нейроном -

победителем.

-

функция Гаусса от расстояния между обучающимся нейроном и нейроном -

победителем.

-

коэффициент обучения, константа.

-

коэффициент обучения, константа.

Процесс модификации  происходит до тех пор, пока не выполнится условие:

происходит до тех пор, пока не выполнится условие:

≤

ε, ε <<1

≤

ε, ε <<1

Таким образом, выход слоя Кохонена

определяется выражением:

- количество нейронов.- количество

входов.

-

порог.

-

порог.

k -номер нейрона.

j- номер нейрона.

j = 1…n.

. Экспериментальные исследования

Для проверки работы системы был

сделан прогноз динамики фьючерса РТС на двенадцать произвольных дат. Для

анализа использованы данные биржевых котировок фьючерса на индекс РТС и других

финансовых инструментов - зарубежных акций, индексов, фьючерсов.

Котировки по каждому инструменту за

период 7 торговых дней выгружаются с сайта инвестиционного холдинга в виде

файлов в формате txt. Затем данные файлы загружаются в программу. В Таблице 1 приведен

пример входных параметров (цен закрытия для данного тиккера, всего тиккеров 16)

для нейросети на первом временном интервале для 7 торговых дней. Испольлуемые

данные: <TICKER> - сокращенное название финансовых инструментов,

<DATE> - даты, рассматриваемые на данном временном интервале (в формате

ггггммдд), <CLOSE> - показатели цен закрытия финансовых инструментов.

Другие данные, которые не используются: <PER> - интервал (дневной),

<TIME> - время внутри интервала, <OPEN> - цена открытия (цена на

начало торгов), <HIGH> - наибольшая цена за период торгов <LOW> -

наименьшая цена за период торгов, <VOL> - объем торгов (оборот за период

по инструменту в денежном выражении).

Таблица 1. Входные данные (на

примере котировок американских акций Alcoa Inc)

<PER>

|

<DATE>

|

<TIME>

|

<OPEN>

|

<HIGH>

|

<LOW>

|

<CLOSE>

|

<VOL>

|

|

US1.AA

|

D

|

20170113

|

0

|

32.8100000

|

33.4200000

|

32.5500000

|

33.0200000

|

135345

|

|

US1.AA

|

D

|

20170117

|

0

|

32.9700000

|

33.0100000

|

32.5200000

|

32.6400000

|

72709

|

|

US1.AA

|

D

|

20170118

|

0

|

32.8900000

|

34.8250000

|

32.6900000

|

34.8200000

|

295221

|

|

US1.AA

|

D

|

20170119

|

0

|

34.2300000

|

35.6300000

|

34.2100000

|

35.4150000

|

268158

|

|

US1.AA

|

D

|

20170120

|

0

|

35.3900000

|

35.7300000

|

34.9600000

|

35.6900000

|

263515

|

|

US1.AA

|

D

|

20170123

|

0

|

35.7500000

|

36.3800000

|

35.4600000

|

36.2900000

|

270089

|

|

US1.AA

|

D

|

20170124

|

0

|

37.2900000

|

38.3600000

|

37.2800000

|

37.5000000

|

Был вычислен цепной прирост цен

закрытия за 7 рабочих дней, и с учетом корреляции РТС с другими инструментами,

сделан прогноз динамики РТС на следующий день. Интервалы прироста РТС

относительно других инструментов взяты со сдвигом на один день вперед.

Последняя дата РТС - дата, предшествующая прогнозируемому дню.

Исследование № 1.

Первый исследуемый интервал: прирост

РТС с 16 по 24.01.2017 г. с учетом выходных дней; прирост других инструментов с

13 по 23.01.2017 г. с учетом выходных дней. Прогноз делается на 25.01.17 г.

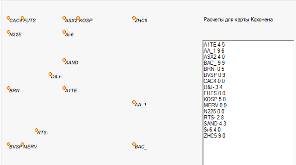

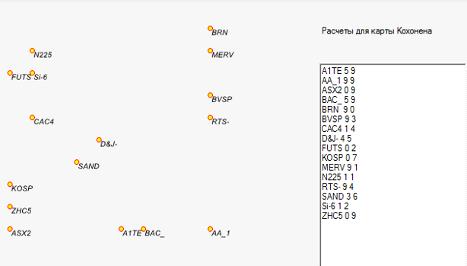

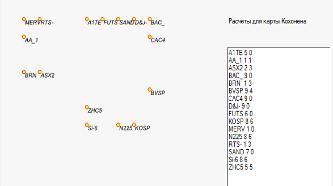

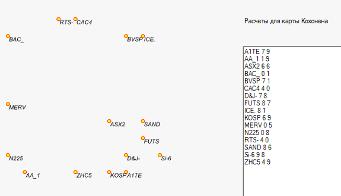

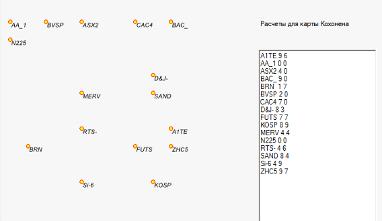

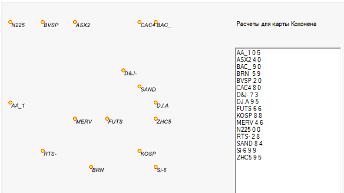

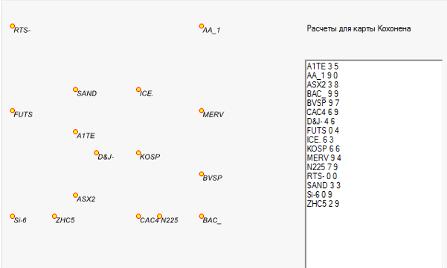

В ходе выполнения программы получена

карта с визуализацией корреляции между исследуемыми инструментами (Рисунок 9).

Получившийся и желаемый (ожидаемый)

выходной сигнал для нейронной сети - это массив двумерных координат

нейронов-победителей (узлов на карте), соответствующих инструментам, которые

изображены в виде желтых точек, а надписи возле них - сокращенные названия

загружаемых финансовых инструментов. В окне справа указаны координаты

инструментов на карте (размерностью 10 × 10) (Рисунок 6).

В данном случае ни с одним из 15

инструментов значительная корреляция РТС не выявлена. Для достоверного прогноза

необходимо нахождение инструментов в одной координате, либо в пределах

нескольких десятых единицы.

На основании полученного результата

делаем вывод, что на данном временном интервале спрогнозировать движение РТС

невозможно. Можем дать рекомендацию: от торговли фьючерсом 25.01.2017 г.

следует воздержаться.

Рисунок 9. Прогноз РТС на 25.01.2017

г.

РТС: 6 интервалов прироста

16-24.01.2017 г. с учетом выходных дней.

Другие инструменты: 6 интервалов прироста

13-23.01.2017 г. с учетом выходных дней.

Исследование № 2.

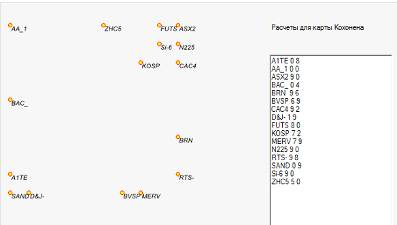

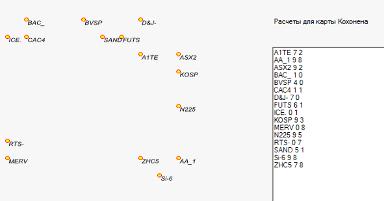

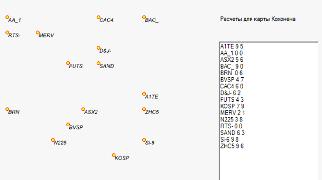

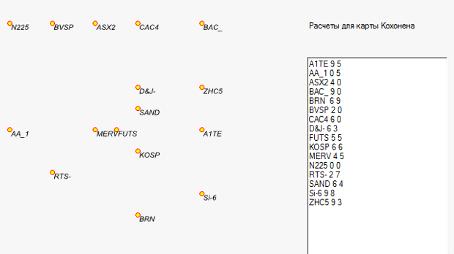

Исследуем следующий временной

интервал (прирост РТС: 18-26.01.2017; прирост других инструментов:

17-25.01.2017 г.). Как видно из Рисунка 10 на данном временном интервале РТС

коррелирует с июньским фьючерсом на нефть марки Brent. Проверим данные

котировок Brent на 26.01.2017 г. Цена открытия 56,55; цена закрытия 57,01. Так

как цена на Brent выросла, делаем прогноз, что цена на РТС 27.01.2017 г. также

вырастет. Проверим верность прогноза. Открытие 115690,00; закрытие 118600,00.

Прогноз верный.

Рисунок 10. Прогноз РТС на

27.01.2017 г.

РТС: 6 интервалов прироста

18-26.01.2017 г. с учетом выходных дней.

Другие инструменты: 6 интервалов

прироста 17-25.01.2017 г. с учетом выходных дней.

Рисунок 11. Динамика цен

коррелирующих инструментов (РТС и Brent)

Рисунок 12. Динамика цен

инструментов, не входящих в кластер РТС

Исследование № 3.

Возьмем третий временной интервал со

сдвигом РТС и других инструментов на один день вперёд (РТС: прирост

19-27.01.2017 г. с учетом выходных дней; иностранные инструменты: прирост

18-26.01.2017 г. с учетом выходных дней) и проследим, какие изменения

произошли. Как видно на Рисунке 13 на данном временном интервале к РТС ближе

всего расположен бразильский индекс BVSP. У данного индекса 27.01.2017 г. наблюдался нисходящий тренд.

Корреляция инструмента с индексом

РТС отображается на карте в координатах, близких к РТС. Направление движения

данного инструмента за сегодняшний день (27.01.2017 г.) будет определять

динамику РТС.

Проверим данные котировок РТС на

30.01.2017 г. Цена на открытии торгов 118350 пунктов, цена на закрытии торгов

117080 пунктов. Спад котировок составил 1270 пунктов. Данные котировок

коррелирующего инструмента за 27.02.2017: BVSP (цена открытия:

66195.2084; цена закрытия: 66033.9871). Как видим, прогноз по третьему

временному интервалу оказался верным.

Рисунок 13. Прогноз РТС на

30.01.2017 г. по корреляции интервалов

РТС: 6 интервалов прироста

19-27.01.2017 г. с учетом выходных дней.

Другие инструменты: 6 интервалов

прироста 18-26.01.2017 г. с учетом выходных дней.

Рисунок 14. Динамика цен

коррелирующих инструментов (РТС и BVSP)

Рисунок 15. Динамика инструментов,

не входящих в кластер РТС

Исследование № 4.

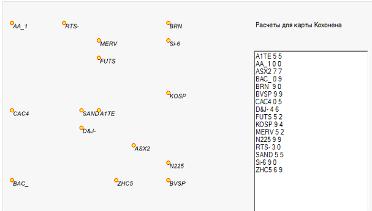

Четвертый исследуемый интервал:

прирост РТС с 02 по 09.02.2017 г. с учетом выходных дней; прирост других

инструментов с 01 по 08.02.2017 г. с учетом выходных дней. Прогноз делается на

10.02.17 г.

В ходе выполнения программы выявлена

зависимость между входными данными, которая отражена на карте (Рисунок 16). Из

15 инструментов наибольшая корреляция с динамикой РТС на исследуемом интервале

наблюдается у следующих инструментов (мировые индексы): Merv (Merval -Аргентина), AA (Alcoa - Америка).

Корреляция инструментов с индексом

РТС отображается на карте в координатах, близких к РТС. Направление движения

данных инструментов за сегодняшний день (09.02.17) будет определять динамику

РТС.

У иностранных индексов и акций,

коррелирующих с РТС, 09.02.17 г. наблюдался рост. Можем предположить, что

10.02.2017 г. у РТС также будет растущий тренд.

Проверим данные котировок РТС на

10.02.2017 г. Цена на открытии торгов 115940 пунктов, цена на закрытии торгов

116500 пунктов. Рост котировок составил 560 пунктов. Данные котировок

коррелирующих инструментов за 09.02.2017: Merval (цена открытия:

19145,67; цена закрытия: 19302,25), Alcoa (цена открытия: 37,39; цена закрытия: 37,41).

Как видим, прогноз по четвертому

временному интервалу был верным.

Рисунок 16. Прогноз РТС на

10.02.2017 г.

РТС: 6 интервалов прироста

02-09.02.2017 г. с учетом выходных дней.

Другие инструменты: 6 интервалов

прироста 01-08.02.2017 г. с учетом выходных дней.

Рисунок 17. Динамика цен

коррелирующих инструментов (РТС, Alcoa и Merval)

Рисунок 18. Динамика цен

инструментов, которые не входят в кластер РТС

Исследование № 5.

Возьмем пятый временной интервал со

сдвигом РТС и других инструментов на один день вперёд (прирост РТС с 03 по

10.02.2017 г. с учетом выходных дней; прирост других инструментов с 02 по

09.02.2017 г. с учетом выходных дней) и проследим, какие изменения произошли.

Как видно из Рисунка 19 сеть Кохонена расположила индекс РТС рядом с

аргентинским индексом Merval. У данного инструмента 10.02.17 г. наблюдался рост. Можем

предположить, что 13.02.17 г. у РТС также будет растущий тренд. Данные

котировок коррелирующего инструмента: Merval (цена открытия: 19145.67, цена закрытия: 19302.25). Направление

движения данного инструмента за сегодняшний день (10.02.2017) будет определять

динамику РТС.

Проверим данные котировок РТС на

13.02.2017 г. Цена на открытии торгов 116610 пунктов, цена на закрытии торгов

117000 пунктов. Рост котировок составил 390 пунктов. Как видим, прогноз по

пятому временному интервалу оказался верным.

Рисунок 19. Прогноз РТС на

13.02.2017 г.

РТС: 6 интервалов прироста

03-10.02.2017 г. с учетом выходных дней.

Другие инструменты: 6 интервалов

прироста 02-09.02.2017 г. с учетом выходных дней.

Рисунок 20. Динамика цен

коррелирующих инструментов (РТС и Merval)

Рисунок 21. Динамика цен

инструментов, не входящих в кластер РТС

Исследование № 6.

Возьмем шестой временной интервал со

сдвигом РТС и других инструментов ещё на один день вперёд (прирост РТС с 06 по

13.02.2017 г. с учетом выходных дней; прирост других инструментов с 03 по

10.02.2017 г. с учетом выходных дней) и проследим, какие изменения произошли.

Как видно из Рисунка 22 сеть Кохонена расположила РТС вместе с французским

индексом CAC-40.

У данного индекса 13.02.17 г.

наблюдался рост цены. Можем предположить, что 14.02.17 г. у РТС также будет

восходящий тренд.

Данные котировок наиболее

коррелирующего инструмента: CAC40 (цена открытия: 4844,22; цена закрытия: 4888, 19). Проверим

данные котировок РТС на 14.02.2017 г. Цена на открытии торгов 117000 пунктов,

цена на закрытии торгов 117040 пунктов. Рост котировок составил 40 пунктов. Как

видим, прогноз по шестому временному интервалу был верным.

Рисунок 22. Прогноз РТС на

14.02.2017 г.

РТС: 6 интервалов прироста

06-13.02.2017 г. с учетом выходных дней.

Другие инструменты: 6 интервалов

прироста 03-10.02.2017 г. с учетом выходных дней.

Рисунок 23. Динамика цен

коррелирующих инструментов (РТС и CAC40)

Исследование № 7.

Возьмем седьмой временной интервал

со сдвигом РТС и других инструментов ещё на один день вперёд (прирост РТС с 07

по 15.02.2017 г. с учетом выходных дней; прирост других инструментов с 06 по

14.02.2017 г. с учетом выходных дней) и проследим, какие изменения произошли.

Как видно на Рисунке 25 РТС в данном случае по координате близок к

аргентинскому индексу Merval.

.02.2017 г данный индекс рос (цена

на открытии торгов 19560,43; цена на закрытии торгов 19657,07). На основании

этих данных прогнозируем рост РТС на торгах 16.02.2017 г.

Проверим данные котировок РТС на

16.02.2017 г. Цена на открытии торгов 117010 пунктов, цена на закрытии торгов

116500 пунктов. Снижение котировок составил 510 пунктов. В данном случае

прогноз был неверным.

Рисунок 25. Прогноз РТС на

16.02.2017 г.

РТС: 6 интервалов прироста

07-15.02.2017 г. с учетом выходных дней.

Другие инструменты: 6 интервалов

прироста 06-14.02.2017 г. с учетом выходных дней.

Исследование № 8.

Возьмем восьмой временной интервал

со сдвигом РТС и других инструментов ещё на один день вперёд (прирост РТС с 08

по 16.02.2017 г. с учетом выходных дней; прирост других инструментов с 07 по

15.02.2017 г. с учетом выходных дней) и проследим, какие изменения произошли.

Как видно на Рисунке 26 РТС в данном случае ближе всего располагается к

американскому индексу Alcoa.

У данного индекса 16.02.17 г.

наблюдалось снижение цены. Данные котировок на 16.02.17: Alcoa (цена открытия: 37.69;

цена закрытия: 36.465).

Проверим данные котировок РТС на

17.02.2017 г. Цена на открытии торгов 116900 пунктов, цена на закрытии торгов

114160 пунктов. Снижение котировок составил 2740 пунктов. Как видим, прогноз по

восьмому временному интервалу был верным.

Рисунок 26. Прогноз РТС на

17.02.2017 г.

РТС: 6 интервалов прироста

08-16.02.2017 г. с учетом выходных дней.

Другие инструменты: 6 интервалов

прироста 07-15.02.2017 г. с учетом выходных дней.

Рисунок 27. Динамика цен

коррелирующих инструментов (РТС и Alcoa)

Рисунок 28. Динамика цен

инструментов, не входящих в кластер РТС

Исследование № 9.

Возьмем девятый временной интервал

со сдвигом РТС и других инструментов ещё на один день вперёд (прирост РТС с 09

по 17.02.2017 г. с учетом выходных дней; прирост других инструментов с 08 по

16.02.2017 г. с учетом выходных дней) и проследим, какие изменения произошли.

Как видно на Рисунке 29, РТС в данном случае ни с каким из инструментов в

тесной корреляции не находится, следовательно, на данном интервале прогноз

сделать невозможно. Можем дать рекомендацию: от торговли фьючерсом 20.02.2017

г. следует воздержаться.

Рисунок 29. Прогноз РТС на

20.02.2017 г.

РТС: 6 интервалов прироста

09-17.02.2017 г. с учетом выходных дней.

Другие инструменты: 6 интервалов

прироста 08-16.02.2017 г. с учетом выходных дней.

Исследование № 10.

Возьмем десятый временной интервал

со сдвигом РТС и других инструментов ещё на один день вперёд (РТС:

10-20.02.2017 г. с учетом выходных дней; другие инструменты: 09-17.02.2017 г. с

учетом выходных дней), и проследим, какие изменения произошли. Как видно из

Рисунка 30, РТС в данном случае ни с каким из инструментов не коррелирует,

следовательно, на данном временном интервале прогноз сделать невозможно. Можем

дать рекомендацию: от торговли фьючерсом 21.02.2017 г. следует воздержаться.

Рисунок 31. Прогноз РТС на

21.02.2017 г.

РТС: 6 интервалов прироста

10-20.02.2017 г. с учетом выходных дней.

Другие инструменты: 6 интервалов

прироста 09-17.02.2017 г. с учетом выходных дней.

Исследование № 11.

Возьмем одиннадцатый временной

интервал со сдвигом РТС и других инструментов ещё на один день вперёд (РТС:

13-21.02.2017 г. с учетом выходных дней; другие инструменты: 10-20.02.2017 г. с

учетом выходных дней), и проследим, какие изменения произошли. Как видно из

Рисунка 32, РТС в данном случае ни с каким из индексов тесно не коррелирует.

Таким образом, прогноз по данному временному интервалу сделать невозможно.

Можем дать рекомендацию: от торговли фьючерсом 22.02.2017 г. следует

воздержаться.

Рисунок 32. Прогноз РТС на

22.02.2017 г.

РТС: 6 интервалов прироста

13-21.02.2017 г. с учетом выходных дней.

Другие инструменты: 6 интервалов

прироста 10-20.02.2017 г. с учетом выходных дней.

На 24.02.2017 г. прогноз не

составляем, так как 23.02.2017 г. является выходным днем, корреляцию с другими

инструментами определить невозможно.

Исследование № 12.

Двенадцатый исследуемый временной

интервал: РТС - с 15 по 24.02.2017г.; других инструментов - с 15 по 23.02.2017

г. с учетом выходных дней. Прогноз делается на 27.02.17 г.

Как видно из Рисунка 33 РТС, в

данном случае ни с каким из инструментов не взаимосвязан, следовательно, на

данном временном интервале прогноз сделать невозможно. Можем дать рекомендацию:

от торговли фьючерсом 27.02.2017 г. следует воздержаться.

Рисунок 33. Прогноз РТС на

27.02.2017 г.

РТС: 6 интервалов прироста

15-24.02.2017 г. с учетом выходных дней.

Другие инструменты: 6 интервалов

прироста 15-23.02.2017 г. с учетом выходных дней.

Рассмотрение общей картины рынка в

разрезе исследуемых интервалов (Рисунок 34) позволяет сделать следующие выводы.

Система дает рекомендации на открытие позиций только при трендовом движении.

При боковом движении дается рекомендация «не торговать». Таким образом,

проанализировав результаты работы системы, видим, что она позволяет «поймать»

тренд, а, как известно, торговля в сторону тренда наиболее прибыльна, тогда как

торговля при боковом движении обычно приводит к потерям.

Рисунок 34. Фактическая картина

рынка (японские свечи). Свеча -движение РТС за день. Зеленая свеча - рост,

красная свеча - снижение. Синие наклонные линии являются линиями тренда, а

горизонтальные черные выделяют боковое движение. 25 января, 20, 21, 22 и 27

февраля - боковое движение; 27 января, 10, 13 и 14 февраля - восходящий тренд;

30 января, и 17 февраля - нисходящий тренд.

Заключение

сигмоидный нейросетевой кохоненоподобный сигнал

В данной работе выполнено

прогнозирование динамики цены на фьючерсный контракт на индекс РТС с помощью

нейросетевой системы. Для выполнения задачи было проведено построение и

обучение самоорганизующейся карты Кохонена. В качестве входных данных

использованы приросты цен финансовых инструментов. Выходными данными служит

информация о корреляции РТС с прочими инструментами. Прогноз составлялся на

основании сравнения направлением динамики коррелирующих с РТС инструментов с

изменением цены РТС со сдвигом на день вперед. Результаты прогнозов были

сверены с фактическими данными биржевых котировок. В работе отражены

экспериментальные исследования были на 12 временных интервалах. Результат

получен следующий: было 5 рекомендации воздержаться от торговли ввиду

отсутствия корреляции, в остальные из 7 торговых дней 6 были с верным прогнозом

и 1 прогноз неверный, то есть доля верных прогнозов 85,71%, что является очень

высоким. Кроме результатов, приведенных в работе, аналогичный положительный

результат был получен и на других временных интервалах.

Сложность прогнозирования финансовых

рынков состоит в том, что они изменчивы, что не позволяет постоянно

использовать какую-то единую стратегию торговли. Торговля обычными методами

(технический анализ, индикаторы, осцилляторы) предполагает, что рынок стабилен,

но на практике такого не бывает. Самоорганизующаяся карта Кохонена наилучшим

образом реагирует на текущую ситуацию и позволяет выбирать самую эффективную

стратегию торговли на изменчивом рынке.

Литература

1. Кохонен Т. Самоорганизующиеся карты. Адаптивные и

интеллектуальные системы: перевод 3-го английского издания В.Н. Агеева под

редакцией Ю.В. Тюмцова / 2-е издание (электронное): Москва БИНОМ. Лаборатория

знаний, 2014.

. Дебок Г., Кохонен Т. Анализ финансовых данных с помощью

самоорганизующихся карт: перевел с английского А. Горбунов / научный редактор

профессор С. Шумский / редакторы: А. Горбунов, А. Лиманский, В. Румынский /

Издательский дом «Альпина», Москва 2001.

. Хайкин С. Нейронные сети. Полный курс: 2-е издание /

Университет McMaster / Гамильтон, Онтарио, Канада/ Издательский дом «Вильямс» /

зав.редакцией С.Н. Тригуб / перевод с английского д.т.н. Н.Н. Куссуль, к.т.н.

А.Ю. Шелестова / под редакцией Н.Н. Куссуль, Москва, 2006.

4. Laurene Fausett Fundamentals of neural networks:

architectures, algorithms, and applications / Prentice - Hall, Inc. Upper

Saddle River, NJ, USA, ©1994.

5. В.Ю. Дроздова Междисциплинарная курсовая работа/Разработка

кохоненоподобной нейросетевой структуры для прогнозирования динамики цен на

российском рынке фьючерсных контрактов, 2016.