|

Признак

выделения

|

Классификационные

группы

|

|

По времени

|

ретроспективный

риск; текущий риск; перспективный риск

|

|

По степени

(уровню)

|

низкий риск;

умеренный риск; полный риск

|

|

По

принадлежности к одной из групп системы отношений в человеческой деятельности

|

экономический

риск; политический риск; правовой риск; риск стихийных бедствий

|

|

По сфере

возникновения

|

внешний риск;

внутренний риск

|

|

По степени

постоянства действия

|

систематический

риск; несистематический риск

|

|

В зависимости

от возможного результата

|

чистый риск;

спекулятивный риск

|

|

По возможности

страхования

|

страхуемый

риск; не страхуемый риск

|

|

По степени

охвата

|

индивидуальный

риск; совокупный риск

|

|

По характеру

банковских операций

|

риск активных

операций; риск пассивных операций; риск внебалансовых операций

|

|

По виду

операций

|

кредитный риск;

процентный риск; валютный риск; инвестиционный риск; лизинговый риск;

факторинговый риск и пр.

|

|

По виду

клиентов банка

|

промышленное

предприятие; торговое предприятие; кредитная организация; физические лица и

пр.

|

Данная таблица отображает только лишь сущность классификации

и никак не может претендовать на всесторонность, так как имеется неограниченно

большое число признаков классификации. В каждом отдельном случае рассмотрения

риска необходимо применить необходимые признаки.

Банковские риски действуют не изолированно друг от друга, а в

системе. Зачастую один риск входит в состав другого или является его

первопричиной (следствием). По этой причине оптимальная с точки риск-менеджмента

классификация обязана принимать во внимание конкретную иерархию с точки зрения

существенности, а кроме того показывать взаимозависимость и взаимосвязь среди

раздельных групп и типов банковских рисков.

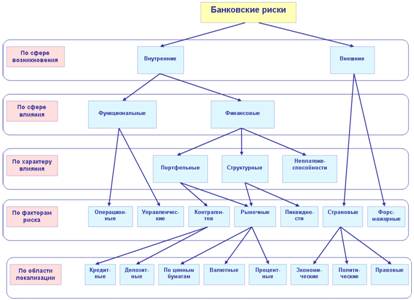

Всесторонним критерием дифференциации выступает круг

происхождения рисков, в соответствии с которой риски подразделяются на:

внешние - не связанные прямо с деятельностью банка (они

формируются сугубо во внешней среде, их факторы многочисленны, а следствия мало

предсказуемы; внешние риски выступают как факторы для внутренних).

внутренние - связанные с банковской деятельностью и

деятельностью контрагентов банка (эти риски вытекают из содержания банковского

дела, заключая при этом как внутренние, так и внешние факторы);

В свою очередь, внутренние риски дифференцируются сообразно

сфере влияния на:

функциональные - связанные с организацией работы банка

(обнаруживаются, в первую очередь, как в сбоях организационных процессов, а

после уже трансформируются в убытки либо недополученные прибыли);

финансовые - связанные с изменением в объемах, структуре,

стоимости и доходности требований и обязательств банка (действуют прямо на

финансы банка);

Финансовые риски, являются наиболее применимы на практике и

возникают с постоянной периодичностью. С целью их минимизации как наиболее

влияющих на вероятность дефолта банка как элемента рынка, Банк России ввел

нормативную базу. Финансовые риски подразделяются на:

- структурные - риски, влияющие на структуру,

стоимость и доходность однородных требований и обязательств (их факторы имеют

разнонаправленный характер в зависимости от структуры баланса);

- портфельные - риски, влияющие на объем,

стоимость и доходность требований либо обязательств банка (т. е. однозначно

отражаются, либо в активе, либо в пассиве баланса);

- риск неплатежеспособности банка - риск

того, что банку придется использовать собственный капитал для погашения

обязательств (интегральный риск, факторами которого выступают все прочие

элементарные риски, и влияющий на саму способность банка к функционированию).

Для каждого отдельного банка ситуация разная, и структурная

классификация рисков будет индивидуальна. Также банки уделяют учету отдельных

видов риска больше внимания чем остальным. Наиболее важным и требующим изучения

является совокупность финансовых рисков, которые в любом случае принимают на

себя банки. Вопрос постоянно анализируется. выходят новые рекомендации Банка

России, происходят заседания Базельского комитета по противодействию

банковскому кризису.

Рассмотрим определение кредитного портфеля банка. Кредитный

портфель - это совокупность требований банка по кредитам, которые

классифицированы по критериям, связанным с различными факторами кредитного

риска или способами защиты от него.

Теоретическое определение и способ расчёта сильно разнятся

относительно авторов. Некоторые относят к кредитному портфелю валовой

накопленный итог финансовых активов и пассивов, определяя свое решение тем, что

этот показатель характеризует списки заключенных, действующих контрактов по

привлечению и размещению ресурсов. Это наиболее общее понятие, базирующееся на

операции по размещению и предоставлению средств.

Иной вариант относит к кредитному портфелю сумму всех

предоставленных ссуд, которые уже подразделяются на межбанковское кредитование,

контрагентов и так далее. Наиболее правильным, с моей точки зрения, является

определение кредитного портфеля как распределение предоставленных ссуд, которые

уже классифицируются по методикам Банка России с детальной оценкой уровня

кредитного риска, валютного и т.д. Третьего варианта придерживается большинство

действующих организаций.

Общим для представленных определений является трактовка

понятий как некой совокупности. Большинство авторов при определении кредитного

портфеля основываются только на одном из критериев классификации его элементов

- кредитном риске. Для наиболее точного определения кредитного портфеля

необходимо принимать во внимание и другие факторы, оказывающие на него

непосредственное влияние (например, уровень доходности и степень ликвидности

кредитного портфеля). Сущность кредитного портфеля банка можно рассматривать на

категориальном и прикладном уровнях.

В первом аспекте кредитный портфель - это некие экономические

отношения, возникающие при выдаче и погашении кредитов при осуществлении

приравненных к кредитным операциям. В этом случае кредитный портфель

определяется как совокупность кредитных требований банка и других требований

кредитного характера, а также как совокупность возникающих при этом

экономических отношений.

Во втором аспекте кредитный портфель представляет собой

совокупность активов банка в виде ссуд, учтенных векселей, межбанковских

кредитов, депозитов и прочих требований кредитного характера,

классифицированных по группам качества на основе определенных критериев.

Рисунок 1 - Многоуровневая классификация банковских рисков

Рассмотрим основные положения, инструкции и указания ЦБ,

основанные на мировой практике, регламентирующие методологии расчета, учета

рисков и связанных с ним показателей.

. Инструкция банка России от 3 декабря 2012 года №139-И

«Об обязательных нормативах банков». Основная функция данного документа -

установление, порядок расчета, контроля исполнения обязательных нормативов

банковской деятельности. Инструкция применяется в целях регулирования (ограничения)

принимаемых банками рисков и вводит числовые значения и методику расчета

обязательных нормативов коммерческих банков, а также порядок осуществления

Банком России надзора за их соблюдением.

2. Инструкция банка России от 15 июля 2006 года №124-И

«Об установлении размеров (лимитов) открытых валютных позиций, методике их

расчета и особенностях осуществления надзора за их соблюдением кредитными

организациями».

. Положение о порядке формирования кредитными

организациями резервов на возможные потери по ссудам, по ссудной и приравненной

к ней задолженности (утв. Банком России 26 марта 2004 г. №254-П).

Основная цель создания положения - методологическая

проработка процесса оценки уровня рисков при банковском кредитовании (оценке

качества ссуды) и создания резервов под возможные кредитные потери.

. Положение о формировании кредитными организациями

резервов на возможные потери (утв. Банком России 20 марта 2006 г. №283-П).

Положение № 283-П устанавливает порядок формирования

кредитными организациями резервов на возможные потери и нормы осуществления

Банком России надзора за его соблюдением. Здесь же определены пять

классификационных категорий качества риска и критерии отнесения к ним. Различие

в положениях № 254-Пи № 283-П заключается в том, что первое регламентирует

создание резервов по ссудной и приравненной к ней задолженности (т. е. по

различным формам кредитов), а второе - по другим видам задолженности, которая

не является ссудной.

.2 Статистический инструментарий, формы и методы исследования

рисков при формировании кредитного портфеля коммерческого банка РФ

На формирование кредитного риска влияют несколько различных

факторов. Эти факторы зависят не только от самого контрагента, но и от политики

банка. Среди наиболее значимых факторов стоит выделить характер проводимой

сделки и кредитоспособность контрагента. А также существенным фактором,

влияющим на величину кредитного риска можно отнести организацию кредитного

процесса.

Для организации мер процедур по минимизации финансовых рисков

банку приходится идти на ряд процедур, а именно:

- основанные на мировой практике по схожей рыночной

нише (например, если банк кредитует только юридических лиц, занимающихся

экспортно-импортными поставками), методологические документы, регламентирующие

порядок процедур при обстоятельствах кредитной сделки;

- создание мер по контролю достоверности

предоставленной информации о заемщике;

- создание эффективного контроля над лимитом

выдаваемой ссуды и количеством выделяемого резерва при учете возможного

возмещения;

- совокупное повышение меры контроля

информированности о клиенте.

Осуществляя оценку качества кредитного портфеля, эксперты

применяют систему, в которую входят как абсолютные, так и относительные

показатели, позволяющие учитывать долю отдельно взятых ссуд в структуре

кредитного портфеля.

Коэффициент качества кредитного портфеля представляет собой

отношение просроченной задолженностью по кредитам и схожим операциям к ссудному

беспроцентному ссудному долгу.

(1)

(1)

где ПЗС - просроченная задолженность по ссудам,

ЗС - задолженность по ссудам.

Рыночная специфика банковской деятельности ставит кредитные

организации перед выбором стратегии формирования кредитного портфеля по уровню

риска. Для определённого сектора банковской деятельности характерен риск-нейтральный

портфель кредитов, характеризующийся низким уровнем риски и соответственно

пониженным уровнем доходности. Например, государственные банки.

Специализированные государственные банки являются не только объектом рынка, но

и осуществляют финансовую поддержку важных секторов экономики.

Большинство банков выбирают модель сбалансированного

кредитного портфеля. Это позволяет им усилить свои конкурентные преимущества и

привлечь новых клиентов.

Наиболее предпочтительным является оптимальный портфель кредитов.

Он подразумевает полное соответствие между генеральной линией развития

банковской структуры и плановыми показателями.

В модели идеального кредитного портфеля заложен максимальный

уровень прибыльности организации с заданным и лимитированным значением кредитного

риска, сопоставленный с уровнем ликвидности банковского баланса.

Один их элементов политики минимизации кредитного риска

является установление взвешенной лимитной политики. Банковские лимиты строятся

диверсифицировано на направления осуществляемой деятельности при этом

учитывается специфика проводимых операций.

На основании методологии АО "РОСЭКСИМБАНК" был

отобран набор ключевых параметров, согласно которым регулируется величина

установленных лимитов на контрагентов в целях ограничения риска:

- кредитоспособность заемщика;

- финансовая устойчивость заемщика;

- региональная и отраслевая специализация

заемщика;

- присущие только к описываемому кредитному

продукту риски и их специфичность;

- корректировка на уровень обеспечения

сделки;

- рыночная конъюнктура и макроэкономическая

ситуация.

Государство на уровне Банка России также регулирует установку

лимитов. Выделяются два основных критерия: обеспеченность возврата ссуды и

состояние погашенных раннее ссудных задолженностей.

Относительно к степени обеспеченности возврата ссуды Банк

России выделяет три группы кредитов:

. Обеспеченные ссуды. В эту категорию входят ссуды,

обеспечение которых в виде ликвидного залога, рыночная стоимость которого

составляет ссуду задолженности или превосходит ее;

2. Недостаточно обеспеченные ссуды. Ссуды, имеющие

обеспечение в 60 - 100 % от выделяемой ссуды. Сомнительная вероятность выплаты.

. Необеспеченные ссуды. Обеспечение меньше 60%. Либо

не имеет реальной (рыночной) стоимости обеспечения для покрытия задолженности.

По другому критерию классификации выделяется фактическое

состояние выданных ссуд по сроку невыплаты:

ссуды, возвращаемые в срок;

ссуды с просроченной задолженностью сроком до 30 дней;

ссуды с просроченной задолженностью от 30 до 60 дней;

ссуды с просроченной задолженностью от 60 до 180 дней;

ссуды с просроченной задолженностью свыше 180 дней.

Далее относительно выделенной критериальной классификации

Банк России выделяет 5 групп кредитов с дифференцированным уровнем отчислений в

резервный фонд банка:

. Стандартные ссуды. Своевременное погашение ссудной

задолженности с учетом пролонгации не более 2 раз. Резерв не менее 2% от

величины выданной ссуды.

. Нестандартные ссуды. Просроченные ссуды до 60 дней

обеспеченные ссуды. Резерв не менее 5% от величины выданных ссуд.

. Сомнительные ссуды. Просроченные до 30 дней необеспеченные

ссуды, недостаточно обеспеченные 30-60 дней и обеспеченные до 180 дней. Резерв

30%.

. Проблемные ссуды. Просроченные до 180 дней недостаточно

обеспеченные ссуды. Резерв 75%.

. Безнадёжные ссуды. Необеспеченные ссуды со сроком до 180

дней и любые ссуды с задолженностью более 180 дней. Резерв 100%

Отнесение конкретных ссуд, выданных банком и числящихся на

балансе на квартальные даты, к соответствующим группам составляет содержание

третьего этапа управления кредитным портфелем.

Таким образом, кредитный портфель представляет собой

результат реализации кредитной политики, несущий в себе различные факторы

кредитного риска.

В соответствии с инструкциями Банка России контроль за

уровнем кредитного риска осуществляется также при помощи нормативов. Все

кредитные организации обязаны предоставлять отчетность по нормативам

ежемесячно.

Рассмотрим некоторые из них:

. Максимально допустимый размер риска на одного заемщика

ил группу связанных заемщиков.

Рассчитывается как:

(2)

(2)

где  - совокупная сумма требований банка к заемщику

или группе взаимосвязанных заемщиков по кредитам. Смысл этого норматива в том,

что если одна группа аффилированных лиц даже находясь в первой категории

качества не сможет выплатить ссуду, то для банка это будет существенным фактом

кредитного риска. Максимальное значение - 25%.

- совокупная сумма требований банка к заемщику

или группе взаимосвязанных заемщиков по кредитам. Смысл этого норматива в том,

что если одна группа аффилированных лиц даже находясь в первой категории

качества не сможет выплатить ссуду, то для банка это будет существенным фактом

кредитного риска. Максимальное значение - 25%.

. Максимальный размер крупных кредитных рисков.

Процентное соотношение валовой величины крупных кредитных

рисков к собственному капиталу банка.

Рассчитывается как:

(3)

(3)

где  - совокупная величина крупных кредитных рисков.

- совокупная величина крупных кредитных рисков.

Максимально допустимое значение норматива Н7 устанавливается

в размере 800%.

. Максимальный размер кредитного риска на одного

акционера (участника) (Н9).

Определяется как отношение значения показателя Кра к

собственным средствам (капиталу) банка:

(4)

(4)

где Кра - значение показателя  в отношении тех

акционеров (участников), вклад (доля) которых в уставный капитал банка

превышает 5% от его зарегистрированной Банком России величины. Максимально

допустимое значение норматива Н9 устанавливается в размере 20%.

в отношении тех

акционеров (участников), вклад (доля) которых в уставный капитал банка

превышает 5% от его зарегистрированной Банком России величины. Максимально

допустимое значение норматива Н9 устанавливается в размере 20%.

. Величина кредитных рисков на акционеров (участников) банка

(Н9.1). Определяется как суммарное значение кредитных рисков (Крз) по всем

акционерам (участникам), вклад (доля) которых в уставный капитал банка

превышает 5% его зарегистрированной Банком России величины. Максимально

допустимое значение норматива Н9.1 устанавливается в размере 50%.

. Максимальный размер кредитов, займов, предоставленных своим

инсайдерам (Н10), а также гарантий и поручительств, выданных в их пользу:

(5)

(5)

где Кри - совокупная сумма требований банка (включая

забалансовые), взвешенные с учетом риска, в отношении инсайдера и связанных с

ним лиц.

Максимально допустимое значение Н10 на одного инсайдера и

связанных с ним лиц - 2%.

. Совокупная величина кредитов и займов, предоставленных

своим инсайдерам, а также гарантий и поручительств, выданных в их пользу

(Н10.1), не может превышать 3% собственных средств (капитала) банка. Нормативы

Н9, Н9.1, Н10 исключены из числа обязательных.

2.

Статистические показатели предпринимательских рисков

.1 Анализ динамики, структуры основных показателей,

характеризующих принимаемые риски при формировании кредитного портфеля

В период финансовой и экономической нестабильности кредитные

организации ищут новые пути минимизации банковских рисков. С этой целью они

пересматривают сформировавшиеся направления управления банковскими рисками,

вносят существенные изменения в системы управления рисками, уделяя повышенное

внимание выявлению новых видов рисков банковской деятельности, методам их

идентификации и прогнозирования, методам стресс- тестирования.

Опыт показывает, что финансово устойчивым может быть, как

крупный, так и мелкий банк, все зависит от того, каково качество управления

балансовыми средствами и стабильность ресурсной базы банка, что возможно лишь

при условии эффективного риск-менеджмента. Впрочем, некоторые аналитики

отмечают, что у российских банков нередко наблюдается явно завышенный аппетит к

принятию рисков, не подкрепленный соответствующими экономическими и ресурсными

возможностями.

В целях оценки системной устойчивости российского банковского

сектора Банк России провел стресс-тест с использованием макромодели на 1 января

2015 г. Расчет проводился по всем действующим банкам на базе достаточно

жесткого макросценария, характеристики которого были определены на основании

оценок возможного влияния на российскую экономику ухудшения внешнеэкономических

условий. Сценарий предполагал снижение цен на нефть до 40 долл., за баррель и

падение ВВП на 7,0%. Эти события в рамках сценария сопровождались ростом

процентных ставок на российском финансовом рынке и снижением фондовых индексов.

Оценка потерь кредитных организаций проводилась в разрезе трех основных видов

риска: кредитного, рыночного, потери ликвидности. Распределение возможных

потерь банков по видам рисков согласно указанному стресс-тесту выглядит

следующим образом: потери по кредитному риску составляют 67%, по рыночным

рискам - 16, процентному - 15, риску ликвидности - 2%.

Связь финансового риск-менеджмента с системой банковского

регулирования и надзора осуществляется, прежде всего, через обязательные

экономические нормативы, которые банки обязаны соблюдать в ходе управления

финансовыми рисками.

Таблица 2 - Динамика показателей достаточности капитала

банковского сектора

|

Распределение

кредитных организаций, ранжированных по величине активов

|

Уровень

достаточности собственных средств (капитала) (Н1.0), % (минимум - 10%)

|

Уровень

достаточности основного капитала (Н1.2), % (минимум - 5,5% до 1 января 2015

г., с 1 января 2015 г. - 6,0%)

|

Уровень

достаточности базового капитала (Н1.1), % (минимум - 5%)

|

|

1 февраля 2014

г.

|

1 января 2015

г.

|

1 февраля 2014

г.

|

1 января 2015

г.

|

1 февраля 2014

г.

|

1 января 2015

г.

|

|

Первые 5

|

12,1

|

11,9

|

7,9

|

8,7

|

7,8

|

8,6

|

|

с 6-й по 20-ю

|

12,3

|

12,1

|

8,4

|

8,5

|

8,4

|

8,3

|

|

с 21-й по 50-ю

|

12,8

|

11,1

|

8,9

|

7

|

8,8

|

6,7

|

|

с 51-й по 200-ю

|

15,2

|

19,6

|

11,5

|

11,7

|

11,4

|

11,6

|

|

с 201-й

|

18,6

|

15

|

14,7

|

15,1

|

14,6

|

14,9

|

|

По банковскому

сектору

|

12,9

|

12,5

|

8,8

|

9

|

8,8

|

8,9

|

По данным Банка России, норматив достаточности совокупного

капитала в течение 2014 г. нарушали 28 кредитных организаций (в 2013 г. - 15).

Из них у 19 были отозваны лицензии, а одна организация была реорганизована.

Норматив достаточности основного капитала (Н. 1.2) в течение 2014 г. нарушали

29 кредитных организаций, а норматив достаточности базового капитала (Н.1.1) -

30 кредитных организаций.

На основе существующей ситуации с нарастающей динамикой

отзыва лицензий, есть основания предполагать, что учет банковских рисков будет

ужесточен на уровне обязательной отчетности в Банк России, выбора новых

инструментов укрепления банковского сектора и осуществления отдельных

банковских операций в условиях циклического развития экономики. Оптимальное

решение этих проблем, несомненно, будет способствовать минимизации банковских

рисков, укреплению финансовой устойчивости кредитной организации и банковской

системы в целом.

Таблица 3 - Динамика отзыва лицензий кредитных организаций РФ

|

Внесена запись

в Книгу государственной регистрации кредитных организаций о ликвидации КО как

юридического лица, всего

|

В связи с

отзывом (аннулированием) лицензии

|

|

01.01.2013

|

2055

|

1594

|

|

01.07.2013

|

2065

|

1601

|

|

01.01.2014

|

2088

|

1616

|

|

01.07.2014

|

2103

|

1630

|

|

01.01.2015

|

2117

|

1638

|

|

01.07.2015

|

2128

|

1645

|

|

01.01.2016

|

2147

|

1660

|

|

01.07.2016

|

2173

|

1680

|

|

01.01.2017

|

2193

|

1693

|

Продолжающийся отзыв лицензий у кредитных организаций ведет к

возникновению дополнительных рисков у банков - корреспондентов, которые имели

счета в банках с отозванной лицензией, а также у банков, которые имели

корреспондентские счета в банках, которые в свою очередь, имели счета в банках

с отозванной лицензией. Например, количество платежей, проводимых кредитными

организациями по счетам других кредитных организаций снижаются. Они составили

за 2014 год 12663,0 млрд. руб. или 97999,0 тыс. единиц, за 2015 год

соответственно 14783,2 или 87293,3, за 1 квартал 2016 года - 3873,4 или

22053,7.

Процесс сокращения количества кредитных организаций

продолжается и в настоящее время, правда, в большей степени путем слияния или

поглощения, а также простых продаж действующих кредитных организаций. Так, в

настоящее время Агентство осуществляет функции конкурсного управляющего (ликвидатора)

в 274 кредитных организациях. Из них зарегистрировано в Москве и Московской

области - 165, в других регионах - 109. В данных кредитных организациях 323 787

(данные на 15 июля 2016 г.) кредиторов, объем требований, которых составляет 1

711 316,81 млн. руб. (данные на 15 июля 2016 г.). Количество ликвидационных

процедур банков, которые осуществляло АСВ с начала своей деятельности в ноябре

2004 г., - 520. Количество завершенных ликвидационных процедур - 246.

Любая форма процесса сокращения количества кредитных

организаций также влечет за собой появление конкурентных рисков и усиливает

монополистическую форму конкуренции между банками, так как кредитные

организации боятся открывать корреспондентские счета в разных банках и

сосредотачивают их только в банках первой десятки. Это ограничивает и без того

скромные возможности региональных банков.

В то же время, если посмотреть причины отзыва лицензий у

коммерческих банков в 2015 году (табл.4), то можно заметить, что многие из них

можно было бы предотвратить в результате постоянного мониторинга со стороны ЦБ

РФ.

Например, среди причин отзыва лицензии у банка

«Интеркоммерц», который входил в ТОП-100 российских банков по размеру активов и

капитала по состоянию на 1 января 2016 года, назывались снижение значений нормативов

достаточности собственного капитала ниже двух процентов, снижение значения

собственного капитала ниже законодательно установленного минимума, наблюдался

значительный дисбаланс между активами и обязательствами, при этом в

опубликованной отчетности как по РПБУ, так и по МСФО данных проблем отражено не

было.

Таблица 4 - Структура отзыва лицензий

|

Причина отзыва

лицензии

|

Процентное

соотношение (%)

|

|

Участие в

отмывании доходов

|

37

|

|

Утрата

способности выполнять требования по кредитным обязательствам

|

27

|

|

Снижение

величины уставного капитала

|

13

|

|

Предоставление

недостоверной отчетности

|

12

|

|

Нарушение

законодательства

|

10

|

|

Потеря

ликвидности

|

2

|

Усиление контроля за отмыванием доходов и финансировании

терроризма позволило бы сохранить многие кредитные организации (37% из банков,

у которых отозваны лицензии по этой причине). Эти и другие факты

свидетельствуют о недостаточном мониторинге отчетности и деятельности кредитных

организаций со стороны ЦБ РФ.

Следующими факторами отзыва лицензии и внесения в книгу государственной

регистрации кредитной организации являлись финансовые осложнения и проявления

финансового риска. Рассмотрим кредитный риск, на долю которого всегда

приходится большая часть потерь банков.

Кредитный риск банка возникает не только при размещении им

средств в виде кредитов, депозитов, займов, но также при совершении им

лизинговых операций, учете векселей, открытии непокрытых аккредитивов, при

предоставлении банковских гарантий, совершении сделок продажи (покупки)

финансовых активов с отсрочкой платежа (поставки финансовых активов), а также

возврате денежных средств по сделке по приобретению финансовых активов с

обязательством их обратного отчуждения (РЕПО).

Об уровне кредитного риска банков говорит прежде всего

показатель просроченной задолженности. Кредитный риск, принятый российскими

банками, в значительной степени определяется качеством портфеля корпоративных

кредитов, на долю которых на 1 января 2015 г. приходилось 57% общего объема

выданных кредитов. За отчетный год просроченная задолженность по корпоративным

кредитам увеличилась на 33,9% при росте объема предоставленных кредитов на

31,3%; удельный вес просроченной задолженности при этом за год практически не

изменился и составил 4,2%. По рублевым кредитам этот показатель увеличился с

4,9% на 1 января 2014 г. до 5,4% на 1 января 2015 г., а по кредитам в

иностранной валюте уменьшился с 1,9 до 1,7% соответственно. В разрезе видов

деятельности предприятий-ссудозаемщиков в 2014 г. самый высокий удельный вес

про сроненной задолженности отмечался по кредитам организациям строительства,

сельского хозяйства, охоты и лесного хозяйства, оптовой и розничной торговли,

обрабатывающих производств. Другой важный признак обострения кредитного риска -

рост количества реструктурированных ссуд. Так, в целом по России объем

реструктурированных крупных ссуд юридическим лицам вырос за год на 44,1% - до

2,8 трлн руб. (на конец 2014 г. на реструктурированные ссуды приходилось 26,2%

совокупного портфеля крупных ссуд). Ссуды, реструктурированные с увеличением

срока возврата основного долга (пролонгированные ссуды), по состоянию на 1

января 2015 г. составляли 60,4% общего объема реструктурированных ссуд (на 1

января 2014 г. - 64,4%). Доля реструктурированных ссуд с просроченной

задолженностью свыше 90 дней в общем объеме реструктурированных крупных ссуд

увеличилась за год с 2,9 до 3,5%.

Таблица 5 - Удельный вес просроченной задолженности в

кредитном портфеле банков в разрезе видов экономической деятельности

ссудозаемщиков на 1 января 2015 г., %

|

Вид

экономической деятельности

|

Удельный вес

просроченной задолженности

|

|

в валюте РФ

|

в иностранной

валюте

|

|

Добыча полезных

ископаемых

|

3,9

|

0,3

|

|

Обрабатывающие

производства

|

4,7

|

1,3

|

|

Производство и

распределение электроэнергии, газа и воды

|

0,8

|

0

|

|

Операции с

недвижимым имуществом, аренда и предоставление услуг

|

3,3

|

1,8

|

|

Сельское

хозяйство, охота и лесное хозяйство

|

8,2

|

2,5

|

|

Оптовая и

розничная торговля, ремонт автотранспорта и бытовой техники

|

5,7

|

3,5

|

|

Строительство

|

9,9

|

0,6

|

|

Транспорт и

связь

|

2,9

|

1,2

|

|

Прочие виды

деятельности

|

4,8

|

0,5

|

Важнейший показатель, характеризующий уровень кредитного

риска, - структура кредитного портфеля в разрезе пяти категорий качества ссуд

Итак, кредитный портфель банков характеризовался следующим

образом: доля просроченной задолженности не изменилась на фоне общего роста

корпоративного кредитования, вдвое возросла доля реструктурированных кредитов,

однако качество кредитного портфеля в целом не претерпело значительных

изменений, что позволяет сделать вывод о средней остроте кредитного риска

банков в секторе корпоративного кредитования.

Таблица 6 - Качество кредитного портфеля банковского сектора

в % к итогу

|

Категория

качества ссуд

|

На 1 января

2014 г.

|

На 1 января

2015 г.

|

|

Стандартные (I)

|

42,9

|

46,8

|

|

Нестандартные

(II)

|

44,1

|

39,5

|

|

Сомнительные

(III)

|

6,9

|

6,8

|

|

Проблемные (IV)

|

2

|

2,2

|

|

Безнадежные (V)

|

4

|

4,6

|

|

Итого

|

100

|

100

|

Итак, кредитный портфель банков характеризовался следующим

образом: доля просроченной задолженности не изменилась на фоне общего роста

корпоративного кредитования, вдвое возросла доля реструктурированных кредитов,

однако качество кредитного портфеля в целом не претерпело значительных

изменений, что позволяет сделать вывод о средней остроте кредитного риска

банков в секторе корпоративного кредитования.

На основе оценки качества кредитного портфеля банки создают

РВПС за счет отчислений, относимых на расходы банка. В случае если заемщик

гасит ссуду, по которой ранее был создан РВПС, сумма резерва восстанавливается

на доходы банка. Именно за счет увеличения РВПС финансовые результаты многих

российских банков в 2014 г. оказались не столь хороши. Так, объем чистого

формирования резервов на возможные потери (за минусом восстановленных) за 2014

г. вырос почти в 2,5 раза - на 892 млрд руб. - и составил 42,1% в структуре

факторов снижения прибыли против 26,5% в 2013 г.

Процедуры управления кредитным риском банка тесно связаны с

процессом создания РВПС, что в итоге обеспечивает прямое влияние правильной

оценки кредитного риска на финансовый результат банка, поскольку РВПС создается

за счет отчислений, относимых на расходы банка.

При недостаточности ликвидности кредитная организация не

способна финансировать свою деятельность, т.е. обеспечивать рост активов и

выполнять обязательства по мере наступления сроков их исполнения без понесения

убытков в размере, угрожающем финансовой устойчивости кредитной организации.

Заметим, что несоблюдение нормативов ликвидности - крайне редкое явление для

российских банков. Во второй половине 2014 г. при сохранении геополитической

напряженности и замедлении роста российской экономики возникла тенденция к

усложнению ситуации с ликвидностью банковского сектора. Эта тенденция особенно

отчетливо прослеживалась в октябре - декабре этого года в условиях неустойчивой

курсовой динамики и девальвационных ожиданий. Но уже в конце декабря 2014 г. на

фоне принятия Правительством РФ и Банком России ряда важных мер (повышение

ключевой ставки Банка России, увеличение максимальной суммы компенсации в

рамках системы страхования вкладов, предоставление валютной ликвидности банкам)

появились признаки нормализации ситуации с ликвидностью банков.

Таблица 7 - Показатели ликвидности банковского сектора

(средние хронологические годовые значения), %

|

Вид ликвидности

|

Нормативное

значение

|

2012 г.

|

2013 г.

|

2014 г.

|

|

|

|

|

|

|

Мгновенная

|

Мах 15

|

59

|

63,2

|

58,3

|

|

Текущая

|

Мах 50

|

81,9

|

84,8

|

77,3

|

|

Долгосрочная

|

Мах 120

|

83,5

|

85,5

|

91,2

|

Согласно требованиям Банка России управление риском

ликвидности в банке должно включать в себя следующие процедуры:

- описание и распределение между структурными

подразделениями функций, связанных с принятием и управлением риском

ликвидности, процедур взаимодействия указанных подразделений и порядок

рассмотрения разногласий между ними;

- описание процедур определения потребности

в фондировании, включая определение избытка (дефицита) ликвидности и предельно

допустимых значений избытка (дефицита) ликвидности (лимитов ликвидности);

- порядок проведения анализа состояния

ликвидности на различную временную перспективу (краткосрочная, текущая,

долгосрочная ликвидность);

- порядок установления лимитов ликвидности и

определения методов контроля за соблюдением указанных лимитов, информирования

органов управления кредитной организации о допущенных нарушениях лимитов, а

также порядок их устранения;

- процедуры ежедневного управления

ликвидностью, а также управления ликвидностью в более длительных временных

интервалах;

- методы анализа ликвидности активов и

устойчивости пассивов;

- процедуры принятия решений в случае

возникновения «конфликта интересов» между ликвидностью и прибыльностью

(например, обусловленного низкой доходностью ликвидных активов, высокой

стоимостью заемных средств);

- процедуры восстановления ликвидности, в

том числе процедуры принятия решений по мобилизации (реализации) ликвидных

активов, иные возможные (и наиболее доступные) способы привлечения дополнительных

ресурсов в случае возникновения дефицита ликвидности.

Рассмотрим ситуацию на российском финансовом рынке на период

2014-2015 гг. Согласно сведениям Банка России, оценка рыночного риска

банковского сектора для расчета достаточности капитала за 2014 г. снизилась на

11,8%, до 2735 млрд. руб. на 1 января 2015 г.

Наибольший удельный вес (79,5% на 1 января2015 г. в сравнении

с 82,9% на 1 января 2014 г.) в структуре рыночного риска приходился на

процентный риск. Удельный вес фондового риска в структуре рыночного риска за

2014 г. повысился с 7,3 до 10,3%. Доля валютного риска возросла за 2014 г. с

9,8 до 10,2% (Табл. 8).

Таблица 8 - Структура рыночного риска банковского сектора, %

|

Вид риска

|

1 января 2014

г.

|

1 января 2015

г.

|

|

Процентный

|

82,9

|

79,5

|

7,3

|

10,3

|

|

Валютный

|

9,8

|

10,2

|

|

Рыночный риск -

всего

|

100

|

100

|

Совокупную величину рыночного риска банка рассчитывают по

следующей формуле:

РР = 12,5 (ПР + ФР) + ВР, (5)

где ПР - величина рыночного риска по ценным бумагам и

производным финансовым инструментам, чувствительным к изменениям процентных

ставок (далее - процентный риск); ФР - величина рыночного риска по ценным

бумагам и производным финансовым инструментам, чувствительным к изменению

текущей (справедливой) стоимости на долевые ценные бумаги (далее - фондовый

риск); ВР - величина рыночного риска по открытым кредитной организацией

позициям в иностранных валютах и драгоценных металлах (далее - валютный риск).

Согласно требованиям Банка России расчет процентного риска

осуществляется в отношении:

- долговых ценных бумаг;

- долевых ценных бумаг с правом конверсии в

долговые ценные бумаги;

- неконвертируемых привилегированных акций,

размер дивиденда по которым определен;

- производных финансовых инструментов,

базисным (базовым) активом которых являются ценные бумаги, иностранная валюта,

драгоценные металлы и т.д.

Процентный риск определяют, как сумму двух величин по

формуле:

ПР = ОПР + СПР,(6)

где ОПР - общий процентный риск, т.е. риск неблагоприятного

изменения текущей (справедливой) стоимости ценных бумаг и производных

финансовых инструментов, связанного с рыночными колебаниями процентных ставок;

СПР - специальный процентный риск, т.е. риск неблагоприятного изменения текущей

(справедливой) стоимости ценных бумаг и производных финансовых инструментов под

влиянием факторов, связанных с эмитентом ценных бумаг, а также сроков,

оставшихся до погашения ценных бумаг, и валюты, в которой номинированы и (или)

фондированы ценные бумаги.

Оценка фондового риска осуществляется кредитной организацией

в отношении:

- обыкновенных акций;

- депозитарных расписок;

- конвертируемых ценных бумаг (облигаций и

привилегированных акций);

- производных финансовых инструментов,

базисным (базовым) активом которых являются ценные бумаги, указанные выше, и

другие аналогичные активы.

Размер фондового риска, риска по ценным бумагам и производным

финансовым инструментам, чувствительным к изменению текущей (справедливой)

стоимости на долевые ценные бумаги, определяют по следующей формуле:

ФР = СФР + ОФР, (7)

где СФР - специальный фондовый риск, т.е. риск

неблагоприятного изменения текущей (справедливой) стоимости ценных бумаг и

производных финансовых инструментов под влиянием факторов, связанных с

эмитентом ценных бумаг; ОФР - общий фондовый риск, т.е. риск неблагоприятного

изменения текущей (справедливой) стоимости ценных бумаг и производных

финансовых инструментов, связанный с колебаниями цен на рынке ценных бумаг.

Величина валютного риска равна сумме открытых валютных

позиций в отдельных иностранных валютах и отдельных драгоценных металлах.

Размер валютного риска принимается в расчет величины рыночного риска в случае,

когда на дату расчета величины рыночного риска процентное соотношение суммы

открытых валютных позиций в отдельных иностранных валютах и отдельных

драгоценных металлах и величины собственных средств (капитала) кредитной

организации будет равно или превысит 2%.

В 2014 г. произошло значительное ослабление валют стран с

формирующимися рынками, включая российский рубль, по отношению к основным

мировым валютам. Снижение курса российской национальной валюты было обусловлено

высокими геополитическими рисками, существенным уменьшением мировых цен на

нефть и ростом спроса кредитных организаций на валютную ликвидность, в том

числе для целей обслуживания внешней задолженности. По итогам 2014 г.

официальный курс доллара США к рублю повысился на 72%, до 56,2376 руб. за

доллар на 1 января 2015 г., курс евро к рублю - на 52%, до 68,3681 руб. за

евро, стоимость бивалютной корзины - на 61%, до 61,6963 руб.

По данным Банка России (табл. 9), в 2014 г. совокупные

балансовые и внебалансовые требования и обязательства в иностранной валюте

увеличились. Сумма разниц между валютными требованиями и обязательствами по

балансу и внебалансовым операциям возросла с 466 млрд руб. на 1 января 2014 г.

до 1275 млрд руб. на 1 января 2015 г. Однако превышение сумм требований по

поставке валюты над обязательствами по ее поставкам (в целом - длинная открытая

валютная позиция) означает меньший риск для банков, чем в случае, если бы

открытая валютная позиция была короткой.

Таблица 9 - Динамика балансовых и внебалансовых позиций

|

Показатель

|

1 января 2014

г.

|

1 января 2015

г.

|

Прирост за 2014

г.

|

|

млрд долл. США

|

млрд. руб.

|

млрд. долл. США

|

млрд. руб.

|

млрд. долл. США

|

млрд. руб.

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Балансовые

позиции

|

|

Требования

|

388,1

|

12703

|

414

|

23292

|

25,9

|

10588

|

|

Обязательства

|

372,3

|

12185

|

400

|

22503

|

27,7

|

10317

|

|

Чистая

балансовая позиция

|

15,8

|

518

|

4

|

789

|

-1,8

|

271

|

|

Внебалансовые

позиции

|

|

Требования

|

214,2

|

7011

|

322,2

|

18124

|

107,9

|

11,3

|

|

Обязательства

|

215,8

|

7063

|

313,5

|

17638

|

97,7

|

10575

|

|

Чистая

внебалансовая позиция

|

-1,6

|

-52

|

8,8

|

486

|

10,2

|

538

|

Процедуры управления рыночными рисками не сводятся лишь к их

расчету с целью определения достаточности собственных средств (капитала) банка.

Ситуация на финансовых рынках очень изменчива, и потому оперативное управление

рыночными рисками, в том числе в процессе биржевых торгов, играет очень важную

роль в банковской деятельности, ведь по статистике большинство банков имеет

лицензии на право ведения брокерской, дилерской и других видов профессиональной

деятельности на рынке ценных бумаг.

.2 Анализ рисков кредитного портфеля АО

"РОСЭКСИМБАНК"

На 1 января 2017 г. собственные средства (капитал) Банка

составили 22 065 698 тыс. рублей. В структуре собственных средств (капитала)

Банка превалируют источники базового капитала. Собственный капитал сформирован,

главным образом, за счет взносов акционеров.

ноября 2016 г. Департамент лицензирования деятельности и

финансового оздоровления кредитных организаций Банка России зарегистрировал

отчет об итогах дополнительного выпуска акции Банка на сумму 8 100 000 тыс.

рублей. Уставный капитал АО "РОСЭКСИМБАНК" на 1 декабря 2016 г.

составил 20 751 000 тыс. рублей. (94,0 %)

24 июня 2015 г. Департамент лицензирования деятельности и

финансового оздоровления кредитных организаций Банка России зарегистрировал

отчет об итогах дополнительного выпуска акций Банка на сумму 10 000 000 тыс.

рублей. В результате уставный капитал АО "РОСЭКСИМБАНК" на 1 января

2016 г. составил 12 651 000 тыс. рублей (90,6%).

Главным инструментом дополнительного капитала выступают

следующие привлеченные средства:

. Субординированный кредит, полученный от Внешэкономбанка

27 декабря 2010 г. номинальной стоимостью 1 700 000 тыс., рублей сроком до

марта 2021 года. 9 ноября 2015 г. подписано Дополнительное соглашение к

Договору о предоставлении субординированного кредита, проект которого был

согласован с Банком России 15 июля 2015 г. В расчет дополнительного капитала

данный субординированный кредит входит в размере остаточной стоимости и равен 1

445 000 тыс. руб.,

2. 2 января 2015 г. АО «ЭКСАР» предоставил Банку

субординированный депозит в сумме 500 000 тыс. рублей сроком до января 2022

гола, ГУ Банка России по Центральному федеральному округу письмом от 2 февраля

2015 г. дало согласие на включение привлеченного депозита в состав источников

дополнительного капитала АО "РОСЭКСИМБАНК".

В целях оценки достаточности капитала Банк руководствуется

стандартными методами оценки рисков, применение которых регламентировано

нормативными документами Банка России.

Банком используется стандартизированный подход к оценке

достаточности капитала для обеспечения текущей и будущей деятельности,

предложенный Базельским комитетом. Всем активам присваивается весовой

коэффициент в соответствии с категорией риска. Определение величины активов Банка

для целей расчета нормативов достаточности капитала осуществляется в

соответствии с требованиями пункта 2.3 инструкции Банка России от 3 декабря

2012 г. 139-И «Об обязательных нормативах банков».

Таблица 10 - Изменение активов, взвешенных по уровню риска,

для определения достаточности собственных средств

|

Активы

|

На 1 января

2017 г.

|

Ha l

января 2016 г.

|

Изменение в %

|

|

1 группа

активов

|

-

|

-

|

-

|

|

2 группа

активов

|

2 044 113

|

3 485 554

|

-41,40

|

|

3 группа

активов

|

-

|

5 464 077

|

-100,00

|

|

4 группа

активов

|

11 835 800

|

4 430 244

|

167,20

|

|

5 группа

активов

|

8 373 698

|

-

|

100,00

|

|

Итого

|

22 253 611

|

13 379 875

|

66,30

|

Банк поддерживает уровень достаточности собственных средств

(капитала), соответствующий объему и характеру проводимых операций. На

ежедневной основе контролируется соблюдение норматива достаточности собственных

средств (капитала).

По состоянию на 1 января 2017 г. АО "РОСЭКСИМБАНК"

соблюдает все обязательные нормативы. Показатель финансового рычага показывает

процент заимствованных средств по отношению к собственным средствам кредитной

организации. По состоянию на 1 января 2017 г. показатель финансового рычага

составил 27,4%.

Таблица 11 - Показатели достаточности капитала существенно

превышают минимальные значения, установленные Банком России

|

|

Норматив в %

|

Ha l января 2017 г. В %

|

На 1 января

2016 г. в %

|

|

Достаточность

базового капитала

|

4,50

|

36,00

|

48,20

|

|

Достаточность

основного капитала

|

5,50

|

36,00

|

48,20

|

|

Достаточность

собственных средств

|

8,00

|

40,20

|

58,80

|

На 1 января 2017 г. не доступны к использованию средства

субсидии в размере 2 577 110,5 тыс. рублей, полученной из федерального бюджета

в целях компенсации недополученных доходов по кредитам, выдаваемым в рамках

поддержки производства высокотехнологичной продукции, и средства в размере 142

442 тыс. рублей, депонируемые в Банке России.

На 1 января 2016 г. не доступны к использованию средства

субсидии в размере 2 999 997 тыс., рублей, полученной из федерального бюджета в

целях компенсации недополученных доходов по кредитам, выдаваемым в рамках

поддержки производства высокотехнологичной продукции, и средства в размере 40

085 тыс. рублей, депонируемые в Банке России

Таблица 12 - Информация об объемах требований к капиталу и их

изменениях в течение отчетного года

|

Максимальное

значение капитала, тыс. рублей

|

Минимальное

значение капитала, тыс. рублей

|

Среднее

значение капитала, тыс. рублей

|

|

Капитал тыс.

руб.

|

22 142 381

|

13 643 823

|

15 335 751

|

|

H1.1 в %

|

50,9

|

31,7

|

37

|

|

H1.2 в %

|

50,9

|

31,7

|

37

|

|

H1

|

56,8

|

37,9

|

44,1

|

Риск возникновения убытков вследствие неисполнения,

несвоевременного либо неполного исполнения заемщиком или контрагентом

финансовых обязательств перед Банком, принятых в соответствии с условиями

заключенного договора по активам, отраженным на балансовых счетах на 1 января

2017г. составил 22 253 611 тыс.руб., из них по ссудной задолженности риск

составил 22 218 621 тыс.руб., по средствам на корреспондентских счетах 34 990

тыс.руб. ( на 1 января 2016г.: совокупный объем кредитного риска 13 379 875

тыс.руб: риск по ссудной задолженности 13 330 410 тыс.руб., риск по средствам

на корреспондентских счетах 43 903 тыс.руб., риск по вложениям в ценные бумаги

РФ 5 562 тыс. руб.).

Совокупный объём кредитного риска по активам с пониженными

коэффициентами риска на 1 января 2017 составил 598 843 тыс.руб., из них но

ссудной задолженности риск составил 577 452 тыс.руб., по средствам на

корреспондентских счетах 21 391 тыс.руб. (на 1 января 2016г.: 70 260 тыс.руб.-

риск по средствам па корреспондентских счетах).

Таблица 13 - Динамика кредитного портфеля АО

"РОСЭКСИМБАНК" на 01.05.2017 по отношению к 01.03.2017

|

Категория

качества

|

Задолженность

|

Абсолютное

изменение

|

Доля в КП в %

|

Относительное

изменение в %

|

|

|

|

|

|

|

1

|

13 297,30

|

-299

|

30,00

|

-3,20

|

|

2

|

23 508,30

|

4 078,90

|

53,00

|

5,60

|

|

3

|

3 355,90

|

-355,8

|

7,60

|

-1,50

|

|

4

|

0

|

0

|

0,00

|

0,00

|

|

5

|

4 153,40

|

-30,8

|

9,40

|

-0,90

|

Совокупный объём кредитного риска по активам с пониженными

коэффициентами риска на 1 января 2017 составил 598 843 тыс.руб., из них но

ссудной задолженности риск составил 577 452 тыс.руб., по средствам на

корреспондентских счетах 21 391 тыс.руб. (на 1 января 2016г.: 70 260 тыс.руб.-

риск по средствам па корреспондентских счетах).

Таблица 14 - Динамика резервов АО "РОСЭКСИМБАНК" на

01.05.2017 по отношению к 01.03.2017

|

Категория

качества

|

Расчетный

резерв

|

Абсолютное

изменение

|

Фактический

|

Относительное

изменение

|

|

|

|

|

|

|

1

|

0

|

0

|

0

|

0

|

|

2

|

699

|

101,4

|

130,4

|

4,4

|

|

3

|

709,8

|

-76,6

|

2,3

|

-8,3

|

|

4

|

0

|

0

|

0

|

0

|

|

5

|

4 153,40

|

-30,8

|

2 427,60

|

-14,1

|

|

ИТОГО

|

5 562,20

|

-6

|

2 560,30

|

-18

|

Совокупный объём кредитного риска по активам с пониженными

коэффициентами риска на 1 января 2017 составил 598 843 тыс.руб., из них, но

ссудной задолженности риск составил 577 452 тыс.руб., по средствам на

корреспондентских счетах 21 391 тыс.руб. (на 1 января 2016г.: 70 260 тыс.руб.-

риск по средствам па корреспондентских счетах).

Совокупный объем кредитного риска по активам с повышенными

коэффициентами риска на 1 января 2017г. составил 26 611 548 тыс.руб., из них по

ссудной задолженности риск составил 21 960 597 тыс.руб., по средствам на

корреспондентских счетах 4 538 331 тыс.руб., по прочим активам 112 620 тыс.руб.

(на 1 января 2016г. совокупный объем кредитного риска 7 515 769 тыс.руб.: риск

по ссудной задолженности 6 854 046 тыс.руб., риск по средствам на

корреспондентских счетах 275 530 тыс.руб., но прочим активам 386 193 тыс.руб.)

Справедливая стоимость будущих денежных потоков по финансовым

инструментам будет колебаться вследствие изменений в рыночных параметрах,

таких, как процентные ставки, валютные курсы и цены долевых инструментов

Для снижения фондового риска Банком осуществляются следующие

мероприятия:

Таблица 15 - Качество активов и внебалансовых обязательств,

подверженных кредитному риску

|

Категория

качества

|

1 января 2016

г.

|

Доля, %

|

1 января 2017

г.

|

Доля, %

|

|

Активы

|

Внебаланс.

Обязат.

|

Активы

|

Внебаланс.

Обязат.

|

Активы

|

Внебаланс.

Обязат.

|

Активы

|

Внебаланс.

Обязат.

|

|

I

|

26 145 044

|

223 696

|

55,4

|

04,02

|

40 803 590

|

4 093 128

|

61,1

|

31,2

|

|

II

|

12 786 780

|

3 253 337

|

27,1

|

61,4

|

17 596 051

|

б 619 804

|

26,4

|

50,5

|

|

III

|

3 337 690

|

1 813 808

|

7,1

|

34,2

|

3 988 379

|

2 381 518

|

6

|

18,2

|

|

IV

|

276 383

|

-

|

0,6

|

-

|

122 193

|

-

|

0,2

|

-

|

|

V

|

4 613 965

|

12 584

|

9,8

|

0,2

|

4 219 264

|

10 075

|

6,3

|

0,1

|

|

Итого

|

47 159 862

|

5 303 425

|

100

|

100

|

66 729 477

|

13 104 525

|

100

|

100

|

Кредитным комитетом устанавливаются лимиты на финансовые

инструменты на эмитентов. Устанавливаются совокупные лимиты на операции с

облигациями и акциями в разрезе отдельных эмитентов и суммарные лимиты на

операции покупки, кредитования под залог, РЕПО в разрезе отдельных эмитентов,

внутридневные лимиты открытой позиции;

Таблица 16 - Значения рыночного риска и его составляющих (по

формулам 5,6,7)

|

По состоянию на

|

Процентный

риск, тыс. рублей

|

Фондовый риск,

тыс. Рублей

|

Валютный риск,

тыс. Рублей

|

Рыночный риск,

тыс. Рублей

|

Стоимость

торгового портфеля, тыс. рублей

|

Доля рыночного

риска относительно стоимости торгового портфеля, %

|

|

1 января 2017

г.

|

61 555

|

4 544

|

128 227

|

2 429 074

|

532 952

|

455,80

|

|

1 января 2016

г.

|

13 327

|

2 280

|

1 225 216

|

1 420 307

|

320 339

|

443,40

|

Осуществляется контроль соблюдения установленных лимитов со

стороны руководителей подразделений, проводящих операции, Департамента рисков,

Службы внутреннего контроля и Службы внутреннего аудита; осуществляется

диверсификация портфеля ценных бумаг по срокам их погашения и по эмитентам

ценных бумаг; осуществляется регулярное рассмотрение структуры портфеля ценных

бумаг на заседаниях Кредитного комитета и Комитета по управлению активами и

пассивами.

Таблица 17 - Влияние курсов иностранных валют

|

Валютные

кредиты

|

29.04.2017

|

31.05.2017

|

ИЗМЕНЕНИЕ

|

|

Курс ЦБ, руб.

|

Курс ЦБ, руб.

|

Задолженность,

млн.ед.

|

Задолженность,

млн. руб.

|

Фактический

резерв, млн. руб.

|

Курс ЦБ, в %

|

Задолженность,

млн. руб.

|

Фактический

резерв, млн. руб.

|

|

Кредиты в USD

|

56,9838

|

56,51

|

287,3

|

16 236,9

|

1 605,2

|

-134,2

|

-14,6

|

|

Кредиты в EUR

|

62,044

|

62,94

|

70,5

|

4 436,30

|

58,7

|

1,50%

|

63,7

|

-0,7

|

|

ИТОГО

|

-

|

-

|

357,8

|

20 673,3

|

1 663,9

|

-

|

-70,4

|

-15,2

|

3.

Развитие направлений статистического анализа учета доходности облигаций АО

"РОСЭКСИМБАНК"

3.1

Построение многофакторной модели доходности облигаций на основе выделения

значимых факторов

Одной из важных задач рисковой статистики в банковской сфере

является моделирование и прогнозирование процессов и явлений. Методы

математического моделирования позволяют по предполагаемо значимым факторам

определить уровень риска на определённый инструмент или сектор деятельности,

спрогнозировать динамику того или иного показателя, связанного с риском. Как

уже говорилось в первой главе, под предпринимательским риском следует понимать

показатель характеризующий количество возможных принимаемых на себя потерь или

лишений в сопоставлении с прибыльностью сектора.

Ранее была рассмотрена классификация финансовых рисков и

одной из слагаемых компонент был показатель рыночного риска, который в свою

очередь подразделялся на процентный риск. В качестве объекта анализа в

отношении АО "РОСЭКСИМБАНК" была выделенная одна из статей прибыльности

по форме 101 «Доходность облигаций». Облигация - это долговая ценная бумага, по

которой эмитент - компания обязуется выплатить инвестору определенную сумму и

определенный процент в будущем. Предположим из экономического смысла

показателей, что на доходность облигаций влияют следующие факторы: -

Активы АО "РОСЭКСИМБАНК" (по 101 форме РСБУ) - объекты собственности,

имеющие денежную оценку, и принадлежащие банку. Основные источники средств для

образования активов: собственный капитал банка и средства вкладчиков,

межбанковские кредиты. Увеличение активов банка происходит за счёт проведения

активных операций: кредитование, инвестиционные операции, прочие операции банка

по размещению собственных и привлечённых средств.

X2 - H1 - норматив, который обязаны соблюдать все кредитные

организации. Это один из наиболее важных показателей надежности банка.

Характеризует способность банка нивелировать возможные финансовые потери за

свой счет, не в ущерб своим клиентам. - H2 - Норматив мгновенной

ликвидности ограничивает риск потери банком платежеспособности в течение одного

дня. Это отношение активов, которые банк может реализовать в течение одного

календарного дня, к обязательствам самого банка, которые он должен исполнить

или у него могут потребовать исполнить в течение одного календарного дня

(например, текущие и расчетные счета клиентов, депозиты до востребования,

однодневные межбанковские займы). Эти обязательства берутся в расчет

скорректированными на величину минимального совокупного остатка средств по

счетам физических и юридических лиц (кроме банков-клиентов) до востребования.

- H3 - ограничивает риск

потери банком платежеспособности в течение ближайших (к дате расчета норматива)

30 дней. Это отношение активов, которые банк может реализовать в течение

ближайших 30 дней, к обязательствам самого банка, которые он должен исполнить

или у него могут потребовать исполнить в течение ближайших 30 дней. Эти

обязательства берутся в расчет скорректированными на величину минимального

совокупного остатка средств по счетам физических и юридических лиц (кроме

банков-клиентов) до востребования и сроком исполнения в ближайшие 30 дней.

- Бивалютная корзина - корзина из доллара США и евро. Рублевая стоимость

бивалютной корзины с февраля 2005 г. является операционным ориентиром курсовой

политики Банка России. В настоящее время она рассчитывается как сумма 55 центов

доллара США и 45 евроцентов в рублях. В таблице приведены значения,

рассчитанные по официальным курсам Банка России. - РВПС - количество резервов,

которые были оценены банками по качеству активов. Явный показатель,

характеризующий качество кредитного портфеля. Показатель взят суммой по РФ.

- РВПС под ссуды с просроченными платежами свыше 90 дней (млн. руб.) - Учет

проблемных активов напрямую влияет на финансовый результат предприятия.

- Предоставленные ссуды - общая сумма всех выданных ссуд по РФ юридическим

лицам. - Ссуды с просроченными платежами свыше 90 дней. - Сумма

просроченных ссуд во всем банковском портфеле. - Ключевая ставка (ставка

рефинансирования) - процентная ставка по основным операциям Банка России по

регулированию ликвидности банковского сектора. Является основным индикатором

денежно-кредитной политики - Количество банковских учреждений -

инфраструктурный статистический показатель банковской статистики. - Денежные

доходы населения рубл в месяц - средний доход населения в месяц, который влияет

на количество и качество ссуд - Индекс потребительских цен (прирост в %) -

один из видов индексов цен, созданный для измерения среднего уровня цен на

товары и услуги (потребительской корзины) за определённый период в экономике.

-Индекс ММВБ, представляют собой ценовые, взвешенные по рыночной капитализации

композитные индексы российского фондового рынка, включающие 50 наиболее

ликвидных акций крупнейших и динамично развивающихся российских эмитентов, виды

экономической деятельности которых относятся к основным секторам экономики. -

Индекс РТС. - Межбанковские депозиты между резидентами. -

Межбанковские депозиты с нерезидентами - это межбанковская операция по

привлечению или размещению средств на определенный срок и под определенный

процент. Подразумевается, что банк с избытком ликвидности (у которого есть

средства) дает кредит банку с недостатком ликвидности (которому средства нужны)

и наоборот. - Сделки РЕПО с резидентами и нерезидентами - сделка,

состоящая из двух частей: продажа и последующая покупка ценных бумаг через

определенный срок по заранее установленной цене. Разница между ценой продажи и

покупки составляет стоимость заимствований с помощью операции РЕПО. Механизм

операций РЕПО подразумевает, что на срок предоставления денежных средств ценные

бумаги, выступающие в качестве обеспечения, переходят в собственность к

кредитору, что снижает кредитный риск по данному виду операций и упрощает

разрешение ситуаций при неисполнении обязательств заемщиком. - Валютная

котировка USD/RUR. - Валютная котировка EUR/RUR - простое соотношение стоимости валют.

Основным этапы построения модели многофакторной модели

доходности облигаций АО "РОСЭКСИМБАНК" было решено отнести:

) Анализ показателей, несущих в себе экономические,

политические, валютные и так далее результаты оценок, изменение которых

повлечет за собой доходность облигаций.

2) Проверка на статистическую значимость и пересмотр

списка факторов относительно анализа

) Определение параметров уравнения регрессии -

построение многофакторной модели.

Общий вид модели:

(7)

(7)

где  - расчетные параметры модели

- расчетные параметры модели

- факторы, оказывающие влияние на уровень

доходности облигаций

- факторы, оказывающие влияние на уровень

доходности облигаций

Далее был проведен отбор по корреляционной матрице. (Таблица

25) Матрица парных коэффициентов корреляции позволяет выделить наиболее

влияющие коэффициенты.

Анализ матрицы парных корреляций показал, что сильная корреляционная

связь, вызывающая мультиколлинеарность была замечена у: X1, X5, X6, X7, X9, X11, X14,

X15, X16, X18. Эти факторы будут исключены из модели.

Рассчитаем наблюдаемые значения t -статистики для

коэффициентов корреляции по отношению к переменной y по формуле:

, (8)

, (8)

где m - количество факторов.

Таблица 18 - Статистическая значимость по Стьюденту

|

Показатель

|

r

|

Модуль r

|

T набл

|

Вывод

|

|

X2

|

-0,47

|

0,47

|

3,06

|

Значим

|

|

X3

|

0,24

|

0,24

|

1,43

|

Не значим

|

|

X4

|

0,22

|

0,22

|

1,31

|

Не значим

|

|

X8

|

0,67

|

0,67

|

5,28

|

Значим

|

|

X10

|

0,27

|

0,27

|

1,66

|

Не значим

|

|

X12

|

-0,24

|

0,24

|

1,45

|

Не значим

|

|

X13

|

0,52

|

0,52

|

3,57

|

Значим

|

|

X17

|

-0,46

|

0,46

|

3,06

|

Значим

|

|

X19

|

-0,37

|

0,37

|

2,30

|

Значим

|

|

X20

|

-0,46

|

0,46

|

3,04

|

Значим

|

После проверки на статистическую значимость при tкрит

(34;0.025) = 2.021 были исключены следующие факторы: X3, X4, X10, X12.

В результате анализа остается следующий набор факторов:

. Норматив достаточность капитала Н1 (%);

2. Предоставленные ссуды (млрд. руб.);

. Прирост индекса потребительских цен (%);

. Депозитарные межбанковские операции (ЛОРО и НОСТРО)

с нерезидентами (млн. руб.);

. Сделки РЕПО с нерезидентами (млн. руб.);

. Валютная котировка USD/RUR.

Каждый фактор является зависимым от время в связи с этим была

введена дополнительная компонента времени по теореме Фриша-Воу. Таким образом,

к отобранным факторам добавляется еще один фактор - время (Т). Следующим этапом

является определение параметров уравнения зависимости результирующего

показателя (доходность облигаций) от отобранных факторов и построение модели.

Вычисления произведены при помощи пакета анализа MS Excel «Анализ данных». В

таблице 19 приведены количественные значения факторов (показатели на первое

число месяца) в период с 01.07.2014 по 01.06.2017 год и значения

результирующего показателя уровня доходности облигаций.

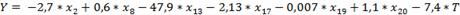

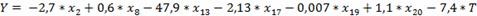

Уравнение множественной регрессии имеет вид:

(9)

(9)

Полученное уравнение значимо по F-критерию Фишера.

Все коэффициенты регрессии значимы по t-критерию Стьюдента с

уровнем значимости 0,05. Включенные в итоговое уравнение переменные позволяют

описать 95 % изменчивости уровня доходности облигаций.

Средняя ошибка аппроксимации - среднее отклонение расчетных

значений от фактических рассчитывается по формуле (Таблица 20):

, (10)

, (10)

где yx - расчетное значение по уравнению.

Значение средней ошибки аппроксимации до 10% свидетельствует

о том, что данную модель можно использовать в качестве регрессии

Поскольку ошибка меньше 10% (а именно 9,9 %), то данное

уравнение можно использовать в качестве регрессии.

Необходимо провести проверку на автокорреляцию при помощи

критерия Дарбина-Уотсона по формуле:

(11)

(11)

Критические

значения d1 и d2 определяются для требуемого уровня значимости α,

числа наблюдений n = 36 и

количества объясняющих переменных m=7. Автокорреляция отсутствует, если

выполняется следующее условие:< DW и d2 < DW < 4 - d2.

По таблице

критических значений Дарбина-Уотсона для n=36 и k=7 (уровень значимости 5%

находим: d1 = 1.18; d2 = 1.80. Поскольку 1.18 < 1,4 и 1.80 < 1,4 < 4 -

1.80, то автокорреляция остатков отсутствует.

Рисунок 2 -

Доходность облигаций и прогнозные значения по модели

После проведения

оценки параметров регрессии можно определить модель как качественную и

достоверно моделирующую эндогенную переменную Y (доходность облигаций) при изменении экзогенных переменных.

.2 Обоснование и

оценка перспектив применения статистических методов моделирования облигаций для

АО "РОСЭКИМБАНК"

Результатом применения методов моделирования к показателю

уровня рыночного риска по облигациям является предполагаемое значение уровня

доходности облигаций АО "РОСЭКСИМБАНК". При помощи выявленных

значений предоставляется возможность осуществить прогноз и оценить перспективы

роста или падения прибыли от данной долговой ценной бумаги.

На рисунках 3- представлена динамика факторов.

Уравнения регрессии, описывающие тенденцию также представлены

на графиках. Путем подбора наибольшего коэффициента детерминации были отобраны

данные равностепенные полиномы.

Помимо прогноза при помощи построения многофакторной модели

было решено использовать иные способы прогнозирования уровня исследуемого

показателя.

1. Прогнозирование методом среднего

абсолютного прироста.

Для прогнозирования по методу среднего

абсолютного прироста должна выполняться следующая формализованная предпосылка: δ2ост ≤ ρ2, где δ2ост - остаточная дисперсия, а ρ2 - специально рассчитываемая

оценка абсолютных цепных приростов. В данном случае модель среднего абсолютного

прироста не удовлетворяет предпосылке. Прогнозирование не правомерно.

. Прогнозирование методом среднего

темпа роста.

Предпосылка для прогнозирования с

использованием модели среднего темпа роста заключается в следующем: сумма

теоретических значений, полученных в результате выравнивания по среднему темпу

роста, должна совпадать с суммой эмпирических значений исходного временного

ряда.(33801 @ 35613) Требование выполняется. Метод прогнозирования можно

применить к данному временному ряду.

3. Прогнозирование на основе

экстраполяции тренда.

Для увеличения точности прогноза временной

ряд был взят начиная с переломного трендового момента (T = 24).

Рисунок 3 - Трендовый график по доходности

облигаций

Модель логарифмического тренда выбрана

согласно показателю коэффициента детерминации из предложенных уравнений

регрессии в MS Excel . Значение коэффициента детерминации составило 72,56%. Таким

образом, уравнение описывает 72,56% изменчивости результативного показателя.

. Прогнозирование по многофакторной

регрессионной модели.

Прогнозные значения факторов получены

методом экстраполяции тренда. Результаты прогнозирования перечисленными

методами представлены в таблице 19.

Значения, полученные согласно

прогнозированию по многофакторной модели, свидетельствуют о постепенном

повышении уровня доходности облигаций в ближайшем будущем

Таблица 19 - Прогноз облигаций различными

статистическими методами

|

|

Н1

|

Индекс потребит

цен (прирост в %)

|

Депозитарные

операции МБК с нерезидентами

|

Валютная

котировка USD/RUR

|

Предоставленные

ссуды.

|

Сделки РЕПО с

нерезидентами

|

T

|

Прогнозное Y

|

Прогнозирование

на основе экстраполяции

|

|

01.07.2017

|

31,44

|

100,34

|

75,32

|

56,4

|

10611,41292

|

13863,12244

|

37

|

954,547

|

928,760

|

|

01.08.2017

|

30,12

|

100,37

|

79,87

|

56,29

|

10619,65756

|

14110,89727

|

38

|

884,887

|

936,905

|

|

01.09.2017

|

28,9

|

100,46

|

83,4

|

56,12

|

10627,90219

|

14358,6721

|

39

|

967,504

|

955,049

|

|

01.10.2017

|

27,58

|

100,71

|

88,82

|

56,01

|

10636,14683

|

14606,44693

|

40

|

1051,68

|

974,193

|

Прогнозирование при помощи полиномиального

тренда подтверждает тенденцию к повышению уровня доходности облигаций. Однако

значения, полученные методом среднего темпа роста, говорят о перспективе

снижения уровня анализируемого показателя. Это связано с общей тенденцией к

понижению уровня анализируемого показателя за исследуемый период.

Значения, полученные в ходе анализа

многофакторной модели способны наиболее точно описать будущее процессы, чем

значения, спрогнозированные при помощи среднего темпа роста в связи с тем, что

прогнозирование с помощью темпов роста примитивно.

Прогнозирование на основе экстраполяции