Способы осуществления торговли на рынке ценных бумаг

Содержание

Введение

.

Теоретические аспекты моделирования

.1

Производные финансовые инструменты

.1.1

Фьючерсы

.1.2

Опционы

.2

Математические модели принятия решений

.3

Портфельные инвестиции

.

Построение инвестиционных моделей

.1

Торговля опционами

.2

Математическая модель

.3

Портфель активов

Заключение

Список

литературы

Введение

Тема исследования моделей финансовых инвестиций

обрела свою актуальность еще с появлением первых бирж. Уже тогда люди пытались

оценить динамику движения рыночных котировок (стоимости товаров) и заработать

на своих подходах («алгоритмах», «моделях») к осуществлению торговли.

С годами количество инструментов и объемы торгов

стремительно росли. Доступ к биржевым площадкам становился все более и более

свободным. Данные о динамике котировок появились в открытом доступе. Все это

неуклонно увеличивало актуальность темы.

Что касается российских реалий, несмотря на то,

что первые биржи появились еще в 1703 году (указом Петра I), они не всегда

функционировали с того времени (постоянно закрывались и открывались).

Возрождение биржи в нашей стране началось в 1990г. В настоящее время, несмотря

на то, что отечественная биржа сильно отстает от лидирующих мировых площадок,

она постоянно развивается и с годами предоставляет инвесторам и спекулянтам все

больше и больше возможностей для осуществления торгов. Таким образом, уже

сейчас можно смело говорить об актуальности темы «исследование моделей

финансовых инвестиций на российском рынке». И очевидно, что с годами

актуальность будет только расти.

Целью данной работы является получение выводов

об эффективности применения различных моделей при торговле инструментами

российского рынка.

Для достижения данной цели, в процессе написания

работы решался ряд задач. Во-первых, требовалось рассмотреть теоретические

аспекты моделирования (в т.ч. получить глубокое понимание инструментов

осуществления торговли). Во-вторых, было необходимо построить сами модели и

протестировать их на различных промежутках времени и с использованием отличных

друг от друга инструментов. Ну и наконец, нужно было консолидировать полученные

данные, для того чтобыполучить выводы о целесообразности применения той или

иной модели в зависимости от текущей ситуации.

Следуя логике поставленных задач, работа

включила в себя три основные части:

. Теоретическая;

. Практическая;

. И финальная часть, в которой сформулированы

выводы о проделанной работе.

1. Теоретические аспекты моделирования

Существует множество инструментов и способов

осуществления торговли. Некоторые предпочитают использовать производные

финансовые инструменты; другие торгует спот - котировками акций. Кто-то

использует математические модели для определения инструмента и позиции по

сделке;кто-то вкладывает средства в портфели ценных бумаг.

Говорить о том, что один инвестор прав в выборе

инструментов и способов торговли, а другой нет, было бы не правильно. Каждый

преследует свои определенные цели, в связи с чем нет какого-то единого метода,

«идеально» подходящего для любого инвестора/ спекулянта. Можно говорить лишь о

том, что систематичное осуществление торговли, следование конкретной стратегии

способны привести к лучшему результату, нежели «хаотичная купля-продажа». Это

будет показано в «практической» части работы. Но для начала опишем различные

инструменты (более сложные для понимания, нежели обычные котировки акций)

торговли (уделяя внимания методам оценки их стоимости), а так же разберем

некоторые стратегии поведения на бирже.

Начнем с производных финансовых инструментов.

.1 Производные финансовые инструменты

Производный финансовый инструмент (дериватив) -

договор (контракт), по которому стороны получают право или берут обязательство

выполнить некоторые действия в отношении базового актива. Обычно

предусматривается возможность купить, продать, предоставить, получить некоторый

товарили ценные бумаги. В качестве базового актива могут так же выступать:

валюта, процентные ставки, уровень инфляции, официальная статистическая

информация физические, биологические и/или химические показатели состояния

окружающей среды; обстоятельства, свидетельствующие о неисполнении или

ненадлежащем исполнении одним или несколькими юридическими лицами,

государствами или муниципальными образованиями своих обязанностей..

Основными производными финансовыми инструментами

являются фьючерсы, опционы и свопы.

.1.1. Фьючерсы (форварды)

Фьючерс (форвард) - производный финансовый

инструмент. При заключении контрактастороны (продавец и покупатель)

договариваются о покупке/ продаже базового актива в будущем по цене,

определенной в момент заключения сделки. Фьючерс отличается от форварда тем,

что данный контракт торгуется на бирже. В связи с этим, его параметры

стандартизированы и ответственность за исполнение, помимо сторон, несет и

биржа.

Как определить будущую стоимость поставки

базового актива? Для ответа на этот вопрос приведем простой пример (рассмотрим

трёх - месячный форвардный контракт на покупку акции компании, не выплачивающей

дивидендов).

Сразу отмечу, что данный подход реализуется

только при выполнении некоторых предпосылок:

. Участники рынка не несут транзакционные

издержки за заключение сделок;

. Ставка налога на прибыль для каждого участника

рынка - единая;

. Участники рынка могут занимать и вкладывать

деньги по единой безрисковой ставке (rf);

. В случае возникновения возможностей

осуществления арбитража, участники рынка мгновенно используют ее.

Вернемся к нашему примеру.

Допустим, текущая котировка акции составляет 40

рублей. Безрисковая 3-месячная ставка равна 5% годовых.

Теперь предположим, что цена 3-х месячного

форварда составляет 43 рубля (т.е. через 3 месяца акция может быть реализована

за 43 рубля).

В таком случае разумный инвестор поступит

следующим образом. Он войдет в короткую позицию по форварду. Займет на 3 месяца

средства под безрисковую ставку в размере 40 рублей. И приобретет акцию (на

занятые средства). Ровно через 3 месяца инвестор получит 43 рубля за акцию. При

этом он должен будет вернуть занятые средства и накопленный процент: 40* = 40.5 рублей. В результате проведенных операций, инвестор получит 2,5 рубля

прибыли (не отвлекая свой капитал и не неся никаких рисков). Возможность

заработка подобным образом называется арбитражем.

= 40.5 рублей. В результате проведенных операций, инвестор получит 2,5 рубля

прибыли (не отвлекая свой капитал и не неся никаких рисков). Возможность

заработка подобным образом называется арбитражем.

Рассмотрим теперь случай, когда цена 3-х

месячного форварда составляет 39 рублей. Тогда инвестор займет длинную позицию

по форвардному контракту, короткую позицию в настоящий момент по акции. А

средства, полученный от продажи акции, разместит на 3 месяца под безрисковую

ставку.

Тогда через 3 месяца инвестор получит 40.5

рублей от безрискового актива. Купит акцию по форвардному контракту за 39

рублей. И оставит себе 1,5 рубля прибыли.

Для наглядности, представим рассмотренные

варианты в виде таблицы:

Таблица №1, арбитраж при заключении форварда

|

Цена

контракта = 43 рубля

|

Цена

контракта = 39 рублей

|

|

Действия

в настоящий момент: Занять 40 рублей под 5% годовых на срок 3 месяца Купить

акцию Занять короткую позицию по форварду Действия через 3 месяца: Продать

акцию за 43 рубля Использовать 40,5 рублей, чтобы выплатить заемные средства

с процентами

|

Действия

в настоящий момент: Занять короткую позицию по акции, стоимостью 40 рублей

Инвестировать 40 рублей в безрисковый актив под 5% годовых сроком на 3 месяца

Занять длинную позицию по форвардному контракту Действия через 3 месяца:

Выкупить акцию за 39 рублей, закрыв тем самым короткую позицию Получить 40.5

рублей (инвестиции в безрисковый актив + проценты)

|

|

Прибыль

от транзакции: 2.5 рубля

|

Прибыль

от транзакции: 1.5 рубля

|

Рассматривая данный пример, можно догадаться,

что существует такая цена контракта, при которой ни одна из «стратегий» не

приведет к получению арбитражной прибыли. Такая цена и есть - справедливая

стоимость контракта. Ее можно записать следующим образом:

здесь,  -

цена поставки базового актива в момент времени T, зафиксированная в момент

времени 0;.

-

цена поставки базового актива в момент времени T, зафиксированная в момент

времени 0;.  - цена базового

актива на рынке спот; Т - срок контракта;

- цена базового

актива на рынке спот; Т - срок контракта;  -

безрисковая ставка.

-

безрисковая ставка.

Данный пример описывал ситуацию, в которой актив

не приносит никакого известного дохода, и содержание актива не связано с

какими-либо издержками. Если же это не так, то в формуле появляются

дополнительные переменные:

здесь I - это доход (его приведенная к нулевому

моменту времени значение), который актив принесет его владельцу за время

хранения (купоны по облигациям, дивиденды по акциям), а U -издержки (опять же

их приведенная стоимости - PV) на хранение актива (переменная обычно

появляется, если речь идет о товарах).

Применяются фьючерсы в основном для хеджирования

рисков. Например, инвестор заинтересовался покупкой компании, принадлежащей к

нефте - газовой отрасли. Интерес был обусловлен тем, что у компании сменилось

руководство и, по мнению нашего инвестора, политика нового менеджмента

положительно повлияет на финансовые результаты деятельности компании. Однако у

инвестора имеются опасения, что котировки нефти могут серьезным образом упасть,

что приведет к снижению капитализации компании, даже не смотря на то, что руководство

будет действовать абсолютно верно. В таком случае, покупая акции и продавая

фьючерсный контракт на нефть, инвестор может изолировать себя от рисков падения

рыночной стоимости нефти и вне зависимости от движения ее котировок получать

прибыль в случае грамотной политики руководства.

Так же фьючерсы не редко используется для

спекуляций. Они позволяют осуществлять торги базовым активом в большем объеме,

нежели было бы возможно при торговле непосредственно самим активом.

Более сложным производным финансовым

инструментом является опцион. Сложность обуславливается тем, что в отличие от

фьючерсов и форвардов данный инструмент не обязателен к исполнению для

покупателя контракта.

.1.2 Опционы

Опцион - договор, по которому покупатель

контракта получает право, но не обязательство, совершить покупку или продажу

конкретного актива по заранее оговорённой цене в определённый договором момент

в будущем или на протяжении определённого отрезка времени. При этом продавец

опциона несёт обязательство совершить ответную продажу или покупку актива в

соответствии с условиями проданного опциона.

Опцион, дающий право на покупку базового актива

называется «колл»; на продажу - «пут».

Существует множество способов оценить стоимость

опциона. Но, наверное, самым популярным является метод Блэка-Шоулза.Экономисты

сформулировали свою модель еще в начале 1970-х. Спустя почти 30 лет они

удостоились нобелевской премии по экономике.

Стоимость опциона колл рассчитывается следующим

образом:

Цена контракта пут:

Доход инвестора от длинной/ короткой позиции по

опциону колл, в зависимости от цены базового актива на рынке спот в момент

истечения контракта выглядит следующим образом:

Рис.1 Доходность опциона колл

Таким образом, риск инвестора, покупающего

опцион колл, ограничивается стоимостью опциона. Доход же его не ограничен: чем

выше котировка взлетит на рынке спот, тем больший доход получит покупатель

опциона.

Ситуация с продавцом опциона - обратно

противоположная.

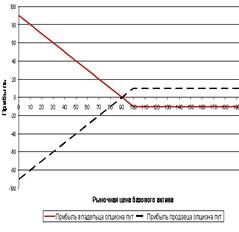

Рассмотрим теперь доход инвестора от длинной/

короткой позиции по опциону пут, в зависимости от цены базового актива на рынке

спот в момент истечения контракта:

Рис.2 Доходность опциона пут

Риск инвестора, покупающего опцион пут, опять

же, ограничивается стоимостью самого опциона. Продающий опцион рискует понести

убыток в сумме страйка по сделке за вычетом стоимости опциона.

Комбинации опционов позволяют менять вид графика

доходности, делая его более сопоставимым потребностям инвестора.

Например, при помощи двух позиций (длинной и

короткой) по опционам колл с разными страйками можно получить следующий

результат:

Рис.3 Прибыль от стратегии «Bullspread»

Можем получить зеркальный результат, комбинируя

два опциона пут:

Рис.4 Прибыль от стратегии «Bearspread»

Существуют и более сложные стратегии. Например,

путем комбинации двух длинных позиций по опционам колл со страйками К1 и К3

(К3>К1) и двух коротких по опциону колл со страйком К2 (обычно К2 берется

как среднее между К1 и К3), можно получить следующий «профиль» доходности:

Рис.5 Прибыль от стратегии «Butterflyspread»

Стратегия предоставляет возможность заработать

на котировке, в случае если она, например, не будет сильно отклоняться от

текущего значения (в данном случае приравниваем K2 текущей цене акции на рынке

спот).

Профиль может быть получен так же с помощью

опционов пут:

Рис.6 Прибыль от стратегии «Butterflyspread» (с

использованием пут - опционов)

Отмечу, что во всех описанных на данный момент

стратегиях и тех, что будут описаны в дальнейшем, используются опционы с единой

датой истечения.

Следующая стратегия в противоположность

«Butterflyspread» позволяет заработать при отклонении котировки от выбранного

страйка:

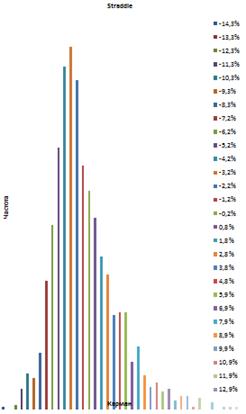

Рис.7 Прибыль от стратегии «Straddle»

Стратегия формируется путем одновременной

покупки опционов колл и пут с равными страйками.

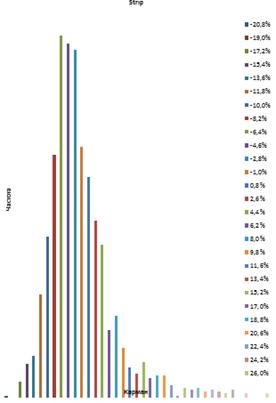

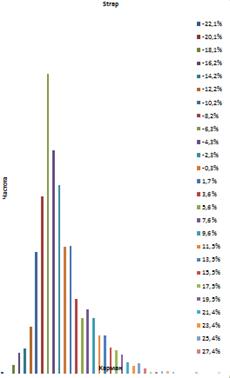

В случае если рост более ожидаем, чем падение.

Или же наоборот, можно немного модифицировать стратегию. В зависимости от

ожиданий инвестора количество опционов колл/ пут может увеличиваться. Большее

количество опционов колл приведет к большей доходности в случае роста

котировки. Большее значение опционов пут приведет к большей доходности в случае

падения котировки. Данные стратегии называются strap и strip соответственно.

Рассмотрим их «профиль прибыли» на графиках.

Рис.8 Прибыль от стратегии «Strap»

Рис.9Прибыль от стратегии «Strip»

Ну и наконец, ожидая сильное отклонение

котировки от текущего значения, можно купить опционы колл и пут с разными

страйками:

Рис.10 Прибыль от стратегии «Strangle»

Опционные стратегии не ограничиваются теми, что

были представлены выше. Данные варианты являются лишь самыми распространенными

и широко используются многими инвесторами. При этом, существует множество

других вариаций опционов, которые инвестор может использовать, преследуя свои

определенные цели.

Выбирая опционную стратегию, либо же просто

осуществляя торговлю акциями на рынке спот, инвестору требуется иметь представление

о будущей динамике котировки. Одним из способов «прогнозирования» является

использование технических индикаторов. Такие индикаторы не редко составляют

основу математических моделей осуществления торговли.

.2 Математические модели принятия решений

Одним из наиболее популярных технических

индикаторов является скользящее среднее. Существует немало способов

использования данного индикатора для определения «позиции» по активу.

Остановимся на самых распространенных из них.

Достаточно простым, но в тоже время весьма

эффективным является способ использования двух скользящих средних с разными

сроками усреднения.

Пересечение скользящим средним с меньшим сроком

снизу вверх скользящего среднего с большим сроком усреднения является

индикатором роста котировки и предполагает покупку актива (длинная позиция).

Соответственно противоположная ситуация говорит о необходимости продать актив

(занять короткую позицию).

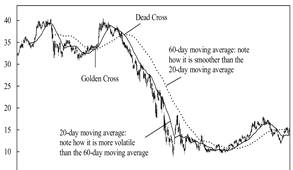

На графике можно увидеть реализацию способа на

примере котировок депозитарных расписок Газпрома, номинированных в евро (данные

с ноября 2007 по июль 2009 гг.):

Рис.11 Использование двух скользящих средних

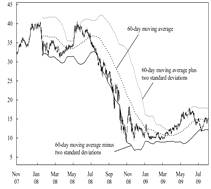

Еще одним способом принятия решений является

использование трех скользящих средних. Здесь верхняя и нижняя границы получаются

путем прибавления (вычитания) к основному скользящему среднему определенного

количества стандартных отклонений (число стандартных отклонения определяется в

соответствии с риск - предпочтениями инвестора).

На примере тех же котировок депозитарных расписок

Газпрома реализация данного подхода выглядит следующим образом:

Рис.12 Использование двух скользящих средних

Пересечение котировкой нижней границы является

сигналом к покупке актива; в то время как достижение верхней границы говорит о

необходимости продажи. Не смотря на то, что данный способ осуществления

торговли является весьма распространенным, видно, что в конкретном случае он не

привел бы инвестора к положительному результату.

Очевидно, что не существует «идеального»

инструмента. И реализация любого подхода связана с рисками.

В истории существует немало примеров, когда

компания, разработав математическую модель и имея прекрасные показатели в

первое время своей деятельности, впоследствии становилась банкротом. Причинами

этого можно считать неграмотное управление рисками; пренебрежения фактом

нестационарности рынков (то, что работает сегодня, совсем не обязательно будет

работать завтра).

В практической части будет рассмотрена

математическая модель, и будут показаны риски, которые могут быть связаны с ее

реализацией.

Менее доходным, но куда более стабильным

является портфельный метод осуществления инвестиций.

.3 Портфельные инвестиции

Перед тем как приступить к описанию метода

портфельных инвестиций, приведем небольшой пример.

Имеется две компании: одна занимается

производством зонтиков, вторая продает мороженое. В стране, на рынке которой

работаю компании, с вероятностью 50% все лето будет дождливым и холодным. С

вероятностью же 1 - 50% = 50% погода будет солнечной и теплой.

Прибыль каждой компании, в зависимости от летней

погоды будет следующей:

|

Компания:

|

Прибыль,

если лето дождливое

|

Прибыль,

если лето солнечное

|

|

Зонтик

|

2

|

0

|

|

Мороженое

|

0

|

2

|

Ожидаемая прибыль каждой компании составляет:

0,5*2+(1-0,5)*0=1. При этом получение дохода от каждой конкретной компании

связано с риском погоды. Для изоляции данного риска инвестор может сформировать

портфель, включающий акции обеих компаний. В таком случае, вне зависимости от

погодных условий он будет получать прибыль равную единице. Действия по

формированию портфеля называются диверсификацией. Они помогают инвестору

снизить несистематичный риск (связанный с деятельности конкретной компании).

Основоположником портфельной теории инвестиций

является американский экономист Гарри Марковиц. Он показал, что путем

правильной комбинации активов в портфеле, можно увеличить ожидаемую доходность

для определенного уровня риска, либо же снизить риск, не уменьшая ожидаемую

доходность.

Выглядит это следующим образом:

Рис.13 Кривая Гарри Марковца

Множество черных точек на графике формируют

кривую Гарри Марковца. Видно, что портфель показывает лучший результат, нежели

каждая конкретная акция (при построении портфеля участвовали акции,

котирующиеся на Гонконгской фондовой бирже). Так же видно, что веса можно

подобрать таким образом, что портфель будет показывать лучший результат, нежели

чем портфель, полученный путем равномерного распределения весов между активами.

Сама кривая получена путем минимизации риска для заданного уровня доходности с

помощью подбора оптимальных весов акций в портфеле.

Добавляя в портфель безрисковый актив, и имея

возможность осуществлять заем средств под эту же ставку, получим линию рынка

ценных бумаг:

Рис.14 CML

(capital market line)

В практической части будет проанализирована

эффективность подхода Гарри Марковца и сделаны выводы о том, чем результаты

применение портфельного метода отличаются от других способов получения

заработка на рынке ценных бумаг.

2. Построение инвестиционных моделей

Как и в теоретической части, начнем

моделирование с производных финансовых инструментов.

.1 Торговля опционами

Даже если инвестор умеет неплохо прогнозировать

будущую доходность базового актива, он все равно может понести серьезные

убытки, связанные с волатильностью рынков (к серьезным потерям может привести и

не стационарность рынков). Включение в модель прогноза волатильности (помимо

прогноза доходности) и торговля опционами, вместо самих базовых активов, должна

снизить риск стратегии и улучшить профиль ее риск - доходности. Так ли это на

практике?

В качестве базового актива были выбраны

котировки обыкновенных акций ПАО Сбербанк.

Т.к. на российском рынке объем торгов

производными финансовыми инструментами достаточно не большой, для целей

моделирования было решено самостоятельно оценивать стоимость опциона с помощью

модели Блэк-Шоулза. Стандартное отклонение для модели рассчитывалось на

ближайших к моменту расчета 60 данных дневной доходности акции. В качестве

безрисковой ставки использовалась ставка Моспрайм на срок опциона.

Позиция по опциону занималась на 20 календарных

дней (в случае, когда 20ый день являлся выходным, срок увеличивался вплоть до

22 дней; в противном случае сделка не заключалась). Формирование опционной

стратегии (ее покупка) производилась каждый день; закрытие в момент истечения

срока опционов.

Моделирование осуществлялось на дневных данных

цены закрытия торгов в период с начала 2010 года по конец 1 кв. 2016.

Для расчета доходности сделки за период,

использовался доход/ убыток в числителе и стоимость акции на рынке спот в

момент заключения в знаменателе.

Для начала посмотрим результат моделирования для

каждой опционной стратегии. Страйки установим следующие: К2 = цене актива на

рынке спот в момент заключения сделки (S0); К1 = К2*(1-σd);

К3

= К2*(1 + σd).

здесь σd

- дневное стандартное отклонение доходности базового актива (обыкновенной акции

ПАО Сбербанк).

Рис.15 Доходность от опциона call

Рис.16 Доходность от опциона put

Рис.17 Доходность от стратегии butterflyspread

Рис.18 Доходность от стратегии straddle

Рис.19Доходность от стратегии Strip

Рис.20 Доходность от стратегии Strap

Рис.21 Доходность от стратегии Strangle

В отличие от доходности котировок акции, которые

распределены нормально, доходности опционных стратегий имеют логнормальное распределение

с хвостом, уходящим направо.

Самым ярким примером является распределение

доходностей стратегии «butterflyspread». Здесь, большое количество

незначительных убытков сочетается с меньшим количеством значений большего

дохода.

В целом, можно сказать, что опционные стратегии

сами по себе позволяют осуществлять сделки на более крупные суммы, чем акции,

т.к. сумма под риском (var) от таких стратегий значительно ниже при прочих

равных условиях. Меняя значения страйков, инвестор может менять профиль доходности.

Увидим это на примере расширения диапазона страйков между К2 в опционной

стратегии «butterflyspread». Пусть К2 так же равна цене актива на рынке спот в

момент заключения сделки (S0); К1 = К2*(1 - σd*(365/20)^(1/2)/2);

К3

= К2*(1 + σd*(365/20)^(1/2)/2).

Получим следующий профиль:

Рис.22Доходность от стратегии Butterflyspread_2

Изменение профиля связано с тем, что за

расширение границ приходится платить большую премию (отсюда выше сумма

убытков); при этом, вероятность того, что акция не покинет пределы более

широкого диапазона выше. Отсюда большая частота в правом хвосте.

Теперь остановимся на способе прогнозирования

будущей доходности котировки, а вернее направлении ее движения. Так же уделим

внимание оценке будущей волатильности.

Изначально для прогнозирования направления

движения котировки обыкновенных акций Сбербанка предполагалось использовать два

основных индикатора.

Первый - это стоимость акции, выраженная в

золоте. Причем смотрится как текущее значение: чем ближе показатель к минимуму/

максимуму за определенный промежуток времени (в нашем случае - это 60 дней),

тем выше вероятность разворота. Так же смотрится тренд: если на протяжении 60

дней, котировка, выраженная в золоте, неуклонно обесценивалась, значит, тренд

достаточно силен и остановить его будет трудно. Результат формировался как

среднее между двумя величинами.

Второй индикатор - оценивает тренд

непосредственно самой котировки. Рассчитывался индекс RSI

(relativestrengthindex)на данных за 60 дней, а так же динамика индекса за этот

промежуток времени. Высокое текущее значение индекса и его рост за 60 дней

сигнализируют о будущем росте котировки и наоборот.

Проведенный анализ показал, что первый индикатор

лишь дезинформирует инвестора. При этом второй индикатор демонстрирует

действительно неплохие результаты.

Рассмотрим результаты применения стратегии «купи

- держи 20 дней». В первом случае решение о покупке/ продаже принималось на

основе двух индикаторов. Во втором случае во внимание брался только показатель

тренда самой котировки (рассчитано на данных с начала 2010 по конец 1 кв.

2016г.):

|

Два

индикатора

|

RSI

|

|

Rd

= -0.09% σ = 6.51%

|

Rd

= 0.44% σ = 6.94%

|

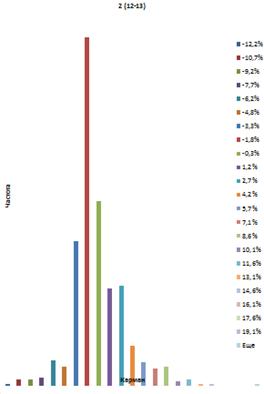

Если оценить эти данные в период 12-13гг. и

14-15гг., получим схожий результат:

|

Года

|

Два

индикатора

|

RSI

|

|

2012

- 2013

|

Rd

= -0.49% σ = 4.74%

|

Rd

= -0.4% σ = 4.78%

|

|

2014

- 2015

|

Rd

= 1.12% σ = 7.05%

|

Rd

= 1.76% σ = 7.93%

|

Что касается прогноза стандартного отклонения.

То здесь мы так же смотрим на его динамику за последние 60 дней в сочетании с

текущим значением (насколько оно близко к максимуму/ минимуму).

Индикаторы, отвечающие за прогноз доходности и

стандартного отклонения, могут принимать значения в промежутке между 0 и 1. На

основе двух значений выбирается опционная стратегия. Делается это следующим

образом:

|

σ\r

|

r

< 40%

|

40%

<= r < 45%

|

45%

<= r < 55%

|

55%

<= r < 60%

|

r

>= 60%

|

|

σ

< 40%

|

Spot

|

Strip

|

Butterfly

spread

|

Spot

|

|

40%

<= σ < 45%

|

Spot

|

Strip

|

Butterfly

spread

|

Strap

|

Spot

|

|

45%

<= σ < 55%

|

Put

|

Straddle

|

Butterfly

spread

|

Straddle

|

Call

|

|

55%

<= σ < 60%

|

Put

|

Straddle

|

Strangle

|

Straddle

|

Call

|

|

σ

>= 60%

|

Put

|

Straddle

|

Strangle

|

Straddle

|

Call

|

здесь r - индикатор, отвечающий за динамику

доходности; σ - отвечает за прогноз

динамики стандартного отклонения.

Смоделируем теперь 4 различные стратегии и

сравним их друг с другом. Первая стратегия - «купи - держи 20 дней»: покупка не

зависит от указаний прогнозных индикаторов. Вторая стратегия - выбор опционной

комбинации в соответствии с указаниями индикаторов. Третья стратегия - выбор

опционной комбинации случайным образом. Четвертая стратегия - торговля исходя

из указаний индикатора доходности без использования производных финансовых

инструментов.

Получили следующие результаты:

|

Год

\ Стратегия

|

1

|

2

|

3

|

4

|

|

2012

- 2013

|

Rd

= 0.35% σ = 5.47%

|

Rd

= -1.12% σ = 3.56%

|

Rd

= -1.39% σ = 4.11%

|

Rd

= -0.4% σ = 4.78%

|

|

2014

- 2015

|

Rd

= 0.26% σ = 9.25%

|

Rd

= 0.87% σ = 6.94%

|

Rd

= -1.17% σ = 7.57%

|

Rd

= 1.76% σ = 7.93%

|

Очевидно, что выбор стратегии в соответствии с

индикаторами улучшает результат по сравнению с тем, что мы можем получить,

выбирая стратегию случайным образом. Это еще раз подтверждает правильность

выбора индикаторов.

Рассмотрим профили доходности стратегий

графически.

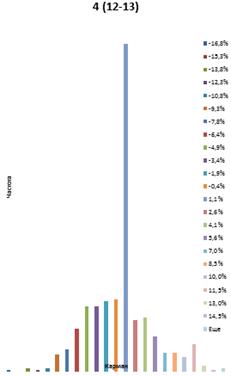

Рис.23Доходность от стратегии «купи - держи 20

дней» в 12-13 гг.

Рис.24Доходность от опционной стратегии,

выбираемой с помощью индикаторов в 12-13 гг.

Рис.25Доходность от стратегии «купи - держи 20

дней», определяемой индикаторов в 12-13 гг.

Рис.26Доходность от стратегии «купи - держи 20

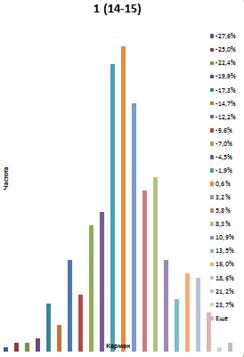

дней» в 14-15 гг.

Рис.27Доходность от опционной стратегии,

выбираемой с помощью индикаторов в 14-15 гг.

Рис.28Доходность от стратегии «купи - держи 20

дней», определяемой индикаторов в 14-15 гг.

На основе полученных результатов можно сделать

несколько выводов. Во-первых, технические индикаторы работают лучше в период

высокой волатильности рынков. Видимо, это связано с тем, что в такое время

сильное влияние на динамику котировок оказывают спекулянты, которые как раз

полагаются на технические индикаторы при открытии/ закрытии позиций. Во-вторых,

применение опционной стратегии, исходя из указаний индикатора, приводит к

хорошему результату: уменьшается риск (появляется возможность вкладывать больше

средств в стратегию) и при этом сохраняется достаточно высокий уровень

доходности.

Похожие результаты были получены в ходе применения

стратегии для торговли акциями Лукойла.

Отмечу, что для определения направления движения

котировки акции Лукойла, помимо индекса RSI также применялся индекс отношения

стоимости акции к ближайшему фьючерсу нефти, выраженному в рублях (включение

данного показателя дало положительный эффект).

Рис.29Доходность от опционной стратегии для

акций Лукойла, выбираемой с помощью индикаторов в 12-13 гг.

Рис.30Доходность от опционной стратегии для

акций Лукойла, выбираемой с помощью индикаторов в 14-15 гг.

Еще одним способом торговли является построение

математических моделей. Причем алгоритм их зачастую не ограничивается

применением индикаторов (в т.ч. заимствованных из технического анализа)

определения «позиции» по активу. Одна из таких моделей была создана и

проанализирована в работе.

.2 Математическая модель

Вдохновителем к созданию модели послужил всем

известный алгоритм игры в рулетку. Проигрывая, игроку необходимо ставить в

следующий ход большую сумму: чтобы перекрыть убытки прошлого хода и выйти в

плюс. Увеличение ставки продолжается до момента выигрыша.

Поможет ли данный подход помочь заработать на

фондовой бирже?

Формализуем данный алгоритм для осуществления

торговли.

Допустим, что доходность акции распределена

нормально с мат. ожиданием Erи стандартным отклонением σ.

Реально

достижимый уровень доходности в каждом периоде формируется в точке, оставляющей

25% в правом хвосте распределения. Тогда, в случае убытка, связанного со снижением

курсовой стоимости акции, нам необходимо инвестировать сумму, рассчитываемую

при помощи следующего уравнения:

r - величина, на которую котировка упала за

период владения акцией; r(real) - «реально» достижимый уровень доходности; I -

необходимая сумма инвестиций.

Таким образом, мы подбираем такой объем

инвестиций, который позволит нам получить доход от котировки до ее падения и

вернуть сумму самих инвестиций.

Как и в примере с рулеткой, в случае повторного

падения котировки мы продолжаем инвестировать в актив, только уже в большем

количестве.

Очевидно, что для реализации стратегии начальный

объем инвестиций должен быть значительно ниже суммы общей ликвидности,

доступной инвестору.

Применим стратегию к реальным котировкам.

Первоначальная инвестиция составит 10 000 рублей. Общий объем ликвидности

превышает сумму первоначальных инвестиций в 10 раз и равняется 100 000.

Торгуем акциями в период с начала 2007 года по

конец 1 квартала 2016 года.

Применение стратегии для акций Сбербанка

принесло бы инвестору доход в сумме 70,85% (без учета транзакционных издержек и

возможность инвестировать ликвидность под безрисковую ставку). При этом

стратегия «купи - держи» показала результат 30,05%.

Применение стратегии для акций Лукойла так же

привело к улучшению результата: 48,48% доходности против 34,95%.

Представим результат графически:

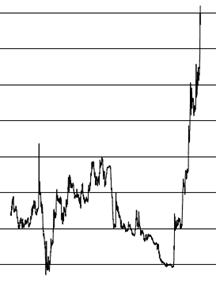

Рис.31Математическая модель для акций Сбербанка

Рис.32Математическая модель для акций Лукойла

Ряд 1 показывает доход от реализации стратегии

(в рублях; нарастающим итогом с начала 2007 года). Ряд номер 1 построен по

левой вертикальной оси. Ряд два построен по правой вертикальной оси и

показывает динамику котировки акции.

Действительно ли все так гладко и стратегия

позволяет получать превосходный доход при умеренном уровне риска? Ответим на

этот вопрос с помощью моделирования.

Смоделируем динамику котировки акции.

Первоначально ее цена составляет 100. В дальнейшем акция растет с доходностью,

распределенной нормально с нулевым мат. ожиданием и стандартным отклонением 1%.

Реализация стратегии происходит на промежутке времени в 10 дней. Допустим,

первоначальная сумма наших инвестиций равняется 10 000. А общий объем

ликвидности составляет всего 15 000. В результате генерации динамики котировки,

получим следующее распределение наших доходов:

Рис.33Математическая модель (ликвидность = 150%

суммы начальных инвестиций)

Мат. ожидание от стратегии совпало с мат.

ожиданием доходности котировки и составило 0. Быть может дело в недостаточности

буфера ликвидности? Смоделируем еще два случая:

Рис.34Математическая модель (ликвидность = 1000%

суммы начальных инвестиций)

Рис.35Математическая модель (ликвидность =

10000% суммы начальных инвестиций)

С увеличением буфера ликвидности, медиана

неуклонна росла. При этом мат. ожидание продолжало сохраняться на уровне нуля.

Проведя данное моделирование, можно сделать

вывод, что реализация стратегии способна лишь изменить профиль доходности

инвестора, но не может дать ему результат выше рыночного.

Попробуем перекрыть убытки от стратегии с

помощью опциона пут. В результате моделирования получили следующий результат:

Рис.36Математическая модель (ликвидность =

10000% суммы начальных инвестиций + хеджирование с помощью опциона пут)

Изолируя риск существенных убытков, мы вернулись

к стандартному нормальному распределению, соответствующему распределению

доходности котировки. Возможность получения сверх - рыночного уровня доходности

появляется только в случае недооцененности опционов.

Перейдем, наконец, к одному из самых

распространенных способов получения дохода на рынке ценных бумаг: методу

портфельных инвестиций.

.3 Портфель активов

Для формирования портфеля ценных бумаг были

выбраны акции пяти компаний: Аэрофлот, Лукойл, Сбербанк, Сургутнефтегаз, Полюс

золото (акции специально выбирались из различных отраслей экономики, чтобы

снизить уровень корреляции между ними и наилучшим образом диверсифицировать

портфель). Так же в портфель включался безрисковый актив, в качестве которого

выступил Моспрайм (предполагается возможность размещения средств под данную

ставку).

Рис.37Динамика котировок акций Аэрофлота

Рис.38Динамика котировок акций Лукойла

Рис.39Динамика котировок акций Сбербанка

Рис.40Динамика котировок акций Сургутнефтегаза

Рис.41Динамика котировок акций Полюсзолота

Веса активов в портфеле актуализировались каждый

год.

Оптимизация проходила путем подбора таких весов

активов в портфеле, чтобы для годовой доходности в 25% размер риска от вложений

(дисперсия портфеля) был минимальным.

Средний доход портфеля (20-дневный) за 2012 -

2013 гг. составил -0.06% при стандартном отклонении 2.7%.

В 2014 - 2015 гг. доход был еще ниже: -0.51% при

стандартном отклонении 2.27%.

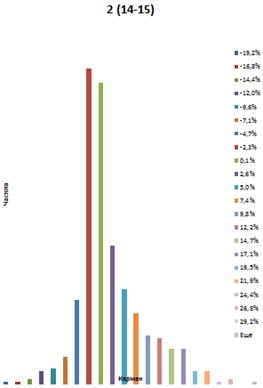

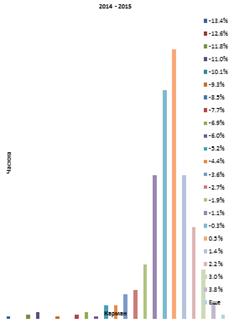

Распределение доходностей выглядит следующим

образом (для оценки профиля, позиция по портфелю занималась ежедневно и

закрывалась через 20 (в случае выходных 21, 22) календарных дней):

Рис.42Доходность портфеля в 2012 - 2013гг.

Рис.43Доходность портфеля в 2014 - 2015гг.

Результаты моделирования подтвердили

эффективность диверсификации: стандартное отклонение действительно существенным

образом сократилось по сравнению с альтернативными способами торговли.

При этом модель не продемонстрировала

положительную доходность. Очевидный вывод - при построении портфеля ценных

бумаг не достаточно просто грамотно диверсифицировать его. Также требуется

проводить глубокий анализ каждого актива. В портфель должны включаться

недооцененные активы с положительным весом и переоценённые с отрицательным

весом.

Заключение

В работе было рассмотрено три различных способа

осуществления торговли на рынке ценных бумаг: торговля с помощью производных

финансовых инструментов, математическая модель и портфельные инвестиции.

Каждая модель применима в условиях российских

реалий. Однако профили доходностей моделей и область их применения существенно

варьируются. торговля

ценный фьючерс опцион

В период высокой волатильности рынков хороший

результат демонстрирует модель, построенная с помощью производных финансовых

инструментов. Встроенные в модель индикаторы показали хорошую способность

предсказывать динамику направления котировки. А включенные опционы позволили

снизить риски операций.

В период стабильности рынков, высокий доход при

умеренно уровне риска можно получить, используя математическую модель. Однако

очевидно, что лишь небольшая часть совокупного портфеля может быть

инвестирована подобным образом в связи с рисками: вероятность критичного риска

не велика, но сумма убытков (в случае, например, отклонения реальной динамики

от моделируемой) может стать причиной существенных потерь.

Альтернативным способом, применимым вне

зависимости от рыночной конъюнктуры является метод портфельных инвестиций.

Однако реализация данного метода требует глубокого анализа: как взаимоотношений

между активами, так и самих активов.

Список литературы

1.

John C. Hull “Options, futures and other derivatives”/seven edition//2009

.

CFA Institute “Quantitative methods”//2014

.

CFA Institute “Financial Reporting and Analysis”//2014

.

CFA Institute “Corporate finance and portfolio management”//2014

.

CFA Institute “Equity and Fixed income”//2014

.

CFA Institute “Derivatives and alternative investments”//2014

.

Jonathan Berk, Peter DeMarzo “Corporate finance”, third edition//2014

.

Hoevenaars R. “Strategic asset allocation and asset liability management” Ph.

D. Dissertation, Maastricht University// 2008

.

Ang, A., M. Piazzesi, M. Wei“What Does the Yield Curve Tell Us about GDP

Growth?” Journal of Econometrics 131 (1): 359-403//2006

.

Cochrane, J. H., and M. Piazzesi“Bond Risk Premia” American Economic Review 95

(1): 138-160.//2005

.

Litterman, R. and Scheinkman, J. A., “Common factors affecting bond

returns”,Journal of Fixed Income, 54-61. // 1991

.

Pole, A., “Statistical arbitrage: Algorithmic trading insights and techniques”,

WileyFinance// 2007

14.

Канторович Г.Г. “Анализ временных рядов”/ лекционный материал/ экономический

журнал ВШЭ №1// 2002. - с. 85-116

.

Магнус Я.Р., Катышев П.К., Пересецкий А.А.; “Эконометрика. Начальный курс”:

Учеб.-3-е изд.// перераб. и доп. - М.: Дело, 2000. - 400 с.

.

Вербик Марно,“Путеводитель по современной эконометрике”// Пер. с англ.

В.А.Банникова. Научн. ред. и предисл. С.А.Айвазяна. - М.:Научнаякнига, 2008. -

616с.

.

Инвестиции: учебник / У. Ф. Шарп, Г. Д. Александер, Д. В. Бэйли; пер. с англ.

А. Н. Буренина, А. А. Васина. - М.: ИНФРА-М, 2004. - 1028 с. - ISBN

5-86225-455-2: 392-00. - ISSN .

.

Управление портфелем ценных бумаг / А. Н. Буренин. - 2-е изд.; испр. и доп. -

М.: НТО им. акад. С. И. Вавилова, 2007. - 440 с. - ISBN 978-5-902189-11-4:

920-00. - ISSN .

.

Финансовые инвестиции : учебник / В. Е. Барбаумов, И. М. Гладких, А. С. Чуйко ;

Рос. экон. акад. им.Г. В. Плеханова. - М. : Финансы и статистика, 2003. - 544

с. - Литература: с. 543. - ISBN 5-279-02701-4: 377-00. - ISSN .

.

Ценные бумаги: учебное пособие / под ред. Н. И. Берзона. - М.: ГУ ВШЭ, 1998. -

256 с. - Литература: с. 254. - ISBN 5-7598-0027-2. - ISSN .

.

Теория эффективности портфелей ценных бумаг: пособие для студентов, изучающих

портфельную теорию и теорию финансовых деривативов / А. С. Шведов. - М.: ГУ

ВШЭ, 1999. - 144 с. - ISBN 5-7598-0066-3: 27-00; 25-00. - ISSN .