Проблемы развития фондового рынка России и пути их решения

ДИПЛОМНАЯ РАБОТА

Проблемы развития фондового рынка

Росии и пути их решения

Содержание

Введение

Глава 1. Теоретические аспекты

функционирования фондового рынка

1.1 Понятие и структура фондового

рынка

.2 Функции фондового рынка в

современной экономике

.3 Фондовый рынок как механизм

перераспределения ресурсов и привлечения инвестиций

Глава 2. Потенциал фондового рынка на

современном этапе

2.1 Специфика российского фондового

рынка

.2 Анализ ситуации на российском

фондовом рынке

.3 Новейшие тенденции развития

российского фондового рынка

Глава 3. Проблемы и перспективы

развития российского фондового рынка и пути их решения

3.1 Основные проблемы развития

фондового рынка России

.2 Направления повышения

конкурентоспособности российского фондового рынка

.3 Перспективы развития фондового

рынка России

Заключение

Библиографический список

Приложения

Введение

Актуальность исследования. Российский фондовый рынок продолжает

демонстрировать возможность получения доходности, превосходящей процент по

банковским депозитам. Однако для успешной работы на этом рынке необходимо

хорошо разбираться в возможностях финансовых инструментов, использовать

адекватные стратегии и быть готовым принять возможные риски.

2016 год был для экономики России периодом нелегких испытаний.

Продолжающиеся санкции, ограничение доступа к мировым финансовым рынкам,

падение цен на нефть, снижение курса национальной валюты - синергия всех этих

факторов нанесла серьезный урон российскому ВВП, который по итогам года

снизился на 3,7% при инфляции 12,9%. Российский фондовый рынок в течение всего

года оперативно реагировал как на общую динамику внешних финансовых условий,

так и на постоянно меняющиеся перспективы развития конкретных компаний -

эмитентов.

Фондовый рынок является важной частью экономической системы развитых

стран. Помимо своей главной функции, осуществления оборота ценных бумаг, он

выполняет еще целый ряд специфических функций, необходимых для полноценного

функционирования экономики страны. Устойчивый и развитый национальный фондовый

рынок является важным элементом экономической политики, помогающим решению

ключевых задач, стоящих перед современным государством. К таким задачам можно

отнести, как обеспечение устойчивого экономического роста и развития страны, за

счет привлечения инвестиционных ресурсов в реальный сектор экономики, так и

создание условий для интеграции национальной экономики в мировое экономическое

пространство.

Российский фондовый рынок является сложной системой, приближающаяся по

уровню развития к фондовым рынкам развитых капиталистических стран.

Отечественный фондовый рынок, это перспективный рынок, который приносит

инвестиции, необходимые для роста и модернизации национальной экономики.

Структура и проблемы отечественного фондового рынка, делают его одним из самых

высокорисковых рынков мира.

К сожалению, никакие меры государственного регулирования или привлеченные

независимые эксперты не способны предложить стратегию, которая охватывала бы

все аспекты развития российского фондового рынка, с учетом посткризисных изменений

в мировой экономической структуре. Тема развитие фондового рынка в

инновационной экономики России является довольно новой и в настоящий момент

достаточно сложно найти достойное количество литературы, посвященной ей. Так

как фондовый рынок возник в РФ только в начале 90-х годов XX века, владельцы

крупных компаний предпочитают использовать для работы зарубежные торговые

площадки, в связи с чем, до настоящего момента отечественный фондовый рынок

вносит не большой вклад в развитие экономики страны.

Не смотря на то, что в развитых странах, фондовый рынок является

практически основой развития бизнеса. Рассматривая зарубежный опыт развитых

стран, вопрос развития рынка в инновационной экономики прозвучал бы достаточно

странно. Так как экономика развитых стран направлена на внедрения инноваций,

фондовые рынки развитых стран в данной ситуации являются рабочим инструментом в

данном вопросе. На сегодняшний день, для зарубежных стран с уже устоявшимися

фондовыми рынками главной тенденцией исследований является вопрос грамотного

вложения инвестиций, а не развитие рынка в целом. Этой тематикой занимается

множество ученых экономистов. Основоположником современного биржевого анализа

можно назвать Чарльза Генри Доу и Ральфа Нельсона Эллиотта.

В наше время данной тематике посвящено множество трудов, создателями

самых известных из которых являются Билл Вильямс и Стив Нисон. Рассматривая

отечественный фондовый рынок, можно сказать, что из-за сложившейся

экономической ситуации и достаточно не значительной роли отечественного фондового

рынка в экономике страны, на первое место выходит вопрос не изучения и создания

современных методов анализа рынка, а увеличение его роли и вклада в

национальную экономику.

Из отечественных ученых экономистов, занимающихся изучением данного вопроса

можно выделить: Рубцова Б.Б., Абрамова А.В., Гараханова Н.Н., Крыловецкого

А.А., Осипова С.Ю. Актуальность, данной проблемы, в совокупности с возрастающей

значимостью фондового рынка в экономической политике государства, а так же

отсутствие продуманной стратегии развития национального фондового рынка,

отвечающей реалиям существующего положения дел в нашей стране, обусловили выбор

темы данной магистерской работы, и предопредели ее цели и задачи.

Проблемы совершенствования управления фондовым рынком в условиях

стратегических изменений нашли отражение в научных трудах отечественных

исследователей: Э.В. Абрамова, Т.С. Долгопятова, Е.П. Голубкова Е.А. Горбашко,

Р.А. Фатхундинова и др.

Значительный вклад в развитие теории и практики стратегического

управления государственными финансами внесли работы таких зарубежных ученых

как: Б. Альстрэнд, И. Ансоф, Р.А. Акофф, Дж. Брэдли, С. Дибб, Д. Лэмпел, Г.

Минцберг и др.

Цель работы состоит в рассмотрении принципов функционирования фондового

рынка в России, определение проблем и изучении перспективных направления

развития.

Объектом исследования является фондовый рынок России.

Предмет исследования - методы снижения рисков при работе с ценными бумагами.

Задачи исследования:

- рассмотреть понятие фондового рынка и принципы его

функционирования;

- провести анализ современного состояния фондового рынка;

- изучить методы управления риском и перспективы развития рынка

ценных бумаг;

Основой исследования явились труды отечественных и зарубежных ученых в

области теории, методологии финансового рынка.

Для написания данной работы применялись следующие методы: исторический,

аналитический, сравнительный, статистико-экономический и дедукция. Исторический

метод основан на изучении возникновения, формирования и развития фондового

рынка.

Благодаря его применению 4достигается углубленное понимание сути

рассматриваемой проблемы. Метод сравнения применяется для сопоставления

развития отношений фондового рынка и экономических субъектов в нашей стране и в

мире. Аналитический метод позволяет получить необходимую информацию о структуре

объекта исследования, а также выделить из общей массы фактов те, которые

непосредственно относятся к рассматриваемому вопросу.

Причина применения статистико-экономического метода - необходимость

всесторонней характеристики развития фондового рынка посредством цифровых

данных. Использование метода дедукции предоставляет возможность рассмотреть,

как характерные для большинства развитых стран черты развития фондового рынка

проявляются в условиях РФ.

В процессе исследования использованы нормативные правовые акты и

документы Российской Федерации и зарубежных государств, материалы периодической

печати и публикации ведущих экономистов в области анализа тенденций развития

фондовых рынков, статистические данные Федеральной службы государственной

статистики, документы и материалы международных организаций, а также другие

источники.

Информационно - эмпирическую базу исследования составили публикации

в экономических журналах: «Банковское дело», ««Вопросы экономики», «Деньги и

кредит», «Национальный банковский журнал», «Финансы». В ходе проведения

исследования были использованы следующие нормативно - правовые ресурсы:

Гражданский Кодекс, Российской Федерации, Федеральные Законы («О банках и

банковской деятельности», «О защите прав потребителей», «Положение Банка России

«О порядке формирования кредитными организациями резервов на возможные потери

по ссудам, по ссудной и приравненной к ней задолженности», нормативные

документы Министерства финансов Российской Федерации, законодательные акты,

отчетность и внутренняя документация Центрального банка России.

Глава 1.

Теоретические аспекты функционирования фондового рынка

.1 Понятие

и структура фондового рынка

Сфера, где реализуются финансовые активы и строятся экономические отношения

между покупателями и продавцами этих активов, это и есть финансовый рынок, чья

роль всё возрастает с течением времени, поскольку это механизм свободного

перемещения капиталов между гражданами, предприятиями, отраслями и

территориями.

Понятие «ценная бумага» использовалось в дореволюционный период в

российском праве. В дореволюционной науке были сформулированы основные

признаки, которые в настоящее время выступают легальными в определении ценной

бумаги. Известный цивилист Г.Ф. Шершеневич определял ценную бумагу как

«документ, которым определяется субъект воплощенного в нем имущественного

права».

Ценная бумага представляет собой документ, который выражает связанные с

ним имущественные и неимущественные права, может самостоятельно обращаться на

рынке и быть объектом купли-продажи и других сделок, служит источником

получения регулярного или разового дохода. Таким образом, ценные бумаги

выступают разновидностью денежного капитала, движение которого опосредует

последующее распределение материальных ценностей.

Специалисты до сей поры обсуждают структуру финансового рынка и пытаются

вынести полностью характеризующее это явление определение. Особенно много

разночтений относительно структуры. Рынки выделяют по признакам срочности

сделок, региональному принципу, по использованию тех или иных финансовых

инструментов, по составляющим организационных моментов, по формам

функционирования и так далее. Виды финансовых рынков в России с 2010 года

различаются относительно используемых инструментов, и делятся они на рынки ценных

бумаг, пенсионных и страховых продуктов, денежный и производных инструментов.

Основными финансовыми инструментами рынок ценных бумаг считает векселя,

инвестиционные паи, ипотечные сертификаты, опционы эмитента, облигации, акции,

приватизационные бумаги и государственные облигации. На страховом сегменте

работают другие виды финансовых рынков, здесь нужен только договор страховщика

и страхователя. Производными инструментами, использующиеся на таких рынках,

бывают контракты - фьючерсные, опционные и другие по стандарту, кроме того -

опционные, форвардные и другие сделки, относящиеся к срочным. Денежный рынок

пользуется такими средствами, как кредиты, депозиты и другие долговые

обязательства.

Структура рынка ценных бумаг содержит следующие элементы в себе:

субъекты; рынок (биржевой и внебиржевой); регулирующие государственные органы;

отдельные организации и собственную инфраструктуру. Структура рынка ценных

бумаг сложна и многогранна, имеет множество различных характеристик. Поэтому,

чтобы оценить ее правильно, нужно рассматривать каждый ее элемент подробно.

Начнем с субъектов рынка ЦБ. К субъектам рынка относятся инвесторы, эмитенты,

профессиональные институты. В свою очередь фондовый рынок ЦБ подразделяется: на

первичный рынок и вторичный. На первичном частном рынке размещаются ценные

бумаги первых и повторных эмиссий среди индивидуальных инвесторов в строго

ограниченном количестве. На первичном публичном рынке размещаются ценные

бумаги, доступные всем инвесторам в неограниченном объеме. Вторичный рынок также

делится на две категории - это внебиржевой и биржевой рынки. На биржевом рынке

реализуются ценные бумаги крупных фирм, которые соответствуют стандартам рынка

(имеют в обращении большое количество акций, обеспеченных степенью надежности).

Внебиржевой рынок работает с другими инвесторами - крупными компаниями, чьи

обороты и размеры несколько не дотягивают до установленных требований биржевого

рынка. Причем, внебиржевой рынок отличается очень высоким уровнем ликвидности

различных акций. В некоторых странах объемы внебиржевого рынка иногда равны и

существенно опережают объемы биржевых рынков (Нью-Йоркская и Российская

фондовая биржи). Продажа государственных бумаг также осуществляется через

внебиржевой рынок.

Рынку ценных бумаг потребовались столетия, чтобы он смог развиться до

современного состояния. Идея взятия средств в долг восходит к древнему миру, о

чем свидетельствуют еще месопотамские глиняные таблички с записями о процентных

кредитах. На сегодняшний день мнения ученых разделяются относительно того, когда

впервые началась торговля корпоративными акциями.

Некоторые считают, что ключевым событием послужило основание голландской

Ост-Индской компании в 1602 году, в то время как другие указывают на более

ранние события. Так, в Римской республике, которая существовала на протяжении

столетий до провозглашения империи, имела место societates publicanorum -

организация подрядчиков или арендаторов, которые выполняли строительство храмов

и оказывали другие услуги для правительства.

Одной из таких услуг было кормление гусей на Капитолийском холме (в

качестве награды, т. к. птицы издаваемыми звуками предупредили римлян о

галльском вторжении в 390 году до н. э.). Участники таких организаций имели

акции, суть которых была разъяснена государственным деятелем и оратором Цицероном.

Такие «фондовые биржи» (точнее их древние прототипы) пропали во времена

правления императора, поскольку большая часть активов перешла государству.

Торговля облигациями возникла впервые в итальянских городах в позднем

средневековье и в период раннего Ренессанса. В 1171 году власти Венецианской

республики, обеспокоенные обедненной казной, начали практиковать принудительный

заем от граждан. Такие выплаты, известные как Prestiti, имели неопределенный

срок погашения и обещали компенсацию в размере 5 процентов от суммы в год.

Первоначально они казались подозрительными, но впоследствии стали

рассматриваться как ценные инвестиции, которые могут быть куплены и проданы.

Рынок облигаций начал расти. Как и в случае с последними, фондовые биржи

развивались постепенно.

О партнерских соглашениях, касающихся деления собственности по акциям,

довольно часто упоминалось уже в 13-м веке, опять же преимущественно в Италии.

Однако такие соглашения обычно распространялись только на небольшую группу

людей и заключались на ограниченный срок, например, на одно морское

путешествие. Эти коммерческие инновации в конечном итоге перешли из Италии в

Северную Европу. К концу 16-го века английские купцы уже сотрудничали с

акционерными обществами, предназначенными для работы на постоянной основе. В

18-м веке фондовые биржи практически не отличались от современных.

Основная заслуга этих организаций в том, что они не требуют огромных

капитальных затрат, чтобы инвестировать средства в акции. Это дает одинаковую

возможность вложить деньги как крупным, так и мелким инвесторам - человек

покупает такое количество акций, которое может себе позволить. Кроме того,

сегодня имеется множество разновидностей данных предприятий - валютно-фондовая

биржа, фьючерсная и т. д.

1.2

Функции фондового рынка в современной экономике

Рассматривая наиболее важные организационные принципы современной ныне

денежной системы, следует отметить:

- неподчинённость центробанка правительству и подотчётность его

парламенту России (основная задача центрального банка заключается в сохранении

устойчивого денежного оборота). Цель рассматриваемого принципа - защита средств

центрального банка: в иной ситуации правительством мог быть нарушен устойчивый

денежный оборот, исчерпывающий средства центробанка для разрешения своих задач.

Этот принцип, с другой стороны, способствует предотвращению возможных

противоречий среди политики Центрального банка и актуальных государственных

задач: парламент, регулярно перед которым отчитывается банк центральный, должен

разрешать все возможные противоречия.

- предоставление правительству денег лишь в порядке

кредитования - предотвращается денежное использование с целью покрытия дефицита

местных федеральных бюджетов (это толчок к развитию инфляции). Из-за того, что

Центральный банк правительство не финансирует, а средства предоставляет ему

исключительно в порядке кредитования, правительству необходимо изыскивать

другие источники поступлений в бюджет.

- комплексное использование денежно-кредитных регулируемых

инструментов - центральным банком используется весь спектр инструментов для

регулирования денежно-кредитной сферы, без ограничений в работе по поддержке

устойчивого денежного оборота каким-либо одним из них.

- надзор и контроль за оборотом денег - государством

осуществляется постоянный контроль за оборотом денег как в целом, так и за

отдельными потоками денег. Данные функции присущи банковской, финансовой

системам, налоговым органам. Также контролируется то, как субъекты денежных

отношений следуют принципам организации наличного и безналичного оборотов.

Функционирование на территории России исключительно валюты национальной -

все внутренние платежи страны ведутся лишь в валюте национальной. Существует

возможность свободного обмена валюты национальной на иностранную валюту, однако

последняя может использоваться лишь для того, чтобы размещать уникальные

банковские вклады в валюте или для зарубежных платежей.

Структура и состояние финансового рынка РФ наиболее точно отражают

систематически публикуемые информационно-аналитические материалы Центрального

банка РФ: «Обзор финансового рынка» и «Состояние внутреннего финансового

рынка».

Последовательность изложения информации о финансовом рынке в этих обзорах

воспроизводит рисунок 2.1.

Рисунок 1.1. - Структура финансового рынка РФ

Экономические отношения между субъектами национального финансового рынка

в связи с совершением сделок с валютой других государств, операциями с

платежными документами в иностранных валютах и обслуживанием инвестиций,

пришедших в страну из-за рубежа, а также инфраструктура, целенаправленно

созданная для развития таких отношений, называется валютным рынком.

С валютным рынком тесно связан денежный рынок, на котором субъекты

экономических отношений предоставляют друг другу на взаимовыгодных условиях

денежные средства в наличной и безналичной формах, используя инфраструктуру

финансового рынка, в том числе, через механизм кредитования и совершение

операций с краткосрочными ордерными ценными бумагами на срок до года.

Долгосрочные (более года) подобные операции относятся к рынку капитала.

События на валютном и денежном рынках и состояние экономики государства

взаимно влияют друг на друга, анализируются с помощью макроэкономических

индикаторов и поддаются управлению с помощью экономических мер.

Регулятором финансового рынка является Центральный Банк РФ.

С 1 сентября 2013 года Банк России наделен функциями мегарегулятора. Ему

переданы функции регулирования и надзора во всех секторах финансового рынка РФ

.

Субъекты российского валютного рынка: Центральный Банк, коммерческие

банки, импортеры и экспортеры товаров и услуг.

Валютный рынок в РФ - организованный. Торги иностранными валютами идут на

Московской бирже.

Регулятор рынка стремиться управлять движением ликвидности, создавая

одинаковые экономические условия для всех субъектов и секторов денежного рынка,

не допуская высокую волатильность процентных ставок по кредитам, предупреждая

риски дефолтов эмитентов долговых обязательств, организовывая рынок так, чтобы

основные объемы операций приходились на торговые площадки Московской биржи с

предоставлением услуг клиринга и использованием стандартных финансовых

инструментов.

Рынок капитала - рынок долгосрочных инвестиций и финансовых обязательств,

включающий в себя рынки эмиссионных и ордерных бумаг, займов, ссуд, производных

финансовых инструментов.

Крупнейшим субъектом рынка капитала является государство, которое,

выполняя функции регулятора рынка, инвестора и одновременно привлекает

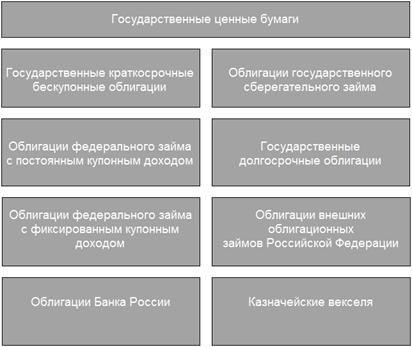

инвестиции под долговые обязательства, формируя рынок государственных ценных

бумаг - федеральных ( рис. 2), субфедеральных, муниципальных.

Рисунок 1.2. - Государственные федеральные ценные бумаги

В настоящий момент времени в мировой экономической практике именно

операции на открытом рынке являются основным средством регулирования денежного

предложения. Это вызвано, прежде всего, необыкновенно высокой гибкостью данного

инструмента, позволяющего влиять на денежную конъюнктуру на краткосрочных

временных отрезках, сглаживать нежелательные колебания денежной массы.

1.3

Фондовый рынок как механизм перераспределения ресурсов и привлечения инвестиций

В современных условиях мы наблюдаем влияние экономического кризиса на все

сферы потребительского рынка. Рекордное падение курса рубля и снижение

стоимости нефти повлекли рост цен на все товары и услуги, реализуемые на

территории нашей страны. Население предпочитает экономить на расходах, что

актуализирует основную задачу для корпораций любой сферы деятельности:

получение прибыли. Для сохранения эффективности деятельности корпораций

необходима разработка стратегии, которая является основой развития корпорации.

Управление - это процесс планирования, корпорации, мотивации и контроля,

необходимый для достижения поставленных целей.

Стратегическое управление - процесс, который опирается на человеческий

фактор, как на фундамент для предприятия или корпорации, ориентирует

деятельность на запросы потребителей, в ответ на вызов со стороны окружения,

осуществляет гибкое реагирование и проводит своевременные изменения в корпорации,

позволяющие добиваться конкурентных преимуществ, что в совокупности позволяет

корпорации выживать и достигать намеченных целей в долгосрочной перспективе.

Стратегическое управление ориентировано, прежде всего, на запросы рынка

(или другими словами потребителей) и позволяет гибко и быстро вносить

изменения, необходимые для работы в соответствии со спросом.

Именно стратегическое управление позволяет корпорации нормально

функционировать в постоянно меняющихся условиях, быть конкурентоспособной и приносить

стабильную прибыль. В отличие от оперативного, этот вид управления позволяет не

только планировать работу корпорации на долгий срок, но и сделать ее

максимально успешной.

Для того чтобы корпорация была конкурентоспособной и прибыльный, в

постоянно изменяющихся условиях, необходимо учитывать внешние воздействия. Это

возможно только в том случае, если стратегическое управление объединяет все

трудовые, корпорационные и предпринимательские стратегии в единое целое. Именно

объединение линии поведения во всех этих сферах позволяет своевременно и

оптимально реагировать на внешние факторы и предсказывать их влияние на

корпорацию.

Корпоративные структуры в российской экономике представлены в основном в

сфере энергетики и обороны. В условиях кризисных явлений в 2014-2016 года,

данные компании понесли значительные потери. Большинство российских корпораций

были включены в санкционные списки, немалый урон нанесли процессы ценового

прессинга на нефтяном рынке. 2016 год был продолжением сложившихся негативных тенденций,

что обостряет необходимость пересмотра процессов финансового управления в

рассматриваемых компаниях.

При рассмотрении процессов управления активами компании, первоочередную

роль играет бухгалтерский учет. Бухгалтерский учёт - это искусство регистрации,

классификации и интерпретации хозяйственных операций и событий, имеющих даже

минимальную составляющую финансового характера, в денежном выражении и в

достоверной форме. Принципы бухгалтерского учёта - это не просто формальность.

Выбранная система координат зачастую управляет финансовым результатом компании.

Особенно это видно на примере обесценения активов.

Обеспечить постоянство и однообразие отражения деятельности компаний, а

значит, помочь инвестору, может лишь гармонизация учётных стандартов по всему

миру.

В связи с резким падением цены на нефть и её стабилизацией в последний

месяц в районе 30 долларов США за баррель (против 120 долларов ещё летом 2014

г.) многие компании пересмотрели портфель активов и отчитались о списаниях по

результатам прошедшего года.

Крупнейшие американские корпорации - ExxonMobil и Chevron - не показали

сколько-нибудь значительных списаний в сравнении с их европейскими коллегами.

Очевидно, что этому есть определённые объяснения, которые кроятся не только в

географической составляющей. На фоне всех нефтегазовых компаний особенно

значительные списания продемонстрировали европейские нефтяные мейджоры.

Например, BP отчиталась о списаниях в размере более 6 млрд. долларов. Total в

четвёртом квартале 2016 г. списала активы, в том числе в сфере сланцевого газа,

на общую сумму 6,5 млрд. долларов США, зафиксировав чистый убыток в размере

5,66 млрд. долларов по сравнению с чистой прибылью - 2,23 млрд. долларов за

аналогичный период предыдущего года.

Безусловно, списание активов - это данность для высокорискованного и

затратного нефтяного бизнеса, а также неизбежность при колебании мировых цен на

энергоносители. Но есть и ещё один немаловажный аспект, а именно бухгалтерская

составляющая. Как показывает практика, на объём списаний, помимо

общеэкономических факторов и состояния компании, влияет и применяемая

методология учёта. Так, по нашему мнению, одной из ключевых причин разных

объёмов списания у европейских и американских нефтяных корпораций являются

различия в критериях обесценения активов по отчётности - в соответствии с

Международными стандартами финансовой отчётности (МСФО) или Общепринятыми

принципами бухгалтерского учёта (англ. Generally Accepted Accounting

Principles, GAAP, или ОПБУ США).

Главным отличием ОПБУ США от МСФО в области обесценения основных средств

является то, что при наличии признаков обесценения проверка проводится в два

этапа - сначала балансовая стоимость актива сравнивается с суммой будущих

недисконтированных денежных потоков. Если сумма этих потоков превышает балансовую

стоимость (хотя бы на 1 доллар), то дальнейших шагов не требуется и обесценения

в отчётности по ОПБУ США признано не будет. Только если балансовая стоимость

актива превышает сумму будущих недисконтированных денежных потоков, она должна

быть сопоставлена с суммой дисконтированных денежных потоков.

Проверка же по международным стандартам предусматривает только один этап

- сравнение балансовой стоимости актива с суммой будущих дисконтированных

денежных потоков. Фактор дисконтирования ведёт к гораздо большей вероятности

признания обесценения в отчётности по МСФО, чем в отчётности по ОПБУ США.

Таблица 1.1. Рейтинг российских корпораций по размеру активов

|

№

|

Компания

|

Отрасль

|

Зарубежные

активы, млн. долл.

|

Доля в

общих активах, %

|

Зарубежные

долгосрочные активы, млн. долл.

|

№ в

2016

|

№ в

2015

|

|

1

|

Газпром

|

Нефтегазовая

|

40128

|

9,8

|

31579

|

1

|

2

|

|

2

|

Вымпелком

|

Телекоммуникации

|

36948

|

74,3

|

30536

|

2

|

10

|

|

3

|

Лукойл

|

Нефтегазовая

|

32640

|

29,8

|

25662

|

3

|

1

|

|

4

|

Евраз

|

Черная

металлургия

|

8715

|

49,2

|

4554

|

4

|

3

|

|

5

|

Роснефть

|

Нефтегазовая

|

8399

|

3,6

|

6614

|

12

|

22

|

|

6

|

Совкомфлот

|

Транспорт

|

5293

|

82,6

|

4300

|

6

|

7

|

|

7

|

Северсталь

|

Черная

металлургия

|

4784

|

32,9

|

3169

|

5

|

4

|

|

8

|

РУСАЛ

|

Цветная

металлург.

|

3655

|

17,8

|

2979

|

8

|

15

|

|

9

|

РЖД

|

Транспорт

|

3222

|

2,8

|

1891

|

18

|

вне 30

|

|

10

|

Система

|

Конгломерат

|

2966

|

6,9

|

1967

|

15

|

8

|

|

11

|

Мечел

|

Черная

металлургия

|

2802

|

20,2

|

2216

|

9

|

5

|

|

12

|

ТМК

|

Черная

металлургия

|

2601

|

35,1

|

1721

|

14

|

12

|

|

13

|

Зарубеж

нефть

|

Нефтегазовая

|

2409

|

66,7

|

1965

|

13

|

14

|

|

14

|

Нордголд

|

Цветная

металлург.

|

1650

|

61,4

|

1110

|

17

|

_ *

|

|

15

|

Интер

РАО ЕЭС

|

Электроэнергетика

|

1589

|

10,1

|

1063

|

19

|

13

|

|

16

|

Атомред-

метзолото

|

Цветная

металлург.

|

1573

|

46,9

|

1353

|

10

|

16

|

|

17

|

НЛМК

|

Черная

металлургия

|

1553

|

9,5

|

1066

|

11

|

9

|

|

18

|

Еврохим

|

Химическая

|

1486

|

18,5

|

1131

|

20

|

21

|

|

19

|

ММК

|

Черная

металлургия

|

1332

|

11,0

|

1061

|

16

|

24

|

|

20

|

Акрон

|

Химическая

|

778

|

17,4

|

558

|

22

|

20

|

|

Топ-20

|

-

|

164523

|

14,9

|

126495

|

-

|

-

|

Согласно ОПБУ США, убыток признаётся в том случае, если балансовая

стоимость актива превышает его справедливую стоимость, рассчитанную в

соответствии с разделом 820 ОПБУ США. Обесценение признаётся на разницу между

справедливой стоимостью актива и его балансовой стоимостью. В то же время по

МСФО убыток признаётся, если балансовая стоимость актива превышает его

возмещаемую стоимость, которая представляет собой наибольшую из следующих

величин: справедливая стоимость актива за вычетом затрат на продажу или

ценность от использования (приведённая стоимость будущих денежных потоков от

использования актива с учётом стоимости выбытия). Таким образом, стандарты

учёта и отчётности могут существенно определять финансовые показатели любой

компании, в том числе и нефтегазовой.

Учитывая вышеизложенное, международное инвестиционное сообщество надеется

на введение глобальных стандартов бухгалтерского учёта. Ожидаемые преимущества

от их использования весьма убедительны. Их повсеместное применение позволит не

только качественно улучшить сопоставимость и прозрачность финансовой

отчётности, но и сократить затраты на её подготовку. Строгое следование

предписаниям стандартов и последовательное их применение обеспечит

пользователей финансовой отчётности надёжной информацией и будет способствовать

принятию более обоснованных решений.

Президент Международной федерации бухгалтеров Уоррен Аллен в недавнем

интервью сказал: «Сейчас мы, вероятно, как никогда далеки от возможности

перехода США на МСФО. Политика США свидетельствует о нежелании предпринимать в

этом направлении какие-либо шаги. Поэтому нам нужно продвигать идею сближения

двух систем учёта. Мы будем и дальше склонять США к переходу на МСФО, но второй

выход - в том, чтобы оба набора стандартов были максимально приближены друг к

другу».

Американская Комиссия по ценным бумагам и биржам тоже не горит желанием

встраиваться в глобальную систему. Во-первых, она считает необходимым, чтобы

интересы американских инвесторов оставались первоочередной заботой для

комиссии. Во-вторых, Совет по стандартам финансового учёта США должен быть

главным нормотворческим органом для американских компаний. В-третьих, нельзя

недооценивать роль США в развитии глобальных стандартов.

Таким образом, несмотря на долгий период ожидания, инвесторы вряд ли увидят

гармонизацию стандартов. Соответственно, надо ясно осознавать отличия в

принципах учёта, заложенные в отчётность компаний, особенно крупных нефтяных

мейджоров, для принятия правильных инвестиционных решений. Прежде чем

анализировать представленные цифры, инвестору стоит задаться вопросом, в какой

системе координат они были посчитаны, - ведь, как известно, при определённых

условия и 2+2=5.

Основным направлением развития биржевой торговли является развитие

электронных торговых площадок. Электронная торговая площадка, благодаря которой

участники биржевой торговли имеют возможность совершать биржевые сделки через

Интернет в отношении самой широкой номенклатуры товаров - от технологического

оборудования и автомобильной техники, до стройматериалов, мебели и даже

продуктов питания. Товары могут закупаться или реализовываться как на

внутреннем, так и на внешнем рынке.

Электронные торги в рамках секции ППТ проводятся с использованием двух

программных комплексов - «Биржевые торги ППТ» и «Закупка ППТ».

Торги в ПК «Биржевые торги ППТ» проводятся на русском и английском

языках. Связь с цент-ральным офисом и его филиалами осуществляется через

Интернет ежедневно, в круглосуточном режиме. В случае заключения в ПК «Биржевые

торги ППТ» сделки, обе ее стороны оплачивают биржевой сбор на основании

утвержденных ставок.

ПК «Закупка ППТ» представляет собой электронные биржевые торги по

приобретению товаров за счет собственных средств. Главная особенность торгов в

ПК «Закупка ППТ» - принцип «хочу купить», согласно которому инициатором торгов

выступает покупатель. Он назначает день проведения торгов с регламентированной

торговой сессией. При этом одно из необходимых условий совершения биржевой

сделки - наличие не менее двух предложений от разных продавцов.

Таким образом, биржевые торги промышленными и потребительскими товарами -

это универсальный инструмент, предназначенный, в первую очередь, для оказания

содействия отечественным субъектам хозяйствования в реализации своей продукции

на экспорт, расширения рынков сбыта, а также усовершенствования процесса

закупок в России и за ее пределами.

Электронная биржевая торговля промышленными и потребительскими товарами

имеет ряд преимуществ. Для покупателей - это возможность оперативно выбирать

лучший товар по цене, сформированной в условиях конкурентной среды объективным

соотношением спроса и предложения. Продавцы могут значительно расширить рынок

сбыта и выгодно продать свою продукцию. И те и другие в секции ППТ

автоматически получают доступ к огромной базе коммерческих предложений белорусских

и зарубежных участников рынка, не имеющей аналогов в стране. Она позволяет

извлечь максимальную прибыль из каждой конкретной сделки, ускорить и

упорядочить торговый процесс, а также существенно сократить издержки,

сопутствующие торгово-закупочной деятельности.

Продавцы оформляют свои коммерческие предложения (оферты) в соответствии

с заявками покупателей или самостоятельно размещают заявки по продукции,

которую необходимо реализовать. Покупатель имеет возможность подать встречное

предложение в соответствии с теми условиями, на которых ему выгодно приобрести

данный товар. Помимо согласования цены сделки, участники могут в режиме онлайн

вести торг по таким критериям, как количество необходимого товара, условия

оплаты и пос-тавки, срок поставки. При этом сделки совершаются публично и

прозрачно.

Особого внимания заслуживает процесс проведения торгов в ПК «Закупка

ППТ». Он разделен на четыре фазы: прием предложений, проверка предложений,

активная фаза торгов, принятие решений.

Стоит отметить, что ПК «Закупка ППТ» не заменяет собой электронных

аукционов, проводимых для осуществления государственных закупок (где оплата

производится из средств государственного бюджета), а лишь обеспечивает удобный

альтернативный механизм с оптимизированной и оперативной системой осуществления

закупок.

Глава 2.

Потенциал фондового рынка на современном этапе

.1 Специфика российского фондового рынка

Глобальный экономический кризис 2007-2008гг., который охватил все страны,

привел к углублению дисбалансов в сфере финансов, что наиболее остро проявилось

в странах с сырьевой экономикой, включая Россию. Кризис в определенной мере

сдул финансовый пузырь, надувавшийся в течение нулевых годов, но глобальные

финансы настолько разбалансированы, что не все накопившие проблемы были

разрешены во время кризиса. Для российской финансовой системы остались

нерешенными проблемы валютного курса, высокой инфляции, низкая глубина

проникновения современных финансовых отношений в деятельность компаний

реального сектора экономики, недостаточный уровень развития финансовых

инструментов и технологий, что не позволяет реализовать все потенциальные

возможности финансового рынка для повышения инвестиционной активности компаний,

без чего невозможно добиться экономического роста.

Совокупность финансовых посредников, действующих в рамках общего

денежно-кредитного механизма, образует банковскую систему страны. Банковская

система - главная финансовая основа развития рыночной экономики. Цель ее

функционирования - обслуживание оборота капитала в процессе производства и обращения

товаров.

Основные задачи банковской системы: аккумулирование средств предприятий,

организаций и населения; использование их на реализацию рентабельных проектов

различных отраслей и сфер экономики.

Государственные банки также рассматриваются как стабилизирующие институты

в условиях кризисных ситуаций.

Банки с иностранным участием в капитале. Отдельную категорию составляют банки

с участием нерезидентов в капитале банка. Несмотря на риски, российский

финансовый рынок привлекателен для нерезидентов своей масштабностью

(численностью населения, количеством компаний, высоким размером трансграничных

операций и др.), а также высоким уровнем доходности. В 2016 году в России

функционировало 220 банков с участием иностранного капитала, из них действовало

73 банка со 100-процентным участием нерезидентов в капитале банка.

В таблице 2.1. представлены данные по степени участия нерезидентов в

банковской системе России по количеству кредитных организаций с участием

иностранного капитала и величине уставного капитала.

Таблица 2.1. Показатели участия нерезидентов в банковской системе России

|

Показатели

|

Кол-во

кредитных организаций с участием нерезидентов

|

Темп

прироста, %

|

Доля

нерезидентов в совокупном УК банков, %

|

Темп

прироста, %

|

|

01.01.2006

|

131

|

|

6,19

|

|

|

01.01.2007

|

136

|

3,8 17

|

11,15

|

80,129

|

|

01.01.2008

|

153

|

12,500

|

15,9

|

42,601

|

|

01.01.2009

|

202

|

32,026

|

25,08

|

57,736

|

|

01.01.2010

|

221

|

9,406

|

28,49

|

13,596

|

|

01.01.2011

|

226

|

2,262

|

24,53

|

-13,900

|

|

01.01.2012

|

220

|

-2,655

|

28,1

|

14,554

|

|

01.01.2013

|

230

|

4,545

|

27,7

|

-1,423

|

|

01.01.2014

|

246

|

6,957

|

26,13

|

-5,668

|

|

01.01.2015

|

251

|

2,033

|

26,42

|

1,110

|

|

01.01.2016

|

225

|

-10,359

|

21,68

|

-17,941

|

|

01.04.2016

|

220

|

-2,222

|

20,87

|

-3,736

|

Примечание: На основе данных ЦБ РФ

Представленные данные свидетельствуют, что в период бурного

экономического роста российской экономики нерезиденты активно инвестировали в

банковский сектор, в результате чего доля нерезидентов в совокупном уставном

капитале всех российских банков возросла с 6% в 2006 году до 28% на начало 2010

года. Разразившийся экономический кризис и последующая стагнация российской

экономики снизили интерес нерезидентов к участию в работе банковского

сектора, что привело к снижению доли нерезидентов в совокупном уставном

капитале банков до 21% в 2016 году.

Рынок облигаций является одним из каналов перераспределения финансовых

ресурсов от домохозяйств компаниям реального сектора экономики. Проведенный

анализ показывает, что сложившиеся на текущий момент каналы либо не достаточны

(например, облигационный рынок, рынок акций), либо несбалансированны (например,

гарантия по банковским вкладам и льготное налогообложение по подоходному налогу

делает канал банковского перераспределения более предпочтительным по сравнению

с облигационным рынком).

Главная проблема - отсутствие сигналов о заинтересованности государства

(и экономики в целом) в обеспечении достаточной отдачи на вложенный капитал у

участников рынка (населения и частных компаний). Яркий пример - индексируемые

на инфляцию облигации Минфина, экспериментально выпущенные в 2016г, на которые

фиксировался огромный спрос со стороны финансовых посредников (например, НПФ).

Но по 2016г Минфин не торопится повторять эксперимент, отражая мнение

государства, что данные облигации слишком дороги для эмитента. До сих пор не

решены и вопросы уравнивания по налогообложению доходов от банковских депозитов

и корпоративных облигаций (по государственным облигациям держатели не платят

налог на процентный доход и доход от роста цены).

Почему так сложно привлечь участников (инвесторов) на облигационный

рынок?

Если в 2014 г. вложения в корпоративные рублевые облигации РФ были

достаточно выгодными для инвесторов (годовая доходность индексов корпоративных

облигаций MICEX CBI TR превысила темп инфляции на 2% (Табл. 8), хотя доходность

индекса государственных облигаций CBONDS GBI RU и индекса ММВБ оказалась ниже темпа

инфляции), то в 2015-2016 гг. картина кардинально изменилась. По итогам 2015

года инвестиции в государственные и корпоративные облигации, а также в акции

российских компаний оказались убыточными. На рынке корпоративных рублевых

облигаций инвесторы потеряли 1,43% вложений, на рынке ГКО-ОФЗ - 14,68%, на

рынке акций - 7,15% (табл. 2.2). Значительно выросла волатильность годовой

доходности облигационных индексов и индексов акций. По 2015 г. рекордную

доходность продемонстрировали вложения в доллар США - 71,9% годовых.

Аналогичная ситуация сохранялась и по 2016г

наиболее привлекательной стратегией оставалась стратегия инвестирования в

валюту. Хотя облигации уже стали достойно конкурировать с валютой. В 2016 г. в

отличие от 2015 г. доходность как индексов государственных и корпоративных

облигаций, так и индекса ММВБ оказалась положительной и превысила темп

инфляции. При этом наибольшую доходность продемонстрировал индекс CBONDS GBI RU - 30,98% годовых, что на 18% выше темпа инфляции. Для

сравнения, доходность вложений в доллар США для российских инвесторов составила

по 2016 году 29,5% годовых.

Таблица 2.2 Доходность и волатильность доходности различных инструментов

российского финансового рынка в 2014-2016 гг.

|

Индекс

/ Показатель

|

Г

одовая доходность, %

|

Волатильность

годовой доходности, %

|

|

2014 г.

|

2015 г.

|

2016 г.

|

2014 г.

|

2015 г.

|

|

Индекс

корпоративных облигаций MICEX CBI TR

|

8,81

|

-1,43

|

18,3

|

0,7

|

4,8

|

4,92

|

|

Индекс

государственных облигаций CBONDS GBI RU

|

4,37

|

-14,68

|

30,98

|

3,62

|

13,23

|

8,93

|

|

Индекс ММВБ

|

1,99

|

-7,15

|

26,12

|

15,97

|

23,43

|

20,16

|

|

Темп

инфляции (справочно)

|

6,8

|

7,8

|

12,9

|

-

|

Источники: Московская биржа, CBONDS, Росстат, собственные расчеты

В 2015-2016 гг. по сравнению с 2014 г. существенно выросла стоимость

денег на российском рынке. В 2014 г. средневзвешенная доходность к погашению

рублевых корпоративных облигаций, включенных в индекс MICEX CBI TR, изменялась в диапазоне от 7,4% до 8,6%, государственных

облигаций в составе индекса CBONDS GBI RU - в диапазоне от 6,4% до 7,7%. С

марта 2015 г. в связи с обострившейся геополитической ситуацией доходность к

погашению рублевых облигаций начала расти. В октябре 2015 г. на фоне падения

цен на нефть, ослабления рубля к доллару США и евро доходность рублевых

корпоративных облигаций в составе индекса MICEX CBI TR превысила 11%, а в декабре 2015 г. достигла 16% (после

увеличения ключевой ставки Банка России до 17%). Средневзвешенная доходность

государственных рублевых облигаций, включенных в индекс CBONDS GBI RU, в декабре 2015 г. повысилась до 16,1%. Хотя с середины

2016г ставки доходности облигационного рынка стали снижаться, но в целом по

году уровни доходности рублевых корпоративных облигаций и государственных

значительно превышали уровни доходности, сложившиеся на рынке в докризисном

периоде (2011- первая половина 2015 г.). Крупнейшие эмитенты облигаций

пользовались снижением ставок и досрочно погашали облигационные выпуски с

опционами колл (например, «Газпром нефть» на 20 млрд руб. в 2016г и на 10 млрд

руб. в январе 2016г).

В связи с закрытием в 2015 г. рынка внешнего кредитования для ведущих

российских компаний и обесценением рубля, российские корпорации получили стимул

к увеличению объемов заимствований на внутреннем облигационном рынке

(рублевом). В то же время для эмитентов рублевых облигаций возросла стоимость

фондирования. За 2015 г. объем рынка обращающихся рублевых государственных

облигаций (ГКО-ОФЗ) увеличился с 5,6% до 6,6% ВВП и сохранился на этом уровне в

2016г., что связано с политикой ограничения роста государственного долга.

Аналогично не росли и муниципальные облигации (их уровень сохранился в 0,8% ВВП

по 2015 и 2016гг). Рынок рублевых корпоративных облигаций вырос с 7,8% до 9,3%

ВВП по 2015г и достиг 10,9% ВВП по результатам 2016 года. Таким образом, на

начало 2016 года рынок рублевых корпоративных облигаций

(КО) превысил 8 трлн рублей (1 195 выпусков находились в обращении),

государственных (ГКО-ОФЗ) - 4, 49 трлн рублей, а муниципальных - 576 млрд

рублей.

Несмотря на отмечаемый рост, на фоне конкурентов глобального рынка

облигационный рынок РФ выглядит крайне скромно (табл.2.3).

Таблица 2.3. Рынок облигаций в % к ВВП в национальной валюте

|

Страна

|

2007 г.

|

2016 г.

|

|

Бразилия

|

45,1

|

20,0

|

|

ЮАР

|

23,6

|

26,0

|

|

Индия

|

10,4

|

15,1

|

|

Китай

|

4,3

|

22,0

|

|

Россия

|

3,3

|

8,3

|

Источник:

Thomson Reuters (Eikon & Datastream)

Несмотря на определенные изменения на глобальном рынке и на рост

российского облигационного рынка, разрыв со странами-конкурентами за деньги

глобального инвестора остается: по итогам 2016 г. доля облигационного рынка

в национальной валюте в ВВП в России составила всего 8,3% и является

минимальной среди всех стран БРИГС. Фиксируется отставание и по корпоративным

облигациям в иностранной валюте (ориентированных на зарубежных инвесторов).

Соотношение данного сегмента рынка облигаций и ВВП на начало 2016 года в России

составило 9% от ВВВ, что явно ниже, чем 67% для Гонконга, от уровней в пределах

20-30% ВВП для Чили, Мексики и Сингапура, более 13% для Ю.Кореи, ЮАР, Малайзии

и Бразилии.

На рынке еврооблигаций российских эмитентов в 2015 и 2016 г. наблюдалось

снижение объемов. Так, если в декабре 2014 г. объем вторичного рынка

корпоративных облигаций достигал $181,8 млрд., то в декабре 2015 г. - $165,9

млрд., а на начало 2016г опустился до $139,1 млрд. Российские компании, включая

банки, активно выкупали еврооблигации с рынка в связи с выросшей дороговизной

обслуживания из-за обесценения рубля (особенно при отсутствии валютной

выручки). Объем новых размещений корпоративных еврооблигаций в 2015-2016 гг.

значительно сократился по сравнению с 2014 г. и составил $12,4 млрд. в 2015 г.

и $4,5 млрд. в 2016 г. По 2015-2016гг практически умер рынок синдицированного

кредитования. Рынок государственных еврооблигаций также демонстрировал сужение,

но не такое активное, как в частном секторе (в декабре 2014 г. объем

обращающихся еврооблигаций достигал $49,3 млрд., в декабре 2015 г. $48,2 млрд.,

в декабре 2016 г. - $45,7 млрд.).

В 2015-2016 гг на российском рынке произошло значительное снижение

биржевого торгового оборота государственных, корпоративных и муниципальных

облигаций и акций. Оборот рублевых государственных облигаций в 2015 г.

уменьшился на 36% по сравнению с 2014 г., корпоративных облигаций - на 32%. Для

инвесторов на российском облигационном рынке и рынке акций повысился риск ликвидности.

Активность биржевых инвесторов переместилась на срочный рынок (деривативов) и

на торговлю валютой и драгоценными металлами. По итогам января 2016г количество

активных клиентских счетов на срочном рынке достигло своего максимального

значения за весь период с начала торгов - 48159. Объем торгов производными

финансовыми инструментами на Московской бирже в январе 2016 года вырос на

157,1% и составил 10,6 трлн рублей (4,1 трлн рублей в январе 2016 года).

Суммарный объем торгов драгоценными металлами на Московской бирже в январе 2016

года вырос по сравнению с началом 2016г в 5,7 раза, составив 11,8 млрд рублей

(биржевой оборот рублевых корпоративных и муниципальных облигаций в 2016 г. по

сравнению с 2015 г. увеличился на 16,7% и 4%, соответственно). В 2016 г.

биржевой оборот рублевых облигаций во всех сегментах рынка не превысил уровней

2012-2014 гг.

Формальные цифры роста рынка корпоративных облигаций порождают некую

иллюзию благополучия. Но если посмотреть на срочность размещения бумаг и

динамику среднего (или медианного) объемов, отраслевую структуру рынка,

структуру инвесторов, то становятся видны потенциальные риски системы.

Отраслевая структура рынка рублевых корпоративных облигаций такова, что

преобладают облигационные выпуски банков и финансовых институтов (например, на

начало 2016 года их доля в совокупном объеме новых размещений корпоративных

облигаций достигает 77,3%). Высокая доля эмитентов в финансовом секторе

характерна для развивающихся рынков капитала (например, доля таких эмитентов в

Турции, Польше, Индии и Бразилии также превышает 70%). Но по ряду стран

(Мексика, Ю.Корея, Китай) преобладают нефинансовые компании как эмитенты

корпоративных облигаций, и нам представляется, что это более сбалансированная

отраслевая структура. Еще один дисбаланс российского облигационного рынка -

держателями облигаций также являются в основном банки (т.е. фиксируется

закольцованность облигационного рынка).

Для российского рынка характерны короткие сроки размещения корпоративных

облигаций - собственно именно это и толкало заемщиков на зарубежный

облигационный рынок (средний срок размещения по еврооблигациям достигал 7 лет

на фоне 3 лет для рынка рублевых внутренних облигаций). Преобладающая доля

корпоративных облигаций (34%) имеет дюрацию до года. Хотя такая же ситуация

наблюдается на рынках Турции, материкового Китая, Бразилии, но есть

развивающиеся рынки, где преобладающее число обращающихся облигаций в

национальной валюте находится по дюрации в отрезке более 4 лет. Например,

Польша, Мексика, Сингапур. Для периода 2011-2016гг характерно вымывание с

российского рынка облигаций новых размещений мелких заемщиков. Растут как

номинальные объемы размещения (например, по 2016 г. ритейл Лента разместила

облигации на 25 млрд. рублей), так и размеры активов заемщиков при общем

снижении числа эмитентов.

Падает доля корпоративных облигаций с плавающей процентной ставкой (хотя

именно это и должно привлекать институциональных и рыночных инвесторов). Так,

доля займов с плавающей ставкой по 2007г составила 7,1% от новых размещений на

рынке корпоративных облигаций, а на 2015г сократилась до 4%. На польском рынке

по 2014г доля таких облигаций составляла 28%, по Бразилии - 27,5%, по Мексике -

14,8%. Низки по РФ и доли конвертируемых облигаций, синдицируемых займов по

сравнению с развитыми и развивающимися рынками.

Таким образом, основными проблемами российского облигационного рынка

являются:

- неразвитость данного сегмента финансового рынка, что

проявляется в узком наборе инструментов, используемых банками и компаниями для

привлечения финансовых ресурсов. В России практически отсутствуют выпуски

облигаций, доход по которым привязан к уровню инфляции, выпуски отзывных и

конвертируемых облигаций, что связано с несовершенством российского

законодательства;

- высокая стоимость заимствования финансовых ресурсов (особенно

для малых и средних предприятий), которая существенно возросла в связи с

применением финансовых санкций по отношению к России;

- короткие сроки обращения облигационных займов, что

обусловлено высокой волатильностью российского финансового рынка и быстрой

изменчивостью процентных ставок;

- низкая вовлеченность частных инвесторов для работы на рынке

облигаций, что обусловлено, с одной стороны недостаточной финансовой

грамотностью населения, которое плохо представляет себе возможности

эффективного инвестирования на рынке облигаций, с другой стороны, налоговой

дискриминацией доходов облигациям по сравнению с банковскими депозитами.

Для привлечения денег в экономику со стороны внутреннего инвестора через

облигационный рынок необходимы следующие шаги:

- Введение налоговых льгот на доход по корпоративным облигациям

по аналогии с банковскими депозитами;

- Мотивирование выпуска облигаций, индексируемых по уроню

инфляции;

- Обязательство привлечения денег компаниями с государственным

участием через облигационные выпуски, обращаемые на бирже в том же объеме, что

и банковские заимствования (аналогично требованию двойного листинга).

- Развитие рынка акций

Из всех сегментов российского финансового рынка именно рынок акций

(фондовый рынок) является в последние годы самым отстающим. Причем эта ситуация

сильно отличается от середины 00-ых годов, когда капитализация российского

фондового рынка превышала 100% ВВП, была больше банковских активов в 5 раз. В

последние годы доля российского фондового рынка в совокупной стоимости

российских финансовых активов последовательно снижается. Капитализация

российского фондового рынка на конец 2016 года составила 393 млрд. долларов или

в рублевом эквиваленте - 29 трлн. рублей. Следует отметить, что в 2008 году капитализация

российского фондового рынка была более 1 трлн. долл. Российский фондовый рынок

по капитализации уступает не только большинству развитых рынков, не только

таким большим рынкам как рынок Китая и Индии, но и фондовым рынкам Бразилии,

Мексики, Индонезии, Малайзии, Южно-Африканской республики. Эти цифры сильно

расходятся с целевыми показателями капитализации, которые содержатся в

Стратегии развития финансового рынка Российской Федерации на период до 2020

года, где в качестве ориентира капитализации выступал уровень в 170 трлн.

рублей к 2020 году.

Рисунок 2.1. Доля фондового рынка в совокупной стоимости финансовых

активов (данные Московской биржи и Центрального банка РФ) в %

В последние 5 лет происходило последовательное ухудшение показателей

российского фондового рынка - снижался объем торгов на бирже, уменьшалось число

эмитентов, падала доля российского фондового рынка по отношению к мировым и

развивающимся рынкам, уменьшался коэффициент оборачиваемости (отношение объема

торгов к капитализации), снижалось число эмитентов.

Рисунок 2.2. Количество эмитентов на Московской бирже (данные Московской

биржи)

Все это привело к тому, что стали происходить негативные процессы,

ведущие к деградации фондового рынка. В 00-ые годы на фоне роста первичных

размещений и появления новых эмитентов происходила отраслевая диверсификация

российского фондового рынка, уменьшалась доля 10 крупнейших эмитентов по

капитализации и объемам торгов, что приводило к снижению уровня концентрации

российского фондового рынка. В последние годы процессы диверсификация

отраслевой структуры российского фондового рынка прекратились.

Рисунок 2.3. Отраслевая структура (по капитализации) российского

фондового рынка (данные Московской биржи)

Все это привело к тому, что российский фондовый рынок потерял

привлекательность как источник инвестиций для российских компаний. Резко упало

число первичных и вторичных размещений акций российских компаний, упал их

объем. В условиях и так сжавшегося рынка капитала фондовый рынок вообще

перестал играть роль источника финансирования.

Надо признать, что во многом тенденции в развитии отечественного

финансового рынка связаны с внешними факторами. Проведенный эконометрический

анализ факторов, влияющих на динамику капитализации российских корпораций,

показал сильное влияние внешних факторов, связанных с сырьевым рынком.

Негативное влияние на динамику российского фондового рынка оказало и падение

интереса инвесторов вообще к развивающимся рынкам (что доказывает динамика

индекса MSCI EM, отражающего динамику фондовых рынков развивающихся стран)

на фоне замедления темпов экономического роста в развивающихся странах. Начиная

с 2012 года, динамика индексов развивающихся стран проигрывает динамике

фондовых индексов развитых стран. В тоже время интересно отметить, что проверка

гипотезы о том, что динамика российского фондового рынка зависит от притока

средств иностранных инвесторов, оказалась под вопросом. Проверка на причинность

привела к выводу, что определяющим в этой паре являются темпы роста самого

российского фондового рынка, а притоки средств иностранных инвесторов

ориентируются на темпы роста отечественного фондового рынка. Негативное влияние

на динамику российского фондового рынка оказали и введенные западными странами

экономические санкции в отношении допуска российских компаний на развитые

финансовые рынки.

Тем не менее, проведенный анализ показал, что негативная динамика связана

не только с внешними факторами, но и с недостатками регулирования и

институциональными особенностями российского фондового рынка. Что же мешает

развитию российского фондового рынка и что нужно сделать для преодоления его

отставания?

Во-первых, можно отметить, что создание мегарегулятора, объединение

регулятивных функций в лице Центрального банка не сказалось позитивно на

динамике активов некредитных организаций и финансовых активов небанковского

сектора. Последний проект развития российских финансовых рынков в большей

степени ориентирован на регулятивные задачи, но ничего не говорит о

стратегических задачах развития фондового рынка.

Во-вторых, одной из причин отставания фондового рынка от других сегментов

российского финансового рынка является крайне неразвитая структура внутренних

инвесторов в российские акции. Очень небольшая доля приходится на розничных

инвесторов. На Московской бирже число открытых счетов для частных инвесторов

составляет около 1 млн. человек, число активных инвесторов (совершающих

операции хотя бы раз в год) составляло 65 тыс. человек. Причем в последние годы

их число почти не растет.

Для более активного развития инвестирования со стороны частных инвесторов

необходимо создать механизм страхования частных инвесторов от мошенничества

(компенсационные фонды), увеличить сумму средств на индивидуальном

инвестиционном счета до суммы, сопоставимой со страховкой по депозитам банков.

Для развития облигационного рынка отменить налог на доходы для частных

инвесторов в российские корпоративные облигации.

В-третьих, привлекательность инвестирования в российские акции сильно

зависит от уровня корпоративного управления российских корпораций. С этой точки

зрения предложения Центрального банка по совершенствованию корпоративного

управления должны дать свои результаты.

Рисунок 2.4. Стоимость чистых активов пенсионных накоплений (данные

компании Cbonds)

В-четвертых, препятствует устойчивому росту российского фондового рынка и

небольшой объем активов средств, находящихся под управлением российских институциональных

инвесторов (пенсионных фондов, паевых инвестиционных фондов и страховых

компаний). Пенсионные фонды показали существенный прирост активов пенсионных

накоплений (рис.2.4), но при этом непонятна дальнейшая судьба пенсионной

реформы. Заморозка пенсионных накоплений делает невозможным прирост активов. С

другой стороны, доля акций в портфеле активов пенсионных фондов составляла в

2015 году всего 6,9%, а основная доля приходилась на депозиты.

Центральный банк принимает определенные меры по изменению структуры

инвестирования пенсионных накоплений. Он законодательно ограничил долю

депозитов в портфеле пенсионных фондов, сделал более прозрачным их структуру,

отменено требование показывать прибыль каждый год, изменен порядок

вознаграждения. Но остается вопрос о сохранении накопительной части пенсионной

системы. По оценкам Goldman

Sacks, в случае сохранения накопительной

части пенсионной системы у российского фондового рынка есть шансы повысить

капитализацию в 3-4 раза в течение ближайших 5 лет.

Страховые компании накопили 1,5 трлн. страховых резервов. Но здесь

проблема связана с большой долей фиктивных ценных бумаг в их портфеле, что

препятствует их активному участию в инвестировании на фондовом рынке. Активы

страховых компаний составляют незначительную величину на российском финансовом

рынке. При этом большая часть активов сформирована благодаря системам

обязательного государственного страхования. Механизм предоставления услуг

частным лицам и компаниям развит слабо.

Наконец, остаются паевые инвестиционные фонды, на которые в свое время

возлагались большие надежды, но в итоге совокупная стоимость чистых активов

открытых и интервальных паевых фондов не превышает 110 млрд. рублей, что делает

их не самым крупным игроком на российском фондовом рынке. Все это делает

актуальным действия регулятора по развития внутреннего рынка коллективных

инвестиций.

В-пятых, российский фондовый рынок нуждается в перезагрузке механизма

первичного размещения акций. Необходима «история успеха» - проведение успешного

IPO российских компаний, показавших

значительный прирост стоимости акций после размещения (что позволит изменить

негативное отношение к так называемы «народным IPO» Сбербанка, ВТБ и Роснефти). Этому должна

способствовать реформа корпоративного управления (в том числе в государственных

компаниях), создание механизма оценки эффективности деятельности менеджера в

зависимости от роста капитализации компании.

В России почти отсутствует рынок компаний малой и средней капитализации,

не проходят первичные размещения акций таких компаний. Для их стимулирования

можно применить налоговые льготы в отношении компаний малой и средней

капитализации, выходящих на IPO.

Кроме того, для расширения глубины рынка надо активизировать работу в рамках

ЕВРАЗЭС по привлечению на российский рынок эмитентов из стран бывшего СНГ.

Реализация этих мер позволит вывести российский фондовый рынок на путь

развития, создаст основы для формирования внутреннего инвестора, вернет этому

сегменту финансового рынка функцию одного из источников финансирования для растущих

российских корпораций.

Заключение

Проведенный анализ показал, что недостатки и несбалансированность

финансового рынка России обусловлены не только низким уровнем развития

финансовых институтов и инструментов, а целым комплексом проблем экономического,

управленческого и политического характера. Финансовый рынок России в настоящее

время характеризуется чрезмерной централизацией финансовых ресурсов и

концентрацией их в ограниченном числе государственных банков. Рынок облигаций,

акций, паевых фондов находится в депрессивном состоянии. Финансовый рынок

отражает те негативные процессы, которые происходят в экономике, системе

управления и функционировании государственных институтов. Однако финансовый

рынок способен оказать положительное влияние на развитие экономики, аккумулируя

через рыночные механизмы финансовые ресурсы у тех экономических субъектов,

которые обладают временно свободными денежными средствами, и направляя их в

сектора, которые испытывают в них недостаток и способны наиболее эффективно их

использовать. Для развития финансовых рынков и экономики в целом необходимо

проведение комплексной реформы, которая охватывала бы все сферы общественных

отношений и была бы направлена на развитие предпринимательской активности и

сокращения доли государства в экономике и финансах.

2.2 Анализ

ситуации на российском фондовом рынке

В первом полугодии 2016 года торги акциями были удачными для большинства

российских активов: рубль подорожал к доллару с начала года на 9%, индекс ММВБ

прибавил к началу года 17,63%, индекс РТС - 28,6%. Снижались ставки денежного

рынка на фоне снижения ключевой ставки ЦБ (в марте и апреле 2015 года).

Пик выплат внешней задолженности был пройден в феврале-марте 2015г, что

сподвигло регулятора (ЦБ) поднять ставки валютных заимствований в ЦБ на уровень

2014 года (с конца марта 2015 ЦБ трижды подымал ставки валютного РЕПО и на

конец апреля 2015 ставка выросла на 0,5 процентных пункта (п.п.) на неделю и на

месяц и на 0,75 п.п. на полгода. Таким образом, ставки выросли до LIBOR +2 п.п.

и LIBOR+2,5 п.п., соответственно. Выросли ставки рефинансирования и под залог

валютных кредитов. В апреле 2015 они составили: LIBOR +2,5 п.п. на 28 дней и

LIBOR +2,75 п.п. на 360 дней. Российский рынок в июле 2015 года признан

самым прибыльным для инвесторов в 2015 году среди стран БРИКС; Китай был смещен

с первых позиций. Проблемы инвесторов по поводу России после падения цен на

нефть и обвала рубля уменьшилось, а экономическая ситуация в стране в текущем

году существенно улучшилась. Аналитики агентства Bloomberg утверждают, что

сейчас акции российских эмитентов оцениваются ниже, чем у других стран БРИКС, и

могут оказаться чрезвычайно прибыльными при дальнейшем снижении политических

рисков.

Проведем анализ отраслевых особенностей рынка акций США.

Биотехнологический портфель США относят к разряду ключевых. Компании

биотехнологического сектора ведут разработки в сфере борьбы со сложнейшими

заболеваниями, создания искусственных тканей и органов, а также заняты поиском

механизмов продления человеческой жизни. Акции тех из них, кто добивается

значимых и подтвержденных результатов, растут в цене нередко на 100-300% в

самые короткие сроки. Данный портфель сформирован из акций лидеров рынка и двух

биотехнологических ETF, однако, он имеет повышенный уровень риска и рекомендуемый

горизонт вхождения в него составляет срок от 2-3 лет.

Рисунок 2.5. Структура эмитентов США (биотехнологический сектор)

К числу ключевых в США также относится инновационный портфель ценных

бумаг. По итогам очередного инвестиционного комитета в июне 2015 года было

принято решение об изменении состава портфеля. Во-первых, были сокращены доли

Tesla Motors и SolarCity до 10% и 5% соответственно: остается надежда на

потенциал этих компаний, однако, на фоне падения цен на нефть, рынок не считает

их сильными аргументами. Во-вторых, три интернет-компании, достаточно выросли в

цене с момента покупки и исчерпали свой потенциал, это Amazon.com (+45%),

LinkedIn (+102%) и Twitter (+53%), в связи с этим есть смысл реализации их акций.

В перспективея денежные средства могут быть направлены на покупку акций

следующих компаний объемом по 7% от общей суммы портфеля: разработчик игр

Electronic Arts, производитель процессоров и микрочипов Intel, онлайн- площадка

для p2p-кредитования Lending Club, еще на 3% от суммы портфеля были куплены

акции производителя медицинских экзоскелетов ReWalk Systems. Это компании,

лидирующие в областях, которые, в ближайшие годы будут генерировать основную

часть инноваций и увеличивать прибыль.

Рисунок 2.6. Структура эмитентов США (инновационный сектор)

Определим отраслевых лидеров на рынке акций по данным торгов в декабре

2016года.

Таблица 2.4. Отраслевые лидеры на рынке акций

|

Тиккер

|

Название

компании

|

Рыночная

капитализация (млрд. $)

|

P/E

|

Текущая

цена

|

Изменение

за неделю

|

Изменение

за месяц

|

|

TSO

|

Tesoro

Corporation

|

10.74

|

15.99

|

85.21

|

4.56%

|

12.69%

|

|

BHI

|

Baker

Hughes Incorporated

|

26.72

|

15.76

|

60.98

|

4.18%

|

9.97%

|

|

HAL

|

Halliburton

Company

|

36.71

|

10.75

|

42.39

|

4.39%

|

9.70%

|

|

VLO

|

Valero

Energy Corporation

|

28.35

|

7.64

|

54.29

|

6.15%

|

8.03%

|

|

PXD

|

Pioneer

Natural Resources Co.

|

24.07

|

-

|

157.51

|

4.19%

|

7.83%

|

|

APA

|

Apache

Corp.

|

25.62

|

453.73

|

67.31

|

5.37%

|

7.06%

|

|

DVN

|

Devon

Energy Corporation

|

26.21

|

11.86

|

64

|

3.17%

|

5.10%

|

|

EOG

|

EOG

Resources, Inc.

|

52.78

|

17.32

|

95.19

|

3.56%

|

4.62%

|

|

MPC

|

Marathon

Petroleum Corporation

|

26.85

|

11.86

|

96.19

|

8.05%

|

4.56%

|

|

APC

|

Anadarko

Petroleum Corporation

|

43.35

|

-

|

83.07

|

3.57%

|

4.02%

|

|

PSX

|

Phillips

66

|

41.45

|

11.66

|

74.42

|

7.59%

|

3.58%

|

|

WMB

|

Williams

Companies, Inc.

|

34.44

|

18

|

45.36

|

4.82%

|

1.90%

|

|

OXY

|

Occidental

Petroleum Corporation

|

63.7

|

11.38

|

80.85

|

3.45%

|

1.86%

|

|

SLB

|

Schlumberger

Limited

|

111.05

|

20.25

|

84.55

|

2.99%

|

1.65%

|

|

XOM

|

Exxon

Mobil Corporation

|

390.64

|

11.6

|

91.46

|

1.43%

|

-0.62%

|

|

COP

|

ConocoPhillips

|

83.38

|

14.69

|

65.87

|

3.36%

|

-1.71%

|

|

KMI

|

Kinder

Morgan, Inc.

|

88.15

|

43.66

|

40.8

|

-1.17%

|

-2.03%

|

|

CVX

|

Chevron

Corporation

|

207.06

|

10.81

|

108.35

|

1.17%

|

-2.71%

|

|

SE

|

Spectra

Energy Corp.

|

23.44

|

23.45

|

34.67

|

4.64%

|

-4.80%

|

|

NOV

|

National

Oilwell Varco, Inc.

|

23.29

|

9.24

|

52.33

|

-6.27%

|

-17.42%

|

Главные факторы, которые будут оказывать влияние на американский рынок, -

курс доллара и рост ставок ФРС США. По прогнозу Goldman Sachs, к концу 2016

года евро упадет по отношению к доллару США до уровня 0,95. Поэтому акции

компаний, у которых велика доля выручки в Европе, лучше избегать. По этой

причине не стоит покупать бумаги финансовой корпорации BlackRock (30% ее продаж

приходится на Европу) и интернет-аукциона eBay (26% продаж в Европе).

Высокие технологии - единственный сектор, который показывает и будет

показывать опережающие темпы роста. Goldman Sachs выделил 40 компаний из

индекса S&P 500, имеющих самый высокий потенциал роста. Возглавляет список

независимый производитель природного газа из Оклахомы - Chesapeake Energy.

Акции компании должны стоить на 55% дороже значений 31 марта 2016 года - цена

тогда составляла $14 за одну бумагу. Аналитики объясняют оценку тем, что