Интернет-банкинг и оценка эффективности его применения российскими коммерческими банками

Введение

Актуальность исследования обусловлена тем

фактом, что для современного общества периодически характерны радикальные

изменения во всех сферах жизнедеятельности, справедливо это утверждение и

относительно вопросов развития банковского сектора экономики. В свою очередь,

информационно-коммуникационные технологии в результате их интеграции с базовыми

основами функционирования банковских учреждений, позволяют реализовать

инновационную модель, которая дает возможность раскрыть и развить потенциал,

активизировать финансовые потоки, создать открытое информационное пространство,

в основу которого положен принцип продвижения кредитных услуг на российский и

мировой рынки.

Изменение условий функционирования банковских

организаций в информационном обществе требуют совершенствования, как общей

методологии работы, так и конкретных методов и приемов взаимодействия с

клиентами и партнерами. Как следствие сложившейся ситуации, стало внедрение в

банковские операции инновационных информационно-коммуникационных технологий, в

том числе и такой актуальной для населения России, как интернет-банкинг.

Развитие наукоемких технологий, информатизация

банковской деятельности способствует динамичности, интенсификации,

дифференциации, вариативности деятельности кредитных учреждений и, в частности,

активной интеграции интернет-банкинга в повседневную деятельность. Для

оптимального и эффективного использования информационных сетевых ресурсов в

повседневной практике кредитных учреждений требуется огромная

научно-исследовательская работа, результаты которой позволят определить общие и

новые принципы дальнейшей работы по совершенствованию процесса применения

интернет-банкинга в современных банковских организациях.

Степень научной paзpaботaнноcти проблемы. При

изучении выбранной проблемы исследования были исследованы труды целого ряда

отечественных авторов, посвященные анализу различных аспектов развития

интернет-банкинга как в России, так и за рубежом. Среди них целесообразно

отметить таких авторов, как: Бабенко К.А., в статье которой рассматривается

опыт предоставления банками услуги интернет-банкинга в России, анализируется

развитие данной услуги в последние годы, на основании полученных данных

делается вывод о целесообразности предоставления такой услуги в современных

условиях; Моталкина О.Н., публикация которой посвящена рассмотрению основных

характеристик эффективности интернет-банкинга, как одного из видов

дистанционного банковского обслуживания, который приобретает все большую

популярность среди российских и зарубежных банков; Сазонов С.П., который

рассматривает развитие интернет-банкинга на российском рынке банковских услуг и

отмечает, что применение информационных технологий и интернет-банкинга

позволяет банкам эффективно работать с потенциальными клиентами в зависимости

от их индивидуальных предпочтений, совершенствовать обслуживание, повышать

качество предлагаемых банковских услуг и усиливать конкуренцию в банковской

сфере. Кроме того, безусловно, заслуживает внимание монография И.А. Резник (в

которой рассмотрены современные стандарты качества электронных банковских

услуг), а также публикации автора в периодических научных изданиях.

Объектом исследования выступает интернет-банкинг

как современный дистанционный способ предоставления банковских услуг.

Предметом исследования являются актуальные

аспекты современного развития интернет-банкинга и оценка эффективности его

применения отечественными коммерческими банками.

Цель данной работы заключается в комплексном

анализе существующего опыта применения интернет-банкинга коммерческими банками

в России и за рубежом, особенно в части оценки эффективности предоставляемого

интернет-банкинга.

Для достижения поставленной цели были поставлены

и решены такие задачи, как:

изучить сущность интернет-банкинги как вида

электронной банковской услуги и оценить возможности его воздействия на

экономику;

рассмотреть преимущества и недостатки

интернет-банкинга как механизма устранения пространственных ограничений

взаимодействия банковского и реального секторов экономики;

обозначить особенности зарубежного опыта

использования интернет-банкинга клиентами коммерческих банков;

провести анализ российского опыта развития

интернет-банкинга;

охарактеризовать акционерное общество

«Альфа-банк» и возможности предоставляемого его пользователям

интернет-банкинга;

провести оценку популярности и эффективности

применения интернет-банкинга АО «Альфа-банк».

Теоретико-методологической основой исследования

выступают положения, сформулированные в рамках трудов ученых в области

банковского дела и финансового менеджмента, современных ИКТ. Особое внимание

уделяется идеям, концептуализирующим вопросы, связанные с проблемами,

тенденциями и перспективами развития и повышения эффективности

интернет-банкинга.

Методологическую основу исследования составили:

общенаучные и специальные методы познания объекта исследования, такие как:

метод сравнительного анализа, метод классификации, а также исторический,

логический и иные методы. Обоcновaнноcть выводов данного иccлeдовaния

обecпeчивaется cиcтeмным подходом к peшeнию поcтaвлeнной пpоблeмы; пpимeнeниeм

комплeкca мeтодов и мeтодик, aдeквaтных зaдaчaм иccлeдовaния.

В качестве источников исследования послужили

законы, нормативно-правовые акты, монографии, диссертации, учебные пособия,

научные публикации в периодических изданиях отечественных авторов, материалы

научно-теоретических и научно-практических конференций, а также информация из

открытых источников в сети Интернет.

Структура курсового исследования обусловлена его

целью и задачами и состоит из введения, трех глав, разделенных на параграфы,

заключения, списка использованных источников и литературы.

1. Теоретико-методологические

аспекты исследования сущности и специфики интернет-банкинга в современных

условиях развития общества

.1 Интернет-банкинг как вид

электронной банковской услуги и его воздействие на экономику

интернет банкинг экономика

Прежде всего, следует подчеркнуть тот факт, что

инновациями в сфере банковского обслуживания следует считать те разработки,

которые нацелены на повышения удобства и комфорта для конечного пользователя

банковских услуг, а также ориентируют банковские организации на повышение

уровня доступности предоставляемых банками услуг для клиентов, и, разумеется,

на повышение уровня информированности клиентов банка о предоставляемых услугах,

что безусловно логично будет оценить, как трансформацию функционально

ориентированного подхода в процессно-ориентированный подход в сфере управления

предоставляемыми банками услуг. Претворение в жизнь нового подхода фактически

становится нереальной без внедрения инновационных информационных технологий и,

конечно же, без интернет-банкинга.

В широком смысле под понятием интернет-банкинга

подразумевается реализация банковских продуктов и услуг через всевозможные

электронные каналы доступа, включая не только интернет, но и использование мобильных

телефонов (SMS, WAP и / или GPRS).

В.А. Третьякова и В.И. Щербакова в качестве

приоритетной дефиниции понятия «интернет-банкинг» рассматривают следующий

вариант: «Интернет-банкинг - это полнофункциональный комплекс финансовых услуг,

которые оказываются банком на платформе виртуальной реальности, основанные на

прототипах физических продуктов. То есть, в интернете банк имеет возможность

оказывать те же услуги, которые предоставляет в своих отделениях. Электронные

банковские услуги, или электронный банкинг (e-banking) не является

дополнительным направлением банковской деятельности, как и не является

финансовым инструментом - это новый способ осуществления банковских услуг с

помощью электронных сетей».

Т.Б. Рубинштейн и О.В. Мирошкина отмечает в

одном из своих научных трудов тот факт, что «Базельский комитет по банковскому

надзору дает следующее определение: e-banking включает предоставление

незначительных по объёму и розничных банковских продуктов, а также услуг через

электронные каналы банка, весомых по объёму электронных платежей и других

оптовых «банковских услуг электронным способом».

Как известно, процесс интеграции отдельных

информационных сетей, завершившийся к середине 80-х годов, в конечной итоге,

объединился в единую сеть «Интернет». Как справедливо замечает З.Ф. Гараев, -

«Информационные технологии, основанные на использовании сети Интернет,

позволяют, в наибольшей степени учитывать специфику российского финансового

рынка, что проявляется в следующем:

‒ возможность иметь полную, точную и

достоверную информацию о текущем положении банка на финансовом рынке;

‒ высокая технологичность платежных

операций позволяет менеджерам концентрироваться на параметрах доходности,

ликвидности и устойчивости банка;

‒ оперативность и интегрированный характер

получаемой информации позволяет незамедлительно принимать корректирующие

управленческие решения;

‒ совокупность всех параметров получаемой

информации предоставляет возможность менеджерам планировать и прогнозировать

график ликвидности активов банка с зависимости от предполагаемых к проведению

тех или иных сделок».

В свою очередь, В.Л. Достов указывает в своей

публикации на следующие важные детали: «Все эти инновационные преимущества,

созданные системой «Интернет» позволили ряду ведущих банков существенно

расширить электронные средства платежей с целью сокращения операционных

издержек, укрепления совей конкурентоспособности и получения новых источников

дохода. Процесс кооперации в сфере электронных банковских услуг закономерно

привел к формированию стратегических банковских альянсов, крупнейшими из

которых являются «Integrion» (союз 18 банков), «MFSDC» и «First Global

Commerce». Например, в США стратегические банковские альянсы активно развивают

домашний и корпоративный банкинг, предполагающий обмен данными между клиентами

и банками по телефонным линиям связи и известные как системы «Клиент-банк».

Кроме того, эти объединения дали толчок развития в мире торговых терминалов для

обслуживания держателей пластиковых карт, а также сетей банкоматов».

Можно заключить, что электронные банковские

услуги представляют собой инновационную технологию на основе объединения систем

межбанковского информационно-финансового обмена и электронных банковских

расчетов, предназначенную для оказания банком своих услуг в режиме реального

времени (онлайн) и без необходимости посещения банковского офиса.

Как справедливо замечают Н.Л. Полтораднева и

А.Я. Долгушина, - «Банк, предоставляющий клиентам полный набор сервисов

дистанционного банковского обслуживания (ДБО), становится телекоммуникационно-финансовым

центром, к которому по разным каналам связи поступают распоряжения клиентов.

Клиент банка подобного типа может использовать любую комбинацию каналов связи.

В свою очередь, интернет-банкинг, как разновидность трансакционного ДБО, на

сегодняшний день является одним из наиболее интерактивных видов электронного

банковского обслуживания, позволяющего обеспечить обратную связь с клиентом в

режиме онлайн. Данная технология предоставляется банками как в виде

общедоступной, так и в виде персональной финансовой информации».

Процесс оценки влияния на экономику государства

электронных банковских услуг и, в частности, интернет-банкинга еще недостаточно

полно разработан и многие специалисты в своих исследованиях только обозначают

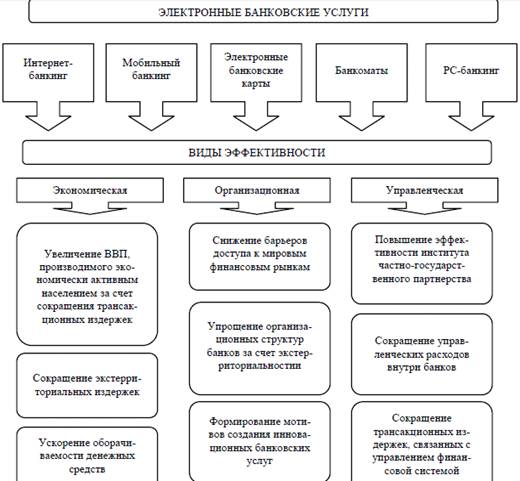

направления его воздействия на эффективность экономики России (см. рис.1.1).

Рис. 1.1 - Электронные банковские услуги:

направления воздействия на экономику

В приведенном рис. 1.1 предпринята попытка

систематизации основных направлений воздействия электронных банковских услуг, в

разрезе их классификации, на экономическую, организационную и управленческую

эффективность экономики в целом.

Помимо указанных выше типов воздействия на

экономику, следует также отметить и возможность увеличение доходов предприятий

реального сектора за счет сокращения трансакионных издержек.

Следует отметить тот факт, что в настоящее время

банки находятся под давлением законодательства. Смысл Федерального закона №

161-ФЗ «О национальной платёжной системе» состоит в том, что при любых случаях

кражи денежных средств со счёта клиента, банк обязан возместить всю

похищенную сумму. Вследствие введения данного закона увеличилось количество

исков о возврате средств со стороны клиентов банка, пострадавших от

мошеннических операций в системах удаленного банковского обслуживания. Одной из

главных проблем дистанционного банковского обслуживания является отсутствие

специального законодательства, регулирующего данную деятельность. Вопросы,

которые возникают при дистанционном банковском обслуживании, и требуют правого

урегулирования, касаются общих основ организации и функционирования платежных

систем. В настоящее время законодательные акты разрознены. Наиболее важным

является Федеральный закон от 10.01.2002 № 1-ФЗ «Об электронной цифровой подписи»,

также принят ряд подзаконных нормативных актов, таких как Указание Банка России

от 31.03.2008 №36-Т «О рекомендациях по организации управления рисками,

возникающими при осуществлении кредитными организациями операций с применением

систем интернет-банкинга»; Указание Банка России от 01.03.2004 №1390-У «О

порядке информирования кредитными организациями Центрального банка Российской

Федерации об использовании в своей деятельности интернет-технологий» и др.

Однако требуется разработка особой системы регулирования удаленного банковского

обслуживания, так как к отношениям, возникающим в ДБО, положения Гражданского

кодекса Российской Федерации применимы в ограниченной степени.

1.2 Интернет-банкинг как механизм

устранения пространственных ограничений взаимодействия банковского и реального

секторов экономики: его преимущества и недостатки

Возможности большинства организаций выжить в

современном деловом мире, а также постоянно повышать эффективность своей

деятельности зависят от множества обстоятельств и условий. Немаловажным

фактором в данном случае является и способность идти в ногу со временем,

применяя в практике деятельности организаций современные

информационно-коммуникационные технологии. Мир меняется на ошеломляющей

скорости, и технология считается ключевым фактором для этих изменений вокруг

нас. Анализ техники и ее применения показывают, что она проникла практически во

все аспекты нашей жизни. Многие виды деятельности, обрабатываются в электронном

виде в связи с принятием информационных технологий в домашних условиях, а также

на рабочем месте. Интернет можно рассматривать как поистине глобальное явление,

которое сделало время и расстояние неважным для многих операций. Переход от

традиционного банковского дела в сторону электронного банкинга был «скачком».

Эволюция электронных банковских услуг начинается

с использования банкоматов и продолжается через телефонный банкинг, прямые

оплаты счетов, электронных переводов средств и революционного онлайн-банкинга.

Среди всех категорий инноваций, онлайн-банкинг -

будущее электронных финансовых операций. Рост электронной коммерции и

использование Интернета в области упрощения процедур, наряду с расширением

онлайн-безопасности транзакций и конфиденциальной информации, было основной

причиной проникновения интернет-банкинга в повседневную жизнь.

Фундаментальный сдвиг в сторону участия клиента

в предоставлении финансовых услуг с помощью технологии, особенно интернета,

помог сократить расходы финансовых учреждений, а также помог клиентам

воспользоваться услугой в любое время и практически из любого места с доступом

к подключению к сети Интернет. По мнению теоретиков, оценка клиентами банков

электронных услуг зависит от восприятия степени успеха или неудачи в интернет

ситуациях личного обслуживания. Появление электронных банковских услуг

уменьшило потребность в помощи банковских работников, которые обычно облегчают

проведение банковских операций и возложило дополнительную ответственность на

клиентов. Хотя использование интернет-банкинга предоставляется в интересах клиентов,

но эти изменения требуют увеличения работы или участия со стороны клиентов. Эти

и другие факторы могут рассматриваться в качестве достоинств и недостатков

услуг, предоставляемых в процессе обслуживания клиентов банковских организаций.

Таким образом, можно сделать вывод о том, что

соответствие между задачей (т.е. банковским делом); технологией (т.е.

пользовательским интерфейсом и его надежностью); и физическими лицами (то есть

клиентами и их знаниями об использовании сервиса), является ключом к успешной деятельности

электронных банковских услуг, в том числе и интернет-банкинга.

Интернет-банкинг предоставляет потребителям

удобный способ ведения бизнеса в комфорте и безопасности в границах их

собственного дома и с использованием личного персонального компьютера.

Потребители могут проверить баланс счета, историю банковских операций со счетом

и просмотреть другую информацию в аккаунте в любое время дня или ночи.

Интернет-банкинг, по сути дела, изменил лицо транзакционного бизнеса и влияет

на торговлю во многих сферах и отраслях экономики.

Потребители теперь имеют возможность совершать в

сети Интернет операции, которые традиционно были зарезервированы для кассиров

внутри отделения банка. Потребители банковских услуг теперь имеют возможность

оплачивать самые различные счета через свой личный кабинет в системе

интернет-банкинга.

Из-за своих важных преимуществ, как для банка,

так и для клиента различные системы ДБО, в том числе и интернет-банкинг, нашли

выражение в современной жизни и постоянно развиваются. К главным преимуществам

удаленного банковского обслуживания для клиентов банков можно отнести:

. Удобное использование, то есть возможность

воспользоваться банковскими услугами в любом месте и в любое время;

. Оперативная оплата, то есть оплата каких-либо

банковских услуг происходит с достаточно высокой скоростью, иногда мгновенно;

. Доступность, так как стоимость применения

услуг удаленного банковского обслуживания мала, часто банки предоставляют

услуги интернет-банкинга бесплатно;

. Выгодность, то есть ситуация, при которой

реализация удаленных операций предоставляется банками по существенно более

выгодным тарифным планам, нежели при обслуживании клиентов в офисах банка;

. Разнообразие услуг, так как подавляющее

количество банковских организаций в настоящее время предоставляют и

совершенствуют разнообразные направления и виды дистанционного обслуживания.

Применение услуги интернет-банкинга дает

возможность клиенту совершать необходимые банковские операции в удобном для

него формате и месте, без каких-либо обременительных дополнительных денежных и

временных затрат, так как для их использования не нужно приходить в офис банка,

тратить время на дорогу и на длительные ожидания в очередях.

Внедряя систему дистанционного обслуживания,

банк так же, как и его клиенты, получает важные преимущества, к примеру, -

финансовую выгоду благодаря уменьшению стоимости обслуживания клиентов, так как

затраты на предоставление услуг клиенту в офисах банка гораздо выше, чем при

удаленном обслуживании. Безусловно, банк тратит немало средств на внедрение

данной системы, но эти затраты окупаются через некоторое время. Период

окупаемости затрат уменьшается, если банк привлекает к использованию системы

интернет-банкинга большое количество клиентов.

Удаленное обслуживание, как указывает В.А. Боровкова,

- гораздо эффективнее, чем обслуживание в отделениях банка, так как банки порой

не в силах обслужить в своих офисах огромное число клиентов. Пропускная

способность обслуживания увеличивается, так как время на взаимодействие с

клиентом уменьшается. Банк имеет возможность привлекать клиентов, несмотря на

их географическое местоположение. Банк получает возможность работать с новыми

клиентами, которых банк не обслуживал до внедрения системы ДБО. Повышается

скорость и качество обслуживания клиентов банка. Для банка становится

возможным решение важных дополнительных задач, например, предоставление клиенту

информации о новых банковских услугах или сообщение клиенту о совершении

необходимых действий. Увеличивается конкурентоспособность банка. Разумно внедряя

в свою практику интернет-банкинг, и, конечно же, совершенствуя его, банковские

организации тем самым повышают эффективность текущей деятельности и

совершенствуют имеющиеся возможности за счет продажи банковских продуктов и

привлечения большого количества клиентов.

Но наряду с многочисленными преимуществами

применение интернет-банкинга не лишено и недостатков. Недостатки системы

удаленного обслуживания для коммерческих банков таковы:

. Большие затраты на приобретение или создание

системы удаленного обслуживания клиентов, её внедрение и обучение сотрудников.

Затраты на обслуживание системы, в том числе и каналов связи с высокой

пропускной способностью при обслуживании большого количества клиентов;

. Чтобы затраты на внедрение системы

интернет-банкинга окупились, банку необходимо привлекать в удаленные каналы

обслуживания большое число клиентов;

. Наличие высоких рисков, - хакерских и

мошеннических атак на систему интернет-банкинга;

. Наличие рисков, связанных с ошибками в

планировании расходов на внедрение и обслуживание системы удаленного

банковского обслуживания.

Существуют и недостатки системы дистанционного

банковского обслуживания для клиентов, среди них отметим следующие:

. Необходимость наличия специального устройства

для применения системы удаленного банковского обслуживания (компьютер, планшет

и т.д.), которое довольно часто является дорогостоящим;

. Необходимость обеспечения доступа к каналам

связи (сеть Интернет и др.), приобретение и применение которых также связано с

определенными денежными затратами;

. Зачастую неизбежны расходы, которые связаны с

использованием системы удаленного банковского обслуживания;

. Необходимость обладания достаточным уровнем

финансовой грамотности и уверенности пользователя компьютера или других

устройств, чтобы успешно применять систему интернет-банкинга;

. Наличие рисков, связанные с безопасностью

совершения банковских операций в системе интернет-банкинга. Хакерские атаки и

мошенничество.

Следует особо подчеркнуть такую проблему,

характерную для современного интернет-банкинга, как увеличение со временем

количества мошеннических действий и хакерских атак на системы ДБО. В

современном мире более половины всех преступлений в банковской сфере приходится

на хакерские атаки и мошенничество в сфере ДБО. Банк, внедряя и предлагая

системы удаленного обслуживания для клиентов, приходит к тому, что создает

условия, которые помогают мошенникам исполнять передачу похищенных денежных

средств, и вычислить их в таких условиях становится гораздо труднее.

С некоторыми оговорками, касающимися, в

основном, такого аспекта как безопасность проведения банковских операций в

среде интернет-банкинга, мы все же можем согласиться с мнением И.А. Резник,

которая считает, что преимуществами интернет-банкинга являются мобильность,

экономичность, технологичность, функциональность, безопасность,

информационность и гибкость.

2. Анализ отечественного и

зарубежного опыта применения интернет-банкинга клиентами банков

.1 Исследование зарубежной практики

использования интернет-банкинга клиентами коммерческих банков

Услуга интернет-банкинга продолжает с каждым

годом завоевывать всё новые и новые страны, неуклонно возрастает число

пользователей данной услуги, что в конечном итоге скажется и на качестве

предоставляемой услуги. Отметим, что по числу пользователей интернет-банкинга

первое место прочно удерживают страны Северной Европы (Швеция, Финляндия),

несмотря на то, что пионерами в организации первого виртуального банка являются

США.

Во Франции, Великобритании, США количество

людей, применяющих системы интернет-банкинга, составляет по разным оценкам от

65 до 75% от общего числа пользователей всемирной паутины в этих странах.

В Латвии банки предоставляют клиентам

полноценный финансовый сервис достаточно высокого уровня. В банковской системе

этой страны получили весьма приличное развитие технологии удаленного управления

счетом - так называемый интернет-банкинг на сегодняшний день является в

некотором роде более прогрессивным, чем в некоторых государствах Западной Европы.

За первые шесть месяцев 2016 года число активных

пользователей интернет-банка от SEB Bank Latvia выросло на 2%, то есть примерно

на 6 тыс. клиентов. Всего интернет-банкинг от SEB используют более 357 тыс.

жителей Латвии - по грубым подсчетам, это около 17,8% населения страны.

В пресс-службе SEB Bank Latvia сообщили, что

клиенты этого кредитного учреждения в течение первого полугодия 2016 года 12,8

млн. раз подключались к своему аккаунту в интернет-банке и осуществили 9,1 млн.

сделок - это соответственно на 8,9% и на 5,4% больше, чем в период с января по

июнь 2015 года.

На фоне повышения популярности банковских

онлайн-услуг SEB решил оснастить свои отделения планшетными компьютерами - до

начала сентября такие гаджеты появятся в девяти филиалах банка.

Консультанты будут использовать планшеты как при

обслуживании клиентов, помогая им выполнять различные платежи и сделки, так и в

процессе обучения клиентов пользованию интернет-банком.

В начале августа 2016 г. международный

финансовый журнал Global Finance признал интернет-банкинг от SEB для частных

лиц лучшим в Латвии, Литве и Эстонии.

Европейские банки уже предоставляют разные

финансовые услуги через Интернет - от передачи клиентами платёжных поручений и

получения выписок и до предоставления сложных инвестиционных услуг или даже

выполнения платёжных транзакций между центральным и коммерческими банками.

Среди прочих услуг можно назвать брокерские услуги активным инвесторам или

услуги приватного электронного банкинга состоятельным клиентам. Тем не менее

эта область финансового бизнеса ещё молодая и требует надлежащего решения

вопросов управления рисками, безопасности и аудита. В настоящее время уже

разработаны несколько Директив ЕС, определяющих законодательные рамки

использования Интернета при предоставлении финансовых услуг. Что касается

управления рисками и аудита, то Банк Международных Расчётов разработал

директивы для трансграничного взаимодействия между странами через Интернет.

Клиенты поколения Y уже не представляют своей

жизни без компьютера и Интернета, и банки вынуждены учитывать их требования к

сервису. Такие клиенты мобильны, хотят осуществлять свои банковские транзакции

когда (и где!) угодно в режиме 24/7, а не только когда открыты банковские

филиалы. Причём такие требования возникают уже не только у молодых людей.

Многие представители старшего поколения, в т. ч. пенсионеры, хотят управлять

через Интернет, например, своими инвестиционными портфелями. И если банк не

предложит им таких услуг, то многие из них просто уйдут к конкурентам.

В настоящее время Интернет-банкинг уже достиг

уровня зрелости как в видении банкиров, так и в восприятии клиентов. Две

третьих европейских финансовых учреждений рассматривают Интернет-банкинг как

эффективный и недорогой (на порядок дешевле филиала) канал доставки банковских

продуктов и услуг.

Ситуация в Украине с использованием

Интернет-банкинга значительно хуже, чем в западной Европе. В Украине услуги

полноценного Интернет-банкинга (прим.: критерий - возможность осуществлять

перевод денег с банковского счёта клиента на любой другой счёт в любом другом

отечественном банке) предоставляют менее 10 % банков из 176. В основном, хотя и

далеко не всегда, это крупные системные банки. Дело, прежде всего в привычках -

юридические лица в Украине до сих пор предпочитают пользоваться «толстыми»

системами «Клиент-Банк». В случае Интернет-банкинга используется «тонкий»

клиент, когда программное обеспечение на ПК клиента не устанавливается, а

загружается с банковского сервера по сети Интернет, что не «привязывает»

клиента банка к конкретному ПК при необходимости, например, отправки в банк

платёжного поручения. Справедливости ради нужно заметить, что создание и

поддержка полноценного Интернет-банкинга требует от банка значительных

инвестиций, главным образом, в обеспечение безопасности платежей.

Тем не менее, Интернет-банкинг в Украине уже

значительно востребован также и физическими лицами, которые, в большинстве

случаев, не имеют другого альтернативного дистанционного банковского канала.

Использование Интернет-банкинга сдерживается тем, что более 40 % из 15 млн.

украинских Интернет-пользователей находятся в Киеве, а их количество за

пределами столицы и областных центров пока незначительно.

Однако, в отличие от Украины, как отмечают В.А.

Назаренко и Е.В. Бочкова, - «…на территории стран Европейского Союза

интернет-банкинг высоко развит, и лидерами по популярности этого вида услуг

являются Нидерланды, Германия и Дания. А в Швеции такими онлайновым услугами по

состоянию на 2015 г. пользуются 73,7 % от общего числа пользователей Интернета.

Второе место прочно удерживают США. В США почти все крупнейшие банки оказывают

услугу интернет-банкинга, и на Интернет приходится 3 %, а в Европе - 4 % от

общего объема всех банковских операций. Интернет-банкинг как вид услуг,

несмотря на определенные трудности, довольно быстро развивается - ведь в

условиях серьезной конкуренции со стороны традиционных банков, интернет-банки

вынуждены предлагать значительно более высокий процент - до 4 % годовых, в то

время как традиционные банки редко выставляют более 0,5-0,6 %. На Западе

количество банковских операций, осуществляющихся через сеть, уже превысило 30 %

от общего объема операций. Количество клиентов интернет-банкинга в Европе и США

уже превысило 120 млн. чел., при этом в одной только Европе оборот

интернет-банкинга составляет сегодня 5 млрд. евро. По данным компании Gomez

Advisors, специализирующейся на исследовании деятельности банков, 62 %

опрошенных банков предоставляют по Интернету информацию о совершении транзакций

в реальном времени».

2.2 Анализ российского опыта

развития интернет-банкинга

В Российской Федерации за последние годы

благодаря системе интернет-банкинга однозначно улучшилось взаимодействие

клиента с банком, как с физическими лицами, так и с юридическими. Вместе с этим

уменьшилась скорость выполнения операций и увеличился оборот банковских

средств.

Л.П. Кириченко и О.А. Булавенко замечают важные

детали, касающуяся развития интернет-банкинга в России, и формулируют логически

обонованные рекомендации: «За рубежом крупнейшие банки предоставляют самый богатый

набор интернет-услуг. В России же использование интернет-технологий в

значительной мере пока является не бизнесом, а похвальным стремлением к

новаторству. Тем не менее, интернет-банкинг в РФ развивается стремительными

темпами, растет качество предлагаемых услуг, повышается уровень сервиса.

Российские банки успешно осваивают интернет-пространства. В перспективе

интернет-банкинг в России займет достойное место в денежном обороте, так как

управление счетами с помощью интернета очень удобно, экономит время клиента и

позволяет произвести необходимые ему операции, не выходя из дома или офиса. К

тому же интернет-банкинг значительно экономит расходы банка. Развитию

интернет-банкинга в России способствуют расширение функциональных возможностей

текущих решений, развитие перспективных сервисов WAP, SMS, создание торговых

площадок и отраслевых интернет-аукционов; усовершенствование и доступность

карманных персональных компьютеров, цифровых коммуникаторов, смартфонов и

мобильных телефонов. Важно включить стратегию развития удаленного банковского

сервиса в список приоритетных направлений развития бизнеса банка. И это будет

оправданно, поскольку интернет-банкинг - это ключевая услуга, качество которой

будет определяющим для клиентов при принятии решения о выборе банка. Чем шире

функциональные возможности системы интернет-банкинга, тем более полноценна и

востребована такая система».

Пользователь интернет-банкинга в настоящее время

имеет в распоряжении службу, которая заботится о состоянии денежных средств,

помогает планировать их распределение и обеспечивает сохранность данных.

К вполне справедливым выводам, как нам

представляется, приходят отечественные исследователи проблем развития

интернет-банкинга Н.Л. Полтораднева и А.Я. Долгушина, которые констатируют

следующее: «Развитие дистанционного банковского обслуживания в России

стартовало сравнительно недавно. При условии развития банковского сектора

России теми же темпами, что наблюдаются в развитии банковских секторов

зарубежных стран, максимальный эффект от внедрения системы «интернет-банкинг» в

России логично было бы спрогнозировать к 2018 году».

Среди отечественных клиентов банков, высокой

степенью популярности пользуются следующие интернет-банки: Сбербанк Онлайн,

Телебанк-ВТБ24, Альфа-Клик Альфа-Банка, а также интернет-банки Промсвязьбанка,

Тинькофф Банка и Банка Русский Стандарт. Почти 35% аудитории интернет-банкинга

пользуются интернет-банками двух и более российских банков - таковы данные,

приведенные в отчете агентства Markswebb Rank & Report специализирующемся

на исследованиях, аудите и консалтинге в области развития эффективных

интернет-продуктов. С каждым годом все больше отечественных банков внедряют

онлайн-сервисы, позволяющие своим клиентам сократить операционные издержки и

повысить лояльность пользователей. Эффективным интернет-банком следует считать

такой, где высоким будет уровень удовлетворения потребностей его пользователей.

В Российской Федерации современный интернет-банкинг делает реализуемые банком

продукты и максимально удобными для клиентов, и, в тоже время - эффективными с

экономической точки зрения. В этом уверены аналитики компании Markswebb Rank

& Report. Ведь для пользования электронными услугами клиенту банка

необходимо только наличие компьютера, подключенного к сети. Разобраться в этом

вопросе помогает исследование, аналитические отчеты и консалтинговый сервис для

улучшения потребительских качеств интернет-банков для физических лиц, а также

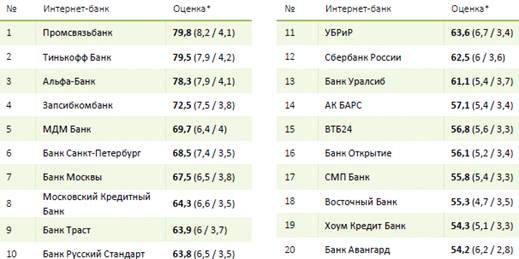

публичная оценка и рейтинг эффективности интернет-банков. Учитывая основные

параметры эффективности интернет-банков - функциональность (возможности

управления собственными финансами клиента) и удобство пользования (простота и

понятность совершения операций в интернет-банке) - рейтинг эффективности

исследуемых интернет-банков для физических лиц выглядит следующим образом:

Рис. 2.1 - Рейтинг

Internet Banking Rank 2016

Первая десятка рейтинга интернет-банков за год

поменялась незначительно - вместо выбывших из рейтинга (см.: Рейтинг Internet

Banking Rank в отчете 2015 года) в связи с потерей лицензии Связного Банка и

Пробизнесбанка, а также Сбербанка России в первую десятку вошли новые

интернет-банки Запсибкомбанка, Банка Траст МДМ Банка.

Наиболее эффективными интернет-банками с точки

зрения наличия функций и удобства интерфейсов по результатам исследования были

признаны интернет-банки Промсвязьбанка, Тинькофф Банка, Альфа-Банка,

Запсибкомбанка и МДМ банка. Промсвязьбанк за счет запуска новой версии

интернет-банка с обновленным интерфейсом и новыми функциями улучшил оценки по функциональности

и удобству пользования, опередив интернет-банк Тинькофф Банка, который занимал

первую строчку рейтинга предыдущие два года. Лучшие российские интернет-банки

предлагают пользователям широкие возможности оплаты различных услуг и штрафов,

внутрибанковских и внебанковских переводов, открытия вкладов, заказа карт и

других банковских продуктов онлайн, возможности для анализа персональных

расходов и удобный интерфейс для совершения разовых и повторяющихся операций.

Хорошие результаты после запусков новых версий

интернет-банков показали Запсибкомбанк (занял 4-е место, ранее в исследовании

не участвовал), МДМ Банк (переместился с 26-го места на 5-е) и Банк Траст

(переместился с 31-го места на 9-е).

,5%, или 35,3 млн. российских

интернет-пользователей в возрасте от 18 до 64 лет пользуются интернет-банкингом

для частных лиц. В городах с населением от 100 тысяч человек интернет-банкингом

пользуются 68,2% (22,9 млн. человек), что на 2% меньше, чем в 2015 году. Для

сравнения, за 2015 год количество пользователей интернет-банкинга увеличилось

на 51% по сравнению с показателями 2014 года.

3. Возможности интернет-банкинга

«Альфа-клик» от АО «Альфа-банк» и эффективность его применения в современных

условиях

.1 Краткая характеристика АО

«Альфа-банк» и возможностей предоставляемого пользователям интернет-банкинга

Акционерное общество «Альфа-Банк» основано в

1990 году. Альфа-Банк является универсальным банком, осуществляющим все

основные виды банковских операций, представленных на рынке финансовых услуг,

включая обслуживание частных и корпоративных клиентов, инвестиционный

банковский бизнес, лизинг, факторинг и торговое финансирование.

По итогам 2015 финансового года согласно данным

финансовой отчетности (МСФО) совокупные активы Банковской группы «Альфа-Банк»,

куда входят АО «Альфа-Банк» и дочерние финансовые компании, составили 43,6

млрд. долларов США, совокупный кредитный портфель - 28,1 млрд. долларов США,

совокупный капитал - 4,3 млрд. долларов США. Чистая прибыль за полугодие 2015

года составила 33 млн. долларов США.

По состоянию на 31 декабря 2015 года в

Альфа-Банке обслуживается около 162,2 тыс. корпоративных клиентов и 11,4 млн.

физических лиц. В Москве, регионах России и за рубежом открыто 804 отделений и

филиалов, в том числе дочерний банк в Нидерландах и финансовые дочерние

компании в США, Великобритании и на Кипре.

Предлагаемая к использованию в АО «Альфа-банк»

бесплатная услуга интернет-банкинга «Альфа-Клик» - позволяет самостоятельно

совершать платежи и покупки через интернет и управлять своими счетами без

ожидания в очередях. Большую часть повторяющихся операций можно сделать через

интернет-банк «Альфа-Клик», не посещая отделения банка, круглосуточно.

Интернет банкинг от АльфаБанк - функциональный

сервис с понятным интерфейсом. Подключиться к нему могут только клиенты банка:

юридические лица, владельцы счетов, держатели зарплатных, дебетовых и кредитных

карт.

На главной странице официального сайта Альфа

банка справа есть кнопка «Подключить Альфа-Клик». Процедура сопровождается

детальным разъяснением всех вопросов. Для большего удобства они собраны в

категории «Справка» и «ЧаВо». Если и там вы не отыскали нужной информации,

действует онлайн-поддержка.

Тем, кто впервые пользуется услугами Альфа банка

необходимо позвонить в банк, продиктовать номер карты и мобильного телефона,

сообщить кодовое слово. Взамен сотрудники банка называют пользователю логин, а

одноразовый пароль для входа в интернет-банкинг приходит в виде СМС.

Для активации услуги необходимо найти ближайший

банкомат Альфа-Банка и зайти там в раздел «Прочие операции».

Постоянным клиентам нужно:

ввести номер карты, срок ее действия.

прописать 4 последние цифры номера телефона, что

был указан при заполнении анкеты Альфа банка для использования других

продуктов.

для входа в учетную запись вам каждый раз будет

приходить в СМС одноразовый код подтверждения.

В случае использования интернет банкинга Альфа

Банк за границей для получения СМС нужно подключить роуминг.

Существуют также и мобильные версии

«Альфа-Клик»:

Платформа (для планшетов).

Мобайл и Мобайл-Лайт (с ограничениями на

совершение платежей).

Личная страница клиента интернет банкинга

содержит несколько блоков информации. Левая часть собрала основные данные:

Мои счета;

Мои кредиты;

Мои карты;

Мои депозиты и пр.

Настройки (шаблоны, смена пароля, профиль).

Электронные деньги.

Справа находится список доступных платежных

операций:

Мои шаблоны (где можно воспользоваться уже

созданными, или добавить новый).

Переводы.

Платежи.

Основная часть окна занята информацией открытого

вами раздела. Если это «Мои карты», то там вы увидите таблицы с перечнем карт,

текущим балансом и т.д. Нажатие на название продукта отображает более детальные

сведения.

Если необходимо узнать баланс по карте, то здесь

же написана подробная инструкция.

На каждом этапе есть подсказки системы. Если

пользователь вводит данные, а потом случайно или преднамеренно покидаете

страницу, не завершив операцию, обязательно появится предупреждение.

С помощью интернет-банкинга АО «Альфа-Банк»

можно переводить деньги с одной своей карты на другую, а также другим клиентам

банка, совершать внешние переводы, конвертировать свои средства в нужную

валюту.

Кроме того «Альфа-Клик» позволяет:

без комиссии пополнять мобильный телефон.

использовать опцию «Автоплатеж» для регулярных

платежей, например, коммунальных - средства будут списываться в назначенное

число каждого месяца.

оплачивать различные услуги и штрафы.

временно заблокировать карту, если она была

украдена или утеряна.

Часть услуг, предусмотренных в личном кабинете,

предоставляется без комиссий. Например, СМС-подтверждение операций и

пользование интернет банкингом «Альфа-Клик» - бесплатные.

Несколько преимуществ:

. АО «Альфа-Банк» особое внимание уделяет

безопасности. Данные шифруются по протоколу SSL. Каждая проваленная попытка

входа блокирует возможность доступа к аккаунту на 10 минут. Зайти в учетную

запись можно только после введения уникального одноразового пароля, присланного

в СМС.

. Широкий спектр возможностей и функций. По

этому параметру «Альфа-Клик» опережает многие серьезные розничные банки.

. Техническая поддержка реагирует оперативно и

делает все, чтобы предельно быстро решить возникший вопрос.

Подводя итоги, можно с уверенностью говорить о

том, что «Альфа-Клик» - это современное, всегда открытое для пользователей

отделение банка, созданное, чтобы клиенты тратили время так, как им хочется, не

стояли в очередях и контролировали свои финансы где и когда угодно.

3.2 Оценка популярности и

эффективности применения интернет-банкинга АО «Альфа-банк»

В 2015 году услуга интернет-банкинга «Альфа-Клик

от АО «Альфа-банк» заняла второе место в рейтинге популярности интернет-банков

с точки зрения пользователей.

В прошедшем году по результатам исследования наиболее

популярными интернет-банками среди российских пользователей являлись Сбербанк

Онлайн, Альфа-Клик Альфа-Банка, Телебанк ВТБ24, интернет-банки Тинькофф Банка и

Банка Русский Стандарт - эти 5 интернет-банков вместе охватывали в 2015 году

58% российских интернет-пользователей и 87% всех пользователей

интернет-банкинга в России.

Интернет-банкинг «Альфа-Клик» предлагает своим

пользователям широкие возможности оплаты различных услуг, внутрибанковских и

внебанковских переводов, открытия вкладов, заказа карт и других банковских

продуктов онлайн, возможности для анализа персональных расходов и удобный

интерфейс для совершения разовых и повторяющихся операций.

Наиболее активные пользователи интернет-банка

«Альфа-Клик» - мужчины и женщины в возрасте от 25 до 44 лет. Наименее активные

- мужчины до 24 лет и женщины в возрасте 45-54 года.

Вероятность пользования интернет-банкингом

«Альфа-Клик» возрастает с ростом дохода - более 80% пользователей АО

«Альфа-Банк» с доходом от 100 тысяч рублей в месяц используют интернет-банкинг,

для наименее обеспеченных граждан с доходом до 10 тысяч рублей в месяц этот

показатель менее 55%.

Крупные города с точки зрения пользования

жителей интернет-банкингом слабо отличаются от небольших городов. Около 70%

интернет-аудитории Москвы и Санкт-Петербурга использует интернет-банкинг, среди

жителей городов с населением от 100 тыс. до 500 тыс. жителей - 65%.

,6% пользователей интернет-банкинга в 2015 году

(относительно всей аудитории интернет-банкинга в России) - это пользователи

услуги «Альфа-Клик», предоставляемой АО «Альфа-банк».

Под эффективностью интернет-банка в

аналитическом отчете «Internet Banking Rank 2015» проведенном компанией

Markswebb Rank & Report, понимается степень удовлетворения потребностей

пользователей. Исследование фиксирует два основных параметра эффективности: 1)

функциональность - возможности управления собственными финансами клиента; 2)

Удобство пользования - простота и понятность совершения операций в

интернет-банке.

В рейтинге эффективности интернет-банков для

частных лиц с точки зрения наличия функций и удобства интерфейсов, в 2015 году

услуга интернет-банкинга «Альфа-Клик от АО «Альфа-банк» заняла третье место:

итоговая оценка эффективности составила 66,1 балла из 100 (3-е место). Оценка

функциональности: 6,2 балла из 10 (7-е место).

В тоже время, оценка удобства пользования: 3,8

балла из 5 (3-е место).

Текущая версия интернет-банка Альфа-Клик была

представлена клиентам весной 2013 года. За прошедшие три с половиной года в

интернет-банке появилась возможность открывать новые текущие счета и закрывать

неиспользуемые счета, а также заметно расширились платежные возможности для

пользователей.

Для рейтингования в 2015 году аналитическим

агентством Markswebb Rank & Report были отобраны 32 российских

интернет-банка: 9 интернет-банков, вошедших в топ-10 рейтинга Internet Banking

Rank 2014 (кроме Банк24.ру, у которого была отозвана лицензия); 21

интернет-банк с наибольшим количеством пользователей (кроме 9 интернет-банков

отобранных ранее); 2 интернет-банка были включены в рейтинг по запросу самих

банков.

В ходе кабинетного обследования интерфейсов

интернет-банков специалисты Markswebb заполнили чек-листы из более 200

критериев, отражающих возможности получения информации по дебетовой карте,

возможности платежей и переводов, возможности различных настроек карты,

возможности заказа онлайн и получения новых продуктов банка (открытие счетов и

вкладов, заказ карт, заявки на кредиты и другие), а также ряд качеств удобства

пользования, включая дистанционную регистрацию в интернет-банке и

восстановление потерянного доступа, удобство входа, удобство навигации,

удобство совершения платежей и возможности для упрощения повторных операций.

Каждому критерию был назначен вес, отражающий важность задачи пользователя при

работе с дебетовой картой, значимость той или иной функции и качества

интерфейса при решении пользовательской задачи. Веса критериев определялись

специалистами Markswebb на основе данных, полученных в ходе онлайн-опроса, и на

основе собственной экспертизы агентства.

В 2016 году услуга «Альфа-Клик от АО

«Альфа-банк» снова заняла второе место в рейтинге популярности интернет-банков

с точки зрения пользователей (7,1% по числу пользователей /в % относительно

всей аудитории интернет-банкинга в России/). В рейтинге эффективности интернет-банков

для частных лиц с точки зрения наличия функций и удобства интерфейсов, в 2016

году услуга интернет-банкинга «Альфа-Клик от АО «Альфа-банк» вновь заняла

третье место: итоговая оценка эффективности составила 78,3 балла из 100 (3-е

место). Оценка функциональности: 7,9 балла из 10 (2-е место). Оценка удобства

пользования по шкале от 1 до 5 баллов составила 4,1 балла (2 место).

Таким образом, Альфа-банк за прошедший год

сохранил высокие позиции в рейтингах эффективности интернет-банкинга и улучшил

показатели удобства пользования и функциональности предлагаемой услуги

«Альфа-Клик».

Заключение

По результатам выполненного курсового

исследования, мы можем сформулировать ряд основополагающих выводов.

Банковский сектор реформируется в рамках

непрекращающихся процессов глобализации, конкуренции и на фоне растущих

потребностей клиентов. Благодаря формированию нового типа экономики, основанной

на знаниях общества в области информационно-коммуникационных технологий (ИКТ),

банковское дело претерпело глубокие изменения в течение последнего десятилетия.

Развитие банковской деятельности, позволяет банкам создавать сложные продукты,

чтобы улучшить рыночную инфраструктуру и достичь географически удаленных и

диверсифицированных рынков.

Таким образом, внедрение новых технологий

привело к значительным изменениям в банковской стратегии и филиалы банков

начали терять свои позиции на фоне развития виртуального банковского дела, что

и способствовало тому, что количество дистанционных банковских услуг

увеличилось. Глобализация, конкуренция, изменение социальных тенденций и

особенно достижений в области ИКТ вызвали интенсивную структурную перестройку

банковской индустрии.

Первоначально информационная инфраструктура

рассматривалась развитыми банками по всему миру просто как возможность создания

новых электронные каналов распределения для существующих банковских продуктов.

Со временем, с увеличением инвестиций в технологии последовали инновации в

банковском деле, что стало движущей силой в повышении эффективности.

Производители технологий начали стимулировать друг друга все больше в

разработке и создании технологий для получении прибыли. Увеличение дальности и

сложности электронных банковских услуг привело к расширению географии

клиентской базы, удовлетворяя более сложные потребности и обеспечивая

лояльность клиентов, в сознании которых уже сформировался постоянный спрос на

новые технологии в банковском обслуживании.

Глобализация, конкуренция и глобальная сеть

Интернет изменили обычную жизнь потребителей банковских услуг. Физические лица

имеют возможность посредством использования личного кабинета онлайн-банкинга в

режиме удаленного доступа приобрести продукты в гипермаркете, оплатить услуги

ЖКХ и совершать различные сделки с использованием всего лишь своего личного

компьютера и доступа к сети Интернет. Интернет-банкинг набирает популярность

из-за экономии времени и удобства, которые он предоставляет потребителям и

малым предприятиям. Хотя онлайн-банкинг имеет много преимуществ, характер

информации, которой обмениваются через Интернет также приводит к возникновению

потенциально рисков.

Следует также подчеркнуть тот факт, что даже

несмотря на те недостатки, которые характерны для интернет-банкинга, все же

банки стремятся активно развивать возможности уже внедренных ими систем удаленного

обслуживания за счет максимального расширения списка компаний, в пользу которых

возможно произвести различного рода платежи. Одним из главных условий этого

является готовность клиента начать пользоваться новыми возможностями, а, со

стороны банка - стремление обеспечить клиенту максимальные удобства при

совершении различных банковских операций с помощью системы интернет-банкинга.

Для этого улучшается и упрощается интерфейс системы удаленного обслуживания,

добавляются шаблоны для каждого вида платежа.

Аналитики прогнозируют в ближайшее время все

большее возрастание интереса к использованию интернет-банкингов. Системы

интернет-банкинга уже сейчас позволяют управлять собственными счетами,

кредитами, совершать какие-либо платежи с любого устройства, имеющего доступ к

сети Интернет.

По прогнозам специалистов, существующие темпы

роста пользователей интернет-банкинга сохранятся, и к 2018 г. число

пользователей интернет-банкингом в России составит примерно 29,5 млн. человек.

Следует также ожидать, что в течение ближайших лет услуги системы удаленного

обслуживания будут подстраиваться под клиентов, станут еще более популярными, и

банки будут активнее применять новые каналы продажи своих услуг, а участившиеся

случаи мошенничества и хакерских атак в сфере интернет-банкинга позволяют

делать предположения, что одним из направлений развития системы дистанционного

банковского обслуживания будет совершенствование средств безопасности,

используемых в данных процессах.

В целом, можно с уверенностью говорить о том,

что дальнейшее развитие и совершенствование интернет-банкинга в ближайшие пять

лет, будет находиться под влиянием целого ряда тенденций. И здесь, прежде

всего, нужно отметить следующие: демографические изменения (включая повышение

количества молодых потребителей на рынке) и рост мобильности; высокая

активность правительственных структур в вопросах регулирования и усиления

контроля финансового сектора экономики России, организации систем социальных

гарантий и обеспечении / поощрении процесса распространения дешевых банковских

счетов и финансовой инфраструктуры. Безусловно, нельзя не отметить и тот факт,

что повышение уровня преступности, связанной с наличностью, будет

способствовать развитию системы проведения электронных платежей и, конечно же,

испытанию системы управления рисками для поставщиков банковских услуг, в связи

с тем, что преступность в сфере электронных платежей также совершенствуется в

своих методах. Кроме того, и вероятнее всего, можно говорить и о такой

тенденции как уменьшение стоимости проведения финансовых операций благодаря

доступу в сеть Интернет посредством мобильных телефонов. А это даст возможность

новым игрокам на рыке банковских услуг предложить более инновационные

банковские продукты.

Также важно отметить, что согласно аналитическим

исследованиям компании Аналитического агентства Markswebb Rank & Report,

ключевыми тенденциями развития интернет-банкинга в Российской Федерации в 2016

году можно назвать следующие:

распространение сервисов платежей по заранее

заданному расписанию и автоплатежей (автоматический платеж по выставленному

счету от провайдера услуг). Подобные сервисы позволяют клиентам максимально

автоматизировать рутинные повторяющиеся операции, сведя к минимуму количество

действий, необходимых для их проведения;

распространение сервисов проверки задолженностей

и начислений по коммунальным платежам, штрафам, налогам и прочим госуслугам с

последующей оплатой без необходимости ввода полных реквизитов получателей

платежа;

выписки и история операций становятся удобнее в

использовании за счет более понятных формулировок (сложные коды операций

уступают место простым описаниям и пиктограммам). Появляются дополнительные

возможности поиска и фильтрации выписок, а также их выгрузки в отдельные файлы

или отправки на электронную почту;

распространение сервисов card2card платежей не

только для переводов другим лицам, но и для пополнения собственных карт с карт

других банков. Сами card2card переводы становятся удобнее за счет возможностей

создания шаблонов переводов по картам, быстрого повтора ранее совершенных

операций, возможности сохранить квитанцию о совершенном переводе.

распространение онлайн-чатов для быстрой

поддержки пользователей интернет-банкинга.

По итогам проведенной оценки эффективности

применения интернет-банкинга АО «Альфа-банк», можно констатировать, что в 2016

году услуга интернет-банкинга «Альфа-Клик от АО «Альфа-банк» снова (как и в

2015 году) заняла второе место в рейтинге популярности интернет-банков с точки

зрения пользователей (7,1% по числу пользователей /в % относительно всей аудитории

интернет-банкинга в России/). В рейтинге эффективности интернет-банков для

частных лиц с точки зрения наличия функций и удобства интерфейсов, в 2016 году

услуга интернет-банкинга «Альфа-Клик от АО «Альфа-банк» вновь (как и в 2015

году) заняла третье место: итоговая оценка эффективности составила 78,3 балла

из 100 (3-е место). Оценка функциональности: 7,9 балла из 10 (2-е место).

Оценка удобства пользования по шкале от 1 до 5 баллов составила 4,1 балла (2

место).

Таким образом, Альфа-банк за прошедший год

сохранил высокие позиции в рейтингах эффективности интернет-банкинга и улучшил

показатели удобства использования и функциональности предлагаемой клиентам

банка услуги интернет-банкинга «Альфа-Клик».

Список использованных источников

1. О

национальной платежной системе: Федеральный закон от 27 июня 2011 г. № 161-ФЗ

(в ред. Федерального закона № 455-ФЗ от 29.12.2014 г.) // Собрание

законодательства Российской Федерации. 2011. №27. Ст. 3872; СЗ РФ. 2015. №1.

Ст. 8.

. О

рекомендациях по организации управления рисками, возникающими при осуществлении

кредитными организациями операций с применением систем интернет-банкинга:

Письмо Центрального Банка Российской Федерации от 31 марта 2008 г. № 36-Т.

. О

порядке информирования кредитными организациями Центрального банка Российской

Федерации об использовании в своей деятельности интернет-технологий: Письмо

Центрального Банка Российской Федерации от 1 марта 2004 г. № 1390-У.

. Банки

и банковское дело. В 2 ч. Часть 1: учебник и практикум для академического

бакалавриата / под ред. В.А. Боровковой. - 4-е изд., перераб. и доп. - М.:

Издательство Юрайт, 2016. - 390 с.

. Банки

и банковское дело. В 2 ч. Часть 2: учебник и практикум для академического

бакалавриата / под ред. В.А. Боровковой. - 4-е изд., перераб. и доп. - М.:

Издательство Юрайт, 2016. - 159 с.

. Бильдь

А.Т. Актуальные методы защиты информации, применяемые в составе

учетно-операционного комплекса интернет-банкинга // Материалы международной

научно-практической конференции «Новое слово в науке: перспективы развития»,

Чебоксары, 30 дек. 2014 г. - «Интерактив плюс», 2014. - С. 100-104.

. Голицына

И.Н. Сетевая экономика: Учебно-методическое пособие / И.Н. Голицына. - Казань:

Казанский университет, 2014. - 36 с.

. Горчакова

М.Е. Дистанционное банковское обслуживание: учеб. пособие. Distance Banking

Services (DBS). Разработано в рамках европейского проекта TEMPUS TACIS

IB__JEP-27107-2006 (RU).

. Жуков

Е.Ф. Банковское дело. В 2 ч. Часть 1: учебник для академического бакалавриата /

Е.Ф. Жуков [и др.]; под ред. Е.Ф. Жукова, Ю.А. Соколова. - М.: Издательство

Юрайт, 2016. - 312 с.

. Жуков

Е.Ф. Банковское дело. В 2 ч. Часть 2: учебник для академического бакалавриата /

Е.Ф. Жуков [и др.]; под ред. Е.Ф. Жукова, Ю.А. Соколова. - М.: Издательство

Юрайт, 2016. - 301 с.

. Назаренко

В.А., Бочкова Е.В. Интернет-банкинг за рубежом: история и современное состояние

// Экономика, управление, финансы: материалы IV междунар. науч. конф. (г.

Пермь, апрель 2015 г.). - Пермь: Зебра, 2015. - С. 84-87.

. Накышбекова

А.С. Дистанционное банковское обслуживание клиентов и интернет-банкинг:

проблемы и перспективы развития // Сборник «Актуальные экономические проблемы

современного общества. Материалы Международной научно-практической конференции,

посвященной 20-летию ЛАЭП. Ю.В. Шеншинов». - 2015. - С. 148-150.

. Резник

И.А. Банковский маркетинг: учебное пособие для студентов, обучающихся по

программам высшего профессионального образования по направлению подготовки

080100.62 Экономика / И.А. Резник; М-во образования и науки Рос. Федерации,

Федер. гос. бюджет. образоват. учреждение высш. проф. образования «Оренбург.

гос. ун-т», Каф. банк. дела и страхования. - Оренбург: ОГУ. - 2014. - 162 с.

. Рубинштейн

Т.Б., Мирошкина О.В. Развитие банковской системы и инновационные банковские

продукты (пластиковые карты). - М.: Гелиос АРВ, 2015. - 390 с.

. Сазонов

С.П. Использование банковских инноваций для реализации конкурентной стратегии

коммерческого банка / С.П. Сазонов, Е.А. Белоножкина // Политика современных

социально-экономических систем: сб. матер. I всерос. науч.-практ. студ. конф.

(г. Волгоград, 17 марта 2015 г.) / Волгоградский филиал НОУ ВПО «Институт

управления» [и др.]. - Волгоград, 2015. - C. 208-210.

. Бильдь

А.Т. Инструментальные средства интернет-банкинга: автореф. дисс. ... магистра

экономических наук: 1-25 80 08 / А.Т. Бильдь; науч.рук. Е.Н. Живицкая. - Мн.:

БГУИР, 2015. - 7 с.

. Резник

И.А. Стандарты качества электронных банковских услуг: монография / И.А. Резник;

М-во образования и науки Рос. Федерации, Федер. гос. бюджет. образоват. учреждение

высш. проф. образования «Оренбург. гос. ун-т», Каф. банк. дела и страхования. -

Оренбург: ОГУ. - 2014. - 170 с.

. Публикации

в научных журналах

. Айвазян

М.Р., Григорян А.Г. Интернет-банкинг в современном обществе // Управление.

Бизнес. Власть. - 2016. - №1 (10). - С. 58-60.

. Бабенко

К.А. Роль интернет-банкинга в современной банковской системе // Вестник

Московского финансово-юридического университета. - 2015. - № 4. - С. 173-182.

. Борисова

И.В. Методы оценки эффективности банковских систем без и с использованием

систем дистанционного банковского обслуживания // Инфраструктурные отрасли

экономики: проблемы и перспективы развития. - 2014. - № 4. - С. 147-154.

. Васильева

И.А. Актуальные тенденции развития систем интернет-банкинга // Экономика и

современный менеджмент: теория и практика. - 2015. - № 46. - С. 6-12.

. Гараев

З.Ф. Интернет-банкинг и основные направления его влияния на эффективность

отечественной экономики // Современные тенденции в экономике и управлении:

новый взгляд. - 2013. - №20. - С. 146-150.

. Достов

В.Л. Организация операций с электронными деньгами: общие и частные проблемы

реализации / В.Л. Достов, П.М. Шуст // Расчеты и операционная работа в

коммерческом банке. - 2013. - № 1. - С. 53-59.

. Кириченко

Л.П., Булавенко О.А. Система интернет-банкинга в России // Фундаментальные

исследования. - 2015. - № 11-5. - С. 991-995.

. Мазур

В.В. Интернет-банкинг: плюсы и минусы // Современное состояние естественных и

технических наук. - 2014. - № XVII. - С. 82-84.

. Моталкина

О.Н. Основные характеристики эффективности системы интернет-банкинга //

Экономическая среда. - 2014. - № 4 (10). - С. 115-119.

. Полтораднева

Н.Л., Долгушина А.Я. Влияние системы интернет-банкинга как канала ДБО на

функционирование банковского сектора России // Деньги и кредит. - 2015. - № 1.

- С. 55-58.

. Резник

И.А. Российский опыт предоставления дистанционных банковских услуг (на примере

Оренбургской области) / Резник И.А. // Финансовая аналитика: проблемы и

решения. - 2015. - № 24. - С. 26-35.

. Степаненко

В.Г. Электронные банковские услуги: обзор предоставляемых западноевропейскими и

украинскими банками каналов электронного обслуживания // Финансовый директор. -

2015. - №1-2. - С. 13-19.

. Третьякова

В.А., Щербакова В.И. Особенности предоставления онлайн услуг коммерческими

банками // Управление. Бизнес. Власть. - 2016. - № 1 (10). - С. 80-83.

. В

Латвии растет популярность банковских онлайн-услуг //

Информационно-аналитический портал «Banks.eu». 12 Августа 2016 г. -

[Электронный ресурс].

. Интернет-банк

«Альфа-Клик» - дистанционное обслуживание // Официальный сайт АО «Альфа-банк».

- [Электронный ресурс].

. Майорова

Я.Г. Ефимов О.Н. Дистанционное банковское обслуживание: недостатки,

преимущества и тенденции развития // Научный электронный журнал

«SCI-ARTICLE.RU». - 2015. - №28.

. Отчет

«Internet Banking Rank 2016». Пятая волна ежегодного исследования эффективности

российских сервисов интернет-банкинга для частных лиц. Апрель 2016 г. //

Аналитическое агентство Markswebb Rank & Report.

. Отчет

«Internet Banking Rank 2015». Четвертая волна ежегодного исследования

эффективности российских сервисов интернет-банкинга для частных лиц. Апрель

2015 г. // Аналитическое агентство Markswebb Rank & Report.