Управління антикризовою фінансовою стійкістю банків

УПРАВЛІННЯ

АНТИКРИЗОВОЮ ФІНАНСОВОЮ СТІЙКІСТЮ БАНКІВ

Бриштіна

В.В., Клюско Л.А.

У статті досліджується проблема

забезпечення антикризової фінансової стійкості банків в умовах

фінансово-економічної кризи, розглядаються наукові підходи щодо з’ясування її

сутності, ролі і значення, методики оцінки її рівня та визначення перспективних

напрямів підвищення ефективності її менеджменту.

Ключові слова, банківська система,

фінансова стійкість банків, банківська криза, антикризовий банківський менеджмент.

антикризовий фінансовий

банк криза

Бриштина В.В., Клюско Л.А.

УПРАВЛЕНИЕ АНТИКРИЗИСНОЙ ФИНАНСОВОЙ

УСТОЙЧИВОСТЬЮ БАНКОВ

В статье исследуется проблема

обеспечения антикризисной финансовой устойчивости банков в условиях

финансово-экономического кризиса, рассматриваются научные подходы к определению

её сущности, роли и значения, методики оценки её уровня и определения

перспективных направлений повышения эффективности ее менеджмента

Ключевые слова: банковская система,

финансовая устойчивость банков, банковский кризис, антикризисный банковский

менеджмент.

Bryshtina V. V., Klyusko L.A.OF

ANTI-CRISIS FINANCIAL STABILITY OF BANKSarticle examines the problem of

ensuring the anti-crisis financial stability of banks in the financial and

economic crisis examines the scientific approaches to clarify its nature, role

and importance, the methodology for assessing its level and identify promising

areas to improve the effectiveness of its management: banking system, financial

stability of banks, banking crisis, anticrisis banking management.

Постановка проблеми. Рівень

фінансової стійкості банків та ступінь економічного розвитку держави

знаходяться у тісному взаємозв’язку та перебувають у прямо пропорційній

залежності. Саме тому банківську систему вважають вершиною економічного

айсберга і, водночас, вона має виступати одним з головних драйверів економіки.

Особливо це є актуальним на сьогодні, коли Україна гостро потребує потужного

внутрішнього стимулювання економіки, оскільки шлях постійного позичання коштів

і нарощування обсягів зовнішнього боргу є хибним у контексті її розвитку.

Виконати таке важливе завдання спроможні лише ті банки, які здатні протистояти

викликам внутрішнього і зовнішнього середовища в умовах затяжної фінансової

кризи.

Однак, сучасний стан вітчизняної

банківської системи демонструє ознаки фінансової дестабілізації. Її реформа, в

результаті якої протягом 2009 - 2016 років було вилучено з ринку майже половину

збанкрутілих банків, допоки що не дала позитивних результатів. Коштів,

отриманих ФГВФО від реалізації їх активів не вистачило навіть на відшкодування

процентних витрат за урядовими кредитами, використаними на компенсацію

гарантованих державою вкладів фізичних осіб. Разом з тим, така статистика

свідчить, що на сьогодні в Україні відбувається природний процес очищення

банківської системи від неплатоспроможних установ та банків, що відмивали кошти

і не дотримувалися вимог чинного законодавства [9].

Зазначене вище вказує на

недосконалість і недостатню ефективність антикризового менеджменту фінансової

стійкості банків, що зумовлює необхідність пошуку нових можливостей та

додаткових резервів її забезпечення і зміцнення, а також розробки нових

управлінських методів та інструментів.

Для забезпечення розвитку

банківського сектора загалом і на цій основі - економіки держави в цілому,

необхідно об’єднати зусилля Уряду, НБУ та органів корпоративного менеджменту

окремих банків.

Аналіз останніх досліджень і

публікацій, виділення невирішених раніше частин загальної проблеми. Проблеми

вдосконалення управління фінансовою стійкістю і стабільністю банків та

антикризового управління в

банківському секторі зокрема,

знайшли своє відображення у наукових працях таких провідних вітчизняних вчених,

як О.І. Барановський, Г.П. Бортніков, О. Д. Вовчак, Н. І. Гавловська, О. В. Дзюблюк,

Ж.М. Довгань, Г.Т.Карчева, В.В. Коваленко, О. М. Колодізєв, Р. В. Корнилюк,

О.В. Крухмаль, В. І. Міщенко, С. В. Міщенко, Л. О. Примостка, Т. С. Смовженко,

М. В. Сугоняко, Ю.О. Філіппова, П. М. Чуб, Н. М. Шелудько, Т. М. Шишкіна та

інші.

Підкреслюючи важливість досягнутих

наукових здобутків зауважимо, що на сьогодні, враховуючи незадовільний стан

вітчизняної банківської системи, потребують подальшого дослідження теоретичні

питання та методичні проблеми у сфері управління антикризовою фінансовою стійкістю

банків. Тому, першочерговим і невідкладними завданням, яке стоїть перед банками

в Україні, є визначення антикризової моделі їх функціонування та розвитку, що

передбачає забезпечення їх поточної і, відповідно стратегічної фінансової

стійкості.

Мета дослідження - визначити напрями

вдосконалення системи управління антикризовою фінансовою стійкістю банків та

розробити теоретико- методичні заходи щодо їх реалізації, що сприятиме

попередженню кризових ситуацій у банківському секторі, подоланню їх наслідків та

стабілізації банківської системи, як основи для відновлення та розвитку

економіки України.

Виклад основного матеріалу. Зважаючи

на затяжну фінансову кризу вітчизняним банкам доводиться працювати в складних

фінансово нестабільних умовах, оскільки вони постійно перебувають у центрі

значної кількості суперечливих важко прогнозованих процесів, які відбуваються в

економіці, соціальній та політичній сфері. Разом з цим, існує ціла низка

ризиків і загроз, які постійно супроводжують сферу банківської діяльності.

Зокрема, це кредитні ризики.

Останнім часом частка проблемних активів має тенденцію до зростання і

свідченням цього є від’ємне значення процентної маржі. За таких умов більшість

банків з метою очищення балансів здійснюють внутрішню реструктуризацію, що зумовлює

стримування їх активності на кредитному ринку.

Недостатній рівень капіталізації

банків, особливо з національним капіталом, який виявлено за результатами їх

стрес-тестування. У цьому зв’язку необхідно звернути увагу на те, що найближчим

часом очікується збільшення дефіциту капіталу з двох причин:

через необхідність щорічного

збільшення капіталу в період до 2024 року відповідно до вимог НБУ;

через погіршення якості кредитного

портфеля, зумовленого економічним спадом, банки змушені нарощувати резерв, що,

відповідно, зменшує капітал.

Негативний вплив на фінансову

стійкість банку спричинює девальвація гривні та жорстка політика валютного

регулювання. Також існує порушення графіка кредитів від МВФ, що є негативним з

точки зору поповнення золотовалютних резервів та забезпечення курсової

стабільності.

Недовіра населення до банків,

зумовлена масштабним закриттям збанкрутілих банків, спричинює дефіцит

фінансових ресурсів.

Значним ризиком як для банківської

системи, так і для всієї економіки держави залишається загроза загострення

військового конфлікту.

Невідкладного законодавчого

врегулювання потребують питання валютних кредитів населення, реструктуризації

заборгованості корпоративних позичальників, захисту прав кредиторів, що у

сукупності посилює проблеми непрацюючих боргів і, відповідно, банківської

фінансової стійкості.

За таких мов банки мають оперативно

реагувати на виклики постійно змінюваного економічного середовища, що потребує

розробки антикризової стратегії їх діяльності та формування системи

антикризового менеджменту як комплексу управлінських заходів щодо недопущення

їх банкрутства та профілактики потенційних кризових впливів у майбутньому [10].

Його основним завданням є визначення реалістичної оцінки сучасних тенденцій

функціонування і розвитку банківської сфери, забезпечення можливості оперативно

адаптуватись банкам до можливих змін, слугувати ефективним механізмом захисту

інтересів банків і бути дієвим інструментом забезпечення їх антикризової

фінансової стійкості.

В рамках нашого дослідження

антикризову фінансову стійкість банку будемо розглядати як його здатність

відновлювати фінансову рівновагу після її порушення під деструктивним впливом

фінансово-економічної кризи [1].

В залежності від того, яку мету

стосовно подальшої діяльності ставить перед собою банк - чи максимально

зосередити зусилля лише на відновленні досягнутого докризового рівня його

функціонування, чи, з метою попередження впливу наступних кризових ситуацій,

він буде орієнтуватись на подальший розвиток, доцільно розрізняти поточну та стратегічну

антикризову фінансову стійкість банку.

Поточна (короткострокова статична)

антикризова фінансова стійкість банку означає його здатність відновлювати і

утримувати фінансову рівновагу після її порушення під деструктивним впливом

фінансово-економічної кризи [1].

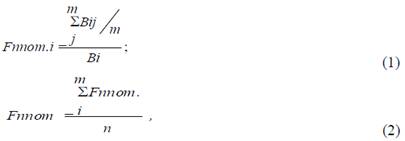

Рівень поточної антикризової

фінансової стійкості окремого банку (Епот.) пропонується визначати на основі

оцінки відхилень її показників від середніх по групі (банку-лідера), або по

системі в цілому (В) за наступними формулами.

де Fпот.і - рівень поточної

антикризової фінансової стійкості банку за і-тим показником;

Віj - бальна оцінка і-того

показника, визначенаj-тим експертом;

і = 1,...,n - кількість показників

діяльності банку, обраних в якості індикаторів її антикризової фінансової

стійкості;= 1… ,m - кількість експертів.

Стратегічна (довгострокова,

динамічна) стійкість забезпечує спроможність банку динамічно розвиватись і, в

подальшому, уникати впливу циклічних кризових ситуацій.

Її рівень (Eстр.і) оцінюється як

ступінь відхилення фактичних значень окремих показників, або інтегрального

бального показника Ві від тренду за досліджуваний період. Ступінь відповідності

фактичного рівня аналогічному показнику тренду (Вtr) визначається за формулою

темпу приросту

Разом з цим, ступінь відповідності

зміни фактичного рівня аналогічному показнику тренду (плановим або прогнозним

показникам) за період ї= (0; п) описується формулою коефіцієнта еластичності

Цілком очевидно, що поточна

антикризова фінансова стійкість, яка характеризує здатність банку до

стабільного функціонування, і стратегічна, яка вказує на його здатність до

розвитку, є взаємопов’язаними і взаємозалежними. Для того, щоб розвиватись,

банк повинен функціонувати і в той же час, він не може функціонувати не

розвиваючись.

Виходячи з цього, загальну

антикризову фінансову стійкість банку можна трактувати як його здатність

ефективно функціонувати і розвиватись в нестабільних кризових умовах,

повертаючись до докризового стану, або переходити до вищого рівня рівновагового

стану. Схематично її зображено нижче на рисунку 1.

Досліджуючи проблему забезпечення

антикризової фінансової стійкості банку, не можна залишити поза увагою питання

її менеджменту та методичного інструментарію його здійснення з позиції

наглядових органів. Як свідчить зарубіжний досвід, система пруденційного

нагляду насамперед має бути орієнтована на превентивне реагування і більше

спрямованою на профілактику, ніж на жорсткі адміністративні заходи щодо

негативних минулих подій, як це відбувається в Україні. Тому, з метою

вдосконалення вітчизняної наглядової системи, необхідно в її механізмі змістити

акцент з традиційного аналізу поточного стану визначальних індикаторів фінансової

стійкості банків на їхвірогідні значення в майбутньому, отримані під впливом

екстремальних подій, що дасть можливість завчасно підготуватись до потенційно

кризових ситуацій [11].

Рис 1. Структурна характеристика

загальної антикризової фінансової стійкості банку

В сучасній банківській практиці

управління антикризовою фінансовою стійкістю переважно застосовуються

експертно-аналітичні методи, за допомогою яких діагностуються проблеми в

системі управління банківськими ризиками. Експертні підходи забезпечують

можливість обирати попередній перелік факторів, а математичні - статистично

визначають найважливіші з них. Найпоширенішими серед методів є такі, як

стрес-тестування та система раннього попередження [9].

Стрес-тестування, за допомогою якого

оцінюється ступінь потенційного шокового впливу на фінансову стійкість банків,

заданих змін у вірогідних на той, чи інший період, факторах ризику, відіграє

особливу роль у здійсненні превентивного антикризового управління.

НБУ визначає стрес-тестування

(stress testing) як метод кількісної оцінки ризику, який полягає у визначенні

величини неузгодженої позиції, яка наражає банк на ризик та у визначенні

шокової величини зміни зовнішнього фактора - валютного курсу, процентної ставки

тощо. Поєднання цих величин дає уявлення про те, яку суму збитків чи доходів

отримає банк, якщо події розвиватимуться за закладеними припущеннями [10].

Отже, метою стрес-тестування є оцінка

ризиків та визначення спроможності банків протистояти потрясінням на

фінансовому ринку.

Методи його проведення, серед яких

НБУ визначає тести сценаріїв, тести чутливості та тести екстремальних величин

[10], базуються на кількісних та якісних складових аналізу. За допомогою

кількісного аналізу визначаються можливі сценарії розвитку подій (катастрофічні

коливання макроекономічних показників: ВВП, інфляція, курс національної валюти,

ринкові ставки,

дохідність тощо) та оцінюється

ступінь їх впливу на ефективність діяльності банку, в результаті чого

вибудовуються багатомірні стресові сценарії, тобто здійснюється так званий

сценарний аналіз, який на сьогодні є найбільш широко вживаним. Очевидно, що

сценарії стрес-тестування є ефективними, якщо вони:

передбачають лише суттєві зміни

факторів;

під час розрахунку результативних

показників ураховують більшість базових факторів ризику;

дозволяють отримати правдоподібні,

на думку експертів, прогнозовані події із заданою ймовірністю їх виникнення.

За допомогою якісного аналізу

оцінюється спроможність капіталу банку покривати можливі збитки та визначається

комплекс заходів для зниження рівня ризику, мінімізації можливих втрат і

збереження та захисту капіталу.

Симбіоз кількісного та якісного

аналізу, який здійснюється у рамках стрес-тестування, дозволяє зробити

припущення не лише про наявність і серйозність проблем, а і дає можливість

формування ефективної моделі управління, дозволяє не лише проаналізувати

максимальної величини втрат, які виникають при негативному розвитку подій, а й

оцінити рівень власної методики оцінки і контролю ризиків [9].

Стрес-тестування може базуватися на

історичних сценаріях з використанням варіантів подій, що мали місце у минулому,

або на гіпотетичних сценаріях, з використанням варіантів подій, які не

відбувалися але теоретично можуть статися. При цьому, історичні сценарії не

враховують усіх змін економічного середовища, які відбуваються з часом.

За наявності певного ряду історичних

даних можна розраховувати вірогідний діапазон можливих змін за допомогою методу

математичної статистики. Якщо історичних даних немає, то ймовірність змін

доцільно визначати гіпотетично. Перевагами такого виду сценаріїв є можливості

гнучкішого формулювання можливих криз [10].

Стрес-тестування чутливості полягає

в дослідженні впливу на діяльність банку одного або кількох взаємопов'язаних

факторів ризику. За цим підходом здійснюється оцінка впливу миттєвої зміни

одного фактора ризику, тоді як інші базові умови залишаються незмінними.

Метод максимальних збитків

передбачає визначення комбінації факторів ризику (як правило, кредитного,

процентного та ризику незбалансованої ліквідності), спроможних завдати банку

максимальних збитків, та аналіз їх негативної, стосовно фінансової стійкості

банку, динаміки. Відповідно до цього методу складаються песимістичні прогнози.

Метод, оснований на теорії

максимальних величин базується у свою чергу, на статистичних методах, за

допомогою яких визначаються найвищі і найнижчі потенційні значення функції

розподілу вірогідності для відповідної негативної ситуації на ринку, коли

декілька факторів ризику одночасно впливають на розподіл банківських доходів.

Підкреслюючи важливе значення

стрес-тестування як складової антикризового банківського менеджменту зауважимо,

що незалежно від обраного банком методу, заходи розроблені ним для упередження

кризових ситуацій, мають бути адекватнішими рівню загрози та розміру

потенційних збитків для банку. Особливо це стосується тих напрямів діяльності

банку, де здійснення контролю за рівнем ризиків звичайними заходами ускладнюється.

Стрес-тестування банків знайшло своє

застосування і у вітчизняній банківський практиці. Методика його проведення

регламентується НБУ [10]. Так, перший етап було проведено у 2014 році, за

результатами якого з 35 найбільших банків, 18 потребувало докапіталізації на

суму 66 мільярдів гривень. В результаті вжитих відповідних заходів 13 банків

змогли збільшити капітал, а 5 були виведені з ринку [7,12].

Другий етап стрес-тестування (2015

р.) торкнувся 20 найбільших банків, за підсумками якого у чотирьох банків

потреба в докапіталізації була відсутня, а п'ять банків було включено в

програму докапіталізації [12].

Сорок банків пройшли тест протягом

2016р. , а решта банків мають діагностуватись вже в поточному, 2017 році [12].

За міжнародними правилами Національний

банк України, як регулятор, має оприлюднювати методику стрес-тестування банків

та результати тестів за кожним з них з коментарями щодо заходів з підвищення

капіталізації. Разом з цим, сфера стрес-тестів має охоплювати фінансові та

нефінансові ризики.

Однак, отримані в ході

стрес-тестування «діагнози» банків НБУ не конкретизує, хоча обіцяє в

майбутньому підвищити рівень прозорості зазначених процесів. Це можна пояснити

тим, що за таких умов слабким банкам буде проблематично залучити приватних інвесторів,

в той час як відтік вкладів гарантований.

Варто також звернути увагу на

недосконалість методології та практичного виконання стрес-тестування в Україні,

яку спричинюють суттєві національні особливості, що проявляються в масштабах,

структурі, характері ризиків та не повністю реалізованих регуляторних

можливостях НБУ.

До основних відмінностей вітчизняних

стрес-тестів, у порівнянні із зарубіжною практикою, на нашу думку, можна

віднести наступні:

відсутність в тестах опції державних

вливань до капіталу фінансово нестійких банків за неможливості акціонерів

спасти банк самостійно, хоча де - юре це передбачено законом «Про заходи,

спрямовані на сприяння капіталізації та реструктуризації банків від 28.12.2014

№ 78-УІІІ [6], та негативний досвід рекапіталізації 2009 року;

наявність інсайдерських

бізнес-моделей та неблагонадійність власників;

неврахування в моделях

стрес-тестування ризиків ліквідності ринкового та кредитного ризиків на

міжбанківському ринку;

відсутність негативних

макроекономічних сценаріїв, які має розробляти Нацбанк, та інші.

Поряд з методом стрес-тестування

проблеми в системі управління банківськими ризиками діагностуються також і за

допомогою так званих систем раннього попередження (СРП). Базою для їх

аналітичної діагностики є основні показники, що характеризують антикризову

фінансову стійкість банку, рівень допустимих для цього банку ризиків та якість

його корпоративного управління. Такі системи реалізуються в рамках програмних

комплексів, а інформаційною базою для них слугує стандартна фінансова

звітність, яка подається банками до органів пруденційного нагляду.

Всі СРП поділяються на дві категорії

[5]:

системи, що базуються на

середньозважених багатокомпонентних рейтингах, компоненти яких визначаються на

основі показників, що всебічно характеризують діяльність банку і обов’язково

включають якість упрвіління ризиками;

системи, що базуються на

статистичних моделях, в яких використовуються економетричні методи

прогнозування майбутнього фінансового стану банку, на підставі інформації,

представленої органами банківського нагляду.

В цілому, при виборі параметрів тієї

чи іншої моделі приймаються три основні рішення стосовно визначення:

прогнозованих змінних факторів

антикризової фінансової стійкості банку;

їх факторних ознак, що необхідно для

підвищення рівня точності моделі;

період, на який складається прогноз,

тобто його часовий горизонт.

Як правило, в якості прогнозованої

змінної величини обирається якісний показник. Як свідчить досвід зарубіжних

країн, їх наглядовими органами найчастіше використовується такий показник як

співвідношення капіталу і активів банку, оскільки саме власний банківський

капітал виконує функцію «амортизатора» для погашення збитків, зумовлених

неякісними активами.

За результатами аналізу методичного

інструментарію антикризового банківського менеджменту можна зробити висновок,

що розробка та впровадження СРП в наглядову банківську практику сприяє

підвищенню її ефективності, оскільки завдяки таким системам забезпечується

перехід від формального контролю за виконанням банками пруденційних норм до

оцінки якості корпоративного управління та ефективності внутрішнього контролю

безпосередньо банківськими установами.

Однак, у сучасних наукових і

професійних колах точаться дискусії стосовно необхідності обов’язкового

практичного застосування методик стрес - тестування та СРП вітчизняними

банками.

Частина представників банківської

спільноти є прибічниками використання таких методик, мотивуючи це тим, що в

умовах нестабільності, характерної для сучасної вітчизняної економіки, за їх

допомогою банки будуть мати можливість виявляти нестандартні комбінації

впливових на їх фінансову стійкість факторів і визначати їх взаємозалежність.

З іншого боку, як це справедливо

стверджують інші, процедури запровадження зазначених методик є надто дорогими

і, через це, недоступними для більшості банків. Вони потребують формування

значних за обсягом баз даних, новітньої комп’ютерної техніки та інформаційних

технологій, програмних комплексів, спеціально підготовленого персоналу.

Очевидно, що вирішити цю дилему можливо

шляхом проведення подальших науково-практичних досліджень, результатом яких має

стати розробка інструментарію, за допомогою якого банкам можна було б

визначитись, із сумою витрат на запровадження антистресових методик та обсягами

втрат через несвоєчасне прогнозування кризових ситуацій на ринку, на підставі

чого приймати адекватні поточній ситуації управлінські рішення.

Дотримуючись задекларованої на

початку дослідження концепції щодо об’єднання зусиль Уряду, НБУ та органів

корпоративного менеджменту окремих банків задля забезпечення розвитку фінансово

стійкого банківського сектора, варто, саме у контексті забезпечення

антикризової фінансової стійкості банків, приділити увагу практиці їх

антикризового менеджменту. Адже недостатній рівень антикризової фінансової

стійкості банку загрожує йому банкрутством.

Як уже зазначалось, антикризовий

менеджмент передбачає комплекс управлінських заходів, які необхідно здійснити

від моменту попередньої діагностики кризи до шляхів її подолання, а його

основною метою є забезпечення стратегічної антикризової фінансової стійкості.

Виходячи з цього, повний цикл

антикризового менеджменту є послідовністю взаємопов’язаних процесів, комплекс

заходів за кожним з яких пропонуємо виконувати поетапно в такій послідовності.

При цьому, антикризовий менеджмент потрібно розглядати з двох позицій - як

заходи з попередження і недопущення кризи і як заходи з подолання кризової

ситуації, що вже настала.

Перший етап - підготовка до кризової

ситуації. Використовуючи систему аналізу і прогнозування вірогідних проблемних

ситуацій банк завчасно може передбачити негативні впливи зовнішнього середовища

та виявити проблеми системного характеру, що можуть в подальшому спровокувати

кризу.

Другий етап - перша реакція банку на

кризу, якщо вона все-таки настала. Заходи цього етапу залежать від того, яким

чином банк, оцінивши свої фінансові можливості, побудує тактику і стратегію

виходу з кризової ситуації. Або це буде виживання, тобто відновлення стійкості,

або банкрутство.

Третім етапом управління стійкістю в

кризовій ситуації є підготовка до відновлення діяльності. На цьому етапі

здійснюється оцінка альтернативних варіантів стабілізації і відновлення

діяльності банку та вибір оптимального напряму діяльності (фінансові вливання

співзасновників, переорієнтація на нові продукти та ринки, залучення необхідних

фінансових ресурсів тощо).

Четвертий етап - безпосереднє

відновлення стійкості. Тут важливим є те, що не завжди наслідки кризи

проявляються відразу і в повному обсязі, оскільки криза може мати відстрочений вплив

завдяки попередній підготовці до неї, або спроможності банку компенсувати

тимчасову втрату стійкості за рахунок попередньо сформовано запасу міцності. В

протилежному випадку, ефективність діяльності банку і його стійкість істотно

знижуються, а термін етапу стабілізації значно подовжується.

Насамкінець, всю сукупність заходів

по виходу з кризи, залежно від перспективи діяльності банку в посткризовий

період, можна поділити на оперативні і стратегічні, як це відображено в таблиці

1.

Таблиця 1 - Заходи щодо виходу банку

з кризи

|

Оперативні

|

Стратегічні

|

|

Усунення збитків

|

Аналіз та оцінка:

|

|

Виявлення резервів

|

- потенціалу;

|

|

Залучення спеціалістів і консультантів

|

-виробничих програм;

|

|

Ротація кадрів

|

- доходів;

|

|

Відстрочка платежів

|

- інновацій

|

|

Кредити

|

Розробка концепції оздоровлення:

|

|

Посилення дисципліни

|

- фінансової;

|

|

- маркетингової;

|

|

- управлінської;

|

|

- інвестиційної;

|

|

- технічної

|

За умови оперативної, своєчасної та

послідовної реалізації визначеного комплексу антикризових заходів банк буде

спроможний досягти спочатку поточної і в перспективі стратегічної антикризової

фінансової стійкості.

Висновки. У ході дослідження

встановлено, що забезпечення антикризової фінансової стійкості банків зумовлена

тим, що на сьогодні Україна гостро потребує потужного внутрішнього стимулювання

економіки, основним джерелом яких є банківські кредити, оскільки шлях

постійного позичання коштів і нарощування обсягів зовнішнього боргу є хибним у

контексті її розвитку.

Сутність антикризової фінансової

стійкості банків розглядається як їх здатність відновлювати фінансову рівновагу

після її порушення під деструктивним впливом фінансово-економічної кризи.

Залежно від поставленої банком мети його подальшого функціонування зазначене

поняття доцільно розглядати в двох аспектах: поточна стійкість як спроможність

банку відновити і зберігати його фінансовий стан на докризовому рівні;

стратегічна стійкість яка забезпечує спроможність банку динамічно розвиватись

і, в подальшому, уникати впливу циклічних кризових ситуацій. Рівень антикризової

фінансової стійкості окремого банку пропонується визначати на основі оцінки

відхилень її показників від середніх по групі, або по системі в цілому.

Антикризова стратегія діяльності

банку передбачає формування системи антикризового менеджменту як комплексу

управлінських заходів щодо недопущення його банкрутства та профілактики

потенційних кризових впливів у майбутньому.

Серед методів управління

антикризовою фінансовою стійкістю банку акцентовано увагу на стрес-тестуванні

банку, яке здійснюється за методиками сценарного аналізу, максимальних збитків

та теорії максимальних величин. Поряд з методом стрес-тестування доцільно

використовувати системи раннього попередження.

Повний цикл менеджменту антикризової

фінансової стійкості банків передбачає послідовність взаємопов’язаних процесів,

на кожному з яких вирішується відповідний комплекс завдань, реалізація яких

сприятиме забезпеченню антикризової фінансової стійкості банків.

Таким чином, розробка і

запровадження ефективної системи менеджменту антикризової фінансової стійкості

банків є важливим засобом управління кризовими тенденціями, які активізувались

останнім часом в банківській системі України За таких умов банківський

антикризовий менеджмент, як комплексна програма, має посідати важливе

самостійне місце в діяльності вітчизняних банків і одночасно бути складовою

системного антикризового менеджменту банківської системи в цілому.

Список використаних джерел

1. Антикризисное

управление [Електронний ресурс ]. - Режим доступу:

http://studme.org/1584072021781 /тепеё2ЬтеП/ апйкгІ2І8пое_иргау1епіе

. Бобиль

В. Стрес тестування кредитних установ у сучасних умовах: теоретичний аспект

[Текст] / В. Бобиль // Банківська справа. - 2010. - №2 6. - С. 46-53.

. Бортніков

Г.П., Любіч О.О. Моделі стрес-тестування для оцінки ризиків банків [Текст] /

Бортніков Г.П., Любіч О.О. // Математичне моделювання в економіці. - 2016. -

№1. - С. 59 - 73

. Гавловська

Н. І., Рудніченко Є. М., Белінська О. В. Антикризовий менеджмент банківських

установ України [Текст] / Гавловська Н. І. // Вісник Хмельницького

національного університету - 2010. - N03. - С. 107- 110.

. Горелая

Н. В. Антикризисное управление в коммерческом банке [Електронний ресурс]. -

Режим доступу: http://www.beintrend.ru/baza-znanij/baza-

znanij/financeana1iz/antikrizisnoe-uprav1enie-v-kommercheskom-banke

. Закон

України «Про заходи, спрямовані на сприяння капіталізації та реструктуризації

банків від 28.12.2014 № 78-УШ. [Електронний ресурс ]. - Режим доступу:

http://zakon2.rada.gov.ua/laws/show/78-19

. Корнилюк

Р. В. Проверка на прочность: как стресс-тесты банков помогают контролировать

риски в финсекторе [Електронний ресурс]. - Режим доступу:

http://forbes.net.ua/business/1409891-proverka-na-prochnost-kak-stress-testy-bankov-p

. Макроекономічне

стрес-тестування банків: монографія [Текст] / Івасів І. Б., Максимова А. В.,

Корнилюк Р. В. - 2014.К.: КНЕУ. - 186 с.

. Манжос

С.Б. Стрес-тестування банків: огляд методологій [Текст] / С.Б. Манжос /

Финансы, учет, банки. - № 1 (20).- 2014. - С. 188 - 195.

. Методичні

рекомендації щодо організації та функціонування систем ризик- менеджменту в

банках України // Постанова Правління Національного банку України: від

02.08.2004 №2 361. - [Електронний ресурс]. - Режим доступу: http://rada.gov.ua.

. Міщенко

С. В. Поєднання функцій стратегічного розвитку та антикризового управління в

діяльності центральних банків [Текст] / С.В. Міщенко, В.І. Міщенко // Актуальні

проблеми економіки . - 2016. - № 2 (176). - С. 266-272.

. НБУ

оголосив результати стрес-тестів 20 найбільших банків [Електронний ресурс ]. -

Режим доступу: http://ukr.segodnya.ua/economics/

finance/nbu-obyavi1-rezu1taty-stress-testov-20-krupneyshih-bankov-682581.htm1

. Стратегія

розвитку України до 2020 р. [Електронний ресурс ]. - Режим доступу:

http://www.president.gov.ua.

. Сугоняко

М. В. Формування системи антикризового управління системним банком на основі

стрес-тестування з урахуванням макроекономічних показників [Текст] / М. В.

Сугоняко / Вісник Дніпропетровського університету. Серія «Економіка». - 2012. -

№2 2(6). - С. 131- 139.

. Філіппова

Ю. О. Напрями реалізації антикризової політики держави шляхом забезпечення

стійкості банківської системи [Текст] / Ю. О. Філіппова / Вісник Донбаської

державної машинобудівної академії. - 2012. - №2 4 (29). - С. 296 - 300.

. Шишкіна

Т. М. Сучасні проблеми антикризового управління у банківській діяльності

[Текст] Т. М. Шишкіна // Наукові праці Кіровоградського національного

технічного університету. Економічні науки. - 2016. вип. 29 . - С. 128 - 132