Тенденції розвитку банкострахування в Україні

ТЕНДЕНЦІЇ РОЗВИТКУ БАНКОСТРАХУВАННЯ

В УКРАЇНІ

Заволока Л.О.,

Вербицька К.С.,

Малоок І.А.

Фінансові посередники, зокрема

банківські установи та страхові компанії, перебувають в процесі постійної

трансформації з моменту їх виникнення та становлення, що пояснюється

необхідністю пристосування до зовнішніх умов ведення бізнесу та змінами на

фінансовому ринку загалом. Співпраця банків та страховиків у формі bancassurance

сприяє вдосконаленню бізнес-процесів, розширенню асортименту фінансових послуг,

а також спрощенню процесу їх надання.

На сучасному етапі тенденції

розвитку банкострахування в Україні досліджується у працях Н.Е. Аванесова, О.В.

Марченко, В.М. Кремень, Н.В. Ткаченко, В.В. Волкова, Н.І. Волкова, Ю.П.

Макаренко, К.В. Покотило, О.П. Павленко, Н.П. Дуброва та багато інших.

Дослідити перспективи розвитку ринку

bancassurance

в Україні, негативні та позитивні сторони для страхових компаній та банків та

проаналізувати напрями покращення ринку банко- страхування з урахуванням

зарубіжного досвіду.

Проблеми співпраці страхових

компаній та банківських установ в Європі мають давнє коріння і налічують більш

ніж 150 років, відколи Ф. В. Райффайзен - винахідник кредитних спілок -

теоретично обґрунтував та практично довів переваги від поєднання страхової та

фінансово-кредитної діяльності.

Традиційно банки та страховики діяли

окремо у власних сферах, проте розвиток фінансових ринків та інтеграційні

процеси в середині 80-х років ХХ ст. активізували процеси злиття і поглинання

фінансових посередників, у тому числі страхових компаній та банківських

установ. Останнє і сприяло розвитку таких послуг, як bancassurance.

Термін «bancassurance»

має

французьке походження і фактично означає продаж страхових продуктів через

мережу банківських установ й змістовно перекладається як «банківське

страхування» або скорочено «банкострахування» (banque+assurance).

Німецький

аналог цього терміну - «allfinanz», іспанський

- «bancoassurance», італійський

- «bancari» [1, с. 8].

Вітчизняні аналітики до найбільш

поширених форм співпраці і страхових компаній і банків відносять такі як:

1. Початкова

форма співпраці, яка обмежується наданням страховою компанією послуг

клієнтамбанку і самому банку на договірних основах. Ця форма не є по суті bancassurance,

оскільки

немає конвергенції каналів продажу і спільних продуктів.

2. Форма

агентських відносин, яка припускає поширення страхових послуг за угодою з

банком через його агентську мережу.

3. Форма

кооперації, за якої партнери створюють договірний альянс і на договірній основі

- режим найбільшого сприяння у всіх галузях співпраці. Це вищий ступінь

співпраці, що вимагає координації спільного бізнесу на довготривалій постійній

основі.

4. Форма

контролю, що припускає застосування механізму контролю аж до злиття і

поглинання, за допомогою яких банк або страховик має намір досягти своїх

стратегічних цілей. Поглинання шляхом придбання пакета акцій, достатнього для

участі в управлінні, страховою компанією або банком дає змогу ефективно

використати канали продажу, розширити продуктовий ряд і клієнтську базу, що є

найбільш поширеною і ефективною стратегією реалізації банківського страхування,

яка реалізовується світовими лідерами ринків фінансових послуг [7, с. 99].

5. Форма

фінансового супермаркету. Вона є найвищою фазою інтеграції банку і страхової

компанії. При цьому структури банку і страхової компанії повинні бути тісно

інтегровані між собою не тільки на рівні фронт-офісних структурних підрозділів,

що забезпечують спільне використання каналів продажу фінансових послуг, але і

на рівні загального бек-офісу.

На сьогодні українські банківські

установи активно співпрацюють зі страховими компаніями. За словами експертів

страхові компанії забезпечують 51% сукупних активів банків, прийнявши на себе

страхові зобов’язання з майнових інтересів банківської системи на суму, що

перевищує 450 млрд грн. Серед прийнятих зобов’язань переважає іпотека, споживче

та автокредитування, а також банківські ризики [8, с. 242].

Якщо розглядати історичний шлях

банківського страхування, то він складається з трьох етапів (табл. 1)

Таблиця 1/

Основні етапи розвитку банкострахування

|

Етапи

|

Наслідки

|

|

1 етап - зародження (початок 70-х - середина

80-х рр.)

|

Відносини банків та страхових компаній

оформлюються у вигляді агентських угод, в межах співпраці банки займаються

розповсюдженням страхових продуктів, які безпосередньо пов’язані з послугами

самого банку.

|

|

2 етап - розвиток (друга половина 80-х -

середина 90-х рр.)

|

Результатом співпраці банків та страхових

компаній в сфері надання фінансових послуг стають спільні продукти зі страхування

життя з пільговим режимом оподаткування.

|

|

3 етап - становлення (починаючи з середини

90-х рр.)

|

Активізація процесів злиття та поглинань, а

також створення власних компаній банками, призводять до диверсифікації

спільних продуктів та формування кінцевих послуг як зі страхування життя, так

і зі страхування ризиків.

|

Джерело: [4, с. 186]

Передумови виникнення

банкострахування полягають у виявленні вигід від співробітництва як для банків,

так і для страхових компаній:

- збільшенні кількості клієнтів за

рахунок розширення асортименту продуктів, зниження вартості послуг та

можливості комплексного обслуговування будь-якого клієнта;

— збільшенні

обсягів коштів страховиків на банківських рахунках;

— зменшенні

витрат на ведення банківського бізнесу;

— можливості

збільшення прибутку з одного клієнта за рахунок продажу додаткових продуктів;

— зменшенні

маркетингових та операційних витрат банку;

— диверсифікації

кредитних ризиків банку [2, с. 56].

Таблиця 2. Топ-10 компаній лідерів на

українському ринку банкострахування станом на І півріччя 2016 рр.

|

№

|

Назва страхової компанії

|

Страхові премії, тис. грн.

|

Страхові резерви, тис. грн.

|

|

1

|

Уніка життя

|

76496

|

93986

|

|

2

|

Аска-Життя

|

70230

|

2882

|

|

3

|

ТАС

|

68688

|

1186

|

|

4

|

PZU Україна

|

34815

|

5570

|

|

5

|

Юпітер Страхування Життя

|

24705

|

1746

|

|

6

|

Метлайф

|

23653

|

34287

|

|

7

|

Інго Україна Життя

|

13779

|

9479

|

|

8

|

Ейгон Лайф Україна

|

5413

|

|

9

|

АХА Страхування Життя

|

3854

|

1699

|

|

10

|

КД Життя

|

378

|

217

|

Джерело: [3]

Разом з тим банкострахування може

принести компанії певні проблеми, а саме:

— розширення

спектру послуг приводить до зростання обсягу роботи для філіальної мережі, що

іноді перевершує її можливості;

— пропоновані

банківські продукти, як правило, дорожчають через включення до ціни вартості

страхування;

— спільні

фінансові продукти не завжди враховують специфічні для клієнта умови [9, с.

327].

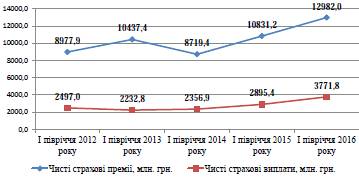

Згідно статистичних даних, загалом

по страховому ринку України динаміка чистих страхових премій та виплат має

тенденцію до збільшення (рис. 1).

Рис. 1. Динаміка чистих страхових премій

та виплат за І півріччя 2012-2016 рр.

Джерело: розроблено авторами за

даними [3]

Важливо відзначити, що

банкострахування не слід розглядати як продаж додаткової, а іноді й

обов’язкової послуги до кредитних продуктів. У майбутньому банки виступатимуть

повноцінним каналом реалізації страхових продуктів. Це повинно супроводжуватися

розвитком класичного, прозорого, платоспроможного, клієнтоорієнтова- ного ринку

банкострахування в Україні, який забезпечуватиме потреби суспільства в

управлінні багаточисельними ризиками сучасного світу.

Крім того, аналіз ринку

банкострахування показав збільшення чистих валових виплат зі страхування

кредитів та збільшення премій (рис. 2), що дає підстави говорити про підвищення

ефективності діяльності вітчизняних страховиків на ринку банкострахування та

адекватне державне регулювання даного сегменту страхового ринку.

Рис. 2. Динаміка чистих валових

страхових премій та виплат при страхуванні кредитів за І півріччя

2012-2016

рр.

Джерело: розроблено авторами за

даними [3]

З’ясовано, що на відміну від України

зарубіжні банки значну частку прибутку отримують від реалізації страхових

продуктів. У Європі таким шляхом продається кожен третій поліс страхування

життя. Подібна співпраця стає вельми перспективною і важливою для банків, тоді

як норма процентної маржі доходу банку падає. Компанії, що займаються продажем

страхових послуг через банківські канали, пропонують додаткові послуги своїм

клієнтам, значно скорочуючи витрати (банки в Європі скоротили витрати страхової

компанії на розповсюдження продуктів і адміністративні витрати на 30-50%), і

пропонують клієнтам повний спектр фінансових послуг.

Вперше в Україні bancassurance

запровадив «Райффайзенбанк Україна» спільно з компанією «Інго-У країна» у 2005

році. Пізніше до цієї програми приєдналися страхові компанії «ПЗУ- Україна» та

«АІГ Життя». Хоча страхові компанії готові запропонувати широкий спектр

продуктів банківського страхування, в Україні стрімкого

розвитку набули продукти, характерні

для співпраці між банківськими установами і страховиками у сфері обов'язкового

і умовно-обов'язкового страхування. Специфіка розвитку bancassurance

в Україні викликана непоширеністю страхування, недосконалістю законодавства,

недовірою клієнтів до страхових компаній, непрозорістю страхових послуг, а

також неконкурентними діями з боку банків і страхових компаній [5, с. 68].

Розглянемо розмір страхових премій

та страхових резервів компаній-лідерів на ринку банкострахування України станом

на І півріччя 2016 року (табл. 2).

Науковці вважають, що на сьогодні

для українських банків актуальним залишається покриття ризиків при споживчому

кредитуванні, тобто ризики при видачі кредитів для придбання товарів масового

споживання, автомобілів, нерухомості. В основному банки зацікавлені у

страхуванні предметів застави, яке стало обов’язковим [6, с. 190].

Банкострахування поки ще недостатньо

розвинуто в Україні. Причинами цього вважаємо:

- низьку платоспроможність населення

країни;

— світову

фінансово-економічну кризу, що суттєво впливає на загальну економічну ситуацію

в Україні;

— надмірні

вимоги при акредитації страховиків з боку вітчизняних банківських установ;

— надмірні

кредитні ризики банку;

— наявність

значної проблемної кредитної заборгованості.

Висновки і пропозиції. Проведений

аналіз показує, що банкострахування в Україні має значні перспективи розвитку,

що пов’язано із зацікавленістю банків у додаткових джерелах комісійного доходу,

а з боку страховика бажанням збільшити обсяги продажу страхових продуктів.

Найбільш прості форми bancassurance,

що стосуються продажу пов’язаних між собою фінансових продуктів, набули

найбільшого розповсюдження, проте подальший розвиток співпраці між банками та

страховими компаніями залежить не тільки від внутрішніх, але й значною мірою

від зовнішніх чинників, як, наприклад, стан фінансово-кредитного сектору

країни, фінансові можливості споживачів таких продуктів тощо.

ринок страховий банк

Список літератури

1. Аванесова Н. Е. Визначення

основних етапів та тенденцій розвитку bancassurance

[текст] / Н. Е. Аванесова, О. В. Марченко // Вісник ОНУ імені І. І. Мечникова.

- 2013. - Т. 18. Вип 1/1. - С. 8-10.

2. Волкова В. В. Банкострахування

як сучасний метод мінімізації кредитного ризику банку [текст] / В. В. Волкова,

Н. І. Волкова // Финансы, учет, банки. - 2016. - № 1(21). - С. 54-59.

3. Інтернет-журнал

«Форіншурер» [Електронний ресурс]. - Режим доступу: <http://forinsurer.com/>

4. Кремень В.

М. Розвиток bancassurance:

досвід європейських країн та України [текст] / В. М. Кремень // Вісник

Запорізького національного університету. - 2011. - № 3(11). - С. 184-194.

5. Макаренко Ю.

П. Теоретичні аспекти взаємодії банків та страхових компаній [текст] / Ю. П.

Макаренко, К. В. Покотило // Економіка та держава. - 2014. - № 9. - С. 67-70.

6. Павленко О.

П. Страхування банківських ризиків як складова фінансового забезпечення в

умовах інтеграції [текст] / О. П. Павленко, Н. П. Дуброва // Науковий вісник

Херсонського державного університету. - 2014. Вип. 9. Част. 5. - С. 186-190.

7. Пономарьова

О. Б. Конкурентоспроможність страхових компаній у регіоні [текст] / О. Б.

Пономарьова // Вісник ДДФА: Економічні науки - М. Дніпропетровськ. - № 2(30). -

2013. - С. 92-103.

8. Прут М. О.

Форми співпраці банків та страхових компаній у рамках концепції BANCASSURANCE

[текст] / М. О. Прут // Теоретичні та прикладні питання економіки. Збірник

наукових праць. Випуск 20. - К.: 2011. - С. 241-245.