Курсовая политика Банка России и ее особенности на современном этапе

ДИПЛОМНАЯ РАБОТА

«Курсовая политика Банка России и ее

особенности на современном этапе»

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ВАЛЮТНОЙ ПОЛИТИКИ И РЕГУЛИРОВАНИЯ

ВАЛЮТНОГО КУРСА

.1 Сущность валютной политики государства и инструменты ее проведения

.2 Валютный курс: экономическое содержание, значение и методы

регулирования

.3 Факторы, влияющие на валютный курс

. ПРАКТИКА РЕГУЛИРОВАНИЯ КУРСА НАЦИОНАЛЬНОЙ ВАЛЮТЫ БАНКОМ

РОССИИ

.1 История формирования курса рубля в СССР и в Российской

Федерации

.2 Современные тенденции развития валютного рынка России.

Динамика курса рубля

.3 Новые подходы Банка России к регулированию курса

национальной валюты. Бивалютная тактика

.4 Проблемы перехода к свободно плавающему курсу рубля

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

курс валюта россия рубль

ВВЕДЕНИЕ

Переход к фазе экономического подъема в России резко усилил внимание к

вопросам макроэкономической политики. Валютная политика государства является

важнейшей составной часть его экономической политики, она определяет

международные позиции национальной валюты и оказывает активное влияние на

развитие международного сотрудничества страны. В тоже время необходимо

признать, что в силу особенностей реформирования валютной сферы валютная политика

России не отражает взвешенной стратегической линии страны на мировом рынке, она

в течение всего переходного периода находилась под влиянием конъюнктурных

факторов, определялась необходимостью решения неотложных текущих задач по

предотвращению вывоза капитала, преодолению инфляции и т.п.

Зависимость валютной политики от текущих конъюнктурных факторов не

преодолена до сих пор. Мировой опыт показывает, что правильно выбранная и умело

реализованная стратегия государства в валютной сфере оказывает стимулирующее

влияние на темпы экономического развития и укрепление международных позиций

страны.

Ошибки в проведении валютной политики влекут за собой негативные

последствия не только в экономике, но и в социальной сфере, становятся причиной

потери конкурентоспособности страны на многих сегментах мирового рынка.

Серьезные изменения в мировой валютной системе требуют переосмысления

многих утвердившихся подходов к трактовке валютной политики, анализу ее

инструментов и роли в экономическом развитии.

Однако в последние годы основное внимание уделялось изучению острых

текущих проблем валютной сферы и разработке мер по преодолению негативного

воздействия конъюнктуры мировых рынков на российскую экономику. Теория мировых

валютных рынков, методология валютного регулирования явно не были в числе

приоритетных направлений отечественных ученых.

Актуальность темы дипломной работы обусловлена необходимостью

исследования всего комплекса проблем, связанных с разработкой и реализацией

валютной политики государства в контексте ее влияния на темпы экономического

роста и недостаточной разработанностью проблематики валютной политики для

экономик с развивающимися рынками.

Теоретические основы валютной политики и мировых валютных рынков

разрабатывались в трудах таких экономистов, как Л.Н. Красавина, С.М. Борисов,

Ю.А. Константинов, Д. В. Смыслов, А.В. Власов, А.В., Аникин, М.А. Портной, В.Н.

Шенаев, Н.И. Жук, а также зарубежных исследователей Д.Кейнса, Дж. Сороса, Дж.

Сакса, А.О. Крюгера, Р.Кругмана, Э. Леви-Яти, Ф. Стурзенеггера, Дж. Тобина и

др...

Большинство работ названных авторов рассматривают общие вопросы валютной

политики, анализируют изменение ее роли и инструментария в связи с развитием

процессов глобализации и валютной интеграции. Вместе с тем влиянию валютной

политики на создание условий экономического роста в данных работах уделяется

недостаточно внимания. Бесспорное значение и важность изучения валютных

отношений и валютной политики в контексте их роли в обеспечении экономического

роста национальной экономики в условиях возрастающей взаимозависимости

национальных экономик и тенденции к валютной интеграции рыночной конкуренции,

отсутствие стройной теории валютной политики, соответствующей изменившимся

условиям функционирования мировых рынков определили цели и задачи диссертационного

исследования.

Предметом является исследование эффективности проведения валютной

политики в России.

Объектом исследования дипломной работы являются макроэкономические

аспекты, связанные с проведение валютной политики в РФ.

Цель дипломной работы - курсовая политика Банка России и ее особенности

на современном этапе.

Задачи дипломной работы:

определить сущность валютной политики государства и инструменты ее

проведения;

изучить экономическое содержание, значение и методы регулирования

валютного курса;

определить факторы, влияющие на валютный курс;

изучить историю формирования курса рубля в СССР и в Российской Федерации;

рассмотреть современные тенденции развития валютного рынка России,

динамику курса рубля;

определить новые подходы Банка России к регулированию курса национальной

валюты. Бивалютная тактика;

выявить проблемы перехода к свободно плавающему курсу рубля.

Структура дипломной работы включает в себя введение, две главы,

заключение, список использованной литературы и приложения.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ВАЛЮТНОЙ ПОЛИТИКИ И РЕГУЛИРОВАНИЯ ВАЛЮТНОГО КУРСА

.1 Сущность валютной политики государства и инструменты ее проведения

Валютная политика - это политика государства, воздействующая на сферу

валютных отношений путем проведения экономических, правовых и организационных

мероприятий в целях решения стратегических и текущих задач страны как субъекта

мирового хозяйства. Наряду с денежно-кредитной и бюджетно-налоговой политикой

она занимает важное место в системе государственного регулирования экономики.

Стратегическими целями валютной политики являются главные

макроэкономические цели страны: снижение инфляции, поддержание высоких

устойчивых темпов экономического роста, обеспечение финансовой стабильности.

Достижению стратегических целей валютной политики способствуют

кардинальные структурные изменения национального валютного механизма в форме

валютных реформ, направленных на формирование полномасштабного внутреннего

валютного рынка, рынка драгоценных металлов, введение свободной

конвертируемости национальной валюты, интеграцию национального валютного

механизма в мировую валютную систему, полноправное участие России в

деятельности международных финансовых организаций. Национальная валютная

система страны с рыночной экономикой в условиях глобализации должна

соответствовать структурным принципам мировой валютной системы, зафиксированным

в уставе МВФ.

Текущие цели валютной политики зависят от постановки и реализации

стратегических целей. Они достигаются путем применения оперативных мер

краткосрочного характера, направленных на регулирование валютного курса,

валютных операций и в целом валютного рынка.

Решение текущих задач валютной политики призвано обеспечить:

1) стабильность национальной валюты:

- внутри страны: покупательную способность валюты (защиту от инфляции);

- внешний аспект: устойчивость курса по отношению к иностранным валютам;

2) создание экономических предпосылок

для интеграции страны в мировую систему хозяйства;

3) поддержание экономического

суверенитета страны и защиту национальной товарной массы, услуг и капитальных

активов от неэквивалентного обмена.

В число конкретных задач валютной политики в различные периоды входят:

преодоление валютного кризиса и обеспечение валютной стабилизации, введение

валютных ограничений для активизации сальдо платежного баланса, переход к

конвертируемости валюты, стимулирование притока иностранных инвестиций,

либерализация валютного режима и т.д.

Валютная политика многогранна и подразумевает согласованные действия как

органов денежно-кредитного регулирования, так и ряда других министерств и

ведомств. Ведущую роль в проведении валютной политики играет центральный банк.

К сферам его компетенции относятся следующие элементы валютной политики:

·

курсовая

политика;

·

управление

международными ликвидными (золотовалютными) резервами;

·

осуществление

валютного регулирования и валютного контроля за внешнеторговыми операциями;

·

противодействие

нелегальному трансграничному движению капитала («отмыванию» денег);

·

международное

валютное сотрудничество и участие страны в международных валютно-кредитных и

финансовых организациях.

Валютная политика теснейшим образом связана с денежно-кредитной

политикой. Обе они являются практически неразделимыми частями экономической

политики государства. Место денежно-кредитной и валютной политики в структуре

экономической политики иллюстрируется схемой, приведенной в гл. 15 данного

учебника. Их взаимосвязь прослеживается и по схеме «Механизм действия

денежно-кредитной политики» (см. рис. 15.2).

Общность денежно-кредитной и валютной политики заключается в следующем:

- они проводятся одним и тем же учреждением - центральным банком. В

большинстве стран он является проводником государственной валютной политики.

Но, например, в Италии валютную политику разрабатывает и реализует, наряду с

Центральным банком, специально созданное ведомство - Итальянское валютное бюро;

- имеют общие элементы. Так, курсовую политику можно отнести

как к валютной, так и к денежно-кредитной политике. Проводя валютные

интервенции, центральный банк оказывает влияние на денежное предложение и на

ликвидность банковской системы. Изменяя процентные ставки по свои операциям,

центральный банк укрепляет или ослабляет курс национальной валюты, оказывает

влияние на состояние платежного баланса и т.д. (рис. 1.1);

Рис. 1.1 Взаимосвязь валютной и денежно-кредитной политики

-

имеют одинаковые стратегические и тесно связанные тактические (текущие) цели;

- используют общие инструменты проведения: дисконтная политика,

операции на открытом рынке, установление резервных требований к банкам и др.

Вместе с тем, у валютной и денежно-кредитной политики имеются

специфические инструменты (рис.1.2).

Рис. 1.2 Общие и специфические инструменты валютной и денежно-кредитной

политики

Исходя из вышесказанного, во многих странах не делается различий между

валютной и денежно-кредитной политикой и для их обозначения используется один и

тот же термин: «монетарная политика».

На различных этапах экономического развития стратегия и тактика валютной

политики определяются экономической и политической ситуацией в стране и мире,

состоянием платежного баланса и денежного обращения, а также внешними

обязательствами, связанными с погашением долга и участием страны в

международных финансово-кредитных организациях.

Валютная политика юридически оформляется валютным законодательством -

совокупностью правовых норм, регулирующих порядок совершения операций с

валютными ценностями в стране и за ее пределами, а также валютными соглашениями

между государствами.

В условиях усиления взаимосвязей экономики различных стран, интеграции

экономических, финансовых и валютных процессов (особенно в Европе) растет

значение юридического оформления этих интеграционных процессов. В этой связи

заслуживает внимания процесс развития мировой валютной системы, который прошел

несколько этапов:

Первая мировая валютная система - Парижская (1867 г. - начало 20-х гг. ХХ

в.). Ее характерными признаками были золотомонетный стандарт (каждая

национальная валюта имела золотое содержание) и свободный обмен валют на

золото. Экономический кризис, вызванный Первой мировой войной, привел к

крушению Парижской валютной системы.

Вторая мировая валютная система - Генуэзская - была образована в 1922 г.

Она базировалась на золотодевизном стандарте (в дополнение к золоту

использовались девизы - иностранные валюты). В 30-е гг. мировой экономический

кризис вызвал падение золотодевизного стандарта. Размен банкнот на золото

осуществлялся перед Второй мировой войной только в США.

Третья мировая валютная система - Бреттон-Вудсская. В ходе второй мировой

войны США превратились в самую мощную державу, и реформирование валютной

системы происходило под сильным влиянием этой страны. В 1944 г. в Бреттон-Вудсе

(США) состоялась валютно-финансовая конференция ООН, на которой установлены

правила организации мировой торговли, валютных, кредитных и финансовых

отношений и оформлена третья мировая валютная система. Основными принципами

этой валютной системы стали:

·

введение

золотодевизного стандарта, основанного на золоте и двух резервных валютах -

долларе США и фунте стерлингов. Однако доллар стал единственной валютой,

конвертируемой в золото;

·

курсовое

соотношение валют стало определяться на основании фиксированных валютных

паритетов, выраженных в долларах США.

Четвертая мировая валютная система - Ямайская. С конца 60-х гг.

начинается кризис Бреттон-Вудсской системы, вызванный высокими темпами инфляции

и неравномерностью экономического развития стран, включенных в мировую систему

хозяйства. Соглашение о реформе и переходе к четвертой мировой валютной системе

было принято в 1976 г. странами - членами МВФ в Кингстоне (Ямайка). Вместо

золотодевизного стандарта введен стандарт СДР (специальных прав заимствования).

Отменены золотые паритеты. Страны - члены МВФ стали свободны в выборе режима

валютного курса.

Закономерностью современного мирового развития являются интеграционные

процессы. В настоящее время существует целый ряд факторов, свидетельствующих об

объединительных тенденциях в области валютно-финансовых отношений во многих

регионах мира:

- Тенденция формирования валютных пространств (currency areas) вокруг ведущих мировых валют. В валютное

пространство доллара США фактически входят страны Центральной и Латинской

Америки, к евро тяготеют страны Восточной и Южной Европы, а также Балтии.

- Помимо движения к мировым валютам, наблюдается формирование

региональных валютных объединений. В Западной Европе в 1957 г. было образовано

Европейское экономическое сообщество, в конце 70-х гг. была юридически

оформлена региональная европейская валютная система с денежной единицей ЭКЮ (ecu - European currency unit), а с 1 января 1999 г. страны Европейского

экономического и валютного союза (ЕЭВС) перешли к единой валюте евро.

В Латинской Америке существует субрегиональный торгово-экономический союз

МЕРКОСУР («Рынок Южного конуса»), в который входят Аргентина, Бразилия,

Парагвай и Уругвай (ассоциированные члены - Боливия и Чили). В рамках этого

объединения рассматривается возможность создания региональной валютной

группировки.

В Африке 16 государств Западной Африки, создавшие Экономическое

сообщество (ЭКОВАС), разрабатывают программу введения коллективной денежной

единицы - афро.

В Юго-Восточной Азии страны региона стремятся координировать усилия в

стабилизации курсовых соотношений национальных валют. Центральные банки этого

региона договариваются о взаимном кредитовании и проведении согласованных

интервенций на валютных рынках. Азиатский банк развития собирается ввести

единую азиатскую валюту Acu (Asian currency unit). Эта валюта не будет торговаться на валютном рынке и

станет неким совокупным индексом валютных курсов азиатских стран по отношению к

доллару или евро. Причем совокупных индексов может быть несколько, в

зависимости от того, валюты каких стран будут включены в корзину Acu.

Образование Таможенного союза (Россия, Белоруссия и Казахстан) имеет

целью создание единого экономического пространства, а в перспективе, возможно,

и единой валюты. Однако политические и экономические разногласия тормозят

реализацию планов.

- Наряду с конкуренцией между ведущими мировыми валютами усилилась

тенденция к проведению согласованной валютно-финансовой политики со стороны

регулирующих органов основных финансовых центров - США, Западной Европы,

Японии. Это выражается в намерении совместно осуществлять работу по поддержке

курсов ведущих валют, согласовании процентной политики, обеспечении ликвидности

национальных денежных рынков, что, по мнению некоторых экспертов, может

привести в перспективе к созданию единого центрального банка ведущих мировых

валют.

- Наблюдается процесс вытеснения «слабых» национальных валют

ведущими мировыми валютами не только из сферы международного валютного оборота,

но и из сферы национального денежного обращения. Примерами могут служить

«долларизация» и «евроизация» в валютном пространстве соответствующих валют,

особенно в периоды кризисов (в Юго-Восточной Азии в 1997-1998 гг., в Аргентине

в 2002 г.).

Являясь частью единого мирового хозяйства, Россия связана соглашениями и

договорами с правительствами и центральными банками других стран,

международными валютно-кредитными и финансовыми организациями. Валютное

законодательство и нормативные акты Банка России учитывают современные реалии

экономики страны и международные обязательства.

.2 Валютный курс: экономическое содержание, значение и методы

регулирования

Валютная политика может проводиться в разных формах и с использованием

различных инструментов, применение которых зависит от конкретной экономической

ситуации.

Под формами валютной политики следует понимать преимущественное применение

тех или иных инструментов для достижения приоритетных целей денежно-кредитной и

валютной политики. В мировой практике встречаются следующие формы валютной

политики:

девизная политика, позволяющая воздействовать на денежное предложение и

курс национальной валюты в основном путем проведения валютных интервенций.

Характерна для развивающихся рынков, значительно зависимых от экспорта экономик

открытого типа;

дисконтная политика, при которой денежное предложение и валютный курс

регулируются путем изменения процентных ставок центрального банка. Предполагает

высокий уровень развития рыночной экономики, воспринимающей сигналы процентной

политики центрального банка;

инфляционное таргетирование, при котором валютная политика (укрепление

или ослабление курса национальной валюты) используется в качестве одного из

средств достижения цели по инфляции.

Далее рассмотрим инструменты валютной политики. К ним относятся:

- изменение официальных процентных ставок центрального банка;

- валютные интервенции;

- диверсификация валютных резервов;

- установление режима валютного курса;

- девальвация и ревальвация валют;

- валютные ограничения.

Изменение ставки рефинансирования (учетной ставки) центрального банка

воздействует как на международное движение капиталов, так и на внутренний

финансовый рынок.

Рассмотрим внешний аспект воздействия ставки рефинансирования. При ее

повышении стимулируется приток в страну иностранных капиталов и репатриация

национальных капиталов, возрастает спрос на национальную валюту, что ведет к

повышению ее курса. Соответственно, понижение официальных ставок приводит к

ослаблению национальной валюты.

Таким образом, изменение процентных ставок ведет к перемещению капитала

между странами в поисках более прибыльного размещения. Однако если отток

капитала из страны вызван экономической и политической нестабильностью,

ожиданием девальвации валюты, то повышение учетной ставки не может ни

остановить утечку капитала, ни способствовать его притоку его в страну.

Примером может служить ситуация в России летом 1998 г. На финансовом

рынке сложилась крайне нервозная обстановка, вызванная ожиданием девальвации

рубля, отменой Минфином аукционов по ГКО из-за отсутствия спроса на ценные

бумаги, информацией ЦБ о снижении золотовалютных резервов. Банк России

неоднократно повышал ставку рефинансирования (до 50% 18 мая до 150% 27 мая),

однако участники рынка избавлялись от ГКО-ОФЗ и выводили капитал с российского

рынка. Таким образом, данный инструмент не всегда бывает эффективным. Его

применение имеет и отрицательные стороны. Так из-за повышения учетной ставки

происходит удорожание кредита внутри страны, что негативно влияет на развитие

производства. Использование этого механизма разными странами отрицательно

воздействует на конкурентов, вынуждая их проводить аналогичную политику, чтобы

защитить курс национальной валюты. В международной практике это называется

«войной процентных ставок».

Внутренний аспект воздействия процентной ставки подробно рассмотрен нами

в гл. 17. Значение его возрастает по мере развития российского финансового

рынка.

Валютные интервенции - это метод воздействия центрального банка на

валютные курсы с целью их повышения или понижения путем массированной

купли-продажи иностранных валют.

В ходе валютной интервенции центральный банк покупает иностранную валюту,

когда ее предложение избыточно, вследствие чего валютный курс находится на

низком уровне, и продает ее, когда предложение иностранной валюты недостаточно

и валютный курс высокий. Тем самым центральный банк способствует

уравновешиванию спроса и предложения на иностранную валюту и ограничивает

пределы колебаний курса национальной денежной единицы.

Средства на проведение валютных интервенций черпаются из официальных

валютных резервов или из кредитов по межбанковским соглашениям «своп». «Своп» -

это валютная операция, сочетающая куплю-продажу двух валют на условиях

немедленной поставки с одновременной контрсделкой на определенный срок с теми

же валютами. Краткосрочные кредиты по соглашениям «своп» могут взаимно

предоставляться центральными банками в национальной валюте.

Использование валютных интервенций имеет свои границы. Они эффективны

лишь в случае незначительной неуравновешенности платежного баланса. Из-за

ограниченности размеров официальных валютных резервов продажа иностранной

валюты должна чередоваться с ее покупкой, в противном случае резервы могут быть

исчерпаны. В связи с этим страны, имеющие хронический дефицит платежного

баланса, вынуждены вместо валютных интервенций прибегать к различным формам

валютных ограничений.

Зачастую валютные интервенции используются не столько для обеспечения

устойчивости валютного курса, сколько для поддержания его на искусственно

заниженном уровне в целях повышения конкурентоспособности экспорта. Это

позволяет экспортерам получать в обмен на иностранную валюту большее количество

национальной валюты и сохранять прежнюю норму прибыли.

Интервенции центрального банка на валютном рынке представляют собой, по

сути, попытку изменить существующее соотношение спроса и предложения, а также,

возможно, повлиять на психологию, настрой и ожидания участников рынка.

Независимо от характера валютного режима можно определить некоторые общие

принципы проведения интервенций:

·

центральный банк

не должен выступать в роли экономического субъекта, назначающего цену (т.е.

котировать свой собственный курс покупки или продажи валюты), ему, напротив,

следует оперировать котируемыми на рынке ценами;

·

центральный банк

должен заставить финансовые институты конкурировать за право вести с ним дела,

и он должен принимать свои решения об осуществлении интервенций исходя

исключительно из экономических соображений. Это означает, что он должен

продавать валюту тем, кто готов заплатить за нее наивысшую цену, а покупать

валюту у тех, кто предлагает продать ее по самой низкой цене;

·

важно, чтобы

действия Центрального банка отличались предсказуемостью. Если амплитуда

колебаний курсов начинает увеличиваться, рынок вправе ожидать, что центральный

банк займется изучением причин данного явления. Отказ сделать это может быть

истолкован как одобрительное отношение к необычно крупному изменению курсов;

·

обычно

центральные банки проводят интервенцию на внутреннем валютном рынке с помощью

местных банков. При этом может возникнуть необходимость ограничить круг выбора

основными банковскими учреждениями. Эти банки, принимающие на себя роль

первичных дилеров, становятся агентами центрального банка по распространению

получаемого в результате интервенций эффекта на всю финансовую систему страны.

Для обеспечения плавности передачи такого эффекта должны быть установлены

лимиты на валютные позиции банков.

На внутренних валютных рынков купля-продажа национальной денежной единицы

ведется преимущественно на одну иностранную валюту. В подавляющем большинстве

центральные банки осуществляют интервенции на рынке текущих сделок (спот).

Однако есть примеры и того, что центральные банки продают иностранную валюту на

форвардных условиях, когда их резервы оказываются под давлением, а также

покупают ее на аналогичных условиях, когда приток валюты вызывает нежелательное

увеличение ликвидности внутреннего рынка.

Валютные интервенции не являются эффективным инструментом валютной

политики в условиях валютных кризисов и нестабильной финансовой ситуации в

стране. Так, Банк России в течение лета 1998 г. осуществлял валютные

интервенции с целью поддержания курса рубля в заданном коридоре, но кризис на

финансовом рынке и отток с него рублевых средств буквально «смел» курс рубля на

валютном рынке. Дальнейшее проведение валютных интервенций стало бессмысленным,

валютный коридор был сначала расширен (6-9,5 руб. за доллар США), а затем

отменен. Золотовалютные резервы ЦБ РФ стремительно таяли: на 1 августа 1998 г.

они составляли 18,4 млрд долл., а на 1 сентября 1998 г. - 12,4 млрд долл.

В результате распространения мирового финансового кризиса на Россию в

конце 2008 г. возрастал отток иностранной валюты из страны, и неуклонно

снижался курс национальной валюты. Поддержка курса рубля за счет золотовалютных

резервов не смогла изменить эту тенденцию. За период с августа 2008 г. по май

2009 г. международные ликвидные резервы сократились на 36 % (с 596,5 до 383,8

млрд долл.).В этих условиях Банк России осуществил «плавную девальвацию» рубля.

Диверсификация валютных резервов (формирование «валютной корзины») -

действия государства, банков, других участников валютного рынка, направленные

на регулирование структуры своих валютных активов путем включения в их состав

разных валют.

Необходимость диверсификации валютных резервов вызывается потребностью

снижения валютного риска, обеспечения высокой надежности размещения средств. При

формировании валютного резерва центральные банки учитывают текущую конъюнктуру

мировых валютных рынков, перспективы краткосрочных колебаний валютных курсов.

Решение этой задачи обеспечивают высококвалифицированные специалисты,

осуществляющие постоянный мониторинг валютных рынков и оперативно реагирующие

на изменения в их конъюнктуре.

Одна из основных тенденций современной мировой валютной системы -

движение к валютному полицентризму, процесс перехода от долларового к

«мультивалютному стандарту». Эта тенденция - следствие реальных сдвигов в

соотношении сил между ведущими державами Запада, возрастания экономического

потенциала Западной Европы.

В связи с переходом стран ЕЭВС на евро происходят изменения в структуре

мировых валютных резервов, наиболее заметным из которых является снижение

удельного веса доллара США. В 2010 г. доля доллара составила 65,6% от общего

объема мировых валютных резервных активов, евро - 25,2%, фунта стерлингов -

4,3, японской иены - 3,2 и швейцарского франка - 0,2%. В начале 70-х гг.

удельный вес доллара составлял 76%.

В настоящее время доллар остается ведущей валютой мира. Вместе с тем,

длительный период падения курса доллара относительно евро у многих порождает

сомнения относительно дальнейших перспектив американской валюты. Основными

причинами ослабления доллара являются дефициты торгового и платежного балансов

США. Однако экономика США по-прежнему обладает большим запасом устойчивости в

сфере реальной экономики и финансового рынка, что обусловлено развитием сфер

высоких технологий, высокой производительностью труда, наличием нерастраченных

природных ресурсов. Поэтому сокращение доли доллара в мировых валютных резервах

не является катастрофичным, а отражает объективные тенденции перехода к

«мультивалютному стандарту» в современной мировой экономике.

Установление режима валютного курса является прерогативой центрального

банка. Режимом валютного курса является механизм поддержания соотношения между

обменным курсом валюты одной страны к валюте другой (или к корзине валют). Как

следует из мирового опыта, центральные банки применяют два основных режима

валютного курса, в рамках которых возможно установление их разновидностей

(промежуточных режимов).

Основными режимами валютного курса являются:

- фиксированный валютный курс: определяется путем фиксации центральным

банком курса национальной денежной единицы к какой-либо иностранной валюте

(страны - основного торгового партнера, либо к ведущим валютам - доллару или

евро) или к валютной корзине;

- свободно плавающий валютный курс: соотношение между

национальной валютой и валютами других стран, который определяется в

зависимости от спроса и предложения на валютном рынке.

В современных условиях в «чистом виде» указанные режимы валютных курсов

применяются редко. В большей степени используются промежуточные режимы:

- регулируемое (управляемое) плавание. В отличие от свободного плавания,

оно характеризуется постоянным участием центрального банка в процессе

формирования рыночного курса и корректировкой последнего в зависимости от

текущих задач денежно-кредитной и валютной политики. В настоящее время

применяется Банком России;

- «валютные коридоры», ограничивающие колебания курса валюты

установленными пределами. В случае выхода курса из заданных рамок центральный

банк проводит валютные интервенции и возвращает курс национальной валюты в

«коридор». Такой режим применялся Банком России в 90- гг.;

- валютное правление как вид режима валютного курса начали

применять колониальные страны еще в 19 веке. В современной истории этот режим

был введен в 90-е гг. в Эстонии, Литве, Болгарии и некоторых других странах.

Его характерными особенностями являются: эмиссия национальной валюты в прямой

зависимости от увеличения валютных резервов, отказ центрального банка от

выполнения функции кредитора последней инстанции, потеря сеньоража,

формирование процентных ставок на национальном денежном рынке на уровне

процентных ставок в стране, чья валюта составляет резервы центрального банка;

- «ползучий» валютный курс, предполагающий мелкие и частые

корректировки стоимости национальной валюты (применялся в странах Латинской

Америки);

- система множественности валютных курсов, предполагающая

установление разных курсовых соотношений по различным валютным операциям.

К характеристике различных режимов валютных курсов мы вернемся в гл. 31.

Девальвация и ревальвация валют

Государства вынуждены периодически девальвировать или ревальвировать свои

национальные валюты. Главной причиной этого является неодинаковая степень

инфляционного обесценения национальных денежных единиц в различных странах. В

результате реальные курсы, определяемые покупательной силой валют, отклоняются

от официальных курсов. Реальные курсы валют, которые обесцениваются более

быстрыми темпами, снижаются по сравнению с официальными, а курсы валют, которые

обесцениваются медленнее, повышаются. В результате возникает необходимость

корректировки валютного курса. В первом случае для приведения официального

курса валюты в соответствие с реальным необходимо его понизить, т.е.

девальвировать. Девальвация способствует повышению конкурентоспособности

экспорта и улучшению состояния платежного баланса.

Официальное повышение курса национальной денежной единицы по отношению к

иностранным валютам называется ревальвацией. Вследствие относительно более

низких темпов инфляции в отдельных странах (Германии, Швейцарии, Японии) их

официальные валютные курсы становились заниженными по сравнению с реальными,

вследствие чего центральные банки вынуждены были прибегать к повышению курсов

своих валют.

Ревальвация оказывает на международные экономические отношения действие,

противоположное девальвации. Она невыгодна для экспортеров, так как в

результате повышаются цены на вывозимые товары, выраженные в валютах других

стран. При сохранении цен на экспортируемые товары на прежнем уровне снижаются

экспортные доходы. Напротив, ревальвация национальной валюты дает прямые выгоды

кредиторам и импортерам. Для последних покупка иностранной валюты на внутреннем

валютном рынке в обмен на ревальвированную национальную валюту обходится

дешевле.

Валютные ограничения - совокупность мероприятий и правил, установленных в

законодательном или административном порядке, по ограничению прав резидентов и

нерезидентов (в форме запрещения или лимитирования) при осуществлении ими

валютных операций на территории данного государства или резидентами за рубежом.

Основными целями валютных ограничений являются:

- выравнивание платежного баланса;

- поддержание курса национальной валюты;

- накопление золотовалютных резервов государства для решения

экономических и политических задач.

Зачастую валютные ограничения вводятся, когда валютные интервенции не

являются эффективными, т.е. в условиях хронических и крупных дефицитов

платежного баланса. При данных обстоятельствах страна вынуждена вводить

валютные ограничения для сбалансирования внешних платежей и поступлений.

Формы валютных ограничений многообразны. Они касаются:

режима осуществления платежей в иностранной валюте на территории страны.

Денежная единица данной страны признается единственным средством платежа, что

сокращает спрос на иностранную валюту на внутреннем рынке и тем самым

стабилизирует обменный курс национальной валюты;

порядка осуществления зарубежных инвестиций резидентами и инвестиций

внутри страны нерезидентами;

порядка перевода национальной и иностранной валюты за границу (например,

обязательное осуществление всех валютных платежей только через центральный банк

и уполномоченные банки);

порядка репатриации прибыли отечественными экспортерами и иностранными

инвесторами;

порядка купли-продажи иностранной валюты на территории страны (так

называемой внутренней конвертируемости национальной валюты):

·

физическими

лицами (путем установления максимально допустимой суммы покупки и определения

мест, где может приобретаться инвалюта - только в определенных банках или в

обменных пунктах любых коммерческих банков);

·

банками (путем

установления лимита открытой валютной позиции при сделках с валютой);

·

иными

юридическими лицами (путем утверждения перечня допустимых целей приобретения

иностранной валюты и определения организаций, уполномоченных на продажу

безналичной валюты на территории страны);

- порядка использования валютных счетов в уполномоченных банках;

- порядка приобретения и использования национальной валюты на

территории страны и за ее пределами нерезидентами (так называемой внешней

конвертируемости национальной валюты). Эта мера определяет статус национальной

валюты как свободно конвертируемой, частично конвертируемой или замкнутой

(неконвертируемой), т.е. не обращающейся за пределами страны.

Одним из главных инструментов реализации валютных ограничений является

лицензирование валютных операций - требование получения предварительного

разрешения органов валютного контроля на сделки с валютными ценностями.

Любые валютные ограничения имеют дискриминационный характер, так как

способствуют перераспределению валютных ценностей в пользу государства и,

частично, крупнейших компаний за счет сокращения доступа к иностранной валюте

средних и мелких предпринимателей и граждан.

Часто валютные ограничения используются в качестве чрезвычайных мер в

периоды международных кризисов, кризисов внутри страны, подготовки и ведения

войн.

Различают две основные сферы применения валютных ограничений: в отношении

текущих операций и в отношении финансовых операций, опосредующих движение

капиталов.

В сфере текущих операций применяются следующие ограничения:

- блокирование выручки иностранных экспортеров от продажи товаров на

территории страны либо ограничение возможности распоряжаться полученными

средствами;

- обязательная продажа всей или части валютной выручки

экспортеров-резидентов центральному банку или уполномоченным банкам;

- установление ограничений на продажу иностранной валюты

импортерам-резидентам (продажа возможна только при наличии разрешения органа

валютного контроля). В некоторых странах импортер обязан внести определенный

депозит в национальной валюте на счет в уполномоченном банке для получения

импортной лицензии;

- ограничение права импортеров-резидентов на совершение

форвардных, фьючерсных и опционных операций по приобретению инвалюты;

- запрещение продажи отечественных товаров за рубежом за

национальную валюту;

- введение налога на приобретение иностранной валюты как один

из способов сокращения спроса на нее;

- множественность валютных курсов.

Жесткость валютных ограничений зависит от конкретной валютной ситуации в

стране. Развитые государства в последние годы отходят от практики валютных

ограничений, в то время как развивающиеся страны их активно используют.

Валютная политика Банка России, являющаяся неотъемлемым элементом

экономической политики государства, в современных условиях жестко привязана к

ней по своим целям и приоритетам.

При ежегодной разработке Банком России совместно с Правительством РФ

«Основных направлений единой государственной денежно-кредитной политики» в

качестве исходной предпосылки для определения стратегии и тактики

денежно-кредитной и валютной политики принимаются динамика макроэкономических

показателей - инфляции, роста ВВП, инвестиций, сальдо платежного баланса,

состояния бюджетной сферы. Целесообразность применения Банком России тех или

иных инструментов валютной политики диктуется и стратегическими установками

экономической политики. Последние провозглашаются, как правило, в Прогнозах

социально-экономического развития страны, Бюджетных посланиях Президента РФ,

Основных направлениях единой государственной денежно-кредитной политики.

В докризисный период (до 2008 г.) использовались принципы единой

государственной денежно-кредитной политики, сформировавшиеся за годы

макроэкономической стабилизации. Стоимость денег в экономике формировалась в

условиях высокого уровня ликвидности, складывающегося вследствие поступления

больших объемов валютной выручки и активных валютных интервенций Банка России.

В 2009-2010 гг. действия Банка России в области денежно-кредитного

регулирования в значительной степени были связаны с минимизацией негативного

влияния мирового финансово-экономического кризиса на российскую экономику и

банковский сектор. Банк России использовал инструменты денежно-кредитного

регулирования для сохранения стабильности банковской и платежной систем, в

первую очередь, поддерживая достаточный уровень ликвидности в банковском

секторе.

В ближайшие годы российской экономике необходимо преодолеть последствия

мирового финансово-экономического кризиса и выйти на траекторию устойчивого

роста. В этой связи главной целью денежно-кредитной политики в 2014-2016 гг.

является удержание инфляции в границах 5-7% в годовом выражении. Обеспечение

контроля над инфляцией и поддержание ее на стабильном уровне будет

способствовать формированию низких инфляционных ожиданий, оживлению деловой

активности.

В целях повышения эффективности денежно-кредитной политики Банк России

продолжит движение в сторону свободного курсообразования, не препятствуя

динамике обменного курса рубля, формирующейся на основе фундаментальных

макроэкономических факторов. При этом Банк России сохранит свое присутствие на

внутреннем валютном рынке с целью сглаживания чрезмерных колебаний рублевой

стоимости бивалютной корзины.

С учетом уроков кризиса и опыта его преодоления Банк России намерен

содействовать укреплению финансовой стабильности, в частности повышая

требования к финансовой устойчивости и к управлению рисками кредитных

организаций, способствуя дальнейшей консолидации и капитализации в банковском

секторе.

«Банк России будет уделять особое внимание более широкому анализу

тенденций в динамике денежных и кредитных показателей, чтобы своевременные

действия в области денежно-кредитной политики и банковского регулирования и

надзора могли способствовать предотвращению возникновения дисбалансов в

финансовом секторе экономики, и, таким образом, содействовать не только

выполнению задачи по снижению инфляции, но и поддержанию финансовой

стабильности и общего макроэкономического равновесия».

1.3 Факторы,

влияющие на валютный курс

Валютный курс (rate of exchange) - это стоимость валюты одной

страны, выраженная в определенном количестве денежных единиц другой страны,

либо внаборе денежных единиц группы стран («валютная корзина»), либо в

международных коллективных счетных денежных единицах (СДР).

Внешне валютный курс выглядит как коэффициент пересчета одной валюты в

другую, определяемый соотношением спроса и предложения на валютном рынке.

Вместе с тем, валютный курс отражает совокупность экономических отношений и

имеет стоимостную основу, которой является покупательная способность валют,

выражающая средние национальные уровни цен на товары, услуги, инвестиции.

Соотношение национальных денежных единиц складывается в результате

процессов производства и обмена на мировом рынке. Производители и покупатели

товаров и услуг с помощью валютного курса сравнивают национальные цены с ценами

других стран. В результате выявляется степень выгодности развития какого-либо

производства в данной стране или инвестиций за рубежом.

В эпоху металлического обращения, существовавшего до Первой мировой войны

в классическом виде, в основе приравнивания национальных денежных единиц друг к

другу лежало сопоставление их монетных паритетов. Монетным паритетом называется

соотношение весового количества золота или серебра, содержащегося в

сравниваемых между собой национальных денежных единицах. В условиях

металлического обращения валютный курс колебался вокруг паритета. При

бумажно-денежном обращении валютный курс тесно связан с покупательной

способностью валюты.

Валютный курс играет в экономике важную роль, что обусловлено следующими

обстоятельствами:

он используется для взаимного обмена валютами при торговле товарами и

услугами, при движении капиталов и кредитов. Экспортеры обменивают вырученную

иностранную валюту на национальную, так как валюты других стран не могут

обращаться в качестве законного покупательного и платежного средства на

территории данного государства. Импортеры обменивают национальную валюту на

иностранную для оплаты товаров, закупаемых за рубежом. Должники приобретают

иностранную валюту для погашения задолженности и выплаты процентов по внешним

займам;

с помощью валютного курса сравниваются цены мирового и национальных

рынков, а также стоимостные показатели в разных странах;

валютный курс необходим для периодической переоценки счетов в иностранной

валюте предприятий, банков и других участников рынка;

валютный курс оказывает влияние на соотношение экспортных и импортных

цен, конкурентоспособность и прибыль хозяйствующих субъектов;

резкие колебания валютного курса усиливают нестабильность международных

экономических, в том числе валютно-кредитных и финансовых отношений, вызывают

негативные социально-экономические последствия.

Таким образом, валютные курсы отражают особенности функционирования

экономики той или иной страны. Их изменение воздействует на темпы изменения

объема денежной массы, обесценение денег, а также через влияние на экспортный

сектор экономики и отрасли, конкурирующие с импортом, - на темпы роста ВВП,

состояние платежного баланса, величину валютных резервов, занятость, процессы

накопления.

Соотношение спроса и предложения на иностранные валюты в каждый

конкретный момент определяется состоянием платежного баланса страны. Если

баланс пассивен, то спрос на иностранную валюту превысит предложение и курс

национальной валюты упадет ниже паритета покупательной способности. При

активном платежном балансе курс валюты поднимется выше паритета.

Колебания рыночных валютных курсов не могли быть значительными в эпоху

золотого стандарта. При свободном вывозе золота его владельцы могли не покупать

иностранную валюту по курсу, который намного превышал монетный паритет, а

предпочитали переслать золото за границу. В связи с этим валютный курс мог

отклоняться от монетного паритета лишь на сумму расходов по пересылке золота из

одной страны в другую. Пределы отклонения валютных курсов от монетных

паритетов, определявшихся величиной расходов по транспортировке золота из одной

страны в другую, называются золотыми точками.

После отмены золотого стандарта, перехода промышленно развитых стран к

бумажно-денежному обращению золотые точки потеряли свое значение. Вместо золота

стоимостным стержнем валютного курса стало соотношение уровней цен в различных

странах, покупательной способности обмениваемых друг на друга денежных единиц.

Во второй половине ХХ в. процесс рыночного формирования валютных курсов

явно осложнился. Это было связано не только с ростом инфляции во многих странах

мира, но и с дальнейшим развитием международного рынка капиталов, которые в

колоссальных масштабах «мигрируют» из одной страны в другую, что, в свою

очередь, приводит к увеличению объемов обмена валют. Учитывая вышесказанное,

формирование валютных курсов определяется в настоящее время не только

паритетами покупательной способности валют, но и в большой степени

международными соотношениями уровней процентных ставок и другими экономическими

и политическими факторами. Многофакторность валютного курса отражает его связь

с другими экономическими категориями: стоимостью, ценой, деньгами, процентом,

платежным балансом и т.д.

Наибольшее влияние на валютный курс в современных условиях оказывают

следующие факторы:

1. Темп инфляции. Инфляция является

отражением диспропорции между объемами денежной массы и товарного предложения в

стране. При высоком уровне инфляции курс национальной денежной единицы будет

снижаться относительно валюты страны с более низким темпом инфляции.

Обесценение национальной валюты ведет к росту внутренних цен. Это уменьшает

стремление иностранцев приобретать товары и услуги в стране с высокими темпами

инфляции. Вследствие этого ослабевает приток иностранной валюты в данную

страну, происходит обесценение ее валюты и снижается валютный курс. Таким

образом, чем выше темп инфляции, тем ниже курс валюты в стране (при условии,

что этому не противодействуют другие факторы).

Поскольку фактор инфляции оказывает доминирующее воздействие на валютный

курс, в практике центрального банка используются понятия номинального и

реального валютного курса, а также их разновидности:

- номинальный валютный курс - валютный курс, выраженный в текущих ценах

обмениваемых валют, не учитывающих уровня инфляции или рефляции цен в тех

странах, чьи валюты обмениваются.

Банк России определяет номинальный обменный курс иностранной валюты по

отношению к рублю как количество российских рублей за единицу (или другое

заранее оговоренное количество) иностранной валюты. В качестве показателя

номинального обменного курса иностранной валюты используется официальный курс

этой валюты, установленный Банком России;

- номинальный эффективный курс - рассчитывается как средневзвешенный

номинальный обменный курс валют стран - основных внешнеторговых партнеров. В

качестве весов используются доли соответствующих стран во внешнеторговом

обороте. При расчете номинального эффективного курса Банк России в настоящее

время учитывает 35 обменных курсов валют стран - основных торговых партнеров

России;

- реальный валютный курс складывается под влиянием трех факторов: уровня

инфляции в данной стране и в стране, к валюте которой определяется реальный

курс, а также динамики номинального валютного курса:

где R - реальный валютный курс российского

рубля (может быть рассчитан к предыдущему месяцу, кварталу, декабрю, т.е. за

любой период);

Iир -

индекс инфляции в России за соответствующий период;

Iих -

индекс инфляции в стране Х за соответствующий период;

Н - индекс номинального курса рубля к валюте страны Х за соответствующий

период.

Из приведенной формулы видно, что величина реального курса меняется в

зависимости от изменений как любого из индикаторов, входящих в расчет, так и их

совокупности. Например, при повышении уровня цен в России на 1% и неизменных

уровнях цен в США и номинального курса доллара к рублю реальный курс рубля к

доллару также повысится на 1%. При одинаковом повышении уровня цен в обеих

странах и неизменном номинальном курсе реальный курс рубля к доллару останется

на прежнем уровне. При неизменных уровнях цен в обеих странах и снижении

(повышении) номинального курса рубля к доллару реальный курс рубля к доллару

также снизится (повысится).

Поскольку внешнеэкономические отношения страны не ограничиваются одной

страной-партнером, расчеты реального курса к доллару дополняются расчетами

реальных курсов к евро, иене, фунту стерлингов, гривне, тенге и другим валютам;

- реальный эффективный валютный курс характеризует изменение уровня

внутренних цен в данной стране относительно средневзвешенного уровня цен в

странах-торговых партнерах. Он определяется путем взвешивания индивидуальных

реальных курсов по доле соответствующих стран во внешнеторговом обороте;

- монетарный курс - соотношение денежной базы в широком определении к сумме

золотовалютных резервов. Данный показатель характеризует обеспеченность эмиссии

национальных денег международными ликвидными резервами.

2. Состояние платежного баланса. При активном платежном балансе растет

приток в страну иностранной валюты, увеличивается ее предложение на рынке и

падает курс. Соответственно растет курс национальной валюты. Пассивный платежный

баланс порождает тенденцию к снижению курса национальной валюты, так как

предложения иностранной валюты недостаточно для удовлетворения потребностей

рынка и погашения внешних обязательств. Нестабильность платежного баланса

приводит к скачкообразному изменению спроса на соответствующие валюты и их

предложение. В современных условиях возросло влияние международного движения

капитала на платежный баланс и, следовательно, на валютный курс.

На состояние платежного баланса оказывает активное влияние государство.

Если оно проводит политику стимулирования экспорта, то ее результатом может

стать положительное сальдо платежного баланса. В противоположном направлении

действует государственная политика чрезмерного увеличения бюджетных расходов и

денежной массы в обращении.

. Разница в процентных ставках в разных странах. Влияние этого фактора на

валютный курс объясняется двумя обстоятельствами:

·

изменение

процентных ставок в стране воздействует на международное движение капиталов,

прежде всего краткосрочных. Повышение процентной ставки стимулирует приток

иностранного капитала, а ее снижение поощряет отлив капитала за границу.

Движение капиталов, особенно спекулятивных, «горячих» денег, усиливает

нестабильность платежного баланса;

·

процентные ставки

влияют на операции валютных рынков и рынков ссудных капиталов. При проведении

подобных операций банки принимают во внимание разницу процентных ставок на

национальном и мировом рынках капитала с целью извлечения прибылей. Они

предпочитают получать более дешевые кредиты на иностранном рынке ссудных

капиталов, где ставки ниже, и размещать иностранную валюту на национальном

кредитном рынке, если на нем ставки выше.

4. Спекулятивные валютные операции на валютных рынках. Если курс

какой-либо валюты имеет тенденцию к понижению, то фирмы и банки заблаговременно

продают ее на более устойчивые валюты, что ухудшает позиции ослабленной валюты.

Валютные рынки быстро реагируют на изменения в экономике и политике, на

колебания курсовых соотношений. Тем самым они расширяют возможности валютной

спекуляции и стихийного движения «горячих» денег.

. Степень использования определенной валюты в международных расчетах.

Преобладающая часть международных расчетов осуществляется с использованием

доллара США и евро. Несмотря на ослабление позиций американской валюты,

по-прежнему велика ее роль в расчетах за нефть, в объемах внешней задолженности

развивающихся стран. Эти факторы помогают удерживать курс доллара от резкого

падения даже при неблагоприятной ситуации на мировых рынках и снижении покупательной

способности доллара.

. Уровень доверия к валюте на национальном и мировом рынках. Он

определяется состоянием экономики и политической обстановкой в стране, а также

рассмотренными выше факторами, воздействующими на валютный курс. Важную роль

играют экспертные оценки данных о темпах экономического роста, инфляции, уровне

покупательной способности валюты, а также прогнозы о перспективах динамики

основных макроэкономических показателей и политической ситуации в стране и

мире.

7. Ускорение или задержка международных платежей. В ожидании снижения

курса национальной валюты импортеры стремятся ускорить платежи контрагентам в

инвалюте, чтобы не нести потерь при повышении ее курса. При укреплении

национальной валюты, напротив, преобладает их стремление к задержке платежей в

инвалюте. Такая тактика, получившая название «лидз энд лэгз» влияет на

платежный баланс и валютный курс.

. Валютная политика государства. На валютный курс влияют как рыночные

механизмы, так и государственное регулирование. Формирование валютного курса на

валютных рынках через механизм спроса и предложения обычно сопровождается

резкими колебаниями курсовых соотношений. На рынке складывается объективный

валютный курс - показатель состояния экономики, денежного обращения, финансов,

кредита и степени доверия к национальной валюте. Государственное регулирование

валютного курса направлено на его повышение либо понижение исходя из задач

экономической и валютной политики. В этих целях проводятся валютное

регулирование и валютный контроль, устанавливается режим валютного курса,

происходят изменения в управлении золотовалютными резервами и во

взаимоотношениях с международными валютно-финансовыми организациями.

Установление валютного курса национальной денежной единицы - это

конкретная процедура, предполагающая фиксирование курса в той или иной форме.

Валютной

котировкой называется фиксирование курса национальной денежной единицы к

иностранной в данный момент. Котировку валют осуществляют центральные и

крупнейшие коммерческие банки.

При прямой котировке единица либо кратное десяти количество иностранной

валюты приравнивается к некоторому количеству единиц национальной валюты.

Например, 1 долл. США = 25 руб.

Обратная (косвенная) котировка означает, что за единицу принимается

национальная денежная единица, которая выражается в единицах иностранной

валюты. Эта схема используется в основном в Великобритании, где все валюты

приравниваются к фунту стерлингов. Например, 1 руб. = 0,04 долл. США.

Использование косвенной котировки позволяет сопоставлять курс национальной

валюты с иностранными на любом валютном рынке, а сочетание прямой и косвенной

котировок делает возможным сравнение валютных курсов без дополнительных

расчетов.

Следует иметь в виду, что метод котировки (прямая или косвенная) не

влияет ни на уровень валютного курса, ни на его состояние, поскольку сущность

валютного курса не меняется, а используется только иная форма его выражения.

На большинстве валютных рынков применяется процедура котировки,

называемая фиксинг - это определение межбанковского курса путем

последовательного сопоставления спроса и предложения по каждой валюте. Затем на

этой основе устанавливают курсы покупателя и курсы продавца.

Курс покупателя - это курс, по которому банк покупает иностранную валюту

за национальную, а курс продавца - это курс, по которому он продает иностранную

валюту за национальную. При прямой котировке курс продавца выше, чем курс

покупателя. Разница между курсом покупателя и курсом продавца называется

маржой. Маржа покрывает издержки банка и формирует его прибыль от валютных

операций.

Кросс-курс представляет собой соотношение двух валют, которое

определяется из их курсов по отношению к какой-либо третьей валюте.

С конца 50-х гг. такой валютой является, как правило, американский

доллар. Например, если бакинский банк хочет получить кросс-курс

азербайджанского маната к иранскому риалу, он будет исходить из валютных курсов

обеих валют к американскому доллару. Например, за 1 долл. США на валютном рынке

дают 3950 азербайджанских манатов и 3000 иранских риалов. Таким образом, курс

маната к риалу будет определен следующим образом: 3000: 3950 = 0,7594, т.е. за

100 манатов бакинский банк на валютном рынке может получить 75,94 риала.

2. ПРАКТИКА РЕГУЛИРОВАНИЯ КУРСА НАЦИОНАЛЬНОЙ ВАЛЮТЫ БАНКОМ РОССИИ

.1 История

формирования курса рубля в СССР и в Российской Федерации

Особенности курсовой политики определяются экономическим устройством

общества, актуальными потребностями экономики, степенью интеграции страны в

мировое сообщество. С этих позиций политика валютного курса нашей страны прошла

несколько этапов.

Первый этап - советский период, второй - период формирования рыночной

экономики в 90-е гг., третий - современный период (после финансового кризиса

1998 г.).

Советский период. После периода военного коммунизма с начала 20-х гг. в

стране появились так называемые советские денежные знаки (совдензнаки).

Наркомфин и Госбанк РСФСР проводили официальные регулярные котировки

совдензнака к золоту. В 1921 г. был введен «довоенный золотой рубль» -

специальная счетная единица, призванная стать стабильным платежным средством

предприятий в условиях НЭПа. Устанавливался курс «довоенного золотого рубля» к

совдензнаку. До конца 1921 г., несмотря на запрет властей, на нелегальном рынке

свободно обращались денежные знаки Российской империи, Временного правительства

и всевозможные денежные суррогаты.

В 1922 г. на основании Декрета СНК «О предоставлении Госбанку права

выпуска банковских билетов» была введена новая денежная единица - червонец,

имеющий золотое содержание (7,74234 г чистого золота, что равнялось содержанию

золота в 10 довоенных золотых рублях). Банковские билеты выпускались

достоинством 1, 2, 3, 5, 10, 25 и 50 червонцев. Осуществлялась также чеканка

золотых червонцев, количество которых устанавливалось Наркомфином.

В 1924 г. самостоятельное эмиссионное право, наряду с Госбанком СССР,

приобрел Наркомфин, который выпускал казначейские билеты достоинством 1, 3 и 5

руб. в объеме, не превышающем половины общего объема выпущенных банкнот в

червонцах. Унификация денежного обращения была осуществлена на основе пакета

декретов 1924 г., официально упразднивших совдензнак и заменивших его

государственными казначейскими билетами и разменной монетой. Валютные котировки

золотого червонца стали единственным официальным курсом советской валюты.

По мере сворачивания политики НЭПа и ужесточения норм валютного контроля

к 1926 г. биржевая торговля валютой в СССР прекратилась, впоследствии были

упразднены биржи и их фондовые отделы. Право собственности на валютные ценности

закреплено за государством, а все операции во внешнеэкономической сфере

централизованы в руках особых уполномоченных государственных органов.

Рубль фактически превратился в замкнутую валюту. Его обменный курс стал

устанавливаться административным путем на основе соотношения золотого

содержания рубля и прочих иностранных валют (золотого паритета). Отсутствие

свободного размена рублей на золото позволяло СССР устанавливать валютный курс

на уровне золотых паритетов даже в период мирового валютного кризиса 30-х гг.

Курс рубля был жестко фиксирован по отношению к иностранным валютам, однако

проводилась гибкая политика по установлению золотого содержания рубля, которое

в 1961 г. снизилось в сравнении с 1922 г. на 70%. С 1937 г. Госбанк СССР

перешел на использование доллара США в качестве базовой валюты для исчисления

официального курса рубля.

Последний раз золотое содержание рубля (0,987412 г чистого золота) было

определено 1 января 1961 г., когда был осуществлен обмен денежных знаков исходя

из соотношения 10 старых рублей за 1 новый. В ходе этой денежной реформы

произошла крупная девальвация рубля, поскольку его золотое содержание снизилось

почти на 60%. Таким образом, проводилась политика постепенного обесценения

рубля, что выражалось в снижении его золотого содержания. Хотя рубль не

разменивался на золото, но его курс был более или менее реальным. Он

базировался на покупательной способности рубля и соответствующих иностранных

валют. Покупательная способность рубля была примерно эквивалентна той стоимости

золота, которая в нем фиксировалась.

После фактического упразднения золотого содержания доллара США и

последующего обесценения американской валюты курс рубля к доллару динамично

изменялся (с 83 коп. за 1 долл. в 1971 г. до 69 коп. в 1975 г.). В результате

перехода к четвертой мировой валютной системе в 1977 г., когда ведущие страны

выбрали режим плавающего валютного курса, Госбанк СССР приступил к установлению

курсов иностранных валют к рублю на основе метода взвешенной валютной корзины.

В валютную корзину входили валюты 14 капиталистических стран, имевших наибольший

вес во внешнеэкономических расчетах СССР. Удельные веса валют ежегодно

пересматривались.

В конце 80-х гг. экономическая ситуация заметно изменилась и за 1 руб.

нельзя было купить ни того количества золота, что в нем обозначено, ни той

массы продуктов, которую можно обменять на 1 г золота. Таким образом,

официальное золотое содержание рубля к этому времени оказалось сильно

завышенным. В целях перехода к рыночным отношениям в стране началась реформа

внешнеэкономической деятельности. Внешним ее проявлением были: предоставление

предприятиям права самостоятельного выхода на внешний рынок; получение ими

иностранной валюты, которую они потом должны продать за рубли на определенных

условиях. Указанные обстоятельства, а также начало деятельности в СССР совместных

предприятий обострили проблему необходимости обмена валютной выручки по

реальному курсу, а не из расчета 60-65 коп. за доллар.

В 1987-1990 гг. в рамках реформы внешнеэкономической деятельности

устанавливались дифференцированные валютные коэффициенты (ДВК) к неизменному

официальному курсу рубля по отдельным видам внешнеэкономической деятельности с

целью их стимулирования. Насчитывалось более 3000 ДВК.

С 1990 г. началось введение особых курсовых режимов (заниженных курсов)

по отдельным видам валютно-обменных операций. Это было необходимо для

мобилизации валютных средств в целях экономического развития страны. Первым

шагом правительства СССР стало введение с 1 ноября 1989 г. туристического курса

рубля из расчета 6 руб. 26 коп. за 1 долл. США (официальный курс составлял 0,63

руб. за доллар). Десятикратное понижение курса рубля отражало реальное

соотношение цен на рынке потребительских товаров повышенного спроса. Этот курс

поощрял иностранный туризм в нашей стране, однако делал более дорогими поездки

за рубеж граждан СССР. Просуществовал данный курс всего полтора года.

С 1 ноября 1990 г. был введен коммерческий курс рубля из расчета 1,66

руб. за 1 долл. США (официальный курс - 0,55 руб.). По этому курсу

осуществлялась уже основная доля валютных операций - обязательная продажа

валютной выручки экспортеров, расчеты по торговым, неторговым и кредитным

операциям и т.д. Целью правительства в данном случае было усиление

экономической заинтересованности предприятий за результаты внешнеэкономической

деятельности, стимулирование экспорта, создание механизма перераспределения

валютных ресурсов страны. Госбанк корректировал коммерческий курс рубля при

изменении стоимости валют ведущих стран.

Переход основной части валютных операций на приближенный к реальному

рыночному коммерческий курс рубля сопровождался формированием свободного рынка

наличной иностранной валюты.

С 1 января 1992 г. вместо коммерческого стал устанавливаться рыночный

(биржевой) курс рубля. Для расширения доступа предприятий и организаций к

валютному рынку, осуществления практических шагов в направлении к

конвертируемости рубля всем хозяйствующим субъектам было предоставлено право

продавать и покупать иностранную валюту за рубли по рыночному курсу. Этот курс

складывался на основе текущего спроса и предложения при совершении валютных

сделок при межбанковских операциях, операциях на валютных биржах, на аукционах.

В этот период были созданы ММВБ и региональные валютные биржи. Контроль за

проведением межбанковских валютных операций и сделок на валютных биржах было

поручено осуществлять Банку России. Совместно с Минфином, Внешэкономбанком и

республиканскими органами управления он обязан был принимать меры по поддержке

курса рубля к иностранным валютам.

Таким образом, к началу 1992 г. в стране официально действовала система

множественности валютных курсов:

- рыночный валютный курс (официальный), устанавливаемый Банком России на

основе средневзвешенной цены фактических сделок на ММВБ и применяемый при

обязательной продаже части валютной выручки от экспорта Банку России для

формирования стабилизационного валютного фонда (валютных резервов);

- специальный коммерческий валютный курс, который был установлен в

размере 55 руб. за доллар и применялся при продаже части валютной выручки от

экспорта в Республиканский валютный резерв;

свободный валютный курс на межбанковской валютной бирже и в обменных

пунктах.

Множественность валютных курсов подрывала основы денежного обращения в

стране, расшатывая слабую денежную систему страны.

С 3 июля 1992 г. был введен единый валютный курс рубля, который

определялся на основе спроса и предложения валюты на внутреннем валютном рынке

на ММВБ, т.е. являлся плавающим. На этот момент он составлял 130,5-135,4 руб.

за доллар.

Применение с 1 июля 1992 г. рыночного, или биржевого, валютного курса рубля

на практике означало введение его внутренней (частичной) конвертируемости.

Обменивать рубли на иностранную валюту могли только российские уполномоченные

банки (получившие лицензию ЦБ РФ на право осуществлять операции с иностранной

валютой) по экспортно-импортным операциям для резидентов. Обмен рублей на

иностранные валюты (и наоборот) для других целей осуществлялся с ограничениями.

Они постепенно ослаблялись, в первую очередь, по текущим операциям.

Период формирования рыночной экономики. Режимы валютного курса в

современной истории Банка России изменялись соответственно текущей

экономической ситуации. Можно выделить следующие периоды в установлении

валютного курса рубля:

- 1992 - октябрь 1994 гг.: режим свободного плавания. Этот этап

соответствовал шоковому периоду перехода экономики на рыночные рельсы.

Основными его чертами стали: существенная девальвация рубля, гиперинфляция,

массированные валютные интервенции Банка России для поддержания курса рубля. В

1993 г. ежемесячные темпы роста внутренних цен составляли 20%, а темпы падения

курса рубля - в среднем 17%. Главной причиной постоянного снижения курса рубля

и роста инфляции был огромный объем денежной эмиссии, необходимой для покрытия

бюджетного дефицита.

Падение уровня валютного курса происходило по весьма крутой траектории: в

1992 г. - на 144,98%, в 1993 г. - на 200,84, в 1994 г. - на 184,68%. Вместе с

тем, периоды скачкообразного падения курса чередовались с фазами относительно

плавного снижения по отношению к доллару США.

Политика снижения валютного курса рубля 1992-1994 гг. оказывала на

экономику противоречивое влияние. С одной стороны, начался рост экспорта и

образовалось значительное положительное сальдо платежного баланса, что

сдерживало падение курса рубля в условиях высокой инфляции. С другой стороны,

заниженный валютный курс необоснованно стимулировал значительное расширение

экспорта энергоносителей и импорт инфляции, поддерживал инфляционные ожидания и

способствовал долларизации экономики. Кроме того, росли затраты федерального

бюджета, связанные с обслуживанием внешнего долга, что увеличивало бюджетный

дефицит;

- октябрь 1994 - июнь 1995 г.: плавающий валютный курс с некоторыми

ограничениями, при проведении умеренно жесткой денежно-кредитной политики

(«грязное» плавание). Принимая меры по более жесткому регулированию курса, Банк

России с 13 октября 1994 г. ввел порядок, согласно которому участники торгов

были обязаны предварительно депонировать рубли. Сумма заявки дилера на покупку

долларов США должна была соответствовать количеству денежных средств,

предварительно депонированных на счете ММВБ. Это снижало предложение рублей на

торгах и способствовало ограничению колебаний курса рубля.

С 1 января 1995 г. на валютных торгах ММВБ вступила в действие поправка к

правилам, в соответствии с которой предел колебаний курса доллара США к рублю в

течение одной торговой сессии на ММВБ не должен был превышать 10% от величины

начального курса.

В июне 1995 г. введены в действие новые правила проведения операций с

долларом США на ММВБ, которые предусматривали расчеты по принципу «поставки

против платежа». Это означало, что поставка рублей участнику торгов - продавцу

долларов осуществляется только после фактического поступления проданных

долларов на клиринговый счет ММВБ. Кроме того, были сокращены сроки расчетов по

доллару США.

- июль 1995 - ноябрь 1997 г.: установление валютных коридоров (режим гибко

фиксированного валютного курса). Новая стратегическая цель политики валютного

курса предопределила выбор и нового режима валютного курса. В июле 1995 г. были

установлены границы изменений валютного курса рубля, т.е. был введен так

называемый горизонтальный валютный коридор. Первоначально он был установлен на

три месяца, а затем продлен до конца 1995 г. Пределы колебаний валютного курса

ограничивались диапазоном 4300-4900 руб. за доллар. Валютный коридор означал

ограничения на колебания обменного курса, что позволяло уменьшить инфляционные

ожидания, внести большую предсказуемость в курсовую динамику, способствовать

«дедолларизации» экономики. В условиях валютного коридора денежная масса

переместилась с валютного рынка на финансовый, в основном на рынок ГКО-ОФЗ. Это

снизило давление на валютный курс.

Принятые меры позволили успешно справиться с кризисом 24 августа 1995 г.

(«черный четверг»), когда был серьезно дестабилизирован межбанковский рынок

из-за кризиса ликвидности банков. В этих условиях биржевые рынки по валюте и

ГКО-ОФЗ сохранили устойчивость, гарантируя исполнение обязательств по сделкам.

Это позволило предотвратить развитие острейшего кризиса всей банковской

системы.

В июне 1995 г. Банк России отменил обязательную продажу экспортной

выручки на валютных биржах, что дало возможность банкам и их клиентам

реализовывать ее на межбанковском рынке.

мая 1996 г. был отменен механизм привязки официального курса рубля к

курсу ММВБ, и введен порядок установления официального курса на основе

котировок ЦБ РФ. Это означало возросшую роль курсовой политики Банка России на

валютном рынке. Положение межбанковского и биржевого рынка в плане продажи

валюты было уравнено, что значительно повысило степень ответственности

Центрального банка за формирование валютного курса на межбанковском рынке. При

этом он выступал маркет-мейкером (осуществлял покупку-продажу валюты) на обоих

сегментах валютного рынка, имел возможность нивелировать курсовые различия на

них. Закономерным итогом такой политики стало решение Правительства и ЦБ РФ о

введении во втором полугодии 1996 г. нового механизма установления официального

курса рубля, названного наклонным валютным коридором.

С 1 июля до конца 1996 г. были установлены ежедневные границы изменений

официального обменного курса рубля на межбанковском и биржевом валютном рынке в

рамках от 5000-5600 руб. за доллар США на 1 июля до 5500-6100 руб. на 31

декабря, что соответствовало среднемесячному росту курса доллара США на 1,5%.

В 1996 г. Россия приняла международные обязательства по обеспечению

конвертируемости российского рубля по текущим операциям, присоединившись с 1

июля к ст. 8 Устава МВФ. С учетом этого Правительство РФ и Центральный банк

внесли изменения в систему валютного регулирования, освободив ее от ряда

ограничений. Это способствовало привлечению на российский рынок иностранных

инвесторов.

В ноябре 1997 г. разразился мировой финансовый кризис в странах

Юго-Восточной Азии, он охватил и Россию. Такие факторы, как сброс нерезидентами

государственных ценных бумаг, резко возросший уровень свободных денежных

средств в банковской системе, привели к существенному и устойчивому повышению

спроса на иностранную валюту. Начиная с этого времени Банк России вынужден был

поддерживать уровень обменного курса при помощи массированных интервенций на

внутреннем валютном рынке;

- ноябрь 1997 - август 1998 г.: определение среднесрочных ориентиров

динамики российской валюты. 10 ноября 1997 г. Банк России и Правительство РФ в

Совместном заявлении заявили о переходе от практики установления краткосрочных

ограничений на изменение курса рубля (валютного коридора) к определению

среднесрочных ориентиров динамики российской валюты. В качестве такого

ориентира на 1998-2000 гг. был определен центральный курс 6,2 руб. за 1 долл.

США с возможными отклонениями от него в пределах 15%.

2.2 Современные тенденции развития валютного рынка России. Динамика курса

рубля

С сентября 1998 г. по настоящее время Банк России применяет управляемый

плавающий валютный курс.

В условиях серьезного финансового кризиса августа 1998 г. Правительство

РФ и Банк России отказались от ранее объявленных параметров курсовой политики и

перешли к режиму управляемого плавающего валютного курса. Задачей Банка России

при этом являлось сглаживание краткосрочных колебаний курса рубля, исходя из

основных направлений денежно-кредитной политики, политики процентных ставок и

денежного предложения.

В июне 1999 г. на базе Системы электронных лотовых торгов (СЭЛТ) ММВБ

начались торги долларами США за российские рубли в режиме единой торговой

сессии межбанковских валютных бирж (ЕТС). В связи с введением ЕТС специальная

торговая сессия была отменена.

Эти события положили начало новому этапу в развитии организованного валютного

рынка. Был создан общероссийский межрегиональный биржевой валютный рынок.

В 2004 г. были объединены существующих торговые сессии ЕТС и СЭЛТ. Единая

торговая сессия межбанковских валютных бирж организуется в порядке,

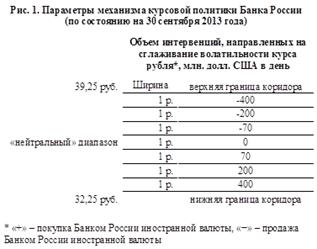

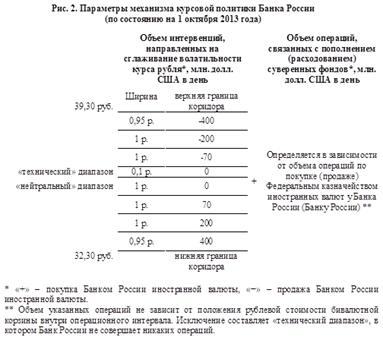

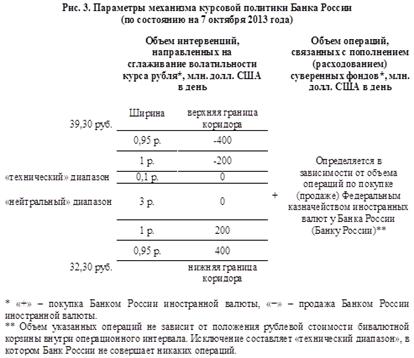

установленном Правилами ЕТС, и представляет собой совокупность сессий