Международные стандарты финансовой отчетности и опыт их использования в Беларуси (на примере организации РУП «Минскэнерго).

Оглавление

Введение. 3

Глава 1.

Теоретические аспекты международных стандартов финансовой отчетности 5

1.1. Содержание и значение стандартизации в бухгалтерском

учете и отчетности 5

1.2. Принципы и элементы финансовой отчетности. 7

1.3. Основные положения международных стандартов

финансовой отчетности 9

1.4. Финансовая отчетность в Республике Беларусь, ее

отличие от международных стандартов финансовой отчетности. 13

Глава 2.

Особенности учета и анализ финансовой отчетности в РУП «Минскэнерго» 16

2.1. Организационно-экономическая характеристика

предприятия. 16

2.2. Организация бухгалтерского учета и отчетности на

предприятии. 20

2.3. Оценка показателей финансовой отчетности предприятия. 23

Глава 3.

Пути совершенствования финансовой отчетности РУП «Минскэнерго» 56

3.1. Направления совершенствования финансовой отчетности

в РУП «Минскэнерго» 56

3.2. Переход на международные стандарты финансовой

отчетности в РУП «Минскэнерго». 59

Заключение. 69

Список

использованных источников и литературы.. 72

В

условиях интеграции национальных рынков в единое экономическое пространство

особое значение придается вопросам унификации стандартов в различных областях

деятельности компаний. Например, существует стандартизация в области систем

контроля качества продукции, экологических норм, на железнодорожном транспорте

– в части ширины колеи железнодорожных путей, на автомобильном транспорте – в

части требований к габаритам подвижного состава и по вредным выбросам в

окружающую среду, и в других областях деятельности. Безусловно, существует

стандарты и в области формирования финансовой отчетности. Одними из этих

стандартов являются – МСФО или Международные стандарты финансовой отчетности.

Международные

стандарты финансовой отчетности (МСФО) – это целостная творческая

мировоззренческая система, требующая от специалистов, применяющих ее, особого

менталитета, смелости формулировать обоснованные профессиональные суждения,

иметь достаточную уверенность, что принятые решения приведут к формированию

качественной финансовой отчетности. Основной целью МСФО, является принятие ее

пользователями эффективных управленческих решений.

Как

на международном, так и на белорусском уровне актуальность внедрения МСФО

определена, прежде всего, необходимостью использования единого международного

языка финансовой отчетности в большинстве стран мира.

В

условиях высоких инвестиционных рисков признание международных стандартов

финансовой отчетности в Беларуси являлось бы важным шагом как для привлечения

иностранных инвестиций, которые так необходимы для развития многих сфер

деятельности, так и для совершенствования системы финансовой отчетности в

Беларуси. Все вышеизложенное определяет актуальность темы данного исследования.

Объект

исследования – РУП «Минскэнерго».

Предмет

исследования – использование международных стандартов финансовой отчетности в

РУП «Минскэнерго».

Цель

работы – исследование финансовой отчетности РУП «Минскэнерго» и разработка

путей ее совершенствования на базе международных стандартов финансовой

отчетности.

Поставленная

цель работы обусловила решение следующих задач:

1.

Рассмотреть теоретические аспекты

международных стандартов финансовой отчетности;

2.

Раскрыть нормы и принципы

международных стандартов финансовой отчетности и провести анализ реализации

этих принципов;

3.

Провести сравнительный анализ

белорусских и международных стандартов финансовой отчетности;

4.

Изучить особенности учета и

провести анализ финансовой отчетности в РУП «Минскэнерго»;

5.

Разработать пути совершенствования

финансовой отчетности РУП «Минскэнерго», рассмотреть возможности перехода на

МСФО.

Сформулированная

цель работы и задачи определили структуру выпускной квалификационной работы,

включающей введение, основную часть из трех глав, заключение, список

использованных источников и литературы, а также приложения к выпускной

квалификационной работе.

Теоретической

и методической основой исследования послужили законодательные акты Республики

Беларусь, труды отечественных и зарубежных ученых по проблемам организации

бухгалтерского учета и аудита, международных стандартов финансовой отчетности,

периодические издания, интернет-ресуры.

При

проведении исследования в качестве практического материала использовалась

отчетность РУП «Минскэнерго».

Глава 1.

Теоретические аспекты международных стандартов финансовой отчетности

1.1.

Содержание и значение стандартизации в бухгалтерском учете и отчетности

Проблема несоответствия моделей

бухгалтерского учета не является уникальной, присущей только Беларуси. Она

носит глобальный характер. В процессе работы составителей и пользователей

финансовых отчетов во всем мире возникает проблема унификации бухгалтерского

учета.

В настоящее время наибольшую известность получили два подхода

к ее решению: гармонизация и стандартизация.

Идея гармонизации различных систем бухгалтерского учета

реализуется в рамках Европейского сообщества (ЕС). Суть ее заключается в том,

что в каждой стране может существовать своя модель организации учета и система

стандартов, ее регулирующих. Главное, чтобы эти стандарты не противоречили

аналогичным стандартам в странах-членах сообщества, т.е. находились в

относительной «гармонии» друг с другом. Работа в этом направлении

ведется с 1961 г.[1]

В целях формирования концепции развития учета в странах ЕС

была сформирована исследовательская группа по проблемам бухгалтерского учета.

Ее деятельность рассматривалась как составная часть программы гармонизации

национальных версий Закона о компаниях. Результаты этой работы опубликованы в

виде нормативных документов, которые были включены каждым членом ЕС в свое

национальное законодательство в части бухгалтерского учета.

Идея стандартизации учетных процедур реализуется в рамках

унификации учета, которую проводит Комитет по международным стандартам

финансовой отчетности (КМСФО), занимающийся разработкой и публикацией

международных стандартов финансовой отчетности. Суть этого подхода состоит в

разработке унифицированного набора стандартов, применимых к любой ситуации в

любой стране, в силу чего отпадает необходимость создания национальных

стандартов.

Рассмотрим положительные и отрицательные черты международных

стандартов учета. Их объективными преимуществами перед национальными

стандартами в отдельных странах являются:

– четкая экономическая логика;

– обобщение современной мировой практики в области учета;

– простота восприятия для пользователей финансовой информации

во всем мире.

При этом международные стандарты учета позволяют не только

сократить расходы компаний по подготовке своей отчетности, особенно в условиях

консолидации финансовой отчетности предприятий, работающих в разных странах, но

и снизить затраты по привлечению капитала. Известно, что рыночная цена капитала

определяется двумя основными факторами: перспективной отдачей и рисками.

Некоторые из рисков действительно характерны для деятельности

самих компаний, однако есть и такие, которые вызваны недостатком информации,

отсутствием точных сведений об отдаче капиталовложений. Одной из причин

информационной недостаточности является отсутствие стандартизированной

финансовой отчетности, которая, сохраняя капитал, фактически приумножает его.

Это объясняется тем, что инвесторы согласны получать чуть более низкие доходы,

зная, что большая открытость информации снижает их риски[2].

Совокупность данных преимуществ во многом обеспечивает

стремление различных стран к использованию МСФО в национальной практике учета.

1.2.

Принципы и элементы финансовой отчетности

Финансовая отчетность предприятия формируется с

соблюдением следующих принципов[3]:

– автономности предприятия – каждое предприятие

рассматривается как юридическое лицо, обособленное от собственников, поэтому

личное имущество и обязательства собственников не должны отражаться в

финансовой отчетности предприятия;

– непрерывности деятельности – предусматривает

оценку активов и обязательств предприятия, исходя из предположения, что его

деятельность будет продолжаться;

– периодичности – распределение деятельности

предприятия на определенные периоды времени в целях составления финансовой

отчетности;

– исторической (фактической) себестоимости –

определяет приоритет оценки активов, исходя из расходов на их производство и

приобретение;

– начисления и соответствия доходов и расходов –

для определения финансового результата отчетного периода следует сопоставлять

доходы отчетного периода с расходами, осуществляемыми для получения этих

доходов; при этом доходы и расходы отражаются в учете и отчетности в момент их

возникновения, независимо от времени поступления и уплаты денег;

– полного освещения – финансовая отчетность

должна содержать всю информацию о фактических и потенциальных последствиях

операций и событий, которая может повлиять на решения, применяемые на ее

основании;

– последовательности – постоянное (из года в год)

проведение предприятием избранной учетной политики; ее изменение должно быть

обосновано и раскрыто в финансовой отчетности;

– превалирование содержания над формой – операции

должны учитываться в соответствии с их сущностью, а, не только исходя из

юридической формы;

– единого денежного измерителя – измерение и

обобщение всех операций предприятия в его финансовой отчетности в единой

денежной единице;

– осмотрительности – методы оценки, применяемые в бухгалтерском учете, должны

предотвращать занижение оценки обязательств и расходов и завышение оценки

активов и доходов предприятия[4].

Элементы финансовой отчетности представлены в таблице 1.1.

Таблица 1.1. «Элементы финансовой отчетности».

|

Формы отчетности

|

Элементы отчетности

|

Характеристика элементов

|

|

Баланс

|

Активы

|

Контролируемые ресурсы по итогам прошлых

периодов, от которых компания ожидает экономическую выгоду в будущем

|

|

Обязательства

|

Текущая задолженность, возникающая из

событий прошлых периодов, урегулирование которой приведет к оттоку из

компании ресурсов, содержащих экономическую выгоду

|

|

Капитал

|

Доля в активах компании, остающаяся

после вычета всех ее обязательств

|

|

Отчет о прибылях и убытках

|

Доходы

|

Приращение экономических выгод в течение

отчетного периода, происходящее в форме притока или увеличения активов или

уменьшения обязательств, что выражается в увеличении капитала, не связанном с

вкладами участников акционерного капитала

|

|

Расходы

|

Уменьшение экономических выгод в течение

отчетного периода, происходящее в форме оттока или истощения активов или

увеличения обязательств, ведущих к уменьшению капитала, не связанному с его

распределением между участниками акционерного капитала

|

Результаты хозяйственных операций и иных событий представлены в

отчетности по отдельным категориям, сформированным в соответствии с их

экономическими характеристиками.

Таким образом, выделяют элементы финансовой отчетности, связанные

с измерением финансового положения, а также элементы, связанные с измерением

результатов деятельности компании. Этим элементам соответствуют определенные

формы отчетности – баланс и отчет о прибылях и убытках.

1.3.

Основные положения международных стандартов финансовой отчетности

Сегодня МСФО признаны глобальными стандартами во всем мире.

Европейский союз отказался от разработки собственных директив по вопросам

финансовой отчетности. С 1 января 2005 г. все европейские компании, чьи ценные

бумаги обращаются на финансовых рынках Европы, обязаны готовить

консолидированную отчетность в соответствии с принципами МСФО.

Международные стандарты финансовой отчетности (МСФО) – это

совокупность общепринятых правил квалификации, признания, оценки и раскрытия

хозяйственных операций и финансовых показателей для составления финансовой отчетности

хозяйствующими субъектами большинства стран мира[5].

МСФО представляют собой систему документов, состоящую из

предисловий к положениям по МСФО, разъяснений принципов подготовки и

представления финансовой отчетности, стандартов и разъяснений (интерпретаций) к

ним. Каждый из указанных документов имеет собственное значение, но, являясь

элементом системы, не может применяться отдельно от остальных ее составляющих.

В предисловиях к положениям изложены цели и задачи органа,

занимающегося разработкой МСФО, разъяснен порядок применения МСФО.

Принципы подготовки и представления отчетности определяют

основы составления и представления финансовой отчетности, в частности,

рассматривают цели отчетности, ее качественные характеристики, порядок

квалификации, признания и измерения элементов отчетности.

Принципы призваны помочь национальным органам стандартизации

при разработке национальных стандартов в соответствии с нормами МСФО,

составителям отчетности – в применении существующих стандартов и по вопросам,

по которым стандарты не приняты, а также аудиторам при выработке мнения о

соответствии отчетности принципам МСФО.

Каждый из принятых стандартов содержит требования к объекту

учета для его квалификации и признания, к порядку оценки объекта и раскрытию

информации об объекте в финансовой отчетности.

Международные стандарты финансовой отчетности – система

концептуальных документов, устанавливающих принципы составления и представления

финансовой отчетности, но не порядок ведения учета, т.е. они не содержат так

привычного для белорусских финансовых работников плана счетов, типовых

бухгалтерских проводок, форм первичных учетных документов и учетных регистров[6].

Основная задача, которую призваны решать МСФО, – унификация

порядка оценки активов и обязательств и надлежащего раскрытия соответствующей

информации. При этом МСФО не являются сводом жестких детализированных правил, а

содержат общие принципы и требования, предоставляя составителю отчетности

самостоятельно принимать конкретные решения, полагаясь на собственное профессиональное

суждение.

Международные стандарты финансовой отчетности (МСФО)

представляют собой систему документов, состоящую из предисловия к положениям по

МСФО, разъяснений принципов подготовки и представления финансовой отчетности

(концепции МСФО), стандартов и интерпретаций к ним. Каждый из указанных

документов имеет собственное значение, но, являясь элементом системы, не может

применяться отдельно от остальных ее составляющих.

Концепция МСФО представляет собой совокупность принципов,

положенных в основу всех стандартов и интерпретаций. Совет по МСФО

руководствуется ими при разработке новых стандартов, а специалистам,

составляющим отчетность и подтверждающим ее достоверность, принципы помогают

правильно интерпретировать стандарты и разрешать вопросы, прямо не раскрытые в

МСФО[7].

В концепции МСФО определяются цели составления финансовой

отчетности, ее основные элементы (активы, пассивы, доходы, расходы, капитал и

др.), устанавливаются качественные характеристики, определяющие полезность

финансовой отчетности, а также приводятся определения основных терминов.

Существуют четыре основные причины, определяющие

необходимость существования принципов подготовки финансовой отчетности в

соответствии с МСФО:

1. Принципы помогают соблюдать последовательность при

разработке стандартов. Без наличия принципов, определяющих, например, приоритет

содержания над юридической формой, каждую конкретную хозяйственную ситуацию

следовало бы рассматривать в стандартах в отдельности, что увеличило бы

вероятность применения непоследовательных подходов.

2. При разработке новых стандартов принципы помогают ускорить

ход обсуждения и сосредоточиться на решении конкретных вопросов. Нет

необходимости возвращаться постоянно к рассмотрению концептуальных вопросов,

поскольку основные вопросы подготовки финансовой отчетности уже определены

принципами.

3. При составлении финансовой отчетности принципы помогают

найти подходы к решению тех вопросов, которые не раскрыты в отдельных

стандартах и интерпретациях.

4. Если МСФО и национальные стандарты учета и отчетности

отдельных государств базируются на одинаковых принципах, это существенно

ускоряет и упрощает процесс внедрения международных стандартов.

Каждый из стандартов имеет определенную структуру, включающую

в большинстве случаев следующие элементы:

– введение, в котором определяются области учета, на которые

распространяется действие конкретного стандарта, его цели и задачи;

– раскрытие основных понятий и их трактовку;

– отдельные положения, раскрывающие индивидуальные

особенности стандарта, т.е. описание методологических проблем и путей их

решения;

– требования к раскрытию информации, устанавливающие объем

информации, который должен быть раскрыт непосредственно в финансовой отчетности

и в примечаниях к ней;

– дату вступления в силу, т.е. указание на период, с которого

начинает действовать стандарт либо его отдельные положения[8].

1.4.

Финансовая отчетность в Республике Беларусь, ее отличие от международных

стандартов финансовой отчетности

В

настоящее время Республика Беларусь находится в состоянии перехода к

международным стандартам финансовой отчетности.

Основой

развития бухгалтерского учета и отчетности в Республике Беларусь является

формирование единой методологии, объединяющей в себе принципы бухучета, методы

формирования и представления бухгалтерской (финансовой) отчетности и

приближение их к требованиям международных стандартов финансовой отчетности.

С учетом принципов МСФО в

Республике Беларусь разработаны национальные правила, которые имеют свои

особенности и отличия. Содержание отчетности, сформированной по требованиям

МСФО, направлено на максимально объективное раскрытие информации о финансовом

положении организации, в то время как бухгалтерская

отчетность Республики Беларусь

содержит информацию, менее конкретизированную.

Для

белорусской системы характерна информационная нагрузка на формы бухгалтерской

отчетности, а для МСФО – на примечания к отчетности. Наиболее детально раскрыть

отличия можно путем проведения сравнительной характеристики порядка составления

и представления бухгалтерской отчетности в РБ и согласно МСФО[9].

Сравнительная

характеристика порядка составления и представления бухгалтерской отчетности в

Республике Беларусь и согласно МСФО представлена в таблице 1.2.

Таблица

1.2. «Сравнительная характеристика порядка составления и представления

бухгалтерской отчетности в Республике Беларусь и согласно МСФО».

|

Отчетность Республики Беларусь

|

Отчетность по МСФО

|

1. Определение бухгалтерской (финансовой отчетности) |

|

Бухгалтерская отчетность – система показателей, содержащая

информацию о результатах хозяйственной деятельности и финансовом положении

организации.

|

Финансовая отчетность – это структурированное представление

информации о финансовом положении и финансовых

результатах деятельности

организации.

|

2. Состав бухгалтерской отчетности |

|

Годовая бухгалтерская отчетность включает:

– бухгалтерский баланс (форма №1)

– отчет о прибылях и убытках (форма №2)

– отчет об изменении капитала (форма №3)

– отчет о движении денежных

средств (форма №4)

– приложение к бухгалтерскому

балансу (форма №5)

– отчет о целевом использовании полученных средств (форма №6)

– пояснительная записка

|

Финансовая отчетность состоит из следующих компонентов:

– бухгалтерский баланс (с 2009 г. – отчет о финансовом положении)

– отчет о совокупном доходе

– отчет об изменении в собственном

капитале

– отчет о движении денежных средств

– примечания, включая краткое описание существенных элементов учетной политики и прочие пояснительные примечания

|

3. Отчетный период |

|

Бухгалтерская отчетность составляется за отчетный год. Отчетным

годом для всех организаций является календарный год – с 1 января по 31

декабря включительно, для вновь созданных организаций – с даты их государственной регистрации, создания

по 31 декабря включительно.

|

В соответствии с МСФО 1 «Представление финансовой отчетности» финансовая

отчетность должна представляться как минимум ежегодно однако необязательно

отчетный год должен начинаться с 1 января и заканчиваться 31 декабря

|

|

4. Срок предоставления отчетности

|

|

Срок предоставления годовой бухгалтерской отчетности составляет период

в течение 90 дней по окончании года.

|

Компания должна представить свою финансовую отчетность в течение

6 месяцев с отчетной даты.

|

Сложности

применения МСФО в Республике Беларусь вытекают из отличий мировых стандартов и

системы бухгалтерского учета в Беларуси. Основная сложность – отсутствие в МСФО

четких правил отражения конкретных хозяйственных

операций, когда в сложившейся белорусской практике предусмотрено четкое

регулирование всего учетного процесса[10].

Основные

отличия систем учета связаны с исторически сложившейся разницей в целях

использования информации, содержащейся в формах отчетности. Финансовая

информация, представленная в соответствии с МСФО, используется инвесторами и акционерами компаний. Белорусская

отчетность составляется для представления в инспекции Министерства по налогам и

сборам, органам государственного

управления и статистики. А эти группы имеют различные

интересы и различные потребности в информации.

В заключение

главы можно

сказать, что в современных быстроразвивающихся условиях

социально-экономического развития Республики Беларусь значимость информационных ресурсов неуклонно

растет, при этом возрастает информационная нагрузка на раскрытие информации,

содержащейся в основных отчетных формах; между отечественными положениями по бухгалтерскому

учету и МСФО нет принципиальных разногласий в принципах формирования финансовой

отчетности, существующие различия возможно откорректировать в процессе

приведения отечественных стандартов по учету в соответствие с МСФО.

Глава 2.

Особенности учета и анализ финансовой отчетности в РУП «Минскэнерго»

2.1.

Организационно-экономическая характеристика предприятия

РУП

«Минскэнерго» зарегистрировано решением Минского городского исполнительного

комитета от 29 сентября 2000 г. № 1099, действует на основании Устава, входит в

состав Белорусского государственного производственного объединения

электроэнергетики «Белэнерго», подчиненного Министерству энергетики Республики

Беларусь.

РУП

«Минскэнерго» – крупнейшее и наиболее значимое предприятие среди областных

энергосистем Республики Беларусь, которое вырабатывает четверть производимой в

республике электроэнергии и отпускаемой в системе «Белэнерго» тепловой энергии,

осуществляет комплексную деятельность по производству, передаче, распределению

и сбыту электрической и тепловой энергии, направленную на обеспечение надежного

и бесперебойного снабжения тепловой и электрической энергией потребителей

города Минска и Минской области.

РУП

«Минскэнерго» расположено в центре областных энергетических объединений,

соединяя их в единую республиканскую энергосистему. В состав РУП «Минскэнерго»

входят основные линии электропередачи, связывающие энергосистему Республики

Беларусь с Российской энергосистемой и энергосистемой Прибалтийских стран.

РУП

«Минскэнерго» – крупнейшее и наиболее значимое предприятие среди областных

энергосистем Республики Беларусь, которое вырабатывает четверть производимой в

республике электроэнергии и отпускаемой в системе ГПО «Белэнерго» тепловой

энергии, осуществляет комплексную деятельность по производству, передаче,

распределению и сбыту электрической и тепловой энергии, направленную на

обеспечение надежного и бесперебойного энергоснабжения потребителей города

Минска и Минской области.

В

состав РУП «Минскэнерго» входят:

–

шесть теплоэлектроцентралей (ТЭЦ-3, ТЭЦ-4, ТЭЦ-5, ТЭЦ-2, Жодинская ТЭЦ,

Борисовская ТЭЦ), среди которых самой мощной является Минская ТЭЦ-4;

–

крупные районные котельные в городах Минск, Молодечно, Борисов, мини-ТЭЦ в

Вилейке, Молодечно, Солигорске, Слуцке.

На

01.01.2016 г. установленная мощность электростанций составляет 2 419,25 МВт,

суммарная тепловая мощность турбо- и котлоагрегатов – более 9 тыс. Гкал/ч.

РУП

«Минскэнерго» возглавляет генеральный директор. Общая управленческая структура

представлена в приложении А. Она является линейно-функциональной.

Линейно-функциональная

структура органов управления состоит из:

–

линейных подразделений, осуществляющих в организации основную работу (основные

подразделения);

–

специализированных обслуживающих функциональных подразделений (функциональные

подразделения).

Линейные

звенья принимают решения, а функциональные подразделения информируют и помогают

линейному руководителю в разработке конкретных вопросов и подготовке

соответствующих решений, программ, планов для принятия конкретных решений.

Основные

показатели финансово-хозяйственной деятельности организации за 2013-2015 годы

представлены в таблице 2.1.

Анализ

данных хозяйственно-финансовой деятельности РУП «Минскэнерго» показывает, что в

организации наблюдается рост основных «объемных» показателей за 2013-2015 годы.

Так, имеет место увеличение выручки от реализованной продукции, себестоимости.

Таблица 2.1. «Основные показатели финансово-хозяйственной деятельности

РУП «Минскэнерго» в 2013-2015 годах».

|

Показатели

|

2013 год, млн. руб.

|

2014 год, млн. руб.

|

2015 год, млн. руб.

|

Изменение, +/-

|

Темп роста, %

|

|

2014 / 2013

|

2015 / 2014

|

2014 / 2013

|

2015 / 2014

|

|

Выручка от реализации продукции (без налогов), млн. руб.

|

41213

|

57521

|

77030

|

16308

|

19509

|

139,6

|

133,9

|

|

Себестоимость реализованных товаров, продукции, работ,

услуг, млн. руб.

|

24107

|

42988

|

56525

|

18881

|

13537

|

178,3

|

131,5

|

|

Фонд заработной платы работников, млн. руб.

|

12488

|

26833

|

32240

|

14345

|

5407

|

214,9

|

120,2

|

|

Среднемесячная заработная плата по организации, тыс. руб.

|

1527,3

|

3298,8

|

4080,2

|

1771,5

|

781,4

|

216,0

|

123,7

|

|

Среднегодовая выработка на одного работника, млн. руб.

|

86,9

|

147,8

|

192,3

|

60,9

|

44,5

|

170,1

|

130,1

|

|

Прибыль (убыток) от реализации товаров, продукции, млн.

руб.

|

12458

|

5401

|

9466

|

-7057

|

4065

|

43,4

|

175,3

|

|

Чистая прибыль, млн. руб.

|

8186

|

372

|

1931

|

-7814

|

1559

|

4,5

|

519,1

|

|

Рентабельность продаж, %

|

30,23

|

9,39

|

12,29

|

-20,84

|

2,9

|

-

|

-

|

|

Рентабельность реализованной продукции (работ, услуг), %

|

51,68

|

12,56

|

16,75

|

-39,12

|

4,19

|

-

|

-

|

За

2013-2015 годы выручка от реализации продукции, товаров, работ, услуг без

налогов выросла на 35817 млн. руб. или на 86,91% в результате расширение рынка

сбыта. В результате роста объема реализации продукции, товаров, работ, услуг,

изменилась и себестоимость реализованной продукции (работ, услуг). Ее рост за

2013-2015 годы составил 32418 млн. руб.; темп роста – 2,34 раза.

Прибыль

от реализации продукции, товаров, работ, услуг в 2015 году составила 9466 млн.

руб. по сравнению с 12458 млн. руб. в 2013 году. Таким образом, наблюдалось

уменьшение финансового результата по основной деятельности на 2992 млн. руб.

Вместе с тем, стоит отметить, что прибыль от реализации продукции, товаров,

работ, услуг 2015 года выросла по сравнению с 2014 годом на 4065млн. руб. По

итогам 2013-2015 года организация имела положительный финансовый результат в

виде чистой прибыли в размере 8186 млн. руб. в 2013 году, 372 млн. руб. в 2014

году и 1931 млн. руб. в 2015 году. То есть, после уменьшения чистой прибыли в

2014 году отмечен ее рост на 1559 млн. руб. или более чем в 5 раз.

Среднегодовая

выработка на одного работника выросла за исследуемый период на 105,4 млн. руб.

или в 2,2 раза. Однако темпы роста среднемесячной заработной платы в

организации (рост – 2,7 раза) опережали темпы роста производительности труда,

что свидетельствует о нарушении одного из важнейших принципов организации

оплаты труда (рост производительности труда должен превышать рост заработной

платы).

Среднемесячная

заработная плата в РУП «Минскэнерго» низкая по сравнению со

среднереспубликанским значением и средними данными по городу и району. Именно

этим и объясняется ее рост в исследуемом периоде. На основе изменения прибыли

от реализации продукции, товаров, работ, услуг изменилась и рентабельность.

Рентабельность

продукции (работ, услуг) в 2014 году уменьшилась на 39,11 п.п. по сравнению с

2013 годом в результате более высоких темпов роста себестоимости продаж по

сравнению с темпами роста прибыли от продаж и составила 12,56%; рентабельность

продаж была равна 9,39%, что меньше ее величины в 2013 году на 20,84 п.п. За

2014-2015 годы произошли следующие изменения в уровне рентабельности:

рентабельность продаж выросла на 2,9 п.п. (в результате более высоких темпов

роста прибыли от продаж по сравнению с темпами роста выручки); рентабельность

продукции (работ, услуг) – на 4,19 п.п.

Таким

образом, организация довольно успешно развивается, обеспечивая прирост основных

финансово-экономических показателей.

2.2.

Организация бухгалтерского учета и отчетности на предприятии

В

компетенцию бухгалтерии РУП «Минскэнерго» входят вопросы расчета себестоимости,

калькуляции, а также учетных процессов на предприятии:

1. Обеспечение

финансово-аналитической информацией структурных подразделений предприятия.

2. Изыскание внутренних и

внешних дополнительных резервов на развитие деятельности.

3. Эффективное управление

денежными потоками.

4. Осуществление расчетов и

обоснований инвестиционной деятельности.

5. Осуществление контроля за

финансовыми потоками предприятия.

6.

Работа, связанная с учредительными документами.

В

РУП «Минскэнерго» регулярно проводится внутренний анализ финансово-хозяйственной

деятельности, однако как результаты, так и некоторые исходные данные этого

анализа не разглашаются, так как руководство РУП «Минскэнерго» относит эту

информацию к коммерческий тайне.

В

РУП «Минскэнерго» применяется автоматизированная форма бухгалтерского учета с

помощью программы «1С: Бухгалтерия» (версия 7.7).

Бухгалтерия

РУП «Минскэнерго» организована на достаточно высоком уровне. В ее функции

входит:

–

своевременное формирование полной и достоверной информации о деятельности

предприятия и его имущественном положении, необходимой для внутренних и внешних

пользователей бухгалтерской отчетности;

–

обеспечение систематического контроля за состоянием расчетов с юридическими и

физическими лицами, использованием материальных, трудовых и денежных ресурсов в

соответствии с утвержденными нормами и нормативами;

–

предотвращение отрицательных результатов деятельности организации.

Учетная

политика РУП «Минскэнерго» на 2016 год была принята с учетом Закона Республики

Беларусь «О бухгалтерском учете и отчетности»[11].

Учетная

политика РУП «Минскэнерго» отражена в виде документа, в котором

предусматриваются способы ведения учета в РУП «Минскэнерго», его

организационный и технический аспекты.

Учетная политика определяет особенности методов

ведения бухгалтерского и налогового учета предприятия. В отношении директивно

определенных нормативными правовыми актами Республики Беларусь методов ведения

бухгалтерского и налогового учета, составления отчетности, предприятие

руководствуется действующими нормативными правовыми актами Республики Беларусь.

Учетная

политика РУП «Минскэнерго» включает:

–

применяемые предприятием виды учетной оценки;

–

план счетов бухгалтерского учета предприятия;

–

разработанные предприятием для применения формы первичных учетных документов;

–

применяемую предприятием форму бухгалтерского учета;

–

порядок проведения инвентаризации активов и обязательств предприятия;

–

иные способы организации и ведения бухгалтерского учета.

Согласно

учетной политике РУП «Минскэнерго» руководство бухгалтерским учетом предприятия

осуществляет главный бухгалтер.

Бухгалтерский

учет ведется бухгалтерией, возглавляемой главным бухгалтером, который

подчиняется непосредственно руководителю предприятия.

В

положении об учетной политике РУП «Минскэнерго» указано, что в обязанности по

организации бухгалтерского учета и создание необходимых условий для правильного

его ведения, а также обеспечение неукоснительного выполнения всеми работниками,

имеющими отношение к учету, требований главного бухгалтера в части соблюдения

правил ведения бухгалтерского учета, оформления и представления для учета

документов и сведений, в соответствии со ст. 6, Закон Республики Беларусь от 12

июля 2013 г. № 57-З «О бухгалтерском учете и отчетности», возложены на

руководителя предприятия[12].

Согласно

учетной политики РУП «Минскэнерго» амортизация объектов основных средств

производится линейным способом исходя из остаточной стоимости и нормы

амортизации, исчисленной исходя из срока полезного использования в соответствии

с Инструкцией о порядке начисления амортизации основных средств и

нематериальных активов, утвержденной Постановлением Министерства экономики

Республики Беларусь, Министерства финансов Республики Беларусь, Министерства

архитектуры и строительства Республики Беларусь от 27.02.2009 № 37/18/6.

Бухгалтерский

учет ведется с применением правил двойной записи, предусмотренной Рабочим

планом счетов с разбивкой по субсчетам и счетам аналитического учета, в котором

предусмотрены субсчета для ведения налогового учета, разработанном на основе Типового

плана счетов бухгалтерского учета и Инструкции по применению Типового плана

счетов.

Первичные

учетные документы создаются в организации исполнителями и поступают в

бухгалтерию в соответствии с утвержденным графиком документооборота.

Оформление

хозяйственных операций, по которым не предусмотрены типовые формы первичных

учетных документов, осуществляется по формам документов, разработанным и

помещенным в Рабочий альбом форм документов.

Ответственность

за соблюдением законодательства Республики Беларусь о бухгалтерском учете и

отчетности, осуществлением учетной политики, правильным исчислением налогов

несет главный бухгалтер.

Основными задачами, возлагаемыми на

главного бухгалтера РУП «Минскэнерго», являются:

– постановка и ведение бухгалтерского

учета;

– формирование учетной политики;

– составление и своевременное

представление полной и достоверной бухгалтерской, статистической и налоговой

отчетности.

Таким

образом, в РУП «Минскэнерго» регулярно проводится внутренний анализ

финансово-хозяйственной деятельности, однако как результаты, так и некоторые

исходные данные этого анализа не разглашаются, так как руководство РУП

«Минскэнерго» относит эту информацию к коммерческий тайне. В целом бухгалтерия

РУП «Минскэнерго» организована на достаточно высоком уровне.

2.3.

Оценка показателей финансовой отчетности предприятия

Проведем

анализ показателей прибыли РУП «Минскэнерго» по данным отчета о прибылях и

убытках в таблице 2.2.

В

динамике финансовых результатов наблюдаются следующие тенденции. Так, в 2014

году в результате превышения темпов роста выручки от реализации продукции,

товаров, работ, услуг над темпами роста себестоимости реализованной продукции

организация получила валовую прибыль в размере 14533 млн. руб., что на 2573

млн. руб. меньше по сравнению с 2013 годом.

Таблица 2.2. «Анализ динамики видов прибыли РУП «Минскэнерго» в 2013-2015

годах, млн. руб.».

|

Показатели

|

2013 год, млн. руб.

|

2014 год, млн. руб.

|

2015 год, млн. руб.

|

Изменение

|

Темп роста, %

|

|

2014-2013

|

2015-2014

|

2014-2013

|

2015-2014

|

|

Валовая прибыль

|

17106

|

14533

|

20505

|

-2573

|

5972

|

85,0

|

141,09

|

|

Прибыль от реализации продукции, товаров, работ, услуг

|

12458

|

5401

|

9466

|

-7057

|

4065

|

43,4

|

175,26

|

|

Прибыль от текущей деятельности

|

10938

|

2795

|

6135

|

-8143

|

3340

|

25,6

|

219,50

|

|

Прибыль от инвестиционной, финансовой и иной деятельности

|

-61

|

-1945

|

-3420

|

-1884

|

-1475

|

в 31,9 раз

|

175,84

|

|

Прибыль до налогообложения

|

10877

|

850

|

2715

|

-10027

|

1865

|

7,8

|

в 3,19 раз

|

|

Чистая прибыль

|

8186

|

372

|

1931

|

-7814

|

1559

|

4,5

|

в 5,2 раза

|

|

Совокупная прибыль

|

16312

|

6780

|

6959

|

-9532

|

179

|

41,6

|

102,64

|

Темп

роста валовой прибыли в 2014 году по сравнению с 2013 годом составил 85,0%.

Прибыль от реализации продукции, товаров, работ, услуг, исчисленная как разница

между валовой прибылью и расходами на реализацию и управление составила в 2014

году 5401 млн. руб., что меньше ее прошлогоднего значения на 7057 млн. руб.

Темп ее роста – 43,4%.

Прибыль

от текущей деятельности за год уменьшилась на 8143 млн. руб. Значительный

прирост убытка от инвестиционной, финансовой и иной деятельности отмечался в

2014 году. Так, величина данного убытка выросла за год в 31,9 раз или на 1884

млн. руб. и составила 1945 млн. руб. В 2013 году убыток от инвестиционной,

финансовой и иной деятельности составлял 61 млн. руб.

Величина

прибыли до налогообложения в 2014 году была равна 10877 млн. руб. Причем, доля

в ней прибыли от текущей деятельности составила 100,56%, а прибыли (убытка) от

инвестиционной, финансовой и иной деятельности – минус 0,56%.

Чистая

прибыль за 2013 год была сформирована в размере 8186 млн. руб.; в 2014 году – в

размере 372 млн. руб., т.е. произошло ее уменьшение на 7814 млн. руб. или почти

в 22 раза. На основе выявленных тенденций изменения видов прибыли, совокупная

прибыль также уменьшилась. Ее размер в 2014 году составил 6780 млн. руб., что

на 9532 млн. руб. было меньше по сравнению с 2013 годом.

В

2015 году валовая прибыль составила 20505 млн. руб., что на 5972 млн. руб.

больше по сравнению с 2014 годом. Темп роста валовой прибыли в 2015 году по

сравнению с 2014 годом составил 141,09%, по сравнению с 2013 годом – 119,9%.

В

2015 году его размер вырос до 3420 млн. руб.; прирост составил 1475 млн. руб.

Прибыль до налогообложения увеличилась на 1865 млн. руб. и ее величина

составила 2715 млн. руб. Чистая прибыль за 2015 год увеличилась на 1559 млн.

руб. или более чем в 5,2 раза.

На

основе выявленных тенденций изменения видов прибыли 2015 года, совокупная

прибыль также выросла. Ее размер составил 6959 млн. руб., что на 179 млн. руб.

больше по сравнению с 2014 годом. Таким образом, динамика прибыли 2014 года

имела тенденцию к уменьшению по всем ее видам; в 2015 году отмечался рост

прибыли (кроме убытка по инвестиционной и финансовой деятельности).

Обратимся

к анализу формирования прибыли от инвестиционной и финансовой деятельности за

2013-2015 годы и представим данные в таблице 2.3.

Таблица 2.3. «Анализ формирования финансового результата от

инвестиционной и финансовой деятельности в 2013-2015 годах, млн. руб.».

|

Показатели

|

2013 год, млн. руб.

|

2014 год, млн. руб.

|

2015 год, млн. руб.

|

Изменение +,-

|

|

2014-2013

|

2015-2014

|

|

Доходы по инвестиционной деятельности, в том числе:

|

231

|

285

|

486

|

54

|

201

|

|

доходы от выбытия основных средств, нематериальных активов

|

73

|

-

|

10

|

-73

|

10

|

|

проценты к получению

|

17

|

118

|

116

|

101

|

-2

|

|

прочие доходы по инвестиционной деятельности

|

141

|

167

|

360

|

26

|

193

|

|

Расходы по инвестиционной деятельности, в том числе:

|

11

|

87

|

60

|

76

|

-27

|

|

расходы от выбытия основных средств, нематериальных

активов

|

1

|

41

|

-

|

40

|

-41

|

|

прочие расходы по инвестиционной деятельности

|

10

|

46

|

60

|

36

|

14

|

|

Доходы по финансовой деятельности

|

996

|

2819

|

2790

|

1823

|

-29

|

|

в том числе:

|

|

|

|

|

0

|

|

курсовые разницы от пересчета активов и обязательств

|

996

|

2 819

|

2790

|

1823

|

-29

|

|

Расходы по финансовой деятельности, в том числе:

|

1277

|

4962

|

6636

|

3685

|

1674

|

|

проценты к уплате

|

737

|

2689

|

4299

|

1952

|

1610

|

|

курсовые разницы от пересчета активов и обязательств

|

540

|

2273

|

2337

|

1733

|

64

|

|

Иные доходы и расходы

|

-

|

-

|

-

|

-

|

-

|

|

Прибыль (убыток) от инвест. и финансовой деятельности

|

-61

|

-1945

|

-3420

|

-1884

|

-1475

|

По

данным таблицы 2.3 отметим, что прибыль от инвестиционной, финансовой и иной

деятельности в РУП «Минскэнерго» складывается в результате превышения доходов

над расходами.

Сумма

доходов по инвестиционной и финансовой деятельности находится по формуле:

Сд = Ди + Дф,

(2.1)

где Ди – доходы по инвестиционной деятельности,

Дф

– доходы по финансовой деятельности.

Сумма

расходов по инвестиционной и финансовой деятельности находится по формуле:

Ср = Ри + Рф,

(2.2)

где Ри – расходы по инвестиционной деятельности,

Рф

– расходы по финансовой деятельности.

Так,

доходы в 2013 году по указанным видам деятельности составили (формула 2.1):

231

+ 996 = 1227 млн. руб.;

расходы

(формула 2.2):

11

+ 1277 = 1288 млн. руб.

Прибыль

(убыток) от инвестиционной и финансовой деятельности находится по формуле:

Пиф = Ди + Дф – Ри + Рф,

(2.3)

Рассчитаем

показатель Пиф за 2013 год (формула 2.3):

1197

– 1288 = -61 млн. руб.

Расчеты

показали, что в результате инвестиционной и финансовой деятельности в

организации по данным, представленным в «Отчете о прибылях и убытках»

формируется отрицательный финансовый результат в виде убытка в размере 61 млн.

руб.

Исчислим

прибыль (убыток) от инвестиционной и финансовой деятельности в 2014 году.

Доходы по инвестиционной, финансовой и иной деятельности составили (формула

2.1):

285

+ 2819 = 3104 млн. руб.;

Расходы

по этим видам деятельности (формула 2.2):

87

+ 4962 = 5049 млн. руб.

Убыток

в 2014 году по вышеуказанным видам деятельности составил (формула 2.3):

3104

– 5049 = -1945 млн. руб.

Таким

образом, убыток в 2014 году составил 1945 млн. руб., что на 1884 млн. руб.

больше убытка 2013 года по инвестиционной, финансовой и иной деятельности.

Отметим, что в составе доходов по инвестиционной деятельности преобладали в

2013 году прочие доходы (141 млн. руб.) и доходы от выбытия основных средств,

нематериальных активов и других долгосрочных активов (73 млн. руб.).

Проценты

за начисленные кредиты составляли 17 млн. руб. в 2014 году данного вида доходы

формировались только за счет прочих инвестиционных доходов (167 млн. руб.) и

процентов к получению (118 млн. руб.). Рост расходов по инвестиционной

деятельности обусловлен, в основном, расходами по прочей инвестиционной

деятельности (они увеличились за период на 36 млн. руб.) и расходами от выбытия

основных средств организации (их рост – 40 млн. руб.).

Доходы

по финансовой деятельности были сформированы, как в 2013, так и в 2014 годах,

только по курсовым разницам; расходы составляли проценты к уплате за пользование

кредитами и курсовые разницы. По всем составляющих доходов и расходов от

финансовой деятельности наблюдался рост в 2014 году по сравнению с 2013 годом.

Дадим

оценку динамики формирования финансового результата по инвестиционной,

финансовой и иной деятельности РУП «Минскэнерго» за 2014-2015 годы. Как видно

по данным таблицы 2.10, убыток от инвестиционной, финансовой и иной

деятельности РУП «Минскэнерго» вырос за 2014-2015 год на 1475 млн. руб. и

составил в 2015 году 3420 млн. руб. Причем по инвестиционной деятельности

финансовый результат сложился в виде прибыли в размере 426 млн. руб.

Таким

образом, по инвестиционной, финансовой и иной деятельности наблюдался рост

убытка, обусловленный, главным образом, значительными расходами организации по

обслуживанию кредита и возникающим курсовым разницам.

Отметим,

что финансовый результат от таких видов деятельности, как сдача активов в

аренду и реализация основных средств, приносит организации положительный

результат в виде прибыли. Реализация их как резервов, позволит РУП

«Минскэнерго» уменьшить убыток по инвестиционной, финансовой и иной

деятельности, а в дальнейшем, возможно, сформировать прибыль, так как

отрицательные финансовые результаты оказывают существенное влияние на общий

финансовый результат организации. Прибыль до налогообложения – общая прибыль

организации, полученная от всех видов ее деятельности: текущей, инвестиционной

и финансовой. То есть она определяется как сумма прибыли от текущей

деятельности и прибыли (убытка) от инвестиционной и финансовой деятельности.

Формирование

прибыли до налогообложения в 2013-2015 годах в РУП «Минскэнерго» представлено в

таблице 2.4.

Таблица 2.4. «Формирование прибыли до налогообложения РУП «Минскэнерго» в

2013-2015 годах, млн. руб.».

|

Показатели

|

2013 год, млн. руб.

|

2014 год, млн. руб.

|

2015 год, млн. руб.

|

Изменение

|

Темп роста, %

|

|

2014-2013

|

2015-2014

|

2014-2013

|

2015-2014

|

|

Прибыль от текущей деятельности

|

10938

|

2795

|

6135

|

-8143

|

3340

|

25,6

|

в 2,2 раза

|

|

Прибыль от инвестиционной, финансовой и иной деятельности

|

-61

|

-1945

|

-3420

|

-1884

|

-1475

|

в 31,9 раз

|

175,84

|

|

Прибыль до налогообложения

|

10877

|

850

|

2715

|

-10027

|

1865

|

7,8

|

в 3,19 раз

|

На

формирование прибыли до налогообложения повлияли: прибыль от текущей

деятельности и прибыль от инвестиционной, финансовой и иной деятельности:

Пд = Пт + Пиф,

(2.4)

где Пд – прибыль до налогообложения;

Пт

– прибыль от текущей деятельности,

Пиф

– прибыль от инвестиционной и финансовой

деятельности.

2013

год:

10938

+ (-61) = 108877 млн. руб.

2014

год:

2795

+ (-1945) = 850 млн. руб.

2015

год:

6135

+ (-3420) = 2715 млн. руб.

Таким

образом, основным фактором, вызвавшим уменьшение прибыли до налогообложения на

10027 млн. руб. стали в 2014 году уменьшение прибыли от реализации продукции,

товаров, работ, услуг на 8143 млн. руб. и рост убытка по инвестиционной и

финансовой деятельности на 1884 млн. руб.

Прибыль

до налогообложения РУП «Минскэнерго» выросла за 2015 год 1865 млн. руб.: с 850

млн. руб. в 2014 году до 2715 млн. руб. в 2015 году или более чем в 3 раза, в

основном за счет роста прибыли от текущей деятельности, размер которой вырос за

исследуемый период в 2,2 раза. Формирование положительной величины прибыли до

налогообложения произошло, главным образом, в результате роста прибыли от

текущей деятельности. Убыток от инвестиционной и финансовой деятельности

способствовал уменьшению прибыли до налогообложения в 2014 году – на 1945 млн.

руб.; в 2015 году – на 3420 млн. руб. Чистая прибыль организации остается в ее

распоряжении и используется на цели, предусмотренные учредительными

документами.

Представим

механизм формирования чистой прибыли организации за 2013-2015 годы в таблице

2.12, учитывая, что от прибыли до налогообложения исчисляется налог на прибыль

по ставке 18% и производятся иные отчисления в бюджет в соответствие с

законодательством Республики Беларусь.

Для

определения чистой прибыли, исчисляется налог на прибыль.

Налог

на прибыль (Нп) находится по формуле:

Нп = Пн × Нп : 100,

(2.5)

где Пн – прибыль

налогооблагаемая,

Нп

– налог на прибыль, %.

Анализ

формирования чистой прибыли в 2013-2015 года представлен в таблице 2.5.

Таблица 2.5. «Анализ формирования чистой прибыли в 2013-2015 года, млн.

руб.».

|

Показатели

|

2013 год, млн. руб.

|

2014 год, млн. руб.

|

2015 год, млн. руб.

|

Отклонение

|

|

2014-2013

|

2015-2014

|

|

Прибыль до налогообложения

|

10877

|

850

|

2715

|

-10027

|

1865

|

|

Налог на прибыль

|

2691

|

478

|

784

|

-2213

|

306

|

|

Чистая прибыль

|

8186

|

372

|

1931

|

-7814

|

1559

|

При

уменьшении прибыли от текущей деятельности и роста убытка от инвестиционной,

финансовой и иной деятельности, уменьшилась не только прибыль до

налогообложения, но и, соответственно, налог на прибыль.

Чистая

прибыль (ЧП) находится по формуле:

ЧП = Пн – Нп,

(2.6)

Чистая

прибыль за 2013 год (ЧП2013):

10877

– 2691 = 8186 млн. руб.

Чистая

прибыль за 2014 год (ЧП2014):

850

– 478 = 372 млн. руб.

Чистая

прибыль за 2015 год (ЧП2015):

2715-784=

1931 млн. руб.

Нераспределенная

прибыль в широком смысле – как прибыль, использованная на накопление, и

нераспределенная прибыль прошлых лет свидетельствуют о финансовой устойчивости

организации, о наличии источника для последующего развития.

По

итогам анализа, представленного в таблице 2.5, сделаем выводы: чистая прибыль в

2015 году увеличилась на 1559 млн. руб. или в 5,2 раза по сравнению с 2014

годом и составила 1931 млн. руб.

Факторный

анализ – анализ влияния отдельных факторов на результативный показатель с

помощью детерминированных или стохастических приемов исследования.

Причем

факторный анализ может быть как прямым, когда результативный показатель дробят

на составные части, так и обратным, когда его отдельные элементы соединяют в

общий результативный показатель. Финансовые результаты деятельности организации

являются важнейшими критериями определения эффективности производства и

проявляются в целом ряде показателей, каждый из которых имеет свое значение при

анализе

Поскольку

качество прибыли в организации зависит от величины, динамики и структуры

прибыли по текущей (основной) деятельности, обратимся к ее более детальному

исследованию в плане формирования.

Для

этого используем данные аналитической таблицы 2.6.

В

результате выявленной динамики опережения темпов роста себестоимости

реализованной продукции по сравнению с выручкой от реализации продукции,

товаров, работ, услуг, в 2014 году РУП «Минскэнерго» получило меньше валовой

прибыли по сравнению с 2013 годом. Кроме того, рост управленческих расходов на

1228 млн. руб. и расходов на реализацию на 1228 млн. руб. в 2014 году

обусловили уменьшение прибыли от реализации продукции, товаров, работ, услуг на

7057 млн. руб.

Таблица 2.6. «Анализ формирования прибыли от текущей деятельности за

2013-2015 годы, млн. руб.».

|

Показатели

|

2013 год, млн. руб.

|

2014 год, млн. руб.

|

2015 год, млн. руб.

|

Изменение

|

|

2014-2013

|

2015-2014

|

|

Выручка от реализации продукции

|

41213

|

57521

|

77030

|

16308

|

19509

|

|

Себестоимость реализованной продукции, товаров, работ,

услуг

|

24107

|

42988

|

56525

|

18881

|

13537

|

|

Валовая прибыль

|

17106

|

14533

|

20505

|

-2573

|

5972

|

|

Управленческие расходы

|

3538

|

6794

|

7959

|

3256

|

1165

|

|

Расходы на реализацию

|

1110

|

2338

|

3080

|

1228

|

742

|

|

Прибыль (убыток) от реализации продукции, товаров, работ,

услуг

|

12458

|

5401

|

9466

|

-7057

|

4065

|

|

Прочие доходы по текущей деятельности

|

12887

|

24317

|

25456

|

11430

|

1139

|

|

Прочие расходы по текущей деятельности

|

14407

|

26923

|

28787

|

12516

|

1864

|

|

Прибыль (убыток) от текущей деятельности

|

10938

|

2795

|

6135

|

-8143

|

3340

|

Таким

образом, факторами первого порядка, повлиявшими на уменьшение прибыли от

реализации продукции, товаров, работ, услуг, стали:

–

рост себестоимости (на 18881 млн. руб.), опережающий выручку от реализации

продукции, товаров, работ, услуг;

–

увеличение управленческих расходов (на 3256 млн. руб.);

–

прирост расходов на реализацию (на 1228 млн. руб.).

На

уменьшение прибыли от текущей деятельности (на 8143 млн. руб.) также повлияло

(кроме вышеназванных факторов), опережающий рост прочих расходов по текущей

деятельности по сравнению с прочими расходами по текущей деятельности.

Исследуем

динамику текущей прибыли за 2014-2015. Рост прибыли от текущей деятельности на

3340 млн. руб. произошел, главным образом, ввиду роста прибыли от реализации

продукции, товаров, работ, услуг.

Превышение

прочих расходов по текущей деятельности над аналогичного рода доходами,

уменьшило прибыль от текущей деятельности, но ее основным содержанием

по-прежнему оставалась прибыль от реализации продукции, товаров, работ, услуг.

Прибыль от реализации продукции, товаров, работ, услуг – основной вид

финансового результата организации, именно поэтому она требует анализа причин,

вызвавших ее изменение в 2014 и 2015 годах.

Прибыль

от реализации продукции, товаров, работ, услуг находится как разность между

выручкой от реализации продукции, товаров, работ, услуг и себестоимостью

реализованной продукции. Ее изменение происходит, в первую очередь, под

влиянием изменения вышеназванных показателей. Поскольку темпы роста

себестоимости в 2014 году были больше темпов роста выручки от реализации

продукции, товаров, работ, услуг, то это и обеспечило уменьшение прибыли от

реализации продукции, товаров, работ, услуг на 7057 млн. руб. по сравнению с ее

значением в 2013 году.

Проведем

факторный анализ прибыли организации за 2013-2014 годах.

Показатели

для анализа прибыли от реализации продукции, товаров, работ, услуг представим в

таблице 2.7.

Таблица 2.7. «Исходные данные для факторного анализа прибыли от

реализации продукции, товаров, работ, услуг в 2013-2014 годах»

|

Наименование

показателей

|

2013 год, млн. руб.

|

2014 год, млн. руб.

|

Отклон., +,-

|

|

1 Выручка от реализации продукции, товаров, работ, услуг

(за минусом НДС, акцизов), млн. руб.

|

41213

|

57521

|

16308

|

|

2 Себестоимость реализованной продукции, товаров, работ,

млн. руб.

|

24107

|

42988

|

18881

|

|

3 Расходы на реализацию и управленческие расходы, млн.

руб.

|

4648

|

9132

|

4484

|

|

4 Итого: расходы, млн. руб.

|

28755

|

52120

|

23365

|

|

5 Прибыль (убыток) от реализации продукции, товаров,

работ, услуг, млн. руб. (с.1-с.2-с.3-с.4)

|

12458

|

5401

|

-7057

|

|

6 Индекс отпускных цен организации

|

1,99

|

1,16

|

-0,71

|

|

7 Выручка от реализации продукции в сопоставимых ценах

(с.1: с.6), млн. руб.

|

20710

|

49587

|

28877

|

Для

проведения факторного анализа прибыли необходимо данные базового периода

пересчитать в сопоставимых ценах. По данным организации, индекс цен 2013 года

был равен 1,99, индекс цен 2014 года составил 1,16.

Данные

для расчета влияния отдельных факторов на изменение прибыли от реализации продукции,

товаров, работ, услуг сведем в таблицу 2.8.

Таблица 2.8. «Анализ факторов изменения прибыли в 2014 году».

|

Факторы изменения

прибыли от реализации продукции

|

Алгоритм расчета

|

Расчет

|

Влияние, млн. руб.

|

|

Изменение прибыли от реализации продукции, товаров, работ,

услуг ∆Пр в т.ч. за счет:

|

∆Пр = Протч –

Пр баз

|

5401-12458

|

-7057

|

|

1.1) изменения цен на реализацию продукции, товаров, услуг

∆Прц

|

∆Пр ц =

гр.3с.1 – гр.3 с.7

|

49587-20710

|

28877

|

|

1.2) объема реализованной продукции, товаров, работ, услуг

∆Ппр

|

∆Ппр =

(гр.3с.7 : гр.2.с.7 – 1) × Прбаз

|

(49587 : 20710-1)

× 12458

|

17370

|

|

1.3) изменения себестоимости продукции, товаров, услуг

∆Пс

: гр.2с.7) ×

гр3с.7

|

– (52120 : 49587 –

28755 : 20710) × 49587

|

-53304

|

Таким

образом, на уменьшение прибыли от реализации продукции, товаров, работ, услуг в

размере 7057 млн. руб. повлияло:

–

изменение цен (их рост), что вызвало прирост прибыли от реализации на 28877

млн. руб.;

–

увеличение объемов реализованной продукции, товаров, работ, услуг в

сопоставимых ценах вызвало рост прибыли от реализации продукции, товаров,

работ, услуг в размере 17370 млн. руб.;

–

за счет роста себестоимости продукции, товаров, работ, услуг произошло

уменьшение величины прибыли от реализации продукции, товаров, работ, услуг на

53304 млн. руб.

Совместное

влияние перечисленных факторов оценим балансовым методом:

-7057

= 28877 + 17370 + (-53304).

Заметим,

что по результатам факторного анализа оценивается качество прибыли.

Качество

прибыли признается высоким, если ее увеличение обусловлено ростом объема

продаж, снижением себестоимости продукции.

Низкое

качество прибыли характеризуется ростом цен на продукцию без увеличения

физического объема продаж и снижения затрат на рубль продукции.

В

нашем случае качество прибыли невысокое, так как рост затрат (себестоимости) –

основной негативный фактор, вызвавший ее уменьшение.

Аналогичного

рода оценку роста прибыли от реализации продукции, товаров, работ, услуг за

2014-2015 годы проведем в таблицах 2.9 и 2.10.

Таблица 2.9. «Исходные данные для факторного анализа прибыли от

реализации продукции, товаров, работ, услуг в 2014-2015 годах».

|

Наименование

показателей

|

2014 год, млн. руб.

|

2015 год, млн. руб.

|

Отклонение

|

|

1 Выручка от реализации продукции, (за минусом НДС,

акцизов), млн. руб.

|

57521

|

77030

|

19509

|

|

2 Себестоимость реализованной продукции, работ, услуг,

млн. руб.

|

42988

|

56525

|

13537

|

|

3 Расходы на реализацию и управленческие расходы, млн.

руб.

|

9132

|

11039

|

1907

|

|

4 Итого: расходы, млн. руб.

|

52120

|

67564

|

15444

|

|

5 Прибыль от реализации продукции, млн. руб.

(с.1-с.2-с.3-с.4)

|

5401

|

9466

|

4065

|

|

6 Индекс отпускных цен организации

|

1,16

|

1,21

|

0,05

|

|

7 Выручка от реализации продукции, в сопоставимых ценах

(с.1 : с.6), млн. руб.

|

49587

|

63661

|

14074

|

Факторный

анализ прибыли от реализации продукции, товаров, работ, услуг проведем в

таблице 2.10.

Таблица 2.10. «Анализ факторов изменения прибыли в 2015 году».

|

Факторы изменения

прибыли от реализации продукции, товаров, работ, услуг

|

Алгоритм расчета

|

Расчет

|

Сумма влияния, млн.

руб.

|

|

Изменение прибыли от реализации продукции, товаров, работ,

услуг ∆Пр в т.ч. за счет:

|

∆Пр = Протч –

Пр баз

|

77030-5401

|

19509

|

|

1.1) изменения цен на реализацию продукции, товаров,

работ, услуг ∆Прц

|

∆Пр ц =

гр.3с.7 – гр.3 с.1

|

77030-63661

|

13369

|

|

1.2) объема реализованной продукции, товаров, работ, услуг

∆Ппр

|

∆Ппр =

(гр.3с.7 : гр.2.с.7 – 1) × Прбаз

|

(63661 : 49587-1)

× 5401

|

1533

|

|

1.3) изменения себестоимости продукции, товаров, работ,

услуг ∆Пс

|

∆Пс = –

(гр.3с.4 : гр.3с.7–гр.2с.4

: гр.2с.7) ×

гр3с.7

|

– (67564 : 63661 –

52120 : 49587) × 63661

|

4607

|

Результаты

факторного анализа показали, что рост прибыли от реализации продукции, товаров,

работ, услуг в размере 19509 млн. руб. произошел в результате:

–

роста цен, что обеспечило прирост прибыли от реализации продукции, товаров,

работ, услуг на 13369 млн. руб.;

–

увеличения объемов выпуска и реализации продукции, товаров, работ, услуг, что

привело к росту прибыли от реализации продукции, товаров, работ, услуг на 1533

млн. руб.;

–

за счет относительного уменьшения себестоимости (затрат на 1 рубль

реализованной продукции), произошло увеличение прибыли от реализации продукции,

товаров, работ, услуг на 4607 млн. руб.

Совместное

влияние факторов обеспечило рост прибыли от реализации продукции, товаров,

работ, услуг в размере 19509 млн. руб.:

19509

= 13369 + 1533 + 4607.

Таким

образом, наиболее значимое влияние на динамику прибыли от реализации продукции,

товаров, работ, услуг в 2014 и в 2015 годах оказывает инфляционный фактор,

проявляющийся в росте цен, а также относительное уменьшение себестоимости

реализованной продукции, которое находит отражение в показателе затрат на 1

руль реализованной продукции.

Вся

прибыль, остающаяся в распоряжении организации, подразделяется на две части.

Первая

часть увеличивает имущество фирмы и участвует в процессе накопления, вторая –

характеризует долю прибыли, используемой на потребление. При этом не

обязательно всю прибыль, направляемую на накопление, использовать полностью.

Остаток

прибыли, не использованной на увеличение имущества, имеет резервное значение и

может быть использован в последующие годы для покрытия возможных убытков,

финансирования различных расходов.

Использование

чистой прибыли в рамках РУП «Минскэнерго» предполагает ее направление на

потребление (дополнительное материальное поощрение работников и на

финансирование объектов социальной инфраструктуры), выплату материального

поощрения и в оставшейся части – на формирование собственного капитала.

Распределение

чистой прибыли РУП «Минскэнерго» представлено в таблице 2.11.

Таблица 2.11. «Анализ распределения чистой прибыли в 2013-2015 годах,

млн. руб.».

|

Показатели

|

2013 год, млн. руб.

|

2014 год, млн. руб.

|

2015 год, млн. руб.

|

Отклонение

|

|

2014-2013

|

2015-2014

|

|

Чистая прибыль

|

8186

|

372

|

1931

|

-7814

|

1559

|

|

Использование чистой прибыли:

|

|

|

|

|

|

|

на потребление

|

5453

|

358

|

-

|

-5095

|

-358

|

|

на выплату материального поощрения

|

164

|

7

|

30

|

-157

|

23

|

|

на формирование собственного капитала

|

2569

|

7

|

1901

|

-2562

|

1894

|

Как

можно отметить, в зависимости от объема чистой прибыли и стоящих задач перед

организацией, размеры средств, направляемых на потребление, менялись. Так,

размеры отчислений из чистой прибыли на потребление в 2014 году уменьшились по

сравнению с 2013 годом на 5095 млн. руб.

Необходимость

обновления основных средств в 2015 году привела к тому, что вся полученная

чистая прибыль за 2015 год направлялась на накопление в виде формирования

нераспределенной прибыли в собственном капитале фирмы.

Чистая

прибыль организации была направлена на выплату материального поощрения в

размере 30 млн. руб. и в размере 1901 млн. руб. – на увеличение собственного

капитала.

Нераспределенная

прибыль в собственном капитале организации снизилась в 2014 году по сравнению с

2013 годом на 2562 млн. руб.; в 2015 году по сравнению с 2014 годом произошел

ее рост на 1894 млн. руб.

Структуру

распределения чистой прибыли представим в таблице 2.12.

Таблица 2.12. «Структура использования чистой прибыли РУП «Минскэнерго» в

2013-2015 годах, процентах».

|

Показатели

|

2013 год, %

|

2014 год, %

|

2015 год, %

|

Отклонение, п.п.

|

|

2014-2013

|

2015-2014

|

|

Чистая прибыль

|

100,0

|

100,0

|

100,0

|

0,0

|

0,0

|

|

Использование чистой прибыли:

|

|

|

|

|

|

|

на потребление

|

66,61

|

96,24

|

0,00

|

29,62

|

-96,24

|

|

на выплату материального поощрения

|

2,00

|

1,88

|

1,55

|

-0,12

|

-0,33

|

|

на формирование собственного капитала

|

31,38

|

1,88

|

98,45

|

-29,50

|

96,56

|

Как

было отмечено выше, распределение и использование чистой прибыли основано на

финансовой и инвестиционной политике организации. Поэтому в 2013 году на

потребление было направлено 66,61% от ее размера; в 2014 году – 96,24%, то есть

на 29,62 п.п. больше, но в абсолютном размере на потребление пришлось средств в

15,23 раза меньше, чем в 2013 году.

На

потребление в 2015 году не было направлено средств, формирующих чистую прибыль.

Доля материального поощрения была относительно небольшой и на протяжении

изучаемого периода она снижалась. Так, если удельный вес материального

поощрения в 2013 году составлял 2,0% от чистой прибыли, то в 2014 году – 1,88%,

в 2015 году – 1,55%.

Доля

средств из чистой прибыли, направляемая на накопление в 2014 году снизилась по

сравнению с 2013 годом на 29,5 п.п. и составила 1,88%. В 2015 году из общего

объема чистой прибыли на накопление было направлено 98,45% чистой прибыли

фирмы.

Таким

образом, ярко выраженная динамика распределения чистой прибыли присутствует

только в уменьшении доли выплат материального поощрения работникам РУП «Минскэнерго».

Показатели эффективности использования персонала

представим в таблице 2.13.

Таблица 2.13. «Показатели

эффективности использования персонала».

|

Показатели

|

2013 год

|

2014 год

|

2015 год

|

Изменение, +/-

|

Темп роста, %

|

|

2014 / 2013

|

2015 / 2014

|

2014 / 2013

|

2015 / 2014

|

|

Среднемесячная заработная плата по организации, тыс. руб.

|

1527,3

|

3298,8

|

4080,2

|

1771,5

|

781,4

|

216,0

|

123,7

|

|

Среднегодовая выработка на одного работника, млн. руб.

|

86,9

|

147,8

|

192,3

|

60,9

|

44,5

|

170,1

|

130,1

|

Как видно по данным таблицы 2.13,

эффективность использования персонала организации (по данным среднегодовой

выработки) выросла в 2,2 раза в 2015 году по сравнению с 2013 годом или на

105,4 млн. руб. в расчете на одного среднесписочного

работника.

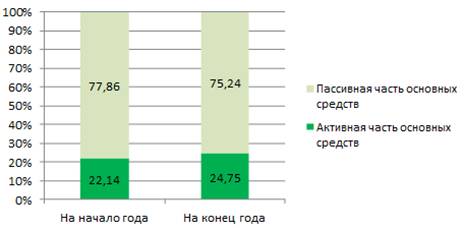

Анализ

основных средств организации предполагает исследование их наличия, состава,

структуры и движения. Важным фактором увеличения производства продукции

является обеспеченность промышленных организаций, каким и является РУП

«Минскэнерго», основными средствами в необходимом количестве и ассортименте.

Организация

имеет и использует основные средства для производства продукции. Произведем

анализ наличия и обновления основных средств в 2015 году в таблице 2.14,

составленной по данным «Отчета о наличии и движении основных средств и других

долгосрочных активов».

Таблица 2.14. «Наличие, движение и структура основных средств в 2015

году».

|

Наименование

показателей

|

На начало года

|

Поступило в течение

года

|

Выбыло в течение

года

|

На конец года

|

|

млн. руб.

|

уд. вес, %

|

млн. руб.

|

уд. вес, %

|

млн. руб.

|

уд. вес, %

|

млн. руб.

|

уд. вес, %

|

|

Всего основные средства

в том числе:

|

52844

|

100

|

2143

|

100

|

167

|

100

|

54820

|

100

|

|

Здания

|

39307

|

74,38

|

37

|

1,73

|

0

|

-

|

39344

|

71,77

|

|

Сооружения

|

1313

|

2,48

|

0

|

-

|

7

|

4,19

|

1306

|

2,38

|

|

Передаточные устройства

|

519

|

0,98

|

75

|

3,50

|

0

|

-

|

594

|

1,08

|

|

Машины и оборудование

|

10568

|

20,00

|

1836

|

85,67

|

156

|

93,41

|

12248

|

22,34

|

|

Транспортные средства

|

759

|

1,44

|

42

|

1,96

|

3

|

1,80

|

798

|

1,46

|

Инструмент, инвентарь и принадлежности

|

372

|

0,70

|

153

|

7,14

|

1

|

0,60

|

524

|

0,96

|

|

Другие виды основных средств

|

6

|

0,01

|

0

|

-

|