Державне регулювання грошового ринку в Україні

Державне

регулювання грошового ринку в Україні

План

Вступ

1. Теоретичні основи

регулювання грошового ринку

.1 Сутність грошового

ринку

.2 Законодавча база

грошового ринку в Україні

. Аналіз сучасного стану

грошового ринку України

.1 Тенденції розвитку

грошового ринку

.2 Аналіз платіжного

балансу України за 2010-2013 рр.

.3 Характеристика операцій

на міжбанківському валютному ринку

. Напрямки вдосконалення

регулювання грошового ринку в Україні

.1 Перспективи розвитку

грошового ринку України

.2 Заходи щодо

вдосконалення законодавчої бази грошового ринку

Висновки

Список використаних джерел

Вступ

Гроші - це невід'ємна частина

фінансової системи кожної країни. Стабільність економічного розвитку залежить

від того, як функціонує грошова система. Чим краще розвинена економіка в

країні, тим більше добробут кожної людини.

Сучасна людина не може уявити своє

життя без грошей. Їх поява значно полегшило процес купівлі-продажу. Раніше

людям доводилося здійснювати натуральний обмін (бартер). Це займало дуже багато

часу, тому що необхідно було знайти людину, у якого був би товар необхідний вам

і якій бажав би придбати те, що є у вас. У процесі пошуку товар міг

зіпсуватися, тобто втратити свою цінність, що призводило до високих витрат.

Гроші ж мають здатність зберігати свою цінність в часі. Вони виникли на певному

етапі господарського життя суспільства, але проблеми їх використання займають

важливе місце в життєдіяльності, як цілої держави, так і окремої людини.

У разі сучасного глобального ринку

кошти легко переміщаються через кордон держав, між інвесторами і

позичальниками, між покупцями і продавцями.

Грошовий ринок - це особливий сектор

ринку, на якому здійснюються купівля та продаж грошей як специфічного товару,

формуються попит, пропозиція і ціна на цей товар. Визначальний вплив зміни

попиту та пропозиції грошей на ставку процента як їх ціну є свідченням

підпорядкованості грошового ринку загальним закономірностям функціонування

ринку взагалі.

Механізм грошового ринку має істотні

відмінності від механізму звичайного товарного ринку: продаж грошей виступає у

формі надання позичок чи купівлі особливих фінансових інструментів; купівля

грошей - у формі одержання позичок чи продажу таких фінансових інструментів;

попит на гроші - у формі бажання економічних суб'єктів мати у своєму

розпорядженні певну масу грошей на визначену дату; пропозиція грошей - у формі

запасу грошей, який економічні суб'єкти готові передати у тимчасове

користування; ціна грошей - у формі процента.

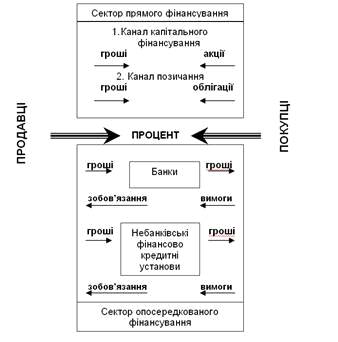

В інституційній моделі грошового

ринку виокремлюються два сектори з різним характером руху грошей - сектор

прямого фінансування і сектор опосередкованого фінансування. Перевагою першого

сектора є те, що безпосередній характер взаємовідносин між продавцями

(кредиторами) і покупцями (позичальниками) істотно знижує їх витрати на

здійснення операцій. Перевагою другого сектора є те, що участь у

взаємовідносинах між кредиторами і позичальниками фінансових посередників

істотно знижує ризики, пов'язані з розміщенням грошових коштів.

Значення грошового ринку важко

переоцінити. Ціна, через яку продаються і купуються гроші, визначає

життєздатність економічної політики держав . Отже, тема даної курсової роботи

«Державне регулювання грошового ринку» є вищого рівня актуальною.

Мета курсової роботи - визначення

загальної суті грошового ринку, дослідження її сучасного стану в Україні та

виявлення перспектив розвитку.

З огляду на визначену мету були

поставлені та вирішувались наступні завдання:

- дослідити поняття

та особливості функціонування грошового ринку;

- здійснити аналіз

грошового ринку України в ракурсі обертання його основних інструментів;

- визначити недоліки

діяльності грошового ринку України , запропонувати можливі шляхи їх усунення;

Об’єктом даної роботи є теоретичні

засади економіки в області грошового ринку.

Предметом є - аналіз грошового ринку

України.

Розділ I. Теоретичні основи

регулювання грошового ринку

.1 Сутність грошового ринку

Для розвитку економіки завжди

потрібен мобілізація тимчасово вільних коштів фізичних юридичних осіб та його

розподіл і перерозподіл на комерційній основі між різними секторами економіки.

У ефективно функціонуючої економіці той процес складає фінансові ринки.

Грошовий ринок - частина ринку

позикових капіталів, де здійснюються переважно короткострокові (від одного дня

до одного року) депозитно-позикові операції, що обслуговують головним чином рух

оборотного капіталу фірм, короткострокових ресурсів банків, установ, держави і

приватних осіб.

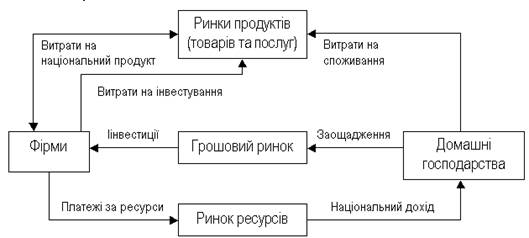

Грошовий ринок складається з

багатьох потоків, за якими грошові кошти переміщаються від власників заощаджень

до позичальників та інвесторів(Рис.1)

Рис.1. Потоки грошових коштів

В ринковій економіці грошовий (ринок

охоплює сукупності операцій з короткотерміновим і довгостроковим позиковим

капіталом. Основним джерелом його утворення стають заощадження домашніх

господарств. Як правило, їх акумулюють фінансові посередники і на ринковій

основі передають у позику функціонуючим товаровиробникам як інвестиції.

Математичний вираз цього процесу (Г - Г) - нібито беззмістовний, але насправді

купівля грошей на ринку - не кінцева самоціль. Добуті тут гроші стають

допоміжним інструментом, що використовується для розширення виробництва й

обслуговування товарів. Тобто це особливий сектор ринку, на якому купують і

продають гроші як специфічний товар, формується попит і пропозиція та ціна

цього товару з метою перетворення у інвестиції:

Специфіка грошей як абсолютно

ліквідного активу визначає такі особливості грошового ринку:

) купівля-продаж грошей відбувається

лише тоді, коли вони є вільні у наявності в одних суб´єктів

та створилися потреби їх витрачання іншими;

) передача товар - гроші

відбувається умовно у формі позички під зобов´язання

повернути кошти у встановлений строк або у вигляді купівлі облігацій, акцій,

векселів, депозитних сертифікатів та інших фінансових інструментів;

) внаслідок купівлі-продажу грошей

власник (продавець грошей) не втрачає права власності на відповідно продану

суму грошей, а добровільно передає право розпорядження нею покупцеві лише на

заздалегідь визначених умовах;

) у момент продажу продавець не

отримує еквівалента, а покупець - відповідного реального права власності. Він

розпоряджається купленим як ліквідністю тимчасово, тобто не відчужує

еквівалентну суму вартості в товарній формі;

) на грошовому ринку гроші

перетворюються у визначальний об´єкт,

у їх самоціль. Вони передаються власниками у чуже розпорядження прямо, а не в

обмін на товари. Водночас покупець прагне отримати їх у використання на таких

самих засадах, як і товар. Ось чому куплена вартість рухається лише у грошовій

формі, в односторонньому порядку з поверненням до власника.

Метою цього переміщення стає

отримання додаткового доходу (Г - Г) у вигляді відсотка як плати за тимчасову

відмову від користування цими грошима і передачу цього права іншій особі.

Покупець, зі свого боку, має намір отримати додатковий дохід внаслідок

розширення своєї виробничої й комерційної діяльності.

Купівля грошей на грошовому ринку

набуває форми їх передачі у тимчасове користування під відповідні інструменти

(цінні папери), які на ринку грошей діють аналогічно ролі грошей на товарному

ринку. Механізм взаємодії попиту і пропозиції грошей ми можемо спостерігати на

рисунку 2.

Рис.2. Загальна схема взаємозв´язку

між об´єктами та

інструментами грошового ринку

Інструментами грошового ринку є

векселі, депозитні сертифікати, банківські акцепти. Його основні інститути -

банки, облікові установи, брокерські й дилерські фірми. За джерела ресурсів правлять

кошти, залучені банківською системою. Основними позичальниками є фірми,

кредитно-фінансові інститути, держава, населення. Слід мати на увазі, що

грошовий ринок - важливий об'єкт державного регулювання. Держава використовує

його ресурси для фінансування своїх видатків і покриття бюджетного дефіциту.

Всі інструменти грошового ринку

поділяють на:

- неборгові (пайові);

- боргові.

До неборгових належать зобов´язання,

які надають право участі в управлінні діяльністю покупця грошей. Зокрема, за

продавцем зберігається право власності й отримання доходу. До певної міри право

розпорядження надають акції, деривативи (встановленої форми фінансові

документи, які засвідчують право власності й отримання доходу), паї та страхові

поліси.

До боргових інструментів грошового

ринку належать усі зобов´язання

покупця повернути продавцеві отриману від нього суму грошей і сплатити належний

дохід. Залежно від міри та умов передачі прав боргові зобов´язання

поділяються на:

) депозитні зобов´язання,

за допомогою яких гроші передаються у повне розпорядження покупця за умов їх

повернення у вказаний термін і сплати відсоткового доходу (або без нього).

Депозитні зобов´язання

за отримані гроші передають переважно банки. Залучення коштів вони здійснюють у

формі відкриття поточних і строкових рахунків, депозитних і ощадних угод

(сертифікатів), трастових вкладів;

) позичкові зобов´язання.

На їх основі продавці передають гроші з певними обмеженнями прав їх

використання. Зокрема, застосовується зазначення на які цілі має

використовуватися позичка, належні гарантії повернення, ступінь окупності

проекту, що фінансується. Позичкові зобов´язання

набули таких форм: кредитних угод, облігацій, бонів, векселів тощо. Надалі вони

можуть самостійно вільно обертатися на ринку цінних паперів.

Усі види інструментів грошового

ринку можна поділити на три групи:

- позичкові угоди,

якими оформлюються відносини між банками і клієнтами;

- цінні папери, якими

реалізуються переважно прямі відносини між покупцями і продавцями грошей;

- валютні цінності -

відносини між власниками двох різних валют.

Інструменти грошового ринку самі набувають

здатності до обігу. Найбільшою мірою ця здатність властива цінним паперам і

валютним цінностям, що дає підстави виділити відповідні ділянки грошового

ринку в самостійні ринки - цінних паперів та валютний. У розвинутих ринкових

економіках поширена також купівля-продаж банківських позичкових вимог та

зобов’язань, що дає підстави говорити про ринок позичкових угод як про

самостійний вид грошового ринку.

Грошовому ринку властиві елементи

звичайного ринку - попит, пропозиція, ціна. Особливості грошового ринку

визначають особливості кожного з елементів: попит має форму попиту на позики,

пропозиція - форму пропозиції позик, а ціна - форму відсотка на позичені кошти.

Розмір відсотка визначається не

величиною вартості, яку несуть у собі позичені гроші, а їх споживчою вартістю -

здатністю надавати позичальнику потрібні блага. Тому розмір відсоткового

платежу залежить не лише від розміру позики, а й від терміну її дії.

На грошовому ринку розрізняють

кілька видів відсотків:

- облігаційний;

- банківський;

- обліковий;

- міжбанківський.

Облігаційний відсоток - норма

доходу, встановлена за цінними паперами. Він має забезпечити зацікавленість

інвесторів у вкладанні грошей у цінні папери. Цей відсоток повинен мати вищу

ставку, ніж відсоток за банківськими депозитами, оскільки останні ліквідніші,

ніж цінні папери.

Позиковий відсоток - норма доходу,

яку стягує банк із позичальників за користування позиченими коштами. Ставки

позикового відсотка повинні бути вищими за ставки депозитного відсотка,

оскільки за рахунок цієї різниці в ставках банки одержують дохід, який

називається маржею, і формують свій прибуток.

Міжбанківський відсоток - це

відсоток по кредитах, що видаються одним комерційним банком іншому.

Депозитний відсоток - норма доходу,

яку виплачують банки своїм клієнтам за їхніми депозитами.

Облігаційний та депозитний відсотки

визначають первинну ціну, яку мають гроші на початковому етапі надходження на

грошовий ринок. Їхній рівень визначає дохідність найбільш представницьких

фінансових активів - облігацій та депозитів. Тому рівень ставок е

найвідчутнішим стимулятором пропозиції грошей на ринку.

Обліковий відсоток є нормою доходу,

яку Центральний банк стягує із комерційних банків за позики, видані під заставу

комерційних векселів.

Отже, Центральний банк може

використовувати ставку відсотка як інструмент вирівнювання циклічних коливань -

стримувати їх на стадії зростання і стимулювати на стадії спаду. Відсоток -

важливий інструмент банківської політики, банківської конкуренції, водночас

важливий фактор консолідації банків у цілісну систему. Без правильного

використання цього інструмента неможливо забезпечити ефективне функціонування

банківської системи.

Суб´єктами

грошового ринку діють юридичні та фізичні особи. Але переважно в операціях

купівлі-продажу грошей приймають участь банки, державні структури, спеціальні

кредитно-фінансові інститути та інші посередники, які купують і продають, як

правило, короткострокові боргові зобов´язання.

Але головними традиційними учасниками грошового ринку стають комерційні банки,

які фактично діють як постійні продавці і покупці грошових коштів. Держава на

грошовий ринок переважно виходить як позичальник. Поряд з традиційними

учасниками в операціях купівлі-продажу грошей виступають професійні

посередники: маклери, дилери, облікові доми та інші учасники.

Об'єктом купівлі-продажу на

грошовому ринку є тимчасово вільні грошові кошти. Передавання грошей від одного

суб'єкта грошового ринку до іншого має місце за умови, що в одного з них вони

тимчасово є вільними і немає потреби в негайному їх витрачанню на купівлю

матеріальних благ, а в іншого суб'єкта їх немає взагалі, але є нагальна потреба

в грошових коштах.

Всю сукупність операцій на грошовому

ринку можна поділити на три групи:

- з продажу грошей;

- купівлі грошей;

- посередницькі

операції.

Як правило, гроші продають сімейні

господарства, а купують їх інвестори, тобто фірми, компанії, державні структури

тощо.

Ринок грошей складається з певних

елементів. До складу грошового ринку належать:

)Обліковий ринок - це ринок, на

якому позичальник (господарюючий суб’єкт або банк) отримує гроші, обліковуючи

свої короткострокові цінні папери, наприклад комерційні векселі. Унаслідок

значного поширення короткострокових грошових зобов’язань (комерційні та

казначейські векселі, бони тощо) операції на цьому ринку дуже поширені.

Проте в Україні комерційні векселі

не стали ще дуже поширеним інструментом, і тому цей ринок поки що знаходиться в

стадії формування. Але в цілому, з огляду на розвиток ринкової економіки в

нашій країні, цей ринок має великі перспективи.

)Міжбанківський ринок - це ринок, на

якому суб’єктами виступають банки, а суть операцій зводиться до того, що одні

банки розміщують свої тимчасово вільні кошти, а інші їх отримують на умовах

платності, терміновості і повернення, тобто один банк надає іншому

короткостроковий кредит. Найчастіше це здійснюється у вигляді міжбанківських

депозитів. Необхідність таких запозичень часто викликана потребою в дотриманні

якихось нормативів центрального банку. Наприклад, в Україні серед інших

нормативів це може бути норма обов’язкових резервів. Поширеною причиною таких

кредитів часто стає й необхідність певного регулювання балансу банку. Ці

кредити, як правило, короткострокові (від двох днів до року) і коштують для

позичальника досить дорого. Зазначена причина пояснює той факт, що кошти,

залучені банком на міжбанківському ринку, рідко використовуються для

кредитування господарюючих суб’єктів.

)Валютний ринок - це ринок, де

здійснюється купівля-продаж валют на основі попиту та пропозиції. Необхідність

існування такого сектору грошового ринку пов’язана перш за все з тією

обставиною, що єдиного платіжного засобу для всіх країн не існує. Тому

розрахунки за міжнародними торговельними операціями здійснюються або у валюті

країни-експортера, або в конвертованій валюті. Це робить необхідним операції на

валютному ринку, де валюта купується і продається як на момент виникнення

попиту-пропозиції на неї (касові угоди), так і через певний термін (строкові

угоди).

За інституційним критерієм грошовий

ринок можна поділити на два сектори (Рис.3):

- сектор прямого

фінансування;

- сектор

опосередкованого фінансування.

Пряме фінансування - переміщення грошей

по каналах ринку безпосередньо від їх власника до того, хто їх потребує для

реального використання.

Опосередковане фінансування - рух

коштів від власника до їх споживача по каналах ринку через фінансових

посередників.

Рис. 3. Інституційна модель

грошового ринку.

У першому секторі продавці і покупці

грошей зустрічаються безпосередньо і всі питання купівлі - продажу вирішують

прямо один з одним. Працюючі тут брокери виконують скоріше технічну роль

звичайних посередників.

У другому секторі зв’язок між

продавцями і покупцями грошей реалізуються через фінансових посередників, які

спочатку акумулюють у себе ресурси, що пропонуються на ринку, а потім продають

їх покупцям від свого імені (на комерційних засадах). Вони можуть самі

створювати вимоги і пропозиції, які виступають самостійними об’єктами

(інструментами) грошового ринку. Тому фінансові посередники ІІ-го сектору

грошового ринку не є технічними посередниками І-го.

Загалом, місце і роль грошового

ринку можна визначити так:

) З нього розпочинається

кругообіг індивідуального капіталу і рух грошей, що його обслуговують. На ньому

ж і завершується кожний окремий економічний цикл:

) Завдяки грошовому ринку формується

величина відсотку як ринкової ціни грошей. Це найважливіший економічний

показник, що визначає динаміку зростання відтворювального процесу.

) Механізм грошового ринку здійснює

перерозподіл грошових ресурсів у найефективніші галузі і сектори економіки та

забезпечує збалансування грошових потоків індивідуальних суб´єктів

економічного життя та грошового обороту в цілому.

) На макроекономічному рівні

грошовий ринок обслуговує оборот усього суспільного капіталу і діє як провідний

складовий структурний елемент грошового обороту у формі організації та руху

суспільного капіталу країни.

) Взаємодія вартості та ціни грошей

на ринку формується на основі методологічних засад теорії маржиналізму. Тобто

вартість грошей визначається не сукупністю затрат суспільно-необхідної праці та

затрат основних факторів виробництва, а ступенем корисності грошей та їх

кількісного пропонування.

1.2 Законодавча база грошового ринку

в Україні

В Україні поступово формуються

правові норми грошового ринку. Слід зрозуміти основні положення того, що

економічні відносини, які складаються на грошовому ринку, повинні регулюватися

законодавчо. Закони, що регулюють ринок і встановлюють над ним контроль,

створюються поступово, по мірі розвитку ринкових відносин в цілому і фінансових

відносин зокрема. Знайомство з розвитком законодавства у країнах з ринковою

економікою, по-перше, дозволяє надати критичну оцінку законодавству України з

грошового ринку; по-друге, допоможе зрозуміти, яким чином і в якому напрямі

необхідно вдосконалювати вітчизняне законодавство з урахуванням специфіки

економічного і соціального розвитку України.

Правові основи організації грошового

обігу в Україні закладено в Конституції України та в законах України "Про

Національний банк України", "Про платіжні системи та переказ коштів в

Україні". Регулювання грошового обігу є важливим напрямом діяльності

держави у сфері фінансів.

Головними завданнями правового

регулювання грошового обігу в Україні є:

- забезпечення

чіткого розмежування повноважень і відповідальності у сфері грошового обігу між

органами держави;

- забезпечення

оперативності регулювання і контролю грошового обігу в країні;

- підтримання

необхідного темпу зростання грошової маси в обігу і правильного співвідношення

між готівковим і безготівковим обігом з метою ефективного функціонування

економіки країни.

Важливу роль в організації грошового

обігу відіграють норми Конституції України. У ст. 92 Конституції України

передбачено, що засади створення і функціонування грошового ринку, статус

національної валюти, а також статус іноземних валют на території України

встановлено виключно законами України.

У ст. 100 Конституції України

визначено, що основні засади грошово-кредитної політики та здійснення контролю

за її проведенням покладено на Раду НБУ.

У Конституції України також

закріплено, що офіційною грошовою одиницею України є гривня, а основною

функцією НБУ є забезпечення стабільності грошової одиниці України (ст. 99).

У створенні грошової системи в

Україні чільну роль відіграв Указ Президента України від 25 серпня 1996 р. №

762/96 "Про грошову реформу в Україні", яким було введено в обіг

національну грошову одиницю - гривню1, що забезпечила економіку національною

валютою. Зазначений Указ передбачав введення в обіг банкнот вартістю 1,2,

5,10,20, 50 і 100 грн, пізніше було випущено в обіг 200 і 500 грн.

Для проведеної грошової реформи був

характерний ряд моментів:

- курс обміну

становив 100 000 крб. за одну гривню (тобто 1,76 грн за долар США);

- на обмін банкнот

було встановлено межу 100 млн грн; обмін банківських депозитів проводився без

обмежень;

- із першого дня

обміну грошей ціни на всі товари та послуги заморожувалися строком на один

місяць;

- із дня уведення

гривню можна було обмінювати на будь-яку іноземну валюту, а карбованець з того

самого дня втрачав таку можливість;

- обмінні пункти

обмежилися чотирма державними банками та певними спеціально уповноваженими

пунктами обміну валют.

Отже, проведення безконфіскаційної

грошової реформи мало стати суто технічним процесом - простою заміною одних

банкнот на інші та сприяти стабільності валютного курсу шляхом проведення

послідовної монетарної та податково-бюджетної політики. Конкретний механізм

реалізації грошово-кредитної політики передбачено в розділах IV і V Закону

України "Про Національний банк України". У ст. 25 цього Закону

визначено, що основними економічними засобами і методами грошово-кредитної

політики є регулювання обігу грошової маси через:

- визначення та

регулювання норм обов'язкових резервів для комерційних банків;

- процентну політику;

- рефінансування

комерційних банків;

- управління

золотовалютними резервами;

- операції з цінними

паперами (крім цінних паперів, що підтверджують корпоративні права), у тому

числі з казначейськими зобов'язаннями, на відкритому ринку;

- регулювання імпорту

та експорту капіталу;

- емісію власних

боргових зобов'язань та операції з ними.

Фінансова діяльність домогосподарств

(населення) регулюється Конституцією України (ст. 42, 43, 67) та спеціальними

законами. Наприклад, у ст. 43 Основного Закону зазначено, що кожна особа має

право на працю, що включає можливість заробляти на життя працею, яку вона

вільно обирає або на яку добровільно погоджується; у ст. 67 наголошується, що

кожен зобов'язаний сплачувати податки і збори у порядку і розмірах,

встановлених законом, та щороку подавати в органи податкової служби за місцем

проживання (реєстрації) декларації про свій матеріальний стан і доходи за

минулий рік у порядку, встановленому законом.

Особлива роль у здійсненні грошової

політики держави покладено на НБУ, який відповідно до ст. 33 Закону України

"Про Національний банк України" здійснює такі повноваження щодо

організації готівкового грошового обігу:

виготовлення та зберігання банкнот і

монет;

створення резервних фондів банкнот і

монет;

встановлення номіналів, систем

захисту, платіжних ознак та дизайну грошових знаків;

встановлення порядку заміни

пошкоджених банкнот і монет;

встановлення правил випуску в обіг,

зберігання, перевезення, вилучення та інкасації готівки;

визначення вимог стосовно технічного

стану й організації охорони приміщень банківських установ;

визначення порядку ведення касових

операцій для банків, інших фінансово-кредитних установ, підприємств і

організацій.

За НБУ закріплено монопольне право

здійснювати емісію національної валюти та організувати її обіг. Йому належить

не тільки виняткове право введення в обіг (емісію) гривні і розмінної монети,

організація їх обігу, а й вилучення з обігу.

Випуск та обіг на території України

інших грошових одиниць і використання грошових сурогатів як засобу платежу

заборонено. Офіційне співвідношення гривні та золота або інших дорогоцінних

металів не встановлюється.

Гривня (банкноти і монети) як

національна валюта є єдиним законним платіжним засобом на території України,

приймається усіма фізичними і юридичними особами без будь-яких обмежень на всій

території України за всіма видами платежів, а також для зарахування на рахунки,

вклади, акредитиви та для переказів.

НБУ встановлює офіційний курс гривні

до іноземних валют та оприлюднює його. Для регулювання курсу гривні щодо

іноземних валют НБУ використовує золотовалютний резерв, купує і продає цінні

папери, встановлює і змінює ставку рефінансування та застосовує інші

інструменти регулювання грошової маси в обігу.

Умови та порядок обміну гривні на

іноземну валюту встановлює НБУ. НБУ не може обмежувати права суб'єктів

валютного ринку на здійснення операцій з іноземною валютою, гарантовані їм

законом.

НБУ, комерційні банки зобов'язані

вилучати фальшиві, підроблені або такі, що не мають необхідних ознак

платіжності, грошові знаки. Порядок вилучення таких грошових знаків, а також

порядок обміну зношених і пошкоджених грошових знаків встановлює НБУ.

НБУ зобов'язаний офіційно через

засоби масової інформації повідомляти про вилучення з обігу грошових знаків

України.

Спеціальною компетенцією в сфері

управління грошовим обігом наділене Державне казначейство України.

Згідно зі ст. 43 Бюджетного кодексу

України цей орган забезпечує казначейське обслуговування бюджетних коштів на

основі ведення єдиного казначейського рахунку, відкритого у Національному банку

України.

В органах Державного казначейства

України бюджетним установам відкриваються рахунки в установленому

законодавством порядку. Державне казначейство України веде бухгалтерський облік

усіх надходжень Державного бюджету України та за поданням органів, що

контролюють справляння надходжень бюджету, здійснює повернення коштів,

помилково або надміру зарахованих до бюджету, а також здійснює контроль за

відповідністю кошторисів розпорядників бюджетних коштів розпису бюджету та ін.

В організації готівкового обігу

важливу роль відіграють банківські установи, основними завданнями яких є:

повне та своєчасне забезпечення

потреб економіки в готівкових коштах;

забезпечення своєчасної видачі

готівки підприємствам, підприємцям, установам на оплату праці та інші цілі;

створення умов для залучення готівки

до банків;

сприяння скороченню використання

готівки в розрахунках за товари і послуги шляхом упровадження прогресивних форм

безготівкових розрахунків.

Необхідною умовою безперебійного

функціонування економічної системи країни є забезпечення ефективності та

стабільності платіжної системи, тобто набору платіжних інструментів,

організаційних правил, банківських процедур, а також міжбанківських систем

переказу коштів, які забезпечують грошовий обіг.

Важливу роль у встановленні правової

основи функціонування платіжних систем відіграє Закон України від 5 квітня 2001

р. "Про платіжні системи і переказ коштів в Україні". У цьому Законі

визначено загальні засади функціонування платіжних систем в Україні, поняття та

загальний порядок здійснення переказу грошей в межах України і відповідальність

суб'єктів, захист інформації у проведенні переказу грошей.

Отже, грошова система створюється

державою в особі зазначених органів і має нормативно-правовий характер. Ключову

роль в організації та функціонуванні грошової системи держави відіграють

Верховна Рада України, Кабінет Міністрів України та НБУ. НБУ проводить суворе

розмежування сфер готівкового і безготівкового грошового обігу на території

України, надаючи особливе значення нормативному регулюванню готівкового

грошового обігу.

Щодо використання технічних

можливостей міжнародних платіжних систем в Україні, то відповідно до Закону

України "Про платіжні системи та переказ грошей в Україні", банки,

клірингові установи, а також інші установи, що надають фінансові послуги, мають

право укладати договори з платіжними організаціями міжнародних платіжних систем

про членство або про участь у цих системах після отримання ними відповідного

дозволу НБУ.

Концепція поширення безготівкових

розрахунків з використанням спеціальних платіжних засобів (постанови КМУ і НБУ

від 26 травня 2006 р.) спрямована на створення умов для поліпшення структури

грошового обігу та скорочення частки готівкових розрахунків шляхом поширення

безготівкових розрахунків із використанням спеціальних платіжних засобів. Метою

Концепції є:

- збільшення

інвестиційних можливостей банківської системи шляхом залучення коштів населення

на банківські рахунки;

- зменшення кількості

зловживань у сфері економіки;

- зменшення

готівкових платежів поза банками;

- підвищення

заінтересованості населення у користуванні платіжними картками, в т. ч.

розширення банками можливостей використання кредитної схеми розрахунків;

- зменшення витрат,

пов'язаних з підтримкою готівкового грошового обігу, шляхом впровадження

безготівкових розрахунків з використанням платіжних карток у сфері торгівлі та

послуг;

- запровадження

електронної комерції. Основні напрями реалізації Концепції:

- розширення сфери

застосування безготівкових розрахунків з використанням платіжних карток;

- удосконалення

нормативно-правової бази, що регулює функціонування платіжних систем та

використання платіжних карток;

- забезпечення

безпеки здійснення безготівкових розрахунків з використанням платіжних карток,

у т. ч. шляхом застосування смарт-карток;

- запровадження нових

технологій у системах масових безготівкових розрахунків;

- удосконалення

регулювання правовідносин учасників безготівкових розрахунків платіжними

картками;

- здійснення емісії

та еквайрингу (діяльність щодо технологічного, інформаційного обслуговування

торговців та виконання розрахунків з ними за операції, які здійснені із

застосуванням спеціальних платіжних засобів) платіжних карток у банках,

закладах торгівлі, громадського харчування та послуг;

- розвиток

виробництва платіжних терміналів, банківських автоматів, інших технічних і

програмних засобів (компонентів платіжних систем), які використовуються в

платіжних системах;

- прискорення

розроблення технологій з використанням смарт-карток у системах масових

безготівкових розрахунків, гармонізованих з міжнародними стандартами;

- підвищення рівня

захисту прав держателів платіжних карток тощо.

грошовий ринок валютний

Розділ II. Аналіз сучасного стану

грошового ринку України

.1 Тенденції розвитку грошового

ринку

Процеси та тенденції, що

супроводжують розвиток світового фінансового ринку, ставлять перед фінансовою

системою України кардинально нові завдання і проблеми. Одним із важливих

завдань на сучасному етапі є забезпечення внутрішніх передумов для створення

стабільного і конкурентоспроможного національного фінансового ринку, який би

забезпечував фінансову безпеку держави в умовах глобалізації.

Про темпи розвитку грошового ринку в

Україні можна судити зокрема за темпами і обсягами кредитування. З початку 2011

року обсяг кредитів, наданих у національній валюті, збільшився на 49,10% ,

водночас в іноземній валюті відбулося зменшення - на -9,45%. Обсяг кредитів,

наданих юридичним особам, збільшився на 20,52%, а населенню знизився - на

-10,41%. Строкова структура кредитів упродовж зазначеного періоду

характеризувалася збереженням на досить високому рівні (рис. 2.1.1.).

Рис. 2.1.1. Зміна обсягів кредитів,

які надавались українськими банками фізичним особам у національній та іноземній

волюті.

Аналізуючи дані з рисунку 2.1.1.

можемо зробити висновки, що кредити надані фізичним особам в національній

валюті збільшилися - на 91,76%, а в іноземній валюті значно зменшилися - на

-51,82%. Це спричинено тим, що курс валюти значно зріс. Тобто брати кредити в

національній валюті стало вигідніше.

Рис. 2.1.2. Зміна обсягів кредитів

наданих фізичним і юридичним особам в період 2011-2013рр.

В умовах обмеження доступу до

зовнішніх джерел запозичень банки для формування відповідної ресурсної бази

активно залучали кошти на внутрішньому ринку(рис. 2.1.2.) - загальний обсяг

депозитів протягом 2011-2013рр. збільшився на 56,90% - до 649,3 млрд. грн. А

саме в національній валюті обсяг депозитів збільшився - на 67,30%, а в

іноземній - на 42,55%. Депозити юридичних осіб збільшилися на 50,35% - до 213,6

млрд. грн., депозити фізичних осіб збільшилися на 60,32% - до 435,7 млрд. грн.

2.2 Аналіз платіжного

балансу України за 2010-2013 рр.

Для аналізу стану міжбанківського

валютного ринку важливим є стан платіжного балансу, який являє собою зведений

звіт за всіма міжнародними операціями. Він містить дані банківської системи про

всі розрахунки в іноземній валюті суб’єктами господарювання. Згідно з

законодавством України, здійснювати розрахунки в іноземній валюті мають право

лише ті суб’єкти господарювання, які отримують виручку в іноземній валюті. При

цьому, 50% іноземної валюти, яку вони отримують, повинна бути продана в обмін

на гривню. Тому доцільно проаналізувати стан поточного рахунку платіжного

балансу України.

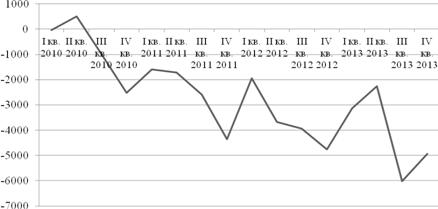

Рисунок 2.1 - Стан рахунку поточних

операцій платіжного балансу України за 2010-2013 рр, млн. дол.

США

[37-38, 41-42]

Рахунок поточних операцій за 2010 р.

був сформований з дефіцитом 2,6 млрд дол. США, що становило 1,9% ВВП України (у

2009 р. даний показник становив 1,5 % ВВП). При цьому, за перший квартал 2010

року цей показник становив 38 млн дол США. Збільшення дефіциту було результатом

погіршення стану зовнішньої торгівлі у другій половині 2010 р., що пов'язано з

випереджаючими темпами зростання імпорту товарів (35,4 %) над експортом (29,0%).

Експорт товарів у 2010 р. становив 52,1 млрд дол. США, його зростання відбулося

за рахунок цінового фактора та нарощення фізичних обсягів поставок, особливо за

рахунок продукції чорної металургії та машинобудування. Потрібно зауважити, що

вказана тенденція пояснюється пожвавленням світової торгівлі: за оцінками

експертів МВФ, обсяги світової торгівлі в 2010 р. зросли на 11,1 %, в той час

як у 2009 р. їх падіння становило 10,7 %. Як зазначалося вище, імпорт товарів у

2010 р. збільшився на 35,4 % та становив 60,5 млрд дол. США, в тому числі

енергетичний імпорт склав 19,6 млрд дол. США (Його питома вага у структурі

товарного імпорту сягнула 32,3 % проти 23,7% у 2007 р.). Обсяги неенергетичного

імпорту за 2010 р. збільшились на 33,6 % в основному за рахунок зростання

імпорту машинобудівної продукції [41].

У 2011 році сальдо платіжного

балансу мало від’ємне значення - 2,5 млрд. дол. США. Дефіцит поточного рахунку

становив 9,0 млрд. дол. США. При цьому, найбільший

дефіцит рахунку припадає на останні два квартали року, значення яких зросли

майже вдвоє.

Головними факторами, що вплинули на

такий дефіцит поточного рахунку, можна назвати:

) зростання вартісних обсягів

імпорту енергоносіїв (вони зросли на 8,8 млрд. дол. США у порівнянні з 2010

роком), яке відбулося внаслідок підвищення цін на нафту та природний газ, а

також суттєвого зростання фізичних обсягів поставок газу;

) розширення внутрішнього попиту,

пов’язане з реалізацією низки інвестиційних проектів, спрямованих як на

підготовку до ЄВРО-2012, так і на оновлення основних фондів вітчизняних

підприємств (у результаті імпорт продукції машинобудування зріс на 7,3 млрд.

дол. США порівняно з 2010 роком);

) погіршення в другому півріччі

зовнішньої кон’юнктури на світових товарних ринках;

) збільшення виплат доходів за

інвестиціями (на 2,6 млрд. дол. США).

Формування додатного сальдо рахунку

операцій з капіталом та фінансових операцій було забезпечено значним припливом

інвестиційних та боргових ресурсів до реального сектору. Так, чистий приплив

прямих іноземних інвестицій зріс до 7,0 млрд. дол. США порівняно з 5,8 млрд.

дол. США в 2010 році. Чисті залучення реальним сектором за кредитами та

облігаціями зросли до 5,2 млрд. дол. США, за торговими кредитами - до 4,2 млрд.

дол. США.

Водночас банківський сектор

продовжив погашати свої зовнішні зобов’язання - за кредитами та облігаціями на

3,8 млрд. дол. США. Чисті залучення державного сектору були значно меншими, ніж

у попередньому році (1,1 і 5,1 млрд. дол. США відповідно) через погіршення

ситуації на світових фінансових ринках у другій половині року [42].

У 2012 році дефіцит зведеного

платіжного балансу становив 4.2 млрд. дол. США (у 2011 році - 2.5 млрд. дол.

США). Формування дефіциту було зумовлено розширенням від’ємного сальдо

поточного рахунку до 14.8 млрд. дол. США (порівняно з 10.2 млрд. дол. США в

2011 році) через:

) несприятливу кон’юнктуру на

світових товарних ринках (окрім продукції АПК) та рецесійні процеси в країнах -

основних торгових партнерах, насамперед європейських: у результаті зростання

експорту товарів уповільнилося до 0.6%;

) високі інвестиційні потреби

вітчизняної економіки (через підготовку до Євро-2012 і необхідність підвищення

енергоефективності) та зростання реальних доходів населення високими темпами (в

результаті імпорт товарів збільшився на 5.4%).

Зростання додатного сальдо

фінансового рахунку до 10.6 млрд. дол. США порівняно з 7.8 млрд. дол. США в

2011 році було забезпечено активнішими залученнями урядового сектору,

збільшенням припливу боргових та інвестиційних ресурсів до реального сектору та

зниженням відпливу готівкової валюти поза банки. Водночас банківський сектор

продовжував скорочувати свою зовнішню заборгованість.

Дефіцит поточного рахунку в 2012

році зріс до 14.8 млрд. дол. США, або 8.4% від ВВП (у 2011 році - 10.2 млрд.

дол. США, або 6.3% від ВВП). Основним чинником цього було збільшення від’ємного

сальдо торгівлі товарами до 20.5 млрд. дол. США порівняно з 16.3 млрд. дол. США

в 2011 році. В умовах несприятливої кон’юнктури на світових товарних ринках

(окрім продукції АПК) і відповідного уповільнення темпів зростання експорту

товарів до 0.6% високі інвестиційні потреби української економіки та зростання

купівельної спроможності населення продовжували зростання імпорту товарів

вищими темпами (5.4%). Експорт товарів. Експорт товарів у 2012 році становив

69.8 млрд. дол. США, що на 0.6% більше, ніж у 2011 році. Майже повністю це

зростання було забезпечено за рахунок фізичних обсягів, тоді як середні ціни

залишилися на рівні попереднього року1. При цьому зростав лише експорт засобів

виробництва (на 15.8%) в основному за рахунок значного попиту на продукцію

вітчизняного машинобудування.

Частка цих товарів у загальному

експорті зросла до 11.0% у 2012 році (у 2011 році - 9.6%). Обсяги експорту

товарів проміжного споживання скоротилися на 1%, однак продовжують домінувати в

українському експорті (77.4% від загального експорту за 2012 рік). Експорт

споживчих товарів у цілому за 2012 рік знизився на 2.1% Імпорт товарів. Імпорт

товарів у 2012 році збільшився на 5.4% - до 90.3 млрд. дол. США.

Приріст вартісних обсягів було

забезпечено переважно ціновим фактором - середні ціни імпорту зросли на 5.1%2.

товарними групами більше половини приросту імпорту забезпечило зростання

поставок продукції машинобудування на 12.1%. Особливо високі темпи зростання

спостерігалися в першому півріччі (32.0%), що було пов’язано з реалізацією

інфраструктурних проектів Євро-2012 та проектів з диверсифікації джерел

енергозабезпечення України, а в другій половині року обсяги імпорту суттєво

знизилися. В цілому

за 2012 рік найвищими темпами зростав імпорт споживчих товарів (на 20.9%), його

частка в загальному імпорті зросла до 23.4% порівняно з 19.9% в 2011 році.

Імпорт засобів виробництва в цілому за рік зріс на 9.4%. Імпорт товарів

проміжного споживання скоротився на 4.6%, а частка цих товарів у загальному

імпорті зменшилася до 60.9% (порівняно з 65.4% в 2011 році) [37].

У 2013 році профіцит зведеного

платіжного балансу становив 2.0 млрд. дол. США (порівняно з дефіцитом 4.2 млрд.

дол. США у 2012 році). Профіцит сформувався в результаті рекордно високого

припливу за фінансовим рахунком, в основному забезпеченого залученнями Уряду.

Від’ємне сальдо поточного рахунку

розширилося до 16.4 млрд. дол. США (порівняно з 14.3 млрд. дол. США в 2012

році) через скорочення попиту на товари українського експорту в результаті

низької економічної активності країн - основних торгових партнерів, а також

через збільшення виплат за доходами від інвестицій. Дефіцит поточного рахунку в

2013 році зріс до 16.4 млрд. дол. США, або 9.0% від ВВП (у 2012 році - 14.3

млрд. дол. США, або 8.1% від ВВП).

Експорт товарів у 2013 році становив

65.0 млрд. дол. США, що на 7.5% менше, ніж у 2012 році. Зниження зовнішнього

попиту та несприятлива цінова кон’юнктура на світових товарних ринках зумовили

скорочення експорту в переважній більшості товарних груп. Зокрема: продукції

машинобудування (на 20.1%), в тому числі залізничних локомотивів на 40% через

перенасичення ринку залізничного транспорту в Російській Федерації; хімічної

продукції (на 13.8%) у результаті скорочення експорту добрив у другій половині

року (у 2.4 раза) після переорієнтації вітчизняних виробників на внутрішній

ринок; металургійної продукції (на 7.0%) за рахунок зниження цін на продукцію

чорної металургії (на 9.9%); продукції АПК (на 4.8%) унаслідок зниження цін на

світових товарних ринках. Незважаючи на рекордно високі обсяги поставок зерна у

IV кварталі 2013 року (зокрема кукурудзи), експорт зернових скоротився на 9.0%

За широкими економічними категоріями експорт засобів виробництва знизився (на

38.0%) в основному за рахунок скорочення попиту на продукцію вітчизняного

машинобудування. Також змешився і експорт споживчих товарів (на 3.2%). Обсяги

експорту товарів проміжного споживання залишилися незмінними і продовжують

домінувати в українському експорті (79.2% від загального експорту за 2013 рік).

Імпорт товарів у 2013 році зменшився на 5.7% - до 84.6 млрд. дол. США.

Скорочення відбулося через енергетичну складову (на 19.0%), тоді як

неенергетичний імпорт залишився майже без змін. природного газу - на 17.2% через

запровадження програм енергозбереження та спад обсягів виробництва (на 4.3%);

продукції машинобудування - на 13.4% через низький внутрішній інвестиційний

попит (капітальні видатки бюджету в 2013 році скоротилися на 28%). Крім того,

імпорт легкових автомобілів скоротився на 8.4% через установлення

утилізаційного мита. Натомість зріс імпорт продукції АПК (на 8.8%) унаслідок

високих обсягів імпорту готових продуктів харчування. За широкими економічними

категоріями у 2013 році найбільше скоротився імпорт засобів виробництва (на

18.2%), його частка знизилася з 15.2% до 13.7%. Імпорт товарів проміжного

споживання зменшився на 10.1%, а його частка майже не змінилася (60.2%).

Водночас високий споживчий попит унаслідок підвищення реальних заробітних плат

(на 8.2%) зумовив зростання частки споживчих товарів з 23.4% до 25.7%. У цілому

загальний обсяг приватних грошових переказів в Україну збільшився порівняно з

попереднім роком на 13.4% - до 8.5 млрд. дол. США. Співвідношення обсягів

грошових переказів до ВВП збільшилося до 4.7% (у 2010 - 2012 роках воно

становило - 4.3%) [38].

За аналізований період

спостерігалося постійне зростання суми експорту товарів та послуг. Тобто

виручка суб’єктів господарювання в іноземній валюті постійно зростала. Це

зумовлювало зростання обсягів купівлі національної валюти в обмін на іноземну,

оскільки дані субєкти зобов’язані продавати половину виручки в іноземній валюті

в обмін на національну. Разом з тим, спостерігалося постійне зростання імпорту

товарів та послуг за даний період.

Оскільки розрахунки здійснювалися в

іноземній валюті, покупцям доводилося купляти її в обмін на українську гривню,

що також стимулювати здійснення операцій купівлі\продажу валюти на ринку.

2.2 Аналіз операцій на

міжбанківському валютному ринку за 2010-2013

рр.

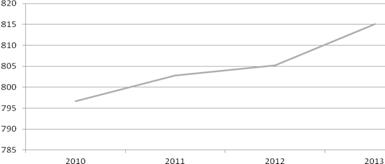

Рисунок 2.2 - Динаміка обмінного

курсу, що склався на міжбанківському валютному ринку за 2010-2013 рр, грн. за

100 дол. США [24,26]

Для аналізу розрахунків на

міжбанківському валютному ринку потрібно дослідити стан готівкового сектора

даного ринку, оскільки він є базою для формування власних резервів іноземної

готівки банками для наступних операцій з нею.

Рисунок 2.3 - Динаміка попиту на

пропозиції іноземної валюти в готівковому секторі валютного ринку за 2010-2013

рр, млн. дол.. США [27-30, 38].

Протягом 2010 року відбувалися

постійні зміни основних показників розвитку валютного ринку. Сезонне зменшення

валютних надходжень до країни в перші місяці створювало певний девальваційний

тиск на національну валюту. Тому НБУ був змушений проводити інтервенції,

завдяки яким вдалось компенсувати деякою мірою недостатній обсяг пропозиції на

валюту та певною мірою задовольнити на неї попит.

Разом з тим з лютого до початку

вересня на безготівковому ринку пропозиція стала в малих обсягах, але

переважати попит. Це відбувалося за рахунок збільшення обсягів валютних

надходжень на рахунки резидентів.

Але у вересні ситуація знову

змінилася. За останні чотири місяці попит знову почав переважати над

пропозицією валюти. За даних умов дефіцит іноземної валюти компенсувався

інтервенціями НБУ та змінами курсу гривні [32].

Основним факторами, що впливали на

зміну валютного ринку, можна назвати:

−

зростання

обсягів валютних надходжень від нерезидентів;

−

розширення

безготівкового сектору валютного ринку;

−

придбання

ОВДП на первинному ринку цінних паперів і відповідне збільшення попиту на

гривню;

−

збільшення

зацікавленості нерезидентів у ОВДП;

−

зниження

ризиків кредитування України [28].

Протягом січня - квітня 2011 року на

валютному ринку (безготівковому секторі) переважала пропозиція іноземної валюти

над попитом на неї.

Причинами цього стали надходження

валюти від нерезидентів при умовах прийнятних світових цін на товари експорту

українських виробників та підтримання доступу до запозичень із зовнішнього

ринку. У травні обсяг надходжень від нерезидентів іноземної валюти впав, а у

наступному році відбувався ще й відплив іноземної валюти від резидентів за

кордон.

Рисунок 2.4 - Динаміка попиту та

пропозиції іноземної валюти в безготівковому секторі валютного ринку за

2010-2013 рр, млн. дол. США [27-30, 38]

Результатом стало переважання попиту

на валютні ресурси над їх пропозицією. Внаслідок сповільнення літом ділової

активності попит на валюту у липні-серпні зменшився, що стало сприятливою

умовою для збалансування безготівкового сектору валютного ринку [29].

Збільшення попиту у вересні було

підсилене негативними ринковими очікуваннями, які були пов’язані в більшості із

впливом зовнішніх чинників.

Одними з них були песимістичні

прогнози щодо тенденції світового розвитку економіки, можливості наближення

другої хвилі фінансової економічної кризи. Результатом стало збільшення попиту

на іноземну валюту в останні місяці 2011 року [33].

У 2012 році динаміка основних

показників валютного ринку формувалася за умов перевищення обсягів валютних

надходжень від нерезидентів над переказами на їхню користь.

У безготівковому секторі валютного

ринку попит у лютому-березні переважав над пропозицією, але в невеликих

обсягах. У квітні - травні уже пропозиція перевищувала обсяги попиту. Влітку

2012 року через дію сезонних чинників майже компенсувалася платежами щодо

погашення і обслуговування зовнішнього боргу, погіршенням ситуації щодо

зовнішньої кон’юнктури та несприятливих ринкових очікувань, які сформувалися

під діє загострення боргових проблем Європейського Союзу.

Восени відбулося відновлення

переважання попиту над пропозицією за рахунок припливу іноземної валюти від

нерезидентів.

У грудні відбувалася певна

стабілізація валютного ринку. Спряло цьому послідовність валютно-курсовою і

монетарної політики НБУ, впровадження ним зменшення строків розрахунків за

операціями щодо експорту\імпорту товарів. А також обов’язків продаж частини

валютних надходжень від нерезидентів [30], [35].

Динаміка валютного ринку України у

2013 році була прогнозованою. Цьому сприяло: стале перевищення надходженнями

іноземної валюти від нерезидентів переказів на їх користь - на 9,4млрд. дол.

США в еквіваленті; домінування чистої пропозиції іноземної валюти за

безготівковими операціями - 1,6 млрд. дол. США (в еквіваленті). У 2012 році

чистий попит становив 7,8 млрд.; зменшення у 3,5 рази чистого попиту на

готівкову валюту порівняно з 2012 роком - з 10,2 млрд. дол. США (в еквіваленті)

до 2,9 млрд. дол. США. Водночас збалансованості валютного ринку сприяли

регулюючі заходи Національного банку України, спрямовані на пом’якшення впливу

зовнішніх шоків, пов’язаних із нестабільністю кон’юнктури світових фінансових і

товарних ринків. Серед них: продовження терміну дії вимоги щодо обов’язкового

продажу частини експортної виручки та зменшення строків розрахунків за експортно-імпортними

операціями [31, 34].

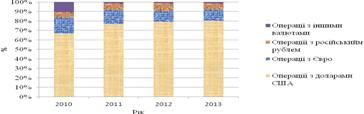

Рисунок 2.5 Структура операцій з

валютами на готівковому секторі валютного ринку за 2010-2013 рр, %

У 2010 році на міжбанківському

валютного ринку попит на іноземну валюту постійно домінував над її пропозицією.

Особливо велика різниця між ними спостерігався на початку періоду, а також

останні чотири місяці аналізованого періоду.

У готівковому секторі валютного

ринку відбувалося зростання операцій з доларами США та російськими рублями. Натомість

зменшилась питома вага операцій з євро.

При цьому потрібно зазначити, що у

2010 році відбулося збільшення середньорічного обсягу валютних операцій у

готівковому секторі валютного ринку [28].

У 2011 році в готівковому секторі

валютного ринку обсяг операцій з іноземною валютою мав тенденцію до збільшення.

Попит при цьому зростав більшими темпами, ніж пропозиція на іноземну валюту.

В готівковому секторі валютного

ринку спостерігалося зростання питомої ваги операцій з доларом США, при цьому

частка операцій з євро зменшувалась, так само як і з російським рублем [29].

У готівковому сегменті валютного

ринку у 2012 році загальний обсяг операцій з іноземною валютою зменшився на

20%. Попит при цьому з боку населення зменшився на 21%, а валютна пропозиція

відповідно на 18,1%.

При цьому попит у готівковому

секторі валютного ринку зменшився порівняно із 2011 роком.

У готівковому секторі валютного

ринку спостерігалося зростання питомої ваги операцій з доларом США та

російським рублем. При цьому частка операцій з євро знизилася [30].

У 2013 році спостерігалося

збільшення операцій з доларом та іншими іноземними валютами. При цьому

зменшилися обсяги операцій з євро та російським рублем [38].

У 2010 році основна кількість

операцій з валютою відбувалося у безготівковому секторі валютного ринку (

80,7%).

В безготівковому секторі валютного

ринку спостерігалося зниження питомої ваги операцій з доларом США та євро.

Разом з тим збільшилася питома вага операцій російським рублем [28].

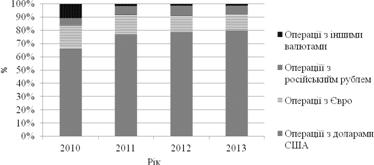

Рисунок 2.6 Структура операцій з

валютами у безготівковому секторі валютного ринку за 2010-2013 рр, %

Більшість операцій з валютою

припадало в 2011 році на безготівковий сектор валютного ринку, як і в попередні

роки . питома вага операцій, що здійснювались на даного сегменті становила

86,3%.

В безготівковому секторі валютного

ринку зросла частка операцій з доларом США,російським рублем. При цьому частка

операцій з євро зменшилась[39].

Основна кількість валютних операцій

здійснювалось у безготівковому секторі валютного ринку. При цьому питома вага

операцій у готівковому секторі зменшилась до 7,1%.

У 2012 році в безготівковому секторі

валютного ринку спостерігалося підвищення питомої ваги операції з доларом США,

євро та російського рубля. При цьому зменшилась питома вага операцій у інших

іноземних валютах [30].

У 2013 році, на відміну від

попереднього року, спостерігалося зменшення частки операцій з російським рублем

та євро. Частка операцій з доларом збільшилась [34].

Протягом аналізованого періоду курс

валют на міжбанківському валютному ринку постійно змінювався. При цьому

спостерігається негативна тенденція до його збільшення стосовно гривні.

Особливо дане явище спостерігається вподовж останніх місяців, що було

спричинене економічними та політичними спадами в країні.

У структурі валютного ринку

переважає безготівковий сектор. При цьому частка операцій, що здійснюється на

даному сегменті, протягом аналізованого періоду зростала. Основна маса операцій

з валютою здійснюється в доларах США. Це свідчить про залежність розвитку та

перспектив щодо розширення валютного ринку країни від курсу та стабільності

саме цієї вільноконвертованої іноземної валюти.

Розділ III. Напрямки вдосконалення

регулювання грошового ринку в Україні

3.1

Перспективи

розвитку грошового ринку України

Розглядаючи стан українського

грошового ринку стає очевидним ряд проблем, які стримують створення

високоліквідного, відкритого, активного ринку капіталів.

Захист прав інвесторів. На сьогодні

корпоративні конфлікти в акціонерних товариствах, нехтування інтересами дрібних

акціонерів підривають довіру до основного інструменту ринку капіталів - акцій.

Акції переважно виконують функцію перерозподілу та поглинання, а не залучення

інвестиційних ресурсів до реального сектору економіки. Все це накладається на

низьку обізнаність населення. В результаті акції так і не стали привабливим

інструментом ні для внутрішніх, ні для зовнішніх інвесторів, а левова частка

обігу акцій здійснюється поза організованим фондовим ринком.

Розкриття інформації. Навіть передбачене

чинним законодавством розкриття інформації як підприємствами-емітентами, так і

установами, що забезпечують обіг цінних паперів (біржі, посередники тощо),

повністю не врегульовано. В результаті практично неможливо отримати достовірну

інформацію щодо перехресних прав власності, інших зв'язків між суб'єктами

фондового ринку щодо реальності (завершення, тобто поставки проти оплата)

зареєстрованих організаторами торгівлі угод, результатів фінансово-економічної

діяльності підприємств.

Система реєстрації прав власності на

цінні папери. Існуюча в Україні система обліку цінних паперів не гарантує

збереження прав власності акціонера і часто сприяє маніпулюванню системами

реєстру. Паралельно існують два технологічно не пов'язані між собою підходи до

обліку та реєстри власників іменних цінних паперів і облік цінних паперів,

випущених в без документальній формі, на рахунках у зберігача.

Суттєвим недоліком обліку прав

власності в системі реєстрів є інертність такої системи (необхідність витрат

часу на забезпечення внесення змін до реєстру після кожної трансакції), що не

дає змоги створити дійсно ліквідний і динамічний ринок.

Концентрація значної кількості угод

на неорганізованому ринку. Незначні обсяги організованого ринку цінних паперів

є причиною функціонування тіньових схем купівлі-продажу, крім того, значну

частину ринку акцій становлять цінні папери ПАТ, які не можуть обертатися на

фондових біржах. В результаті деформуються ринкові механізми ціноутворення,

обмежуються можливості виходу на ринок інституціональних інвесторів, залучення

вільних коштів населення. Неорганізований ринок є непрозорим, неліквідним, він

не може бути інструментом для визначення об'єктивних ринкових цін. Держава ж зі

свого боку втрачає можливість контролю як за процесом ціноутворення, так і за

обсягом (ринковою вартістю) майна, яким сама володіє як акціонер.

Вирішення зазначених вище проблем

потребує істотних скоординованих зусиль як урядових установ, так і суб'єктів

фондового ринку, а також істотної модернізації законодавчої бази.

Програмою діяльності Кабінету

Міністрів України має бути передбачено здійснення низки заходів щодо

перетворення фондового ринку на ефективно функціонуючий механізм залучення

інвестицій до реального сектору економіки. Найважливішими серед таких заходів

представники регулюючих державних органів, і оператори фондового ринку

одностайно вважають такі.

У сфері захисту прав інвесторів -

Закон України "Про акціонерні товариства", головним завданням якого є

захист прав міноритарних акціонерів. Саме тому цей законопроект викликає

серйозний супротив великих акціонерів і менеджменту компаній. Крім того,

пропонується розроблення і прийняття Закону України "Про публічні

акціонерні компанії", дія якого має поширюватися на новостворені

акціонерні товариства, і який створить правове поле для появи публічних

компаній і сприятиме формуванню цивілізованого і ліквідного ринку акцій.

У сфері обліку власників цінних

паперів головним завданням є розбудова національної депозитарної системи.

Обмеження функцій національного депозитарію на сьогодні не дає змога

забезпечити належний захист прав інвестора. Тому нагальним є прийняття нової

редакції Закону України "Про Національну депозитарну систему та

особливості електронного обігу цінних паперів в Україні". Основними

положеннями цього закону мають бути:

створення в Україні Центрального

депозитарію цінних паперів, який би контролювався державою і був захищений від

потрапляння під контроль окремих фінансово-промислових груп та учасників ринку;

запровадження єдиної системи обліку

цінних паперів як у нормативно-правовому, так і в інформаційному та

технологічному плані.

відхід від поділу цінних паперів на

такі, що відпущені в документарній або бездокументарній формі.

У сфері розвитку інфраструктури

фондового ринку необхідно підвищити відповідальність учасників ринку, усунути з

останнього так звані "кишенькові" компанії, які обслуговують виключно

інтереси певних фінансово-промислових груп і практично не здійснюють

професійної діяльності. Зокрема, пропонується ввести більш жорстке нормативне

регулювання структури акті вів страхових компаній (в напрямі збільшення

інвестування в цінні папери), підвищити вимога до власного капіталу професійних

учасників фондового ринку тощо.

З метою збільшення частки

організованого фондового ринку вважається за доцільне на законодавчому рівні

сконцентрувати всі угоди купівлі-продажу цінних паперів, емітованих

підприємствами, що мають стратегічне значення для економіки і безпеки держави,

виключно на організованому ринку. Крім того, пропонується вжити такі

першочергові заходи, спрямовані на розбудову фондового ринку в Україні:

встановити вимога щодо мінімального

обсягу торгів цінними паперами, за якого можливе функціонування ліцензованого

організатора торгівлі;

законодавчо встановити і привести у

відповідність до вимог ЄС статус ТТС;

надані право клірингу фондовим

біржам;

забезпечити впровадження єдиних

стандартів діяльності всіх торговельних систем.

Окремо слід зупинитися на ролі ФДМУ

і процесів приватизації в розбудові фондового ринку. Найважливішими і

найефективнішими з точки зору сприяння вирішенню цієї проблеми є перелічені

нижче заходи. Звичайно, всі вони потребують внесення певних змін до

законодавчих (зокрема до Державної програми приватизації) та підзаконних актів,

проте підтримка урядовцями та широкою спільнотою фондового ринку надає

впевненості в якнайшвидшому вирішенні цих проблем.

По-друге, треба набагато збільшити

пропозицію на фондових біржах дрібних пакетів акцій (у тому числі шляхом

дроблення великих державних пакетів) інвестиційно-привабливих підприємств,

орієнтуючись на попит з боку інституційних інвесторів (пенсійних і

інвестиційних фондів, страхових компаній тощо).

По-третє, заслуговує на увагу

пропозиція провести кілька валютних проектів приватизації, спрямованих на

створення публічних акціонерних компаній - акціонування і виведення на ринок

привабливих стратегічно важливих підприємств; продаж їх акцій має бути

орієнтований на велику кількість дрібних інвесторів; умовами продажу має бути

запобігання консолідації значного пакета акцій у однієї або групи афішованих

осіб.

По-четверте, слід активізувати

роботу щодо знерухомлення на рахунках зберігачів державних пакетів акцій,

випущених у документарній формі.

По-п'яте, потрібно визначити на

тендерній основі одного-двох організаторів торгівлі, які б сконцентрували в

себе весь обсяг пропозиції акцій ФДМУ, забезпечили наступний рівень

організаційного, технологічного й інформаційного забезпечення процесу

приватизації.

По-шосте, слід позбавитись

дублювання різних способів продажу акцій, скоротити їх кількість і чітко

визначити пріоритетність. Якнайширше застосовувані продаж акцій ВАТ на ФБ і в

ПФТС як найбільш відкритий, прозорий і, що не менш важливо, економічно вигідний

для держави спосіб приватизації, запровадити обов'язковий аналіз майнового і

фінансового стану підприємств, а також забезпечити перед приватизаційну

підготовку об'єктів приватизації з метою підвищення їх інвестиційної

привабливості.

3.2 Заходи щодо

вдосконалення законодавчої бази грошового ринку

Пріоритетною метою грошово-кредитної

політики є досягнення та підтримка цінової стабільності в державі, головним

критерієм чого розглядається досягнення та підтримання в середньостроковій

перспективі (від 3 до 5 років) низьких стабільних темпів інфляції, що

вимірюються індексом споживчих цін у межах 3 - 5% на рік. Для досягнення пріоритетної

мети вживатимуться заходи щодо стабілізації та збалансованого розвитку

валютного ринку.

Економічні, соціальні та політичні

виклики, яких зазнає Україна у 2014 році, зумовлюють значні ризики та

невизначеності стосовно подальшого розвитку економіки та фінансових ринків.

Заходи з відновлення макроекономічної та фінансової стабільності в державі, а

також продовження проведення економічних і соціальних реформ в

короткостроковому періоді можуть зумовлювати збереження підвищеного

інфляційного тиску. За таких умов проведення грошово-кредитної політики

упродовж найближчих років виходитиме з необхідності сприяння поступовому

зниженню темпів інфляції, маючи на меті досягнення середньострокової

інфляційної цілі до 2018 року. На шляху наближення до середньострокової

інфляційної цілі передбачається така орієнтовна траєкторія приросту споживчих

цін у річному вимірі: на кінець 2015року - 9%, на кінець 2016 року - 7%, на

кінець 2017 року - 5%.

Досягненню середньострокової цілі

сприятиме передбачений на другу половину 2015 року перехід до монетарного

режиму інфляційного таргетування, чому передуватиме реалізація комплексу

заходів, спрямованих на створення відповідних макроекономічних, інституційних,

організаційних та технічних передумов.

Відповідно до законодавства України

в межах, що не перешкоджатимуть

забезпеченню стабільності грошової

одиниці, грошово-кредитна політика також спрямовуватиметься на сприяння

стабільності банківської системи, а також на сприяння стійким темпам

економічного зростання та підтримку урядової економічної політики. Успішність

роботи Національного банку за наведеними напрямами визначатиметься в комплексі

з результативністю заходів економічної політики Уряду на підставі критеріїв, що

містяться у відповідних прогнозних і програмних документах економічного та

соціального розвитку.

Головні ризики щодо досягнення цілей

та орієнтирів грошово-кредитної політики у короткостроковій перспективі

концентруються довкола розвитку подій на сході України. Тривале збереження

конфлікту, з одного боку, негативно впливатиме на ринкові очікування населення

та бізнесу, з іншого - на економічну активність внаслідок ускладнення ведення

господарської діяльності в окремих регіонах, а також звуження зовнішніх ринків

збуту через взаємне запровадження обмежувальних заходів у торгівлі з Росією. У

більш тривалій перспективі головні ризики концентруватимуться довкола можливої

несприятливої динаміки світових фінансових та товарних ринків, а також

ефективності здійснення економічних реформ у країні.

Основне завдання грошово-кредитної

політики у 2015 році полягатиме у сприянні процесу поступового зниження

інфляції як підґрунтя для забезпечення досягнення до 2018 року

середньострокової інфляційної цілі. Головним орієнтиром грошово-кредитної

політики на 2015 рік є зниження показника приросту індексу споживчих цін за рік

до рівня 9%.

Національний банк обмежено

реагуватиме монетарними засобами та методами на цінові зміни, які будуть

зумовлені рішеннями у сфері адміністративно регульованих цін і тарифів,

структурного реформування економіки та впливу зовнішніх шоків - економічних і

політичних. У цьому разі враховуватиметься те, що структурні реформи та

адміністративне регулювання цін і тарифів хоча і можуть зумовлювати коливання

цін у короткостроковому періоді, у середньостроковій перспективі (3-5 років),

навпаки, сприятимуть відновленню цінової стабільності через усунення

структурних та фіскальних диспропорцій та покращення показників ефективності

відповідних галузей економіки.

Основне завдання грошово-кредитної

політики у 2015 році полягатиме у сприянні процесу поступового зниження

інфляції як підґрунтя для забезпечення досягнення до 2018 року

середньострокової інфляційної цілі. Головним орієнтиром грошово-кредитної

політики на 2015 рік є зниження показника приросту індексу споживчих цін за рік

до рівня 9%.

Національний банк обмежено

реагуватиме монетарними засобами та методами на цінові зміни, які будуть

зумовлені рішеннями у сфері адміністративно регульованих цін і тарифів,

структурного реформування економіки та впливу зовнішніх шоків - економічних і

політичних. У цьому разі враховуватиметься те, що структурні реформи та

адміністративне регулювання цін і тарифів хоча і можуть зумовлювати коливання

цін у короткостроковому періоді, у середньостроковій перспективі (3-5 років),

навпаки, сприятимуть відновленню цінової стабільності через усунення

структурних та фіскальних диспропорцій та покращення показників ефективності

відповідних галузей економіки.

Відповідно до законодавства як

критерій оцінки досягнення головної цілі

грошово-кредитної політики

використовуватиметься показник індексу споживчих цін у річному вимірі.

Одночасно з метою здійснення всебічного аналізу інфляційної ситуації також

відстежуватиметься динаміка інших цінових індексів:

тактичної гнучкості та

орієнтації на досягнення середньострокових цілей. Підставами для коригування

грошово-кредитної політики розглядатимуться насамперед чинники, які містять

потенціал для зміни середньострокових інфляційних трендів. Натомість

допускатиметься тимчасове відхилення показників приросту індексу споживчих цін

у річному вимірі від установлених цільових орієнтирів, якщо такі відхилення

будуть результатом структурних зрушень в економіці, приведення окремих цін і

тарифів у відповідність до економічно обґрунтованих рівнів, впливу значних

внутрішніх та зовнішніх чинників тощо;

використання режиму

гнучкого обмінного курсу, який передбачає визначення вартості гривні до

іноземних валют на основі співвідношення ринкового попиту та пропозиції.

Водночас, ураховуючи те, що динаміка обмінного курсу гривні має значний вплив

на показники інфляції та якість балансів банків, показники динаміки обмінного

курсу гривні та реального ефективного обмінного курсу розглядатимуться як

важливі індикатори під час прийняття регулюючих рішень; перспективного

характеру прийняття рішень. Потреба у вжитті монетарних регулюючих заходів

визначатиметься насамперед на підставі інфляційного прогнозу. Також братимуться

до уваги прогнозні оцінки розвитку реального сектору економіки, платіжного

балансу та грошово-кредитного ринку, які здійснюватимуться на підставі аналізу

широкого спектра макроекономічних, бюджетних і монетарних показників, їх

взаємозв’язку та впливу на стабільність гривні;

прозорості діяльності

Національного банку. Детальне пояснення мотивів і дій Національного банку у

сфері регулювання грошово-кредитного ринку надаватиметься як одразу після

прийняття відповідних рішень (прес-релізи, відеозвернення, брифінги тощо), так

і в узагальненому вигляді - в офіційних аналітичних та прогнозних документах

Національного банку, які регулярно публікуватимуться на сторінках офіційного

інтернет-представництва Національного банку.

Висновок

В роботі було проведено аналіз

сучасних тенденцій у формуванні грошового обігу в Україні та особливостей

функціонування сучасних грошових форм.

Готівкова гривня використовується як

засіб обігу та платіжний засіб. Вона не використовується як засіб нагромадження

скарбів і не виконує функцію світових грошей. Не завжди готівкова гривня

виконує функції міри вартості. Вартість багатьох товарів тривалого користування,

насамперед нерухомості, учасники ринку вимірюють іншим грошовим знаком -

доларом США. Готівковий долар США використовується населенням України як засіб

нагромадження скарбів. Навпаки, готівкова гривня є в основному засобом обігу.

Відносини безготівкової національної

валюти України та безготівкового долара США завдяки валютному регулюванню

набули форму подвійної валюти. Такі самі відносини пов’язують готівкову гривню

і готівковий долар США.

Дослідивши особливості

функціонування грошового ринку України та проаналізувавши його основні

показники, можна зробити настати висновки:

. Грошовим ринком звичайно називають

особливий сектор ринку, на якому здійснюється купівля та продаж грошей як

специфічного товару, формуються попит, пропозиція та ціна на цей товар.

Специфіка грошей як абсолютно ліквідного товару зумовлює істотну специфіку їх

переміщення між суб'єктами грошового ринку - а також усіх інструментів та

самого механізму функціонування цього ринку.

. Для вивчення механізму

функціонування грошового ринку важливе значення має також його структуризація.

Вичленення окремих сегментів ринку можна здійснити за кількома критеріями:

за видами інструментів, що

застосовуються для переміщення грошей від продавців до покупців;

за інституційними ознаками грошових

потоків;

за економічним призначенням грошових

коштів, що купуються на ринку.

. За першим критерієм у грошовому

ринку можна виділити три сегменти: ринок позичкових зобов'язань, ринок цінних

паперів, валютний ринок

За інституційними ознаками грошових

потоків можна виділити такі сектори грошового ринку: фондовий ринок; ринок

банківських кредитів; ринок послуг небанківських фінансово-кредитних установ.

За третім критерієм - економічним

призначенням купівлі грошей - грошовий ринок поділяють на два сектори: ринок

грошей; ринок капіталів.

. Сьогодні в Україні налічується

майже 17 мільйонів акціонерів у 35 тисячах акціонерних товариств, більшість з

яких потребують додаткових фінансових ресурсів для здійснення і розвитку своєї

діяльності. Продовжується процес перерозподілу корпоративної власності,

консолідації акцій в руках стратегічних інвесторів.

. За станом на 01.01.08 загальний

обсяг випусків цінних паперів, зареєстрованих Державною комісією з цінних

паперів та фондового ринку, становить (за попередніми даними) 109,13 млрд. гри.

(з урахуванням скасувань). Загальний обсяг торгів на фондовому ринку України у

2008 році складав 202,96 млрд. гри., що на 94,35 млрд. грн. більше порівняно з

2007 роком.

. Важливим фактором який впливає на

розвиток ринку цінних паперів є створення умов для виконання угод з цінними

паперами на організаційно оформленому ринку. Торгівля цінними паперами на

організаційно оформленому ринку, підвищує інвестиційну привабливість емітента

за рахунок забезпечення його ліквідності та прозорості.

. У 2008 році відбулись наступні

зміни у цьому секторі економіки:

темп реального приросту ВВП набув

рекордного значення, склавши 12,1%.

індекс промислового виробництва зріс

на 12,5%;

експорт товарів зріс на 43%, а

імпорт зріс на близько 30%;

підвищився добробут населення, а

саме: реальна заробітна плата одного працівника зросла на 23,8%;

частка підприємств, результатом

діяльності яких є прибуток, склала 66,3% від загальної кількості підприємств.

Частка таких підприємств фінансовій сфері становила 73,7%, у промисловості -

60,7%.

. Розглядаючи стан Українського

фондового ринку стає очевидним ряд проблем, які стримують створення

високоліквідного, відкритого, активного ринку капіталів На вирішення цих

проблем сконцентрована увага відповідних владних структур.