Анализ влияния межбюджетных субсидий на социально-экономическое развитие субъектов Российской Федерации

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1.

ТЕОРЕТИЧЕСКИЕ И ПРАВОВЫЕ ОСНОВЫ МЕЖБЮДЖЕТНЫХ ТРАНСФЕРТОВ, ПРЕДОСТАВЛЯЕМЫХ ИЗ

ФЕДЕРАЛЬНОГО БЮДЖЕТА В ФОРМЕ СУБСИДИЙ БЮДЖЕТАМ СУБЪЕКТОВ РФ

1.1

Сущность и назначение субсидий бюджетам субъектов РФ из федерального бюджета

.2

Правовые основы предоставления и расходования субсидий из федерального бюджета

.3

Зарубежный опыт предоставления межбюджетных субсидий

.

АНАЛИЗ РАСПРЕДЕЛЕНИЯ СУБСИДИЙ ПО БЮДЖЕТАМ СУБЪЕКТОВ РФ ИЗ ФЕДЕРАЛЬНОГО БЮДЖЕТА

ЗА ПЕРИОД 2013 - 2015 и 2014 - 2016 ГГ

.1

Распределение субсидий бюджетам субъектов за 2013-2015гг и 2014-2016гг

.2

Анализ влияния межбюджетных субсидий на социально-экономическое развитие

субъектов РФ

.

СОВЕРШЕНСТВОВАНИЕ ПОРЯДКА ПРЕДОСТАВЛЕНИЯ МЕЖБЮДЖЕТНЫХ СУБСИДИЙ БЮДЖЕТАМ

СУБЪЕКТОВ РФ ИЗ ФЕДЕРАЛЬНОГО БЮДЖЕТА

.1

Условия предоставления межбюджетных субсидий региональным бюджетам при переходе

на программный бюджет

.2

Направления совершенствования предоставления субсидий бюджетам субъектов РФ из

федерального бюджета

ЗАКЛЮЧЕНИЕ

СПИСОК

ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Экономическое развитие общества - это сложный,

многофакторный и многоуровневый, динамический процесс. Для всесторонней его

оценки необходимо брать только среднесрочные и долгосрочные периоды. Поэтому

перед всеми государствами сегодня стоит проблема экономического роста - одна из

центральных экономических проблем. Оценив его динамику, можно судить о развитии

национальной экономики, о жизненном уроне населения, о решении на национальном

уровне ограниченности ресурсов, об инвестиционной привлекательности страны, о

динамике и перспективах развития ее экономики.

Сегодня сама бюджетная система России и все

стадии бюджетного процесса находятся под пристальным вниманием как российских

аналитиков, так и мировой общественности.

Еще недавно федеральный бюджет Российской

Федерации в отличие от многих других государств, являлся профицитным, однако

сохраняющаяся проблема сбалансированности его доходной и расходной частей,

расслоения регионов по уровню бюджетной самодостаточности и, следовательно,

необходимости передачи части средств федерального бюджета, повлекла за собой

его дефицитность.

Именно в силу вышесказанного и для

совершенствования модели бюджетного федерализма, которая действует в

современной России весьма актуальным является соблюдение и практическая реализация

принципа сбалансированности доходной и расходной частей бюджета, наполняемости

доходной части бюджета - оптимизация источников доходной части и целевое их

расходование, представляется весьма актуальным.

При этом особое значение имеет управление распределением

и использованием получаемых средств как основы достижения результативности

государственной финансовой политики на уровне регионов.

В современных условиях в результате снижения

доходов бюджетов регионального и местного уровней Российской Федерации и

увеличения диспропорций между регионами и муниципальными образованиями одной из

ключевых проблем становится проблема сбалансированности консолидированных

бюджетов субъектов и муниципальных образований Российской Федерации. В целях

обеспечения сбалансированности как на региональном, так и на местном уровнях,

предусматривается предоставление межбюджетных трансфертов из федерального и

региональных бюджетов бюджетам других уровней государственной власти.

Межбюджетные трансферты выполняют очень важную

роль для бюджетного процесса и экономики страны в целом. Они способствуют

повышению дистрибутивной эффективности, макроэкономической стабильности.

Наиболее значимый аспект межбюджетных трансфертов заключается не в том, кто

передает их или кому они поступают, а в их воздействии на достижение

стратегических целей государственной политики. Кроме того, что межбюджетные

трансферты позволяют финансировать государственные расходы, они создают стимулы

и механизмы, повышающие уровень подотчетности, которые оказывают положительное

влияние на состояние финансового менеджмента, эффективность и справедливость

предоставления государственных услуг, а также на общий уровень подотчетности

государства перед гражданами. Такое воздействие зависит, прежде всего, от видов

и целей таких трансфертов и от условий их предоставления.

Целью работы является анализ влияния

межбюджетных субсидий на социально-экономическое развитие субъектов Российской

Федерации.

Объектом исследования являются межбюджетные

отношения, а предметом - субсидии из федерального бюджета.

Для достижения поставленной цели необходимо

решение задач:

. Охарактеризовать сущность и назначение

межбюджетных субсидий бюджетам субъектов РФ из федерального бюджета.

. Определить правовые основы предоставления и

расходования субсидий из федерального бюджета.

. Изучить зарубежный опыт предоставления

межбюджетных трансфертов бюджетам субъектов РФ из федерального бюджета и

определить возможность его использования в России.

. Проанализировать условия предоставления

межбюджетных субсидий региональным бюджетам при переходе на программный бюджет.

. Разработать направления совершенствования

предоставления субсидий бюджетам субъектов РФ из федерального бюджета.

Нормативной основой работы являются Конституция Российской Федерации, Бюджетный

кодекс Российской Федерации и другие.

Научной основой работы являются труды таких

авторов, как Предеина Е.В., Васюнина М.Л., Подъяблонская Л.М, Антонова М.А.,

Попова Л. В., Черник Д. Г Евстигнеев Е. Н. Юдин В.Е. Зрелов А.П а также многих

других.

Выпускная квалификационная работа состоит из

введения, трех глав, каждая из которых разбита на три подпункта. Первая глава

отражает теоретические и правовые стороны проблемности вопроса, а также

зарубежный опыт, вторая глава посвящена анализу распределения межбюджетных

субсидий, третья и последняя глава посвящена условиям рассмотрения и

предоставления межбюджетных субсидий и направлениям совершенствования

предоставления субсидий.

1. ТЕОРЕТИЧЕСКИЕ И ПРАВОВЫЕ ОСНОВЫ МЕЖБЮДЖЕТНЫХ

ТРАНСФЕРТОВ, ПРЕДОСТАВЛЯЕМЫХ ИЗ ФЕДЕРАЛЬНОГО БЮДЖЕТА В ФОРМЕ СУБСИДИЙ БЮДЖЕТАМ

СУБЪЕКТОВ РФ

.1 Сущность и назначение субсидий бюджетам

субъектов РФ из федерального бюджета

Российская Федерация по своему государственному

устройству представляет собой федеративное государство, что и обуславливает

многоуровневое построение ее бюджетной системы.

Система управления Российской Федерации

представляет собой трехуровневую систему - федеральный центр, субъекты

федерации и местное самоуправление, за которыми конституционно закреплен

определенный круг предметов ведения.

Каждый из выделенных уровней в процессе

осуществления своих полномочий исходит из определенных ресурсов, имеет свои

источники дохода и расходные обязательства, что и является основой того, что

каждый уровень имеет свой собственный бюджет.

На рисунке 1 представлено соответствие уровней

публичной власти уровням бюджетной системы. Федеральные органы государственной

власти Российской Федерации разрабатывают и осуществляют исполнение федеральный

бюджет.

Рисунок 1 - Соответствие уровней публичной

власти уровням бюджетной системы

Итак, вопросы бюджетного устройства отражают

организационные основы функционирования бюджетной системы государства

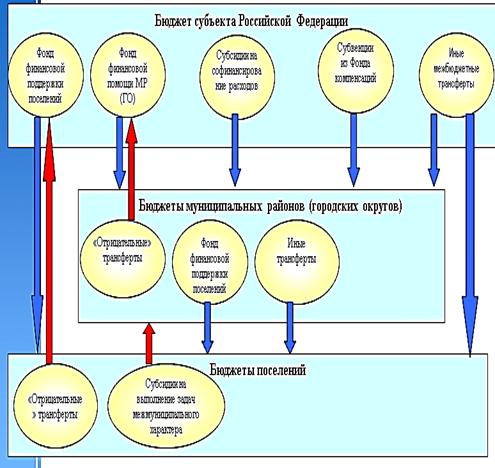

Рисунок 2 - Состав бюджетной системы Российской

Федерации (на 01.01.2013)

Несмотря на состав бюджетной системы бюджеты

различных уровней не являются изолированными друг от друга, между ними

происходит процесс перераспределения бюджетных средств, который носит название

межбюджетных трансфертов. В связи с исторически сложившейся структурой

экономики регионов, финансовые возможности субъектов РФ по выполнению

собственных расходных полномочий сильно дифференцированы, в зависимости от

территории и количества проживающего населения. В условиях роста дифференциации

бюджетной обеспеченности субъектов РФ многократно возрастает финансовая помощь

из федерального бюджета на выравнивание условий социально-экономического

развития регионов, осуществляемой в виде межбюджетных трансфертов.

Межбюджетные трансферты - средства которые,

предоставляются одним бюджетом бюджетной системы РФ другому бюджету бюджетной

системы РФ

Межбюджетными связями принято называть связи,

складывающиеся в бюджетном процессе между вышестоящими и нижестоящими

бюджетами.

Рисунок 3 - Виды трансфертов

Механизм трансфертов устраняет субъективный

подход к формированию межбюджетных отношений и применяется для единой

методологии бюджетного регулирования. Трансферты позволяют осуществлять

горизонтальное выравнивание бюджетных доходов территорий и по единым для всех

правилам оказывать финансовую помощь. Они рассчитываются по нормативно-долевому

методу. Основной целью распределения межбюджетных трансфертов является

обеспечение субъектов РФ финансирование закрепленных за субъектом РФ с низкой

бюджетной обеспеченностью расходных обязательств . Тем самым межбюджетные

трансферты обеспечивают выравнивание доступа граждан к социальным гарантиям и

бюджетным услугам.

Как известно, межбюджетные трансферты предоставляются

в виде:

дотаций на выравнивание бюджетной обеспеченности

субъектов РФ,

- субсидий бюджетам субъектов РФ,

субвенций бюджетам субъектов РФ,

- иных межбюджетных трансфертов бюджетам

субъектов РФ,

-межбюджетных трансфертов бюджетам

государственных внебюджетных фондов

Дотации - межбюджетные трансферты которые,

предоставляются на безвозвратной и безвозмездной основе, в которых не

устанавливаются направления и условия их использования.

Под субвенциями бюджетам субъектов РФ из

федерального бюджета понимаются межбюджетные трансферты, которые

предоставляются бюджетам субъектов РФ и (или) муниципальных образований,

возникающих при выполнении полномочий Российской Федерации, переданных для

осуществления органам государственной власти субъектов РФ и (или) органов

местного самоуправления.

Под субсидиями бюджетам субъектов РФ из

федерального бюджета понимаются межбюджетные трансферты, которые

предоставляются бюджетам субъектов РФ в целях софинансирования расходных

обязательств, которые возникают при выполнении полномочий органов

государственной власти субъектов по предметом ведения субъектов РФ, и расходных

обязательств по выполнению полномочий органов местного самоуправления по

вопросам местного значения. Сам термин «субсидия» образуется от латинского

слова subsidium - «помощь, поддержка». Согласно Бюджетному Кодексу Российской

Федерации, возможны следующие виды межбюджетных субсидий:

Рисунок 4 - Виды межбюджетного субсидирования

Итак, выше представлены возможные виды межбюджетных

субсидий, однако необходимо отметить, что межбюджетные субсидии имеют ряд

обязательных признаков. Представим их на схеме ниже.

Рисунок 5 - Признаки (свойства) межбюджетных

субсидий

Федеральными законами на срок не менее трех лет

устанавливаются цели и условия расходования и предоставления субсидий бюджетам

субъектов РФ, также устанавливаются критерии, по которым происходит отбор

субъектов РФ для предоставления указанных межбюджетных субсидий и как они

распределяются между субъектами РФ

Не распределенный между субъектами объем

субсидий допускается не более 5 процентов общего объема субсидий, утвержденный

на первый год планового периода, и не более 10 процентов общего объема

указанной субсидии на второй год планового периода

Законом субъекта РФ может быть предусмотрено

предоставление бюджету субъекта РФ субсидий из бюджетов поселений и (или)

муниципальных районов (городских округов), в которых в отчетном финансовом году

расчетные налоговые доходы местных бюджетов (без учета налоговых доходов по

дополнительным нормативам отчислений) превышали уровень, установленный законом

В Доходах бюджета субъекта РФ и в бюджетных

ассигнованиях регионального фонда финансовой поддержки поселений (муниципальных

районов и городских округов) учитываются субсидии из бюджетов поселений,

муниципальных районов и городских округов, перечисляемые в бюджет субъекта РФ.

Объем субсидий, которые подлежат перечислению из

местных бюджетов в бюджет субъекта РФ, рассчитывается пропорционально превышению

расчетных налоговых доходов уровня, установленного законом субъекта РФ.

Законом субъекта РФ, в соответствии с БК РФ,

устанавливается порядок расчета и предоставления субсидий бюджету субъекта РФ

из местных бюджетов.

Методика расчета субсидий приводится в отдельных

документах и для каждой субсидии своя.

Например: субсидии на программу «Автомобильные

дороги».

Размер субсидий, предоставляемых бюджету

субъекта РФ, определяется по формуле:

С i = С1i + С2i + С3i,

где: Сi - размер субсидий, которые предоставляются

бюджету i-го субъекта Российской Федерации;

С1i - размер субсидий, которые предоставляются

бюджету i-го субъекта Российской Федерации на софинансирование объектов,

имеющих общегосударственное или межрегиональное значение;

С2i - размер субсидий, которые предоставляются

бюджету i-го субъекта Российской Федерации на софинансирование объектов,

направленных на увеличение количества сельских населенных пунктов, обеспеченных

постоянной круглогодичной связью с сетью автомобильных дорог общего пользования

по дорогам с твердым покрытием;

С 3i - размер субсидий, которые предоставляются

бюджету субъекта Российской Федерации на софинансирование объектов,

направленных на достижение целевых значений показателей подпрограммы,

подлежащих распределению после определения размеров субсидий на

софинансирование объектов, имеющих общегосударственное или межрегиональное

значение, и на софинансирование объектов, направленных на прирост количества

сельских населенных пунктов, обеспеченных постоянной круглогодичной связью с сетью

автомобильных дорог общего пользования по дорогам с твердым покрытием.

Межбюджетные субсидии необъемлемая часть

межбюджетных отношений, говоря о межбюджетных субсидиях субъектам федерации,

необходимо обозначить их как один из ключевых инструментов управления

межбюджетными отношениями, позволяющих решать указанные задачи, выступают

межбюджетные субсидии. Долевое финансирование и целевой характер отличают

субсидию от иных форм межбюджетных трансфертов.

По своему содержанию межбюджетные субсидии

сочетают регулирующую и стимулирующую функции. Принцип долевого финансирования

направлен на мотивацию его получателя в принятии и исполнении софинансируемых

расходных обязательств. Через условия софинансирования формулируются требования

к органам государственной власти и органам местного самоуправления по

соблюдению необходимых показателей формирования бюджетов, применению новых форм

организации бюджетных отношений, повышению эффективности использования

бюджетных средств и др.

1.2 Правовые основы предоставления и расходования

субсидий из федерального бюджета

В настоящее время из федерального бюджета

предоставляются субъектам федерации субсидии на следующие направления:

. Государственная поддержка сельского хозяйства

. Водохозяйственные и лесные мероприятия

.Различные мероприятия, связанные со сферой

культуры, кинематографии, средств массовой информации

. Реализация государственных функций в области

здравоохранения, спорта и туризма 5. Социальная политика

. Переселение граждан

Рассматривать правовые основы предоставления и

расходования субсидий из федерального бюджета необходимо в контексте принципов

и нормативно-правовых основ построения самой бюджетной системы.

Бюджетная система Российской Федерации

функционирует на основе определенных принципов:

1) в бюджетной системе

Российской Федерации действует принцип единства;

) доходы, расходы и источники

финансирования дефицита бюджета разграничены между бюджетами бюджетной системы

российской Федерации

) бюджеты самостоятельны;

) субъекты Российской Федерации

и муниципальные образования имеют одинаковые бюджетные права;

) доходы, расходы и источники

финансирования дефицитов бюджетов отражаются полностью

) бюджет сбалансирован;

) бюджетные средства должны

использоваться эффективно и результативно;

) общего (совокупного) покрытия

расходов бюджетов;

) прозрачности (открытости);

) достоверности бюджета;

) бюджетные средства обладают

адресностью и целевым характером

) подведомственности расходов

бюджета

) единства кассы.

Следует отметить, что к

построению бюджетной системы РФ относятся первые четыре принципа; к организации

системы бюджетного финансирования принципы «результативности и эффективности

использования бюджетных средств» и «адресности и целевого характера бюджетных

средств»; к организации бюджетного процесса - все остальные принципы.

Соответственно, в ст. 28 Бюджетного кодекса РФ говорится о различных принципах,

одна часть из которых определяют построение самой бюджетной системы, а другие

определяют характер ее функционирования.

Урегулированию межбюджетных субсидий как элементу

системы межбюджетных трансфертов посвящена Глава 16 Бюджетного Кодекса

Российской Федерации.

Урегулирования вопроса, связанного с

предоставлением субсидий бюджетам субъектов Российской Федерации из

федерального бюджета посвящена статья 132 БК РФ.

Рисунок 6- Экономическая асимметрия

субъектов Российской Федерации

До сегодняшнего дня продолжается

процесс дифференциации регионов по бюджетным возможностям и потребностям. Если

разрыв между наиболее и наименее экономически обеспеченными регионами страны по

показателю валового регионального продукта (ВРП) на душу населения составлял в

2003 году 59 раз (в 63 субъектах Федерации этот показатель находился на уровне

ниже среднероссийского ВРП), то по оценке в 2007 году - более 80 раз (68

субъектов находились на уровне ниже среднего ВРП). К 2013 году данный разрыв

сократился - 47 раз. Также наблюдаются значительные межрегиональные

диспропорции в среднемесячной заработной плате и в величине прожиточного

минимума.

Рисунок 7- График зависимости

регионов от межбюджетных дотаций и трансфертов

Таким образом, существуют громадные

различия и в степени зависимости отдельных субъектов Федерации от федеральных

субсидий и трансфертов.

Более благоприятная ситуация

наблюдается и в таких регионах, как:

Брянская область,

Ивановская область,

Костромская область,

Тамбовская область,

Псковская область,

Пензенская область,

Курганская область,

Читинская область,

Амурская область,

Камчатская область,

Магаданская область,

Алтайский край.

Исследование российской модели

бюджетного федерализма российскими и зарубежными учеными позволяет выделить

следующие ее черты:

Рисунок 8 - Характерные черты

российского бюджетного федерализма

Следует обратить внимание, что это

не исчерпывающий список черт, которые присуще российской модели бюджетного

федерализма.

Рисунок 9 - Принципы разграничения

расходных обязательств в бюджетной системе

В последнее время в России выделяют

следующие принципы (критерии), которые должны быть положены в основу

разграничения расходных полномочий всей бюджетной системы РФ, учитывающие и

мировой опыт, которые представлены на схеме выше.

Примечательным является то, что в

настоящее время вопрос о предоставлении субсидий бюджетам федерации из

федерального бюджета является вопросом бюджетного и финансового планирования,

процессом двусторонней работы - со стороны федерального центра и каждого

субъекта федерации в отдельности. Приведем ниже схематично структуру данного

процесса.

▼

▼

▼

Рисунок 10- Современная организация

процесса предоставления межбюджетных субсидий субъектам РФ

При этом при принятии решения о

предоставлении субсидии отдельно взятому субъекту федерации и о ее размере

значение имеет индикативная оценка уровня управления финансами субъекта

Российской Федерации.

Таким образом, данная сфера является

проблемной, причем проблемность имеет и правовой, и организационный, и

экономический аспекты.

1.3 Зарубежный опыт предоставления

межбюджетных субсидий

Сначала обратимся к США, так как

данное государство является федеративным по своему устройству, имеет

значительное количество субъектов и достаточно развитое местное самоуправление,

в силу чего очень интересен его опыт.

Рисунок 11 - Формирование

федерального бюджета США

Бюджеты штатов в основном

пополняются за счет акцизов и налога с продаж (36%), а также налога на

социальное страхование (27%). Что касается структуры бюджета местных органов

управления, то в ней довольно высокой является доля налога на имущество (53%) и

налога с продаж (32%).

Рисунок 12 - Источники формирования

региональных и местных бюджетов в США

При этом следует иметь в виду, что

федеральное правительство распределяет определенную часть федерального дохода

между штатами на основании специальных программ.

В США систему межбюджетных отношений

рассматривают как сотрудничество различных уровней и ветвей власти.

Особенностью межбюджетных трансфертов в США является прозрачность бюджетной

системы. Виды межбюджетных трансфертов в США:

1) Условные блочные гранты - средства, для

финансирования определенной отрасли, например, жилищное строительство.

) Категориальные гранты - средства

предназначенные для определенных программ правительства.

Через гранты и субсидии правительство США может

активно влиять на социально - экономическое развитие муниципалитетов. Широкое

распространение в США получили трансферты на оказание социальной помощи и в

сфере образования.

Особенностью организации межбюджетных

трансфертов в США являются: высокая степень фискальной автономии

субнациональных органов власти (правительства штатов имеют право самостоятельно

вводить любые налоги, включая налоговые базы и ставки), отсутствие практики

установления регулирующих доходов.

Можно сделать вывод, что основными плюсами

системы организации межбюджетных трансфертов в США являются следующие:

- сотрудничество различных уровней и

ветвей власти;

- высокая степень прозрачности и

подотчетности бюджетной системы;

- высокая степень автономии штатов в

ходе межбюджетных отношений.

Анализируя перераспределение бюджетных средств в

Японии, отметим, что в данном государстве довольно развита система поощрения

инвестиций (как национальных, так и иностранных).Вместе с субсидиями в Японии

эффективно используются налоговые льготы, с целью поощрения инвестирования в

отдельных районах.

субсидия федеральный бюджет программный

-

Рисунок 13 - Перераспределение средств

федерального бюджета в ФРГ

В ФРГ - данная страна по своему государственному

устройству наиболее близка современной Российской Федерации - налоги

подразделяются на федеральные налоги, налог на землю, совместные,

территориальные и церковные налоги. Федеральные налоги не подлежат

перераспределению. Однако сам налоговый федерализм построен в ФРГ с

максимальным учетом интересов регионов и подразумевает уравновешивание

налоговых полномочий между центром и регионами и равноправие всех нижестоящих

бюджетов страны по отношению к федеральному бюджету.

В Германии, несмотря на хорошо развитую систему

общих налогов, финансовая помощь в форме грантов играет значительную роль,

поскольку представляет собой сильную систему уравнивания с помощью так

называемых налогов "солидарности" (основным видом является НДС),

используется, главным образом, в отношение земель. Некоторые субсидии (как и в

США) являются целевыми, другие - нецелевыми. Такая схема организации

межбюджетных трансфертов нацелена на то, чтобы уменьшить неравенство как между

разными землями, так и в пределах одной земли. В Германии применяется

горизонтальное бюджетное выравнивание между землями с целью обеспечения на всей

территории страны единого уровня предоставления общественных услуг. Основными

особенностями организации межбюджетных трансфертов в Германии являются:

все виды и источники налоговых доходов

определены и распределены между разными уровнями бюджетной системы

законодательно.

целью межбюджетных отношений является полное

выравнивание между всеми землями Германии. Последняя особенность имеет как

плюсы, так и минусы. Плюсом, несомненно, является сбалансированность бюджетов

всех территорий. Минусом является большая нагрузка на земли-доноры. Результат

такой политики заключается в недовольстве многих более обеспеченных земель тем,

что они должны финансировать менее обеспеченные, социальная напряженность и

т.д.

В Канаде предоставляются трансферты как общего

характера, так и целевые. Трансферты являются важнейшим источником доходов

местных бюджетов Канады. Существуют целевые инвестиционные трансферты для

финансирования инфраструктурных проектов. Кроме того, предусмотрен выравнивающий

трансферт для северных территорий и для провинций с низкими доходами.

Существуют также блочные трансферты для поддержки программ в сфере медицины и

социальной помощи.

Во Франции больше всего доходов в

государственный бюджет приносят НДС - 41,4% и подоходный налог с физических лиц

- 10,6%. Во Франции взимаются 16 региональных налогов, величину ставки которых

устанавливают региональные органы власти.

Именно на основе анализа зарубежного опыта

необходимо особо подчеркнуть, что от уровня развития налогового федерализма и

тех принципов, на которых он основан, а здесь определяющим является степень

централизации налоговых полномочий, и возникает необходимость в центральном

перераспределении бюджетных средств.

Во многих странах центральная власть

осуществляет взимание государственных и региональных налогов, а затем -

субсидирование территорий, что вызвано низким удельным весом региональных

налогов в структуре источников финансирования региональных органов власти (в

Эстонии - 0,1%, Болгарии - 1%, Греции - 2%, Венгрии - 4%, Голландии - 5%,

Словении - 5%, Латвии - 6%, Турции - 7% и т.д.); при этом очень высоким

является удельный вес субсидий (в Эстонии - 91%, Болгарии - 78%, Греции - 35%,

Венгрии - 66%, Голландии - 60%, Словении - 67%, Латвии - 68%, Турции - 56% и

т.д.). Другие источники поступления в доходную часть региональных бюджетов -

сборы, займы, доходы муниципальных предприятий, пени, штрафы, доходы от продажи

муниципального имущества или товаров и т.д.

Рисунок 14 - Место налоговых доходов

в обеспечении самостоятельности региональных бюджетов

Обратимся также к данным по

предоставлению межбюджетных субсидий:

Рисунок 15 - Доля субсидий в

региональных бюджетах стран

Особого внимания заслуживает практика

распределения одного и того же налога в определенной пропорции между

центральным и региональным бюджетами (так называемый долевой налог). Например,

В ФРГ подоходный налог распределяется между центральными, земельными и местными

властями в следующей пропорции: 42,5, 42,5 и 15%; поступления от корпоративного

налога и НДС делятся практически между центром и землями поровну. В Австрии

центр, регионы и местные власти делят подоходный налог в следующей пропорции -

60, 22 и 18%, налог на нефтепродукты - 88,5, 8,5 и 3%, НДС - 69, 19 и 12%.

Что касается стран с переходной экономикой - в

Китае действуют низкие ставки налога с корпораций и планируется сократить

размер максимальной ставки налога на доходы физических лиц. Предполагается, что

подобно некоторым другим странам снижение ставок в Китае будет способствовать

сокращению масштабов укрывания доходов от налогообложения и созданию стимулов

для расширения экономической деятельности. Быстрый рост доходов бюджета создает

предпосылки для выравнивания уровней налогообложения как различных видов

деятельности и предприятий, различных организационно- правовых форм, так и

различных территорий.

Зарубежный опыт в сфере межбюджетных отношений

концентрируется на анализе опыта межбюджетного регулирования в странах с

признанной лучшей практикой.

Эффективная региональная система межбюджетных

трансфертов или лучшая практика межбюджетного регулирования характеризуется

следующими критериями:

− высокий уровень автономии местного

самоуправления, характеризующейся устойчивостью и предсказуемостью бюджетных

доходов;

− справедливость, объективность и

прозрачность системы межбюджетных трансфертов;

− информационная открытость, наличие

обширной базы данных;

− гармоничность и развитость процедур

взаимодействия между органами власти разных уровней;

− способность к динамичному

совершенствованию механизма межбюджетных трансфертов.

Таким критериям отвечает, в частности, практика

межбюджетного регулирования в Австралии, Франции, Германии, Дании, Швеции,

Испании, Швейцарии, Великобритании и США.

-

-

-

-

-

-

-

-

-

Рисунок 16- Применение государствами

сбалансированной системы межбюджетных трансфертов

Так, во всех этих странах осуществляется и

вертикальное (между различными уровнями власти) и горизонтальное (между

органами власти одного уровня) бюджетное выравнивание. Повсеместно проблема

определения объема межбюджетной поддержки - политически сложный и острый

вопрос, решаемый на основе политического компромисса между стремлением достичь

определенного уровня и качества бюджетных услуг на всей территории страны

(региона) и приемлемым в обществе минимальным обеспечением расходных

потребностей. В международной практике применяются как централизованные

(создаваемые на более высоком уровне власти), так и децентрализованные (создаваемые

на том же бюджетном уровне) системы распределения межбюджетных трансфертов.

Возможно применение и комбинированных систем, сочетающих элементы

централизованной и децентрализованной систем.

Во всех странах главную роль в межбюджетных

отношениях играет консультационный процесс между органами власти разных уровней

по вопросам бюджетного выравнивания и предоставления межбюджетной поддержки. Он

служит неотъемлемой частью общей политической системы, обеспечивая гибкость

межбюджетного регулирования и сбалансированность интересов всех его участников.

На основе рассмотренного в завершающем параграфе

первой части работы зарубежного опыта и проведенного анализа теоретико-правовых

основ межбюджетного субсидирования в Российской Федерации отметим, что

экономико-правовая проблема межбюджетных субсидий состоит в том, что необходим

комплексный подход к данному вопросу не только на основе бюджетного

законодательства и процесса, но и на основе законодательства налогового,

следовательно, практическое исследование и рекомендации по совершенствованию

данной области государственного процесса можно обозначить как

налогово-бюджетный анализ доходов субъектов Федерации в сравнении с их

потребностями (расходами) и государственную политику межрегионального

регулирования и выравнивания.

Таким образом, для рассмотрения как актуальных

проблем, так и эффективности субсидий в бюджеты субъектов Федерации из

федерального бюджета необходимо провести комплексную оценку по таким

характеристикам, как уровень социально-экономического развития субъекта

федерации, объем и структура собственных доходов за среднесрочный период, объем

и целевое назначение полученных субсидий из федерального бюджета и

эффективность их расходования.

2. АНАЛИЗ РАСПРЕДЕЛЕНИЯ СУБСИДИЙ ПО БЮДЖЕТАМ

СУБЪЕКТОВ РФ ИЗ ФЕДЕРАЛЬНОГО БЮДЖЕТА ЗА ПЕРИОД 2013 - 2015 и 2014 - 2016 ГГ

.1 Распределение субсидий бюджетам субъектов за

2013-2015гг и 2014-2016гг

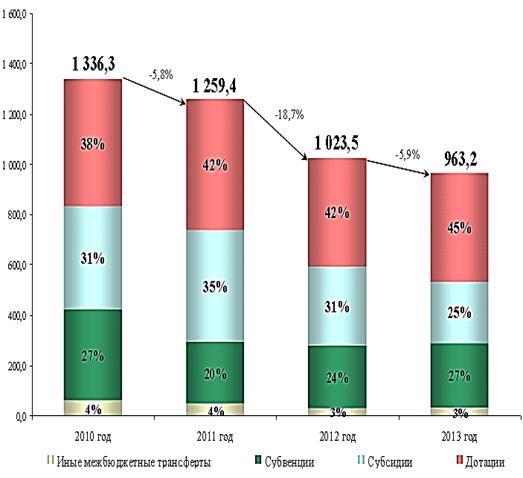

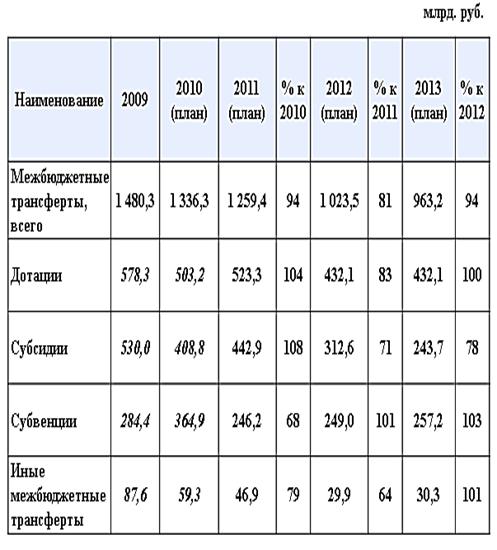

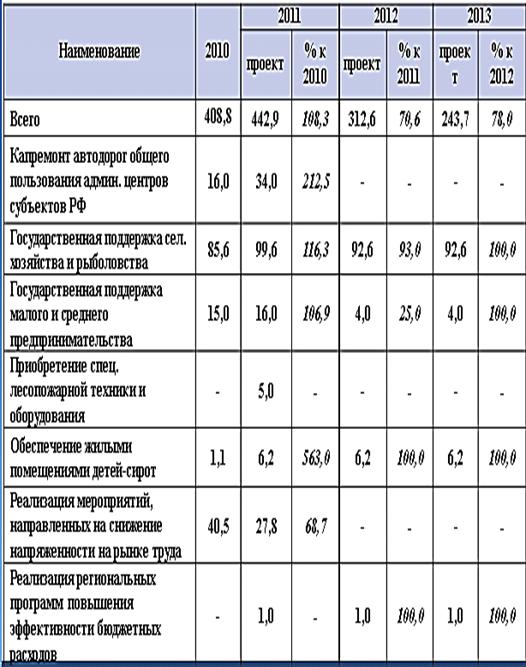

Рассмотрим предысторию данного

вопроса. В 2010 году предполагалось, что начиная с 2011 года объем межбюджетных

трансфертов будет снижаться, так, согласно прогнозным данным в 2011 году по

сравнению с предыдущим годом было запланировано их уменьшение на 4,9 %, а в

2012-2013 годах - на 18,7 % и 5,9 % соответственно. Это снижение было связано с

прогнозными данными того периода, согласно которым предполагался рост доходов

консолидированных бюджетов Российской Федерации.

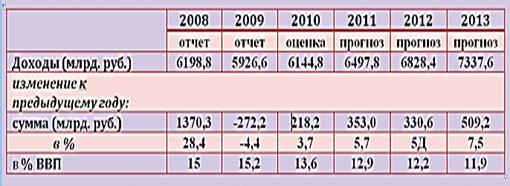

Рисунок 17 - Данные о доходах консолидированных

бюджетов субъектов Российской Федерации и их удельном весе в ВВП (2008 - 2013

годы)

Этот подход был популярен еще в

течение ряда лет, поскольку, если мы проанализируем прогнозные объемы

межбюджетных трансфертов, то станет, очевидно, что их величина, которая в 2012

году должны была снизиться до 1 357,8 млрд.руб., в последующие годы должна была

неуклонно умеьшаться, и составить 1 296,9 млрд.руб. в 2013, 1 184,7 млрд.руб. в

2014, 1 168 млрд.руб. в 2015 годах (соответственно).

Однако, ухудшение экономической

ситуации в регионах, рост государственного долга субъектов, появление новых

федеральных мандатов, существенно увеличивших бюджетные обязательства субъектов

Российской Федерации, привело к тому, что эти прогнозы не оправдались. И в этот

период Правительство вынуждено было продолжать оказывать серьезную финансовую

поддержку нижестоящим бюджетам. В то же время, несмотря на значительные объемы

финансовой помощи, предоставляемой российским регионам из федерального центра,

руководство Минфина России и эксперты уже не раз отмечали, что постоянные

бюджетные вливания не позволяют сгладить имеющиеся бюджетные диспропорции.

Кроме того, отмечалось, что этот финансовый поток, по сути, не оказывал

стимулирующего воздействие на экономическое развитие региона и, как следствие,

его налогового потенциала. В связи с этим, активно обсуждалась идея, что в перспективе

следует изменить пропорции оказания финансовой помощи, а именно, увеличить долю

субсидий в общем объеме межбюджетных трансфертов, предоставляемых регионам.

В настоящее время происходит

прямо обратное (возможно вследствие ухудшения экономической ситуации в

регионах). Так, согласно прогнозам, будет сохраняться дефицит региональных

бюджетов: расходы консолидированных бюджетов субъектов Российской Федерации

оцениваются в 2014 году в сумме 9 438,9 млрд. рублей с ростом к оценке 2013

года на 7,4%, в 2015 году - 10 285,0 млрд. рублей (с ростом на 9,0% к уровню

2014 года), в 2016 году - 11 363,6 млрд. рублей (с ростом на 10,5% к уровню

2015 года). Превышение расходов консолидированных бюджетов субъектов Российской

Федерации над общим объемом доходов оценивается в 2014 году в сумме 106,8 млрд.

рублей, в 2015 году - 51,9 млрд. рублей, в 2016 году - 21,5 млрд. рублей.

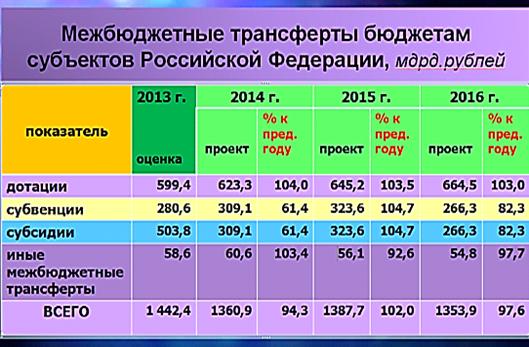

Рисунок 18 - Структура межбюджетных

трансфертов в 2014 году

Все это не могло не отразиться на

размерах межбюджетных трансфертов субъектам их федерального центра. При анализе

структуры расходов на следующие три года можно увидеть, что общий объем

межбюджетных трансфертов на 2014 год предусмотрен в объеме 1 308,8 млрд.

рублей, в том числе дотации - 603,3 млрд. рублей (46,1 % от общего объема

трансфертов), субсидии - 300,4 млрд. рублей (23,0 %), субвенции - 318,1 млрд.

рублей (23,8%), иные межбюджетные трансферты - 87,0 млрд. рублей (6,6 %).

Как видно из данных, представленных

на рис.20, в ближайшие три года (в очередном бюджетном цикле - 2014-2016 гг.)

произойдет изменение соотношения в объеме дотаций и субсидий. Т.е. мы видим,

неуклонное снижение объема субсидий в пользу дотаций, в то время как общий

объем всех видов межбюджетных трансфертов остается практически неизменным

Рисунок 19 - Объем межбюджетных трансфертов

бюджетам субъектов Российской Федерации

Рисунок 20 - Соотношение

различных видов межбюджетных трансфертов субъектам Российской Федерации за

период с 2013 по 2016 годы

Рисунок 21 - Межбюджетные трансферты (млрд.

руб.) 2010 - 2013 гг.

Таким образом, реализация

финансового обеспечения первоочередных расходов субъектов Российской Федерации

будет осуществляться (по-прежнему) путем предоставления дотаций на выравнивание

бюджетной обеспеченности, которые направляются на сглаживание диспропорций в

уровне бюджетных возможностей бюджетов субъектов Российской Федерации. Часть

финансовой помощи будет направлена, в том числе, на исполнение бюджетных

обязательств в связи с реализацией федеральных мандатов в рамках исполнения

«майских указов» Президента. Более того, объемы дотаций демонстрируют уверенный

рост.

Необходимо отметить, что

существуют разные точки зрения по вопросу эффективности межбюджетных

трансфертов. Одни эксперты полагают, что межбюджетные трансферты (как и

остальные направления бюджетных расходов) должны оцениваться с точки зрения

эффективности. В этом отношении следует согласиться с практиками, по мнению

которых оценка эффективности межбюджетных трансфертов должна производиться с

точки зрения полученных результатов. При этом с одной стороны эффективность

субсидий выше, чем иных видов межбюджетных трансфертов, особенно, субвенций).

Однако, согласно другой стороны, оценка эффективности межбюджетных трансфертов,

представляется достаточно сложной, поскольку трансферты используются для

финансового обеспечения решения широкого круга вопросов (в т.ч. и на реализацию

майских указов Президента), что требует проведения оценки последствий оказания

финансовой помощи и не представляется возможным.

Однако, наблюдается сходство

позиций в том, что в сфере межбюджетного регулирования существует целый ряд

проблем, которые существующая система межбюджетных трансфертов решить не в

состоянии. Речь идет о таких важных проблемах, как:

несовершенство механизмов

выравнивания бюджетной обеспеченности регионов и обеспечения монотонной

динамики роста общего объема дотаций на выравнивание бюджетной обеспеченности

субъектов РФ;

неэффективности существующей

формулы расчета для оценки индекса бюджетных расходов субъектов РФ;

некачественные формулировки

целей предоставления субсидий и пр.

Причины кроятся в том, что даже

после распределения межбюджетных трансфертов сохраняется высокий уровень

дифференциации бюджетной обеспеченности субъектов. Считается, что основной

причиной является недостаточность объема дотаций (в общей доле межбюджетных

трансфертов) на выравнивание бюджетной обеспеченности. Второй момент - это

низкий выравнивающий эффект субсидий и дотаций на поддержку мер по обеспечению

сбалансированности бюджетов.

Наличие целого комплекса

проблем в сфере бюджетного регулирования, требует разработки и внедрения

соответствующих мер для их скорейшего решения. И надо сказать, что такая работа

уже активно проводится и сформулированы рекомендации, которые по мысли их

разработчиков, позволят оптимизировать систему межбюджетных отношений и

существенно повысить эффективность механизма межбюджетного регулирования.

Говоря о планируемых

нововведениях в сфере бюджетного регулирования хотелось бы остановится на тех

изменениях, которые имеют наиболее важное значение, а, именно, предполагаемом

постепенном увеличении объема дотаций и переходе к единой консолидированной

субсидии. Итак, проанализируем, как изменится система межбюджетных отношений в

ближайшие годы.

Во-первых, с 2016 г.

предполагается увеличение объема дотаций на выравнивание за счет сокращения

объемов субсидий. Уменьшение объемов предполагается произвести за счет

планового их сокращения (и в перспективе завершения их предоставления) и, таким

образом, к началу 2016 года общий объем субсидий будет ограничен суммой, не

превышающей 50% дотаций на выравнивание бюджетной обеспеченности.

Предполагается, что в будущем это позволит повысить прозрачность и

объективность межбюджетных отношений, а также усилит выравнивающий эффект от

предоставления межбюджетных трансфертов.

Во-вторых, предполагается

осуществить плановый поэтапный переход к предоставлению консолидированной

субсидии, это обосновано необходимостью смещения акцентов с контроля за

расходованием средств субсидий к контролю за достижением результатов их

выделения. Получение единой консолидированной субсидии позволит регионам

самостоятельно определять приоритетные направления ее расходования. Кроме того,

в случае получения единой консолидированной субсидии, субъекты смогут

отчитываться за результаты своей деятельности перед одним главным

распорядителем бюджетных средств (ГРБС).

Для подтверждения

вышеприведенного аналитического обзора обратимся к конкретики - официальным

статистическим данным.

При этом необходимо оговорить,

что равно как для федерального бюджета, так и для региональных бюджетов основу

доходной части составляют налоги.

Российская налоговая система трехуровневая:

федеральный уровень,

уровень субъектов федерации,

муниципальный уровень.

Примечательно, что по отношению к бюджетам

разных уровней налоги и сборы подразделяются на два вида:

)закрепленные (собственные) - налоги и сборы,

либо поступающие целиком и полностью в один из бюджетов, либо распределяемые

между бюджетами разных уровней в фиксированной пропорции, определяемой

налоговым законодательством;

)регулирующие- налоги и сборы, распределяемые

между бюджетами разных уровней в пропорции, которая определяется бюджетным законодательством

и может изменяться при утверждении федерального и региональных бюджетов на

текущий финансовый год.

Итак, приведем особенности текущего (на 2013

год) распределения налогов между федеральным центром и регионами, так как

именно этот год является базовым в нашем исследовании.

)Федеральный бюджет - налоговые поступления:

налог на прибыль организаций - 100%;

налог на прибыль организаций (в части доходов

иностранных организаций, не связанных с деятельностью в Российской Федерации

через постоянное представительство, а также в части доходов, полученных в виде

дивидендов и процентов по государственным и муниципальным ценным бумагам) -

100%;

налог на прибыль организаций при выполнении

соглашений о разделе продукции, заключенных до вступления в силу Федерального

закона от 30 декабря 1995 года N 225-ФЗ "О соглашениях о разделе

продукции" - 20%;

НДС - 100%;

акцизов на спирт этиловый из пищевого сырья - 50

%

акцизы на спирт этиловый из всех видов сырья, за

исключением пищевого - 100 % -акцизы на спиртосодержащую продукцию - 50 %

акцизы на табачную продукцию - 100 %

-акцизы на автомобили легковые и

мотоциклы - 100 %

акцизы по подакцизным товарам и продукции,

ввозимым на территорию Российской Федерации, - 100 %

налог на добычу полезных ископаемых в виде углеводородного

сырья (газ горючий природный) - 100 %

налог на добычу полезных ископаемых в виде

углеводородного сырья (за исключением газа горючего природного) - 100 %

налог на добычу полезных ископаемых (за

исключением полезных ископаемых в виде углеводородного сырья, природных алмазов

и общераспространенных полезных ископаемых) - 40 %

водный налог - 100 %

государственной пошлины (за исключением

государственной пошлины) - 100 %

налога на доходы физических лиц, уплачиваемого

иностранными гражданами в виде фиксированного авансового платежа при

осуществлении ими на территории Российской Федерации трудовой деятельности на

основании патента, - 50 %.

.2) Региональные бюджеты - налоговые

поступления:

налог на имущество организаций - 100%;

налог на игорный бизнес - по нормативу 100

процентов;

транспортный налог - 100%;

налог на прибыль организаций - 100%;

налог на прибыль организаций при выполнении

соглашений о разделе продукции, заключенных до вступления в силу Федерального

закона "О соглашениях о разделе продукции" - 80%;

НДФЛ - 85%;

иностранных граждан - 50%;

акцизы на спирт этиловый и спиртсодержащую

продукцию - 50%;

акцизы на автомобильный и прямогонный бензин,

дизельное топливо, моторные масла для дизельных и (или) карбюраторных

(инжекторных) двигателей подлежат зачислению в федеральный бюджет по нормативу

28%, в бюджеты субъектов 72%, обычно же - 100%;

на алкоголь более 9 градусов (за рядом

исключений) - 40%;

свыше 9 градусов - исключения - и до 9 градусов

- 100%;

налог на добычу общераспространенных полезных

ископаемых - 100%;

налог на добычу полезных ископаемых (за

исключением полезных ископаемых в виде углеводородного сырья, природных алмазов

и общераспространенных полезных ископаемых) - 60%;

природные алмазы - 100%; роялти - 5%;

пользование объектами водных биологических

ресурсов (исключая внутренние водные объекты и включая их) - 80%;

за пользование объектами животного мира - 100%;

пользование «упрощенкой» - 100%;

минимальный налог, взимаемого в связи с

применением упрощенной системы налогообложения, - 100%;

государственной пошлины (подлежащей зачислению

по месту государственной регистрации, совершения юридически значимых действий

или выдачи документов) - 100%.

Для того чтобы сопоставить закрепленные

налоговые доходы субъектов по отношению к налоговым доходам федерального

бюджета, приведем статистику за предшествующий - 2012 год.

В консолидированные бюджеты субъектов Российской

Федерации в январе-ноябре 2012 года поступило 5 259,2 млрд. рублей, или на

10,5% больше, чем в январе-ноябре 2011 года.

Формирование доходов консолидированных бюджетов

субъектов Российской Федерации в январе-ноябре 2012 года на 94% обеспечили НДФЛ

- 37%, налог на прибыль - 35%, имущественные налоги - 14% и акцизы по

подакцизным товарам (продукции), производимым на территории Российской

Федерации - 8%. По сравнению с январем-ноябрем 2011 года совокупная доля

указанных налогов снизилась на 1 п.п, в том числе доля налога на прибыль - на 3

п.п. В Приложении приведены данные о размерах доходов и расходов федерального

бюджета в предыдущем рассматриваемом 2013 (то есть на основе которого

осуществлялось планирование) 2012 году.

Обосновывая аргументацию

значимости налоговой составляющей доходов бюджетов субъектов федерации как

основы формирования их будущей собственной доходной части, приведем данные

относительно наиболее благополучного в данном отношении субъекта Российской

Федерации - города федерального значения Москва.

Представим основные данные в сводной таблице

ниже и проведем их анализ.

Таблица 1- Сравнительные данные регионального

бюджета г. Москва (млрд руб.)

|

Показатель

|

2011

|

2012

|

2013

|

2012

к 2011, %

|

2013

к 2012, %

|

%

от общей суммы доходов 2013 год

|

|

Доходы

бюджета, всего

|

1243,7

|

1384,9

|

1517,9

|

111,35

|

109,6

|

-

|

|

Налоговые

доходы, всего

|

1146,6

|

1260,8

|

1378,4

|

109,96

|

109,33

|

90,81

|

|

Неналоговые

доходы, всего

|

97,1

|

124,1

|

116,7

|

127,81

|

94,04

|

7,69

|

|

Безвозмездные

поступления, всего

|

-

|

-

|

22,8

|

-

|

-

|

1,5

|

Таким образом, в 2013 году налоговые доходы

составляют 90,81 % от общих доходов регионального бюджета г. Москвы.

Рисунок 21 - Соотношение общих

доходов и налоговых в 2013 г.

Если мы рассмотрим динамику

налоговых доходов, то определим, что по отношению к 2011 году наблюдается

прирост на 9,96 %, а в 2013 г., согласно прогнозу, - на 9,33 %.

Рисунок 22- Динамика увеличения

налоговых доходов

Обратимся теперь к рассмотрению

налоговых доходов в разрезе - по основным видам налоговых поступлений.

Таблица2 - Анализ налоговых

поступлений по основным видам налогов

|

Вид

налога

|

2011

|

2011,

% от общей суммы налоговых доходов

|

2012

|

2012,

% от общей суммы налоговых доходов

|

2013

|

2013,

% от общей суммы налоговых доходов

|

|

Налоговые

доходы, всего

|

1146,6

|

-

|

1260,8

|

-

|

1378,4

|

-

|

|

Налог

на прибыль

|

521,1

|

45,45

|

542,5

|

43,03

|

568,6

|

41,25

|

|

НДФЛ

|

476,8

|

41,58

|

538,7

|

42,73

|

591,3

|

Следовательно, основные источники налоговых

поступлений в региональном бюджете г. Москвы - это налог на прибыль и налог на

имущество физических лиц, в 2013 году они составляют в общей сумме налоговых поступлений

- налог на прибыль - 41,25 % и налог на доход физических лиц - 41,9 %, то есть,

в совокупности - 84,15 %.

Рисунок 23- Динамика налога на

прибыль и НДФЛ в сумме налоговых поступлений

Рисунок 24- Темпы роста налога на

прибыль и НДФЛ в общей сумме налоговых поступлений

Таким образом, в 2013 году налоговые

доходы составляют 90,81 % от общих доходов регионального бюджета г. Москвы.

Отметим, что очень много «упущенных бюджетных доходов» в региональном бюджете

г. Москвы за счет большого количества предоставляемых налоговых льгот Темпы

роста доходов региональных и столичного бюджетов падают, однако в Москве этот

тренд более заметен. Эксперты объясняют, что сократились доходы от налога на

прибыль на 4%. Дефицит городского бюджета составил 2% собственных доходов.

Департамент финансов столицы опубликовал отчет за прошлый год. Доходы Москвы

превысили ожидаемые на 6%. Город практически не занимал, а только гасил долг

(он сократился до 187 млрд руб.). Доходы от приватизации составили 44,5 млрд

руб., что меньше, чем в 2011 году. Если мы рассмотрим динамику налоговых

доходов, то определим, что по отношению к 2011 году наблюдается прирост на 9,96

%, а в 2013 г., согласно прогнозу, - на 9,33 %.Основная причина падения темпа

роста бюджета - это отрицательная динамика налога на прибыль. На данном примере

было показано значение закрепленных налогов для деятельности субъектов

федерации на примере города Москва.

Обращаясь же к вопросу равенства

бюджетов субъектов, приведем также следующие показатели:

Рисунок 25- Сравнительная

характеристика субъектов федерации по объемам налоговых поступлений

Таким образом, происходит снижение

наполняемости бюджетов субъектов РФ за счет собственных доходов.

Рисунок 26- Зависимость налоговых

поступлений от политических мероприятий

Таким образом, необходимо сделать

вывод о том, что налоговые поступления регионов зависят и от различных

политических, культурных, спортивных мероприятий, проводимых на их территории,

следовательно, выбор одного субъекта всегда дает ему преимущество, поэтому

необходимо учитывать данную особенность при обеспечении налогового равенства

субъектов РФ.

Обозначив контур проблемы

собственных доходов субъектов Российской Федерации обратимся к анализу

соотношения их доходов и расходов на конкретных примерах, а также соотнесем эти

цифры с полученными межбюджетными субсидиями.

Формирование доходной части

бюджета города Москвы на 2014 год и плановый период 2015 и 2016 годов

осуществлялось в условиях действующего в 2013 году налогового законодательства,

с учетом учтенных в уточненном бюджете города Москвы на 2013 год показателей

доходов и утвержденных Бюджетным кодексом и Федеральным законом от 30.11.2011г.

№ 371-ФЗ «О федеральном бюджете на 2013 год и на плановый период 2014 и 2015

годов» нормативов отчислений от федеральных регулирующих налогов и нормативов

распределения акцизов на алкогольную продукцию и нефтепродукты, производимых на

территории Российской Федерации и поступающих в бюджеты субъектов Российской

Федерации.

Доходы бюджета города Москвы на

2014 год прогнозируются в общем объеме 1 503,1 млрд рублей.

Прогноз доходов на 2015 год

составляет 1 585,1 млрд рублей с ростом 5,5 %, на 2016 год - 1 663,5 млрд

рублей с ростом 4,9 % к предыдущему году.

Основные показатели по

формированию бюджета города Москвы и значимости в нем бюджетных субсидий

представлены в Приложении.

Таким образом, как следует из приведенных в

таблице выше данных, безвозмездные поступления в бюджет г. Москвы, к которым

относятся и межбюджетные трансферты, сокращаются.

Приведем в таблице ниже структуру доходов

бюджета г. Москвы.

Как следует из приведенных данных, доля

межбюджетных трансфертов в бюджете города Москвы уменьшается.

Обратимся также к анализу расходов.

Как следует из приведенных ниже данных,

структура расходов бюджета города Москвы весьма значительна по составляющим ее

статьям расходов.

Таким образом, бюджет города федерального

значения города Москва - весьма развитого субъекта - в последнее время имеет

своей особенностью снижение объема межбюджетных субсидий при увеличении

финансирования расходов на реализацию государственных программ за счет

собственных средств.

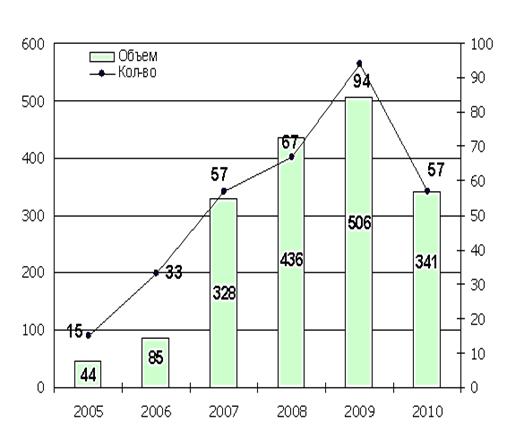

Рисунок 27 - Структура бюджета Ростовской

области в 2014 году

Бюджет Ростовской области входит в число 11

крупнейших региональных бюджетов Российской Федерации. Объем всех доходов

консолидированного бюджета области на 2014 год запланирован в сумме 161,7 млрд рублей,

с ростом к уровню 2013 года на 6,3 млрд рублей или 4,0 процента. Доля

собственных налоговых и неналоговых доходов составляет более 80 процентов от

общих поступлений. Динамика налоговых и неналоговых доходов наглядно

демонстрирует ежегодное увеличение доходов консолидированного бюджета

Ростовской области: с 2010 по 2016 годы - в 2 раза. Наращиванию налогового

потенциала способствует эффективная экономическая и налоговая политика по

привлечению инвестиций, проводимая в Ростовской области.

За счет увеличения собственных доходных

поступлений постепенно снижается доля федеральных поступлений. Впервые по

решению Минфина России Ростовская область включена в список низкодотационных

регионов страны с долей межбюджетных трансфертов от 5% до 20 %. Расходы консолидированного

бюджета области направлены на безусловное исполнение социальных обязательств

перед гражданами, выполнение задач, поставленных в указах Президента Российской

Федерации, решение социальных и экономических задач области. Их объем

запланирован на 2014 год 177,6 млрд рублей, с ростом на 13,1 млрд рублей или на

7,9 процента. Основной новацией бюджета Ростовской области на 2014 год является

его формирование и исполнение расходной части бюджета в программном формате, на

основе 21 утвержденной Правительством Ростовской области государственной

программы.

Рисунок 28- Динамика изменений в

структуре бюджета Ростовской области

На реализацию принятых

государственных программ Ростовской области предусмотрено в 2014-2016 годах 389

млрд рублей, что составляет ежегодно более 90 процентов расходов областного

бюджета. Приоритетное место среди принятых программ занимает социальная сфера.

По итогам 2013 года по уровню социальной направленности бюджета Ростовская

область занимает первое место среди субъектов Южного Федерального округа (68

процентов всех расходов, по ЮФО - 62 процента), что также выше среднероссийских

данных (61 процент).

Основные характеристики и иные

показатели краевого бюджета на 2014 год:

Рисунок 29 - Основные показатели

регионального бюджета Хабаровского края в 2014 году

Таким образом, характеристика

бюджета Хабаровского края такова:

) общий объем доходов краевого

бюджета в сумме 72 440 641,89 тыс. рублей, из них налоговые и неналоговые

доходы в сумме 60 796 462,00 тыс. рублей, безвозмездные поступления в сумме 11

644 179,89 тыс. рублей, из них межбюджетные трансферты из федерального бюджета

в сумме 11 302 961,54 тыс. рублей;

) общий объем расходов краевого

бюджета в сумме 78 007 373,18 тыс. рублей; 3) предельный объем государственного

долга Хабаровского края (далее - край) на 2014 год в сумме 60 796 462,00 тыс.

рублей;

) верхний предел государственного

внутреннего долга края по состоянию на 1 января 2015 года в сумме 24 537 348,63

тыс. рублей, в том числе верхний предел государственного долга по

государственным гарантиям края в сумме 5 584 309,24 тыс. рублей;

) дефицит краевого бюджета в сумме 5

566 731,29 тыс. рублей.

Основные характеристики и иные

показатели краевого бюджета на 2015 год и на 2016 год:

) общий объем доходов краевого

бюджета на 2015 год в сумме 74 122 180,06 тыс. рублей и на 2016 год в сумме 78

467 400,39 тыс. рублей, из них налоговые и неналоговые доходы на 2015 год в

сумме 65 469 080,00 тыс. рублей и на 2016 год в сумме 70 354 418,00 тыс.

рублей, безвозмездные поступления на 2015 год в сумме 8 653 100,06 тыс. рублей

и на 2016 год в сумме 8 112 982,39 тыс. рублей, из них межбюджетные трансферты

из федерального бюджета на 2015 год в сумме 8 517 237,31 тыс. рублей и на 2016

год в сумме 8 111 417,39 тыс. рублей;

) общий объем расходов краевого

бюджета на 2015 год в сумме 82 287 951,94 тыс. рублей, в том числе условно

утвержденные расходы в сумме 1 880 437,00 тыс. рублей, и на 2016 год в сумме 85

436 482,38 тыс. рублей, в том числе условно утвержденные расходы в сумме 3 827

189,60 тыс. рублей;

) предельный объем государственного

долга края на 2015 год в сумме 65 469 080,00 тыс. рублей и на 2016 год в сумме

70 354 418,00 тыс. рублей;

) верхний предел государственного

внутреннего долга края по состоянию на 1 января 2016 года в сумме 31 588 290,32

тыс. рублей, в том числе верхний предел государственного долга по

государственным гарантиям края в сумме 5 366 399,94 тыс. рублей, и верхний

предел государственного внутреннего долга края по состоянию на 1 января 2017

года в сумме 37 545 318,98 тыс. рублей, в том числе верхний предел

государственного долга по государственным гарантиям края в сумме 5 366 399,94

тыс. рублей;

) дефицит краевого бюджета на 2015

год в сумме 8 165 771,88 тыс. рублей и на 2016 год в сумме 6 969 081,99 тыс.

рублей.

Таким образом, представляется

очевидным, что рост собственных доходов субъекта федерации, даже при увеличении

объема расходов, приводит к сокращению межбюджетных субсидий.

.2 Анализ влияния межбюджетных субсидий на

социально-экономическое развитие субъектов РФ

Рассмотрение данного вопроса начнем с итогов

развития субъектов Российской Федерации за 2013 отчетный год.

Основным для регионального развития

в Российской Федерации является сектор обрабатывающей промышленности. Близкие к

нулю темпы прироста российского обрабатывающего сектора в 2013 году были во

многом спровоцированы деиндустриализацией Москвы и Санкт-Петербурга. Без учета

«двух столиц» обрабатывающая промышленность в регионах выросла на 1,7-1,9%.

Основными факторами роста в субъектах выступили нефтепереработка и

гособоронзаказ. С учетом текущей политики федерального центра, эти же отрасли

могут поддержать рост экономики в 2014 году.

В разрезе регионов можно

выделить «новых лидеров» обрабатывающей промышленности - субъекты, которые

характеризовались умеренными темпами роста в посткризисный период и внесли

решающий вклад в общестрановой рост в 2013 году. К ним относятся Нижегородская

область, Пермский и Красноярский края, Омская, Тульская и Ростовская области.

Их вклад в увеличение объемов обрабатывающего сектора страны в результате

оказался даже больше, чем у замедливших рост Калужской области, Татарстана и

Башкирии, которые были одними из лидеров восстановительного роста 2011-2012 гг.

В целом ситуация в

промышленности регионов России - умеренно негативная. Число субъектов со спадом

промпроизводства по итогам года составило 31 (37% регионов). Это максимальная

величина, начиная с 2009 года. В добывающем сегменте слабая динамика

обусловлена снижением объемов добычи «старых» нефтедобывающих регионов.

Ключевое отличие от ситуации 2009 года по-прежнему связано с позитивной

динамикой в строительстве жилья и торговле. В первом случае сказался рост ипотечного

рынка, во втором - сохранившийся в 2013 году рост доходов населения, в том

числе за счет работников бюджетной сферы.

Динамика объемов обработки в

Москве в 2013 году (-12,5% к предыдущему году) оказалась даже хуже, чем на пике

кризиса в 2009 году (-6,9%). В Санкт-Петербурге объемы обрабатывающего сектора

в 2013 году упали на 1,6%. Принимая во внимание то, что и Москва, и

Санкт-Петербург, даже без учета некорректно учтенных в статистике предприятий

холдинговых структур, входят в число лидеров по объему обрабатывающей

промышленности, негативная динамика в них заметно отразилась на общестрановых

показателях прироста.

В Москве спад наблюдался в 8 из

13 подотраслей обрабатывающей промышленности, в том числе в занимающих основную

долю в общем объеме пищевой и нефтеперерабатывающей отраслях. В

Санкт-Петербурге по итогам года в минус ушли семь подотраслей, в том числе

производство машин, и оборудования и пищевая промышленность. По обоим городам

«ударил» рост акцизов на табак и алкогольную продукцию. В результате в

Санкт-Петербурге снизилось производство таких предприятий, как «Бритиш Американ

Тобако Россия» (фабрика «БАТ-СПб) и компании «Балтика». С территории Москвы

производители алкоголя и вовсе были выведены: в мае были остановлены линии ОАО

«Московский завод «Кристалл», в ноябре о закрытии производства из-за низкой

загрузки производства объявил «Efes». Учитывая продолжающуюся реализацию

подпрограммы по реструктуризации промышленность, освобождение площадей для

Москвы это скорее плюс, чем минус. К тому же, по итогам 2014 года выиграют

регионы, в которые будут перераспределены московские мощности.

Вторым фактором сжатия

столичного обрабатывающего сектора стало падение производства на Московском

НПЗ. Здесь временная приостановка работы одного из цехов произошла в рамках

программы по модернизации производства, что практически гарантирует оживление

производства в 2014 году.

Показатель роста

обрабатывающего сектора составлял 1.7-1.9% к 2012-му году, он был хуже

показателей предыдущего года, но под таким углом от «рецессии» нас отделяет

порядка 1,8 процентных пункта. Их обеспечил рост агропромышленного сектора

(+2,3% в производстве пищевых продуктов, +2,7% в производстве удобрений),

производства цветных металлов (+2,4% к 2012-му году, за счет драгоценных и

редких металлов) нефтепереработки (+2,7%), производства авиационного (+18%),

железнодорожного (+30%) и общественного транспорта (на 34% выросло производство

троллейбусов). Менее заметный вклад внес и бурный рост фармацевтической

промышленности (+11-21% в зависимости от сегмента).

На росте нефтепереработки в

регионах сказался позитивный эффект от масштабной модернизации

нефтеперерабатывающих предприятий. По данным Минэнерго РФ, по итогам 2013 года

инвестиции в модернизацию нефтеперерабатывающих мощностей составили 269 млрд

рублей (+50% к уровню 2012 года), а первичная переработка нефти выросла по

стране в целом до 277,3 млн тонн (+2,2% к уровню 2012 года). Среди субъектов

Российской Федерации максимальный прирост показала Тюменская область за счет

увеличения объемов переработки нефти на Антипинском НПЗ в 1,5 раза. Ввод 3-й

очереди позволит увеличить объемы переработки еще примерно в 1,8 раз. Поэтому

по итогам 2014 года Тюменская область, скорее всего, вновь окажется в числе

лидеров роста.

Рост авиационной промышленности

был обеспечен растущим гособоронзаказом. Учитывая планируемый рост

гособронзаказа в 2014 году практически на треть, очевидно, что и в 2014-м

авиационная промышленность не утратит своей роли в экономическом росте. Это

позитивно скажется на субъектах, где расположено производство самолетов и

комплектующих: Ульяновская, Омская, Пермский край, Республика Бурятия и другие.

Очевидно, свой вклад в позитивную динамику отрасли внесло и увеличение продаж

«Sukhoi Superjet».

Быстрый подъем фармацевтической

промышленности запустили две федеральные инициативы: отложенный эффект от

национального проекта «Здоровье» и ФЦП «Развитие фармацевтической и медицинской

промышленности Российской Федерации на период до 2020 года и дальнейшую

перспективу». Это стало одним из факторов сохранения позитивной динамики в

Калужской области даже при падении автомобилестроения. Дальнейшему росту

фармацевтической промышленности за счет локализации иностранных производств

будет способствовать сохранение протекционистской политики в сфере госзакупок и

переход на международные стандарты производства. В результате у отрасли сейчас

формируется потенциал, который может позволить ей заменить автомобилестроение в

роли катализатора экономического роста в отдельных субъектах. Тем не менее,

сейчас объемы продукции данного сектора недостаточно велики (примерно в 9 раз

ниже автомобилестроения), чтобы существенно влиять на экономику вне точек

локализации.

Помимо традиционных «точек

роста», анализ итогов 2013-го года позволяет выделить ряд «новых» регионов-лидеров.

К первым относятся - Московская, Ростовская, Тюменская и Калужская области,

Башкирия и Татарстан. Это те регионы, которые «тянули» вперед экономику весь

посткризисный период и характеризовались высокими темпами роста в 2013 году. К

«новым» лидерам нами были отнесены Нижегородская область, Пермский и

Красноярский край, Омская, Тульская и Ростовская области. Это регионы, которые

характеризовались умеренными темпами роста в посткризисный период, но резко

ускорились в 2013 году. Причем их вклад в увеличение объемов обрабатывающего

сектора страны в результате оказался даже больше, чем у замедливших рост

Калужской области, Татарстана и Башкирии.

В Нижегородской, Омской и

Ростовской областях ключевым фактором роста обрабатывающей промышленности

выступила нефтеперерабатывающая отрасль. В дополнение к ней авиастроительные

заводы в Пермском крае, Омской, Нижегородской и Ростовской областях получили

свою долю пирога «гособоронзаказа» и, с учетом объемов федерального

финансирования, будут генерировать рост и в 2014-м году.

На фоне общестранового снижения

производства алюминия, меди и никеля, Красноярский край показал прирост

обработки за счет увеличения производства драгоценных (+22,6%) и редких

металлов (+118,9%).

К тому же все «новые» лидеры,

кроме Омской области, попали в струю роста фармацевтического сектора.

Производство фармацевтической продукции возросло в них в 1,2-2 раза.

Учитывая ставку в

регионах-лидерах на сектора с высоким потенциалом роста дальнейшие позитивные

сигналы в 2014-м году следует искать именно в них.

В целом окончательные итоги

2013 года немного смягчили выводы, изложенные в исследовании «Инвестиционная

привлекательность регионов 2013: акцент на инфраструктуру», построенные на

основе данных за три квартала прошлого года. Число субъектов с отрицательной

динамикой в целом по промышленности снизилось с 31 за девять месяцев 2013 года

до 25 по итогам года. Тем не менее, это максимальная величина, начиная с

кризисного 2009 года.

В основном промышленность

регионов тянуло вниз производство и перераспределение электроэнергии, газа и

воды (падение по отрасли в 47 регионах). Сказался календарный фактор (прошлый

год был високосным) и падение энергоемких секторов промышленности - черной

металлургии и производства алюминия.

В обрабатывающем секторе

негативная динамика производства алкогольной продукции из-за роста акцизов была

дополнена продолжающимся снижением производства в металлургии и спадом в

автомобилестроении. Первое обусловлено затянувшейся ценовой депрессией на рынке

черных и ряда цветных металлов, второе - падением спроса из-за негативных

потребительских ожиданий.

Более половины сокращения

металлургического производства было обеспечено всего 4 регионами: Оренбургской

(-22,9% в 2013 году от объемов 2012 года), Свердловской (-2%), Челябинской

(-2%) и Московской областями (-8,5%). Ознаменовавшее начало 2014-го года

ослабление рубля в итоге может поддержать эту отрасль в 2014 году.

Автомобилестроение наиболее

заметно потянуло вниз Ленинградскую (-2,5%) и Самарскую (-1%) области. По

цепочке досталось и Ярославской области (-8,4%), где производятся дизельные

двигатели и шины.

В добывающем секторе динамика

по-прежнему диктуется снижением объемов добычи «старых» нефтедобывающих

регионов - Ненецкого (-3,9%) и Ханты-Мансийского (-0,9%) автономных округов.

В строительстве негативная

динамика была отмечена только в 36 субъектах. Причем по вводу жилых домов

прирост составил 5,6%, показатели улучшили 70 субъектов из 83. Сказывается

развитие ипотечного рынка, который по данным Агентства по ипотечному жилищному

кредитованию вырос в 1,2 раза в сравнении с 2012-м годом. Оборот розничной

торговли снизился только в 4 субъектах. Это связано с продолжающимся, но

затухающим ростом реальных доходов населения. Далее обратимся к развитию

наполняемости и обеспеченности собственными доходами бюджетов субъектов РФ и

зависимости от субсидий.

Для эффективного функционирования системы

бюджетного федерализма необходимыми являются определенные финансовые ресурсы,

которые аккумулированы в региональном бюджете. При этом для регионального бюджета

весьма определяющим является правовое регулирование данных отношений, с одной

стороны, и сбалансированность, с другой стороны. То есть «сколько государство

позволит взять в виде налогов» и «сколько можно взять у населения субъекта,

чтобы уровень его жизни был высок, а предпринимательство развивалось».

Для современной России закономерным является

«расслоение» субъектов по уровню их развития, и, следовательно, по размеру и

структуре бюджетов, по тому, являются ли они дефицитными, а субъект -

дотационным.

До сегодняшнего дня продолжается процесс

дифференциации регионов по бюджетным возможностям и потребностям.

Регионы должны увеличивать свои доходы за счет

участия в крупномасштабных инвестиционных проектах федерального правительства,

создания особых экономических зон, укрупнения регионов.

На региональные бюджеты возложены обязанности по

финансовому обеспечению законодательных и исполнительных органов власти

субъектов РФ; обслуживанию и погашению государственного долга субъектов РФ;

содержанию предприятий, учреждений и организаций, находящихся в ведении

региональных органов власти; оказанию финансовой помощи местным бюджетам

данного региона. Помимо оказания прямой финансовой помощи, органы власти

субъектов РФ имеют право закреплять на постоянной основе за местными бюджетами

часть собственных налоговых доходов.

Обеспечение сбалансированности региональных

бюджетов имеет свои особенности. В отличие от федерального бюджета не

допускается утверждать бюджет субъекта РФ, текущие расходы которого превышают

его доходы. Размер дефицита регионального бюджета не может составлять более 15%

без учета финансовой помощи из федерального бюджета.

Таким образом, большинство регионов РФ являются

дотационными.

Необходимо привести итоги развития субъектов

Российской Федерации по состоянию на конец 2013 года.

В Министерстве регионального развития

проанализирована динамика основных параметров консолидированных бюджетов

субъектов РФ по данным за 2011-2013 годы.

В 2013 году объем доходов консолидированных

бюджетов субъектов РФ по сравнению с 2012 годом вырос на 24,9% и составил 8,161

трлн. рублей. Наибольший рост объема доходов отмечен в Сахалинской области (на

75,4%), Амурской области (на 66,7%), Карачаево-Черкесской Республике (на

49,9%), Еврейской автономной области (на 47,2%), Республике Саха (Якутия) (на

46,5%), Астраханской области (на 45,2%), Удмуртской Республике и Ненецком

автономном округе (на 43,5%).

Налоговые и неналоговые доходы консолидированных

бюджетов субъектов РФ за 3 года выросли на 32,3% и составили 6,586 трлн.

рублей.

При этом изменилась структура налоговых и

неналоговых доходов. В частности, удельный вес налога на прибыль сократился на

4,4%, удельный вес налога на доходы физических лиц вырос на 2%.

По данным за 2013 год в структуре налоговых и

неналоговых доходов консолидированных бюджетов субъектов РФ налог на доходы

физических лиц составил 37,9%, налог на прибыль организаций - 26,1%.

За последние три года на 4,3% вырос объем

безвозмездных поступлений в региональные бюджеты из федерального бюджета

Российской Федерации.

Объем расходов консолидированных бюджетов

субъектов РФ в 2013 году по сравнению с 2010 годом вырос на 32,7% и составил

8,8 трлн. рублей. Наибольший рост объема расходов отмечен в Амурской области

(на 71,6%), Ямало-Ненецком автономном округе (на 66,2%), Чукотском автономном

округе (на 63,6%), Республике Саха (Якутия) (на 62,1%), Еврейской автономной

области (на 56,7%), Хабаровском крае (на 54,6%) и Ненецком автономном округе

(на 53,9%).

За 2011-2013 годы темп роста расходов

консолидированных бюджетов субъектов РФ опережал темп роста доходов на 7,8%. В

2013 году с дефицитом исполнены бюджеты 77 субъектов РФ (в 2012 году - 67

регионов, в 2011 году - 57, в 2010 году - 63).

Доля текущих расходов в общем объеме расходов

консолидированных бюджетов субъектов в 2013 году составила 87,9% (в 2010 году -

73,8%).

По состоянию на 1 января 2014 года объем

государственного долга субъектов РФ и муниципальных образований составил 2,026

трлн. рублей (1,737 трлн. рублей - долг субъектов РФ, 268 млрд. рублей - долг

муниципальных образований), что на 58,5% выше объема государственного долга,

зафиксированного на начало 2011 года. Наибольшее увеличение государственного

долга отмечено в Еврейской автономной области (в 69 раз), Республике Ингушетия

(в 37 раз), Приморском крае и Республике Тыва (в 15 раз), Сахалинской области

(в 9 раз) и Псковской области (в 8 раз).

На основании данной главы можно сделать

следующий вывод, в настоящее время наблюдается тенденция снижения объема

субсидий в пользу дотаций. При этом практически четверть от общего объема

межбюджетных трансфертов (300.4 млрд. руб) будут составлять субсидии различным

субъектам РФ, а общий объем всех видов межбюджетных трансфертов остается

практически неизменным. В долгосрочной перспективе планируется полное

завершение предоставления субсидий, однако этому предшествует процесс плановому

уменьшению объемов их предоставления. На среднесрочную перспективу

предполагается поэтапный переход к предоставлению консолидированных субсидий с

целью усиления контроля за достижениями результатов выделенных субсидий, что

позволит регионами самостоятельно определять приоритеты направления ее

расходования. В случае получения данной субсидии субъекты смогут отчитываться