Регулирование банковских рисков

СОДЕРЖАНИЕ

Введение

Глава 1. БАНКОВСКИЕ РИСКИ И ИХ

ОСОБЕННОСТИ

1.1 Сущность банковских рисков

.2 Классификация и оценка банковских

рисков

Глава 2. РЕГУЛИРОВАНИЕ БАНКОВСКИХ

РИСКОВ ЦБ РФ

2.1 Управление банковскими рисками

ЦБ РФ с помощью законодательной базы

2.2 Банковский надзор,

осуществляемый Базельским комитетом

Глава 3. БУХГАЛТЕРСКИЙ УЧЕТ ОПЕРАЦИЙ

ПО КРЕДИТАМ ЦБ РФ

3.1 Учет межбанковских кредитов,

учет операций по формированию резервов на возможные потери по кредиту

.2 Задача

Заключение

Список используемой литературы

Приложения

ВВЕДЕНИЕ

Банки работают в области управляемого риска.

Поэтому очень важно уметь прогнозировать и управлять банковскими рисками, а

также вовремя оценивать риски на финансовом рынке. Банкам необходима методика

анализа и прогноза банковских рисков для получения высоких доходов в будущем. С

вопросом прогнозирования и предотвращения рисков банки обращаются к

законодательной базе, установленной Центральным Банком Российской Федерации.

Особое внимание банкам необходимо уделять рассмотрению

элементов управления инвестициями, подходу к формированию кредитного портфеля,

проблеме формирования активов и пассивов банка с точки зрения оптимального

сочетания двух задач: максимизации доходов и минимизации риска.

В условиях кризиса проблема управления

банковскими рисками, оперативный учет факторов риска приобретают первостепенное

значение для коммерческих банков. В связи с этим весьма актуальным выглядит

вопрос участия Центрального Банка в регулировании банковскими рисками. Ведь

создание системы управления рисками - жизненная необходимость для деятельности

любого банка.

Как известно, главной целью деятельности

коммерческого банка является прибыль. Однако все усилия банка по достижению

данной цели могут быть легко сведены к нулю при возникновении любого из видов

банковских рисков. В результате пострадает не только банк, но и его клиенты.

Поэтому управление рисками - важная и неотъемлемая часть стратегии любого

банка.

Актуальность темы курсовой работы позволяет

определить роль, которую занимает Центральный Банк России в управлении

банковскими рисками, изучить законодательную базу, регулирующую их, дать полное

определение их сущности, видов и факторов.

Целью данной курсовой работы является разбор

законов Российской Федерации, связанных с банковскими рисками, что

поспособствует раскрытию вопроса роли Центрального Банка, как внешней наиболее

заинтересованной стороны, в регулировании ими, а также в этой работе будет дано

определение сущности и классификации банковских рисков.

Указанная цель обусловливает постановку

следующих задач:

дать подробное определение банковским рискам;

ознакомиться с законодательной базой;

определить роль ЦБ РФ в регулировании рисками.

выявить способы их предотвращения.

ГЛАВА 1. БАНКОВСКИЕ РИСКИ И ИХ ОСОБЕННОСТИ

1.1 Сущность банковских

рисков

Банковская система играет важную роль в решении

экономических проблем страны. Это определяется возрастанием роли кредитных

отношений и банков в условиях неустойчивости экономики страны и развития

рыночных отношений. Банки являются единственным владельцем необходимой

информации о финансовом состоянии предприятий и организаций, конъектуре

товарных, ссудных и валютных рынков, экономическом положении региона. Последнее

свидетельствует о важности изучения банками внешних и внутренних коммерческих и

политических рисков своих клиентов.

Ведущим принципом в работе коммерческих банков в

условиях рыночных отношений является стремление к получению большей прибыли.

Оно ограничивается возможностью понести убытки. Чем выше ожидаемая прибыль, тем

выше риск. В любой хозяйственной деятельности всегда существует опасность

денежных потерь, вытекающих из специфики тех или иных хозяйственных операций.

Опасность таких потерь представляет собой финансовые риски.

Риск - вероятность (угроза) потери банком части

своих ресурсов, недополучения доходов или появления дополнительных расходов в

результате осуществления определенной финансовой деятельности. Риск выражается

в таких нежелательных результатах, как потери прибыли и возникновение убытков

вследствие неплатежей по выданным кредитам, сокращения ресурсной базы,

осуществления выплат по балансовым операциям. Чем ниже уровень риска, тем ниже

и вероятность получить высокую прибыль - поэтому необходимо выбирать

оптимальное соотношение уровня риска и степени деловой активности, доходности.

Существуют общие причины возникновения

банковских рисков и тенденции изменения их уровня. Вместе с тем, анализируя

банковские риски, важно учитывать:

· кризисное состояние экономики

переходного периода, которое выражается не только падением производства,

финансовой неустойчивостью многих организаций, но и уничтожением ряда

хозяйственных связей;

· неустойчивость политического

положения;

· инфляцию, и др.

Уровень риска увеличивается, если:

· проблемы возникают внезапно и

вопреки ожиданиям;

· поставлены новые задачи, не

соответствующие прошлому опыту банка

· руководство не в состоянии принять

необходимые и срочные меры, что может привести к финансовому ущербу (ухудшению

возможностей получения необходимой и дополнительной прибыли)

· несовершенство законодательства

мешает принятию некоторых оптимальных для конкретной ситуации мер

Данные обстоятельства вносят существенные

изменения в совокупность возникающих банковских рисков и методов их

исследования. Однако это не исключает наличия общих проблем возникновения

рисков и тенденции динамики их уровня.

Риски образуются из отклонений действительных

данных от оценки сегодняшнего состояния и будущего развития. Эти отклонения

могут быть позитивными и негативными.

Риск - это сложное, системное явление, имеющее

множество несовпадающих, а иногда и противоположных оснований. Банковский риск

понимается по-разному:

мера возможной опасности или неудачи;

деятельность, совершаемая в надежде на удачный

исход;

вероятность ошибки или успеха того или иного

выбора в ситуации с несколькими альтернативами.

Эти понимания риска содержат в себе указания на

ту или иную важную черту риска, которые присущи ему: неопределенность,

альтернативность, противоречивость. Указанные элементы определяют, что риск

связан с деятельностью конкретного лица, которое принимает решение в

определенной рисковой ситуации. Соответственно, риск возникает на стадии

принятия решения и его реализации.

Неопределенность - это состояние отсутствия

информации относительно понимания или знания события, его последствий или

вероятности.

Противоречивость - с одной стороны, риск

направлен на получение положительного результата. С другой стороны, он ведет к

субъективизму и игнорированию объективных вещей.

Альтернативность - предполагает выбор из двух

или нескольких возможностей, вариантов, действий. Если нет выбора, то нет и

риска.

Получить прибыль коммерческий банк может только

в случае, если возможности понести потери (риски) будут предусмотрены заранее

или подстрахованы. Поэтому проблемам экономических рисков в деятельности

коммерческих банков должно уделяться значительное внимание. Основной из них

является разработка классификации банковских рисков, основной оценки и методов

расчета экономических, политических и других рисков банка, отдельного заемщика,

группы предприятий, отрасли.

1.2 Классификация и

оценка банковских рисков

К типичным банковским рискам относятся:

Кредитный риск - риск возникновения у кредитной

организации убытков вследствие неисполнения, несвоевременного либо неполного

исполнения должником финансовых обязательств перед кредитной организацией в

соответствии с условиями договора.

Концентрация кредитного риска проявляется в

предоставлении крупных кредитов отдельному заемщику или группе связанных

заемщиков, а также в результате принадлежности должников кредитной организации

либо к отдельным отраслям экономики, либо к географическим регионам или при

наличии ряда иных обязательств, которые делают их уязвимыми к одним и тем же

экономическим факторам.

Кредитный риск возрастает при кредитовании

связанных с кредитной организацией лиц (связанном кредитовании), т.е.

предоставлении кредитов отдельным физическим или юридическим лицам, обладающим

реальными возможностями воздействовать на характер принимаемых кредитной

организацией решений о выдаче кредитов и об условиях кредитования, а также

лицам, на принятие решения которыми может оказывать влияние кредитная

организация.

При кредитовании связанных лиц кредитный риск

может возрастать вследствие несоблюдения или недостаточного соблюдения

установленных кредитной организацией правил, порядков и процедур рассмотрения

обращений на получение кредитов, определения кредитоспособности заемщика и

принятия решений о предоставлении кредитов.

Страновой риск - риск возникновения у кредитной

организации убытков в результате неисполнения иностранными контрагентами

(юридическими, физическими лицами) обязательств из-за экономических,

политических, социальных изменений, а также вследствие того, что валюта

денежного обязательства может быть недоступна контрагенту из-за особенностей национального

законодательства (независимо от финансового положения самого контрагента).

Рыночный риск - риск возникновения у кредитной

организации убытков вследствие неблагоприятного изменения рыночной стоимости

финансовых инструментов торгового портфеля и производных финансовых

инструментов кредитной организации, а также курсов иностранных валют и (или)

драгоценных металлов.

Рыночный риск включает в себя фондовый риск,

валютный и процентный риск.

Фондовый риск - риск убытков вследствие

неблагоприятного изменения рыночных цен на фондовые ценности (ценные бумаги, в

том числе закрепляющие права на участие в управлении) торгового портфеля и

производные финансовые инструменты под влиянием факторов, связанных как с

эмитентом фондовых ценностей и производных финансовых инструментов, так и

общими колебаниями рыночных цен на финансовые инструменты.

Валютный риск - риск убытков вследствие

неблагоприятного изменения курсов иностранных валют и (или) драгоценных

металлов по открытым кредитной организацией позициям в иностранных валютах и

(или) драгоценных металлах.

Процентный риск - риск возникновения финансовых

потерь (убытков) вследствие неблагоприятного изменения процентных ставок по

активам, пассивам и внебалансовым инструментам кредитной организации.

Риск ликвидности - риск убытков вследствие

неспособности кредитной организации обеспечить исполнение своих обязательств в

полном объеме. Риск ликвидности возникает в результате несбалансированности

финансовых активов и финансовых обязательств кредитной организации (в том числе

вследствие несвоевременного исполнения финансовых обязательств одним или

несколькими контрагентами кредитной организации) и (или) возникновения

непредвиденной необходимости немедленного и единовременного исполнения

кредитной организацией своих финансовых обязательств.

Операционный риск - риск возникновения убытков в

результате несоответствия характеру и масштабам деятельности кредитной

организации и (или) требованиям действующего законодательства внутренних

порядков и процедур проведения банковских операций и других сделок, их

нарушения служащими кредитной организации и (или) иными лицами (вследствие

некомпетентности, непреднамеренных или умышленных действий или бездействия),

несоразмерности (недостаточности) функциональных возможностей (характеристик) применяемых

кредитной организацией информационных, технологических и других систем и (или)

их отказов (нарушений функционирования), а также в результате воздействия

внешних событий.

Правовой риск - риск возникновения у кредитной

организации убытков вследствие:

· несоблюдения кредитной организацией

требований нормативных правовых актов и заключенных договоров;

· допускаемых правовых ошибок при

осуществлении деятельности (неправильные юридические консультации или неверное

составление документов, в том числе при рассмотрении спорных вопросов в

судебных органах);

· несовершенства правовой системы

(противоречивость законодательства, отсутствие правовых норм по регулированию

отдельных вопросов, возникающих в процессе деятельности кредитной организации);

· нарушения контрагентами нормативных

правовых актов, а также условий заключенных договоров.

Средства и методы управления банковским риском.

Главной задачей научного управления рисковыми

операциями банка является определение степени допустимости и оправданности того

или иного риска и принятия немедленного практического решения, направленного на

использование рисковых ситуаций, или выработку системы мер (выбор средств и

методов), снижающих возможность появления потерь от проведения той или иной

операции.

К основным средствам (методам) управления

рисками можно отнести:

использование принципа взвешивания рисков;

учет внешних рисков (отраслевого, регионального,

страхового);

осуществление систематического анализа

финансового состояния клиента банка, его платежеспособности,

кредитоспособности, рейтинга и т.д.; применение принципа разделения рисков,

рефинансирование кредитов;

проведение политики диверсификации (широкого

перераспределения кредитов в мелких суммах, предоставленных большому количеству

клиентов при сохранении общего объема операций банка);

выдачу крупных кредитов только на

консорциональной основе (разделение рисков по межбанковским соглашениям);

использование плавающих процентных ставок;

ведение депозитных сертификатов;

расширение переучетных операций банка;

страхование кредитов и депозитов;

введение залогового права;

применение реальных персональных и “мнимых”

гарантий.

Управление рисками ориентируется на требования

Центрального Банка о соблюдении коммерческими банками установленных норм,

которые мы рассмотрим в следующей главе.

ГЛАВА 2. РЕГУЛИРОВАНИЕ БАНКОВСКИХ РИСКОВ ЦБ РФ

2.1 Управление

банковскими рисками Центральным Банком РФ с помощью законодательной базы

Практические меры по регулированию рисков должны

ориентироваться не только на технический, но и на фундаментальный анализ их

факторов и видов на основе методологии и теории.

Наиболее эффективна методология, определяющая

принципы системного подхода к анализу и регулированию банковских рисков

современной России.

Важным принципом системного подхода является

разработка и совершенствование нормативов, установленных Банком России, которые

обязана выполнять каждая кредитная организация в нашей стране.

Для того чтобы подтвердить финансовую

состоятельность кредитной организации, Центральный Банк России разработал

систему нормативов. Их выполнение является обязательным и постоянно

контролируется. Если в результате проверки было обнаружено отклонение от одного

из критериев, ЦБ РФ может потребовать выплату штрафа, запретить прием вкладов

или банковские операции другого рода, ограничить зарплату, временно взять на

себя частичное руководство банком. Крайней мерой будет отзыв лицензии, что

автоматически приведет к прекращению кредитной организацией какой-либо

банковской деятельности. Обратившись в Центральный Банк, можно временно внести

изменения в нормативы. Срок их действия определяется отдельно для каждого

конкретного случая. Новые, облегченные нормативы действуют только для

конкретного банка.

Существует 9 обязательных нормативов. Инструкцию

по их расчетам можно получить на сайте ЦБ РФ. Каждый норматив имеет условное

символьное обозначение, состоящее из буквы «Н» и числового кода. Первые 4

пункта из этого списка считаются основными.

· H1- норматив достаточности капитала

(максимальное значение 10%);

· H2 - норматив ликвидности мгновенной

(минимальное значение 15%);

· H3 - норматив ликвидности текущей

(минимальное значение 50%);

· H4 - норматив ликвидности

долгосрочной (максимальное значение 120%);

· H6 - предельный риск на отдельного

заемщика, а также группу заемщиков, имеющих финансовые связи (максимальное

значение 25%);

· H7 - объем кредитного риска, который

может возникнуть при заключении крупных сделок (максимальное значение 800%);

· H9.1- предельный объем ссуд,

поручительств и гарантий, предоставленных акционерам банка (не более 50%);

· H10.1- общее значение риска по

физическим лицам, влияющим на решение банка о предоставлении кредита (не более

3%);

· H12 - объем средств, направляемый

банком на покупку акций других организаций или долей в различных фондах

(максимальное значение 25%).

Что же такое значимость норматива? Что лежит в

основе ее определения? Ответ - риск. Каждый норматив по экономическому смыслу

характеризует степень защищенности банка от некоторого риска (в Приложении 1

приведен перечень рисков(в виде таблицы), соответствующих восьми основным

обязательным нормативам).

Проведение Центральным Банком анализа банковских

рисков состоит в ориентации на разработку мер по их снижению, исходя из

реального состояния экономики страны. Первым шагом подхода к анализу рисков

является определение цели регулирования рисков, которая традиционно направлена

на их минимизацию.

Регулирование рисков, как одно из действий,

осуществляемых ЦБ РФ, должно способствовать реализации не только текущих задач,

но и стратегии экономического развития страны.

Термин «рисковать» произошел от греческого

«rixikon» (утес, лавирование между скалами). В экономических исследованиях и

публикациях сохраняется многовариантность этого понятия. В одних определениях

(например, вероятность наступления события с негативными последствиями) сделан

акцент на причину риска, а его сущность сведена к расплывчатым негативным последствиям,

без их уточнения. Другое определение риска (как опасности возникновения

непредвиденных потерь) отражает его содержание, но не учитывает вероятность

предвиденных, обусловленных потерь.

Обдумав вышеизложенные определения «риска»

целесообразно дать краткую, емкую формулировку. Риск - это вероятность потерь

при наступлении негативного непредвиденного события или предусмотренных

соглашением условных обязательств.

На мой взгляд, также целесообразно наряду с

термином «управление рисками» использовать более емкое понятие «регулирование

рисков», основанное на принципах системного подхода к снижению вероятности

потерь и повышению шанса получить выгоды.

Компонентом подхода Банка России к регулированию

банковских рисков является классификация и анализ их факторов, которые влияют

на вероятность потерь при наступлении неблагоприятного события. Рассмотрение

классификации банковских рисков изложено в Главе 1. В данный момент разберем

факторы банковских рисков.

Основные факторы банковских рисков в России

|

Макроуровень

|

Микроуровень

|

|

· Снижение

темпа экономического роста · Финансово-экономический

кризис · Усиление инфляции · Ухудшение

состояния платежного баланса · Увеличение государственного

долга (внутреннего и внешнего) · Уменьшение

официальных золотовалютных резервов · Миграция

капиталов (чрезмерный приток в страну или отток) · Нестабильность

финансового рынка · Изменения в законодательстве · Политические

события · Международный рейтинг страны

|

· Ухудшение

хозяйственно-финансового положения контрагента · Неплатежеспособность

импортера и заемщика · Неустойчивость курса валюты, в

которой номинирована сделка · Колебания процентных ставок · Виртуализация

сделок · Электронный интернет-банкинг · Мошенничество

· Отмывание

преступных доходов, финансирование терроризма · Теневая

деятельность · Непрозрачная информация · Субъективные

факторы

|

Таким образом, необходимо принимать во внимание

внутренние и внешние, традиционные и современные факторы рисков в

экономических, в том числе валютных и кредитно-финансовых, отношениях России.

Банки работают в области управляемого риска.

Поэтому очень важно уметь прогнозировать и управлять банковскими рисками, а

также вовремя оценивать риски на финансовом рынке. Банкам необходима методика

анализа и прогноза банковских рисков для получения высоких доходов в будущем. С

вопросом прогнозирования и предотвращения рисков банки обращаются к

законодательной базе, установленной Центральным Банком Российской Федерации.

ФЕДЕРАЛЬНЫЙ ЗАКОН

О ЦЕНТРАЛЬНОМ БАНКЕ РОССИЙСКОЙ ФЕДЕРАЦИИ

(БАНКЕ РОССИИ)

Статья 56. Банк России является органом

банковского регулирования и банковского надзора. Банк России осуществляет

постоянный надзор за соблюдением кредитными организациями и банковскими

группами законодательства Российской Федерации, нормативных актов Банка России,

установленных ими обязательных нормативов и (или) установленных Банком России

индивидуальных предельных значений обязательных нормативов. Банк России

осуществляет анализ деятельности банковских холдингов и использует полученную

информацию для целей банковского надзора за кредитными организациями и

банковскими группами, входящими в банковские холдинги.

(часть первая в ред. Федерального закона от

02.07.2013 N 146-ФЗ)

Главными целями банковского регулирования и

банковского надзора являются поддержание стабильности банковской системы

Российской Федерации и защита интересов вкладчиков и кредиторов. Банк России не

вмешивается в оперативную деятельность кредитных организаций, за исключением

случаев, предусмотренных федеральными законами.

Регулирующие и надзорные функции Банка России,

установленные настоящим Федеральным законом, осуществляются через действующий

на постоянной основе орган - Комитет банковского надзора, объединяющий

руководителей структурных подразделений Банка России, обеспечивающих выполнение

его надзорных функций.

(в ред. Федерального закона от 23.07.2013 N

251-ФЗ)

Статья 57.1. Банк России устанавливает

требования к системам управления рисками и капиталом, внутреннего контроля

кредитных организаций, в банковских группах, а также квалификационные требования

к руководителю службы управления рисками, руководителю службы внутреннего

аудита, руководителю службы внутреннего контроля кредитных организаций,

головной кредитной организации банковской группы.

(статья 57.1 введена Федеральным законом от

02.07.2013 N 146-ФЗ)

Статья 57.2. Банк России в порядке,

установленном нормативным актом Банка России, проводит оценку качества систем

управления рисками и капиталом, внутреннего контроля кредитной организации,

банковской группы, достаточности собственных средств (капитала) и ликвидности

кредитной организации (банковской группы), их соответствия характеру и масштабу

совершаемых кредитной организацией (в банковской группе) операций, уровню и

сочетанию принимаемых рисков, включая определение объема и структуры операций

как критериев такой оценки. По результатам проведенной оценки в случае

выявления несоответствия систем управления рисками и капиталом, внутреннего

контроля, достаточности собственных средств (капитала) и ликвидности кредитной

организации (банковской группы) установленным Банком России требованиям и (или)

характеру и масштабу совершаемых кредитной организацией (в банковской группе)

операций, уровню и сочетанию принимаемых рисков Банк России в установленном им

порядке обязан направить в кредитную организацию (головную кредитную

организацию банковской группы) предписание о приведении систем управления

рисками и капиталом, внутреннего контроля кредитной организации (банковской

группы) в соответствие с требованиями Банка России, характером и масштабом

совершаемых кредитной организацией (в банковской группе) операций, уровнем и

сочетанием принимаемых рисков и (или) об установлении для кредитной организации

(банковской группы) индивидуальных предельных значений обязательных нормативов.

(статья 57.2 введена Федеральным законом от

02.07.2013 N 146-ФЗ)

Статья 62. В целях обеспечения устойчивости

кредитных организаций Банк России может устанавливать следующие обязательные

нормативы:

) утратил силу с 1 января 2007 года. -

Федеральный закон от 03.05.2006 N 60-ФЗ;

) предельный размер имущественных вкладов в

уставный капитал кредитной организации, а также перечень видов имущества в

неденежной форме, которое может быть внесено в оплату уставного капитала; (в

ред. Федерального закона от 03.05.2006 N 60-ФЗ)

) максимальный размер риска на одного заемщика

или группу связанных заемщиков;

) максимальный размер крупных кредитных рисков;

) нормативы ликвидности кредитной организации;

) нормативы достаточности собственных средств

(капитала);

) размеры валютного, процентного и иных финансовых

рисков;

) минимальный размер резервов, создаваемых под

риски;

) нормативы использования собственных средств

(капитала) кредитной организации для приобретения акций других юридических лиц;

) максимальный размер кредитов, банковских

гарантий и поручительств, предоставленных кредитной организацией (банковской

группой) своим участникам (акционерам).

Обязательные нормативы, указанные в части первой

настоящей статьи, могут устанавливаться Банком России для банковских групп.

Статья 64. Максимальный размер риска на одного

заемщика или группу связанных заемщиков, являющихся по отношению друг к другу

зависимыми или основными и дочерними, устанавливается в процентах от размера

собственных средств (капитала) кредитной организации (банковской группы) и не

может превышать 25 процентов размера собственных средств (капитала) кредитной

организации (банковской группы).

Статья 65. Максимальный размер крупных кредитных

рисков устанавливается как выраженное в процентах отношение совокупной величины

крупных кредитных рисков и размера собственных средств (капитала) кредитной

организации (банковской группы).

Крупным кредитным риском является сумма

кредитов, гарантий и поручительств в пользу одного клиента, превышающая 5

процентов собственных средств (капитала) кредитной организации (банковской

группы).

Максимальный размер крупных кредитных рисков не

может превышать 800 процентов размера собственных средств (капитала) кредитной

организации (банковской группы).

Банк России вправе вести реестр крупных кредитных

рисков кредитных организаций (банковских групп).

Статья 66. Нормативы ликвидности кредитной

организации, банковской группы определяются как: (в ред. Федерального закона от

02.07.2013 N 146-ФЗ)

отношение ее активов и пассивов с учетом сроков,

сумм и типов активов и пассивов и других факторов;

отношение ее ликвидных активов (наличных

денежных средств, требований до востребования, краткосрочных ценных бумаг,

других легкореализуемых активов) и суммарных активов.

Статья 67. Нормативы достаточности собственных средств

(капитала) определяются как отношение размера собственных средств (капитала)

кредитной организации (банковской группы) и суммы ее активов, взвешенных по

уровню риска.

Статья 68. Банк России регулирует размеры и

порядок учета открытой позиции кредитных организаций (банковских групп) по

валютному, процентному и иным финансовым рискам.

Статья 69. Банк России определяет порядок

формирования и размер образуемых до налогообложения резервов (фондов) кредитных

организаций для покрытия возможных потерь по ссудам, валютных, процентных и

иных финансовых рисков в соответствии с федеральными законами.

(в ред. Федерального закона от 23.12.2003 N

180-ФЗ)

Статья 72.1. Банк России устанавливает

требования к банковским методикам управления рисками и моделям количественной

оценки рисков, в том числе к качеству используемых в этих моделях данных,

применяемым кредитными организациями, в банковских группах для целей оценки

активов, расчета норматива достаточности собственных средств (капитала) и иных

обязательных нормативов.

Кредитная организация, головная кредитная

организация банковской группы могут принять на себя обязанность по применению

банковских методик управления рисками и моделей количественной оценки рисков в

целях расчета обязательных нормативов. Банковские методики управления рисками и

модели количественной оценки рисков применяются только на основании выданного

Банком России разрешения по ходатайству кредитной организации, головной

кредитной организации банковской группы. Порядок получения разрешения на применение

банковских методик управления рисками и моделей количественной оценки рисков

устанавливается Банком России.

Порядок оценки качества банковских методик

управления рисками и моделей количественной оценки рисков устанавливается

нормативными актами Банка России.

Банк России отказывает в выдаче разрешения в

случае, если по результатам проведенной Банком России оценки качества

банковских методик управления рисками и моделей количественной оценки рисков

они будут признаны не соответствующими требованиям, установленным Банком

России.

Кредитные организации, головные кредитные

организации банковских групп обязаны соблюдать банковские методики управления

рисками и модели количественной оценки рисков, на применение которых выдано

разрешение Банка России.

Существенное изменение применяемых на основании

выданного Банком России разрешения банковских методик управления рисками и

моделей количественной оценки рисков допускается только на основании разрешения

Банка России, полученного в предусмотренном настоящей статьей порядке. Критерии

существенности изменений устанавливаются Банком России.

В случае несоблюдения банковских методик

управления рисками и моделей количественной оценки рисков, на применение

которых выдано разрешение Банка России, Банк России вправе в установленном им

порядке потребовать соблюдения указанных банковских методик и моделей, и (или)

установить повышенные значения параметров риска, используемых для расчета

достаточности капитала, и (или) применить меры, предусмотренные частью первой,

абзацем третьим пункта 2, пунктом 6 части второй статьи 74 настоящего

Федерального закона.

В случае прекращения соответствия банковских

методик управления рисками и моделей количественной оценки рисков требованиям

Банка России Банк России вправе в установленном им порядке потребовать

приведения указанных банковских методик и моделей в соответствие с требованиями

Банка России, и (или) установить повышенные значения параметров риска,

используемых для расчета достаточности капитала, и (или) применить меры,

предусмотренные частью первой, абзацем третьим пункта 2, пунктом 6 части второй

статьи 74 настоящего Федерального закона.

В случае устранения или изменения оснований для

установления повышенных значений параметров риска Банк России принимает решение

об их отмене, о чем уведомляет кредитную организацию, головную кредитную

организацию банковской группы в порядке, установленном Банком России.

При невыполнении кредитной организацией,

головной кредитной организацией банковской группы направленных Банком России в

соответствии с настоящей статьей требований Банк России вправе отозвать в

установленном им порядке разрешение на применение банковских методик управления

рисками и моделей количественной оценки рисков для целей расчета достаточности

капитала.

Статья 75. Банк России осуществляет анализ

деятельности кредитных организаций (банковских групп, банковских холдингов) в

целях выявления ситуаций, угрожающих законным интересам вкладчиков и кредиторов

кредитных организаций, а также стабильности банковской системы Российской

Федерации.

(часть первая в ред. Федерального закона от

02.07.2013 N 146-ФЗ)

В случае возникновения таких ситуаций Банк

России вправе принимать меры, предусмотренные статьей 74 настоящего

Федерального закона, а также по решению Совета директоров осуществлять

мероприятия по финансовому оздоровлению кредитных организаций.

Для предотвращения указанных в настоящей статье

ситуаций Банк России ведет базу данных о лицах, занимающих должности, указанные

в статье 60 настоящего Федерального закона (кандидатах на указанные должности),

других работниках кредитных организаций и об иных лицах, деятельность которых

способствовала нанесению ущерба финансовому положению кредитной организации или

нарушениям законодательства Российской Федерации и нормативных актов Банка

России. Порядок ведения указанной базы данных устанавливается Банком России. В

целях ведения базы данных Банк России вправе запрашивать сведения у федеральных

органов исполнительной власти, их территориальных органов, юридических

лиц.(часть третья введена Федеральным законом от 02.07.2013 N 146-ФЗ)

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

ПОЛОЖЕНИЕ

«О порядке формирования кредитными организациями

резервов на возможные потери»

.2. Резерв на возможные потери (далее - резерв)

формируется по:

балансовым активам, по которым существует риск

понесения потерь, за исключением балансовых активов, указанных в пункте 1.1

настоящего Положения;

условным обязательствам кредитного характера,

отраженным на внебалансовых счетах;

срочным сделкам, определяемым в качестве таковых

Положением Банка России N 385-П, которые исполняются сторонами в срок (дата

расчетов по которым приходится на срок) не ранее третьего рабочего дня после

дня их заключения;

требованиям по получению процентных доходов по

кредитным требованиям;

прочим потерям и обязательствам некредитного

характера.

(Абзац в редакции, введенной в действие с 1

января 2013 года указанием Банка России от 3декабря 2012 года N 2922-У. - См.

предыдущую редакцию)

При формировании резерва необходимо исходить из

принципа приоритета экономического содержания операций (сделок) над их

юридической формой.

(Пункт в редакции, введенной в действие с 1

января 2008 года указанием Банка России от 14июня 2007 года N 1837-У. - См.

предыдущую редакцию)

.3. Под возможными потерями кредитной

организации применительно к формированию резерва понимается риск понесения

убытков по причине возникновения одного или нескольких следующих обстоятельств:

неисполнение (ненадлежащее исполнение)

обязательств контрагентом кредитной организации по совершенным ею операциям

(заключенным ею сделкам) или вследствие неисполнения обязательств лицом,

надлежащее исполнение обязательств которого обеспечивается принятым на себя

кредитной организацией обязательством;

обесценение (снижение стоимости) активов

кредитной организации;

увеличение объема обязательств и (или) расходов

кредитной организации по сравнению с ранее отраженными в бухгалтерском учете.

.4. В целях определения размера резерва элементы

расчетной базы резерва: остатки на балансовых счетах в соответствии с главой 2

настоящего Положения; контрактные стоимостиусловных обязательств кредитного

характера, отражаемые на внебалансовых счетах, в соответствии с подпунктом

3.1.1 пункта 3.1 настоящего Положения; расчетные величины по

срочным сделкам в соответствии с пунктом 5.1

настоящего Положения; расчетные величины по прочим потерям и обязательствам

некредитного характера, определенные в соответствии с пунктом 6.1 настоящего

Положения, за исключением требований (условных обязательств кредитного

характера) со сходными характеристиками кредитного риска, сгруппированных в

соответствии с главой 4 настоящего Положения в портфель однородных требований

(условных обязательств кредитного характера) - классифицируются на основании

профессионального суждения в одну из пяти категорий качества:категория качества

- анализ деятельности контрагента и (или) функционирования рынка (рынков) не

выявил реальной и потенциальной угрозы потерь и есть основания полагать, что

контрагент полностью и своевременно исполнит свои обязательства;категория

качества - анализ деятельности контрагента и (или) функционирования рынка

(рынков) позволяет констатировать существование умеренной потенциальной угрозы

потерь (например, кредитной организации стало известно о наличии в деятельности

контрагента недостатков в управлении, системе внутреннего контроля или других

отрицательных аспектов и (или) прогнозируется неблагоприятное развитие ситуации

на рынках, на которых работает контрагент);категория качества - анализ

деятельности контрагента и (или) функционирования рынка (рынков) выявил существование

серьезной потенциальной или умеренной реальной угрозы потерь (например,

констатировано кризисное состояние рынков или ухудшение финансового положения

контрагента);категория качества - анализ деятельности контрагента и (или)

функционирования рынка (рынков) выявил одновременное наличие потенциальных и

умеренных реальных угроз (например, указанных выше) либо существенных реальных

угроз частичных потерь (например, имеются затруднения в исполнении контрагентом

своих обязательств);категория качества - есть достаточные основания полагать,

что стоимость отдельного элемента расчетной базы резерва будет полностью

потеряна в связи с неисполнением контрагентом договорных обязательств.

Положения Банка России N 254-П и отражающего по

каждому элементу расчетной базы величину потерь кредитной организации без учета

факта наличия и качества обеспечения (далее - расчетный резерв), определяется в

соответствии с показателями таблицы. (см. Приложение 2)

Размер расчетного резерва, определенный в

соответствии с требованиями настоящего пункта по условным обязательствам

кредитного характера может быть скорректирован на сумму обеспечения в порядке,

установленном подпунктом 3.1.2 пункта 3.1 настоящего Положения.

.5. При классификации элементов расчетной базы

кредитная организация оценивает финансовое положение контрагента с целью

выявления вероятности неисполнения либо ненадлежащего исполнения им договорных

обязательств.

Оценка финансового положения контрагента

производится кредитной организацией исходя из оценки влияния факторов риска,

выявленных в результате анализа финансовой отчетности контрагента и других

данных о состоянии и финансовых результатах деятельности контрагента, в

соответствии с методикой (методиками), утвержденной (утвержденными) внутренними

документами кредитной организации, отвечающими требованиям настоящего

Положения.

2.2 Банковский надзор,

осуществляемый Базельским комитетом

Ба́зель

II - документ Базельского комитета по банковскому надзору «Международная

конвергенция измерения капитала и стандартов капитала: новые подходы»,

содержащий методические рекомендации в области банковского регулирования.

Главной целью соглашения «Базель II» является повышение качества управления

рисками в банковском деле, что в свою очередь должно укрепить стабильность

финансовой системы в целом.

Структурно Базель II разделён на три части - три

компонента:. Расчёт минимальных требований к капиталу - представляет расчёт

общих минимальных требований к капиталу под кредитные, рыночные и операционные

риски. Отношение капитала к активам исчисляется с использованием определения

регулятивного капитала и взвешенных по риску активов. Отношение совокупного

капитала к активам не должно быть ниже 8 %. Капитал второго уровня не должен

превышать 100 % капитала первого уровня.. Второй компонент - надзорный процесс.

В этом разделе рассматриваются основные принципы надзорного процесса,

управления рисками, а также прозрачности отчётности перед органами банковского

надзора, разработанные Комитетом в применении к банковским рискам, включая

предложения, касающиеся, среди прочего, трактовки процентного риска в

банковском портфеле, кредитного риска (стресс-тестирование, определение

дефолта, остаточный риск и риск концентрации кредитов), операционного риска,

роста трансграничных связей и взаимодействия, а также секьюритизации.. Третий

компонент - рыночная дисциплина. Цель третьего компонента - «Рыночная

дисциплина» - дополняет минимальные требования к капиталу (Компонент 1) и

надзорный процесс (Компонент 2). Комитет стремится стимулировать рыночную

дисциплину путём разработки комплекса требований о раскрытии информации,

которые позволят участникам рынка оценить основные данные о сфере применения,

капитале, подверженности риску, процессах оценки риска и, следовательно, о

достаточности капитала учреждения. Комитет полагает, что такое раскрытие

информации имеет особую актуальность в свете Соглашения, в соответствии с

которым опора на внутрибанковские методологии даёт банкам более широкую свободу

действий при оценке потребностей в капитале.

В принципе, раскрытие информации банками должно

согласовываться с тем, как высшее руководство и совет директоров оценивают

риски банка и управляют ими. В соответствии с первым компонентом банки

применяют конкретные подходы/методологии измерения рисков, которым они

подвержены, и вытекающих из этого требований к капиталу. Комитет считает, что

раскрытие данных, основанное на этом общем подходе, является эффективным

средством информирования рынка о банковских рисках и обеспечивает механизм

последовательного и понятного раскрытия информации, позволяющий более

эффективно сопоставлять различные институты.

Первый компонент посвящён непосредственно

методам расчёта кредитного риска и предлагает два подхода к расчету кредитного

риска.

Стандартизированный подход основан на

взвешивании величины кредитных требований на коэффициент, присваиваемый тому

или иному заёмщику в зависимости от внешнего кредитного рейтинга, то есть

рейтинга, определённого тем или иным международным рейтинговым агентством. По

сравнению с Базелем I нововведением является ориентация при оценке риска на

внешние рейтинги как на один из наиболее объективных показателей деятельности

того или иного банка (предприятия). Также новой является более гибкая система

учёта обеспечения при расчёте кредитного риска.

Подход Internal

Rated Based Approach - IRB Approach. С точки зрения

измерения кредитного риска подход IRB представляет собой математическую модель,

учитывающую четыре фактора: вероятность дефолта контрагента (PD); удельный вес

потерь при дефолте контрагента (LGD); абсолютную величину требований на момент

дефолта (EAD) и остаточный эффективный срок кредита или обращения долговой

ценной бумаги (М). С применением этих показателей определяются так называемые

ожидаемые (EL) и неожидаемые (UL) потери, величина которых включается в расчёт

достаточности капитала.

По сравнению с первым Базелем нововведения

сводятся к следующему:

· создание более чувствительной к

рискам системы взвешенного расчёта регулятивного капитала, основанной по

возможности на количественных оценках рисков, проведённых самими банками;

· более широкое признание инструментов

снижения кредитных рисков;

· новые требования к капиталу под

операционный риск;

· расширение роли органов надзора;

· всестороннее раскрытие информации и

методологии банками.

ГЛАВА 3. БУХГАЛТЕРСКИЙ УЧЕТ ОПЕРАЦИЙ ЦБ РФ

3.1 Учет межбанковских

кредитов, учет операций по формированию резервов на возможные потери по кредиту

Учет межбанковских кредитов

При временной недостаточности денежных средств

(ресурсов) банк может получать кредиты от Банка России, от прочих российских

банков, от банков-нерезидентов. Кроме того, банк может предоставить кредиты

различным банкам. В результате заключается договор о покупке-продаже кредитных

ресурсов. Для их учета используются следующие счета:

«Кредиты, полученные кредитными организациями от

Банка России» - пассивный;

«Кредиты, полученные кредитными организациями от

кредитных организаций» - пассивный;

«Просроченная задолженность по полученным

межбанковским кредитам» - пассивный;

«Просроченные проценты по полученным межбанковским

кредитам» - пассивный;

«Кредиты, предоставленные банкам» - активный;

«Просроченная задолженность по предоставленным

межбанковским кредитам» - активный;

В бухгалтерском учете операции отражаются в

следующем порядке:

) Предоставление кредитов

Дебет 320 «Кредиты, предоставленные банкам», 321

«Кредиты, предоставленные банкам-нерезидентам»

Кредит 30102 «Корреспондентские счета кредитных

организаций в Банке России»

) Погашение предоставленных кредитов

Дебет 30102 «Корреспондентские счета кредитных

организаций в Банке России»

Кредит 320 «Кредиты, предоставленные банкам»,

321 «Кредиты, предоставленные банкам- нерезидентам»

) Начисление процентов и получение процентов

Дебет 30102 «Корреспондентские счета кредитных

организаций в Банке России»

Кредит 70101 «Проценты, полученные по

предоставленным кредитам»

) Отражение просроченных кредитов

Дебет 324 «Просроченная задолженность по

предоставленным межбанковским кредитам»

Кредит 320 «Кредиты, предоставленные банкам»,

321 «Кредиты, предоставленные банкам- нерезидентам»

) Отражение просроченных процентов по

предоставленным кредитам

Дебет 325 «Просроченные проценты по

предоставленным межбанковским кредитам»

Кредит 61301 «Доходы будущих периодов по

кредитным операциям»

Учет просроченной задолженности по выданным

кредитам и начисленным процентам

Кредиты, не погашенные в срок, учитываются

отдельно от текущей ссудной задолженности. Просроченная задолженность по

кредитам учитывается на балансовых счетах:

• по учету кредитов, не погашенных в срок - счет

458 «Просроченная задолженность по предоставленным кредитам и прочим

размещенным средствам»; учет по счетам второго порядка ведется по группам

заемщиков;

• по учету просроченных кредитов,

предоставленных другим банкам - счет 324 «Просроченная задолженность по

предоставленным межбанковским кредитам»

Учет начисленных, но не полученных в срок

(просроченных) процентов по кредитам, ведется на отдельных лицевых счетах

балансовых счетов:

• по пассиву 61301 «Доходы будущих периодов по

кредитным операциям», 47427 «Требования банка по получению процентов»;

• по активу на счетах 459 «Проценты за кредиты,

не уплаченные в срок», 325 «Просроченные проценты по предоставленным

межбанковским кредитам».

Схема отражения в бухгалтерском учете таких

операций следующая:

) На сумму основного долга по предоставленным

кредитам составляется запись:

Дебет 458 «Просроченная задолженность по

предоставленным кредитам и прочим размещенным средствам»

Кредит счетов по учету задолженности по кредиту

на сумму основного долга

) Просроченные (не полученные в срок) проценты

отражаются следующей записью:

Дебет 459 «Просроченные проценты по кредитам

предоставленным» (счета второго порядка строятся в зависимости от

организационно-правовой формы заемщика)

Кредит 47427 «Требования банка по получению

процентов» (в части сумм, начисленных ранее) и 61301 «Доходы будущих периодов

по кредитным операциям» (доначисление процентов)

Начисление процентов по выданному, но

невозвращенному кредиту производится в сроки и в порядке, предусмотренные

кредитным договором.

При поступлении средств и документов по уплате

процентов и основного долга, их сумма отражается по дебету корреспондентского

счета банка-кредитора и кредиту счетов по учету просроченных кредитов и

процентов по ним. Одновременно списываются проценты по дебету счета «Доходы

будущих периодов» и зачисляются на соответствующий лицевой счет балансового

счета учета доходов и расходов - 70101 «Проценты, полученные по предоставленным

кредитам».

) На сумму просроченных процентов

Дебет 30102 «Корреспондентские счета кредитных

организаций в Банке России»

Кредит 459 «Просроченные проценты по кредитам

предоставленным»

Дебет 47427 «Требования банка по получению

процентов» и 61301 «Доходы будущих периодов по кредитным операциям»

Кредит 70101 «Проценты, полученные по

предоставленным кредитам»

На сумму основного долга

Дебет 30102 «Корреспондентские счета кредитных

организаций в Банке России»

Кредит 458 «Просроченная задолженность по

предоставленным кредитам и прочим размещенным средствам»

Штрафы, пени, неустойки за просрочку погашения

ссудной задолженности и процентов по ней, полученные от клиентов отражаются на

счете 70106 «Штрафы, пени, неустойки полученные»

Дебет 30102 «Корреспондентские счета кредитных

организаций в Банке России»

Кредит 70106 «Штрафы, пени, неустойки

полученные»

Учет просроченной задолженности по выданным

кредитам и начисленным процентам

Кредиты, не погашенные в срок, учитываются

отдельно от текущей ссудной задолженности. Просроченная задолженность по

кредитам учитывается на балансовых счетах:

• по учету кредитов, не погашенных в срок - счет

458 «Просроченная задолженность по предоставленным кредитам и прочим

размещенным средствам»; учет по счетам второго порядка ведется по группам

заемщиков;

• по учету просроченных кредитов,

предоставленных другим банкам - счет 324 «Просроченная задолженность по

предоставленным межбанковским кредитам»

Учет начисленных, но не полученных в срок

(просроченных) процентов по кредитам, ведется на отдельных лицевых счетах

балансовых счетов:

• по пассиву 61301 «Доходы будущих периодов по

кредитным операциям», 47427 «Требования банка по получению процентов»;

• по активу на счетах 459 «Проценты за кредиты,

не уплаченные в срок», 325 «Просроченные проценты по предоставленным

межбанковским кредитам».

Схема отражения в бухгалтерском учете таких

операций следующая:

) На сумму основного долга по предоставленным

кредитам составляется запись:

Дебет 458 «Просроченная задолженность по

предоставленным кредитам и прочим размещенным средствам»

Кредит счетов по учету задолженности по кредиту

на сумму основного долга

) Просроченные (не полученные в срок) проценты

отражаются следующей записью:

Дебет 459 «Просроченные проценты по кредитам

предоставленным» (счета второго порядка строятся в зависимости от

организационно-правовой формы заемщика)

Кредит 47427 «Требования банка по получению

процентов» (в части сумм, начисленных ранее) и 61301 «Доходы будущих периодов

по кредитным операциям» (доначисление процентов)

Начисление процентов по выданному, но

невозвращенному кредиту производится в сроки и в порядке, предусмотренные

кредитным договором.

При поступлении средств и документов по уплате

процентов и основного долга, их сумма отражается по дебету корреспондентского

счета банка-кредитора и кредиту счетов по учету просроченных кредитов и

процентов по ним. Одновременно списываются проценты по дебету счета «Доходы

будущих периодов» и зачисляются на соответствующий лицевой счет балансового

счета учета доходов и расходов - 70101 «Проценты, полученные по предоставленным

кредитам».

) На сумму просроченных процентов

Дебет 30102 «Корреспондентские счета кредитных

организаций в Банке России»

Кредит 459 «Просроченные проценты по кредитам

предоставленным»

Дебет 47427 «Требования банка по получению

процентов» и 61301 «Доходы будущих периодов по кредитным операциям»

Кредит 70101 «Проценты, полученные по

предоставленным кредитам»

Дебет 30102 «Корреспондентские счета кредитных

организаций в Банке России»

Кредит 458 «Просроченная задолженность по

предоставленным кредитам и прочим размещенным средствам»

Штрафы, пени, неустойки за просрочку погашения

ссудной задолженности и процентов по ней, полученные от клиентов отражаются на

счете 70106 «Штрафы, пени, неустойки полученные»

Дебет 30102 «Корреспондентские счета кредитных

организаций в Банке России»

Кредит 70106 «Штрафы, пени, неустойки

полученные»

Учет операций по формированию резервов на

возможные потери по кредитам

Зная, что наибольшую сумму активов в части

размещения средств составляют ссуды, инструкция предусматривает оценку

кредитных рисков и создание резервов банком по всем ссудам и всей задолженности

клиентов, приравненной к ссудной, как в российских рублях, так и в иностранной

валюте, в частности:

• по всем предоставленным кредитам, включая

межбанковские кредиты (депозиты);

• по векселям, приобретенным банком;

• по суммам, не взысканным по банковским

гарантиям;

• по операциям, осуществленным в соответствии с

договором финансирования под уступку денежного требования (факторинг).

Все выданные ссуды классифицируются при оценке

кредитных рисков в зависимости от финансового состояния заемщика, его

возможностей погашения основного долга, уплаты в пользу банка указанных в

договоре процентов, комиссионных и иных платежей.

Резерв на возможные потери по ссудам формируется

за счет отчислений, относимых на расходы банков. Целевым использованием

является только погашение ссудной задолженности клиентов по основному долгу. За

счет указанного резерва производится списание потерь по нереальным для взыскания

ссудам.

При формировании и выдаче ссуд большое внимание

уделяется анализу и оценке финансового состояния клиента и формам обеспечения

ссуды. Под обеспечением понимается залог. Качество обеспечения определяется

реальной (рыночной) стоимостью предметов залога на момент оценки риска по

конкретной ссуде. При определении рыночной стоимости залога принимаются во

внимание фактические и перспективные цены рынка на имущество, предоставленное в

виде залога, включая справки торгующих или снабженческих организаций об уровне

цен. Вследствие этого ссуды можно классифицировать по качеству обеспечения.

Обеспеченная ссуда - это ссуда, имеющая

обеспечение в виде, который отвечает следующим требованиям:

• его реальная (рыночная) стоимость достаточна

для компенсации банку основной суммы долга по ссуде, всех процентов в

соответствии с договором, а также возможных издержек, связанных с реализацией

залоговых прав;

• вся юридическая документация в отношении

залоговых прав банка оформлена таким образом, что время, необходимое для

реализации залога не превышает 150 дней со дня, когда реализация залоговых прав

становится для банка необходимой. Необходимость реализации залоговых прав

возникает не позднее, чем на 30-й день задержки очередных платежей банку по

основному долгу либо по процентам.

К категории обеспеченных также относятся ссуды,

выданные под поручительство Правительства РФ, субъектов РФ или под гарантию

Банка России, поручительство правительств и гарантии центральных банков стран

Организации экономического сотрудничества и развития, а также векселя,

авалированные указанными субъектами.

В зависимости от величины кредитного риска все

ссуды делятся на 4 группы:

группа - стандартные ссуды (фактически

безрисковые ссуды);

группа - нестандартные ссуды (умеренный уровень

риска невозврата);

группа - сомнительные ссуды (высокий уровень

риска невозврата);

группа - безнадежные ссуды (вероятность возврата

практически отсутствует, ссуда представляет собой фактические потери банка).

В зависимости от группы кредитного риска

определяется процент резерва от суммы кредита для создания резерва на возможные

потери от риска.

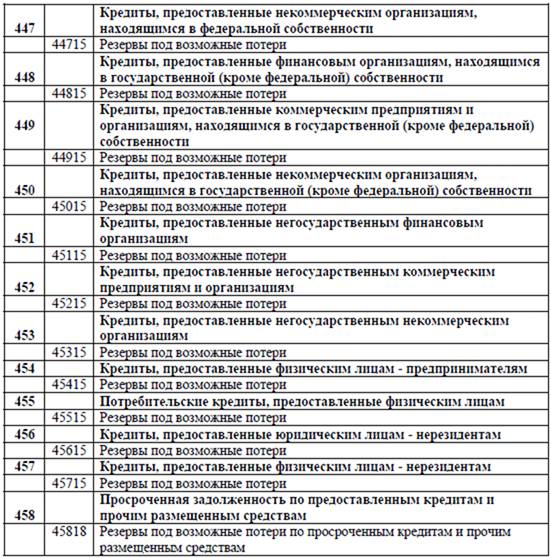

Резервы на возможные потери по кредитам

учитываются на соответствующих счетах второго порядка к счетам по учету

выданных кредитов.(см.Приложние 3)

3.2 Задача

бухгалтерского учета по теме

декабря 2014 Центральный Банк Российской

Федерации выдал кредиты Коммерческим банкам ОАО «Абсолют », КБ ОАО «Газфинанс»,

КБ «ЭкспрессБанк».

КБ «Абсолют» оформил кредит на срок 10 дней в

сумме 4 000 000 рублей, в первые дни банк осуществил частичное погашение в виде

2 000 000рублей, но на конец срока просрочил выплату кредита на 3 дня. В связи

с этим за каждый просроченный день ему начислялись % от суммы, которые заранее

были оговорены в договоре со всеми банками- 11%. 14 декабря 2014 года Коммерческий

Банк погасил кредит, выплатив всю задолженность по нему.

Кредит Коммерческого Банка «ЭкспрессБанк»

составил 6 000 000 рублей, взятых на срок 14 дней. На протяжении срока банк

возвратил только 5 000 000 рублей. Данный банк просрочил задолженность по

предоставленному кредиту на один день, погасив его 16 декабря 2014.

Центральный Банк выдал кредит КБ ОАО «Газфинанс»

в сумме 10 000 000 рублей, срок погашения которого - 21 день. Данный

Коммерческий Банк погасил задолженность в оговоренный в договоре срок и не

понес дополнительных трат.

Ставка рефинансирования ЦБ на данный момент

составляет 8,2%.

1) Дт 30204 А ↑ Кт 30102 П ↑ 4 000

000 ЦБ выдал кредит КБ

«Абсолют»

) Дт 30204 А ↑ Кт 30102 П ↑ 6 000

000 ЦБ выдал кредит КБ

«ЭкспрессБанк»

) Дт 30204 А ↑ Кт 30102 П ↑ 10 000

000 ЦБ выдал кредит КБ

«Газфинанс»

) Дт 70209 А ↑ Кт 44615 П ↑ 20 000

000 создание ЦБ резервов

на возможные потери

) Дт 30102 А ↓ Кт 32004 П ↑ 2 000

000 частичное погашение -

КБ «Абсолют»

) Дт 30102 А ↓ Кт 70101 П ↑ 328 000

начисление % по кредиту

КБ «Абсолют»

) Дт 32501 А ↓ Кт 32004 П ↑ 440 000

отражение начисляемых

) Дт 32501 А ↓ Кт 32004 П ↑ 440 000

% за просроченные банком

) Дт 32501 А ↓ Кт 32004 П ↑ 440 000

«Абсолют» дни (3дн)

9) Дт 30102 А ↓ Кт 32004 А ↓ 5 648

000 погашение кредита КБ

«Абсолют» с выплатой задолженности

10) Дт 30102 А ↓ Кт 32004 П ↑ 5 000

000 частичное погашение -

КБ «ЭкспрессБанк»

) Дт 30102 А ↓ Кт 70101 П ↑ 492 000

начисление % по кредиту

КБ «ЭкспрессБанк»

12) Дт 32501 А ↓ Кт 32004 П ↑ 550

000 отражение начисляемых

% за просроченный день

банком «ЭкспрессБанк»

13) Дт 30102 А ↓ Кт 32004 А ↓ 6 042

000 погашение кредита с

выплатой задолженности-

КБ «ЭкспрессБанк»

14) Дт 30102 А ↓ Кт 32004 П ↑ 5 000

000 частичное погашение -

КБ «Газфинанс»

) Дт 30102 А ↓ Кт 70101 П ↑ 820 000

начисление % по кредиту

КБ «Газфинанс»

) Дт 30102 А ↓ Кт 32004 А ↓ 10 820

000 погашение кредита КБ

«Газфинанс» с выплатой %

) Дт 44615 П ↑ Кт 70107 А ↑ 20 000

000 Списание ЦБ резерва

В конечном итоге все банки выплатили, взятый у

Центрального банка Кредит, но не все сделали это в срок, то есть возникли

кредитные риски, в связи с чем ЦБ мог бы понести убытки. Но Банком был

сформирован резерв на возможные потери, предотвращающий риск невозврата. Таким

образом, данный резерв обеспечил создание банку более стабильных условий

финансовой деятельности, позволяя избегать колебаний величины прибыли,

связанной со списанием потерь по ссудам.

ЗАКЛЮЧЕНИЕ

Риск тем больше, чем больше для банка

возможность получить прибыль. Риски образуются в связи с движением экономики,

несовпадением сложившегося положения с тем, на которое рассчитывали, выдавая

кредит. Конечно, эти отклонения могут быть и положительными, обеспечивающими

получение прибыли в соответствии с договорами. Следовательно, риски и прибыли -

две стороны одного экономического явления: хорошо сложились условия - есть

прибыль, плохо - возникают убытки (т. е. реализовывалась возможность риска).

Таким образом, банки должны обращать особое

внимание на взвешенность экономических явлений при выдаче кредита и страхование

возможных потерь. Необходимо знать виды банковских рисков, методы расчетов их,

чтобы не допускать потерь, а также причины образования рисков и методы

управления ими.

Становление рыночной экономики, появление новых

форм собственности и связанных с ними коммерческих структур, зарождение и

бурное развитие денежного, фондового и валютного рынков, постоянно

усиливающаяся конкуренция в течение последних лет, снижение финансовой

устойчивости традиционных клиентов коренным образом изменили среду

функционирования коммерческих банков. Наиболее характерной ее чертой стала

неопределенность, неоднозначность ситуаций, требующих принятия банком решений

степени допустимости риска и защите от него.

Изменились и сами банки: расширился и стал более

рисковым спектр предлагаемых ими услуг, усложнилась их внутренняя структура,

появились аналитические подразделения. Однако, несмотря на произошедшие

перемены, в большинстве банков слабо разработаны системы управления рисками, в

том числе кредитными.

В ходе проведенного исследования все

поставленные в начале работы задачи были решены и цель достигнута.

Банковский риск - присущая банковской

деятельности возможность (вероятность) понесения кредитной организацией потерь

и (или) ухудшения ликвидности вследствие наступления неблагоприятных событий,

связанных с внутренними факторами (сложность организационной структуры, уровень

квалификации служащих, организационные изменения, текучесть кадров и т.д.) и

(или) внешними факторами (изменение экономических условий деятельности

кредитной организации, применяемые технологии и т.д.).

Банковские риски входят в систему экономических

рисков и поэтому сложны по своей природе. Находясь в системе, они испытывают на

себе влияние других экономических рисков, одновременно являясь специфическими,

самостоятельными рисками.

В работе рассмотрено участие Центрального Банка

в управлении банковскими рисками, ведь создание системы управления рисками -

жизненная необходимость для деятельности любого банка.

Благодаря этой работе можно определить, что ЦБ

играет важную роль в регулировании рисками, составляя законодательную базу, с

помощью которой можно избежать или минимизировать риски, ведь важным принципом

регулирования является разработка и совершенствование нормативов, установленных

Банком России, которые обязана выполнять каждая кредитная организация в нашей

стране.

Нормативно-правовые

источники:

. Федеральный

закон РФ «О банках и банковской деятельности» от 3 февраля 1996 г. № 17-ФЗ (с

изменениями и дополнениями).

. Федеральный

закон РФ «О Центральном банке Российской Федерации (Банке России)» от 10 июля

2002 г. № 86-ФЗ (с изменениями и дополнениями).

Учебники,

монографии, брошюры:

. Альгин

А.П. Риск и его роль в общественной жизни. - М.: Мысль, 2008.

. Банки

и банковские операции: Учебник для вузов / Под ред. Жукова Е.Ф. - М., 2008.

. Банки

и банковское дело: Учебник / Под ред. Балабанова И.Т. - СПб., 2008.

. Банковское

дело: Учебник. / Под ред. Жарковской Е.П. - М., 2007.

. Банковское

дело / Под ред. О.И. Лаврушина. - М., 2008.

. Банковское

дело: Учебник / Под ред. Г.Г. Коробовой. - М., 2009.

Сайты:

.

#"887226.files/image001.jpg">