Финансовый анализ предприятия

Введение

В современной рыночной экономике и ее организационно-методическом

обеспечении происходят постоянные корректировки, обусловленные динамическими

изменениями функционирования субъектов хозяйствования. При выборе

целесообразных стратегических решений особое значение приобретает достоверная

информация, способная в полном объеме отражать действительное финансовое

состояние на разных сегментах деятельности предприятия, гарантируя его

«прозрачность» для акционеров, инвесторов и менеджеров. В связи с этим возрастает

роль финансового анализа, который является одной из важных систем поддержки

эффективности финансового управления. Финансовый анализ является надежным

инструментом, посредством которого заинтересованные пользователи могут повысить

качество принятия управленческих решений. Использование аналитической

информации дает возможность своевременно выявлять, устранять недостатки в

финансовой деятельности и находить резервы роста стоимости предприятия.

Введение национальных стандартов бухгалтерского учета, повышение роли

финансового анализа при проведении аудита финансовой отчетности в значительной

степени меняет подходы к методологическому обеспечению финансового анализа.

Кроме того, на теорию и практику применения финансового анализа оказывают

влияние законодательные и нормативные акты, регулирующие финансовые отношения.

Финансовый анализ призван выявить сильные и слабые стороны

финансово-хозяйственной деятельности организации. Анализ финансового состояния

- важный этап разработки его финансовой стратегии и тактики, т. к. делает

возможным установить отклонения показателей от среднеотраслевых и более сильных

конкурентов. Он позволяет также принимать более обоснованные управленческие

решения. Актуальность темы обуславливается тем, что финансовый анализ для управленческого

персонала предприятий, организаций, финансово-бухгалтерских работников и

специалистов-аналитиков является важнейшим инструментом определения финансового

состояния, выявления резервов роста рентабельности, повышения эффективности

финансово-хозяйственной деятельности. Он служит исходной отправной точкой

прогнозирования, планирования и управления экономическими объектами. Для

проведения качественного финансового анализа необходимо: - владеть его

инструментарием;

иметь соответствующее информационное обеспечение;

располагать квалифицированным штатом аналитиков. Финансовый анализ

является существенным элементом финансового менеджмента. Практически все

пользователи финансовых отчетов предприятия применяют методы финансового

анализа для принятия решений. Основными пользователями анализа финансового

состояния могут быть:

непосредственно работники управления предприятия;

лица, которые могут непосредственно не работать на предприятии, но имеют

прямой финансовый интерес: акционеры, инвесторы, покупатели и продавцы

продукции, различные кредиторы;

лица, имеющие косвенный финансовый интерес: налоговые службы, различные

финансовые институты (биржи, ассоциации и т. д.), органы статистики и др.

Собственники анализируют финансовые отчеты с целью поиска путей повышения

доходности капитала, обеспечения стабильности положения фирмы. Кредиторы и

инвесторы анализируют финансовые отчеты, чтобы минимизировать свои риски по

займам и вкладам. Принимая решение о вложении капитала в то или иное

предприятие (например, при выдаче банком кредита), каждый инвестор оценивает

риски, которые могут при этом возникнуть. Важную роль при этом играет оценка

финансового состояния этого предприятия и эффективности его работы. Если

инвестор сочтет риск недополучения дохода неоправданно высоким, то он может

отказаться от вложений в этот проект или потребовать увеличения платы в виде,

например, процентов по кредиту. Таким образом, на базе финансового анализа

осуществляют оперативное управление производственным циклом и прогнозируют

финансовые последствия тех или иных хозяйственных операций, связанных с

формированием и регулированием активов и капитала, доходов и расходов, прибыли

и рентабельности производства и продаж.

1. Теоретические аспекты финансового анализа

деятельности предприятия

.1 Содержание и роль финансового анализа в

системе управления финансами предприятия

В условиях рыночной экономики проблема оценки экономического развития

предприятия распадается на ряд отдельных вопросов, ключевым из которых является

финансовый анализ. Анализ (греч. «расчленение») - это разложение изучаемого

объекта или процесса на отдельные составляющие части, элементы, внутренне

присущие этому объекту. B традиционном понимании анализ представляет собой

метод исследования путем расчленения сложных явлений на составные части [41]. В

широком научном понимании анализ - это метод научного исследования (познания) и

оценки явлений и процессов, в основе которого лежит изучение составных частей,

элементов изучаемой системы. В экономике, составным элементом которой являются

финансы, анализ применяется с целью выявления сущности, закономерностей,

тенденций и оценки экономических и социальных процессов, изучения

финансово-хозяйственной деятельности на всех уровнях (на уровне предприятия,

организации, объединения, отрасли в масштабе страны) и в разных сферах

воспроизводства (материальном производстве, распределении, обмене и

потреблении) [32, с. 34]. Финансовый анализ является частью анализа

финансово-хозяйственной деятельности, которая состоит из двух взаимосвязанных

разделов: финансового анализа и управленческого [15, с. 47]. Финансовый анализ

представляет собой систему определенных знаний, связанную с исследованием

финансового положения организации и ее финансовых результатов, складывающихся

под влиянием объективных и субъективных факторов, на основе данных финансовой

отчетности [20, с. 99]. Основы теории финансового анализа были заложены в XVII-

XVIII вв. французом Ж. Савари и итальянцами А.ди Пиетро и Б. Вентури; в конце

XIX - начале XX п. теория финансового анализа получила развитие в трудах

русских экономистов А.К. Рощаховского, А.П. Рудановского, Н.А. Блатова, И.Р.

Николаева. Проблемы теории финансового анализа нашли отражение в трудах наших

современников В.В. Ковалева, М.Н. Крейниной, А.Д. Шеремета, Р.С. Сайфулина, Е.В.

Негашева и многих других [51, с. 98]. Финансовый анализ выступает как способ

накопления, трансформации и использования информации финансового характера,

необходимой для оценки текущего и перспективного финансового состояния

предприятия, меняющегося под воздействием внешней и внутренней среды и

управленческих решений в целях оценки его финансовой устойчивости и

эффективности деятельности. Современный финансовый анализ охватывает достаточно

широкий круг вопросов, которые выходят далеко за рамки традиционной оценки

финансового состояния предприятия, проводимой, как правило, на основании данных

финансовой отчетности [39, с. 77]. Сущность, объекты и методы решения задач

финансового анализа имеют свою специфику. Особенности финансового анализа

состоят в следующем:

множественность субъектов анализа (пользователей информации);

разнообразие целей и интересов субъектов анализа;

наличие типовых методик, стандартов учета и отчетности;

ориентация анализа на публичную и внутреннюю отчетность предприятия;

максимальная открытость результатов анализа для пользователей информации

о деятельности предприятия [38, с. 213]. Финансовый анализ может выполняться

как управленческим персоналом данного предприятия, так и любым внешним

аналитиком, поскольку в основном базируется на общедоступной (публичной)

информации о финансово-хозяйственной деятельности предприятия. Содержание

финансового анализа заключается в оценке финансового состояния и результатов

деятельности хозяйствующего субъекта на основе достоверной информации, а также

выявлении потенциальных возможностей повышения эффективности использования

капитала и устойчивого развития хозяйствующего субъекта. Принципиальная

характеристика компонентов финансового анализа приведена в табл. 1 [25, с. 74].

Таблица 1 - Принципиальная характеристика компонентов финансового анализа

|

Структурные элементы

|

Характеристика

|

|

Цель

|

Определение реального финансово экономического состояния

хозяйствующего субъекта и возможных вариантов его изменения в будущем

|

|

Предмет

|

Совокупность анализируемых финансовых отношений, финансовых

ресурсов и их потоков, причинно-следственных связей и методов их исследования

|

|

Задачи

|

Исследование теоретических основ финансового анализа Общая

оценка финансового состояния предприятия Анализ рыночной устойчивости

предприятия Анализ финансовой устойчивости Анализ платежеспособности и

ликвидности Анализ денежных потоков Анализ эффективности использования

капитала Оценка кредитоспособности предприятия Анализ деловой активности

предприятия Прогнозирование финансовых показателей предприятия Анализ

финансового состояния неплатежеспособных пред-приятий и поиск путей

предотвращения банкротства

|

|

Объекты

|

Субъекты хозяйствования (предприятие, фирма, организация и

т. д.) Конкретные финансово-экономические показатели финансового состояния

|

|

Источники информации

|

Данные финансового, управленческого учета и финансовой

отчетности Нормативно-справочная информация

|

|

Пользователи (субъекты)

|

Собственники, менеджеры, инвесторы, поставщики, клиенты,

государственные органы, персонал хозяйствующего субъекта

|

|

Принципы

|

Целенаправленность, системность, единство информационной

базы, комплексность, существенность, единство и согласованность схем

аналитических процедур, сопоставимость результатов

|

|

Методы

|

Статистические, бухгалтерские, экономико-математические

|

|

Инструментарий

|

Приемы и методы финансового анализа Компоненты и категории

аналитических процедур: сравнение, прогноз, подсчеты, опросы, инспекции,

наблюдения

|

|

Выходная информация

|

Формы финансово-экономических расчетов, аналитических

таблиц, схем, диаграмм, графиков, моделей Комплексные и тематические

аналитические отчеты и заключения

|

Результаты исследования существующих подходов к финансовому анализу

свидетельствуют о наличии разных видов финансового анализа по таким признакам:

роли в управлении и организационным формам проведения, содержанию и полноте

исследования, характеру объекта анализа. 1. По роли в управлении и

организационным формам проведения выделяют внешний и внутренний финансовый

анализ предприятия. Внешний финансовый анализ основывается на данных только

бухгалтерской отчетности, которая содержит очень ограниченную информацию о

деятельности предприятия и не дает возможности раскрывать все секреты успехов

фирмы. Он проводится заинтересованными контрагентами, собственниками или

государственными органами, не имеющими доступа к внутренней информационной базе

предприятия [45, с. 10].

Особенностями внешнего финансового анализа являются: множественность

субъектов анализа, пользователей информации о деятельности организации;

разнообразие целей и интересов субъектов анализа; наличие типовых методик,

стандартов учета и отчетности; ориентация анализа только на публичную, внешнюю

отчетность предприятия; ограничение задач аналитика как следствие предыдущего

фактора; максимальная открытость результатов анализа для пользователей

информации о деятельности предприятия. Основное содержание внешнего финансового

анализа, осуществляемого по данным публичной финансовой отчетности, заключается

в анализе абсолютных показателей прибыли, относительных показателей

рентабельности, финансового состояния и рыночной устойчивости,

платежеспособности предприятия и ликвидности его баланса, эффективности

использования заемного капитала, оборачиваемости оборотных средств,

экономической диагностике финансового состояния и рейтинговой оценке предприятия

[26, с. 74]. Внутренний анализ проводится внутренними службами (отделами)

предприятия. Информационная база такого анализа гораздо шире, нежели других его

видов, поскольку предполагает использование разнообразной ин-формации,

циркулирующей внутри предприятия. Основное содержание внутреннего финансового

анализа может быть дополнено и другими аспектами, имеющими значение для

оптимизации управления, например такими, как анализ эффективности авансирования

капитала, анализ взаимосвязи издержек, дохода и прибыли. Цель внутреннего

финансового анализа состоит в обеспечении планомерного поступления денежных

средств и размещении собственного и заемного капитала так, чтобы создать

условия для нормального функционирования предприятия, получения максимальной прибыли

и исключения риска банкротства [27, с. 37]. Сравнительную характеристику

внешнего и внутреннего анализа можно привести в виде табл. 2 [24, с. 18].

Таблица 2 - Сравнительная характеристика внешнего и внутреннего

финансового анализа

|

Критерий сравнения

|

Финансовый анализ

|

|

внешний

|

внутренний

|

|

Цель анализа

|

Оценка и экономическая диагностика предприятия по данным

публичной финансовой отчетности, анализ прибыли и эффективности

|

Обеспечение планомерного поступления денежных средств

|

|

Объекты анализа

|

Предприятие как единое целое

|

Предприятие как единое целое и его структурные

подразделения

|

|

Источники информации

|

Формы публичной финансовой отчетности

|

Пакет экономической информации предприятия

|

|

Пользователи информации

|

Внутренние, внешние, заинтересованные

|

Внутренние

|

|

Периодичность анализа

|

Составление отчетности (квартал, год)

|

По мере необходимости для внутреннего пользования

|

|

Доступность результатов информации

|

Доступны всем, кто имеет определенный интерес в

деятельности данного предприятия

|

Доступны только управленческому составу и работникам

предприятия

|

. По содержанию и полноте исследования выделяют полный и тематический

финансовый анализ предприятия.

Полный финансовый анализ проводится с целью изучения всех аспектов

финансовой деятельности предприятия в комплексе.

Тематический финансовый анализ ограничивается изучением отдельных

аспектов финансовой деятельности предприятия. Предметом тематического

финансового анализа могут являться: эффективность использования активов;

оптимальность финансирования различных активов из отдельных источников;

состояние финансовой устойчивости и платежеспособности; оптимальность

инвестиционного портфеля;

оптимальность финансовой структуры капитала и ряд других аспектов

финансовой деятельности предприятия [34, с. 63].

. По характеру объекта анализа выделяют следующие виды финансового

анализа.

Анализ финансовой деятельности хозяйствующих субъектов в целом. В

процессе такого анализа объектом изучения является финансовая деятельность

организации (объединения) в целом без выделения отдельных его структурных

единиц и подразделений [23, с. 51].

Анализ финансовой деятельности отдельных структурных единиц и

подразделений (центров экономической ответственности). Такой анализ базируется

в основном на результатах управленческого учета организации.

Анализ отдельных финансовых операций. Предметом такого анализа могут быть

отдельные операции, связанные с краткосрочными или долгосрочными финансовыми

вложениями, с финансированием отдельных реальных проектов и другие [35, с. 67].

. По периоду проведения выделяют предварительный, текущий и

последовательный финансовый анализ.

Предварительный финансовый анализ связан с изучением условий финансовой

деятельности в целом или осуществления отдельных финансовых операций

организации (например, оценка платежеспособности при необходимости получения

крупного банковского кредита).

Текущий (или оперативный) финансовый анализ проводится в процессе

реализации отдельных финансовых планов или осуществления отдельных финансовых

операций с целью оперативного воздействия на результаты финансовой

деятельности. Как правило, он ограничивается кратким

периодом времени.

Перспективный финансовый анализ заключается в том, чтобы на основе

изучения сложившихся тенденций изменения финансового состояния обосновать

значение ключевых показателей, определяющих финансовое состояние предприятия и

его финансовую устойчивость в будущем с позиции их соответствия целям развития

предприятия в условиях изменяющейся внешней и внутренней среды и под

воздействием принимаемых решений [43, с. 26].

Теоретической основой всех видов финансового анализа является

экономическая теория, а общим методом познания, как и для всех других наук, -

диалектика.

2. Финансовый анализ деятельности ООО

«Авто-Транс»

.1 Технико-экономическая характеристика ООО

«Авто-Транс»

Общество с ограниченной ответственностью «Авто-Транс» зарегистрировано

постановлением №1650/5 Администрации Автозаводского района г.о. Тольятти от 13

мая 1997 года с присвоением номера государственной регистрации 1066320028686.

Общество с ограниченной ответственностью «Авто-Транс» - одно из

крупнейших транспортных предприятий г.о. Тольятти, обеспечивающих потребности в

перевозке грузов автомобильным транспортом как для ОАО «АВТОВАЗ», так и для

множества других организаций, предприятия и частных лиц города, области и стран

СНГ. Комплекс транспортных услуг, которые представляет предприятие, достаточно

широк и разнообразен, но основополагающим видом деятельности является доставка

комплектующих изделий товарно-материальных ценностей на АВТОВАЗ.

Общество с ограниченной ответственностью «Авто-Транс» учреждено в

соответствии с Гражданским кодексом Российской Федерации, федеральным законом

«Об обществах с ограниченной ответственностью». В соответствии с Федеральным

законом «Об обществах с ограниченной ответственностью» от 08.12.1998 № 14-ФЗ,

общество с ограниченной ответственностью «Авто-Транс» является юридическим

лицом и имеет в собственности обособленное имущество, учитываемое на его

самостоятельном балансе. Общество может от своего имени приобретать и осуществлять

имущественные и личные неимущественные права, нести обязанности, быть истцом и

ответчиком в суде, вправе в установленном порядке открывать банковские счета на

территории Российской Федерации и за ее пределами.

ООО «Авто-Транс» является юридическим лицом, действует на основании

устава и законодательства Российской Федерации. В основном организационном

документе предприятия - Уставе определены основные цели и виды деятельности

общества. ООО «Авто-Транс» специализируется на транспортных грузовых и пассажирских

перевозках.

Местонахождение общества: 445043, Самарская обл., г.о. Тольятти, Обводное

шоссе, 31.

Целью деятельности общества является извлечение прибыли.

Основными видами деятельности общества являются:

автомобильные грузовые перевозки;

пассажирские перевозки;

техническое обслуживание и ремонт автотранспортных средств.

Виды автомобильных грузовых перевозок:

1 перевозка грузов по территории РФ

тентованными фурами от 82 до 120м3;

2 перевозка негабаритных грузов;

3 перевозка сборных грузов;

4 доставка грузов «от двери до двери».

Основными потребителями предоставляемых услуг являются

производственные, торговые и посреднические

организации.

Основными заказчиками ООО «Авто-Транс» являются:

ОАО «АВТОВАЗ», г.о. Тольятти;

ООО «Инком Центр», г.о. Тольятти;

ООО «Ап Траста», г.о. Тольятти;

ООО «Классика», г.о. Тольятти;

ООО «Ас Логистик», г.о. Тольятти;

ООО «ЛТЭК», г.о.Тольятти;

ООО «Самара Авто Прибор», г. Самара;

ЗАО «Ростсельмаш», г. Ростов на Дону;

ООО «Кинель Агро Пласт», г. Кинель;

ООО «Интернешнл», г. Москва.

В таблице 3 рассмотрены позиции основных компаний на

рынке транспортных услуг г.о. Тольятти.

|

Наименование

|

Доля рынка, %

|

|

ООО «Автовазтранс»

|

31

|

|

ООО «Грузовозофф»

|

24

|

|

ООО «Экспресс Транс»

|

21

|

|

ООО «Авто-Транс»

|

16

|

|

Прочие

|

8

|

Данные по ассортиментному перечню Тольяттинских фирм

представлены в таблице 4.

Таблица 4 - Ассортимент оказываемых услуг

конкурирующих фирм в 2013 г.

|

Группа услуг

|

Удельный вес реализуемых услуг в общем объеме,%

|

|

ООО «Авто-Транс»

|

ООО «АВТОВАЗТРАНС»

|

ООО «Экспресс Транс»

|

ООО «Грузовозофф»

|

|

Доставка грузов по городу

|

29

|

70

|

85

|

69

|

|

Доставка грузов по РФ

|

58

|

18,5

|

9,3

|

11,5

|

|

Доставка сборных грузов

|

10,5

|

6,5

|

0,5

|

12

|

|

Доставка грузов «от двери до двери»

|

2

|

5

|

5

|

7

|

ООО «Авто-Транс» на 31.12.2012 г. имеет в наличии 523 ед. автомобильной

техники:

- автомобилей различных марок и автобусов 359 единиц;

- прицепов и полуприцепов 155 единиц;

- спецтехники 9 единиц.

Кроме того, по договору аренды с ООО «ФИН-Лизинг» 92 единицы:

- легковые автомобили - 61 единиц,

- автобусы - 26 единиц,

- полуприцепы - 5 единиц.

На предприятии ООО «Авто-Транс» иерархическая структура управления.

Особенностями иерархической структуры управления являются четкое разделение

труда, вертикальная подчиненность, наличие формальных правил и норм управления.

Преимуществом этой структуры является простота вертикальных связей при

минимальных горизонтальных связях, недостатками - отсутствие увязки между

целями подразделений, сложность координации функций управления по горизонтали,

значительная численность управленческого персонала.

Численность персонала на 31.12.2012 г. составляла 924 человека:

- принято - 58 человек,

- уволено - 333 человека.

Средняя заработная плата работников ООО «Авто-Транс» за 2012 г.

составила 15 491 рублей, что на 29% выше, чем в 2011 г. (11 990 руб.).

В настоящее время ООО «Авто-Транс» является крупнейшим центром

по логистике транспортных потоков г.о. Тольятти с

высококвалифицированным кадровым составом, в кратчайшие сроки

решающим любые транспортные задачи заказчиков.

2.2 Анализ имущественного

положения предприятия и источников его финансирования

Финансовый анализ деятельности предприятия начинается с изучения

бухгалтерского баланса, его структуры, состава и динамики.

В составе активов выделяют две основные группы:

- оборотные (текущие) активы,

- внеоборотные (долгосрочные) активы.

Стоимость активов ООО «Авто-Транс» в 2012 г. уменьшилась на 111 955 тыс.

руб., в том числе величина оборотных активов -151 744 тыс. руб. Но величина

внеоборотных активов незначительно выросла на 39 789 тыс. руб.

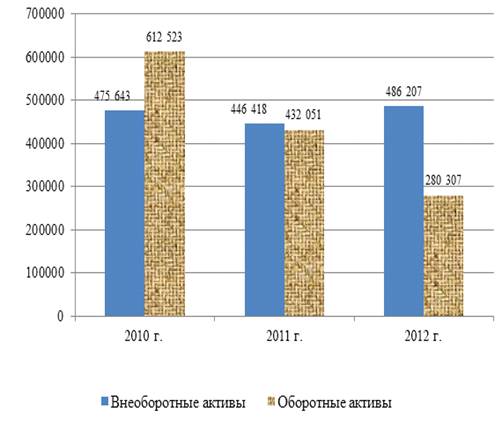

Динамика активов предприятия представлена на рис. 1.

Рисунок 1 - Динамика активов ООО «Авто-Транс», тыс. руб.

Для анализа состава и структуры оборотных активов ООО «Авто-Транс», а

также их динамики составим таблицу 5.

Данные таблицы 5 показывают, что наибольший удельный вес в 2012 г. в

составе оборотных активов составляет дебиторская задолженность, представленная

в значительной степени задолженностью покупателей и заказчиков.

Следующей по удельному весу является статья запасы, доля которой в

составе оборотных активов в 2012 г. составляет 9,4%.

Таблица 5 - Состав и структура оборотных активов ООО «Авто-Транс»

|

Показатели

|

2010 г.

|

2011 г.

|

2012 г.

|

Отклонение 2011 г. от 2010 г.

|

Отклонение 2012г. от 2011 г.

|

|

тыс. руб.

|

удел. вес, %

|

тыс. руб.

|

удел. вес, %

|

тыс. руб.

|

удел. вес, %

|

тыс. руб.

|

тыс. руб.

|

|

1. Запасы

|

31 229

|

5,10

|

28 166

|

6,52

|

26 343

|

9,40

|

-3 063

|

-1 823

|

|

сырье, материалы и другие аналогичные ценности

|

10 369

|

1,69

|

10 285

|

2,38

|

7 496

|

2,67

|

-84

|

-2 789

|

|

затраты в незавершенном производстве

|

11 223

|

1,83

|

11 035

|

2,55

|

10 860

|

3,87

|

-188

|

-175

|

|

расходы будущих периодов

|

9 637

|

1,57

|

6 846

|

1,58

|

7 987

|

2,85

|

-2 791

|

1 141

|

|

2. Налог на добавленную стоимость

|

1 112

|

0,18

|

461

|

0,11

|

271

|

0,10

|

-651

|

-190

|

|

3. Дебиторская задолженность

|

577 223

|

94,24

|

399 407

|

92,44

|

239 027

|

85,27

|

-177 816

|

-160 380

|

|

в том числе покупатели и заказчики

|

558 610

|

91,20

|

385 670

|

89,26

|

226 760

|

80,90

|

-172 940

|

-158 910

|

|

4. Краткосрочные финансовые вложения

|

1 573

|

0,26

|

1 500

|

0,35

|

1 500

|

0,54

|

-73

|

0

|

|

5. Денежные средства

|

1 311

|

0,21

|

2 476

|

0,57

|

13 122

|

4,68

|

1 165

|

10 646

|

|

6. Прочие оборотные активы

|

75

|

0,01

|

42

|

0,01

|

45

|

0,02

|

-33

|

3

|

|

Итого оборотные активы

|

612 523

|

100,00

|

432 051

|

100,00

|

280 307

|

100,00

|

-180 472

|

-151 744

|

Доля денежных средств выросла с 0,21% в 2010 г. до 4,68% в 2012 г.

Значительный удельный вес дебиторской задолженности в составе имущества и

обязательств определяет ее значимость в оценке финансового состояния

организации. Анализ дебиторской задолженности ставит целью выработку

оптимальной кредитной политики с учетом специфики производственной и отраслевой

деятельности предприятия, наличия и возможностей потенциальных покупателей и

кредиторов.

Проанализируем в таблице 6 изменения в динамике и структуредебиторской

задолженности на основании данных бухгалтерского баланса.

Таблица 6 -

Анализ динамики и структуры дебиторской задолженности ООО «Авто-Транс»

|

Наименование показателя

|

2010г.

|

2011г.

|

2012г.

|

абс. изм. 2011 г. к 2010г. (+/-)

|

абс. изм. 2012 г. к 2011г. (+/-)

|

отн. изм. 2011г. к 2010г. (+/-)

|

отн. изм. 2012г. к 2011 г. (+/-)

|

|

Дебиторская задолженность

|

577 223

|

399 407

|

239 027

|

- 177 816

|

- 160 380

|

- 30,81

|

- 40,15

|

|

в том числе

|

|

|

|

|

|

|

|

|

покупатели и заказчики

|

558 610

|

385 670

|

226 760

|

- 172 940

|

- 158 910

|

- 30,96

|

- 41,20

|

|

авансы выданные

|

6 712

|

10 892

|

1 700

|

4 180

|

- 9 192

|

62,28

|

- 84,39

|

|

прочая

|

11 901

|

2 845

|

10 567

|

- 9 056

|

7 722

|

- 76,09

|

271,42

|

Из таблицы 6 видно, что снижение дебиторской задолженности по сравнению с

2011 г. составило 160 380 тыс. руб. (40,15%). Он был обеспечен за счет снижения

задолженности покупателей и заказчиков (на 41,20%) и авансов выданных (на

84,39%).

В ООО «Авто-Транс» дебиторская задолженность является краткосрочной, что

уменьшает риск невозврата долгов. Однако наличие значительной суммы

непогашенной дебиторской задолженности свидетельствует об отвлечении

значительной части оборотных активов на кредитование потребителей услуг

предприятии и прочих дебиторов.

Для оценки оборачиваемости дебиторской задолженности ООО «Авто- Транс»

используется группа показателей.

1. Оборачиваемость дебиторской задолженности (Кодз) [50, с. 99].

Кодз = Выручка от реализации / Средняя величина дебиторской задолженности

(1)

Ко.дз 2010 г. = 1 190 917 / 534 118 = 2,23

Ко.дз 2011 г. = 600 803 / 488 315 = 1,23

Ко.дз 2012 г. = 1 199 144 / 319 217 = 3,76

Оборачиваемость дебиторской задолженности в ООО «АВТО-ТРАНС» увеличилась

на 2,53.

2. Период погашения дебиторской задолженности (длительность оборота), в

днях (До.дз) [22, с. 18].

До.дз = Плановый период / Кодз (2)

До.дз 2010 г. = 360 / 2,23 = 161,43

До.дз 2011 г. = 360 / 1,23 = 292,68

До.дз 2012 г. = 360 / 3,76 = 95,74

3. Доля дебиторской задолженности в общем объеме текущих активов (jдз) [17, с. 201].

jдз =

Дебиторская задолженность / Оборотные активы (3)

jдз

2010 г. = 577 223 / 612 523 = 94,24 %

jдз

2011 г. = 399 407 / 432 051 = 92,44 %

jдз

2012 г. = 239 027 / 280 307 = 85,27 %

Доля дебиторской задолженности в общем объеме текущих активов уменьшилась

на 8,97%.

По данным таблицы 7 видим, что структура внеоборотных активов

анализируемого предприятия является достаточно стабильной и характеризуется

наибольшим весом машин и оборудования.

На основании полученных расчетов можно сделать вывод о том, что за 2012

г. стоимость имущества ООО «Авто-Транс» выросла на 39 789 тыс. руб. При этом

оборотные активы снизились на 151 744 тыс. руб.

Рост внеоборотного капитала произошел в основном за счет роста

долгосрочных финансовых вложений, которые выросли на 50 000 тыс. руб.

Положительным фактором, характеризующим структуру имущества предприятия,

является тот факт, что доля реального имущества высока. Ведь размер реального

имущества - это производственный потенциал ООО «Авто-Транс».

финансовый анализ дебиторский имущественный

Таблица 7 - Анализ состава и структуры внеоборотных активов ООО

«Авто-Транс»

|

Показатели

|

2010 г.

|

2011 г.

|

2012 г.

|

Отклонение 2011 г. от 2010 г.

|

Отклонение 2012г. от 2011 г.

|

|

тыс. руб.

|

удел. вес, %

|

тыс. руб.

|

удел. вес, %

|

тыс. руб.

|

удел. вес, %

|

|

|

|

1. Нематериальные активы

|

3

|

0,0006

|

2

|

0,0004

|

1

|

0,0002

|

-1

|

-1

|

|

2. Основные средства

|

199 027

|

41,84

|

202 990

|

45,47

|

188 168

|

38,70

|

3 963

|

-14 822

|

|

3. Незавершенное строительство

|

8 478

|

1,78

|

1 904

|

0,43

|

1 914

|

0,39

|

-6 574

|

10

|

|

4. Долгосрочные финансовые вложения

|

213 811

|

44,95

|

213 811

|

47,89

|

263 811

|

54,26

|

0

|

50 000

|

|

5. Отложенные налоговые активы

|

54 324

|

11,42

|

27 712

|

6,21

|

32 314

|

6,65

|

-26 612

|

4 602

|

|

Итого внеоборотные активы

|

475 643

|

100,00

|

446 419

|

100,00

|

486 208

|

100,00

|

-29 224

|

39 789

|

Доля недвижимого имущества и оборотных средств в общей стоимости активов

на протяжении всего исследуемого периода существенно изменилась. Доля

внеоборотных активов в 2012 г. выросла на 19% и составила 63%.

Величина источников формирования финансовых ресурсов ООО «Авто-Транс» на

протяжении исследуемого периода уменьшилась и составила 766 515 тыс. руб.

Уменьшение источников формирования финансовых ресурсов произошло за счет

снижения краткосрочных обязательств на 334 637 тыс. руб. (на 46,97%).

Рисунок 2 - Соотношение внеоборотных и оборотных активов ООО «Авто-Транс»

в 2012 г.

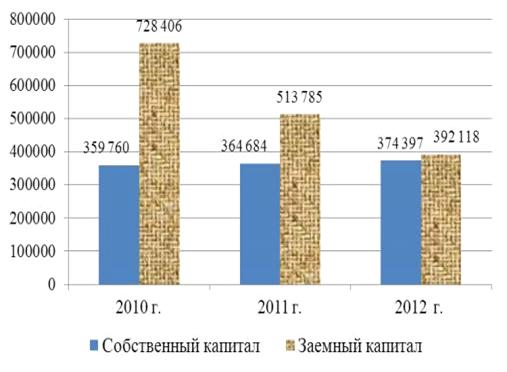

Динамика капитала предприятия представлена на рис. 3.

Рисунок 3 - Динамика капитала ООО «Авто-Транс», тыс. руб.

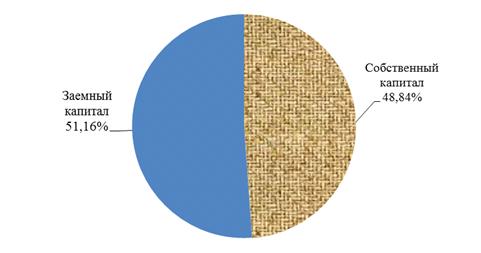

Анализируя данные, характеризующие состав и структуру источников

финансирования имущества ООО «Авто-Транс», можно сделать вывод о том, что в

2012 г. оно сформировано на 48,84% за счет собственных источников.

Соотношение собственного и заемного капитала на 31.12.2012 наглядно можно

видеть на рисунке 4.

Рисунок 4 - Соотношение собственного и заемного капитала ООО

«Авто-Транс», на 31.12.2012 г.

Из рисунка 4 видно, что в 2012 г. заемный капитал превышал собственный

капитал на 2,32 %. Данное обстоятельство отрицательно характеризует структуру

баланса.

Для анализа состава и структуры собственного капитала используется

таблица 8.

Таблица 8 - Состав и структура собственного капитала ООО «Авто-Транс»

|

Показатели

|

2010 г.

|

2011 г.

|

2012 г.

|

Отклонение 2011 г. от 2010 г.

|

Отклонение 2012г. от 2011 г.

|

|

тыс. руб.

|

удел. вес, %

|

тыс. руб.

|

удел. вес, %

|

тыс. руб.

|

удел. вес, %

|

тыс. руб.

|

тыс. руб.

|

|

Уставный капитал

|

284 178

|

78,99

|

284 178

|

77,92

|

284 178

|

75,90

|

0

|

0

|

|

Добавочный капитал

|

44 696

|

12,42

|

44 696

|

12,26

|

44 666

|

11,93

|

0

|

-30

|

|

Резервный капитал

|

7 659

|

2,13

|

7 659

|

2,10

|

5 646

|

1,51

|

0

|

-2 013

|

|

Нераспределенная прибыль

|

23 227

|

6,46

|

28 151

|

7,72

|

39 907

|

10,66

|

4 924

|

11 756

|

|

Итого собственный капитал

|

359 760

|

100,00

|

364 684

|

100,00

|

374 397

|

100,00

|

4 924

|

9 713

|

По результатам расчетов, приведенным в таблице 8 видно, что в

анализируемом периоде не произошло значительного изменения структуры

собственного капитала.

Наибольший удельный вес в структуре собственного капитала составляет

уставный капитал. Увеличение собственного капитала связано с ростом нераспределенной

прибыли в анализируемом периоде.

На основе проведенных расчетов в таблице 9 можно видеть весьма

существенное изменения в составе и структуре заемного капитала. Прежде всего,

следует отметить значительное сокращение доли кредиторской задолженности: с

79,14% до 58,05%.

Таблица 9 - Анализ состава и структуры заемного капитала ООО «Авто-Транс»

|

Показатели

|

2010 г.

|

2011 г.

|

2012 г.

|

Отклонение 2011г. от 2010 г.

|

Отклонение 2012г. от 2011 г.

|

|

|

тыс. руб.

|

удел. вес, %

|

тыс. руб.

|

удел. вес, %

|

тыс. руб.

|

удел. вес, %

|

тыс. руб.

|

тыс. руб.

|

|

|

1. Долгосрочные обязательства

|

12 485

|

1,71

|

12 485

|

2,43

|

14 269

|

3,64

|

0

|

1 784

|

|

|

1.1. Займы и кредиты

|

7 663

|

1,05

|

7 663

|

1,49

|

10 039

|

2,56

|

0

|

2 376

|

|

|

1.2. Отложенные налоговые обязательства

|

4 822

|

0,66

|

4 822

|

0,94

|

4 230

|

1,08

|

0

|

-592

|

|

|

2. Краткосрочные обязательства

|

715 921

|

98,29

|

501 300

|

97,57

|

377 850

|

96,36

|

-214 621

|

-123 450

|

|

|

2.1. Займы и кредиты

|

136 045

|

18,68

|

146 345

|

28,48

|

135 295

|

34,50

|

10 300

|

-11 050

|

|

|

2.2. Кредиторская задолженность:

|

576 441

|

79,14

|

323 105

|

62,89

|

227 620

|

58,05

|

-253 336

|

-95 485

|

|

поставщики и подрядчики

|

466 104

|

63,99

|

205159

|

39,93

|

162 022

|

41,32

|

-260 945

|

-43 137

|

|

перед персоналом

|

14153

|

1,94

|

9 735

|

1,89

|

7 088

|

1,81

|

-4 418

|

-2 647

|

|

перед гос.внебюдж. фондами

|

3753

|

0,52

|

3828

|

0,75

|

3 067

|

0,78

|

75

|

-761

|

|

перед бюджетом

|

90664

|

12,45

|

103486

|

20,14

|

54 601

|

13,92

|

12 822

|

-48 885

|

|

прочие кредиторы

|

1768

|

0,24

|

896

|

0,17

|

842

|

0,21

|

-872

|

-54

|

|

2.3. Задолженность участникам (учредителям) по выплате

доходов

|

3435

|

0,47

|

31850

|

6,20

|

14 935

|

3,81

|

28 415

|

-16 915

|

|

Итого заемный капитал

|

728 406

|

100,00

|

513 785

|

100,00

|

392 119

|

100,00

|

-214 621

|

-121 666

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Из представленных данных видно, что в анализируемом периоде структура

кредиторской задолженности существенно не изменялась. Объем кредиторской

задолженности уменьшился на 348 821 тыс. руб. Это произошло за счет снижения

задолженности поставщикам и подрядчикам на 304 082 тыс. руб., перед бюджетом на

36 063 тыс. руб. Наибольший удельный вес составляет задолженность поставщикам и

подрядчикам (2010г. - 80,86%, 2011г. - 63,5%; 2012г. - 71,18%).

В таблице 10 представлено соотношение краткосрочных и долгосрочных

обязательств предприятия.

Таблица 10 - Соотношение краткосрочных и долгосрочных обязательств за

2010 - 2012 гг.

|

Вид обязательства

|

2010

|

2011

|

2012

|

|

Долгосрочные обязательства

|

1,71

|

2,43

|

3,64

|

|

Краткосрочные обязательства

|

98,29

|

97,57

|

96,36

|

Из таблицы 10 видно, что кредитование ООО «Авто-Транс» в период с 2010 по

2012 гг. преимущественно производилось на краткосрочной основе, что

способствовало уменьшению объема начисленных процентов.

2.3 Анализ финансовых результатов и

рентабельности предприятия

Анализ структуры и динамики прибыли предприятия приведен в табл. 11.

За 2012 г. ООО «Авто-Транс» объем реализованных услуг составил 1 199 144

тыс. руб.

В 2010 г. выручка снизилась на 590 114 тыс. руб., а в процентном

соотношении данное снижение равно 49,55%.

Снижение выручки от продаж в 2011 г. объясняется:

1) Простой без работы по причине сокращения выпуска готовой продукции ООО

«АВТОВАЗ».

Только за два месяца: январь, август 2011 г. потери транспортных услуг к

уровню 2010 г. составили 174 млн. руб.

2) В 2010 г. прекращено оказание услуг для ООО «АВТОВАЗ» по содержанию и

текущему ремонту автодорог. Сумма недополученных услуг составила 46,9 млн. руб.

3) С 1 июля 2011 г. прекращено оказание транспортных услуг для ООО

«АВТОВАЗ» по вывозу отходов Энергетического производства. Сумма недополученных

услуг составила 68,7 млн. руб.

Таблица 11 - Показатели финансово-хозяйственной деятельности ООО

«Авто-Транс» за 2010-2012гг., тыс. руб.

|

№

|

Наименование показателя

|

2010 г.

|

2011 г.

|

2012 г.

|

Изменение 2011 г. от 2010г.

|

Изменение 2012 г. от 2011г.

|

|

1

|

Выручка

|

1 190 917

|

600 803

|

1 199 144

|

-590 114

|

598 341

|

|

2

|

Себестоимость

|

1 035 012

|

533 435

|

1 040 875

|

-501 577

|

507 440

|

|

3

|

Валовая прибыль

|

155 905

|

67 368

|

158 269

|

-88 537

|

90 901

|

|

4

|

В % к выручке (маржинальная рентабельность)

|

13,1%

|

11,2%

|

13,2%

|

-1,9

|

2,0

|

|

5

|

Управленческие расходы

|

43 271

|

53 990

|

-28 551

|

10 719

|

|

6

|

Прибыль от основной деятельности

|

84 083

|

24 097

|

104 279

|

-59 986

|

80 182

|

|

7

|

Рентабельность продаж

|

7,1%

|

4,0%

|

8,7%

|

-3,1

|

4,7

|

|

8

|

Проценты к получению

|

0

|

0

|

163

|

0

|

163

|

|

9

|

Проценты за пользование заемными средствами

|

22 225

|

32 705

|

22 288

|

10 480

|

-10 417

|

|

10

|

Прочие доходы

|

43 217

|

456 384

|

33 942

|

413 167

|

-422 442

|

|

11

|

Прочие расходы

|

44 647

|

441 256

|

31 945

|

396 609

|

-409 311

|

|

12

|

Прибыль до налогообложения

|

60 428

|

6 520

|

84 151

|

-53 908

|

77 631

|

|

13

|

Чистая прибыль

|

39 738

|

11 334

|

64 690

|

-28 404

|

53 356

|

Показатель выручки от продаж в 2012 г. в два раза выше показателя 2011

г., что объясняется увеличением объемов перевозок для ОАО «АВТОВАЗ» - выходом

на докризисную программу выпуска готовой продукции. Так же получил развитие

новый вид деятельности: транспортно-экспедиционная деятельность.

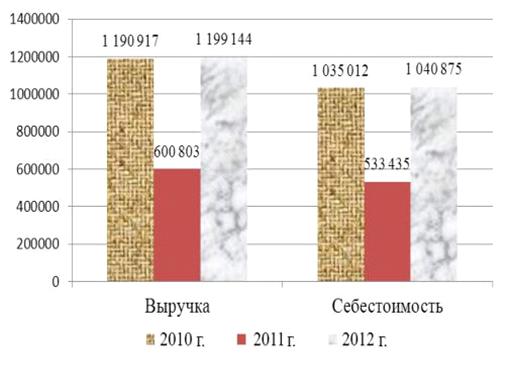

Рисунок 5 - Динамика выручки от продаж и себестоимости продукции, услуг

ООО «Авто-Транс» за 2010 -2012 гг.

Таблица 12 - Структура доходов ООО «Авто-Транс» по видам услуг, тыс. руб.

|

Структура выручки

|

2011 г.

|

Доля, %

|

2012 г.

|

Доля, %

|

|

Автомобильные грузовые перевозки

|

521 502

|

85

|

1 067 238

|

89

|

|

Техническое обслуживание и ремонт автотранспортных средств

|

60 080

|

10

|

95 932

|

8

|

|

Пассажирские перевозки

|

19 221

|

5

|

35 974

|

3

|

|

Всего

|

600 803

|

100

|

1 199 144

|

100

|

В 2012 г. себестоимость выросла на 507 440 тыс. руб., а в процентном

соотношении данный рост равен 95,13%.

Таблица 13 - Структура фактической себестоимости ООО «Авто-Транс» за

2011-2012 гг.

|

№

|

Наименование показателя

|

2011 г.

|

2012 г.

|

|

|

факт (тыс. руб.)

|

уд.вес в объеме услуг

|

факт (тыс. руб.)

|

уд.вес в объеме услуг

|

|

1

|

Выручка

|

600 803

|

|

1 199 144

|

|

|

2

|

Себестоимость

|

533 435

|

0,89

|

1 040 875

|

0,87

|

|

3

|

в т.ч. переменные затраты, в них

|

478 263

|

0,80

|

960 068

|

0,81

|

|

3.1.

|

выплаты при увольнении (оптимизация численности)

|

5 132

|

0,009

|

1 463

|

0,001

|

|

3.2.

|

аренда (лизинговые платежи),

|

16 665

|

0,028

|

17 593

|

0,015

|

|

3.3.

|

текущий ремонт и обслуживание ж/д инфраструктуры

|

7 189

|

0,012

|

10 799

|

0,009

|

|

4

|

в т.ч. постоянные затраты, в них

|

55 172

|

0,09

|

80 807

|

0,06

|

|

4.1.

|

страховые выплаты

|

3 865

|

0,006

|

6 147

|

0,005

|

|

4.2.

|

госповерка, освидетельствование

|

922

|

0,002

|

1 039

|

0,001

|

|

4.3.

|

выплаты при увольнении (оптимизация численности)

|

1 918

|

0,003

|

1 250

|

0,001

|

|

4.4.

|

охрана

|

2 681

|

0,004

|

3 962

|

0,003

|

|

4.5.

|

налог на загрязнение окр.среды

|

651

|

0,0011

|

723

|

0,0006

|

|

4.6.

|

транспортный налог

|

2 037

|

0,0034

|

2 418

|

0,002

|

|

4.7.

|

налог на землю

|

269

|

0,0004

|

216

|

0,0002

|

|

4.8.

|

аренда земельных участков

|

2 547

|

0,004

|

2 340

|

0,002

|

|

4.9.

|

коммунальные платежи

|

13 029

|

0,02

|

17 465

|

0,01

|

|

4.10.

|

оплата временных работ с ЕСН

|

2 696

|

0,004

|

0

|

0

|

|

4.11.

|

опережающее обучение (через Центр занятости)

|

1 049

|

0,002

|

0

|

0

|

В 2012 г. продолжен курс на сокращение затрат на производство,

оптимизацию управленческих расходов, получение дополнительных доходов:

- экономия по заработной плате с отчислениями на социальное страхование в

2012 г. составила 2,7 млн. руб., в связи с введением сокращенного режима работы

в ООО «Авто-Транс» с мая 2011г. по май 2012г. и оптимизацией численности;

- в 2012 г. применена льгота по транспортному налогу, в связи с

содержанием предприятием войсковой автоколонны, экономия составила 2,05 млн.

руб.;

- от сдачи в аренду высвободившихся производственных площадей и помещений

под офисы за 2012 г. получен доход в размере 21 млн. руб.

Прибыль от продаж в 2012 г. увеличилась на 80 182 тыс. руб. Данный рост

является следствием превышения темпов роста выручки (99,59%) над темпами

снижения себестоимости (95,13 %).

В 2012 гг. на предприятии наблюдается превышение прочих расходов над

соответствующими доходами (рис. 6).

Рисунок 6 - Соотношение прочих доходов и расходов ООО «Авто-Транс» за

2010- 2012 гг., тыс. руб.

Как видно из рисунка 6, в 2010 г. прочие доходы в абсолютном значении

составляли 43 217 тыс. руб., в 2011г. - 456 384 тыс. руб. и 2012г. - 34 105

тыс. руб. Прочие расходы имели следующие значения: в 2010г. - 66 872 тыс. руб.,

в 2011г. - 473 961 тыс. руб. и в 2012 г. - 54 233 тыс. руб. Таким образом,

превышение прочих расходов над соответствующими доходами составило в 2012 г. -

20 128 тыс. руб.

Чистая прибыль является одним из важнейших экономических показателей,

характеризующих конечные результаты деятельности предприятия. Чистая прибыль

имела следующее значение: в 2010 г. - 39 738 тыс. руб. и в 2011 г. - 11 334

тыс. руб. В 2012г. получена чистая прибыль в размере 64 690 тыс. руб.

Все показатели прибыли ООО «Авто-Транс» увеличились к концу 2012г.

В таблице 14 представлены значения показателей рентабельности ООО

«Авто-Транс».

Таблица 14 - Анализ рентабельности ООО «Авто-Транс»

|

Показатель

|

Порядок расчета

|

2010 г.

|

2011 г.

|

2012 г.

|

Отклонение 2011г.от 2010 г.

|

Отклонение 2012г.от 2011 г.

|

|

Рентабельность продукции

|

Прибыль от продаж / Затраты на производство и сбыт

продукции х 100%

|

7,60

|

4,18

|

9,52

|

-3,42

|

5,35

|

|

Рентабельность продаж

|

Прибыль от продаж / Выручка от реализации х 100%

|

7,06

|

4,01

|

8,70

|

-3,05

|

4,69

|

|

Фондорентабельность

|

Прибыль от продаж / Средняя стоимость основных средств х

100%

|

43,80

|

11,99

|

53,32

|

-31,81

|

41,33

|

|

Рентабельность активов

|

Чистая прибыль / Средняя стоимость активов х %

|

3,65

|

1,15

|

7,87

|

-2,50

|

6,71

|

|

Рентабельность СК

|

Чистая прибыль / Средняя стоимость собственного капитала х

100%

|

10,90

|

3,07

|

17,86

|

-7,83

|

14,79

|

Как показал анализ таблицы 14, показатели рентабельности в 2012 г. имеют

положительную динамику, что произошло за счет роста полученного в 2012 г.

чистого дохода предприятия. Данное обстоятельство является положительной

стороной деятельности предприятия и в будущем ему необходимо сохранить данную

динамику, тем самым следить за темпами роста выручки, себестоимости, прочих

доходов и расходов. Как видно из таблицы 20 наибольший рост наблюдается с 2011

г. по 2012 г. в показателях рентабельность собственного капитала и

фондорентабельность.

В таблице 15 представлены значения показателей деловой активности ООО

«Авто-Транс».

Таблица 15 - Анализ показателей деловой активности ООО «Авто-Транс»

|

Показатель

|

Порядок расчета

|

2010г.

|

2011г.

|

2012г.

|

Отклонение 2011г.от 2010 г.

|

Отклонение 2012г.от 2011 г.

|

|

|

1.Коэффициент оборачиваемости оборотных средств

|

Выручка от реализации / Средняя стоимость текущих активов

|

1,94

|

1,15

|

3,37

|

-0,79

|

2,22

|

|

|

Период оборота

|

360 дней / Коэф-т оборачиваемости оборот.средств

|

185

|

313

|

107

|

128

|

-206

|

|

|

2.Коэффициент оборачиваем. совокупных активов

|

Выручка от реализации / Средняя величина активов

|

1,09

|

0,61

|

1,46

|

-0,48

|

0,85

|

|

|

Период оборота

|

360 дней / Коэф-т оборачиваемости совокупных активов

|

329

|

589

|

247

|

260

|

-342

|

|

|

3.Фондоотдача

|

Выручка от реализации / Средняя стоимость основных средств

|

5,98

|

2,99

|

6,13

|

-2,99

|

3,14

|

|

Период оборота

|

360 дней / Фондоотдача

|

60

|

120

|

59

|

60

|

-62

|

|

4.Коэффициент оборачиваемости запасов

|

Себестоимость реализованной продукции / Средняя стоимость

запасов

|

35,44

|

19,42

|

40,17

|

-16,02

|

20,75

|

|

Период оборота

|

360 дней / Коэф-т оборачиваемости запасов

|

10

|

19

|

9

|

8

|

-10

|

|

5.Коэффициент оборачиваемости дебиторской задолженности

|

Выручка от реализации / Средняя величина дебиторской

задолженности

|

2,06

|

1,23

|

3,76

|

-0,83

|

2,53

|

|

Период оборота

|

360 дней / Коэф-т дебит.задолженности

|

174

|

293

|

96

|

118

|

-197

|

|

6.Коэффициент оборачиваемости кредиторской задолженности

|

Себестоимость реализованной продукции / Средняя величина

кредиторской задолженности

|

1,92

|

1,28

|

3,98

|

-0,64

|

2,69

|

|

Период оборота

|

360 дней / Коэф-т оборачиваемости кредиторской

задолженности

|

187

|

91

|

93

|

-190

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Анализ данных таблицы 15 показал, что за анализируемые периоды все

показатели деловой активности растут (рис. 7) и как следствие сокращение

периодов оборота, что является положительной стороной деятельности предприятия.

Рисунок 7 - Динамика показателей деловой активности ООО «Авто-Транс» за

2010 - 2012 гг.

Данное увеличение произошло за счет превышение темпов увеличения выручки

и себестоимости над темпами снижения оборотных активов, активов, запасов,

кредиторской и дебиторской задолженности.

Таким образом, результаты проведенного анализа позволяют сделать

следующие выводы.

К положительным моментам деятельности предприятия можно отнести

следующее:

1 уровень и динамика показателей

рентабельности и оборачиваемости собственного капитала свидетельствует об

эффективном использовании собственного капитала предприятия;

2 улучшилось положение с кредиторской

задолженностью. Предприятию удалось ускорить оборачиваемость кредиторской

задолженности, уменьшить период погашения кредиторской задолженности. На конец

отчетного периода снижение кредиторской задолженности составило 60,5% по

сравнению с 2010 г.;

- анализ финансовой устойчивости свидетельствует о наличии собственного

капитала. В 2012 г. произошло снижение привлеченных заемных средств, об этом

свидетельствует рост коэффициента автономии;

- рост показателей рентабельности продукции и продаж;

- за анализируемый период коэффициенты оборачиваемости оборотных активов

и дебиторской задолженности значительно увеличились, поскольку темпы роста

выручки от реализации значительно превышают темпы роста оборотных активов и их

элементов;

- оборачиваемость дебиторской задолженности увеличилась на 197 дней. Это

свидетельствует об улучшении сбытовой деятельности предприятия, так как выручка

возросла на 99,59%, а дебиторская задолженность снизилась на 40,15%.

Деятельность предприятия также характеризуется следующими негативными

моментами:

стоимость имущества предприятия в 2012 г. снизилась на 111 954 тыс. руб.

или на 12,74% и составила 766 515 тыс. руб. Снижение стоимости имущества

произошел за счет снижения стоимости оборотных активов на 151 744тыс. руб. (на

35,12%), внеобротные активы в 2012 г. показали незначительный рост (8,9%);

- результаты анализа ликвидности баланса характеризуют баланс предприятия

как неудовлетворительный, а предприятие как неплатежеспособное, предприятие

испытывает дефицит абсолютно ликвидных активов;

- коэффициент абсолютной ликвидности на конец 2012 г. составил 0,04. Это

значит, что только 4% краткосрочных обязательств предприятия, может быть

немедленно погашено за счет денежных средств и краткосрочных финансовых

вложений.

Данные выводы свидетельствуют о существующих недостатках в системе

управления на предприятии и необходимости ее совершенствования.

Заключение

Финансовый анализ представляет собой систему определенных знаний,

связанную с исследованием финансового положения организации и ее финансовых

результатов, складывающихся под влиянием объективных и субъективных факторов,

на основе данных финансовой отчетности.

В состав информационной базы финансового анализа входят сведения

нормативно-правового и справочного характера, бухгалтерская и статистическая

отчетность, несистемные данные. В структуре информационного обеспечения все эти

элементы являются равноправными, но базой для принятия финансовых решений все

же являются показатели, сконцентрированные в бухгалтерской (финансовой)

отчетности.

Проведение эффективного финансового анализа деятельности хозяйствующего

субъекта предполагает разработку системы последовательно осуществляемых

мероприятий на основе единых принципов, подчиняющих себе все элементы системы и

позволяющих предоставить строго определенному кругу пользователей наиболее

актуальную в данный момент информацию.

На основе проведенного финансового анализа деятельности ООО «Авто-Транс»

были сделаны следующие выводы.

К положительным моментам деятельности предприятия можно отнести

следующее:

3 уровень и динамика показателей

рентабельности и оборачиваемости собственного капитала свидетельствует об

эффективном использовании собственного капитала предприятия;

4 улучшилось положение с кредиторской

задолженностью. Предприятию удалось ускорить оборачиваемость кредиторской

задолженности, уменьшить период погашения кредиторской задолженности. На конец

отчетного периода снижение кредиторской задолженности составило 60,5% по сравнению

с 2010 г.;

- анализ финансовой устойчивости свидетельствует о наличии собственного

капитала. В 2012 г. произошло снижение привлеченных заемных средств, об этом

свидетельствует рост коэффициента автономии;

- рост показателей рентабельности продукции и продаж;

- за анализируемый период коэффициенты оборачиваемости оборотных активов

и дебиторской задолженности значительно увеличились, поскольку темпы роста

выручки от реализации значительно превышают темпы роста оборотных активов и их

элементов;

Деятельность предприятия также характеризуется следующими негативными

моментами:

стоимость имущества предприятия в 2012 г. снизилась на 111 954 тыс. руб.

или на 12,74% и составила 766 515 тыс. руб. Снижение стоимости имущества

произошло за счет снижения стоимости оборотных активов на 151 744тыс. руб. (на

35,12%), внеобротные активы в 2012 г. показали незначительный рост (8,9%);

- коэффициент абсолютной ликвидности на конец 2012 г. составил 0,04. Это

значит, что только 4% краткосрочных обязательств предприятия, может быть

немедленно погашено за счет денежных средств и краткосрочных финансовых

вложений;

результаты анализа ликвидности баланса характеризуют баланс предприятия

как неудовлетворительный, а предприятие как неплатежеспособное, предприятие

испытывает дефицит абсолютно ликвидных активов.

В соответствии с основными задачами антикризисного финансового управления

финансовая стабилизация ООО «Авто-Транс» должна последовательно осуществляться

по следующим этапам:

Восстановление платежеспособности. Данный этап заключается в

восстановлении способности ООО «Авто-Транс» к осуществлению платежей по своим

неотложным финансовым обязательствам с тем, чтобы предупредить банкротство. Эта

задача предполагает использование оперативных мер финансовой стабилизации

предприятия.

Основными направлениями финансовой стабилизации ООО «Авто-Транс» на

данном этапе являются:

. Увеличение суммы денежных средств предприятия.

- ликвидация портфеля краткосрочных финансовых инвестиций;

ускорение инкассации текущей дебиторской задолженности;

предоставление ценовой скидки при осуществлении наличного расчета за

реализуемую продукцию;

- снижение размера страховых запасов товарно-материальных ценностей;

- для повышения платежеспособности предприятия необходимо прибыль,

полученную от основной деятельности, направлять на увеличения наиболее

ликвидной части оборотного капитала, то есть денежных средств. Хотя этот шаг

может рассматриваться как не эффективное использование ресурсов предприятия, но

в настоящей ситуации необходимо.

. Сокращение размера краткосрочных финансовых обязательств.

Данное направление обеспечивает сокращение объема отрицательного

денежного потока в краткосрочном периоде.

Данное направление обеспечивает сокращение объема отрицательного

денежного потока в краткосрочном периоде и предполагает реализацию следующих

мер:

- увеличение периода предоставляемого поставщиками товарного

(коммерческого) кредита;

необходимо провести реструктуризацию портфеля краткосрочных финансовых

кредитов с переводом в долгосрочные;

- полученные денежные средства от факторинговой операции необходимо

направить на погашение задолженности перед поставщиками и подрядчиками.

После проведенных мероприятий у ООО «Авто-Транс» коэффициент

абсолютной ликвидности полностью удовлетворяет условиям нормативного

ограничения.

Восстановление финансовой устойчивости предприятия предполагает

увеличение объема собственных финансовых ресурсов. Для увеличения доходов от

операционной деятельности ООО «Авто-Транс» предлагается расширить сферу услуг.

Предлагается оказывать мэрии г.о. Тольятти услуги по комплексному содержанию

территории жилых кварталов 90,91,93,94,95 Центрального района городского округа

Тольятти.

Реализация предложенных мероприятий позволит предприятию улучшить свое

финансовое положение. Подводя итог, можно отметить, что вопрос

совершенствования финансовой деятельности актуален для любого предприятия. При

правильном управлении финансовыми ресурсами и воспользовавшись выше изложенными

рекомендациями, предприятие может значительно улучшить свое финансовое

состояние.

Библиографический список использованных

источников

1.

Арбитражный процессуальный кодекс РФ. Утвержден Федеральным законом от

24.07.2002 № 95-ФЗ (редакция от 09 марта 2010 г.) // Собрание законодательства

Российской Федерации. - 2010. - №13. - Ст. 3012.

. Гражданский

кодекс РФ. Часть I. Утвержден Федеральным законом от 30.11.1994 № 51-ФЗ (с изм.

от 17 декабря 2009 г. № 310-ФЗ) // Собрание законодательства Российской

Федерации. - 2009. - №32. - Ст. 3301.

3. Налоговый

кодекс Российской Федерации (Часть II) от 05.07.2000 г. №117-ФЗ (принят ГД ФС РФ 19.07.2000) (ред. от

28.12.2010) [Электронный ресурс]. - КонсультантПлюс: Версия Проф. - Электрон.

дан. и прогр. - ЗАО «Консультант Плюс». - Режим доступа: Локальная сеть ВУиТ. -

Загл. с экрана.

4.

Федеральный закон от 8 февраля 1998 г. № 14-ФЗ «Об обществах с ограниченной

ответственностью» (с изм. от 11 июля 2011) [Электронный ресурс]. -

КонсультантПлюс: Версия Проф. - Электрон. дан. и прогр. - ЗАО «Консультант

Плюс». - Режим доступа: Локальная сеть ВУиТ. - Загл. с экрана.

5. Постановление

Правительства РФ от 25.06.2003 № 367 «Об утверждении правил проведения

арбитражным управляющим финансового анализа» // Собрание законодательства

Российской Федерации. - 2003. - №26. - Ст. 2664.

6.

Методические указания по проведению анализа финансового состояния организаций /

Приказ ФСФО РФ от 23 января 2001 г. №16 «Об утверждении «Методических указаний

по проведению анализа финансового состояния организаций» [Электронный ресурс].

- КонсультантПлюс: Версия Проф. - Электрон. дан. и прогр. - ЗАО «Консультант

Плюс». - Режим доступа: Локальная сеть ВУиТ. - Загл. с экрана.

7. Приказ

Минфина РФ от 6 июля 1999 г. № 43н «Об утверждении Положения по бухгалтерскому

учету «Бухгалтерская отчетность организации» ПБУ 4/99» (с изм. от 08 ноября

2010г.) [Электронный ресурс]. - КонсультантПлюс: Версия Проф. - Электрон. дан.

и прогр. - ЗАО «Консультант Плюс». - Режим доступа: Локальная сеть ВУиТ. -

Загл. с экрана.

. Приказ

Минфина РФ от 2 июля 2010 г. N 66н «О формах бухгалтерской отчетности

организаций» [Электронный ресурс]. - КонсультантПлюс: Версия Проф. - Электрон.

дан. и прогр. - ЗАО «Консультант Плюс». - Режим доступа: Локальная сеть ВУиТ. -

Загл. с экрана.

9. Абрютина

М.С., Грачев А.В. Анализ финансово-экономической деятельности. - М.: Высшая

школа, 2007. - 224 с.

10. Афоничкин

А.И., Журова Л.И., Михаленко Д.Г. Основы финансового менеджмента: учеб.

пособие. - Тольятти: Волж. ун-т им. В.Н. Татищева, 2011. - 596 с.

11. Анализ и

диагностика финансово-хозяйственной деятельности / Под ред. В.Я. Позднякова. -

М.: Инфра-М, 2008. - 416 с.

. Бернстайн

Л.А. Анализ финансовой отчетности. - М.: Финансы и статистика, 2007. - 291 с.

13. Бочаров В.В. Финансовый анализ: учебник. - М.: Дело и сервис, 2010. -

617 с.

. Быкадыров В.А., Алексеев П.Д. Финансово-экономическое состояние

предприятия: Практическое пособие. - М.: Приор, 2009. - 306 с.

. Гиляровская Л.Т. Экономический анализ. - М.: ЮНИТИ-ДАНА, 2007. - 615 с.

16. Гинзбург

А.Г. Экономический анализ. - М.: ЮНИТИ-ДАНА, 2010.

17. Грачев А.В. Анализ и управление финансовой устойчивостью предприятия.

- М.: Финпресс, 2008. - 193 с.

18. Ерзунова А. Анализируем состояние дел компании // Расчет. - 2010. -

№9. - С. 7-11.