Біржова торгівля як складовий елемент оптового ринку

Біржова торгівля як складовий

елемент оптового ринку

ПЛАН

ВСТУП

. Сутність, функції і завдання бірж як форми

організації оптового ринку

. Характеристика середовища функціонування товарної

біржі

. Структура та механізм функціонування товарної біржі

. Біржові операції та угоди

. Проблеми функціонування товарної біржі і шляхи

удосконалення біржової торгівлі

ВИСНОВКИ

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

ВСТУП

Біржовий ринок є особливою сферою життєдіяльності

суспільства, в якій відбувається перерозподіл власності, потоків капіталів,

переоцінка фінансових інструментів, формування нових економічних відносин і

суб’єктів. З огляду на це державне регулювання біржового ринку є невід’ємною

частиною механізму його функціонування, а система державних інституцій -

головним структуроутворюючим елементом.

Процеси трансформації економіки України зумовили необхідність

вирішення низки завдань державного регулювання біржового ринку. Економічна

невизначеність, непередбачуваність розвитку економічної ситуації в країні

позначається і на роботі біржового ринку, посилюючи на ньому процеси

дестабілізації. Ефективність заходів державного регулювання впливає на всі

ланки економічної системи, і особливо відчутним є вплив на біржову складову.

На біржовому ринку з’являються нові фінансові інструменти, що

здатні приносити доходи і послабляти податковий тиск. Ці інструменти є

ефективними за умов державного регулювання і стимулювання розвитку

цивілізованих форм відносин між учасниками ринку. Вони є важливим засобом

пожвавлення інвестиційних процесів, створення нових форм господарювання,

фактором реструктуризації виробництва та економіки загалом

Кожен з учасників ринку визначає свої дії на ньому виходячи з

поставлених цілей інвестування. Державне регулювання полягає у коригуванні визначення

таких цілей, їх урахуванні в державній фінансовій політиці, сприянні розвитку

інвестиційних процесів, формуванні інституту цивілізованого інвестора.

Акумулювання коштів шляхом використання потенціалу біржового ринку сприяє

стабілізації фінансового становища держави загалом, надходжень до бюджету і,

таким чином, вирішенню численних соціально-економічних проблем. Вихід

українських емітентів на світові біржі, залучення інвестицій зарубіжних коштів

розширює джерела інвестування.

Вагомий внесок у теорію та практику регулювання діяльності

товарних бірж зробили вітчизняні вчені В.Д.Бакуменко, В.Г.Бодров, В.М.Геєць,

Б.Є.Кваснюк, В.М.Князев, М.Х.Корецький, В.І.Луговий, О.Г.Мордвінов, Н.Р.Нижник,

І.В.Розпутенко, В.А.Скуратівський, В.П.Тронь.

Метою роботи є аналіз процесів становлення та напрямків

розвитку біржового ринку України та біржових операцій, як елементів оптового

ринку.

Для досягнення мети було поставлено такі завдання:

– визначити теоретичні основи діяльності біржового ринку

як, виявити основних учасників та інструменти ринку;

– визначити правовий статус товарної біржі;

– проаналізувати сучасний стан розвитку товарних бірж

України;

– визначити проблеми та пріоритетні напрямки розвитку

біржового ринку України.

Об’єктом дослідження є система товарних бірж та особливості

їх діяльності в України.

Предмет дослідження - система механізмів, інструментів та

заходів щодо організації функціонування біржового ринку та біржових операцій.

1. Сутність, функції і завдання бірж як форми

організації оптового ринку

Ефективне функціонування сучасного ринку знаходиться в прямій

залежності від постійного відтворення ринкового середовища. Важливим його

елементом є ринкова інфраструктура, які являє собою систему підприємств і

організацій, що забезпечують рух товарів, послуг, грошей, цінних паперів,

робочої сили. До таких установ належать товарна і фондова біржі.

Біржа - це постійно діючий ринок масових взаємозамінних

товарів (цінних паперів, перевезень), що передбачає свободу товарного

виробництва, конкуренції і цін [10].

Виникнення біржового співтовариства у нас пов'язано з

необхідністю певної централізації операцій обміну. Формування ринкових відносин

посилило роль одного з елементів інфраструктури ринку - бірж.

Поява біржі пов'язана розвитком таких форм оптового ринку, як

базари (локальний ринок), ярмарки й аукціони.

Локальний ринок - ринок, властивий даному місцю, що не

виходить за визначені межі.

Ярмарок - великий торг, якому характерні такі ознаки:

організовується періодично, але, як правило, в одному і тому ж місці; гласність

проведення торгів; покупцем виступає посередник, а не кінцевий споживач.

Аукціон - публічна торгівля товарами або майном у попередньо

обумовленому місці, угода на аукціоні викладена в письмовій або усній формі,

але з покупцем, який запропонував найбільшу ціну [12].

Біржа - вища форма оптового ринку, що також має специфічні

риси:

- наявність певної системи постійно діючих органів і

правил. Це дозволяє вважати біржу організованим оптовим ринком;

- біржові торги відбуваються без

пред'явлення тих товарно-матеріальних цінностей, що є предметом біржової угоди;

- регулярність поновлення торгів;

- біржа є барометром цін, на ній у

результаті сформованого співвідношення пропозиції та попиту формуються реальні

ринкові рівноважні ціни;

- біржа - об'єднання торговців і

біржових посередників, які спільно оплачують витрати щодо організації торгів,

установлюють правила торгівлі, визначають санкції за їх порушення;

- абсолютна більшість бірж - це

неприбуткові організації, члени біржі отримують вигоду не від її функціонування,

а від своєї участі в торгах.

Основне завдання біржі - не постачання економіки сировиною,

капіталом, валютою, а організація, упорядкування, уніфікація ринків сировини,

капіталу і валюти.

Біржа (від лат. слова - гаманець) - установа, в якій здійснюється

купівля-продаж цінних паперів, валюти, масових товарів, що продаються за

стандартами або зразками. Біржа має організаційну, економічну і юридичну основу. Біржа, з погляду організаційної

основи - це добре обладнане ринкове місце, надане брокерам і дилерам, тобто

професіоналам біржової справи.

З економічної точки зору - це організований у визначеному

місці, регулярно діючий за встановленими правилами оптовий ринок, на якому

відбувається торгівля цінними паперами, оптова торгівля за зразками і

стандартами, за договорами і контрактами на їхнє постачання в майбутньому, а

також продаж валюти і рідкісноземельних металів за цінами, офіційно

встановленими на основі попиту та пропозиції [].

З юридичного боку біржа є юридичною особою, що володіє

відособленим майном, вона може бути позивачем і відповідачем у суді,

господарському (третейському) державному суді.

Отже, з точки зору економічної сутності біржа - це оптовий

ринок, юридично оформлений у вигляді організації торговців.

Історія свідчить, що поняття біржі з часом змінюється.

Впровадження електронних форм торгівлі призводить до того, що поняття «місце

для торгівлі» втрачає своє значення, оскільки торгувати можна, знаходячись на

своєму робочому місці, а не в торговому залі біржі. Оптовий характер ринку, як

обов’язкова риса, теж видозмінюється, оскільки з’являється можливість через

електронні мережі торгувати будь-якими кількостями активу і не має ніякого

значення розмір партії товару. Крім цього, сучасні електронні автоматичні

системи пошуку придатного покупця чи продавця дозволяють обійтись без послуг

біржових посередників, які зводять на біржі продавців і покупців між собою.

Основними функціями біржі є [39]:

. Організація біржових зборів для проведення гласних

публічних торгів. Вона включає:

- організацію біржових торгів;

- розробку правил біржової торгівлі;

- матеріально-технічне забезпечення

торгів;

- навчання персоналу біржі;

- розробку кваліфікаційних вимог до

учасників торгів.

. Розробка біржових контрактів. Ця функція включає:

- стандартизацію вимог до якісних характеристик товару;

- стандартизацію розмірів партій

активу, який лежить в основі контракту;

- вироблення однакових вимог до

розрахунків за біржовими угодами.

. Біржовий арбітраж, або вирішення спорів, які виникають по

укладеним біржовим угодам у ході біржових торгів. З одного боку, арбітраж

виступає як міра виявлення торговців, які намагаються діяти шляхом обману,

шахрайства, а з іншого - як спосіб улагодження помилок, які виникають у ході

торгів з різних причин.

. Ціннісна функція біржі має два аспекти:

- виявлення і регулювання біржових цін. Біржова ціна

встановлюється в процесі її котирування, тобто фіксування на біржі протягом

кожного дня її роботи. Концентрація попиту та пропозиції на біржі, укладення

великої кількості угод виключають вплив неринкових факторів на ціну і роблять

її максимально наближеною до реального попиту і пропозиції;

- ціноутворююча і цінопрогнозуюча

функції. Масовий характер біржових угод і їхні величезні масштаби перетворюють

біржові ціни в представницькі ринкові ціни на біржові товари, які звичайно

лежать в основі утворення цін на багато інших товарів. Тому біржові ціни

виконують функцію ціноутворення.

На біржі торгують товарами (контрактами) з постачанням через

кілька місяців після дати укладення угоди. Тим самим відбувається процес

щоденного прогнозування цін на майбутні дати постачання товару, тобто

відбувається реальне цінопрогнозування і не тільки на біржові товари, але і на

всі ті активи, які засновані на цих біржових товарах [38].

5. Функція хеджування або біржове страхування учасників

біржової торгівлі від несприятливих для них коливань цін. Функція хеджування

ґрунтується на використанні механізму біржової торгівлі ф’ючерсними

контрактами. Суть цієї функції полягає в тому, що торговець-хеджер (той, хто

страхується) повинен стати одночасно і продавцем товару, і його покупцем.

У цьому випадку будь-яка зміна ціни товару нейтралізується,

оскільки виграш продавця є одночасно програшем покупця і навпаки. Виробники

товару хеджуються, як правило, від зниження цін на їхню продукцію, а покупці -

від підвищення цін на продукцію, яку вони закуповують.

. Спекулятивна біржова діяльність. Це комерційна форма

біржової діяльності з метою одержання прибутку від гри на різниці в цінах

купівлі-продажу біржових активів. Вона нерозривно пов’язана з функцією

хеджування. Ризик, від якого позбавляється хеджер на біржі, приймає на себе

спекулянт - будь-яка особа, компанія, котрі бажають одержати прибуток, діючи за

принципом : «купити дешевше, продати дорожче».

. Функція гарантування виконання угод. Досягається за

допомогою біржових систем клірингу і розрахунків. Для цього біржі

використовують системи безготівкових розрахунків, залік взаємних вигод і

зобов’язань учасників торгів, а також організують їх виконання.

.Інформаційна функція біржі. Всі дані про біржові ціни,

компанії, що торгують на біржі, про ринкову кон’юнктуру, прогнози щодо різних

ринків біржа надає до ЗМІ. Інформаційна діяльність сучасних бірж настільки

значна, що до 30% своїх доходів вони одержують від продажу біржової інформації.

2. Характеристика середовища функціонування товарної

біржі

біржа оптовий ринок торг

Відносини біржі і держави у різних країнах будувалися

по-різному. У Європі біржі з самого початку знаходилися під контролем держави,

яка визначала їх діяльність. При надмірній спекуляції і маніпулюванні цінами

уряди певних країн просто закривали біржі. Так було в Німеччині у 1896 р. і в

Австрії у 1903 p., коли була заборонена біржова торгівля зерновими і олійним

насінням (але продовжували укладатися угоди на біржах цукру, кави, бавовни,

кольорових металів), в Індії, де в 1960-ті роки були закриті біржі бавовни,

джуту, олії та олійного насіння.

В міру становлення українського біржового ринку формується і

налагоджується система його регулювання. На нашу думку, нормативно-правове регулювання

діяльності біржової діяльності є ключовим і визначальним елементом внутрішнього

середовища по відношенню до товарних бірж.

Отже,для залучення до біржової торгівлі великої кількості як

продавців, так і покупців необхідний певний механізм, який забезпечував би

дотримання інтересів усіх її учасників. Вони повинні бути впевнені у тому, що

ризик, пов'язаний з їх участю у торгах, зведений до мінімуму. Регулювання

біржової діяльності являє собою певне упорядкування діяльності бірж і укладання

біржових угод на основі встановлених правил і вимог [1].

Розвиток біржової діяльності має два історичних напрямки:

- регулювання з боку держави (державне регулювання);

Зарубіжний досвід свідчить, що державний контроль біржової

діяльності базується на дотриманні таких принципів:

- суспільної корисності;

- гласності й відкритості біржових

торгів;

- довіри;

- саморегулювання;

- гарантії прав учасників біржової

торгівлі.

Досвід країн ринкової економіки свідчить про досить тісну

взаємодію держави і ринкової системи взагалі та в регулюванні біржової

діяльності зокрема. У процесі такої взаємодії на державу покладені обов'язки

забезпечення ринку і біржової торгівлі законодавчою базою, що дає змогу

відпрацювати і встановити єдині правила для всіх суб'єктів, які беруть участь в

економічному процесі [11].

Загальновизнаним є те, що законодавче поле біржової

діяльності створюється перш за все не для професійних посередників, а для їх

клієнтів, які довіряють їм право на свій товар, і прагнуть мати надійні

гарантії.

Регулювання біржової діяльності з боку держави не повинно

мати заборонного характеру, а виключно забезпечувати рівність прав для всіх

учасників торгівлі, при цьому контролюючи дотримання визначених правил. Це

досягається завдяки створенню єдиної правової системи для діяльності, через їх

ліцензування, системи спеціального пільгового оподаткування та інші заходи.

В Україні відродження біржової торгівлі в 90-ті роки започатковувалось

при відсутності єдиного правового поля для такої діяльності. Однак і нині

законодавче поле є недостатнім для розвитку бірж. Біржова діяльність

грунтується в основному на загальному законодавчому полі розвитку країни, за

винятком деяких спеціальних актів, які, однак, не дають змоги ефективно

розвиватися біржовому.

Державне регулювання біржової діяльності розпочинається з

розробки та прийняття для неї єдиної правової основи. Біржова торгівля в

Україні відроджувалася за відсутності спеціальних законів, тому в біржовій

діяльності використовувалися переважно підзаконні акти. Відставання

законотворення від потреб регулювання товарного і фондового ринків нині часто

цілком об'єктивний процес, оскільки, по-перше, відсутня стабільна практика

функціонування товарних і фондових ринків; по-друге, хоча становлення біржової

торгівлі в Україні перебуває під впливом історичного досвіду Англії, країн

континентальної Європи і США, своєрідність становища вітчизняного біржового

ринку не дозволяє прямого запозичення зарубіжного законодавства, а вимагає

своєрідної адаптації.

Біржове законодавство - це система законів, які регулюють

торгівлю на біржах. Основне завдання - запобігання маніпулюванню цінами, захист

інтересів невеликих фірм і спекулянтів. Законодавче регулювання біржової

торгівлі помітно посилилося в останні 20 років. Раніше у багатьох країнах

біржова торгівля регулювалася переважно нормами і правилами, які розробляються

самими біржами. Сьогодні більшість країн має своє законодавство з біржової

торгівлі, але, як правило, воно містить найбільш загальні положення, які

регулюють діяльність бірж. Розробка правової основи регулювання біржової

діяльності в Україні базувалася на законах, постановах, положеннях і указах,

які забезпечували перехід від командно-адміністративної системи управління

економікою до ринкової. Серед правових документів того часу передусім необхідно

відмітити наступні.

Основи цивільного законодавства. Вони є фундаментом для

розробки норм й інститутів цивільного права, які необхідні для функціонування

ринкової економіки, визначають організаційно-правову структуру ринку,

відповідають на фундаментальні питання ринку, хто і як діє на ньому.

Головними суб'єктами підприємницької діяльності визначені

господарські товариства і товариства, які взаємодіють на базі укладених

господарських договорів [8].

Закон України "Про товарну біржу" від 10 грудня

1991р. Цей Закон визначає правові умови створення та діяльності товарних бірж

на території України

[32].

Закон України "Про цінні папери і фондовий ринок"

вiд 23.02.2006 № 3480-IV. Цей Закон визначає умови і порядок випуску цінних

паперів, а також регулює посередницьку діяльність в організації обігу цінних

паперів на території України [33].

Для регулювання фондового ринку і координації діяльності його

учасників в Україні створена Державна комісія з цінних паперів та фондового

ринку, в якій працюють представники Міністерства фінансів України, Нацбанку

України, Антимонопольного Комітету і т. д.

Однак сьогодні це законодавче поле не тільки не задовольняє,

а в багатьох напрямах і стримує біржову діяльність. Виникає необхідність

розробки гнучкої законодавчої системи стосовно біржової діяльності.

У зв'язку з цим першочерговою, на наш погляд, має бути

реалізація законодавчих заходів щодо:

- сертифікації товарних бірж, які визначатимуть порядок

видачі, скасування і призупинення дії сертифікату на право біржової торгівлі, а

також критерії на право його одержання:

- запровадження на товарних біржах

додатково до існуючих інших видів угод з торгівлі реальним товаром. Перш за все

це так звані "угоди з умовою", "бартерні угоди" тощо.

Держава регулює діяльність бірж за допомогою законодавства.

Це регулювання включає різні заходи адміністративного і економічного характеру,

визначає насамперед організаційну та управлінську структури, порядок і принципи

функціонування біржових інститутів [14].

На території країни дозволено працювати тільки тим біржам,

які отримали ліцензію органів влади. Для її отримання необхідно враховувати

наступні вимоги:

- по-перше, повинна бути юридичною особою і діяти на

ринку професіонально, тобто її діяльність як інфраструктурного елементу повинна

бути винятковою;

- по-друге, в штаті повинні бути

професіонали, які мають кваліфікаційний атестат фахівця біржової роботи.

Більшість бірж за кордоном, зокрема Токійська фондова біржа,

вимагає від своїх працівників спеціального навчання, яке організовується цими ж

біржами [23].

Державні органи мають право контролювати діяльність бірж на

предмет виконання правил і положень про порядок ведення торгів. Держава, як

один з найбільших емітентів і активний учасник ринку цінних паперів,

зацікавлена в необхідних умовах обігу цінних паперів, визначенні їх ринкової

вартості, поширенні надійної інформації про ціни на ринку цінних паперів,

забезпеченні технікою біржових залів, наданні біржам сучасних ліній

комунікацій, в тому числі супутникового зв'язку.

Державні органи на основі чинного законодавства контролюють

фінансову діяльність бірж. Біржа не має права виступати як інвестор, тобто

вкладати кошти у діяльність, що не передбачена біржовим законодавством,

випускати цінні папери (за винятком власних акцій).

Членами біржі, зокрема фондової, можуть бути державні,

муніципальні підприємства, а також державні виконавчі органи, які володіють

майном. Одним із завдань цих організацій є здійснення операцій з акціями та

іншими цінними паперами, зокрема, з облігаціями, які належать державі.

Допустима фінансова діяльність фондової біржі може

здійснюватися за рахунок:

- продажу акцій самої біржі, які дають право стати

членами біржі;

- регулярних внесків членів біржі;

- біржових зборів від кожної угоди, що

укладена на фондовій біржі;

- проведення експертиз і реалізації

інформації.

При цьому державним органам, які регулюють діяльність бірж,

необхідна інформація як про самі біржі, так і про їх фінансові результати.

В цьому аспекті зазначимо, що кількість товарних бірж

коливалася протягом останнього року.

Таблиця 2.1

Кількість бірж в Україні [41]

|

Кількість бірж

|

01.01.2011 р.

|

01.07.2011р.

|

|

Усього

зареєстровано

|

537

|

562

|

|

Універсальні

|

106

|

108

|

|

Товарні і товарно-сировинні

|

368

|

384

|

|

Агропромислові

|

25

|

25

|

|

Інші

|

38

|

45

|

При цьому зауважимо, що на 1 січня 2010 року в Україні

зареєстровано 493 біржі. Практичну діяльність здійснювали 337 бірж, серед них

універсальних, товарно-сировинних і товарних - 289 бірж, нерухомості - 19,

агропромислових - 18, фондових бірж та їхніх філій - 10, а також одна валютна

біржа. Тобто кількість бірж зросла, це свідчить про суттєві темпи розвитку

оптового ринку.

Найбільший обсяг угод було укладено на товарно-сировинних і

товарних біржах (41,5%), агропромислових (35,4%) і універсальних (18,8%)

біржах, на фондових біржах та їх філіях обсяг становив 4,3% загального обсягу

біржових угод.

Коефіцієнт ліквідності укладених угод (співвідношення обсягів

укладених угод до обсягів пропозицій) становив 97,7%. Найбільший коефіцієнт

ліквідності спостерігався на товарно-сировинних і товарних біржах (100%),

універсальних (98,4%) та агропромислових (93,9%) біржах, тоді як на фондових

біржах та їхніх філіях - 73,1% [41].

У 2010 р. із загальних обсягів укладених угод на торгівлю

продукцією рослинництва припадало 54,2% (26,2 млрд.грн.), паливом - 23,2% (11,2

млрд.грн.), продукцією тваринництва - 12,3% (5,9 млрд.грн.), на операції з

продажу цінних паперів - 4,4% (2,2 млрд.грн) (рис. 2.1).

Рис. 2.1. Структура оптового ринку в 2010 р., млрд. грн. [41]

Порівняно з відповідним періодом попереднього року обсяги укладених

угод з купівлі-продажу сільськогосподарської продукції збільшились у 4,5 раза,

нерухомості - на 73,3%, палива - на 72,8%, цінних паперів - на 49,4%,

лісоматеріалів листяних і хвойних порід - на 44,6%, тоді як обсяги укладених

угод з купівлі-продажу продуктів харчування зменшились на 37,8%, транспортних

засобів - на 13,4%.

Біржова діяльність поширена на усі регіони України, разом з тим, на

біржах, що діють у п’яти регіонах України, було укладено майже 93% усіх

біржових угод. Найбільша частка угод припадала на біржі м. Києва (52,9%),

Полтавської (17,6%), Миколаївської (9,4%), Київської (7,7%) та Дніпропетровської

(4,9%) областей.

Рис. 2.2. географічна структура оптового ринку в 2010 р. [41]

Біржова торгівля продукцією і товарами за 2010 р. представлена, в

основному, спотовим ринком (укладання угод на реальний товар з негайною

поставкою). На умовах спотових угод було укладено 70,5% усіх біржових угод. У

структурі цих угод найбільша частка припадала на угоди з продукції рослинництва

(37,2%), палива (32,8%) та продукції тваринництва (17,4%). Форвардні контракти (угоди

на реальний товар з відстроченою поставкою) становили 29,3%. Найбільша частка

їх припадала на угоди з продукції рослинництва (95,5%).

3. Структура та механізм функціонування товарної

біржі

В Україні біржа є організованим ринком, тобто являє собою форму

організації торгівлі товарами за заздалегідь встановленими правилами. Для неї

характерні регулярність торгівлі у строго визначеному місці, уніфікація

основних вимог до якості товару, умов і термінів поставки, ведення торгівлі на

основі зустрічних пропозицій покупців і продавців, укладення угод з поставкою

товару як зі складу, так і в майбутньому. Товарні біржі організаційно оформлені

у вигляді асоціацій приватних осіб, об'єднаних скоріш за все в корпорації, і

переслідують мету не отримання прибутку, а полегшення і здешевлення торгівлі.

Як ринок біржа поєднує мікро- і макрорівні народного

господарства, тобто вільно господарюючих підприємців з виробництвом.

Завдяки дії механізму ціноутворення біржа безперервно

забезпечує господарюючих агентів інформацією про зміни на ринках, про

виникнення нових умов обміну, появу нових видів товару і т. д.

Внаслідок незбалансованості попиту і пропозиції покупці або

продавці реального товару бувають не готовими до здійснення акту

купівлі-продажу. Тоді попит або пропозицію тимчасово підтримують посередники,

які через механізм хеджування знижують ризики від подальшого зниження або

підвищення цін і забезпечують достатній прибуток.

Товарна біржа слугує місцем формування, ринкових цін,

комерційної інформації про стан ринку, його настрої і т. д. Біржі все більше

впливають на процес ціноутворення, залишаючись єдиним джерелом цінової

інформації. Біржова інформація публікується, тоді як результати актів

купівлі-продажу є комерційною таємницею.

Слід зазначити, що сама товарна біржа не здійснює

торгово-посередницьку діяльність, а лише створює для неї умови. Торгівлю

здійснюють брокерські контори і брокери (дилери, трейдери). Згідно з українським

законодавством біржа не має права здійснювати внески, придбавати частки (паї),

акції підприємств, якщо ці підприємства не ставлять за мету здійснення

діяльності, безпосередньо пов'язаної з організацією і регулюванням біржової

торгівлі.

Товарні біржі в Україні сьогодні не пов'язані з світовим

ринком, і одне з їх призначень - організація торгового обороту всередині

країни, від виробника до внутрішнього споживача. Це накладає на діяльність бірж

особливий відбиток. Таким чином, на біржу покладається організаційна роль на

ринку.

Не порушуючи природних законів ринку, закону попиту і

пропозиції, товарна біржа вносить елементи оздоровлення, регулювання і

планування в систему ринку нашої країни [21].

Через біржу здійснюється найшвидший рух товарів з сфери

виробництва у сферу споживання, оскільки біржова торгівля можлива тільки у разі

отримання диференціального прибутку (прибутку від спекуляції).

Біржа завдяки концентрації у себе товару слугує місцем

розподілу запасів у часі і просторі. Просторовий розподіл запасів полягає у

тому, що строкова торгівля тримає товар до тих пір у "повітрі", поки

не з'ясується, де будуть найвищі ціни і найбільша потреба в цьому товарі.

Завдання розподілу у часі полягає в тому, щоб запаси відразу не випускати на

ринок за заниженими цінами, а більш-менш, по можливості, рівномірно розподілити

їх протягом року. Організаційне начало торгово-посередницької діяльності

товарних бірж благотворно впливає на розвиток ринкової економіки будь-якої

держави. Нині біржі сприймаються як складний функціонально-інформаційний центр,

призначений для всебічної організації ринку.

Під товарною біржею розуміється організація, що об'єднує

юридичних і фізичних осіб, які здійснюють виробничу і комерційну діяльність, і

має за мету надання послуг в укладенні біржових угод, виявлення товарних цін,

попиту і пропозиції на товари, вивчення, упорядкування і полегшення товарообігу

і пов'язаних з ним торговельних операцій. Товарна біржа може мати філіали й

інші відособлені підрозділи, що засновуються відповідно до законодавства. В

юридичному плані біржі в усіх країнах є офіційно зареєстрованими об'єднаннями,

що створюються в різних правових формах. Скоріш за все використовується форма

товариства з обмеженою відповідальністю або акціонерного товариства [13].

Щодо спільного біржового майна всі члени біржі виступають як

співвласники, але одночасно є власниками внесених внесків і прибутків, які

отримують у формі дивідендів. Вони формують колектив - співтовариство або

асоціацію скоріш за все фізичних (в західних країнах), але іноді і юридичних

осіб, тобто окремих громадян і організацій, які одержують торговий прибуток у

формі комісійних. Біржі в більшості випадків організовані як корпорації, які

керуються законодавством тієї країни, в якій функціонують. У розвинених країнах

товарні біржі діють як неприбуткові установи. Подібно добродійним і релігійним

організаціям, біржі мають некомерційний статус і часто користуються податковими

пільгами.

Сама біржа не здійснює торгових операцій від свого імені, за

винятком таких, які необхідні для підтримки її функціонування. У США окремі

біржі, особливо найбільші, для підняття свого престижу іноді вказують у річних

звітах про обороти в мільярди доларів чисто символічний прибуток, наприклад

500-1000 дол. Біржам дозволяється також продавати і купувати на інших (в

основному, на фондових) біржах цінні папери товарних бірж [46].

Звичайно, сучасний некомерційний статус головних бірж не є

початковим. В епоху становлення біржової торгівлі їх комерційний характер не

викликав сумніву і в розвинених країнах. Однак надалі розуміння ролі і функцій

біржі зазнало змін.

Діяльність біржі як комерційної організації передбачає, що її

учасники є інвесторами і чекають прибутків на вкладений капітал. Можливим

способом збільшення прибутків інвесторів у такому випадку стає дорожчання

біржової торгівлі для її клієнтів шляхом збільшення різного роду платежів,

зборів і т. д. На певному етапі це починає гальмувати подальше збільшення

операцій на біржі і тим самим обмежує можливості отримання прибутку членами

біржі від їх торгової діяльності, тобто у вигляді комісійних з клієнтів. Як

результат, члени біржі прийшли до висновку, що найраціональніше існування самої

біржі як неприбуткового підприємства, основна мета якого - забезпечення

торгової діяльності своїх членів, а прибуток від членства на біржі

забезпечується активною роботою з клієнтами. Не власне прибуток є метою

діяльності товарних бірж, а надання можливості своїм членам отримувати цей

прибуток за рахунок торгівлі або виконання наказів клієнтів - ось головна мета

біржі. Членство на ній дає можливість отримувати прибутки, тому індивідуальні

особи й організації погоджуються платити за статус члена товарної біржі [27].

До основних і допоміжних функцій, що виконуються товарною

біржею, належать: купівля-продаж реального товару, спекуляція, хеджування,

котирування цін, встановлення стандартів на біржові товари, розробка типових

контрактів, фіксування торгових звичаїв, здійснення арбітражних функцій,

ведення розрахунків між членами біржі через ліквідаційні каси і розрахункові палати,

інформаційна діяльність, надання різних послуг клієнтам.

Управління товарною біржею здійснюється трьома органами,

компетенція яких різна і функції можуть мати специфіку на різних біржах:

загальними зборами членів біржі (пайовиків) і засновників, біржовим комітетом

(радою директорів) та виконавчою дирекцією.

Вищим органом управління біржі є загальні збори засновників і

членів біржі, які затверджують статут і всі зміни, що вносяться в нього, інші

документи біржі і доповнення до них (положення про раду директорів, положення

про брокерські контори, положення про страхування операцій на біржі тощо). У

його роботі без права голосу можуть брати участь співробітники біржі, запрошені

та інші особи [30].

До компетенції загальних зборів засновників і членів біржі

належить:

- розгляд і затвердження правил, періодичності і

регламенту проведення загальних зборів та інших біржових зборів;

- розгляд і затвердження положень,

правил, інструкцій та інших документів, що регламентують діяльність підрозділів

біржі;

- розгляд скарг і заяв щодо роботи ради

директорів, генерального директора та президента біржі (якщо він є);

- визначення розмірів вступного і

щорічних членських внесків, що сплачуються членами біржі, розміру біржового

збору з операцій, вхідної плати з постійних і разових відвідувачів, які не є її

членами, плати за послуги, що надаються біржею, порядку стягування штрафних

санкцій за порушення правил біржової торгівлі;

- вибори членів Біржового комітету і

його голови, членів ревізійної комісії і її голови, арбітражної комісії і її

голови, встановлення терміну дії зазначених органів і звільнення їх членів від

обов'язків, що ними виконуються;

- розгляд і розв'язання питань щодо

прийняття і виключення членів біржі;

- розгляд заяв про порушення Біржовим

комітетом рішень і правил, встановлених біржею;

- внесення пропозицій щодо зміни і

доповнення в документи, які регламентують діяльність бірж, в законодавство, що

регулює діяльність бірж;

- розгляд і затвердження річних звітів

Біржового комітету про господарсько-фінансову діяльність біржі, звітів

ревізійної комісії, а при необхідності й інших підрозділів;

- схвалення або скасування рішень

Біржового комітету [24].

Рішення загальних зборів вважається прийнятим, якщо за нього

проголосувала кваліфікована більшість засновників і проста більшість присутніх

членів біржі.

Позачергові загальні збори можуть бути скликані на вимогу

одного і більше засновників або 2/3 членів біржі.

Члени, засновники біржі й інші зацікавлені особи повинні бути

сповіщені про порядок денний і дату проведення чергових або позачергових

загальних зборів не пізніше місяця до їх початку.

У період між загальними зборами членів біржі загальне

керівництво нею здійснює Біржовий комітет (біржова рада, рада директорів).

Біржовий комітет обирається на термін, що встановлюється

загальними зборами членів біржі (як правило, на 1-3 роки). Голова, його

заступники і члени Біржового комітету обираються загальними зборами на основі

персонального обговорення кожної кандидатури. У разі незадовільної роботи склад

Біржового комітету може бути переобраний достроково. Рішення про обрання

голови, його заступників і членів Біржового комітету вважається прийнятим, якщо

. за нього проголосували кваліфікована більшість засновників і проста більшість

присутніх членів біржі [44].

До складу Біржового комітету для виконання функцій, що

вимагають спеціальних знань, можуть бути обрані повноважні представники

організацій і громадяни, які не є членами біржі. Розподіл обов'язків між

членами Біржового комітету здійснюється на його першому засіданні. Члени

Біржового комітету не є співробітниками біржі і проводять роботу на громадських

засадах.

У різних країнах структура кожної біржі має свою специфіку,

але основні риси їх організації носять загальний характер.

Раду директорів очолює голова ради директорів або президент.

До компетенції Біржового комітету і його членів належить:

- керівництво діяльністю біржі в період між загальними

зборами її членів;

- контроль за діяльністю правління

біржі;

- розпорядження фінансовими коштами й

іншим майном біржі, контроль за витратами коштів правлінням біржі;

- представництво біржі в державних й

інших організаціях у всіх справах біржі;

- припинення діяльності членів біржі,

що порушили її правила, прийом в ролі тимчасових нових членів (до затвердження

загальними зборами), підготовка до загальних зборів документів, необхідних для

виключення діючих і прийому нових членів біржі тощо.

Рішення Біржового комітету вважається прийнятим, якщо за

нього проголосувала проста більшість присутніх його членів.

З метою організаційно-господарського функціонування біржі

Біржовий комітет створює як виконавчий орган правління біржі (виконавчу

дирекцію). Правління виконує функції, які не увійшли до компетенції загальних

зборів пайовиків і Біржового комітету [45].

До компетенції правління біржі належить:

- поточне керівництво комісіями (відділами) біржі;

- організація і ведення обліку,

підготовка встановленої статистичної звітності, господарсько-фінансове

забезпечення діяльності біржі;

- придбання і продаж майна біржі та

здійснення інших юридичних дій від її імені за розпорядженням Біржового

комітету;

- прийом на роботу і звільнення

співробітників підрозділів біржі, які працюють за наймом (трудовою угодою) і не

є членами біржі;

- організація публікацій біржової

комерційної інформації, реклами діяльності біржі;

- створення необхідних підрозділів

біржі (за винятком ревізійної, арбітражної та інших комісій), що забезпечують

її нормальне функціонування;

- розпорядження фінансовими коштами й

іншим майном біржі, що виділені правлінню для забезпечення його функціонування;

- реалізація рішень і постанов

загальних зборів засновників і членів біржі, а також Біржового комітету;

- здійснення контролю за дотриманням

учасниками біржових торгів, відвідувачами і гостями встановлених біржею правил,

тощо.

Керуючий і співробітники правління (виконавчої дирекції) не є

членами біржі і працюють за наймом (трудовою угодою). Права і відповідальність

керуючого та його заступників визначаються Біржовим комітетом.

4. Біржові операції та угоди

Біржовими визнаються угоди, укладені по товарах, допущеним до

обігу на біржі, між членами біржі і їхніх представників на біржових торгах у

строк й у порядку, установленому Уставом біржі й Правилами біржової торгівлі.

Однак надалі при доробці проекту й прийнятті остаточного варіанта ГК України

таке визначення було виключено.

Розглядаючи відмітні ознаки біржових угод, варто підкреслити

ряд важливих моментів. Ще на початку XX століття відомий росіянин учений Г.Ф.

Шерптеневич писав, що вчинені на біржі угоди по своїй юридичній конструкції нічим

не відрізняються від угод укладених поза біржею. Відмітну ознаку біржових угод

варто шукати не в їхній класичній природі, а в умовах, при яких угода

відбувається, а саме: де, між ким, із приводу якого об'єкта, і як вона

відбувається. Такий підхід став основою для наступних досліджень і визначення

особливостей біржової угоди стосовно до сучасних умов господарювання. Так, B.C.

Щербина підкреслює, що біржова угода має ряд юридичних особливостей:

укладаються ці угоди через посередників - брокерські контори й брокерів, а не

самими покупцями й продавцями реального товару; виконуються угоди поза біржею

(товару як такого на біржі немає) [48].

З урахуванням вищевикладеного можна виділити наступні ознаки,

властивим біржовим угодам, що укладаються на товарних біржах:

- укладаються тільки під час біржових торгів, проведених

у заздалегідь певному місці (торгівельний зал біржі), і в заздалегідь певний

час (біржова сесія);

- предметом є біржовий товар, допущений

до обороту на біржі;

- стороною може бути тільки особа, що є

членом товарної біржі (брокери діють із доручення членів біржі);

- підлягають реєстрації біржею в

порядку, установленому законодавством і внутрішніми документами біржі;

- носять знеособлений і стандартний

характер;

- відбуваються з урахуванням нормативно-правових

актів, якими регулюється діяльність біржі;

- виконуються поза біржею.

Сукупність зазначених ознак дозволяє відрізняти біржові угоди

від угод купівлі-продажу й поставки, що укладаються поза товарною біржею.

Варто помітити, що в науковій літературі й законодавстві щодо

угод, що укладають на біржі, використовуються такі терміни як «біржова угода»,

так й «біржовий договір».

Біржова угода - це завжди двостороння угода, тобто договір.

Тому більш правильним з погляду юридичної термінології й доктрини договірного

права було б використання терміна «біржовий договір». Однак у біржовій торгівлі

історично склався й став загальновживаним саме термін «біржова угода». Тому

можна погодитися з позицією Є.А. Беляневич про можливе вживання термінів

«біржовий договір» й «біржова угода» як синонімів.

У законодавстві України виділяється кілька видів угод, що

укладаються на товарній біржі. Так, Закон визначає три основних види таких

біржових угод: купівля-продаж, поставка й обмін. У цьому випадку законодавець

обмежує види угод, що укладають на товарній біржі, ґрунтуючись на загальних

підходах, характерних для класифікації позабіржових угод. Однак такий розподіл

не дозволяє в достатньому ступені відбити специфіку різних видів, біржових

угод, що укладаються на товарній біржі [31].

Закон України "Про оподаткування прибутку

підприємств" уводить наступні поняття:

Форвардний контракт - стандартний документ, що засвідчує

зобов'язання особи придбати (продати) цінні папери, товари або кошти в певний

час і на певних умовах у майбутньому, з фіксацією ціни такого продажу під час

укладання такого контракту.

При цьому будь-яка сторона форвардного контракту має право

відмовитися від його виконання винятково при наявності згоди іншої сторони

контракту або у випадках передбачених законодавством.

Претензії щодо невиконання або неналежного виконання

форвардного контракту можуть пред'являтися винятково емітенту такого

форвардного контракту. Продавець форвардного контракту не може передавати

(продавати) зобов'язання за цим контрактом іншим особам без згоди покупця

форвардного контракту. Покупець форвардного контракту має право без узгодження

з іншою стороною, у будь-який момент до закінчення терміну дії (ліквідації)

контракту продати такий контракт будь-якій особі, включаючи продавця такого форвардного

контракту.

При цьому будь-яка сторона ф'ючерсного контракту має право

відмовитися від його виконання винятково при наявності згоди іншої сторони

контракту або у випадках передбачених законодавством.

Покупець ф'ючерсного контракту має право продати такий

контракт протягом строку його дії іншим особам без узгодження умов такого

продажу із продавцем контракту [7].

Опціон - стандартний документ, що засвідчує право придбати

(продати) цінні папери (товари, кошти) на певних умовах у майбутньому з

фіксацією ціни на час укладання такого опціону або на час придбання за рішенням

сторін контракту. Перший продавець опціону (емітент) має безумовне й

безвідкличне зобов'язання із продажу товарів на умовах укладеного опціонного

контакту. Любий покупець опціону має право відмовитися в будь-який момент від

придбання таких цінних паперів (товарів, коштів). Претензії щодо неналежного

виконання або невиконання зобов'язань опціонного контракту можуть пред'являтися

винятково емітенту опціону. Опціон може бути проданий без обмежень іншим особам

протягом строку його дії. Як видно, вирішенням проблеми могло б стати введення

на рівні Закону відповідної класифікації основних видів біржових угод і

закріпленням понять спотові, форвардні, ф'ючерсні й опціонні угоди.

Зауважимо, що пріоритетним критерієм у цьому випадку є

предмет договору й строк виконання. У науковій літературі щодо договорів, що

укладаються на товарній біржі, у багатьох випадках також використовується

дихотомія, що опирається як на строк виконання угоди так й предмет угоди. Так,

B.C. Щербина, відповідно до зазначеного критерію, виділяє два види біржових

угод: а) угоди з негайним виконанням («угоди на реальний товар» або «касові

операції»); б) термінові угоди [48].

О. Дегтярьова й О. Кандинская, займаючи аналогічну позицію,

підкреслюють, що в процесі розвитку біржової торгівлі склалися два види

біржових операцій: угоди на реальний товар з негайною поставкою й угоди на

реальний товар з поставкою в майбутньому. До перших автори відносять спотові

угоди, а до других - форвардні й ф'ючерсні угоди [11].

О.М. Сохацька вказує на те, що біржові контракти діляться на

контракти з реальними активами й зобов'язаннями поставки й правами на ці

активи, які називаються похідними інструментами (ф'ючерсами й опціонами).

Біржові контракти з реальними активами (товарами, фінансовими інструментами) у

свою чергу діляться на дві групи:

) контракти на купівлю-продаж реальних активів з негайною

поставкою, які в закордонній практиці називаються спотові (spot) або касовими

(cash);

) контракти на купівлю-продаж реальних активів з поставкою в

строки зазначені в контракті за цінами, погодженим на момент укладання угоди.

Ці контракти прийнятий називати форвардними (forward).

Розглядаючи види біржових угод, В. Масленников підкреслює, що

на біржах укладаються біржові угоди по двох основних категоріях: угоди з

наявним товаром і термінові угоди. Автор пропонує класифікувати біржові угоди

залежно від мети. Відповідно, спотові угоди мають на меті купівлю реального

товару, опціон і ф'ючерси використовуються для хеджу-вання (страхування) і

спекуляції. Також автором виділяються арбітражні угоди, які відбуваються з

метою одержання прибутку за рахунок різниці в котируваннях на біржах різних

країн.

Б.П. Дмитрук виділяє угоди з реальним товаром й угоди із

правами на товар. При цьому до угод з реальним товаром, на думку автора,

належать угоди з терміновою поставкою реального товару, форвардні угоди (з

відстроченим строком поставки), бартерні угоди, угоди з умовою, угоди із

кредитом. Крім цього форвардні угоди підрозділяються автором на угоди із

заставою й угоди із премією. Відповідно до угод із правами на товар належать

ф'ючерсні й опціонні угоди.

Метою угод з негайним строком поставки, є фізичний перехід

товару від продавця до покупця на умовах, передбачених у договорі

купівлі-продажу.

Угоди з реальним товаром можна укладати на підставі

попереднього огляду (за зовнішнім виглядом, за даними біржової або незалежної

експертизи) або без попереднього огляду (за зразками, стандартами). Оплата

товару може здійснюватися як у момент передачі товару, так й в інший строк

відповідно до домовленості (передоплата або оплата після одержання товару) [10].

Біржові угоди з реальним товаром уважаються більш надійними

щодо термінових угод, оскільки виконання починається з моменту їхнього

укладення, що унеможливлює біржову гру на зміні цін.

Термінові угоди (ф'ючерсні й опціонні угоди). У цей час

загальна частка ф'ючерсних й опціонних угод у біржовому обігу товарних бірж

України залишається вкрай незначною. Так, в 2003 році на товарних біржах

Донецької області частка укладених ф'ючерсних угод склала 0,3%, а на умовах

опціону - 0,1% від обласного біржового товарообігу. Відповідно за 9 місяців

2004 року така цифра становить усього 0,4% [1]. Аналогічний стан й на інших

товарних біржах України.

У той же час у практиці світової біржової торгівлі саме

термінові угоди становлять основу біржової торгівлі (98 % біржового

товарообігу). Більш того, у ряді країн (США, Великобританія й ін.) законодавчо

визначена, що великі виробники й переробники сільськогосподарської продукції

зобов'язані страхувати (хеджувати) свої цінові ризики по 10-15 товарних

позиціях за допомогою ф'ючерсних контрактів.

Як особливості термінових угод можна вказати: момент

визначення ціни й строк виконання контракту. Певною особливістю термінових угод

є також те, що договір у більшості випадків виконується не реальною поставкою

біржового активу, а взаєморозрахунком між сторонами, тобто договір виконується

переважно виплатою різниці між договірною ціною й ціною, установленою біржовим

котируванням у день виконання зобов'язання. Як підкреслює В. Рясенцев, суть

ф'ючерського контракту полягає не в реальній поставці (передачі) названих у

ньому товарів, а в одержанні або сплаті різниці в ринкових цінах на момент

укладання угоди й виконання контракту. Якщо навіть вихідна (базисна) ціна не

була зафіксована, то її легко встановити по біржових котируваннях.

Опціони знаходять місце в різних зобов'язаннях, що носять

назву альтернативних, і застосовуються не тільки в біржовій торгівлі, але й у

різних сферах бізнесу, у тому числі в банківській практиці, оптовій торгівлі.

Але особливе значення опціон придбав саме в біржовій торгівлі товарами й

цінними паперами. Суть його полягає в тому, що в договорі одній стороні (часто

покупцеві) надається право (опціон) зажадати поставки товару по обговореній

курсовій ціні:

- у будь-який день після закінчення певного періоду

(опціон американський);

- у строк виконання договору (опціон

європейський);

- або в ці строки заявити про відмову

від свого права, зі звільненням від відшкодування збитків іншій стороні, але зі

сплатою їй установленої винагороди (премії).

Крім традиційно розподілу біржових угод на дві групи (угоди з

реальним товаром і термінові угоди) у науковій літературі пропонуються й інші

критерії класифікації біржових угод. Так, з огляду на те, що при укладенні

біржових угод на товарній біржі постійно має місце ризик, Е. Дудорова пропонує

розподіл біржових договорів на мінові й ризикові (алеаторні) [30].

Таким чином, у практиці біржової торгівлі, а також у різних

нормативно-правових актах національного законодавства й законодавства інших

країн проводиться класифікація біржових угод на певні види, кожний з яких має

свої особливості (предмет, строк виконання, момент визначення ціни й т.д.). Це

об'єктивно викликає необхідність закріплення на рівні Закону таких видів

біржових угод як спотові, форвардні, ф'ючерсні й опціонні угоди.

Далі проаналізуємо практичні аспекти реалізації біржових

угод, а саме - визначимо результати діяльності товарних бірж України. Так, на 1

січня 2011 року в Україні зареєстровано 424 бірж. Практичну діяльність

здійснювали 345 бірж, серед них універсальних, товарно-сировинних і товарних -

294 біржі, нерухомості та агропромислових - по 17, фондових бірж та їх філій -

15, а також по одній валютній та спеціалізованій біржі.

На біржах працювало майже 2,5 тис. осіб, крім того за

сумісництвом - 429 осіб. Фонд оплати праці працівників бірж складав 25,4

млн.грн. На кожній з бірж у середньому діяло по 9 брокерських контор. Статутний

капітал бірж становив 309,2 млн.грн. [42].

За 2010 р. на біржах України було проведено 43,3 тис. торгів,

на яких для продажу запропоновано товарів на суму 133 млрд.грн. і укладено 1,7

млн. угод на суму 121,3 млрд.грн. Середній обсяг одного торгу за звітний період

на біржах становив 2,8 тис.грн., що в 4 рази більше, ніж за 9 місяців 2009

року. Найбільший обсяг угод було укладено на фондових біржах та їх філіях

(81,1%), універсальних (8,1%), агропромислових (5,5%), на товарно-сировинних та

товарних біржах обсяг становив 5,3% загального обсягу біржових угод.

Таблиця 4.1

Результати діяльності найбільших бірж України у 2010 році [42].

|

Обсяги укладених

угод

|

Кількість укладених

угод

|

Середня вартість

укладених угод, тис.грн

|

|

млн.грн

|

у %

|

|

|

|

ПАТ "Фондова

біржа ПФТС"

|

43607,7

|

36,0

|

233518

|

186,7

|

|

ВАТ

"Українська біржа"

|

24186,0

|

19,9

|

1349757

|

17,9

|

|

ПАТ "Фондова

біржа "Перспектива"

|

16712,1

|

13,8

|

24165

|

691,6

|

|

Українська

універсальна біржа

|

9492,3

|

7,8

|

1662

|

5711,4

|

|

ЗАТ

"Українська міжбанківська валютна біржа"

|

5973,8

|

4,9

|

1484

|

4025,5

|

|

ПАТ "Фондова

біржа ПФТС"

|

43607,7

|

36,0

|

233518

|

186,7

|

Коефіцієнт ліквідності укладених угод (співвідношення обсягів

укладених угод до обсягів пропозицій) становив 91,2%. Найбільший коефіцієнт

ліквідності спостерігався на універсальних біржах (99%), фондових біржах та їх

філіях (92,1%), на товарно-сировинних та товарних біржах (88%), тоді як на

агропромислових біржах він становив 74,2%.

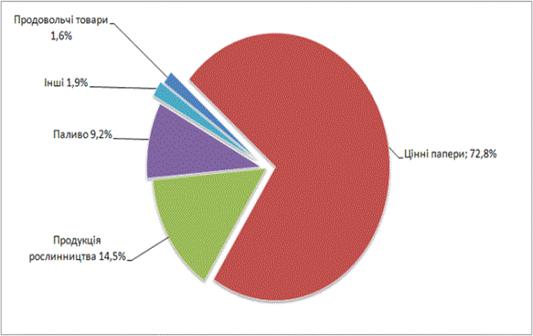

Із загальних обсягів укладених угод на операції з продажу

цінних паперів припадало 72,8% (88,2 млрд.грн.), продукції рослинництва - 14,5%

(17,6 млрд.грн.), палива - 9,2% (11,2 млрд.грн.).

Рис.4.1. Структура укладених угод за товарними групами на

товарних біржах України за 2010 рік [42].

Порівняно з відповідним періодом попереднього року обсяги

укладених угод з купівлі-продажу продовольчих товарів збільшились у 2,5 раза,

палива - у 2,4 раза, також відбулося значне збільшення обсягів укладених угод з

цінних паперів, тоді як обсяги укладених угод з купівлі-продажу продукції

рослинництва зменшились на 51,4%, транспортних засобів - на 33%.

Біржова торгівля продукцією і товарами за 2010 р.

представлена, в основному, спотовим ринком (укладання угод на реальний товар з

негайною поставкою). На умовах споту було укладено 90,4% усіх біржових угод. У

структурі цих угод найбільша частка припадала на цінні папери (79,8%), паливо

(10,2%) та продукцію рослинництва (8,1%). Форвардні контракти (угоди на

реальний товар з відстроченою поставкою) становили 9,9%, найбільша частка яких

припадала на рослинництво (79,7%). Біржова діяльність поширена в усіх регіонах

України. Найбільша частка біржових угод (94,4%) припадала на біржі, що діють у

трьох регіонах України: м.Києві (72,3%), Дніпропетровській (14,3%) та

Полтавській (7,8%) областях. [2]

Практичну діяльність у 2011 р. здійснювали 272 бірж, серед

них універсальних, товарно-сировинних і товарних - 243 бірж, нерухомості - 13,

агропромислових - 14, а також по одній валютній та спеціалізованій біржі.

Статутний капітал бірж становив 77,6 млн.грн. [1].

За І півріччя 2011 р. на біржах України було проведено 1,8

тис. торгів, на яких для продажу запропоновано товарів і послуг на суму 19,3

млрд.грн. і укладено 12,2 тис. угод на суму 18,5 млрд.грн. Середній обсяг

одного торгу за звітний період на біржах становив 10,1 млн.грн., що майже у

27,8 разів більше, ніж за І квартал 2010 року.

Таблиця 4.2

Результати діяльності найбільших бірж України у 2011 році [42].

|

Обсяги укладених

угод

|

Кількість укладених

угод

|

Середня вартість

укладених угод, тис.грн

|

|

1

|

2

|

3

|

4

|

|

млн.грн

|

у %

|

|

|

|

Усього, з них:

|

18541,9

|

100,0

|

12229

|

1516,2

|

|

Аграрна біржа

|

5685,4

|

30,7

|

886

|

6416,9

|

|

Чорноморська

товарна біржа агропромислового комплексу

|

3069,4

|

16,6

|

64

|

47959,5

|

|

ТБ "Київська

агропромислова біржа"

|

3011,9

|

16,2

|

3113

|

967,5

|

|

Українська

універсальна біржа

|

1121,3

|

6,0

|

163

|

6879,1

|

|

ТБ

"Донбас"

|

955,2

|

5,2

|

53

|

18022,6

|

|

|

|

|

|

|

|

Коефіцієнт ліквідності укладених угод (співвідношення обсягів

укладених угод до обсягів пропозицій) за І квартал п.р. на біржах країни

становив 96,3%. Найбільший коефіцієнт ліквідності спостерігався на

агропромислових біржах (97,5%), універсальних біржах (95,9%),

товарно-сировинних та товарних біржах (93,1%).

Із загальних обсягів укладених угод на торгівлю продукцією

рослинництва припадало 60,6% (11,2 млрд.грн.), на операції з продажу

продовольчих товарів - 21,1% (3,9 млрд.грн.), продукцію тваринництва - 8,2%

(1,5 млрд.грн.), палива - 6,1% (1,1 млрд.грн.).

Порівняно з відповідним періодом попереднього року обсяги

укладених угод з купівлі-продажу продовольчих товарів збільшились у 6,6 раза,

палива - у 3,7 раза, продукції рослинництва - у 2,2 раза.

Біржова торгівля продукцією і товарами за І квартал п.р.

представлена, в основному, спотовим ринком (укладання угод на реальний товар з

негайною поставкою). На умовах спотових угод було укладено 80,8% усіх біржових

угод. У структурі цих угод найбільша частка припадала на угоди з продукції

рослинництва (63,6%) та з продовольчих товарів (20,5%).

Форвардні контракти (угоди на реальний товар з відстроченою

поставкою) становили 19,1%. Найбільша частка їх припадала на угоди з продукції

рослинництва (48%) [1].

Біржова діяльність поширена на усі регіони України, разом з

тим, на біржах, що діють у п’яти регіонах України, було укладено більш ніж 87%

усіх біржових угод. Найбільша частка угод припадала на біржі м.Києва (42,8%),

Миколаївської (16,6%), Київської (16,2%), Полтавської (6,1%), та Донецької

(5,6%) областей.

5. Проблеми функціонування товарної біржі і шляхи

удосконалення біржової торгівлі

Біржовий процес в нашій країні має ряд особливостей, які

зумовлюються загальними економічними та історичними умовами.

Передусім зазначимо, що наші біржі важко назвати біржами

"в класичному" розумінні подібного інституту як невід'ємної частини

розвиненої ринкової економіки. Точніше, це не біржі, а торгові будинки або ж

великі регіональні брокерські контори. Дійсно, якщо західні біржі за своїм

статусом і суттю є некомерційними організаціями, то акціонери наших бірж

сподіваються передусім на прибуток від біржової діяльності. Більше того, були

прецеденти, коли біржа сама займалася брокерською діяльністю, створюючи так

звані "нульові" брокерські контори. Ми вже не говоримо про те, що

практично всі біржі без виключення займаються підприємницькою діяльністю, що в

наших умовах є не бідою, а необхідною мірою існування і виживання бірж.

Однак слід зазначити, що біржа як економічний інститут

суттєво відрізняється від звичайних "госпрозрахункових" структур. З

суспільно-правового інституту, підлеглого урядовому управлінню, регламентації і

контролю, біржі перетворилися по суті в приватні торгові асоціації, що

керуються нарівні з офіційним законодавством власними правилами самоврядування.

На приватний характер бірж вказує не тільки те, що торговельна діяльність

регламентується в основному внутрішнім статутом біржі, а й те, що біржовий

комітет звітує тільки перед загальними зборами членів біржі.

Без всякого сумніву, сьогодні, коли біржове законодавство,

досягло певного рівня та існує спеціалізація бірж з товарних груп і регіонів,

дрібні регіональні біржі припинять своє існування, перетворившись в ті чи інші

комерційні структури, і передусім в торгові доми, дилерські й інвестиційні

компанії. І цей процес вже набув розмаху.

Вітчизняні біржі не є "класичними біржами" також з

тим набором товарів, які виставляються на торги. В усьому світі класичними є

60-70 найменувань товарів і продуктів, а на найбільших наших біржах в день

торгів виставляються до тисячі найменувань товарів. Дуже незначну їх частину

можна назвати "біржовим" товаром. І передусім це відбувається через

відсутність сертифікації і біржових стандартів. Тому переважна більшість

товарів, що реалізовуються на наших біржах, не завжди стають предметом біржової

угоди на класичних біржах. Скажімо, ті ж метал, цемент, ліс, які продаються на

наших біржах, не завжди знаходять попит на світовому ринку, оскільки вони не

відповідають повною мірою загальноприйнятим світовим стандартам якості, не

готуються для транспортування на далекі відстані за своєю формою і габаритами,

не мають відповідної упаковки і типорозмірів.

Інша проблема розвитку біржового процесу в нашій країні -

пов'язана із спрямованістю біржової діяльності. Якщо в країнах з розвиненою

ринковою економікою головне місце посідають за обсягами біржового обороту

фондові біржі, то у нас - явна перевага на стороні товарних бірж. Ця обставина

пов'язана з розвалом колишньої системи матеріально-технічного постачання та із

загальною нерозвиненістю ринку цінних паперів. Нині в нашій країні досить кволо

функціонує вторинний ринок цінних паперів [1].

Більшість вітчизняних бірж є універсальними ринковими

структурами, що подають на торги найрізноманітніші товари і послуги. На

багатьох біржах створені фондові відділи для здійснення операцій з цінними

паперами.

Універсалізація біржової діяльності виявляється і в утворенні

різних видів бірж. Формуються біржі, на яких йде торгівля продуктами

інтелектуальної праці та різного роду послугами, в т. ч. інформаційними.

Суттєвою особливістю біржових інститутів нашої країни є

специфіка біржових угод. Ця специфіка виявляється в наступному.

По-перше, хоча в більшості правил біржової торгівлі,

прийнятих біржами, даються всі види угод, основним їх типом є угоди на реальний

товар з негайною поставкою і сплатою. У той же час форвардний і ф'ючерсний

ринки, які є переважаючими в світовій біржовій практиці, тільки починають

розвиватися. Однак якщо для становлення договірної торгівлі зараз потрібно в

основному впевненість у завтрашньому дні, то для створення ф'ючерсного ринку

необхідні більш глибокі якісні зміни, зокрема стандартизація біржових

контрактів, формування надійного механізму, що гарантує виконання операцій,

розвиток сфери оптової торгівлі.

По-друге, внаслідок нестабільності товарних зв'язків для наших

бірж характерне широке поширення так званих угод з умовами, що є насправді

звичайними бартерними угодами. У деяких містах передбачалося навіть створення

спеціалізованих бартерних бірж (як, наприклад, у Донецьку), але ці проекти

виявилися практично нездійсненними. Бартерні угоди характерні передусім для

невеликих регіональних брокерських контор на великих біржах.

По-третє, сама біржова торгівля організована за принципами не

біржі як такої, а швидше аукціону. Не випадково в правилах багатьох бірж

присутній регламент проведення біржового аукціону. Частіше за все торгівля в

залі біржі більше схожа на аукціон, ніж на біржове котирування.

Якщо говорити про перспективи розвитку біржового процесу в

країні, то можна виділити такі позиції:

– скорочення загальної кількості бірж за рахунок

перетворення ряду регіональних бірж в торгові доми і великі брокерські

компанії;

– зростання економічної та інформаційної потужностей

великих спеціалізованих бірж;

– стандартизація і типізація правил біржової торгівлі,

біржових контрактів і брокерської документації;

– зростання кількості фондових бірж (фондових відділів

товарних бірж), а також валютних бірж (валютних відділів фондових бірж);

– стабілізація цін на акції найбільших бірж і цін на

брокерські місця;

– зростання кількості форвардних і ф'ючерсних операцій;

– поступова відмова від бартерних угод і аукціонних

принципів торгів;

– створення при найбільших біржах фінансово-кредитних

інститутів, страхування біржових угод, тісна співпраця банків і бірж;

– перетворення біржових структур у некомерційні

організації;

– формування єдиного інформаційного простору біржової

діяльності на всій території країни;

Таким чином, розвиток біржового ринку - дуже важливе завдання

яке постає перед Урядом, оскільки на сучасному етапі розвитку ринкових відносин

та інтеграційних процесів саме біржі будуть відігравати провідні ролі в процесі

здійснення торгівлі.

Окрему уваги слід приділити інфраструктурі середовища

функціонування товарних бірж. Зауважимо, що, інфраструктурна складова справляє

істотний вплив на ефективність ринку продукції сільськогосподарського

виробництва. Це є генератор не лише цін по всій довжині маркетингового каналу,

але й самих конкурентних відносин. Для її розвитку і підвищення ефективності

функціонування, на нашу думку, необхідно здійснити такі заходи. У першу чергу,

потребує удосконалення чинне законодавство щодо розбудови інфраструктури ринку,

зокрема біржової торгівлі. Необхідна розробка чітких та прозорих механізмів

втручання держави в обмінні процеси, відмова уряду від підтримки монополістів у

галузі закупівель. По-друге, потрібно чітко визначити функції фізичних

елементів ринкової інфраструктури, зокрема визначити державних агентів, які

будуть здійснювати інтервенційні операції на сільськогосподарському ринку. З

метою сприяння розвитку біржової торгівлі запровадити клірингові розрахунки,

узаконити обіг строкових контрактів як цінних паперів особливого типу.

По-третє, створити державну систему інформаційно-аналітичного забезпечення

суб’єктів сільськогосподарського ринку.

Досить суттєвим напрямком оптимізації Удосконалення біржової

діяльності в Україні є підвищення ефективності системи оподаткування біржової

діяльності.

Об’єктом оподаткування біржі є доходи (прибуток), джерелом

яких є доходи від здійснення торгових операцій, надання різноманітних послуг,

серед яких характерні для класичних бірж (рекламні, інформаційні,

консультаційні, розрахункові, страхові) і специфічні (проведення експертних

оцінок і оцінок біржових товарів).

На законодавчому рівні виокремлено окремі операції, пов’язані

з біржовою діяльністю, як окремий суб’єкт оподаткування. Законом передбачено

особливості обчислення прибутку (збитку) від здійснення форвардних, ф’ючерсних

операцій та операцій з опціонами. Вони полягають у тому, що прибутком при

здійсненні таких операцій є різниця між звичайною ціною біржового активу на

дату виконання форвардних, ф’ючерсних операцій та операцій з опціонами та

сумою, яку сплатив покупець базового активу, збільшеною на середньозважену ставку

рефінансування Національного банку України, чинну протягом терміну дії

форвардної, ф’ючерсної угоди та опціону, сумою премії та інших витрат,

пов’язаних з цими операціями.

Шляхом видання нормативно-правових актів була почата спроба

виключити нерухомість з біржових товарів. Указом Президента України №0931 від

23.08.98 р. «Про упорядкування сплати державного збору за реєстрацію угод на

товарних, сировинних і інших біржах, крім фондових і валютних, за здійснення

окремих видів нотаріальних дій» вводилася заборона на біржову торгівлю

нерухомістю. Товарним біржам заборонялося здійснювати торгівлю об'єктами

нерухомого майна, а держмито за нотаріальне засвідчення договорів відчуження

об'єктів житлового фонду було встановлено на рівні 3 % . Цим же Указом передбачалося

збільшити в 30 разів розмір держмита на торгівлю іншими товарно-матеріальними

цінностями на біржовому ринку. Такі міри привели б до різкого скорочення

обсягів біржової торгівлі не тільки на біржах нерухомості, але і на інших

товарних біржах, до скорочення числа бірж. Указ був відхилений за день до

призначеного терміну початку його дії при сприянні Комітету Верховної Ради з

питань фінансової і банківської політики.

Отже, відсутність послідовної і чіткої політики держави у

сфері біржової торгівлі, зокрема, в системі оподаткування стримує розвиток

біржової торгівлі, значно ускладнюючи функціонування товарних бірж на окремих

етапах розвитку.

Удосконалення системи оподаткування біржової діяльності

повинне бути пов’язаним із такими питаннями:

- чітке розмежування діяльності бірж як

організаторів торгів і посередницької діяльності її членів (брокерів);

- упорядкування роботи біржі, основним

джерелом доходів якої став би дохід від діяльності, пов’язаної із чистою

біржовою торгівлею біржовими товарами;

- визначення окремих видів біржової

діяльності (агентської, брокерської, дилерської) і видів операцій, здійснюваних

ними;

- удосконалення законодавства відносно

інструментів строкового ринку і оподаткування спекулятивних операцій,

здійснюваних з їх використанням, і операцій хеджування, здійснюваних

товаровиробниками з метою страхування цінових ризиків;

- врегулювання законодавства відносно

сплати податку на додану вартість в операціях з опціонами, залежно із

варіантами їх здійснення (поставка або відмова від поставки чи прийняття

базового активу).

ВИСНОВКИ

Товарна біржа - організація, що об'єднує юридичних і фізичних

осіб, які провадять виробничу і комерційну діяльність, і має на меті надання

послуг в укладенні біржових угод, виявлення товарних цін, попиту і пропозицій

на товари, вивчення, упорядкування і полегшення товарообігу і пов'язаних з ним

торговельних операцій. Товарна біржа - гуртовий, регулярно чинний ринок, де

відбувається торгівля товарами за зразками або стандартами, в яких вказано

перелік необхідних ознак (якість, сортність тощо). Товарна біржа діє на основі

самоврядування, господарської самостійності, є юридичною особою, має

відокремлене майно, самостійний баланс, власний розрахунковий, валютний та інші

рахунки в банках, печатку із своїм найменуванням. Товарна біржа не вдається до

комерційного посередництва і не має на меті одержання прибутку.

Біржові операції за своєю суттю - це купівля і продаж цінних

паперів. Вони здійснюються з різними цілями. Цінні папери купують для одержання

доходів від них у вигляді дивідендів або процентів. У цьому випадку покупцями є

інвестори. Вони можуть продавати свої цінні папери з метою придбання акцій та

облігацій, які приносять вищий дохід, або коли відчувають потребу у грошах.

Біржовою операцією визнається угода, що відповідає сукупності

зазначених нижче умов:

а) якщо вона являє собою купівлю-продаж, поставку та обмін

товарів, допущених до обігу на товарній біржі;

б) якщо її учасниками є члени біржі;

в) якщо вона подана до реєстрації та зареєстрована на біржі

не пізніше наступного за здійсненням угоди дня.

Аналіз сучасного стану розвитку товарних бірж показав, що в

Україні практичну діяльність у 2011 р. здійснювали 272 бірж, серед них

універсальних, товарно-сировинних і товарних - 243 бірж, нерухомості - 13,

агропромислових - 14, а також по одній валютній та спеціалізованій біржі.

Статутний капітал бірж становив 77,6 млн.грн. За І півріччя 2011 р. на біржах

України було проведено 1,8 тис. торгів, на яких для продажу запропоновано

товарів і послуг на суму 19,3 млрд.грн. і укладено 12,2 тис. угод на суму 18,5

млрд.грн. Середній обсяг одного торгу за звітний період на біржах становив 10,1

млн.грн., що майже у 27,8 разів більше, ніж за І квартал 2010 року. Найбільший

обсяг угод припадав на агропромислові біржі (67,8%), товарно-сировинні та

товарні (25,5%). На універсальних біржах обсяг угод становив 6,7% від

загального обсягу біржових угод.

В сучасних умовах господарювання забезпечити стабільний,

конкурентоспроможний розвиток аграрного виробництва можливо лише за умови функціонування

ефективної ринкової інфраструктури. Саме біржова торгівля забезпечує прозорі та

цивілізовані взаємовідносини між виробниками та споживачами аграрної продукції.

Основними проблемами , які стоять перед біржовим ринком є

наступні:

недосконалість нормативно-правової бази, що регулює

взаємовідносини між суб’єктами біржового ринку;

відсутність урівноваженого державного протекціонізму в

питаннях розвитку біржової торгівлі;

практично відсутність ф’ючерсних угод, через високий ризик їх

невиконання.

Перелічені недоліки у функціонуванні біржового ринку дають

можливість визначити першочергові напрями удосконалення та підвищення

ефективності біржової торгівлі:

формування організованої, динамічної системи правових,

організаційних та фінансово-економічних механізмів, які регулюватимуть

взаємовідносини на біржовому ринку;

подальший розвиток біржової торгівлі у напряму підвищення

рівня інституціоналізації його суб’єктів, забезпеченні сприятливого ринкового

середовище у сфері реалізації продукції.

забезпечення упорядкованого та прозорого функціонування ринку

в напряму активізації торгівлі ф’ючерсними контрактами.

Подальша активізація біржової торгівлі є пріоритетним

напрямом розвитку вітчизняного аграрного сектору, що дозволить сформувати

повноцінного конкурентоспроможного аграрного товаровиробника.

СПИСОК

ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1.

Аналіз

біржового ринку, як ринку оптових продаж. - К.: Інститут стратегічних

досліджень. - 2011.

2.

Андрущенко

І.Г. Проблеми організації та перспективи розвитку державного контролю вітчизняного

фондового ринку // Актуальні проблеми економіки. - 2007. - №1. - С. 11-13.

3.

Бакуменко

В.Д. Формування державно-управлінських рішень: проблеми теорії, методології,

практики: Монографія. - К.: Вид-во УАДУ, 2005 р.

4.

Бесєдін

Є. І. Історія розвитку біржового механізму фінансового ринку України // Вісник

Харківського національного університету ім. В. Н. Каразіна, №851, 2009 рік,

с.136-140

5.

Богачук

Є.А. Тенденції сучасного світового та фондового ринків//Актуальні проблеми

економіки.-2010.-№2-с.28.

6.

Васильев

Г. А., Каменева Н. Г. Организация и техника биржевой торговли / ВЗФЭИ. - М.:

Экономическое образование, 2007.- 324 с.

7.

Головко

А. Інфраструктура фондового ринку і тенденції її розвитку // Фінанси України. -

1996. - №10. - С. 82-86.

8.

Гончар М.С.

Фондовий ринок і економічний ріст: Монографія. - К.: Обереги, 2006. - 826 с.

9.

Гриньова

В.М., Лепейко Т.І. Проблеми аналізу кон'юнктури ринку цінних паперів в Україні

// Проблеми науки. - 2007. - № 2. - С. 6-13.

10.Дегтярева О.И. Биржевое дело: Учебник. - М.: ЮНИТИ, 2005. - 680 с.

11.Дегтярьова Н., Виходцев О. Ефективний ринок цінних паперів // Ринок

цінних паперів України. - 2007. - №1-2. - С.12-18.

12.Іваницька О.М. Фінансові ринки. - К.: Вид-во УАДУ, 1999. - 100 с.

13.Кильмухаметов Р., Головань И. Рынок банковских облигаций Украины // Обзор

украинского рынка. - 2007. - №11 (51). - С. 61-63.

14.Клименко В. Особливості формування національної моделі фондового

ринку.//Вісник Київського національного торговельно-економічного

університету.-2004.-№3-с.33.

15.Колб Роберт У. Финансовые деривативы// Учебник.- М.: Изд.

"Филинъ", 2007.-360с.

16.Кравченко Ю.Я. Рынок ценных бумаг: Курс лекций. - К.: "ВИРА-Р",

2007. - 368 с.

17.Кучеренко В. Новий інструмент оцінки ринку - ПФТС-індекс // Вісник НБУ. -

2008. - №2. - С. 36-38.

18.Лисенков Ю. М., Фетюхіна Н. Б. Ринок цінних паперів: Основні поняття і

терміни.- К.: Київський інститут банкірів банку "Україна", 2007.- 168

с.

19.Львов Ю.И. Банки и фондовый рынок. - СПб: РИЦ “КультИнформПресс, 2007. -

528 с.

20.Маслова С.О., Опалов О.А. Фінансовий ринок: Навч. посіб. - К.: Каравела -

Л.: Новий світ, 2007. - 305 с.

21.Международные товарные биржи и биржевые операции.- М.: Факт, 2008.-Вып.

1,2.

22.Международные товарные биржи. Структура товарных бирж. Техника биржевой

операции // Методические рекомендации.- Санкт-Петербург, 2009.- 130с.

23.Мельник В.А. Ринок цінних паперів. - К.: А.Л.Д., Віра-Р, 2005. - 560 с.

24.Механізм біржової торгівлі продукцією АПК - елемент ринкової

інфраструктури / Під ред. Шпичака О. М.- К., 2009.- 86 с.

25.Миркин Я.М. Рынок ценных бумаг: Воздействие фундаментальных факторов,

прогноз и политика развития. - М.: Альпина Паблишер, 2007. - 623 с.

26.Мищенко В.В. Государственное регулирование экономики: Учеб.пособие. - М.:

ИНФРА-М, 2007. - 480с.

27.Мозговой О. Н. Ценные бумаги // Учебное пособие.- Киев, УАННП

"Феникс", 2007.- 35 с.

28.Моніторинг фондових індексів// Державний інформаційний бюлетень про

приватизацію.-2010.-№3-с.39.

29.Моніторинг фондових індексів//Державний інформаційний бюлетень про

приватизацію.-2010.-№4-с.12.

30.Підйомний О.М. Актуальні проблеми контролю вітчизняного ринку цінних

паперів // Фінанси України. - 2004. - № 9. - С.134-142.