Рынок угля в России

Аннотация

на выпускную квалификационную работу студента группы 3Б 13

Волковой Светланы Анатольевны

на тему: "Рынок угля в России".

Актуальность выбранной темы определяется тем, что угольная промышленность

в современном мире является важнейшей базисной отраслью экономики.

Целью работы - является изучение экономических колебаний рынка угля в

России, рассмотрение основных тенденций в угольной промышленности России, в

частности Кузбасса, и зарубежных стран (Китай, Австралия, Украина, США и др.),

качественных характеристик угольной отрасли.

Работа состоит из введения, двух глав, заключения, списка литературы и 10

приложений:

Схема основных угольных и нефтегазоносных бассейнов мира;

Динамика добычи угля;

Темпы роста цен на продукцию отраслей экономики в 1991 - 2004 гг. (в

разах к предыдущему периоду);

Добыча угля по основным угледобывающим экономическим районам;

Динамика добычи угля крупных угольных компаний Кузбасса;

Рейтинг по значению отпускной цены и себестоимости добычи угля крупных

угольных компаний Кузбасса;

Добыча угля в России по видам углей;

Поставка российских углей основным потребителям;

Динамика экспорта и импорта угля по России;

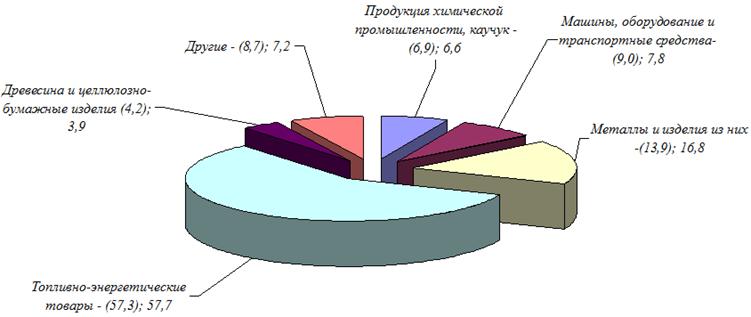

Товарная структура экспорта России в 2004 г (в 2003г).

Во Введении обосновывается актуальность темы, определяются цели и задачи

работы.

В первой главе дается анализ состояния угольной отрасли России и основные

приоритеты государственной политики в отношении угольной промышленности на

современном этапе.

Во второй главе проводится сравнительный анализ рынка угля в России с

другими угледобывающими странами и крупных угольных компаний Кузбасса.

В Заключении делаются теоретические выводы по работе, даются практические

рекомендации государственным органам о путях улучшения состояния рынка угля в

России.

Количество страниц - 67.

Количество рисунков - 22.

Количество таблиц - 3.

Количество литературных источников - 70.

Количество приложений - 10.

Ключевые слова: топливно-энергетический баланс, экспорт, импорт,

минерально-сырьевая база, учтенные балансовые запасы, дифференциальная рента, абсолютная

рента, ценообразование, НДПИ (налог на добычу полезных ископаемых).

Содержание

Введение

. Угольная промышленность как важнейшая базисная отрасль

экономики

.1 Анализ состояния угольной отрасли России

.2 Основные приоритеты государственной политики в отношении

угольной промышленности на современном этапе

.2.1 Повышение роли угля в электроэнергетике

.2.2 Наращивание экспортного потенциала угольной отрасли

.2.3 Повышение эффективности железнодорожных перевозок угля

.2.4 Воспроизводство минерально-сырьевой базы отрасли

.2.5 Обновление основных производственных фондов

.2.6 Обеспечение благоприятного инвестиционного климата

. Сравнительный анализ рынка угля в россии с другими

угледобывающими странами мира

.1 Рынок угля в России: спрос, предложение, ценообразование

.1.1 Основные угольные бассейны России

.1.2 Основные показатели работы крупных угольных компаний

Кузбасса

.2 Конкуренция на внутреннем рынке угля в России и его

структура

.2.1 Рынок коксующихся углей

.2.2 Рынок энергетических углей

.2.3 Методы оценки конкурентоспособности угольной продукции

на внутренних топливных рынках

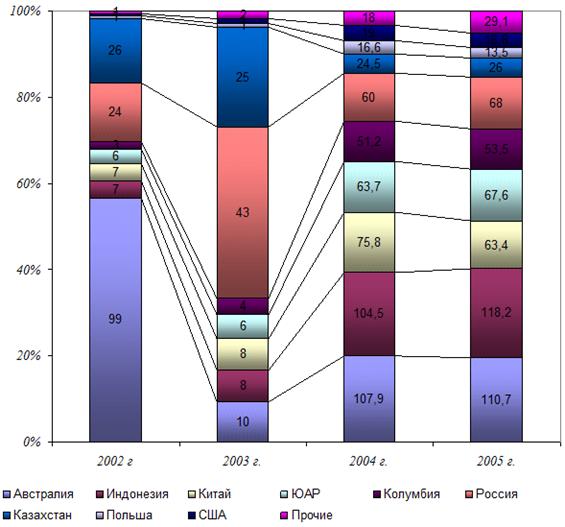

.3 Экспорт российского угля в другие страны и его импорт

.3.1 Экспорт российского угля в другие страны

.4 Импорт угля в Россию

Заключение

Список литературы

Приложения Введение

Угольная промышленность в перспективе до 2020 г. должна стать основным

поставщиком энергоресурсов для удовлетворения внутренних потребностей России в

топливных энергоресурсах, в первую очередь, в топливообеспечении

теплоэлектростанции. Увеличение долевого участия угля в энергетическом балансе

России позволит высвободить ресурсы нефти и газа для внутренних нужд и

увеличить экспорт

Обеспечение этого кардинального условия успешного развития отрасли

обусловлено необходимостью решения ряда основных проблем, в т. ч.

перевооружения технико-технологической базы отрасли для достижения

конкурентоспособности угольного топлива и рентабельности его производства.

В результате осуществления первого этапа реструктуризации угольной

промышленности России, который в основном занял пятилетний период с 1994г. по

1998г., в стране создан и достаточно успешно функционирует свободный рынок

угля.

Задачей современного этапа реформы является создание

организационно-правовых основ для эффективного развития отрасли и надежного

снабжения народного хозяйства углем. На это нацелена Энергетическая стратегия

России на период до 2020г. и политика, проводимая государством в лице Минэнерго

России.

Угольная промышленность в современном мире сохранила роль важнейшей

базисной отрасли экономики. Значение угля как одного из основных типов

энергоносителей на рубеже третьего тысячелетия обуславливается действием

следующих ведущих рыночных факторов:

ü Энергетика остается самой приоритетной отраслью экономики.

Потребители заинтересованы в безусловном сохранении стабильности энергетической

базы и разнообразии альтернативных источников энергетического сырья.

ü Стабильная и обширная ресурсная база. Показатель

обеспеченности текущего уровня потребления готовыми к эксплуатации запасами по

углю - один из наиболее высоких среди всех полезных ископаемых.

ü Низкая по сравнению с другими энергоносителями степень

монополизации предложения. Степень координации действий на мировом рынке у

основных экспортеров угля значительно ниже, чем у крупных поставщиков других

энергоносителей, нефтяных и газовых корпораций. Потребители поэтому кровно

заинтересованы в сохранении дееспособной альтернативы газу и нефти в

энергетике.

ü Возможность для экспортеров угля работать на различных рынках

сбыта. Для большинства зарубежных экспортеров является основой собственной

энергетики. Кроме того, географическое положение Австралии, Колумбии, ЮАР,

Индонезии, США таково, что при современных средствах морского транспорта они в

состоянии практически с одинаковыми издержками отгружать уголь на оба ведущих

потребляющих рынка - в Европу или в Восточную Азию. Поэтому в случае проблем со

сбытом продукции на одном из этих рынков экспортеры всегда могут переключить

отгрузки на второй потребляющий рынок или в национальное потребление (ограничив

в энергобалансе долю обычно импортируемых мазута или нефти).

ü Удобство и простота хранения больших запасов у поставщиков и

потребителей. Простота технологических схем перевалки угля. Достигнутый высокий

прогресс в технологии и экологии использования угля. Благодаря внедрению в

энергетику достижений научно-технического прогресса, уголь в настоящее время с

точки зрения экологии и технологии практически равноценен мазуту.

ü Постоянный прогресс в средствах перевалки угля на современных

терминалах, что позволяет до минимума снизить долю этой ранее дорогой операции

в цене франко-потребитель.

ü Дешевизна угля по сравнению со стоимостью прямых заменителей,

стабильность цен угля. Стабильность и прогнозируемость цен угля обеспечивает

для потребителей удобство планирования затрат. В то же время, единица

теплотворной способности топлива при использовании угля обходится потребителю в

среднем в 1,5 раза дешевле, чем при применении мазута.

Данная дипломная работа посвящена проблеме развития конкурентного рынка

углей как экономической среды для роста потенциала угольной промышленности

страны.

Целью данного дипломного проекта является изучение колебаний рынка угля в

России, а также рассмотрение основных тенденций в угольной промышленности,

качественных характеристик отрасли.

В соответствии с целью работы поставлены следующие задачи:

1. Дать анализ состояния угольной отрасли России на сегодняшний день.

2. Проанализировать изменение качественных характеристик отрасли за

последние годы.

. Проследить динамику добычи угля по основным угольным бассейнам

России.

. Рассмотреть основные приоритеты государственной политики в

отношении угольной промышленности на современном этапе, такие как:

- повышение роли угля в электроэнергетике;

- наращивание экспортного потенциала угольной отрасли;

- повышение эффективности железнодорожных перевозок угля;

- воспроизводство минерально-сырьевой базы отрасли;

- обновление основных производственных фондов;

- обеспечение благоприятного инвестиционного климата.

5. Изучить современные тенденции рынка коксующихся углей.

6. Изучить современные тенденции рынка энергетических углей.

. Рассмотреть данные по экспорту российского угля в другие страны.

. Проанализировать данные по импорту угля в Россию.

. Сравнить показатели работы угольной отрасли России с другими

угледобывающими странами мира.

. Проанализировать итоги работы крупных угольных компаний

Кузбасса.

При написании дипломной работы были использованы статьи журналов

"Уголь", "Горный журнал", "ТЭК и ресурсы

Кузбасса", "Вопросы экономики", "Экономист",

"Финансы и кредит", "Общество и экономика",

"ЭКО", статьи еженедельника "Экономика и жизнь", а также

материалы Интернет-изданий.

В ходе подбора материалов для написания дипломной работы были некоторые

трудности в связи с тем, что в последнее время существенно обострилась ситуация

с дефицитом информации о ценах и объемах реализации угля на рынке, а также о

финансовых результатах деятельности угольных компаний.

Эта информация в значительной мере переведена в ранг коммерческой тайны

фирм, в результате чего угольные компании и потенциальные покупатели их

продукции блуждают в "потемках", многократно увеличивая свои

операционные риски. Конечно, большой трагедии здесь нет. Все страны, при

переходе к рынку, проходили этап дефицита информационных ресурсов. Со временем

и российские производители угля поймут, что преимущества открытого бизнеса

больше, чем недостатки чрезмерно жесткого пресса налоговой системы. Но также

нельзя признать рациональным, когда каждая угольная компания создает свои

мини-институты по прогнозированию конъюнктуры рынка угля: у них недостает ни

информации о положении на рынке угля, ни квалификации по построению больших

информационно-аналитических систем.

1.

Угольная промышленность как важнейшая базисная отрасль экономики

.1 Анализ

состояния угольной отрасли России

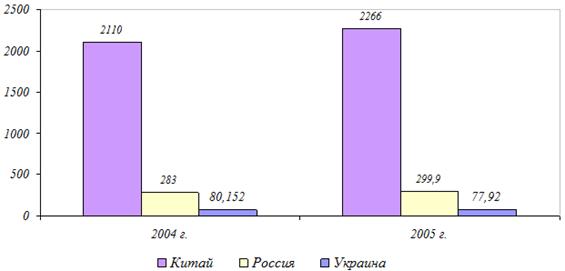

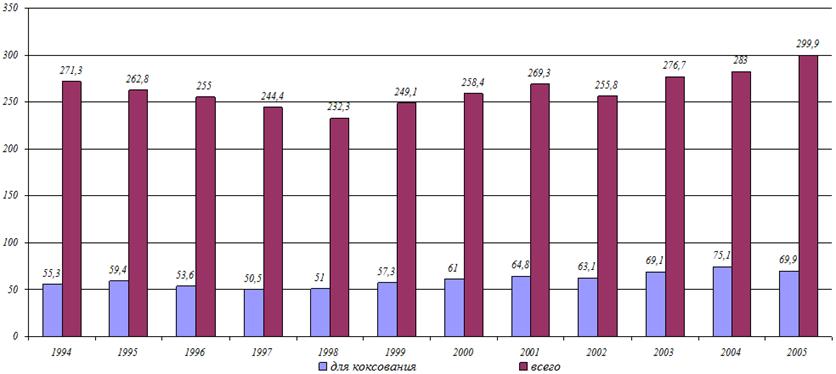

Сегодня Россия является крупнейшей угольной державой и одним из мировых

лидеров по производству угля. В 2005 г. в стране добыто 300 млн. т угля. С 1999

г. объемы добычи угля растут, причем как для коксования, так и для нужд

энергетики. По объемам угледобычи за последние три года Россия переместилась с

шестого на пятое место в мире; больше добывается угля только в Китае, США,

Индии и Австралии. В целом основные угольные бассейна мира представлены в

приложении 1 данной работы.

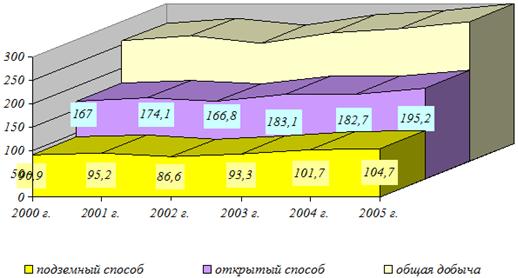

Добыча угля в России ведется как подземным (угольные шахты), так и

открытым способом (угольные разрезы). Динамика добычи угля по способам добычи

представлена на рис.1.

Как видно из рис.1. наибольший объем угля добывается открытым способом

(почти в два раза), т.е. угольными разрезами. Добыча открытым способом требует

меньше затрат, потому как угольные пласты залегают на поверхности или неглубоко

под землей. Для проведения такого рода добычи не требуется проведения сложных

разработок, предварительных исследований, геологоразведочных и маркшейдерских

работ, сложного и дорогостоящего оборудования. Численность работающих на

разрезах гораздо меньше, чем на шахтах, т.к. процесс добычи полностью

механизирован, да и техники для этого требуется не так уж много.

Рис.

1. Добыча угля в России за 2000-2005 гг. (по способам добычи), млн.т.

В угольной промышленности России действуют 236 угледобывающих

предприятий, в том числе 97 шахт и 139 разрезов, которые располагают реальными

производственными мощностями в сумме около 324,6 млн. т угля в год. Переработка

угля осуществляется на 40 обогатительных фабриках, объемы переработки составили

107,7 млн. т. Общая численность занятого в отрасли персонала составляет 219,1

тыс. человек. Среднемесячная заработная плата одного работника на российских

предприятиях добычи угля и его переработки составила 13,4 тыс. руб.

В настоящее время действует свободное ценообразование на угольном рынке.

Прошла денежная приватизация угледобывающих предприятий. Сегодня в угольной

отрасли работают более 30 крупных угледобывающих компаний, доля которых в общей

добыче угля составляет на данный момент 97%.

В России уголь потребляется во всех 88 субъектах Федерации, а добывается

в 24. Основные потребители угля на внутреннем рынке: так называемая "большая

электроэнергетика" (33%), электрические и тепловые станции, находящиеся в

ведении ЖКХ, плюс население (22%), а также металлургия (16%). Нестабильность

внутреннего рынка угля, обусловлена, в частности, отсутствием государственных

заказов и высоким импортом низкосортных энергетических углей.

За последнее десятилетие произошли существенные изменения основных

тенденций в развитии угольной промышленности России, поменялся ряд качественных

характеристик отрасли. В 1999 г. производство угольной продукции впервые после

1989 г. возросло, и этот рост продолжается. Всего за 1999-2005 гг. объемы

добычи угля были увеличены более чем на 50 млн. т, или 20,4%. Пять последних

лет наблюдается положительный баланс ввода и выбытия производственных мощностей

отрасли, улучшилось их использование. Меняется региональная структура добычи

угля, растет удельный вес в общей добыче конкурентоспособных кузнецких углей,

сокращается доля высокозатратной добычи на Урале, в Восточном Донбассе,

Подмосковье.

Рис.

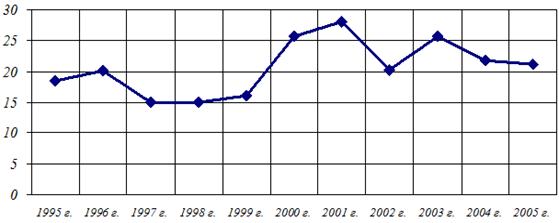

2. Динамика среднесуточной нагрузки на очистной забой и среднемесячной

производительности труда

Продолжается концентрация горных работ. Так, нагрузка на очистной забой

увеличилась в 3,4 раза по сравнению с девяностыми годами. В настоящее время

среднесуточная добыча из комплексно-механизированного забоя превышает 2300 т, а

на лучших предприятиях, таких как шахта "Распадская",

"Есаульская", "Ульяновская" - 3000-5000 т/сут. Кроме того,

значительно выросла производительности труда. В 2005 г. она достигла самого

высокого уровня в истории российской угольной промышленности России - 142,5

т/мес. на одного рабочего по добыче. Динамика среднесуточной нагрузки на

очистной забой и среднемесячной производительности труда представлена на рис.2.

Как видно из графика производительность труда медленно, но верно увеличивается

год за годом, если сравнить показатели 1993 г. с показателями 2005 г., то можно

заметить, что рост составил 75,9 т или 113,96 %.

Несмотря на достигнутые за последнее время высокие показатели по добыче

угля, производительность труда в российской угольной промышленности серьезно

отстает от уровня мировых лидеров.

Отсутствие государственных программ переподготовки и трудоустройства

специалистов в случае сокращения избыточной численности персонала на

предприятиях угольной отрасли тормозит реализацию инвестиционных программ,

направленных на технико-технологические инновации и повышение

производительности труда.

Сохранение подобного положения вещей не дает оснований рассчитывать на

долгосрочное, устойчивое развитие угольной промышленности в интересах

российской экономики и обеспечения энергетической безопасности страны.

.2

Основные приоритеты государственной политики в отношении угольной

промышленности на современном этапе

В Государственной Думе с нетерпением ждут исправленный законопроект

"О недрах", споры вокруг которого то затихают, то возобновляются с

новой силой. Что неудивительно: слишком важные интересы государства, регионов,

бизнеса он затрагивает. Новое законодательство о недрах Министерство природных

ресурсов начало разрабатывать еще в 2001 г. Но массовые протесты регионов и

противостояние профессиональной и научной общественности привели к тому, что

закон до сих пор не принят.

Причина в том, что разработчики не хотят прислушиваться к мнению

экспертов, отсюда и общественное неприятие предлагаемых ими изменений.

Ключевым моментом в проекте закона является перевод всего

недропользования на гражданско-правовые, договорные отношения, а это

существенное отличие от действующей разрешительной системы в рамках

административного законодательства.

Сегодня собственность на недра является государственной, но не

распределенной. Согласно Конституции РФ она находится в совместном ведении. То

есть на право владеть, пользоваться и распоряжаться территорией в равной

степени могут претендовать и федеральная, и региональные власть.

Проект закона предлагает отнести недра исключительно к федеральной

компетенции. Как только он вступит в силу, регионы автоматически будут

отстранены от доходов и от регулирования правил доступа к недрам.

Вместе с тем договорные отношения необходимы, чтобы защитить

недропользователя от непредсказуемости чиновника. В разрешительной системе

всегда есть опасность, что лицензию могут в любой момент отобрать, причем по

непонятным причинам. Таких случаев не очень много, но они есть. По статистике,

начиная с 1995 г. ежегодно изымалось примерно 5-8% лицензий. Так вот

проект нового закона предполагает, что отозвать лицензию можно только на

основании судебного решения. Кроме того, в договоре будут жестко

регламентированы полномочия сторон.

Дело в том, что при строгой регламентации уже не обойдешься общими

фразами. Необходимо будет указывать конкретные цифры. Допустим, компании было

предписано добыть миллион тонн угля, а она добыла всего 900 тысяч или,

наоборот, 1,1 млн. тонн. Значит условие договора не вы полнено.

И вот здесь таится опасность: ведь недра - это не здание, где можно

каждый угол обойти и посмотреть его состояние. Запасы и качество полезных

ископаемых можно установить лишь с определенной долей достоверности. Чем лучше

они изучены, тем выше надежность.

Высшая категория - эксплуатационная означает, что запасы можно извлекать

без дополнительного изучения с достоверностью 90%, то есть отклонение

плюс-минус 10 уже возможно.

Ныне действующий закон делался под экономическую и политическую ситуацию,

которая была в 1992 г. Тогда кругом были государственные предприятия, причем

нищие.

После начала приватизации наступил сплошной бартер, бюджет получал только

10% наличными деньгами, остальное все зачетами.

После принятия Закона все добывающие компании в обязательном порядке

должны были получить бесплатные лицензии с установленными платежами в бюджет.

Закон с задачей справился: за два года всем действующим предприятиям были

выданы лицензии (им отошло 65% минерально-сырьевой базы страны).

Но беда в том, что действующий Закон был ухудшен внесенными изменениями.

В 2002 г. отменили платежи на воспроизводство минерально-сырьевой базы

(МСБ). Тогда же платежи за пользование недрами заменили НДПИ с жесткой привязкой

к мировым ценам, как будто все по ним продается.

Забрав платежи, государство стало выделять крохи (размер отчислений на

воспроизводство составлял 150 млрд. рублей, а госдотации всего 6 млрд.).

Главной задачей должно стать рациональное использование уже розданной

МСБ, ее пополнение. Однако норм, позволяющих запустить экономические механизмы

стимулирования этих процессов, в законе нет.

В законе совсем не прописана ответственность государства за рациональное

пользование недрами, а спрашивать обязательно надо. Ведь эта сырьевая база

создавалась 20-30 лет назад, теперь мы должны ее развивать, а не занимать у

будущих поколений.

.2.1

Повышение роли угля в электроэнергетике

К сожалению, положительные изменения в угольной отрасли, наблюдаемые в

1999-2005гг., не сопровождались созданием благоприятной внешней

макроэкономической среды для ее дальнейшего развития. В результате

несбалансированной тарифной политики по регулированию цен на продукцию и

стоимость услуг естественных монополий, в первую очередь цен на природный газ,

емкость внутреннего рынка энергетических углей, особенно объемов его

потребления тепловыми электростанциями, постоянно уменьшается.

В сложившейся ситуации, следует предпринять ряд экономических и

организационных мер по повышению уровня использования угля в электроэнергетике

в комплексе с организационными мероприятиями.

Одним из важных факторов повышения конкурентоспособности угля остается

коренное улучшение качества угольной продукции. Необходимо сформировать

действенную систему управления качеством углей, которая должна обеспечить

защиту граждан, окружающей среды и товарного российского рынка от

некачественной угольной продукции. Уголь должен точно соответствовать

требованиям различных потребителей (групп потребителей), формирующих сегмент

рынка однородной продукции.

Наряду с техническими мерами (селективная выемка угля и породы,

увеличение доли обогащения и рассортировки углей), необходимо внедрение

государственных стандартов по видам потребления, обязательной сертификации

углей, Международной системы обеспечения качества ИСО-9000.

Одновременно необходимо расширить научно-исследовательские работы по

разработке и созданию в перспективе новых технологий комплексной переработки

низкокалорийных углей в высококачественные, экологически чистые, транспортабельные

новые виды топлива.

Конкурентоспособность российского угля обеспечивается, помимо

удовлетворительного его качества, более низкими, относительно мирового уровня,

затратами и ценами производителей, которые достигаются путем снижения издержек

производства и оптимизации условий его реализации.

На основе внедрения механизированных комплексов последнего поколения на

шахтах и высокопроизводительной горной техники на разрезах, возможно

обеспечение пятикратного роста производительности труда и существенного

снижения производственных затрат.

Реализация мер по повышению качества угольной продукции и снижению ее

себестоимости позволит стабилизировать темпы роста цен производства 1 т угля до

уровня инфляции.

Расчеты показывают, что дополнительная потребность в энергетических углях

при реализации мероприятий по замене на тепловых электростанциях природного

газа углем к 2010 г. составит 40 млн. т в год.

До перехода на свободные цены на газовое топливо требуется оптимальное

сочетание трех методов регулирования спроса и предложения на газ и уголь на

внутреннем рынке - административного, экономического и рыночного

саморегулирования.

Этот механизм целесообразно строить на базе Федеральной энергетической

комиссии и МАП России, где сосредоточено регулирование цен всех монопольных

участников рынка топливно-энергетических ресурсов, а также железнодорожных

тарифов.

При определении регулируемых цен целесообразно фиксировать объемы

потребления газа на ТЭС, а сверхлимитное потребление газа должно осуществляться

по свободным рыночным ценам.

Для сглаживания сезонных колебаний в спросе на энергетический уголь

рационально ввести сезонные тарифы на газ, используемый для получения

электроэнергии и тепла, имея в виду их существенное увеличение в летний период,

когда угольная промышленность и парк железнодорожных вагонов недозагружены.

Следует отметить, что кардинальные сдвиги в расширении использования угля

при производстве электроэнергии возможны только после строительства мощных

линий электропередач, соединяющих энергосистемы Сибири и Урала. Для этого

предлагается обеспечить реализацию проектов по завершению строительства

ЛЭП-1150 на участке Барнаул-Омская ПС, ЛЭП-500 на участке Заря-Барабинская ПС -

Омская ПС, ЛЭП-1150 на участке Баранул-Экибастуз-Кустанай-Троицк, а также

дальнейшего развития линий электропередач в направлении восток-запад, с целью

вывода в европейскую зону "запертых" генерирующих мощностей Сибири.

Это позволит повысить загрузку угольных электростанций восточных регионов

страны и снизить расход природного газа на ТЭС в европейском регионе.

В части инвестиционных программ целесообразно ввести в практику

общественную экспертизу проектов строительства новых неугольных электростанций,

в том числе капиталоемких ГЭС в районах перспективных угольных разрезов и ТЭС.

Расширение использования угля в электроэнергетике потребует также

промышленного освоения существующих эффективных и экологически чистых

технологий сжигания угля, в том числе с циркулирующим кипящим слоем, с

кольцевой топкой, а в перспективе - с внутрицикловой газификацией угля с

использованием полученного газа в парогазовых установках.

Другим важнейшим резервом повышения уровня использования российских углей

в электроэнергетике является снижение объемов потребления импортных

казахстанских углей.

Целесообразность замещения исключительно высокозольных (до 45%)

экибастузских углей на электростанциях России продиктована, прежде всего,

экологическими факторами, постоянно возрастающей дополнительной техногенной

нагрузкой в районах их сжигания на электростанциях Урала (Рефтинская, Троицкая,

Нижнетуринская, Верхнетагильская, Серовская, Курганская, Красногорская),

Западной Сибири (Омская ТЭЦ-4 и ТЭЦ-5), Центрального района Европейской части

(Черепетская ГРЭС). Только ежегодный прирост золоотвалов и выбросов

загрязняющих веществ в атмосферу от сжигания в этих районах экибастузских углей

превышает 10 млн. т.

Для замены импортных углей российскими требуется разработка и реализация

экономического механизма заинтересованности в сбыте и использовании имеющихся и

не находящих спроса ресурсов экологически более чистых марок угля.

Государственная внешнеэкономическая политика в отношении импорта угля

должна учитывать национальные экономические интересы России и крайнюю остроту

проблемы сохранения рабочих мест для российских шахтеров.

1.2.2

Наращивание экспортного потенциала угольной отрасли

Государственная политика в сфере экспорта российского угля должна

исходить из геополитических интересов страны и необходимости обеспечения

устойчивого сбыта угольной продукции, позволяющего сглаживать колебания спроса

на уголь на внутреннем рынке.

По экспертной оценке, на ближайшие годы прогнозируется увеличение спроса

на российский уголь, прежде всего на рынках Великобритании, Германии, Испании и

Польши, общим объемом до 30 млн. т в течение 5 лет в связи с ликвидацией в этих

странах большинства угольных шахт. Есть перспективы увеличения спроса на

российский уголь и на рынках Юго-Восточной Азии, таких как Япония, Тайвань и

Южная Корея.

Основным ограничением увеличения объемов экспорта являются недостаточные

мощности по перевалке угля в портах Северо-Запада и на Дальнем Востоке страны,

а также ценовые барьеры. Существующие возможности всех портов России позволяют

обеспечить переработку угля на экспорт не более 25-26 млн. т в год.

В целях дальнейшего наращивания объемов экспорта угля через российские

порты, сохранения его сегмента на мировом рынке, увеличения валютной выручки

представляется целесообразным на базе предложений Минтранса России разработать

и реализовать проекты по расширению и коренной модернизации морских портов.

.2.3

Повышение эффективности железнодорожных перевозок угля

Одним из основных факторов, снижающих конкурентоспособность российских

углей на внутреннем и внешнем рынках, является высокая транспортная

составляющая в цене конечного потребления угля.

Сегодня перевозки угля магистральным железнодорожным транспортом являются

наиболее массовыми. В общем объеме перевозок в России они составляют 25%.

При поставке угля на расстояние 2500 км стоимость перевозки 1 т

кузнецкого энергетического угля уже равна его прейскурантной цене. При

перевозке этого угля на Урал и в Европейскую часть, транспортная составляющая в

цене равна 45-60%. Транспортная составляющая в цене потребления воркутинских

углей колеблется от 23 до 29%, канско-ачинских углей - от 25 до 70%.

При перевозке на экспорт энергетического угля через порты Тихого океана

она составляет 44-49% от стоимости угля на ФОБ, через порты Черного и Азовского

морей - 45-52%, порты Северо-Западного бассейна - 40-45%.

Принимая во внимание удаленность основных производителей угля от основных

потребителей угля в Европейской части, Уральском и Дальневосточном регионах, а

также от морских портов и сухопутных пограничных переходов России, и с учетом

необходимости снижения стоимости топлива у конечных потребителей угольной

продукции, предлагается уже в ближайшее время пересмотреть основные принципы

формирования тарифов на железнодорожные перевозки на базе взвешенной

протекционистской государственной политики в отношении перевозки по железной

дороге наиболее приоритетного по объемам грузооборота, российского угля.

Расчеты показывают, что увеличение объемов перевозок угля на 1% приносит

железным дорогам дополнительный доход в сумме 300 млн. руб. (в ценах 2001

года). Однако эти доходы не перекрывают упущенной выгоды железных дорог при

установлении соответствующих льготных тарифов. Требуется разработка механизма,

предусматривающего компенсацию выпадающих доходов железных дорог от применения

льготных тарифов на перевозку угля.

.2.4

Воспроизводство минерально-сырьевой базы отрасли

Балансовые запасы угля категорий А+В+С 1 по Российской

Федерации составляют 198,5 млрд. т (11,3% мировых разведанных запасов), в т.ч.

бурых углей - 102,1 млрд. т, каменных-89,7 млрд. т (из них коксующихся - 40,1

млрд. т, антрацитов - 6,7 млрд. т). Эти данные свидетельствуют о надежной

обеспеченности запасами угля для энергетики и металлургического комплекса

страны на длительную перспективу.

Распределенный фонд балансовых запасов составляет 29,4

млрд. т, или 14,8% от учтенных балансовых запасов Российской Федерации.

Схема основных угольных бассейнов мира и в том числе

Росси представлена в приложении 1 данной дипломной работы. Крупные

месторождения разведанных запасов угля расположены в северных широтах

территории России, что можно увидеть на схеме. Судя по масштабу,

Западно-Сибирский и Ленский бассейны являются еще и крупнейшими в мире.

Геологическая изученность Ленского угольного бассейна слабая. Несмотря на

большую протяженность и объем бассейна на сегодняшний момент он практически не

разрабатывается. Для его освоения требуются значительные вложения, в связи с

удаленностью данной территории от транспортных путей и отсутствия портов для

отгрузки добытого угля к потребителям, а также низкой температуры. Добыча угля

в Ленском бассейне ведется только для собственных нужд данного района.

Распределение государственного фонда недр между

недропользователями до последнего времени осуществлялось в отрыве от системного

планирования развития топливно-энергетического комплекса. Система контроля за

соблюдением условий действия лицензий на пользование недрами до сих пор не

имеет достаточной законодательной основы и характеризуется предельно низким

уровнем организации. Использование существующего фонда недр нередко носит

хищнический характер, что приводит к серьезному экологическому ущербу.

Требует незамедлительного пересмотра и дальнейшей

ревизии государственный баланс запасов угля. Существующие кондиции,

определяемые всего двумя факторами - мощностью угольного пласта и зольностью

угля, совершенно не учитывают потребительской ценности угля (теплота сгорания,

содержание серы, влаги, фосфора, редких элементов и др.), горнотехнических

условий (нарушенность пластов, углы и глубина залегания), не соответствуют

современным технологиям угледобычи.

По масштабам запасов, горно-геологическим условиям,

качественным характеристикам углей, достигнутому уровню и перспективам развития

угледобычи наибольшее значение имеют Кузнецкий и Канско-Ачинский угольные

бассейны, а для Европейской части страны - Печорский угольный бассейн.

Вместе с тем, из-за сокращения в последнее десятилетие

объемов геологоразведочных работ отсутствует полная информация по морфологии

пластов, детализации тектоники, горногеологическим условиям залегания,

качественным параметрам ископаемого угля, особенно, ценных коксующихся марок.

Необходимы механизмы стимулирования и повышения

заинтересованности недропользователей в инвестировании работ по геологическому

изучению недр.

В ближайшее время необходимо осуществить переоценку

сырьевой базы действующих предприятий и резервных участков. Из общего

количества ранее утвержденных балансовых запасов должна быть выделена та их

часть, разработка которой обеспечивает экономическую эффективность в условиях

сегодняшнего рынка угля.

Система налогообложения пользования недрами должна в

меньшей степени носить фискальный характер и в большей степени ориентироваться

на рациональную разработку месторождений. Поиск оптимальной модели

дифференциации ставок налога на добычу полезных ископаемых в зависимости от

горно-геологических и экономико-географических характеристик месторождений

Президент России в своем Бюджетном послании Федеральному Собранию назвал в

числе основных направлений налоговой политики.

Объекты природопользования, как правило, сильно индивидуализированы по

своим характеристикам, и это приводит к тому, что затраты на получение

определенного дохода существенно отличаются в зависимости, например, от

месторождения. Возникает необходимость введения дифференциальной ренты, т.е.

дохода, который образовался у пользователей природных ресурсов и определен

внеэкономическими факторами. Таким фактором является расположение того или

иного объекта недропользования, исключительно высокое или, наоборот,

исключительно худшее его качество по отношению к среднему (или эталонному

объекту). Поэтому перед государством стоит одновременно несколько

задач:

§ Изъять дифференциальную ренту;

§ Постараться вовлечь в оборот те природные объекты, освоение которых

нерентабельно при плоской системе налогообложения (например, сильно

выработанные месторождения, месторождения с явно худшими качественными

характеристиками по ряду показателей);

§ Содействовать рациональному недропользованию - по возможности создать

условия максимального извлечения полезных свойств из объекта недропользования.

.2.5

Обновление основных производственных фондов

Технический и технологический уровень угольного

производства является одним из сдерживающих факторов развития отрасли. Более

чем на 60% изношены основные фонды. Действующий на шахтах парк очистного

оборудования на 50% требует полной замены, а остальное оборудование изношено

более чем на 70%. На разрезах из общего количества экскаваторов более 60%

эксплуатируется со сверхнормативным сроком службы. Около 27% мощностей

обогатительных фабрик находится в эксплуатации более 30 лет.

Приобретение нового оборудования для шахт и разрезов

требует концентрации финансовых средств и разовых платежей в объемах,

превышающих возможности собственных средств угледобывающих предприятий.

В то же время машиностроительная база угольной

промышленности из-за отсутствия заказов в значительной степени снизила свой

производственный потенциал и характеризуется низким уровнем концентрации,

специализации и взаимодействия.

Как показывает мировой опыт, решение задач обновления

и технического перевооружения действующих угольных производств наиболее

эффективно может быть осуществлено только путем внедрения лизинга оборудования.

Представляется целесообразным использовать в качестве

оператора государственную лизинговую компанию с функциями размещения заказов на

производство необходимого оборудования и последующей передачей его в лизинг

предприятиям угольной отрасли.

1.2.6

Обеспечение благоприятного инвестиционного климата

Потребность угольных компаний в инвестициях составляет

18-20 млрд. руб. в год. Возможности предприятий по инвестициям в основной

капитал за счет собственных средств не превышают 9 млрд. руб. Привлечение

заемных средств на внутреннем и внешнем рынках капитала, использование для этих

целей других финансовых инструментов (акций, облигаций и др.) осложнено тяжелым

финансовым состоянием предприятий. Кредиторская задолженность прошлых лет в

целом по отрасли составляет свыше 80 млрд. руб. и превышает дебиторскую

задолженность в 2,8 раза. Указанное превышение связано, в основном, с

задолженностью в бюджеты всех уровней (28,9 млрд. руб.) и во внебюджетные фонды

(17,4 млрд. руб.).

В связи резким сокращением сбыта угольной продукции,

финансовое состояние предприятий отрасли значительно ухудшилось. Большинство

организаций не в состоянии выполнять установленные налоговыми органами графики

погашения кредиторской задолженности. Это в немалой степени связано с высокими

долгами предприятий энергетики за поставленный уголь.

В целях стабилизации финансового положения организаций

угольной отрасли и повышения их инвестиционной привлекательности необходимо

усовершенствовать порядок реструктуризации кредиторской задолженности в бюджеты

и внебюджетные фонды в части увеличения срока погашения задолженности, списания

пени, сокращения взимаемых процентов за реструктуризацию с 5,5 до 2,5% годовых

(то есть исходя из действующей ставки рефинансирования).

Одновременно необходимо рассмотреть возможность

разработки механизмов снижения кредиторской задолженности по налогам и сборам,

а также в государственные внебюджетные фонды, основанных на списании суммы

задолженности, эквивалентной сумме инвестиций вкладываемых в основной капитал

за счет собственных средств.

Реализация такого механизма, по оценке специалистов,

должна в значительной степени расширить возможности предприятий отрасли по

инвестиционной деятельности, осуществляемой ими из собственных и привлеченных

средств.

Требуется разработать механизм погашения ранее

образовавшейся задолженности энергетиков за поставленный уголь, а также не

допустить перевода этих долгов в неликвидные энергетические активы при

реструктуризации электроэнергетики.

В связи с перепроизводством угольной продукции в ряде

угольных компаний необходимо осуществить переход от их бюджетного кредитования

и возмещения процентных ставок по инвестиционным кредитам на наращивание

объемов производства к бюджетным кредитам и субсидиям на стабилизацию

финансового положения.

2.

Сравнительный анализ рынка угля в россии с другими угледобывающими странами

мира

.1 Рынок

угля в России: спрос, предложение, ценообразование

Важнейшим фактором рыночных отношений, от которого

зависит формирование спроса на товары и услуги, является ценообразование.

Различаются две основные системы ценообразования:

рыночное, основанное на взаимодействии спроса и предложения, и централизованное

государственное, при котором цены назначаются государственными органами.

Для формирования и применения оптовых цен на

продукцию, товары и услуги Министерством экономики РФ утверждены методические

рекомендации, которые носят общий характер и не учитывают специфики отдельных

отраслей промышленности, в частности занимающихся добычей полезных ископаемых.

Особенность ценообразования на продукцию горнодобывающих предприятий

обусловлена тем, что деятельность таких предприятий связана с разработкой недр,

В горнодобывающих отраслях промышленности на процесс

ценообразования оказывают влияние как естественные факторы (горно-геологические

условия разработки месторождения, свойства полезных ископаемых, географическое

положение месторождения, климатические условия), так и производственные (способ

отработки полезного ископаемого, производственная мощность и уровень

технологической оснащенности горного предприятия).

Нужное значение при установлении рыночной цены на

продукцию горнодобывающих предприятий приобретают издержки, связанные с доставкой

продукции потребителям, причем уровень этих издержек в цене потребления

полезного ископаемого достигает 30 % и более.

Горнодобывающие предприятия, которые осуществляют свою

деятельность в более выгодных горно-геологических условиях, добывают полезные

ископаемые более высокого качества и находятся вблизи от потребителей, получают

дополнительный доход, не зависящий от производственной и предпринимательской

деятельности. Такой доход составляет дифференциальную горную ренту.

Дифференциальная горная рента может проявляться в

различных специфических формах, что обусловлено рядом факторов:

функционированием предприятий с различными горно-геологическими и

производственными условиями работы в рамках крупной компании; созданием равных

конкурентоспособных условий на топливном рынке для взаимозаменяемых видов

продукции; изменчивостью условий отработки месторождения полезного ископаемого.

Исходя из перечисленных факторов, выделяется полярная, межотраслевая и лаговая

рента.

С учетом дифференциальной горной ренты для

пользователей недр устанавливаются различные платежи и акцизы, что, в конечном

счете, отражается на уровне цены продукции горнодобывающего предприятия.

Существует вид ренты, который не зависит от

горно-геологических условий горного предприятия. Это абсолютная рента, которая

отражает платежи, взимаемые собственником недр (в России - государством) за

право добычи полезного ископаемого.

При разработке полезных ископаемых все большую

актуальность

приобретают экологические факторы, которые также

должны учитываться в процессе установления цен на продукцию торного

предприятия. Поэтому особое значение имеет специфический вид дифференциальной

горной ренты, не зависящей от горно-геологических

условий, - абсолютная рента.

Формирование цен на угольную продукцию в условиях

рыночных отношений представляет собой довольно сложный экономический процесс,

который можно разделить на несколько этапов:

ü классификация углей по маркам и

классам (в соответствии с действующими стандартами) для удобства и

объективности построения цен на них;

ü установление качественных показателей

по каждой марке и классу с целью правильного отражения в цене их

потребительских свойств и качества;

ü определение среднего уровня цен,

необходимого и достаточного для обеспечения нормальной производственно-финансовой

деятельности предприятия (с учетом простого воспроизводства);

ü построение цен по маркам и классам

угля с учетом их потребительских свойств и качества;

ü анализ цен по маркам, классам,

продуктам обогащения угля с точки зрения их конкурентоспособности;

ü корректировка фактических цен

производителей угольной продукции с целью повышения их конкурентоспособности на

топливных рынках.

По своему составу угли подразделяются на антрацит,

каменный и бурый. Для удобства классификации всю угольную продукцию, в свою

очередь, классифицируют по маркам и классам.

Классификация по маркам обусловлена различным

петрографическим и химическим составом углей и предопределяет наилучшее

направление их использования - на коксование, на энергетические или на

технологические цели. Отнесение угля к тому или иному классу зависит от его

крупности и позволяет, в частности, выбрать вид его сжигания - пылевидное,

слоевое, факельно-слоевое, в бытовых топках.

Коксующийся каменный уголь практически всех марок

находит применение, как для коксования, так и в энергетических целях. Однако

некоторые марки угля (например, "К", "Ж", "ОС" и

др.) являются дефицитными по добычи и условиям коксования.

Основными поставщиками каменного угля и антрацита в

России являются Кузнецкий и Донецкий (Восточный Донбасс) угольные бассейны,

продукция которых представлена широким спектром коксующихся и энергетических

марок угля. В Печорском угольном бассейне также ведется добыча энергетических и

коксующихся углей. Предприятия Восточно-Сибирского региона, а также Приморского

края и Якутии (кроме Нерюнгринского месторождения) поставляют в основном

энергетический уголь.

Как правило, все коксующиеся и часть энергетических

углей с целью улучшения их качества направляются на обогатительные фабрики,

выпускающие продукты обогащения. После обогащения углей получают угольные

концентраты, т. е. угли, различающиеся в зависимости от содержания золы. Для

коксующихся углей зольность не должна превышать 8-10 %; энергетические угли

после обогащения имеют более высокую зольность - 15-16 %. Продукты обогащения

представлены следующими марками: "Ж" - концентрат, "К" -

концентрат, "ОС" - концентрат, "КС" - концентрат,

"ГЖ" - концентрат, "Т" - концентрат, "Г" - концентрат,

"Д" - концентрат, "СС" - концентрат.

Следует отметить, что угли одинаковых марок и классов

в различных бассейнах и месторождениях, имеющих свои геологические особенности,

могут отличаться по своему качеству.

Оптовые цены на уголь и продукты обогащения являются

свободными, поэтому их уровень определяется самими производителями угольной

продукции. Оптовые цены на угольную редукцию устанавливаются франко-вагон

(судно) - станция порт, пристань отправления.

В связи с тем что угольная промышленность по сравнению

другими добывающими отраслями (газовой и нефтяной) имеет более высокие затраты

на добычу угля, для обеспечения сбыта продукции за счет снижения уровня цен

государство осуществляет бюджетное финансирование угольных предприятий в виде

дотаций. Объем дотаций складывается из суммы издержек по добыче угля,

покрывающей разницу между ценой и себестоимостью, капитальных вложений на

простое воспроизводство и затрат на содержание социальной сферы в случае, если

они отражаются в балансе угледобывающего предприятия. В процессе

реструктуризации угольной промышленности объем дотаций в последние годы заметно

снизился и составляет в настоящее время около 5 % от уровня средней цены, тогда

как в 1991 г. дотации достигали 80 % цены.

Начиная с 1991 г., и по 1998 г. включительно ежегодно

происходило снижение объемов добычи угля в пределах 4-12 % в год, и лишь в 1999

г. добыча увеличилась почти на 13 % (Приложение 2). В целом за 1990-2000 гг.

этот показатель снизился на 155 млн. т (на 40,2 %). Цены на угольную продукцию

за этот же период возросли в среднем в 16,6 тыс. раз; резкий скачок цен

отмечался в 1992 г. (табл. 1). Это и понятно, так как с 1 января 1992 г. были

введены свободные цены на большинство видов промышленной продукции и

потребительских товаров, и угольная промышленность отреагировала на это

адекватным образом - был разработан новый прейскурант цен. С 1 июля 1993 г.

произошло "освобождение" цен на уголь, и государство больше не могло

сдерживать их рост. Скорее наоборот, стремясь сократить объем средств

государственных дотаций, выделяемых угольной отрасли, оно стимулировало повышение

цен на угольную продукцию. Поэтому наиболее резкий скачок цен наблюдался в

период 1994-1996 гг. В 1998 г. в целом по отрасли уровень цен несколько

снизился, однако с 1999 г. вновь отмечается их рост.

Данную ситуацию наглядно раскрывает диаграмма, показанная

на рис. 3 из которой видно, как график изменения цены устремлен резко вверх, а

график, характеризующий добычу угля, направлен вниз.

Таблица 1. Динамика цен и товарной добычи угля за 1990-2000

гг..

|

Год

|

Добыча, млн.т.

|

Цена, руб/т

|

|

1990

|

386

|

13

|

|

1991

|

345

|

25

|

|

1992

|

328

|

79,4

|

|

1993

|

297

|

58

|

|

1994

|

271

|

23,5

|

|

1995

|

263

|

80,2

|

|

1996

|

255

|

124,8

|

|

1997

|

244

|

138,4

|

|

1998

|

232

|

132,4

|

|

1999

|

249

|

174,8

|

|

2000

|

258

|

216

|

Рис.

3. Динамика цен и товарной добычи угля

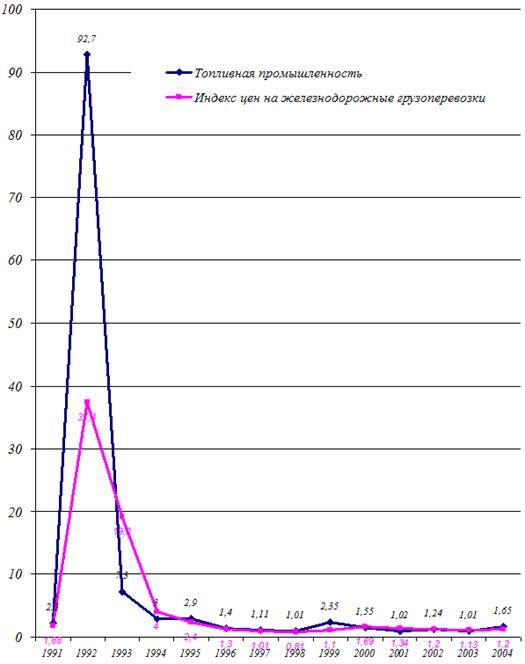

В приложении 3 графически представлены темпы роста цен на продукцию

топливной промышленности и индекса цен на железнодорожные грузоперевозки. Из

графика ясно видно, что цены имеют одинаковую динамику, т.е. когда

увеличивается расценка за перевозки, растет и цена на топливо. Хотя железная

дорога является не единственным фактором, влияющим на изменение цены на уголь,

все же зависимость очевидна. Как уже отмечалось ранее, резкий скачок цен

произошел в 1992 году, как на уголь, так и на железнодорожные перевозки. В

последующие периоды рост цен происходил плавно, можно даже сказать, что на

графике наблюдается почти линейная зависимость.

.1.1

Основные угольные бассейны России

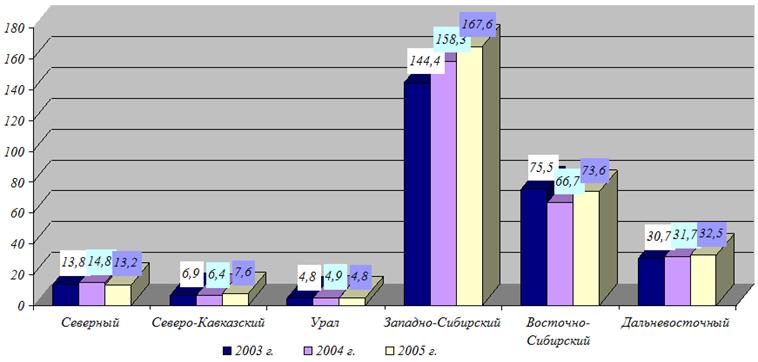

Основные угольные бассейны России: Кузнецкий, Канско-Ачинский, Восточная

Сибирь, Дальний Восток, Печорский бассейн, российский Донбасс. Динамика добычи

угля по основным бассейнам представлена на рис.4, по основным экономическим

районам на рис.5. как видно из графика лидирующее положение по добычи угля

занимает Кузбасс (почти в 10 раз больше добычи на Печорском, в 25 раз - Донбасс

и в 5 раз больше, чем в Канско-Аченском бассейнах), на втором месте

Канско-Ачинский бассейн, на третьем - Печорский бассейн и на последнем месте -

Донбасс.

Кузбасс. Угольные предприятия Кузнецкого бассейна поставляют на рынок

страны до 80% коксующихся и до 50% энергетических углей. Балансовые запасы угля

в Кузбассе оцениваются в 57 млрд. т, что составляет 59% от запасов каменных

углей России. Кузбасс - это ведущий угольный регион страны, где добыча угля

началась несколько сотен лет назад. Общее количество шахт и разрезов

составляет 130 единиц, из них ведут добычу 89 (52 шахты и 37 разрезов), на

1.01.2005 в различной стадии ликвидации находится 45 шахт и один угольный

разрез, одна шахтостроительная организация и одна обогатительная фабрика.

Построены и введены в эксплуатацию с 1999 г. 15 шахт и 16 разрезов общей

проектной мощностью 44 млн. т угля в год.

По итогам 2005г. угольщики Кузнецкого бассейна достигли небывалого в

истории бассейна объема угледобычи - 167,2 млн.т., ранее рекордным годом для

Кузбасса был 1998г., когда шахтерами было добыто 159 млн. т угля (рис.4.).

Рис.

4. Добыча угля по основным бассейнам 2004-2005 гг., млн. т

Канско-Ачинский бассейн (КАТЭК). Расположенный в основном в Красноярском

крае и частично в Кемеровской области, этот Центрально-Сибирский бассейн

обладает крупными запасами бурого угля, залегающими на небольшой глубине.

Добыча ведется на 6 разрезах суммарной производственной мощностью 42,7 млн. т.

По итогам 2005г. объем угледобычи составил - 36,5 млн.т. Основными

потребителями являются электростанции.

Восточная Сибирь. Кроме Канско-Ачинского буроугольного бассейна,

Восточная Сибирь представлена угледобывающими предприятиями в республиках

Хакасия, Бурятия, Тыва, в Иркутской и Читинской областях. Добыча угля в 2005

году по этим регионам составила 73,6 млн. т и велась на 24 разрезах и 2 шахтах.

В регионе добываются только энергетические угли, в основном бурые, основными

потребителями которых являются электростанции, в том числе дальневосточные.

Дальний Восток. Добыча угля по итогам 2005 года составила 32,5 млн. т или

10,8% от общей добычи по России. Общее количество шахт и разрезов составляет 64

единицы. Производственные мощности угледобывающих предприятий рассчитаны на

годовую добычу 33.9 млн. т угля. Добыча ведется на 64 предприятиях. В стадии

ликвидации находится 40 предприятий.

Рис.

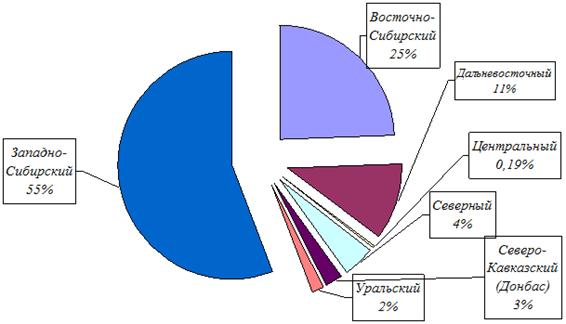

5. Доля основных угледобывающих районов в добыче угля в 2005 г.

Для регионов Дальнего Востока уголь в структуре котельно-печного топлива

достигает 67%. Основные объемы потребления приходятся на Приморский и

Хабаровский края. Топливно-энергетический баланс региона в большой степени

формируется за счет дальнепривозных углей (более 10 млн.т).

Печорский бассейн. В регионе, расположенном большей частью за полярным

кругом, добывается как энергетический, так и коксующийся уголь. Добыча угля по

итогам 2005 года составила 13 млн. т, в том числе для коксования 8,8 млн. т.

Производственная мощность угледобывающих предприятий - 20,35 млн. т в год.

В структуре поставок печорских углей 40,8% приходится на металлургические

предприятия, 24,1% - на тепловые электростанции, 7,9% - на коммунально-бытовые

нужды и 5,1% - на экспорт.

Донбасс. По итогам 2005 г. Угольщиками российского Донбасса увеличили

объемы угледобычи почти на 20% по сравнению с 2004 г., добыча составила 7,7

млн. т Шахты бассейна отличаются большой глубиной и сложными горногеологическими

условиями залегания пластов. В настоящее время добычу угля в бассейне ведут 15

угледобывающих предприятий.

Рынками сбыта добываемого угля являются районы Северного Кавказа. Нижнего

Поволжья и Центра России. В структуре внутренних поставок 53% направляется на

электростанции, 22% - в коммунально-бытовой сектор, населению и АПК.

Как видно из рис.5 по данным 2005 года больше половины всего добытого

угля приходится на Западно-Сибирский район - 55%, на втором месте

Восточно-Сибирский район - 25%, далее идет Дальневосточный - 11%, Северный - 4

%, Северо-Кавказский (Донбасс) - 3%, Уральский имеет 2% общего объема и,

наконец, на долю Центрального района приходится менее 1 % (0,19%).

Рис.

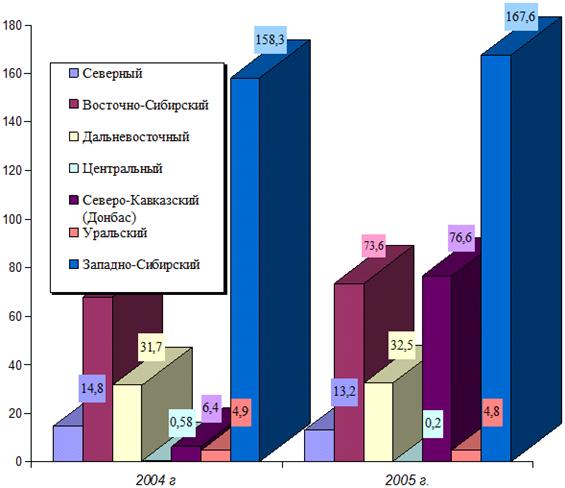

6. Динамика добычи угля по основным угледобывающим экономическим районам в

2004- 2005 гг.

Динамика

добычи угля по основным угледобывающим районам представлена на рис.6, а также в

приложении 4 данной работы. Как видно из графика лидирующее положение по добыче

угля занимает Западно-Сибирский район, что уже отмечалось ранее.

2.1.2

Основные показатели работы крупных угольных компаний Кузбасса

Таблица 2. Основные показатели работы угольных компаний

Кузбасса в 2004 году

|

Наименование предприятия

|

Добыча тыс.т

|

Отпускная цена 1 т, руб

|

Себестоимость 1 т, руб.

|

Прибыль, убыток 1 т

|

|

Кузбассразрезуголь

|

39366,6

|

362,21

|

340,06

|

22,15

|

|

Кузбассуголь

|

4001,9

|

579,97

|

509,12

|

70,85

|

|

Сибирь-уголь

|

2316,3

|

390,94

|

343,18

|

47,76

|

|

ОАО филиал СУЭК

|

21050,1

|

389,81

|

302,69

|

87,12

|

|

Прокопьевскуголь

|

5040,6

|

928,81

|

727,36

|

201,45

|

|

РОСА Кузбасс

|

3522,6

|

318

|

276,01

|

41,99

|

|

Южкузбассуголь

|

18107,4

|

757,91

|

429,95

|

327,96

|

|

Южный Кузбасс

|

15643,2

|

445,16

|

368,77

|

76,39

|

|

Холдинг Сибуглемет

|

11251,8

|

486,40

|

294,72

|

191,68

|

|

Итого по Кузбассу

|

157890

|

492,62

|

376,8

|

115,82

|

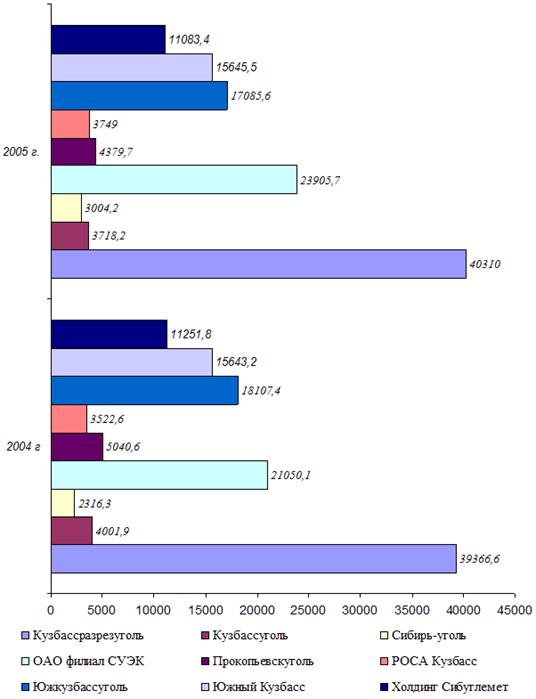

Динамика добычи угля крупных угольных компаний Кузбасса графически

представлена в приложении 5 данной работы.

Лучшие показатели по добыче угля у объединения Кузбассразрезуголь,

однако, если говорить о цене, то наиболее высокая она по компании

Прокопьевскуголь (табл.2 и 3). Несмотря на высокую цену данная компания

вынуждена была продавать уголь себе в убыток, потому как цена ниже

себестоимости на 144,12 руб. Причиной тому может быть проведение монтажных

работ на предприятии в этот период, таких как монтаж лавы, конвейеров и т.д., т.е.

ведение таких работ, которые несут за собой затраты (заработная плата,

материалы, оборудование, проведение горных выработок и т.д.), но при этом

добыча угля практически не ведется.

Таблица 3. Основные показатели работы угольных компаний

Кузбасса в 2005 году

|

Наименование предприятия

|

Добыча тыс.т

|

Отпускная цена 1 т, руб

|

Себестоимость 1 т, руб.

|

Прибыль, убыток 1 т

|

|

Кузбассразрезуголь

|

40310

|

492,82

|

429,22

|

63,6

|

|

Кузбассуголь

|

3718,2

|

994,45

|

662,03

|

332,42

|

|

Сибирь-уголь

|

3004,2

|

503,75

|

531,42

|

-27,68

|

|

ОАО филиал СУЭК

|

23905,7

|

451,99

|

323,63

|

128,36

|

|

Прокопьевскуголь

|

4379,7

|

1030,88

|

-144,12

|

|

РОСА Кузбасс

|

3749

|

388

|

410,71

|

-22,71

|

|

Южкузбассуголь

|

17085,6

|

1080,4

|

608,82

|

471,58

|

|

Южный Кузбасс

|

15645,5

|

626,46

|

468,24

|

158,22

|

|

Холдинг Сибуглемет

|

11083,4

|

684,5

|

374,22

|

310,28

|

|

Итого по Кузбассу

|

162773,3

|

634,76

|

478,22

|

156,54

|

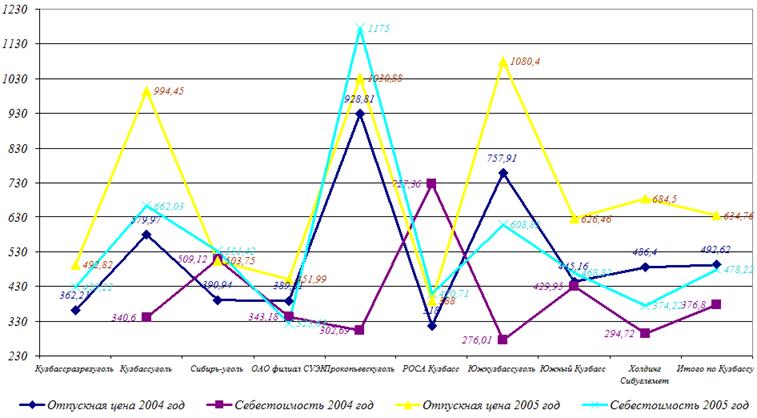

Не в убыток себе проводила работу по добычи угля как в 2004 году, так и в

2005 году компания Южкузбассуголь. У компании самая большая разница между

отпускной ценой и себестоимостью 1 т. угля (327,96 руб. в 2004 г. и 471,58 руб.

в 2005 г.). Рейтинг по значению отпускной цены и себестоимости добычи угля

крупных угольных компаний Кузбасса графически представлен в приложении 6 данной

работы.

.2

Конкуренция на внутреннем рынке угля в России и его структура

.2.1 Рынок

коксующихся углей

Ситуация на внутреннем рынке коксующихся углей России характеризуется

следующими основными тенденциями:

ü ростом спроса на коксующийся уголь со стороны

металлургических комбинатов и коксохимических производств в связи с

благоприятной - конъюнктурой на мировом рынке стали и кокса;

ü ухудшением качества шихты практически всех коксохимических

производств в связи с дефицитом коксующихся углей особо ценных марок.

Процессы, протекающие на мировом рынке коксующихся углей, отражаются и на

российских производителях и потребителях угля для коксования и существенным

образом сказываются на тенденциях и закономерностях их развития. Потребление

коксующегося угля в России (в пересчете на концентрат) в 2003 г. составило 44,1

млн. т. По сравнению с предыдущим годом оно увеличилось на 4,5 млн. т (на 10

%), что обусловлено благоприятной для российских металлургов конъюнктурой

мировых рынков стали.

В настоящее время рынок коксующегося угля России представлен продукцией

четырех бассейнов. Кузнецкий бассейн обеспечивает более 80 % добычи

коксующегося угля и практически определяет характер отечественной сырьевой базы

для коксования. В бассейне сосредоточена добыча угля практически всех марок,

требуемых для коксования. Печорский бассейн представлен на рынке углями марки Ж

и обеспечивает до 70 % потребности внутреннего рынка в этом топливе. В

Южно-Якутском бассейне добывается уголь марки К, однако практически весь этот

уголь направляется на экспорт. Донецкий бассейн занимает в общем объеме добычи

угля для коксования менее 1 %. Уголь марки К этого бассейна отличается

повышенным содержанием серы и на внутреннем рынке спросом не пользуется.

Максимальная добыча угля для коксования была в 2004 году - 75,1 млн.т. В

2005 году добыча составила 69,9 млн.т., что ниже показателей 2004 года на 5,2

млн.т. За последние десять лет добыча коксующегося угля в России возросла на

7,2 млн. т, или на 11,6 % (Приложение 7). Однако указанный рост сопровождался

существенным изменением марочной структуры добычи в худшую сторону. Основной прирост

добычи достигнут за счет марки ГЖ (+8,6 млн. т, или почти в 2 раза) и

слабоспекающихся низкометаморфизированных углей марок КС и КСН (+6,5 млн. т,

или в 1,9 раза). В то же время на 6,6 млн. т (30 %) снизилась добыча углей

марки Ж, на 2,3 млн. т (23 %) - марки К. Таким образом, участие углей ценных

спекающихся марок в общем объеме добычи снизилось с 78,3 до 74,1 %.

Рис.

7. Марочная структура добычи коксующихся углей в России 1993г.

В результате изменений в структуре добычи коксующихся углей шихта

практически всех коксохимических производств в России в настоящее время

существенно отклоняется от оптимальной в худшую сторону. Присутствие углей

ценных марок в шихте снизилось с 79 % в 1993 г. (рис.7) до 69 % в 2003 г. по сравнению

с 80 % (рис.8) в оптимальной шихте. Причины этого - снижение добычи коксующихся

углей ценных марок; сокращение импорта марок К и КЖ из Казахстана; рост

экспорта коксующихся углей из России.

Рис.

8. Марочная структура добычи коксующихся углей в России 2003г.

Если дефицит угля марки Ж может быть частично преодолен за счет

наращивания добычи угля марки ГЖ, то дефицит угля марок К, КО, ОС не может

покрываться углями других марок. Используемое в настоящее время частичное

замещение коксовых спекающихся марок (К, КО, ОС) газовожирными углями приводит

к снижению механической прочности кокса и не позволяет коксохимическим

предприятиям России выпускать продукцию, удовлетворяющую международным

стандартам качества.

Следует отметить, что приведенные данные характеризуют общую структуру

концентратов, используемых на российских коксохимических заводах (КХЗ). Однако

в условиях концентрации капитала на угольном рынке это положение еще более

усугубляется. Ведущие металлургические компании России приобрели в

собственность практически все эффективные предприятия, на которых добываются

угли дефицитных и особо ценных марок. При этом они решили сразу две задачи:

обеспечили себя сырьем и монополизировали рынок, лишив своих конкурентов сырьевой

базы. Как видно из диаграммы на рис.7 - 64% коксующихся углей в России

принадлежит углеметаллургическим холдингам, 8 % оставшегося угля идет на

экспорт и 28% используется на собственные нужды.

Дефицит коксующегося угля на свободном рынке приводит к резкому росту цен

на концентраты ценных марок. Однако высокие цены на стальной прокат сделали

отечественные металлургические заводы нечувствительными к росту цен на

коксующийся уголь. Благоприятная конъюнктура мирового рынка стали позволяет

коксохимическим производствам допускать осознанный перерасход кокса, за счет

чего они и компенсируют недостаток коксующихся углей ценных марок. Вместе с тем

этот резерв "нечувствительности" может быстро исчезнуть в связи с

ростом цен на угли для коксования или при снижении цен на сталь. Поэтому

вопросы обеспечения собственных КХЗ сырьем с оптимальной марочной структурой

сегодня актуальны для металлургов как никогда.

Рис.

9. Структура коксующихся углей в России по принадлежности к углеметаллургическим

холдингам

До недавнего времени дефицит российского угля марки К частично

компенсировался поставками карагандинского угля марок К и КЖ. Однако, учитывая

заинтересованность собственника карагандинских шахт - компании

"Испат-Кармет" - в развитии собственных коксохимических производств,

в ближайшей перспективе можно ожидать полного прекращения импорта коксующихся

углей из Казахстана. Преодолеть дефицит коксующихся углей особо ценных марок за

счет наращивания добычи на действующих угледобывающих предприятиях России на

сегодняшний день также невозможно. Использование производственного потенциала

по добыче угля марок К и КО составляет 90 %, марки Ж - 96 % (рис.9).

С учетом того, что средняя обеспеченность шахт запасами коксующихся углей

в настоящее время составляет не более 13 лет (оценка Минэнерго РФ в 2003 г.), а

отработка запасов углей особо ценных для коксования марок осуществляется

опережающими темпами, без принятия срочных мер дефицит ценных марок будет

только усиливаться. В частности, дефицит добычи угля марки Ж в перспективе до

2010 г. оценивается в размере 5-7 млн. т (без ввода новых крупных

месторождений).

Возможными путями преодоления дефицита могут быть совершенствование

коксохимического производства России со снижением расхода кокса и развитием

технологии пылеугольного вдувания (РС 1), а также освоение новых месторождений

коксующихся углей, расположенных в труднодоступных районах страны. Реализация

первого направления маловероятна по причине высокой капитало- и наукоемкости

требуемых преобразований. Скорее всего, данная проблема должна решаться за счет

освоения новых месторождений.

Добычу угля марки К возможно увеличить к 2010 г. на строящихся шахтах

"Распадская-К", "Конюхтинская", "Томусинская" и

"Денисовская", Значительный прирост добычи коксующихся углей марки Ж

возможен за счет освоения Эльгинского месторождения в Якутии и Элегетского

месторождения в Республике Тыва. При этом проблема дефицита угля марки Ж может

быть полностью снята за счет полномасштабного освоения даже одного из указанных

месторождений. Востребованность углей указанных месторождений на внутреннем

рынке во многом зависит от того, чей уголь поступит на коксохимические

предприятия России раньше.

В целом тенденции развития внутреннего рынка коксующихся углей

представляются следующим образом:

сохранение дефицита коксующихся углей ценных марок на обозримую

перспективу;

отсутствие существенных резервов для прироста в традиционных районах

добычи коксующегося угля (Печорский, Кузнецкий, Южно-Якутский бассейны);

выравнивание внутренних (для условий свободного рынка) и экспортных цен

на коксующийся уголь;

увеличение спроса на коксующийся уголь даже при снижении производства

стали в связи с благоприятной конъюнктурой экспорта металлургического кокса;

стремление металлургических и коксохимических производств к созданию

собственной сырьевой базы путем покупки и строительства новых шахт и разрезов.

Таким образом, ситуация на внутреннем и внешнем рынках коксующихся углей

при всей своей неоднозначности весьма благоприятна для появления новых крупных

производителей, особенно если предлагаемая ими продукция отличается высоким

качеством.

.2.2 Рынок

энергетических углей

В России больший объем добычи, так же как и запасов приходится на

энергетический уголь (Приложение 7). В 2005 году энергетических углей было

добыто 230 млн.т., тогда как для коксования всего 69,9 млн.т., разница

составила 160,1 млн.т. или 229 %. Доля энергетического угля в общей добыче

составляет 76,7 %. Рост объемов производства в отрасли достигнут в основном за

счет увеличения экспортных поставок. В 2005 г. цены на энергетический уголь

снизились почти на треть, при этом Федеральная служба по тарифам устанавливает

повышенные тарифы на перевозку угля и планирует дальнейшее их повышение.

Соответствующий рост цен на российский уголь для конечного потребителя резко

ограничивает рынки сбыта российского угля, что наносит серьезный ущерб не

только угольным компаниям, но и всей экономике страны.

Положения Энергетической стратегии России не реализуются в части

увеличения доли угля в топливном балансе страны, и, прежде всего по причине

неконкурентоспособности угольной продукции из-за низких устанавливаемых цен на

газ, используемый электростанциями России.

Объем доступных угольных запасов и резервов обеспечивает потенциал

надежного долгосрочного развития электроэнергетики. Только резервов сибирского

угля в объеме более 100 млрд. т хватит не менее чем на 800 лет надежного

обеспечения потребностей энергетики.

Необходимо особо подчеркнуть хорошие экологические характеристики ряда

марок углей, добываемых в России. Например, зольность ирша-бородинских углей в

Красноярском крае составляет всего 6%, а содержание серы не превышает 0,2%. Это

соответствует тем требованиям, которые только недавно начали предъявлять к

сжиганию угля на электростанциях в своих странах правительства

западноевропейских государств. Определенный спрос со стороны Великобритании и

США существует на низкосернистые угли ряда шахт Кузбасса. А уголь Тугнуйского

разреза в Бурятии выделяется низким содержанием азота.

В 2004г. цена на российский уголь возросла почти на 50%, Это сделало

экспорт экономически целесообразным, несмотря на огромные расстояния до портов,

и позволило российским компаниям занять прочные позиции на таких важных рынках,

как Великобритания, Скандинавия, Япония и ряд других.

Еще один важный фактор - рост спроса на уголь со стороны предприятий

металлургической промышленности, причем в первую очередь в России.

Благодаря высоким экспортным ценам и активным действиям российских

угольщиков, Россия увеличила свою долю на мировом угольном рынке с 8% в 2002г.

до 12% в настоящее время и заняла третье место по объемам продаж

энергетического угля на международном рынке и стала играть на нем важную роль.

Однако начавшееся в конце 2004г. падение мировых цен на энергетический

уголь привело к критическому сокращению маржи российского экспорта через все

основные порты.

Сейчас только транспортные затраты российских угольщиков (25-29дол. США

на т) равны полной себестоимости угля у производителей из других стран, включая

расходы на добычу, обогащение, транспортировку до порта погрузки и роялти. В

этих условиях мы объективно оказываемся неконкурентоспособными на большинстве

основных рынков.

В новых ценовых условиях основной объем российского экспорта

энергетического угля становится проблематичным. Поэтому для российских угольных

компаний вновь возрастает значение внутреннего рынка. Большая часть

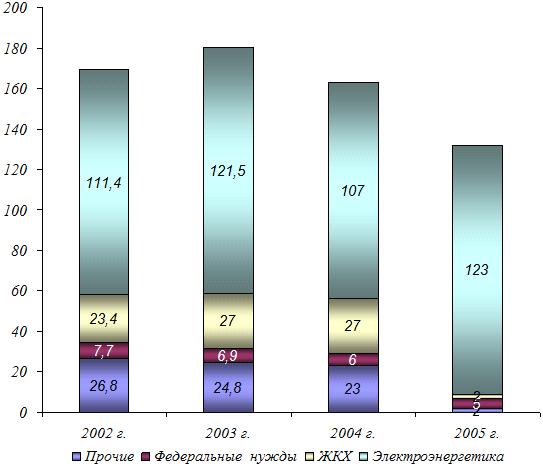

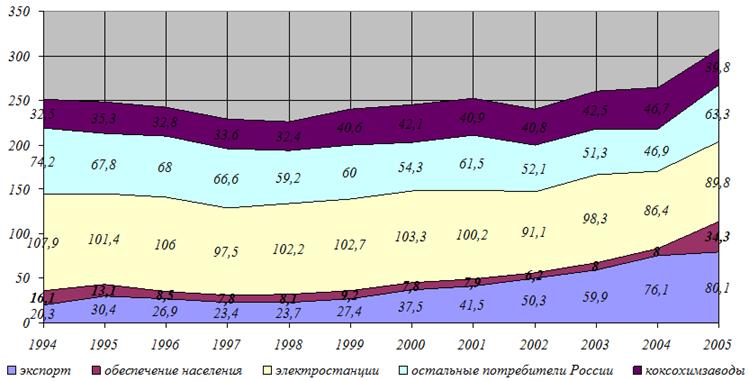

энергетического угля приходится на нужды электроэнергетики, а именно в

2002-2004 гг. - в среднем 66 %, в 2005 г. доля потребления выросла до 93,26%,

увеличение составило 27,26,% (рис.10).

Рис.

10. Динамика и структура отраслевого потребления энергетического угля в России,

млн. т

Еще

несколько лет назад, когда принималась нынешняя редакция "Энергетической

стратегии России", перспективы потребления угля в нашей стране казались

весьма радужными. Предполагалось, что доля угля в производстве энергии

возрастет с 17 до 43 %. Однако в реальности не происходит никаких подвижек в

сторону вытеснения газа. Доля угля, напротив, снизилась до 16%. Причем в

европейской части России она еще меньше - около 5,5%. (рис. 11)

Рис.

11. Структура топливного баланса ТЭС России

Если

изменения в структуре мощностей электроэнергетики не произойдет, то в ближайшие

пять лет трудно ожидать заметного роста спроса на уголь. Некоторое возможное

увеличение загрузки угольных станций вследствие общего роста спроса на

электроэнергию будет явно компенсировано падением потребления угля в

коммунально-бытовом секторе (за счет газификации населенных пунктов и малой

энергетики).

Таким

образом, если ничего не предпринимать, объем потребления угля в России

останется на существующем уровне, и компенсировать падение экспортных продаж

угольщики не смогут.

Проблема топлива в энергетической отрасли России стоит

очень остро, особенно сегодня, когда явно наблюдается значительный рост

электропотребления. По оценкам экспертов, к 2025 году оно возрастёт почти на

60%. На фоне растущих цен на нефть и газ, стремительного сокращения их запасов

вполне логичным и стратегически верным путём решения данной проблемы является

развитие теплоэлектростанций, работающих на угле.

Теоретически увеличение цены на природный газ может

привести к конкурентоспособности энергетического угля на внутреннем рынке за

счет увеличения потребительского спроса и объемов добычи. Если цены на уголь

будут расти быстрее регулируемых цен на газ, предусмотренные Энергетической

стратегией России вытеснение газа углем из топливно-энергетического баланса

может не произойти. По прогнозам специалистов, мир находится на пороге

массового перехода с газа на уголь в качестве топлива для электростанций. В

последнее время в странах Европы и США мы уже наблюдаем устойчивую тенденцию

увеличения доли угля в качестве предпочтительного топлива для электростанций.

За минувшее десятилетие 85 % каменного и практически весь бурый уголь в странах

Европейского региона потребляется в энергетических целях. Производство

электроэнергии на базе угля составляет в Польше около 95 %, в США - 52%, в ЮАР

- более 90%, в Австралии - около 80 %. Даже в Японии, где нет своего угля,

около 30 % ТЭС - угольные. Удельный вес угля в производстве электроэнергии в

России остается одним из самых низких в мире -19 % против 39. И это притом, что

Российская Федерация обладает значительными разведанными (201,1 млрд. т) и

прогнозными (4450,7 млрд. т) ресурсами углей разнообразного состава и качества,

составляющими соответственно 12 и 30 % общего их количества в мире.

В целом по России доля энергетических углей во всей добыче "черного

золота" больше, почти в два раза, чем коксующихся (Приложение 6), однако,

как уже отмечалось ранее, спрос на него не столь велик, как хотелось бы.

В настоящий момент доля угля составляет 17% в энергетике России. По

мнению губернатора Кемеровской области Амана Тулеева, эта цифра должна

существенно вырасти, в связи с рисками, связанными с другими видами топлива,

например газом. Сейчас 27 электростанций в стране работают на газе перевод их

на уголь позволит сэкономить до 6 миллиардов долларов для бюджета России за

счет того, что газ вместо ТЭЦ будет отправляться на экспорт, предлагает

кемеровский губернатор. По его словам, эта мера позволит угольщикам продавать

дополнительно 30 млн.т. угля в год. Чтобы получить столь ощутимую прибавку,

угольные компании Кузбасса даже готовы, по словам Тулеева, вложить в такой

проект свои деньги. Это предложение не вызвало особенного энтузиазма у министра

промышленности и топливной энергетики Виктора Христенко. Электричество и тепло,

полученные на газовых станциях обходятся дешевле, отметил он, а если еще и

провести их модернизацию, то эффективность может быть увеличена еще больше.

.2.3

Методы оценки конкурентоспособности угольной продукции на внутренних топливных

рынках

В условиях рынка потребители топлива стремятся

использовать наиболее дешевые, высококачественные и экологически чистые

ресурсы, поэтому непременным условием функционирования топливного рынка

является конкурентоспособность представленной на нем продукции.

Оценка сегодняшнего состояния угольной промышленности

свидетельствует о том, что позиции угля на внутреннем рынке топливных ресурсов

резко пошатнулись. Это вызвано в первую очередь низкой конкурентоспособностью

угледобывающих предприятий и выпускаемой ими продукции. Особенно это относится

к энергетическому углю, который долгие десятилетия являлся главным

энергоносителем среди альтернативных видов топлива, а сейчас вытесняется с

топливно-энергетического рынка природным газом - более эффективным для

потребителей с ценовых и экологических позиций.

Поэтому необходимо найти эффективные методы,

позволяющие повысить конкурентоспособность угольной продукции, и в первую