Управления лизинговыми операциями предприятия

Введение

лизинг финансовый управление

В связи со значительным моральным и физическим износом

основных фондов одной из приоритетных задач российских предприятий в

современных условиях является привлечение инвестиций для их обновления.

Финансовых средств, привлекаемых по традиционным источникам инвестиций,

недостаточно. В результате этого появляется потребность во внедрении новых форм

финансирования, которые позволяют привлекать долгосрочные инвестиции.

Одним из инструментов, способствующих интенсификации инвестиционного

процесса является лизинг, получивший широкое применение в мировой практике и

объединяющий все элементы внешнеторговых, кредитных и инвестиционных операций.

Теоретические и методологические основы лизинга рассмотрены в

трудах таких западных экономистов как Р. Грант, Т. Кларк, Г. Роузен и др.

Изучением особенностей развития лизинга в России занимаются отечественные

учёные Агафонова М.Н., Газман В.Д., Горемыкин В.А., Добрынина С.А., Ковынев

С.Л., Кокурин А.В., Лещенко М.И., Никандрова Л.Ю., Пантелеева Е.Л., Щербакова

Е.Б. и др.

Вместе с тем, методические и организационные аспекты

совершенствования механизма управления лизинговыми операциями российских

предприятий исследованы в трудах отечественных ученых пока недостаточно. Этим

обусловлена актуальность выбранной темы исследования. Указанная актуальность

определила цель дипломной работы, ее задачи, объект и предмет исследования.

Цель данной работы состоит в изучении особенностей управления

лизинговыми операциями предприятия.

Для реализации данной цели были поставлены следующие задачи:

- изучить понятие и правовую основу лизинга;

проанализировать виды лизинга и их особенности;

охарактеризовать системный подход к управлению лизинговыми

операциями;

дать оценка финансового состояния исследуемой организации;

провести анализ лизинговых операций организации.

Объектом данного исследования является ООО «Барнаульский

пивоваренный завод» (ООО «БПЗ»), а его предметом - лизинговые операции, как

метод финансирования инвестиций.

В работе использованы следующие методы исследования: анализа

литературы и нормативно-правовой документации по теме работы, изучение и

обобщение отечественной и зарубежной практики, сравнение, классификация и

другие.

Информационную базу исследования составили

нормативно-правовая база РФ, труды авторов, касающиеся тематики работы, а также

финансовая отчётность рассматриваемой организации.

Структурно работа состоит из двух глав. В первой главе

рассмотрены теоретические аспекты управления лизинговыми операциями

предприятия. Вторая глава содержит анализ финансового положения объекта

исследования и его лизинговых операций.

Практическая значимость исследования заключается в

возможности использования полученных выводов и практических рекомендаций

широким кругом крупных, средних и малых предприятий, в процессе разработки

инвестиционной стратегии и выборе лизинга в качестве формы финансирования для

ее выполнения.

1.

Теоретические аспекты управления лизинговыми операциями предприятия

1.1

Понятие и правовая основа лизинга

Понятие лизинга (англ. leasing от англ. to lease - сдать в аренду) как

финансового инструмента инвестирования в производство появилось в 60-х гг. XX в., хотя сам лизинг как

услуга формировался веками и начинался с обыкновенной аренды еще в древних

государствах Ближнего Востока.

Лизинг играет существенную роль в росте объемов производства

товаров и услуг, увеличении инвестиций и соответственно - обеспечении

устойчивого развития экономики страны. В условиях высокого уровня изношенности

основных фондов с помощью лизинга возможно запустить в России процесс

масштабной модернизации экономики. В мировой практике именно лизинг является

одним из важнейших источников финансирования обновления и расширения основных

фондов.

Сложившаяся в России практика лизинга ничем не отличается от

стандартов, принятых во всем мире. Наше законодательство о финансовой аренде

соответствует Конвенции УНИДРУА о международном финансовом лизинге, к которой

Россия присоединилась в 1998 г. [5]

В российских нормативных и научных источниках лизинг

характеризуют, как правило, в двух аспектах - правовом и экономическом. С

правовой точки зрения Гражданский кодекс РФ [1] (далее - ГК РФ) относит лизинг

к институту аренды, трактуя его как финансовую аренду, и предусматривает

обязательную трехстороннюю конструкцию лизинговой сделки: лизингодатель -

продавец - лизингополучатель: «По договору финансовой аренды (договору лизинга)

арендодатель обязуется приобрести в собственность указанное арендатором

имущество у определенного им продавца и предоставить арендатору это имущество

за плату во временное владение и пользование для предпринимательских целей»

(ст. 665 ГК РФ) [1]. Лизинг - особая, самостоятельная разновидность

обязательств по передаче имущества в пользование. В соответствии с ним, как

правило, оформляются отношения по долгосрочной аренде различного дорогостоящего

оборудования. Однако в отличие от обычной аренды он предполагает участие в

данных отношениях не только арендодателя и арендатора, но и третьей стороны -

изготовителя (поставщика) оборудования, с которым они могут вступать в

непосредственные хозяйственные правоотношения.

Отношения, возникающие по поводу финансовой аренды,

регулируются нормами ГК РФ, а также нормами специального Федерального закона от

29 октября 1998 г. №164-ФЗ (ред. от 08.05.2010) «О финансовой аренде (лизинге)»

(далее - Закон о лизинге) [2] и многочисленными подзаконными нормативными

актами. Лизинг в соответствии со ст. 2 Закона о лизинге - совокупность

экономических и правовых отношений, возникающих в связи с реализацией договора

лизинга, в том числе приобретением предмета лизинга. Лизинговая деятельность по

Закону о лизинге является инвестиционной. Она предусматривает приобретение

имущества (любые непотребляемые вещи за отдельным исключением, которые могут

использоваться для предпринимательской деятельности) и передачу его в лизинг

(финансовую аренду) [2].

В системе экономических отношений хозяйствующих субъектов не

существует единого понимания сущности, содержания и функций экономического

лизинга. Это связано со сложностью и динамичностью лизинговых отношений и

многообразием подходов к их исследованию и пониманию. Лизинг рассматривается

как форма экономических отношений, которая представляет собой целую

совокупность хозяйственных операций: купля-продажа, аренда, заем, поручение,

гарантия; как специфическая форма финансирования вложений в основные фонды при

посредничестве специализированной (лизинговой) компании; как долгосрочная

аренда машин, оборудования; как способ реализации отношений собственности,

характеризующий определенное состояние производительных сил и производственных

отношений [9, с. 41].

Закон о лизинге в ст. 3 [2] конкретизирует, что предметом

лизинга могут быть любые непотребляемые вещи, в том числе здания, сооружения,

оборудование, транспортные средства и другое движимое и недвижимое имущество,

которое может использоваться для предпринимательской деятельности, то есть виды

имущества, которые образуют основные средства производства, а также

имущественные комплексы, но без оборотных средств (сырья, материалов,

продукции).

Следует иметь в виду, что объектом лизинга является как

новое, так и бывшее в употреблении имущество, то есть обращающееся на вторичном

рынке средств производства. Если объектом лизинга является недвижимое

имущество, в договоре лизинга предусматривается передача лизингополучателю права

той части земельного участка, которая занята этой недвижимостью и необходима

для ее использования.

Субъектами лизинга являются:

собственник имущества (лизингодатель) - лицо, которое

специально приобретает имущество для сдачи его во временное пользование;

пользователь имущества (лизингополучатель) - лицо, получающее

имущество во временное пользование;

продавец (поставщик, изготовитель) имущества.

При сопоставлении лизинга с другими правовыми конструкциями и

экономическими понятиями различные авторы находят в них много общего. Это

служит основанием рассматривать лизинг как разновидность какой-либо из

конструкций. Тем не менее, лизинг как экономическая категория имеет собственное

содержание и формы его реализации [3, с. 17-19].

Большинство ученых признают родственность лизинга и аренды.

Однако лизинг как финансовая аренда по сравнению с простой арендой осложнен в

рамках одной сделки дополнительным элементом - фигурой продавца арендуемого

имущества. Поэтому, наряду с тем, что между лизингом и арендой есть общее: на

основании договора одному лицу передается собственность другого лица в

производительное использование, в то же время можно указать и на существенные

различия этих понятий. В итоге следует вывод: основываясь на арендных

отношениях, лизинг имеет свою специфику.

Решение об использовании лизинга при осуществлении

конкретного проекта должно приниматься на основе сравнительного анализа с

другими достаточными формами инвестиций. Результатом таких исследований обычно

является вывод об однозначной эффективности лизинга и, соответственно, о

приоритетности этой формы привлечения ресурсов при принятии управленческих

решений.

Сущность экономического лизинга лучше всего может быть

раскрыта через выяснение имманентно присущих ему функций, служащих основанием

для выполнения им роли в решении возникающих на практике задач. Однако вопрос о

функциях лизинга не нашел однозначного толкования в литературе. Так, В.Д Газман

[4, с. 51] выделяет следующие целевые функции экономического лизинга:

. финансовая - источник финансирования долгосрочных

капитальных вложений, получение налоговых и амортизационных льгот;

. производственная - экономное, рациональное и гибкое решение

лизингополучателем своих производственных задач посредством временного

использования предмета лизинга;

. сбытовая - форма сбыта готовой продукции, расширение круга

потребителей и завоевание новых рынков сбыта.

В.А. Горемыкин [6, с. 63] выделяет целый набор функций

лизинга:

финансовая,

производственная,

расширения зоны предпринимательства,

сбытовая, преодоления двойственной общей собственности,

развития внешнеэкономической деятельности,

разграничения собственника и пользователя имущества,

разгосударствления и приватизации имущества,

дифференциации присвоения средств,

получения налоговых льгот,

возмещения стоимости,

развития конкурентных отношений.

Итак, проведенный анализ подходов к определению понятия

«лизинг» позволил сделать вывод, что на данный момент в экономической

литературе не сложилось однозначного мнения о его трактовке. Существующие

подходы не учитывают ряд особенностей: во-первых, при лизинге стороны оперируют

капиталом в его производственной форме; во-вторых, при лизинговых сделках

возникают также торговые и финансово-кредитные отношения между лизингодателем и

лизингополучателем; в-третьих, каждая из сторон лизинговой сделки преследует

конкретные цели, характерные для предпринимательской деятельности; в-четвертых,

в процессе лизинга происходит аккумулирование, инвестирование, генерация и

распределение денежных фондов между участниками лизинговых отношений. С целью

преодоления сложившихся противоречий, предлагается следующее уточненное

определение понятия «лизинг». Лизинг - это экономическая категория,

характеризующая движение капитала в его производственной форме, основанное на

арендных, торговых и финансово-кредитных отношениях, в процессе которых

происходит аккумулирование, инвестирование, генерация и распределение денежных

фондов между участниками лизинговых отношений и, тем самым, достигаются цели их

предпринимательской деятельности. Предложенное определение не противоречит

нормативно-правовой базе, регулирующей лизинговые отношения в России, учитывает

особенности существующих подходов и позволяет рассматривать лизинг как процесс

движения капитала: «денежные фонды - производственные фонды - денежные фонды».

1.2 Виды лизинга

На практике существует несколько видов

лизинговых отношений, которые определяются в зависимости от типа лизингового

имущества, форм финансирования, собственника имущества, состава участников,

объемов обязанностей сторон, степени окупаемости лизингового имущества и уплаты

лизинговых платежей.

Ранее, до изменений, внесенных в Закон «О

лизинге» [2] в январе 2002 года, законодательно были определены формы, типы и

виды лизинга.

По формам лизинг делился на внутренний и

международный.

В зависимости от срока предоставления

имущества в лизинг выделялось три типа лизинга: долгосрочный, среднесрочный,

краткосрочный.

По видам лизинг подразделялся на

финансовый, возвратный и оперативный.

В действующем законодательстве о лизинге

выделены только две основные формы лизинга - внутренний и международный.

Но, несмотря на то, что в новом законе

четко не прописаны виды и типы лизинговых отношений, их можно выделить по

различным признакам, которые, в частности, указываются в условиях договора.

Объединяя различные классификационные

признаки, можно выделить следующие виды лизинга, приведенные в таблице 1.1.

Рассмотрим более подробно приведенную

классификацию лизинговых правоотношений.

. По типу операций:

Финансовый лизинг - самый распространённый

вид лизинга. Вид лизинга, при котором лизингодатель обязуется приобрести в

собственность указанное лизингополучателем имущество у определенного продавца и

передать лизингополучателю данное имущество в качестве предмета лизинга за

определенную плату, на определенный срок и на определенных условиях во

временное владение и в пользование.

Таблица 1.1 - Классификация видов лизинга

[12, с. 189-193]

|

Классификационные

признаки

|

Виды

лизинга

|

|

1. Тип операции

(В зависимости от продолжительности сделок, объему обязанностей лизингодателя

и степени окупаемости)

|

Финансовый,

Оперативный

|

|

2.

Сфера рынка

|

Внутренний,

Международный

|

|

3. Состав

участников лизинговых отношений, форма организации и техника проведения

сделки

|

Прямой,

Косвенный, Возвратный, Сублизинг, «Леведж - лизинг»

|

|

4.

По объему дополнительных услуг

|

С неполным

обслуживанием (чистый), Полный (мокрый), с частичным набором услуг

|

|

5.

Тип имущества

|

Лизинг

движимого имущества, лизинг недвижимости

|

|

6.

Вид лизинговых платежей

|

Денежный,

Компенсационный, Комбинированный

|

|

7.

Условия замены имущества

|

Срочный,

Возобновляемый (револьверный), генеральный

|

|

8.

Продолжительность сделки

|

Долгосрочный,

Среднесрочный, Краткосрочный

|

При этом срок, на который предмет лизинга

передается лизингополучателю, соизмерим по продолжительности со сроком полной

амортизации предмета лизинга или превышает его. Предмет лизинга переходит в

собственность лизингополучателя по истечении срока действия договора лизинга

или до его истечения при условии выплаты лизингополучателем полной суммы,

предусмотренной договором лизинга, если иное не предусмотрено договором лизинга

[11, с. 75].

Оперативный (операционный) лизинг (его еще

называют лизингом с неполной амортизацией) - данный вид лизинга предполагает

возможность лизингодателя сдавать своё имущество, которое он закупает «на свой

страх и риск», в аренду неоднократно в течение нормативного срока его службы.

Как правило, при оперативном лизинге обязанности по техническому обслуживанию,

ремонту, страхованию, а также риск случайной гибели (утраты, порчи) имущества

лежат на арендодателе. По истечении срока действия договора лизинга и при

условии выплаты лизингополучателем полной суммы, предусмотренной договором,

предмет лизинга возвращается лизингодателю, при этом лизингополучатель не имеет

права требовать перехода права собственности на предмет лизинга. Обычно в

оперативный лизинг сдаётся транспорт, строительная техника, используемая для

выполнения сезонных, разовых работ, а также техника, быстро устаревающая

морально [10, с. 71-75].

. В зависимости от страны пребывания лизингополучателя

и лизингодателя лизинг подразделяется на внутренний и международный.

Внутренний лизинг - это вид лизинга, при

котором лизингополучатель и лизингодатель являются резидентами одного

государства.

Международный лизинг - когда лизингодатель

и лизингополучатель являются резидентами различных государств [8, с. 122].

. В зависимости от состава участников

лизинговых отношений, техники проведения операций лизинг делят на прямой,

косвенный, возвратный, сублизинг, «Леведж - лизинг».

Прямой лизинг - лизингодателем является

сам поставщик.

Преимуществом данного вида отношений для

предпринимателей, выбравших определенное оборудование у определенного

поставщика для того, чтобы взять его в лизинг, является сокращение

дополнительной траты времени на поиск лизинговой компании, которая приобретет

это оборудование для него, и в целом, упрощение самой сделки во многих деталях,

объясняющееся, в частности, отсутствием посредников.

Косвенный лизинг - передача имущества

осуществляется через посредника (лизинговую компанию), таким образом, в

лизинговой схеме участвуют как минимум три стороны: поставщик, лизинговая

компания и лизингополучатель.

В основе большинства лизинговых сделок

лежит процесс косвенного лизинга, который во многом похож на продажу продукции

в рассрочку. Посредник, он же лизингодатель, сначала финансирует имущество

производителя и передает его лизингополучателю, а затем получает от него

лизинговые платежи.

Возвратный лизинг - разновидность

финансового лизинга, при котором поставщик (собственник имущества) предмета

лизинга одновременно выступает и как лизингополучатель.

Лизингополучатель (поставщик) продает

лизингодателю свое имущество (основное средство) и одновременно берет его в

лизинг, получая при этом право владения и пользования им. По сути ничего не меняется

в использовании имущества, переход право собственности происходит только

документально. Деньги, полученные за проданное имущество, лизингополучатель

может использовать для любых производственных и даже инвестиционных целей, а по

договору лизинга он будет вносить лизинговые платежи в обычном порядке.

Сублизинг - вид лизинга, при котором

лизингополучатель по договору лизинга передает имущество третьим лицам

(лизингополучателям по договору сублизинга) во владение и в пользование за

плату и на определённый срок. То есть Лизингодатель сдаёт имущество в аренду не

напрямую, а через посредника - первичного лизингополучателя, который

аккумулирует лизинговые платежи и перечисляет их основному лизингодателю. При

передаче имущества в сублизинг право требования к продавцу переходит к

лизингополучателю по договору сублизинга. А также при передаче предмета лизинга

в сублизинг обязательным является согласие лизингодателя в письменной форме.

Левередж-лизинг (частично финансируемый

лизингодателем) - также называется «кредитным», «раздельным» или «паевым».

Смысл левередж-лизинга заключается в объединении нескольких кредитных

организаций для финансирования крупных лизинговых проектов. Он предусматривает

привлечение лизингодателем долгосрочного кредита у одного-двух (простой

вариант) или у нескольких (сложный вариант) кредиторов на сумму до 70-80% от

стоимости объекта лизинга. Лизингодатель делегирует часть прав по лизинговому

договору кредиторам, то есть передает им свои права на платежи, и тогда

лизингополучатель производит выплаты за используемый объект непосредственно

кредиторам. В их же пользу оформляется и залог под ссуду. В такой сделке

лизингодатель кроме обычного дохода получает ещё вознаграждение за организацию

финансирования, а основной риск по сделке несут кредиторы [14, с. 159].

. По объему дополнительных услуг:

«Мокрый» и «чистый» лизинг - различаются

объёмом дополнительных услуг, которые прописываются в договоре, без которых

невозможно использование предмета лизинга (техническое обслуживание, ремонт,

страхование предмета лизинга, подготовка квалифицированного персонала

лизингополучателя, маркетинг, реклама).

«Чистый» (нетто) лизинг - все

дополнительные расходы несёт лизингополучатель и в лизинговые платежи они не

включаются. При чистом лизинге лизингодатель только передает имущество

лизингополучателю, а все проблемы, связанные с его эксплуатацией, наладкой,

ремонтом, страхованием ложатся на плечи лизингополучателя. Такой вид лизинга

предпочтителен для лизингополучателя с точки зрения меньших издержек, но с

точки зрения сервисного обслуживания все возникающие проблемы придется решать

самому.

«Мокрый» (полный) лизинг - лизинг с полным

или комплексным набором сервисных услуг, которые предоставляет лизингодатель в

течение всего срока лизинга. Это форма договорных лизинговых отношений, при

которой лизингодатель берет на себя какие-либо договорные обязательства,

предполагающие техническое обслуживание лизингового имущества, его ремонт, а

также обучение или стажировку персонала фирмы-лизингополучателя, страхование и

другие аспекты хозяйственной деятельности. При лизинге с дополнительными

обязательствами компании-лизингополучателю не нужно прилагать свои усилия по

всем юридическим формальностям. Всю данную работу выполнит лизинговая компания.

Основное преимущество «мокрого» лизинга в

сравнении с другими его видами и обычными формами хозяйственных отношений

состоит именно в предоставлении широкого спектра сопутствующих

высокопрофессиональных услуг, оказываемых пользователю лизингодателем при

возможном участии и самого производителя имущества [17, с. 185].

В отличии от обычной купли-продажи,

сервисное обслуживание оборудования при полном лизинге предусматривается в

течение всего срока действия договора лизинга.

Существует лизинг с частичным набором

услуг, который предполагает заранее согласованное разделение функций по

техническому обслуживанию имущества между сторонами договора. Например,

лизингополучатель берет на себя ответственность за соблюдение установленных

норм эксплуатации имущества и его текущее обслуживание, а лизингодатель

оплачивает расходы по поддержанию лизингового имущества в исправном состоянии

[18, с. 192].

. По типу имущества различают: лизинг

движимого имущества (оборудование, техника, автомобили), в том числе нового и

бывшего в употреблении, и лизинг недвижимости (здания, сооружения, суда,

самолеты).

. По характеру лизинговых платежей

различают: денежный, компенсационный и комбинированный лизинг. При этом

денежный лизинг имеет место, если все платежи производятся в денежной форме;

компенсационный предусматривает платежи в форме готовой продукции,

произведенной на лизинговом оборудовании, или оказания встречных услуг;

комбинированный основан на сочетании денежных и компенсационных платежей, то

есть оплата обязательств лизингополучателем может осуществляться частично в

денежной форме и в форме товаров и встречных услуг [16, с. 58-63].

. По условиям замены имущества лизинг

делится на срочный и возобновляемый (револьверный).

При срочном лизинге имеет место

одноразовая аренда имущества.

При возобновляемом в рамках одного

договора лизинга лизингополучатель по истечении определённого срока, в

зависимости от износа, имеет право обменять предмет лизинга на другой более

современный и совершенный. Количество объектов лизинга и сроки их использования

по возобновляемому лизингу заранее могут не оговариваться. При замене

оборудования на другое все расходы несет лизингополучатель. Потребность в таком

виде лизинга возникает, например, когда лизингополучателю по технологии

последовательно требуется различное оборудование.

Разновидностью возобновляемого лизинга

выступает генеральный лизинг - предоставление лизинговой линии, по которой

лизингополучатель может брать дополнительное оборудование без заключения каждый

раз нового договора. Это очень важно для предприятий, которые осуществляют

непрерывный производственный цикл. Генеральный лизинг становится идеальным

вариантом решения проблем, которые могут возникнуть со срочной поставкой или

заменой уже полученного по лизингу оборудования, так как времени на проработку

и заключение нового лизингового контракта обычно нет.

. В зависимости от сроков лизинговые

сделки можно разделить на краткосрочные, среднесрочные и долгосрочные:

- долгосрочный лизинг -

лизинг, осуществляемый в течение трех и более лет;

- среднесрочный лизинг -

лизинг, осуществляемый в течение от полутора до трех лет;

- краткосрочный лизинг -

лизинг, осуществляемый в течение менее полутора лет [15, с. 114-119].

Итак, из рассмотренного разнообразия признаков лизинга

становится очевидным, насколько многогранными и сложными являются лизинговые

отношения, что и предопределяет возможности применения лизинга с учетом

особенностей и потребностей конкретного предприятия и способствует оптимизации

финансовых потоков и повышению эффективности производственного процесса.

1.3

Системный подход к управлению лизинговыми операциями

При управлении лизинговыми операциями на предприятиях

целесообразно применение системного подхода. Лизинговая деятельность имеет все

признаки системы: управляемая система (объект управления) - сфера

воспроизводства активной части основных производственных фондов с помощью

лизинга; управляющая система (субъекты управления) - предприятия отрасли,

кредиторы, поставщики, посредники, лизинговые компании, продавцы,

государственные учреждения [10, с. 71-75].

Система лизинга приведена на рисунке 1.1.

Рисунок 1.1 - Лизинг, как многофакторная система

предпринимательской деятельности [13, с. 8-13]

С учетом специфики объектов лизинга обозначим особенности

управления лизинговыми операциями на предприятии.

Необходимость поиска наиболее приемлемых условий приобретения

(в условиях рыночной экономики предприятие вынуждено искать наиболее выгодную

форму инвестирования, причем лизинг является одним из альтернативных вариантов,

эффективность его применения должна быть обоснована бизнес-планом, где проведен

расчет эффективности и других вариантов инвестирования: кредитование,

собственные средства).

Необходимость выбора формы лизинга в зависимости от вида

приобретаемого объекта.

Выбор интенсивного пути развития, предполагающего

качественное улучшение технических ресурсов предприятия, увеличение

производительности без изменения количества в отличие от экстенсивного пути

развития (количественное увеличение технических ресурсов на предприятии).

Предприятие должно стремиться к приобретению высокопроизводительного

оборудования, технические характеристики которого позволяют поддерживать его

производительность на высоком уровне в течение всего срока эксплуатации.

Во-первых, значительное наращивание количества производственных фондов

уменьшает адаптационные возможности предприятия к изменяющемуся рынку;

во-вторых, наличие новейшей высокопроизводительной техники и оборудования

позволяет сократить расходы на ремонт, увеличить прирост количества продукции.

Существующие проблемы в сфере обновления технических ресурсов

многих организаций связаны с их недостаточными финансовыми возможностями для

интенсивного обновления и в этой связи с трудностями по получению долгосрочных

заемных средств для этих целей. Эта проблема имеет две стороны:

внешнюю: предприятие - открытая система, и ему приходится

осуществлять свою деятельность в условиях неопределенности ситуаций и

изменчивости экономической среды;

внутреннюю: низкая эффективность управления лизинговыми

операциями [7, с. 110-112].

Под механизмом управления лизинговыми операциями понимается

совокупность рычагов, инструментов, форм и способов регулирования лизинговых

отношений, оказывающая целенаправленное воздействие на воспроизводство активной

части основных производственных фондов (ОПФ) с помощью лизинга и обеспечивающая

минимальные затраты на приобретение объекта лизинга по сравнению с

альтернативными источниками финансирования и максимальное снижение уровня

совокупного износа технических ресурсов предприятия. Реализация такого

механизма может осуществляться через формирование системы управления

лизинговыми операциями на предприятиях.

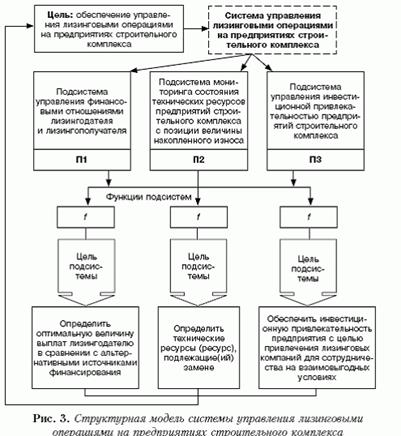

С позиции системного подхода эффективное формирование и

функционирование общей системы управления зависят от эффективного формирования

и функционирования ее подсистем. Выделяют три основные подсистемы управления

лизинговыми операциями на предприятиях (рисунок 1.2) [6, с. 202].

Рисунок 1.2 - Структурная модель системы управления лизинговыми

операциями на предприятии [6, с. 203]

Связь является основной характеристикой системы, главным же

интегрирующим средством в управлении служит цель.

Цель подсистемы П1: определить оптимальную величину выплат

лизингодателю в сравнении с альтернативными источниками финансирования.

Цель подсистемы П2: определить величину совокупного износа

технических ресурсов и отобрать из них те, которые нуждаются в замене. Итогом

должно быть уменьшение величины совокупного износа технических ресурсов.

Цель подсистемы П3: обеспечить инвестиционную привлекательность

предприятия с целью привлечения лизинговых компаний для сотрудничества на

взаимовыгодных условиях.

На эффективность управления лизинговыми операциями и достижение

каждой из подсистем своей цели оказывают влияние различные факторы внешней и

внутренней среды, учитывая которые можно повысить эффективность управления.

Выявленные особенности позволили разработать классификацию

факторного пространства, влияющего на эффективность формирования механизма

управления лизинговыми операциями, которая определяет принадлежность факторов к

одной из групп:

-я группа: факторы, влияющие на эффективность управления

финансовыми отношениями лизингодателя и лизингополучателя;

-я группа: факторы, влияющие на эффективность мониторинга

состояния технических ресурсов предприятий строительного комплекса с позиции

величины накопленного износа;

-я группа: факторы, влияющие на эффективность управления

инвестиционной привлекательностью строительных организаций [14, с. 190].

Таким образом, подводя итог проведенному исследованию, можно

сделать следующие выводы.

Особенностями управления лизинговыми операциями, определяющими

необходимость их использования для сокращения износа технических ресурсов

предприятий, являются: нестабильное финансовое состояние, дефицит долгосрочных заемных

средств, высокий износ активной части основных производственных фондов,

необходимость механизации и совершенствования технологий интенсивным путем,

предполагающим качественное улучшение технических ресурсов предприятия.

В зависимости от условий внешней и внутренней среды формирование

механизма управления лизинговыми операциями осуществляется в рамках одной из

четырех основных организационно-экономических ситуаций.

На основании цели системы управления лизингом и классификации

факторов внешней и внутренней среды выделены три основные подсистемы управления

лизинговыми операциями на предприятиях: подсистема управления финансовыми

отношениями лизингодателя и лизингополучателя (П1), подсистема мониторинга

состояния технических ресурсов предприятий строительного комплекса с позиции

величины накопленного износа (П2), подсистема управления инвестиционной

привлекательностью предприятий (П3), которые позволяют повысить эффективность

управления за счет регулирования экономических отношений лизингодателя и лизингополучателя,

определения технических ресурсов, подлежащих замене, и обеспечения

инвестиционной привлекательности предприятия с целью привлечения лизинговых

компаний для сотрудничества на взаимовыгодных условиях [11, с. 168].

Итак, лизинг является особым финансовым инструментом, содержит в

себе активное начало - способность к управленческому воздействию через

заложенные в нем стимулы. Можно сделать вывод, что лизинг как экономическая

категория, - это сложная система экономических отношений хозяйствующих субъектов

по поводу финансовой услуги лизингодателя лизингополучателю по финансированию

сделки купли-продажи основных средств в соответствии с заказом лизингодателя и

передаче их ему в производительное пользование. Это финансовый инструмент,

оказывающий воздействие на достижение экономических интересов хозяйствующих

субъектов, участвующих в лизинговых отношениях. Он отличается, как правило,

средне- и долгосрочным характером, риском, эффективностью и возвратностью.

2.

Анализ управления лизинговыми операциями ООО «Барнаульский пивоваренный завод»

2.1

Общая характеристика организации

ОАО «Барнаульский пивоваренный завод» - это один из

крупнейших заводов Алтайского края пищевой промышленности. На сегодняшний день

предприятие производит 33 сорта пива, квас, 4 вида питьевой воды, объемом

упаковки от 0,5 до 19 литров, 3 вида напитков и холодный чай, которые

реализуются на территории России (Сибирь, Урал, Центральный федеральный орган)

и странах ближнего зарубежья. Общество зарегистрировано в Администрации

Индустриального района г. Барнаула 26 февраля 1993 г. и основано

акционированием организации, находящейся в государственной собственности,

«Завод пиво безалкогольных напитков «Барнаульский»» и выпуском акций на полную

стоимость имущества, переданного Обществу учредителем в собственность

указанного предприятия при приватизации последнего. Место нахождения Общества:

Россия, Алтайский край, г. Барнаул, ул. Трактовая, 35.

Основной целью деятельности предприятия является получение

прибыли. В соответствии с этой целью общество осуществляет свою деятельность по

следующим приоритетным направлениям:

увеличение объемов производства и реализация пива и

безалкогольных напитков, с целью повышения доли рынка пива в г. Барнауле;

изготовление солода.

Уставный капитал пивоваренного завода состоит из номинальной

стоимости акций общества, выкупленных акционерами, и разделён на 27806

обыкновенных именных бездокументарных (размещенных) акций.

На предприятии установлена новейшая немецкая техника,

используется только натуральное сырье, а производство соответствует мировым

стандартам безопасности пищевой продукции FSSC 22000:2013.

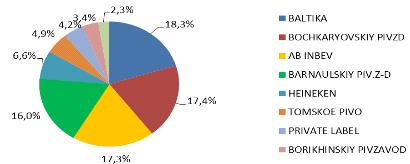

Лидерские позиции в пивоваренной отрасли в 2015 г. Алтайском

крае занимали ОАО «Пивоваренная компания «Балтика», ОАО «САН ИнБев»,

«Бочкаревский пивзавод» и ОАО «Барнаульский пивоваренный завод. В 2015 году

«Барнаульский пивоваренный завод» находится на 4 месте и занимает 16% от общей

доли рынка пивоваренной промышленности.

Рисунок 2.1 - Доли рынка Алтайского края пивной отрасли в 2015

году

Стратегия противодействия конкурентам ОАО «БПЗ» заключается в

мобильной ценовой политике, активной маркетинговой поддержке продукции,

активной сбытовой политике, модернизации пивоваренного производства, и

наращиванию объемов пивного оборудования, а также стабильности качества

выпускаемой продукции.

Производственные показатели деятельности на предприятии за

рассматриваемый период имеют тенденцию к увеличению. В 2013 г. объем

производства пива составлял 5637 тыс. дкл, в 2014 г. произошло значительное

увеличение выпуска пива на 36,4% (8864 тыс. дкл.), а в 2015 г. темп роста

составил 100,6% (8915 тыс. дкл.). Выпуск кваса в 2015 г. уменьшился по

сравнению с уровнем 2014 г. на 28,4% (332,5 тыс. дкл.), в то время как

производство питьевой воды увеличилось на 63,6% и достигло 1410,3 тыс. дкл.,

производство безалкогольных газированных напитков на 2015 г. составило 216,5

тыс. дкл.

Среднесписочная численность работающих на предприятии за 2013

г. составила 1076 человек, 2014 г. - 1181 человек и за 2015 г. - 1 223

человека, то есть завод создает новые рабочие места для населения, что является

положительной тенденцией развития его деятельности. Средний возраст работающих

- 41 год. Средняя заработная плата по итогам 2015 года составила 21 392 руб.,

что выше показателя 2014 года на 6,6% (20 064 руб.).

В структуре первичных продаж ОАО «БПЗ» по рынкам сбыта,

наибольшую долю занимают региональные продажи более 50,0%, далее идут продажи

через основных дистрибьюторов в Алтайском крае («Барнаул/край» - 29,5%),

продажи через Сетевую розницу составляют 20,2%.

На ОАО «БПЗ» применяется линейно-функциональная структура

управления - это структура, в которой должностные позиции группируются в

организационные звенья по признаку выполняемых ими функций.

Линейно-функциональная структура наиболее централизованная из

всех форм организационных структур. Одновременно она является наиболее простой

в построении за счет однозначности цепочки команд и официальных линий

коммуникаций. Руководителю организации непосредственно подчиняются его заместители

по функциям, квалификация и профессионализм которых должны быть очень высоки.

Поэтому результаты их работы оцениваются показателями,

характеризующими выполнение поставленных перед ними функциональных целей и

задач. За конечный результат в целом отвечает линейный руководитель

(руководитель организации), задача которого состоит в том, чтобы все

функциональные службы вносили свой вклад в его достижение.

Определен ряд финансовых параметров в рамках единой системы

бухгалтерского, финансового и планово-экономического контроля, представление и

обработка которых осуществляется в обязательном порядке.

Финансовое планирование в организации осуществляет

планово-экономический отдел.

Ежегодным бизнес-планом предприятия определяется порядок,

последовательность, сроки и затраты на выполнение взаимосвязанных действий,

намеченных на достижение желаемого конечного результата по следующим

показателям: объем производства в натуральном выражении; реализация продукции;

экономические показатели; качество продукции; расширение рынков сбыта.

Планирование групп товаров осуществляется на основе анализа

качественных характеристик конкурентов, объемов их выпуска, стоимости,

основываясь на информации об их технических достижениях. В бизнес-плане

поставлены цели по существенному сокращению брака.

Итак, ОАО «БПЗ» является социально значимой организацией с

линейно-функциональной структурой управления. Организация занимает 4-е место в

структуре рынка продукции пивоварения Алтайского края. Для полноценной картины

деятельности организации необходимо провести анализ его финансового положения.

2.2

Оценка финансового состояния организации

Рассмотрим изменение стоимости элементов активов и пассивов

за 2013-2015 гг. (таблица 2.1). Из таблицы 2.1 можно сделать вывод о том, что

имущество ОАО «БПЗ» за 3 года выросло на 46,19% и в 2015 г. составило сумму

448951 тыс. руб.

На это изменение в части внеоборотных активов повлиял рост

суммы основных средств на 12602 тыс. руб. (49,57%), снижение суммы долгосрочных

финансовых вложений на 21277 тыс. руб. (19,89%), а также уменьшение суммы

незавершенного строительства на 11482 тыс. руб. (48,27%).

Что же касается оборотных активов, то на

протяжении периода с 2013 г. по 2015 г. возросло общее количество запасов (с

65820 тыс. руб. до 178241 тыс. руб., что было следствием постоянного увеличения

запаса сырья и материалов. Доля запасов выросла за 3 года с 43,61% до 56,96%.

Таблица 2.1 - Динамика имущества и источников его

формирования

|

Показатель

|

2013 г.

|

2014 г.

|

2015 г.

|

Абс.откл.,

2015-2013, тыс. руб.

|

Темп прироста

(снижения) 2015/2013, %

|

|

I. ВНЕОБОРОТНЫЕ

АКТИВЫ

|

156190

|

134755

|

136033

|

-20157

|

-12,91

|

|

Основные

средства

|

25421

|

44570

|

38023

|

12602

|

49,57

|

|

Долгосрочные

финансовые вложения

|

106983

|

77793

|

85706

|

-21277

|

-19,89

|

|

Незавершенное

строительство

|

23786

|

12392

|

12304

|

-11482

|

-48,27

|

|

II. ОБОРОТНЫЕ

АКТИВЫ

|

150919

|

253706

|

312918

|

161999

|

107,34

|

|

Запасы

|

65820

|

114601

|

178241

|

112421

|

170,80

|

|

НДС по

приобретенным ценностям

|

0

|

525

|

286

|

286

|

|

|

Дебиторская

задолженность

|

67514

|

113375

|

108855

|

41341

|

61,23

|

|

Краткосрочные

финансовые вложения

|

15500

|

22713

|

19382

|

3882

|

25,05

|

|

Денежные

средства

|

2085

|

2492

|

6154

|

4069

|

195,16

|

|

БАЛАНС

|

307109

|

388461

|

448951

|

141842

|

46,19

|

|

III. КАПИТАЛ И

РЕЗЕРВЫ

|

100498

|

101603

|

103204

|

2706

|

2,69

|

|

IV.

ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

31678

|

22243

|

0

|

-31678

|

-100,00

|

|

V.

КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

174933

|

264615

|

345747

|

170814

|

97,65

|

|

Заемные

средства

|

81198

|

114308

|

125051

|

43853

|

54,01

|

|

Кредиторская

задолженность

|

93735

|

150307

|

220696

|

126961

|

135,45

|

|

БАЛАНС

|

307109

|

388461

|

448951

|

141842

|

46,19

|

С 2013 г. по 2015 г. изменение величины

дебиторской задолженности также было сторону увеличения на 61,23%. В оборотных

активах предприятия за весь анализируемый период присутствует только

краткосрочная дебиторская задолженность, что оценивается положительно и

обусловлено кредитной политикой организации. Доля дебиторской задолженности в

общем объёме оборотных средств уменьшилась (с 44,74% до 34,79%). Снижение

удельного веса дебиторской задолженности свидетельствует о возвращении средств

в оборот и повышении эффективности их использования, о сокращении периода

расчёта с покупателями и улучшении сбытовой политики.

Общая сумма денежных средств организации в 2013-2015 г. год

изменялась не равномерно. Так в 2014 г. произошёл небольшой рост денежных

средств с 2085 тыс. руб. до 2492 тыс. руб., а в 2015 г. - ещё одно, более резкое

увеличение с 2492 тыс. руб. до 6154 тыс. руб. Таким образом, за 3 года

наблюдается общий рост суммы денежных средств на 195,16%. На протяжении всего

анализируемого периода доля денежных средств в общем объёме оборотных средств

не поднималась выше 1,97% (2015 г.).

Краткосрочные финансовые вложения занимают большую, чем

денежные средства часть оборотных активов - 6,19% в 2015 г., однако их доля

снизилась по сравнению с 2013 г., когда она составляла 1,27%.

В общем и целом, ликвидная часть оборотных активов в 2015 г.

занимает 5,69% совокупного имущества ОАО «БПЗ».

Всё вышесказанное указывает на то, что

оборотные активы большей своей частью находятся в неликвидной форме.

Динамика капитала имеет следующие

тенденции:

собственные средства организации

увеличились на 2706 тыс. руб. (2,69%).

- долгосрочные обязательства снизились на 31678 тыс. руб. и

на конец 2015 г. отсутствуют полностью;

краткосрочные обязательства выросли на 170814 тыс. руб.

(97,65%) за счёт увеличения заёмных средств на 54,01% и кредиторской задолженности

на 135,45%.

Наибольшую долю в активах составляет дебиторская

задолженность, удельный вес которой с 2013 г. увеличился. Это может

свидетельствовать с одной стороны о росте продаж и интенсификации деятельности,

а с другой - о снижении эффективности расчётов с дебиторами. Здесь основную

роль играют продажи корпоративным клиентам. Кроме того, существенный вес имеют

долгосрочные финансовые вложения, которые являются дополнительным источником

дохода для организации, но при этом имеет место существенная иммобилизация

средств.

Основные средства также являются важной составляющей

имущества ОАО «БПЗ», поскольку они являются материальной базой для оказания

услуг населению по профилю деятельности организации.

Что же касается капитала предприятия, то оно состоит большей

частью из заемных средств, причём доля последнего в структуре имущества

увеличивается в 2013-2015 гг.

Краткосрочные обязательства состоят из кредиторской

задолженности (преимущественно) и заёмных средств.

Структура имущества и капитала указывает на существенную

финансовую зависимость ОАО «БПЗ».

Рассчитаем показатели финансовой устойчивости и представим их

в таблице 2,2, из которой делаем вывод о том, что собственные оборотные

средства организации являются отрицательными, что свидетельствует о дефиците

собственных оборотных средств в ОАО «БПЗ» в 2013-2015 гг.

Таблица 2.2 - Динамика показателей финансовой устойчивости

организации

|

Наименование

показателя

|

Ед. изм Норматив

|

2013 г

|

2014 г

|

2015 г

|

Отклонения (+;

-)

|

|

|

|

|

|

2014 г. к 2013

г

|

2015 г. к 2014

г

|

|

Собственные

оборотные средства

|

Тыс.

руб.

|

-24014

|

-10909

|

-32829

|

13105

|

-21920

|

|

Коэффициент

автономии

|

≥0,5

|

0,33

|

0,26

|

0,23

|

-0,07

|

-0,03

|

|

Коэффициент

финансовой зависимости

|

≤0,5

|

0,67

|

0,74

|

0,77

|

0,07

|

0,03

|

|

Коэффициент

маневренности

|

≥0,2

|

-0,55

|

-0,33

|

-0,32

|

0,23

|

0,01

|

|

Коэффициент

покрытия инвестиций

|

≥0,7

|

0,43

|

0,32

|

0,23

|

-0,11

|

-0,09

|

|

Коэффициент

структуры долгосрочных вложений

|

-

|

0,20

|

0,17

|

0,00

|

-0,04

|

-0,17

|

|

Коэффициент

обеспеченности запасов и затрат СОС

|

0,8-1

|

-0,85

|

-0,29

|

-0,18

|

0,56

|

0,11

|

|

Коэффициент

обеспеченности СОС

|

более

0

|

-0,37

|

-0,13

|

0,24

|

0,03

|

Вследствие отрицательного значения собственных оборотных

средств коэффициент маневренности, коэффициент обеспеченности запасов и затрат

собственными средствами и коэффициент обеспеченности собственными средствами

также являются отрицательными, что негативно характеризует финансовое положение

организации.

Коэффициент автономии находится в области ниже нормативных

значений и, кроме того, снизился на 0,07 единицы в 2014 г. по сравнению с 2013

г., а в 2015 г. по сравнению с 2014 - на 0,03 единицы. Таким образом, за период

с 2013 г. по 2015 г. совокупное уменьшение составило 30%. Снижение данного

показателя в динамике говорит о том, что произошло серьезное усиление

зависимости предприятия от кредиторов, то есть о снижении финансовой

устойчивости.

Коэффициент покрытия инвестиций снижается в рассматриваемом

периоде на 0,2, что свидетельствует о снижении доли собственных средств и

долгосрочных привлеченных источников в общей структуре организации.

Коэффициент структуры долгосрочных

вложений показывает, что в 2013 г. долгосрочные обязательства составляли 20% в

объеме внеоборотных активов предприятия, однако с течением времени это значение

снижалось и в 2015 г. упало до нуля. Низкое значение данного показателя

свидетельствует о невозможности привлечения долгосрочных кредитов и займов ОАО

«БПЗ» для финансирования внеоборотных активов.

Рассчитаем коэффициенты ликвидности и представим их в таблице

2.3.

Таблица 2.3 - Динамика коэффициентов ликвидности организации

|

Наименование

показателя

|

Ед. изм. Норматив

|

2013

г

|

2014

г

|

2015

г

|

Отклонения

(+; -)

|

|

|

|

|

|

2014

г. от 2013 г

|

2015

г. от 2014 г

|

|

Коэффициент

абсолютной ликвидности

|

≥0,2

|

0,10

|

0,10

|

0,07

|

0

|

-0,03

|

|

Коэффициент

быстрой ликвидности

|

0,8-1

|

0,49

|

0,52

|

0,39

|

+0,03

|

-0,13

|

|

Коэффициент

текущей ликвидности

|

≥2

|

0,86

|

0,96

|

0,91

|

+0,10

|

-0,05

|

|

Коэффициент

обеспеченности СОС

|

0-1

|

0,014

|

0,010

|

0,020

|

-0,004

|

+0,010

|

|

Коэффициент

оперативной платёжеспособности

|

1 и более

|

0,40

|

0,44

|

0,33

|

0,04

|

-0,11

|

|

Степень

платеж-ти по тек. об-вам

|

-

|

3,49

|

4,73

|

5,53

|

1,24

|

0,80

|

В соответствие с таблицей 2.3, коэффициенты

платежеспособности рассматриваемой организации показывают, что ОАО «БПЗ» в

данный момент не является платежеспособным, поскольку значение всех

коэффициентов ликвидности находится ниже рекомендуемого в экономической литературе

уровня.

Финансовые результаты деятельности организации

характеризуются такими абсолютными показателями, как выручка, прибыль от

продаж, чистая прибыль. Эти данные отражены в отчёте о финансовых результатах

(см. Приложение и таблицу 2.4). Анализ данных таблицы 2.4 показывает, что

выручка от реализации выросла в 2013-2015 гг. на 24,54% и составила в 2015 г.

750080 тыс. руб.

В то же время себестоимость за тот же период выросла на

18,52%. Темп роста себестоимости ниже темпа роста выручки. Это свидетельствует

о том, что руководство организации провело эффективные работы по оптимизации

затрат и снижению себестоимости.

Таблица 2.4 - Динамика финансовых результатов организации

|

Показатель,

тыс. руб.

|

2013 г.

|

2014 г.

|

2015 г.

|

Абс. изм.,

2015-2013, тыс. руб.

|

Темп прироста

2015/2013, %

|

|

Выручка

|

602304

|

671420

|

750080

|

147776

|

24,54

|

|

Себестоимость

|

396702

|

432379

|

470185

|

73483

|

18,52

|

|

Валовая прибыль

|

205602

|

239041

|

279895

|

74293

|

36,13

|

|

Коммерческие

расходы

|

5981

|

6209

|

8546

|

2565

|

42,89

|

|

Управленческие

расходы

|

163328

|

192325

|

213108

|

49780

|

30,48

|

|

Прибыль от

продаж

|

36293

|

40507

|

58241

|

21948

|

60,47

|

|

Проценты к

получению

|

515

|

523

|

648

|

133

|

25,83

|

|

Проценты к

уплате

|

13901

|

15389

|

17999

|

4098

|

29,48

|

|

Прочие доходы

|

4103

|

6374

|

7906

|

3803

|

92,69

|

|

Прочие расходы

|

10245

|

13276

|

20554

|

10309

|

100,62

|

|

Прибыль до налога

|

16765

|

18739

|

28242

|

11477

|

68,46

|

|

Налог на

прибыль

|

2013

|

2181

|

3564

|

1552

|

77,14

|

|

Прочее

|

209

|

728

|

1251

|

1042

|

498,56

|

|

Чистая прибыль

|

14544

|

15830

|

23427

|

8883

|

61,08

|

Вследствие этого, валовая прибыль увеличилась в 2013-2015 гг.

на 36,13% и составила в 2015 г. 279895 тыс. руб.

Сальдо иных доходов и расходов в 2013-2015 гг. обусловило

рост прибыли до налогообложения на 68,46%.

В результате своей деятельности, после уплаты налогов, в 2015

г. организация получила чистую прибыль в размере 23427 тыс. руб., что на 61,08%

выше значения 2013 г.

Рассчитаем для ОАО «БПЗ» показатели оборачиваемости, которые

также характеризуют деловую активность организации (таблица 2.5).

Таблица 2.5 - Показатели оборачиваемости организации

|

Показатель

|

2013 г.

|

2014 г.

|

2015 г.

|

Темп прироста

2015/2013, %

|

|

Коэффициент

оборачиваемости активов

|

1,96

|

1,73

|

1,67

|

-14,67

|

|

Коэффициент

оборачиваемости оборотных средств

|

3,98

|

2,65

|

2,40

|

-39,84

|

|

Коэффициент

оборачиваемости запасов

|

9,14

|

5,86

|

4,21

|

-53,94

|

|

Фондоотдача

|

23,65

|

15,06

|

19,73

|

-16,60

|

За рассматриваемый период произошло снижение коэффициента

оборачиваемости активов на 14,67%. В 2015 г. активы совершили 1,67 оборота

длительностью 219 (365/1,67) дней, и с каждого рубля оборотных средств

предприятие получило 1,67 руб. прибыли.

Снижение показателя оборачиваемости оборотных средств на

39,84% произошло вследствие большего темпа роста оборотных средств по сравнению

с выручкой, и его значение составило в 2015 г. 2,4 единицы.

Снижение оборачиваемости запасов на 53,94% свидетельствует о

том, что средства организации не находятся в интенсивном кругообороте.

Снижение показателя фондоотдачи говорит об уменьшении

эффективности использования основных фондов. Так в 2013 г. каждый рубль

основных средств принес 9,14 руб. выручки, а в 2015 г. - только 19,73 руб.

Поскольку непосредственную связь с деловой активностью имеет

финансовый цикл, то существует необходимость определить его продолжительность

для ОАО «БПЗ» (таблица 2.6).

Таблица 2.6 - Расчёт финансового цикла организации

|

Показатель

|

2013 г.

|

2014 г.

|

2015 г.

|

Темп прироста

2015/2013, %

|

|

Период

оборачиваемости дебиторской задолженности

|

40,40

|

60,81

|

52,25

|

29,32

|

|

Период

оборачиваемости запасов

|

39,39

|

61,43

|

85,51

|

117,10

|

|

Период

оборачиваемости кредиторской задолженности

|

56,16

|

80,54

|

105,88

|

88,53

|

|

Продолжительность

финансового цикла

|

23,63

|

41,71

|

31,88

|

34,91

|

Из таблицы 2.6 очевидно, что периоды оборачиваемости

дебиторской задолженности, запасов и кредиторской задолженности увеличились за

3 года на 29,32%, 117,1% и 88,53%, соответственно. Вследствие этого величина

финансового цикла выросла на 8,25 дня или 34,91%, что можно оценить

отрицательно. Итак, рост длительности финансового цикла означает увеличение

периода оборота оборотных средств, замедление средств в расчётах и снижение

деловой активности.

Для оценки эффективности работы предприятия сопоставим

прибыль с затратами и рассчитаем показатели рентабельности по таблице 4,

результат расчета представим в таблице 2.7.

Таблица 2.7 - Показатели эффективности деятельности

организации

|

Показатель

|

2013 г.

|

2014 г.

|

2015 г.

|

Темп прироста 2015/2013,

%

|

|

Рентабельность

активов, %

|

4,74

|

4,08

|

5,22

|

10,19

|

|

Рентабельность

собственных средств, %

|

14,47

|

15,58

|

22,70

|

56,85

|

|

Рентабельность

продаж, %

|

6,04

|

6,03

|

7,76

|

28,64

|

Данные таблицы 2.7 говорят о росте чистой прибыли предприятия

на 61,08% за 3 года и, как следствие, о росте показателей рентабельности. В

частности рентабельность активов возросла на 10,19% и составляет 5,22%,

рентабельность собственного капитала увеличилась на 56,85% и составляет 22,7%,

рентабельность продаж повысилась на 28,64% и составляет 7,76%.

Более интенсивный рост значений прибыли от реализации и

чистой прибыли в сравнении с выручкой (60,47%, 61,08% и 24,74%,

соответственно), вероятнее всего, свидетельствует о снижении себестоимости

производства, что обусловлено уменьшением затрат на сырьё и материалы,

повышением трудовой дисциплины, разработкой более экономичной технологии и

оценивается однозначно положительно.

Таким образом, анализ финансовой отчетности организации

позволят прийти к выводу о том, что организация является прибыльной и

рентабельной, причём наблюдается рост финансовых результатов ООО «БПЗ», как в

абсолютном, так и в относительном значении. Однако, структура имущества

организации не совпадает со структурой его источников. Собственные оборотные

средства у организации отсутствуют, организация не является платёжеспособной и

финансово устойчивой. Итак, всё вышесказанное свидетельствует о нерациональной

структуре имущества и источников его формирования ОАО «БПЗ». Отметим, что

использование заёмного капитала на данном этапе является для организации

эффективным. Однако, необходимо соблюдать баланс между эффектом финансового

левериджа и финансовой устойчивостью организации.

2.3

Анализ лизинговых операций организации

ОАО «БПЗ», имея широкую базу данных по перевозчикам, может предоставлять

машины непосредственных перевозчиков своим клиентам, а также использовать и

машины самим, тем самым оптимизируя затраты на перевозку собственных грузов.

ОАО «БПЗ», как и любая другая коммерческая организация,

стремится к дальнейшему развитию и расширению своей деятельности. Выполнение

вышеупомянутой задачи позволит привлечь большее количество контрагентов, а

также расширить спектр предоставляемых услуг.

Еще одним направлением развития предприятия является

обновление и расширение парка подвижного состава, что позволит организации

использовать собственные машины для перевозок собственных грузов, избегая

покупки услуг по перевозкам у других перевозчиков. Основой выполнения этой

задачи является применение лизинга автотранспорта.

Рассмотрим общую сумму лизинговых платежей ОАО «БПЗ» в 2015

году, в которую включаются:

- сумма амортизации лизингового имущества на весь

срок лизингового договора;

- комиссионное

вознаграждение лизингодателя;

- плата за дополнительные услуги лизингодателя,

предусмотренные договором.

Общую сумму лизинговых платежей будем рассчитывать по формуле

(2.1):

П = А+К+В+Д+НДС, (2.1)

где П - общая сумма лизинговых платежей;

А - сумма амортизационных отчислений;

К - плата за используемые лизингодателем кредитные ресурсы;

В-комиссионное вознаграждение лизингодателю за предоставление

имущества по договору лизинга;

Д - стоимость дополнительных услуг, предоставляемых

лизингополучателю со стороны лизингодателя на основе договора;

НДС - налог на добавленную стоимость [11, с. 183].

Данная формула исчисления лизинговых платежей является

оптимальной, так как она отражает все взаимодействие сторон данного договора:

лизингодателем и балансодержателем выступает фирма ООО «СКАНИЯ ЛИЗИНГ» (г.

Барнаул, пр-д Южный, 45в), производителем шведский концерн «SCANIA» CV АВ, а

лизингополучателем, исследуемое предприятие ОАО «БПЗ». По предварительному

соглашению с учетом опыта работы с техникой фирмы «SCANIA» ОАО «БПЗ» согласилось

на следующие условия:

1. Стоимость контракта составит 180 тыс. долл. США;

2. В счет предоплаты в размере 25% от стоимости

контракта фирме ООО «СКАНИЯ ЛИЗИНГ» переданы активная часть основных средств,

балансовая стоимость которых составляет примерно 42 тыс. долл. США, а также

переведены на счет данной фирмы денежные средства в размере 3 тыс. долларов

США;

. Срок действия договора - 2 года с момента подписания

договора;

. ООО «СКАНИЯ ЛИЗИНГ» поставляет ОАО «БПЗ» четыре

тягача SCANIA 113 2013 года выпуска, удовлетворяющие нормам l-ЕURO 2 по чистоте, и четырех

прицепов фирмы «Kоgel» 2013 года выпуска, объемом 560 м3;

. Вознаграждение лизинговой компании за предоставление

своих услуг составило 3% от стоимости контракта в год;

. Лизинговые платежи выплачиваются равными частями

ежемесячно, то есть ОАО «БПЗ» должен произвести 24 платежа;

. Фирма ООО «СКАНИЯ ЛИЗИНГ» страхует имущество,

передаваемое лизингополучателю, на сумму 20 тыс. долл. США, и затраты по

страхованию включаются в сумму лизинговых платежей;

. Выкуп техники будет произведен по остаточной

стоимости на момент окончания действия договора при норме амортизации 35%;

10. Обязательным условием договора является обслуживание

техники в авторизованном сервисе «SCANIA».

Таким образом, исходя из выше перечисленных условий договора,

можно представить расчет лизинговых платежей в 2014-2015 гг., которые ОАО «БПЗ»

уплатило лизингодателю (таблица 2.8).

Таблица 2.8 - Расчет платы за используемые лизинговые ресурсы

|

Год

|

Стоимость

автотрансп. на начало года (тыс. USD)

|

Сумма

амортизац. отчислений (тыс. USD)

|

Стоимость

автотранспорта (тыс.

USD)

|

Лизинговые

ресурсы (USD)

|

% за

лизинг

|

Плата за

используемые лизинговые ресурсы (USD)

|

|

2014

|

135

|

47,25

|

87,75

|

111375

|

11

|

12251,25

|

|

2015

|

87,75

|

47,25

|

40,5

|

64125

|

11

|

7053,75

|

Так как ОАО «БПЗ» производит предоплату в размере 25% от

стоимости контракта, то стоимость имущества, передаваемого по договору лизинга,

составляет 135000 долл. США, при этом норма амортизационных отчислений

составляет 35% (ускоренная амортизация). Исходя из выше приведенных данных,

можно спрогнозировать, что остаточная стоимость оборудования, по которой будет

произведен выкуп автотранспорта, будет составлять 40,5 тыс. долл. США.

Далее, необходимо сделать расчёт с учётом НДС. Для этого

составим таблицу 2.9.

Таблица 2.9 - Элементы лизинговых платежей и НДС

|

Год

|

Лизинговое

вознаграждение (USD)

|

Плата за используемый

лизинг (USD)

|

Плата за

дополнительные услуги (USD)

|

Годовая выручка

(в USD эквиваленте)

|

Ставка

НДС (%)

|

Сумма

НДС (USD)

|

|

2014

|

5400

|

122510,25

|

10

|

11030

|

18

|

1985,4

|

|

2015

|

5400

|

7053,75

|

10

|

9874

|

18

|

1777,3

|

Комиссионное вознаграждение лизингодателя составляет 3% от

стоимости контракта в год. При этом лизингодатель предоставляет дополнительные

услуги по страхованию имущества, передаваемого в лизинг, на сумму 10 тыс. долл.

в год и затраты по страхованию включаются в сумму лизинговых платежей.

По данным таблицы 2.8 и таблицы 2.9 рассчитываем общую сумму

лизинговых платежей:

за 2014 год: 47250 + 12251,25 + 5400 + 10 + 1985,4 = 66896,65

(USD)

за 2015 год: 47250 + 7053,75 + 5400 + 10 + 1777,3 = 61491,05

(USD)

Таким образом, суммарный лизинговый платеж за два года составил

128387,7 USD. По условиям договора, платежи производились равными частями,

ежемесячно, то есть каждый месяц ОАО «БПЗ» должен выплачивать по 5349,48 USD. Заключение лизингового

договора выгодно для всех сторон данного соглашения. Для продавца - это дополнительная

возможность сбыта своей продукции, для лизингополучателя - возможность

расширения и улучшения бизнеса, для государства - развитие инновационных

технологий и экономики, в общем.

ООО «БПЗ» при лизинговой сделке освобождается от

единовременной полной оплаты стоимости имущества, что выгодно отличает лизинг

от обычной купли-продажи.

Для ООО «БПЗ» уменьшается риск морального и физического

износа и устаревания имущества, поскольку имущество не приобретается в

собственность, а берется во временное пользование. Лизинговое имущество может

не числиться у лизингополучателя на его балансе, что не увеличивает его активы

и освобождает от уплаты налога на это имущество.

В лизинге заинтересованы все участники сделки: производитель

получает новые каналы сбыта, ООО «БПЗ» имеет возможность приобрести

оборудование без первоначальных финансовых затрат, лизинговая компания

становится финансовым звеном между производителем и потребителем, получая за

это прибыль.

Возможности лизинга помогут руководству ООО «БПЗ» эффективно

размещать денежные средства (нарастить количество основных фондов, обновить

их), а также создать благоприятную почву для увеличения скорости

оборачиваемости капитала.

Заключение

Таким образом, в ходе изучения теоретического материала по

вопросу лизинговых операций, автор пришёл к выводу о том, что лизинг - это

экономическая категория, характеризующая движение капитала в его

производственной форме, основанное на арендных, торговых и финансово-кредитных

отношениях, в процессе которых происходит аккумулирование, инвестирование,

генерация и распределение денежных фондов между участниками лизинговых

отношений и, тем самым, достигаются цели их предпринимательской деятельности.

На практике существует несколько видов лизинговых отношений, которые определяются

в зависимости от типа лизингового имущества, форм финансирования, собственника

имущества, состава участников, объемов обязанностей сторон, степени окупаемости

лизингового имущества и уплаты лизинговых платежей.

Под механизмом управления лизинговыми операциями понимается

совокупность рычагов, инструментов, форм и способов регулирования лизинговых

отношений, оказывающая целенаправленное воздействие на воспроизводство активной

части основных производственных фондов (ОПФ) с помощью лизинга и обеспечивающая

минимальные затраты на приобретение объекта лизинга по сравнению с

альтернативными источниками финансирования и максимальное снижение уровня

совокупного износа технических ресурсов предприятия.

Анализ деятельности ООО «БПЗ», проведённый в практической

части работы показал, что организация является прибыльной и рентабельной, при

этом наблюдается рост финансовых результатов ООО «БПЗ», как в абсолютном, так и

в относительном значении. Однако, структура имущества организации не совпадает

со структурой его источников. Организация не является платёжеспособной и

финансово устойчивой. То есть имеет место нерациональная структура имущества и

источников его формирования ОАО «БПЗ». Отметим, что использование заёмного

капитала на данном этапе является для организации эффективным. Однако,

необходимо соблюдать баланс между эффектом финансового левериджа и финансовой

устойчивостью организации.

Кроме того, автором были рассмотрены преимущества лизинговой

сделки для её субъектов. Так, ООО «БПЗ» получает возможность пользоваться необходимым

для него имуществом без единовременной мобилизации на эти цели собственных или

привлеченных заемных средств, что влечёт множества положительных эффектов для

деятельности организации. В выигрыше остается также и государство -

возрождается производство, увеличиваются налоговые поступления в бюджет,

уменьшается социальное напряжение за счет создания новых рабочих мест. Из

вышесказанного следует насколько привлекателен лизинг, хотя законодательство в

отношении его несовершенно и осложнено пробелами.

В связи с этим усматривается необходимость принятия

дополнительных законодательных актов в области регулирования лизинговых

отношений. Специальный закон о лизинге призван устранить сегодняшние пробелы в

правовом регулировании финансовой аренды. Лизинг еще не занял в нашей стране

того значительного места, которое характеризует его развитие в ведущих

капиталистических странах. Чтобы этот род деятельности динамично развивался,

необходимо создать условия, каких в России на данный момент не наблюдается.

Одна из основных причин слабого развития лизинговых операций в нашей стране

заключается в отсутствии развитого и организационно оформленного рынка средств

производства. Сказывается отсутствие опыта в их проведении, а также

законодательных и нормативных актов, регулирующих взаимоотношения сторон при

заключении сделок по лизингу.

Российским производителям и предпринимателям нужно создать

условия, при которых они стремились бы развивать этот род деятельности. Для этого в

первую очередь следует добиваться появления лизинговых сделок с достаточно

длинными сроками действия (не менее 3-х лет). Ведь именно такие договора будут

нести реальные инвестиции в экономику.

Список

использованных источников

1. Гражданский

кодекс РФ (ГК РФ) от 30.11.1994 №51-ФЗ (принят ГД ФС РФ 21.10.1994)

(действующая редакция от 31.01.2016) [электронный ресурс] / Электрон. дан. -

Москва, 2016. - Режим доступа: http://www.consultant.ru/popular/gkrf1/, свободный. - Загл. с экрана. - (дата

обращения: 15.03.2016).

2. Федеральный

закон от 29.10.1998 №164-ФЗ (ред. от 31.12.2014) «О финансовой аренде (лизинге)»

[электронный ресурс] / Электрон. дан. - Москва, 2016. - Режим доступа: http://www.consultant.ru/popular/gkrf1/, свободный. - Загл. с

экрана. - (дата обращения: 15.03.2016).

. Боровинская,

Н.А. К вопросу о понятии договора лизинга / Н.А. Боровинская, С.В. Комарова //

Юрист. - 2013. - №9. - С. 17-19.

. Газман,

В.Д. Лизинг: финансирование и секьюритизация: учебное пособие для вузов / В.Д.

Газман. М.: Издательский дом Высшей школы экономики, 2014. - 365 с.

5. Голубева,

О.С. Российский рынок лизинга: прогнозы развития / О.С. Голубева, А.Г. Ивасенко

// Материалы VI Международной студенческой электронной научной конференции

«Студенческий научный форум» [электронный ресурс] / Электрон. дан. - Москва,

2016. - Режим доступа: http://www.scienceforum.ru/2014/688/6374»>www.scienceforum.ru/2014/688/6374. - (дата

обращения: 21.03.2016).

. Горемыкин,

В.А., Лизинг: Учебник / В.А. Горемыкин. - М.: Дашков и К, 2013. - 377 с.

. Зиннатуллин,

М.Г. Экономическая сущность и виды лизинга / М.Г. Зиннатуллин // Молодой

ученый. - 2012. - №1. Т.1. - С. 110-112.

8. Илизиров,

Э.Р. Налогообложение лизинговых сделок и пути его совершенствования: монография

/ Э.Р. Илизиров. - М.: Палеотип, 2014. - 354 с.

. Кабанова,

И.Е. Правовое регулирование лизинга недвижимости в Российской Федерации / И.Е.

Кабанова. - М.: Юстицинформ, 2013. - 515 с.

. Капралова,

Е.В. Политика либерализации и поощрения инвестиций как фактор стимулирования

притока иностранного капитала в российскую экономику / Е.В. Капралова //

Финансы и кредит. - 2013. - №40. - С. 71-75.

. Красева,

Т.А., Основы лизинга / Т.А. Красева. - Ростов н/Д: Феникс, 2012. - 290 с.

. Неверова,

С.С. Лизинг и финансирование / С.С. Неверова // Новое слово в науке и практике:

гипотезы и апробация результатов исследований. - 2016. - №22. - С. 189-193.

13. Прокаева,

И.Г. Сравнение эффективности лизинга и кредита / И.Г. Прокарева // Проблемы

современной экономики. - 2013. - №11. - С. 8-13.

. Сахарова,

И.В. Правоотношения, возникающие из договоров лизинга и купли-продажи объекта

лизинга / И.В. Сахарова. - М.: Юстицинформ, 2014. - 461 с.

. Селянина,

Е.Н. Договор лизинга: преимущества и налоговые риски лизингодателя / Е.Н.

Селянина // Справочник экономиста. - 2013. - №11. - С. 114-119.

. Стрельцова,

Н.В. Проблемы привлечения инвестиций в технологическое перевооружение

промышленных предприятий на примере Волгоградской области / Н.В. Стрельцова //

Региональная экономика: теория и практика. - 2013. - №38. - С. 58-63.

. Философова,

Т.Г. Лизинг: учебное пособие / Т.Г. Философова. - М.: Юнити-Дана, 2013. - 410

с.

. Философова,

Т.Г. Лизинговый бизнес: учебник / Т.Г. Философова. - М.: Юнити-Дана, 2012. -

398 с.