Финансовый анализ коммунального предприятия ПП ГКП 'Тепло Донбасса'

Содержание

Введение

Раздел 1. Теоретические аспекты развития коммунальных

предприятий

.1 История развития коммунальных предприятий

.2 Основы развития жилищно-коммунального хозяйства Украины

.3 Улучшение коммунальных предприятий

Раздел 2. Финансово-экономический анализ предприятия

.1 Общая характеристика предприятия

.2 Анализ финансово-экономического состояния предприятия

.3 Проявление недостатков и разработка рекомендаций по

улучшению финансового состояния

Выводы

Список литературы

Приложения

Введение

Жизнь

современного человека связана с широким использованием не только электрической

<https://ru.wikipedia.org/wiki/%D0%AD%D0%BB%D0%B5%D0%BA%D1%82%D1%80%D0%BE%D1%8D%D0%BD%D0%B5%D1%80%D0%B3%D0%B8%D1%8F>,

но и тепловой <https://ru.wikipedia.org/wiki/%D0%A2%D0%B5%D0%BF%D0%BB%D0%BE%D0%B2%D0%B0%D1%8F_%D1%8D%D0%BD%D0%B5%D1%80%D0%B3%D0%B8%D1%8F>

энергии

<https://ru.wikipedia.org/wiki/%D0%AD%D0%BD%D0%B5%D1%80%D0%B3%D0%B8%D1%8F>.

Для того, чтобы человек чувствовал себя комфортно дома, на работе, в любом общественном

месте, все помещения должны отапливаться и снабжаться горячей водой для бытовых

целей. Развитие жилищно-коммунального хозяйства, в состав которого входят

системы теплоснабжения, эффективность его деятельности не только формируют

соответствующее качество жизни населения, но и служит одной из важнейших

предпосылок развития жизненного потенциала регионов страны.

Цель

отчёта о прохождении практики - оценка финансового состояния и выявление

возможностей повышения эффективности функционирования предприятия, также

отображение закреплённых знаний, полученных в процессе обучения и приобретённых

навыков практической работы. На основании этого задача отчёта по практике -

отразить:

особенности

учёта на коммунальных предприятиях;

ознакомление со структурой управления ПП ГКП «Тепло Донбасса»;

ознакомление с характером выполняемых операций, с особенностями

деятельности;

ознакомление с отчётностью;

приобретение навыков по заполнению соответствующей документации;

сбор материала, в том числе данные аналитического учёта.

Методика анализа деятельности предприятия охватывает анализ финансовых

результатов и финансового положения предприятия, объём и себестоимость

производства и реализации продукции, оказания услуг, эффективность

использования основных средств, материальных и трудовых ресурсов.

В качестве объекта исследования выбрана система теплоснабжения города.

Предметом исследования являются экономические отношения в системе

теплоснабжения.

Для решения определенных задач, достижения цели использовался комплекс

взаимодополняющих методов исследования: методы структурного анализа

предприятия, экономического анализа, методы сравнительного анализа. Финансовый

анализ будет проводиться двумя способами: табличным и коэффициентным.

На основе проведенного анализа будет дано заключение относительно

финансового состояния ПП ГКП «Тепло Донбасса», а также будут даны рекомендации

по оптимизации финансового состояния организации.

Информационной базой исследования являются нормативные документы,

финансово-хозяйственная отчетность и учредительные документы ПП ГКП «Тепло

Донбасса». В качестве источников информации использованы теоретические и

методические разработки ученых, результаты проведенных автором исследований,

материалы научно-практических конференций.

Раздел 1. Теоретические аспекты развития коммунальных предприятий

.1 История развития коммунальных предприятий

Возникновение жилищно-коммунального хозяйства непосредственно связанно с

возникновением городов. Их рост требовал не только постройки нового жилья, но и

его обслуживания. Со временем количество и виды услуг, которые требовались

населению и были необходимы для благоустройства города, увеличивались. Сегодня

уже трудно представить существование города без его жилищно-коммунального

хозяйства. Городское население, проживающее в благоустроенных домах, уже не

может существовать без отопления, холодной воды, канализации и т.д. Прекращение

оказания коммунальных услуг на долгое время может привести не только к

социальной, но и к экологической катастрофе. В соответствии со статьей 47

Конституции Украины каждый имеет право на жилье. Государство создает условия,

при которых каждый гражданин будет иметь возможность построить жилье,

приобрести его в собственность или взять в аренду [1].

С вступлением нашей страны в эпоху рыночных отношений главной целью

деятельности большинства вновь создаваемых предприятий стало являться получение

прибыли. Уже действующие предприятия также рассматривались только в плане

возможности получения быстрой отдачи на вложенный капитал. В последнее время

ситуация стала немного исправляться, но и сейчас предприятия, которые не могут

приносить прибыль или получение прибыли возможно только в долгосрочный период,

практически не интересуют инвесторов. К таким предприятиям относятся

предприятия жилищно-коммунального хозяйства.

Первые упоминания о государственном контроле над состоянием безопасности,

жилых строений, и дворовых территорий можно найти в Наказе Царя Алексея

Михайловича «О градском благочинии» от апреля 1649 года, где в частности

посадским людям предписывалось «...для чинения порядку и сбережения от огня ...

объезжать улицы и переулки вдень и в ночь без перестани... Сверх того надобно

на дворе дворник, который бы ведал кого впускать или кто куда пойдет и всякое

бы дворовое дело и починки и прочие дела ведал...» и следил за установлением

режима работы печного отопления в избах и банях [2]. Эта дата и считается днем

основания служб российского жилищно-коммунального хозяйства.

Впоследствии Указом Государя Российского Петра Алексеевича от 16 января

1721 года функции «общественного благочиния» были переданы созданной к этому

времени российской полиции. Петр I именовал полицию «душой гражданства и всех

добрых порядков», связывал с полицией понятия «благосостояния населения»,

«запрещения излишеств в домовых расходах», «учинения добрых домовладельцев»,

«производства чистоты на улицах и в домах».

Императрица Екатерина II приказала построить в Москве водопровод.

Строительство было поручено генералу Бауэру. Поиски чистой воды привели к

родникам недалеко от села Большие Мытищи, откуда и начали строить первый

московский водопровод. Работы были завершены к 1804 году. Так был учрежден

Мытищинский водопровод. А в середине XIX века была построена и первая

канализация [3].

В 1802 году создается Министерство внутренних дел и государственных имуществ

России (МВД) - единый государственный орган, ответственный за жизнеобеспечение

населения. Все вопросы реальной жизни были переданы Департаментам этого

ведомства и его исполнительным органам на местах.

В ноябре 1917 года в соответствии с Постановлением II съезда Советов в

составе НКВД было создано Главное управление по делам местного хозяйства.

Начался период централизации управления местным хозяйством [4].

На VII Всероссийском съезде Советов в 1919 году принят официальный курс

на децентрализацию управления городским хозяйством. В качестве административной

единицы приняты территориальные общности населения, которым присвоили

независимо от размера (губернии, уезды, волости, города, деревни) единое

название «коммуна». Их хозяйственная деятельность была обозначена как

«коммунальное хозяйство», а отделы местных Советов, руководившие ими, были

названы коммунотделами.

В 1931 году был создан аппарат для централизованного управления

коммунальным хозяйством РСФСР - Народный комиссариат коммунального хозяйства РСФСР,

главным приоритетом которого стали строительные функции, в то же время

происходила ликвидация коммунальных отделов на местах с закрытием

подразделений, созданных некогда для «собирания коммун». Коммуны городов также

были ликвидированы. В результате территории, жилые здания и деятельность

населения оказались отделены друг от друга [5].

В 1946г. Наркомат коммунального хозяйства был

преобразован в Министерство коммунального хозяйства. В 1954г. в России начала

осуществляться программа массового жилищного строительства. За два десятилетия

"хрущевские" пятиэтажки покрыли всю страну. Тогда же была сооружена

большая часть эксплуатируемых сейчас инженерных сетей. Система управления ЖКХ,

сложившаяся в те годы, сохранялась до 1990-х гг. Единственным новшеством было

движение жилкооперативов в 1970-х. В государственном секторе домохозяйства были

не собственниками и не арендаторами, а, по сути, бессрочными пользователями.

Изменения начались с Закона "О приватизации жилищного фонда РФ" [6],

принятого в 1991г. Он определил право жильцов получить квартиры в частную

собственность. При этом на них не возлагались обязательства, вытекающие из

права собственности: полное возмещение издержек по поддержанию этой

собственности и оплате коммунальных услуг.

Совмином РСФСР принято постановление от 29 июня 1989 года № 235 «О

переходе жилищно-коммунального хозяйства на хозрасчет и самофинансирование»

[7].

Сегодня жилищно-коммунальное хозяйство (ЖКХ) Украины, несмотря на

достаточно длительное и широкое обсуждение ситуации на всех уровнях, является

одной из наиболее неэффективных сфер национальной экономики, которую почти не

затронули процессы реформирования - и это в условиях, когда в Украине уже

девятый год подряд реализуется Общегосударственная программа реформирования и

развития жилищно-коммунального хозяйства.

В 2009г. соответствующим законом была утверждена Общегосударственная

программа реформирования и развития жилищно-коммунального хозяйства Украины на

2009-2014 гг. как новая редакция Общегосударственной программы реформирования и

развития жилищно-коммунального хозяйства на 2004-2009 гг.

Проблемы ЖКХ касаются практически каждого рядового жителя страны - это и

крайне низкое качество жилищно-коммунальных услуг (ЖКУ), и постоянное

загрязнение окружающей среды, и опасность возникновения аварийных ситуаций,. Их

нерешенность серьезно отражается на благосостоянии и уровне заболеваемости

населения. В то же время более актуальной становится проблема увеличения

себестоимости производства ЖКУ и, соответственно, роста тарифов, а также

расходов государственного и местных бюджетов как попытки замедлить этот

процесс. Поэтому применяются субсидирование стоимости природного газа для

предприятий "Теплокоммунэнерго" и части стоимости ЖКУ для бедных

слоев населения, а также покрытие разницы в тарифах в случае их утверждения на

более низком уровне, чем реальные расходы на предоставление соответствующих

услуг. Однако ситуация постоянно ухудшается, несмотря на определенные усилия

профильного министерства, органов местного самоуправления, профильных коммунальных

предприятий. Поэтому можно констатировать, что сегодня в ЖКХ Украины

переплелись чрезвычайно острые проблемы социального, технологического,

экономического, законодательного и организационного характера [8].

1.2 Основы развития жилищно-коммунального хозяйства Украины

Реформирование и развитие жилищно-коммунального хозяйства Украины уже на

протяжении десятилетий является объектом пристального внимания: как со стороны

политиков, так и ученых. Однако жилищно-коммунальное хозяйство (ЖКХ) в Украине

реформируется крайне медленно, проблемы в отрасли не перестают быть острыми,

отрасль остается в критическом состоянии, качество услуг неудовлетворительное.

Следует отметить факторы, влияющие на развитие жилищно-коммунального

хозяйства:

увеличение инвестиционной привлекательности комплекса;

внедрение инновационных технологий;

повышение уровня использования имеющихся ресурсов;

модернизация объектов жилой и коммунальной инфраструктуры; регулирование

тарифов на услуги ЖКХ и определение порогов их роста; адресная поддержка

малообеспеченных слоев населения;

повышение уровня обслуживания населения.

Дефицит инвестиций в отрасль приводит к высокому уровню износа объектов

коммунальной инфраструктуры, последствиями этого являются огромные потери в

коммунальных сетях. Такую ситуацию может исправить Программа развития ЖКХ на

2011-2014 гг., согласно которой общий объем инвестиций в ЖКХ составляет 23,365

млрд. грн. Реализация этой программы позволит провести комплексную модернизацию

и переоснащение предприятий ЖКХ с целью уменьшения ресурсопотребления,

обеспечить постепенный вывод из эксплуатации аварийных жилых домов, завершить

укомплектование многоквартирных домов домовыми приборами учета тепла, холодной

и горячей воды, обеспечить прозрачность в формировании тарифной и ценовой политики

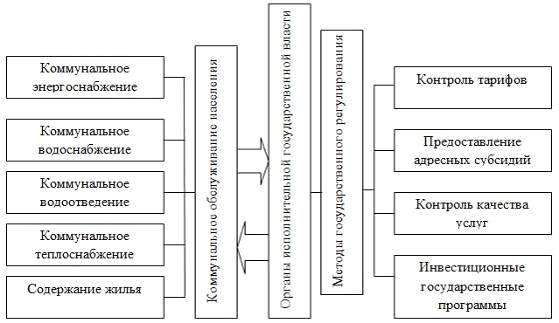

на жилищно-коммунальные услуги (рис.1.1) [9].

Рис.1.1

Схема функционирования и государственного регулирования коммунальных услуг

Не

менее важной проблемой ЖКХ является регулирование тарифов на жилищно-коммунальные

услуги и определение порогов их роста. Рост тарифов на жилищно-коммунальные

услуги является одной из основных проблем ЖКХ, при этом ежегодный их рост выше

темпов роста доходов населения, что приводит к увеличению дебиторской

задолженности ЖКХ.

В

этой ситуации необходима социальная поддержка малообеспеченных семей. Субсидии

на оплату жилья в январе-ноябре 2011 года получило 1720,9 тыс. семей на сумму

257,6 млн. грн., что по сравнению с соответствующим периодом 2010 года больше

на 23,7%. Число семей, требующих начисления субсидий растет. Это

свидетельствует, что все больше потребителей не способны оплачивать услуги ЖКХ

[10].

Во

исполнение постановления Кабинета Министров Украины от 27.06.03 № 976 "Об

утверждении Порядка погашения реструктуризированной задолженности и внесения

текущих платежей за жилищно-коммунальные услуги" [11] в январе-октябре

2012г. с населением было заключено 55,3 тыс. договоров о погашении

реструктуризированной задолженности. Общая сумма, на которую были заключены

договоры в части погашения реструктуризированной задолженности, составила 150,7

млн.грн., а сумма внесенных платежей с учетом долгосрочных договоров составила

134,6 млн.грн. С начала действия постановления по погашению

реструктуризированной задолженности (июль 2003 года) и по настоящее время было

заключено 3145,7 тыс. договоров на сумму 2723,2 млн.грн. Сумма внесенных

платежей составила 1910,7 млн. грн.

В

Украине в январе-мае 2014г. за субсидиями для возмещения расходов на оплату

жилищно-коммунальных услуг обратилось 416,4 тыс. семей, что на 9,4% меньше, чем

за соответствующий период прошлого года. Удельный вес обращений семей,

проживающих в городских поселениях, составил 76,4%.

В

мае 2014г. количество семей-участников Программы жилищных субсидий, которые

получали субсидии для возмещения расходов на оплату жилищно-коммунальных услуг,

составляло 2,0% от общего количества семей Украины, что равно показателю в мае

2013г.

В

январе-мае 2014г. назначены субсидии для возмещения расходов на оплату

жилищно-коммунальных услуг для 368,6 тыс. семей, что составило 88,5% от общего

количества семей, которые обратились за субсидиями, из них в городских

поселениях - 281,1 тыс. семей, в сельской местности - 87,5 тыс. семей. По

сравнению с соответствующим периодом 2013г. количество семей, которым назначены

субсидии, уменьшилось на 51,4 тыс., или на 12,2%.

Общая

сумма субсидий, назначенных семьям для возмещения расходов на оплату

жилищно-коммунальных услуг в январе-мае 2014г., составила 38,6 млн.грн, что на

8,1 млн.грн меньше соответствующего показателя 2013г., из нее в городских

поселениях - 35,9 млн грн, в сельской местности - 2,7 млн грн [12].

Таким

образом, основной проблемой ЖКХ является низкая инвестиционная

привлекательность, которая обусловлена рядом проблем функционирования

комплекса. Их решение возможно только при условии, что система мер, применяемых

на различных уровнях управления, будет разрабатываться с учетом принципа

согласования интересов государства, муниципальных органов власти,

бизнес-структур и населения региона.

.3

Улучшение коммунальных предприятий

Реформа

жилищно-коммунального хозяйства - это система сбалансированных отношений между

поставщиками коммунальных услуг и потребителями. Ее цель - улучшить качество

услуг для населения согласно соответствующим экономическим обоснованиям уплаты

платежей, обусловленные организацией и функционированием жилищно-коммунального

хозяйства. Решением всех накопившихся проблем в жилищно-коммунальном хозяйстве

является полное реформирование отрасли. Направления реформирования:

развитие

государственного регулирования деятельности естественных монополий на рынке

коммунальных услуг;

формирование

государственной жилищной политики;

совершенствование

системы финансирования ЖКХ, оплаты жилья и коммунальных услуг и системы

социальной защиты населения, осуществление эффективной тарифной политики;

демонополизация

жилищно-коммунального хозяйства, развитие конкурентной среды на рынке

жилищно-коммунальных услуг;

создание

развитой конкурентной среды на рынке обслуживания жилья, в том числе внедрение

комплексной реконструкции кварталов (микрорайонов) устаревшего жилищного фонда

с привлечением инвесторов-застройщиков на конкурсной основе;

повышение

эффективности использования энергоносителей и других ресурсов, радикального

снижения энергоемкости производства, повышение энергоэффективности зданий,

создание стимулов и условий для перехода экономики на рациональное

использование и экономное расходование энергоресурсов;

совершенствование

организационных структур управления в сфере ЖКХ;

техническое

переоснащение жилищно-коммунального хозяйства, приближение к требованиям

Европейского Союза показателей использования энергетических и материальных

ресурсов на производство жилищно-коммунальных услуг [13].

Учитывая

огромную социальную значимость жилищно-коммунальных услуг в обеспечении роста

уровня и качества жизни населения, первоочередной задачей сегодня становится

реформа и стабилизация развития жилищно-коммунального хозяйства (ЖКХ) путем

активизации как инновационной деятельности жилищно-коммунальных предприятий,

так и системы ее финансового обеспечения.

Обновление

производственной базы жилищно-коммунального хозяйства с учетом новых достижений

научно-технического прогресса, внедрения инновационной модели развития отрасли

называется одним из приоритетных направлений реформирования ЖКХ. Стимулирование

технической и технологической модернизации жилищно-коммунального хозяйства

является одной из целевых задач Программы экономических реформ Украины на

2010-2014 гг [14].

Проблема

тарифной политики сейчас является предметом острых публичных разбирательств. В

средствах массовой информации появляется много публикаций по росту тарифов на

жилищно-коммунальные услуги, недовольство жителей и недопустимость их

дальнейшего увеличения.

Вместе

с тем, специалисты ЖКХ доказывают, что действующие тарифы не покрывают всех

затрат, необходимых для производства и предоставления населению соответствующих

услуг. В улучшении инвестиционного климата в сфере жилищно-коммунального

хозяйства закономерным следствием недостатка положительных сдвигов на базе ограниченности

возможностей государственного и местных бюджетов по финансированию развития

этой сферы является изношенность основных фондов субъектов

жилищно-коммунального хозяйства, которая исключает безопасную работу сферы и

подталкивает к постоянному возникновению чрезвычайных ситуаций техногенного

характера.

Проблема

разработки экономически обоснованных тарифов на услуги жилищно-коммунальных

предприятий является одной из фундаментальных основ, которая обуславливает

постоянное и надежное развитие отрасли [15].

План

восстановления Украины на 2015-2017 годы, который сегодня дорабатывается

Правительством, будет содержать стратегические решения, которые Украина должна

принять, чтобы поставить свою экономику на путь устойчивого развития. Также

этот план станет основой для дискуссий с международными партнерами, которые

намерены поддержать Украину в ее усилиях по внедрению реформ.

«Эти

вопросы имеют для нас важное значение, ведь в условиях дефицита энергоресурсов

и их дороговизны, мы можем быстро предложить Украине легкие и доступные

механизмы сокращения потребления этих ресурсов. Здесь есть возможность

опираться на уже полученный опыт наших партнеров из других стран, плюс -

понимание его использования в наших условиях и также возможности привлечения в

эту сферу инвестиций », - сказал Геннадий Зубко [16].

коммунальный рентабельность капитализация финансовый

Раздел 2. Финансово-экономический анализ предприятия

.1 Общая характеристика предприятия

Компания производственных единиц областного коммунального предприятия

"Донецктеплокоммунэнерго" "Шахтёрсктеплосеть" осуществляет

производство и распределение воды.

В табл.1.1. представлены реквизиты организации.

Таблица 1.1. Реквизиты организации:

|

ОКПО

|

5540899

|

|

Форма собственности

|

Частная собственность

|

|

Юридический статус

|

Без признака

|

|

Форма финансирования

|

Хозрасчёт

|

|

Право на внешнеэкономическую деятельность

|

Не имеет права

|

|

Дата первоначальной регистрации

|

1997-09-26

|

|

Первоначальный регистратор

|

Без регистрации в органах государственной власти

|

|

Дата текущей регистрации

|

2001-03-02

|

|

Регистратор

|

Приказ главной организации

|

|

Регистрационный номер

|

63

|

|

Адрес

|

Донецкая обл., г. Шахтёрск, ул. Зои Космодемьянской, дом 1А

|

|

Руководитель

|

Ефремов Сергей Николаевич

|

|

Телефон

|

43769

|

Производственная единица областного коммунального предприятия «Донецктеплокоммунэнерго»

не является юридическим лицом, она действует на государственных мероприятиях

соответственно с положением про неё, совершает производственную деятельность с

целью наиболее полного и качественного удовлетворения потребителей, что касается

обеспечения поставки тепловой энергии.

Производственная единица имеет текущие счета в учреждениях банка, печать

с наименование областного предприятия и своим наименованием.

Производственная единица обеспечивает свою деятельность в приделах прав,

предоставленных областным предприятием, регулируется законодательными актами и

другими нормативными документами Украины, приказами и распоряжениями областного

предприятия.

При изменении формы собственности ОКП «Донецктеплокоммунэнерго»

производственная единица имеет право выйти из состава областного предприятия с

соблюдением установленного порядка с соглашения собственника имущества -

Донецкого областного Совета в лице Управления жилищно-коммунального хозяйства.

Целью деятельности производственной единицы есть:

производство тепловой энергии и представление её потребителям согласно с

договорами;

организация работы подразделений, отделов, служб, бригад которые входят в

её состав;

выполнение работ, связанных с постоянной и безаварийной эксплуатацией

тепловых сетей, выполнение планов капитального строительства и ремонта сетей,

сооружений;

внедрение передовых методов организации труда и передовых достижений

науки и техники;

снижение затрат на производство тепловой энергии;

выполнение мероприятий по достижению установленных нормативов

безопасности труда и производственной среды;

создание условий для закрепления кадров, совершенствования форм оплаты

труда, материального и морального стимулирования;

рациональное использование капитальных вложений, сокращение срока строительства;

обеспечение широкого участия работников в управлении производством;

улучшение культурно - бытовых и жилищных условий работников;

осуществление грузовых и пассажирских перевозок для предприятия, которые

входят в состав ОКП «ДТЭК» и предоставление услуг другим организациям;

выполнение проектов на установление устройств учёта потребления тепловой

энергии и горячей воды, монтаж и обслуживание этих устройств;

изготовление водонагревательных котлов;

изготовление газовых приборов;

обеспечение ремонтом котельного оборудования и тепловых сетей,

изготовление нестандартного оборудования, которое эксплуатируется на объектах

теплового хозяйства области;

автосервисное обслуживание предприятий и населения, ремонт автомобилей;

выполнение работ по монтажу газопровода низкого и среднего давления,

монтажу и налаживанию ГРП ( гидравлический разрыв пласта), газового

оборудования котельных;

изготовление элементов котлов;

совершение работ по реконструкции, монтажу, ремонту котлов и котельного

оборудования;

монтаж, наладка, господтверждение и сервисное обслуживание приборов учёта

воды и тепла;

изготовление швейных изделий для работников производственно единицы;

другие виды деятельности, которые предусмотрены Уставом ОКП «ДТЕК» и не

противоречат действующему законодательству Украины.

.2 Анализ финансово-экономического состояния предприятия

Финансовый анализ заключается в оценке финансового состояния и

результатов деятельности хозяйствующего субъекта на основе достоверной

информации, а также выявлении потенциальных возможностей повышения

эффективности использования капитала и устойчивого развития хозяйствующего

субъекта. Финансовый анализ является важной составной частью экономических и

финансовых наук, составляющих теоретическую основу экономической работы в

организации.

Предметом финансового анализа является совокупность анализируемых

финансовых отношений, финансовых ресурсов и их потоков, причинно- следственных

связей и методов их исследования [17].

На основе Баланса предприятия (форма 1) и Отчета о финансовых результатах

(форма 2) за 2012 год (Приложение 1), за 2013 год (Приложение 2) и за 2014 год

(Приложение 3) мы можем рассмотреть и проанализировать динамику деятельности

предприятия за три года его работы.

Рассмотрим финансовое состояние предприятия за 2012 -2014 год.

Финансовое состояние предприятия в краткосрочном периоде оценивается

показателями ликвидности и платежеспособности. Анализ платежеспособности и

ликвидности важен не только для предприятия, но и для внешних инвесторов.

Анализ ликвидности баланса заключается в сравнении средств по активу,

сгруппированных по степени их ликвидности и расположенных в порядке убывания

ликвидности, с обязательствами по пассиву, сгруппированными по срокам их

погашения и расположенными в порядке возрастания сроков.

Активы предприятия разделяются на группы:

Л1 Наиболее ликвидные активы - к ним относятся все статьи денежных

средств предприятия и текущие финансовые инвестиции. Данная группа

рассчитывается следующим образом:

Л1 = текущие финансовые инвестиции+ денежные средства и их эквиваленты (в

национальной, в иностранной валюте) (2.1)

Л2 Быстро реализуемые активы. К этой группе активов относятся активы, для

обращения которых в денежную форму требуется более продолжительное время:

готовая продукция, товары, дебиторская задолженность, векселя полученные. Эта

группа рассчитывается так:

Л2 = готовая продукция + товары + векселя полученные + чистая

реализационная стоимость + дебеторская задолженность по расчётам (с

бюджетомстр, выданными авансами, начисленными доходами, из внутренних расчётов)+

другая текущая дебеторская задолженность.(2.2)

Л3 Медленно реализуемые активы. Гораздо больший срок понадобится для

превращения производственных запасов и затрат в незавершенном производстве в

готовую продукцию, а затем в денежные средства. Кроме того, к этой группе

активов относятся расходы будущих периодов, а также оборотные активы, не

вошедшие в первые две группы. Расчет этого показателя производится следующим

образом:

Л3 = производственные запасы+ животные на выращивании и

откорме+незавершенно строительство+другие оборотные активы+затраты будущих

периодов. (2.3)

Л4. Трудно реализуемые активы. К этой группе относятся необоротные активы

предприятия, стоимость которых отражена в первом разделе актива баланса:

Л4 = необоротные активы (2.4)

Пассивы баланса группируются по степени наступления срока их оплаты. Из

данных баланса полную информацию для проведения такой группировки получить

невозможно. Для проведения этой процедуры можно пользоваться данными,

имеющимися в примечаниях к отчетам.

Обязательства предприятия можно сгруппировать следующим образом:

П1 - Наиболее срочные обязательства. К ним принято относить кредиторскую

задолженность по приобретенным товарам, работам, услугам:

П1 = кредиторская задолженность за товары, работы, услуги (2.5)

П2 - Краткосрочные пассивы. К этой группе относятся статьи четвертого

раздела пассива баланса за вычетом кредиторской задолженности за товары,

работы, услуги, и статьи второго и пятого разделов пассива баланса с учетом

оговоренных выше ограничений. Формула определения суммы таких пассивов имеет

следующий вид:

П2 = баланс - собственный капитал- долгосрочные обязательства-

кредиторская задолженность за товары, работы, услуги - обоспечение будущих

затрат и платежей (2.6)

П3 - Долгосрочные пассивы. Эта группа пассивов представлена долгосрочными

обязательствами предприятия, отраженными в третьем разделе пассива баланса, а

также статьями второго и пятого разделов пассива баланса, не отнесенными ко

второй группе:

П3 = долгосрочные обязательства + обеспечение будущих затрат и платежей +

доходы будущих периодов (2.7)

П4 - . Постоянные (устойчивые) пассивы - это статьи первого раздела

пассива баланса:

П4 = собственный капитал (2.8)

Для определения ликвидности баланса необходимо сравнить показатели групп

по активам и по пассивам. Баланс считается ликвидным, если выполняются

следующее неравенство:

А1≥П1, А2≥П2, АЗ≥П3, А4≤П4.

Сопоставление итогов первой группы по активу и пассиву, т. е. Л1 и П1

отражает соотношение текущих платежей и поступлений. Сравнение второй группы по

активу и пассиву (Л2 и П2) показывает тенденцию увеличения или уменьшения

текущей ликвидности в недалеком будущем. Сопоставление итогов по активу и

пассиву для третьей и четвертой групп отражает соотношение платежей и

поступлений в относительно отдаленном будущем [18].

Для характеристики ликвидности предприятия проведем расчеты групп активов

и пассивов.

На начало 2012:

Л1 = 4,3

Л2 = 22635,4 + 132,5 + 13777,8 + 104 = 36649,7

Л3 = 837,3 + 1241,3 + 5,4 = 2084

Л4 = 18482

П1 = 46039

П2 = 57220 - 3737 - 46039 - 617 = 39860,2

П3 = 617

П4 = 3737

На конец 2012:

Л1 = 51,8

Л2 = 24754,1 + 7681,2 + 7423,9 = 6827

Л3 = 1503,9 + 1223,8 + 8,3 = 617

Л4 = 30392,5

П1 = 41627,8

П2 = 73040,5 - 15314 - 41627,8 - 690,2 = 15408,5

П3 = 690,2

П4 = 15314

На конец 2013:

Л1 = 33,2+33,2 = 66,4

Л2 = 17705,2+110,7+185,4+7512,7 = 25514

Л3 = 189,6+1306,5+10,6 = 1506,7

Л4 = 23354

П1 = 46233,1

П2 = 52108,2-9672,8-636,7-46233,1 = 14911,2

П3 = 636,7

П4=9672,8

На конец 2014:

Л1 = 0

Л2 = 26051,2+110,7+159,3=26321,2

Л3 = 2678,2+1929,2 = 4607,4

Л4 = 29617,9

П1 = 76183,8

П2 = 60546,5-37003,5-76183,8 = -52640,8

П3 = 0

П4 = 37003,5

В табл.2.3. представлен анализ ликвидности баланса ха 2012 - 2014г.

На начало периода Л1 < П1, Л2 > П2, Л3 > П3, Л4 > П4.

На конец периода Л1 > П1, Л2 > П2, Л3 > П3, Л4 < П4.

Как видим, на начало 2012 года наблюдается недостаток наиболее ликвидных

активов для покрытия наиболее срочных обязательств. Этот недостаток составляет

большую сумму (46034,7тыс.грн), поэтому ситуация является угрожающей. На конец

2014 года ситуация ухудшается, так как недостаток составляет 76183,8 тыс.грн.

Предприятию необходимо контролировать ситуацию, чтобы подобные негативные

явления не повторялись в будущем.

Таблица 2.3. Сводная таблица анализа ликвидности баланса

|

Актив

|

На начало 2012 года

|

На конец 2012 года

|

На конец 2013 года

|

На конец 2014 года

|

Пассив

|

На начало 2012 года

|

На конец 2012 года

|

На конец 2013 года

|

На конец 2014 года

|

Платёжный излишек или недостаток

|

|

Наиболее ликвидные активы (Л1)

|

4,3

|

51,8

|

66,4

|

0

|

Наиболее срочные обязательства (П1)

|

46039

|

41627,8

|

46233,1

|

76183,8

|

-46034,7

|

-76183,8

|

|

Активы, которые быстро реализуются (Л2)

|

36649,7

|

39860,2

|

25514

|

26321,2

|

Краткосрочные пассивы (П2)

|

6827

|

15408,5

|

14911,2

|

-52640,8

|

29822,7

|

78962

|

|

Активы, медленно реализуемые (Л3)

|

2084

|

2736

|

1506,7

|

4607,4

|

Долгосрочные пассивы (П3)

|

617

|

690,2

|

636,7

|

0

|

1467

|

4607,4

|

|

Активы, трудно реализуемые (Л4)

|

18482

|

30392,5

|

23354

|

29617,9

|

Постоянные пассивы (П4)

|

3737

|

15314

|

9672,8

|

37003,5

|

14745

|

-7385,6

|

Сравнение первой и второй групп активов с первыми двумя группами пассивов

показывает текущую ликвидность, т.е. платежеспособность или

неплатежеспособность предприятия в ближайшее к моменту проведения анализа

время. Сравнение третьей группы активов и пассивов показывает перспективную

ликвидность, т.е. прогноз платежеспособности предприятия [19].

Так как, на начало 2012 и на конец 2014 года появился избыток активов,

которые быстро и медленно реализовываются над краткосрочными и долгосрочными

пассивами, это говорит о том, что предприятие платежеспособно к моменту

проведения анализа и перспективе также.

Проведенный анализ является первичным. И более детальным является анализ

с помощью финансовых коэффициентов.

В отечественной практике, как правило, используют три коэффициента:

коэффициент текущей ликвидности, коэффициент быстрой ликвидности, коэффициент

абсолютной ликвидности.

Коэффициент общей (текущей) ликвидности показывает, в какой степени

имеющиеся оборотные активы достаточны для удовлетворения текущих обязательств.

Логика, стоящая за расчетом данного коэффициента, заключается в том, что

оборотные активы должны быть полностью переведены в денежные средства в течение

одного года, а текущие обязательства также необходимо оплатить в течение года.

Согласно общепринятым стандартам, считается, что этот коэффициент должен

находиться в пределах от единицы до двух. Нижняя граница обусловлена тем, что

оборотных средств должно быть по меньшей мере достаточно для погашения

краткосрочных обязательств, иначе компания окажется под угрозой банкротства.

Превышение краткосрочных средств над обязательствами более чем в два (три) раза

считается также нежелательным, поскольку может свидетельствовать о нарушении

структуры капитала. При анализе коэффициента особое внимание следует обратить

на его динамику [20].

Используя классификацию активов и пассивов, приведенную выше, формулу для

определения коэффициента общей ликвидности можно представить в следующем виде:

. (2.9)

. (2.9)

При

помощи этого коэффициента ликвидности оценивается не только способность

предприятия погасить текущие обязательства, но и потенциальная возможность

рассчитаться по долгосрочным обязательствам.

Коэффициент

быстрой ликвидности считается более жестким тестом на ликвидность, так как при

его расчете не учитывается наименее ликвидная часть оборотных активов -

медленно реализуемые активы - производственные запасы и незавершенное

строительство.

Коэффициент

быстрой ликвидности определяется по следующей формуле:

(2.10)

(2.10)

В

современных условиях экономики достаточным признается его значение, равное 0,7

- 0,8 [21].

В

большинстве случаев наиболее надежной является оценка ликвидности только по

показателям первой группы активов - денежных средств и текущих финансовых

инвестиций. Более того, во многих случаях целесообразно оценивать ликвидность

только по показателям денежных средств.

Коэффициент

оценки ликвидности по показателям первой группы активов называется

коэффициентом абсолютной ликвидности. В странах с переходной экономикой его

оптимальное значение признается на уровне 0,2 - 0,35. Значение выше 0,35 не

всегда требуется, так как излишек денежных средств свидетельствует о

неэффективном их использовании [22].

Формула

расчета коэффициента абсолютной ликвидности имеет следующий вид:

. (2.11)

. (2.11)

Рассчитаем

коэффициенты ликвидности:

На

начало 2012 года:

На

конец 2012 года:

На

конец 2013 года:

.

.

На

конец 2014 года:

.

.

.

.

В

табл.2.4. представлены коэффициенты ликвидности за 2012 - 2014г.

Таблица

2.4. Сводная таблица коэффициентов ликвидности ПП ГКП «Тепло Донбасса»

|

Показатель

|

На начало 2012 года

|

На конец 2012 года

|

На конец 2013 года

|

На конец 2014 года

|

Отклонения (+/-)

|

|

Коэффициент текущей ликвидности

|

0,732

|

0,747

|

0,47

|

0,32

|

-0,412

|

|

Коэффициент быстрой ликвидности

|

0,693

|

0,699

|

0,47

|

0,32

|

-0,373

|

|

Коэффициент абсолютной ликвидности

|

0,00008

|

0,0009

|

0,0005

|

0

|

0,00042

|

Как видно из приведенного анализа (табл. 2.4) все коэффициенты ниже

признанного нормального уровня. Общее положение показателей ликвидности говорит

о том, что предприятие нерационально использует свои средства.

Коэффициент текущей ликвидности ниже нормы(1<Ктек.ликв.<

2.), и ещё он снизился на конец 2014 года по сравнению с началом 2012. Это

говорит о том, что у предприятия было не достаточно оборотных средств для

погашения краткосрочных обязательств на протяжении трёх лет.

Коэффициент быстрой ликвидности почти находится в допустимых приделах(0,7

- 0,8) в 2012 году и говорит о том, что предприятие имеет ликвидный баланс, но

к концу 2014 года коэффициент уменьшается. Он показывает: какая часть

краткосрочных обязательств может быть погашена не только за счет имеющихся у

предприятия денежных средств, но и за счет ожидаемых поступлений за отгруженную

продукцию, выполненные работы или оказанные услуги.

Коэффициент абсолютной ликвидности намного ниже нормы(0,2 - 0,35). Это

говорит о том, что предприятие не может погасить кредиторскую задолженность

немедленно. На протяжении трёх лет можно увидеть небольшую тенденцию улучшения

ситуации.

Таким образом можно сказать, что предприятие ликвидное на 75% так как на

конец 2014 года было не выполнение 1 соотношения А1≥П1, А2≥П2, АЗ≥П3,

А4≤П4. на данном предприятии сложилась следующая ситуация: А1<П1, А2>П2,

А3>П3, А4<П4.

Компания была неплатежеспособна на момент составления баланса в 2012

году, и у неё было недостаточно абсолютно ликвидных активов на покрытие

наиболее срочных обязательств. Скоро компания становится платежеспособной при

условии своевременных расчетов дебиторов и получение средств от продажи услуг в

кредит. В будущем предприятие платежеспособно при своевременном поступлении

денежных средств за реализованные услуги на период равный средней

продолжительности одного оборота оборотных средств после даты составления

баланса.

Предприятие не может покрыть краткосрочные обязательства, но может

погасить долю кредиторской задолженности с помощью наиболее ликвидных активов.

Однако проблемы с ликвидностью у предприятия есть, так как коэффициент абсолютной

ликвидности оказался намного ниже нормы.

Одна из важнейших характеристик финансового состояния предприятия -

стабильность его деятельности с позиции долгосрочной перспективы. Она связана,

прежде всего, с финансовой структурой предприятия, степенью его зависимости от

кредиторов и дебиторов.

Поэтому следующий шаг в анализе финансового состояния предприятия - это

анализ финансовой устойчивости предприятия, характеризуется соотношением

источников финансирования.

Анализ источников финансирования проводится с помощью следующих

коэффициентов:

коэффициенты капитализации, характеризующие финансовое состояние

предприятия с позиции структуры источников финансовых ресурсов;

коэффициенты покрытия, характеризующие финансовую устойчивость с позиции

расходов, связанных с обслуживанием внешних источников привлеченных средств.

Среди коэффициентов капитализации наиболее существенными являются

следующие.

Коэффициент финансовой автономии характеризует долю собственных средств

предприятия в общей сумме средств, авансированных в его деятельность [23].

Расчет коэффициента финансовой устойчивости осуществляется по формуле:

,

(2.12)

,

(2.12)

Чем

выше значение этого коэффициента, тем финансово устойчивее, стабильнее и более

независимо от внешних кредиторов предприятие, можно сказать о данном

предприятии. На практике установлено, что общая сумма задолженности не должна

превышать сумму собственных источников финансирования, то есть источники

финансирования предприятия (общая сумма капитала) должны быть хотя бы

наполовину сформированы за счет собственных средств. Таким образом, критическое

значение коэффициента автономии - 0,5.

Коэффициентом,

обратным коэффициенту финансовой автономии является коэффициент финансовой

зависимости. Произведение этих коэффициентов равно 1. Коэффициент финансовой

зависимости рассчитывается по формуле:

(2.13)

(2.13)

Критическое значение коэффициента финансовой зависимости - 2.

Рост этого показателя в динамике означает увеличение доли заемных средств

в финансировании предприятия, а, следовательно, и урон финансовой

независимости. Если его значение снижается до единицы, то это означает, что

владельцы полностью финансируют свое предприятие [24].

Следующий коэффициент, который будет использован, служит для определения

капитализации компании, не анализируется - коэффициент финансового риска. По

своему экономическому значению он сочетает в себе два предыдущих коэффициента и

показывает соотношение привлеченных и собственных средств. Расчет этого показателя

осуществляется по формуле:

Этот

коэффициент дает наиболее общую оценку финансовой устойчивости. Он показывает,

сколько единиц привлеченных средств приходится на каждую единицу собственных.

Рост показателя в динамике свидетельствует об усилении зависимости предприятия

от внешних инвесторов и кредиторов, то есть о снижении финансовой устойчивости,

и наоборот. Оптимальное значение данного коэффициента больше или равно - 0,5,

критическое значение 1 [25].

Коэффициент

маневренности собственного капитала показывает, какая часть собственного

оборотного капитала находится в обороте, а какая капитализирована. Этот

показатель характеризует ту часть собственного капитала предприятия, которая

является источником покрытия его текущих активов. Коэффициент должен быть

достаточно высоким, чтобы обеспечить гибкость в использовании собственных

средств предприятия [26]. Формула расчета этого коэффициента имеет следующий

вид:

(2.15)

(2.15)

Рассчитаем коэффициенты капитализации и покрытия.

На начало 2012 года:

На конец 2013 года:

На конец 2012 года:

На конец 2014 года:

В

табл.2.5. представлены коэффициенты капитализации и покрытия за 2012 - 2014 г.

Таблица

2.5. Сводная таблица коэффициентов капитализации и покрытия ПП ГКП «Тепло

Донбасса»

|

Показатель

|

На начало 2012 года

|

На конец 2012 года

|

На конец 2013 года

|

На конец 2014 года

|

Отклонения (+/-)

|

|

Коэффициент финансовой автономии

|

0,06

|

0,2

|

0,18

|

0,61

|

0,55

|

|

Коэффициент финансовой зависимости

|

15,3

|

4,7

|

5,3

|

1,6

|

-13,7

|

|

Коэффициент финансового риска

|

14,3

|

3,7

|

4,4

|

0,6

|

-13,7

|

|

Коэффициент маневренности собственного капитала

|

-3,9

|

-0,98

|

-1,41

|

0,19

|

4,09

|

Таким образом, можно сделать вывод, так как коэффициент финансовой автономии

на начало 2012 года оказался ниже нормы(0,5),а коэффициент финансовой

зависимости намного выше, это говорит о финансовой неустойчивости предприятия и

зависимости от внешних кредиторов. На конец 2014 года коэффициент финансовой

автономии увеличивается, а коэффициент финансовой зависимости уменьшается, что

говорит об обратном. Теперь есть источники финансирования предприятия, более

чем наполовину сформированы за счет собственных средств.

Также об уменьшении доли заемных средств говорит коэффициент финансового

риска, который показывает: сколько привлечённых средств приходится на единицу

собственных. Так, на начало 2012 года на гривну собственных средств приходилось

14,3 гривны заёмных, а к концу 2014 года ситуация улучшается, так как

показатель снижается до 0,6 гривен заёмных средств.

Данное предприятие отличалось низким уровнем маневренности собственного

капитала в начале 2012 года. Обусловлено это высокой долей собственных средств

в структуре пассивов предприятия. Положительным моментом является увеличение

значения данного коэффициента в динамике. повышение данного коэффициента

говорит о росте собственного оборотного капитала.

Далее рассмотрим коэффициенты деловой активности.

С помощью коэффициента оборачиваемости активов оценивается эффективность

использования предприятием всех имеющихся ресурсов независимо от источников их

привлечения. Расчет этого коэффициента производится по формуле:

(2.16)

(2.16)

Коэффициент

оборачиваемости активов показывает, сколько раз за отчетный период совершается

полный цикл производства и обращения, приносящий соответствующий эффект в виде

прибыли, или сколько денежных единиц реализованной продукции принесла каждая

денежная единица активов. Этот коэффициент варьируется в зависимости от

отрасли, отражая особенности производственного процесса. Показатель

оборачиваемости активов будет тем выше, чем более изношены основные фонды

предприятия [27].

По

коэффициенту оборачиваемости дебиторской задолженности судят: сколько раз в

среднем за отчетный период дебиторская задолженность превратилась в средства.

(2.17.)

(2.17.)

Этот

коэффициент сравнивают со среднеотраслевыми коэффициентами, со значениями

коэффициента предприятия за предыдущие периоды. Кроме того, коэффициент

оборачиваемости дебиторской задолженности полезно сравнивать с коэффициентом

оборачиваемости кредиторской задолженности. Такой подход позволяет сопоставить

условия коммерческого кредитования, которыми предприятие пользуется у других

фирм, с теми условиями кредитования, которые предприятие предоставляет другим

предприятиям [28].

Для

анализа оборачиваемости дебиторской задолженности используется также показатель

продолжительности оборота дебиторской задолженности. Его часто называют сроком

кредитования. Период оборачиваемости дебиторской задолженности в днях можно получить

следующим образом:

(2.18)

(2.18)

Коэффициент

оборачиваемости кредиторской задолженности дополняет предыдущий коэффициент.

Коэффициент показывает, сколько оборотов необходимо компании для оплаты

имеющейся задолженности

(2.19)

(2.19)

Для

анализа оборачиваемости кредиторской задолженности используют показатель

периода оборота кредиторской задолженности:

(2.20)

(2.20)

В отличие от длительности оборота дебиторской задолженности, которая

должна быть как можно меньше, каждое предприятие заинтересовано в том, чтобы

длительность оборота кредиторской задолженности была больше [29].

Для характеристики эффективности управления запасами используются

коэффициент оборачиваемости запасов и показатель продолжительности оборота.

(2.21)

(2.21)

Показатель

показывает: сколько оборотов за год сделали запасы, то есть сколько раз они

перенесли свою стоимость на готовые изделия [30].

Показатель

продолжительности оборота запасов можно рассчитать следующим образом:

.

(2.22)

.

(2.22)

Этот показатель характеризует период, в течение которого запасы

превращаются в реализуемые товары. Чем выше коэффициент оборачиваемости запасов

и чем меньше период оборота запасов, тем более ликвидную структуру имеют

оборотные средства и тем устойчивее финансовое состояние предприятия [31].

Показатели оборачиваемости запасов предназначены для того, Чтобы

показать, насколько успешно администрация использовала ресурсы компании. Оба

показателя желательно сравнить со среднеотраслевыми значениями. Полезно также

производить сравнение со значениями этих показателей за предыдущие периоды.

В целом, чем выше коэффициент оборачиваемости запасов, а следовательно,

меньше период оборота запасов, тем меньше средств связано в этой наименее

ликвидной статье оборотных средств, тем более ликвидную структуру имеют

оборотные средства, и тем устойчивее финансовое положение предприятия (при

прочих равных условиях).

Показатель продолжительности операционного цикла показывает, сколько дней

в целом требуется для производства, продажи и оплаты продукции предприятия.

Рассчитывается этот период следующим образом:

(2.23)

(2.23)

В большинстве случаев предприятию необходимо стремиться к уменьшению

значения данного показателя, т. е. к сокращению длительности операционного

цикла.

Логика расчета показателя продолжительности оборота оборотного капитала

сводится к следующему: если его значение положительное, то предприятие

почувствует потребность в средствах; отрицательное значение показателя

свидетельствует о том, что предприятие бесплатном пользовании чужие деньги

[32].

(2.24)

(2.24)

Данные для расчета показателей деловой активности получают из «Отчета о

прибылях и убытках» и «Баланс».

Рассчитаем коэффициенты деловой активности.

На начало 2012 года:

.

.

На

конец 2012 года:

.

.

На конец 2013 года:

.

.

На конец 2014 года:

.

.

В табл.2.6. представлены коэффициенты деловой активности за 2012-2014 г.

Таблица 2.6. Сводная таблица коэффициентов деловой активности ПП ГКП

«Тепло Донбасса»

|

Показатель

|

На начало 2012 года

|

На конец 2012 года

|

На конец 2013 года

|

На конец 2014 года

|

Отклонения (+/-)

|

|

Коэффициент оборачиваемости активов

|

0,49

|

0,71

|

0,64

|

0,6

|

0,11

|

|

Коэффициент оборачиваемости дебиторской задолженности

|

0,6

|

0,8

|

1,2

|

1,36

|

0,76

|

|

Продолжительность оборота дебиторской задолженности

|

600

|

450

|

300

|

265

|

-335

|

|

Коэффициент оборачиваемости кредиторской задолженности

|

0,67

|

1,02

|

0,95

|

0,76

|

0,09

|

|

Продолжительность оборота кредиторской задолженности

|

537,3

|

352,9

|

379

|

474

|

-63,3

|

|

Коэффициент оборачиваемости запасов

|

31,5

|

47,9

|

23,3

|

13,9

|

-17,6

|

|

Продолжительность оборачиваемости запасов

|

11,4

|

7,5

|

15,5

|

25,9

|

14,5

|

|

Продолжительность операционного цикла

|

611,4

|

457,5

|

315,5

|

290,9

|

-320,5

|

|

Продолжительность оборачиваемости оборотного капитала

|

797,1

|

604,1

|

483

|

391

|

-406,1

|

Таким образом, можно сказать, что к концу 2014 года увеличилось

количество полных циклов производства.

Динамика продолжительности оборота дебиторской задолженности на конец

2014 года улучшилась, что мы можем увидеть из таблицы 2.6., где показатель

снизился от 600 до 265 дней, чего не скажешь о динамике продолжительности

оборота кредиторской задолженности, где показатель также снизился с 537,3 до

474 дней.

Судя из коэффициента оборачиваемости запасов и их продолжительности

оборачивания можно сделать вывод, что у оборотных средств предприятия на конец

20014 года стала менее ликвидная структура и финансовое состояние предприятия

стало менее устойчиво.

При снижении операционного цикла при прочих равных условиях снижается

время между закупкой сырья и получением выручки, вследствие чего растет

рентабельность. Соответственно снижение данного показателя на 320,5 дней за три

года, которое можно увидеть в таблице 2.6, благоприятно характеризует

деятельность организации.

Так как показатель продолжительности оборота оборотного капитала и на

начало 2012, и на конец 2014 года имеет положительный знак, это говорит о том,

что предприятие всё это время нуждалось в дополнительных средствах.

Рентабельность - это относительный показатель, сравнивает полученный

эффект с затратами и ресурсами, использованными для его достижения.

Существует множество коэффициентов рентабельности, использования каждого

из которых зависит от характера оценки эффективности финансово-хозяйственной

деятельности предприятия. В зависимости от того, с чем сравнивается выбранный

показатель прибыли, выделяют две группы показателей рентабельности:

рентабельность капитала;

рентабельность продаж.

В группе рентабельность капитала рассчитывается два основных показателя:

рентабельность активов и рентабельность собственного капитала.

Показатель рентабельности активов характеризует: насколько эффективно

предприятие использует свои активы для получения прибыли, то есть прибыль

приносит каждая единица средств, вложенных в активы предприятия [33]. Он

рассчитывается следующим образом:

(2.25)

(2.25)

Показатель рентабельности собственного капитала представляет интерес,

прежде всего, для инвесторов.

Рентабельность собственного капитала рассчитывается по формуле:

(2.26)

(2.26)

Этот коэффициент показывает, какую прибыль приносит каждая

инвестированная денежная единица капитала. Он является основным показателем,

используемым для характеристики эффективности вложения в деятельности того или

иного вида предприятий [34].

При оценке рентабельности продаж в зависимости от показателей прибыли

(валовой, операционной и чистой) рассчитывается ряд коэффициентов

рентабельности.

Валовая рентабельность продаж показывает эффективность производственной

деятельности и политики ценообразования, проводимой на предприятии. Он

рассчитывается следующим образом:

(2.27)

(2.27)

Операционная

рентабельность продаж является одним из лучших инструментов определения

операционной эффективности. Этот коэффициент показывает рентабельность

предприятия после вычета затрат на производство и сбыт товаров.

(2.28)

(2.28)

При рассмотрении этого показателя совместно с показателем валовой

рентабельности можно получить представление о том, чем вызваны изменения

рентабельности. Если, например, на протяжении ряда лет валовая рентабельность

существенно не изменялась, а показатель операционной рентабельности постепенно

снижался, то причина кроется, скорее всего, в увеличении расходов по статьям

административных и сбытовых расходов [35].

При оценке рентабельности продаж в отечественной практике чаще всего

используется показатель чистой рентабельности реализованной продукции. Расчет

этого показателя осуществляется по формуле:

(2.29)

(2.29)

Неизменность

на протяжении какого-либо периода показателя операционной рентабельности с

одновременным снижением показателя чистой рентабельности может

свидетельствовать либо об увеличении финансовых расходов и получении убытков от

участия в капитале других предприятий, либо о повышении суммы уплачиваемых

налоговых платежей.

Снижение

показателя чистой рентабельности может свидетельствовать либо об увеличении

финансовых затрат на производство и реализацию продукции, или об увеличении

суммы уплаченных налоговых платежей. Этот коэффициент показывает полное влияние

структуры капитала и финансирования компании на ее рентабельность [36].

Валовая

рентабельность производства представляет собой отношение валовой прибыли к

себестоимости продукции и показывает, сколько гривен валовой прибыли приходится

на гривну затрат, формирующих себестоимость реализованной продукции.

(2.30)

(2.30)

Показатель

чистой рентабельности производства показывает, сколько гривен чистой прибыли

приходится на гривну реализованной продукции. По аналогии с показателями

рентабельности продаж, из двух названных выше показателей рентабельности

производственной деятельности более жестким тестом прибыльность предприятия

является показатель чистой рентабельности производства, так как при его расчете

применяется чистая прибыль предприятия [36].

(2.31)

(2.31)

Рассчитаем

коэффициенты рентабельности:

На

начало 2012 года:

На

конец 2012 года:

На

конец 2013 года:

На

конец 2014 года:

В

табл.2.7. представлены коэффициенты рентабельности за 2012-2014г.

Таблица

2.7. Сводная таблица коэффициентов рентабельности ПП ГКП «Тепло Донбасса»

|

Показатель

|

На начало 2012 года

|

На конец 2012 года

|

На конец 2013 года

|

На конец 2014 года

|

Отклонения (+/-)

|

|

Рентабельность активов

|

0,09

|

0,08

|

0,7

|

0,8

|

0,71

|

|

Рентабельность собственного капитала

|

1,66

|

0,37

|

2,08

|

0,4

|

-1,26

|

|

Валовая рентабельность реализованной продукции

|

0,15

|

0,2

|

0,25

|

0,54

|

0,39

|

|

Операционная рентабельность реализованной продукции

|

0,17

|

0,13

|

0,6

|

0,67

|

0,5

|

|

Чистая рентабельность реализованной продукции

|

0,17

|

0,13

|

0,5

|

0,42

|

0,25

|

|

Валовая рентабельность производства

|

0,13

|

0,17

|

0,25

|

0,54

|

0,41

|

|

Чистая рентабельность производства

|

0,15

|

0,11

|

0,47

|

0,65

|

0,5

|

Можно сделать вывод, что показатель рентабельности активов на начало

периода в 2012 составил 0,09, а на конец 2014 - 0,8. То есть, каждая единица

средств, которые вложенные в активы предприятия в отчетном периоде принесла

прибыль в размере 0,8 денежных единиц, прибыль увеличилась на 71%. Показатель

находится на достаточно высоком уровне, что говорит о том, что предприятие

эффективно использует свои активы для получения прибыли.

Рентабельность собственного капитала показывает, какую прибыль приносит

каждая инвестированная денежная единица капитала. К концу 2014 года показатель

уменьшается на 126%.

Что касается показателей рентабельности продаж, то судить о их значениях,

не имея данных о значениях аналогичных показателей по отрасли, нет смысла. На

основании расчетов, произведенных в таблице 2.7., целесообразно

проанализировать лишь изменение этих показателей в динамике.

Коэффициент валовой рентабельности реализованной продукции увеличился,

что говорит о эффективности производственной деятельности и политики

ценообразования, проводимой на предприятии.

Коэффициенты операционной рентабельности реализованной продукции и чистая

рентабельность реализованной продукции также увеличились. Это свидетельствует

об уменьшении финансовых затрат.

Показатель валовой рентабельности производства вырос на 0,41 на конец

2014 года. В каждую гривну затрат приходится 0,41 денежных единиц валовой

прибыли.

Коэффициент чистой рентабельности производства увеличился и показывает,

что на конец 2014 года на 1 грн. реализованной продукции приходится 0,65 грн.

чистой прибыли. . Это свидетельствует о том, что темпы роста чистой прибыли,

соответственно, не отстают от темпов роста себестоимости продукции. Что, в свою

очередь, может свидетельствовать о том, что предприятие не получает убытки от

финансовой и инвестиционной прибыли.

По показателям рентабельности предприятие достигло лучших результатов в

конце 2014 года и пока что не требует проведения эффективной ценовой и

кредитной политики.

Диагностика банкротства проводится в соответствии с Законом Украины «О

восстановлении платежеспособности должника или признании его банкротом» от

14.05.92 г [37]. Под банкротством понимают признанную судом неспособность

предприятия восстановить свою платежеспособность и удовлетворить признанные

судом требования кредиторов только через применение ликвидационной процедуры.

При диагностике банкротства украинских предприятий используют Методические

рекомендации по выявлению признаков неплатежеспособности предприятия и

признаков действий по сокрытию банкротства, фиктивного банкротства или

доведения до банкротства, утвержденные приказом Минэкономики Украины от

17.01.2005р. № 10. Для того, чтобы определить, признаки неплатежеспособности,

характеризующих финансовое состояние предприятия, рассчитывают ряд показателей.

Тестом при диагностике банкротства предприятия может служить

пятифакторная Z-модель Альтмана. Порядок расчета этого показателя следующий

[38].

(2.32)

(2.32)

где

Z - интегральный показатель уровня угрозы банкротства;- отношение собственного

оборотного капитала к сумме всех активов предприятия;- отношение

нераспределенной прибыли к сумме всех активов;- уровень доходности активов;-

коэффициент финансового риска;- коэффициент оборачиваемости активов.

Таким

образом, формулу расчета интегрального показателя можно представить следующим

образом:

(2.33)

(2.33)

На

начало 2012 года:

На

конец 2012 года:

На

конец 2013 года:

На

конец 2014 года:

Согласно

мировому опыту, значение Z-показателя Альтмана, можно трактовать следующим

образом (табл. 2.8).

Таблица

2.8. Интерпретация показателя Альтмана

|

Значение показателя

|

Вероятность банкротства

|

|

До 1,8

|

Очень высокая

|

|

1,81-2,7

|

Высокая

|

|

2,71-2,99

|

Вероятная

|

|

>3

|

Очень низкая

|

В табл.2.9. представлен Расчет Z - показателя Альтмана за 2012-2014г.

Таблица 2.9. Сводная таблица Расчет Z - показателя Альтмана ПП ГКП «Тепло

Донбасса»

|

Показатель

|

На начало 2012 г

|

На конец 2012 г

|

На конец 2013 г

|

На конец 2014 г

|

|

X1

|

-0,25

|

-0,26

|

0,12

|

|

X2

|

0,26

|

0,11

|

0,16

|

0,98

|

|

X3

|

0,08

|

0,13

|

0,16

|

0,34

|

|

X4

|

0,06

|

0,26

|

0,22

|

0,57

|

|

X5

|

0,49

|

0,71

|

0,64

|

0,6

|

|

Z

|

0,85

|

1,2

|

1,83

|

4,18

|

|

Вероятность банкротства

|

Очень высокая

|

Очень высокая

|

Высокая

|

Очень низкая

|

Как видно из таблицы 2.9. на анализируемом предприятии за 2012 - 2014 год

показатель Альтмана прошелся по всем стадиям вероятностей банкротства, и к

концу 2014 года достиг очень низкой вероятности.

2.3 Проявление недостатков и разработка рекомендаций по улучшению

финансового состояния

Под финансовым состоянием понимается способность предприятия

финансировать свою деятельность. Оно характеризуется обеспеченностью

финансовыми ресурсами, необходимыми для нормального функционирования предприятия,

целесообразностью их размещения и эффективностью использования, финансовыми

взаимоотношениями с другими юридическими и физическими лицами,

платежеспособностью и финансовой устойчивостью.

По результатам деятельности ПП ГКП «Тепло Донбасса» было выявлено

положительную динамику в работе предприятия.

Анализ финансовой устойчивости указывает на то, что предприятие на начало

2012 года было очень зависимо от внешних источников финансирования его

деятельности, но к концу 2014 достигло финансовой независимости.

Анализ ликвидности предприятия свидетельствует о том, что предприятие не

рационально использует свои ресурсы. У предприятия недостаточно оборотных

средств для погашения краткосрочных обязательств. Предприятие не может погасить

кредиторскую задолженность немедленно. В будущем предприятие платежеспособно

при своевременном поступлении денежных средств за реализованные услуги

Динамика показателей рентабельности положительная. Предприятие эффективно

использовало свои активы для получения прибыли, и она увеличилась на 71%. На

предприятии проводится эффективная производственная деятельность и политика

ценообразования. Уменьшились финансовые затраты. Вырос показатель валовой

рентабельности. Темпы роста чистой прибыли не отстают от темпов роста

себестоимости продукции.

Основные пути улучшения рентабельности предприятия - рост

производительности труда, что позволяет увеличить размер прибыли за счет

снижения себестоимости каждой единицы продукции и увеличение объема

производства.

Анализ оборотных средств предприятия свидетельствует о том, что

предприятие имеет незначительные проблемы в своей деятельности, источниках

формирования и эффективном управлении оборотными средствами, но в целом

показатели в норме.

На начало 2012 года одним из недостатков предприятия был высокий уровень

банкротства, но за три года предприятие смогло достичь очень низкой

вероятности.

Таким образом, можно утверждать, что в целом предприятие имеет достаточно

стабильное финансовое положение и функционирует эффективно.

А улучшить деятельность предприятия возможно благодаря:

проведению реструктуризации активов предприятия;

проведению мероприятий, связанных с изменением структуры и состава

активов баланса;

превращению в денежную форму имеющихся материальных и финансовых активов

предприятия;

постоянному мониторингу внешней и внутренней деятельности предприятия;

разработке мероприятий по снижению внешней уязвимости предприятия;

координации действий всех участников и контроль за выполнением

мероприятий и их результатами.

Выводы

В данном отчёте был проведён анализ ПП ГКП «Тепло Донбасса».

Методика анализа деятельности предприятия охватила анализ финансовых

результатов и финансового положения предприятия, объём и себестоимость

производства и реализации продукции, оказания услуг, эффективность использования

основных средств, материальных и трудовых ресурсов.

На основе проведенного анализа было дано заключение относительно

финансового состояния ПП ГКП «Тепло Донбасса», а также даны рекомендации по

оптимизации финансового состояния организации.

Во время прохождения производственной практики я достигла следующих

основных задач:

закрепила теоретические знания, полученные при изучении дисциплин

«Финансы», «Экономика предприятия», «Экономический анализ», «Бухгалтерский

учет»;

была ознакомлена с организационной структурой учреждения, которая

является базой практики; анализом формирования и размещения финансовых ресурсов

предприятия;

проанализировала финансово-экономическую деятельность объекта практики;

была ознакомлена с правами и обязанностями его работников;

В современных условиях нормальное функционирование предприятия независимо

от формы собственности требует от руководства тщательного,

системно-комплексного подхода к анализу финансового состояния, а для грамотного

управления финансами предприятия - разработки и реализации финансовой

стратегии.

Список литературы

1. «Каждый имеет право на жилье».: Конституция Украины. Ст.

47.

. Апрель 1649 года. Наказ Царя Алексея Михайловича «О

градском благочинии»

. Основные вехи развития жилищно-коммунального хозяйства в

России / Говоренкова Т.М.

. Государственные структуры, занимавшиеся регулированием ЖКХ

в России / Власенко И.А

. Директивы КПСС и Советского правительства по хозяйственным

вопросам, т. 2, стр. 414 - 417.

. О приватизации жилищного фонда РФ: Закон РФ - 1991 года. -

№ 1541-1

. История развития жилищно-коммунального хозяйства

. Жилищно-коммунальное хозяйство Украины

. Антонюк Л.Л. Регулювання та моделювання інноваційного

розвитку регіону //Економіст. - 2013. - №9. - С.38-39.

. Башмаков И.В. Способность и готовность населения оплачивать

жилищно-коммунальные услуги / И.В. Башмаков // Вопросы экономики. - 2012. - №4.

-С.136-150.

. «Про затвердження Порядку погашення реструктуризованої

заборгованості та внесення поточних платежів за житлово-комунальні послуги» від

27 червня 2003 р. N 976 Київ // Офіційний вісник України.

- 2012. - № 52. - С. 410 - 417.

. Cубсидии на оплату

услуг ЖКХ - Госстат / Госстат

. Волинський Г. Про деякі напрями реформування

житлово-комунального господарства України / Г. Волинський // Економіка України.

- 2013. - № 8. - С.78-84.

14. Ковалёв В.В. Анализ хозяйственной деятельности

предприятия / В.В. Ковалёв, О.Н. Волкова - Л.: 2014. - 424с.

..Программы экономических реформ Украины на 2010-2014 гг

. Гайко Є. Проектне фінансування комунальної інфраструктури:

світова практика / Є. Гайко // Економіка і прогнозування. - 2012. - № 1. -

С.26-31.

.План восстановления Украины на 2015-2017 годы

. Броило Е.В. Анализ финансовой отчётности : учебное пособие

: в двух частях : ч. 1 / сост. Е. В. Броило ; Сыкт. лесн. ин-т. - Сыктывкар :

СЛИ, 2012. - 204 с.

. Анализ ликвидности баланса / Студопедия

. Организация и методика аудита / Кулаковская Л.П.

21.Кононенко О. Анализ финансовой отчетности / О.

Кононенко - Х.: Фактор, 2007. - 198с.

. Коэффициент текущей ликвидности

. Коэффициент быстрой ликвидности

. Василик О.Д. Теория финансов: учебник / О.Д. Василик -

К.:НИЩС, 2013.-416с.

. Коэффициент абсолютной ликвидности

. Артеменко В.Г. Финансовый анализ / В.Г. Артеменко, М.В. Белендир - М.ДИС,

2006.-128 с.

. Коэффициенты финансовой устойчивости

28.Григорьев В. В. Оценка предприятия: учебное пособие

/ В.В. Григорьев, М.А. Федотова - М.: Инфра - М, 2014. - С.250.

29. Крамаренко Г.О. Финансовий менеджмент: учебник / Г.О.

Крамаренко - Киев: Центр учебный литературы, 2013. - 520 с.

. Коэффициент финансовой зависимости устойчивости

. Коэффициент финансового риска

. Как рассчитать коэффициент маневренности

. Коэффициент оборачиваемости активов маневренности

. Коэффициент оборачиваемости дебиторской задолженности

. Кредиторская задолженность, ее составляющие и отражение в

балансе

. Коэффициент оборачиваемости запасов

. Коэффициент оборачиваемости запасов

.Оборотный капитал

. Система показателей эффективности производства

. Коэффициент рентабельности собственного капитала (ROE)

.Завгородний

В.П. Бухгалтерский учет в Украине / В.П. Завгородний - К.: А.С.К., 2013.-

420с.

. Рентабельность продаж. Бригхэм Ю., Эрхардт М. Анализ

финансовой отчётности // Финансовый менеджмент = Financial management. Theory and Practice. - 10-е изд./Пер. с англ. под. ред.

к.э.н. Е.А. Дорофеева. - СПб.: Питер, 2007. - С. 131. - 960 с. - ISBN 5-94723-537-4.

. Закон о восстановлении платежеспособности должника или

признании его банкротом от 14.05.1992 № 2343-XII // Верховная Рада Украины

45. Кирейцев Г.Г. Финансовая санация и

банкротство предприятий:

2-е изд. / Г.Г. Кирейцев, пер. и доп. - Киев: ЦУЛ, 2014.

. Пятифакторная модель Э.Альтмана

.Василенко В.О. Стратегическое управление предприятием: учебное пособие 2-е изд. / В.О. Василенко,

Т.И. Ткаченко, испр. и доп. - К.:

Центр учебной литературы, 2013.- 400 с.

Приложение 1

Баланс ф. №1 2012 год

|

Актив

|

код ряда

|

На начало отчетного периода

|

На конец отчётного периода

|

|

I. НЕОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

Нематериальные активы

|

|

|

|

|

остаточная стоимость

|

10

|

48,4

|

53,2

|

|

первоначальная стоимость

|

11

|

67,7

|

81,6

|

|

Износ

|

12

|

19,3

|

28,4

|

|

Незавершенное строительство

|

20

|

1213,2

|

244,8

|

|

Основные средства

|

|

|

|

|

остаточная стоимость

|

30

|

17220,4

|

30094,5

|

|

первоначальная стоимость

|

31

|

33187,9

|

48355,6

|

|

Износ

|

32

|

15967,5

|

18261,1

|

|

Долгосрочные финансовые инвестиции

|

40

|

|

|

|

которые учитываются по методу участия в капитале др.

предприятий

|

|

|

|

|