Проблемы и перспективы развития венчурного инвестирования

Содержание

Введение

. Венчурное инвестирование как концепция финансирования

инновационных предприятий

.1 Венчурный капитал как источник финансирования

инновационных проектов

.2 Организационно-экономическое и нормативное обеспечение

венчурного инвестирования

.3 Методы оценки эффективности венчурных инвестиций

. Современное состояние и проблемы управления развитием

венчурного инвестирования в России

.1 Динамика и механизмы развития венчурного инвестирования в

России

.2 Анализ зарубежного опыта использования высокорисковых

инвестиций в развитии инновационной деятельности

.3 Проблемы управления развитием венчурного инвестирования в

России

. Перспективы развития венчурного инвестирования в России

.1 Совершенствование механизма государственной поддержки

венчурного инвестирования

.2 Рекомендации по формированию инфраструктуры,

поддерживающей венчурную деятельность

.3 Пути совершенствования оценки и управления венчурными

инновационными рисками

Заключение

Список литературы

Приложения

Введение

Развитие индустрии венчурного капитала и прямого инвестирования в России

является одним из приоритетных направлений государственной Инновационной

политики и необходимым условием активизации инновационной деятельности и

повышения конкурентоспособности отечественной промышленности.

Достоинства венчурного инвестирования как источника финансирования в

сфере малого и среднего инновационного бизнеса очевидны: динамично

развивающееся предприятие может получить венчурные инвестиции тогда, когда иные

финансовые источники воздерживаются от рискованных вложений.

Венчурные инвестиции являются одним из важнейших факторов развития

глобальной экономики. Революционное изменение каналов коммуникаций,

информационных потоков, принципов ведения бизнеса в мировом масштабе и

взаимодействия с потребителями, произошедшее за последние десятилетия, было бы

невозможным без прорывных инноваций. В свою очередь, инновации стали

результатом усилий предпринимателей и государства в области прогнозирования

направлений научно-технического прогресса и определения оптимальных путей

достижения поставленных целей.

Как правило, венчурный капитал играет важнейшую роль в коммерциализации

компаний на ранних стадиях, а его дополнение государственными грантами только

увеличивает шансы на успех. Этот вопрос актуален и для предприятий, находящихся

на других стадиях развития.

Еще несколько лет назад сегмент венчурного инвестирования в России

практически отсутствовал. Но сегодня многое изменилось. Комплексные усилия

государства и институтов развития, а также представителей делового сообщества,

науки и сферы образования по созданию национальной индустрии венчурного

инвестирования в РФ стали давать ощутимые результаты.

За последние три года российский венчурный рынок вырос в несколько раз.

Но главное, благодаря существенному повышению активности частных инвесторов

российская индустрия венчурного инвестирования уже не зависит от одного

единственного источника финансирования - государства. Разумеется, как и любой

другой молодой рынок, российская индустрия венчурного инвестирования нуждается

в дальнейшем развитии. Однако это не мешает утверждать: рынок венчурного

инвестирования в России создан и становится все более привлекательным для

инвесторов, в том числе зарубежных.

Степень разработанности изучаемых проблем. Теории и проблемы венчурного

инвестирования рассматривались в работах М. Аоки, С. Кортума, Р. Ланглуи, Д.

Лернера, М. Пюри, П. Робертсона, Т. Хеллманна; Ю.П. Аммосова, А.В. Власова,

Гулькина П., Гамаюнова Б., А.И. Каширина, Е. Рузавиной, А.Н. Фоломьева, Н.М.

Фонштейна.

Объектом исследования является процесс развития венчурного инвестирования

в современной экономике РФ.

Предметом исследования являются проблемы и перспективы развития

венчурного инвестирования.

Целью диссертационной работы является научная разработка и обоснование

концептуальных подходов к венчурному инвестированию в условиях современной

экономики и методических рекомендаций по развитию системы управления этим

инвестированием.

Для реализации поставленной цели предусмотрено решить следующие основные

задачи:

определить сущность венчурного капитала как источника финансирования

инновационных проектов;

рассмотреть организационно-экономическое и нормативное обеспечение

венчурного инвестирования;

дать характеристику методов оценки эффективности венчурных инвестиций;

провести анализ динамики и механизмов развития венчурного инвестирования

в России;

обобщить и проанализировать зарубежный опыт использования высокорисковых

инвестиций в развитии инновационной деятельности;

выявить проблемы управления развитием венчурного инвестирования в России;

предложить пути совершенствования механизма государственной поддержки

венчурного инвестирования;

разработать рекомендации по формированию инфраструктуры, поддерживающей

венчурную деятельность;

определить пути совершенствования оценки и управления венчурными

инновационными рисками.

Теоретической и методологической основой исследования стали труды

отечественных и зарубежных специалистов в области системного анализа,

экономической теории, менеджмента, устойчивого развития социально-экономических

систем. Автором использовались в диссертационной работе комплексный подход,

экспертные оценки, системный и логический анализ, методы синтеза и научной

абстракции, статистический анализ, прогнозирование и моделирование

инновационных тенденций в развитии мировой экономики, процессный и ситуационный

анализ и другие.

Информационной и эмпирической базой исследования стали данные

статистической отчетности Федеральной службы государственной статистики, данные

научно-практических конференций, а также материалы, полученные лично автором.

Теоретическое значение проведенного диссертационного исследования

заключается в том, что автором выдвинуты и обоснованы положения по развитию

системы венчурного инвестирования деятельности хозяйствующих субъектов;

выявлены основные проблемы управления инвестиционной деятельностью и

разработаны рекомендации по совершенствованию инструментов, стимулирующих

инновационное предпринимательство в российской экономике.

Научную новизну представляют следующие результаты диссертационного исследования:

определена роль венчурного финансирования, во всем многообразии

направлений финансирования инновационных проектов;

определены основные признаки «венчурного капитала», «венчурного

финансирование», «венчурного инвестора», «бизнес-ангела» и выявлены отличия

между ними;

выявлены общие черты венчурного финансирования и его отличительные

особенности, характерные для развивающегося рынка РФ, позволяющие определить

области, требующие дальнейшего совершенствования;

обобщен и проанализирован зарубежных опыт использования высокорисковых

инвестиций в развитии инновационной деятельности;

выявлены проблемы венчурного инвестирования в РФ, требующие скорейшего

разрешения, к которым отнесены: отсутствие в российском законодательстве

адекватного регулирования венчурных инвестиций; недостаточный объем грантовой

поддержки инноваторов на ранних (предпосевных) стадиях; существенные барьеры

при проведении международных операций инновационными стартапами;

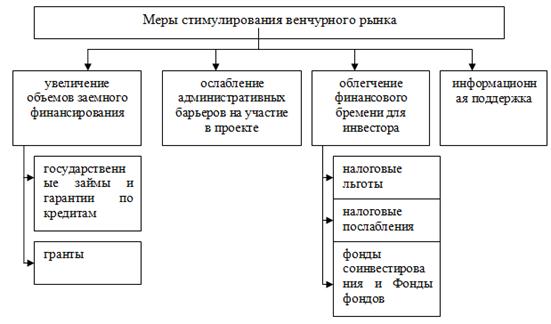

разработаны методы решения основных проблем венчурного инвестирования в

РФ, включающие меры по стимулированию венчурного инвестирования со стороны

государства; функции институтов развития и их роль в содействии венчурному

инвестированию, методы управления рисков венчурных инвестиций (страхование,

самострахование, разделение ответственности).

Практическая значимость диссертационного исследования определяется

возможностью использовать полученные выводы и рекомендации по развитию

венчурного инвестирования инновационной деятельности хозяйствующих субъектов,

снижению административных барьеров и оптимизации организационных структур,

осуществляющих инновационные подходы в развитии экономики.

Диссертационная работа состоит из трех глав, введения, заключения, списка

литературы, приложений.

1. Венчурное инвестирование как концепция финансирования

инновационных предприятий

.1 Венчурный капитал как источник финансирования инновационных проектов

Финансирование инновационной активности хозяйствующих субъектов в

условиях роста конкурентной борьбы в процессе глобализации и модернизации

экономических систем все более оптимизируется венчурным капиталом.

Венчурный капитал, как один из источников финансирования развития

компаний с высоким показателем добавленной стоимости, является неотъемлемой

частью управления корпоративными финансами. Эффективно работающая индустрия

венчурного капитала способна обеспечить инвестициями наиболее динамично

развивающиеся инновационные предприятия, способствуя, таким образом, повышению

конкурентоспособности национальной экономики.

В глоссарии венчурного предпринимательства, изданного Российской

Ассоциацией Прямого и Венчурного Инвестирования (РАВИ), это определение

дополнено указанием на то, что венчур используется для проведения

научно-исследовательских, опытно-конструкторских работ, приобретения новых компаний,

увеличения оборотного капитала, улучшения структуры баланса.

Изначальный смысл понятия «венчурный капитал» был тесно связан с

этимологическим значением слова «венчур» (англ. venture), которое, с одной

стороны, означает предприятие, а с другой - риск. Исследование основных

теоретико-методологических подходов к определению категории капитала, выделение

основных его характеристик, рассмотрение видов капитала в их взаимосвязи

показали многогранность и сложность понятия «венчурный капитал», что в принципе

исключает его общепринятое толкование. На основе проведенного анализа

существующих определений понятия «венчурный капитал» представляется возможным

выделить два основных подхода: американский и европейский.

Американскую трактовку понятия «венчурный капитал» можно назвать узкой. В

США под венчурным капиталом понимается только то, что действует на ранних

этапах становления высокотехнологической компании. Национальная Ассоциация

венчурного капитала США (NVCA) определила «венчурный капитал» как капитал, обеспеченный

профессионалами в данной области, которые оказывают поддержку по линии

менеджмента молодым, быстро развивающимся компаниям, имеющим значительный

потенциал конкурентоспособного развития. С точки зрения американского

экономиста, управляющего «NGC investment» Дж. Нихтерлейна (J.Nuechterlein),

венчурный капитал представляет собой финансирование компании на ранних стадиях

в отличие от приобретения контрольного пакета акций компании или ее

диверсификации. Согласно американскому подходу сделки типа MBO/MBI (management

buy-out - выкуп внешними управляющими, management buy-in - выкуп внутренними

управляющими) в состав венчурного капитала входить не должны. Венчурный капитал

понимается как разновидность прямого инвестирования.

Европейская трактовка венчурного капитала является расширенной. В Европе

в данное понятие включаются все виды и типы акционерных инвестиций во все этапы

развития малых и средних компаний, использующих высокие технологии и не

котирующихся на фондовом рынке. В Европе венчурные инвестиции включают

нетрадиционные сделки типа выкупа акций с использованием кредитных ресурсов,

инвестиции в компании, находящиеся в неудовлетворительном финансовом положении

(далее - проблемные компании), и первоначальные публичные размещения ценных

бумаг (IРО). Благодаря столь широкому определению венчурные инвестиции в Европе

иногда даже отождествляют с инвестициями частного капитала, которые

представляют любые капиталовложения в частные закрытые компании. В США сделки с

использованием кредита, инвестиции в проблемные компании и в IРО принято

относить к сектору не венчурных капиталовложений. Однако утверждения

американских специалистов о том, что заинтересованность управляющих венчурными

фондами в работе с развитыми компаниями связана лишь со снижением общего риска инвестиций

не совсем корректны. Элемент повышенного риска сохраняется и при работе с

развитыми компаниями, поскольку в большинстве случаев он связан с

нововведениями организационно-управленческого плана.

Формирование венчурного капитала началось в послевоенные годы в США, а

теория и практика в общих чертах сложились в 60-е годы ХХ в. Появление и

развитие такой крупной технологической компании, как Hewlett-Packard (основана

в 1938 г.), первой компании в области микроэлектроники - Intel (1964 г.) стало

возможным во многом благодаря венчурному капиталу.

Сам термин «венчурный» (от англ. venture - рискованное предприятие или

начинание) подчёркивает рисковый характер вложений, связанных преимущественно с

инновационной деятельностью. Позже американскую модель заимствовали и

адаптировали Западная Европа и азиатские страны. Началу развития венчурной

индустрии в России способствовал саммит стран «Большой семёрки» и Европейского

Союза, проходивший в Токио в 1993 году. Участники встречи договорились выделить

России средства на развитие венчурных проектов под эгидой ЕБРР.

Различие между венчурными и остальными внебиржевыми (прямыми)

инвестициями в Уставной капитал проходит по признаку наличия или отсутствия

стратегического участия в реализации проекта. Венчурный инвестор с целью

уменьшения риска нецелевого использования инвестиций в качестве обязательного

условия внебиржевого (прямого) финансирования в большинстве случаев требует

вхождения одного или нескольких своих представителей в состав Совета директоров

реализующего проект предприятия. Таким образом, специфическая «ниша» венчурного

финансирования - это внебиржевые (прямые) инвестиции в уставный капитал с

уменьшенным в результате вхождения представителей инвестора в Совет директоров

предприятия, реализующего проект, уровнем риска.

Главная особенность прямых и венчурных инвестиций по сравнению с другими

инвестиционными секторами состоит в том, что прибыль образуется благодаря росту

капитализации компании за время совместной «жизни» с инвестором, который

предоставляет не только необходимые денежные средства, но и помощь в процессе

создания, развития и управления бизнесом, продвижения продукции. Это так

называемый принцип Smart Money. Помощь инвестора может заключаться в:

выработке управленческих решений;

приглашении в компанию известных специалистов в качестве сотрудников или

консультантов;

передаче опыта;

помощи в сбыте продукции и т.п.;

создании бренда компании (известный инвестиционный фонд и сам может

выступать в качестве бренда).

Рынок венчурного капитала функционирует циклично. Его высокорисковая

природа выражается очень чётко и в период бума, и во время кризиса. Венчурный

капитал объединяет финансовые, интеллектуальные ресурсы, а также предполагает

наличие механизма управления инновационным риском. Его существование вызвано

объективными требованиями общества в создании и коммерциализации новшеств.

Классическая и современная экономика выделяют конституирующие свойства

категории «капитал». Это позволяет раскрыть сущность венчурного капитала в

широком понимании. Такой подход не ограничивается исследованием элементов

инвестиций, риска и прибыли. С этой точки зрения венчурный капитал представляет

собой сложный экономический и организационный механизм, позволяющий на основе

взаимного учёта экономических интересов участников процесса создавать новые

виды деятельности и продукции, что способствует эффективному развитию

национальной экономики.

Венчурный капитал, безусловно, обладает важным признаком, присущим

капиталу вообще - самовозрастающей стоимостью. Его также можно представить как

кругооборот, движение. При этом венчурный капитал включает в себя не только

финансовые средства, вложенные в инновационную компанию, но и интеллектуальные

«инвестиции»: знания, опыт, ноу-хау в области маркетинговых стратегий,

управления и производства. Сегодня интеллектуальный капитал играет определяющую

роль в достижении конкурентных преимуществ и обеспечении качественных

параметров экономического роста. В процессе решения той или иной проблемы формы

капитала могут комбинироваться.

Особой функцией венчурного инвестирования является инновационная,

поскольку он осуществляет мотивационное воздействие на интеллектуальный труд в

производственном процессе, несмотря на высокую степень риска. При этом

жизненный цикл венчурного капитала на всех этапах требует единого

информационного поля, управления и контроля со стороны инвестора. В этом

состоит его отличительная особенность от финансового капитала, поскольку

инвестиционная деятельность в данном случае связана с интенсивным

использованием человеческого капитала, управленческой деятельности и

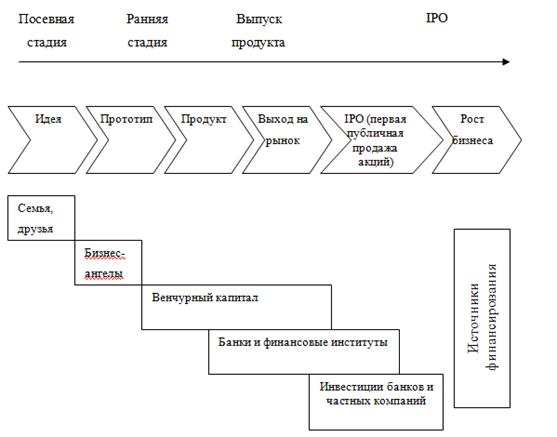

маркетинга. В зависимости от этапа жизненного цикла инновационной компании,

выделяют различные источники инвестирования (рис. 1.1), которые различаются в

зависимости от осуществления этапов от посевной стадии до стадий IPO (первая

публичная продажа акций) и роста бизнеса.

Рис. 1.1. Источники финансирования инновационных проектов в зависимости

от этапа жизненного цикла компании

Можно представить сущность венчурного капитала как интеграцию финансового

и интеллектуального. Цель такой интеграции - активизация инновационной

деятельности, сочетающей высокие риски со сверхвысокой доходностью вложенных

средств.

Таким образом, важнейшей функцией венчурного капитала является интеграция

человеческих и финансовых ресурсов с целью повышения эффективности и

результативности в деятельности экономической системы.

В развитых странах одним из механизмов управления инновационного сектора

стало венчурное инвестирование компаний, которое позволяет обеспечить результативность

при внедрении в хозяйственную деятельность достижений экономики знаний (рис.

1.2). Венчурный капитал повышает эффективность системы управления инновационной

деятельностью на всех уровнях мировой экономики.

Рис. 1.2. Схема взаимодействия субъектов венчурного капитала

Для развитых стран система венчурного инвестирования характеризуется

высокой степенью сбалансированности и институциональной поддержкой со стороны

государственных и региональных органов управления. Развитие институциональных

основ венчурного инвестирования способствовало формированию и реализации

международной системы распределения финансовых потоков в наиболее перспективные

с точки зрения инвесторов сегменты хозяйственной деятельности, об этом

свидетельствует создание венчурных фондов с международным участием в

большинстве развивающихся стран.

По оценкам экспертов более 60% нововведений осуществлено в развитых

странах за счет венчурного инвестирования, причем, поддерживаемые таким образом

компании обеспечивают около 20% высококвалифицированных рабочих мест. В

инновационных системах национальных экономик особое место отведено венчурной

индустрии, позволяющей оптимизировать распределение финансовых потоков и

повысить эффективность управления.

Говоря о венчурном капитале, необходимо оценить динамику противоречий

инновационного процесса. Венчурный капитал развивается, разрешая противоречия в

отношениях его субъектов. Экономические отношения, которые складываются вокруг

финансирования инновационной деятельности, представляют собой среду венчурного

капитала. Ведущая роль принадлежит участникам венчурного финансирования:

компаниям-реципиентам (венчурные фирмы), венчурным инвесторам, венчурным

профессионалам.

Освоение рынков технологической продукции - процесс длительный. Но

скорость обновления путей реализации инноваций по возможности должна быть

достаточно быстрой, где, в свою очередь, предъявляются высокие требования к

компетенции, опыту и «образу мыслей» предпринимателей.

В мировой практике венчурное финансирование ориентировано как на

высокотехнологичные отрасли, так и на основные отрасли и сектора экономики. В

большинстве случаев возможности финансирования инновационной деятельности

изыскиваются за счет: собственных средств, средств отдельных крупных

инвесторов, вкладываемых напрямую в производство, средств членов своих семей,

федеральных программ финансирования инновационной деятельности. Но основным

направлением венчурного капитала является финансирование из специальных

венчурных фондов.

Корпоративные венчурные инвестиции - один из инструментов инновационного

развития корпораций, продуктов и рынков, связанный с вложениями инвестиций

корпорациями во внешние стартап-проекты (в отличие от корпоративного

венчуринга, когда компания вкладывается во внутренние проекты). КВФ, кроме цели

получения прибыли, преследуют еще и значимые для материнской компании

стратегические цели, которые должны давать синергетический эффект в будущем и

способствовать лидерству на мировом рынке по уровню технологического развития.

В настоящее время в России сформированы и начали свое функционирование

такие направления поддержки инновационного бизнеса, как: действие

специализированных российских и зарубежных фондов; реализация программ

поддержки венчурного капитала; функционирование государственного фонда,

реализующего финансовую поддержку малым инновационным предприятиям на

возвратной основе; реализация программы Европейской Ассоциации венчурного

капитала для стран бывшего Советского Союза; образование и функционирование

Российской ассоциации венчурного инвестирования; работа на территории России

международных институтов в области венчурного капитала.

Основные функции венчурного капитала в инновационном развитии экономики

страны следующие:

«во-первых, венчурный капитал способствует созданию новых хозяйствующих

субъектов рынка, которые своей деятельностью влияют на расстановку сил в среде

научных исследований, что может привести к структурным изменениям ВВП страны.

Например, именно благодаря поддержке венчурного капитала в последние

десятилетия стали мировыми лидерами такие компании, как Apple Computer, Intel,

Federal Express, Dec, Microsoft и др.;

во-вторых, поддерживая наиболее динамичные, обладающие высоким

потенциалом расширения, развития и отдачи отрасли, венчурный капитал способствует

как достижению данными компаниями конкурентоспособного уровня деятельности на

внутреннем рынке, так и повышению конкурентоспособности экономики страны на

международном уровне. Например, широкое мировое развитие отраслей

биотехнологии, информационно-коммуникационной и пр.;

в-третьих, венчурный капитал способствует увеличению занятости

высококвалифицированных специалистов, поддержке и развитию человеческого

капитала, что, в свою очередь, делает обоснованной ставку на экономику знаний

со стороны правительства страны. Так, в США 4 % фирм, наиболее быстро растущих,

поддерживаемых венчурным капиталом, создают до 70 % всех новых рабочих мест;

в-четвертых, использование венчурного капитала способствует обновлению и

модернизации традиционных отраслей экономики;

в-пятых, крупные интегрированные структуры и корпорации, стремясь к

привлечению венчурного капитала, неизбежно совершенствуют свои принципы

управления и организационные структуры;

в-шестых, среди функций венчурного капитала следует назвать создание специальной

кредитно-финансовой системы в виде венчурного капитала».

В российских условиях целесообразно считать рисковым такое финансирование

предприятий и тогда, когда оно осуществляется не только на ранних этапах

развития предприятия, его инновационной деятельности, но и на стадиях

инновационного расширения бизнеса, в процессе реструктуризации, трансформации,

диверсификации и т.д.

Таким образом, трудно переоценить роль венчурного капитала в

инновационном развитии страны. Венчурный капитал - это финансово-кредитная

форма обеспечения инновационного взаимодействия реального и финансового

секторов экономики, представляющая собой совокупность экономических отношений

хозяйствующих субъектов по поводу формирования и использования финансовых

средств и предпринимательских способностей специализированного инновационного

инвестора, направляемых на реализацию инноваций с целью получения высокой

прибыли или иного эффекта. Данное определение достаточно точно передает

сущность и сложное содержание венчурного капитала.

Венчурный капитал нацелен на долгосрочное инвестирование инновационных

фирм, инновационных разработок в области передовых технологий. Кроме того, он

используется для расширения и модернизации традиционных отраслей и предприятий

за счет рискового капитала. Венчурный капитал выступает источником

финансирования различных инвестиций в инновационном процессе как в новые,

технологичные, научно обоснованные образования в сфере бизнеса, так и в другие

рыночные и финансовые структуры.

.2 Организационно-экономическое и нормативное обеспечение венчурного

инвестирования

Финансовый механизм венчурного инвестирования представляет собой

комбинированную институционально-экономическую систему, включающую в себя

ресурсную, мобилизационную, инфраструктурную, информационную и нормативно-правовую

составляющие, для характеристики процесса формирования финансового механизма

венчурного инвестирования, необходимо использование комплексного подхода,

отражающего его многокомпонентность.

На российском рынке венчурные деньги сейчас существуют в двух формах.

Во-первых, это финансирование фондов (в основном начиная от стадии стартапа),

которые не испытывают проблем с поиском проектов. У таких инвесторов есть имя и

соответственно, высокий поток стартап-компаний желающих получить инвестиции.

Во-вторых, это инвестиции на «посевных» стадиях - на них специализируются

в основном стартап-акселераторы. Они находят стоящие проекты, дают им деньги на

разработку прототипа и тестирование бизнес-модели, а затем сами приводят к

венчурным капиталистам. Каждый год во всем мире появляется множество молодых

компаний с высоким потенциалом роста, основанном на инновационном продукте и

стратегии извлечения прибыли из инноваций. Их принято называть

стартап-компаниями или просто стартапами. Мировая статистика показывает, что

выживаемость таких компаний относительно невелика - не более 25% стартапов

доживает до своего трехлетнего возраста.

Под венчурными инвестициями понимаются сделки по приобретению фондом

акций компании за денежные средства. При этом компания, акции которой

приобретаются в ходе сделки, не должна находиться на поздних стадиях развития.

Цель венчурного финансирования - реализация инноваций, однако цели

отдельных его субъектов различны. Так, венчурная фирма, обладающая

инновационной идеей, стремится воплотить её в конкретном новшестве. Венчурному

инвестору важно обеспечить долгосрочный высокий рост собственного капитала, и

средством достижения этой цели служит реализация инновационных проектов.

В качестве венчурных инвесторов могут выступать крупные корпорации,

страховые компании, пенсионные фонды, частные инвесторы («неформальный

сектор»), предоставляющие финансовые ресурсы для рисковых проектов. Венчурные

инвесторы «мыслят не в категориях изобретений, исследований и открытий, а в

категориях бизнес-линий и роста».

Венчурная индустрия глубоко интегрирована в финансовую среду,

промышленно-производственный сектор, национальную инновационную систему,

зависит от нормативно-правового поля, уровня культуры корпоративного управления

и предпринимательской активности.

Субъектный состав рынка венчурного капитала включает в себя: венчурные

фонды - основная организационная структура института венчурного финансирования;

специализированные венчурные компании и инновационные исследовательские фирмы;

специальные подразделения коммерческих банков и нефинансовых промышленных

корпораций; государство, которое принимает участие в венчурном финансировании

как через венчурные фонды, так и через специальные государственные

инвестиционные программы; иных участников.

Венчурные фонды - главный элемент венчурной инвестиционной деятельности,

поэтому необходимо рассмотреть их правовое регулирование. По своей сущности

венчурные фонды представляют собой особую форму инвестиционных фондов.

Согласно действующему законодательству Российской Федерации, венчурное

финансирование осуществляется путем формирования венчурных фондов, создаваемых

в двух формах:

фондов в рамках договора простого товарищества (регулируется нормами

главы 55 Гражданского кодекса Российской Федерации о простом товариществе);

инвестиционного фонда (формирование и функционирование которых

регламентируется Федеральным законом от 29 ноября 2001 г. № 156-ФЗ «Об

инвестиционных фондах»).

Инвестиционный фонд, согласно ст. 1 Закона № 156-ФЗ, представляет собой

находящийся в собственности акционерного общества либо в общей долевой

собственности физических и юридических лиц имущественный комплекс, пользование

и распоряжение которым осуществляются управляющей компанией исключительно в

интересах акционеров этого акционерного общества или учредителей доверительного

управления. Они могут быть двух видов - акционерными инвестиционными фондами и

паевыми инвестиционными фондами.

Согласно п. 1 ст. 2 Закона № 156-ФЗ, акционерный инвестиционный фонд -

открытое акционерное общество, исключительным предметом деятельности которого

является инвестирование имущества в ценные бумаги и иные объекты,

предусмотренные настоящим Федеральным законом, и фирменное наименование

которого содержит слова «акционерный инвестиционный фонд» или «инвестиционный

фонд». Деятельность АИФа должна быть лицензирована и закреплена в его уставе.

Имущество АИФа подразделяется на две категории:

-я - имущество, предназначенное для инвестирования (инвестиционные

резервы);

-я - имущество, предназначенное для обеспечения деятельности органов

управления и иных органов АИФа. Перечень имущества, в которое данные фонды

инвестируют средства, содержится в инвестиционной декларации, вносить изменения

в которую может общее собрание или совет директоров, если он уполномочен на это

уставом фонда.

Инвестиционные резервы АИФа (активы АИФ) должны быть переданы в

доверительное управление УК. АИФ может размещать только обыкновенные именные

акции и только путем открытой подписки, за исключением случаев размещения

акций, предназначенных для квалифицированных инвесторов.

Другим видом инвестиционных фондов, существующих в России, являются

паевые инвестиционные фонды.

Согласно п. 1 ст. 10 Закона № 156-ФЗ, паевой инвестиционный фонд - это

обособленный имущественный комплекс, состоящий из имущества, переданного в

доверительное управление УК учредителем (учредителями) доверительного

управления с условием объединения этого имущества с имуществом иных учредителей

доверительного управления, и из имущества, полученного в процессе такого

управления, доля в праве собственности на которое удостоверяется ценной

бумагой, выдаваемой управляющей компанией.

Согласно п. 1 ст. 14 Закона № 156-ФЗ, инвестиционный пай является именной

ценной бумагой, удостоверяющей долю его владельца в праве собственности на

имущество, составляющее ПИФ. Инвестиционный пай не является эмиссионной ценной

бумагой, он не имеет номинальной стоимости. Права, удостоверенные

инвестиционным паем, фиксируются в бездокументарной форме, их учет

осуществляется на лицевых счетах в реестре владельцев инвестиционных паев и,

если это предусмотрено правилами доверительного управления ПИФом, на счетах

депо депозитариями, которым для этих целей в реестре владельцев инвестиционных

паев открываются лицевые счета номинальных держателей.

В отличие от АИФ, ПИФ не является юридическим лицом, и правовые отношения

в связи с управлением фондом возникают между учредителями доверительного

управления (пайщиками) и УК, выпускающей паи для привлечения денежных средств.

В зависимости от периода, в течение которого владелец инвестиционных паев

имеет право требовать от УК погашения инвестиционных паев и прекращения

договора доверительного управления ПИФом или частичного погашения

инвестиционных паев, ПИФы делятся на: открытые (владелец паев имеет право

требовать от УК погашения всех принадлежащих ему паев и прекращения тем самым

договора ДУ ПИФом между ним и управляющей компанией или погашения части

принадлежащих ему паев); интервальные (владелец паев имеет право в течение

срока, установленного правилами ДУ ПИФом, требовать от УК погашения всех

принадлежащих ему паев и прекращения тем самым договора ДУ ПИФом между ним и

управляющей компанией или погашения части принадлежащих ему паев); закрытые

(владелец паев не имеет права требовать от УК прекращения договора ДУ ПИФом до

истечения срока его действия).

Имущество, составляющее ПИФ, обособляется от имущества: УК этого фонда;

владельцев инвестиционных паев; имущества, составляющего иные паевые

инвестиционные фонды, находящиеся в доверительном управлении этой УК; иного

имущества, находящегося в доверительном управлении или по иным основаниям у

указанной УК. Это имущество учитывается УК на отдельном балансе и по нему

ведется самостоятельный учет.

Максимальный срок функционирования фонда (от даты завершения формирования

до даты прекращения деятельности) составляет не более 15 лет. В среднем по

стране этот срок соответствует 5-6 годам. За это время управляющая компания в

соответствии со своей инвестиционной стратегией подбирает инновационные

предприятия, потенциальный рост которых позволит им успешно пройти все

необходимые этапы инвестиционного развития (от start up до «выхода»).

Следовательно, важнейшей задачей УК венчурного ЗПИФ, связанной с управлением

активами фонда, является поиск и выбор оптимальных вариантов среди возможных

объектов венчурной инвестиционной деятельности.

С 1 января 2004 г. вступило в силу Постановление «Об отчетности

акционерного инвестиционного фонда и отчетности управляющей компании паевого

инвестиционного фонда», в котором определены объем, сроки, форма и порядок представления

отчетности УК ПИФа. Следовательно, можно сделать вывод о том, что

многосторонний контроль организаций, отвечающих за деятельность ПИФ, высокие

требования к раскрытию информации, сложная процедура регистрации и создания

фонда, высокие лицензионные требования к УК с целью защиты прав инвесторов,

сложная система отчетности - необходимы для деятельности инвестиционных фондов

иных категорий, однако данные факторы не учитывают специфики деятельности

венчурных инвестиционных фондов, осуществляющих вложения в особо рискованные

проекты.

Важным аспектом российского законодательства в сфере венчурного

финансирования является наличие института квалифицированного инвестора. В

соответствии с п. 1.5 гл. 1 Положения акции (инвестиционные паи) инвестиционных

фондов, относящихся к категории фондов особо рисковых (венчурных) инвестиций,

предназначены только для квалифицированных инвесторов. Пункт 2 ст. 51.2

Федерального закона от 22 апреля 1996 г. № 39-Ф3 «О рынке ценных бумаг»

определяет субъектов правоотношений, которые могут быть квалифицированными

инвесторами, п. 4 ст. 51.2 устанавливает требования, при наличии которых

физическое лицо может быть признано квалифицированным инвестором, а п. 5 той же

статьи содержит аналогичные требования для юридического лица. Признание лица по

его заявлению квалифицированным инвестором осуществляется брокерами,

управляющими, иными лицами в случаях, предусмотренных федеральными законами, в

порядке, установленном федеральным органом исполнительной власти по рынку

ценных бумаг, а именно в соответствии с Приказом ФСФР РФ от 18.03.2008 №

08'12/пз'н «Об утверждении Положения о порядке признания лиц квалифицированными

инвесторами».

Компанией - реципиентом венчурного капитала (венчурной фирмой), в

принципе, может стать любая организация, независимо от размера и рода

деятельности. Однако именно малый бизнес чаще всего вынужден прибегать к

венчурному финансированию из-за высоких рисков, связанных с реализацией

инновационной продукции.

Венчурный профессионал - это руководитель или ведущий менеджер

управляющей компании венчурного фонда, являющегося посредником между венчурными

инвесторами и компаниями-реципиентами. Участие в венчурных фондах - оптимальная

форма организации венчурного финансирования. Это обусловлено тем, что фонд

рассредоточивает риски, объединяя капитал инвесторов в разных проектах. Кроме

того, профессиональные менеджеры независимых венчурных фондов обладают

специальными знаниями и информацией в области управления, маркетинга,

технологий и пр. Это также позволяет минимизировать риски.

Пытаясь достичь собственных целей, субъекты сталкиваются с ограничениями

технического, финансового, организационного характера. Так, венчурной фирме

необходимы техническое обеспечение и финансовые ресурсы. Рост капитала

венчурного инвестора невозможен без успешной реализации инновационной идеи.

Успешность реализации инновационного проекта зависит от вклада венчурного

профессионала (т. е. от его навыков организации управления и связей).

Решение внутренних противоречий, проявляющихся в отношениях субъектов

венчурного капитала, определяет сущность венчурного финансирования как

эффективного механизма, способствующего реализации инновационного процесса.

Однако помимо внутренних противоречий венчурному капиталу присущи внешние -

обусловленные состоянием внешней среды.

В научной литературе выделяют следующие основные фазы венчурного

финансирования, которые в свою очередь соответствуют фазам жизненного цикла

фирмы или инвестиции:

Фаза компании для посева (Seed) (наличие какой-либо разработки (от идеи

до конкретного предпринимательского проекта), нуждающейся в инвестициях для

проведения дополнительных исследований или создания пилотных образцов

продукции);

Стартовая фаза (Start-up) (проект обрел организационно-правовую форму -

предприятие, требует инвестиций для дальнейшего проведения

научно-исследовательских работ и начала осуществления продаж);

Начальная фаза (Early stage) (имеет готовую продукцию и находится на

самой начальной стадии ее коммерческой реализации, также требуются

дополнительные инвестиции для завершения научно-исследовательских работ);

Фаза расширения (Expansion) (необходимы дополнительные инвестиции для

расширения объемов производства и сбыта, проведения дополнительных

маркетинговых исследований, увеличения основных фондов или оборотных средств);

Мостовая фаза (Bridge financing) (требуются среднесрочные инвестиции для

преобразования из частного закрытого предприятия в открытое акционерное

общество и регистрации своих акций на фондовой бирже);

Фаза выхода (Exit) (венчурные инвесторы продают принадлежащие им пакеты

акций или доли в капитале и выходят из предприятия).

Стадии развития компании представлены в табл. 1.1.

Таблица 1.1 - Стадии развития компании

|

Стадия

|

Характеристика стадии развития

|

|

Стартап (выручки нет)

|

Компания находится на ранней стадии развития,

управляется основателями. Зачастую эта стадия связана с получением компанией

посевного финансирования. Она, как правило, быстро переходит в стадию

разработки продукта.

|

|

Разработка продукта (выручки нет)

|

Компания находится на этой стадии развития, если

она продолжает разработку продукта и еще не имеет доходов от его реализации.

Считается, что компания, продающая услуги, а не товары, находится на этой

стадии, если она занимается разработкой бизнес-стратегии и еще не рекламирует

и не реализует свои услуги.

|

|

Тестирование продукта (выручки нет)

|

Для компаний, осуществляющих деятельность в

сфере информационных технологий (ИТ), существует промежуточный этап между

разработкой продукта и его реализацией. Формально на данном этапе компания

все еще занимается разработкой продукта, однако ряд потребителей уже имеют к

нему доступ, предоставленный с целью проведения тестирования и предпродажной

оценки продукта.

|

|

Реализация продукта / получение выручки

|

На данной стадии компания реализует как минимум

один продукт и получает выручку (при этом другие продукты могут находиться в

разработке или на стадии тестирования).

|

|

Получение прибыли

|

На этой стадии компания, реализующая свой

продукт, получает стабильную прибыль (в течение нескольких отчетных

периодов).

|

|

Повторный выпуск продукта на рынок /

реорганизация

|

Компания, находящаяся на этой стадии,

пересматривает свой бизнес-план и повторно выпускает свой продукт на рынок

или реорганизует бизнес-модель. Этот период обычно бывает недолгим, и

большинство компаний переходят обратно на стадию разработки или реализации

продукта.

|

|

Поздние стадии

|

Полученные инвестиции используются для

привлечения дистрибьюторов или поставщиков, подготовки к продаже или

проведения иных действий, направленных на быстрое повышение капитализации.

|

Под раундом венчурного финансирования понимается этап финансирования

компании инвесторами. При этом учитывается не только стадия развития компании,

но и сумма полученных инвестиций, а также количество сделок компании с фондами.

Характеристика раундов венчурного инвестирования представлена в табл.

1.2.

Таблица 1.2 - Характеристика раундов венчурного инвестирования

|

Раунд венчурного инвестирования

|

Характеристика раунда

|

|

Посевной раунд

|

Инвестиции в компанию на стадии стартапа или на

более ранних этапах. Как правило, посевные раунды финансирования не превышают

1 млн. долларов США, но могут быть и больше. Обычно компания получает

посевное финансирование в течение года с момента основания и использует его

для аренды помещения, приобретения оборудования и найма основных сотрудников.

|

|

Раунд А и Раунд B

|

Инвестиции в компанию на ранней стадии

развития, как правило, в объеме 1-5 млн. долларов США.

|

|

Раунд С и последующие раунды

|

В этих раундах, помимо венчурных фондов, могут

также участвовать фонды прямых инвестиций. Финансируются обычно компании,

которые уже занимаются реализацией своего продукта и показывают положительные

финансовые результаты.

|

|

Выход

|

Продажа (полная или частичная) доли,

принадлежащей венчурному фонду. Основные виды выходов - это IPO и сделки

M&A.

|

Обычно инвестор в лице бизнес-ангела - это инвестор первых двух раундов.

Бизнес-ангелы - это профессионалы среднего и старшего возраста,

высокообразованные, главным образом в области делового администрирования или

инженерных и естественнонаучных дисциплин. У большинства из них есть опыт

работы в бизнесе. Одни являются удачливыми предпринимателями, другие -

высокооплачиваемыми специалистами или занимают высшие должности в крупных

компаниях.

Высокие риски венчурного инвестирования приводят к необходимости

предусмотреть процедуру минимизации финансовых потерь инвесторов в случае

отрицательного результата при осуществлении инновационного проекта. Данный

процесс означает продажу или ликвидацию компании с целью погашения финансовых

ресурсов вложенных инвестором (дезинвестирование). Риски являются

сопутствующими характеристиками для всей инвестиционной деятельности, но для

венчурного инвестирования характерно наличие более высокого риска на всех

этапах осуществления инновационных проектов. При этом прогнозируемый эффект от инновационной

деятельности должен иметь высокий инновационный и коммерческий результат с

высоким уровнем прибыли использования венчурного инвестирования (увеличение в

десять раз прибыли за пять лет).

Риски инвесторов компенсируются за счет повышения конкурентоспособности

региональных экономических систем на основе реализации инновационных проектов в

различных видах хозяйственной деятельности. Жизненный цикл венчурного

инвестирования влияет на объемы инвестиционных потоков и размеры предполагаемой

прибыли получаемой инвестором в случае осуществления инновационного проекта.

Классификация видов риска венчурного капитала по фазам реализации

инвестиционного проекта представлена в таблице 1.3.

Таблица 1.3 - Классификация рисков венчурного капитала по фазам инвестиционного

процесса

|

№

|

Фаза венчурного финансирования

|

Функциональная принадлежность риска

|

Вид риска

|

|

1.

|

Вхождение в капитал инвестируемого предприятия

Риск непроизведенных инвестиций

|

Несовместимость с экономическим, социальными

технологическим укладом

|

Риск непроизведенных инвестиций

|

|

Ошибки в стратегии инновационного развития,

игнорирование традиций

|

Риск альтернативных возможностей приложения

капитала

|

|

2

|

Вхождение в капитал и мониторинг

|

Промышленный, технологический, управленческий

риск

|

Риск будущих убытков хозяйствующего субъекта

его неликвидности

|

|

Несвоевременная оценка превращения инновации в

традицию

|

Риск истощения инвестиционных ресурсов

|

|

3.

|

Выход из капитала (реализация инвестиций)

|

Финансовый риск, отсутствие согласования

интересов участников

|

Риск финансовой несостоятельности венчурных

инвестиций

|

|

Обновление уклада экономической системы

|

Риск необходимости новых инвестиций и нарушения

сроков выхода из капитала

|

Рисковая среда инвестиционных вложений венчурного инвестора тесно связана

со спецификой венчурного капитала и его доходностью. Эта связь выражена

принципом «риск - доход», что отличает его от банковского финансирования или

финансирования стратегического инвестора. Эти отличия, как показано в таблице

1.4, проявляются в следующих особенностях:

Таблица 1.4 - Отличие венчурного финансирования от других видов

финансирования

|

Источники финансирования

|

Банки

|

Стратегические инвесторы

|

Венчурное финансирование

|

|

Инвестиции в акционерный капитал

|

-

|

+

|

+

|

|

Кредиты

|

+

|

-

|

+

|

|

Долгосрочные инвестиции

|

+

|

+

|

+

|

|

Рисковый бизнес

|

-

|

-

|

+

|

|

Участие инвестора в управлении фирмой

|

-

|

+

|

+

|

Сравнительный анализ представленных в таблице 1.4 различий методов и

способов финансирования инноваций показал, что, во-первых, венчурное

финансирование невозможно без принципа «одобренного риска». Это означает, что

вкладчики капитала заранее прогнозируют возможность потери средств при высоких

рисках финансируемого предприятия в обмен на высокую норму прибыли в случае ее

успеха.

Во-вторых, венчурный вид финансирования предполагает долгосрочное

инвестирование капитала, при котором вкладчик планирует срок вложения в среднем

от 3 до 5 лет, чтобы убедиться в перспективности проекта, и от 5 до 10 лет,

чтобы получить прибыль на вложенный капитал.

В-третьих, рисковое финансирование размещается не как кредит, а в виде

паевого взноса в уставный капитал. Вновь учреждаемые хозяйствующие субъекта,

как правило, пользуются юридическим статусом партнерств, а вкладчики капитала

становятся в них партнерами с ответственностью, ограниченной размерами вклада.

В зависимости от доли участия, которая оговаривается при предоставлении денег,

рисковые инвесторы имеют право на соответствующее получение будущих прибылей от

финансируемого предприятия.

В-четвертых, венчурный предприниматель в отличие от стратегического

партнера редко стремится к собственности контрольного пакета акций компании.

Обычно это пакет акций составляет порядка 25-40%.

В-пятых, высокая степень личной заинтересованности инвесторов в успехе

нового предприятия. Это вытекает как из высокой рискованности проекта, так и из

статуса совладельца учреждаемого венчура. Поэтому рисковые инвесторы часто не

ограничиваются предоставлением средств, а оказывают различные консультационные,

управленческие и прочие услуги.

Реализация данных особенностей прослеживается в процессе венчурного

финансирования инноваций, которые проходят, как показано в таблице 1.5,

несколько этапов. Их количество и продолжительность зависят от того, на какой

стадии жизненного цикла инновации будет осуществляться венчурное

финансирование.

Таблица 1.5 - Этапы венчурного финансирования инновационного

взаимодействия хозяйствующих субъектов

|

Стартовая стадия

|

Первый этап финансирования

|

|

Предстартовый капитал - финансирование,

необходимое для подготовки технико-экономического обоснования внедрения

инноваций Стартовый капитал - промышленное проектирование инновации и выпуск

опытной партии; финансирование, необходимое для начала производства

|

|

Финансирование расширения и развития

хозяйствующего субъекта

|

Второй этап - представление оборотного капитала

для поддержания первоначального роста; отсутствие прибыли Третий этап -

расширение компании, растет объем сбыта, достигнута самоокупаемость

Четвертый этап - переходное финансирование для подготовки компании к реструктуризации

в акционерное общество

|

|

Выход из капитала хозяйствующего субъекта

|

Традиционное приобретение акций - приобретение

прав собственности на новую компанию и перевод ее под свой контроль;

приватизация - возможность скупки акций собственниками или менеджерами

компании

|

С каждым этапом венчурного финансирования взаимодействует свой

институциональный тип рынка рискового капитала в сфере обращения ценных бумаг.

Таким образом, введение института квалифицированных инвесторов делает

возможным создание новых видов акционерных и паевых инвестиционных фондов для

квалифицированных инвесторов, которые характеризуются высокой потенциальной

доходностью и высокими рисками, стимулирует развитие инвестиционных фондов,

финансирующих венчурные проекты.

.3 Методы оценки эффективности венчурных инвестиций

Формируя инвестиционный портфель, венчурный капиталист оценивает каждую

потенциальную портфельную компанию. «Оценка молодой или начинающей фирмы есть

приведенная стоимость ожидаемых денежных потоков от ее деятельности». При этом

в случае инвестирования в инновационный бизнес таких распространенных

источников информации для оценки, как финансовая отчетность, или данных о

сопоставимых фирмах может и не быть. Следовательно, традиционные вариации

доходного, затратного и сопоставительного подходов не всегда пригодны для

оценки инвестиционных проектов и компаний в венчурном инвестировании. Перед

венчурным капиталистом встает вопрос о применимости тех или иных методов оценки

бизнеса и показателей эффективности осуществления инвестиций. Для выбора

наиболее подходящих и надежных методов предлагаем руководствоваться двумя

основными критериями: стадия развития компании и этап осуществления инвестиций.

Рассмотрим их более подробно.

В «Международных директивах по оценкам прямых и венчурных инвестиций»

указывается, что основным критерием при выборе методов является их соответствие

природе, фактам и обстоятельствам инвестиции. Выбираются наиболее подходящие

методы оценки венчурных инновационных проектов и вслед за этим проверяется, насколько

они соответствуют данному конкретному случаю, опираясь на имеющуюся информацию

и определенные суждения. При этом учитываются следующие факторы:

) применимость выбранных методов в данной отрасли индустрии и в текущей

рыночной ситуации;

) качество и надежность данных, используемых в каждом методе;

) сравнимость данных, касающихся предприятия или сделки;

) стадия развития предприятия;

) способность предприятия генерировать устойчивые доходы или

положительный денежный поток;

) любые частные проблемы, касающиеся конкретного предприятия.

Приведем наиболее широко применяющиеся фондами прямых и венчурных

инвестиций методы оценки уже осуществленных инвестиций:

а) цена последней инвестиции;

б) мультипликаторы; в) чистые активы;

г) дисконтированные денежные потоки или прибыль (основного бизнеса);

д) дисконтированные денежные потоки (от инвестиции); е) отраслевые

контрольные показатели оценок стоимости - в структуре активов фонда.

Не все методы, применяемые для оценки портфельных компаний, будут

подходить для вновь отбираемых реципиентов инвестиций.

В процессе отбора проектов для инвестирования венчурный капиталист, в

первую очередь, обращает внимание на доходность тех или иных инвестиций.

Инвестиции могут быть оценены различными методами, при этом построение моделей

оценки бизнеса может быть весьма длительным и трудоемким. Но уже на

первоначальном этапе отбора портфельных компаний требуется оценить примерную

доходность инвестирования в те или иные проекты.

Для этого целесообразно использовать так называемый «метод венчурного

капитала» ввиду его простоты и быстрого расчета конечных данных для инвестора,

включающих внутреннюю норму доходности инвестиций при заданном проценте

владения инвестором акций инвестируемой компании. Сразу отметим, что данный

метод следует использовать только для примерной оценки планируемой инвестиции в

целях отбора инновационных проектов.

По методу венчурного капитала весьма часто оцениваются компании с

хорошими перспективами, находящиеся на ранних стадиях развития, но стоимость бизнеса

которых не поддается оценке с помощью традиционных методов ввиду того, что

компания-мишень недолго существует на рынке и ее доходы неординарны и

подвержены сильной волатильности. Деятельность компании в первые годы,

следующие за инвестицией от венчурного капиталиста, как правило, убыточна.

Метод венчурного капитала учитывает эти реалии и фокусируется на прогнозной

стоимости компании, рассчитываемой на планируемую дату выхода инвестора из

проекта.

Порядок применения данного метода можно описать следующим образом.

Шаг 1. Расчет терминальной стоимости. Терминальная стоимость

рассчитывается на определенный момент в будущем. Она увязывается с планируемой

датой выхода венчурного капиталиста из проекта, обычно отстоящей от момента

инвестирования на 3-7 лет. Очень часто терминальная стоимость рассчитывается с

использованием мультипликатора цена/прибыль, соотносимого с прогнозируемой

чистой прибылью компании на планируемую дату выхода.

Шаг 2. Приведение терминальной стоимости к текущей стоимости. По методу NPV-проекта

для приведения к текущей стоимости ежегодных денежных потоков и терминальной

стоимости в качестве ставки дисконтирования берется средневзвешенная стоимость

капитала. Согласно методу венчурного капитала в качестве ставки дисконтирования

берется внутренняя норма возврата на вложенные средства. Обычно она весьма

высока и находится в пределах 30-70%.

Шаг 3. Расчет требуемого процента владения. Для достижения необходимого

уровня возврата требуемый процент владения в компании будет рассчитываться как отношение

суммы инвестиций к приведенной настоящей стоимости терминальной стоимости

компании. Например, при инвестировании 5 млн. руб. в проект, приведенная

стоимость которого составляет 17,5 млн. руб., доля инвестора в компании будет

равняться 28,5 %. Далее рассчитывается цена за акцию.

В практике оценки бизнеса считается, что метод дисконтирования денежных

потоков (ДДП, DCF) подходит только для уже действующего бизнеса с достаточной

историей развития. Отмечается, что его применение в целях оценки молодых компаний

невозможно в силу отсутствия положительных денежных потоков и данных, на основе

которых они могут быть рассчитаны. Действительно, у только что созданных

компаний отсутствуют формы бухгалтерской отчетности, но полагаем возможным их

имитационное построение на основе данных бизнес-плана. В сравнении с

действующим бизнесом с определенной рыночной историей здесь действительно

потребуется больше времени для получения конечных данных модели, но если не

учитывать фактор трудоемкости расчетов, то единственным серьезным ограничением

использования метода ДДП в случае оценки инновационных проектов может быть

степень надежности данных, закладываемых в модель.

Для построения по методу ДДП модели оценки бизнеса компании, создаваемой

на основе отобранного инновационного проекта, адекватной текущей информационной

базе, можно использовать следующий алгоритм:

) рассчитываются прогнозные производственные и финансовые показатели

проекта;

) строятся прогнозные формы бухгалтерской отчетности;

) рассчитываются ключевые показатели бухгалтерской отчетности за каждый

период прогнозирования;

) рассчитывается инвестиционная эффективность для проекта; на этом этапе

также может рассчитываться и бюджетная эффективность;

) принимается окончательное решение о целесообразности инвестирования на

основе результатов моделирования.

Перспективы развития инновационных проектов могут оцениваться также с

использованием построения дерева решений. Для проекта определяется горизонт

планирования с разбивкой на периоды по равным интервалам (например, 1 год, 6

месяцев). По данным интервалам строятся звенья развития проекта. В случае

продолжения каждого предыдущего звена двумя новыми, получаем бинарное дерево. В

случае продолжения исходного звена несколькими звеньями, получаем

полиномиальное дерево или многосценарный анализ. Последний может быть приведен

к бинарному дереву посредством группировки в два звена всех наилучших и

наихудших вариантов последующего развития событий. Каждому звену дерева

соответствует определенный денежный поток (либо ценность бизнеса или проекта),

генерируемый проектом. Денежный поток приводится к настоящему моменту

посредством дисконтирования по выбранной ставке. В качестве ставки

дисконтирования обычно берут средневзвешенную стоимость капитала. При этом

развитие проекта может происходить либо с увеличением, либо с уменьшением

генерируемого потока. Вероятность (p) повышательного (u = p) и понижательного

(d = 1 - p) движения оценивается экспертным путем либо по риск-нейтральному

подходу. Таким образом, построив дерево решений, мы видим определенное

количество вариантов развития проекта во всех определенных звеньях, вплоть до

окончания горизонта планирования.

Следующим способом оценки инновационных проектов является метод реальных

опционов. Проект в целом можно рассматривать как портфель опционов ввиду того,

что в создаваемый бизнес можно вложить дополнительный капитал, его можно

расширить или переориентировать на выпуск несколько других товаров или услуг. У

инвестора также может быть предусмотрено право на отсрочку инвестиций,

сокращение доли в бизнесе либо право на выход из бизнеса по заранее оговоренной

цене. Все это создает предпосылки для встраивания в анализируемый проект

различных опционов.

Опционы удобно встраивать в проект, построив дерево решений. Следует

учитывать, что по мере исполнения опционов риск проекта будет меняться и это

должно привести к изменению ставок требуемой нормы возврата.

Поэтому необходимо выбрать наиболее адекватную ставку дисконтирования,

уже отличную от средневзвешенной стоимости капитала. При этом следует иметь в

виду, что «по опциону ставка дисконта должна быть другой, чем для

соответствующего проекта, так как риск опциона и диапазон возможных результатов

инвестирования при наличии опциона иной, чем для проекта без опциона».

Следовательно, при наличии возможных к исполнению опционов ставка

дисконтирования может меняться в каждом звене дерева, что будет вести к ее

необходимой корректировке и усложнению модели. В данном случае можно

воспользоваться риск-нейтральным подходом и все денежные потоки опционов и

проекта дисконтировать по единой безрисковой ставке Rf.

Оценка эффективности инновационных проектов должна производиться на

основе следующих принципиальных положений

комплексности, т.е. необходимости анализа всех составляющих эффекта

(экономического, социального, научно-технического и д.р.), сочетания методов

расчета коммерческой, бюджетной и общественной эффективности, использование в

процессе оценки несколько критериев;

системности, т.е. учета взаимосвязей и взаимозависимостей между участниками

и этапами проекта, рассмотрения объекта исследования как элемента системы более

высокого уровня;

многоэтапности, т.е. необходимости производить оценку на всех этапах

инновационного проекта с различной степенью глубины расчетов;

учета целей всех участников проекта и различных сторон эффективности;

учета фактора времени;

учета рисков инновационного проекта.

В каждом конкретном случае цель инновационного проекта имеет

индивидуальный, специфический характер. Определим ключевые пространства

формирования целей инновационных проектов для промышленного предприятия. В

данном случае использован системный подход, проявляющийся в комплексности,

единстве таких сфер предприятия, как финансовая, производственная,

научно-техническая, маркетинговая, социально-экологическая и

организационно-управленческая.

Кратко приведем показатели, которые могут использоваться для

характеристики данных сфер:

. Финансы: показатели прибыльности и рентабельности; размера и структуры

капитала; уровень рыночной капитализации компании; период окупаемости,

коэффициент эффективности инвестиций и коэффициент покрытия долга; чистая

стоимость и внутренняя норма доходности.

. Рыночные показатели: занимаемая доля рынка; объем продаж; охват

целевого сегмента рынка; конкурентоспособность продукции; расширение системы

сбыта.

. Научно-техническая деятельность: количество научных публикаций;

количество полученных патентов и иных прав на результаты интеллектуальной

деятельности; снижение степени износа основных средств предприятия; рост роли

прогрессивных технологий в общем объеме используемых предприятием; повышение

организационного уровня производства; повышение уровня качества продукции

предприятия; рост конкурентоспособности продукции и предприятия.

. Производство: увеличение товарного портфеля; рост производственных

мощностей; повышение технологического уровня, производительности труда;

улучшение системы снабжения.

. Социально-экологическая сфера: повышение квалификации кадров; создание

новых рабочих мест; снижение текучести кадров; рост средней заработной платы

сотрудников; улучшение условий труда; повышение системы мотивации работников;

снижение выбросов в окружающую среду; повышение экологичности выпускаемой

продукции; сокращение потерь от несоблюдения экологических норм по

технологическим процессам и выпускаемой предприятием продукции.

. Организационная сфера: изменение организационной структуры; увеличение

региональных представительств; появление новых предприятий.

В 2011г. были утверждены «Методические материалы по разработке программ

инновационного развития компаний с участием субъектов РФ», в которых есть

раздел, посвященный основным показателям программ инновационного развития.

В данных рекомендациях, в соответствии с мировой и российской практикой

приведены следующие показатели финансирования и результативности исследований и

разработок(внутренние затраты на исследования и разработки; удельный вес

собственных средств в общем объеме внутренних затрат на исследования и

разработки); показатели технического лидерства(число патентов, полученных в

течение трех последних лет; удельный вес инновационных товаров в общем объеме

отгруженных товаров); показатели эффективности инновационной деятельности

(повышение рентабельности; повышение производительности труда; снижение затрат

на энергию; расширение экспорта инновационных товаров); показатели

результативности корпоративной системы управления(снижение производственных и

иных затрат в результате внедрения рационализаторских предложений сотрудников

компании); показатели финансового обеспечения (затраты на реализацию программы,

технологические, организационные и маркетинговые инновации).

Авторы программы также предлагают использовать ключевые показатели

эффективности (Кеу Performance Indicators, KPI), которые представляют собой

систему оценки, определяющие достижения стратегических и тактических целей

организации.

В зарубежной практике оценки эффективности инноваций наиболее известными

являются методики STAR (свод стратегических технологических оценок) и IRI

(методика «закрепленных» шкал). Преимуществом методики STAR является оценка

неопределенных проектов с помощью приближенных критериев выбора путем

накопления ряда оценок.

Каждая переменная методики измеряется путем опроса экспертов, что может

использоваться и для оценок рисков альтернативных проектов. Главным достоинством

такого подхода является комплексность технологических и стратегических

аспектов. В методике IRI предлагается другая версия оценок проектов с высоким

уровнем неопределенности: эксперты в каждой из шкал определяют качественную

оценку, которая наиболее полно соответствует их системе предпочтений, и

фиксируют эту оценку в виде «закрепленного» за ней балла. Экспертом фиксируется

вес каждой отдельной шкалы. По методике производится два ряда оценок:

вероятности технического и коммерческого успехов.

По данной главе работы можно сделать следующие выводы.

Венчурный капитал выступает источником финансирования различных

инвестиций в инновационном процессе как в новые, технологичные, научно

обоснованные образования в сфере бизнеса, так и в другие рыночные и финансовые

структуры

Венчурное инвестирование - это высокорисковые вложения капитала. Объектом

венчурного инвестирования являются инновационные компании, целью деятельности

которых является производство и коммерциализация инновации. Инновационные

компании имеют высокие потенциалы роста и масштабирования бизнеса, но с

труднопросчитываемыми рыночными перспективами на этапе первоначальных

инвестиций.

В настоящее время единого представления о понятии венчурного капитала в

науке и законодательстве не существует. Венчурные фонды представляют собой

главный элемент венчурной инвестиционной деятельности. Согласно действующему

законодательству РФ венчурное финансирование осуществляется путем формирования

венчурных фондов, создаваемых в форме простого товарищества и инвестиционного

фонда (закрытый паевой инвестиционный фонд или акционерный инвестиционный

фонд).

Проведенный анализ подходов и методов оценки эффективности инноваций

позволяет сделать следующие выводы. Используемые в отечественной практике

методы оценки эффективности инноваций не имеют на первоначальном этапе отсев

явно бесперспективных инноваций, не учитывают специфические особенности

инновационных проектов, а именно не учитывают высокую неопределенность, не

учитывают многокритериальную природу инноваций.

2. Современное состояние и проблемы управления развитием

венчурного инвестирования в России

.1 Динамика и механизмы развития венчурного инвестирования в России

Зарождение рынка венчурных инвестиций в России традиционно связывают с

деятельностью Европейского банка реконструкции и развития (ЕБРР). Однако в СССР

были и более ранние попытки инвестирования в соответствии с классической

моделью венчурных инвестиций. Примером может служить деятельность кооперативов

и центров научно-технического творчества молодежи - «АНТ», «РостИнвест», а

также некоторых других организаций в 1988-1993 годах. Характерной особенностью

таких кооперативов было объединение функций фонда и управляющей компании в

одном юридическом лице.

Развитие этого рынка начало приобретать системный характер с 1993 года.

Приватизация промышленных предприятий ускорила становление рынка инвестирования

в акционерный капитал.

Устранение некоторых торговых и финансовых барьеров позволило зарубежным

инвесторам получить доступ к российскому рынку. В те годы самым активным

инвестором выступал ЕБРР.

С 1994 по 1996 год банк основал в России 11 региональных венчурных фондов

с капиталом от 10 до 30 млн. долларов. Инвестиционная программа ЕБРР была

направлена на поддержку действующих средних предприятий с количеством сотрудников

от 200 до 5000 человек. При этом банк избегал осуществления инвестиций в сектор

высоких технологий. Инвестиционные фонды ЕБРР особенно интересовались сектором

товаров народного потребления, поскольку данный им мандат на ведение

деятельности не позволял вкладывать средства в финансовый и страховой секторы.

Эти инвестиции по своей природе были венчурными, прежде всего по причине

высокого странового риска. Финансовые результаты одноразовых инвестиций

зависели от их размера и были труднопрогнозируемыми.

Приблизительно в то же время к участникам зарождающегося рынка венчурных

инвестиций присоединилась Международная финансовая корпорация (International

Finance Corporation, IFC), член Группы Всемирного банка, чьи усилия были

сосредоточены на инвестициях в частный сектор в развивающихся странах.

Стартовала российско-американская инвестиционная программа.

Под эгидой этой программы был создан Инвестиционный фонд США-Россия с

капиталом 440 млн. долларов. Согласно оценке Financial Times, к осени 1997 года

в России работали 26 инвестиционных фондов с общим капиталом около 1,5 млрд.

долларов. В марте 1997 года управляющие компании 10 из 11 инвестиционных фондов

ЕБРР, работающих на тот момент в России, подписали соглашение об основании

Российской ассоциации венчурного инвестирования (РАВИ). РАВИ стала первой

профессиональной ассоциацией российских инвестиционных фондов, которая объявила

своей целью создание и развитие рынка венчурного и акционерного инвестирования

в России.

Первые венчурные инвестиционные фонды начали появляться на российском

рынке с 1997 года. Большинство из них были тесно связаны с ведущими банками и

холдингами. Экономический кризис 1998 года отбросил зарождающуюся среду на

несколько лет назад. Более половины инвестиционных фондов, работавших тогда на

рынке России, не пережили кризис.

Финансовый кризис 1998 года не менее сильно ударил по инвестиционным

фондам, созданным ЕБРР. В результате изменений в управленческих командах,

реструктуризации и ликвидации только три из них - Quadriga Capital, Eagle и

Norum - дожили до нового столетия.

Правительственная комиссия по научно-инновационной политике одобрила в

конце 1999 года стратегию «Основные направления развития внебюджетного

финансирования проектов с высокой степенью рисков (система венчурного финансирования)

в научно-технической сфере на 2000-2005 годы». Развитие указанной стратегии

символизировало выход государства на рынок венчурных инвестиций в качестве

компетентного участника, способствующего выполнению намеченных планов.

Учреждение в 2000 году Венчурного Инвестиционного Фонда (ВИФ) -

некоммерческой организации с государственным участием - стало одним из первых

результатов реализации стратегии.

Главной целью ВИФ было формирование организационной структуры рынка

венчурных инвестиций в соответствии со стратегией, одобренной правительством, а

также мобилизация инвестиций для наукоемких инновационных проектов с высоким

уровнем рисков.

В 2000 году РАВИ инициировала проведение ежегодных Российских венчурных

ярмарок, которые стали заметным событием для участников российского рынка

прямых и венчурных инвестиций. Ярмарки предоставляют возможность компаниям,

стремящимся привлечь инвестиции для коммерческого развития, представить свои

проекты инвесторам, действующим на российском рынке прямых и венчурных инвестиций.

Кроме того, они позволяют установить профессиональные контакты со специалистами

в области венчурных инвестиций, бизнесменами и представителями государственных

органов.

Результаты совместных усилий участников рынка и правительства стали

очевидными уже к 2001 году: рост объема рынка акционерных и венчурных

инвестиций в России возобновился. Это происходило на фоне экономического

восстановления после кризиса и глобального бума интернет-компаний, который

затронул Россию несколько позже. Yandex, Rambler и Ozon мобилизовали первые

инвестиции и стали лидерами российской интернет-отрасли на много лет вперед.

Уже тогда выявился главный тренд российского рынка венчурных инвестиций:

ИТ-компании и предприятия потребительского сектора стали устойчивыми лидерами по

объемам привлеченного финансирования.

В то же время доля общего объема акционерных и венчурных инвестиций в

экономике страны оставалась минимальной.

Несмотря на это, стратегия участников рынка развивалась в сторону

классической модели венчурных инвестиций. 2001 год был отмечен первым выходом

инвестиционного фонда из портфельной компании. Выход из инвестиции принес

одному из региональных инвестиционных фондов ЕБРР 100% дохода на вложенный

капитал.

Начиная с 2005 года Министерство экономического развития России (МЭР)

реализует программу по созданию региональных фондов содействия развитию

венчурных инвестиций в малые предприятия в научно-технической сфере. В рамках

вышеуказанной программы в различных регионах было создано более 20

государственно-частных венчурных фондов.

В 2006 году по решению правительства было создано ОАО «Российская

венчурная компания» (РВК), под управление которого были переданы инвестиционные

фонды МЭР.

Необходимость целостного анализа формирования финансового механизма

венчурного инвестирования в России позволяет выработать собственное видение

данного процесса в разрезе основных его этапов.

На начальном этапе (1994-2004 гг.) деятельность венчурных фондов и фондов

прямых инвестиций никак не регламентировались российским законодательством. Первым

нормативным документом, устанавливающим порядок и сроки реализации системных

мероприятий по формированию в России системы венчурного инвестирования, стали

одобренные в 1999 году Правительственной комиссией по научно-инновационной

политике «Основные направления развития внебюджетного финансирования

высокорисковых проектов (системы венчурного инвестирования) в

научно-технической сфере на 2000-2005 годы», основной целью которых являлось

создание благоприятных условий для развития научно-технического и инновационного

предпринимательства и механизмов, обеспечивающих привлечение инвестиций в

наукоемкие инновационные проекты, реализуемые венчурными предприятиями.

В 2001 году формирование нормативно-правовых основ реализации финансового

механизма венчурного инвестирования в России было продолжено принятием

Федерального закона «Об инвестиционных фондах», устанавливающего состав активов

акционерных инвестиционных фондов и активов паевых инвестиционных фондов.

Позднее на его основе Федеральная комиссия по ценным бумагам России (ФКЦБ