Безналичные расчеты (на примере ОАО 'Газпромнефть – Московский НПЗ')

Оглавление

Введение

Глава 1. Теоритические основы осуществления безналичных расчетов

1.1 Виды, формы и порядок осуществления безналичных расчетов

.2 Состояние безналичных расчетов в Российской Федерации

Глава 2. Анализ осуществления безналичных расчетов в ОАО

«Газпромнефть - Московский НПЗ»

.1 Организационно-экономическая характеристика ОАО «Газпром»

.2 Организация безналичных расчетов на предприятии

Заключение

Список используемой листературы

Введение

Актуальность исследования

обусловлена значимостью правового регулирования безналичных расчетов для

решения экономических задач как частного, так и публичного характера, поскольку

существование современной экономики, основанной преимущественно на безналичных

расчетах, и устойчивое функционирование государственной системы денежного

обращения невозможны без соответствующего потребностям экономического развития

общества всестороннего и актуального правового регулирования безналичных

расчетов.

В то же время для безналичных

расчетов в современных условиях характерно, с одной стороны, непрерывное

развитие и видоизменение технологий, применяемых при их совершении, с другой

стороны, усиление воздействия на них со стороны государства, в результате чего

неотъемлемой частью правового регулирования безналичных расчетов стал обширный

массив финансово-правовых нормативных актов, относящихся к налоговому,

валютному, бюджетному законодательству, законодательству о противодействии

легализации доходов, полученных преступным путем и финансированию терроризма.

Специфика безналичных расчетов

заключается в том, что они при грамотно сформированном финансово-правовом

механизме их организации способствуют ускорению оборачиваемости денег, что

всегда ведет к повышению эффективности экономики, удешевлению банковского

кредитования, развитию инвестиций в реальный сектор. В большинстве

индустриально развитых стран предпринимаются самые различные правовые меры для

дальнейшего увеличения удельного веса безналичных расчетов в платежной системе,

сокращения наличного обращения за счет развития электронных и карточных

платежей, так как это ведет к сокращению государственных издержек на

обеспечение функционирования финансовой системы и сокращает публичные расходы

бюджетов.

Не в последнюю очередь перечисленное

в условиях нестабильной экономики становится фактором обострения цикличности

банковских кризисов, признаваемой подавляющим большинством специалистов

неэффективности существующей системы расчетов, и подтверждает острую

необходимость и целесообразность проведения исследований безналичного денежного

обращения и безналичных расчетов на современном этапе развития финансовой

системы Российской Федерации.

Целью исследования является

исследования природы безналичных расчетов и их роль в деятельности конкретного

предприятия.

Достижение поставленной цели обусловило

постановку и решение следующих задач:

проанализировать виды, формы и

порядлк осуществления безналинчых расчетов;

проанализировать состоняие

безналичных расчетов в Российской Федерации;

дать организационно-экономическую

характеристику исследуемому предприятию;

оценить организацию безналичных

расчетов на исследуемом предприятии.

Методологическую основу исследования

составляет общенаучный диалектический метод познания, а также частно-научные

методы исследования, в том числе, метод системного анализа,

нормативно-логический метод, историко-правовой метод, метод сравнительного

правоведения и другие.

Глава 1. Теоритические основы

осуществления безналичных расчетов

.1 Виды, формы и порядок

осуществления безналичных расчетов

В последнее время произошли значительные

изменения в российском законодательстве, регулирующем вопросы, связанные с

осуществлением расчетов. Не менее значительные изменения планируются в скором

времени в результате внесения соответствующих поправок в Гражданский кодекс

Российской Федерации (далее - ГК РФ), в гл. 45 "Банковский счет" и 46

"Расчеты". В статье рассматриваются изменения правового регулирования

расчетов с точки зрения возложения на кредитные организации новых требований и

обязанностей, которые им следует учитывать в своей деятельности, в том числе в

договорных отношениях с клиентами и во внутренних документах.

Концептуальные изменения в правовом

регулировании расчетов связаны с вступлением в силу Федерального закона от 27

июня 2011 г. N 161-ФЗ "О национальной платежной системе" (далее -

Закон об НПС).

Значительно изменилась терминология,

связанная с расчетами. Закон об НПС вводит в оборот категории, которые в ранее

действовавшем законодательстве о расчетах не использовались.

Например, Закон об НПС вводит

понятие "платежная услуга". Здесь понимаются следующие услуги: услуга

по переводу денежных средств, услуга почтового перевода и услуга по приему

платежей. При этом услуги по переводу денежных средств могут оказывать

операторы по переводу денежных средств (к которым относятся кредитные

организации) на основании договоров, заключаемых с клиентами и между

операторами по переводу денежных средств, в рамках применяемых форм безналичных

расчетов в соответствии с требованиями законодательства Российской Федерации.

На наш взгляд, введением указанного

понятия законодатель поставил точку в теоретическом споре о том, что является

предметом договора банковского счета (в Законе об НПС речь идет о договорах,

заключаемых между оператором по переводу денежных средств и клиентом) -

денежные средства или расчетные (платежные) услуги - и, как следствие, какие

обязательства порождает договор банковского счета - денежные или расчетные

(платежные).

Таким образом, в качестве предмета

договора банковского счета следует рассматривать расчетные (платежные) услуги.

В Законе об НПС раскрывается понятие

"перевод денежных средств". Перевод денежных средств представляет

собой действия оператора по переводу денежных средств в рамках применяемых форм

безналичных расчетов по предоставлению получателю денежных средств плательщика.

Согласно ч. 3 ст. 5 Закона об НПС

перевод денежных средств осуществляется в рамках применяемых форм безналичных

расчетов посредством зачисления денежных средств на банковский счет получателя

средств, выдачи получателю средств наличных денежных средств либо учета

денежных средств в пользу получателя средств без открытия банковского счета при

переводе электронных денежных средств.

Законом об НПС также вводятся

понятия "электронное средство платежа", "электронные денежные

средства" и др.

Законом об НПС установлен порядок

осуществления перевода денежных средств, при этом используются ранее не

применяемые законодательством характеристики перевода: безотзывность,

безусловность и окончательность перевода денежных средств.

Из пункта 14 ст. 3 и ч. 7 ст. 5

Закона об НПС следует, что безотзывность перевода денежных средств, т.е.

отсутствие или прекращение возможности отзыва распоряжения об осуществлении

перевода денежных средств в определенный момент времени, наступает с момента

списания денежных средств с банковского счета плательщика или с момента

предоставления плательщиком наличных денежных средств в целях перевода денежных

средств без открытия банковского счета.

Согласно п. 15 ст. 3 и ч. 8 ст. 5

Закона об НПС безусловность перевода денежных средств, т.е. отсутствие условий

или выполнение всех условий для осуществления перевода денежных средств в

определенный момент времени, наступает в момент выполнения определенных

плательщиком и (или) получателем средств либо иными лицами условий

осуществления перевода денежных средств, в том числе осуществления встречного

перевода денежных средств в иной валюте, встречной передачи ценных бумаг,

представления документов, либо при отсутствии указанных условий.

Окончательность перевода денежных

средств (предоставление денежных средств получателю средств в определенный

момент времени) ставится в зависимость от следующего обстоятельства: один

оператор или разные операторы по переводу денежных средств обслуживают

плательщика и получателя средств.

Пунктом 16 ст. 3 и ч. ч. 9 и 10 ст.

5 Закона об НПС предусмотрено, что в случае, если плательщика средств и

получателя средств обслуживает один оператор по переводу денежных средств,

окончательность перевода денежных средств, за исключением перевода электронных

денежных средств, наступает в момент зачисления денежных средств на банковский

счет получателя средств или обеспечения получателю средств возможности

получения наличных денежных средств.

В случае если плательщика средств и

получателя средств обслуживают разные операторы по переводу денежных средств,

окончательность перевода денежных средств наступает в момент зачисления

денежных средств на банковский счет оператора по переводу денежных средств,

обслуживающего получателя средств, с учетом требований ст. 25 Закона об НПС.

Применение указанных характеристик

перевода денежных средств имеет практическое значение.

Так, Закон об НПС (ч. 11 ст. 5)

устанавливает, что при переводе денежных средств обязательство оператора по

переводу денежных средств, обслуживающего плательщика, перед плательщиком

прекращается в момент наступления его окончательности.

Согласно п. 2.14 Положения Банк

России от 19 июня 2012 г. N 383-П "О правилах осуществления перевода

денежных средств" (далее - Положение N 383-П), изданного Банком России в

развитие Закона об НПС, отзыв распоряжения осуществляется до наступления

безотзывности перевода денежных средств.

Следует отметить, что утратившее

силу Положение Банка России от 3 октября 2002 г. N 2-П "О безналичных

расчетах в Российской Федерации" (далее - Положение N 2-П) ранее

использовало категории безотзывности и окончательности только в отношении

платежей, осуществляемых через подразделения расчетной сети Банка России.

Закон об НПС устанавливает срок

перевода денежных средств. Согласно ч. 5 ст. 5 Закона об НПС перевод денежных

средств, за исключением перевода электронных денежных средств, осуществляется в

срок не более трех рабочих дней, начиная со дня списания денежных средств с

банковского счета плательщика или со дня предоставления плательщиком наличных

денежных средств в целях перевода денежных средств без открытия банковского

счета.

На наш взгляд, возникает вопрос о

том, как указанный срок может быть обеспечен, учитывая при этом правила ст. 849

ГК РФ, устанавливающие сроки операций по банковскому счету, а также то

обстоятельство, что в осуществлении перевода денежных средств наряду с

оператором по переводу денежных средств, обслуживающим плательщика, и

оператором по переводу денежных средств, обслуживающим получателя средств,

могут участвовать другие операторы по переводу денежных средств (посредники в

переводе).

Согласно п. 1.3 Положения N 383-П

кредитные организации осуществляют перевод денежных средств по банковским

счетам посредством:

списания денежных средств с

банковских счетов плательщиков и зачисления денежных средств на банковские

счета получателей средств;

списания денежных средств с

банковских счетов плательщиков и выдачи наличных денежных средств получателям

средств - физическим лицам;

списания денежных средств с

банковских счетов плательщиков и увеличения остатка электронных денежных

средств получателей средств.

Основанием осуществления перевода

денежных средств является распоряжение клиента. В Положении N 383-П

распоряжение клиента (распоряжение о переводе) рассматривается в широком

смысле, поскольку оно может не только иметь форму расчетных (платежных)

документов, таких как платежные поручения, инкассовые поручения, платежные

требования, платежные ордера, банковские ордера, или иную форму, установленную

банком или получателем средств по согласованию с банком, но и использоваться в

качестве заявления, уведомления, извещения, составляемых в случаях,

предусмотренных Положением N 383-П, а также в качестве заявления, составляемого

в соответствии с федеральным законом в целях взыскания денежных средств.

Таким образом, новое

законодательство о расчетах, которое в настоящее время находится в процессе

формирования, исходит из принципа, что безналичные расчеты осуществляются путем

перевода денежных средств банками и иными кредитными организациями с открытием

или без открытия банковских счетов (п. 49 ст. 2 законопроекта). При этом

ключевым понятием такого законодательства является "перевод денежных

средств", который представляет собой платежную услугу. Формирование нового

законодательства о расчетах предполагает внесение значительных изменений в гл.

45 и 46 ГК РФ и другие законодательные акты, а также издание Банком России

соответствующих нормативных актов.

Кредитным организациям следует

учитывать в своей деятельности, в том числе во внутренних документах и

договорных отношениях с клиентами и другими кредитными организациями,

изложенные в настоящей статье новации в правовом регулировании расчетов, а

также новые требования и обязанности, предусмотренные изменениями действующего

законодательства о расчетах.

В процессе осуществления

хозяйственной деятельности все без исключения предприятия сталкиваются с

необходимостью осуществлять расчетные операции как внутри самого предприятия,

так и со сторонними организациями, предприятиями и физическими лицами.

В настоящее время проблема

организации безналичных расчетов продолжает оставаться одной из самых сложных,

так как напрямую затрагивают интересы всех участников рынка - от крупного

промышленного предприятия до индивидуального предпринимателя, от Центрального

банка РФ до коммерческих банков. Решение этой проблемы в значительной мере

зависит от совершенствования форм взаиморасчетов юридических и физических лиц.

В ходе хозяйственной деятельности

между предприятиями постоянно совершаются сделки по поводу приобретения средств

и предметов труда, реализации товаров, продукции (работ, услуг). За все

приобретенное со стороны следует производить взаиморасчеты (уплачивать деньги)

и, соответственно, получать платежи за отпущенную продукцию или оказанные

услуги.

Помимо этого расчеты ведутся с отделениями

банков, различными организациями, непосредственно с работниками предприятия.

Всевозможные расчеты, возникающие между предприятиями, осуществляются наличными

и безналичными через отделения банков. С их помощью завершается превращение

материальных ценностей в денежный эквивалент и формируется финансовый

результат. Этим самым взаиморасчеты выступают важнейшим фактором обеспечения

кругооборота средств, а их своевременное завершение служит необходимым условием

непрерывного процесса производства.

Внутренние расчеты производятся: с

работниками предприятия при выплате заработной платы, дивидендов акционерам и

учредителям; при выдаче подотчетных сумм работникам и др.

Внешние расчеты возникают: при

взаимоотношениях по закупке сырья и материалов, товаров; при реализации товаров

и готовой продукции; при выполнении работ и оказании услуг; при осуществлении

налоговых платежей и взносов во внебюджетные фонды; при получении и возврате

кредитов и займов и др.

Внутренние расчеты осуществляются

наличными денежными средствами непосредственно из кассы предприятия на

основании расчетно-платежной ведомости при выплате заработной платы и

расходного кассового ордера при выдаче подотчетных сумм, либо путем

перечисления на лицевые счета работников при использовании пластиковых карт.

Более подробно остановимся на

осуществлении безналичных расчетов.

Внешние расчеты можно разделить на

две группы:

. Коммерческие расчеты - это

операции, связанные с движением товара, продукции, работ, услуг: расчеты с

поставщиками и подрядчиками; покупателями и заказчиками.

. Некоммерческие расчеты - это

операции, необусловленные движением продукции, товаров, оказанием услуг и

выполнением работ, а связанные лишь с движением денежных средств: расчеты с

бюджетом и внебюджетными фондами; учредителями и акционерами; доверителями и

поверенными; кредитными организациями.

Коммерческие расчеты могут

осуществляться либо наличными денежными средствами, либо в виде безналичных

платежей. Наличные расчеты производятся ограниченными суммами, устанавливаемыми

Центральным банком РФ. Безналичные расчеты производятся через банковские и

кредитные операции. Применение безналичных расчетов позволяет снизить расходы

на денежное обращение, сократить потребность в наличных денежных средствах и

обеспечить их более надежную сохранность. Посредником безналичных расчетов

является коммерческий банк.

Формы безналичных расчетов

определены ст. 862 Гражданского кодекса РФ и Положением Центрального банка РФ.

Коммерческие расчеты осуществляются

следующими видами платежей:

платежными поручениями;

платежными требованиями-поручениями;

аккредитивами;

расчетными чеками;

зачетом взаимных требований.

По некоммерческим расчетам платежи

осуществляются только с помощью платежных поручений.

Подробнее рассмотрим коммерческие

расчеты.

Платежное поручение - это расчетный

документ, в котором владелец счета дает распоряжение обслуживающему его банку

перевести определенную сумму денежных средств на счет получателя.

Расчеты платежными поручениями

являются наиболее распространенной формой расчетов.

Платежное требование-поручение -

расчетный документ, выписываемый поставщиком, содержащий требование к

покупателю оплатить на основании направленных в обслуживающий банк плательщика

расчетных и отгрузочных документов стоимость поставленной по договору продукции,

выполненных работ, оказанных услуг.

Аккредитив - это условное денежное

обязательство, принимаемое банком по поручению плательщика, произвести платежи

в пользу получателя средств по предъявлении последним документов,

соответствующих условиям аккредитива.

Расчетный чек - это письменное

поручение владельца счета обслуживающему ему банку на перечисление указанной в

чеке суммы денег с его счета на счет получателя средств.

Вексель - письменное денежное

обязательство, которое оформлено по специально установленной форме, дающее

право векселедержателю на получение от должника по векселю определенной в нем

суммы.

Зачет взаимных требований -

установленная форма безналичных взаиморасчетов предприятий, при которой

взаимные требования и обязательства должников и кредиторов друг к другу

погашаются в равновеликих суммах, и лишь на разницу производится платеж в

установленном порядке. Цель зачета - сокращение взаимной задолженности,

ускорение расчетов и достижение экономии в платежных средствах.

Формы расчетов между плательщиком и

получателем денежных средств определяются договором. Выбор той или иной формы

расчета определяется характером хозяйственных связей между сторонами, их

финансовым положением и местонахождением, особенностью поставляемых товаров и

услуг, способом транспортировки и условиями приемки. Отделения банков не

вмешиваются в договорные отношения плательщика и получателя денежных средств.

Взаимные претензии по расчетам между плательщиком и получателем денежных

средств, кроме возникших по вине отделений банков, решаются в установленном

законодательством порядке без участия отделения банка.

Расчеты платежными поручениями

являются самой распространенной формой расчетов между поставщиком и

покупателем. Чаще всего ими оформляются предварительная оплата товаров и услуг.

В таком случае составляется платежное поручение на сумму аванса, а после

выполнения условий договора перечисляется оставшаяся сумма платежа. Допустимая

сумма предварительной оплаты не должна превышать 50 % суммы договора, в этом

случае сохраняется равенство взаимоотношений между поставщиком и покупателем.

При требовании поставщика внести 100 % суммы в виде аванса нарушаются права

покупателя, который отвлекает из своего оборота денежные средства и фактически

кредитует поставщика. Такая форма расчетов может иметь место лишь при условии

предоставления покупателю значительных скидок.

Безналичные расчеты осуществляются в

следующем порядке:

Отделение банка берет на себя

обязательство хранить денежные средства юридического лица, зачислять на его

расчетный счет поступающие платежи, выполнять распоряжения юридического лица о

перечислении денежных средств, осуществлять платежи, обналичивать денежные

средства;

Списание денежных средств с

расчетного счета юридического лица производится на основании документально

оформленного распоряжения владельца счета (за исключением случаев, когда

списание денежных средств осуществляется по решению суда).

При наличии денежных средств на

расчетном счете юридического лица, достаточных для оплаты предъявленных счетов,

списание денежных средств в оплату осуществляется в соответствии с

распоряжениями юридического лица в порядке календарной очередности.

При недостаточности денежных средств

на расчетном счете юридического лица для удовлетворения предъявленных ему к

оплате счетов списание сумм в оплату осуществляется в очередности,

установленной российским законодательством.

Экономический кризис в стране

вынуждает российские предприятия постоянно искать решения, обеспечивающие им

возможность выживания. В связи с дефицитом свободных денежных средств и

кризисом банковской системы многие предприятия стараются избегать расчетов с

поставщиками денежными средствами. На практике между организациями используются

достаточно много разновидностей расчетов по выполненным договорным

обязательствам, которые не проходят через банковские счета. К таким неденежным

расчетам относятся: операции, осуществляемые по договору мены, бартера, уступка

прав требования, взаимозачетные операции и т.п.

В современных условиях актуальной и

слабоизученной проблемой является формирование учётной информации о долговых

обязательствах, вытекающих из взаиморасчётных операций между предприятиями, не

связанных с непосредственным перечислением денежных средств. При хроническом

кризисе неплатежей многие предприятия вынуждены перейти к использованию

различных форм безналичных расчётов; так называемой предварительной оплате

товаров и услуг, бартерному обмену и т.п. Однако даже это не может

характеризовать завершение расчётов, а значит, предотвратить образование

просроченных долгов. Несоблюдение расчётной дисциплины приводит к возникновению

у поставщиков дебиторской задолженности, то есть к отвлечению средств из

оборота и ухудшению их финансового состояния, а у покупателей - к

необоснованной кредиторской задолженности, то есть к привлечению средств других

предприятий. Это ещё раз доказывает, что важную часть экономической работы

предприятий составляют взаиморасчетные операции.

Таким образом, безналичные расчеты

представляют собой способ урегулирования долговых обязательств без использования

наличных денег. Такой подход к определению отражает полную экономическую

характеристику и исходит из толкования двух понятий, где термин «безналичный»

не предполагает применение наличных денег, а расчеты представляют собой процесс

подсчета денежных обязательств.

В настоящее время актуальность и

значимость набирают бартерные операции. Их появление вызвано отсутствием

денежных средств у предприятий для осуществления расчетов. Бартерная сделка -

это сбалансированный обмен товарами, оформленный единым договором. Оценка

товаров производится для обеспечения денежной эквивалентности обмена товарами.

Условием эквивалентности являются их договорная цена. В данном случае речь идет

о том, когда один товар обменивается на другой.

Кроме того, в современной экономике

имеют место товарообменные операции, основанные на договоре мены. Мена (обмен)

представляет собой договор, по которому каждая из сторон обязуется передать в

собственность другой стороне один товар в обмен на другой. При этом каждый

участник сделки выступает одновременно и продавцом и покупателем. В

соответствии с законодательством стоимость товаров, подлежащих обмену,

признается равноценной, если только в договоре не указывается их неравнозначная

стоимость. В последнем случае сторона, передающая товар, цена на который ниже

стоимости получаемого в обмен товара, должна произвести доплату или поставить

больше товара. В этом и заключается различие между бартером и меной. Расходы на

передачу и принятие товаров осуществляются той стороной, которая обязалась по договору

нести эти расходы. В случае, когда по договору мены передача товаров не

совпадает по времени, договор считается выполненным, а товар реализованным лишь

при условии получения товаров обеими сторонами, т.е. применяются правила о

встречном исполнении обязательств. Участники сделки могут сами устанавливать

момент перехода прав собственности на обмениваемые товары.

Таким образом, бартер

предусматривает более широкий спектр объектов, в отношении которых

осуществляется обмен. По договору бартера обмениваются товары, работы, услуги,

результаты интеллектуальной деятельности, в то время как по договору мены можно

обменять только имущество, принадлежащее субъектам на праве собственности. По

договору мены имеется возможность обмена неравноценными товарами. Бартер

предусматривает лишь равноценный обмен.

Как уже нами было отмечено, в

настоящее время многие предприятия испытывают нехватку денежных средств, что

приводит к тому, что они часто прибегают к заключению договоров уступки

требования и перевода долга. Данный способ решения проблемы неплатежей набирает

свою актуальность. Уступка требования - это соглашение между поставщиком и

покупателем, при котором один из них (первоначальный кредитор) уступает другой

(новому кредитору) право требовать исполнения договорных обязательств от

третьей стороны. Передаваемые права кредитора представляют собой долг в виде

денежных сумм или определенного имущества. Оформляют уступку требования в виде

письменного договора между старым и новым кредиторами. В этом документе

подробно указывают права на уступаемые неисполненные третьей стороной

обязательства. Упоминаются здесь также и причины возникновения долга.

Заключив подобный договор,

организация, уступающая свои права, получает от нового кредитора

вознаграждение. Как правило, это вознаграждение выражается в деньгах либо в

каких-то товарах. То есть, по сути, уступка представляет собой продажу

дебиторской задолженности. При этом согласия должника для оформления уступки не

требуется.

Таким образом, платежно-расчетная

система является совокупностью инструментов и методов, применяемых в

экономической деятельности предприятий для перечисления денежных средств,

осуществления взаиморасчетов и урегулирования долговых обязательств между

участниками экономического оборота. Устойчивая и быстродействующая система

платежей и расчетов является необходимой предпосылкой эффективного

функционирования всего современного бизнеса, всех его секторов. Она в

значительной степени определяет эффективность экономики.

По нашему мнению, выбор формы

безналичных расчетов ориентирован на развитие бизнеса каждого участника рынка.

Применение безналичных форм расчетов позволит сделать успешной экономическую

деятельность, повысить платежеспособность предприятий и их финансовую

устойчивость.

безналичный расчет зачисление денежный

1.2 Состояние безналичных

расчетов в Российской Федерации

В 2012 году через платежную систему

Банка России осуществлено 1259,0 млн. переводов денежных средств на сумму

1150,5 трлн. рублей, прирост по сравнению с 2011 годом составил 6,0% по

количеству и 25,6% по объему.

Отношение объема переводов денежных

средств, осуществленных через платежную систему Банка России, к объему ВВП в

2012 году составило 18,5 (в 2011 году - 16,8). Среднедневное количество

переводов денежных средств, осуществленных через платежную систему Банка

России, увеличилось в 2012 году до 5,1 млн. единиц (в 2011 году - 4,8 млн.

единиц).

Динамика количества и объема

переводов денежных средств, осуществленных через платежную систему Банка

России, демонстрирует долгосрочную тенденцию роста платежного оборота и

использования предоставляемых Банком России услуг для удовлетворения

транзакционного спроса, прежде всего кредитных организаций.

Доля переводов по собственным

операциям Банка России в 2012 году составила 0,1% от общего количества и 15,4%

от общего объема осуществленных через платежную систему Банка России переводов

денежных средств.

Система банковских электронных

срочных платежей (система БЭСП) Система БЭСП является централизованной на

федеральном уровне системой валовых расчетов в режиме реального времени. В этой

системе осуществляется перевод денежных средств ее участников в основном на

крупные суммы. Обеспечение ее функционирования и развития механизмов расчетов -

одно из главных направлений проводимой Банком России работы по

совершенствованию собственной платежной системы.

Система БЭСП функционирует с 2007

года в территориальных учреждениях Банка России за исключением Республики

Ингушетии, Чеченской республики и Республики Дагестан. В настоящее время

завершается работа по подготовке их к включению в состав участников системы

БЭСП.

Для клиентов Банка России

предусматриваются различные формы участия в системе БЭСП: прямая - прямые

участники расчетов (ПУР) и ассоциированная - ассоциированные участники расчетов

(АУР).

ПУР имеют непосредственный доступ к

осуществлению перевода денежных средств (как собственных, так и по поручению

своих клиентов) в режиме реального времени, а также имеют возможность

использовать и другие услуги, предоставляемые системой БЭСП. ПУР при

осуществлении перевода денежных средств через систему БЭСП предоставляется

возможность обмена электронными сообщениями с использованием системы SWIFT.

АУР имеют опосредованный доступ к

осуществлению перевода денежных средств в системе БЭСП через региональную

компоненту и имеют возможность использовать только отдельные услуги системы

БЭСП в рамках того регламента, +в котором функционирует ОУР.

В 2012 году возросло использование

системы БЭСП при осуществлении переводов денежных средств через платежную

систему Банка России, что обусловило увеличение доли этих переводов в общем

объеме осуществленных через платежную систему Банка России переводов до 38,9%

(в 2011 году - 24,3%).

В 2012 году через систему БЭСП было

осуществлено 1188,8 тыс. переводов на сумму 447,3 трлн. рублей, что почти в 2

раза превышает их количество и объем в предыдущем году (в 2011 году - 626,1

тыс. переводов на сумму 222,8 трлн. рублей). В структуре переводов денежных

средств, осуществленных через систему БЭСП, доля переводов кредитных

организаций (филиалов) оставалась, как и в 2011 году, также наибольшей - 95,5%

по количеству и 60,4% по объему.

Переводы денежных средств на сумму

свыше 1 млн. рублей, осуществленные через систему БЭСП, составили 85,76% от

общего количества и 99,98% от общей суммы.

Расширение использования системы

БЭСП является положительным фактором, так как снижает системный риск в

платежной системе Российской Федерации и способствует повышению уровня

финансовой стабильности в стране.

Системы внутрирегиональных и

межрегиональных электронных расчетов, расчетов с применением авизо В

подавляющем большинстве систем ВЭР региональных компонент расчеты проводятся на

валовой основе в режиме поступления распоряжений с использованием пакетов

электронных сообщений.

В Московском регионе, в котором

сосредоточена значительная доля переводов от их общего объема, осуществляемого

через платежную систему Банка России, перевод денежных средств осуществляется

на валовой основе с учетом встречных платежей в назначенное время (в режиме

рейсов) в течение дня, а в промежутках между рейсами - на валовой основе в

режиме поступления распоряжений с использованием пакетов электронных сообщений.

Регламенты функционирования систем

ВЭР устанавливаются территориальными учреждениями Банка России по местному

времени с учетом регламента функционирования системы БЭСП.

В 2012 году с использованием систем

ВЭР осуществлено 923,4 млн. переводов на сумму 599,2 трлн. рублей (в 2011 году

- 898,7 млн. переводов на сумму 600,6 трлн. рублей), или 73,4 и 52,1% от общего

количества и объема переводов, осуществленных через платежную систему Банка

России (в 2011 году - 75,7 и 65,6% соответственно).

Система МЭР обеспечивает

взаимодействие различных региональных компонент на децентрализованной основе

(«каждый с каждым»).

С использованием системы МЭР в 2012

году осуществлено 333,9 млн. переводов на сумму 103,5 трлн. рублей (в 2011 году

- 287,6 млн. переводов на сумму 92,4 трлн. рублей), или 26,5 и 9,0% от общего

количества и объема переводов, осуществленных через платежную систему Банка России

(в 2011 году - 24,2 и 10,1% соответственно).

Удельный вес переводов денежных

средств через системы расчетов с применением авизо составляет менее 0,1% как по

количеству, так и по объему.

Глава 2. Анализ осуществления

безналичных расчетов в ОАО «Газпромнефть - Московский НПЗ»

.1 Организационно-экономическая

характеристика ОАО «Газпром»

Открытое акционерное общество

«Газпромнефть - Московский НПЗ», именуемое в дальнейшем «Общество», является

коммерческой организацией, созданной в соответствии с указами Президента

Российской Федерации от 01.07.1992 г. № 721 «Об организационных мерах по

преобразованию государственных предприятий, добровольных объединений

государственных предприятий в акционерные общества» и от 17.11.1992 г. № 1403

«Об особенностях приватизации и преобразования в акционерные общества

государственных предприятий, производственных и научно-производственных

объединений нефтяной, нефтеперерабатывающей промышленности и

нефтепродуктообеспечения».

Общество зарегистрировано Московской

регистрационной палатой 26 мая 1994 г. в реестре за № 011.801.

Местонахождение Общества -

Российская Федерация, 109429, г. Москва, Капотня 2 квартал, дом 1, корпус 3.

Общество является дочерним обществом

ОАО «Газпром нефть» (ОГРН 1025501701686).

Целью деятельности Общества является

извлечение прибыли за счет осуществления любых, не запрещенных законом, видов

деятельности.

Основными видами деятельности

Общества являются:

переработка,

транспортировка, хранение, реализация углеводородного сырья и продуктов его переработки;

эксплуатация и утилизация

объектов, связанных с добычей, транспортировкой, переработкой, хранением и

сбытом углеводородного сырья и продуктов переработки углеводородов;

производство нефтепродуктов

и продуктов переработки нефти с использованием экологически безопасных и

современных технологий, обеспечивающих повышение экономической эффективности

проводимых работ.

В течение 2012 г. ОАО «Газпромнефть

- МНПЗ» было переработано 10 668 тыс.т нефти, что ставит завод на 8-ое место по

объему переработки нефти среди предприятий отрасли.

По итогам 2012 г. прирост товарных

светлых к потенциалу завода составил 9,36 % (2011г. - 11,57 %; 2010 г. - 13,7

%). Выход автомобильных бензинов на нефть в 2012 году - 20,9%, 4 место.

По выходу автомобильных бензинов на

нефть в 2011 г- 21,9 % завод занимает 2 -ое место (2010 г. - 22,4 % 6-е место;

2009 г. - 23,3 % 3-е место; 2008 г. - 22,4 % 3-е место).

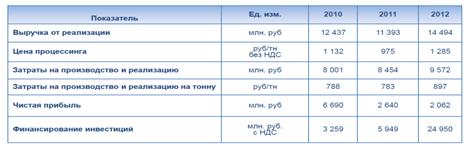

Таблица 1 - Показатели эффективности

переработки нефти в 2012 году

Объём переработки нефти в 2012 году

увеличен на 521,007 тыс.т. по сравнению с 2010 годом.

ОАО «Газпромнефть - МНПЗ» с апреля

начало производить автобензины Аи-92 и АИ-95 класса 4. Качество всей

выпускаемой продукции соответствует высшему уровню, установленному Программой

«Российское качество».

Завершено строительство механических

очистных сооружений закрытого типа и реконструкция установки по производству

битума.

За счет внедрения организационных

мероприятий и оптимизации процесса отгрузки на ОАО «Газпромнефть - МНПЗ»

увеличена пропускная способность темной эстакады на 25 %.

В 2012 году ОАО «Газпромнефть -

МНПЗ» в полном объеме обеспечивало потребности рынка города Москвы и Московской

области в высококачественных нефтепродуктах и экологически чистых моторных топливах

в соответствии с экологическими требованиями Технического регламента по ГСМ.

В 2012 году были проведены следующие

работы:

• проведен ремонт «большого» кольца

технологических установок;

• пуска в эксплуатацию

комбинированной битумной установки после реконструкции (июль 2012).

Таблица 2 - Финансово-экономические

показатели за 2012 гГ.

Затраты на производство и реализацию

в 2012 году по сравнению с 2011 годом увеличились на 114 руб./тонну, за счет:

• увеличения расходов на сырье в

связи с присоединение установок ТАМЭ и МТБЭ в июне 2011г.,

• увеличением расходов на ремонтные

работы, материалы и запчасти для проведения ремонта и содержания оборудования в

связи с проведением капитального ремонта «большого» кольца технологических

установок,

• роста цен на тарифы естественных

монополий,

• проведения программы реабилитации

нефтезагрязненных земель.

Чистая прибыль за 2012 год ниже

уровня чистой прибыли за 2011 год на 578 тыс. руб, в основном, за счет создания

резерва под обесценивание ценных бумаг при ликвидации ОАО «Коримос».

Списочная численность персонала в

ОАО «Газпромнефть - МНПЗ» по состоянию на 01.01.2013 г. составила 2076 чел.

Укомплектованность кадрами - 97,8 %.

Основную категорию среди работников

Общества составляют рабочие - 62,3 %; 37,3 % составляют руководители и

специалисты и 0,4 % - служащие.

,8% всего персонала Общества

составляют кадровые работники, у которых стаж работы в Обществе свыше 10 лет,

29 % работников - вновь принятые, стаж которых не достиг 3-х лет.

Текучесть кадров составила 5,5%

Общество обеспечивает работникам

достойную заработную плату и социальное обеспечение.

В 2012 году обучение персонала ОАО

«Газпромнефть - МНПЗ» проводилось по следующим направлениям:

обязательное обучение - 2103

чел./трен. (РСС - 658 чел./трен., рабочие - 1445 чел./трен.)

дополнительное обучение - 383

чел./трен. (развитие профессиональных компетенций, обучение кадрового резерва)

корпоративное обучение - 35

чел./трен. (руководители высшего и среднего звена управления).

обучение молодых специалистов - 89

чел.

Успешно реализовывалась программа

социального развития коллектива: заключены договоры добровольного медицинского

страхования работников Общества, осуществлялась материальная помощь многодетным

семьям и семьям, имеющим детей - инвалидов, участникам Великой Отечественной

войны и Трудового фронта, единовременная помощь при рождении ребенка,

ежемесячная компенсация работникам, находящимся в отпуске по уходу за ребенком

до достижения им возраста 3-х лет.

В 2012 году в ОАО

«Газпромнефть-МНПЗ» началась реализация жилищной программы для работников -

социально значимый проект, направленный на привлечение, мотивацию и удержание

высококвалифицированных и перспективных специалистов путем оказания содействия

в улучшении их жилищных условий посредством компенсации до 50% процентной

ставки по ипотечному кредиту.

Существующая система мотивации

персонала предусматривает не только материальное вознаграждение, но и различные

виды нематериального поощрения. Передовики производства, победители

профессиональных конкурсов были награждены ведомственными и заводскими

медалями, знаками отличия, Почетными грамотами и Благодарностями, лучшие

работники Общества занесены на Доску Почета (30 чел.)

Работникам Общества предоставлялось

санаторно-курортное лечение, льготное питание. Дети работников обеспечивались

путевками в детские оздоровительные лагеря, новогодними подарками и билетами.

Для работников Общества и членов их

семей в 2012 году были организованы различные корпоративные мероприятия,

спортивные соревнования, праздники, конкурсы детского творчества,

культурно-массовые мероприятия. Особое внимание уделялось укреплению

корпоративного духа работников Общества посредством трансляции корпоративных

ценностей (тиражирование Корпоративного кодекса, проведение встреч ГД и ЗГД с

молодыми специалистами и кадровым резервом и др.).

В стратегическом плане основой

развития Общества должна быть рыночная ориентация предприятия с учетом

изменения требований к ассортименту и качеству продукции, социальных и

экологических условий.

Перспективными целями развития ОАО

«Газпромнефть - МНПЗ» в создавшихся экономических условиях являются:

• сохранение и расширение рыночной

позиции предприятия на московском рынке с использованием существующих и

реализацией потенциальных конкурентных преимуществ;

• повышение рентабельности

производства и капитализации предприятия;

• обеспечение экологической и

промышленной безопасности производства и улучшение экологической обстановки в

регионе.

Достижение поставленных целей

развития предполагает решение следующих задач:

В краткосрочной перспективе:

• увеличение выхода светлых

нефтепродуктов на нефть, оптимизация ассортимента автомобильных бензинов с

увеличением доли высокооктановых бензинов;

• получение моторных топлив

стабильного качества в соответствие с требованиями класса 4,5 Технического

регламента;

• реализация мероприятий,

обеспечивающих стабильность деятельности, безопасную и безаварийную работу

предприятия;

• сокращение вредных выбросов и

повышение эффективности очистных сооружений с использованием новейших технологий;

• сокращение роста себестоимости

производства и уровня технологических потерь.

В среднесрочной перспективе:

• основной стратегической задачей в

среднесрочной перспективе является повышение качества моторных топлив до уровня

требований класса 5 Технического регламента.

В долгосрочной перспективе:

• углубление переработки нефти и

максимальное сокращение производства мазута за счет внедрения комплекса

глубокой переработки вакуумных остатков.

Основной задачей стоящей перед

Обществом является реализация мероприятий, направленных на получение моторных

топлив, соответствующих по качеству требованиям «Технического регламента»,

утвержденного Постановлением Правительства РФ от 27.02.2008 г. № 118, c

изменениями от 7 сентября 2011 года № 748 «О требованиях к автомобильному и

авиационному бензину, дизельному и судовому топливу, топливу для реактивных

двигателей и топочному мазуту».

.2 Организация безналичных расчетов

на предприятии

В настоящее время безналичные

расчеты на предприятии осуществляются с помощью платежных поручений.

Банк России определил в нормативном

документе, что перевод денежных средств может осуществляться с использованием

нескольких форм безналичных расчетов, одной из которых является расчет

платежными поручениями. Форма безналичных расчетов, в том числе платежными

поручениями, выбирается плательщиком и получателем средств на основании

заключенного между ними договора.

Платежное поручение может

использоваться как при расчетах с банковских счетов физических и юридических

лиц, так и для совершения переводов без открытия счета. В Положении № 383-П

регулятор дает новое определение перевода денежных средств без открытия

банковского счета, в том числе с применением электронных средств платежа. И

если ранее такие операции проводились только для физических лиц, то после

принятия Закона о национальной платежной системе переводом без открытия счета

для юридических лиц признаются переводы с использованием электронных средств

платежа.

Перевод с применением любой формы

безналичных расчетов кредитная организация осуществляет на основании

распоряжения, которое может быть оформлено как в электронном виде, в том числе

с использованием электронных средств платежа, так и на бумажном носителе в

виде: платежного поручения; инкассового поручения; платежного требования;

платежного ордера; распоряжения, отличного от указанных выше, составленного по

форме, установленной банком или получателем средств по согласованию с банком.

В ОАО «Газпромнефть - Московский

НПЗ» платежные поручения оформляются электронной с помощью PSB On-Line.

Данный интернет банк был выбран

предпиятием по следующим причинам:

простота и удобство - клиенту не

нужно обладать какими-либо особенными знаниями или навыками, чтобы управлять

своими счетами через Интернет;

для работы в системе нет необходимости

осваивать новый программный продукт, нужно лишь воспользоваться Интернетом;

вопросы сохранности данных клиента

при выходе из строя или замене его компьютера, при переустановке операционной

системы и т.п. неактуальны, т.к. эти данные хранятся в базе данных на сервере

системы;

контроль за счетами и проведение

платежей;

просмотр текущего состояния счетов в

реальном времени;

просмотр состояния счетов и

проведенных документов за архивную дату;

формирование выписки по выбранному

счету или группе счетов на текущий момент времени или за архивную дату;

поиск документов по любому

реквизиту;

оперативный обмен сообщениями с

банком и другими пользователями системы;

просмотр курсов валют.

На основании такого распоряжения

банк оформляет расчетный (платежный) документ в форме: платежного поручения;

инкассового поручения; платежного требования; платежного ордера; банковского

ордера. Банк вправе составлять распоряжения в электронном виде или на бумажных

носителях на основании распоряжений в электронном виде или на бумажных

носителях, принятых к исполнению от отправителей распоряжений.

Для перевода денежных средств

платежное поручение может применяться как расчетный документ при безналичных

расчетах платежными поручениями; расчетах по аккредитиву; расчетах в форме

перевода электронных денежных средств. Исходя из требований регулятора,

вытекающих из Положения № 383-П, можно определить, когда кредитная организация

применяет расчетный (платежный) документ в виде платежного поручения.

Во-первых, в виде платежного поручения

юридическими и физическими лицами могут быть даны распоряжения о списании

денежных средств с их банковских счетов, в том числе о переводе денежных

средств со счета по вкладу (депозиту). Этот документ может быть составлен как

на бумажном носителе, так и в электронном виде и является расчетным документом

для осуществления расчетов в безналичной форме.

Плательщик (получатель) может

составить распоряжение на общую сумму с реестром, в который включит

распоряжения одной группы очередности о переводе денежных средств нескольким

получателям, обслуживаемым одним или разными банками.

Во-вторых, в виде платежного

поручения юридическими лицами может быть дано распоряжение о проведении

расчетов без открытия счета, в том числе с использованием средств электронного

платежа, для перевода электронных денежных средств с банковского счета клиента

на счет банка. В ином случае юридическое лицо может представить распоряжение в

электронном виде на перечисление денежных средств, в том числе посредством

перевода электронных денежных средств, на основании которого банк составит

расчетный документ - платежное поручение.

Как следует из нормативного

документа, электронное сообщение, передаваемое юридическим лицом с

использованием системы «Банк - Клиент», является распоряжением в электронном

виде, которое должно содержать все необходимые реквизиты для оформления банком

на его основании расчетного документа - платежного поручения. В соответствии с

приложением 11 к Положению 383-П распоряжение должно содержать в реквизитах

определенное количество символов.

В-третьих, сам банк может выступать

плательщиком или получателем денежных средств. Он вправе самостоятельно

разработать форму распоряжения, на основании которого будет составляться

расчетный документ - платежное поручение, за исключением случая, когда

плательщиком является сам банк, а получателем - клиент банка. Тогда перевод

денежных средств на банковский счет клиента - получателя средств осуществляется

банком на основании составляемого им расчетного документа - банковского ордера.

Положение № 383-П определяет

порядок, когда распоряжения клиента могут приниматься к исполнению, в том числе

с составлением расчетного документа - платежного поручения для осуществления

безналичных расчетов.

Прежде чем составить платежное

поручение, банку необходимо провести процедуры приема к исполнению

распоряжений:

удостоверение в праве клиента

распоряжаться денежными средствами;

структурный контроль распоряжений;

контроль значений реквизитов

распоряжений;

контроль достаточности денежных

средств.

Распоряжение считается принятым

банком к исполнению при положительном результате выполнения всех процедур,

порядок проведения которых разрабатывается кредитной организацией.

При недостаточности денежных средств

на банковском счете плательщика - юридического лица распоряжения не принимаются

банком к исполнению и возвращаются (аннулируются) их отправителям не позднее

рабочего дня, следующего за днем поступления распоряжения либо за днем

получения акцепта плательщика, за исключением распоряжений:

о переводе денежных средств в

бюджетную систему РФ;

от взыскателей средств;

принимаемых банком к исполнению в

соответствии с договором;

предъявляемых банком в соответствии

с договором.

Эти распоряжения оформляются в виде

расчетных документов и помещаются в очередь не исполненных в срок.

Тогда как ранее, в соответствии с

Положением № 2-П, расчетные документы принимались банками к исполнению

независимо от их суммы.

Положение № 383-П внесло ряд

изменений в состав и содержание реквизитов расчетных документов, включая

платежное поручение. Приложение 11 к Положению № 383-П, вступающее в силу с

01.01.2013, содержит информацию о максимальном количестве символов в реквизитах

платежного поручения, составляемого в электронном виде.

Номер платежного поручения, дата и

вид платежа будут указываться в другом формате, чем прежде предписывало

Положение № 2-П. Так, номер платежного поручения ранее содержал три последних

разряда номера, теперь он может иметь шесть символов. Месяц в дате указывался

прописью, теперь формат даты - цифровое значение из восьми символов, не включая

разделительных точек. Вид платежа: «почтой», «телеграфом», «электронно»,

«срочно» - заменен обозначением в виде цифрового кода из одного символа,

установленного банком, следующих видов платежа: «срочно», «телеграфом»,

«почтой»; иное значение устанавливается банком или не проставляется.

В назначении платежа налог НДС

теперь не выделяется отдельной строкой, как предусматривалось ранее, но ссылка

на него обязательна. Также в платежном поручении на общую сумму с реестром или

составленном на основании распоряжений плательщиков - физических лиц делается

ссылка на реестр и количество приложений.

На платежном поручении, составленном

на бумажном носителе по распоряжению клиента или банка, подписи проставляются в

порядке, установленном банком, печать банка на таких платежных поручениях

ставить не обязательно.

Изменения внесены в поле

«Плательщик». Федеральным законом от 07.08.2001 № 115-ФЗ «О противодействии

легализации (отмыванию) доходов, полученных преступным путем, и финансированию

терроризма» (далее - Закон № 115-ФЗ) рекомендована идентификация плательщика с

проставленным в платежном поручении адресом места жительства или пребывания

плательщика, его ИНН (при наличии).

При переводе денежных средств без

открытия банковского счета, в том числе переводе электронных денежных средств,

указываются полное или сокращенное наименование кредитной организации, филиала

кредитной организации - отправителя распоряжения и информация о плательщике -

физическом лице: ФИО, ИНН, уникальный присваиваемый номер операции (при его

наличии) в соответствии с Законом № 115-ФЗ, идентификатор электронного средства

платежа, а также другая информация, обеспечивающая возможность установить

сведения о плательщике.

Таким образом, платежное поручение

выполняет функцию распоряжения либо расчетного документа, составленного на

основании распоряжения, для осуществления безналичных расчетов платежными

поручениями, расчетов по аккредитиву, расчетов в форме перевода электронных

денежных средств. Платежное поручение может быть оформлено как на бумажном

носителе, так и в электронном виде. Составляется оно клиентом банка либо, по

его распоряжению, банком от имени клиента или самим банком для проведения

платежей. В случаях, когда банк является плательщиком или получателем денежных

средств по счетам клиентов самого банка, вместо платежного поручения

используется банковский ордер.

Заключение

Безналичные денежные средства

являются результатом отражения наличных денежных средств, эмитируемых Банком России

и представляющих собой обязательства Банка России, на счетах бухгалтерского

учета, в целях технического обеспечения кредитно-расчетного, платежного,

казначейского, кассового и иного обслуживания пользователей платежной системы

Центрального банка Российской Федерации всех видов. Будучи средством платежа,

деньги приобретают свойства, качества и особенности обращения, несвойственные

другим вещам и объектам собственности, возникающие первоначально в момент

эмиссии и сопровождающие их оборот в дальнейшем, что и составляет центральный

предмет финансово-правового регулирования.

На исследуемом предприятии

безналичные расчеты осуществляются с помощью платежных поручений, которые

выполняет функцию распоряжения либо расчетного документа, составленного на

основании распоряжения, для осуществления безналичных расчетов платежными

поручениями, расчетов по аккредитиву, расчетов в форме перевода электронных

денежных средств. Платежное поручение может быть оформлено как на бумажном

носителе, так и в электронном виде. Составляется оно клиентом банка либо, по

его распоряжению, банком от имени клиента или самим банком для проведения

платежей. В случаях, когда банк является плательщиком или получателем денежных

средств по счетам клиентов самого банка, вместо платежного поручения

используется банковский ордер.

Список используемой литературы

1. "Конституция Российской Федерации" (принята

всенародным голосованием 12.12.1993) (с учетом поправок, внесенных Законами РФ

о поправках к Конституции РФ от 30.12.2008 N 6-ФКЗ, от 30.12.2008 N 7-ФКЗ)

. Федеральный закон от 06.12.2011 N 402-ФЗ (ред. от

28.12.2013) "О бухгалтерском учете" (с изм. и доп., вступ. в силу с

01.01.2014)

. Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от

28.12.2013) "О Центральном банке Российской Федерации (Банке России)"

. "Положение о порядке ведения кассовых операций и

правилах хранения, перевозки и инкассации банкнот и монеты Банка России в

кредитных организациях на территории Российской Федерации" (утв. Банком

России 24.04.2008 N 318-П) (ред. от 07.02.2012)

. Федеральный закон от 27.06.2011 N 161-ФЗ (ред. от

23.07.2013) "О национальной платежной системе"

. Алексеева Д.Г., Хоменко Е.Г. Банковское право: Вопросы и

ответы. М.: Юриспруденция, 2012. 208 с.

. Банки и банковское дело / Отв. ред. И.Т. Балабанов. СПб.:

Питер, 2013. 304 с.

. Банки России: Современные операции и сделки: Учебное

пособие для вузов. Владивосток: Дальнаука, 2008. 524 с.

. Банковское дело: Учебник. 5-е изд., перераб. и доп. /

Отв. ред. Г.Н. Белоглазова, Л.П. Кроливецкая. М.: Финансы и статистика, 2013.

592 с.

. Банковские операции: правовое регулирование и практика

обслуживания клиентов / Отв. ред. Д.А. Калимов, Р.Р. Томкович. Мн.: Амалфея,

2013. 752 с.

. Белов В.А. Денежные обязательства. М.: АО "Центр

ЮрИнфоР", 2011. 237 с.

. Буянов В.П., Алексеева Д.Г. Анализ нормативного

обеспечения безналичных расчетов (комментарии законодательства и схемы):

Учебное пособие / Отв. ред. В.П. Буянов, Д.Г. Алексеева. М.: Изд-во

"Экзамен", 2013. 416 с.

. Голубев С.А. Роль Центрального банка Российской Федерации

в регулировании банковской системы страны. М.: "Юстицинформ", 2010.

192 с.

. Гришин С.Г. Безналичные расчеты в форме платежного

поручения: Дис... канд. юрид. наук. Волгоград. 2012. 157 с.

. Голубитченко М.А.Изменения в порядке осуществления

безналичных расчетов// "Право и экономика", 2013, N 8

. Самсонова А.Е.Финансово-правовое регулирование эмиссии

безналичных денежных средств//"Финансовое право", 2013, N 9

. Арзуманова Л.Л.К вопросу о новой форме безналичных

расчетов - электронных деньгах//"Банковское право", 2013, N 3

. Бекетов А.А.К вопросу о правовой природе безналичных

денег//"Общество и право", 2011, N 4

. Ефимова Л.Г.Понятие и виды договоров на организацию

безналичных расчетов//"Цивилист", 2011, NN 1, 2, 3