Финансовые риски на российском рынке ценных бумаг

СОДЕРЖАНИЕ

Введение

. Экономическая сущность финансовых

рисков и их классификация

.1 Экономическая природа финансовых

рисков

.2 Особенности проявления финансовых

рисков на рынке ценных бумаг

.3 Диверсификация рисков в

экономической теории

. Анализ финансовых рисков в России

.1 Финансовые риски на рынке

корпоративных ценных бумаг, способы их диверсификации

.2 Финансовые риски на рынке

государственных ценных бумаг, факторы их снижения

. Проблемы финансовых рисков на

фондовом рынке России и пути их решения

Заключение

Список использованных источников

Приложение 1

ВВЕДЕНИЕ

Каждый новый этап развития экономических отношений характеризуется

расширением набора рисков финансовой деятельности. Именно финансовые риски в

большей степени способны нарушить стабильность функционирования экономической

структуры и снизить ее эффективность.

Процессы, происходящие в настоящее время в России, изменившиеся условия

деятельности потребовали переориентации принципов работы предприятий на анализ

и оценку многообразных внешних и внутренних факторов, влияющих на эффективность

их деятельности.

Среди финансовых рисков, возникающих в процессе деятельности

экономического субъекта, систематические или рыночные риски представляют

наибольшую опасность. Это обусловлено их особым составом и глобальным влиянием

на все экономические процессы, протекающие в обществе. Подверженность рыночным

рискам - валютному, процентному, ценовому и другим, приводит участников

фондового рынка к поиску подходящих методов защиты в ходе управления

систематическими финансовыми рисками.

Актуальность проблемы управления бизнесом в условиях риска возрастает

параллельно со стремлением экономических субъектов повысить эффективность своей

деятельности и целевой направленностью государства на достижение стабильности в

обществе.

В условиях неустойчивости мировых рынков, перерастающей в финансовые

кризисы, появилась необходимость не только совершенствовать механизмы

управления несистематическими рисками, присущими каждому субъекту рынка, но и

развивать подходы к защите от систематических риском посредством применения

производных финансовых инструментов. Экономика России напрямую зависит от силы

противостояния экономических субъектов финансовым рискам. В этом заключается

актуальность выбранной темы.

С момента зарождения и по сегодняшний день российский рынок ценных бумаг

характеризуется как высокорискованный. Доказательством того является нынешний

кризис, который парализовал всю финансовую систему.

Глобальный характер финансового кризиса свидетельствует, что не только

отечественный рынок ценных бумаг подвержен инвестиционным рискам.

Ни отечественная, ни тем более, переводная зарубежная литература не

учитывают особенностей российского рынка ценных бумаг, хотя отдельные

российские авторы пытаются осмыслить механизм воздействия различных факторов на

инвестиционный риск [27, 29].

Объектом исследования курсовой работы являются финансовые риски на

российском рынке ценных бумаг.

Цель работы - исследование способов защиты от финансовых рисков на

фондовом рынке.

Задачи работы:

— дать понятие и раскрыть сущность понятия риск, дать

классификацию рисков.

— провести анализ рисков на рынке ценных бумаг.

— проанализировать управление риском ценных бумаг, рассмотреть

основные методы снижения рисков.

1. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ ФИНАНСОВЫХ РИСКОВ И ИХ КЛАССИФИКАЦИЯ

.1 ЭКОНОМИЧЕСКАЯ ПРИРОДА ФИНАНСОВЫХ РИСКОВ

Повсеместное проявление риска определило изучение данного явления широким

кругом научных дисциплин, выработавших собственные индивидуальные подходы,

отражающие специфику ракурса рассмотрения данного явления в соответствующей

области знаний. Важным системообразующим фактором здесь выступает система

математических дисциплин, рассматривающая риск вне условий его предметной

области, т.е. чисто как механизм реализации событий в форме вероятностного процесса.

Таким образом, математика (в части теории вероятности, математической

статистики и теории игр) выступает не объектом, но языком описания процесса, в

связи с чем применима в сочетании с предметными областями других наук.

Акценты на различные проявления риска, соответствующие контексту и целям

различных научных исследований, формируют множественность понятий и определений

риска. Даже на интуитивно-бытовом уровне для различных областей

жизнедеятельности человека характерна специфическая трактовка данного явления.

Так, для пожарника риск - это опасность, для математика - вероятность, для

страховщика - предмет страхования, для инвестиционного банкира - убыток. Вместе

с тем, трактовка риска, как негативного явления, была бы ущербной. Для любителя

экстремальных видов спорта риск - это захватывающий дух полет, скорость и

желанное возбуждение, для игрока - предвкушение удачи или испытание судьбы, для

биржевого спекулянта - возможность прибыли.

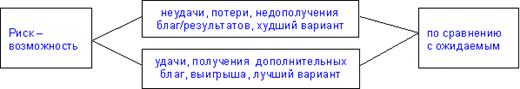

Исходную основу трактовки понятия риска формируют два базовых понятия

(рис. 1).

Рисунок

1 - Схематичное изображение понятия «риск» [4, с.59]

Таким

образом, общее определение риска может быть сформулировано как возможность

отклонений (как положительного, так и отрицательного характера) от ожидаемого

варианта реализации событий. На более формализованном и корректном с точки

зрения математического аппарата языке, данный подход определяет риск как

совокупный фактор вероятности возникновения неожиданного события и его

последствий.

Экономический

риск. Среди заполнившего теоретическую литературу многообразия определений

экономического риска можно выделить 3 наиболее распространенных, типичных,

базовых, и, в определенном смысле, классических подхода. Риск (т.е. возможность

отклонения развития событий от ожидаемого варианта) может быть классифицирован

как экономический исходя из:

— подхода «по природе источника риска», т.е. как риск,

возникающий в ходе изменения экономических факторов,

— подхода «по природе воздействия», т.е. как риск, влияющий на

экономическое положение,

— общего подхода, т.е. как риск, возникающий в ходе

экономической деятельности [15, с.206].

Выбор подхода, безусловно, должен диктоваться целями анализа. Для большей

части экономических приложений наиболее эффективным является первый вариант,

позволяющий классифицировать ситуацию неопределенности на уровне риск-факторов,

и исключающий из рассмотрения влияние экзогенных внеэкономических факторов.

Широкая категория рисков неэкономической природы, имеющих прямые

экономические последствия, равно как и экономические риски, влияющие на

социальные и политические процессы, может быть корректно рассмотрена лишь в

рамках комбинированного анализа, с привлечением инструментария смежных

областей. Так, например, если в случае временного прекращения лицензии на

банковскую деятельность возможна экономическая оценка возникших вследствие

вынужденного перерыва в работе убытков, то нанесенный репутации финансового

учреждения ущерб в рамках экономического инструментария может лишь

констатирован.

В условиях современной системообразующей и одновременно

служебно-посреднической роли экономических отношений в общественной жизни

происходит практически всеобщее включение в сферу влияния экономических рисков.

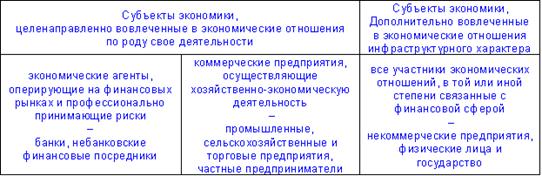

В этом контексте субъекты, принимающие экономические риски, могут быть

подразделены на категории (рис. 2).

Рисунок

2 - Категории хозяйственных субъектов, испытывающих экономические риски [20,

с.104]

В

своем всеобъемлющем охвате жизнедеятельности современного общества экономический

риск как объект вероятностной природы, выражаясь математическим языком, всегда

неотрицателен. В абсолютном большинстве случаев отсутствие риска - не более,

чем непрофессиональная иллюзия, к сожалению, достаточно широко

распространенная. Стандартно именуемые в экономической теории и практике как

«безрисковые активы» государственные ценные бумаги несут в себе целый комплекс

рисков, включающий страновые, рыночные, операционные и прочие риски. Дающий,

как это принято считать, «абсолютную гарантию» страховой полис, всего лишь

меняет природу риска, переводя его в кредитный риск на страховую компанию.

При

этом важной особенностью экономических рисков является системный эффект

замкнутого круга: в условиях взаимозависимости всех элементов экономической системы

принятие одним субъектом экономических отношений повышенных рисков увеличивает

общий системный риск [19, с.119]. Таким образом, изменение уровня экономических

рисков становится важным общественно-политическим фактором.

Финансовые

риски: понятие и современная роль. В условиях тесной взаимозависимости

обеспечивающих функционирование экономики процессов, а также посреднической

роли финансового сектора выделение финансовых рисков в рамках экономических

достаточно условно как на уровне макроэкономики, так и на уровне

количественного выражения рисков и их последствий. Классификация таких событий,

как банкротство (т.е. финансовая несостоятельность) вследствие неэффективной

организации производства, потери вследствие неблагоприятного изменения цен на

сырье и т.п. в значительной степени субъективна.

В

зависимости от целей анализа возможно и практикуется разделение экономического

риска на финансовый и коммерческий (предпринимательский), либо отождествление

этих понятий. По аналогии с экономическими рисками в целом, в целях финансового

анализа представляется предпочтительным выделение финансовых рисков по природе

источника, что формирует определение финансовых рисков как рисков, возникающих

вследствие деятельности на финансовых рынках [9, с.255].

Роль

финансовых рисков в современной экономике крайне велика, и, что немаловажно,

общепризнанна. Пристальное внимание общества на уровне как теоретической науки

и профессионального сообщества, так и обывателей к проблематике финансовых

рисков выступает одновременно индикатором роли данного явления в экономической

жизни, и инструментом его ограничения. Развитие финансовых рынков,

эволюционировавших в т.ч. в направлении увеличения специализации и разделения

труда профессиональных участников, привело к росту количества организаций,

вовлеченных в рамках своей профессиональной деятельности в процесс

перераспределения рисков [24, с.380].

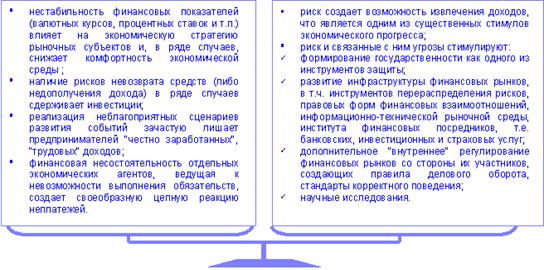

Финансовые

риски, безусловно, несут определенные опасности для экономики, но, с другой

стороны, в контексте общественно-экономического развития наличие финансовых

рисков выполняет целый комплекс конструктивных «общественно-полезных» функций.

Рисунок

3 - Риски, выполняющие «общественно-полезные» функции [24, с.381]

Риск,

по своей природе проистекающий из неопределенности, создает двойственные

сочетания факторов. Так, высокие суверенные риски развивающихся экономических

систем определяют уровень доходности их долговых обязательств, способствуя

привлечению инвесторов и развитию рынков ценных бумаг (с соответствующим

развитием банковского сектора, финансовой инфраструктуры и т.п.). Обычно

негативно воспринимаемый риск инфляции в ряде случаев создает соотношение

внутреннего валютного курса и паритета покупательной способности национальной

валюты, выгодное для отечественных производителей.

Виды

финансовых рисков и их классификации. Перечень финансовых рисков, набор их

отдельных видов является достаточно стандартным, и в отношении определения

видов финансовых рисков различные источники отличаются не столько в содержательной

части, сколько в степени строгости, детализации и литературности формулировок.

В связи с этим представляется возможным считать общепринятым выделение

следующего набора финансовых рисков:

— кредитный риск как риск неисполнения обязательств (т.е. дефолта)

в установленный срок;

— риск ликвидности как риск неспособности компании к

оперативной мобилизации ресурсов для выполнения обязательств;

— рыночные риски, т.е. валютный, процентный и фондовый (или

ценовой) как риски ухудшения финансового состояния в связи с неблагоприятным

колебанием конъюнктуры соответствующего рынка;

— операционный риск как риск потерь, вызванных неадекватными

или ошибочными внутренними процессами, действиями персонала или систем, а также

внешними факторами [18, с.140].

Из приведенного относительно стабильно используемого набора базовых

элементов в различных теоретических исследованиях и практических методологиях

строятся различные классификации, отражающие как функциональную группировку,

так и иерархическое позиционирование.

Мировой Банк предлагает иерархическую классификацию рисков по масштабам

последствий в случаях реализации негативных сценариев (рис. 4).

Отражением стандартного подхода западной практики и, в определенной

степени, итогом эволюции исследовательской мысли выступают документы

Базельского комитета по банковскому надзору, выделяющие следующие основные виды

рисков:

— кредитные;

— рыночные риски (т.е. валютный, фондовый и процентный, в ряде

случаев выделяемый отдельно);

— прочие риски (в т.ч. операционные, ликвидности, правовые,

потери деловой репутации и прочие) [18, с.141].

Рисунок

4 - Классификация рисков по масштабам последствий в случаях реализации

негативных сценариев, предложенная Мировым Банком

Представленная

классификация является косвенным отражением целей Базельского комитета обеспечения

стабильности финансовых рынков за счет соответствия величины капитала

принимаемым участниками рискам. Риски, фактически, группируются по возможным

подходу к их оценке, управлению и покрытию капиталом.

В

других материалах комитета, в ряде случаев, выделяются дополнительные

отражающие специфические цели соответствующих документов виды рисков (например,

риск введения валютных ограничений, риск манипулирования финансовой

информацией, риск хищения имущества). Однако базовая классификация представлена

на достаточно общем уровне, что определяет ее высокую универсальность и

постоянство [18, с.142].

В

России, в условиях минимального уровня развития возможностей хеджирования и

страхования финансовых рисков задача классификации рисков является более

простой. Как регулятор рынка, наряду с предписанной ему нормотворческой

функцией ставящий перед собой цель методологического содействия

совершенствованию культуры делового оборота, Банк России предлагает следующую

классификацию:

— страновой риск;

— рыночный риск;

— процентный риск (в других документах Банка России включаемый

в состав рыночных рисков);

— риск потери ликвидности;

— операционный риск;

— правовой риск;

— риск потери репутации;

— а также, отдельной группой - риски неправомерных и некомпетентных

решений работников банка [18, с.149].

Стандарт НФА, как результат совместной работы представителей крупнейших

участников российского финансового рынка, в первой редакции (2001 г.) предложил

достаточно близкий вариант:

- кредитный риск;

- процентный риск;

риск ликвидности;

рыночные риски;

операционный риск;

пруденциальные риски;

риск потери репутации;

правовые риски и др. [18, с.150]

Вместе с тем, можно считать оптимальным с учетом теоретической

обоснованности, с одной стороны, и возможностей практического применения с

другой, подход, выделяющий следующие группы рисков:

1) кредитный риск (или, в некоторых вариантах, риск на контрагента);

2) риск ликвидности (в других вариантах - фондирования);

) рыночные риски;

) операционный и прочие риски [18, с.151].

Данному подходу отвечают организационные структуры многих российских

банков, что, по сути, означает признание его адекватности потребностям бизнеса.

Вместе с тем, с теоретической точки зрения, данный подход является

компилятивным отражением комплекса факторов, включающего в т.ч. экономическую

природу рисков, природу определяющих подверженность данному виду риска

факторов, формы проявления, возможности оценки и управления.

.2 ОСОБЕННОСТИ ПРОЯВЛЕНИЯ ФИНАНСОВЫХ РИСКОВ НА РЫНКЕ ЦЕННЫХ БУМАГ

Рынок - это сложное многофункциональное комплексное образование. Он

включает, с одной стороны, рынок товаров и услуг, с другой - рынок ресурсов.

Взаимодействие этих рынков и определяет национальный экономический механизм.

Рынок ценных бумаг относится к ресурсным и позволяет обеспечивать быстрый

переток денег и капитала из менее эффективных отраслей и корпораций в более

эффективные. Тем самым «подпитываются» наиболее жизнеспособные рыночные

структуры.

Рынок ценных бумаг (фондовый рынок) выступает важнейшей составной частью

финансовой системы государства. Рынок ценных бумаг с сопутствующей ему системой

институтов - сфера, в которой формируются финансовые источники экономического

роста, концентрируются и распределяются инвестиционные ресурсы. Такая система в

современной России начала формироваться только в конце 80-х годов XX века (по

вполне понятным причинам) [16, с.161].

Ценная бумага представляет собой денежный документ, свидетельствующий о

праве собственности его владельца на определенную сумму денег или конкретные имущественные

ценности [7, с.97].

Ценные бумаги (ЦБ) - это акции, облигации, векселя и другие (в том числе

производные от них) удостоверения имущественных прав (прав на ресурсы),

обособившиеся от своей основы, признанные в таком качестве законодательством.

Каждому виду имущества (ресурсов) могут соответствовать свои ценные

бумаги, которые в свою очередь могут являться предметом собственности,

покупаться и продаваться, отдаваться в залог и т.д.

При известных обстоятельствах ценные бумаги могут возникать и в виде

удостоверений прав на использование рабочей силы, на нематериальные активы

(типа разрешений на экспорт импорт продукции, право взимания налогов, право

издания и т.п.). Основой для появления ценной бумаги может стать даже

вероятность наступления какого-либо события (например, повышение или понижения

фондового индекса).

Однако, нет оснований считать ценными бумагами контракт на покупку -

продажу дома, поставку партии сырья, договор аренды оборудования и т.д., если

передача прав, возникающих из них, может быть обеспечена только составлением

нового договора, а не продажей уже заключенного контракта. Иначе говоря, в

качестве ценных бумаг признаются только такие удостоверения прав на ресурсы,

которые отвечают следующим фундаментальным требованиям:

- обращаемость на рынке;

- доступность для гражданского оборота;

стандартность и серийность;

документальность;

регулируемость и признание государством;

ликвидность;

рискованность;

обязательность исполнения [6, с.301].

Все операции с ценными бумагами сопряжены с риском. Участники рынка

ценных бумаг берут на себя самые разнообразные риски - снижения доходности,

прямых финансовых потерь, упущенной выгоды. Однако в каждом конкретном случае

приходится учитывать различные виды финансового риска.

Несистематический риск - агрегированное понятие, объединяющее все виды

рисков, связанных с конкретной ценной бумагой. Несистематический риск является

диверсифицируемым, понижаемым, в частности может осуществляться выбор той

ценной бумаги (по виду, по эмитенту, по условиям выпуска и т.д.), которая

обеспечивает приемлемые значения несистематического риска.

Селективный риск - риск неправильного выбора ценной бумаги для

инвестирования в сравнении с другими видами бумаг при формировании портфеля.

Этот риск, связанный с неверной оценкой инвестиционных качеств ценной бумаги.

Временный риск - риск эмиссии, покупки или продажи ценных бумаг в

неподходящее время, что неизбежно влечет за собой потери [5, с.211].

Существуют и более общие закономерности (на развитых и наполненных

фондовых рынках), например, сезонные колебания (ценных бумаг торговых,

сельскохозяйственных и других сезонных предприятий), циклические колебания

(движение курсов ценных бумаг в различных фазах макроэкономических

воспроизводственных циклов).

Риск законодательных изменений - риск, способный приводить, например, к

необходимости перерегистрации выпусков и вызывающий существенные издержки и

потери эмитента и инвестора. Эмиссия ценных бумаг рискует оказаться

недействительной, может неблагоприятно измениться правовой статус посредников

по операциям с ценными бумагами и т.п.

Риск ликвидности - риск, связанный с возможностью потерь при реализации

ценной бумаги из-за изменения оценки ее качества. Сейчас является одним из

самых распространенных на российском рынке. Кредитный деловой риск - риск того,

что эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии

выплачивать процент по ним и (или) основную сумму долга.

Инфляционный риск - риск того, что при высокой инфляции доходы,

получаемые инвесторами от ценных бумаг, обесцениваются, (с точки зрения

реальной покупательной способности) быстрее, чем растут, инвестор несет

реальные потери. В мировой практике давно замечено, что высокий уровень

инфляции разрушает рынок ЦБ, хотя разработано довольно много способов снижения

инфляционного риска [13, с.190].

Методы управления рисками можно разделить на две группы -

административные методы управления рисками и экономические. При этом основа

основ управления финансовыми рисками - диверсификация, или житейский принцип:

«не кладите все яйца в одну корзину». Действия по диверсификации активов могут

быть вызваны как административными, так и экономическими мотивами. Кроме того,

на российском фондовом рынке нередко возникают ситуации, когда крупной компании

не хватает инструментов для должной диверсификации активов из-за ограниченного

числа ценных бумаг, обладающих достаточной степенью ликвидности. Эти и многие

другие объективные причины накладывают на российскую практику управления

рисками специфические особенности, характерные для экономики с недостаточной

степенью развития рыночных отношений.

В таблице, приведенной в приложении 1, сделана попытка соотнести методы

управления рисками с их видами и дать краткое описание применяемым методам. В

основу классификации рисков, представленной в таблице, положены рекомендации

Базельского комитета по банковскому надзору, изложенные в «Основополагающих

принципах эффективности банковского надзора», а также документы, рекомендуемые

российским отделением профессиональных организаций риск-менеджеров PRMIA и

GARP, традиции и обычаи делового оборота, сложившиеся на российском фондовом

рынке [27, с.148].

Как видно из приведенной таблицы, попытка классификации рисков приводит к

созданию сложной многомерной структуры, элементы которой часто пересекаются.

При этом риски одного вида (например, кредитные) проявляются в деятельности не

только кредитных учреждений, а регулятивные риски довлеют над всем рынком.

Все множество методов управления рисками сгруппировано в таблице в две

мегагруппы, которые условно охватывают большинство из ныне применяемых на

практике в финансовой сфере. В течение последних лет совершенствование этих

методов наиболее быстрыми темпами шло в сфере риск-менеджмента аппарата

математики и статистики. К сожалению, использование этих методов в полном

объеме на фондовом рынке затруднено в силу неразвитости данного объекта

воздействия, т.е. участников российского рынка - эмитентов и инвесторов.

Особенности

наиболее изученных видов рисков (см. приложение 1). Кредитные риски

представляют собой наиболее многочисленную группу, возникающую в деятельности

не только фондового, но и товарного рынков. Предложенная классификация методов

управления ими достаточно наглядно демонстрирует невозможность построения

«китайской стены» между административными и экономическими методами. Они во

многом переплетаются и часто дают желаемый эффект только при комплексном

подходе и строгом исполнении как экономических, так и административных

требований.

Административные методы управления связаны в основном с наличием и

описанием процедурных вопросов, сопровождающих выдачу кредитов, займов, ссуд.

Совершенно особое место отводится в этой связи деятельности профессиональных

участников рынка ценных бумаг, связанной как с работой с долговыми

инструментами рынка и производными от них, так и с вопросами обслуживания

клиентов. При кажущейся одинаковости риски, возникающие при предоставлении

клиенту денежных средств на покупку ценных бумаг, открытии маржинальных позиций

или кредитовании клиента ценными бумагами, имеют качественные различия.

Риск ликвидности назван так условно. В хозяйственной деятельности это

вероятность потери ликвидности как отдельным инструментом фондового рынка, так

и определенным субъектом этого рынка (включая торговые площадки). Эта группа

рисков интегрирует в себе более простые риски, в том числе и кредитные, так как

потеря ликвидности - следствие действия многих факторов.

Риск потери ликвидности рынком в целом по общему признанию является

системным и недиверсифицируемым. Участники рынка ценных бумаг, по сути,

являются элементами системы. Одна из немногих возможностей управления подобного

рода рисками - готовность менеджеров компании быстро переориентировать бизнес и

«выскочить» из системы. Задача эта чрезвычайно сложная и требует достаточно

большого времени (по меркам фондового рынка) для решения.

.3 ДИВЕРСИФИКАЦИЯ РИСКОВ В ЭКОНОМИЧЕСКОЙ ТЕОРИИ

Рассмотрим способ снижения рисков за счет диверсификации.

Диверсификация - это распределение инвестиций по разным финансовым

инструментам. Смысл ее в том, что риск портфеля инвестиций меньше суммы рисков

по отдельным инструментам (с учетом их веса в портфеле). При этом доходность

портфеля остается равной сумме доходностей отдельных инструментов. Вот и

получается, что диверсификация позволяет снизить отношение риска инвестиций к доходности

(снизить коэффициент дисперсии). Происходит это за счет отличия, иногда

существенного, в динамике цен разных финансовых инструментов [15, с.161].

Если цены двух инструментов все время меняются примерно одинаково (в

процентах), то говорят, что между ними существует высокая положительная

корреляция. Если они большей частью движутся в противоположных направлениях,

корреляция будет отрицательной. Снижение риска при диверсификации тем больше,

чем ниже корреляция между входящими в портфель инструментами. Отсюда следует,

что наибольшее снижение риска будет при включении в портфель инструментов с

разных рынков, например, облигаций и акций. Если говорить о портфеле, состоящем

только из акций, то наименьшей корреляции можно ожидать от акций,

представляющих разные отрасли экономики. Для акций компаний одной и той же

отрасли, и тем более, подотрасли, трудно ожидать низкой корреляции, но бывают

исключения [10, с.156].

Диверсификация позволяет избавиться от так называемых специфических

рисков, свойственных отдельному эмитенту. От рисков, присущих рынку в целом,

диверсификация избавить не может в принципе. Тот риск, который остается после

устранения специфических рисков, называется рыночным.

Хорошо диверсифицированный портфель акций на развитом рынке имеет риск,

близкий к рыночному (большей диверсификации, чем у рынка в целом, добиться

нельзя), при этом доходность его близка к доходности рыночного индекса. Как

показали исследования, 70 - 80% специфических рисков устраняется уже в

портфеле, состоящем из 7 - 10 акций; 90% - в портфеле, состоящем из 12 - 18

акций [21, с.187].

К сожалению, на российском рынке акций корреляция динамики цен на

отдельные бумаги очень высока (рынок большей частью движется как единое целое)

[21, с.188], поэтому диверсификация здесь снижает риск портфеля незначительно.

Различие динамики цен лучше прослеживается на длинных периодах, и

диверсификация больше снижает риски для долгосрочных инвестиций. Но ничто не

дается даром. Снижение риска ограничивает доходность портфеля доходностью

рыночного индекса. Если инвестор желает получить доходность больше, чем у

индекса, он должен брать на себя дополнительный риск. Поэтому снижение риска за

счет диверсификации более подходит инвесторам, придерживающимся пассивной

стратегии «купил и держи». Наглядным примером является динамика акций ГМК

«Норильский никель», являющегося диверсифицированным горно-рудным концерном,

производящим различные группы металлов (рис. 5).

Для тех, кто управляет инвестициями активно, диверсификация целесообразна

в тех случаях, когда трудно оценить разницу в отношении риск / доходность для

разных секторов и компаний. Если же, к примеру, отношение риск / доходность в

нефтяном секторе в какой-то момент оценивается ниже, чем в среднем по рынку, то

бывает целесообразно инвестирование ограничить рамками этого сектора. При этом

диверсификация внутри сектора все еще приведет к значительному снижению риска -

не устраняется лишь риск, присущий сектору в целом.

Другой недостаток диверсификации - распыление капитала. Работа с

несколькими инструментами влечет рост издержек на комиссионные. При малом

размере капитала это может существенно повлиять на прибыль. Очень важно и то,

что внимание управляющего диверсифицированным портфелем рассеивается -

приходится следить за поведением многих инструментов. Поэтому целесообразность

диверсификации возрастает с ростом размера капитала и планируемого срока

инвестиций, и снижается при активном управлении.

Рисунок 5 - Динамика цен на никель на Лондонской бирже металлов

LME [12, с.214]

финансовый риск ценный бумага

2. АНАЛИЗ ФИНАНСОВЫХ РИСКОВ В РОССИИ

.1 ФИНАНСОВЫЕ РИСКИ НА РЫНКЕ КОРПОРАТИВНЫХ ЦЕННЫХ БУМАГ, СПОСОБЫ ИХ

ДИВЕРСИФИКАЦИИ

Корпоративные ценные бумаги обслуживают отношения между акционерами и

акционерным обществом, непосредственно между акционерными обществами, эмитентом

и инвесторами, продавцом и покупателем товаров. Выпуск, обращение,

обслуживание, погашение, выплата дохода и соблюдение прав собственности по

корпоративным ценным бумагам осуществляются на основе российского

законодательства.

При проведении инвестиционных операций на рынке корпоративных ценных

бумаг инвестор неизбежно сталкивается с определенным риском возможных

финансовых потерь. В иерархии рисков, присущих инвестициям в корпоративные

ценные бумаги, по-видимому, на первый план выдвигается риск ликвидности.

— в стадии высокой конъюнктуры наблюдается прирост денежной

массы, направленной в фондовый сектор финансового рынка, что требует повышения

курсов для уравновешивания цены. Внешний спрос позволяет фондовому рынку

функционировать устойчиво, и курсы легко двигаются вверх;

— в стадии низкой конъюнктуры, когда объем ценных бумаг,

предназначенный для продажи, превышает платежеспособный спрос и наблюдается

отток капитала из сектора фондового рынка, держатели ценных бумаг могут их

реализовать только при значительных потерях в цене. В результате курс их

понижается. Такой рынок называется тяжелым [17, с.113].

Таким образом, конъюнктура рынка находится под влиянием спроса, т. е.

притока капитала на фондовый рынок и ухода с него. Трудно рассчитывать на

ликвидность в случае низкой конъюнктуры рынка акций. Инвесторы же отдают

предпочтение либо государственным ценным бумагам, либо другим видам

использования своих средств. Конкуренция существует не только между реальным

инвестированием и финансовыми вложениями, но и внутри секторов финансового

рынка, например, вложение средств в валюту, на вклады в банк или фондовые

ценности.

Для поддержания ликвидности рынка акций необходимо наличие на нем

значительного капитала. Между тем, операции с государственными бумагами как

наиболее надежными, приносящими неплохой доход, необлагаемый налогом, и

простыми в переоформлении собственности на ценные бумаги, отвлекают

значительные средства.

Значительное влияние на снижение ликвидности оказывает неустойчивость

рынка корпоративных бумаг и концентрация основных сделок данного сектора

фондового рынка в финансовых центрах, а также отсутствие торговых площадок в

регионах, затрудняющее участие в торгах банков с периферии и существенно

увеличивающее риск ликвидности.

Для того, чтобы обеспечить ликвидность рынка и постоянное его

функционирование, очень важно, чтобы операторы этого рынка постоянно его

поддерживали и в тот момент, когда бумаги падают в цене, их покупали, а когда растут

- продавали.

На неликвидность данного сектора фондового рынка указывает отсутствие

постоянных котировок по широкому кругу акций, поскольку, как правило,

котируются лишь так называемые «гвозди программы», значительный спред между

котировками на покупку или продажу, резкие колебания цен от сделки к сделке,

которые по большинству котируемых акций совершаются нечасто [6, с.16].

Кредитный риск. Покупая акции для себя, оператор рынка в наибольшей

степени по отношению к другим операциям испытывает воздействие кредитного

риска. Источником риска может являться как рынок, так и компания-эмитент.

Поэтому решение о покупке тех или иных бумаг должно вытекать из

фундаментального анализа. Такой анализ должен представлять детальное изучение

отраслей и отдельных компаний, ценные бумаги которых будут приниматься в

качестве объекта инвестиций. Прежде всего, отбираются те отрасли, которые могут

дать наилучшие результаты за выбираемый для инвестиций отрезок времени. Поэтому

для установления приоритетов инвестирования средств также большое значение

имеет отраслевой или индустриальный анализ [3, с.230].

В разные периоды приоритетное развитие получает какая-либо отрасль или

группа отраслей, имеющая монопольное положение на рынке, например, группа

добывающих отраслей или отрасли, имеющие серьезные инновации, обеспечивающие

открытие нового сектора продаж.

Цены на большинство акций меняются вместе и в соответствии с основной

рыночной тенденцией (с трендом рыночной конъюнктуры). Но следует учитывать, что

при падении цен наиболее сильно падает курс тех акций, которые имеют под собой

слабую основу.

В связи с этим в этой отрасли выбираются предприятия-лидеры, стабильно

работающие, имеющие широкие производственные возможности, бумаги которых

наиболее ликвидны. Если предприятие достаточно давно работает на фондовом

рынке, желательно отследить динамику изменения цен на его акции за некоторый

период, продумать перспективы дальнейшего роста.

Отсутствие необходимой информации как об эмитенте, так и о состоянии

рынка, делает эти операции достаточно рискованными как для профессионалов

рынка, работающих на ведущих торговых площадках страны, так и для операторов

рынка, а тем более, для инвесторов. Особенно велики риски для тех из них, что

находятся на периферии, где отсутствие необходимой, срочной информации и

невозможность участвовать в торгах в режиме «реального» времени может привести

к существенным финансовым потерям.

Процентный риск. При определении размеров и структуры инвестирования в

акции большое внимание уделяется и величине банковской процентной ставки, а

также таким индикаторам, как ставка ГКО. Ведь при высоком уровне банковских

процентных ставок курс корпоративных ценных бумаг уменьшается, и наоборот.

Таким образом, при инвестициях в корпоративные ценные бумаги у инвестора

появляются определенные процентные риски.

Неустойчивость рынка, его колебания под влиянием множества факторов и

политических условий, среди которых нестабильно развивающаяся экономика,

отсутствие адекватного развития различных форм собственности, неустойчивая

финансово-кредитная система, функционирование рынка только государственных

ценных бумаг, неотлаженная законодательная система и т. д., могут привести к

существенным колебаниям доходности ценных бумаг отдельных классов и видов.

Следовательно, курс корпоративных ценных бумаг, в свою очередь, связан с

величиной рыночного процента. Он колеблется в зависимости от изменения

среднерыночного уровня процентных ставок по облигациям и сертификатам, учетных

процентов, процентов по векселям, дивидендов по акциям и, соответственно,

спроса и предложения на эти ценные бумаги на рынке.

При этом наибольший интерес для инвесторов представляет анализ перспектив

изменения процентных ставок. В этом случае, если инвестор ожидает понижения

процентных ставок, целесообразной для него является покупка ценных бумаг для их

последующей продажи по более высокому курсу, а следовательно, получение дохода

за счет курсовой разницы. При высоких процентных ставках и прогнозируемом их

снижении экономически эффективна покупка крупных партий ценных бумаг не с

намерением их последующей перепродажи, а с целью обеспечения достаточно

высокого уровня доходности своих портфельных инвестиций. Если, наоборот,

инвесторы ожидают повышения величины банковского процента, а следовательно,

падения курса ценных бумаг, они стремятся, по крайней мере, в течение

определенного периода держать «короткую» позицию (т. е. продают ценные бумаги

на срок, с обязательством их фактической поставки покупателям в будущем) с

намерением купить в будущем ценные бумаги по более низкому курсу [4, с.264].

Не секрет, что предложение капиталов на рынке корпоративных ценных бумаг

(акций и облигаций) определяется процентной ставкой, предлагаемой государством.

Понижение последней приводит неизбежно к росту оборотов с дивидендными

бумагами. Однако понижение ее в настоящее время до восьмидесяти процентов не

может оказать столь уж существенное воздействие на инвестиции и вызвать рост

инвестиционной активности в секторе корпоративных ценных бумаг [8, с.92].

Оценка эффективности инвестиционных операций в корпоративные ценные

бумаги основывается на анализе затрат и результатов различных инвестиционных

операций, и в исключительных случаях при решении стратегических задач - оценке

их долгосрочного воздействия на деятельность инвестора. Оценка отдельных направлений

инвестиций в акции включает функциональную оценку затрат по сделке и уровня ее

доходности, например, используя метод «затраты - результат». Такой анализ

целесообразно производить и по объектам инвестирования в случае вложения

средств в акции тех или иных эмитентов, и при оценке эффективности проведения

тех или иных операций с корпоративными ценными бумагами. Перспективным

направлением при проведении инвестиционной операции является и покупка

недооцененных акций.

На начальном этапе развития фондового рынка эффективность спекулятивных

операций зависела от возможности продажи на бирже крупных пакетов акций с целью

получения спекулятивной прибыли, либо от успехов по формированию пакетов путем

покупки акций на внебиржевом рынке (у населения, предприятий) с последующей

реализацией на бирже или другому покупателю по более высокой цене.

На отечественном рынке корпоративных ценных бумаг объектом инвестиций

являются преимущественно акции. При этом цели вложения средств заключаются в

следующем:

. Долговременные инвестиции в выбранное предприятие или компанию,

например, для участия в капитале, получения регулярного дохода или расширения

возможностей контроля над собственностью.

Вложение средств для участия в управлении компанией или формировании

холдинга (финансово-промышленной группы), а также скупка по возможности

крупного пакета с целью оказания решающего влияния на менеджмент компании

широко используются при переделе собственности в постприватизационный период,

наряду с возможностью получить доход на рынке ценных бумаг. Контроль над

акционерным обществом позволяет использовать все его финансовые потоки,

оптимизировать налоговые платежи и т.д. Поэтому, осуществляя инвестиции с

подобной целью, необходимо проанализировать возможности эффективного

использования собственности, а также оценить стоимость компании.

. Краткосрочные операции с акциями и арбитражные сделки. Неустойчивый и

нестабильный рынок акций создает исключительно благоприятные возможности для

получения спекулятивного дохода. Однако отсутствие достоверной информации не

позволяет многим инвесторам (в данном случае спекулятивным) сделать подобные

операции эффективными. В преимущественном положении обычно оказываются банки,

которые знают кредитную историю эмитента, а часто имеют доступ к депозитарию:

многие из них ведут реестры акционеров. При значительной недооцененности акций

большинства российских эмитентов, информационной закрытости и неразвитости

инфраструктуры рынка ценных бумаг банки оказались в предпочтительном положении

и могли достаточно эффективно инвестировать свободные денежные средства. Успех

имели те из них, которые ограничили собственные инвестиции операциями с акциями

хорошо знакомых клиентов, или использовали сеть своих филиалов для

краткосрочных арбитражных сделок с игрой на разнице цен на пакеты различного

размера в г. Москве и регионах. Те же банки, которые принимали решения об

инвестициях согласно оценкам фондовых индексов, часто формировали неэффективные

портфели. Это свидетельствует о недостаточной эффективности применения только

технического анализа на рынке корпоративных ценных бумаг.

. Приобретение акций как рисковой высокодоходной составляющей портфеля

при осуществлении долгосрочных инвестиций. Для достижения этой цели требуется

проведение фундаментального анализа. Можно с уверенностью сказать, что

практически каждому профессионалу доступен инструментарий технического анализа,

но не каждому - фундаментальный анализ. Обычно фундаментальный аналитик

выясняет, завышена или занижена рыночная стоимость акций данной компании по

сравнению с их действительной (балансовой или ликвидационной) стоимостью. Цель

этого анализа - выявить недооцененные рынком ценные бумаги. На основании этого

принимаются инвестиционные решения - купить, продать или удерживать те или иные

акции [6, с.24].

Однако, если рынок недооценил акцию в данный момент, вполне возможно, что

он не сделает это и в будущем. В результате издержки (затраты на анализ) не

окупятся. Таким образом, нет гарантий, что рынок подтвердит фундаментальные

оценки аналитиков.

Помимо этого, фундаментальный анализ - это трудоемкая работа, требующая

создания базы данных и соответствующего финансирования. При этом доход от

операций с ценными бумагами каждого отдельного инвестора может оказаться

недостаточным для финансирования затрат по фундаментальному анализу.

В странах с развитой рыночной экономикой широко используется рейтинговая

оценка компаний и их ценных бумаг в различных отраслях экономики,

осуществляемая специалистами в рамках специально созданных агентствах или бюро.

В этом случае результаты фундаментального анализа становятся продуктом в форме

бюллетеней, отчетов и т.д., которые продаются участникам рынка [19, с.76].

Оценка эффективности инвестиционных операций с корпоративными ценными

бумагами основывается на анализе затрат и результатов различных операций, в том

числе при решении стратегических задач - оценке их долгосрочного воздействия на

деятельность инвестора. Оценка отдельных направлений инвестиций в акции

включает оценку затрат по сделке и уровня ее доходности с учетом риска. Такой

анализ целесообразно проводить по объектам инвестирования в случае вложения

средств в акции эмитентов, а также при оценке эффективности проведения операций

с корпоративными ценными бумагами. Положительный результат проведения анализа -

покупка недооцененных акций.

Долгосрочное инвестирование в корпоративные ценные бумаги предполагает

тщательный анализ финансового положения или состоятельности эмитента.

Определить эффективность будущих долгосрочных инвестиций в акции весьма

затруднительно.

«Перехитрить» рынок - это явно нелегкая задача, которую и не пытается

решить оператор на отечественном рынке. Если даже он, занимаясь поиском

недооцененной рынком бумаги, и имеет информацию, недоступную широкой публике, и

выявил истинную цену акции, то где гарантия, что ценная бумага все-таки будет

дооценена рынком в соответствии с критериями фундаментального анализа. Обычно

российский оператор, не погружаясь в глубины инвестиционного анализа,

использует краткосрочный прогноз и другие преимущества (торговля на активных

площадках в отдаленных от столицы местах наивысшей активности купли-продажи

ценных бумаг, возможность оперировать внушительными суммами наличности) и

проводит спекулятивные операции.

Если есть заинтересованность в дальнейшем снижении высокого риска по

вложениям в акции, оператор ограничивает операции с ними наименее рискованными,

такими, как:

1) осуществление арбитражных операций. Поскольку отсутствует временной

разрыв между совершением сделки на покупку и сделки на продажу, они могут

осуществляться и без участия средств оператора и иметь только технические

риски;

) проведение дилинговых операций под клиентский заказ [17, с.293].

Распыление вложений происходит как между теми активными сегментами, о

которых мы упоминали, так и внутри них. Для государственных краткосрочных облигаций

и казначейских обязательств речь идет о диверсификации между ценными бумагами

различных серий, для корпоративных ценных бумаг - между акциями различных

эмитентов.

Упрощенная диверсификация состоит просто в делении средств между

несколькими ценными бумагами без серьезного анализа.

Достаточный объем средств в портфеле позволяет сделать следующий шаг -

проводить так называемые отраслевую и региональную диверсификации.

Принцип отраслевой диверсификации состоит в том, чтобы не допускать

перекосов портфеля в сторону бумаг предприятий одной отрасли. Дело в том, что

катаклизм может постигнуть отрасль в целом. Например, падение цен на нефть на

мировом рынке может привести к одновременному падению цен акций всех

нефтеперерабатывающих предприятий, и то, что ваши вложения будут распределены

между различными предприятиями этой отрасли, вам не поможет.

То же самое относится к предприятиям одного региона. Одновременное

снижение цен акций может произойти вследствие политической нестабильности,

забастовок, стихийных бедствий, введения в строй новых транспортных

магистралей, минующих регион, и т.п.

Статистические исследования показывают, что многие акции растут или

падают в цене, как правило, одновременно, хотя таких видимых связей между ними,

как принадлежность к одной отрасли или региону, и нет. Изменения цен других пар

ценных бумаг, наоборот, идут в противофазе. Естественно, диверсификация между

второй парой бумаг значительно более предпочтительна. Методы корреляционного

анализа позволяют, эксплуатируя эту идею, найти оптимальный баланс между

различными ценными бумагами в портфеле [25, с.362].

.2 ФИНАНСОВЫЕ РИСКИ НА РЫНКЕ ГОСУДАРСТВЕННЫХ ЦЕННЫХ БУМАГ, ФАКТОРЫ ИХ

СНИЖЕНИЯ

Во всём мире централизованный выпуск ценных бумаг используется в широком

плане в качестве инструмента государственного регулирования экономики. А в

плане более узком - как рычаг воздействия на денежное обращение и управление

объёмом денежной массы, средство не эмиссионного покрытия дефицита

государственного и местного бюджетов, способ привлечения денежных средств

предприятий и населения для решения тех или иных конкретных задач [21, с.66].

Накоплен богатый опыт моделирования и выпуска разнообразных финансовых

гособязательств, отвечающих потребностям и запросам различных инвесторов -

потенциальных вкладчиков в государственные ценные бумаги.

В распространении и обращении государственных ценных бумаг значительную

роль играют коммерческие банки, приобретающие и продающие их на фондовых

рынках. Такие банки занимают одно из ведущих мест среди держателей рассматриваемых

бумаг (так, в США в конце 80-х годов коммерческие банки были держателями

рыночных ценных бумаг федерального правительства на сумму примерно 200 млрд.

долл., что составляет около 10% общего объёма выпущенных в обращение бумаг)

[26, с.121]. Ещё более велика роль коммерческих банков как дилеров, через руки

которых проходит значительно большое количество государственных ценных бумаг,

нежели аккумулируемое ими как держателями.

Государственные ценные бумаги (ГЦБ) принято делить на рыночные и

нерыночные - в зависимости от того, обращаются ли они на свободном рынке

(первичном или вторичном) или не входят во вторичное обращение на биржах и

свободно возвращаются эмитенту до истечения срока их действия. Основную часть

государственных ценных бумаг составляют рыночные.

Центральная роль рынка государственных ценных бумаг и необходимость

поддерживать доверие общества к честности и надежности данного рынка требует

соответствующего надзора. Регулирование рынка государственных ценных бумаг

служит двум целям государственной политики:

1. поддерживает справедливое и конкурентное ценообразование на рынке,

увеличивая доверие общественности, необходимое как для того, чтобы поощрять

сбережения и инвестиции, так и для того, чтобы минимизировать затраты на выпуск

государственные займы;

2. гарантирует, что провал основного участника рынка не

распространится по всем финансовым рынкам с потенциальным системным риском для

экономики [18, с.206].

ГЦБ, как правило, занимают ведущее место на рынке облигаций, где их доля

доходит до 50%, а значит, и на всем рынке ценных бумаг, поскольку на последнем

преобладают облигации. В структуре ГЦБ наибольший удельный вес имеют

среднесрочные и долгосрочные облигации, но по отдельным странам имеется

значительный разброс показателей, характеризующих место и структуру рынка ГЦБ.

Каждая страна имеет свою сложившуюся историю и практику рынка ГЦБ, что

находит отражение в видах и формах выпускаемых государственных облигаций,

масштабах национального рынка облигаций и его участниках, порядке размещения

облигаций и особенностях их налогообложения и т. д. По этой причине российский

рынок ГЦБ вряд ли может быть устроен по образцу рынка какой-либо одной страны,

будь то США, Великобритания или любая другая страна. Наверное, не является

правильным и эклектический подход по типу того, чтобы брать "самое

лучшее" из каждой страны, так как в экономике все взаимосвязано.

Российские ГЦБ, с одной стороны, должны отвечать реалиям отечественного рынка,

а с другой - отражать общие для многих стран, проверенные временем, экономические

основы функционирования рынка ГЦБ вообще и его современные новации.

Основные проблемы российского рынка ГЦБ:

— Краткосрочный характер ГЦБ. Сроки погашения государственных

облигаций составляют обычно 1 год и менее. Это связано с высоким уровнем инфляции

в стране. В нормальной рыночной ситуации ГЦБ будут иметь в основном средне- и

долгосрочный характер.

— Государственный статус ценных бумаг. В Российской Федерации

статус государственных ценных бумаг имеют как ценные бумаги Федерального

правительства, так и муниципальные ценные бумаги.

— Налогообложение ГЦБ. Оно решается по-разному для различных

видов ГЦБ. С выпуском каждого нового вида облигаций издаются соответствующие

разъяснения по их налогообложению. Необходимо унифицировать порядок

налогообложения ГЦБ.

— Обеспечение единой технологии первичного размещения ГЦБ и их

вторичных торгов на базе государственного (или полугосударственного)

депозитарного обслуживания.

— Организация региональных рынков ГЦБ, что позволяет вовлечь

свободные капиталы территорий на рынок ГЦБ.

— Необходимость вовлечения свободных денежных средств населения

на рынок ГЦБ, в результате чего частные лица получают возможность защиты своих

сбережений от инфляции, а экономика страны в конечном счете приобретет искомые

источники инвестирования.

— Гипертрофирование рынка ГЦБ в силу слабого развития рынка

корпоративных ценных бумаг [17, с.211].

Регулирование участия на рынке государственных ценных бумаг может быть

направлено на то, чтобы ограничить распространение рисков, которые принимают на

себя маркетмейкеры, а также гарантировать, что дилеры и другие участники рынка

имеют соответствующее финансовое состояние для того, чтобы покрыть

потенциальные финансовые потери. Положения о регулировании могут быть

установлены для отслеживания и ограничения следующих классов риска:

1) рыночный риск: риск потерь, проистекающих от колебания цен на рынке;

2) риск ликвидности: риск того, что ценные бумаги не могут быть

куплены и проданы быстро без существенных изменений в цене;

) кредитный риск: риск потерь, проистекающий от

неплатежеспособности контрагента;

) бизнес-риск: риск потерь, проистекающих от неадекватных систем

управления и контроля [20, с.156].

Правила защиты инвесторов включают положения, касающиеся процедуры

продажи для того, чтобы гарантировать, что цены по сделкам справедливы, и что

дилеры должным образом выполняют свою обязанность равного обращения со всеми

клиентами. Положения о соответствии собственного капитала касаются

необходимости финансового буфера для того, чтобы покрыть потенциальные потри,

которые могут проистекать от рисков, связанных с операциями дилеров с ценными

бумагами. Требование к дилерам иметь больше собственного капитала сокращает

риск неплатежеспособности. Требование большей доли ликвидных активов сокращает

риск неликвидности.

В российской практике портфельное инвестирование еще не стало «нормой

жизни», поскольку рынок ценных бумаг еще формируется, нет статистических рядов

по большинству финансовых инструментов, исторической статистической базы, что

препятствует широкому применению классических западных методик. Однако во

многих банках и других институциональных инвесторах создаются отделы по

управлению портфельным инвестированием [8, с.169].

3. ПРОБЛЕМЫ ФИНАНСОВЫХ РИСКОВ НА ФОНДОВОМ РЫНКЕ РОССИИ И ПУТИ ИХ РЕШЕНИЯ

Для российского фондового рынка характерен низкий уровень капитализации и

незначительные объемы сделок. В сделках на рынке существенно участие

коммерческих банков, использующих депозиты своих клиентов. Относительно

небольшая доля акций российских компаний-эмитентов находится в свободном

обращении на рынке. Такая ситуация объясняется высокой концентрацией акций у

ограниченного круга владельцев.

В соответствии с мировой практикой динамичное развитие фондового рынка

происходит не только интенсивным путем в форме развития и усложнения

инфраструктуры рынка, но и экстенсивно за счет роста числа участников рынка,

биржевых площадок и количества заключаемых сделок. В настоящее время

наблюдается совершенствование механизма и инструментария российского фондового

рынка с целью приспособления его к потребностям участников хозяйственной

деятельности [5, с.158].

Выделим основные факторы, оказывающие влияние на динамику отечественного

фондового рынка, и проанализируем возможные варианты развития событий.

К таким основным факторам относятся:

. геополитическая обстановка;

. настроения на мировых рынках;

. конъюнктура на рынке энергоносителей;

В краткосрочной перспективе внимание инвесторов будет сосредоточено на

развитии геополитической ситуации, и ухудшение политических отношений России с

Западом будет неминуемо приводить к волнениям на отечественном фондовом рынке.

Учитывая замедление мировой экономики, бурного роста цен на нефть не

ожидается, но и существенное снижение также вряд ли возможно. Уровень цен 100 -

120 долл. за нефтяной баррель является наиболее оптимальным для экономики

России, он не создаёт повышенного инфляционного давления и в то же время не

снижает прибылей отечественных компаний [9, с.55].

Российский фондовый рынок по-прежнему носит в основном спекулятивный

характер. Поэтому на рынке не происходит перераспределения рисков, а все

выигрыши одних участников рынка складываются из проигрышей других.

Следовательно, стабильный доход может получить лишь группа наиболее квалифицированных

и крупных участников рынка, которые имеют возможность резко менять котировки

ценных бумаг. В этом случае большинство участников рынка несут значительные

потери. Таким образом, для большинства участников фондового рынка актуальна

проблема использования в сделках внутренней информации и манипулирования ценами

со стороны отдельных крупных участников рынка.

В условиях отсутствия устойчивого спроса, как на приобретение, так и на

размещение ценных бумаг на открытом биржевом рынке со стороны основных субъектов

экономики макроэкономическая роль фондового рынка, как системы межотраслевого

перераспределния инвестиций для финансирования реального сектора, не

выполняется. Следовательно, биржевой рынок используется преимущественно для

спекулятивных операций, а большинство сделок со значительными пакетами акций

крупных и средних предприятий осуществляется на внебиржевом рынке.

Расширение спектра финансовых инструментов, дифференцированных по степени

риска и доходности, является одним из наиболее актуальных направлений

возрождения российского рынка ценных бумаг.

Особое внимание должно быть уделено развитию рынка корпоративных

облигаций, позволяющих собственникам привлекать инвестиции, не теряя контроля,

и одновременно предоставляющих большие по сравнению с акциями гарантии.

Необходимо содействовать развитию производных финансовых инструментов в

целях страхования рисков инвесторов на финансовых рынках.

Отдельными новыми сегментами российского рынка должны стать:

— рынок ценных бумаг компаний роста;

— рынок складских свидетельств;

— розничная торговля ценными бумагами;

— система Интернет - трейдинга;

— секьюритизация долговых обязательств предприятий и

обеспечение возвратности средств путем осуществления выпуска коммерческих

ценных бумаг;

— выпуск ценных бумаг, обеспеченных активами предприятий, с

разработкой нормативной базы, позволяющей обеспечить эффективную защиту прав

кредитора / инвестора (в том числе с защитой прав кредиторов, обеспеченных

движимым имуществом должника),

— выпуск ипотечных ценных бумаг долгосрочного характера со

сроком обращения от 10 и более лет,

— формирование рынка обязательств реструктурируемых предприятий

(рынка «проблемных» долгов) с целью привлечения дополнительного финансирования

для проведения реорганизации [24, с.150].

Указанные потенциальные сегменты рынка требуют адекватного

нормативно-правового обеспечения, которое в настоящее время находится в

зачаточном состоянии.

ЗАКЛЮЧЕНИЕ

Вся деятельность на рынке ценных бумаг пронизана рисками.

Любые решения, операции на этом рынке означают, что его участник

(инвестор, эмитент, посредник т. д.) принимает на себя ту или иную величину

рисков. Ожидание потерь, соизмерение их вероятности с ожидаемой выгодой

составляют основу мышления и даже бессознательных реакций человека, действующих

на рынке ценных бумаг.

Расширение спектра финансовых инструментов, дифференцированных по степени

риска и доходности, является одним из наиболее актуальных направлений

возрождения российского рынка ценных бумаг.

Особое внимание должно быть уделено развитию рынка корпоративных

облигаций, позволяющих собственникам привлекать инвестиции, не теряя контроля,

и одновременно предоставляющих большие по сравнению с акциями гарантии.

Необходимо содействовать развитию производных финансовых инструментов в

целях страхования рисков инвесторов на финансовых рынках.

Формирование российской национальной модели рынка ценных бумаг

предполагает (прежде всего, от государства) осознание следующих необходимых

условий (предпосылок):

— понимание особой роли государства в переходной экономике (как

«созидательного разрушителя»);

— понимание длительности этого процесса, сопоставимого со всем

переходным периодом;

— необходимость политической воли для создания и исполнения

эффективного законодательства, инфраструктуры и “фильтрации” узкогрупповых

интересов любого типа (политических, популистских, криминальных и др.);

— наконец, необходимость не радикальных вмешательств, но

ежедневной регулятивной деятельности единого органа, способного осуществлять

жесткую, централизованную политику.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Федеральный закон от 22 апреля 1996 г. О рынке ценных

бумаг №39-ФЗ (с последними изменениями от 30.12.2008).

2. Балабушин А., Габрамов Г., Никитан А. Кривая

бекупонной доходности на рынке государственных ценных бумаг // Рынок ценных бумаг.

- 2006. - 3.

. Батяева Т.А., Столяров И.И. Рынок ценных бумаг. М.:

ИНФРА-М, 2006.

. Бельзецкий А. Налогообложение корпоративных и

государственных облигаций // Банковский вестник. - 2006. - 4.

5. Боровкова В.А. Рынок ценных бумаг. СПб.: Питер, 2006.

. Габрамов Г., Балабушкин А. Оценка срочной структуры

процентных ставок // Рынок ценных бумаг. - 2006. - 12.

. Горяшко А. Мифы и реальность фондовых рынков // Рынок

Ценных Бумаг. - 2007. - № 4.

8. Зверев В. А. Финансовые инструменты рынка

ценных бумаг: Практическое пособие для инвестора / Серия «Ценные бумаги». М.,

2006. - 200 с.

. Кабушин П.Р. Особенности национальных рисков на

рынке ценных бумаг // Рынок Ценных Бумаг. - 2006. - № 1.

. Казаков В.А., Тарасов А.В., Зубицкий А.Б.

Теоретические аспекты осуществления портфельных инвестиций // Финансы и кредит.

- 2006. - № 7.

11. Килячков А.А., Чалдаева Л.А. РЦБ и биржевое дело. М.:

Юристъ, 2005. - 704 с.

12. Кинякин А. «Товарный синдром» российского рынка акций

// РЦБ №14 (июль), 2008.

. Колесников В.И., Торкановский В.С., Бакланов С.А.

Рынок ценных бумаг. СПб.: Финэкспресс, 2005. - 321 с.

. Корищенко К.Н., Демушкина Е.С. Организованный рынок

государственных ценных бумаг Российской Федерации: Сборник нормативных актов и

разъяснений. М.: Омега-Л, 2005. - 365 с.

. Криничанский К.В. Рынок ценных бумаг. - М.: Дело и

Сервис, 2007. - 512 с.

. Кузьмина М.М. Ценные бумаги в РФ: правовое

регулирование выпуска и обращения. М.: Юрлитинформ, 2006. - 240 с.

. Лунтовский Г.И., Голубев С.А. Внутренний финансовый

рынок // Вестник банка России. - 2006. - 65. - С.14-35.

18. Лусников А. Как снизить финансовые риски //

Директор-Инфо. - 2006. - № 5, 6.

19. Луценко Е.В., Лебедев Е.А. Определение

кредитоспособности физических лиц и риска их кредитования // Финансы и кредит.

- 2006.- № 32. - С. 75-83

20. Лушин С.И., Слепов В.А. Финансы. М.: Экономистъ, 2006.

- 285 с.

. Макарова Я., Пыхтин С. Кредитные истории и организация

деятельности бюро кредитных историй в РФ // Хозяйство и право. - 2005.- № 6.

. Миркин Я.М. Ценные бумаги и фондовый рынок. М.:

Перспектива, 2004. - 257 с.

23. Петров В. Российский финансовый рынок: Оценки и

прогнозы // Общество и экономика. - 2006. - 10. - С. 71-90.

. Ромашова И. Доходность и риски государственных

ценных бумаг // Биржевое дело. - 2006. - 12. - С. 5-9.

25. Сальников К. Кредитоспособность и платежеспособность -

есть ли разница? // Банковское дело в Москве. - 2006. - № 8.

. Сергеев Д.О.Закономерности развития российского

фондового рынка // Сборник научных трудов «Социально-экономические проблемы

развития России и процессы глобализации: потенциал возможного». - СПб.:

Институт бизнеса и права, 2007.

. Хохлов Н.В. Управление риском. М.: Юнити - Дана, 2006.

. Шешин А.Г. Правовое регулирование страхования финансовых

рисков на рынке ценных бумаг и финансовых услуг. - М., 2006.

. Энциклопедия финансового риск-менеджмента / Под ред.

А.А. Лобанова и А.В. Чугунова. - М.: Альпина бизнес букс, 2005 .

ПРИЛОЖЕНИЕ 1

Классификация

рисков и методы управления ими в соответствии с обычаями и принципами делового

оборота российского фондового рынка

|

Название риска

|

Содержание, причины

возникновения

|

Методы управления риском

|

|

1. Кредитный риск

|

Неуплата заемщиком (в т. ч.

эмитентом долгового инструмента, векселедателем) основного долга и процентов,

причитающихся кредитору в установленный срок. Риск состоит в неспособности

либо нежелании заемщика (эмитента, векселедателя) действовать в соответствии

с условиями заключенного договора, на основе которого предоставлялись

средства. Кредитные риски сопутствуют операциям с долговыми инструментами (в

т.ч. и выпущенными суверенными эмитентами), предоставлению ссуд и займов,

гарантий поручительств, операций при расчетах (поставка денежных

средств/ценных бумаг).Кредитный риск может возникнуть при невыполнении

обязательств третьей стороной - например, клиринговым центром или торговой

площадкой при проведении сделок через организатора торговли

|

1.1. Административные -

выработка четких требований к формальным признакам документов,

предоставленных ссудозаемщиками и контрагентами по сделкам, с также торговыми

площадками, через которые проводятся сделки с ценными бумагами, и

инфраструктурными институтами, их обслуживающими. Наличие утвержденных

процедур рассмотрения вопросов предоставления кредитов, займов, открытия

"длинных" позиций на ценные бумаги, открытия маржинальных позиций

при предоставлении клиентам брокерских услуг на рынке ценных бумаг. Создание

аппарата кредитных офицеров. 1.2. Экономические методы. 1.2.1. Установление

предельного объема долговых инструментов одного эмитента, которые могут быть

приняты компанией на собственную позицию (векселя, облигации). 1.2.2.

Установление предельного лимита на одного ссудозаемщика (общая сумма

обязательств, принимаемая компанией от одного контрагента по выданным в его

пользу гарантиям, поручительствам, а также обязательства по сделкам типа

РЕПО). 1.2.3. Установление перечня контрагентов, с которыми компания может

заключать сделки типа РЕПО. 1.2.4. Установление перечня ценных бумаг,

принимаемых компанией при сделках типа РЕПО. 1.2.5. Установление срочности

(временной лимит) сделок типа РЕПО (не более 6 месяцев по требованию

действующего Налогового кодекса). 1.2.6. Установление дисконтов на ценные

бумаги, принимаемые в РЕПО (дисконт устанавливается в зависимости от вида

ценной бумаги и срочности сделки).Важной особенностью проведения сделок РЕПО

является обязательное наличие в договоре условия, предусматривающего

возможность требовать обязательного внесения контрагентом margin-саll в

тексты договоров. 1.2.7. Установление лимита остатка денежных средств на

расчетных (текущих) счетах хозяйствующего субъекта в кредитном учреждении,

требования предоставить обеспечение при предоставлении ссуд, займов, кредитов

|

|

2.Риск ликвидности

|

Включает: риск потери

ликвидности компанией - неспособность компании полностью или частично

исполнять свои обязательства и финансировать принятые позиции по сделкам; риск

потери ликвидности рынком - системный, нелокализуемый. Причина

возникновения - решения, принимаемые на уровне макроэкономики

|

2.1. Административные -

наличие процедур, предусматривающих предварительный и текущий контроль при

подготовке и исполнении расходных документов. Наличие формализованной

процедуры работы компании с наличными денежными средствами (в случае

ритейлового бизнеса или работы с ценными бумагами в документарной форме).

2.2. Экономические - наличие четких алгоритмов принятия управленческих

решений в случае возникновения угрозы потери ликвидности (создание хеджевых

позиций и своеобразных "стабфондов"). 2.2.1. Мониторинг состояния

ликвидности компании. 2.2.2. Наличие действующих договоров на кредитные

линии и возможность воспользоваться овердрафтом. 2.2.3. Установление лимитов

по объему денежных средств на расчетных счетах для поддержания мгновенной

ликвидности. Риск потери ликвидности рынком может быть минимизирован

только комплексом мероприятий, входящих в систему управления рисками, в

основу которых положены систематический мониторинг рынка и безусловное

исполнение менеджерами компании установленных лимитов. Огромное значение

имеет наличие в компании макроэкономических аналитических разработок,

позволяющих хотя бы отчасти моделировать поведение участников хозяйственного

процесса и выявлять предполагаемые источники риска потери ликвидности рынком

|

|

3.Процентный риск

|

Риск ухудшения финансового

состояния компании в результате неблагоприятных изменений рыночных процентных

ставок. Включает: риск переоценки, возникающий из-за разрыва

в срочности активов и пассивов (при фиксированных процентных ставках), а

также из-за несимметричной переоценки при разных видах применяемой ставки по

активам компании, с одной стороны, и обязательства - с другой; базисный

риск - несовершенство корреляции при корректировке получаемых и

уплачиваемых процентов по ряду инструментов, которые при прочих равных

условиях имеют сходные ценовые характеристики

|

|

4. Рыночные риски

|

Риски возникновения у

компании финансовых потерь вследствие изменения рыночной стоимости торгового

портфеля, включающего финансовые инструменты, имеющие рыночную стоимость и

приобретенные с целью дальнейшей перепродажи (включая сделки РЕПО). Включают

следующие риски: рыночные валютные: риск переоценки и

финансовых потерь, возникающий в результате неблагоприятного изменения

валютного курса); риск финансовых потерь, возникающий в результате

изменения волатильности валютного курса; рыночные фондовые:

риск переоценки и финансовых потерь, возникающий в результате

неблагоприятного изменения рыночной цены фондового инструмента; риск

финансовых потерь, возникающий в результате изменения волатильности цены

фондового инструмента; риск финансовых потерь, возникающий в

результате изменения дивидендной политики

|

4.1. Административные -

наличие утвержденных процедур контроля и мониторинга деятельности компании на

рынке ценных бумаг. 4.2. Экономические - для рынка ценных бумаг. 4.2.1.

Установление перечня эмитентов, ценные бумаги которых могут покупаться в

собственный портфель (инвестиционный или торговый). 4.2.2. Деление портфеля

на торговый (спекулятивный) и инвестиционный, установление размера торгового

и инвестиционного портфелей в стоимостных показателях. 4.2.3. Установление

лимита на срок пребывания бумаги в том или ином портфеле. 4.2.4.

Установление уровней stop-loss и take-profit для операций, проводимых на

собственную позицию. 4.2.5. Создание системы онлайн-контроля исполнения

лимитов. 4.2.6. Определение ограничений на торговые площадки, расчетные

системы. 4.2.7. Установление лимитов на контрагентов по операциям с ценными

бумагами. 4.2.8. Установление лимитов на виды операций с ценными бумагами.

4.3. Экономические - для денежного рынка. 4.3.1. Установление перечня валют,

в которых проводятся спекулятивные операции. 4.3.2. Установление лимитов на

объемы операций. 4.3.3. Установление уровней stop-loss и take-profit для

операций на денежном рынке

|

|

5. Операционные риски

|

Риск финансовых потерь в

результате ненадлежащего функционирования процедур совершения операций и

управленческих систем компании, связанных с несовершенством системы

внутреннего контроля, ошибками компьютерных систем, ошибками (в т.ч.

мошенничеством) персонала, неадекватными процедурами деятельности. Базельский

комитет рекомендует включать юридический риск в операционный. Основные

факторы указанной группы рисков: - человеческий; - риск операционных

систем; - риск процессов управления (принятия решений); - внешние

|

5.1. Административные.

5.1.1. Структурирование всех бизнес-процессов и процессов обработки

информации. 5.1.2. Закрепление функций за структурными подразделениями.

5.1.3. Разграничение ответственности при принятии решений с целью создания

интегрированной вертикали, позволяющей в любой момент определить должностное

лицо, принимающее решение. 5.1.4. Закрепление служебных инструкций за

соответствующими исполнителями. 5.1.5. Наличие утвержденных алгоритмов

поведения исполнителей и принятия решений менеджерами в нестандартных

ситуациях

|

|

6. Другие виды рисков

|

Риски, возникающие в

результате чрезмерной концентрации:

активов/обязательств компании; страновых (региональных)

активов/обязательств компании; отраслевых активов/ обязательств

компании; определенного вида операций. Системные риски - риск

изменения политической ситуации, прекращения функционирования фондового

рынка, коллапса банковской системы, природных катаклизмов и т.д. Риск

потери репутации компанией. Юридический риск - риск изменения

поведения контрагента и получения доходов компанией по одной и той же

операции в зависимости от типа заключенного договора (например, одну и ту же

бумагу можно продать, заключив с клиентом договор комиссии или договор

поручения). Налоговый риск - риск ухудшения финансового состояния

компании в результате изменения режима налогообложения. Минимизируется

постоянным мониторингом налогового законодательства, созданием схем

оптимизации налогооблагаемой базы

|

6.1. Административные -

принятие решений по диверсификации бизнеса для всех видов рисков чрезмерной

концентрации активов/обязательств и определенного вида операций. 6.2.

Экономические. 6.2.1. Установление и исполнение установленных лимитов

(системы возможных лимитов описаны в п. 1-4). 6.3. Системные риски -

постоянный мониторинг ситуации. 6.4. Риск потери репутации компанией -

совершенствование корпоративной культуры, договорной дисциплины. 6.5.

Юридический и налоговый риски - постоянный мониторинг действующей

нормативно-правовой базы, совершенствование методов оптимизации

налогооблагаемой базы

|