Финансовая система Российской Федерации. Доходы, расходы и прибыль предприятия. Банковская система

1. Понятие

и составляющие государственных финансов и их роль в организации финансовой

системы Российской Федерации

Государственные финансы составляют часть финансовой системы страны. По

экономической сущности государственные финансы - это денежные отношения по

поводу распределения и перераспределения стоимости общественного продукта и

части национального богатства, связанные с формированием финансовых ресурсов в

распоряжении государства, необходимых ему для выполнения экономических,

социальных и политических функций.

В настоящее время в России действуют три уровня органов власти и

управления, два из которых - государственные (федеральный и субфедеральный),

финансовой основой их деятельности являются федеральный и субфедеральные

бюджеты, и один уровень - муниципального управления, финансовой основой

деятельности которого являются местные бюджеты.

Понятие государственных финансов, во-первых, существенно расширено

вступившим в силу Бюджетным кодексом РФ за счет законодательного определения

трехуровневой бюджетной системы, отдельного вынесения категории

государственного долга, а также финансов государственных внебюджетных

социально-страховых фондов. Во-вторых, конституциональное определение

государственных уровней власти и управления предполагает отдельное существование

муниципальных финансов как финансовой основы местного самоуправления. Поэтому

понимание государственных финансов дополнено категорией муниципальных финансов,

развитие которых наряду с Бюджетным кодексом РФ подчиняется законодательству о

местном самоуправлении и его финансовых основах [5].

Экономическое содержание государственных финансов и их структура

определяются функциями государства и иерархией органов государственного

управления.

По функциональному признаку в составе государственных финансов выделяются

обособленные звенья: бюджеты разных уровней государственного управления,

внебюджетные фонды, государственный кредит, каждое из которых выполняет

специфические функции. Благодаря разному функциональному назначению

перечисленных звеньев каждое из них имеет свою институциональную структуру.

Единый комплекс финансовых операций по аккумуляции денежных средств и

осуществлению государственных расходов выполняют органы государственного

управления.

Систему государственного управления страны составляют органы

государственной власти и их структуры, наделенные монопольным правом на власть

в пределах данной территории или ее частей. Соответственно совокупность всех

государственных единиц, функционирующих в стране, образует сектор

государственного управления. Сектор органов государственного управления

объединяет учреждения и организации, финансируемые из государственного бюджета.

Сектор государственного управления по уровням управления подразделяется в

федеративных государствах на центральный (общегосударственный, федеральный),

региональный и местный уровни, в унитарных государствах - на центральный и

местный.

К центральному уровню относятся все государственные учреждения,

министерства, ведомства и соответственно совокупность всех государственных

единиц, являющихся инструментами центральной власти, включая территориально

рассредоточенные общегосударственные органы. Этот уровень управления оказывает

основное финансовое воздействие на экономику страны. Деятельность и финансовая

система этого уровня управления оказывают решающее влияние на жизнь страны.

Представительные и исполнительные органы вырабатывают и реализуют политику в

интересах всей национальной экономики. На этом уровне определяется

налогово-бюджетная политика, через финансы центрального правительства осуществляется

инфляционное или дефляционное воздействие на функционирование экономики [10].

К региональным органам управления относятся органы власти областей,

краев, республик, штатов, земель и совокупность всех государственных

управленческих единиц, осуществляющих властные полномочия на территориях,

объединяющих более мелкие районы, которые контролируются и финансируются

региональными органами власти. Региональные органы государственной власти

обладают относительно независимыми полномочиями, которые они осуществляют на

соответствующей части территории страны.

Региональные органы власти наделены в соответствии с конституциями стран

определенными полномочиями на основе разграничения ответственности между

центральными и региональными органами власти. Степень автономности региональных

органов власти и объем их функций определяются размерами доходов, получаемых из

контролируемых ими источников, и независимостью должностных лиц от

административного контроля центрального правительства. Региональные органы

власти существуют только в федеративных государствах и занимают промежуточное

положение между общегосударственными и местными органами власти.

К местным органам власти относятся органы управления в городах и сельских

местностях, обладающие самостоятельными структурными управленческими

подразделениями, определенными законодательством автономными полномочиями и

источниками финансовых средств, за счет которых функционируют подведомственные

им институциональные заведения (образовательные, медицинские, социального

обеспечения, культурные, спортивные и др.).

Финансовой базой деятельности соответственно для федеральных,

республиканских и местных органов власти и управлений являются бюджеты разных

уровней - федеральный, республиканские, местные. В условиях экономической

самостоятельности республиканских и административно-территориальных структур их

бюджеты имеют полную автономию, независимое положение, закрепленное

соответствующими законодательными актами. Установление состава бюджетных

доходов и расходов каждого уровня зависит от разграничения функций между

федеральными, республиканскими и местными органами государственной власти и

управления [2].

Центральное место в государственных финансах принадлежит бюджетам. В то

же время существенную роль выполняют различные государственные автономные фонды

на федеральном и региональном уровнях. Как правило, в этих фондах

аккумулируются ресурсы для решения крупных проблем, требующих специального

внимания органов государственной власти. Источниками средств таких фондов

являются целевые налоги и сборы, перечисления средств из бюджета, капитализация

доходов и займы. Во Франции и Японии за счет таких фондов финансируется

примерно половина государственных расходов, в Великобритании - треть. Фонды

имеют целевой характер и предназначены для финансирования различных социальных,

экономических, научно-технических, кредитных и других проблем.

Специфической частью государственных финансов выступают денежные

отношения, составляющие содержание государственного кредита. Госкредитные

отношения возникают в связи с мобилизацией временно свободных денежных средств

предприятий, организаций и населения и их передачей во временное пользование

органам государственной власти для обеспечения финансирования государственных

расходов. Привлечение государством временно свободных денежных средств

юридических и физических лиц осуществляется путем продажи на финансовом рынке

облигаций, казначейских обязательств и других видов государственных ценных

бумаг [5].

Основными формами государственного кредита являются займы и казначейские

ссуды. Государственный кредит играет важную роль в укреплении экономики и ее

финансовом оздоровлении. С его помощью ресурсы, аккумулируемые на финансовом

рынке, направляются на финансирование потребностей экономического и социального

развития (через финансирование специальных долгосрочных программ). Госкредитные

ресурсы позволяют цивилизованным способом покрывать бюджетный дефицит.

Способствуя оттоку денег из обращения, государственный кредит смягчает остроту

проблем в сфере денежного обращения.

2. Доходы

и расходы предприятия. Формирование и расходование чистой прибыли. Особенности

формирования прибыли торговых предприятий

С точки зрения бухгалтерского учета понятие доходов и расходов

организации регулируется положениями по бухгалтерскому учету «Доходы

организации» ПБУ 9/99 и «Расходы организации» ПБУ 9/99, утвержденными

соответственно приказами Минфина России от 06.05.1999 № 32н и № 33н, в которых

доходами признается увеличение, а расходами - уменьшение экономических выгод в

результате поступления или выбытия активов, а также погашения или появления

обязательств, приводящих к соответствующему увеличению или уменьшению капитала

организации. В этих нормативных актах даются определения, группировка и

методология признания в учете доходов и расходов в целях отражения их в

бухгалтерском учете и бухгалтерской отчетности.

Доходами от обычных видов деятельности согласно п. 12 ПБУ 9/99 является

выручка от указанных операций, которая признается при наличии следующих

условий:

организация имеет право на получение выручки по конкретному договору или

иному подтверждающему документу;

сумма выручки может быть определена;

имеется уверенность в том, что в результате конкретной операции будет

увеличена экономическая выгода при получении в оплату актива либо при

отсутствии неопределенности в части получения актива;

право собственности (владения, пользования, распоряжения) на продукцию,

товар перешло от организации к покупателю, либо работа принята заказчиком

(услуга оказана), а расходы по этим операциям могут быть определены.

Если хотя бы одно из условий не исполнено, то в бухгалтерском учете

организации признается кредиторская задолженность, а не выручка.

Такой же порядок признания определен и для выручки от предоставленных за

плату во временное пользование своих активов; прав на патенты, изобретения,

промышленные образцы и другие объекты интеллектуальной собственности; от

участия в уставных капиталах других организаций.

В соответствии с п. 13 ПБУ 9/99 организация может признавать в

бухгалтерском учете выручку от выполнения работ, оказания услуг, продажи

продукции с длительным циклом изготовления по мере готовности работ (услуг,

продукции) или по завершении всего цикла выполнения работ (услуг) в целом.

Признание прочих поступлений в бухгалтерском учете производится в

следующем порядке:

поступления от продажи продукции, товаров, основных средств и иных

активов, отличных от денежных средств (кроме иностранной валюты), а также

проценты, полученные за предоставление в пользование денежных средств

организации, и доходы от участия в уставных капиталах других организаций (если

это не является предметом деятельности организации) признаются в соответствии с

п. 12 ПБУ 9/99, а проценты начисляются за каждый истекший период по условиям

договора;

штрафы, пени, неустойки за нарушение условий договоров, а также

возмещение причиненных организации убытков признаются в отчетном периоде, в

котором принято судебное решение об их взыскании или они признаны должником;

суммы кредиторской и депонентской задолженности, по которой истек срок

исковой давности, признаются в том отчетном периоде, в котором истек этот срок;

суммы дооценки активов признаются в том отчетном периоде, к которому

относится дата проведения переоценки;

иные поступления признаются по мере образования (выявления).

Расходы в бухгалтерском учете признаются согласно п. 16 ПБУ 10/99 при

наличии следующих условий:

расход производится в соответствии с конкретным договором, требованием

законодательных и нормативных актов либо обычаями делового оборота;

сумма расхода может быть определена;

есть уверенность в том, что в результате конкретной операции произойдет

уменьшение экономических выгод организации, если организация передала актив

либо отсутствует неопределенность в части передачи актива.

Если в отношении любых расходов организации не исполнено хотя бы одно из

условий, то в бухгалтерском учете признается дебиторская задолженность.

Амортизация признается в качестве расхода, исходя из величины

амортизационных отчислений, исчисляемой на основе стоимости амортизируемых

активов, срока их полезного использования и принятых способов начисления

амортизации.

Расходы организации подлежат признанию в бухгалтерском учете независимо

от намерения организации получить выручку, прочие и иные доходы и от формы

осуществления расхода (денежной, натуральной). Они признаются в том отчетном

периоде, когда они были осуществлены, независимо от времени фактической выплаты

денежных средств, что соответствует международному принципу допущения временной

определенности фактов хозяйственной деятельности.

В разрешенных случаях расходы могут быть приняты организацией в порядке

признания выручки от продажи продукции не по мере передачи прав владения,

использования и распоряжения, а по мере поступления денежных средств. Тогда они

признаются после осуществления погашения задолженности (метод по оплате) [9].

Показатели финансовых результатов по конкретному предприятию

характеризуют степень умения руководителей успешно осуществлять финансовую,

хозяйственную и инвестиционную деятельность.

Финансовый результат хозяйственной деятельности организации определяется

показателем прибыли или убытка, который формируется по-разному, в зависимости

от методов и целей исчисления. Финансовый результат представляет собой разницу

от сравнения сумм доходов и расходов организации.

Превышение доходов над расходами означает прибыль, а расходов над

доходами - убыток [10].

Прибыль как синтезирующий показатель является показателем эффективности

хозяйствования предприятия по всем направлениям его деятельности:

производственной, сбытовой, снабженческой, финансовой и инвестиционной.

По порядку своего формирования последовательно различают прибыль валовую,

прибыль от продаж, прибыль до налогообложения и чистую прибыль.

Валовой прибылью считается разница между выручкой от продажи товаров,

работ и услуг за минусом НДС, акцизов и аналогичных платежей и себестоимостью

товаров, работ и услуг.

Прибыль от продаж отличается от валовой прибыли на сумму управленческих и

коммерческих расходов.

Прибыль до налогообложения зависит от разности доходов и расходов от

операционной и внереализационной деятельности предприятия и является основой

определения налогооблагаемой базы предприятия.

Чистая прибыль предприятия определяется как прибыль до налогообложения за

минусом налога на прибыль.

Распределение прибыли - это выбор направлений ее

предстоящего использования в соответствии с целями и задачами предприятия.

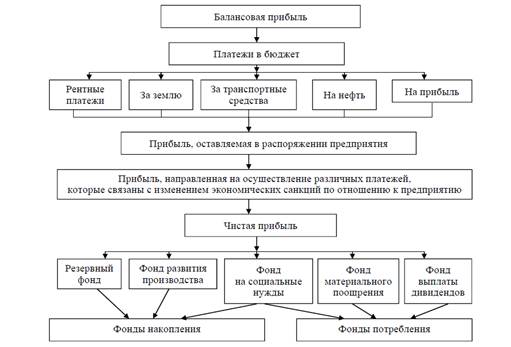

Процесс распределения прибыли современного коммерческого предприятия

(корпорации) представлен на рис. 1 [10].

Рис. 1. Направления распределения прибыли

коммерческого предприятия

В рамках распределения прибыли организации налоговое

планирование предусматривает контроль за формированием и исполнением налоговых

обязательств по налогу на прибыль, который в рамках налогового учета должен

осуществляться по следующим направлениям:

определение и отнесение доходов организации;

·

определение и

отнесение расходов организации;

·

определение

налоговых льгот;

·

своевременность

представления налоговых деклараций и уплаты налога на прибыль [1].

Рис. 2. Основные направления использования прибыли для различных

организаций

После расчетов с государством у организации остается

та часть прибыли, которая называется чистой прибылью. Как отмечалось выше,

каждая организация использует прибыль по своему усмотрению в соответствии с

решением, которое принимают собственники (учредители) в начале года, следующего

за отчетным. При распределении прибыли особую роль играют:

·

организационно-правовая

форма субъекта хозяйствования (ключевые направления распределения прибыли для

субъектов различных организационно-правовых форм представлены на рис. 2);

·

действующее

законодательство (прибыль распределяется на основании решения общего собрания

·

акционеров

(учредителей), а не по единоличному распоряжению руководителя);

·

-утвержденная

собственниками смета, определяющая направления использования прибыли [4].

Прибыль в торговле является денежным выражением стоимости прибавочного

продукта, созданного производительным трудом работников торговли, которые

заняты продолжением процесса производства в сфере товарного обращения, а также

прибавочного продукта, созданного трудом работников других отраслей народного

хозяйства (промышленности, сельского хозяйства, транспорта и др.) и

направляемого в торговлю через механизм цен на товары, тарифов, торговых

надбавок как плата за реализацию товаров (продукции, услуг).

Прибылью для торговли служит разница между продажной ценой товаров и ценой

их приобретения, включая издержки обращения.

Прибыль торгового предприятия является денежным выражением части

прибавочного продукта, характеризующего результаты их коммерческо-финансовой

деятельности.

Различают несколько прибылей: прибыль (или убыток) от реализации товаров,

прибыль (или убыток) от реализации основных средств и прочих активов, общая и

чистая прибыль.

Прибыль от реализации в торговле определяют вычитанием из валового

дохода, остающегося в распоряжении торгового предприятия, затрат на реализацию

товаров (издержки обращения). Предприятия могут иметь также прибыль (или

убыток) от реализации и выбытия основных средств и прочих активов, а также

внереализационные доходы.

Балансовая прибыль - сумма прибыли предприятия от реализации товаров и основных

средств и прочих активов, а также доходов от отдельных видов

предпринимательской деятельности. Балансовая прибыль, как конечный финансовый

результат выявляется на основании бухгалтерского учета.

Предприятия торговли, выполнившие план прибыли, имеют возможность

своевременно сделать отчисления в бюджет и внебюджетные фонды, пополнить

собственный капитал, создать специальные фонды, резервы и т.д. Чистая прибыль,

остающаяся в распоряжении предприятия, - разность между общей суммой прибыли и

налогами и другими обязательными платежами.

Чистая прибыль может быть направлена на уплату местных налогов и сборов,

образование резервных фондов, осуществляются отчисления на благотворительные

цели, уплачиваются проценты по ссудам банков, полученных на восполнение недостатков

оборотных средств, на приобретение основных средств, нематериальных активов и

других активов, а также процентов по средствам, взятым взаймы у других

организаций. Из чистой прибыли уплачиваются также штрафы и расходы по

возмещению ущерба, подлежащим в соответствии с действующим законодательством

внесению в бюджеты разных уровней.

3.

Проблемы современной банковской системы РФ. Стратегия развития банковского

сектора на период до 2015 года

В условиях радикальных экономических преобразований в Российской

Федерации коммерческие банки были поставлены перед необходимостью разработки

четкой и слаженной системы управления для реализации выбранной ими стратегии

существования. Рассмотрим основные проблемы, сдерживающие развитие коммерческих

банков на современном этапе.

Современные проблемы и перспективы в деятельности коммерческих банков

Шутилина С.Ю. определила следующим образом, опираясь на результаты опроса на

вопрос «Что сдерживает развитие банковской системы России?», заданного

участникам конференции “Развитие банковской системы России: Современные

проблемы и перспективы” [11]:

80% - незначительный объем капитала банков;

60% - существующий порядок налогообложения;

47% - наличие недобросовестной конкуренции в банковской среде;

40% - отсутствие необходимой нормативно-правовой базы;

34% - медленный переход банков на международные стандарты финансовой

отчетности;

30% - недостаточно высокий уровень управления банками.

Вместе с тем, большинство опрошенных не отчаивается и считает, что

“положительные изменения есть, хотя они незначительны”.

Роль банковских кредитно-инвестиционных вложений в развитии российской

экономики, в особенности ее ключевых отраслей - обрабатывающей промышленности и

инновационных производств - недостаточно высока. Это проявляется в

диспропорциональности распределения средств между предприятиями различных видов

экономической деятельности, краткосрочном либо среднесрочном характере большей

части кредитных вложений и т.д.

Существует ряд проблем, по мнению Полетаевой В.М., к числу которых, в

частности, относятся низкая величина банковской реальной депозитно-кредитной

маржи, низкое качество кредитных портфелей банков, дефицит кредитных ресурсов,

обусловленный многосторонним кризисом доверия в системе отношений

«банк-клиент», препятствуют развитию кредитно-инвестиционной активности

российских банков [6].

Также стоит отметить, что назрела острая необходимость изменения подходов

к организации их кредитно-инвестиционной деятельности, в частности,

совершенствования методик распределения кредитных ресурсов между различными

отраслями экономики и по срокам вложения средств, а также снижения объемов

банковской проблемной ссудной задолженности.

Глобализация мировой финансовой системы (МФС) и мировой экономики в целом

определяют актуальность изучения проблемы интеграции национальных банков в МФС

и разработки оптимальной модели интеграции. Основные направления и необходимые

условия интеграции российских банков в мировую финансовую систему были

разработаны Всемирным банком совместно с Банком России и Минфином РФ при

участии российских и иностранных коммерческих банков. Они включали три

элемента:

институциональное развитие банков - создание стержневой группы «сильных»

банков, которые могли бы служить примером для российских банков, формирование

общенациональной клиринговой системы, получение доступа к кредитам Всемирного

банка и другим международным кредитным линиям;

совершенствование надзора и контроля за деятельностью коммерческих банков

- создание эффективной системы контроля, совершенствование соответствующих

законов, норм и инструкций, а также подготовка кадров для обеспечения этого

контроля;

переход на международные банковские принципы и стандарты.

Отметим, что все эти три направления за последнее десятилетие были разработаны

достаточно глубоко. Сложилась специфическая институциональная структура

банковской системы России: четко выделились лидеры банковского сектора (включая

Сбербанк России) - доля пяти крупнейших банков в совокупных активах и в

совокупном капитале всех банков составляет примерно 43%; пятая часть всех

банков в российской банковской системе зарегистрирована с участием

нерезидентов, причем, 20 самых крупных из них контролирует 85% совокупных

активов банков со 100% иностранным участием. При этом можно говорить о

повышении качества надзорной деятельности над банковской системой, что

подкрепляется постоянным и последовательным приведением нормативной базы в этой

области в соответствии с международными стандартами и рекомендациями по

банковскому надзору. Основные направления реформирования данной сферы

представлены в обобщающем документе Банка России. Текущее десятилетие

характеризуется также переходом кредитных организаций на международные

стандарты финансовой отчетности, что также способствует интеграции в мировую

финансовую систему, поскольку позволяет российским банкам выходить на

международные рынки капитала, подкрепляя свои инвестиционные предложения

понятной для международного сообщества и сопоставимой финансовой отчетностью.

Реализация этих направлений в полном объеме в значительной степени должна

способствовать интеграции российских банков в международную финансовую систему.

При этом решение проблем полной интеграции российских банков зависит от

осуществления следующих условий:

установление политической и экономической стабилизации в России,

отсутствие которой является основным фактором, препятствующим в целом

интеграции российской экономики в мировое хозяйство;

достижение финансовой стабильности, конвертируемости рубля и развитие

мощного межрегионального внутреннего денежно-кредитного, валютного, фондового

рынков;

адаптация банковской системы страны к деятельности на мировых

валютно-кредитных рынках и интеграция российских банков на микроуровне в

международную банковскую сферу.

Таким образом, в деятельности коммерческих банков в РФ существуют

определенные проблемы, для поиска путей их решения нужно совершенствовать

законодательную базу, усиливать контроль за деятельностью коммерческих банков.

Основной целью развития российского банковского сектора на среднесрочную

перспективу является активное участие в модернизации экономики на основе

существенного повышения уровня и качества банковских услуг, предоставляемых

организациям и населению, при обеспечении его системной устойчивости.

Достижение этой цели является необходимым условием развития российской

экономики и повышения ее конкурентоспособности на международной арене за счет

диверсификации и перехода на инновационный путь развития.

За 20 лет развития российский банковский сектор прошел большой путь. В то

же время с момента зарождения в конце 80-х годов прошлого века и до настоящего

времени развитие шло преимущественно в рамках экстенсивной модели. Основными

характеристиками данной модели являются ориентация части банков на

краткосрочные результаты деятельности, результатом чего являются в том числе

агрессивная, ведущая к проциклическим результатам коммерческая политика и

высокая концентрация рисков. Банковский сектор пока не вышел на требуемый

уровень развития конкурентной среды и рыночной дисциплины, что отрицательно

сказывается на доступности и качестве предоставляемых банками услуг. Проблемами

банковского сектора являются низкая ответственность владельцев и руководства

банков за качество и устойчивость ведения банковского бизнеса, за достоверность

информации о состоянии банков, надежда на государственную поддержку в

стрессовых ситуациях.

Агрессивная политика ряда банков оказала негативное влияние на их

устойчивость, что особенно остро проявилось в условиях международного

финансового кризиса и потребовало принятия Правительством Российской Федерации

и Банком России экстренных мер по обеспечению системной стабильности

банковского сектора.

Принятые меры позволили преодолеть кризисные явления, обеспечить

системную устойчивость российских кредитных организаций, сохранить доверие

населения и организаций к банковской системе.

Одновременно стала очевидной необходимость более решительного перехода к

модели развития российского банковского сектора, характеризующейся приоритетом

качественных показателей деятельности и ориентацией на долгосрочную

эффективность. Это в полной мере отвечает долгосрочным приоритетам развития

экономики, в том числе предусмотренным Концепцией долгосрочного

социально-экономического развития Российской Федерации.

За период реализации Стратегии 2008 существенно изменились характеристики

развития банковского сектора Российской Федерации. Их изменение соответствует

достаточно динамичному развитию как отдельных российских кредитных организаций,

так и целых сегментов рынка банковских услуг (например, потребительского

кредитования) [8].

В целом для банковского сектора Российской Федерации последнее

десятилетие было годами бурного роста и расширения предложения банковских услуг

населению и предприятиям. В институциональном плане банки играют главную роль в

системе финансового посредничества в Российской Федерации, значительно

превосходя остальных участников финансовых рынков по экономическому потенциалу.

Вместе с тем, наряду с существенным ростом показателей развития

банковского сектора сохраняются проблемы ведения банковского бизнеса,

вследствие которых конкурентоспособность российских кредитных организаций и

банковского сектора в целом остается недостаточной. Это обусловлено различными

факторами, лежащими как вне, так и внутри банковского сектора.

К внешним факторам относятся, в том числе, недиверсифицированность

экономики и общий дефицит ее инвестиционных возможностей, ограниченность и

преимущественно краткосрочный характер кредитных ресурсов, высокий уровень

непрофильных (административных) расходов кредитных организаций, в частности,

связанных с проведением проверок соблюдения кассовой дисциплины клиентами,

хранением больших объемов документов в бумажной форме. Мошенничество пока

продолжает оставаться весьма распространенным явлением, с которым приходится сталкиваться

как самим банкам, так и регуляторам. В целях повышения конкурентоспособности

банковского бизнеса требуется повышение уровня защиты частной собственности,

включая формирование стандартных юридических конструкций, защищающих интересы

кредиторов, повышение эффективности судебной системы с точки зрения как сроков,

так и качества принимаемых решений.

В качестве внутренних недостатков российского банковского сектора можно

отметить безответственность владельцев и менеджмента некоторых банков при

принятии бизнес-решений, диктуемых погоней за краткосрочной прибылью в ущерб

финансовой устойчивости; неудовлетворительное в ряде случаев состояние

управления, включая как корпоративный аспект, так и управление рисками, в том

числе - вследствие ориентации кредитных организаций на обслуживание бизнеса

узкой группы владельцев; существование «непрозрачных» для регулятора и рынка

форм деятельности, недостоверность учета и отчетности, приводящих к искажению

информации о работе кредитных организаций; вовлеченность отдельных кредитных

организаций в противоправную деятельность; факты недостаточной технологической

надёжности информационных систем кредитных организаций, обусловленных в том

числе неупорядоченностью в сфере применения информационных технологий в

банковской деятельности, включая технологии дистанционного банковского

обслуживания. Все это снижает реноме банковского сектора и уровень доверия к

банкам, ухудшает их возможности по привлечению инвестиций.

Характерной чертой современной модели российского банковского бизнеса,

влияющей на уровень конкуренции, является высокая концентрация депозитов

населения и средств юридических лиц в нескольких крупнейших банках.

Наличие нерешенных проблем в банковской деятельности указывает на

необходимость дополнительных усилий со стороны Правительства Российской

Федерации и Банка России в целях дальнейшего развития банковского сектора,

которое должно все в большей степени ориентироваться на качественные изменения

в деятельности банков.

В результате реализации Стратегии развития банковского сектора Российской

Федерации на период до 2015 года российская банковская система по всем основным

аспектам (организация деятельности, качество управления банками, состояние

конкурентной среды, учет и отчетность, рыночная дисциплина и транспарентность,

регулирование и банковский надзор) должна соответствовать международным

стандартам [8].

Ожидаемые результаты развития банковского сектора базируются на

положениях Концепции долгосрочного социально-экономического развития Российской

Федерации и учитывают необходимость совершенствования модели банковского

бизнеса. В 2015 году российским банковским сектором могут быть достигнуты

следующие совокупные показатели деятельности:

|

01.01.2011

|

01.01.2016

|

|

активы/ВВП

|

74,5%

|

Более 90%

|

|

капитал/ВВП

|

10,4%

|

14-15%

|

|

кредиты нефинансовым

организациям и физическим лицам/ВВП

|

40,0%

|

55-60%

|

Важным направлением продолжает оставаться укрепление роли банков в

развитии инновационных процессов в реальном секторе экономики и повышении

эффективности инвестиций. При этом Правительство Российской Федерации и Банк

России исходят из того, что первостепенное значение имеют качественные

характеристики развития банковского сектора, а именно характер и уровень

предоставляемых банковских услуг, уровень конкуренции в банковском секторе,

устойчивость и транспарентность кредитных организаций [8].

Список использованной литературы

1. Колпакова,

Г.М. Финансы, денежное обращение и кредит [Текст]: учеб. пособие для

бакалавров: учеб. пособие для студентов вузов, обучающихся по специальностям

"Финансы и кредит", "Бухгалтер, учет, анализ и аудит",

"Мировая экономика". М. Колпакова. - 4-е изд., перераб. и доп. - М.:

Юрайт, 2012. -538 с.:

2. Купцов,

М.М. Финансы [Текст]: учеб. пособие для студентов вузов, обучающихся по

специальностям 080109.65 "Бухгалтерский учет, анализ и аудит" и

080105.65 "Финансы" / М.М. Купцов. - М.: ИНФРА-М: РИОР, 2010.-187с.

. Масленников,

В.В., Ибрагимов, Р.Р. Современные направления интеграции банков в мировую

финансовую систему [Текст] // Известия высших учебных заведений. Серия:

Экономика, финансы и управление производством. - 2012. - №01. - С. 17-21.

. Матлин,

А.М. Проблемы формирования ресурсной базы коммерческих банков [Текст] //

Управление в кредитной организации. - 2011. - №5. Доступ из Правовой

справочно-информационной системы «Консультант Плюс»

. Подъяблонская,

Л.М. Финансы [Текст]: учеб. для студентов вузов, обучающихся по специальностям

"Финансы и кредит", "Гос. и мупицип. упр." / Л.М.

Подьяблопская. - М.: ЮНИТИ-ДАНА, 2010.-407 с.

. Полетаева,

В.М. Анализ принципиальных особенностей и проблем кредитно-инвестиционной

деятельности российских банков [Текст]// Политематический сетевой электронный

научный журнал Кубанского государственного аграрного университета. - 2011.-

№70. -С. 375-394.

. Сивов,

А.С. Финансы, денежное обращение и кредит [Текст]: Курс лекций - Методические

пособие для студентов специальности 080110 Экономика и бухгалтерский учет. /

Сивов А.С. - г. Чита, Колледж Агробизнеса ЗабАИ филиала ФГБОУ ВПО «ИрГСХА»,

2012. -37 с.

. Стратегия

развития банковского сектора до 2015 г. [Электронный ресурс]

. Трошин,

А.Н. Финансы и кредит [Текст]: учеб. по специальности 080507 "Менеджмент

орг." / А.Н. Трошин, Т.Ю. Мазурина, В.И. Фомкина - М. : ИНФРА-М, 2011. -

406, [1] с.

. Финансы

[Текст]: учеб. пособие для студентов вузов, обучающихся по экон. специальностям

/ [Л.А. Бурмистрова и др.]; под ред. Н.Ф. Самсонова - М.: Юрайт: Высшее

образование, 2009. -591 с.