Организация учета и аудита кредитов и займов в ООО 'Диана'

Введение

Привлечение кредитов и займов для восполнения

нехватки собственных средств широко используется в настоящее время в

финансово-хозяйственной деятельности многих предприятий. Заемные средства,

особенно на стадии становления предприятия, содействуют их развитию, увеличению

объемов производства продукции, работ, услуг. Осуществление долгосрочных

инвестиций, направленных на создание нового имущества, невозможно обеспечить

без привлечения кредитов банка, как дополнительного источника финансирования

коммерческой деятельности.

Актуальность работы заключается в том, что при

использовании заемных средств важное значение имеет не сам факт кредитования, а

методика учета и аудита расходов по кредитам и займам.

Целью работы является изучение методики

аудиторской проверки учета кредитов и займов.

Для достижения цели поставлены следующие задачи:

изучить нормативно-правовые документы,

устанавливающие теоретическую и методологическую основу учета расходов по

кредитам и займам;

рассмотреть основные направления аудиторской

проверки кредитов и займов;

- провести планирование и проведение

аудиторской проверки учета кредитов и займов на примере конкретного

предприятия.

Объектом исследования является Общество с

ограниченной ответственностью «Диана» г. Омск (ООО «Диана»). Основным видом

деятельности ООО «Диана» является предоставление различного вида услуг.

Предметом исследования является методика

аудиторской проверки учета кредитов и займов на примере ООО «Диана» г. Омск.

Методы исследования основаны на общесистемном

подходе к изучению экономических явлений: наблюдение, систематизация,

классификация, сравнение, анализ информации.

Теоретической и методологической основой

исследования послужили законодательные акты органов государственной власти

Российской Федерации, нормативные документы Министерства финансов РФ, учебные

пособия, периодические издания.

Информационной базой исследования являются

учетные данные и бухгалтерская отчетность ООО «Диана».

В соответствии поставленными задачами работа

состоит из введения, двух глав, заключения, списка использованной литературы и

приложений.

В первой главе работы исследована теоретическая

и методологическая основа учета и аудита кредитов и займов.

Во второй главе работы проведено планирование и

проведение аудиторской проверки в ООО «Диана». В ней приводится краткая

экономическая характеристика организации, анализ финансовых результатов

деятельности, состав заемный средств, раскрытие информации о заемных средствах

в отчетности, составлен план и программа проведения аудиторской проверки учета

кредитов и займов в ООО «Диана».

В заключении сформулированы выводы, полученные в

результате работы над темой.

В приложения вынесены формы бухгалтерской

отчетности ООО «Диана», состоящие из бухгалтерского баланса и отчета о прибылях

и убытках, и программа проведения аудиторской проверки.

1. Теоретические аспекты аудита

учета расходов по кредитам и займам

.1 Законодательное регулирование

операций займа и кредита

аудиторский проверка

заемный средство

Для финансирования текущих и инвестиционных

затрат многим предприятиям необходимы дополнительные денежные средства.

Получить деньги в долг предприятие может из разных источников: в банке, у

другой организации, у гражданина.

Заемные средства - это средства, привлекаемые

предприятием со стороны для финансирования деятельности в виде кредитов,

финансовой помощи, сумм, полученных под залог, а также других источников на

конкретный срок, на определенных условиях под какие-либо гарантии.

Заемные средства могут быть получены:

- по кредитным договорам, товарным и

коммерческим кредитам, межбанковским кредитам;

- от юридических и физических лиц;

- по собственным долговым

обязательствам, оформленным в виде ценных бумаг.

Чаще всего для покрытия дополнительной

потребности в денежных средствах предприятия используют займы и кредиты.

Регулирование взаимоотношений,

возникающих при совершении операций займа и кредита, осуществляется главой 42

Гражданского кодекса Российской Федерации [1].

В соответствии со ст. 807 ГК РФ

договор займа заключается в том, что одна сторона передает в собственность

другой стороне деньги или другие вещи. По окончании срока действия договора

заемщик обязуется возвратить такую же сумму денег или равное количество других

полученных им вещей того же рода и качества.

При этом займодавец имеет право на

получение с заемщика процентов на сумму займа в размерах и в порядке,

определенных договором. При отсутствии в договоре условия о размере процентов

их размер определяется ставкой банковского процента (ставкой рефинансирования)

на день уплаты заемщиком суммы долга или его соответствующей части.

Статьей 809 ГК РФ определены

условия, когда договор займа является беспроцентным. К ним относятся:

- договоры, заключенные между

гражданами на сумму, не превышающую пятидесятикратного установленного законом

минимального размера оплаты труда, и не связанные с осуществлением

предпринимательской деятельности хотя бы одной из сторон;

- договоры, предметом которых являются

не деньги, а другие вещи, определенные родовыми признаками.

По окончанию договора заемщик обязан возвратить

заимодавцу полученную сумму займа в срок и в порядке, которые предусмотрены

договором займа.

Банковский кредит - это денежные

средства, предоставленные на определенный срок и определенные цели, на

возвратной основе и с уплатой процентов за пользование кредитом [1].

Согласно ст. 819 ГК РФ кредиторами

по кредитному договору могут выступать только банки и другие кредитные

организации. Предметом кредитного договора могут быть только деньги. Кредитный

договор является возвратным и возмездным, то есть по истечении срока договора

заемщик обязан возвратить сумму долга и уплатить проценты за пользование

денежными средствами. Кредитный договор составляется в письменной форме.

Предприятие, желающее получить

кредит, предоставляет в банк заявление (кредитную заявку), в котором

указывается размер, срок, цель, обеспечение кредита и прикладывает необходимый

комплект документов. В комплект документов входят учредительные документы,

технико-экономическое обоснование, документы, гарантирующие своевременное

исполнение обязательств заемщика.

Технико-экономическое обоснование

кредита должно содержать расчеты, отражающие экономическую эффективность и

окупаемость затрат в течение периода, на который запрашивается кредит.

Документами, гарантирующими

своевременное исполнение обязательств, могут быть:

- залоговое обязательство;

- гарантийное письмо банка, в котором

ведется счет заемщика.

Кредитная заявка с полным пакетом документов

рассматривается кредитной и юридической службами банка. В ходе рассмотрения

кредитной заявки банк осуществляет комплексный анализ кредитоспособности и

платежеспособности потенциального заемщика, оценивает его финансовую

устойчивость в целях определения риска невозврата предоставляемого кредита. После

проверки и вывода о том, что данная кредитная операций будет выгодна, между

предприятием и банком заключается кредитный договор, в котором отражается вид,

сумма и срок кредита, расчеты процентов и комиссионных расходов, обеспеченность

кредита, форма передачи кредита предприятию.

Процентная ставка по кредиту формируется на

основе стоимости межбанковского кредита, которая определяется на базе ставки

рефинансирования. Проценты начисляются, как правило, одним из четырех способов:

по формуле простых процентов, сложных процентов, с использованием фиксированной

либо плавающей процентной ставки в соответствии с условиями договора. Таким

образом, законодательной основной операций кредита и займа является Гражданский

кодекс Российской Федерации, который регулирует отношения между заемщиком и

займодавцев, устанавливает порядок предоставления и возврата кредитов и займов,

уплаты процентов за пользование заемными средствами.

1.2 Нормативное обеспечение учета и

аудита расходов по кредитам и займам

аудиторский проверка

заемный средство

Основным документом, регулирующим бухгалтерский учет

в Российской Федерации, является Федеральный Закон «О бухгалтерском учёте» от

06.12.2011г. № 402-Ф. Закон устанавливает единые требования к бухгалтерскому

учету, в том числе бухгалтерской (финансовой) отчетности, а также создание

правового механизма регулирования бухгалтерского учета.

В соответствии с Законом, основными

задачами бухгалтерского учета являются: формирование полной и достоверной

информации о деятельности организации, необходимой внутренним пользователям

бухгалтерской отчетности, а также внешним - инвесторам, кредиторам [4].

В соответствии с Законом главный

бухгалтер обеспечивает соответствие осуществляемых хозяйственных операций

законодательству РФ. Без подписи главного бухгалтера денежные и расчетные

документы, финансовые и кредитные обязательства считаются недействительными и

не должны приниматься к исполнению.

Пользование привлеченными средствами

предусматривает уплату процентов по кредитному договору или договору займа.

Порядок признания расходов по кредитам и займам при исчислении налога на

прибыль организаций определен ст. 265 Налогового кодекса Российской Федерации.

В соответствии с п. 2 ст. 265 НК РФ

проценты, уплачиваемые организаций, относятся к внереализационным расходам,

уменьшающим налогооблагаемую базу по налогу на прибыль. При этом расходом

признаются проценты по долговым обязательствам любого вида вне зависимости от

характера предоставленного кредита или займа (текущего или инвестиционного).

Расходом признается только сумма процентов, начисленных за фактическое время

пользования заемными средствами [2].

Бухгалтерский учет полученных

организацией заемных средств, а также затрат по их обслуживанию ведется в

порядке, установленном Положением по бухгалтерскому учету «Учет расходов по

займам и кредитам» (ПБУ 15/2008).

Согласно ПБУ 15/2008 основная сумма

обязательства по полученному займу (кредиту) отражается в бухгалтерском учете

организацией-заемщиком как кредиторская задолженность в сумме, указанной в

договоре. Основная сумма обязательств отражается в бухгалтерском учете обособленно

от расходов, связанных с расходами по обслуживанию кредитов и замов, которыми

являются проценты, причитающиеся к оплате кредитору и дополнительные расходы по

займам [9].

К дополнительным расходам по займам

относятся:

- расходы на информационные и консультационные

услуги;

- суммы, уплачиваемые за экспертизу

договора займа;

- иные расходы, непосредственно

связанные с получением займов (кредитов).

Расходы по займам отражаются в бухгалтерском

учете и отчетности в том отчетном периоде, к которому они относятся и

признаются прочими расходами.

В зависимости от условий договора в

бухгалтерском учете задолженность по полученным кредитам и займам

дифференцируется на краткосрочную (не более 12 месяцев) и долгосрочную (более

12 месяцев).

При ведении учета заемных средств организация

должна обеспечить раздельный учет срочной и просроченной задолженности.

Срочной задолженностью считается задолженность

по полученным займам и кредитам, срок погашения которой по условиям договора не

наступил или продлен (пролонгирован) в установленном порядке.

Просроченной задолженностью считается

задолженность по полученным займам и кредитам с истекшим согласно условиям

договора сроком погашения. Организация-заемщик по истечении срока платежа

обязана обеспечить перевод срочной задолженности в просроченную. Раздельный

учет срочной и просроченной задолженности можно организовать на отдельных

субсчетах, открываемых к счетам 66 «Расчеты по краткосрочным кредитам и займам»

и 67 «Расчеты по долгосрочным кредитам и займам».

Информация о краткосрочных кредитах

и займах отражается на счете 66 «Расчеты по краткосрочным кредитам и займам»,

информация о долгосрочных кредитах и займах - на счете 67 «Расчеты по

долгосрочным кредитам и займам» [6].

При получении заемных средств в

бухгалтерском учете производится запись: Дебет 51 «Расчетные счета» Кредит 66

«Расчеты по краткосрочным кредитам и займам» или Кредит 67 «Расчеты по

долгосрочным кредитам и займам».

Возврат полученного кредита или

займа отражается записью: Дебет 66 «Расчеты по краткосрочным кредитам и займам»

или Дебет 67 «Расчеты по долгосрочным кредитам и займам» Кредит 51 «Расчетные

счета».

Причитающиеся к уплате проценты

отражаются записью: Дебет 91-2 «Прочие расходы» Кредит 66 «Расчеты по

краткосрочным кредитам и займам» или Кредит 67 «Расчеты по долгосрочным

кредитам и займам».

Если средства полученных кредитов и

займов организация использует для приобретения, сооружения или изготовления

инвестиционного актива, то расходы по обслуживанию кредита (займа), в том числе

проценты за кредит, включаются в первоначальную стоимость этого актива [9].

Под инвестиционным активом

понимается объект имущества, подготовка которого к предполагаемому

использованию требует значительного времени и затрат, и не предназначенного для

продажи. К инвестиционным активам относятся объекты незавершенного производства

и незавершенного строительства, которые впоследствии будут приняты к учету в

качестве основных средств, нематериальных активов или иных внеоборотных

активов.

В бухгалтерском учете производятся

следующие записи:

Дебет 08 «Вложения во внеоборотные

активы» Кредит 66 «Расчеты по краткосрочным кредитам и займам» или Кредит 67

«Расчеты по долгосрочным кредитам и займам» - отражена сумма начисленных

процентов;

Дебет 01 «Основные средства» Кредит

08 «Вложения во внеоборотные активы» - отражен ввод объекта в эксплуатацию.

Включение затрат по полученным

займам и кредитам в первоначальную стоимость инвестиционного актива

прекращаются с первого числа месяца, следующего за месяцем принятия актива к

бухгалтерскому учету.

Оформление операций по учету

расходов по кредитам и займам при приобретении инвестиционного актива

представлено в таблице 1.

Таблица 1. Бухгалтерские операции по учету

расходов по займам и кредитам

|

Первичный

документ

|

Содержание

операции

|

Корреспондирующие

счета

|

|

|

Дебет

|

Кредит

|

|

Предоставлен

долгосрочный банковский кредит на приобретение оборудования

|

|

Отгрузочные

документы поставщика

|

Отражены

затраты по приобретению производственного оборуд.

|

08

|

60

|

|

Счет-фактура

|

Отражен

НДС, предъявленный поставщиком

|

19

|

60

|

|

Кред.

договор, выписка по расчетному счету

|

На

расчетный счет зачислен кредит банка

|

51

|

67

|

|

Выписка

банка по расчетному счету

|

Перечислена

оплата поставщику за приобретенное оборудование

|

60

|

51

|

|

Бухгалтерская

справка-расчет

|

Начислены

проценты за пользование кредитом

|

08

|

67

|

|

Бухгалтерская

справка-расчет

|

Перечислены

проценты за пользование кредитом

|

67

|

51

|

|

Акт

о приеме-передаче объекта основных сред.

|

Принято

к учету оборудование в составе основных средств

|

01

|

08

|

|

Счет-фактура,

вып. банка по расчетному счету, акт о приеме-передаче объекта осн. средств

|

Принят

к вычету НДС по приобретенному оборудованию

|

68

|

19

|

|

Бухгалтерская

справка-расчет

|

Расходы

по уплате процентов после ввода оборудования в эксплуатацию отнесены на

прочие расходы

|

91

|

67

|

|

Выписка

банка по расчетному счету

|

Возвращен

полученный кредит

|

67

|

51

|

Проценты, причитающиеся к оплате, включаются в

стоимость инвестиционного актива или в состав прочих расходов равномерно и при

наличии следующих условий:

- расходы по приобретению, сооружению

или изготовлению инвестиционного актива подлежат признанию в бухгалтерском

учете;

- расходы по займам, связанные с

приобретением, сооружением или изготовлением инвестиционного актива, подлежат

признанию в бухгалтерском учете;

- начаты работы по приобретению,

сооружению или изготовлению инвестиционного актива.

Положением по бухгалтерскому учету ПБУ 15/2008

устанавливается порядок раскрытия в бухгалтерской отчетности организации

информации о заемных средствах. Так организации обязаны в пояснениях к

бухгалтерскому балансу предоставлять сведения:

- о наличии и изменении величины

обязательств по займам (кредитам);

- о суммах процентов, причитающихся к

оплате кредитору, подлежащих включению в стоимость инвестиционных активов;

- о суммах расходов по займам,

включенных в прочие расходы;

- о сроках погашения займов

(кредитов).

Таким образом, нормативными документами,

регулирующими вопросы получения заемных средств, бухгалтерского учета и

налогообложения операций с ними являются Федеральный Закон «О бухгалтерском

учёте» от 06.12.2011 г. № 402-ФЗ, Налоговый кодекс Российской Федерации,

Положение по бухгалтерскому учету « Учет расходов по займам и кредитам» (ПБУ

15/2008).

Положение ПБУ 15/2008 устанавливает правила

формирования в бухгалтерском учете информации о затратах, связанных с

выполнением обязательств по полученным займам и кредитам.

1.3 Направления аудиторской проверки

учета кредитов и займов

Аудиторская деятельность в

Российской Федерации регулируется Федеральным законом «Об аудиторской

деятельности». В соответствии со ст. 3 закона целью аудита является выражение

мнения о достоверности финансовой (бухгалтерской) отчетности аудируемых лиц и

соответствии порядка ведения бухгалтерского учета законодательству Российской

Федерации [3]. При этом под достоверностью понимается степень точности данных

финансовой (бухгалтерской) отчетности, которая позволяет пользователю этой

отчетности делать правильные выводы о результатах хозяйственной деятельности,

финансовом и имущественном положении аудируемых лиц и принимать базирующиеся на

этих выводах обоснованные решения.

Целью аудиторской проверки учета

кредитов и займов является установление соответствия применяемой в организации

методики бухгалтерского учета, действующей в анализируемом периоде, нормативным

документам [14, с. 128]. В ходе аудита кредитов и займов проверяется

достоверность данных бухгалтерской отчетности фактической задолженности по

кредитам и займам.

Правила проведения аудита

установлены Постановлением Правительства РФ от 23.09.2002г. № 696 «Об

утверждении федеральных правил (стандартов) аудиторской деятельности» [5].

В соответствии со стандартами

аудиторской деятельности аудитор должен выполнить процедуры с целью получения

достаточных надлежащих аудиторских доказательств, на которых можно было бы

базировать аудиторское мнение. Аудитор должен изучить деятельность аудируемого

лица и среду, в которой она осуществляется, включая систему внутреннего

контроля. Объем аудиторской проверки должен быть достаточным для выявления и

оценки рисков существенного искажения бухгалтерской отчетности, явившегося

следствием ошибок или недобросовестных действий руководства или работников

аудируемого лица. Аудитор должен ознакомиться с соответствующими отраслевыми,

правовыми и другими внешними факторами, влияющими на деятельность аудируемого

лица, включая применяемые способы ведения бухгалтерского учета и подготовки

финансовой (бухгалтерской) отчетности.

Поскольку допущение о непрерывности

деятельности является одним из основных принципов подготовки финансовой

(бухгалтерской) отчетности, обязанность аудитора заключается в том, чтобы

оценить способность аудируемого лица продолжать свою непрерывную деятельность.

Сомнение в применимости допущения

непрерывности деятельности может возникнуть у аудитора при рассмотрении

финансовой (бухгалтерской) отчетности или при выполнении иных аудиторских

процедур. Признаком, на основании которого может возникнуть сомнение в

применимости допущения непрерывности деятельности, является, в частности, тот

факт, что в организации имеются привлеченные заемные средства, срок возврата

которых приближается, но при этом отсутствует реальная перспектива их возврата

или продления срока займа.

Основными задачами при проведении

аудита учета кредитов и займов являются:

- оценка достоверности и

документированности кредитов и займов;

- проверка обоснованности получения

кредитов;

- анализ целевого использования

заемных средств, своевременности и полноты уплаты платежей;

- оценка состояния бухгалтерского

учета кредитов и займов, применение счетов синтетического и аналитического

учета, наличие просроченной задолженности; правила формирования финансовых

результатов;

- подтверждение остатков заемных

средств на счетах бухгалтерского учета данным бухгалтерской отчетности.

Для сбора аудиторских доказательств используются

различные приемы: проверка документов, прослеживание операций, аналитические

процедуры.

Информационной базой аудиторской проверки учета

кредитов и займов являются:

. Нормативные документы, регулирующие

вопросы учета расходов по кредитам и займам;

. Договоры и первичные документы,

отражающие движение заемных средств. К ним относятся кредитные договоры и

договоры займа, дополнительные соглашения, выписки банка по расчетному счету,

бухгалтерские справки-расчеты по начислению процентов.

. Бухгалтерская отчетность и регистры

синтетического и аналитического учета по движению заемных средств.

Для проведения эффективной проверки

использования предприятием кредитов и займов аудитору необходимо определить

процедуры проведения проверки и источники сведений.

Примерный план проведения аудита учета кредитов

и займов представлен в таблице 2.

Таблица 2. Программа проверки аудита учета

кредитов и займов

|

Содержание

процедуры

|

Источники

информации

|

|

1.

Оценка правильности заключенных договоров

|

Кредитные

договоры и договоры займа

|

|

2.

Пров. данных учета рег. и сверка их со счетами гл. книги. Под. величины зад.

по кредитам и займам

|

Журналы-ордера,

главная книга, машинограммы

|

|

3.

Проверка целевого использования кредитов и займов, своев. и полнота уплаты.

Правильность учета процентов за пользование привлеч. средствами

|

Кредитные

договоры и договоры займа, журналы-ордера, декларация по налогу на прибыль

|

|

4.

Проверка прав. прим. счетов бухгалтерского учета по отраж. кредитов и займов

и процентов по ним

|

Учетная

политика, журналы-ордера, машинограммы

|

|

5.

Раскрытие информации о кредитах и займах в бухгалтерской отчетности

|

Бухгалтерская

отчетность, главная книга

|

Аудит учета по кредитам и займам начинается с

экспертизы кредитных договоров. Аудитор выясняет, заключались ли кредитные

договоры, соответствует ли оформление кредитных договоров порядку,

установленному Гражданским кодексом Российской Федерации. Затем имеющиеся

кредитные договоры рассматриваются на предмет того, имеются ли в них следующие

сведения:

- цель кредитования;

- сумма и сроки договора;

- порядок и условия выдачи и погашения

кредита;

- формы обеспечения обязательств;

- порядок расчета и уплаты процентов.

Аудитор уточняет фактическое использование

заемных средств и его соответствие кредитному договору, сроки исполнения

обязательств, наличие просроченной задолженности. Полнота и своевременность

погашения кредитов проверяется по банковским выпискам из расчетного счета. Для

того, чтобы проверить погашение кредитов, аудитор сравнивает данные кредитных

договоров и договоров займа с выписками из расчетного счета, результаты заносит

в таблицу и выявляет отклонения.

Аудиторская проверка кредитов и займов включает

в себя проверку синтетического и аналитического учета земных средств,

правильность применения счетов 66 «Расчеты по краткосрочным кредитам и займам»

и 67 «Расчеты по долгосрочным кредитам и займам».

Аудитору следует обратить внимание на

обеспеченность кредитов. Ими могут бать гарантия, поручительство, залог. При

наличии договора о залоге, следует проверить реальность этого договора и

отражения сведений о залоге имущества в бухгалтерском учете на забалансовом

счете 009 «Обеспечения обязательств и платежей выданные».

Методика проведения аудита займов аналогичная

аудиту операций по кредитам.

Аудит начисленных процентов проводится в

соответствии с порядком учета процентов по кредитам, установленным Положением

по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008/).

Задолженность по кредитам и займам отражается в бухгалтерском учете с учетом

начисленных процентов. Аудитор проверяет правильность отнесения расходов по

начисленным процентам, так как расходы по начисленным процентам относятся к

прочим расходам, учитываются на счете 91-2 «Прочие расходы» и влияют на

финансовый результат деятельности.

Затраты по кредитам и займам включаются в

расходы того периода, в котором они произведены, поэтому при аудиторской

проверке устанавливается правомерность включения начисленных процентов в

расходы анализируемого периода.

Проценты по кредитам и займам,

полученным на приобретение инвестиционного актива, в соответствии с ПБУ

15/2008, включаются в первоначальную стоимость инвестиционного актива. В связи

с этим аудитору необходимо проверить, приобретался ли инвестиционный актив,

срок ввода его в эксплуатацию или дату принятия к бухгалтерскому учету, так как

после принятия инвестиционного актива к бухгалтерскому учету проценты относятся

к прочим расходам и учитываются на счете 91-2 «Прочие расходы» [9].

В учетной политике организации

должны быть закреплены положения, касающиеся учета кредитов и займов, порядка

перевода долгосрочных кредитов и займов в краткосрочные, состава и порядка

списания дополнительных затрат по займам и кредитам. Поэтому при проведении

аудиторской проверки кредитов и займов проверяется соответствие бухгалтерского

учета кредитов и займов положениям учетной политики организации.

Одним из этапов аудиторской проверки

кредитов и займов является проверка раскрытия в бухгалтерской отчетности

информации о заемных средствах. Поэтому при проведении проверки аудитор

проверяет:

- остатки задолженности по кредитам и

займам;

- суммы процентов, включенных в прочие

расходы организации;

- суммы процентов, включенных в

стоимость инвестиционного актива.

Информация об остатках непогашенных кредитов и

займов содержится в бухгалтерском балансе в разделе IV

«Долгосрочные обязательства» по строке 1410 «Заемные средства» и в разделе V

«Краткосрочные обязательства» по строке 1510.

Суммы процентов по договорам кредитов и займов

указываются в отчете о прибылях и убытках по строке 2330 «Проценты к уплате»

или по строке 2350 «Прочие расходы».

Движение заемных средств отражается в отчете о

движении денежных средств по строке 4311 «Получение кредитов и займов» и по

строке 4323 «Возврат кредитов и займов».

К основным видам нарушений, выявляемых при

аудиторской проверке учета кредитов и займов, можно отнести:

- отсутствие в учетной политике

организации положений, раскрывающих порядок перевода долгосрочной задолженности

в краткосрочную;

- неправильное использование плана

счетов бухгалтерского учета при отражении операций по учету заемных средств;

- отсутствие аналитического учета

полученных кредитов и займов;

- неправильное начисление процентов по

кредитам и займам, а также неправомерное включение в расходы текущего периода в

зависимости от уплаты, а не по мере начисления;

- отсутствие в организации

утвержденного порядка списания дополнительных расходов по кредитам и займам;

- несвоевременное погашение кредитов и

займов.

При отсутствии в организации службы внутреннего

аудита контрольные функции за соблюдением соответствия ведения учета кредитов и

займов нормативным документам возлагаются, как правило, на главного бухгалтера.

Кроме того, ежегодные инвентаризации расчетов и обязательств перед составлением

годовой бухгалтерской отчетности призваны обеспечить соответствие данных

бухгалтерского учета фактической задолженности по кредитам и займам.

Подводя итоги первой главы, можно сделать

следующие выводы.

Одним из объектов бухгалтерского учета являются

кредиты и займы. Правовая сторона отношений, связанных с использованием заемных

средств, регулируется Гражданским кодексом Российской Федерации, который

регулирует отношения между заемщиком и займодавцев, устанавливает порядок

предоставления и возврата кредитов и займов, уплаты процентов за пользование

заемными средствами.

Бухгалтерский учет кредитов и займов

регламентируется Федеральным законом от 06.12.2011 г. № 402-ФЗ «О бухгалтерском

учёте» и Положением по бухгалтерскому учету «Учет расходов по займам и

кредитам» (ПБУ 15/2008), которое устанавливает порядок бухгалтерского учета

полученных организацией заемных средств, а также затрат по их обслуживанию.

Порядок признания расходов по кредитам и займам,

уменьшающим налогооблагаемую базу по налогу на прибыль, определен Налоговым

кодексом Российской Федерации. В соответствии с п. 2 ст. 265 НК РФ проценты,

уплачиваемые организаций, относятся к внереализационным расходам, уменьшающим

налогооблагаемую базу по налогу на прибыль.

Задолженность по кредитам и займам отражается в

бухгалтерском учете с использованием счетов 66 «Расчеты по краткосрочным

кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» с учетом

процентов, начисленных за пользование заемными средствами. При этом сумма

процентов отражается по счету 91-2 «Прочие расходы», кроме случаев, когда

полученный кредит используется для приобретения инвестиционного актива. При

приобретении инвестиционного актива проценты по кредиту включаются в

первоначальную стоимость объекта.

Целью аудита кредитов и займов является проверка

достоверности данных бухгалтерской отчетности и соответствия применяемой в организации

методики бухгалтерского учета, действующей в анализируемом периоде, нормативным

документам.

Основными правовыми актами, применяемыми в

аудиторской деятельности, являются Федеральный закон от 30.12.2008 № 307-ФЗ «Об

аудиторской деятельности» и Постановление Правительства РФ от 23.09.2002 № 696

«Об утверждении федеральных правил (стандартов) аудиторской деятельности».

Аудиторская проверка учета кредита и займов

направлена на решение следующих задач:

- оценить реальность полученных

кредитов и займов;

- провести экспертизу кредитных

договоров на соответствие Гражданскому кодексу РФ;

- проверить обоснованность получения

кредитов, их целевое использование, сроки и полноту погашения;

- оценить существующую методику

бухгалтерского учета кредитов и займов, правильность применения счетов

синтетического и аналитического учета, наличие просроченной задолженности;

- установить соответствие данных

бухгалтерской отчетности учетным данным;

- проверить наличие в бухгалтерской

отчетности информации, раскрывающей сведения о получении и движении заемных

средств.

Информационной базой для проведения аудиторской

проверки учета кредитов и займов являются нормативно-правовые акты Российской

Федерации, кредитные договоры и договоры займа, учетная политика организации,

главная книга, журналы-ордера, бухгалтерская отчетность организации.

2. Организация учета и аудита

кредитов и займов в ООО «ДИАНА»

.1 Краткая экономическая

характеристика предприятия

Общество с ограниченной ответственностью «Диана»

учреждено на основании решения одного участника - физического лица. Общество

учреждено в соответствии с Законом РФ «Об обществах с ограниченной

ответственностью» и зарегистрировано Межрайонной инспекцией Федеральной

налоговой службы № 12 Омской области 29 апреля 2009 года. В своей деятельности

Общество руководствуется Федеральным Законом «Об обществах с ограниченной

ответственностью», Гражданским кодексом РФ, действующим законодательством и

Уставом организации.

Общество является коммерческой организацией,

создано на неограниченный срок в целях получения прибыли.

Уставный капитал Общества образован за счет

вклада учредителя и составляет 10 тыс. рублей. ООО «Диана» является юридическим

лицом, имеет в собственности обособленное имущество и отвечает по своим

обязательствам этим имуществом, может от своего имени приобретать и

осуществлять имущественные и личные неимущественные права, нести обязанности,

быть истцом и ответчиком в суде. Общество обладает полной хозяйственной

самостоятельностью, имеет самостоятельный баланс, и расчетный счет. Руководство

ООО «Диана» осуществляется директором в лице Петрухина Андрея Викторовича.

Юридический адрес ООО «Диана»: 644083, г. Омск,

ул. Заозерная, д. 26.

ОГРН 1095543013169 ИНН 5501217910, КПП

550101001, ОКПО 61365069.

Основной вид деятельности: предоставление прочих

видов услуг (деятельность в области фотографии, упаковывание);

Дополнительные виды деятельности:

– предоставление различных видов услуг;

– производство продуктов из мяса и мяса

птицы;

– переработка и консервирование рыбо- и

морепродуктов;

– иные виды, не запрещенные

законодательством Российской Федерации.

Общество осуществляет свою деятельность на

основе полного хозрасчета и самофинансирования. Основу хозяйственной

деятельности составляют выполнение работ и оказание услуг непосредственно населению,

а также договоры с объединениями, предприятиями, организациями любых форм

собственности.

В соответствии со штатным расписанием (таблица

3), утвержденным директором ООО «Диана», численность работников общества

составляет 18 человек.

Таблица 3. Штатное расписание ООО «Диана»

|

№

п/п

|

Наименование

должности

|

Количество

штатных единиц

|

|

1.

|

Директор

|

1

|

|

2.

|

Заместитель

директора

|

1

|

|

3.

|

Коммерческий

директор

|

1

|

|

4.

|

Главный

бухгалтер

|

1

|

|

5.

|

Бухгалтер

|

1

|

|

6.

|

Кассир

|

1

|

|

7.

|

Начальник

цеха печати

|

1

|

|

8.

|

Оператор

цеха печати

|

3

|

|

9.

|

График-дизайнер

|

1

|

|

10.

|

Менеджер-технолог

|

1

|

|

11.

|

Технолог

колбасного производства

|

1

|

|

12.

|

Заведующий

складом

|

1

|

|

13.

|

Заведующий

хозяйством

|

1

|

|

14.

|

Грузчик-разнорабочий

|

3

|

|

Итого

|

18

|

Организационная структура ООО «Диана» имеет

следующие вид (рис. 1).

Рисунок 1 - Организационная структура ООО

«Диана»

Бухгалтерский учет в ООО «Диана»

осуществляется бухгалтерией, возглавляемой главным бухгалтером в соответствии с

принятой и утвержденной учетной политикой. Учетная политика разработана в

соответствии с Законом «О бухгалтерском учете», Положением по бухгалтерскому

учету «Учетная политика организации». Учетная политика ООО «Диана» направлена

на обеспечение непрерывности учета, достоверности и сопоставимости

бухгалтерской отчетности [8]. Организационно-техническими элементами учетной

политики являются методы ведения учета, учетные регистры и первичные документы.

Выписка из приказа об учетной политике ООО

«Диана»:

1. Бухгалтерский учет ведется для целей

бухгалтерского и налогового учета бухгалтерской службой предприятия на основе

специализированной программы «1С: Предприятие 8.2». Принципы ведения

бухгалтерского учета, реализованные в «1С: Бухгалтерия 8.2», и основные

возможности программы полностью соответствуют российскому законодательству и

обеспечивают потребности организации в оперативном предоставлении информации.

2. Объекты основных средств стоимостью

более 40000 руб. за единицу являются амортизируемыми. Способ начисления

амортизации - линейный. Основные средства стоимостью менее 40 000 руб.

списываются на расходы по мере их отпуска в производство или эксплуатацию.

. Стоимость нематериальных активов

погашается путем начисления амортизации линейным способом.

4. Отпуск материально-производственных

запасов в производство (и при ином выбытии) осуществляется по средней

себестоимости.

. Учет расходов по обычным видам

деятельности ведется с использованием затратных счетов, предусмотренных рабочим

планом счетов: 20 «Основное производство», 26 «Общехозяйственные расходы».

Коммерческие и управленческие расходы признаются в себестоимости работ и услуг

в отчетном периоде в качестве расходов по обычным видам деятельности.

. Долгосрочную задолженность по

полученным кредитам и займам переводят в состав краткосрочной в момент, когда

по условиям договора займа или кредитного договора до возврата основной суммы

долга остается менее 365 дней.

7. Затраты, произведенные организацией в

отчетном периоде , но относящиеся к следующим отчетным периодам, отражаются в

бухгалтерском балансе отдельной статьей как расходы будущих периодов на

одноименном счете 97 и списываются равномерно в течение периода, к которому они

относятся.

Таблица 4. Показатели финансовой деятельности

ООО «Диана»

|

Показатели

|

2011

|

2012

|

2013

|

Отклонения

|

|

|

|

|

Тыс.

руб.

|

Темп

прироста, %

|

|

|

|

|

2012

от 2011

|

2013

от 2012

|

2013

от 2011

|

2012

от 2011

|

2013

от 2012

|

2013

от 2011

|

|

1.

Выручка от продажи, тыс. руб.

|

26970

|

30806

|

34657

|

3836

|

3851

|

7687

|

14

|

13

|

29

|

|

2.

Фактическая себест., тыс. руб.

|

22395

|

24488

|

32485

|

2093

|

7997

|

10090

|

9

|

33

|

45

|

|

3.

Численность работников, чел.

|

16

|

17

|

18

|

1

|

1

|

2

|

6

|

6

|

12

|

|

4.

Выработка на 1 раб., тыс. руб.

|

1686

|

1812

|

1925

|

126

|

113

|

239

|

7

|

6

|

14

|

|

5.

Прибыль от продаж, тыс. руб.

|

273

|

1721

|

2172

|

1448

|

451

|

1899

|

530

|

26

|

696

|

|

6.

Чистая прибыль, тыс. руб.

|

174

|

1349

|

1175

|

718

|

1893

|

675

|

53

|

1088

|

|

7.

Рентабельность продаж

|

0,01

|

0,06

|

0,06

|

0,05

|

0

|

0,05

|

500

|

0

|

500

|

Анализ представленных показателей позволяет

сделать вывод о положительной динамике изменения выручки от продаж: в 2012г. в

сравнении с 2011г. выручка выросла на 14%; в 2013г. в сравнении с 2012г. - на

13%; в целом за период - на 29 %.

Следует отметить, что темпы роста себестоимости

в 2013г. обгоняют темпы роста выручки (33% против 13% к 2012г.; 45% против 29%

к 2011г.), что является неблагоприятным фактором. Несмотря на это, прибыль от

продаж выросла на 1899 тыс. руб., чистая прибыль выросла за период в 10,88

раза. Выработка на одного работника за анализируемый период выросла на 14%.

Таким образом, предприятие функционирует

эффективно, так как наблюдается рост всех качественных показателей как в

относительных, так и в абсолютных величинах: растет выручка, прибыль. В течение

анализируемого периода предприятие получало только прибыль, убытки

отсутствовали.

2.2 Планирование аудита учета

кредитов и займов

В соответствии с утвержденным Постановлением

Правительства РФ от 23.09.2002 № 696 Федеральным правилом (стандартом)

аудиторской деятельности «Планирование аудита» в процессе планирования аудита

должна быть составлена программа аудита, которая включает в себя объем

аудиторских процедур и сроки их проведения. До написания письма-обязательства и

заключения договора о проведении аудита, необходимо провести предварительное

знакомство с потенциальным заказчиком. Планирование аудита основывается на

изучении деятельности клиента, ее особенностей и окружающей среды.

Для того, чтобы составить представление о

деятельности клиента, в ходе планирования аудита изучаются следующие

учредительные документы, бухгалтерская отчетность, статистическая отчетность,

учетная политика, планы, сметы, контракты и договоры, материалы налоговых

проверок. Кроме того, принимается во внимание информация, полученная из бесед с

руководством и персоналом организации, осмотр экономического субъекта.

В ходе предварительного ознакомления с

учредительными и финансовыми документами ООО «Диана» была получена следующая

информация: ООО «Диана» является обществом с ограниченной ответственностью,

зарегистрированным 29 апреля 2009г. Общество находится по адресу: г. Омск, ул.

Заозерная, д. 26. Основным видом деятельности Общества является предоставление

прочих видов услуг.

Руководителем Общества является директор.

Главный бухгалтер назначается в соответствии с приказом директора Общества.

Служба внутреннего контроля в ООО «Диана»

отсутствует. Функцию контролирующих органов исполняет бухгалтерия организации и

инвентаризационная комиссия, назначаемая директором.

В результате предварительного ознакомления с

учредительными и финансовыми документами ООО «Диана» составлен рабочий документ

«Информация о деятельности клиента» (таблица 5).

Таблица 5. Рабочий документ «Информация о

деятельности клиента»

|

Показатели

|

Содержание

|

|

Наименование

клиента

|

ООО

«Диана»

|

|

Юридический

адрес

|

г.

Омск, ул. Заозерная, 26

|

|

Фактический

адрес

|

г.

Омск, ул. Заозерная, 26

|

|

Контактный

телефон / факс

|

8(3812)51-18-51

|

|

Ф.И.О.

руководителя

|

Петрухин

А.В.

|

|

Ф.И.О.

главного бухгалтера

|

Соловьева

А.Б.

|

|

Организационно-правовая

форма

|

ООО

|

|

ИНН

|

5501217910

|

|

Дата

решения о государственной регистрации

|

29.04.2009

|

|

Инспекция

МНС РФ

|

Межрайонная

инспекция Федеральной налоговой службы № 12 Омской области

|

|

Наличие

дочерних организаций

|

Нет

|

|

Основные

виды деятельности

|

Услуги

|

|

Осуществление

внешнеэкономической деятельности

|

Нет

|

|

Номенклатура

основной продукции

|

Деят.

в области фотографии, упаковывание

|

|

Структура

уставного капитала

|

100%

- физические лица

|

|

Объем

выр. за проверяемый период, тыс.руб.

|

34657

|

|

Стр.

выручки по основным видам деят.

|

Услуги

- 70% Торговля - 30%

|

|

Валюта

баланса на отчетную дату, тыс. руб.

|

5849

|

|

Соб.

капитал на отчетную дату, тыс. руб.

|

2164

|

Сведения об источниках финансирования обобщим в

таблице 6

Таблица 6. Рабочий документ «Основные источники

финансирования»

|

Показатели

|

Сумма,

тыс. руб.

|

%

к итогу

|

|

Собственные

источники

|

2164

|

37

|

|

Кредиты

банков и прочие заемные средства

|

3148

|

54

|

|

Кредиторская

задолженность

|

537

|

9

|

|

Итого

|

5849

|

100

|

В ходе реализации программы аудита формируются и

отражаются в рабочих документах аудиторские доказательства. Аудиторские

доказательства могут быть получены путем применения аудиторских процедур двух

типов:

- тестов средств внутреннего контроля;

- аудиторских процедур по существу.

В ходе тестов аудитор может получить

доказательства, относящиеся к выполнению требований контроля за достоверным

отражением в финансовой (бухгалтерской) отчетности задолженности по кредитам и

займам.

Так, например, если руководство организации

заинтересовано в получении кредитов, действительно необходимых предприятию, под

экономически обоснованные проценты и с гарантией своевременного возврата, то в

организации принимаются следующие меры:

- определяется лицо, ответственное за

принятие решения о получении кредита или займа, за правильное и своевременное

оформление этих операций;

- устанавливается регламент

согласования принятого решения о привлечении кредита или займа с главным

бухгалтером организации.

Аудитор составляет перечень вопросов для

руководства аудируемого лица, оценивает систему внутреннего контроля и

назначает аудиторские процедуры (таблица 7).

Таблица 7. Тесты состояния внутреннего контроля

учета кредитов и займов

|

Содержание

вопроса или объект исследования

|

Содержание

ответа

|

Назначаемые

аудиторские процедуры

|

Баллы

|

|

А.

Внутренний контроль

|

|

|

Предприятие

пол. кредит только в одном банке?

|

Да

|

Экспертиза

кредитных договоров

|

3б

|

|

Все

ли кредиты были израсходованы на цели, для которых были получены?

|

Нет

|

Провести

проверку фактического использования кредитов.

|

1б

|

|

Включались

ли проценты по долгосрочным кредитам в стоимость имущества

|

До

мом. принятия имущ. к учету

|

Пров.

прав. включения % по кредитам в стоимость имущ. в зав. от даты принятия

имущества к учету.

|

2б

|

|

Проценты

по просроченным кредитам относятся за счет собственных средств предприятия?

|

Да

|

Проверка

правильности отражения в учете % по просроченным кредитам.

|

2б

|

|

Проводится

ли инвентаризация расчетов по кредитам и займам?

|

Один

раз в год

|

Необходимо

провести сверку фактической задолженности по кредитам с учетным данными

|

1б

|

|

Производилась

ли корректировка прибыли для целей налогообложения на сумму, превышающую %

сверх ставки рефинансирования

|

Да

|

Проверка

правильности и полноты выполнения корректировки прибыли для целей

налогообложения.

|

2б

|

|

В

кредитных договорах было предусмотрено изменение ставки рефинансирования?

|

Да

|

Экспертиза

кредитных договоров

|

2б

|

|

Анализируются

ли причины несвоевременного погашения кредитов?

|

Выборочно

по первич. документам

|

Необходимо

провести выборочную проверку

|

2б

|

|

Проверяются

ли главным бухгалтером записи по расчетам в учетных регистрах?

|

Ежеквартально

|

Необходимо

провести выборочную проверку

|

3б

|

|

Конт.

ли сроки переч. платежей по кредитам?

|

Ежеквартально

|

Необходимо

провести полную проверку

|

1б

|

|

Проверяется

ли своевременность отражения в учете начисленных процентов по кредитам?

|

Осуществляется

системат. контроль

|

Необходимо

провести выборочную проверку

|

3б

|

|

Б.

Система учета

|

|

|

Своевременно

ли отраж. в бух. учете полученные и возр. суммы кредитов и начисленные

проценты

|

Контроль

отсутствует

|

Необходимо

провести полную проверку

|

1б

|

|

Соблюдается

ли установленная планом счетов бухгалт. учета схема корреспонденции счетов

|

Осуществляется

системат. контроль

|

Необходимо

провести выборочную проверку

|

2б

|

|

Ведется

ли анал. учет по каждому виду кредитов?

|

Нет

|

Проверить

правильность учетных записей

|

1б

|

|

Обеспечивается

ли соответствие данных анал. учета оборотам и остаткам по счетам синтет.

учета на последний календарный день каждого месяца

|

Да

|

Выборочно

проверить правильность учетных записей

|

2б

|

Расшифровка: 0 баллов - контроль отсутствует, 1

балл - низкий уровень контроля, 2 балла - средний уровень контроля, 3 балла -

высокий уровень контроля

По данным таблицы рассчитаем риск средств

контроля:

Для пяти объектов контроля из пятнадцати

контроль находится на низком уровне (1 балл):

РСК = (5/15)*100% = 33%,

где РСК - риск средств контроля.

Таким образом, система внутреннего контроля

экономического субъекта характеризуется средним уровнем.

Оценим неотъемлемый риск, представив данные в

таблице 8.

Таблица 8. Факторы неотъемлемого риска

|

Фактор

|

Ответ

|

|

да

|

нет

|

|

1.

Рискованный ли вид деятельности ООО «Диана»

|

|

+

|

|

2.

Изменялся ли состав руководства за проверяемый период?

|

|

+

|

|

3.

Имеется ли высшее собрание руководящих органов?

|

+

|

|

|

4.

Есть ли конкуренты?

|

+

|

|

|

5.

Имеется ли зависимость от одного поставщика?

|

+

|

|

|

6.

Имеется ли зависимость от одного покупателя?

|

|

+

|

|

7.

Заним. ли ООО «Диана» видами деятельности, не предусмотренными уставом?

|

|

+

|

|

8.

Имеются ли в нал. сл. опер. бухгалтерского учета, требующие прив. экспертов?

|

|

+

|

|

9.

Пользуется ли предприятие кредитами и другими заемными средствами?

|

+

|

|

Ответ «да» (наличие неотъемлемого риска)

характерен для четырех объектов проверки. Ответ «нет» - для пяти объектов

проверки. Определим неотъемлемый риск.

НЕР = (4/9)*100% = 44%,

где НЕР - неотъемлемый риск.

Рассчитаем риск необнаружения по формуле:

РН = АР / РСИ,

где РН - риск необнаружения;

АР - аудиторский риск, принятый в данной

проверке за 5%;

РСИ - риск существенных искажений, который

определяется по формуле:

РСИ = НЕР х РСК,

РН = (0,05 / (0,33 х 0,44))*100% = 34%

Таким образом, риск необнаружения высокий, он

составил 34%.

Рассчитаем уровень существенности (таблица 9).

Таблица 9. Расчет уровня существенности, тыс.

руб.

|

Показатель

|

Значение

базового показателя 2013г.

|

Крит.

, %,

|

Значение,

прим. для нах. уровня сущ., (1 х 2) / 100

|

|

1.

Балансовая прибыль

|

2172

|

5

|

109

|

|

2.

Вал. объем реализации без НДС

|

34657

|

2

|

693

|

|

3.

Валюта баланса

|

5849

|

2

|

117

|

|

4.

Сумма собственного капитала

|

2164

|

10

|

216

|

|

5.

Общие затраты организации

|

32485

|

2

|

650

|

Среднее арифметическое графы 4, таблицы 7:

(109+693+117+216+650) / 5 = 357 тыс. руб.

Наименьшее значение отличается от среднего на:

(357-109) / 357 х 100% = 69,5%.

Наибольшее значение отличается от среднего на:

(693-357) / 357 х 100% = 94%.

Поскольку наименьшее и набольшее значение

отличаются от среднего значительно, отбрасываем их и не принимаем во внимание

при расчете уровня существенности. Новая средняя величина равна:

(117+216+650) / 3 = 328 тыс. руб.

Полученная величина округляется до 320 тыс. руб.

Различие до и после округления составляет:

(328-320) / 328 х 100% = 2,4% (не должно

превышать 5%).

Следовательно, в качестве значения уровня

существенности принимается 320 тыс. руб.

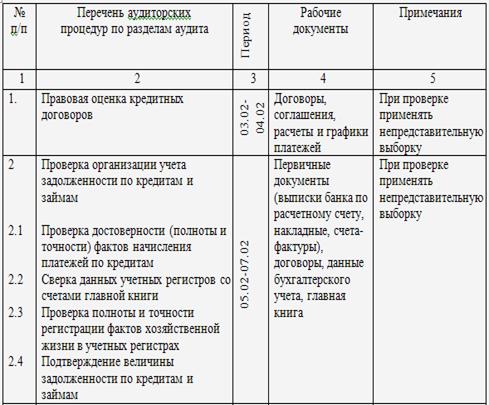

Следующим этапом планирования аудита является

составление плана и программы аудита. План аудита должен охватить следующие

основные направления проверки:

- правовая оценка кредитных договоров с позиций

действующего законодательства;

- организация бухгалтерского учета

операций по учету расходов по кредитам и займам;

- организация налогового учета операций

по учету расходов по кредитам и займам.

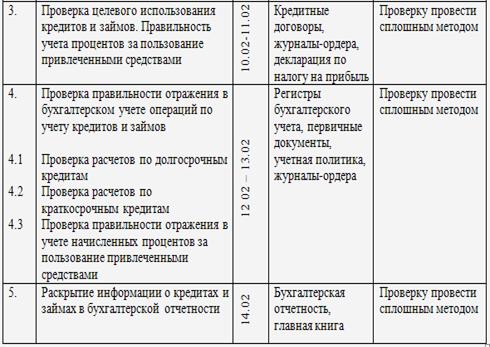

План аудиторской проверки учета расходов по

кредитам и займам представлен в таблице 10, программа аудита представлена в

Приложении 4.

Таблица 10. План аудита учета расходов по

кредитам и займам

|

Планируемые

виды работ

|

Период

проведения аудита

|

|

1.

Оценка правильности заключенных договоров

|

03.02-04.02

|

|

2.

Проверка данных учета регистров и сверка их со счетами главной книги.

Подтверждение величины задолженности по кредитам и займам

|

05.02-07.02

|

|

3.

Проверка целевого исп. кред. и займов, своев. и полнота уплаты. Прав. учета

процентов за пользование привлеченными средствами

|

10.02-11.02

|

|

4.

Проверка правильности применения счетов бухгалтерского учета по отражению

кредитов и займов и процентов по ним

|

12.02

|

|

5.

Рас. информации о кредитах и займах в бухгалтерской отчетности

|

13.02-14.02

|

Таким образом, при планировании аудиторской

проверки следует руководствоваться Федеральным стандартом аудиторской

деятельности «Планирование аудита». В процессе планирования аудита собирается информация

об экономическом субъекте, определяется риск средств внутреннего контроля и

риск необнаружения. Также рассчитывается уровень существенности. Заключительным

этапом планирования аудита является составление плана и программы аудиторской

проверки.

.3 Аудиторская проверка учета

кредитов и займов в ООО «Диана»

Организация бухгалтерского учета и отчетности в

Обществе с ограниченной ответственностью «Диана» осуществляется в соответствии

с Федеральным законом от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», Планом

счетов бухгалтерского учета финансово-хозяйственной деятельности организаций,

утвержденным приказом Министерства финансов РФ от 31.10.2000 г. № 94н,

Положением по ведению бухгалтерского учета и бухгалтерской отчетности в

Российской Федерации, утвержденным приказом Министерства финансов Российской

Федерации № 34н от 29.07.1998.

Методика учета кредитов и займов определены

положениями учетной политики предприятия.

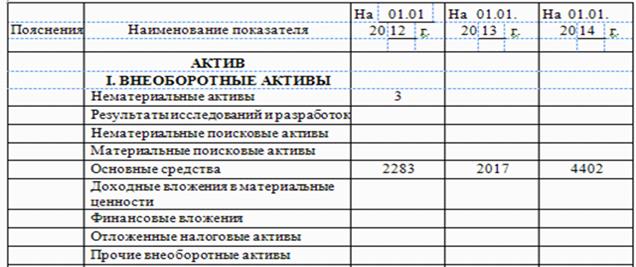

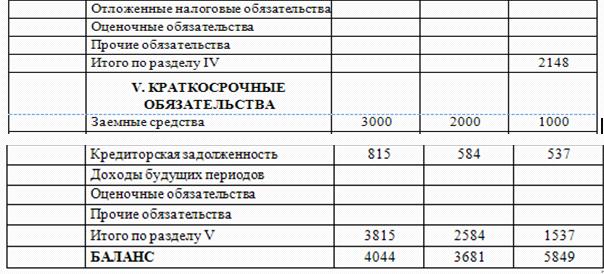

Из пассива баланса следует, что в течение трех

последних лет предприятие пользуется заемными средствами.

В течение 2011-2012гг. предприятие не имело

долгосрочных кредитов, для пополнения оборотных средств привлекались

краткосрочные кредиты. Показатель по строке 1510 бухгалтерского баланса на

конец 2011 года составляет 3000 тыс. руб., на конец 2012 года - 2000 тыс. руб.

На конец 2013 года соответствующий показатель составил 1000 тыс. руб. В то же

время, в 2013 году был получен долгосрочный кредит банка. Остаток задолженности

перед банком за долгосрочный кредит на 31.12.2013 составил 2148 тыс. руб. в

соответствии со строкой 1410 бухгалтерского баланса ООО «Диана».

Из анализа кредитных договоров сделан вывод, что

целью получения краткосрочных кредитов является пополнение оборотных средств

предприятия. Целью получения долгосрочного кредита в 2013 году являлось

приобретение основных средств. Кредит был получен на сумму 2500 тыс. руб., из

них 2385 тыс. руб. были израсходованы на приобретение оборудования для

производства колбасных изделий, оставшиеся 115 тыс. руб. были израсходованы на

закупку сырья и материалов, что позволяет сделать вывод о том, что не

соблюдается целевое использование привлеченных средств.

Проверка начисления процентов по долгосрочному

кредиту показала правомерность включения сумм начисленных процентов в

первоначальную стоимость приобретенного имущества.

Инвентаризация расчетов по кредитам проводится в

Обществе один раз в год, перед составлением годовой бухгалтерской отчетности. В

целях установления соответствия фактической задолженности по кредитам учетным

данным была произведена проверка кредитных договоров на предмет соблюдения

графика уплаты платежей по кредитам. Проверка показала, что начисление платежей

по кредитам осуществляется в соответствии с кредитными договорами ежемесячно, в

суммах, установленных приложениями к кредитным договорам.

Перечисление платежей осуществляется

своевременно, что подтверждается выписками банка по расчетному счету.

В соответствии с Планом счетов бухгалтерского

учета финансово - хозяйственной деятельности организаций и Инструкцией по его

применению информация о состоянии краткосрочных (на срок не более 12 месяцев)

кредитах, полученных Обществом, отражается на счете 66 «Расчеты по

краткосрочным кредитам и займам», информация о долгосрочных кредитах - на счете

67 «Расчеты по долгосрочным кредитам и займам».

Сумма полученных организацией кредитов

отражалась по кредиту счетов 66 «Расчеты по краткосрочным кредитам и займам» и

67 «Расчеты по долгосрочным кредитам и займам» и дебету счета 51 «Расчетные

счета».

Причитающиеся по полученным кредитам проценты к

уплате учитывались на счетах 66 и 67 обособленно.

Начисленные в соответствии с условиями договора

проценты по полученным кредитам включались заемщиком в состав текущих расходов

в качестве операционных расходов в соответствии с ПБУ 15/2008. Задолженность по

полученным займам и кредитам показывалась с учетом причитающихся на конец

отчетного периода к уплате процентов согласно условиям договоров.

Таким образом, начисленные проценты по

полученному краткосрочному кредиту отражались ежемесячно по кредиту счета 66,

субсчет 66-2, в корреспонденции с дебетом счета 91-2 «Прочие расходы», по

долгосрочному кредиту по кредиту счета 67, субсчет 67-2, в корреспонденции с

дебетом счета 08 «Вложения во внеоборотные активы».

В целях налогообложения прибыли проценты за

пользование кредитом учитывались в составе внереализационных расходов на

основании пп.2 п.1 ст.265 Налогового кодекса РФ, с учетом требований ст.269 НК

РФ.

Проверка соответствия данных учета регистров

бухгалтерского учета со счетами главной книги подтвердила сумму задолженности

по кредитам и займам, отраженную в показателях бухгалтерской отчетности.

Таким образом, подводя итоги второй главы, можно

сделать следующие выводы. Объектом аудиторской проверки являлось ООО «Диана»,

местонахождение: г. Омск, ул. Заозерная, д. 26. Анализ экономических

показателей деятельности общества показал, что деятельность ООО «Диана»

эффективна, приносит прибыль, причем за рассматриваемый период увеличение

прибыли от продаж составило 1899 тыс. руб. Для обеспечения текущей деятельности

ООО «Диана» использует краткосрочные и долгосрочные кредиты банка. Для

проведения аудиторской проверки методики учета кредитов и займов в ООО «Диана»

было проведено планирование аудита с определением степени аудиторского риска и

уровня существенности. На основании анализа информация о деятельности ООО

«Диана», тестирования состояния внутреннего контроля учета займов и кредитов

был составлен план аудиторской проверки и программа аудита.

Проведенный аудит показал, что учет расходов

кредитов и займов в ООО «Диана» соответствует порядку, установленному

нормативными документами.

Заключение

Для финансирования текущих и инвестиционных

затрат многим предприятиям необходимы дополнительные денежные средства.

Источником дополнительных денежных средств выступают заемные средства.

Заемные средства - это средства, привлекаемые

предприятием со стороны для финансирования деятельности в виде кредитов,

финансовой помощи, сумм, полученных под залог, а также других источников на

конкретный срок, на определенных условиях под какие-либо гарантии.

Чаще всего для покрытия дополнительной

потребности в денежных средствах предприятия используют займы и кредиты.

Законодательной основной операций кредита и

займа является Гражданский кодекс Российской Федерации, который регулирует

отношения между заемщиком и займодавцев, устанавливает порядок предоставления и

возврата кредитов и займов, уплаты процентов за пользование заемными

средствами.

Нормативными документами, регулирующими вопросы

получения заемных средств, бухгалтерского учета и налогообложения операций с

ними, являются Федеральный Закон «О бухгалтерском учёте» от 06.12.2011 г. №

402-ФЗ, Налоговый кодекс Российской Федерации, Положение по бухгалтерскому

учету « Учет расходов по займам и кредитам» (ПБУ 15/2008).

Целью работы является изучение методики

аудиторской проверки учета кредитов и займов.

Объектом исследования является Общество с

ограниченной ответственностью «Диана» г. Омск (ООО «Диана»). Основным видом

деятельности ООО «Диана» является предоставление различного вида услуг.

Для достижения цели поставлены и решены

следующие задачи:

изучены нормативно-правовые документы,

устанавливающие теоретическую и методологическую основу учета расходов по

кредитам и займам;

рассмотрены основные направления аудиторской

проверки кредитов и займов;

- проведена аудиторская проверка учета

кредитов и займов в ООО «Диана».

Планирование и проведение аудиторской проверки в

ООО «Диана» осуществлялось в соответствии с правовыми актами, применяемыми в

аудиторской деятельности, которыми являются Федеральный закон от 30.12.2008 №

307-ФЗ «Об аудиторской деятельности» и Постановление Правительства РФ от

23.09.2002 № 696 «Об утверждении федеральных правил (стандартов) аудиторской

деятельности».

Целью аудита кредитов и займов в ООО «Диана»

явилась проверка достоверности данных бухгалтерской отчетности и соответствия

применяемой в организации методики бухгалтерского учета нормативным документам.

В работе дана экономическая характеристика

исследуемого предприятия, сделан вывод об эффективной деятельности ООО «Диана».

В течение анализируемого периода предприятие получало только прибыль. Так,

показатель прибыли от продаж за анализируемый период вырос на 1899 тыс. руб.,

чистая прибыль возросла в 10,88 раза. Выработка на одного работника за

анализируемый период выросла на 14%.

В процессе планирования аудита была обобщена

информация об экономическом субъекте, определен риск средств внутреннего

контроля, риск необнаружения и уровень существенности. Заключительным этапом

планирования аудита явилось составление плана и программы аудиторской проверки.

Проведенная аудиторская проверка учета кредитов

и займов в ООО «Диана» позволила сделать следующие выводы.

Организация бухгалтерского учета и отчетности в

ООО «Диана» осуществляется в соответствии с Федеральным законом от 06.12.2011 №

402-ФЗ «О бухгалтерском учете», Планом счетов бухгалтерского учета

финансово-хозяйственной деятельности организаций, утвержденным приказом

Министерства финансов РФ от 31.10.2000 г. № 94н, Положением по ведению

бухгалтерского учета и бухгалтерской отчетности в Российской Федерации,

утвержденным приказом Министерства финансов Российской Федерации № 34н от

29.07.1998.

Для обеспечения текущей деятельности ООО «Диана»

использует краткосрочные и долгосрочные кредиты банка. В учетной политике

организации закреплены положения, касающиеся учета кредитов и займов.

Проведенная аудиторская проверка показала, что

учет расходов по кредитам и займам в ООО «Диана» соответствует порядку,

установленному нормативными документами.

В Общество отсутствует просроченная задолженность

по кредитам и займам. Отражение начисленных платежей и процентов по кредитам

осуществляется в том периоде, в котором имели место факты хозяйственной жизни.

Экспертиза кредитных договоров позволяет сделать

вывод об отсутствии нарушений в порядке заключения договоров. Все полученные

кредиты обоснованы и получены на соответствующие цели. Анализ использования

заемных средств показал, что часть денежных средств долгосрочного кредита на

инвестиционный актив было направлено на пополнение оборотных средств. Анализ

бухгалтерской отчетности ООО «Диана» позволяет сделать вывод о соблюдении

Обществом положений ПБУ 15/2008 в части раскрытия информации о кредитах и

займах в бухгалтерской (финансовой) отчетности. Таким образом, в целом, система

бухгалтерского учета кредитов и займов в ООО «Диана» организована правильно,

грубых нарушений в ходе аудита учета кредитов и займов не выявлено.

Список литературы

1. Гражданский

кодекс Российской Федерации (часть 2) принят Государственной Думой 22.12.1995

(действующая редакция от 28.12.2013)//КосультантПлюс. ВерсияПроф. - Электронный

документ. - [М.2014].

2. Налоговый

кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от

28.12.2013)//КосультантПлюс. ВерсияПроф. - Электронный документ. - [М.2014].

3. Федеральный

закон от 30.12.2008 № 307-ФЗ «Об аудиторской деятельности» // КосультантПлюс.

ВерсияПроф. - Электронный документ. - [М.2014].

4. Федеральный

закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»// «Собрание

законодательства РФ», 2011. - № 50. - ст. 7344.

5. Постановление

Правительства РФ от 23.09.2002 № 696 (ред. от 27.01.2011) «Об утверждении

федеральных правил (стандартов) аудиторской деятельности» // КосультантПлюс.

ВерсияПроф. - Электронный документ. - [М.2014].

6. План

счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и

Инструкция по его применению, утвержденный приказом Министерства финансов РФ от

31.10.2000 г. № 94н (с изменениями и дополнениями) // Экономика и жизнь. -

2010. - № 46.

7. Положение

по ведению бухгалтерского учета и бухгалтерской отчетности в Российской

Федерации, утвержденное приказом Министерства финансов Российской Федерации №

34н от 29.07.1998 (ред. от 24.12.2010) // КосультантПлюс. ВерсияПроф. -

Электронный документ. - [М.2014].

8. Положение

по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/98) (в ред.

Приказа Минфина России от 18.12.2012 № 164н) // КосультантПлюс. ВерсияПроф. -

Электронный документ. - [М.2014].

. Положение

по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008),

утвержденное приказом Министерства финансов Российской Федерации от 06.10.2008

№ 107н (с изменениями и дополнениями)// КосультантПлюс. ВерсияПроф. -

Электронный документ. - [М.2014].

. Приказ

Министерства финансов Российской Федерации № 66н от 02.07.2010 (ред. от

04.12.2012) «О формах бухгалтерской отчетности организаций»// КосультантПлюс.

ВерсияПроф. - Электронный документ. - [М.2014].

Приложение 1

Таблица. Бухгалтерский баланс

Таблица. Форма

0710001 с. 2

Таблица. Отчет о прибылях и убытках

|

за

|

год

|

20

|

12

|

г.

|

Коды

|

|

Форма

по ОКУД

|

0710002

|

|

Дата

(число, месяц, год)

|

01

|

01

|

2013

|

|

Организация

|

ООО

«Диана»

|

по

ОКПО

|

61365069

|

|

Идентификационный

номер налогоплательщика

|

ИНН

|

5501217910

|

|

Вид

экономической деятельности

|

|

по

ОКВЭД

|

|

|

Организационно-правовая

форма/форма собствен.

|

|

|

|

|

|

г.

Омск, ул. Заозерная, д. 26

|

по

ОКОПФ/ОКФС

|

|

|

|

Единица

измерения: тыс. руб.

|

по

ОКЕИ

|

384

|

|

|

|

|

|

|

|

|

|

|

|

|

Таблица

|

|

|

За

|

год

|

|

За

|

год

|

|

|

Пояснения

|

Код

|

20

|

11

|

г.

|

20

|

12

|

г.

|

|

|

|

|

|

|

|

|

|

|

Выручка

|

2110

|

26970

|

30806

|

|

Себестоимость

продаж

|

2120

|

(

|

22395

|

)

|

(

|

24488

|

)

|

|

Валовая

прибыль (убыток)

|

2100

|

4575

|

6318

|

|

Коммерческие

расходы

|

2210

|

(

|

4302

|

)

|

(

|

4597

|

)

|

|

Управленческие

расходы

|

2220

|

(

|

|

)

|

(

|

|

)

|

|

Прибыль

(убыток) от продаж

|

2200

|

273

|

1721

|

|

Доходы

от участия в других организациях

|

2310

|

|

|

|

Проценты

к получению

|

2320

|

|

|

|

Проценты

к уплате

|

2330

|

|

|

)

|

(

|

|

)

|

|

Прочие

доходы

|

2340

|

18

|

47

|

|

Прочие

расходы

|

2350

|

(

|

74

|

)

|

(

|

82

|

)

|

|

Прибыль

(убыток) до налогообложения

|

2300

|

217

|

1686

|

|

Текущий

налог на прибыль

|

2410

|

(

|

43

|

)

|

(

|

337

|

)

|

|

в

т.ч. постоянные налоговые обязат. (активы)

|

2421

|

-

|

-

|

|

Изменение

отложенных налоговых обязат.

|

2430

|

-

|

-

|

|

Изменение

отложенных налоговых активов

|

2450

|

-

|

-

|

|

Прочее

|

2460

|

-

|

-

|

|

Чистая

прибыль (убыток)

|

2400

|

174

|

1349

|

Приложение 3

Таблица. Отчет о прибылях и убытках

|

за

|

год

|

20

|

13

|

г.

|

Коды

|

|

Форма

по ОКУД

|

0710002

|

|

Дата

(число, месяц, год)

|

01

|

01

|

2014

|

|

Организация

|

ООО

«Диана»

|

по

ОКПО

|

61365069

|

|

Идентификационный

номер налогоплательщика

|

ИНН

|

5501217910

|

|

Вид

экономической деятельности

|

|

по

ОКВЭД

|

|

|

Организационно-правовая

форма/форма собствен.

|

|

|

|

|

|

г.

Омск, ул. Заозерная, д. 26

|

по

ОКОПФ/ОКФС

|

|

|

|

Единица

измерения: тыс. руб.

|

по

ОКЕИ

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Таблица.

|

|

|

За

|

год

|

|

За

|

год

|

|

|

Пояснения

|

Наименование

показателя

|

Код

|

20

|

12

|

г.

|

20

|

13

|

г.

|

|

|

|

|

|

|

|

|

|

|

Выручка

|

2110

|

30806

|

34657

|

|

Себестоимость

продаж

|

2120

|

(

|

24488

|

)

|

(

|

32485

|

)

|

|

Валовая

прибыль (убыток)

|

2100