Организация учета готовой продукции (работ, услуг) и расчетов с покупателями и заказчиками на примере ООО 'Логистик Групп'

МИНИСТЕРСТВО

ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

НЕГОСУДАРСТВЕННОЕ

ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«ИНСТИТУТ

ЭКОНОМИКИ ПРЕДПРИНИМАТЕЛЬСТВА»

Специальность

- 080105 «Финансы и кредит»

Специализация

- Финансовый менеджмент

ВЫПУСКНАЯ

КВАЛИФИКАЦИОННАЯ РАБОТА

Организация

учета готовой продукции (работ, услуг) и расчетов с покупателями и заказчиками

на примере ООО «Логистик Групп»

Лопатинская Наталья

Александровна

Содержание

Введение

ГЛАВА

1 Теоретические основы бухгалтерского учета готовой продукции (работ, услуг) и

расчетов с покупателями и заказчиками на предприятии

.1

Понятие готовой продукции, работ и услуг и принципы их учета

.2

Учет расчетов с покупателями и заказчиками на предприятии

.3

Нормативное регулирование учета готовой продукции (работ, услуг) и расчетов с

покупателями и заказчиками

ГЛАВА

2 Особенности организации бухгалтерского учета готовой продукции (работ, услуг)

и операций с покупателями и заказчиками на ООО «Логистик Групп»

.1

Экономическая характеристика ООО «Логистик Групп»

.2

Анализ основных экономических показателей ООО «Логистик Групп»

.3

Синтетический и аналитический учет готовой продукции на ООО «Логистик Групп»

.4

Организация учета расчетов с покупателями и заказчиками на ООО «Логистик Групп»

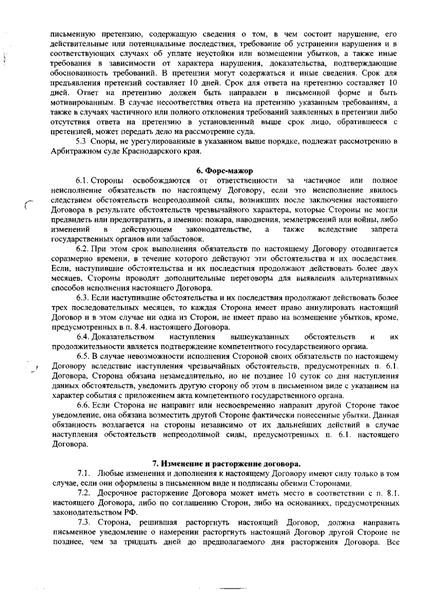

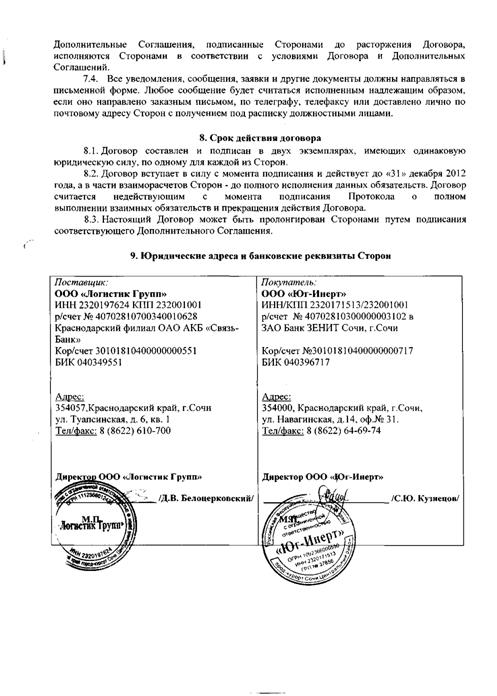

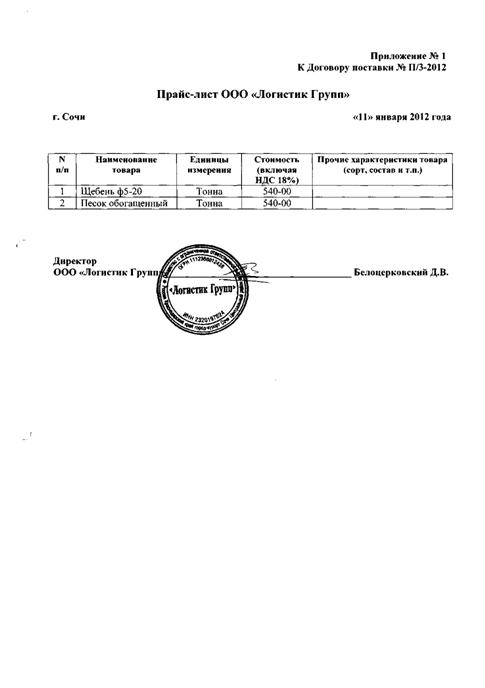

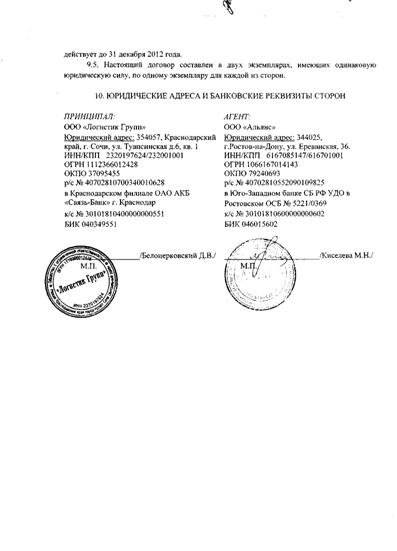

.5

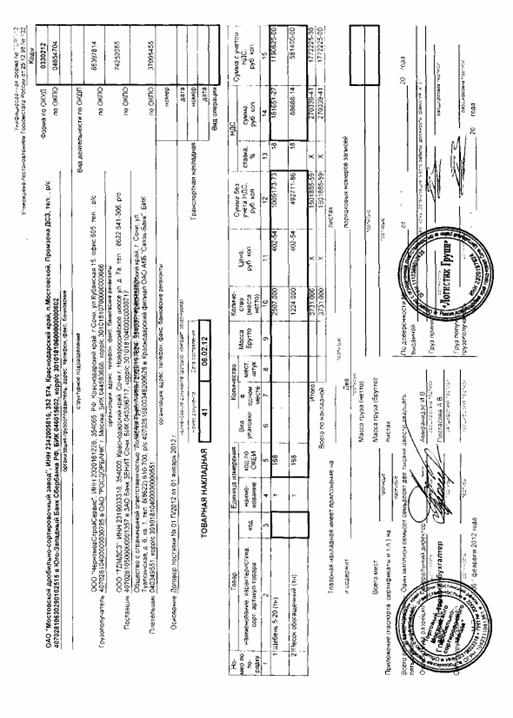

Документальное оформление расчетов с покупателями и заказчиками на ООО

«Логистик Групп»

ГЛАВА

3 Анализ системы бухгалтерского учета готовой продукции (работ, услуг) и

расчетов с покупателями и заказчиками на ООО «Логистик Групп»

.1

Оценка организации бухгалтерского учета готовой продукции на ООО «Логистик

Групп»

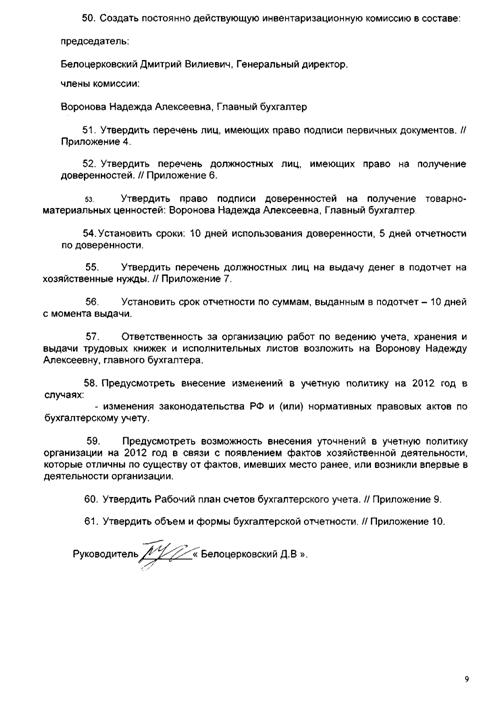

.2

Анализ организации учета расчетов с покупателями и заказчиками на ООО «Логистик

Групп»

.3

Способы оптимизации расчетов за товары и услуги на ООО «Логистик Групп»

.4

Рекомендации по усовершенствованию расчетов с покупателями и заказчиками на ООО

«Логистик Групп»

Заключение

Список

использованных источников и литературы

Приложения

учет продукция расчет покупатель

Введение

В данной выпускной квалификационной работе будет

рассматриваться организация учета готовой продукции и расчетов с покупателями и

заказчиками на примере торгового предприятия ООО «Логистик Групп».

Правильная организация бухгалтерского учета

готовой продукции является необходимым условием для формирования корректной

информации, опираясь на которую управленческий аппарат принимает решения.

Информация о состоянии и движении готовой

продукции необходима для правильного исчисления налоговой базы при реализации

готовой продукции (НДС, акцизы и т.п.). В зависимости от того, насколько точно

отражены операции по учету готовой продукции и насколько точно определена ее

себестоимость, будут определены финансовые результаты по продаже продукции,

размер полученной прибыли и налог на прибыль.

Актуальность: нестабильное положение на рынке, высокие

ставки налогов, регулярные изменения законодательной базы, недостаточная

государственная поддержка и высокий уровень инфляции, при всем при этом любое

предприятие, осуществляющее свою деятельность на территории Российской

Федерации нуждается в правильной организации бухгалтерского учета и правовой

поддержке.

Цель: освоение методики и технологии учета

готовой продукции и расчетов с покупателями и заказчиками и проведениео

исследования организации учета на примере ООО «Логистик Групп»

Задачи:

определить понятие готовой продукции, работ и

услуг и принципы их учета;

рассмотреть учет расчетов с покупателями и

заказчиками на предприятии;

раскрыть нормативное регулирование учета готовой

продукции (работ, услуг) и расчетов с покупателями и заказчиками;

дать экономическую характеристику и рассмотреть

организационную структуру ООО «Логистик Групп»;

проанализировать бухгалтерский учет поступления

и отгрузки готовой продукции на ООО «Логистик Групп»;

описать учет продажи готовой продукции и

расходов на продажу;

осветить способ организации учета расчетов с

покупателями и заказчиками на ООО «Логистик Групп»;

проанализировать метод учета расчетов с

покупателями и заказчиками на ООО «Логистик Групп» и их документальное

оформление;

провести анализ дебиторской задолженности на

предприятии;

предложить направления по совершенствованию

системы бухгалтерского учета готовой продукции и расчетов с покупателями и

заказчиками.

Объект исследования: ООО «Логистик Групп»,

находящийся в г. Сочи, ул. Туапсинская, д. 6, занимающийся реализацией инертных

материалов.

Предмет исследования: действующая в организации

система бухгалтерского учета готовой продукции и расчетов с покупателями и

заказчиками.

Выпускная квалификационная работа состоит из

трех глав.

В первой главе выпускной квалификационной работы

было дано определение понятию готовой продукции, рассмотрены принципы ее учета,

учета расчетов с покупателями и заказчиками, а также их нормативное

регулирование учета.

Во второй главе была дана экономическая

характеристика предприятию, проанализированы основные экономические показатели,

рассмотрен метод ведения синтетического и аналитического бухгалтерского учета

готовой продукции и организация учета расчетов с покупателями и заказчиками, а

также документальное оформление данных расчетов.

В третьем разделе дана оценка организации учета

готовой продукции на ООО «Логистик Групп», проведен анализ организации учета

расчетов с покупателями и заказчиками, а также проанализирована дебиторская

задолженность перед предприятием.

В процессе написания выпускной квалификационной

работы была использована внутренняя документация ООО «Логистик Групп» за 1 и

2-й кварталы 2012 г., нормативно-правовые и законодательные акты,

регламентирующие порядок ведения учета готовой продукции, монографическая и

учебная литература по изучаемым вопросам, публикации в специализированных

изданиях по данной тематике, источники Интернета.

ГЛАВА 1 Теоретические основы бухгалтерского

учета готовой продукции (работ, услуг) и расчетов с покупателями и заказчиками

на предприятии

.1 Понятие готовой продукции, работ и услуг и

принципы их учета

Результатом кругооборота средств на предприятии

считается последняя стадия - реализация готовой продукции (выполненных работ и

оказанных услуг), в результате чего продукция (работы, услуги) превращаются в

деньги.

В зависимости от принятой на предприятии учетной

политики, дата или момент реализации продукции (работ, услуг) определяется с

даты возникновения налогового обязательства по мере поставки и предъявлению

покупателю расчетных документов, как наиболее ранняя из дат: день отгрузки

готовой продукции; день оплаты готовой продукции.[8, c.1024]

Оплатой готовой продукции признается прекращение

встречного обязательства покупателя соответствующей готовой продукции перед

продавцом, которые непосредственно связаны с поставкой (передачей) этой готовой

продукции, за исключением прекращения встречного обязательства путем выдачи

покупателям - векселедержателем собственного векселя.

Процесс реализации - это совокупность

хозяйственных операций, которые связаны продажей продукции. С обеспечения

предприятия заказами и начинается и планирование процесса реализации. Опираясь

на запросы покупателей отдел планирования, составляет план по ассортименту, на

основании которого предприятие и производит продукцию. Заказы согласовывают с

поставщиками сырья и заказчиками. Предприятие заключает договоры с

покупателями, в которых прописывают количество и качество продукции,

номенклатуру, цену, форму расчетов и срок действия договора.

На складе учет готовой продукции ведут

материально-ответственные лица по карточкам складского учёта или в складских

книгах, в которые записывают каждый приходный и расходный документ и выводят

остаток готовой продукции. Также используют автоматизированные программы для

учета продукции, наиболее популярными в наше время являются программные

продукты фирмы 1С. Готовая продукция; отгруженные товары; реализованная

продукция и финансовый результат от реализации (прибыль или убыток) являются

основными объектами реализации.

Можно выделить основные задачи при учёте

процесса реализации:

определить фактический объём реализации

продукции (работ, услуг);

определить полную себестоимость проданной

продукции (работ, услуг);

определить финансовый результат от реализации

продукции (работ, услуг).[16, c. 688]

Основными документами при отгрузке продукции

являются товарно-транспортные накладные (ТТН-1) или товарные накладные (ТН-2),

в которых обязательно должны быть заполнены все реквизиты, по которым поставщик

будет списывать, а покупатель приходовать данный товар, а также проводить

безналичные расчёты с включением ставки, суммы НДС и всего с НДС.

Все документы по реализованной продукции,

работам, услугам передают в бухгалтерию или финансовый отдел, выписывают

расчётно-платёжные документы: счета-фактуры, платёжные требования, счет-фактуры

(форма СФ-1) по работам и услугам для расчёта НДС. На продукцию, доставляемую

автотранспортом, выписывается товарно-транспортная накладная (форма ТТН-1).

Выполнение работ и услуг оформляют приёмосдаточными актами. В случае предварительной

оплаты продавец выписывает счёт (счёт-фактура), по которой покупатель

перечисляет денежные средства в счет предстоящей поставки.

При учёте доходов и расходов и выявлении

финансовых результатов деятельности на предприятии используют такие счета:

«Продажи»;

«Прочие доходы и расходы»;[7]

Счёт 90 «Продажи» используют для учёта доходов и

расходов, связанных с видами деятельности, обозначенных в уставе предприятия, и

выявления конечных финансовых результатов по реализации:

готовой продукции и полуфабрикатов, производимых

предприятием;

работ и услуг промышленного и непромышленного

характера; строительным, монтажным, научно-исследовательским и другим работам;

товаров;

услуг по перевозке грузов и пассажиров;

услуг связи;

услуг транспортно-экспедиционных компаний и

погрузочно-разгрузочным работам;

предоставления за оплату во временное владение и

пользование своих активов по договору аренды (лизинга);

предоставления за оплату прав интеллектуальной

собственности (промышленные образцы и другое).

По Закону Российской Федерации «О бухгалтерском

учёте и отчётности» можно использовать два варианта отражения в бухгалтерском

учёте реализации продукции, товаров (работ, услуг):

продукцию, товары, услуги можно считать

реализованными, если они отгружены и расчетные документы переданы покупателям

или переданы в банк, то есть когда право собственности на отгруженную продукцию

сразу переходит к покупателю;

в процессе оплаты расчётных документов

покупателями и поступления средств на расчётный счёт продавца.[3]

При первом варианте учета делают следующие

записи (Таблица 1)

Таблица 1.1 - Бухгалтерские записи

|

Содержание

операции

|

Дебет

|

Кредит

|

|

Оприходована

готовая продукция по фактической себестоимости

|

43,

41

|

20

|

|

Отгружена

покупателям продукция (работы, услуги) по договорным ценам

|

62

|

90

|

|

Списание

фактической себестоимости продукции, товаров

|

90

|

43,

41

|

|

Поступление

оплаты за отгруженную продукцию, товары по договорным ценам

|

50,

51, 52, 55

|

62

|

|

При

поступлении на расчётный счёт предоплаты от покупателей (заказчиков)

|

50,

51, 52

|

62

|

|

Отгрузка

продукции в счёт предоплаты (по фактической себестоимости) и одновременно на

сумму по договорным ценам

|

90

62

|

43

90

|

|

Списание

фактической себестоимости продукции, сданных заказчикам работ, услуг

|

90

|

20

|

|

Списание

расходов на реализацию

|

90

|

44

|

При использовании второго варианта учёта

реализации по мере оплаты за отгруженную продукцию - применяется счёт 45

«Товары отгруженные».

Записи по счётам при втором варианте делают

следующие:

Таблица 1.2 - Записи в бухгалтерском учете

|

Содержание

операции

|

Дебет

|

Кредит

|

|

Списание

отгруженных товаров, продукции по фактической себестоимости

|

45

|

43,

41

|

|

Поступление

выручки за отгруженную продукцию, товары по договорным ценам

|

50,

51, 52, 55

|

90

|

|

Списание

реализованных товаров и продукции со счёта 45 «Товары отгруженные» по фактической

себестоимости

|

90

|

45

|

|

Списание

фактической себестоимости отгруженной продукции, услуг, оказанных на сторону

|

45

|

20

|

|

Списание

полуфабрикатов собственного производства

|

45

|

21

|

|

Списание

услуг вспомогательного производства по фактической себестоимости, оказанных

на сторону

|

45

|

23

|

|

Списание

фактической себестоимости услуг обслуживающих производств и хозяйств на

сторону (общежитий, парикмахерских и так далее)

|

45

|

29

|

|

Отнесение

транспортных услуг за счёт покупателя продукции, услуг

|

45

|

60

|

|

Списание

командировочных расходов лиц, сопровождавших груз в пути, которые возмещаются

покупателями

|

45

|

71

|

|

Начисление

налогов (акцизы, НДС, налог с продаж, налог на услуги)

|

90

|

68

|

На счете 45 "Товары отгруженные"

ведется аналитический учёт отгруженной продукции (работ, услуг) по каждой

поставке, покупателю и расчётам за проданную продукцию и услуги.

При использовании журнально-ордерной полной

формы учёта регистром такого учета является Ведомость № 16 «Движение готовых

изделий, их отгрузка и реализация», при использовании сокращённой формы учета -

Журнал-ордер № 06, а при упрощённой - ведомость № 13-6 «Отгрузка и реализация».

Сальто по Д-т счёта 45 «Товары отгруженные» определяет стоимость проданной, но

еще не оплаченной покупателями продукции (работ, услуг).[23, c.292]

На предприятиях, где осуществляется розничная

торговля и которые ведут учёт товаров по продажным ценам, К-т счёта 90

«Продажи» отражает продажную стоимость проданных товаров (в корреспонденции со

счетами учёта денежных средств и расчётов), а Д-т показывает их учётную

стоимость (в корреспонденции со счётом 41 «Товары».

К счёту 90 «Продажи» открываются субсчета:

-1 «Выручка»;

-2 «Себестоимость продаж»;

-3 «НДС»;

-4 «Акцизы»;

-9 «Прибыль/убыток от продаж».[11, c. 360]

Записи по субсчетам 90.1, 90.2, 90.3, 90.4 ведут

накопительно в течении года. Финансовый результат от реализации продукции

определяют в конце каждого месяца путем сопоставления совокупного оборота по

Д-т субсчетов 90.2, 90.3, 90.4 и оборота по К-т субсчёта 90.1. В дальнейшем

финансовый результат ежемесячно списывают с субсчета 90.9 «Прибыль/убыток от

продаж» на счёт 99 «Прибыли и убытки». В конечном итоге, счёт 90 «Продажи»

остается без сальдо.

В конце года все субсчета счёта 90 «Продажи»

(кроме 90.9) закрывают внутренними записями на субсчёт 90.9 «Прибыль/убыток от

продаж».[18, c.224]

Расходы по реализации собирают на счёте 44

«Расходы на продажу» сразу по мере их поступления и в конце каждого месяца

списывают на счёт 90 «Продажи»:

Д-т счёта 90 «Продажи»

К-т счёта 44 «Расходы на продажу»

К расходам на реализацию в производственных

организациях относят: тару и упаковку готовой продукции на складах; доставку

груза на станцию отправления; расходы на рекламу и т.д.

Если тара не входит в стоимость продукции и

оплачивается отдельно, ее не относят к расходам на продажу.

На каждом торговом предприятии учёт товаров и

тары отличается. Эти отличия возникают в связи с наличием торговых скидок и

торговых надбавок, реализацией товаров оптом и в розницу, различными способами

реализации (оптом, мелким оптом, за наличные деньги, в кредит и другое).

В снабженческо-сбытовых, торговых предприятиях,

предприятиях общественного питания и промышленных предприятиях для учета

товаров используют активный счёт 41 «Товары».

На этом же счёте 41 «Товары» такие организации

ведут учету покупной тары (исключая инвентарную), которая употребляется для

производственных и хозяйственных нужд.[26, c. 421]

Справочно в балансе указывают сумму по продажным

ценам и сумму торговой наценки (скидки, накидки).

Если учёт товаров ведется по продажным ценам (с

наценкой или скидкой), то разница между продажной ценой и покупной ценой

отражается на пассивном счёте 42 «Торговая наценка».

К счёту 41 «Товары» открывают субсчета:

-1 «Товары на складах» отражаются товары,

находящиеся на хранении на оптовых базах, складах, овощехранилищах,

холодильниках, в общественном питании;

-2 «Товары в розничной торговле» - товары в

магазинах, ларьках, киосках, в буфетах предприятий общественного питания;

стеклянная посуда (бутылки, банки);

-3 «Тара под товаром и порожняя» применяется для

учета тары под товаром и порожней (исключая стеклянную посуду);

-4 «Покупные изделия» ведется учет покупных

товаров, изделий с последующей их реализацией.

Отгрузка готовой продукции и полуфабрикатов

собственного производства за безналичный расчет физическим и юридическим лицам

делится на: реализация, которая включается в розничный товарооборот;

реализация, включаемая в оптовый товарооборот.[12, c. 215]

Форма товарной накладной №ТН-2 предназначена для

отгрузки собственной продукции другим юридическим или физическим лицам, при

перевозке готовой продукции используют также товарно-транспортную накладную

(форма №ТТН-1).

При поступлении или отгрузке товаров используют

товарный отчёт материально ответственных лиц магазина, склада.

По итогам реализации продукции материально

ответственное лицо составляет и сдает в бухгалтерию отчет, а в кассу -

полученную выручку.

Сроки и порядок составления и сдачи отчетов по

реализации в бухгалтерию и полученных от покупателей денег за проданные товары,

предприятие определяет самостоятельно.[6]

В этом случае должны выполняться обязательные

условия:

- бухгалтерия получает полную и своевременную

информацию о реализованной продукции, опираясь на которую, отражает

реализационные операции в учете и рассчитывает налоги;

- соблюдается лимит остатка денежных средств в

кассе, который предприятие устанавливает самостоятельно, в зависимости от

денежного оборота и согласовывает с обслуживающим банком.[32, c. 752]

Также заведующие складами составляют товарный

отчёт по готовой продукции и сырью.

При применении метода определения выручки от

реализации с момента оплаты отгруженной продукции, который широко используется

в Российской Федерации, отгруженную, но еще не реализованную продукцию

учитывают на синтетическом счете 45 «Товары отгруженные». В этом случае,

отгруженную готовую продукцию списывают с кредита счета 40 «Выпуск продукции

(работ, услуг)» в дебет счета 45 «Товары отгруженные». Поступившие от

покупателей денежные средства, по мере их поступления относят на счет 51

«Расчетный счет» или другие денежные и расчетные счета с кредита счета 46

«Выполненные этапы по незавершенным работам». В это же время проданную

продукцию и оплаченные работы и услуги списывают со счета 45 «Товары

отгруженные» в дебет счета 46 «Выполненные этапы по незавершенным работам». При

применении данного метода, продукцию считают реализованной только после

отгрузки и поступления полной оплаты от покупателя.[20, c. 720]

При применении предприятием метода определения

выручки от реализации с момента отгрузки товаров покупателям, счет 45 «Товары

отгруженные» не применяют. При этом на предприятии продавца делают такие

проводки:

Д-т 62 «Расчеты с покупателями и заказчиками» -

К-т 46 «Выполненные этапы по незавершенным работам»

Одновременно делают запись о списании себестоимости

отгруженной или предъявленной покупателю продукции:

Д-т 46 «Выполненные этапы по незавершенным

работам)» К-т 40 «Выпуск продукции (работ, услуг)»

На полученную выручку предприятия начисляют НДС

и акцизный налог (по установленному перечню товаров). При этом бухгалтерия

делает проводки:

Д-т 46 «Выполненные этапы по незавершенным

работам» К-т 68 «Расчеты по налогам и сборам»

При поступлении денежных средств от покупателей

делают такие записи:

Д-т 51 «Расчетный счет» и др. счета К-т 62

«Расчеты с покупателями и заказчиками»

Использование метода реализации продукции по

отгрузке несет за собой некоторые риски, основные причины этому:

неплатежеспособность многих предприятий;

недостаточность распространения вексельного

обращения и страховых гарантий оплаты;

несовершенство форм расчетов и банковского

обслуживания.[33]

Предназначение счета 90 «Продажи» можно

определить как - счет для обобщения информации о процессе реализации готовой

продукции, товаров, выполненных работ и оказанных услуг и определения финансовых

результатов от реализации этих ценностей. На этом счете отражаются:

себестоимость проданных товаров и выручка

(доходы), полученные при реализации;

выручка от оказанных работа и услуг

промышленного и непромышленного характера;

себестоимость покупных изделий (приобретенным

для комплектации);

выручка от услуг по перевозке грузов и

пассажиров на предприятиях транспорта;

выручка от услуг по прокату легковых автомобилей

и доставке автомобилей:

выручка по транспортно-экспедиционным и

погрузочно-разгрузочным операциям;

выручка от услуг предприятий связи.[15, c. 392]

В организации ООО «Логистик Групп» для учёта

готовой продукции используется счет 41.0 «Склад готовой продукции». На данном

предприятии используют метод реализации готовой продукции по отгрузке. Это отражено

в учётной политике организации.

При реализации продукции, согласно учётной

политики предприятия проводятся следующие записи по счетам бухгалтерского

учёта:

Таблица 1.3 - Записи бухгалтерского учета

|

Содержание

операции

|

Дебет

|

Кредит

|

|

На

склад оприходована готовая продукция согласно ТН-2

|

41.01

|

20

|

|

Списание

реализованной продукции согласно ТТН-1 с учётом торговой скидки

|

90.2.1

|

41.01

|

|

Списание

суммы торговой скидки за реализованную продукцию

|

42.2

|

41.01

|

|

Отражение

суммы дебиторской задолженности по реализованной продукции согласно ТТН-1 с

учётом торговой скидки

|

62.01

|

90.1.1

|

|

Поступление

оплаты от покупателей за реализованную продукцию

|

51

|

62.1

|

|

Начислены

налоги (единый налог, акциз, НДС)

|

90.3,

90.4,90.5

|

68

|

Для аналитического учета товаров, учитываемых в количественно-стоимостном

выражении, применяют карточки Формы № ТОРГ-28 - карточки

количественно-стоимостного учета. Карточки ведут отдельно по каждому

наименованию, сорту товара. Однородные товары, имеющие одинаковую розничную

цену, можно учитывать в одной карточке, при применении

количественно-стоимостного метода учета. Опираясь на бухгалтерские документы,

которые предоставляют в бухгалтерию материально-ответственные лица, записи в

карточки вносят в количественном и стоимостном выражении.[21, c. 320]

Форма № ТОРГ-18 (Журнал учета движения товаров

на складах) применяется для учета перемещения и остатков товаров и тары. Его

заполняют материально ответственные лица по номенклатуре, сортам, ценам и

количеству. Эти записи делают основываясь на приходно-расходные документы или

накопительные ведомости учета отпуска товаров и тары за день. Форму ТОРГ-12

(Товарная накладная) применяют при реализации товаров другим организациям.

Товарную накладную составляют в двух экземплярах. Первый экземпляр - остается в

бухгалтерии предприятия-продавца. На основании этой накладной товары

списываются со складов. Второй экземпляр отдают организации-покупателю и

является основанием для оприходования им этих ценностей.[9, c. 416]

Для учета товарных документов на предприятиях

торговли за отчетный период используют товарный отчет (форма № ТОРГ-29) и отчет

по таре (форма № ТОРГ-30). Материально-ответственные лица составляют его в 2-х

экземплярах, обязательно указывается номер и дата документа по поступлению и

выбытию товаров и тары. Товарный отчет, как правило, составляют при

использовании сальдового метода учета товаров, ставится подпись бухгалтера и

материально ответственного лица. Один экземпляр и приложенные документы, по

которым составлен отчет, передают в бухгалтерию, второй экземпляр остается у

материально ответственного лица. Форма № ТОРГ-13 используется при учете

товарно-материальных ценностей внутри структурных подразделений или при

передачи товаров от одного материально ответственного лица другому. Если товар

или тара были испорчены в следствие боя, порчи или лома, их уценивают или

списывают, при этом составляется Акт о порче, бое, ломе ТМЦ (форма № ТОРГ-15).

Акт составляют в трех экземплярах и подписывают члены комиссии, при этом

необходимо участие представителей администрации, материально ответственного

лица и, при необходимости, представителя санитарного надзора. Акт утверждает

руководитель предприятия. Один экземпляр передают в бухгалтерию и по нему

списывают потери, второй экземпляр остается в подразделении, третий - у материально-ответственного

лица.

При обнаружении при проведении инвентаризации

товаров потерь от порчи, используют Акт о списании товаров (форма № ТОРГ-16)

для их списания. В случае морального устаревания товаров, понижения его

качества или снижения покупательского спроса на данные товары, оформляют его

уценку, при этом используют Акт об уценке товарно-материальных ценностей (форма

№МХ-15). Акт составляют и подписывают в двух экземплярах ответственными лицами

комиссии. Первый экземпляр передают в бухгалтерию, второй - материально

ответственному лицу для хранения. Если данный уцененный товар в последующем

перепродают другой организации, то данный Акт должен быть обязательно приложен

к товарной накладной, на основании такого Акта организация вправе продавать

товар по более низким ценам или вернуть данные товары поставщику

(производителю).[10, c. 241]

Учет товаров в наличии и движение готовой

продукции по фактической себестоимости ведут на активном счете 43 «Готовая

продукция». Готовые товары, купленные для комплектации или для перепродажи,

учитываются на счете 41 «Товары». Стоимость выполненных работ и оказанных услуг

по счете 43 «Готовая продукция» не отражается. Затраты, которые были понесены в

процессе выполнения таких работ, списывают в Д-т счета 90 по мере продажи. Если

готовая продукция используется только на самом предприятии и не предназначена

для дальнейшей реализации, то ее приходуют в Д-т счетов 10, 41 с К-т счета 20.

Продукция, которая не подлежит передаче на месте

и не оформляется актом приемки-передачи, учитывается в составе незавершенного

производства и на счете 43 «Готовая продукция» не отображается. Синтетический

учет готовой продукции можно вести двумя способами: без использования счета 40

«Выпуск продукции (работ, услуг) » и с использованием этого счета. При выборе

первого варианта, который является классическим для Российской Федерации, учет

готовой продукции ведется на синтетическом счете 43 «Готовая продукция» по

фактической производственной себестоимости. Аналитический учет отдельных видов

готовой продукции осуществляют, как правило, по учетным ценам (нормативной

себестоимости, договорным ценам и др.) с выделением отклонений фактической

себестоимости готовой продукции от стоимости по учетным ценам. При превышении

фактической себестоимости готовой продукции над учетной стоимостью, отклонение

списывается с К-т счета 20 «Основное производство» в Д-т счета 43 «Готовая

продукция» дополнительной бухгалтерской проводкой. При превышении учетной

стоимости над фактической применяется способ «красное сторно». Готовую

продукцию можно списывать и по учетной стоимости. Одновременно со списанием

товаров на счета учета продаж списываются и отклонения, которые относятся к

проданной готовой продукции.[17, c. 432]

При осуществлении учета готовой продукции по

фактической себестоимости на предприятии делают следующие проводки:

Д-т 43 «Готовая продукция» - К-т 20 «Основное

производство» - принята к учету готовая продукция, выпущенная из основного

производства;

Д-т 62 «Расчеты с покупателями и заказчиками» -

К-т 90-1 «Выручка» - отражена задолженность покупателя по отгруженной

продукции;

Д-т 90-3 «Налог на добавленную стоимость» - К-т

68 «Расчеты по налогам и сборам» - начислен НДС на реализованную продукцию;

Д-т 90-2 «Себестоимость продаж»- К-т 43 «Готовая

продукция» - списана себестоимость отгруженной продукции;

Д-т 90-9 «Прибыль/убыток от продаж», К-т 99

«Прибыли и убытки» - отражен финансовый результат (прибыль) от продажи готовой

продукции.

При применении метода учета готовой продукции по

учетным ценам в бухгалтерии предприятия делают такие проводки:

Д-т 43 «Готовая продукция» - К-т 20 «Основное

производство» - принята к учету готовая продукция по учетным ценам;

Д-т 62 «Расчеты с покупателями и заказчиками» -

К-т 90-1 «Выручка» - отражена задолженность покупателя по отгруженной

продукции;

Д-т 90-3 «Налог на добавленную стоимость» - К-т

68 «Расчеты по налогам и сборам» - начислен НДС на сумму реализованной

продукции;

Д-т 90-2 «Себестоимость продаж» - К-т 43

«Готовая продукция» - списана себестоимость проданной продукции;

Д-т 43 «Готовая продукция» - К-т 20 «Основное

производство» - списано отклонение между фактической и учетной стоимостью по

выпущенной готовой продукции;

Д-т 90-2 «Себестоимость продаж» - К-т 43

«Готовая продукция» - списано отклонение в себестоимости отгруженной продукции;

Д-т 90-9 «Прибыль/убыток от продаж» - К-т 99

«Прибыли и убытки» - отражен финансовый результат (прибыль) от продажи готовой

продукции.

В случае использования в качестве учетных цен

нормативной себестоимости, договорных и других видов цен в конце месяца

высчитывают отклонение фактической производственной себестоимости продукции от

стоимости ее по учетным ценам и распределяют это отклонение на отгруженную

(проданную) продукцию и остатки ее на складах. Для этого производят специальный

расчет, который показан в Таблице. 4.

Таблица 1.4 - Расчет фактической себестоимости

отгруженной продукции

|

№п/п

|

Показатель

|

По

учетным ценам

|

По

фактической себестоимости

|

Отклонение

(+;-)

|

|

1

|

Остаток

готовой продукции на начало месяца

|

200000

|

210000

|

+10000

|

|

2

|

Поступило

из производства

|

2800000

|

2954000

|

+154000

|

|

3

|

Итого

|

3000000

|

3164000

|

+164000

|

|

4

|

Отношение

отклонений фактической себестоимости от стоимости по учетным ценам, %

(гр.5,стр.3:гр.3,стр.3)

|

х

|

х

|

5,4647

(164000/ 3000000*100)

|

|

5

|

Отгружено

готовой продукции

|

2500000

|

2636667

(2500000+136667)

|

5,4647*2500000/100=

136667

|

|

6

|

Остаток

готовой продукции на конец месяца

|

500000

|

527333

(500000+27333)

|

5,4647*500000/100=

27333

|

с использованием средневзвешенного процента

отклонений фактической себестоимости продукции от ее стоимости по учетным

ценам.

Умножением стоимости отгруженной продукции и

стоимости ее остатка на складе на конец месяца на исчисленный процент

определяют, какая часть отклонений относится на отгруженную и оставшуюся на

складе продукцию. Подобный расчет составляют и при использовании неполной

производственной себестоимости. В этом расчете нет необходимости, если

организация использует для учета выпуска продукции счет 40 «Выпуск продукции

(работ, услуг)».[13, c. 313]

Если предприятие использует счет 40 «Выпуск

продукции (работ, услуг)» для учета затрат на производство продукции, тогда

синтетический учет готовой продукции ведут по счету 43 «Готовая продукция» по

нормативной или плановой себестоимости. Тогда в Д-т 40 «Выпуск продукции

(работ, услуг) » отражается фактическая себестоимость продукции (работ, услуг),

а в К-т - нормативная или плановая себестоимость. Фактическая производственная

себестоимость продукции (работ, услуг) списывается с К-т счетов 20 «Основное

производство», 23 «Вспомогательные производства» в Д-т счета 40 «Выпуск

продукции (работ, услуг)».

Нормативная или плановая себестоимость продукции

(работ, услуг) списывается с К-т счета 40 «Выпуск продукции (работ, услуг)» в

Д-т счетов 43 «Готовая продукция», 90 «Продажи» и других счетов (10 «Материалы»,

11 «Животные на выращивании и откорме», 21 «Полуфабрикаты собственного

производства», 28 «Брак в производстве», 41 «Товары» и др.).[19, c. 320]

Путем сопоставления оборотов по Д-т и К-т по

счету 40 «Выпуск продукции (работ, услуг)» на последнее число месяца

определяется отклонение фактической себестоимости продукции от нормативной или

плановой, которое впоследствии списывается с К-т счета 40 «Выпуск продукции

(работ, услуг)» в Д-т счета 90 «Продажи». В этом случае перерасход (фактическая

себестоимость продукции выше нормативной или плановой) списывается

дополнительной проводкой. Экономия (нормативная или плановая себестоимость выше

фактической) - отражается способом «красное сторно». Счет 40 «Выпуск продукции

(работ, услуг)» закрывают при закрытии месяца и сальдо на нем не остается.

При применении в учете счета 40 «Выпуск

продукции (работ, услуг)» необходимость составления отдельных расчетов

отклонений фактической себестоимости продукции от ее стоимости по учетным ценам

по готовой, отгруженной и проданной продукции отпадает, так как данное

отклонение по готовой продукции сразу попадает на счет 90 «Продажи».[14, c.

278]

Учет расчетов с покупателями и заказчиками на

предприятии

В зависимости от Учетной политики предприятия

определяется способ учета расчетов с покупателями и заказчиками по

реализованной продукции и товарам (услугам, работам).

Если предприятие выбирает способ учета "по

отгрузке", то за момент реализации готовой продукции принимается момент ее

отгрузки, и дебиторскую задолженность в этом случае отражают по цене реализации

продукции на счёте 62 «Расчеты с покупателями и заказчиками». При этом делают

следующие проводки:

Д-т счёта 62 «Расчёты с покупателями и

заказчиками» - К-т счетов 90 «Продажи», 91 «Прочие доходы и расходы», на сумму

отгрузки.

При этом предприятие выписывает Покупателю

товарную накладную и счет-фактуру на сумму поставленных товаров и бухгалтерия

делает следующте проводки:

Д-т 62 «Расчеты с покупателями и заказчиками» -

К-т 90 «Продажи».

В случае отгрузки имущества, подлежащего

амортизации - основные средства и нематериальные активы, его стоимость по

продажным ценам списывается в Д-т 62 с К-т 91 «Прочие доходы и расходы».

Поступившие денежные средства за реализованное имущество, в момент погашения

покупателями, заказчиками своей задолженности записывают по Д-т счетов по учету

денежных средств (51, 52, 50, 55) и К-т счета 62.

Также на счете 62 отражаются полученные авансы и

предварительная оплата за отгруженную продукцию и появившиеся при этом курсовые

и суммовые разницы. Полученные авансы учитывают на счете 62, открыв при этом

субсчет 62.02 - авансы полученные от покупателей.[29, c. 688]

По Д-т счета 62 и К-т счета 91 «Прочие доходы и

расходы» ведется учет положительных курсовых разниц , а по Д-т счета 91 и К-т

счета 62 - отрицательных.

В резерв по сомнительным долгам (если создание

такого резерва предусмотрено Учетной политикой предприятия)списывается

невостребованная в срок задолженность покупателей и заказчиков. В учете делают

следующую проводку: К-т счета 62 - Д-т счета 63 «Резервы по сомнительным

долгам», 91 «Прочие доходы и расходы».

На предприятиях, которые занимаются выполнением

долгосрочных работ (строительные, проектные, научные, геологические и др.)

может использоваться счет 46 «Выполненные этапы по незавершенным работам».

Поставщик учитывает факт отгрузки продукции, делаются следующие записи:

Д-т 62 «Расчёты с покупателями и заказчиками» -

К-т 46 «Выполненные этапы по незавершённым работам» на сумму стоимости по

договору, которая указывается в платежном требовании - поручении.

В момент поступления платежа, согласно

банковской выписке по расчетному счету:

Д-т 51 «Расчётный счёт» - К-т 62 «Расчёты с

покупателями и заказчиками» на сумму поступившей оплаты. Покупатель учитывает

факт покупки продукции:

Д-т счёта 10 «Материалы» - К-т 60 «Расчёты с

поставщиками и подрядчиками».

По счету 62 «Расчёты с покупателями и

заказчиками» аналитический учет ведут:

в случае расчётов по инкассо - по счетам,

предъявленным каждому покупателю и заказчику;

случае расчетов по плановым платежам - по

каждому заказчику и покупателю;

в случае расчетов по авансам полученным - по

каждому кредитору.

Аналитический учет должен обеспечить возможность

получения данных по задолженности расчетов с покупателями и заказчиками

обеспеченной, которая возникла по векселям, срок поступления оплаты по которым

не наступил; по векселям, дисконтированным (учтенным) в банках; по векселям с

просроченной оплатой.[34, c. 656]

Счет-фактуру должны выписывать все предприятия и

организации, занимающиеся реализацией готовой продукции, как на облагаемые, так

и не облагаемые НДС товары. Счет-фактуру выписывают и при получении авансов.

Основаясь на счет-фактуры производится начисление НДС, который подлежит к

уплате в бюджет.

Счет-фактуры необходимы Покупателю для

подтверждения сумм НДС к возмещению. При этом НДС с счетов-фактур на аванс не

зачитывается, так как необходимым требованием является оприходование готовой

продукции в учете.

Бланки счетов-фактур можно изготавливать

типографическим способом или просто распечатывать на компьютере, с применением

специальных бухгалтерских программ или Exsel. При изменении внешней формы

счетов-фактур неизменно сохраняются количество строк и граф и

последовательность их расположения. В счете-фактуре обязательно прописываются:

№п/п и дата выдачи; наименование организации, адрес местонахождения и

юридический адрес , ИНН продавца и покупателя; номенклатура и количество

отгружаемой готовой продукции; цена каждого товара; налоговая ставка НДС и

другие реквизиты.

Счёт-фактуру выписывают в двух экземплярах. Первый

- передают покупателю в течении 10 дней со дня отгрузки готовой продукции или

получения аванса. Второй - остается у предприятия-продавца готовой продукции.

Все выданные счета-фактуры регистрируют в

хронологическом порядке в книге продаж по мере реализации готовой продукции.

Книгу продаж шнуруют, страницы нумеруют и

скрепляют печатью. Руководитель или главный бухгалтер контролирует правильность

ведения книги.

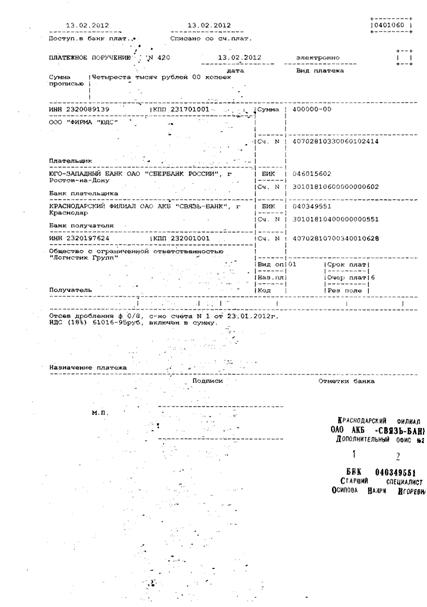

Если на предприятии не установлен Банк-Клиент

или Интернет-Банк, бухгалтерия выписывает платежное поручение в нескольких

экземплярах и передает для оплаты в обслуживающий банк. Количество экземпляров,

представляемых в банк, зависит от способа осуществления платёжа, как правило,

необходимо 3 экземпляра. Никаких исправлений при заполнении платежного поручения

не допускают.[30, c. 703]

В платежном поручении проставляется ИНН и

наименование организации, номер расчетного счета, банковский ИНН и КПП и прочие

реквизиты. Первый экземпляр подписывается главным бухгалтером и руководителем

организации. После этого все заполненные и подписанные экземпляры платежного

поручения представляются в обслуживающий банк.

Последний экземпляр платежного поручения банк

возвращает клиенту, поставив отметку «принято к исполнению» и указав дату

принятия поручения. Также на этом экземпляре ставят штамп банка и подпись

операционного работника, который принял поручение к исполнению.

Также к документам по учету расчетов с

покупателями и заказчиками относятся расчетные чеки, заявление на аккредитив,

платежные требования.

В настоящее время в деловом обороте России

преобладают расчеты платежными поручениями. Платежное поручение - это поручение

банку об оплате указанной суммы с расчетного счета плательщика и зачислению ее

на расчетный счет получателя платежа.

Расчёты платёжными поручениями - форма

безналичных расчетов, при которой плательщик представляет в обслуживающий его

предприятие банк расчетный документ, содержащий поручение о перечислении

определенной суммы со своего счета на счет получателя средств.[22, c. 272]

Платежные поручения могут быть срочными,

досрочные и отсроченные, в зависимости от договоренности сторон . Срочные

платежи производятся в таких ситуациях: авансовый платеж - платеж до отгрузки

готовой продукции; прямой акцепта - платеж после отгрузки продукции или товаров;

при крупных сделках - частичная оплата.

Для расчетов с иногородними организациями

расчёты платёжными требованиями-поручениями являются самыми приемлемыми и

удобными.

При применении способа расчетов платежными

требованиями - поручениями происходит следующее: поставщик после отгрузки

готовой продукции, заполняет первую часть (требование), выписывает платежное

требование (приложение) на фирму- плательщика, передает ему или в обслуживающий

банк. Получив платежные требования - поручения, плательщик обязан заполнить

вторую часть - платежное поручение, поручая банку списать с его расчетного

счёта указанную сумму, так как обязательства поставщиком выполнены. Организация

- плательщик сдает этот полностью заполненный документ в банк для оплаты. Банк

после списание средств пересылает документы в банк поставщика для зачисления на

его расчетный счет.

Согласие на акцепт (оплату) плательщик обязан

дать в течение 3 дней с момента получения платежного документа. При этом

используется принцип: «молчание - знак согласия». В противном случае он имеет

право отказаться от оплаты, но в письменной форме. Плательщик имеет право

полностью отказаться от оплаты, в случаи, если готовая продукция не заказана;

продукция поставлена досрочно без согласия покупателя; документально установлена

не доброкачественность или не комплектность продукции; несогласованна цена.[31,

c. 207]

При отказе от оплаты покупатель в том случаи,

если право собственности на готовую продукцию к нему не перешло, принимает

поступившую продукцию на ответственное хранение и по мере поступления

распоряжения поставщика отгружает ее в указанный адрес.

Со счетов плательщика оплачивают без его

согласия требования за коммунальные услуги, электроэнергию, абонентскую за

телефон, проценты за кредит и другие платежи.

Характерная особенность данной формы в том, что

она направлена на защиту интересов покупателя в части проверки объема и

качества поступающего груза, его соответствия договорным обязательствам,

возможности отказа от оплаты по мотивированным причинам. В бухгалтерском учете

следует различать порядок учета операций у поставщика предъявившего требования,

и плательщика, получающего материальные ценности, платящего за продукцию.

.2 Нормативное регулирование учета готовой

продукции (работ, услуг) и операций с покупателями и заказчиками

Для учета реализованной продукции, работ и услуг

разработано множество документов, при этом для каждой отрасли имеется своя

специфика. Также все отражено в основных документах бухгалтерского учета.

В настоящее время в Российской Федерации имеется

четырехуровневая система законодательных актов по бухгалтерскому учету.

К первому уровню относятся:

- Гражданский кодекс РФ, части первая и вторая

(приняты Государственной Думой 21.10.94 и 22.12.95);

Налоговый кодекс РФ, часть первая ( принят

Государственной Думой 16.07.98 г. )

Федеральный закон "О бухгалтерском

учете" от 21.11.1996 N 129-ФЗ;

Положение о бухгалтерском учете и отчетности в

РФ (утверждено приказом Министерства финансов РФ от 26.12.94 г. №170, введено в

действие с 1.01.95 г.);

Положение по ведению бухгалтерского учета и

бухгалтерской отчетности в Российской Федерации (утверждено приказом

Министерства финансов РФ от 29.07.98 г. №34н , введено в действие с 01.01.99).

Определяет единые методологические основы бухгалтерского учета и отчетности для

юридических лиц, кроме банков, включая организации с иностранными инвестициями

и организации, основная деятельность которых финансируется за счет бюджета.

Законодательные акты второго уровня:

- Система национальных бухгалтерских стандартов

- Положений по бухгалтерскому учету (ПБУ). В настоящее время используется 24

положения по ведению бухгалтерского учета.

ПБУ «Учетная политика организации» ПБУ 1/2008

ПБУ «Учет активов и обязательств, стоимость

которых выражена в иностранной валюте» ПБУ 3/2006

ПБУ "Бухгалтерская отчетность

организации" ПБУ 4/99

ПБУ "Учет материально-производственных

запасов" ПБУ 5/01

ПБУ "Учет основных средств" ПБУ 6/01

ПБУ "Учет событий после отчетной даты"

ПБУ 7/98

ПБУ "Доходы организации" ПБУ 9/99

ПБУ "Расходы организации" ПБУ 10/99

ПБУ "Информация о связанных сторонах"

ПБУ 11/2008

ПБУ "Учет государственной помощи" ПБУ

13/2000

ПБУ "Учет нематериальных активов" ПБУ

14/2007

ПБУ "Учет расходов на

научно-исследовательские, опытно-конструкторские и технологические работы

" ПБУ 17/02

ПБУ "Учет расчетов по налогу на прибыль

организаций" ПБУ 18

ПБУ "Учет финансовых вложений" ПБУ

19/02

ПБУ "Информация об участии в совместной

деятельности" ПБУ 20/03

ПБУ «Учет долгосрочных инвестиций»

ПБУ "Учет договоров строительного

подряда" (ПБУ 2/2008)

ПБУ "Информация по сегментам" (ПБУ

12/2010)

ПБУ "Учет расходов по займам и

кредитам" (ПБУ 15/2008)

ПБУ "Исправление ошибок в бухгалтерском

учете и отчетности" (ПБУ 22/2010)

ПБУ "Отчет о движениях денежных

средств" (ПБУ 23/2011)

ПБУ "Учет затрат на освоение природных

ресурсов" (ПБУ 24/2011)

ПБУ "Оценочные обязательства, условные

обязательства и условные активы " (ПБУ 8/2010)

Третий уровень: методические рекомендации по

ведению бухгалтерского учета, в том числе инструкции, указания и т.п.

Разрабатывать их могут все, кто заинтересован в интерпретации и детализации

положений нормативных правовых актов первого и второго уровней (Министерство

финансов, некоторые другие министерства и ведомства, объединения организаций,

крупные компании, а также профессиональные объединения бухгалтеров, в частности

Институт профессиональных бухгалтеров России). Примеры таких документов:

Методические указания по бухгалтерскому учету основных средств; Методические

рекомендации по раскрытию информации о прибыли, приходящейся на одну акцию;

Методические указания по инвентаризации имущества и финансовых обязательств;

методические рекомендации по планированию, учету и калькулированию

себестоимости продукции (работ, услуг) в отдельных отраслях; Указания по

отражению в бухгалтерском учете операций, связанных с осуществлением договора

простого товарищества; Указания по отражению в бухгалтерском учете операций,

связанных с осуществлением договора доверительного управления имуществом и др. К

важнейшим документам этого уровня относятся План счетов бухгалтерского учета

финансово - хозяйственной деятельности организаций и Инструкция по его

применению.

К четвертому уровню относятся внутренние рабочие

документы организации, в которых на основе общеустановленных правил и принципов

они формируют свою учетную политику, свои подходы к раскрытию бухгалтерской

информации в отчетах, представляемых заинтересованным пользователям.

Основные нормативные документы, опираясь на

которые ведется учет реализации продукции и формирование финансового

результата:

Глава 7 Налогового кодекса раскрывает понятие

выручки от реализации товаров как объекта налогообложения и методы,

используемые для определения рыночной цены.

В Положении о составе затрат по производству и реализации

продукции (работ, услуг), и о порядке формирования финансовых результатов,

учитываемых при налогообложении прибыли, утвержденном Постановлением

Правительства РФ №552 от 5.08.92 г. со всеми изменениями, в том числе

внесенными Постановлением Правительства РФ №661 от 01.07.95 г. также даны

рекомендации по ведению учета готовой продукции. В нем сказано, что выручку от

реализации продукции (работ, услуг) определяют либо по мере ее оплаты, либо в

момент отгрузки товаров ( выполнения работ, услуг) и предъявления покупателю

расчетных документов.

Также имеется ряд документов, которые отражают

учет реализации продукции в зависимости от отрасли деятельности.

Такие как:

«Об отражении в бухгалтерском учете и отчетности

операций, связанных с осуществлением совместной деятельности» (письмо Минфина

РФ от 24.01.94 №7);

«О порядке отражения в бухгалтерском учете

товарообменных операций или операций, осуществляемых на бартерной основе» (

Минфин РФ от 30.10.92 г. №16-05/4). Этот документ определяет упрощенный порядок

учета товарообменных операций. В этом письме раскрывается зависимость учета

операций по реализации продукции от способа учета реализации продукции для

целей налогообложения, выбранного предприятием.

«Методические рекомендации по учету и оформлению

операций приема, хранения и отпуска товаров в организациях торговали»

(Утверждено письмом Комитета РФ по торговле от 10.07.96 №1-794/32-5). Положение

определяет правила документального оформления приема, хранения, отпуска товаров

и отражение товарных операций в бухгалтерском учете и отчетности.

Задачи бухгалтерского учета расчетов с

покупателями и заказчиками можно определить как:

формирование полной и правдивой информации о

состоянии расчетов с покупателями и заказчиками за товарно-материальные

ценности, выполненные работы и оказанные услуги, которая необходима внутренним

пользователям бухгалтерской отчетности - учредителям, руководителям,

собственникам имущества предприятия и внешним пользователям - кредиторам,

инвесторам, и заинтересованным лицам;

обеспечение необходимой бухгалтерской

информацией внутренних и внешних пользователей для контроля за соблюдением

законодательства Российской Федерации в процессе осуществления предприятием

хозяйственных операций и их необходимостью, движением и наличием имущества и

обязательств, правильным использованием материальных, трудовых и финансовых

ресурсов в соответствии с утвержденными нормами, нормативами и сметами;

контроль за соблюдением форм расчетов,

оговоренных в договорах с покупателями и заказчиками;

контроль состояния дебиторской и кредиторской

задолженности;

своевременная сверка расчетов с дебиторами и

кредиторами для избегания просроченной задолженности;

контроль за осуществлением своевременных и

правильных расчетов с покупателями и заказчиками за поступившие и оприходованные

товары.

Система нормативно-правового регулирования

разных способов и видов расчетов с покупателями и заказчиками в Российской

Федерации сложная и представляет собой совокупность нормативно-правовых актов

разного уровня и различной юридической силы.[28, c. 264]

Федеральные Законы и кодексы (акты федерального

уровня) относятся к первому уровню системы нормативно-правового регулирования

расчетов с покупателями и заказчиками. Гражданский Кодекс Российской Федерации

является юридической основой при проведении расчетов неденежными средствами, а

Налоговый кодекс Российской Федерации определяет налоговые обязательства

участников этих расчетов.

Разные способы расчетов регулируются разными

федеральными законами. Например, Федеральный закон №48-ФЗ от 11 марта 1997г."О

переводном и простом векселе" регулирует расчетные операции по векселям.

Все документы, связанные с операциями по обороту

денежных средств, регулируются Федеральным законом № 129-ФЗ "О

бухгалтерском учете" от 21.11.1996г., в котором утверждено, что на всех

этих документах должна стоять подпись руководителя и главного бухгалтера

организации. В случае отсутствия подписи главного бухгалтера расчетные и

денежные документы организации считают недействительными и не принимают к

исполнению.

Предприятия и банки, которые принимают участие в

безналичных расчетах, а также посредники в них в процессе осуществления данных

операций соблюдают также нормы банковского законодательства Российской

Федерации (Федеральный закон "О банках и банковской деятельности"), а

в случае безналичных расчетов с зарубежными контрагентами с применением

иностранной валюты - нормы законодательства о валютном контроле.[2]

К документам второго уровня регулирования

расчетов с покупателями и заказчиками на территории Российской Федерации относятся

подзаконные нормативно-правовые акты федерального уровня (Указы Президента РФ,

Постановления Правительства РФ, а также юридические акты федеральных

министерств и служб - приказы, инструкции и прочее).

Наличные расчеты получили широкое

распространение, и это объясняется двумя важными обстоятельствами. Во-первых,

это гарантия быстрого исполнения платежных обязательств, так как покупатель,

получив товар, тут же за него платит. Во-вторых, приход и расход наличных

денежных средств контролируют главный бухгалтер и руководитель организации. Так

как в Российской Федерации действует очень жесткая налоговая система, каждое

предприятие не стремится официально показывать весь свой денежный оборот. В

связи с этим ЦБ РФ установлен лимит (ограничение) расчетов наличными денежными

средствами между юридическими лицами по одной операции в день. На текущий

период, согласно указанию ЦБР от 20 июня 2007г. № 1843-У, установлен лимит 100

тыс. руб.

Учет кассовых операций сопровождается

оформлением многочисленных типовых документов. Формы этих документов

утверждаются Госкомстатом РФ.

Положение ЦБР № 2-П от 3 октября 2002г. "О

безналичных расчетах в Российской Федерации" регламентирует порядок

проведения безналичных расчетов.

Третий уровень регулирования расчетов с

покупателями и заказчиками составляют положения по бухгалтерскому учету. В наше

время Минфин Российской Федерации принял и утвердил двадцать одно положение по

бухгалтерскому учету (ПБУ).

К четвертому уровню регулирования относятся

внутренние акты, приказы, распоряжения руководителя предприятия, а также

учетная политика, то есть локальные документы предприятия.

Нормативные акты (Федеральный закон № 129-ФЗ

"О бухгалтерском учете"; Приказ Минфина РФ от 29.07.1998 N 34н (ред.

от 26.03.2007)"Об утверждении Положения по ведению бухгалтерского учета и

бухгалтерской отчетности в Российской Федерации"; Постановление

Правительства РФ от 02 декабря 2000г. № 914 "Об утверждении порядка

ведения журналов учета счетов-фактур при расчетах по налогу на добавленную

стоимость") определяют дату отображения расчетных операций в бухгалтерском

учете.

Дебиторскую задолженность регулируют такие

документы:

Положение №34н, которое определяет, что расчеты

с покупателями и заказчиками отражают в бухгалтерском учете и отчетности на

суммы, которые организация признает правильными. По данной норме, дебиторскую

задолженность отражают в бухгалтерском учете по оценке, прописанной в договоре,

и сумма задолженности определяется в зависимости от количества и цены проданных

товаров с подсчетом всех скидок и накидок, которые предоставляются в конкретной

сделке;[24, c. 317]

если операции совершаются в иностранной валюте,

отражение дебиторской задолженности происходит в рублях, при этом сумма

определяется путем пересчета иностранной валюты по курсу Центрального банка РФ,

действительному на дату выставления счетов на оплату или других расчетных

документов к оплате за проданную продукцию или на дату поступления оплаты на

расчетный счет предприятия.

Статьей 317 Гражданского Кодекса Российской

Федерации, которая определяет, что задолженность обязательно должна быть

указана валюта рублях. В договоре можно прописать, сумма поставленного товара

по сделке подлежит оплате в рублях в сумме, эквивалентной определенной сумме в

иностранной валюте или в условных денежных единицах ("специальные права

заимствования"). Дебиторская задолженность всегда оценивается в сумме

выручки от реализации продукции.

ГЛАВА 2 Особенности организации бухгалтерского

учета готовой продукции (работ, услуг) и операций с покупателями и заказчиками

на

ООО

«Логистик Групп»

2.1 Экономическая характеристика ООО «Логистик

Групп»

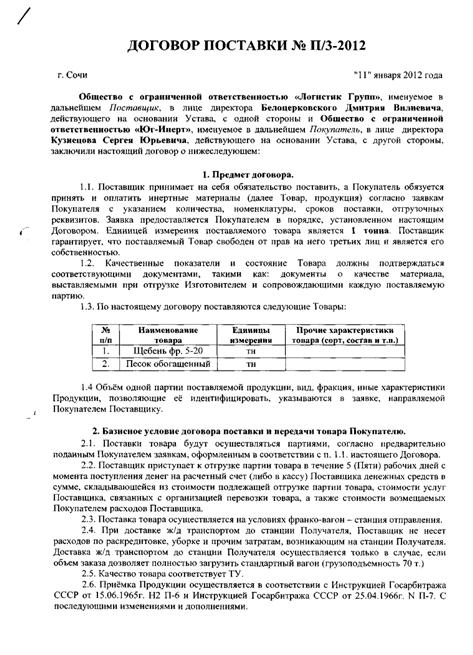

ООО «Логистик Групп» было основано 17 ноября

2011 года. Предприятие - общество с ограниченной ответственностью, действует на

основании Устава, владеет собственным имуществом, имеет самостоятельный баланс

и расчетный счет.

Единственным учредителем ООО "Логистик

Групп" является Белоцерковский Дмитрий Вилиевич, уставной капитал ООО

«Логистик Групп» на 31.12.2011 года составляет 10000 рублей.

Как юридическое лицо " Логистик Групп

" является собственником: имущества, полученного путем передачи ему

учредителем; произведенной продукции; доходов, полученных в результате своей

деятельности и прочего имущества, которое было приобретено им в процессе

деятельности.

ООО "Логистик Групп" обладает

абсолютной хозяйственной самостоятельностью при выборе формы управления

предприятием, принятии хозяйственных решений, сбыта, установления цен, оплаты

труда и распределения прибыли.

Основным видом деятельности ООО «Логистик Групп»

является оптовая торговля инертными материалами.

Стабильным и перспективным покупателем

строительных материалов стали застройщики, которые получили тендер на постройку

Олимпийских объектов. В связи с тем, что в 2014 году в Сочи будут проводиться

Олимпийские игры, ведется масштабное строительство и данный товар пользуется

огромным спросом.

Продукция, продаваемая ООО «Логистик Групп»

потребляется на местном рынке и высокая себестоимость не позволяет быть

конкурентоспособной в других регионах.

Общество создавалось в целях:

участие в формировании товарного рынка;

удовлетворения общественных потребностей в его

продукции и услугах.

получении прибыли.

.2 Анализ основных экономических показателей ООО

«Логистик Групп»

Сумма полученной прибыли, и уровень

рентабельности определяет финансовые результаты деятельности предприятия.

Все доходы и расходы предприятия, в зависимости

от их характера, от того, как они получены, и сферы деятельности предприятия

делят на: доходы и расходы от обычных видов деятельности и прочие доходы и

расходы.[25, c. 424]

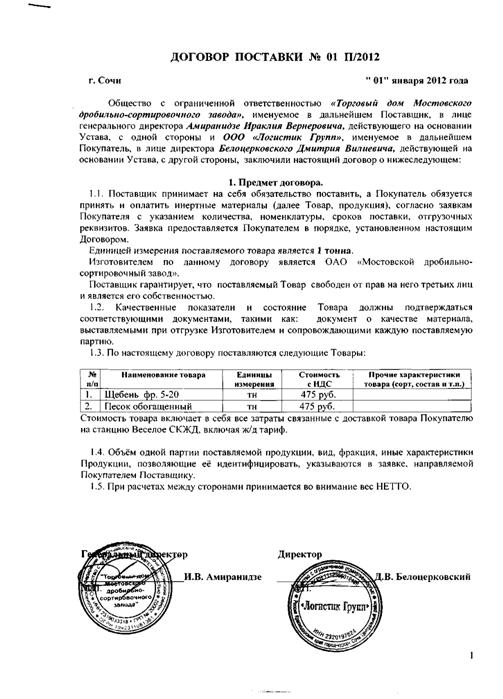

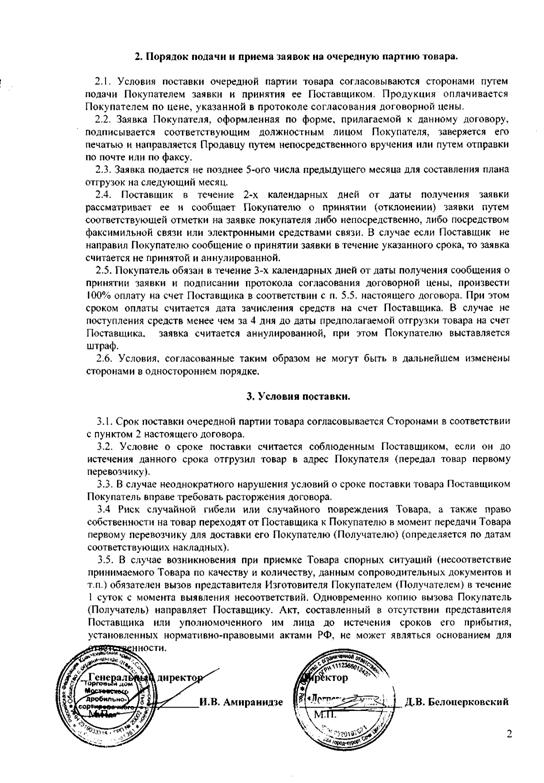

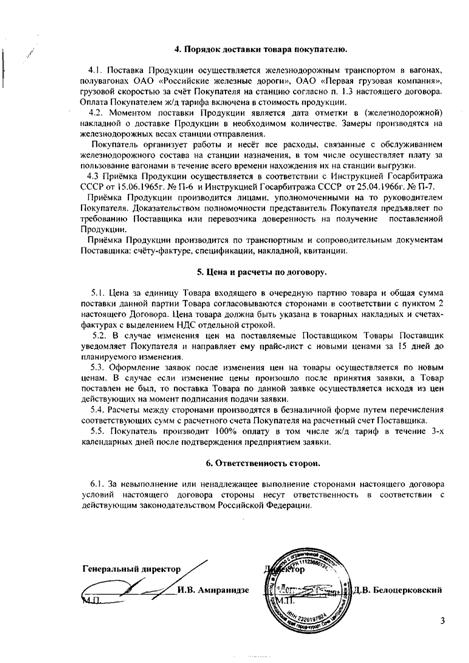

Для того чтобы понять как работает ООО

"Логистик Групп" проведем анализ его основных экономических

показателей за первый и второй квартал 2012 г. Так как ООО «Логистик Групп»

молодое предприятие, было основано в ноябре 2011г., данные для анализа были

взяты за 1-й и 2-й кварталы 2012 г. Данные представлены в Таблице 5. Данные

были взяты из Бухгалтерского баланса и Отчета о прибылях и убытках за 2

квартала 2012 г. (Приложение 1)

Таблица 2.2.1 - Основные показатели деятельности

ООО «Логистик Групп»

|

Показатели

|

1

кв. 2012 г.

|

2

кв.2012 г.

|

Изменение

|

Темп

роста (снижения)

|

|

1.Выручка

от продажи продукции, тыс. руб.

|

37139

|

50355

|

13216

|

35,59%

|

|

2.

Себестоимость реализованной продукции, тыс. руб.

|

32745

|

43742

|

10997

|

33,58%

|

|

3.

Валовая прибыль, тыс.руб

|

4394

|

6613

|

2219

|

50,5%

|

|

4.

Коммерческие, управленческие расходы, тыс.руб

|

4324

|

5973

|

1649

|

38,14%

|

|

Показатели

|

1

кв. 2012 г.

|

2

кв.2012 г.

|

Изменение

|

Темп

роста (снижения)

|

|

5.

Прибыль от продажи продукции, товаров, работ, услуг, тыс. руб.

|

70

|

640

|

570

|

9

раз

|

|

6.

Прочие расходы, тыс. руб.

|

8

|

42

|

34

|

4.3

раза

|

|

7.

Прибыль до налогообложения, тыс. руб.

|

62

|

598

|

536

|

9.6

раз

|

|

8.Чистая

прибыль, тыс. руб.

|

50

|

478

|

428

|

9.6

раз

|

|

9.

Рентабельность продаж, %

|

0.19

|

1.27

|

1.08

|

-

|

При анализе основных экономических показателей

ООО «Логистик Групп» следует отметить, что выручка от продажи продукции, работ,

услуг во втором квартале 2012 года возросла на 13 216 тыс.руб по сравнению с

предыдущим кварталом. Наглядно это представлено на рисунке 1.

Рис.1 Выручка от продажи продукции,

товаров, работ, услуг, тыс.руб.

Выручка возросла почти на 36%.

Вследствие с ростом выручки,

увеличилась и себестоимость реализованной продукции более чем на 33%. Это видно

на рисунке 2.

Рис.2 Себестоимость реализованной

продукции, товаров, работ, услуг, тыс.руб.

Во 2-м квартале 2012 года

себестоимость реализованной продукции была 32745 тыс.руб., это больше, чем в

предыдущем квартале на 10997 тыс.руб. Также увеличилась и валовая прибыль более

чем на 50%. Во втором квартале валовая прибыль составила 6613 тыс.руб., это

больше, чем в предыдущем квартале на 2219 тыс.руб.

Также заметен рост коммерческих и

управленческих расходов: с 4324 тыс.руб. в 1 квартале 2012 года до 5973

тыс.руб. во втором квартале 2012 года. Это отображено на рисунке 3.

Рис. 3 - Коммерческие и

управленческие расходы

При увеличении валовой прибыли на

50.5%, это не высокий рост данного вида расходов, так что можно сказать,

предприятие грамотно расходует свои денежные средства.

Также объем прибыли от продаж во

втором квартале 2012 года заметно увеличился в сравнении с предыдущим кварталом

в 9 раз: если в 1-м квартале предприятие получило прибыль от продаж продукции,

работ, услуг в размере 70 тыс.руб., то во 2-м квартале прибыль составила 640

тыс.руб. - это существенное увеличение на 570 тыс.руб. Можно сделать вывод, что

предприятие наращивает свои обороты от продаж, развивается в правильном

направлении и работает продуктивно.

Прочих доходов ООО «Логистик Групп»

не имеет. В свою очередь прочие расходы увеличились в 5.3 раза или на 34

тыс.руб., при этом прибыль до налогообложения, полученная во 2-м квартале 2012

года составила 598 тыс.руб., в сравнении с 1-м кварталом это существенное

увеличение - на 536 тыс.руб. или в 9.6 раз. Это говорит о том, при таком

увеличении прибыли до налогообложения вполне закономерно и увеличение расходов.

Чистая прибыль организации,

полученная во 2-м квартале 2012 года в составила 478 тыс.руб., в сравнении с

1-м кварталом увеличилась в 9 раз и составила 428 тыс.руб. Рентабельность

продаж также увеличилась с 0.19% в первом квартале до 1.27% во втором квартале.

Исходя из этих данных, можно

сказать, что во 2-м квартале 2012 года деятельность ООО «Логистик Групп»

является успешной и предприятие проводит грамотную политику управления

организацией.

.3 Синтетический и аналитический

учет готовой продукции на ООО «Логистик Групп»

Аналитические счета предназначены

для учета материальных ценностей по видам и даже сортам, долгов каждой организации

и лиц, отражения реализации каждого вида продукции и формирования каждого

источника средств. На таких счетах учет может вестись трудовом, денежном и

натуральном измерении. Отражение хозяйственных операций на аналитических счетах

называется аналитическим учетом.[27, c. 304]

Синтетические счета группируют

данные по аналитическим счетам; операции по ним ведутся только в денежном

измерении. Отражение хозяйственных операций на таких счетах называется

синтетическим учетом.

В ООО «Логистик Групп» учетом

продажи продукции и товаров занимается бухгалтерия во главе с главным

бухгалтером.

Аналитический учет товаров ведется

автоматизировано в Ведомости поступлении ТМЦ, Ведомости выбытия ТМЦ, Ведомости

остатков ТМЦ и Оборотной ведомости движения ТМЦ в комплексной профильной

программе 1С "Бухгалтерия предприятия"8.2.

Синтетический учет отражается в

Оборотных ведомостях и Ведомостях операций по счету 41.1 "Товары на

складах".(Приложение 2)

Правильность обработки первичных

документов проверяется главным бухгалтером.

Учет проданной продукции ведется в

Журнале-ордере по кредиту счета 90 «Продажа». Журнал-ордер составляется за

месяц. В нем прописывается: наименование организации - покупателя; стоимость

приобретенных за месяц товаров; уплаченная сумма.

Счет 90 «Продажи» используется для

группировки информации по доходам и расходам, которые связаны с обычными видами

деятельности предприятия, и для определения по ним финансового результата. На

счете 90 отражаются выручка и себестоимость проданной готовой продукции, работ,

услуг, и операции, связанные с продажей принятых от населения продукции, скота,

птицы, с передачей индивидуальных жилых домов, натуральные выдачи

сельскохозяйственной продукции.[4]

По дебету счёта 90 учитывается

полная (коммерческая) себестоимость проданной продукции, товаров и оказанных

услуг и работ.

В конце года определяют разницу

между фактической и плановой производственной себестоимостью, а получившиеся

суммовые разницы списывают на дебет счета 90 «Продажи» (если плановая

себестоимость оказалась, ниже фактической) или сторнируются (если фактическая

себестоимость оказалась, ниже плановой) в корреспонденции со счетами 43

«Готовая продукция», 40 «Выпуск продукции (работ, услуг)», 23 «Вспомогательные

производства».

По кредиту счета 90 «Продажи»

отражают принимаемые на бухгалтерском учете суммы выручки от продажи продукции

товаров выполненных работ, оказанных услуг с учетом НДС. Суммы этих налогов, не

принадлежащих организации, учитываются по дебету счета 90 «Продажи» в

корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам».

Аналитический учет по счету 90

«Продажи» ведется по отдельному виду проданной продукции, товаров; кроме того,

отдельные аналитические счета могут открываться по регионам продаж, видам

платных услуг населению, для учета расходов, возмещаемых заготовительными

организациями, и т. д.

На субсчете 90/9 выполняют

финансовый результат (прибыли или убыток) от продаж за отчетный месяц

(квартал).

2.4 Организация учета расчетов с

покупателями и заказчиками на ООО «Логистик Групп»

Известно много форм расчетов с

покупателями и заказчиками, но организации используют лишь некоторые из них.

Расчеты с покупателями могут

производиться в наличной форме (получение денежных средств непосредственно в

кассу организации) и в безналичной форме - перечисления на банковский расчетный

счет (авансовые платежи), или оплата за ранее отгруженную продукцию (при

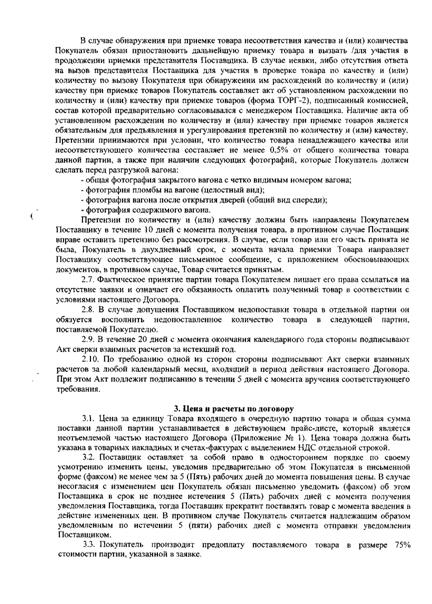

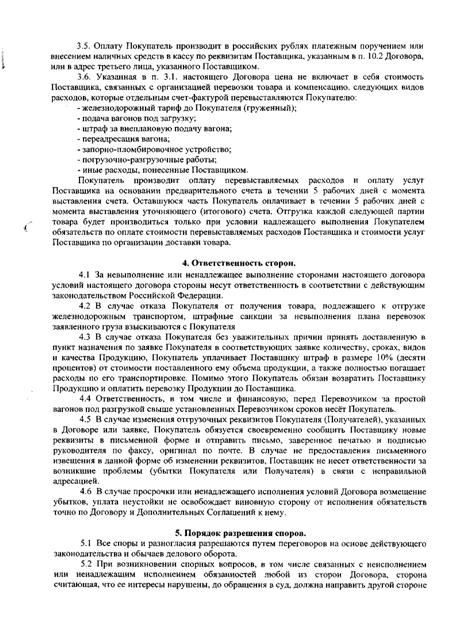

отсрочке платежей). Бывают случаи, закрепленные в договорах, когда можно

произвести взаимозачет за отгруженные товары.[1]

Аналитический учет по счету 62

ведется по каждому предъявленному покупателем и заказчиком счету, а при

расчетах в порядке плановых платежей - по каждому покупателю и заказчику.

Так как предприятие ООО "

Логистик Групп " работает с покупателями в основном по предоплате, то в

соответствии с требованиями обеспечивает обособленный учет поступивших авансов.

Примером такого учета являются бухгалтерские записи за февраль 2012 года:

.02.12г. покупатель ООО

"Сочи-Инвест" перечислил авансовый платеж по полученному счету на

сумму 30000 рублей.

Дебет 51 - Кредит 62, субсчет

"Расчеты по авансам полученным" - 30000руб.

Дебет 62, субсчет "Расчеты по

авансам полученным" - Кредит 68 - 4576,27 руб. (30000 руб.*18%/118%) -

начислен НДС с полученного аванса.

.02.12г. после отгрузки товара и

получения его покупателем в счет

окончательных расчетов, ООО

«Сочи-Инвест» перечислил 10000 рублей на расчетный счет:

Дебет 51 - Кредит 62 - 10000 руб. и

внес 5000 рублей в кассу организации:

Дебет 50 - Кредит 62 - 5000 руб.

Организация произвела зачет ранее

перечисленного аванса

Дебет 62, субсчет "Расчеты по

авансам полученным" - Кредит 62 - 30000 руб.

и восстановила сумму НДС,

начисленную ранее в бюджет

Дебет 68 - Кредит 62, субсчет

"Расчеты по авансам полученным - 4576,27 руб.

Когда ООО "Логистик Групп"

отгружает покупателям товар и при этом передает право собственности на него,

бухгалтер делает проводку: Дебет 62 -Кредит 90-1 отражена задолженность

покупателя за отгруженные товары (продукцию).

Задолженность за покупателем

(заказчиком) ООО "Логистик Групп" отражает в независимости от того

были они проплачены или нет.

В момент поступления денежных

средств или имущества от покупателя (заказчика) на предприятии делается

проводка: Дебет 50 (51, 52, 10,.) - получены средства от покупателя - Кредит 62

в счет оплаты продукции, товаров, работ, услуг.

Если задолженность за покупателем

(заказчиком) "висит" больше трех лет, такая задолженность считается

просроченной и ООО "Логистик Групп" списывает ее с баланса, при этом

бухгалтер делает проводку:

Дебет 91-2 - Кредит 62 - списана

задолженность покупателя (заказчика) в связи с истечением срока давности

Списанная задолженность числится в

учете на забалансовом счете 007 "Списанная в убыток задолженность

неплатежеспособных дебиторов" в течение пяти лет.

В случае списания дебиторской задолженности

при расчете НДС она определяется как оплата продукции (товаров) покупателями.

Таким же образом списывается и

задолженность, признанная нереальной для взыскания (например, задолженность

ликвидированной организации):

Дебет 91-2 списана задолженность,

нереальная для взыскания - Кредит 62

В отличии от просроченной

задолженности нереальная для взыскания задолженность не отражается на

забалансовом счете 007.

В случае непогашения задолженности

покупателем в установленный договором срок, то по этой задолженности ООО

"Логистик Групп" имеет право создать резерв сомнительных долгов (это

определено учетной политикой предприятия). Тогда списание задолженности с

истекшим сроком исковой давности или нереальной для взыскания, по которой ранее

был создан резерв, отражается проводкой:

Дебет 63 - Кредит 62 - 11200 руб.

В резерв сомнительных долгов

включается и сумма НДС, которую должен заплатить покупатель.[5]

Если в счет предстоящей поставки

материальных ценностей (выполнения работ, оказания услуг) ООО "Логистик Групп"

получает от покупателей (заказчиков) аванс, то этот аванс отражает

хозяйственной операцией, а в бухгалтерии оформляют счет - фактуру на полученный

аванс.

ООО "Логистик Групп"

получило от ООО "Юг-Инвест" аванс на сумму 118000 руб. Аванс был

перечислен в счет будущей поставки товаров (с НДС).

Бухгалтер сделал проводки:

В день перечисления аванса:

Дебет 51 - Кредит 62, субсчет

"Расчеты по авансам полученным" - 118000 руб. - на расчетный счет

поступил аванс;

Дебет 62, субсчет "Расчеты по

авансам полученным" - Кредит 68, субсчет "Расчеты по НДС" -

18000 руб. (118000 руб. * 18% / 118%) - начислен НДС с аванса;

В день отражения выручки от продажи

начисленную сумму НДС, с полученного ранее аванса, организация восстанавливает

и выставляет накладную - ТОРГ-12 и счет - фактуру.

Дебет 68, субсчет "Расчеты по

НДС" - Кредит 62, субсчет "Расчеты по авансам полученным" -

18000 руб. - восстановлен НДС, начисленный с аванса;

Дебет 62 - Кредит 90-1 - 118000 руб.

- отражена выручка от продажи товаров;

Сумму, которую ранее получили как

аванс, отражают на счете 62:

Дебет 62, субсчет "Расчеты по

авансам полученным" - Кредит 62 - 118000 руб. - зачтен аванс, ранее

проплаченный покупателем;

Дебет 90-3

Кредит 68 субсчет "Расчеты по

НДС" - 18000 руб. - начислен НДС к уплате в бюджет.

В процессе проведения инвентаризации

расчетов с покупателями и заказчиками предприятие опирается на Положение по

ведению бухгалтерского учета, Методические указания по инвентаризации имущества

и финансовых обязательств, утвержденными приказом Минфина РФ от 13.06.1995г. №

49.

Инвентаризация расчетов с

покупателями и заказчиками необходима для проверки правильного отражения сумм

задолженности, которая числится на счетах бухгалтерского учета и имеется на

самом деле.

В результате проведения

инвентаризации расчетов с покупателями и заказчиками установить:

правильно ли отражены суммы

дебиторской задолженности, включая суммы просроченной дебиторской

задолженности;

равны ли остатки (дебетовых и

кредитовых счетов по отдельности) на счетах расчетов по балансу, остаткам в

оборотных ведомостях (карточках аналитического учета), и законна ли данная

операция;

правильно ли числятся суммы

задолженности от недостач и хищений в бухгалтерском учете.

На ООО "Логистик Групп"