Управление оборотными средствами предприятия

Министерство

образования и науки РФ

Сибирская

государственная автомобильно-дорожная академия (СибАДИ)

Факультет

«Экономика и управление»

Кафедра

«Экономики и управления предприятиями»

Курсовая

работа

Тема:

«Управление оборотными средствами предприятия»

Омск

2013г.

Введение

На сегодняшний день организации

вне зависимости от формы собственности и отраслевой принадлежности могут

ощущать большие трудности при управлении имущественными комплексами. Текущая

система управления имуществом на предприятиях не обеспечивает оптимизации

объема и структуры ресурсов и, как следствие, не создает условий для устойчивой

производственно-хозяйственной деятельности. Оборотные средства являются одной

из составных частей имущества предприятия. Состояние и эффективность их

использования - одно из главных условий успешной деятельности предприятия.

Развитие рыночных отношений определяет новые условия их организации. Высокая

инфляция, неплатежи и другие кризисные явления вынуждают предприятия изменять

свою политику по отношению к оборотным средствам, искать новые источники

пополнения, изучать проблему эффективности их использования.

По этой причине все более

актуальными становятся требования совершенствования методов управления с

пользованием оборотных средств .

Управление оборотными

средствами имеет большое значение как для крупных компании, где оборотные

средства составляют более половины всех ее активов, так и для средних и

небольших компаний, у которых краткосрочные обязательства являются основным

источником финансирования. Все это обуславливает актуальность темы данной

работы.

Предмет исследования -

эффективность использования оборотного капитала.

|

АКТИВ

|

Код

показателя

|

На

начало отчетного года

|

На

конец отчетного года

|

|

I.Внеоборотные активы

|

|

Нематериальные

активы

|

110

|

-

|

-

|

|

Основные

средства

|

120

|

10235

|

12217

|

|

Прочие

внеоборотные активы

|

150

|

-

|

-

|

|

Итого

по разделу I

|

190

|

10235

|

12217

|

|

II.Оборотные активы

|

|

|

|

|

Запасы

|

210

|

8892

|

7085

|

|

В

том сырьё, материалы и аналогичные ценности

|

211

|

7467

|

6942

|

|

Расходы

будущих периодов

|

216

|

1425

|

143

|

|

Налог

на добавленную стоимость по приобретенным ценностям

|

220

|

-

|

-

|

|

Дебиторская

задолженность (платежи по которой ожидаются в течение 12 месяцев после

отчетной даты)

|

240

|

2910

|

6230

|

|

Финансовые

вложения (за исключением денежных эквивалентов)

|

250

|

-

|

-

|

|

Денежные

средства и денежные эквиваленты

|

260

|

1101

|

16049

|

|

Прочие

оборотные активы

|

270

|

-

|

-

|

|

Итого

по разделу II

|

290

|

12903

|

29364

|

|

БАЛАНС

|

300

|

23138

|

41581

|

|

ПАССИВ

|

|

III.Капитал и резервы

|

|

|

|

|

Уставный

капитал

|

410

|

108

|

108

|

|

Резервный

капитал

|

430

|

16

|

16

|

|

Нераспределенная

прибыль (непокрытый убыток)

|

470

|

15450

|

29106

|

|

Итого

по разделу III

|

490

|

15574

|

29230

|

|

IV.Долгосрочные обязательства

|

|

|

|

|

Займы

и кредиты

|

510

|

-

|

-

|

|

Отложенные

налоговые обязательства

|

515

|

-

|

-

|

|

Прочие

долгосрочные обязательства

|

520

|

-

|

-

|

|

Итого

по разделу IV

|

590

|

-

|

-

|

|

V.Краткосрочные

обязательства

|

|

|

|

|

Заемные

средства

|

610

|

-

|

-

|

|

Кредиторская

задолженность

|

620

|

3621

|

2833

|

|

Задолженность

перед участниками по выплате доходов

|

630

|

425

|

3597

|

|

Доходы

будущих периодов

|

640

|

3518

|

5921

|

|

Прочие

обязательства

|

660

|

-

|

-

|

|

Итого

по разделу V

|

690

|

7564

|

12351

|

|

БАЛАНС

|

700

|

23138

|

41581

|

Отчет о прибылях и убытках

|

Показатель

|

За

отчетный период

|

За

аналогичный период предыдущего года

|

|

Наименование

|

Код

|

|

|

|

1

|

2

|

3

|

4

|

|

Доходы

и расходы по обычным видам деятельности Выручка (нетто) от продажи товаров,

продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных

платежей)

|

010

|

110236

|

60293

|

|

Себестоимость

проданных товаров, продукции, работ, услуг

|

020

|

(87864)

|

(58067)

|

|

Валовая

прибыль

|

029

|

22372

|

2226

|

|

Коммерческие

расходы

|

030

|

(-)

|

(-)

|

|

Управленческие

расходы

|

040

|

(-)

|

(-)

|

|

Прибыль

(убыток) от продаж

|

050

|

22372

|

2226

|

|

Прочие

доходы и расходы Проценты к получению

|

060

|

257

|

29

|

|

Проценты

к уплате

|

070

|

(-)

|

(-)

|

|

Доходы

от участия в других организациях

|

080

|

-

|

-

|

|

Прочие

доходы

|

090

|

1053

|

681

|

|

Прочие

расходы

|

100

|

(19)

|

(142)

|

|

Прибыль

(убыток) до налогообложения

|

140

|

23663

|

2794

|

|

Отложенные

налоговые активы

|

141

|

-

|

-

|

|

Отложенные

налоговые обязательства

|

142

|

-

|

-

|

|

Текущий

налог на прибыль

|

150

|

(5679)

|

(670)

|

|

Чистая

прибыль (убыток) отчетного периода

|

190

|

17984

|

2124

|

1. Анализ баланса предприятия

.1 Горизонтальный и вертикальный анализ баланса

Таблица 1

Горизонтальный анализ уплотненного баланса-нетто

(Форма №1)

|

АКТИВ

|

На

начало отчетного года

|

На

конец отчетного года

|

Абсолютное

изменение, тыс. руб.

|

Относительное

изменение, %

|

|

1

|

2

|

3

|

|

|

|

I.Внеоборотные активы

|

|

Нематериальные

активы

|

-

|

-

|

-

|

-

|

|

Основные

средства

|

10235

|

12217

|

1982

|

19,36

|

|

Прочие

внеоборотные активы

|

-

|

-

|

|

|

|

Итого

по разделу I

|

10235

|

12217

|

1982

|

19,36

|

|

II.Оборотные активы

|

|

Запасы

|

8892

|

7085

|

-1807

|

-20,32

|

|

В

том сырьё, материалы и аналогичные ценности

|

7467

|

6942

|

-525

|

-7,03

|

|

Расходы

будущих периодов

|

1425

|

143

|

-1282

|

-89,96

|

|

Дебиторская

задолженность (платежи по которой ожидаются в течение 12 месяцев после

отчетной даты)

|

2910

|

6230

|

3320

|

114,09

|

|

Денежные

средства и денежные эквиваленты

|

1101

|

16049

|

14948

|

1357,67

|

|

Итого

по разделу II

|

12903

|

29364

|

16461

|

127,57

|

|

БАЛАНС

|

23138

|

41581

|

18443

|

79,71

|

|

ПАССИВ

|

|

III.Капитал и резервы

|

|

Уставный

капитал

|

108

|

108

|

0

|

0,00

|

|

Резервный

капитал

|

16

|

16

|

0

|

0,00

|

|

Нераспределенная

прибыль (непокрытый убыток)

|

15450

|

29106

|

13656

|

88,39

|

|

Итого

по разделу III

|

15574

|

29230

|

13656

|

87,68

|

|

V.Краткосрочные

обязательства

|

|

|

|

|

|

Кредиторская

задолженность

|

3621

|

2833

|

788

|

-21,76

|

|

Задолженность

перед участниками по выплате доходов

|

425

|

3597

|

3172

|

746,35

|

|

Доходы

будущих периодов

|

3518

|

5921

|

2403

|

68,31

|

|

Итого

по разделу V

|

7564

|

12351

|

4787

|

63,29

|

|

БАЛАНС

|

23138

|

41581

|

18443

|

79,71

|

Представленные данные позволяют сделать

следующие выводы.

Общая сумма активов предприятия увеличилась на

18443, в то время как сумма обязательств значительно увеличилась.

Увеличение общей суммы активов произошло за счет

увеличения нераспределенной прибыли и денежных средств: компания не эмитировала

новые финансовые инструменты, но увеличила краткосрочные обязательства на

63,29%. Сумма оборотных средств предприятия увеличилась на 127,57%. Это

увеличение произошло главным образом за счет денежных средств и денежных

эквивалентов, дебиторской задолженности. В то же время расходы будущих периодов

уменьшилась на 89,96%

Отметим также, что на фоне значительного

увеличения оборотных средств величина краткосрочных задолженностей так же

увеличилась на 4787 руб. Это увеличение произошло за счёт задолженностей перед

участниками по выплате доходов, т.е. дивиденды начислены, но не выплачены на

отчетную дату акционерам. Предприятию удалось все же компенсировать это

сокращение за счет увеличения начисленных обязательств, которые в данной

ситуации явились дополнительным источником финансирования.

Таблица 2. Горизонтальный анализ по отчету о

прибылях и убытках

|

Статья

|

За

отчетный период, тыс. руб.

|

За

аналогичный период, предыдущего года тыс. руб.

|

абсолютное

изменение, тыс. руб.

|

Относительное

изменение, %

|

|

Доходы

и расходы по обычным видам деятельности

|

|

Выручка

(нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов

и аналогичных обязательных платежей)

|

110236

|

60293

|

49943

|

45,30

|

|

Себестоимость

проданных товаров, продукции, работ, услуг

|

(87864)

|

(58067)

|

-29797

|

-33,91

|

|

Валовая

прибыль

|

22372

|

20146

|

90,05

|

|

Коммерческие

расходы

|

(-)

|

(-)

|

-

|

-

|

|

Управленческие

расходы

|

(-)

|

(-)

|

-

|

-

|

|

Прибыль

(убыток) от продаж

|

22372

|

2226

|

20146

|

90,05

|

|

Прочие

доходы и расходы

|

|

Проценты

к получению

|

257

|

29

|

228

|

88,71

|

|

Проценты

к уплате

|

(-)

|

(-)

|

-

|

-

|

|

Доходы

от участия в других организациях

|

-

|

-

|

-

|

-

|

|

Прочие

доходы

|

1053

|

681

|

372

|

35,32

|

|

Прочие

расходы

|

(19)

|

(142)

|

123

|

647,36

|

|

Прибыль

(убыток) до налогообложения

|

23663

|

2794

|

20869

|

-88,19

|

|

Отложенные

налоговые активы

|

-

|

-

|

-

|

-

|

|

Отложенные

налоговые обязательства

|

-

|

-

|

-

|

-

|

|

Текущий

налог на прибыль

|

(5679)

|

(670)

|

-5009

|

-88,20

|

|

Чистая

прибыль (убыток) отчетного периода

|

17984

|

2124

|

15860

|

88,18

|

Выводы, которые можно сделать на основании этих

данных сводятся к следующему.

1. Выручка предприятия увеличилась на

45,3%, в то же время валовая прибыль возросла на 90,05%. Такое соотношение

явилось следствием уменьшением затрат на себестоимость (на 33,91%).

2. Прочие доходы увеличились на 35,32%, что

привело к увеличению процентов к получению на 88,71%.

. Чистая прибыль выросла на 88,18% это

связанно с увеличением прибыли на предприятии и с уменьшением прочих расходов.

Но так же возрос налог на прибыль предприятия 88,2%.

В общем в отчёте прибыли и убытков мы можем

наблюдать положительные тенденции роста чистой прибыли на фоне этого

незначительный рост себестоимости.

Вертикальный анализ позволяет сделать вывод о

структуре баланса и отчета о прибыли в текущем состоянии, а также

проанализировать динамику этой структуры. Технология вертикального анализа

состоит в том, что общую сумму активов предприятия (при анализе баланса) и

выручку (при анализе отчета о прибыли) принимают за сто процентов, и каждую

статью финансового отчета представляют в виде процентной доли от принятого

базового значения.

Таблица 3. Структурное представление

уплотненного баланса-нетто (вертикальный анализ)

|

Статья

|

На

нач. года, %

|

На

кон. года, %

|

Изменение,

%

|

|

Актив

|

|

1.Внеоборотные

активы

|

|

|

|

|

Нематериальные

активы

|

-

|

-

|

-

|

|

Основные

средства

|

44,23

|

29,38

|

-14,85

|

|

Прочие

внеоборотные активы

|

-

|

-

|

-

|

|

Итого

по разделу I

|

44,23

|

29,38

|

-14,85

|

|

2.

Оборотные активы

|

|

|

|

|

Запасы

|

38,43

|

17,04

|

-21,39

|

|

Налог

на добавленную стоимость по приобретенным ценностям

|

32,27

|

16,70

|

-15,58

|

|

Дебиторская

задолженность (платежи по которой ожидаются в течение 12 месяцев после

отчетной даты)

|

6,16

|

0,34

|

-5,81

|

|

Финансовые

вложения (за исключением денежных эквивалентов)

|

12,58

|

14,98

|

2,41

|

|

Денежные

средства и денежные эквиваленты

|

4,76

|

38,60

|

33,84

|

|

Прочие

оборотные активы

|

55,77

|

70,62

|

14,85

|

|

Итого

по разделу II

|

100,00

|

100,00

|

|

|

3.Капитал

и резервы

|

0,47

|

0,26

|

-0,21

|

|

Уставный

капитал

|

0,07

|

0,04

|

-0,03

|

|

Нераспределенная

прибыль (непокрытый убыток)

|

66,77

|

70,00

|

3,23

|

|

Итого

по разделу III

|

67,31

|

70,30

|

2,99

|

|

4.

Привлеченный капитал

|

|

|

|

|

Долгосрочные

пассивы

|

15,65

|

6,81

|

-8,84

|

|

Краткосрочные

пассивы

|

1,84

|

8,65

|

6,81

|

|

Итого

по разделу V

|

15,20

|

14,24

|

-0,96

|

|

Всего

источников

|

32,69

|

29,70

|

-2,99

|

|

100,00

|

100,00

|

|

Представленные данные позволяют сделать следующие

выводы.

1. Доля оборотных средств компании

составляет приблизительно половину активов компании, причем с каждым годом она

возрастает.

2. Доля основных средств уменьшается,

несмотря на приобретение нового оборудования.

. Доля краткосрочных задолженностей

находится на уровне одной третьей от величины активов предприятия и не

претерпевает существенных изменений.

. Доля долгосрочных задолженностей

компании неизменно уменьшается и на конец года составляет 8,84%.

Таблица 4. Вертикальный анализ по отчету о

прибылях и убытках

|

Статья

|

За

отчетный период, %

|

За

аналогичный период, предыдущего года, %

|

Изменение,

%

|

|

Доходы

и расходы по обычным видам деятельности

|

|

Выручка

(нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов

и аналогичных обязательных платежей)

|

100

|

100

|

0

|

|

Себестоимость

проданных товаров, продукции, работ, услуг

|

-79,71

|

-96,308

|

-16,60

|

|

Валовая

прибыль

|

20,29

|

3,69

|

-16,60

|

|

Коммерческие

расходы

|

-

|

-

|

-

|

|

Управленческие

расходы

|

-

|

-

|

-

|

|

Прибыл

(убыток) от продаж

|

20,29

|

3,69

|

-16,60

|

|

Прочие

доходы и расходы

|

|

Проценты

к получению

|

0,23

|

0,05

|

-0,19

|

|

Проценты

к уплате

|

-

|

-

|

-

|

|

Доходы

от участия в других организациях

|

|

-

|

-

|

|

Прочие

доходы

|

0,96

|

1,13

|

0,17

|

|

Прочие

расходы

|

-0,02

|

-0,24

|

-0,22

|

|

Прибыль

(убыток) до налогообложения

|

21,47

|

4,63

|

-16,83

|

|

Отложенные

налоговые активы

|

-

|

-

|

-

|

|

Отложенные

налоговые обязательства

|

-

|

-

|

-

|

|

Текущий

налог на прибыль

|

-5,15

|

-1,11

|

4,04

|

|

Чистая

прибыль (убыток) отчетного периода

|

16,31

|

3,52

|

-12,79

|

Вывод: При рассмотрении расходов предприятия

можно увидеть уменьшение себестоимости на 16,6%, и в следствии чего увеличение

чистой прибыли на 0,2%. Также увеличилась валовая прибыль на 16,6%, при этом

удельный вес прибыли от продаж в выручке увеличелась на 16,6%, что

свидетельствует о повышении эффективности текущей деятельности коммерческой

организации и является следствием выполнения условия оптимизации прибыли от

продаж. На сокращение валовой прибыли повлияло увеличение на 16,6% доли

себестоимости продукции в выручке компании. Здесь мог сказаться уменьшение

затрат на сырье и материалы или же повышение торговой наценки.

.2 Анализ финансовой устойчивости предприятия

Таблица 5. Анализ финансовой устойчивости

предприятия

|

Показатель

|

На

нач. года, тыс. руб

|

На

кон. года, тыс. руб

|

Изменение,

тыс. руб

|

|

1.Источники

собственных средств

|

15574

|

29230

|

13656

|

|

2.Внеоборотные

активы

|

10235

|

12217

|

1982

|

|

3.Наличие

собственных оборотных средств

|

5339

|

17013

|

11674

|

|

4.Долгосрочные

кредиты и заемные средства

|

-

|

-

|

-

|

|

5.Наличие

собственных и заемных источников средств для формирования запасов и затрат

|

5339

|

17013

|

11674

|

|

6.Краткосрочные

кредиты и заемные средства

|

-

|

-

|

|

|

7.Общая

величина основных источников средств для формирования запасов и затрат

|

5339

|

17013

|

11674

|

|

8.Общая

величина запасов и затрат

|

8892

|

7085

|

-1807

|

|

9.Излишек,

недостаток собственных оборотных средств

|

0

|

1

|

1

|

|

10.

Излишек, недостаток собственных оборотных средств и долгосрочных заемных

средств для формирования запасов и затрат

|

0

|

1

|

1

|

|

11.

Излишек, недостаток общей величины основных источников средств для

формирования запасов и затрат

|

0

|

1

|

1

|

|

12.Трехкомпонентный

показатель типа финансовой устойчивости

|

000

|

111

|

1

|

Вывод: источники собственных средств в имуществе

предприятия имеет тенденцию к увеличению (на 13656) за счет дополнительных

взносов фактических собственников или расширения круга собственников. Доля внеоборотных

активов возросла (на 1982), что означало перераспределение средств организации

на создание благоприятной базы для расширения производства. Увеличение

собственных оборотных средств (на 11674) произошло за счет того, что величина

источников собственных средств за отчетный период возросла на большую сумму,

чем величина внеоборотных активов. Увеличение запасов и затрат (на 11674) может

свидетельствовать о наращивании производственного потенциала. Трехкомпонентный

показатель типа финансовой устойчивости свидетельствует о абсолютная

устойчивость финансового состояния.

Таблица 6. Анализ ликвидности баланса

|

Актив

|

На

нач. года, тыс. руб.

|

На

кон. года, тыс. руб.

|

Пассив

|

На

нач. года, тыс. руб.

|

На

кон. года, тыс. руб.

|

Платежный

излишек или недостаток

|

|

|

|

|

|

|

На

нач. года, тыс. руб.

|

На

кон. года, тыс. руб.

|

|

А1

|

1101

|

16049

|

П1

|

3621

|

2833

|

-2520

|

13216

|

|

А2

|

2910

|

6230

|

П2

|

-

|

-

|

2910

|

6230

|

|

А3

|

8892

|

7085

|

П3

|

-

|

-

|

8892

|

7085

|

|

А4

|

10235

|

12217

|

П4

|

19517

|

38748

|

-9282

|

-26531

|

Показатель ликвидности баланса на начало года

был положительный. Но значение перспективной ликвидности отображает возможность

улучшения показателя. На конец года показатель ликвидности баланса тоже

положительный, однако, предприятие нельзя охарактеризовать как абсолютно

ликвидное (сохраняется платежный недостаток трудно реализуемых активов).

Динамика чистого оборотного капитала положительная, что свидетельствует о

ликвидности баланса.

2. Оценка финансово-хозяйственной деятельности

предприятия

Система показателей оценки

финансово-хозяйственной деятельности предприятия

.1 Оценка имущественного положения

. Сумма хозяйственных средств, находящихся в

распоряжении организации

На начало года: 23138

На конец года: 41581

Этот показатель дает обобщенную стоимостную

оценку активов, числящихся на балансе предприятия. Это учетная оценка, не

совпадающая с суммарной рыночной оценкой активов предприятия. Рост этого

показателя (на 18443) свидетельствует о наращивании имущественного потенциала

предприятия.

2. Доля основных средств в активах

На начало года: 10235/23138=0.44

На конец года: 12217/41581=0.29

Показатель представляет собой обобщающий итог

структурного анализа и характеризует степень капитализации активов в основные

средства. Показатель снизился (на 0,15), что свидетельствует о снижении

производственного потенциала организации.

.2 Оценка ликвидности

. Величина собственных оборотных средств

(функционирующий капитал)

На начало года: 12903-7564=5339

На конец года: 29364-12351=17013

Величина собственных оборотных средств отражает

долю средств, принадлежащих предприятию, в его текущих активах и является одной

из характеристик финансовой устойчивости. Она показывает не только то,

насколько текущие активы превышают текущие обязательства, но и то, насколько

внеоборотные активы финансируются за счет собственных средств предприятия и

долгосрочных кредитов. Увеличение величины собственных оборотных средств (на

11674) свидетельствует о эффективном управлении оборотными активами и об

уменьшение риска в деятельности предприятия.

. Коэффициент текущей ликвидности

На конец года: 29364-12351=2,37

Показывает, достаточно ли у предприятия средств,

которые могут быть использованы им для погашения своих краткосрочных

обязательств в течение года. Это основной показатель платежеспособности

предприятия. В мировой практике значение этого коэффициента должно находиться в

диапазоне 1-2. Естественно, существуют обстоятельства, при которых значение

этого показателя может быть и больше, однако, если коэффициент текущей

ликвидности более 2-3, это, как правило, говорит о нерациональном использовании

средств предприятия. Значение коэффициента текущей ликвидности ниже единицы

говорит о неплатежеспособности предприятия.

. Коэффициент быстрой ликвидности

На начало года: (12903-8892)/7564=0,53

На конец года: (29364-7085)/12351=1,8

Показывает, насколько ликвидные средства

предприятия покрывают его краткосрочную задолженность. В ликвидные активы

предприятия включаются все оборотные активы предприятия, за исключением

товарно-материальных запасов. Данный показатель определяет, какая доля

кредиторской задолженности может быть погашена за счет наиболее ликвидных

активов, т. е. показывает, какая часть краткосрочных обязательств предприятия

может быть немедленно погашена за счет средств на различных счетах, в

краткосрочных ценных бумагах, а также поступлений по расчетам. Рекомендуемое

значение данного показателя от 0,7-0,8 до 1,5. Повышение коэффициента (на 1,27)

свидетельствует о том, что возможностей у предприятия по погашению обязательств

становится больше.

. Коэффициент абсолютной ликвидности

На начало года: 1101/7564=0,15

На конец года: 16049/12351=1,3

Показывает, какая часть краткосрочных

обязательств может быть немедленно погашена за счет средств на различных

счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами.

Значение данного показателя не должно опускаться ниже 0,2. Причиной низкого

коэффициента абсолютной ликвидности может быть увеличение сроков погашения

дебиторской задолженности.

. Доля оборотных средств в активах

На начало года: 12903/23138=0,56

На конец года: 29364/41581=0,7

Является дополняющим к показателю «доля основных

средств в активах» и характеризует относительную величину оборотного капитала

предприятия.

. Доля собственных оборотных средств в общей их

сумме

На начало года: (12903-7564)/12903=0,41

На конец года: (29364-12351)/29364=0,58

Характеризует долю оборотных средств предприятия

профинансированных за счет собственных средств. Нормативными документами

устанавливается критическое ограничение К > 0,1. Наблюдается не большой рост

показателя.

. Доля собственных оборотных средств в покрытии

запасов

На начало года: (12903-7564)/8892=0,6

На конец года: (29364-12351)/(7085)=2,4

Характеризует часть стоимости запасов, которая

покрывается собственными оборотными средствами. Традиционно имеет большое значение

в анализе финансового состояния предприятий торговли; рекомендуемая нижняя

граница показателя в этом случае - 50 %. Показывает наличие СОС, необходимых

для финансовой устойчивости.

.3 Оценка финансовой устойчивости

. Коэффициент концентрации собственного капитала

На начало года: 15574/23138=0,67

На конец года: 29230/41581=0,7

Характеризует долю собственных средств в

структуре капитала. Чем выше значение, тем лучше, наблюдается рост показателя

на 0,03.

. Коэффициент финансовой зависимости

На начало года: 23138/15574=1,48

На конец года: 41581/29230=1,42

Характеризует зависимость проекта от внешних

займов. Чем выше значение этого коэффициента, тем выше риск банкротства и

дефицита денежных средств. Наблюдается положительная тенденция к снижению

показателя.

. Коэффициент маневренности собственного

капитала

На начало года: (12903-7564)/15574=0,34

На конец года: (29364-12351)/29230=0,58

Показывает, какая часть собственных оборотных

средств предприятия находится в мобильной форме, что позволяет относительно

свободно маневрировать этими средствами. Уменьшение показателя указывает на

возможное замедление погашения дебиторской задолженности или ужесточение

условий предоставления товарного кредита со стороны поставщиков и подрядчиков.

Увеличение свидетельствует о растущей возможности погашать текущие

обязательства.

. Коэффициент концентрации заемного капитала

На начало года: 7564/23138=0,33

На конец года: 12351/41581=0,29

Указывает на долю заемного капитала в источниках

финансирования; Коэффициент концентрации заемного капитала положительно

оценивается в случае его снижения, а сумма коэффициента концентрации заемного

капитала и коэффициента концентрации собственного капитала равняется единице.

Чем ниже этот показатель, тем меньшей считается задолженность холдинговой

компании или ее дочернего предприятия и тем более стойким будет его финансовое

состояние.

. Коэффициент соотношения заемных и собственных

средств

На начало года: 7564/15574=0,48

На конец года: 12351/29230=0,42

Характеризует обеспеченность заемных средств

собственными, то есть гарантию возврата долга. Рекомендуемое значение: <=

100%. Значение показателя достигло нормативного.

.4 Оценка деловой активности

.Оборачиваемость средств в расчетах, об.

На начало года: 110236/2910=37,9

На конец года: 60293/6230=9,67

Данный индикатор измеряется в оборотах (разах) и

показывает, сколько раз обернулись в отчетном периоде средства, вложенные в

дебиторскую задолженность. Рост показателя в динамике рассматривается как

положительная тенденция.

. Оборачиваемость средств в расчетах, дн.

На начало года: 360/37,9=9,5

На конец года: 360/9,67=37,2

Данный индикатор измеряется в днях и показывает,

сколько в среднем дней омертвлены денежные средства в дебиторской

задолженности. Повышение показателя в динамике рассматривается как отрицательная

тенденция.

. Оборачиваемость запасов, об.

На начало года: 87864/8892=9,9

На конец года: 58067/7085=8,19

Отражает скорость реализации запасов.

. Оборачиваемость запасов, дн.

На начало года: 360/9,9=36,4

На конец года: 360/44,8=43,95

Показывает, на сколько дней работы предприятия

хватит имеющихся запасов. Снижение коэффициента оборачиваемости запасов может

отражать накопление избыточных запасов, неэффективное складское управление,

накопление непригодных к использованию материалов. Но и высокая оборачиваемость

не всегда выступает позитивным показателем, поскольку может говорить об

истощении складских запасов, что может привести к перебоям в производственного

процесса.

. Оборачиваемость кредиторской задолженности,

дн.

На начало года: 2747/(87864/360)=11,25

На конец года: 563/(58067/360)=3,49

Показывает, сколько в среднем дней требуется для

оплаты кредиторской задолженности.

.5 Оценка рентабельности

.Рентабельность продукции

На начало года: 22340/110236*100=20

На конец года: 2226/60293*100=3,6

Показывает, сколько получено валовой прибыли на

1 рубль понесенных расходов.

.Рентабельность основной деятельности

На начало года: 22340/87864*100=25

На конец года: 2226/60293*100=3,8

Показывает, сколько прибыли от реализации

приходится на 1 рубль затрат.

3. Управление дебиторской задолженности

Дебиторская задолженность представляет собой

наиболее вариабельный и динамичный элемент оборотных средств, существенно

зависящий от принятой в предприятии политики в отношении покупателей продукции.

Увеличение или уменьшение ДЗ оказывает большое влияние на финансовое состояние

предприятия, проявляющееся через оборачиваемость капитала, вложенного в

оборотные активы.

Управление ДЗ предполагает прежде всего контроль

за оборачиваемостью средств в расчётах, где её ускорение оборачиваемости в

динамике рассматривается как положительная тенденция.

Резкое увеличение ДЗ и её доли в оборотных

активах может свидетельствовать о неосмотрительной кредитной политике

предприятия по отношению к покупателям, либо об увеличение объёма продаж, либо

о неплатежеспособности и банкротстве части покупателей. Сокращение ДЗ

оценивается положительно, если оно происходит за счёт сокращения периода его

погашения. Если же ДЗ уменьшается в связи с уменьшением отгрузки продукции, то

это свидетельствует о снижении деловой активности предприятия.

Контроль за дебиторской задолженностью включает

в себя ранжирование ДЗ по срокам её возникновения. Наиболее распространённая

классификация предусматривает следующую группировку (дней): 0-30, 30-60, 60-90,

90-120, свыше 120.

.1 Система скидок

Коэффициент оборачиваемости дебиторской

задолженности (ДЗ).

Период оборота дебиторской задолженности

|

Классификация

дебиторов по срокам возникновения задолженности, дн.

|

Сумма

ДЗ, руб.

|

Удельный

вес в общей сумме, %

|

Вероятность

ДЗ, руб.

|

Сумма

безнадежных долгов, руб.

|

Реальная

величина задолженности, руб.

|

|

0-30

|

2 362,69

|

51,7

|

2,5

|

59,07

|

2303,62

|

|

30-60

|

786,04

|

17,2

|

5,0

|

39,30

|

746,74

|

|

60-90

|

475,28

|

10,4

|

7,5

|

35,65

|

439,63

|

|

90-120

|

338,18

|

7,4

|

10

|

33,82

|

304,36

|

|

120-150

|

260,5

|

5,7

|

15

|

39,08

|

221,42

|

|

150-180

|

214,79

|

4,7

|

30

|

64,44

|

150,35

|

|

180-360

|

132,53

|

2,9

|

60

|

79,52

|

53,01

|

|

Свыше

360

|

-

|

-

|

-

|

-

|

-

|

|

Итого

|

4570

|

100

|

|

350,86

|

4219,14

|

Вывод: при появлении безнадёжных долгов согласно

вероятности их появления, величина дебиторской задолженности сократится на

350,86 рублей и составит 4219,14 рублей.

|

Показатель

|

Варианты

скидок

|

Без

скидок 30-90 дней

|

|

До

3 дн. 10%

|

3-9

дн. 8%

|

10-14

дн. 5%

|

15-23

дн. 2,5%

|

24-30

дн. 1%

|

|

|

1.Потеря

от предоставления скидки с каждой 1000 руб.

|

100,00

|

80,00

|

50,00

|

25,00

|

10,00

|

-

|

|

2.Потеря

от инфляции с каждой 1000 руб.

|

0,37

|

1,28

|

0,92

|

1,65

|

1,28

|

16,50

|

|

3.Потеря

от привлечения кредита с каждой 1000 руб.

|

-

|

-

|

-

|

-

|

9,96

|

30

|

|

4.Итого

потерь

|

100,37

|

81,28

|

50,92

|

26,65

|

21,24

|

46,50

|

Вывод: При уровне инфляции 0,55% в месяц и

ставки процента по кредиту 12% получаем:

- без предоставления скидки предприятие теряет с

каждой 1000 рублей 46,5 рублей;

- при предоставлении скидки в 1%

потери составляют 21,24 рублей;

- при предоставлений скидки 2,5%

потери равны 26,65 рублей;

- при скидки в 5% потери равны 50,92

рублей;

- при скидки в 8% потери равны 81,28

рублей;

- при скидки в 10% потери равны 100,37

рублей.

Следовательно, скидки в размере 10%, 8% и 5%

предприятию не выгодны, т.к. сумма потерь превышает сумму потерь без скидок.

Величина скидок для сокращения срока погашения

обязательств клиентами определяется финансовым менеджером и маркетологом исходя

из возможностей потребителя и целесообразности использования такой схемы

поставщиком услуг. При этом необходимо определить верхнюю и нижнюю границы

размера скидок в зависимости от срока погашения обязательства и эмоционально

воздействия на дебитора.

Условно примем следующие данные:

30% клиентов продолжают работать по прежней

схеме;

5% клиентов согласных на скидку 1%;

15% - на скидку 2,5%;

35% - на скидку 5%;

10% - на скидку 8%;

5% - на скидку 10%.

Планирование выручки при предоставлении системы

скидок

|

Показатель

|

Варианты

скидок

|

Без

скидок (30-90 дней)

|

Сумма

выручки, руб.

|

|

До

3 дн. 10%

|

3-9

дн. 8%

|

10-14

дн. 5%

|

15-23

дн. 2,5%

|

24-30

дн. 1%

|

|

|

|

Выручка

без предоставления скидок, руб.

|

4263,23

|

8526,45

|

29842,58

|

12789,68

|

852,65

|

25579,35

|

85264,5

|

|

Выручка

при предоставлении скидок, руб.

|

3836,91

|

7673,81

|

26858,32

|

11510,71

|

767,39

|

23021,42

|

73668,55

|

|

Среднее

время оборота, дн.

|

1

|

6

|

12

|

19

|

27

|

60

|

125

|

Средняя продолжительность оборота

дебиторской задолженности по предприятию определяется по формуле

T0=

(1*5+6*10+12*35+15*19+5*27+60*30)/100 = 27

Среднегодовая стоимость дебиторской

задолженности при предоставлении скидок определяется как

где  - общая сумма выручки при

предоставлении скидок, руб

- общая сумма выручки при

предоставлении скидок, руб

ДЗ'= 73668,55*27/360 = 5525,14

∆ДЗ = 4570 - 5525,14 = -955,14

∆Вр = 85264,5-73668,55 = 11

595,95

Экономический результат от предоставления скидок

определяется по формуле

ЭР = -955,14-11595,95 = -12 550,14

Вывод: применение системы скидок для

постоянных клиентов за ускорение оплаты автотранспортных услуг приводит к

потерям части сумм, однако за счет ускорения оборачиваемости дебиторской

задолженности, предприятие в течение года сможет получить надежный источник

финансирования своей деятельности. Из расчётов видно, что экономический

результат от предоставления скидок отрицательный. Это говорит о том, что

предприятию невыгодно вводить систему скидок и поощрять своих покупателей более

выгодными условиями.

.2 Создание

резервного фонда

Безнадежным долгом (долгом, нереальным к

взысканию) признается долг перед налогоплательщиком, по которому истек установленный

срок исковой давности, а так же долг, по которому в соответствии с гражданским

законодательством обязательство прекращено вследствие невозможности его

исполнения на основании акта государственного органа или ликвидации

организации.

Сумма отчислений в резерв включается в состав

внереализационных расходов, сумма резерва определяется по результатам

проведенной на последний день отчетного периода инвентаризации.

Резерв начисляется следующим образом:

- по сомнительной задолженности со сроком

возникновения свыше 90 дней (включается полная сумма выявления задолженности);

- по сомнительной задолженности со

сроком возникновения от 45 до 90 дней (включается 50% выявленной дебиторской

задолженности);

- до 45 дней, не включая выявленной

суммы.

Сумма создаваемого резерва по сомнительным

долгам не может превышать 10% от выручки отчетного периода.

Распределение сомнительных и безнадежных долгов

по срокам возникновения Таблица 9

|

Наименование

дебиторской задолженности

|

Сроки

возникновения задолженности, дн.

|

Сумма

ДЗ, руб

|

Доля

ДЗ в общей сумме, %

|

|

Текущая

|

0-60

|

3

148,73

|

68,89

|

|

Просроченная

|

60-90

|

475,28

|

10,39

|

|

Сомнительная

|

90-120

|

338,18

|

7,39

|

|

Безнадежная

|

120

и свыше

|

607,82

|

13,30

|

Фр = 3148,78*05+475,28+338,18+607,82 = 2520,37

р.

Т.к. величина резервного фонда не может превышать

10% от выручки за отчетный период, то максимальная величина резервного фонда

составляет:

Фр = 60293 * 0,1 = 6029,3 р.

Исходя из этого резервный фонд возможно создать

в нужном объеме, т.е. в размере 33,5 тыс. руб

.3 Факторинг

Факторинг - это достаточно новый вид услуг в

области финансирования. Факторинговые операции представляют собой продажу

счетов фактуру, которым, как правило, являются коммерческие банки, финансовые

компании, специализированные факторинговые компании.

Целью такого обслуживания является своевременное

сокращение потерь вследствие задержки платежа и предотвращения появлении

сомнительных долгов, повышение ликвидности и снижение финансового риска для

клиентов, которые заинтересованы, по возможности, в наиболее быстром получении

денег по счетам.

В банке «Газпромбанк» предусмотрен закрытый

договор. Закрытый факторинг является скрытым источником средств для

кредитования транспортных услуг, т.к. никто из контрагентов клиента не

осведомлен о переуступке им счетов-фактур компании.

Преимущества факторинга банка «Газпромбанк»:

· поставок покупателям, находящимся в любом

регионе России;

· Решение по заявке Клиента

принимается в течение 5 дней с момента предоставления полного пакета

документов;

· Предоставление срока ожидания, в

течение которого банк ожидает оплаты от Покупателя по просроченному требованию,

- страхование рисков несвоевременного платежа Покупателей. Без дополнительных

комиссий.

· Финансирование уступаемого

требования в течение одного дня после уступки.

Схема расчета факторинга:

. Страховой резерв на случай рисков неплатежа

дебиторов

Рстр = ДЗ*Сстр,

где Сстр - процент страхового резерва, который

равен17%

Рстр = 6230*17% = 1059,1 руб.

. Комиссионные

К = ДЗ * К%,

где К% - процент комиссионного вознаграждения

(7%)

К = 6230*7% = 436,1 руб.

. Плата за предоставленный кредит

Пк = (ДЗ - Рстр - К)*Спк/100*Т/365,

где Спк - проценты за факторинговый кредит (20%)

Т - срок погашения платежных требований (80

дней)

Пк = (6530 - 1059,1 -436,1)*20/100*80/365 =

220,7руб.

. Средства, которые можно получить по

факторингу в виде авансового платежа

ДЗполуч = ДЗ - Рстр - К% - Пк

ДЗ получ = 6530 - 1059,1 - 7- 185,2 = 5278,9

руб.

При использовании схем факторинга увеличивается

размер денежных средств на расчетном счете предприятия, а значит, увеличивается

коэффициент абсолютной ликвидности, что актуально для работы изучаемого

предприятия.

Факторинг будет успешнее, если список дебиторов

будет удовлетворять интересам банка-фактора.

ДЗ’ = ДЗ - ДЗполуч,

где ДЗ - сумма дебиторской задолженности за

отчетный период

ДЗ’ = 6530 - 5278,9 = 1251,1руб.

Вывод: При использовании схем факторинга

предприятие сможет получить 5278,9 руб. в виде авансового платежа,

следовательно, увеличится размер денежных средств на расчетном счете

предприятия, а значит, увеличится коэффициент абсолютной ликвидности.

4. Управление запасами

С экономической позиции на автомобильном

транспорте запасы включают в себя:

товарно-материальные запасы (ТМЗ) материалов,

запасных частей, агрегатов на складе (производственные запасы);

незавершенное производство.

Управление запасами на АТП - это контроль за их

состоянием, а также разработка управленческих решений по минимизации затрат на

содержание запасов, необходимых для своевременного выполнения производственной

программы.

Управление запасами на уровне АТП сводится,

прежде всего, к повышению их ликвидности (полезности).

Для управления запасами выделяют отдельно

производственные запасы как самые низколиквидные оборотные активы, обладающие

высоким риском потерь вложенных в них денежных средств. Для управления

производственными запасами необходимо проводить анализ и контроль использования

данного вида запасов.

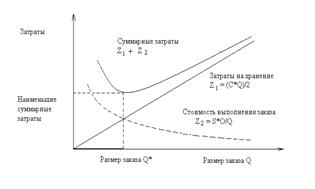

Для определения экономичного (оптимального)

объема заказа (формула Уилсона):

где  - оптимальный размер заказа, ед.; S - годовая

потребность в сырье и материалах на выполнение производственной программы, ед.;

O - стоимость

выполнения одного заказа, руб.; С - затраты на содержание единицы запаса,

руб./шт.

- оптимальный размер заказа, ед.; S - годовая

потребность в сырье и материалах на выполнение производственной программы, ед.;

O - стоимость

выполнения одного заказа, руб.; С - затраты на содержание единицы запаса,

руб./шт.

Оптимальный размер запаса (средний

размер запаса):

Рис. 1. Графическая интерпретация

определения экономичного объема заказа

Интервал между поставками

,

,

где Nпоставок -

количество поставок (заказов);

,

,

где Тинт - интервал между

поставками;

Дк - дни календарные (Дк= 360 дней).

Предлагается провести расчёт

оптимального размера заказа по наиболее значительным для предприятия группам

запасов, которые постоянно используются в производственном процессе, имеют

наибольшую оборачиваемость - это шины, материалы, запасные части. Прежде чем

производить расчёт, необходимо вычислить затраты на хранение запасов по их

видам. Затраты рассчитываются на единицу хранения и включают в себя:

− заработную плату кладовщика

(годовую);

− расходы на электроэнергию по

счетчику;

− расходы по уборке складского

помещения;

− затраты на инвентаризацию;

− прочие (коммунальные

расходы, обслуживание кредита банка под производственные запасы, охрана, пожарная

безопасность).

Таблица 11

Исходные данные для определения

оптимального размера запаса

|

Показатели

|

Виды

запасов

|

|

Шины

|

Запасные

части

|

Материалы

|

|

Годовая

потребность, ед.

|

1920

|

60137

|

20857

|

|

Затраты

на хранение единицы запаса, руб.

|

250

|

12

|

|

Затраты

на оформление заказа (без стоимости закупок), руб.

|

800

|

950

|

1000

|

|

Количество

заказов фактическое

|

8

|

4

|

4

|

|

Продолжительность

одного оборота запаса, дн.

|

45

|

90

|

90

|

Проводим расчеты по предложенным формулам и

результаты вычислений поместим в табл. 12.

Таблица 12. Результаты расчетов по оптимизации

заказа

|

Показатель

|

Виды

запасов

|

|

Шины

|

Запасные

части

|

Материалы

|

|

Оптимальный

размер заказа, шт.

|

111

|

3086

|

1444

|

|

Количество

заказов

|

35

|

39

|

29

|

|

Интервал

между поставками, дней

|

10

|

9

|

12

|

|

Средний

размер запаса, шт.

|

55

|

1543

|

722

|

Спланируем систему управления запасами на год с

учётом гарантийного (страхового) запаса. Логика формирования страхового запаса

и определения рекомендуемых значений срока между поставками и величины поставки

представлена в табл. 13.

Таблица 13

Прогнозирование показателей использования

запасов на год

|

Показатель

|

Прогнозные

значения на год

|

|

Шины

|

Запасные

части

|

Материалы

|

|

1.

Потребность, шт.

|

1920

|

60137

|

20857

|

|

2.

Оптимальный размер заказа, шт.

|

111

|

3086

|

1444

|

|

3.

Время поставки, дни

|

1

|

1

|

1

|

|

4.

Возможная задержка поставки, дни

|

3

|

2

|

3

|

|

5.

Ожидаемое дневное потребление, шт./день (стр.1/кол. раб дней)

|

8

|

242

|

84

|

|

6.

Срок расходования заказа, дни (стр.2/стр.5)

|

14

|

13

|

17

|

|

7.Ожидаемое

потребление за время поставки, шт.

|

8

|

242

|

84

|

|

8.Максимальное

потребление между двумя поставками, шт. (стр.3+стр.4) ∙стр.5)

|

32

|

726

|

336

|

|

9.

Гарантийный запас, шт. (стр.8-стр.7)

|

24

|

484

|

252

|

|

10.

Пороговый уровень запаса, шт. (стр.9+стр.7)

|

32

|

726

|

336

|

|

11Максимальный

желательный запас, шт. (стр.9+стр.2)

|

135

|

3570

|

1696

|

|

12.Срок

расходования запаса до порогового уровня, дни ((стр.11-стр.10)/стр.5)

|

13

|

12

|

16

|

ΔФоб =

(1920*250+800*35)/10 +(60137*12+950*39)/9

+(20857*20+1000*29)/12-(1920*250+800*8)/45+(60137*12+950*4)/90+(20857*20+1000*4)/90

= 148729 тыс. руб.

В результате прогнозирования

показателей использования запасов за год можно сделать вывод о том, что

максимальный желательный запас шин (с учетом гарантийного запаса на случай

задержки поставки) составил 135 шт., для запасных частей - 3570 шт., для

материалов - 1696. В результате определения оптимального размера запасов и

ускорения их оборачиваемости высвобождение составит 148729 тыс. руб. Из этого

можно сделать вывод что, высвобожденные денежные средства могут пойти на

погашение долговых займов и саморазвитие. Управление запасами - важная часть

общей политики управления оборотными активами предприятия

<http://www.grandars.ru/college/ekonomika-firmy/oborotnye-aktivy.html>,

основная цель которой - обеспечение бесперебойного процесса производства и

реализации продукции при минимизации совокупных затрат по обслуживанию запасов.

Заключение

Наличие у предприятия оборотного капитала, его

состав, структура, скорость оборота и эффективность использования оборотного

капитала во многом предопределяют финансовое состояние предприятия и

устойчивость его положения на финансовом рынке.

Для нормального функционирования каждого

предприятия необходимы оборотные средства, представляющие собой денежные

средства, используемые предприятием для приобретения оборотных фондов и фондов

обращения.

Оборотный капитал - это капитал, инвестируемый

фирмой, компанией в текущую деятельность на период каждого операционного цикла.

Иными словами, это средства фирмы, вложенные в текущие активы (оборотные

средства). Оборотный капитал, как и основной капитал, выражает определенные

производственные отношения, складывающиеся с развитием предпринимательства.

Оборотный капитал непосредственно участвует в

создании новой стоимости, функционируя в процессе кругооборота всего капитала.

При этом соотношение основного и оборотного капитала влияет на величину

получаемой прибыли. Оборотный капитал обращается быстрее, чем основной капитал.

Поэтому с увеличением доли оборотного капитала в общей сумме авансированного

капитала время оборота всего капитала сокращается, а следовательно,

увеличивается возможность роста новой стоимости, т.е. прибыли.

Предприятию не удалось увеличить свои денежные

средства за счет предоставления скидки по дебиторской задолженности и продажи

часть дебиторской задолженности по факторингу.

Существуют несколько способов увеличения

денежных средств предприятия, которые являются наиболее ликвидной частью

оборотных средств. Для оптимизации или уменьшения затрат необходимо:

. Упростить организационную структуру.

. Оптимизировать затраты на оплату труда.

. Уменьшить общехозяйственные расходы.

. Перезаключить договоры, определяющие

задолженность в твердой валюте, в рублевую задолженность.

Способы увеличения денежных средств

. Изыскание дополнительных денежных поступлений

от основных средств

. Взыскание задолженности с целью ускорения

оборачиваемости денежных средств

. Разграничение выплат кредиторам по степени

приоритетности с целью уменьшения оттока денежных средств

. Увеличение притока денежных средств за счет

пересмотра планов капитальных вложений

. Увеличение поступления денежных средств из

заинтересованных финансовых источников, не связанных с взаимной торговлей

Для увеличения объема продаж необходимо:

. Проводить ограниченные маркетинговые

исследования на ежедневной / еженедельной основе.

. Тщательно оценить прогнозируемые наценки по

группам реализуемых товаров для того, чтобы определить группы товаров,

приносящие наибольшую прибыль.

. Переоценить факторы потребительского спроса,

такие, как потребительские свойства / приоритет при приобретении, цена,

качество, сезонные факторы и т.д.

. Определить виды продукции (направления),

которые наилучшим образом подходят к изменившимся условиям, и

сконцентрироваться на них.

ликвидность рентабельность резервный запасы

Список использованных источников

1. Васильева

Л.С. Финансовый анализ: Учебник/ Л.С. Васильева, М.В. Петровская. - 2-е изд.,

перераб. и доп. - М.: КноРус, 2007. - 804с.

2. Ковалев

В.В.. Финансовый менеджмент : Учебник. - М.: ТК Велби, изд. Проспект, 2009. -

470с.

3. Методические

указания для выполнения курсовой работы по дисциплине «Финансовый менеджмент»

для студентов специальности 080502 / Сост.: Л.В. Эйхлер, О.М. Тетерина. - Омск:

Изд-во СибАДИ, 2008. - 47 с.

4. Налоговый

кодекс РФ

5. Финансовый

менеджмент: Учебное пособие/ Ред.: Е.И. Шохин. - М.: ФБК ПРЕСС,2008. - 408с.

6. Основы

менеджмента: учебник по специальности "Менеджмент организации" / [А.

И. Афоничкин и др.]; под редакцией А. И. Афоничкина. - Санкт-Петербург: Питер,

2007. - 522 с.

7. Менеджмент:

учебник для высших учебных заведений по экономическим специальностям / [А. В.

Игнатьева и др.]; под редакцией М. М. Максимцова, М. А. Комарова. - Москва:

ЮНИТИ-ДАНА, 2008. - 320 с.

8. Семенов,

А. К. Основы менеджмента: учебник / А. К. Семенов, В. И. Набоков. - Москва:

Дашков и Кº, 2009. - 575 с.

9. Менеджмент:

учебник / [С. И. Ашмарина и др.]; под редакцией С. И. Ашмариной. - Москва: Рид

Групп, 2011. - 572 с.