Макроэкономическое равновесие

СОДЕРЖАНИЕ

Введение

.

Условия равновесия на рынке товаров и услуг

.

Вывод кривой «инвестиции-сбережения» IS

и интерпретация ее наклона

.

Анализ структуры и динамики инвестиций и сбережений в экономике Республики

Беларусь

Заключение

Список

использованных источников

ВВЕДЕНИЕ

Макроэкономическое равновесие - это такое

состояния национальной экономики, когда использование ограниченных

производственных ресурсов для создания товаров и услуг и их распределение между

различными членами общества сбалансированы, т.е. существует совокупная

пропорциональность между:

ресурсами и их использованием;

факторами производства и результатами их

использования;

совокупным производством и совокупным

потреблением;

совокупным предложением и совокупным спросом;

материально-вещественными и финансовыми

потоками.

Следовательно, макроэкономическое равновесие

предполагает стабильное использование их интересов во всех сферах национальной

экономики.

Актуальность темы курсовой работы заключается в

том, что макроэкономическое равновесие - это центральный вопрос курса

макроэкономики. Его достижение - это проблема номер один для государственной

макроэкономической политики. Рассмотрение макроэкономического кругооборота

позволяет сделать вывод о существовании двух возможных состояний экономики: равновесном

и неравновесном. Макроэкономическое равновесие - это такое состояние

экономической системы, когда достигнута совокупная сбалансированность,

пропорциональность между экономическими потоками товаров, услуг и факторов

производства, доходов и расходов, спросом и предложением,

материально-вещественными и финансовыми потоками и пр.

В экономической науке существует множество

моделей макроэкономического равновесия, отражающих взгляды разных направлений

экономической мысли на эту проблему.

Целью работы является рассмотрение проблем

макроэкономического равновесия на товарном рынке, в том числе равновесия на

товарном рынке в Республике Беларусь.

Для достижения данной цели были поставлены и

решались следующие основные задачи:

· рассмотрение условий равновесия на рынке товаров

и услуг;

· характеристика и вывод кривой

«инвестиции-сбережения» IS и интерпретация ее наклона;

· анализ инвестиций и сбережений в

Республике Беларусь.

1. Условия равновесия на рынке

товаров и услуг

Основой для построения кривой IS служат:

) модель совокупных расходов (модель

«Кейнсианского креста»), которая показывает, что определяет доход в экономике

при данном уровне планируемых расходов (т.е. исходит из предпосылки, что

уровень планируемых автономных расходов фиксирован);

) функция зависимости автономных планируемых

расходов от ставки процента.

Поскольку в модель включена новая эндогенная

переменная - ставка процента - рассмотрим ее более подробно. Ставка процента и

автономные расходы. Для сберегателей ставка процента выступает как вознаграждение

за воздержание от потребления в настоящем в счет ожидаемого потребления в

будущем. Для заемщиков ставка процента представляет собой цену заемных средств,

используемых инвесторами для покупки инвестиционных товаров, а домохозяйствами

для покупки потребительских товаров длительного пользования. В экономике

существует множество конкретных видов процентных ставок, такие как процентные

ставки, выплачиваемые:

· банками по чековым, сберегательным и срочным

счетам;

· по средствам, занимаемым правительством

(проценты по государственным облигациям),

· бизнесом (проценты по коммерческим

ценным бумагам и облигациям корпораций),

· коммерческими банками центральному

банку (учетная ставка процента),

· домохозяйствами (проценты по

закладным, ипотечному и потребительскому кредиту).

В экономической теории, выявляющей основные,

принципиальные взаимосвязи и взаимозависимости в экономике, различия между

разными видами процентных ставок полагаются несущественными и под рыночной

ставкой процента понимается средняя из всех различных ставок.

Соотношение между автономными планируемыми

расходами и ставкой процента. Изменение ставки процента влияет на следующие

компоненты автономных расходов:

• инвестиционные расходы. Занимая средства на

покупку инвестиционных товаров, фирмы пытаются получить прибыль. Поэтому они

инвестируют средства в оборудование и промышленные сооружения (приобретают

реальный капитал) до тех пор, пока норма отдачи от дополнительной единицы

капитала превышает стоимость заемных средств на покупку этой дополнительной

единицы, т.е. ставку процента. Любое повышение ставки процента снижает

эффективность инвестиционных проектов. Поэтому, если ставка процента настолько

высока (кредитные средства дороги), что ожидаемая норма прибыли ниже этой

ставки, фирма откажется от реализации такого инвестиционного проекта и величина

инвестиционных расходов сократится. Следовательно, зависимость между величиной

инвестиционных расходов и ставкой процента обратная. Чем выше ставка процента,

тем меньше у фирм желание инвестировать. Функция инвестиций может быть

записана: I = I (R) или, если зависимость линейная:

= I - dR,

где

I - автономные инвестиции,- ставка процента,-коэффициент, отражающий

чувствительность инвестиционных расходов к ставке процента и показывающий,

насколько изменится величина инвестиционных расходов при изменении ставки

процента на один процентный пункт.

Коэффициент

d>0, а поскольку перед ним в формуле стоит знак "минус", кривая

имеет отрицательный наклон.

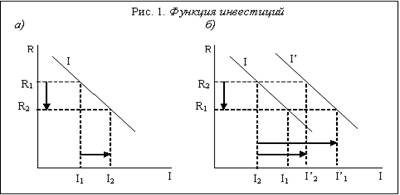

Рис. 1.1 Функция инвестиций

Кривая совокупного инвестиционного

спроса (рис. 1.1 (а)) отражает эту обратную зависимость величины спроса на

инвестиции от ставки процента.

Сдвиг кривой совокупных

инвестиционных расходов происходит при изменении величины автономных инвестиций

(I): их увеличение смещает кривую вправо, а их сокращение - влево. Эти

изменения, как правило, представители кейнсианского направления связывают с

настроением инвесторов, пессимистической или оптимистической оценкой ожидаемой

прибыльности инвестиционных расходов Последствия увеличения уровня автономных

инвестиций показано на рис. 1.1 (б) сдвигом кривой I вправо до I’.

Наклон кривой совокупных

инвестиционных расходов обусловлен величиной коэффициента d; чем он выше, т.е.

чем более чувствительны инвестиции к изменению ставки процента, тем кривая I

более пологая: даже незначительные изменения ставки процента ведут к

существенным изменениям величины инвестиционного спроса.

• потребительские расходы.

Аналогично инвесторам, домохозяйства также используют заемные средства,

особенно при покупке потребительских товаров длительного пользования.

Потребители сравнивают процентные выплаты по долгу (потребительскому кредиту) с

желанием приобрести товар (например, автомобиль или посудомоечную машину) как

можно раньше. Высокие процентные ставки заставляют некоторых потребителей

отложить покупку до лучших времен и автономные потребительские расходы

сокращаются. Таким образом, зависимость между совокупными автономными

потребительскими расходами и ставкой процента обратная и все рассуждения и

выводы аналогичны тем, которые сделаны относительно инвестиционных расходов (не

случайно, некоторые экономисты предлагают рассматривать расходы на

потребительские товары длительного пользования как инвестиционные расходы

домохозяйств). Таким образом, потребительские расходы зависят не только от

уровня располагаемого дохода, но и от ставки процента, и потребительская

функция может быть представлена формулой:

С = С (Y, Т, t, R)

или при линейной зависимости:

С = С + mpс (Y - Т- tY) - аR,

где С - автономные потребительские

расходы,- доход,

Т - автономные чистые налоги (налоги

Tx минус трансферты Tr),с - предельная склонность к потреблению

(0<mpc<1), показывающая, насколько изменяются потребительские расходы при

изменении располагаемого дохода на единицу (mpс=ΔC/ΔYd);-

предельная налоговая ставка (t = ΔT/ΔY), которая

показывает изменение величины налоговых поступлений при изменении величины

совокупного дохода на единицу;

а - чувствительность автономных

потребительских расходов к ставке процента (a>0), отражающая изменение

потребительских расходов при изменении ставки процента на один процентный пункт

(a=ΔC/ΔR),

• расходы на чистый экспорт.

Изменение ставки процента оказывает влияние и на величину чистого экспорта.

Рост процентной ставки в стране повышает доходность вкладываемого капитала и

обусловливает приток капитала из-за рубежа. В результате спрос на национальную

валюту данной страны на валютных рынках растет, и национальная валюта дорожает.

Это ведет к тому, что товары данной страны становятся относительно более

дорогими, а импортные товары относительно более дешевыми. Спрос на национальные

товары со стороны иностранцев падает, сокращая экспорт, а спрос на иностранные

товары растет, увеличивая импорт. Чистый экспорт сокращается, уменьшая совокупные

расходы. Следовательно, и между чистым экспортом и ставкой процента существует

обратная зависимость.

Поэтому формула экспорта может быть

представлена как:

Хn = Xn (Y, e)

или при линейной зависимости:

Хn = Ех - (Im + mpm Y) - eR = Хn -

mpm Y - eR,

где Ех - автономный экспорт; Im -

автономный импорт; Хn - автономный чистый экспорт; mpm - предельная склонность

к импорту (0<mpm<1), которая показывает, как изменяется величина расходов

на покупку импортных товаров при изменении дохода на единицу (mpm =ΔIm/ΔY); е -

чувствительность чистого экспорта к ставке процента (e>0), показывающая

изменение величины чистого экспорта, если ставка процента меняется на один

процентный пункт (ΔXn/ΔR). [4, с. 178]

2. Вывод кривой

«инвестиции-сбережения» IS и интерпретация ее наклона

Поскольку величина планируемых

автономных расходов зависит от ставки процента, а общий уровень реального

выпуска и реального дохода зависит от величины автономных планируемых расходов,

то если объединить вместе эти зависимости, можно придти к выводу, что реальный

доход должен зависеть от ставки процента. Изобразив это соотношение графически,

мы получим кривую IS. Выведем график кривой IS двумя способами:

Рис. 2.1 (а) Построение кривой IS

На рис. 2.1 (а) кривая IS выведена

из Кейнсианского креста и функции инвестиций. При ставке процента R1

величина инвестиционных расходов равна I1, что соответствует

величине планируемых расходов Ер1, при которой величина совокупного

дохода (выпуска) равна Y1. Когда ставка процента снижается до R2,

величина инвестиционных расходов возрастает до I2, поэтому на

графике Кейнсианского креста кривая планируемых расходов сдвигается вверх до Ер2,

чему соответствует величина совокупного дохода (выпуска) Y2. Таким

образом, более высокой ставке процента R1 соответствует более низкий

уровень совокупного выпуска Y1, а более низкой ставке процента R2

соответствует более высокий уровень выпуска Y2. Причем и в том, и в

другом случае товарный рынок находится в равновесии, т.е. расходы равны доходу

(Ер1=Y1 и Ер2=Y2). Это и отражает

кривая IS, каждая точка которой показывает парные сочетания ставки процента и

уровня дохода, при которых товарный рынок находится в равновесии.

На рис. 2.2 (б) кривая IS выводится

из принципа равенства инъекций (инвестиций) и изъятий (сбережений) (что

является условием равновесия товарного рынка), который следует из основного

макроэкономического тождества:

С + I + G +

Ex = C + S + T + Im

Вычтем из обеих частей равенства

потребительские расходы С, получим:

+ G + Ex = S + T + Im

В правой части равенства - инъекции

(injections) - расходы, которые увеличивают поток доходов, а в левой части -

изъятия (leakages) - переменные, которые сокращают доходы. В равновесной

экономике расходы равны доходам, а инъекции равны изъятиям. Инъекции

отрицательно зависят от ставки процента, а изъятия положительно зависят от

уровня дохода. С учетом этих зависимостей можно записать:

I (R) + G +

Ex (R) = S (Y) + T (Y) + Im (Y)

На рис. 2.2 (б) изображены 4

графика. На I графике показано условие равновесия товарного рынка - равенство

инъекций (представленных инвестициями) и изъятий (представленных сбережениями),

что графически отражает биссектриса угла (линия под углом 45o). На

II графике представлен график прямой зависимости изъятий от дохода. На III

графике показана обратная зависимость инъекций от ставки процента. В результате

на IV графике получаем кривую IS. При ставке процента R1 величина

инъекций составляет I1, что соответствует величине изъятий S1,

а такая их величина будет при уровне дохода Y1. Аналогично, при

ставке процента R2 величина инъекций будет равна I2, при

которой величина изъятий составит S2, что соответствует уровню

дохода Y2. Соединив полученные на IV графике точки прямой линией,

получим кривую IS.

Кривая IS показывает все возможные

комбинации уровней ставки процента (R) и реального дохода (Y), при которых

товарный рынок находится в равновесии, т.е. спрос на товары и услуги равен их

предложению, что происходит лишь в случае, когда доход равен планируемым

расходам, а инъекции равны изъятиям.

Точки вне кривой IS. В любой точке,

находящейся вне кривой IS, экономика находится в неравновесии. Например, в т.А

(рис. 2.2 (б)), которая находится выше кривой IS, величина дохода равна Y2,

что соответствует величине изъятий S2, а ставка процента составляет

R1, при которой величина инъекций равна I1. В этом случае

изъятия превышают инъекции (S2 > I1), что означает, что на

товарном рынке доход (выпуск) превышает расходы, т.е. предложение товаров

превышает спрос на товары. Следовательно, во всех точках, находящихся выше

кривой IS, существует избыточное предложение товаров (excess supply of goods -

ESG).

Рис. 2.2 (б) Построение кривой IS

В точке В, находящейся ниже кривой

IS, величина дохода равна Y1, что соответствует величине изъятий S1,

а ставка процента равна R2, что соответствует величине инъекций I2.

Поскольку I2 > S1, это значит, что инъекции больше

изъятий, т.е. расходы превышают доход (выпуск), следовательно, спрос больше

предложения. Таким образом, во всех точках, находящихся ниже кривой IS,

наблюдается избыточный спрос на товары (excess demand for goods - EDG).

Наклон кривой IS. Кривая IS имеет

отрицательный наклон, поскольку более высокий уровень ставки процента вызывает

уменьшение инвестиционных, потребительских расходов и расходов на чистый

экспорт, и, следовательно, совокупного спроса (совокупных расходов), что ведет

к более низкому уровню равновесного дохода. И наоборот, более низкая ставка

процента увеличивает автономные планируемые расходы, а более высокий уровень

автономных расходов увеличивает доход в kA раз, где kA -

это полный мультипликатор (или супермультипликатор) расходов.

Наиболее полное представление о

взаимосвязях между уровнем дохода (Y) ставкой процента (R) и особенностях

кривой IS дает ее алгебраический анализ.

Алгебраический анализ кривой IS

Равновесный уровень дохода

устанавливается тогда, когда объем выпуска (Y) равен совокупным планируемым

расходам (Е = С + I + G + Xn). Мы предполагаем, что функция потребления,

функция инвестиций и функция чистого экспорта линейны и зависят от ставки

процента:

С = С + mpс (Y - Т- tY) - аR

I = I - dR

Хn = Ех

- (Im + mpmY) - eR= Хn

- mpmY - eR

Равновесный доход равен:

Y = (C - mpcT + I + G + Xn - bR)/(1

- mpc (1 - t) + mpm)

где b = (a+d+e) и является коэффициентом

чувствительности автономных расходов к ставке процента, показывая, насколько

изменятся автономные расходы при изменении процентной ставки на один процентный

пункт.

Поскольку С - mpcT + I + G + Xn = A (сумма

автономных расходов) и [1/(1- mpс(1 - t) + mpm)] = kA (полный

мультипликатор расходов), то уравнение кривой IS может быть представлено:

= kA (A - bR)

или для ставки процента как:

= A/b - (1/kAb)Y

Так как коэффициент b > 0 и имеет перед собой

знак «минус», то кривая IS имеет отрицательный наклон.

Сдвиги кривой IS

Сдвиги кривой IS обусловлены изменениями любого

из компонентов автономных расходов (C, I, G или Xn) и автономных чистых налогах

(Tx или Tr). Все, что увеличивает автономные расходы (оптимизм предпринимателей

и потребителей, усиливающий их желание увеличивать расходы при любой ставке

процента, что ведет к росту потребительских и инвестиционных расходов; рост

государственных расходов; снижение автономных (аккордных) налогов; увеличение

трансфертных выплат; рост чистого экспорта), сдвигает кривую IS вправо. Если же

автономные расходы по какой-то причине снижаются, кривая IS сдвигается влево.

Сдвиг кривой и в том, и в другом случае параллельный и происходит на

расстояние, равное kAΔА,

(так как ΔY=kAΔА),

т.е. расстояние сдвига при неизменной ставке процента определяется величиной

изменения автономных расходов и величиной мультипликатора расходов. Чем на

большую величину изменяются автономные расходы и/или чем больше величина

мультипликатора, тем на большее расстояние сдвигается кривая.

Наклон кривой IS

Наклон кривой IS равен 1/(kAb) или

МLR/b, где MLR - предельная норма изъятий (вспомним, что MLR = 1 - mpc (1 - t)

+ mpm = mps (1 - t) + t + mpm, т.е. предельная норма изъятий - это величина,

обратная мультипликатору расходов, MLR = 1/kA). Таким образом,

наклон кривой IS определяется: 1) чувствительностью автономных расходов к

ставке процента (b), 2) величиной мультипликатора (kA), которая зависит от

предельной склонности к потреблению (mpс), налоговой ставки (t) и предельной

склонности к импорту (mpm).

Наклон кривой IS уменьшается (она поворачивается

по часовой стрелке и становится более пологой). Кривая IS будет более пологой:

• чувствительность автономных расходов к ставке

процента (b) велика, что означает, что даже незначительное изменение ставки

процента ведет к существенному изменению автономных расходов и, следовательно,

дохода;

• мультипликатор расходов (kA) велик,

а предельная норма изъятий (MLR) мала, что возможно, если: а) предельная

склонность к потреблению велика; б) предельная налоговая ставка мала; в)

предельная склонность к импорту мала. Если мультипликатор велик, то это

означает, что даже несущественное изменение автономных расходов приведет к

большому мультипликативному изменению дохода. (Заметим, что величина мультипликатора

обусловливает и наклон, и величину сдвига кривой IS).

Таким образом, рост b и mpc и снижение t и mpm

уменьшают наклон IS.

Наклон кривой IS увеличивается (она

поворачивается против часовой стрелки и становится более крутой), когда

величина b и/или kA уменьшается.

Кривая IS однако не определяет ни конкретного

значения уровня дохода Y, ни единственного значения равновесной ставки процента

R, она лишь отражает все возможные комбинации Y и R, при которых рынок товаров

и услуг находится в равновесии. Поэтому, чтобы определить их значения,

необходимо еще одно уравнение с этими же переменными. Для этого следует

обратиться к денежному рынку (модели LM). [4, с. 183]

3. Анализ структуры и динамики

инвестиций и сбережений в экономике Республики Беларусь

В настоящее время со всей остротой перед

Республикой Беларусь стоит проблема инвестиций для возмещения и обновления

производственного аппарата, для пополнения оборотных средств. Суть ее в

наращивании объемов, повышении эффективности, создании условий для интенсификации

вложений в наиболее эффективные, конкурентоспособные производства, дающие

быструю отдачу, позволяющие максимально увеличить доходы предприятий, населения

и бюджета. Без значительного притока высокоэффективных инвестиций не удастся

решить проблемы устойчивой макроэкономической стабилизации, реконструкции

народного хозяйства и экономического роста.

Таблица

3.1

Динамика инвестиций в Республику Беларусь (по

данным платёжного баланса), млн. USD

|

2005

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

|

Прямые

инвестиции В том числе: активы (за границу) Обязательства (в национальную

экономику)

|

17,6

0,0 17,6

|

10,5

0,0 10,5

|

14,7 0,0 14,7

|

104,5 0,0 104,5

|

349,5 -2,1 351,6

|

200,9 -2,3 203,2

|

443,2 -0,8 444,0

|

|

“Портфельные“

инвестиции В том числе: активы (за границу) Обязательства (в национальную

экономику)

|

0,0

0,0 0,0

|

0,0

0,0 0,0

|

0,0

0,0 0,0

|

-14,5 -17,7 3,2

|

-19,8 61,6 41,8

|

14,6 28,0 -13,4

|

-20,6 -15,4 -5,2

|

|

Другие

инвестиции (ссуды)

|

276,5

|

134,1

|

189,3

|

-288

|

408,4

|

139,3

|

-23,1

|

Из таблицы видно, что объем прямых иностранных

инвестиций в экономику Республики Беларусь имеет тенденцию к возрастанию с

течением времени. Так, в 2005 году объем прямых иностранных инвестиций составил

17,6 млн. долл., а в 2011 году - уже 443,2 млн. долл.

Таким образом, анализ географической структуры

ПИИ по объемам и количеству предприятий свидетельствует о следующих

особенностях характера ПИИ в Республике Беларусь:

подавляющая часть накопленных ПИИ приходится на

3 страны: Швейцарию, Россию и Кипр, что свидетельствует о низком уровне

географической диверсификации ПИИ;

структура ПИИ по видам и географическому

происхождению показывает, что потоки ПИИ из некоторых стран, включая Швейцарию,

представляет собой обратные, транзитные или возвращающиеся инвестиции, ожидать

от которых приток новых технологий и других активов, сопутствующих ПИИ, не

представляется возможным;

по накопленному производительному капиталу с

учетом количества созданных предприятий явно выделяются два лидера - Россия и

Германия;

большинство предприятий с иностранным капиталом

образовано с привлечением инвестиций из стран, непосредственно граничащих с

Республикой Беларусь. Инвесторы из этих стран менее критичны к инвестиционному

климату Республики Беларусь по сравнению с остальными: очевидно, сказываются

географическая близость, похожий менталитет и уровень развития экономики.

Однако привлекая инвестиции стран-соседей, а не мировых лидеров в международной

специализации, Республика Беларусь рискует сохранять и усугублять

технологическую отсталость. равновесие

рынок инвестиция сбережение

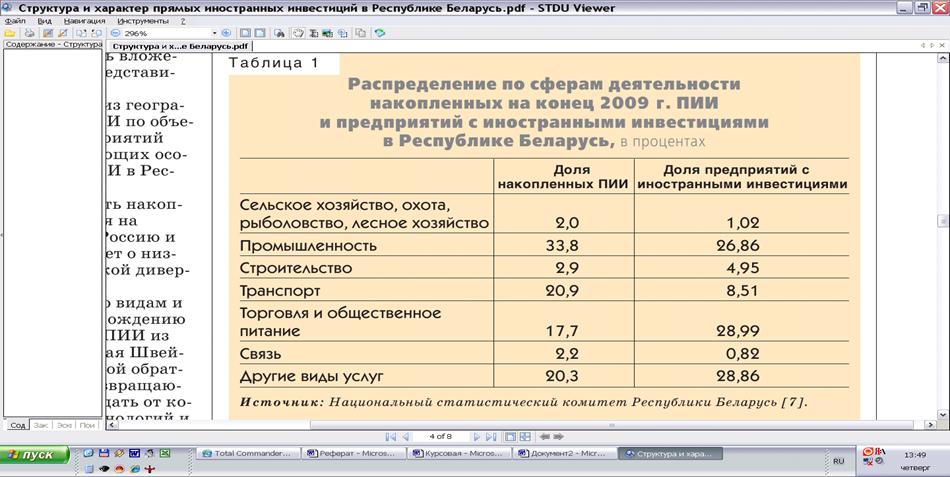

Анализ отраслевой структуры притока ПИИ

показывает, что прямые иностранные инвестиции в Республике Беларусь к концу

2012 г. накопились в основном в сфере обрабатывающей промышленности и секторе

услуг, значительную долю в котором занимают транспорт, а также торговля и

общественное питание (таблица 3.2).

В области торговли и общественного питания

значительная часть предприятий (23,6%) ведет свою деятельность в сфере оптовой

торговли. Среди других видов услуг в общем количестве предприятий доминируют

деловые, финансовые и риэлтерские услуги. На них приходится около 14,84% всех

предприятий с иностранными инвестициями. Из отраслей обрабатывающей

промышленности по количеству предприятий лидируют: производство машин и

оборудования (5% от общего количества предприятий), химическая промышленность

(4,8%), деревообрабатывающая (4%), пищевая (3,6%), легкая промышленность

(3,5%).

Распределение по сферам деятельности накопленных

на конец 2012 г. ПИИ и предприятий с иностранными инвестициями в Республике

Беларусь, в процентах

В отличие от отраслевого анализа накопленных ПИИ

и деятельности КОИИ отраслевой анализ потоков ПИИ показывает множество

противоречий. Парадоксально, что наиболее капиталоемкими в Республике Беларусь

в 2011-2012 гг. оказались предприятия с иностранными инвестициями в сфере

оптовой торговли, транспорта и связи.

Анализ отраслевой структуры основного компонента

ПИИ, а именно вкладов в уставные фонды предприятий с момента их регистрации,

показал, что в 2011-2012 гг. 23% общего вклада КОИИ приходилось на пищевую

промышленность, операции с недвижимым имуществом - 13,2%, машиностроение и

металлообработку - 10,9%, торговлю и общественное питание - 10,1%,

промышленность строительных материалов - 8,3%, лесную, деревообрабатывающую и

целлюлозно-бумажную промышленность - 5,8%, на легкую промышленность - 5,2%.

Таким образом, вложения ПИИ в уставные фонды с момента основания предприятий

вышеупомянутых отраслей в целом составили 76,5%, то есть можно предположить,

что именно в этих отраслях произошла модернизация предприятий.

Примечательно, что в топливной промышленности

предприятия с иностранными инвестициями производят около шестой части всего

объема выпускаемой продукции КОИИ и более 50% - экспорта КОИИ, вложения в

уставный фонд предприятий с момента основания в 2009 г. составили только 0,09%

от общего объема вкладов КОИИ.

Основные задачи достижения параметров

расширенного воспроизводства определены в Национальной программе привлечения

инвестиций в экономику Республики Беларусь на период до 2015 года.

К ним относятся:

ü улучшение инвестиционного климата по

всем его составляющим;

ü восстановление инвестиционного

потенциала и развитие собственных инвестиционных возможностей;

ü усиление инвестиционной ориентации

банковской системы;

ü прирост иностранных инвестиционных

ресурсов.

Привлечение иностранных инвестиций в

материальное производство выгоднее, чем просто получение кредитов для покупки

необходимых товаров, поскольку иностранные инвестиции - это прежде всего

достижения научно-технического прогресса, высокие технологии, передовой

управленческий опыт, деловые контакты.

Иностранное инвестирование осуществляется в двух

основных формах:

1) специализированными международными

организациями;

2) непосредственно зарубежными инвесторами.

Далее проведем анализ структуры и динамики сбережений

в Республике Беларусь.

Отметим, что изучение сберегательного процесса

домашних хозяйств Республики Беларусь представляет большой интерес. Во-первых,

сберегательная активность населения оказывает непосредственное влияние на

формирование текущего и будущего спроса и таким образом воздействует на

макроэкономическую динамику. Во-вторых, на период накопления сберегаемые

средства выводятся из обращения (при этом чаще всего меняют свою форму), что

приводит к изменению структуры денежной массы, замедляет скорость обращения

денег и уменьшает ее инфляционный потенциал. В-третьих, от принимаемых

домашними хозяйствами решений относительно структуры формируемых сбережений

зависит, какая их часть будет создана в организованной форме и, следовательно,

может быть трансформирована в инвестиционные и потребительские кредиты.

В-четвертых, накопленные сбережения являются важным элементом бюджета

домохозяйства, позволяющим совершать крупные покупки, покрывать непредвиденные

расходы, поддерживать сложившийся уровень потребления в периоды уменьшения

доходов и решать другие задачи.

Таким образом, сбережения домашних хозяйств

находятся в фокусе интересов нескольких экономических групп: населения, органов

денежно-кредитного регулирования и коммерческих банков.

Анализ влияния сбережений населения на

экономические процессы, протекающие в Республике Беларусь, невозможен без

количественной оценки величины сбережений, что диктует необходимость

определения состава последних.

Для получения приемлемой оценки сбережений

населения за период с 2003 г. по 2011 г. использовалась специальная методика, а

полученные данные представлены в таблице 3.3.

Таблица

3.2

Показатели сбережений и финансовых активов

населения (к концу года; в ценах 2011 г.)

|

Показатели

|

Годы

|

|

2003

|

2004

|

2005

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

|

Валовые

сбережения, млрд. руб. в том числе в форме: • наличных

белорусских рублей • наличной

иностранной валюты • переводных

депозитов в белорусских рублях • переводных

депозитов в иностранной валюте • срочных

депозитов в белорусских рублях • срочных

депозитов в иностранной валюте • ценных

бумаг

|

3594

|

2475

|

2700

|

2997

|

3363

|

5016

|

4643

|

4730

|

4416

|

|

296

|

42

|

173

|

221

|

372

|

408

|

222

|

111

|

-213

|

|

2216

|

1212

|

763

|

231

|

402

|

1304

|

908

|

1480

|

1118

|

|

154

|

141

|

236

|

458

|

620

|

528

|

506

|

281

|

153

|

63

|

53

|

23

|

5

|

53

|

-12

|

-16

|

196

|

|

594

|

715

|

751

|

1482

|

1368

|

1832

|

1374

|

787

|

128

|

|

319

|

302

|

584

|

596

|

484

|

835

|

1686

|

1891

|

2747

|

|

-

|

-

|

139

|

-14

|

113

|

56

|

-42

|

196

|

287

|

|

Прирост

кредитной задолженности населения, млрд. руб..

|

448

|

552

|

1029

|

1522

|

2041

|

3080

|

3239

|

5177

|

2384

|

|

Чистые

сбережения, млрд. руб.

|

3146

|

1924

|

1671

|

1474

|

1323

|

1936

|

1404

|

-447

|

2032

|

|

Денежные

доходы населения, млрд. руб.

|

41

292

|

43

002

|

44

678

|

49

067

|

58

112

|

68

461

|

76

109

|

85

095

|

87

605

|

|

Квота

валовых сбережений, %

|

8,7

|

5,8

|

6,0

|

6,1

|

7,3

|

6,1

|

5,6

|

5,0

|

|

Квота

чистых сбережений, %

|

7,6

|

4,5

|

3,7

|

3,0

|

2,3

|

2,8

|

1,8

|

-0,5

|

2,3

|

|

Валовые

финансовые активы населения, млрд. руб. в том числе в форме: •

наличных

белорусских рублей • наличной

иностранной валюты • переводных

депозитов в белорусских рублях • переводных

депозитов в иностранной валюте • срочных

депозитов в белорусских рублях • срочных

депозитов в иностранной валюте • ценных

бумаг

|

11

852

|

12

712

|

13

599

|

14

848

|

16

889

|

20

741

|

23

057

|

25

039

|

31

034

|

|

473

|

389

|

473

|

627

|

949

|

1297

|

1371

|

1319

|

984

|

|

1791

|

2042

|

2222

|

2287

|

2411

|

2844

|

3170

|

3765

|

4155

|

|

231

|

301

|

462

|

846

|

1397

|

1837

|

2125

|

2149

|

2105

|

|

93

|

142

|

177

|

178

|

168

|

210

|

176

|

144

|

366

|

|

785

|

1238

|

1693

|

2913

|

4051

|

5627

|

6340

|

6363

|

5907

|

|

1456

|

1972

|

2309

|

2601

|

3260

|

4543

|

5946

|

9775

|

|

-

|

-

|

71

|

62

|

138

|

177

|

145

|

318

|

606

|

|

Кредитная

задолженность, млрд. руб.

|

814

|

1110

|

1858

|

3098

|

4882

|

7642

|

9938

|

13

860

|

15

953

|

|

Чистые

финансовые активы, млрд. руб.

|

11

038

|

11

602

|

11

741

|

11

750

|

12

007

|

13

099

|

13

119

|

11

179

|

15

081

|

|

Отношение

валовых финансовых активов к ВВП, %

|

17,3

|

17,8

|

17,7

|

16,8

|

16,0

|

16,7

|

17,5

|

16,2

|

20,0

|

|

Отношение

кредитной задолженности к ВВП, %

|

1,2

|

1,4

|

2,0

|

2,9

|

4,0

|

5,5

|

7,0

|

8,0

|

10,4

|

|

Отношение

чистых финансовых активов к ВВП, %

|

16,2

|

16,4

|

15,7

|

13,8

|

12,0

|

11,2

|

10,5

|

8,2

|

9,6

|

|

Воспроизводственный

потенциал валовых финансовых активов населения*, месяцев

|

4,5

|

4,2

|

4,1

|

3,8

|

3,9

|

3,8

|

3,6

|

4,4

|

|

Воспроизводственный

потенциал чистых финансовых активов населения, месяцев

|

4,2

|

3,8

|

3,6

|

3,1

|

2,7

|

2,5

|

2,2

|

1,6

|

2,2

|

Примечание: составлено на основе данных

Бюллетеня банковской статистики Национального банка Республики Беларусь за

период с 2002 г. по 2011 г., Платежного баланса Республики Беларусь за период с

2003 г. по 2011 г.

Анализ показывает, что валовые финансовые активы

населения за последние десять лет увеличились в 3,2 раза в сопоставимых ценах

(среднегодовой прирост 12,5%), составив к концу 2011 г. 31,6 трлн. руб. Их

динамика была близка к динамике ВВП. Так, отношение валовых финансовых активов

к ВВП на протяжении 2003-2010 гг. находилось на уровне 17% с весьма

незначительными отклонениями. В 2011 г. показатель вырос до 20%, что, однако,

не было вызвано интенсификацией сберегательного процесса, а стало следствием

переоценки стоимости валютной составляющей накоплений из-за роста курса

иностранных валют по отношению к белорусскому рублю. К сожалению, полностью

реализовать заложенный в накоплениях населения инвестиционный потенциал в

существующих условиях невозможно. Препятствием является то, что в

организованной форме домашние хозяйства хранят менее двух третей своих

накоплений (57,4% - к концу 2011 г.). Остальная часть активов - наличные рубли

и иностранная валюта на руках. При этом еще в 2002 г. в неорганизованной форме

находилось 80,4% валовых активов населения.

Полученные данные позволяют рассматривать

население как источник значительных ресурсов в масштабах белорусской экономики.

Для сравнения: на счетах всех предприятий нашей страны (включая небанковские

финансово-кредитные организации) к концу 2011 г. находилось 14,6 трлн. руб., а

отношение депозитов предприятий к ВВП (в среднем за 2011 г.) составило 10,1%. В

течение этого периода у населения только в организованной форме было 18,2 трлн.

руб., еще 13,5 трлн. руб. сохранялось в наличной форме. В то же время

сопоставление с мировыми стандартами дает право констатировать весьма невысокий

уровень финансовых активов домашних хозяйств. Например, в 2010 г. по относительному

уровню финансовых активов население Беларуси отставало от граждан европейских

государств в 4-13 раз (в зависимости от группы стран, выбираемых при

сравнении). Среди государств СНГ уровень накоплений белорусов - также ниже

среднего.

Представление о значении такого объема

финансовых активов для населения можно получить, рассчитав их

воспроизводственный потенциал.

Как видно из таблицы 3.3, несмотря на

интенсивный рост объема валовых финансовых активов, их отношение к расходам

населения на протяжении 2002-2011 гг. сохраняло относительную стабильность с

тенденцией к снижению. Рост активов в 2011 г. не может считаться изменением

сложившегося тренда (о его причинах говорилось выше). При этом накопленные

активы потенциально могли обеспечить расходы населения лишь за четыре месяца. К

концу 2011 г. в среднем на душу населения приходилось 3,3 млн. руб. валовых

финансовых активов.

Эти же данные позволяют охарактеризовать

воспроизводственный потенциал валовых финансовых активов населения как

невысокий. Существующие накопления способны выполнить следующие задачи:

•послужить резервом в случае непредвиденных

расходов или внезапной потери работы;

•способствовать приобретению товаров длительного

пользования (с ограничениями, так как подобной суммы будет достаточно для приобретения

предметов домашнего обихода, однако ее не хватит для покупки автомобиля) или

оплате отдыха.

Вместе с тем накопления населения не способны

обеспечить ни приобретение крупных активов (недвижимость, автомобиль,

осуществление капитального ремонта жилья), ни дополнительное пенсионное

обеспечение.

Для динамики объемов валовых сбережений в

2003-2011 гг. характерна неравномерность (рисунок 3.4). С 2004 г. по 2008 г.

наблюдался их рост, а в дальнейшем сбережения населения формировались

практически на одном уровне из года в год.

Очевидно, что доходы населения в различные годы

были неодинаковыми. Поэтому более информативным и общепринятым показателем

оценки уровня сбережений граждан является сберегательная квота, представляющая

собой отношение сбережений за год к годовому доходу. В частности, квота валовых

сбережений в рассматриваемый период была относительно стабильной, колеблясь

вокруг уровня в 6%. Однако интенсивно нарастала кредитная квота (по аналогии со

сберегательной квотой представляет собой отношение прироста кредитной

задолженности населения за год к его годовому доходу). В 2010г. это привело к

снижению уровня чистых сбережений, вплоть до отрицательных значений. Резким

падением кредитной квоты характеризовался 2011 г., что позволило населению

сформировать сбережения на чистой основе.

Интенсивное наращивание населением кредитной

задолженности негативно сказалось на сберегательном процессе. Так, если в

2003-2008 гг. расширение кредитования происходило на фоне стабильного уровня

валовых сбережений, то в последние годы наблюдается неуклонное снижение

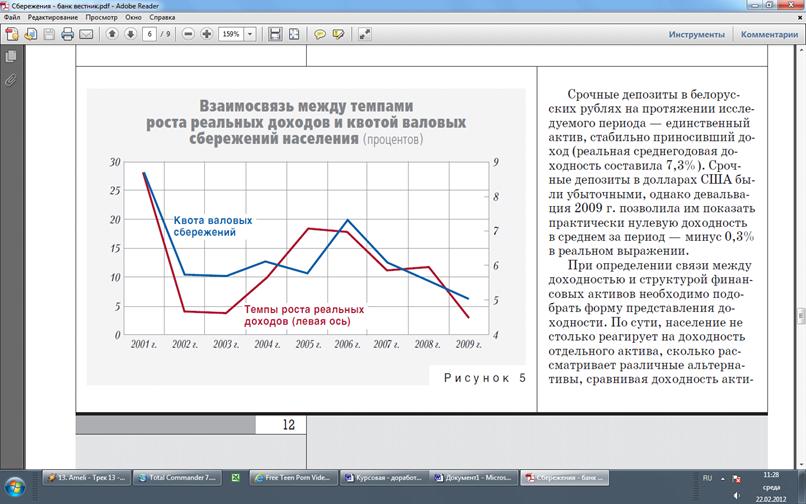

последних - с 7,3 (в 2008 г.) до 5% (в 2011 г.). Следует отметить, что между

темпами роста реальных доходов населения и квотой валовых сбережений существует

достаточно тесная прямая связь (рисунок 3.1). Коэффициент корреляции между

этими двумя показателями за период с 2003 г. по 2011 г. составил 85%.

Графический анализ показывает также, что существует временной лаг между темпами

роста реальных доходов населения и квотой валовых сбережений.

2004 2005 2006 2007 2008 2009 2010 2011

Рис. 3.1 Взаимосвязь между темпами роста

реальных доходов и квотой валовых сбережений населения (процентов)

Одной из интересных задач при изучении

сберегательного процесса является анализ взаимосвязи структуры финансовых

активов и доходности конкретных их видов. Согласно теоретическим представлениям

должна наблюдаться прямая связь между доходностью актива и долей вложений в

него.

Выводы:

В Республике Беларусь финансовые активы

населения выполняют важные макроэкономические задачи в экономике нашей страны,

способствуя росту коэффициента монетизации без повышения инфляционного

давления, расширяя ресурсную базу банков и создавая основу для наращивания

инвестиционного потенциала банковской системы. В значительной степени решение

этой задачи достигается благоприятным изменением структуры финансовых активов.

Несмотря на ощутимый рост их объемов и активное участие в макроэкономических

процессах, воспроизводственный потенциал накоплений домашних хозяйств остается

невысоким и даже снижается. Из этого логически следует вывод о необходимости

стимулирования сберегательного процесса на общегосударственном уровне.

Основные направления подобного стимулирования

можно сформулировать следующим образом.

. Необходимо обеспечить рост доходов населения.

Как уже отмечалось выше, большая часть возрастающих доходов в нашей стране

сберегается населением. Более того, рост реальных доходов приводит к увеличению

сберегательной квоты. Следовательно, он приведет к наращиванию сбережений не

только в абсолютном, но и в относительном выражении.

. Следует осторожнее относиться к наметившейся в

2009-2011 гг. тенденции плавного снижения квоты валовых сбережений, которая в

первую очередь связана с бурным развитием потребительского кредитования. Как

свидетельствует опыт стран, испытавших в последние годы кредитный бум

(например, Болгария, Латвия, Литва, Эстония), этот процесс приводит к

достаточно быстрой деградации сбережений населения: сберегательная квота по

данной группе государств в разы меньше сберегательной квоты по другим странам

Европейского союза. Таким образом, развитие сберегательного и кредитного

процессов необходимо согласовывать, проводя исследование макроэкономических

последствий от реализации различных сценариев.

. Одна из основных задач - развитие

положительных тенденций в структурной трансформации финансовых активов

населения. Повышенное внимание следует уделить обеспечению процесса перевода

наличной валюты в организованные формы сбережений. Возможны два способа

решения. Первый - продемонстрированная в данном исследовании связь доли

вложений в актив с его относительной доходностью позволяет сделать вывод о

необходимости поддержания значительного разрыва между уровнем реальной

доходности наличных активов и активов, хранящихся в организованной форме.

Прежде всего, нужно обеспечить утерянное в 2011 г. вследствие девальвационных

процессов лидерство по доходности срочных депозитов в национальной валюте.

Девальвация национальной валюты в этом отношении - крайне неблагоприятный фактор.

Например, в 2011 г. относительная нормированная доходность наличной валюты

достигла значения 71% (самый высокий показатель за рассматриваемый период

времени; даже в 2003 г. его значение находилось на уровне 41%) и закономерно

побуждает население увеличивать долю вложений в этот актив. Второй способ:

следует инициировать процесс повышения финансовой грамотности населения. О ее

недостаточном уровне свидетельствуют показатели динамики реальной доходности

валовых финансовых активов населения. Расчеты указывают на то, что средняя

реальная доходность валовых финансовых активов населения Республики Беларусь за

2003-2011 гг. составила минус 2%. Это доказывает, что, несмотря на

положительные сдвиги в структуре активов, белорусы так и не оптимизировали ее.

. Высокая доходность не является определяющим

фактором растущих объемов или оптимальной структуры финансовых активов

населения. Это означает, что успешная сберегательная политика в РБ может

проводиться и при снижении в будущем процентных ставок с высокого их уровня на

данном этапе. Управлять структурой финансовых активов населения следует с

помощью относительной, а не абсолютной, реальной доходности.

ЗАКЛЮЧЕНИЕ

одель IS-LM (инвестиции (I), сбережения (S),

(предпочтение ликвидности = спрос на деньги) (L), деньги (M)) -

макроэкономическая модель, которая описывает общее макроэкономическое

равновесие, образующееся путем комбинации моделей равновесия на товарном

(кривая IS) и денежном (кривая LM) рынках. Модель была разработана английским

экономистом Джоном Хиксом и Элвином Хансеном и впервые использована в 1937

году.

Каждая точка на кривой IS соответствует

равновесию на товарном рынке, которое определяется соотношением национального

дохода (Y) и процентной ставки (i). Кривая IS моделирует две зависимости:

· зависимость объёма инвестиций от процентной

ставки. Чем выше процентная ставка, тем ниже инвестиции. Следственно падает

национальное производство, и вместе с ним национальный доход.

· кейнсианский крест

Анализ показал, что объем прямых иностранных

инвестиций в экономику Республики Беларусь имеет тенденцию к возрастанию с

течением времени. Так, в 2003 году объем прямых иностранных инвестиций составил

17,6 млн. долл., а в 2011 году - уже 443,2 млн. долл.

Для экономики Республики Беларусь низкий уровень

ПИИ свидетельствует об упущенных возможностях по привлечению иностранного

капитала и развитию новых производств в пользу стран-конкурентов за

инвестиционные ресурсы, то есть многие мировые брэнды различных товарных групп

не стали производить в республике, а по-прежнему импортируются.

Инвесторы выбирают страны с рыночной экономикой,

где доминируют частная собственность и конкурентная среда. Как показали

статистические данные, Республика Беларусь не стала исключением - ПИИ

привлекаются в частный сектор.

Анализ отраслевой структуры притока ПИИ

показывает, что прямые иностранные инвестиции в Республике Беларусь к концу

2011 г. накопились в основном в сфере обрабатывающей промышленности и секторе

услуг, значительную долю в котором занимают транспорт, а также торговля и

общественное питание.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Аналитические

отчеты Национального банка Республики Беларусь за 1996-2011 годы. - 206 с.

2. Банковское

дело/ под ред. В.И. Колесникова, Л.П. Кролевецкой.-М Финансы и статистика,

2008. - 389 с.

. Блауг

М. Экономическая мысль в ретроспективе / Пер. с англ. - 4-е изд. - М.: Дело

ЛТД, 1994. - 720 с.

. Борисов

Е.Ф. Макроэкономика: Учебник для вузов. - М.: Юристъ, 2010. - 568 с.

. Деньги,

кредит, банки / Под ред. Лаврушина О.И. Финансы и статистика-М. 2001 г. - 452

с.

. Деньги,

денежное обращение, кредит. Инфляция / Под ред. Усова В.В. ЮНИТИ, Банки и

Биржи-М. 2008. - 426

с.

. Деньги,

кредит, банки/ Под ред. Жукова Е.Ф. ЮНИТИ-М. 2008. - 698

с.

. Кемпбелл

Р. Макконелл, Стэнли Л. Брю «Экономикс», Москва, 2007. - 528

с.

. Костюк

В.Н. Макроэкономика: Курс лекций: Учеб. пособие. - М.: Центр, 2004. - 384 с.

. Лебедев

О.Т., Каньковская А.Р., Филипова Т.Ю. Макроэкономика. Учеб. Пособие. - Спб.: ИД

«МиМ», 2010. - 389 с.

. Макконел

К.Р., Брю С. Л. Экономика, 2009. - 869 с.

. Мэнкью

Г. Макроэкономика М.: МГУ, 1994. - 569 с.

. Общая

теория денег и кредита /Под ред. Жукова Е.Ф.. ЮНИТИ-М. 2001. - 503 с.

. Основные

тенденции в экономике и денежно-кредитной сфере Республики Беларусь.

Аналитическое обозрение Национальный банк Республики Беларусь, Минск, 2012. -

135 с.

. Сакс

Дж.Д., Ларрен Ф.Б. Макроэкономика. Глобальный подход: Пер. с англ. - М.: Дело,

1996. - 848 с.