Расчет добавленной стоимости собственного капитала

Курсовая работа

по теме: «Расчет добавленной

стоимости собственного капитала»

План курсовой работы

Введение

Глава 1. Стоимостные методы VBM и принципы корпоративного

управления

Глава 2. Выявление факторов стоимости по результатам анализа

прошлой деятельности

Глава 3. Предположения относительно будущей деятельности

Заключение

Расчетная часть (вариант2)

Список использованной литературы

Введение

Целью менеджмента компании является максимизация акционерной стоимости в

долгосрочном периоде. Акционеры должны быть информированы о финансовых целях,

стратегии, перспективах компании, а также о чувствительности ее показателей к

факторам риска. Эти достаточно разнородные требования объединяются в рамках

единого подхода VBM-менеджмента (менеджмента, основанного на управлении

стоимостью). Цель данной курсовой работы - детализировать содержание расчетной

части одной из методик VBM на примере ведущего российского открытого

акционерного общества (ОАО).

Ограничимся лишь сопоставлением ряда важнейших положений принципов

корпоративного управления (ПКУ) и VBM - менеджмента. Оценка инвестиционной

привлекательности фирмы по методам VBM согласуется с ключевым аспектом ПКУ -

обеспечением притока внешнего капитала. Далее, принцип раскрытия информации и

прозрачности предполагает предоставление регулярной, надежной и сопоставимой

информации, позволяющей обеспечить надлежащий контроль над деятельностью

предприятия и оценить качество административного управления. Данное утверждение

не противоречит оценке прошлой деятельности компании и мерам измерения ее

характеристик в методах стоимостного управления при определении эффективности

менеджмента и обеспечения основы для оценки ценных бумаг. Наконец, следуя ПКУ,

ключевой функцией правления (собственников) является контроль над

эффективностью практики управления администрацией компании. Стоимостные методы

управления нацелены на выявление ключевых факторов стоимости, степени ее

созидания/разрушения. При этом принимается в расчет потенциальные резервы и

возможности компании. Как следствие сказанного, обеспечивается двусторонняя

связь между правлением и управленческим звеном компании.

Таким образом, корпоративное управление на основе VBM - менеджмента

позволяет обеспечить максимизацию благосостояния собственников, повысить инвестиционную

привлекательность компании и создать приток внутренних и внешних источников

финансирования. Данный вывод подтверждается практикой внедрения VBM в передовых

корпорациях мира.

Цель исследования темы курсовой работы - раскрыть порядок расчета добавленной

стоимости собственного капитала.

Исходя из заявленной цели, выдвинуты следующие задачи исследования:

. Выявить ключевые факторы стоимости на базе анализа прошлой деятельности

компании;

. Выдвинуть предположения относительно стратегии будущей деятельности

компании с учетом ее потенциальных резервов и возможностей, и на этой основе

строится финансовая отчетность;

. Оценить эффективность менеджмента фирмы как созидающей или разрушающей

стоимость.

1. Стоимостные методы VBM и принципы корпоративного управления

Переходя к расчетной части данной работы, отметим, что с необходимыми

поправками за основу дальнейшего рассмотрения приняты вычисления в наибольшей

степени близки к методу добавленной акционерной стоимости (SVA). Приведенный

пример использует реальную открытую финансовую отчетность российского

предприятия, названного «АВС». Он лишь представляет демонстрацию прикладных

расчетов и анализа факторов стоимости, оказывающих влияние на эффективность

менеджмента компании АВС, определяемой целевым стоимостным показателем -

добавленной стоимостью собственного капитала. Последовательно рассматриваются

следующие этапы:

· Выявляются ключевые факторы стоимости на базе анализа прошлой

деятельности компании;

· Выдвигаются предположения относительно стратегии будущей деятельности

компании с учетом ее потенциальных резервов и возможностей, и на этой основе

строится финансовая отчетность;

· Оценивается эффективность менеджмента фирмы как созидающей

или разрушающей стоимость.

По причине отсутствия полного объема внутренней информации о компании на

момент исследования некоторые расчетные формулы были упрощены. В частности, из

активов была исключена требующая определенной оценки репутация, а структура

капитала компании АВС ограничена соотношением акционерного и заемного капитала.

Акционерный капитал включает стоимость уставного и добавочного капитала, а

заемный капитал - стоимость суммы краткосрочных и долгосрочных займов и

кредитов (не включающих облигационного займа) [18]. Кроме этого, в расчетах не

учитывались переоценка и отсроченные налоги. По выполненным нами оценкам,

вышеуказанные упрощения не оказали принципиального влияния на поведение

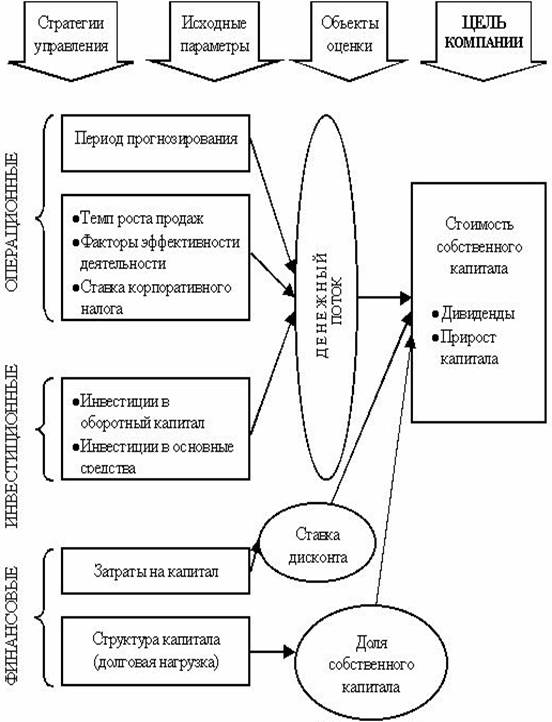

результирующей зависимости. Общий алгоритм оценки добавленной стоимости показан

на рис.1. Предлагаемые ниже расчеты реализованы в виде программы в среде

MathCad 2000 Professional [14].

Рис. 1. Схема создания стоимости собственного капитала

2. Выявление факторов стоимости по результатам анализа прошлой

деятельности

корпоративный управление акционерный стоимость

Исходными данными являются скорректированная на основную производственную

деятельность финансовая отчетность за период 2003-2006 гг.: балансовый отчет и

отчет о финансовых результатах (таблицы 1 - 2, в скобках указаны обозначения,

используемые в дальнейших вычислениях).

При реконструкции баланса определяется балансовая стоимость

функционирующих активов: оборотного капитала и основных средств. Они являются

составными элементами потока денежных средств. При этом в пассивах

краткосрочные займы рассматриваются как часть совокупного используемого

заемного капитала. Кроме того, корректировке подлежат стоимость материальных

запасов, дебиторской задолженности, исключаются безнадежные долги. Полученный в

результате реконструированный балансовый отчет является исходным для построения

предположений относительно будущего свободного денежного потока [1].

При реконструкции отчета о финансовых результатах особое внимание

уделяется исключению нетипичных и не относящихся к основной деятельности

доходов и расходов из текущих значений соответствующих величин и проблеме

разделения постоянных и переменных расходов. Указанная операция необходима для

прогнозирования величины свободного денежного потока в зависимости от

планируемого объема производства, определения точки безубыточности и других

целей [9].

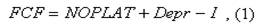

Свободный денежный поток FCF от основной деятельности представляет собой

денежные средства, которые остаются в распоряжении предприятия для выплат

инвесторам и кредиторам, для целей различного рода инвестирования и дополнительного

стимулирования персонала [5]. FCF определяется как сумма прибыли от реализации

после уплаты налогов NOPLAT и амортизационных отчислений Depr за вычетом

валовых инвестиций I :

где валовые инвестиции I - это сумма прироста капитальных и текущих

затрат [6].

Себестоимость и отсроченные налоги относятся к ключевым факторам,

оказывающим влияние на величину прибыли, а значит и на величину денежных

потоков. Для расчета денежного потока значение прибыли NOPLAT корректируется с

учетом используемых методов калькуляции затрат, начисления амортизации,

бухгалтерского учета товарно-материальных запасов [8].

Таблица 1

Отчет о финансовых результатах (в млрд.руб.)

|

Показатель

|

2003 год

|

2004 год

|

2005 год

|

2006 год

|

|

Выручка-нетто от продаж (S)

|

54

|

82

|

268

|

406

|

|

Полная себестоимость

|

- 44

|

- 73

|

- 213

|

-

|

|

Амортизационные отчисления

(Depr)

|

- 5

|

- 4

|

- 6

|

- 9

|

|

Прибыль от реализации

|

5

|

5

|

49

|

119

|

|

Процентные доходы

|

0

|

0

|

3

|

6

|

|

Процентные платежи

|

- 1

|

- 4

|

- 9

|

- 6

|

|

Прибыль до налогообложения

|

4

|

2

|

43

|

119

|

|

Налог на прибыль (TAX)

|

- 1

|

-1

|

-10

|

- 17

|

|

Чистая прибыль

|

3

|

0.5

|

33

|

102

|

|

Дивиденды

|

0

|

1

|

24

|

-40

|

|

Нераспределенная прибыль и

резервы на конец года

|

8

|

4

|

13

|

75

|

Таблица 2

Балансовый отчет (в млрд.руб.)

|

Показатель

|

2003 год

|

2004 год

|

2005 год

|

2006 год

|

|

Денежные средства

|

2

|

4

|

10

|

18

|

|

Краткосрочные финансовые

вложения (CB)

|

2

|

3

|

19

|

32

|

|

Дебиторская задолженность

|

20

|

44

|

59

|

80

|

|

Запасы и затраты

|

4

|

5

|

15

|

19

|

|

Прочие текущие активы

|

1

|

2

|

1

|

2

|

|

Текущие активы (ТА), всего

|

29

|

58

|

104

|

152

|

|

Валовые основные средства

(FA)

|

89

|

86

|

144

|

174

|

|

Накопленная амортизация

|

- 45

|

- 42

|

- 74

|

- 84

|

|

Чистые основные средства

(остаточная стоимость основных средств, NFA)

|

44

|

44

|

70

|

90

|

|

АКТИВЫ, итого

|

74

|

102

|

173

|

242

|

|

Краткосрочный долг и

текущая доля долгосрочного долга (KrD)

|

3

|

12

|

8

|

15

|

|

Продолжение таблицы 2

|

|

Кредиторская задолженность

(KZ)

|

19

|

41

|

69

|

72

|

|

Прочие текущие

обязательства (PrTO)

|

2

|

1

|

2

|

11

|

|

Текущие обязательства,

всего

|

23

|

54

|

78

|

98

|

|

Долгосрочные займы и

кредиты (DlD)

|

2

|

32

|

50

|

36

|

|

Уставный и добавочный

капитал

|

40

|

12

|

32

|

34

|

|

Нераспределенная прибыль и

резервы

|

8

|

4

|

13

|

75

|

|

Собственный капитал, всего

|

48

|

16

|

45

|

109

|

|

ОБЯЗАТЕЛЬСТВА И СОБСТВЕННЫЙ

КАПИТАЛ, итого

|

74

|

102

|

173

|

242

|

Для примера в таблице 3 приведены варианты отражения реальной величины

прибыли для производственных предприятий при разных методах калькуляции затрат

в себестоимости. Так, при объеме производства Vпр, равном объему реализации

Vреал, используемые методы калькуляции затрат в себестоимости не влияют на

величину текущей прибыли. При объеме производства, превышающем объем

реализации, метод полного распределения затрат, например, нефтяных

месторождений подразумевает капитализацию и амортизацию за период срока службы

разведанных ресурсов как успешных так и неуспешных разработок. В результате

прибыль будет занижена за счет увеличения затрат и для ее корректировки потребуется

расчет поправочного коэффициента [13]. Величина этого коэффициента будет тем

точнее, чем дольше будет сохраняться соотношение объема производства и объема

реализации. В случае применения метода прямых затрат прибыль будет завышена в

силу того, что при уменьшении спроса на продукцию объем неликвидных запасов

увеличится. Так как часть стоимости неликвидных запасов при переоценке

списывается в последующий учетный период, то применение данного метода

позволяет избежать капитализации постоянных накладных расходов в неликвидных

запасах [7]. В результате, значение прибыли корректируется на величину

стоимости неликвидных запасов. Указанные поправки используются в формуле (1)

при калькуляции NOPLAT [15].

Таблица 3

Варианты поправок на прибыль

|

№

|

Условие

|

Степень влияния на прибыль

применения различных методов калькуляции затрат в себестоимости

|

Поправки

|

|

1.

|

|

Не влияет

|

Нет

|

|

2.

|

|

Метод полного учета затрат.

Прибыль - занижена.

|

Введение поправочного

коэффициента

|

|

3.

|

|

Метод прямых затрат.

Прибыль завышена.

|

Поправка на величину

стоимости неликвидных запасов

|

В рассматриваемом примере отсутствует учет отсроченных налогов в объеме

инвестированного капитала. Тем не менее, дадим пояснения по этому вопросу.

Согласно международным стандартам финансовой отчетности IAS отсроченное

налогообложение имеет место, когда наблюдается расхождение в расчете

налогооблагаемой прибыли в соответствии с требованиями к составлению финансовой

отчетности и предъявляемыми налоговыми органами [16]. Примером такой ситуации в

российской системе учета служат расходы, которые принимаются для целей

налогообложения в пределах, установленных законодательством. Данное расхождение

может привести к тому, что значения чистой прибыли, полученные в соответствии с

разными требованиями ее начисления, не будут соответствовать существующим

ставкам налогов. Поэтому в финансовой отчетности образуется дополнительный

резерв в виде отсроченного налогообложения, рассматриваемого как часть

используемого капитала. Таким образом, резерв по отсроченному налогообложению

используется с целью стабилизации величины налогооблагаемой прибыли и

регулярного осуществления инвестиций в новые основные активы. Факторами,

влияющими на изменение резерва по отсроченному налогообложению, могут быть

сумма начисленного износа, использование системы налоговых скидок на

капитальные затраты, кассового метода учета доходов и расходов. Заметим, что

величина денежного потока CF, при составлении финансовой отчетности для разных

целей при этом не изменится [2]. Иллюстративный пример образования резерва по

отсроченному налогообложению показан в таблице 4. Здесь в качестве фактора

образования отсроченного налогообложения используется различный учет способов

начисления амортизации (ускоренный- для налоговой отчетности и линейный - для

акционеров). В данном случае величина отсроченного налога определяется как

разница между суммами прибыли до налогообложения, рассчитанными соответственно

для налоговых целей и для акционеров, умноженная на ставку налога (35%).

Денежные потоки, рассчитанные по отчетности для налоговых целей CF1 и для

акционеров CF2, соответственно, равны:

где  изменение отсроченных налогов по отчетности для налоговых

целей и для акционеров. Формулу для определения свободного денежного потока

можно переписать следующим образом:

изменение отсроченных налогов по отчетности для налоговых

целей и для акционеров. Формулу для определения свободного денежного потока

можно переписать следующим образом:

где NOPLAT - откорректированная чистая прибыль.

Таблица 4

Образование резерва по отсроченному налогообложению

|

Показатель

|

Для налоговых органов

|

Для акционеров

|

|

1.Выручка-нетто от продаж

|

200

|

200

|

|

2.Затраты (не включая

амортизацию)

|

-120

|

-120

|

|

3. Амортизация

|

-45

|

-20

|

|

4.Прибыль до

налогообложения

|

35

|

60

|

|

5. Отчисления на налоги

(35%)

|

-12,25

|

-12,25

|

|

6. Отсроченные налоги

|

0

|

-8,75

|

|

7. Чистая прибыль

|

22,75

|

39

|

По степени влияния на добавленную стоимость классифицировать целевые

факторы стоимости можно следующим образом. К первой категории относятся

показатели, определяющие затраты на используемый капитал, то есть показатели

издержек и выручки. Ко второй категории принадлежат показатели, непосредственно

определяющие эффективность деятельности компании. Это, в частности, свободный

денежный поток FCF, совокупная величина инвестированного капитала IC,

показатель долговой нагрузки DIC:

Для определения инвестированного капитала из текущих активов вычитаются

краткосрочные финансовые вложения (shot-term financial investments), то есть

вложения в ценные бумаги и другие финансовые инструменты на срок, не

превышающий одного года [4]. В российском балансе принято выделять следующие

виды таких вложений: инвестиции в зависимые общества, собственные акции,

выкупленные у акционеров, прочие краткосрочные финансовые вложения. Причины

исключения краткосрочных финансовых вложений из текущих активов следующие.

Во-первых, краткосрочным финансовым вложениям присущ значительно меньший риск

по сравнению с основной деятельностью фирмы. Чем больше объем рыночных ценных

бумаг относительно размера компании, тем меньше общий уровень риска компании. В

результате сумма средневзвешенных затрат на капитал WACC будет искусственно

завышена. Во-вторых, инвестиции в краткосрочные финансовые вложения имеют

нулевую чистую текущую стоимость NPV и учет их в качестве операционных текущих

активов не позволит оценить реальное положение бизнеса [12].

К стоимостным показателям, определяющим эффективность деятельности

компании, относятся также номинальный рост дохода сi, показатели рентабельности,

оборачиваемости и показатель доходности на инвестированный капитал ROICi:

где i - период расчета.

Исходя из выбранной стратегии развития, при заданных потенциальных

возможностях и оптимальном соотношении указанных факторов на последнем этапе

вычисляется добавленная стоимость собственного капитала [11]. Таким образом, в

рамках единого критерия - созидания/разрушения стоимости в долгосрочном

периоде, определяется качество тотального управления прибылью, запасами,

амортизационной и кредитной политикой в компании, что, в свою очередь,

акцентирует внимание на текущих аспектах управления факторами стоимости.

Результаты расчетов рассмотренных показателей сведены в таблицу 5.

Таблица 5

Факторы стоимости

|

Показатель

|

2003 год

|

2004 год

|

2005 год

|

2006 год

|

|

Показатели рентабельности:

|

|

|

|

|

|

Темп роста дохода (с, %)

|

-

|

52.2

|

228.4

|

51.4

|

|

Себестоимость/доход (%)

|

82

|

89.2

|

79.4

|

68.4

|

|

Показатели оборачиваемости:

|

|

|

|

|

|

Денежные средства/доход

(DS_S, %)

|

2.8

|

4.8

|

3.7

|

4.4

|

|

Дебиторская задолженность/доход

(DZ_S, %)

|

36.9

|

53.7

|

22.2

|

19.7

|

|

Прочие текущие активы/доход

(PrTA_S, %)

|

0.9

|

2.2

|

0.4

|

0.5

|

|

Запасы/доход (Z_S, %)

|

7.2

|

6.6

|

5.7

|

4.8

|

|

Кредиторская

задолженность/доход (KZ_S, %)

|

34.7

|

49.9

|

25.7

|

17.7

|

|

Прочие текущие

обязательства/доход (PrTO_S, %)

|

2.9

|

1.1

|

0.6

|

2.7

|

|

Чистые основные

средства/доход (NFA_S, %)

|

83.7

|

53.8

|

25.8

|

22.4

|

|

Прочие показатели:

|

|

|

|

|

|

Амортизация/чистые основные

средства за прошлый год (Depr_NFA, %)

|

-

|

8.4

|

14.4

|

13.5

|

|

Целевые факторы стоимости:

|

|

|

|

|

|

Инвестированный капитал

(IC)

|

50564

|

57154

|

84193

|

127177

|

|

Долг/Инвестированный

капитал (DIC, %)

|

10.8

|

76.6

|

68.8

|

40

|

|

Откорректированная прибыль

(NOPLAT)

|

-

|

5151

|

36825

|

101828

|

|

Рентабельность

инвестированного капитала (ROIC, %)

|

-

|

9.6

|

52.1

|

96.4

|

|

Свободный денежный доход

(FCF)

|

-

|

-1639

|

9786

|

58844

|

На этапе анализа прошлой деятельности представляет интерес динамика

изменения выручки от реализации S, доли затрат в выручке Cost_S,

откорректированной прибыли NOPLAT и свободного денежного потока FCF [3]. Для

исследуемой компании они представлены на рис. 2-5. Известно, что экономический

кризис в августе 1998 г. оказал существенное влияние на рост

компаний-экспортеров. Действительно, послекризисный период характеризуется

резким увеличением объема продаж компании S (рис. 2) и прибыли NOPLAT (рис. 4)

с одновременным снижением доли затрат в выручке Cost_S (рис. 3). Рост

свободного денежного потока FCF (рис.5) объясняется уменьшением долговой

нагрузки DIC (для i = 2, 3), а анализ показателей оборачиваемости позволяет

утверждать, что на повышение эффективности деятельности в этот период повлияло

изменение кредитной политики предприятия, о чем свидетельствуют уменьшение

периода оборота дебиторской DZ_S и кредиторской задолженностей KZ_S [10].

Таким образом, на этапе анализа прошлой деятельности с соответствующими

поправками на основное производство выполняется подготовка финансовой

отчетности для формирования предположений относительно будущей деятельности,

определяется величина свободного денежного потока и выявляются факторы,

оказавшие основное влияние на его значение [17].

Рис. 2. Динамика изменения выручки от реализации S

Рис. 4. Динамика изменения откорректированной прибыли NOPLAT

Рис. 5. Динамика изменения свободного денежного потока FCF

. Предположения относительно будущей деятельности

Рассматриваемая модель оценки базируется на определении свободного

денежного потока на основе постатейного прогноза финансовой отчетности и

позволяет измерить эффективность менеджмента компании. За исходные данные

прогнозирования принимаются соответствующие данные предыдущего этапа, а

результаты операционной деятельности каждого предшествующего года определяют

последующий [22].

Добавленная стоимость собственного капитала исчисляется по двум

компонентам: фактической стоимости свободного денежного потока в течение явного

прогнозного периода (планового) и после его окончания (постпрогнозного периода)

(рис. 6). Выбор явного периода прогнозирования должен отвечать требованию

достижения компанией устойчивого состояния с целью дальнейшей фиксации

результатов ее деятельности в течение постпрогнозного периода. В данном случае

под устойчивым состоянием понимается такое, при котором значение темпа роста

свободного денежного потока не меняется. Данное условие выполняется при наличии

достаточного объема средств для достижения компанией устойчивого темпа роста

[19].

Текущая стоимость собственного капитала РVb определяется как

где b - период прогнозирования; B - явный период прогнозирования; VAb -

стоимость собственного капитала в b-м периоде; СVB - текущая стоимость

собственного капитала в постпрогнозный период (продленная стоимость); r -

ставка дисконтирования.

Продленная стоимость свободного денежного потока CVВ в постпрогнозном

периоде вычисляется в соответствии с формулой Гордона:

где с - номинальный темп роста, с < r. С учетом увеличения стоимости

собственного капитала в соответствии с темпом роста с CVВ равна

Заметим, что уравнения (10) и (11) можно использовать при условии, что

стоимость собственного капитала в постпрогнозном периоде растет с постоянным

темпом роста и ставка дисконтирования также не меняется, что, в принципе,

соответствует устойчивому развитию [23].

Обратим внимание, что продленная стоимость денежных средств СVB

составляет немалую долю всей корпоративной стоимости. Величина СVB в среднем

составляет 56 % от полной стоимости для компаний табачного производства, 81 % -

для компаний, производящих спортивные товары и 98 % - для мехового бизнеса

(данные взяты для восьмилетнего прогнозного периода FCF-модели). Информационная

значимость метода добавленной стоимости собственного капитала снижается, когда

фактическая величина продленной стоимости значительно превышает фактический

объем денежных потоков в рамках планового периода. Такая ситуация связана с

субъективностью оценки будущих перспектив развития предприятия, которая зависит

от прогнозов относительно рыночного потенциала, уровня НИОКР и человеческих

ресурсов.

Оборотные активы финансируют цикл движения наличных средств достаточно

быстро и поэтому разумно предположить, что элементы оборотного капитала (статьи

отчета о финансовых результатах и баланса) в будущем напрямую могут управляться

доходами. Это означает, что рост дохода предполагает соответствующий рост

элементов оборотного капитала. Значения показателей оборачиваемости,

необходимых для прогнозирования оборотных средств, определяются с поправкой на

симметрию, которая соответствует кризисной ситуации, характерной периоду

1998-1999 гг. Показатель (себестоимость/выручка) относится к факторам

рентабельности. В течение всего прогнозного периода его величина равняется

среднему значению, соответствующему историческому периоду (таблица 5). Будущие

значения статей оборотного капитала и себестоимости исчисляются путем умножения

предполагаемых показателей рентабельности и оборачиваемости на величину дохода

S (таблица 6) [20].

Добавленная стоимость собственного капитала, определяемая в рамках данной

работы, рассматривается как показатель долгосрочной цели. Поэтому

представленный здесь подход к определению объема инвестирования в основные

средства при оптимальных издержках не гарантирует текущей ликвидности

предприятия. Прогнозирование капиталовложений не учитывает сроков кредитов, и

они не отражаются в статьях прогнозной финансовой отчетности в целом. Поэтому

информационное содержание таких расчетов ограничено [21].

В качестве факторов, оказывающих влияние на прогноз стоимости основных

средств, используются значения двух специфических показателей, определяющих

устойчивое состояние постпрогнозного периода. Это - показатели капиталоемкости

NFA/выручка (обозначенного как NFA_S) и амортизация/NFA (Depr_NFA), где NFA -

чистые основные средства. Сумма капиталовложений определяется следующим

выражением (нижние индексы b обозначают будущие периоды):

где

Используя значения стоимости валовых основных средств FA и чистых

основных средств NFA, вычисляется стоимость накопленной амортизации:

Предположения относительно будущих значений показателей (NFA_S), и

(Depr_NFA) являются эвристическими. Стационарные их значения вычисляются в

последнем году прогнозного периода по формулам (20) и (21), вывод которых

приведен ниже. В течение первого года прогнозного периода они рассчитываются

аналогично оборотному капиталу, то есть с поправкой на симметрию,

соответствующей кризисной ситуации. Промежуточные же их значения определяются

путем линейной интерполяции между первыми и последними годами прогнозного периода.

Используемый ниже упрощенный вариант прогнозирования затрат на замещение

старых изношенных основных средств в постпрогнозном периоде может быть применен

при следующих условиях:

каждому рублю продаж соответствует постоянная доля основных средств;

относительно низкая инфляция, характерная для предыдущих лет, сохранится

в обозримом будущем;

в прогнозном периоде значение показателя капиталоемкости постепенно

приближается к своему среднему значению за прошлые годы.

Данные допущения не имеют смысла для быстрорастущих компаний и для

периодов с изменчивой инфляцией.

Исходными данными для формального расчета устойчивого значения объема

основных средств являются следующие: реальный темп роста g, темп роста инфляции

i, номинальный темп роста с, срок эксплуатации основных средств f, заданное

реальное значение капиталоемкости К (реальный объем валовых основных

средств/реальный доход), номинальное значение капиталоемкости в последнем году

прогнозного периода и в постпрогнозном периоде М (требуется определить), сумма

факторов дисконтирования по реальной ставке процента Fg и по номинальной ставке

процента Fc, используемые для оценки капиталоемкости и будущей стоимости

накопленной амортизации Н.

Финансовые отчеты в течение будущих периодов строятся с учетом

номинальных процентных ставок, где темп роста дохода с (в дальнейшем темп

роста) рассчитывается по формуле согласно эффекту Фишера, утверждающему, что

номинальная процентная ставка должна равняться реальной процентной ставке,

скорректированной с учетом ожидаемой инфляции, то есть

где g - реальный темп роста; i - темп инфляции.

Темп прироста стоимости основных средств равен постоянному темпу роста

дохода в силу устойчивости развития компании в постпрогнозном периоде. Пусть v

- значение стоимости приобретения определенной партии основных средств

(номинальное значение равно реальному) в конце каждого текущего года в

постпрогнозном периоде. То есть реальная стоимость данного приобретения FAреал

выражается реальной суммой затраченных денежных средств, а именно  , которая отражает текущую стоимость

данного приобретения основных средств или

, которая отражает текущую стоимость

данного приобретения основных средств или

В данной формуле взяты валовые основные средства, а не чистые. Это

связано с тем, что производственная мощность основных средств используется на

100 % до конца срока их эксплуатации, после чего они должны списываться.

Аналогичные рассуждения можно привести, если принять во внимание не

реальную, а номинальную стоимость приобретенных основных средств FAном. Тогда

текущая стоимость такого приобретения равна

После преобразований уравнений (17) и (18) получим, что

В результате номинальное значение валовых основных средств в первый год

постпрогнозного периода определяется умножением М на S, а номинальное значение

показателя (NFA_S):

где Н - установившееся значение будущей стоимости накопленной

амортизации.

Стационарное значение показателя (Depr_NFA) определяется по формуле:

Значение амортизации Depr в первом году постпрогнозного периода

вычисляется по формуле (14).

Как видно, устойчивые значения показателей (NFA_S) и (Depr_NFA) зависят

от четырех параметров: реального темпа роста g, темпа инфляции i, заданного

отношения реального валового объема основных средств к доходам К и срока

эксплуатации основных средств f.

Результаты будущих финансовых показателей от основной деятельности

сведены в таблицу 6.

Таблица 6

Факторы стоимости в прогнозном периоде

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

|

Показатели рентабельности:

|

|

|

|

|

|

|

|

|

|

|

Реальный темп роста дохода

(gfor,%)

|

30

|

20

|

15

|

12

|

8

|

4

|

0

|

0

|

0

|

|

Инфляция (inf, %)

|

12

|

12

|

12

|

12

|

12

|

12

|

12

|

12

|

12

|

|

Номинальный темп роста

дохода (сfor, %)

|

45.6

|

34.4

|

28.8

|

25.4

|

21.0

|

16.5

|

12.0

|

12.0

|

12.0

|

|

Себестоимость / доход

(Cost_Sfor%)

|

75

|

75

|

75

|

75

|

75

|

75

|

75

|

75

|

75

|

|

Показатели оборачиваемости:

|

|

|

|

|

|

|

|

|

|

|

Денежные средства / доход

(DS_Sfor, %)

|

3.5

|

3.5

|

3.5

|

3.5

|

3.5

|

3.5

|

3.5

|

3.5

|

3.5

|

|

Дебиторская задолженность /

доход (DZ_Sfor,%)

|

38.7

|

38.7

|

38.7

|

38.7

|

38.7

|

38.7

|

38.7

|

38.7

|

38.7

|

|

Прочие текущие активы /

доход (PrTA_Sfor, %)

|

1.2

|

1.2

|

1.2

|

1.2

|

1.2

|

1.2

|

1.2

|

1.2

|

1.2

|

|

Запасы/доход (Z_Sfor, %)

|

6.7

|

6.7

|

6.7

|

6.7

|

6.7

|

6.7

|

6.7

|

6.7

|

6.7

|

|

Кредиторская задолженность

/ доход (KZ_Sfor,%)

|

36.3

|

36.3

|

36.3

|

36.3

|

36.3

|

36.3

|

36.3

|

36.3

|

36.3

|

|

Прочие текущие

обязательства / доход (PrTO_Sfor,%)

|

2.4

|

2.4

|

2.4

|

2.4

|

2.4

|

2.4

|

2.4

|

2.4

|

2.4

|

|

Чистые основные средства /

доход (NFA_Sfor, %)

|

67.2

|

65.9

|

64.6

|

63.3

|

62

|

|

|

|

|

Заключение

Приведенный пример представляет демонстрацию прикладных расчетов и

анализа факторов стоимости, оказывающих влияние на эффективность менеджмента

компании АВС, определяемой целевым стоимостным показателем - добавленной

стоимостью собственного капитала. Последовательно рассматриваются следующие

этапы:

ü Выявляются ключевые факторы стоимости на базе анализа прошлой

деятельности компании;

ü Выдвигаются предположения относительно стратегии будущей

деятельности компании с учетом ее потенциальных резервов и возможностей, и на

этой основе строится финансовая отчетность;

ü Оценивается эффективность менеджмента фирмы как созидающей

или разрушающей стоимость.

Акционерный капитал включает стоимость уставного и добавочного капитала,

а заемный капитал - стоимость суммы краткосрочных и долгосрочных займов и

кредитов (не включающих облигационного займа).

При реконструкции баланса определяется балансовая стоимость

функционирующих активов: оборотного капитала и основных средств. Они являются

составными элементами потока денежных средств. При этом в пассивах

краткосрочные займы рассматриваются как часть совокупного используемого

заемного капитала. Кроме того, корректировке подлежат стоимость материальных

запасов, дебиторской задолженности, исключаются безнадежные долги. Полученный в

результате реконструированный балансовый отчет является исходным для построения

предположений относительно будущего свободного денежного потока.

При реконструкции отчета о финансовых результатах особое внимание

уделяется исключению нетипичных и не относящихся к основной деятельности

доходов и расходов из текущих значений соответствующих величин и проблеме

разделения постоянных и переменных расходов. Указанная операция необходима для

прогнозирования величины свободного денежного потока в зависимости от

планируемого объема производства, определения точки безубыточности и других

целей.

По степени влияния на добавленную стоимость классифицировать целевые

факторы стоимости можно следующим образом. К первой категории относятся

показатели, определяющие затраты на используемый капитал, то есть показатели

издержек и выручки. Ко второй категории принадлежат показатели, непосредственно

определяющие эффективность деятельности компании. Это, в частности, свободный

денежный поток FCF, совокупная величина инвестированного капитала IC,

показатель долговой нагрузки DIC.

Исходя из выбранной стратегии развития, при заданных потенциальных

возможностях и оптимальном соотношении указанных факторов на последнем этапе

вычисляется добавленная стоимость собственного капитала. Таким образом, в

рамках единого критерия - созидания/разрушения стоимости в долгосрочном

периоде, определяется качество тотального управления прибылью, запасами,

амортизационной и кредитной политикой в компании, что, в свою очередь,

акцентирует внимание на текущих аспектах управления факторами стоимости.

Таким образом, на этапе анализа прошлой деятельности с соответствующими

поправками на основное производство выполняется подготовка финансовой

отчетности для формирования предположений относительно будущей деятельности,

определяется величина свободного денежного потока и выявляются факторы,

оказавшие основное влияние на его значение.

Добавленная стоимость собственного капитала исчисляется по двум

компонентам: фактической стоимости свободного денежного потока в течение явного

прогнозного периода (планового) и после его окончания (постпрогнозного

периода). Выбор явного периода прогнозирования должен отвечать требованию

достижения компанией устойчивого состояния с целью дальнейшей фиксации

результатов ее деятельности в течение постпрогнозного периода. В данном случае

под устойчивым состоянием понимается такое, при котором значение темпа роста

свободного денежного потока не меняется. Данное условие выполняется при наличии

достаточного объема средств для достижения компанией устойчивого темпа роста.

Добавленная стоимость собственного капитала, определяемая в рамках данной

работы, рассматривается как показатель долгосрочной цели. Поэтому

представленный здесь подход к определению объема инвестирования в основные

средства при оптимальных издержках не гарантирует текущей ликвидности

предприятия. Прогнозирование капиталовложений не учитывает сроков кредитов, и

они не отражаются в статьях прогнозной финансовой отчетности в целом. Поэтому

информационное содержание таких расчетов ограничено.

Задание № 1

Расчет средней цены капитала (WACC)

Исходные данные

Для покрытия своих инвестиционных потребностей предприятие планирует в

будущем году привлечь следующие виды капитала:

Нераспределенная прибыль в сумме 60 млн. рублей.

Эмиссия обыкновенных акций в объеме 250 млн. рублей. Расходы по эмиссии

планируются в размере 4,5% от фактически вырученной суммы. Дивиденды за первый

год составят 95 рублей на 1 акцию. Затем они будут ежегодно увеличиваться на

2,5%. Изучение финансового рынка показало, что для привлечения акционерного

капитала в объеме 125 млн. рублей цена 1 акции должна быть установлена на уровне

550 рублей. Для удовлетворения дополнительной потребности в капитале акции

придется продавать по цене 470 рублей.

Эмиссия привилегированных акций в сумме 80 млн. рублей. Расходы по

эмиссии планируются в размере 1% от фактически вырученной суммы, дивиденды -

160 рублей. Первая эмиссия в объеме 32 млн. рублей может быть размещена по цене

850 рублей за акцию. Для привлечения остающихся 48 млн. рублей цену 1 акции

необходимо снизить до 800 рублей.

Эмиссия купонных пятилетних облигаций на сумму 350 млн. рублей. Номинал 1

облигации 10 тыс. рублей, курс 100, расходы по размещению составят 1,5% от

фактической выручки. Для облигаций первого выпуска (105 млн. рублей) установлен

годовой купон 25% (выплата 1 раз в год). По второму выпуску купонная ставка

составит 28%. Предприятие уплачивает налог на прибыль по ставке 35%.

Плановые амортизационные отчисления составят 25 млн. рублей за год.

Для расчета WACC предприятие использует маржинальное взвешивание.

Решение.1. Расчет издержек (цены) отдельных источников капитала:

а) Цена заемного капитала (Kd)

Предприятие сможет разместить только 30% (105 млн.

рублей) облигационного займа с купонной ставкой 25%. С учетом расходов по

эмиссии (3%) выручка от продажи 1 облигации составит 9700 рублей (10000 * (1 -

0,03)). Следовательно, денежный поток от первого выпуска облигаций: 9700;

-2500; -2500; -2500; -2500; -12500. Построим уравнение для нахождения IRR этого

потока:

Решением данного уравнения является IRR = 26,12%. Скорректировав это

значение на эффект налогового щита (t = 35%), получим:

То

есть, предприятие сможет привлечь заемный капитал в объеме 105 млн. рублей по

средней цене 19,59%.

По

остальным 245 млн. рублей займа предприятие должно выплачивать купон в размере

28%. Следовательно, денежный поток будет выглядеть следующим образом: 9700;

-2800; -2800; -2800; -2800; -12800. IRR этого потока составит 29,19%.

Скорректировав это значение на ставку налогообложения, получим:

б)

Цена капитала от эмиссии привилегированных акций (Kps)

Цена

привилегированных акций при объеме их эмиссии до 32 млн. рублей составит 850

рублей за 1 акцию. С учетом расходов на эмиссию (1%) предприятие получит от

продажи 1 акции 841,5 рублей (850 - 850 * 0,01). Так как дивиденд установлен в

размере 160 рублей, находим:

Чтобы получить следующие 48 млн. рублей, предприятие должно снизить цену

1 акции до 800 рублей. Доход от продажи акции составит 792 рублей (800 - 800 *

0,01). Издержки по привлечению капитала составят:

в)

Цена обыкновенного акционерного капитала (Kes)

Для

нахождения цены обыкновенного акционерного капитала воспользуемся моделью

Гордона. Для первой эмиссии (125 млн. рублей) получаем:

Цена следующих 125 млн. рублей будет равна:

г) Цена нераспределенной прибыли (Kre)

Цена нераспределенной прибыли равна цене акционерного капитала без учета расходов

на эмиссию. Из двух рассчитанных ранее цен Kes1 и Kes2 следует выбрать первую,

так как она относится к тому выпуску акций, который последует сразу за

использованием нераспределенной прибыли. Скорректировав ее на величину расходов

по эмиссии, получим:

.2.

Определение структуры капитала и точек излома графика WACC:

.2.

Определение структуры капитала и точек излома графика WACC:

а)

Структура капитала

Предприятие

использует маржинальное взвешивание, поэтому следует рассчитать удельные веса

вновь привлекаемых источников ресурсов. Всего предприятие планирует получить

740 млн. рублей, в том числе: собственный капитал на сумму 310 млн. рублей (60

млн. рублей - нераспределенная прибыль и 250 млн. рублей - обыкновенные акции);

привилегированный акционерный капитал на сумму 80 млн. рублей; заемный капитал

на сумму 350 млн. рублей. Амортизационные отчисления (25 млн. рублей) на данном

этапе расчетов не учитываются, так как их величина не влияет на среднюю цену

капитала. Следовательно, маржинальная структура капитала характеризуется следующими

данными:

доля

собственного капитала (we) - 42% (310 / 740);

доля

привилегированных акций (wps) - 11% (80 / 740);

доля

заемного капитала (wd) - 47% (350 / 740).

б)

Нахождение точек излома графика WACC

В

точках излома (BPi) происходит увеличение средней цены капитала в результате

замены менее дорогого источника более дорогим. Каждая такая точка будет

находиться в конце интервала, на котором средняя цена капитала постоянна.

Первый перелом графика WACC произойдет после того, как предприятие исчерпает

нераспределенную прибыль и перейдет к внешнему финансированию за счет выпуска

обыкновенных акций. Так как плановый объем нераспределенной прибыли равен 60

млн. рублей, а удельный вес собственного капитала (we) 42%, BP1 = 143 млн.

рублей (60 / 0,42). Аналогичным образом найдем другие точки перелома, не

указывая пока их порядковых номеров, так как на графике они будут отражены не

по очередности их расчета, а по мере возрастания абсолютной величины:

вторая

эмиссия акций произойдет после того как предприятие израсходует 60 млн. рублей

нераспределенной прибыли и 125 млн. рублей доходов от первой эмиссии. Общая

сумма менее дорогого собственного капитала составит 185 млн. рублей (60 + 125).

BP = 440 млн. рублей (185 / 0,42);

- вторая эмиссия привилегированных акций будет осуществлена

по мере исчерпания капитала, полученного от первой эмиссии (32 млн. рублей). В

общем объеме капитала удельный вес привилегированных акций составляет 11%,

поэтому BP будет равна 291 млн. рублей (32 / 0,11);

- выпуск облигаций с более высокой купонной ставкой (28%) последует за

использованием 105 млн. рублей, полученных от первой эмиссии. Доля заемного

капитала (wd) равна 47%, следовательно, BP составит 223млн. рублей (105 /

0,47).

Всего на графике будет четыре точки излома WACC.

Упорядочив их по возрастанию абсолютной величины, получим:

BP1 = 143 млн. рублей;= 223 млн. рублей;= 291 млн. рублей;= 440 млн.

рублей..3. Расчет предельных значений WACC:

Наличие четырех точек излома означает, что на графике WACC будет 5

горизонтальных отрезков: от 0 до 143, от 143 до 223, от 223 до 291, от 291 до

440, от 440 до 740 млн. рублей. Рассчитаем среднюю цену капитала для каждого из

них..

На первом интервале собственный капитал будет представлен в виде

нераспределенной прибыли, цена которой равна 19,77%. Цена привилегированного

акционерного капитала на этом интервале составит 19%, а цена заемного капитала

- 19,59%.

На втором интервале произойдет переход от использования нераспределенной

прибыли к первой эмиссии обыкновенных акций. Собственный капитал теперь будет

представлен акционерным капиталом, цена которого составит 20,6%. Остальные

слагаемые средней цены остаются неизменными.

На третьем интервале предприятие исчерпает возможности финансирования за

счет более дешевого заемного капитала и начнет выпускать облигации с более

высокой купонной ставкой. Цена заемного капитала на этом этапе составит 21,89%.

Остальные элементы будут такими же, как и на втором интервале.

На четвертом интервале предприятие осуществит вторую

эмиссию привилегированных акций, которая обойдется ему дороже, чем первая. Цена

привлеченного таким образом капитала составит 20,2%. Цены собственного и

заемного капитала не изменятся в сравнении с предыдущим интервалом.

На последнем, пятом интервале произойдет вторая эмиссия обыкновенных

акций. В результате этого резко возрасте цена собственного капитала - до

23,66%. Цены остальных источников капитала останутся такими же, как и на

четвертом этапе.

.4.

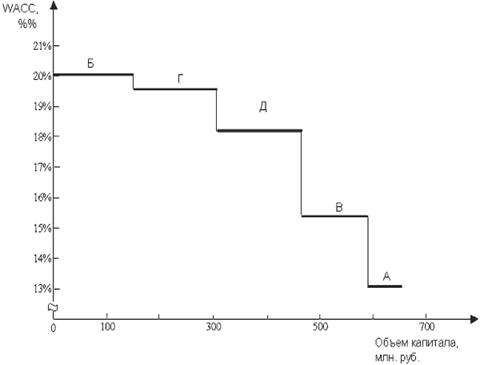

Построение графиков WACC:

.4.

Построение графиков WACC:

На

рис. 1.1 представлен график WACC, построенный по данным предыдущих расчетов. На

нем нашли отражение все 5 интервалов и 4 точки излома. Как хорошо видно на

графике, наиболее резкий скачок цены капитала происходит в его правой части,

при переходе предприятия к самому дорогому источнику финансирования - второй

эмиссии обыкновенных акций - цена которого превышает 22%. Основанием для

подобного решения может являться только наличие у предприятия инвестиционных

проектов, ожидаемая доходность которых выше цены капитала, привлекаемого для

финансирования этих проектов.

Чтобы отразить амортизацию на графике (рис. 1.2), нужно увеличить крайний

левый горизонтальный интервал на величину, соответствующую сумме 25 млн.

рублей. Одновременно на эту же самую величину сдвинется вправо весь график.

Теперь общий бюджет капвложений составляет 765 млн. рублей, а объем ресурсов,

доступных предприятию до первой эмиссии обыкновенных акций равен 168 млн.

рублей. Следует отметить, что изменилось положение графика только относительно

оси абсцисс. Координаты по оси ординат остались неизменными. Цена амортизации

как источника капитала равна его средней цене и поэтому не может повлиять на

изменение WACC.

Рисунок1.1.

График WACC без учета амортизационных отчислений

На

рис. 1.2. отражены амортизационные отчисления в сумме 25 млн. рублей. Цена

этого источника равна WACC1 (22,02%).

Рисунок

1.2. График WACC с учетом амортизационных отчислений

Обоснование

инвестиционных решений

Само

по себе определение цены капитала не является конечной задачей финансового

менеджмента. Знание величины WACC позволяет обосновывать инвестиционные решения

и формировать бюджет капитальных вложений. Любые инвестиции оправданы только в

том случае, когда их ожидаемая доходность (с учетом риска), выше цены капитала,

привлекаемого для финансирования этих инвестиций.

Для

ответа на этот вопрос строится график инвестиционных возможностей предприятия,

на котором планируемые суммы капиталовложений по отдельным проектам

сопоставляются с уровнем ожидаемой доходности этих проектов. Предположим,

предприятие располагает пятью инвестиционными проектами: А, Б, В, Г, Д. в табл.

1.1 приведены прогнозируемые денежные потоки по каждому из них.

Таблица

1.1

Прогнозируемые

денежные потоки и ожидаемая доходность инвестиционных проектов млн. руб.

|

Годы

|

Проекты

|

|

А

|

Б

|

В

|

Г

|

Д

|

|

0

|

-65

|

-150

|

-120

|

-160

|

-165

|

|

1

|

12

|

26

|

18

|

25

|

43

|

|

2

|

28

|

31

|

29

|

28

|

48

|

|

3

|

47

|

74

|

56

|

43

|

57

|

|

4

|

-

|

83

|

82

|

66

|

54

|

|

5

|

-

|

60

|

-

|

73

|

46

|

|

6

|

-

|

-

|

-

|

58

|

33

|

|

7

|

-

|

-

|

-

|

42

|

-

|

|

IRR, %

|

13,09

|

20,04

|

15,42

|

19,51

|

18,19

|

Приоритетными для предприятия являются проекты с более высокой

доходностью, поэтому они ранжируются по степени убывания IRR:

Б - 20,04%; Г - 19,51%; Д - 18,19%; В - 15,42%; А - 13,09%.

Нанеся полученные значения на диаграмму (рис. 1.3), получим график

инвестиционных возможностей предприятия. По оси абсцисс графика показаны суммы

инвестиций, необходимых для реализации проекта - отрицательные денежные потоки

в нулевом периоде (см. табл. 1.4).

Рисунок 1.3. График инвестиционных возможностей

Предприятие располагает инвестиционными проектами на общую сумму 660 млн.

рублей. Для их реализации ему необходимо привлечь в планируемом году капитал на

такую же сумму. Однако привлекаться должен только такой капитал, средняя цена

которого (WACC) ниже ожидаемой доходности проектов. Предельные значения WACC

были рассчитаны выше и представлены в графическом виде (рис.1.2.). Для отбора

проектов, которые могут быть включены в бюджет капиталовложений, необходимо

наложить график предельных значений WACC на график инвестиционных возможностей

(рис. 1.4). Точка пересечения возрастающей кривой цены капитала с убывающей

кривой инвестиционных возможностей будет соответствовать предельному уровню.

WACC Привлечение капитала по более высокой цене не имеет смысла, так как

финансируемые из этого капитала проекты не смогут обеспечить внутреннюю норму доходности.

На рис. 1.4 точка пересечения двух графиков следующими координатами: по оси

ординат 19,6%, по оси абсцисс 150 млн. рублей. Это означает, что максимально

приемлемая для предприятия цена капитала составляет 19,6%.

Рисунок

2.4. Совмещенный график для определения предельной цены капитала

Инвестиции

по проекту Б составляют 150 млн. рублей, поэтому для их реализации не придется

привлекать весь доступный капитал. Важно подчеркнуть, что полученное предельное

значение WACC (19,6%) должно использоваться для дисконтирования денежных

потоков по всем проектам, включенным в план капитальных вложений. Иными

словами, предприятие должно использовать для дисконтирования цену привлечения

последнего (предельного) рубля, обеспечивающего положительную NPV отобранных

проектов.

Рассчитаем

чистую приведенную стоимость (NPV) проектов Б и Д. Для этого, продисконтируем

денежные потоки по этим проектам, используя ставку 19,51%.

Проект

Б имеет положительную NPV, то есть его реализация обеспечит прирост капитала

собственников предприятия.

Задание № 2

Определение альтернативных издержек

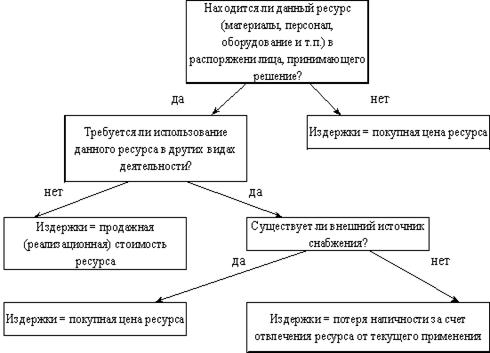

Лучшему усвоению концепции альтернативных издержек способствует

использование блок-схемы, предложенной английским ученым Б. Райаном

Рассмотрим пример использования данной схемы рассуждений в ходе оценки

величины альтернативных издержек. Предприятие получило заказ на реализацию

партии изделий в количестве 5000 штук по цене (без НДС) 45 рублей за 1 шт.

Данное изделие освоено предприятием, но в последнее время его выпуск не

осуществлялся из-за отсутствия спроса. Для его изготовления необходим

единственный вид материала, запас которого в объеме 3,5 тн имеется на

предприятии и должен быть возобновлен в том же объеме. Цена приобретения

материала на момент последней закупки составила 30 руб. за 1 кг (без учета

НДС), однако в настоящее время она повысилась на 5%. На производство 1 изделия

требуется расходовать 0,45 кг данного материала. Трудоемкость 1 изделия

составляет 0,45 нормо-часа, часовая тарифная ставка основных рабочих, занятых

на его производстве (с учетом социальных начислений) - 20 рублей. Для полного

выполнения заказа в течение 20 дней необходимо привлечь на этот период 25

рабочих, из которых 10 будет вновь принято по трудовому соглашению на 20 дней,

10 - использовано из числа штатных работников, временно простаивающих из-за

отсутствия работы, 5 - отвлечено от других работ. Производительность труда и

заработная плата у каждого из 25 рабочих будет одинакова. Общепроизводственные

расходы предприятия составляют 100% к основной заработной плате основных

производственных рабочих; общехозяйственные расходы - 50% от этой же базы.

Внепроизводственные (коммерческие) расходы составляют 5% от производственной

себестоимости реализуемой продукции.

Располагая такими данными, плановый отдел предприятия составил следующую

калькуляцию полной плановой себестоимости изделий (табл. 2.1).

Таблица 2.1.

Плановая калькуляция полной себестоимости 1 изделия, руб.

|

Статьи затрат

|

Расчет

|

Сумма

|

|

1. Основные материалы

|

0,45 * 30

|

13,5

|

|

2. Основная заработная

плата (с начислениями)

|

0,45 * 20

|

9

|

|

3. Общепроизводственные

расходы

|

10 * 100%

|

10

|

|

4. Общехозяйственные

расходы

|

10 * 50%

|

5

|

|

Производственная

себестоимость 1 изделия

|

|

37,5

|

|

5. Внепроизводственные

(коммерческие) расходы

|

37,5 * 5%

|

2

|

|

Полная себестоимость 1

изделия

|

|

39,5

|

Из расчета следует, что на каждом изделии предприятие будет терять 2

рубля (39,5 - 37,5), что в расчете на весь выпуск составит 10 тыс. рублей (2 *

5000) убытка. Очевидно, что предприятию не следует соглашаться на выполнение

заказа, приносящего ему убытки. Однако, рассчитав альтернативные издержки по

данному заказу, директор мог бы получить иной результат. Прежде всего,

необходимо изучить дополнительные исходные данные: рабочим за время простоя

предприятие начисляет заработную плату из расчета 30 рублей в день. 5 человек,

которых планируется отвлечь от выполняемых ими работ, получают по 125 рублей в

день. Перевод их на другую работу на 20 дней будет означать для предприятия

потерю дохода в сумме 35 тыс. рублей, вследствие снижения выпуска

изготавливаемой ими продукции. В связи с выполнением нового заказа возрастут не

все косвенные расходы предприятия, а только их переменная часть, которая

рассчитывается по следующим ставкам: производственные накладные расходы - 10

рублей на каждый дополнительный нормо-час объема работ; переменные коммерческие

расходы - 2 рубля на каждое дополнительное проданное изделие. С учетом этих

условий расчет альтернативных издержек будет иметь следующий вид:

Расчет материальных затрат. На момент принятие решения предприятие

располагало необходимым количеством материалов, которые оно не собиралось

использовать по другому назначению. Решение о выполнении заказа не могло

повлиять на их стоимость, поэтому фактические затраты на закупку уже имеющихся

материалов приниматься в расчет не должны. Предприятие планирует возобновить

данный запас по более высокой цене 31,5 рубля за 1 кг (30 + 0,05 * 30), поэтому

альтернативные издержки на закупку такого же количества материалов составят

78,75 тыс. рублей (31,5 * 2500). Данные расходы связаны с внутренним

перераспределением ресурсов, они не вытекают непосредственно из решения о

выпуске новых изделий, так как материалы уже имелись на складе предприятия, поэтому

их следует отнести к внутренним альтернативным издержкам.

Расчет расхода заработной платы. Полностью обусловлена данным решением

заработная плата 10 вновь привлекаемых временных рабочих. Исходя из 8-часового

рабочего дня сумма оплаты их труда за 20 дней работы составит 32 тыс. рублей

(10 чел * 8 час * 20 дн * 20 руб). Незагруженные штатные рабочие в настоящее

время получают повременную оплату труда из расчета 30 рублей в день. Поэтому

альтернативные издержки по их заработной плате составят 28 тыс. рублей (10 чел

* 8 час * 20 дн * 20 руб - 10 чел * 20 дн * 20 руб). Отвлечение от выполняемой

работы еще 5 штатных работников повлечет за собой потерю доходов предприятия на

35 тыс. рублей, эта сумма должна быть учтена в составе альтернативных издержек.

На прежней работе оплата их труда составляла 125 рублей в день, следовательно

общая сумма издержек по их заработной плате составит 38500 рублей (5 чел * 8

час * 20 дн * 20 руб -5 чел. * 20 дн * 125 руб + 35000 руб). Всего

альтернативные издержки предприятия по оплате труда будут равны 98500 рублей.

Из них дополнительные денежные оттоки, обусловленные рассматриваемым решением

(внешние издержки) составят 80 тыс. рублей (25 чел * 8 час * 20дн * 20 руб);

потери, связанные с отвлечением ресурсов (внутренние издержки) составят 18 тыс.

500 рублей (35000 руб - 10 чел * 20 дн * 20 руб - 5 чел * 20 дн * 125 руб).

Обобщая выполненные расчеты, построим таблицу 2.2

Таблица 2.2

Расчет альтернативных издержек тыс. руб.

|

Статьи расхода

|

Альтернативные издержки

|

|

внешние

|

внутренние

|

всего

|

|

1. Прямые материалы

|

|

78,75

|

78,75

|

|

2. Прямая заработная плата

|

80

|

18,5

|

98,5

|

|

3. Переменные

производственные накладные расходы

|

22,5

|

|

22,5

|

|

4. Переменные коммерческие

расходы

|

10

|

|

10

|

|

Итого альтернативные

издержки

|

112,5

|

97,25

|

209,75

|

Таким образом, суммарные альтернативные издержки составят 209,75 тыс.

рублей, что ниже стоимости реализации 5000 изделий (400 тыс. рублей) на 190,25

тыс. рублей. Получается, что предприятию выгодно согласиться на выполнение

заказа, так как полученная выручка не только покроет все связанные с ним

затраты, но и обеспечит вклад на покрытие своих постоянных расходов в сумме

190,25 тыс. рублей.

Возникает вопрос: а как же быть с остальными постоянными расходами всего

предприятия, ведь их сумма значительно выше 189,675 тыс. рублей? На него можно

ответить другим вопросом: а почему только один производственный заказ должен

покрывать все постоянные расходы предприятия? Планируя свою деятельность, оно

должно сформировать такой портфель заказов, чтобы их совокупность покрыла все

постоянные издержки и обеспечила получение прибыли. Если же этого достичь не

удается, то необходимо сокращать постоянные расходы, которые не имеют прямого

отношения к производственно-коммерческой деятельности предприятия. Оно не может

позволить себе роскошь вкладывать свои финансовые ресурсы в развитие

потенциала, который не приносит реальной отдачи. Может быть придется сократить

расходы на НИОКР, не приносящие экономического эффекта, а может быть (и это

более реально) директору следует пересесть на более скромный автомобиль,

получить права и отказаться от услуг личного водителя. В любом случае речь идет

о качественно других решениях, не имеющих ничего общего с принятием решения о

выполнении конкретного заказа. Если у предприятия есть выбор, то, безусловно,

следует предпочесть более выгодный вариант, обеспечивающий максимальное

покрытие постоянных расходов. Но отсутствие выбора не может служить причиной

для отказа от производства изделий, цена на которые выше их альтернативных

издержек.

Отказываясь от производства изделий, полностью покрывающих свои

альтернативные издержки, в надежде на получение более выгодных заказов,

окупающих полную себестоимость каждого изделия, предприятие упускает из рук

синицу (реальные денежные притоки), гонясь за журавлем (предполагаемыми более

высокими денежными притоками в будущем, существующими, возможно, лишь в

фантазиях менеджеров). Такое поведение противопоказано как финансовому

менеджеру, так и любому бизнесмену. Владельцы предприятий (инвесторы)

оплачивают своим менеджерам единственную услугу - реальный прирост вложенного

капитала. Менеджер не должен отказываться от возможности обеспечить хотя бы

минимальное увеличение капитала, если у него нет реальной альтернативной

возможности более выгодного использования активов.

Задание № 3

Определение целесообразности инвестиционных вложений

Фирма решила организовать производство пластмассовых строительных

оболочек. Проект участка по их изготовлению предусматривает выполнение

строительно-монтажных работ (строительство производственных площадей,

приобретение и установка технологического оборудования) в течении трёх лет.

Эксплуатация участка и изготовление оболочек рассчитаны на 11 лет. Начало

функционирования участка планируется осуществить сразу же после окончания

строительно-монтажных работ. Остальные исходные данные приводятся в таблице 3.1

Таблица №3.1

|

Год

|

Капитальные вложения

|

Объём производства

|

Цена за единицу

|

Постоянные затраты (без

амортизации)

|

Переменные затраты

|

Налоги

|

Ликвидационная стоим.

|

|

0-й

|

1

|

|

|

|

|

|

|

|

1-й

|

1,8

|

|

|

|

|

|

|

|

2-й

|

2,3

|

|

|

|

|

|

|

|

3-й

|

1,9

|

|

|

|

|

|

|

|

4-й

|

|

1

|

1

|

1

|

1

|

1

|

|

|

5-й

|

|

1,08

|

1,06

|

1,03

|

1,05

|

1,18

|

|

|

6-й

|

|

1,15

|

1,11

|

1,05

|

1,08

|

1,36

|

|

|

7-й

|

|

1,21

|

1,15

|

1,07

|

1,12

|

1,5

|

|

|

8-й

|

|

1,26

|

1,20

|

1,09

|

1,17

|

1,74

|

|

|

9-й

|

|

1,30

|

1,24

|

1,11

|

1,19

|

2,0

|

|

|

10-й

|

|

1,33

|

1,27

|

1,12

|

1,22

|

2,2

|

|

|

11-й

|

|

1,35

|

1,29

|

1,14

|

1,24

|

2,3

|

|

|

12-й

|

|

1,36

|

1,30

|

1,15

|

1,27

|

2,3

|

|

|

13-й

|

|

1,1

|

1,33

|

1,16

|

1,29

|

1,8

|

|

|

14-й

|

|

0,8

|

1,35

|

1,18

|

1,32

|

1,05

|

1

|

Определить показатели внутренней нормы доходности, чистого приведённого

дохода, рентабельности инвестиций, срока окупаемости инвестиций и объекта.

Установить экономическую целесообразность организации производства

пластмассовых строительных оболочек.

В процессе строительно-монтажных работ предприятие воспользовалось для их

инвестирования кредитом коммерческого банка, (инвестирование проекта будет

осуществляться из расчёта 60% из кредитных средств и 40% за счёт собственных

средств). По условиям договора между банком и предпринимателем возврат кредита

будет осуществляться в течении 4-х лет следующими долями (%): 1-й год - 30, 2-й

год - 25, 3-ий- 25, 4-й - 20. За пользование кредитом предприниматель должен

платить банку за 1-й год 22% используемой в течении года суммы, за 2-ой -26%,

за 3-й - 32% и за 4-ый - 35%.

Установить, как изменится эффективность проекта при использовании

предприятием кредита коммерческого банка. Сделать вывод о влиянии кредита на

эффективность инвестиций.

Для выявления эффективности инвестиций реализации проекта выполняются

следующие расчётные операции.

1. Определяется показатель внутренней

нормы доходности:

(3.1)

(3.1)

где

Di - доход

предприятия в i-м году жизненного цикла;

Кi -

капиталовложения в объект в i - ом году;

T - жизненный

цикл объекта от начала строительства до конца его эксплуатации в годах;

q - показатель

внутренней нормы доходности, в долях от единицы.

Доход

предприятия на i-м году жизненного цикла объекта определяется по

формуле:

(3.2)

(3.2)

где

Nnpi - объём

производства в i-м году;

Цi -

цена единицы продукции в i-м году;

Сni -

переменные затраты на единицу продукции в i-м году;

Спосi -

постоянные затраты в i-м году;

Li - величина

ликвидационной стоимости в i-м году.

.

Определяется показатель чистого приведенного дохода по формуле:

(3.3)

(3.3)

где

qn - норма

дисконтирования затрат к началу строительства объекта;

Ч

- приведённый чистый доход.

3. Показатель рентабельности инвестиций

определяется следующим образом:

(3.4)

(3.4)

.

Далее вычисляется показатель срока окупаемости инвестиций. Полный срок

окупаемости инвестиций определяется из условия равенства балансовой стоимости

объекта и полученного на этот срок дохода:

(3.5)

(3.5)

где

tок - срок

окупаемости инвестиций.

Срок

окупаемости действующего объекта вычисляется по формуле:

(3.6)

(3.6)

где

t - срок

окупаемости объекта;

- период

времени от начала вложений до начала эксплуатации объекта.

- период

времени от начала вложений до начала эксплуатации объекта.

а)

Решение задания без учёта кредита

Приступая

к решению задания, необходимо, прежде всего трансформировать исходные данные,

выраженные через индексы, в абсолютные цифры. Такая расчётная операция для

рассматриваемого варианта произведена, а её результаты на начало

соответствующего года представлены в таблице 3.2.

Таблица

№ 3.2

|

Год

|

Капитальные вложения млн.

руб.

|

Объём производства млн.

м2/год

|

Цена руб./м2

|

Пост. затраты млн. руб./м2

|

Перем. затраты руб./м2

|

Налоги млн. руб. /год

|

С, руб. на м2

|

Пб, млн руб. /год

|

D млн. руб. /год

|

|

0-й

|

8,55

|

|

|

|

|

|

|

|

|

|

1-й

|

15,39

|

|

|

|

|

|

|

|

|

|

2-й

|

19,665

|

|

|

|

|

|

|

|

|

|

3-й

|

16,245

|

|

|

|

|

|

|

|

|

|

4-й

|

|

|

|

|

|

|

|

|

|

|

5-й

|

|

15,45

|

7,20

|

35,6

|

2,32

|

16,80

|

4,62

|

39,80

|

23,00

|

|

6-й

|

|

16,686

|

7,63

|

36,668

|

2,436

|

19,82

|

4,63

|

50,03

|

30,21

|

|

7-й

|

|

17,7675

|

7,99

|

37,38

|

2,5056

|

22,85

|

4,61

|

60,10

|

37,25

|

|

8-й

|

|

18,6945

|

8,28

|

38,092

|

2,5984

|

25,20

|

4,64

|

68,12

|

42,92

|

|

9-й

|

|

19,467

|

8,64

|

38,804

|

2,7144

|

29,23

|

4,71

|

76,55

|

47,32

|

|

10-й

|

|

20,085

|

8,93

|

39,516

|

2,7608

|

33,60

|

4,73

|

84,35

|

50,75

|

|

11-й

|

|

20,5485

|

9,14

|

39,872

|

2,8304

|

36,96

|

4,77

|

89,86

|

52,90

|

|

12-й

|

|

20,8575

|

9,29

|

40,584

|

2,8768

|

38,64

|

4,82

|

93,14

|

54,50

|

|

13-й

|

|

21,012

|

9,36

|

40,94

|

2,9464

|

38,64

|

4,89

|

93,82

|

55,18

|

|

14-й

|

|

16,995

|

9,58

|

41,296

|

2,9928

|

30,24

|

5,42

|

70,59

|

40,35

|

|

15-й

|

|

12,36

|

9,72

|

42,008

|

3,0624

|

17,64

|

6,46

|

40,28

|

22,64

|

Определим показатель внутренней нормы доходности.

Его расчёт строится на основе равенства инвестиционных вложений и чистой

прибыли, которые приводятся к нулевому моменту времени дисконтированием по

уравнению (2.2). Результат q=0,2518. при такой норме суммарный доход и

суммарные инвестиционные вложения, приведенные на начало инвестиционного

проекта, будут равны и составят 54475 тыс.руб.

Таблица № 3.3

|

Инвестиционные вложения

|

Год

|

Чистая прибыль

|

|

8550

|

0-й

|

|

|

15390

|

1-й

|

|

|

19665

|

2-й

|

|

|

16245

|

3-й

|

|

|

4-й

|

|

|

5-й

|

22996

|

|

6-й

|

30208

|

|

7-й

|

37252

|

|

8-й

|

42923

|

|

9-й

|

47318

|

|

10-й

|

50752

|

|

11-й

|

52903

|

|

12-й

|

54498

|

|

13-й

|

55183

|

|

14-й

|

40345

|

|

15-й

|

22640

|

. Определим показатель чистого приведённого дохода (Ч) по формуле (3.3).

Ч=22550тыс. руб.

При этом чистый суммарный приведённый доход - 65446 тыс. руб. Суммарные

приведённые инвестиции - 42896 тыс. руб.

1. Определим показатель рентабельности

инвестиций по формуле (3.4):

Это

значит, что проект при своей реализации позволит полностью вернуть все

инвестиционные средства и плюс к этому получить доход 52,6% всей

инвестированной суммы.

1. Определим срок окупаемости инвестиций

и реализуемого объекта.

Срок окупаемости определим по формуле (3.5). Он составит 6,1 года.

Срок окупаемости самого объекта в соответствии с уравнением (3.6) будет -

2,1 года.

Таким образом, все необходимые показатели инвестиционного проекта

определены, и можно сделать вывод о целесообразности его реализации, так как

важнейшие его параметры эффективности (внутренняя форма доходности, чистый

приведённый доход рентабельность инвестиций и срок окупаемости) значительно

лучше нормативных значений.

Б) Решение задания №6 с учётом кредита