Анализ вероятности банкротства ОАО 'ММК-Метиз'

МИНИСТЕРСТВО

ОБРАЗОВАНИЯ И НАУКИ

РОССИЙСКОЙ

ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ

ГОСУДАРСТВЕННОЕ БЮДЖЕТНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО

ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«МАГНИТОГОРСКИЙ

ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ

УНИВЕРСИТЕТ

им. Г.И. НОСОВА»

Кафедра

Финансов и бухгалтерского учета

КУРСОВАЯ

РАБОТА

по

дисциплине Анализ финансовой отчетности

на

тему Анализ вероятности банкротства ОАО «ММК-МЕТИЗ»

Исполнитель: Рыжова Яна Александровна студент 4

курса, группа ФФК 09

Руководитель: Агеева Ирина Александровна,

к.э.н., доцент, зав. кафедрой Экономики и управления.

Магнитогорск,

2012

МИНИСТЕРСТВО

ОБРАЗОВАНИЯ И НАУКИ

РОССИЙСКОЙ

ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ

ГОСУДАРСТВЕННОЕ БЮДЖЕТНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО

ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«МАГНИТОГОРСКИЙ

ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ

УНИВЕРСИТЕТ

им. Г.И. НОСОВА»

Кафедра

Финансов и бухгалтерского учета

ЗАДАНИЕ

НА КУРСОВУЮ РАБОТУ

Тема:

Анализ вероятности банкротства ОАО «ММК-МЕТИЗ»

Студенту

Рыжовой Яне Александровне, гр. ФФК - 09

Исходные данные: Бухгалтерский баланс ОАО

«ММК-МЕТИЗ за 2009-2011 г.г;

Отчет о прибылях и убытках ОАО «ММК-МЕТИЗ за

2009-20

Задание: Краткая характеристика предприятия и

оценка основных показателей его деятельности;

Теоретические аспекты вероятности банкротства

предприятия;

Оценка вероятности банкротства и мероприятия,

направленные на оздоровления ОАО «ММК-МЕТИЗ»

Срок сдачи «_________»______________20____г

Руководитель:_______________/__________________________/

Задание

получил:_____________/_________________________/

Магнитогорск,

2012

Содержание

Введение

1. КРАТКАЯ ХАРАКТЕРИСТИКА

ПРЕДПРИЯТИЯ И ОЦЕНКА ОСНОВНЫХ ПОКАЗАТЕЛЕЙ ЕГО ДЕЯТЕЛЬНОСТИ

.1 Организационно-экономическая

характеристика ОАО «ММК-МЕТИЗ»

.2 Анализ финансовых результатов

деятельности ОАО «ММК-МЕТИЗ»

. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОЦЕНКИ

ВЕРОЯТНОСТИ БАНКРОТСТВА ПРЕДПРИЯТИЯ

.1 Институт банкротства в РФ.

Понятие и правовые признаки банкротства

.2 Причины и виды банкротства

.3 Методики оценки вероятности

банкротства из зарубежной практики

.4 Отечественные методики

диагностики возможного банкротства

. ОЦЕНКА ВЕРОЯТНОСТИ БАНКРОТСТВА И

МЕРОПРИЯТИЯ, НАПРАВЛЕННЫЕ НА ОЗДОРОВЛЕНИЯ ОАО «ММК-МЕТИЗ»

Заключение

Список использованных источников

Приложение А

Приложение Б

Приложение В

Введение

финансовый банкротство

платежеспособность диагностика

Бухгалтерская финансовая отчетность является

одним из основных источников, на основе анализа которых принимаются

управленческие решения заинтересованных внешних пользователей по отношению к

анализируемому субъекту. В частности, одним из важных направлений анализа

бухгалтерской финансовой отчетности является определение уровня финансовой

устойчивости и вероятности банкротства предприятия.

Актуальность данной темы обусловлена наличием

проблем как теоретического ( трудности в определении признаков несостоятельности),

так и практического характера (быстроменяющееся законодательство, недостаточный

статистики банкротств, возможности фиктивного банкротства).

Определение вероятности банкротства имеет

большое значение для оценки состояния самого предприятия (возможность

своевременной нормализации финансовой ситуации, принятие мер для восстановления

платежеспособности), и при выборе контрагентов (оценка платежеспособности и

надежности контрагента).

Целью данной работы является оценка финансового

состояния ОАО «ММК-МЕТИЗ», определение вероятности банкротства и разработка

мероприятий по снижению его риска.

Для достижения цели необходимо решить следующие

задачи:

· исследовать деятельность предприятия

и оценить основные экономические показатели;

· рассмотреть разнообразные методы

диагностики вероятности возможного банкротства предприятия;

· провести оценку вероятности

банкротства предприятия;

· предложить программу финансового

оздоровления предприятия.

Объектом данной курсовой работы является

финансово- хозяйственная деятельности "ОАО "Магнитогорский

метизно-калибровочный завод "

Предметом исследования -вероятность банкротства

предприятия.

При анализе использовались статистические,

экономико-математические методы, методы системного количественного и

качественного анализа, другие методы исследования.

. КРАТКАЯ ХАРАКТЕРИСТИКА ПРЕДПРИЯТИЯ И ОЦЕНКА

ОСНОВНЫХ ПОКАЗАТЕЛЕЙ ЕГО ДЕЯТЕЛЬНОСТИ

1.1

Организационно-экономическая характеристика ОАО «ММК-МЕТИЗ»

1 июня 2006 года на российском и мировом

метизном рынке появилась мощная производственная структура с общим числом

работающих более восьми тысяч человек - открытое акционерное общество

«Магнитогорский метизно-калибровочный завод «ММК-МЕТИЗ». Решением Совета

директоров ОАО «ММК-МЕТИЗ» директором предприятия назначен Алексей Дмитриевич

Носов, внук Григория Ивановича Носова, легендарного директора Магнитогорского

металлургического комбината, руководившего ММК в годы Великой Отечественной

войны.

ОАО «ММК-МЕТИЗ» возникло в результате слияния

двух старейших заводов Магнитки - метизно-металлургического и калибровочного.

На протяжении вот уже более шести десятилетий они по праву входят в число

предприятий, определяющих лицо российской метизной отрасли. У предприятий

богатая история и большие традиции.

Анализ производственной и сбытовой деятельности

свидетельствуют, что выбранная стратегия по объединению заводов, была верной. В

2006 году рост выпуска продукции по сравнению с предыдущим годом составил 24

процента; выручка от реализации товарной продукции по сравнению с тем же

периодом увеличилась на 36 процентов. Устойчивое финансово-экономическое

положение Общества позволило проводить социально ориентированную политику и

создавать условия для профессионального роста работников, финансирования

социальных программ. Рост заработной платы в 2006 году составил 23%.

год - знаменательный для предприятия: в октябре

оно отметило свой 65-летний юбилей. Предприятие подошло к нему с достойными

производственными показателями. Выпуск продукции за полгода превысил показатель

на аналогичный период прошлого года на 52 процента. Предприятие прочно входит в

тройку лидеров метизной отрасли Российской Федерации.

Период с января по август 2008 года был для

предприятия очень продуктивным. Производственная программа за восемь месяцев

выполнена на 106 % по сравнению с аналогичным периодом прошлого года. В этот

период были реализованы несколько крупномасштабных проектов по техническому

перевооружению основных цехов завода. В целом общие затраты на инвестиционную

деятельность в 2008 году на 40 процентов выше затрат 2007 года. Освоено

производство четырех новых видов продукции и 22 новые технологии.

На заседании Совета директоров 16 июня 2009г.

директором ОАО «ММК-МЕТИЗ» назначен Владимир Николаевич Лебедев.

ОАО "ММК-МЕТИЗ" реализует самый

широкий спектр метизной продукции, производимой Магнитогорским

Метизно-Калибровочным заводом.

Перечень продукции включает в себя:

· Крепёжные изделия

(машиностроительный и железнодорожный крепёж всех наименований и типоразмеров.

Болты, гайки, винты, шурупы, гвозди, дюбеля, шпилки, заклёпки, мебельные стяжки

и другие виды крепежа для машиностроения и строительства);

· Сетки металлические (сетки тканые,

сварные и плетёные, рифлёные, фильтровые, саржевые, арматурные, сетка-рабица,

сетки для сит угольной промышленности и многое другое);

Реализация антикризисной программы в 2008-2009

годах дала свои результаты. Завод не останавливал производственную деятельность

ни на один день - имеющиеся заказы позволяли задействовать основные мощности

цехов. Заработная плата выплачивалась без задержек, сохранены основные

социальные программы.

Более того, заводу удалось в 2009 году

реализовать инвестиционные проекты, имеющие приоритетное значение для

предприятия. В 2009 году ассортиментный ряд метизов ОАО «ММК-МЕТИЗ» пополнился

новыми марками высокопрочного крепежа для мосто- и машиностроения, омедненной

сварочной проволокой диаметром 3,0-5,0 мм, прутками из арматуры периодического

профиля класса В500 диаметром 12,0 мм, восьмипрядными канатами.

Объем производства составил 309,7 тыс. тонн

продукции. В 2010 году началось оживление ситуации на рынке. Вырос спрос на ряд

металлоизделий, что позволило увеличить загрузку производства. За восемь

месяцев при плановом задании в 257,9 тысяч тонн на заводе произведено 284, 2

тысяч тонн продукции. Это выше аналогичного показателя 2009 года на 34,8

процента.

В рамках крупномасштабной модернизации

проволочного и канатного производств введены в эксплуатацию новые

производственные объекты. Основной инвестиционной площадкой стал

сталепроволочно-канатный цех завода. Там вошли в строй девятикратный

прямоточный волочильный стан, линия для производства стабилизированных

арматурных канатов, прямоточные станы для производства высокоуглеродистой

проволоки, агрегат патентирования катанки из высокоуглеродистых марок стали

диаметром от 6,0 до 18,0 мм. В цехе металлических сеток и сталепроволочном цехе

введены в эксплуатацию новейшие прямоточные волочильные станы для производства

низкоуглеродистой проволоки. В настоящее время более 20 процентов продукции ОАО

«ММК-МЕТИЗ» выпускается на новом оборудовании или с применением новых передовых

технологий.

Уставный капитал Общества составляет 25 675 933

(двадцать пять миллионов шестьсот семьдесят пять тысяч девятьсот тридцать три)

рубля

Органами управления Общества являются:

· Общее собрание акционеров Общества;

· Совет директоров Общества;

· единоличный исполнительный орган -

Директор Общества

1.2 Анализ финансовых

результатов деятельности ОАО «ММК-МЕТИЗ»

Для оценки финансового состояния ОАО «ММК-МЕТИЗ»

проведем анализ экономических показателей баланса, т.е. расчет относительных

темпов роста (снижения) средств организации и их источников. Анализ будет

выполняться на основе бухгалтерского баланса организации (Приложение Б) и

отчета о прибылях и убытках (Приложение В) в тенденции развития 3х лет: 2009,

2010 и 2011 гг.

Анализ данных таблицы - «Показатели финансовой

деятельности ОАО «ММК-МЕТИЗ» (Приложение А) позволяет сформулировать следующие

выводы:

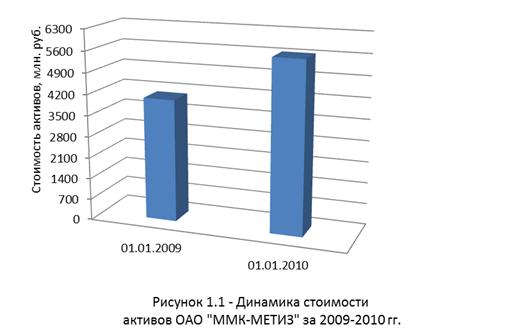

За отчетный период 2010 года общая стоимость

активов, по сравнению с 2009 годом, возросла на 1 583 млн. руб., или на 39%.

Наглядно динамика стоимости активов представлена

на рисунке 1.1.

Причинами роста активов является:

· увеличение внеоборотных активов на (+) 41,2 % -

введено в эксплуатацию и переведено на основные средства новое оборудование

(высокотехнологичный комплекс фирмы «Mario Frigerio» для производства

арматурных стабилизированных канатов);

· увеличение производственных запасов

на (+) 48,5 % - рост цен на закупаемые сырье, материалы, услуги.

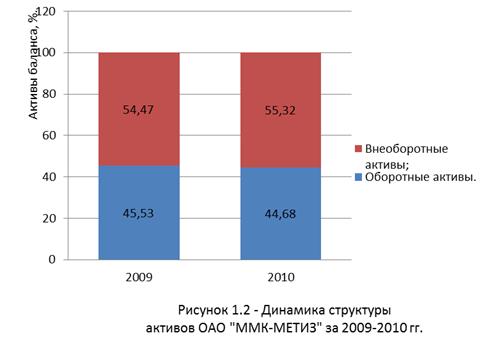

Величина внеоборотных активов в 2010 году

увеличилась на (+) 910 млн. рублей и составила 9 121 млн. рублей, при этом их

доля в валюте баланса выросла с 54,5% до 55,3% на (+) 0,8%.

Объем оборотных активов Общества в 2010 г., по

сравнению с 2009 г. увеличился на 673 тыс.руб., или на 36,4%, что делает

имущество предприятия более мобильным. Значительных изменений в структуре

активов баланса не последовало: доля оборотных активов снизилась с 45,5% до

44,7% на (-) 0,8%.

Динамика структуры активов представлена на

рисунке 1.2.

Финансовые вложения увеличились в 2010 году на

144 тыс.руб.

Дебиторская задолженность ОАО «ММК-МЕТИЗ» в 2010

году по сравнению с 2009 годом уменьшилась на 445 тыс.руб. и составила 646 482

тыс.руб., в том числе:

· Задолженность покупателей и

заказчиков составляет 8,3% или 471 249 тыс.руб.. По сравнению с 2009 годом

уменьшение составило 131 072 тыс.руб.;

· Задолженность по авансам выданным

составляет 1.2% или 57 490 тыс.руб.. По сравнению с 2009 годом увеличение на 28

690 тыс.руб.;

В 2010 году величина собственного капитала

увеличилась на (+) 2 074 млн. рублей и составила 2 815 млн. рублей. Доля

собственного капитала в общей его сумме за 2010 год выросла на (+) 50%, что

связано с ростом уставного и добавочного капиталов (дополнительная эмиссия

акций).

Задолженность по долгосрочным кредитам

увеличилась на 344,0 млн. рублей и на.2010 составляет 397,4 млн. рублей.

Задолженность по краткосрочным кредитам за 2009

год снизилась на 460,3 млн. рублей, и на 2010 отсутствует.

Сравнивая показатели баланса за 2010 и 2011 г.г.

(Приложение А), можно сделать следующие выводы:

Валюта баланса в 2011 году, по сравнению с 2010

годом снизилась на 208 635 тыс.руб. или на 3,7%, и по итогам года составила 5

433 млн. руб.

Причинами снижения активов может являться :

· снижение внеоборотных активов в 2011 году на 156

811тыс.руб;

· сокращение запасов - уменьшены

запасы сырья и материалов, готовой продукции на 65 436 и 178 472 млн. рублей

соответственно;

Уменьшение внеоборотных активов произошло за

счет уменьшения основных средств на 111 581 тыс.руб. (4,3%). В результате

удельный вес внеоборотных активов в 2010 г. в сравнении с 2011 г. снизился с

55,32% до 54,56% соответственно. Также произошло уменьшения удельного веса в

валюте баланса долгосрочных финансовых вложений с 4,71% до 2,08%.

В 2011 году величина собственного капитала

изменилась на (-) 72 млн. руб. и составила 2 743 млн. руб. Доля собственного

капитала в общей его сумме за 2011 год выросла на (+) 0,6% с 49,9% до 50,5%.

Доля собственного капитала в общем объеме

источников средств увеличилась на 468 390 тыс.руб. (на 712,9%). Это произошло

из-за значительного уменьшения нераспределенной прибыли на 71 102 тыс.руб.

Размер уставного, резервного и добавочного капиталов остался неизменным.

Удельный вес долгосрочных обязательств

сократился на 0,65%, а в абсолютном выражении на 56 795 тыс.руб.

Кредиторская задолженность, хотя и составила в

2011г. большую часть заемных средств (удельный вес - 38,6%), обеспечила

дополнительный приток средств в размере 2 095 710 тыс.руб. Таким образом, в

2011 году состав заемных источников состоит из средств, привлекаемых на

дорогостоящей основе. Из вышеперечисленного можно сделать вывод о том, что на

ОАО «ММК-МЕТИЗ» снижается эффективность производства, возможно, причиной этому

послужил кризис. При такой дальнейшей тенденции развития Общество может

потерять свою финансовую независимость и инвестиционную привлекательность.

2. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОЦЕНКИ ВЕРОЯТНОСТИ

БАНКРОТСТВА ПРЕДПРИЯТИЯ

2.1 Институт

банкротства в РФ. Понятие и правовые признаки банкротства

Предприятия, организации, физические лица

вступают в многочисленные взаимоотношения друг с другом, банками, различными

финансовыми институтами, правительством, в том числе в лице налоговых органов и

другими организациями. Чаще всего эти отношения носят денежный характер,

который определяется законом или договором. В тех случаях, когда денежный

размер обязательства превышает определенный предел и очевидна невозможность их

погашения из стоимости имущества, юридические и физические лица могут быть

объявлены несостоятельными (банкротами). Тогда их коммерческая деятельность

прекращается, имущество реализуется для удовлетворения требований кредиторов.

Согласно общепринятым представлениям,

несостоятельность рассматривается как определенное негативное положение

субъекта в системе экономических связей, которое характеризуется уровнем

неплатежеспособности субъекта по своим обязательствам.

Центральное место в системе правового

регулирования несостоятельности (банкротства) занимает Федеральный закон от 26

октября 2002 г. N 127-ФЗ «О несостоятельности (банкротстве)» [1] задачами

которого являются, с одной стороны, исключение из гражданского оборота

неплатежеспособных субъектов, а с другой - предоставление возможности

добросовестным предпринимателям улучшить свои дела под контролем арбитражного

суда и кредиторов и вновь достичь финансовой стабильности. В этом смысле

институт банкротства служит гарантией социальной справедливости в условиях

рынка, одним из основных элементов которого является конкуренция. [1]

Кроме того, в систему законодательства,

регулирующего несостоятельность (банкротство), входят: Федеральный закон от 25

февраля 1999 г. N 40-ФЗ «О несостоятельности (банкротстве) кредитных

организаций» (с изменениями и дополнениями) [2], Федеральный закон от 24 июня

1999 г. N 122-ФЗ «Об особенностях несостоятельности (банкротства) субъектов

естественных монополий топливно-энергетического комплекса» [3], а также иные

нормативные акты. К числу последних, в частности, следует отнести Постановление

Правительства РФ от 3 февраля 2005 г. N 52 «О регулирующем органе,

осуществляющем контроль за деятельностью саморегулируемых организаций

арбитражных управляющих»[4], Постановление Правительства РФ от 29 мая 2004 г. N

257 «Об обеспечении интересов Российской Федерации как кредитора в делах о

банкротстве и в процедурах банкротства» (с изменениями и дополнениями) [5],

Постановление Правительства РФ от 19 сентября 2003 г. N 586 «О требованиях к

кандидатуре арбитражного управляющего в деле о банкротстве стратегического

предприятия или организации» [6] и др. В соответствии с Федеральным законом от

26 октября 2002 г. N 127-ФЗ «О несостоятельности (банкротстве)» признаются

равнозначными, и по своей сути эти понятия являются внешним признаком оценки

неэффективности деятельности предприятия, которая сводится к определению его

финансового состояния, отражающего способность устойчиво выполнять принятые на

себя финансовые обязательства. [1]

Иными словами, «несостоятельность (банкротство)»

- признанная арбитражным судом или объявленная должником неспособность должника

в полном объеме удовлетворять требования кредиторов по денежным обязательствам

и (или) исполнить обязанность по плате обязательных платежей.

Банкротство сложный процесс, включающий:

) Рассмотрение ситуации, в которой некоторое

физическое лицо или предприятие объявлено несостоятельным;

) Юридические процедуры, с помощью которых можно

временно приостановить деятельность физического лица или предприятия в случае

банкротства, используя законодательные или практические шаги;

) Определение ответственности для осуществления

(или неосуществлении) необходимых шагов в экономическом, финансовом,

юридическом, социальном и политическом плане.

Отечественные аналитики, исследуя причины, условно

делят банкротство на 3 вида:

· Банкротство бизнеса, связанное с

неэффективным управлением предприятием, неумелой маркетинговой стратегией,

нерациональным расходованием ресурсов и т.д.;

· Банкротство собственника, вызванное

отсутствием инвестиций в оборотный капитал для осуществления простого

воспроизводства (даже при наличии спроса на продукцию на рынке) и в развитие

производства для поддержания рыночной стоимости предприятия;

· Банкротство производства, когда под

влиянием первых двух факторов выпускается неконкурентоспособная продукция и

требуется диверсификация этого производства.

В современной практике понятие «банкрот» введено

законом РФ «О несостоятельности «банкротстве предприятий» от 11 ноября 1992

года №3929-1. Применение Закона затруднялось из-за отсутствия механизма

действенного арбитражного судопроизводства.

Он распространяется на физических и юридических

лиц, за исключением казенных предприятий, учреждений, политических партий и

религиозных организаций. Процедуры банкротства способствуют преодолению кризиса

неплатежей, прекращению роста просроченной задолженности и предотвращению

негативных социальных последствий, связанных с кризисными процессами. Закон

содержит более жесткие требования к арбитражным управляющим, которым доверяется

проведение процедур банкротства. Особое место отведено банкротству отдельных

категорий должников - юридическим лицам: градообразующих, сельскохозяйственных,

кредитных и страховых организаций, стратегических предприятий и организаций,

субъектов естественных монополий.

Дело о несостоятельности (банкротстве)

рассматривается арбитражным судом по месту нахождения предприятия - должника,

указанному в учредительных документах.

Финансовое состояние организации характеризуется

размещением и использованием средств (активов) и источниками их формирования

(собственного капитала и обязательств, т.е. пассивов). Эти сведения

представлены в балансе предприятия.

Сигнальным показателем, в котором проявляется

финансовое состояние предприятия, выступает платежеспособность организации, также

финансовое положение определяется всей совокупность хозяйственных факторов.

Кризисные ситуации, возникающие вследствие

неравномерного развития народного хозяйства и его отдельных частей, колебания

объемов производства и сбыта, появления значительных спадов производства,

следует рассматривать не как стечение неблагоприятных ситуаций (хотя для

отдельного предприятия это может быть и так), а как некую общую закономерность,

свойственную рыночной экономике. Кризисные ситуации, для преодоления которых не

было принято соответствующих превентивных мер, могут привести к чрезмерному

разбалансированию экономического организма предприятия с соответствующей

неспособностью продолжения финансового обеспечения своей деятельности, что

квалифицируется как банкротство. [1]

Одной из стадий банкротства предприятия является

финансовая неустойчивость. На этой стадии начинаются трудности с наличными

средствами, проявляются некоторые ранние признаки банкротства, резкие изменения

в структуре баланса в любом направлении.

Развитие кризисного процесса обнаруживается в

росте задолженности предприятия, ухудшении показателей ликвидности (то есть

способности предприятия своевременно и в полном объеме произвести расчеты по

краткосрочным обязательствам), а также показателей финансовой устойчивости. В

результате кризисный процесс переходит в следующую фазу - фазу кризиса

обеспеченности.

Кризис обеспеченности может иметь следствием

временную ил длительную хроническую неплатежеспособность предприятия. Состояние

неплатежеспособности, убыточности финансово-хозяйственной деятельности

свидетельствуют о том, что предприятие находится под угрозой банкротства,

которое не обязательно наступает неотвратимо. Для вывода предприятия из кризиса

необходимо разработать и реализовать комплекс организационных и финансовых мер

по оздоровлению финансового положения предприятия - должника.

2.2 Причины и виды

банкротства

В соответствии с Федеральный закон от 26 октября

2002 г. N 127-ФЗ «О несостоятельности (банкротстве)». Несостоятельность

(банкротство) - признанная арбитражным судом неспособность должника в полном

объеме удовлетворить требования кредиторов по денежным обязательствам и (или)

исполнить обязанность по уплате обязательных платежей. [1]

Как показывает практика, причины задолженности

часто носят объективный характер и не всегда возникают по вине самого должника

(бюджетное недофинансирование, несогласованность действий различных министерств

и ведомств, курирующих объект, внеплановые чрезвычайные затраты и т.д.).

Причинами банкротства являются влияние внешних

факторов макросреды, которые подразделяются на:

экономические: кризисное состояние экономики

страны, общий спад производства, инфляция, нестабильность финансовой системы,

рост цен на ресурсы, изменение конъюнктуры рынка, неплатежеспособность и

банкротство партнеров. Одной из причин несостоятельности субъектов

хозяйствования может быть неправильная фискальная политика государства. Высокий

уровень налогообложения может оказаться непосильным для предприятия;

политические: политическая нестабильность

общества, внешнеэкономическая политика государства, разрыв экономических

связей, потеря рынков сбыта, изменение условий экспорта и импорта,

несовершенство законодательства в области хозяйственного права, антимонопольной

политики, предпринимательской деятельности и прочих проявлений регулирующей

функции государства;

усиление международной конкуренции в связи с

развитием научно-технического прогресса;

научно-технические прорывы, приводящие к смене

потребительских предпочтений;

демографические: численность, состав народонаселения,

уровень благосостояния народа, культурный уклад общества, определяющие размер и

структуру потребностей и платежеспособный спрос населения на те или другие виды

товаров и услуг.

Одни из указанных факторов могут вызвать

внезапное банкротство предприятия, другие постепенно усиливаются и

накапливаются, вызывая медленное, труднопреодолимое движение предприятия к

спаду производства и банкротству.

неэффективное управление внутренними факторами

микросреды предприятия.

К внутренним факторам можно отнести следующие:

дефицит собственного оборотного капитала как

следствие неэффективной производственно-коммерческой деятельности или

неэффективной инвестиционной политики;

низкий уровень техники, технологии и организации

производства;

снижение эффективности использования

производственных ресурсов предприятия, его производственной мощности и как

результат высокий уровень себестоимости, убытки;

создание сверхнормативных остатков

незавершенного строительства, незавершенного производства, производственных

запасов, готовой продукции, в связи, с чем происходит затоваривание,

замедляется оборачиваемость капитала и образуется его дефицит. Это заставляет

предприятие залезать в долги и может быть причиной его банкротства;

плохая клиентура предприятия, которая платит с

опозданием или не платит вовсе по причине банкротства, что вынуждает

предприятие самому залезать в долги. Так зарождается цепное банкротство;

отсутствие сбыта из-за низкого уровня

организации маркетинговой деятельности по изучению рынков сбыта продукции, формированию

портфеля заказов, повышению качества и конкурентоспособности продукции,

выработке ценовой политики;

привлечение заемных средств в оборот предприятия

на невыгодных условиях, что ведет к увеличению финансовых расходов, снижению

рентабельности хозяйственной деятельности и способности к самофинансированию;

быстрое и неконтролируемое расширение

хозяйственной деятельности, в результате чего запасы, затраты и дебиторская

задолженность растут быстрее объема продаж. Отсюда появляется потребность в

привлечении краткосрочных заемных средств, которые могут превысить чистые

оборотные активы (собственный оборотный капитал). В результате предприятие

попадает под контроль банков и других кредиторов и может подвергнуться угрозе

банкротства.

К субъективным причинам банкротства, относящимся

непосредственно к хозяйствованию, причисляют следующие:

неспособность руководителей предусмотреть

банкротство и избежать его в будущем;

снижение объемов продаж из-за плохого изучения

спроса, отсутствия сбытовой сети, рекламы;

снижение объемов производства;

снижение качества и цены продукции;

неоправданно высокие затраты;

низкая рентабельность продукции;

слишком большой цикл производства;

большие долги, взаимные неплатежи;

слабая адаптированность

менеджеров-представителей старой школы управления к жестким реальностям

формирования рынка, их неумение проявлять предприимчивость в налаживании

выпуска продукции, пользующейся повышенным спросом, выбирать эффективную

финансовую, ценовую и инвестиционную политику;

разбалансированность экономического механизма

воспроизводства капитала предприятия.

В качестве первых сигналов надвигающегося

банкротства можно рассматривать задержки с предоставлением финансовой

отчетности, свидетельствующие о работе финансовых служб, а также резкие

изменения в структуре баланса и отчета о прибылях и убытках.

В законодательной и финансовой практике выделяют

следующие виды банкротства предприятия:

фиктивное банкротство - заведомо ложное

объявление руководителем или собственником коммерческой организации

(индивидуальным предпринимателем) о своей несостоятельности в целях введения в

заблуждение кредиторов для получения отсрочки и (или) рассрочки причитающихся

кредиторам платежей или скидки с долгов, а равно для неуплаты долгов.

Предусматривает наказание в виде штрафа;[8]

преднамеренное банкротство - умышленное создание

или увеличение неплатежеспособности, совершенное руководителем или

собственником коммерческой организации (индивидуальным предпринимателем) в

личных интересах или интересах иных лиц, причинившее крупный ущерб.

Наказывается штрафом, либо лишением свободы на срок от 6 лет со штрафом в;[8]

реальное банкротство характеризует полную

неспособность предприятия восстановить в предстоящем периоде свою финансовую

устойчивость и платежеспособность в силу реальных потерь используемого

капитала. Катастрофический уровень потерь капитала не позволяет такому

предприятию осуществлять эффективную хозяйственную деятельность в предстоящем

периоде, вследствие чего оно объявляется банкротом юридически;

техническое банкротство. Используемый термин

характеризует состояние неплатежеспособности предприятия, вызванное

существенной просрочкой его дебиторской задолженности. При этом размер

дебиторской задолженности превышает размер кредиторской задолженности

предприятия, а сумма его активов значительно превосходит объем его финансовых

обязательств.

Из вышеприведенных данных можно сделать вывод о

том, что банкротство имеет широкую базу нормативных документов.

2.3 Методики оценки

вероятности банкротства из зарубежной практики

Наибольшее распространение получили модели

Эдварда Альтмана. Одной из простейших является двухфакторная модель, основанная

на коэффициенте покрытия, характеризующего ликвидность и коэффициенте

финансовой зависимости, характеризующего уровень финансовой устойчивости.

Двухфакторная модель рассчитывается по формуле

(2.1) :

= -0,3877 - 1,0736 * Кп+ 0,579 * Кфз, (2.1)

где - Кп - коэффициент покрытия, рассчитывается

как отношение текущих активов к текущим обязательствам

Кфз, - коэффициент финансовой зависимости,

рассчитывается как отношение суммы обязательств к валюте баланса

Для предприятий, у которых Z = 0, вероятность

банкротства равна 50%. Если Z < 0, то вероятность банкротства меньше 50% и

далее снижается по мере уменьшения Z. Если Z > О, то вероятность банкротства

больше 50% и возрастает с ростом Z. [9]

Но данная модель не обеспечивает высокую

точность прогнозирования банкротства, так как учитывает влияние на финансовое

состояние предприятия коэффициента покрытия и коэффициента финансовой

зависимости и не учитывает влияния других важных показателей (рентабельности,

отдачи активов, деловой активности предприятия). В связи с этим велика ошибка

прогноза. Кроме того, про весовые значения коэффициентов и постоянную величину,

фигурирующую в данной модели, известно лишь то, что они найдены эмпирическим

путем. Так, двухфакторная модель была разработана Э.Альтманом на основе анализа

финансового состояния 19 предприятий США, пятифакторная модель банкротства была

построена им на основе изучения данных 66 фирм, половина из которых обанкротилась

в 1946-1965 гг., что также несет в себе ошибки экстраполяции процессов,

актуальных для 40-60-х гг., на современную действительность. В связи с этим они

не соответствуют современной специфике экономической ситуации и организации

бизнеса в России, в том числе отличающейся системе бухгалтерского учета и

налогового законодательства и т. д.

Применение данной модели для российских условий

было исследовано в работах М.А. Федотовой, которая считает, что весовые

коэффициенты следует скорректировать применительно к местным условиям и что

точность прогноза двухфакторной модели увеличится, если добавить к ней третий

показатель - рентабельность активов.

Однако, новые весовые коэффициенты для

отечественных предприятий ввиду отсутствия статистических данных по организациям

- банкротам в России не были определены.

Следующая модель Альтмана - пятифакторная -

также не лишена недостатков в плане применимости в России, тем не менее, на ее

основе в нашей стране разработана и используется на практике компьютерная

модель прогнозирования вероятности банкротства. [9]

Индекс Альтмана рассчитывается по формуле (2.2)

:

= 1,2 * Коб + 1,4 * Кнп + 3,3* Кр + 0,6 *Кп+

1,0* Ком, (2.2)

где - Коб - доля оборотных средств в активах

Кнп - рентабельность активов, исчисленная исходя

из нераспределенной прибыли, т. е. отношение нераспределенной прибыли к общей

сумме активов;

Кр - рентабельность активов, исчисленная по

балансовой стоимости (т. е. отношение прибыли до уплаты % к сумме активов;

Кп - коэффициент покрытия по рыночной стоимости

собственного капитала, т.е. отношение рыночной стоимости акционерного капитала

к краткосрочным обязательствам.

Ком - отдача всех активов, т. е. отношение

выручки от реализации к общей сумме активов.

Уровень угрозы банкротства предприятия для

акционерных обществ открытого типа представлен в таблице 1.1

Таблица 2.1 - Уровень угрозы банкротства

предприятия для акционерных обществ открытого типа

|

Значение

Z

|

Вероятность

банкротства

|

|

Менее

1,81

|

Очень

высокая

|

|

От

1,81 до 2,7

|

Высокая

|

|

От

2,7 до 2,99

|

Вероятность

невелика

|

|

Более

2,99

|

Вероятность

ничтожна, очень низкая

|

Здесь по-прежнему ничего не известно о базе

расчета весовых значений коэффициентов. Отсутствие в России статистических

материалов по организациям-банкротам не позволяет скорректировать методику

исчисления весовых коэффициентов и пороговых значений с учетом российских

экономических условий. Кроме того, в настоящий момент в Российской Федерации

отсутствует информация о рыночной стоимости акций большинства предприятий, да и

в условиях неразвитости вторичного рынка российских, ценных бумаг у большинства

организаций данный показатель теряет свой смысл.

Модифицированный вариант формулы прогнозирования

Альтмана рассчитывается по формуле (2.3):

= 0,717*К1+ 0,847*К2 + 3,107*К3 + 0,42*К4 +

0,995*К5, (2.3)

где - К1 = оборотный капитал/всего активов;

К2 = чистая прибыль (убыток) /всего активов;

К3 = прибыль до налогообложения / всего активов;

К4 = собственный капитал / привлеченный капитал;

К5 = выручка от реализации / всего активов.

Если значение показателя Z<1,23, то

вероятность банкротства очень высокая. А если Z>1,23, то банкротство

предприятию в ближайшее время не грозит. [9]

Однако и такая коррекция не лишена недостатка,

т.к. в этом случае не учитывается возможное колебание курса акций под влиянием

внешних факторов и поведение инвесторов, которые могут расценить дополнительный

выпуск акций как приближение их эмитента к банкротству и отказаться от их

приобретении, снижая тем самым их рыночную стоимость.

Таким образом, различия в специфике

экономической ситуации и в организации бизнеса между Россией и развитыми

рыночными экономиками оказывают влияние и на сам набор финансовых показателей,

используемых в моделях зарубежных авторов.

2.4 Отечественные

методики диагностики возможного банкротства

Модель прогнозирования вероятности наступления

банкротства О.П.Зайцевой. С помощью корреляционного и многомерного факторного

анализа было установлено, что наибольшую роль в изменении финансового положения

производственных предприятий играют показатели, которые использованы в шестифакторной

математической модели О.П. Зайцевой [10], где предлагается рассчитывать

следующие частные коэффициенты:

. КУП - коэффициент убыточности предприятия,

характеризующийся отношением чистого убытка к собственному капиталу (III раздел

баланса)

х1 = нормативное значение х1 = 0;

. КЗ - коэффициент соотношения кредиторской и

дебиторской задолженности

х2 = нормативное значение х2 = 1

. КС - показатель соотношения краткосрочных

обязательств и наиболее ликвидных активов, этот коэффициент является обратной

величиной показателя абсолютной ликвидности

х3 = нормативное значение х3 = 7;

. КУР - убыточность реализации продукции,

характеризующийся отношением чистого убытка к объёму реализации этой продукции

х4 = нормативное значение х4 = 0;

. КФНКИ - коэффициент финансового левериджа

(финансового риска) - отношение заемного капитала (долгосрочные и краткосрочные

обязательства) к собственным источникам финансирования

х5 = нормативное значение х5 = 0,7;

. КЗАГ - коэффициент загрузки активов как

величина, обратная коэффициенту оборачиваемости активов - отношение общей

величины активов предприятия (валюты баланса) к выручке

х6 = нормативное значение х6 = х6прошлого

периода.

Если у предприятия нет убытков, то ставится 0.

Данные показатели были положены в основу

разработки дискриминантной факторной модели диагностики риска банкротства

производственных предприятий. Комплексный коэффициент банкротства

рассчитывается по формуле (2.4):

К = 0,25*х1 + 0,1*х2 + 0,2*х3 + 0,25*х4+ 0,1*х5

+ 0,1*х6 (2.4)

Весовые значения частных показателей для

коммерческих организаций были определены экспертным путём, а фактический

комплексный коэффициент банкротства следует сопоставить с нормативным,

рассчитанным на основе рекомендуемых минимальных значений частных показателей -

расчетное значение К надо сравнить с К нормативным.

Если фактический комплексный коэффициент больше

нормативного Кфакт > КN, то вероятность банкротства велика, а если меньше -

то вероятность банкротства мала.[10]

Одной из последних методик прогнозирования

банкротства с использованием метода рейтинговой оценки являются модели А.В.

Колышкина. Модели автора имеют отличные от других аналитических моделей

принципы построения: А.В. Колышкин отобрал показатели, наиболее часто

встречающиеся в моделях других исследователей, и, исходя из этого, придал им

вес. В результате были получены три статистические модели прогнозирования

банкротства. В общем виде модели рассчитываются по формулам (2.5), (2.6) и

(2.7) :

Модель № 1 = 0.47К1 + 0.14К2 + 0.39К3 (2.5)

где - К1 - рабочий капитал к активам;

К2 - рентабельность собственного капитала;

К3 - денежный поток к задолженности;

Модель № 2 = 0.61К4 + 0.39К5 (2.6)

где - К4 - коэффициент покрытия;

К5 - рентабельность активов;

Модель № 3 = 0.49К4 + 0.12К2 + 0.19К6 + 0.19К3 (1.7)

где - К4 - коэффициент покрытия;

К5 - рентабельность активов;

К6 - рентабельность продаж.

Критические показатели модели А.В. Колышкин

представлены в таблице 2.2.

Таблица 2.2 - Критические показатели модели А.В.

Колышкин

|

Модель

|

Благополучные

|

Банкроты

|

Зона

неопределенности

|

|

1

|

0,08-0,16

|

(-0,20)-(-0,08)

|

(-0,08)-0,08

|

|

2

|

1,07-1,54

|

0,35-0,49

|

0,49-1,07

|

|

3

|

0,92-1,36

|

0,25-0,38

|

0,38-0,92

|

Несомненным достоинством рейтинговых моделей

является простота. Вместе с тем, методы определения весовых значений

показателей далеко не всегда обеспечивают необходимую точность. Анализ данных

моделей на основании данных рассматриваемых предприятий показал, что наименьшую

ошибку имеет модель №3.[11]

Новые методики диагностики возможного

банкротства, предназначенные для отечественных предприятий и, следовательно,

лишенные по замыслу их авторов многих недостатков иностранных моделей,

рассмотренных выше, были разработаны в Иркутской государственной экономической

академии Р.С. Сайфулиным и Г.Г. Кадыковым. Однако, и в этом случае не удалось

искоренить все проблемы прогнозирования банкротства предприятий.

В некоторых из них используются показатели,

отличающиеся высокой положительной или отрицательной корреляцией или

функциональной зависимостью между собой. Это приводит к ненужному усложнению

этих методик, не увеличивая точности прогнозирования.

Российские экономисты Р. С. Сайфулин и Г. Г.

Кадыков рассчитали комплексный показатель предсказания финансового кризиса

компании:

Комплексный показатель предсказания финансового

кризиса компании рассчитывается по формуле (2.8) :

= 2*К1+ 0,1*К2 + 0,08*К3 + 0,45*К4 + К5, (2.8)

где - К1 - коэффициент обеспеченности

собственными оборотными средствами;

К2 - коэффициент текущей ликвидности;

К3 - коэффициент оборачиваемости активов;

К4 - коэффициент менеджмента, рассчитываемый как

отношение прибыли от реализации к выручке;

К5 - рентабельность собственного капитала.

При соответствии данных показателей их

минимальным нормативным уровням, значение R=1. Если значение R<1, то

финансовое состояние организации - неудовлетворительное, если R>1 -

достаточно удовлетворительное.[12]

Различные модели, которые используют в ходе

анализа финансово-хозяйственной деятельности компании, оценивают риски потери

платежеспособности, финансовой устойчивости и независимости фирмы за прошедший

период. Но организацию, ее партнеров и конкурентов интересуют перспективы

финансового состояния предприятия в будущем. Зарубежные и российские

специалисты разработали модели прогнозирования банкротства, которые позволяют

предсказать кризисную ситуацию коммерческой организации еще до появления ее

очевидных признаков. Это дает возможность использовать различные антикризисные

стратегии для ее предотвращения.

Если компания неспособна платить по своим

долговым обязательствам и финансировать текущую основную деятельность из-за

отсутствия денежных средств, ей грозит процедура банкротства. Однако в

большинстве случаев опасные тенденции можно предвидеть и предотвратить.

Системы прогнозирования банкротства включают в

себя наиболее значимые коэффициенты, характеризующие финансовое состояние

коммерческой организации, на основе которых рассчитывают комплексный показатель

вероятности банкротства.

Финансовый анализ проводится арбитражным

управляющим в целях:

· Подготовки предложения о возможности

(невозможности) восстановления платежеспособности должника и обоснования

целесообразности введения в отношении должника соответствующей процедуры

банкротства;

· Определения возможности покрытия за

счет имущества должника судебных расходов;

· Подготовки предложения об обращении

в суд с ходатайством о

прекращении конкурсного производства и переходе

к внешнему управлению.

Признаки банкротства установлены Федеральным

законом от 26 октября 2002 г. N 127-ФЗ «О несостоятельности (банкротстве)».

Арбитражные управляющие при проведении анализа финансового состояния

компании-должника используют Коэффициенты, утвержденные Постановлением

Правительства РФ от 25 июня 2003 г. N 367 [13](табл. 2.3).

Таблица 2.3 - Финансовые показатели,

утвержденные Правительством

|

Группы

коэффициентов

|

Название

коэффициента

|

Порядок

расчета

|

|

Коэффициенты

платежеспособности должника

|

Коэффициент

абсолютной ликвидности

|

Наиболее

ликвидные оборотные активы / Текущие обязательства

|

|

Коэффициент

текущей ликвидности

|

Ликвидные

активы / Текущие обязательства

|

|

Показатель

обеспеченности должника его активами

|

Сумма

ликвидных и скорректированных внеоборотных активов /Обязательства

|

|

Степень

платежеспособности по текущим обязательствам

|

Текущие

обязательства / Среднемесячная выручка

|

|

Группы

коэффициентов

|

Название

коэффициента

|

Порядок

расчета

|

|

Коэффициенты,

характеризующие финансовую устойчивость должника

|

Коэффициент

финансовой независимости

|

Собственные

средства / Совокупные активы

|

|

Коэффициент

обеспеченности собственными оборотными средствами

|

(Собственные

средства - Скорректированные внеоборотные активы) / Оборотные средства

|

|

Доля

просроченной кредиторской задолженности в пассивах

|

Просроченная

кредиторская задолженность / Совокупные пассивы

|

|

Показатель

отношения дебиторской задолженности к совокупным активам

|

(Долгосрочная

дебиторская задолженность + Краткосрочная дебиторская задолженность +

Потенциальные оборотные активы, подлежащие возврату) / Совокупные активы

|

|

Коэффициенты,

характеризующие деловую активность должника

|

Рентабельность

активов

|

Чистая

прибыль (убыток) /Совокупные активы

|

|

Норма

чистой прибыли

|

Чистая

прибыль / Выручка (нетто)

|

Коэффициент абсолютной ликвидности показывает,

какую часть краткосрочной задолженности предприятие может погасить в ближайшее

время. Он характеризует платежеспособность организации на дату составления баланса,

то есть возможность немедленных расчетов. Нормальное ограничение этого

коэффициента 0,2-0,5.

Коэффициент текущей ликвидности показывает

платежные возможности организации, оцениваемые при условии не только

своевременных расчетов с дебиторами и благоприятной реализации товаров, но и

продажи в случае необходимости прочих элементов материальных оборотных средств.

Нормальным для него является ограничение > 2, но не менее 1.

Показатель обеспеченности должника активами

характеризует величину активов, приходящихся на единицу долга.

Степень платежеспособности по обязательствам

определяет текущую платежеспособность организации, объем ее краткосрочных

заемных средств и период возможного погашения организацией текущей

задолженности перед кредиторами за счет выручки. Чем ниже этот показатель, тем

выше способность должника погасить свои обязательства за счет собственной

выручки.

Коэффициент финансовой независимости показывает

удельный вес собственных средств в общей сумме источников финансирования.

Нормативное значение 0,5 и более.

Коэффициент обеспеченности собственными

оборотными средствами означает отношение собственного оборотного капитала к

сумме оборотных средств, то есть какая часть оборотных активов финансируется за

счет собственных источников. Нормативное значение 0,1-0,5.

Рентабельность активов характеризует степень

эффективности использования имущества организации.

Норма чистой прибыли характеризует уровень

доходности хозяйственной деятельности организации. Нормальное значение этого

показателя равно, примерно 0,2.

Далеко не все существующие ныне методики

прогнозирования возможного банкротства предприятия заслуживают доверия

исследователя. Не все из них составлены корректно, не все могут применяться в

наших условиях, не все дают адекватные результаты. Одно и то же предприятие

одновременно может быть признано безнадежным банкротом, устойчиво развивающимся

хозяйствующим субъектом и предприятием, находящимся в предкризисном состоянии,

- все определяет выбранная методика прогнозирования возможного банкротства.

Вслед за многими российскими авторами можно

отметить, что многочисленные попытки применения иностранных моделей

прогнозирования банкротства в отечественных условиях не принесли достаточно

точных результатов в силу различий ситуации в экономике. Были предложены

различные способы адаптации «импортных» моделей к российским условиям, но

корректность этой адаптации также вызывает сомнения у специалистов.

Многие методики трудно применять из-за условий

ограниченности данных, в которые попадает практически каждый сторонний

исследователь состояния предприятия. Обычно приходится использовать только

данные бухгалтерской отчетности. Это обстоятельство ограничивает круг методик,

которые могут быть применены исключительно количественными коэффициентными. Нет

возможности использовать качественные методы и

методы больных оценок.

В силу своих достоинств наиболее обоснованными

моделями являются:

) Двухфакторная модель Альтмана;

) Модифицированная пятифакторная модель

Альтмана.

) Р.С. Сайфулиным и Г.Г. Кадыковым

) Коэффициенты, утвержденные Постановлением

Правительства РФ от 25 июня 2003 г. N 367

С их помощью будет проводится анализ вероятности

банкротства на предприятии.

. ОЦЕНКА ВЕРОЯТНОСТИ БАНКРОТСТВА И МЕРОПРИЯТИЯ,

НАПРАВЛЕННЫЕ НА ОЗДАРОВЛЕНИЯ ОАО «ММК- МЕТИЗ»

По результатам проведенного анализа

бухгалтерской отчетности можно сделать вывод о нестабильном положении

предприятия. Поэтому следующим этапом анализа, необходимо выявить возможное

наступление несостоятельности (банкротства) ОАО «ММК-МЕТИЗ».

Расчет вероятности банкротства ОАО «ММК-МЕТИЗ»

по двухвакторной модели Альтмана представлен в таблице 3.1.

Таблица 3.1 - Расчет вероятности банкротства ОАО

«ММК-МЕТИЗ» по двухвакторной модели Альтмана за 2009 - 2011 гг.

|

Показатели

|

2009

год

|

2010

год

|

2011

год

|

|

Коэффициент

покрытия

|

0,6

|

1,12

|

1,13

|

|

Коэффициент

финансовой зависимости

|

0,81

|

0,5

|

|

Вероятность

банкротства

|

-0,56

|

-1,3

|

-1,31

|

На основе данных представленных в таблице 3.1

можно сделать вывод о том, вероятность банкротства меньше 50%, но данная модель

не обеспечивает высокую точность прогнозирования банкротства, так как учитывает

влияние на финансовое состояние предприятия коэффициента покрытия и

коэффициента финансовой зависимости и не учитывает влияния других важных

показателей (рентабельности, отдачи активов, деловой активности предприятия). В

связи с этим велика ошибка прогноза.

Расчет вероятности банкротства ОАО «ММК-МЕТИЗ»

по модифицированной пятифакторной модели Альтмана представлен в таблице 3.2.

Таблица 3.2 - Расчет вероятности банкротства ОАО

«ММК-МЕТИЗ» по модифицированной пятифакторной модели Альтмана за 2009 - 2011

гг.

|

Показатели

|

2009

год

|

2010

год

|

2011

год

|

|

К1=

|

-0,8

|

-0,12

|

-0,08

|

|

К2

=

|

-0,15

|

0,02

|

0,01

|

|

К3=

|

-0,21

|

0,03

|

0,01

|

|

К4

=

|

0,8

|

0,5

|

0,5

|

|

К5

=

|

2

|

2,46

|

2,72

|

|

Индекс

Альтмана

|

1,32

|

2,8

|

3

|

На основе данных представленных в таблице 3.2

можно сделать вывод о том, что в 2009 году Индекс Альтмана, равнялся 1,32. То

есть в 2009 г. ОАО «ММК-МЕТИЗ» являлось платежеспособным. В 2010 году, значение

показателя Z =2,8, что говорит

о том, что скорее всего банкротство предприятию не грозит. В 2008 году индекс Z

равен 3, то есть по критерию Э. Альтмана банкротство скорее не произойдет, чем

произойдет. Поэтому по данной методике анализируемое предприятие следует

признать платежеспособным.

Расчет комплексного показателя предсказания

финансового кризиса ОАО «ММК-МЕТИЗ» представлен в таблице 3.3.

Таблица 3.3 - Расчет комплексного показателя

предсказания финансового кризиса ОАО «ММК-МЕТИЗ» за 2009-2011 гг.

|

Показатели

|

2006

год

|

2007

год

|

2008

год

|

|

Коэффициент

обеспеченности собственными оборотными средствами

|

-

0,8

|

-

0,12

|

-

0,08

|

|

Коэффициент

текущей ликвидности

|

0,6

|

1,2

|

1,2

|

|

Коэффициент

оборачиваемости активов

|

2,1

|

2,5

|

2,7

|

|

Коэффициент

менеджмента, рассчитываемый как отношение прибыли от реализации к выручке;

|

-0,1

|

0,01

|

0,003

|

|

Рентабельность

собственного капитала.

|

3,0

|

1,1

|

1,1

|

|

Комплексный

показатель предсказания финансового кризиса

|

1,6

|

1,2

|

1,3

|

Таким образом, рассчитав комплексный показатель

Р. С. Сайфулина и Г. Г. Кадыкова из Таблицы 3.3 можно сделать вывод о том, что

в 2009 г. финансовое состояние организации было достаточно удовлетворительным,

в 2007 и 2008 г.г. ухудшилось и стало 1,2 и 1,3 соответственно, следовательно

финансовое состояние предприятия удовлетворительно.

Рассмотрим методику оценки вероятности

банкротства, предлагаемую Правительством РФ для арбитражных управляющих.

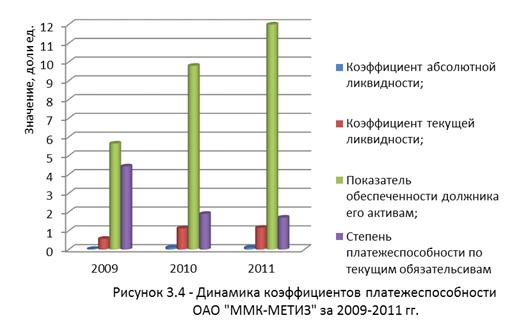

Коэффициенты платежеспособности ОАО «ММК-МЕТИЗ»

за 2009-2011 гг. представлены в таблице 3.4.

Таблица 3.4 - Коэффициенты платежеспособности

ОАО «ММК-МЕТИЗ» за 2009-2011 гг.

|

Название

коэффициента

|

2009

год

|

2010

год

|

2011

год

|

|

Коэффициент

абсолютной ликвидности

|

0,03

|

0,1

|

0,1

|

|

Коэффициент

текущей ликвидности

|

0,57

|

1,13

|

1,16

|

|

Показатель

обеспеченности должника его активами

|

5,65

|

9,8

|

12

|

|

Степень

платежеспособности по текущим обязательствам

|

4,43

|

1,9

|

1,7

|

Из данных Таблицы 3.4, можно сделать следующие

выводы:

ОАО «ММК-МЕТИЗ» за 3 анализируемых года не

обладает абсолютной ликвидностью.

Коэффициент текущей ликвидности в 2009, 2010,

2011 г.г. предприятия ОАО «ММК-МЕТИЗ» значительно ниже допустимой нормы, что

свидетельствует о занижении оборотных активов перед краткосрочными

обязательствами, поэтому не обеспечивает резервный запас для компенсации при

размещении и ликвидации всех оборотных активов, кроме наличности. Таким

образом, кредиторы не могут быть уверены в том, что долги будут погашены.

Показатель обеспеченности должника активами

должен быть около 1 или выше, это свидетельствует о том, насколько собственные

активы предприятия покрывают долговые обязательства. В 20011 г. показатель

увеличился по отношению к 2009г. на 6,4, а к 2010 г. увеличился на 2,2. Таким

образом, активы Общества могут покрыть долговые обязательства.

Чем ниже степень платежеспособности по

обязательствам, тем выше способность должника погасить свои обязательства за

счет собственной выручки. Из данных таблицы видно, что за 3 анализируемых года

этот показатель довольно низок, причем в 2010 г. - на 2,4, по сравнению с 2009

г., это говорит о том, что предприятие повысило свою способность погасить свои

обязательства. А в 2011 г. снова уменьшился на 0,2, по сравнению с 2010г.

Обобщая сказанное выше, можно

сделать вывод непосредственно о платежеспособности или неплатежеспособности.

Коэффициент текущей ликвидности является одним из показателей, характеризующий

удовлетворительное (неудовлетворительное) состояние бухгалтерского баланса. На

анализируемом предприятии, на протяжении 2009, 2010, 2011 г.г. данный

коэффициент ниже нормативного значение, что говорит о неплатежеспособности

организации. Следующие коэффициенты непосредственно о платежеспособности не

говорят, так как рассчитываются по узкому кругу текущих активов. Общество

обладает абсолютной ликвидностью. Показатель обеспеченности обязательств

активами и степень платежеспособности по текущим обязательствам рассчитывается

в условиях прогноза, то есть когда анализируют. ОАО «ММК-МЕТИЗ», если бы встал

вопрос о ликвидации, смогла бы ответить по всем своим долгам в каждом из

анализируемых годов.

Снижение платежеспособности на

протяжении 2009, 2010, 2011 г.г. обусловлено увеличением краткосрочных

обязательств, за счет которых платежеспособность снижается.

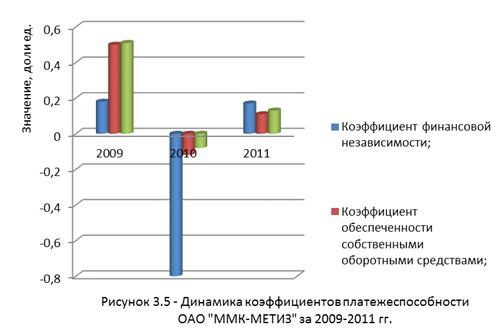

Таблица 3.5 - Коэффициенты

платежеспособности ОАО «ММК-МЕТИЗ» за 2009-2011 гг.

|

Коэффициенты,

характеризующие финансовую устойчивость

|

|

Название

коэффициента

|

2009

год

|

2010

год

|

2011

год

|

|

Коэффициент

финансовой независимости

|

0,18

|

0,50

|

0,51

|

|

Коэффициент

обеспеченности собственными оборотными средствами

|

-0,80

|

-0,12

|

-0,08

|

|

Показатель

отношения дебиторской задолженности к совокупным активам

|

0,17

|

0,11

|

0,13

|

Из данных Таблицы 3.5, можно сделать следующие

выводы:

Как показывают данные таблицы, коэффициент

финансовой независимости ОАО «ММК-МЕТИЗ» в 2009 г . равен 0,18, или

собственникам принадлежит 18% в стоимости имущества, что свидетельствует о

неблагоприятной ситуации. В 2010 г. коэффициент повышается до 0,50 (50%). В

2011 г. коэффициент увеличивается до 0,51, что говорит об улучшении финансового

положения.

Данные таблицы говорят о том, что Общество не

обеспечено собственными оборотными средствами, необходимыми для финансовой

устойчивости на протяжении 3-х анализируемых лет, о чем говорят отрицательные

значения коэффициента.

Показатель отношения дебиторской

задолженности к совокупным активам. Доля дебиторской задолженности в сумме

совокупных активов в 2009 г. составила 17%, в 2010 - 11%, в 2011 г. - 13%. Это

хорошо влияет на развитие организации, так как это повышает возможность

расчетов с кредиторами за счет поступления средств от дебиторов.

Коэффициенты, характеризующие

деловую активность ОАО «ММК-МЕТИЗ» представлены в таблице 3.6.

Таблица 3.6 - Коэффициенты,

характеризующие деловую активность ОАО «ММК-МЕТИЗ» за 2009-2011 гг.

|

Коэффициенты,

характеризующие деловую активность

|

|

Название

коэффициента

|

2009

год

|

2010

год

|

2011

год

|

|

Рентабельность

активов

|

-0,15

|

0,02

|

-0,01

|

|

Норма

чистой прибыли

|

-0,07

|

0,01

|

-0,004

|

Из данных приведенных в таблице 3.6, можно

сделать выводы:

Рентабельность активов характеризует степень

эффективности использования имущества организации. В 2009 и 2011 г.г. этот

показатель был довольно низок, в 2010 г. он увеличился, эта динамика говорит о

низкой степени использования имущества Общества.

Норма чистой прибыли характеризует уровень

доходности хозяйственной деятельности организации. Нормальное значение этого

показателя равно, примерно 0,2. Значение же показателя ОАО «ММК-МЕТИЗ»

значительно ниже, чем по норме.

После проведения анализа вероятности банкротства

ОАО «ММК-МЕТИЗ», использовав 3 различные методики было выявлено, что Общество

имеет неустойчивое финансовое состояние, сопряженное с нарушением

платежеспособности.

Необходимо отметить, что все перечисленные

модели имеют как достоинства (простота финансовых расчетов), так и недостатки

(субъективность применения западных моделей по отношению к российским

предприятиям). При этом различия во внешних факторах, оказывающих влияние на

функционирование предприятия (степень развития фондового рынка, налоговое

законодательство, нормативное обеспечение бухгалтерского учета) и,

следовательно, на экономические показатели, используемые в предлагаемой модели

Альтмана, искажают вероятностные оценки. Но все модели могут быть использованы

для объективного формирования вывода о финансовом положении предприятия.

Таким образом, можно сделать вывод о том, что

проведенный анализ выявил неудовлетворительную структуру баланса и достаточно

большую вероятность наступления банкротства. Это требует поиска путей

финансового оздоровления.

Проведенный анализ показал, что организация

имеет неустойчивое финансовое положение и имеет недостаточную ликвидность

активов, а, следовательно, вероятность банкротства все же присутствует. Для

выхода из сложившейся ситуации, организации, прежде всего, необходимо повысить

экономическую эффективность производства.

Для улучшения финансовых

результатов предприятия необходимо провести следующие мероприятия:

1) Улучшение показателей ликвидности баланса.

Основной путь для этого - стабилизация денежных потоков для увеличения денежных

средств на расчетном счете предприятия и в кассе. Оптимизация денежных потоков

предприятия и увеличение денежных средств на балансе предприятия позволит

увеличить показатели абсолютной ликвидности баланса. Основной путь для

оптимизации денежных потоков - сокращения разрыва времени между отгрузкой

товара и получением оплаты за него, проведение систематической инвентаризации

дебиторской задолженности. Кроме того, предприятию необходимо периодически

проводить инвентаризацию кредиторской задолженности, и вовремя погашать свои

долги перед поставщиками и покупателями, работниками по заработной плате,

задолженность перед бюджетом по налогам и сборам; что приведет к сокращению

объема кредиторской задолженности, и также улучшит показатели абсолютной

ликвидности баланса ОАО «ММК- МЕТИЗ».

С целью совершенствования финансового состояния

ОАО «ММК- МЕТИЗ» целесообразно, как показал анализ, проводить мероприятия по

сокращению дебиторской задолженности предприятия.

В базе данных системы управления дебиторской

задолженностью реализован стандартный документооборот: договоры со своими

графиками отгрузок и платежей, счета, платежные документы и накладные.

Последовательность формирования и отработки документов определяется правами

пользователей на выполнение соответствующих действий. Документы связаны между

собой, при этом в договорах и счетах динамически отражаются сведения о планируемой

и фактической отгрузке и оплате.

Необходимо проработать оперативное ведение

балансов взаиморасчетов по контрагенту, конкретному договору или даже по

отдельному этапу договора производится на лицевых счетах.

Планирование и контроль движения задолженности реализуются

в несколько этапов:

) на основе плана

продаж и плана закупок, формируемых в рамках планирования на очередной период,

определяются суммовые показатели - объемы возникновения дебиторской

задолженности, детализированные по статьям доходов и расходов;

) эти показатели

используются в качестве контрольных цифр (лимитов возникновения задолженности)

на шаге детализации планирования уже в разрезе договоров, который выполняется

кураторами (ответственными распорядителями) договоров по определенным статьям.

С помощью функции «Планирование обязательств» они могут подогнать объемы

отгрузок или поставок по договорам под выданные им лимиты;

) следующим шагом

осуществляется предварительное планирование погашения задолженностей по

договорам, причем как возникающих в планируемом периоде, так и не погашенных

ранее. Для большей информативности суммы задолженности в «Планировании

обязательств» разбиваются на просроченную текущую и будущую (погашаемую за

рамками планируемого периода);

) предварительные

суммы погашения сводятся по статьям поступлений и платежей и служат основой

формирования бюджета движения денежных средств (БДДС) предприятия. После

балансировки в нем объемов поступлений и платежей в разрезе платежных средств и

достижения ликвидности, уточненные суммы погашения по статьям возвращаются

ответственным распорядителям уже в виде лимитов погашения. С помощью функции

«Планирование обязательств» они приводят свои планы погашения задолженности по

договорам в соответствие с лимитами;

) с началом планового

периода проводится сопоставление теперь уже фактического возникновения и

погашения обязательств с лимитами, оценка ожидаемых на конец периода

показателей и принятие при необходимости мер к выполнению плана;

) по завершении

очередного периода формируется отчет об исполнении плана движения задолженности

с сопоставлением плановых и фактических показателей и расчетом отклонений.

Таким образом, система охватывает полный цикл управления: планирование,

исполнение, его контроль и анализ результатов.

Применение подобной системы позволяет:

) в любой момент

располагать полной информацией о текущем и ожидаемом состоянии задолженности

(как в виде сводных показателей, так и с детализацией до контрагента, договора

и его куратора);

) перейти от принятия

оперативных решений («платить - не платить», «отгружать - не отгружать») к

контролю над соответствием планам и вмешательства в случае возникновения

отклонений.

В настоящей работе рассмотрены базовые механизмы

управления задолженностью. В ходе их освоения будет появляться потребность и в

других методах работы, например, в подборе эффективных методов стимулирования

дебиторов по скорейшему погашению задолженности, что потребует еще более

детального и оперативного информационного обеспечения бизнес-процессов.

Алгоритм работы с дебиторами представлен на

рисунке 3.3.

По каждому дебитору, попавшему в таблицу

крупнейших дебиторов, необходимо провести работу по возврату задолженности.

Можно предложить схему организации такой работы,

включает следующие меры:

) создание целевой группы по работе с дебиторской

задолженностью;

) составление и анализ реестра «старения» счетов

дебиторов;

) разработка плана мероприятий по работе с

конкретными контрагентами с указанием сроков, ответственных, оценкой затрат и

полученного эффекта;

) разработка и утверждение положения о мотивации

за результат, достигнутый целевой группой;

) целевая группа может состоять из сотрудников

отделов маркетинга, сбыта, бухгалтерии. Численность группы зависит от масштабов

предприятия и составляет 3-5 человек.

Мероприятия по работе с дебиторами включают:

) телефонные

переговоры;

) выезды к

контрагентам;

) оформление

договоров цессии;

) разработка схем

погашения задолженности векселями;

) разработка

эффективных бартерных схем;

) переуступка долга

банку или обращение в арбитраж.

Почти всякий бизнес рано или поздно сталкивается

с проблемами, связанными с дебиторской задолженностью. Это может быть не только

просроченная или безнадежная задолженность, но и излишний рост «нормальной»

дебиторской задолженности и сопутствующие этому - «замораживание» активов и

снижение скорости оборачиваемости денежных средств, а также проблемы возврата

долгов. Предложенная методика по организации работы с клиентами позволит

снизить уровень дебиторской за должности приблизительно на 40% (согласно

статистическим данным), а следовательно повысить скорость оборачиваемости

активов.

На основе предложенного мероприятия по

организации работы с дебиторами рассчитаем эффект, который получим при их

реализации. Для этого первоначально необходимо составить прогнозные значения баланса

без применения мероприятий с помощью среднего процента изменения показателей по

периодам, далее с применением (таблица 3.7).

Рисунок 3.3. Блок-схема по работе с дебиторами

Таблица 3.7 - Прогнозное значение показателей

ОАО «ММК-МЕТИЗ» на 2012 год

|

Показатели

|

Без

применения мероприятий, тыс. руб.

|

С

применением мероприятий, тыс. руб.

|

Отклонение,

тыс. руб.

|

Отклонение,

%

|

|

|

|

|

|

|

выручка

от продаж, тыс.руб.

|

14

786 565

|

14

786 560

|

0,0

|

0,0

|

|

денежные

средства, тыс. руб.

|

313

|

293

517

|

239

204

|

93

675

|

|

дебиторская

задолженность

|

733

011

|

439

806,6

|

-293

204,4

|

-40,0

|

|

кредиторская

задолженность

|

2

095 710

|

2

095 710

|

0,0

|

0,0

|

|

коэффициент

оборачиваемости текущих активов, дней

|

27,1

|

17,7

|

-9,4

|

-34,6

|

|

коэффициент

оборачиваемости дебиторской задолженности, дней

|

17,02

|

10,8

|

-7,22

|

-42,2

|

|

коэффициент

оборачиваемости кредиторской задолженности, дней

|

52,8

|

52,8

|

0,0

|

0,0

|

|

оборачиваемость

дебиторской задолженности, дней

|

21,4

|

11,2

|

-10,2

|

-47,7

|

|

затратный

цикл, дней

|

21,4

|

11,2

|

-7,22

|

-42,2

|

Как видно из приведенной таблицы, суммы

отклонений приблизительных показателей 2012 года ОАО «ММК-МЕТИЗ» от тех же

показателей, только с применением предложенных мероприятий значительно

разнятся. Так, сумма денежных средств повысится на 293 517 тысячи рублей,

благодаря снижению дебиторской задолженности.

Также значительно меняется значение показателя

оборачиваемости дебиторской задолженности ( с 21,4 дней снижается до 11,2

дней), что значительно снижает общий период оборачиваемости всего затратного

цикла (снизился на 42,2%) (рисунок 3.6), что благоприятно скажется на

финансовом состоянии предприятия, его денежных активах и финансовых потоков

непосредственно.

На основе данных, представленных в

таблице 3.8 можно сделать вывод о том, что общий показатель платежеспособности

имеет не высокое значение (0,56), он растет при условии выполнения предложений

представленных в работе (до 1,34 единиц). Это связанно со снизившемся уровнем

дебиторской.

Рисунок 3.6 - Значение коэффициента

оборачиваемости применмероприятий и без них

Таблица 3.8 - Расчёт финансовых

коэффициентов платежеспособности на 2012 год ОАО «ММК-МЕТИЗ»

|

Показатели

|

Без

применения мероприятий

|

С

применением мероприятий

|

Оптимально

|

|

Общий

показатель платежеспособности

|

0,56

|

1,34

|

>=

1

|

|

Коэффициент

абсолютной ликвидности

|

0,1

|

0,3

|

>=

0,2 - 0,5

|

|

Коэффициент

срочной ликвидности

|

0,48

|

0,7

|

0,7

- 0,8

|

|

Коэффициент

текущей ликвидности

|

1,16

|

1,6

|

1,5-3,5

|

Коэффициент абсолютной ликвидности находится в

оптимальном значении, и также сильно растет, связанно это с притоком денежных

средств от покрытия дебиторской задолженности.

Учитывая все данные, полученные при расчете,

особенности ОАО «ММК-МЕТИЗ», консервативную финансовую политику организации,

можно сделать вывод о том, что мероприятие по организации работы с дебиторами

окажется наиболее эффективным и предпочтительным.

Рекомендуемые мероприятия:

) Увеличение показателей характеризующие

финансовую устойчивость, а именно повышение коэффициента обеспеченности

собственными оборотными средствами, за счет анализа запасов. Запасы, выполняя

важную роль в организации производства, вместе с тем представляют собой часть

средств производства в данный момент не участвующих в процессе производства.

С целью совершенствования финансового состояния

ОАО «ММК- МЕТИЗ» целесообразно, как показал анализ, проводить мероприятия по

сокращению складских запасов. Для этого можно предложить следующие мероприятия:

Анализ запасов может привести к выявлению лишних

запасов на складе предприятия, что положительно скажется на приток денежных

средств, за счет реализации этих излишек.

Планирование запасов позволит в будущем

производить затраты на закупку запасов в нужном размере.

) Прибыль является важнейшим показателем

деятельности коммерческих организаций. С одной стороны, она отражает конечный

финансовый результат, с другой - это главный источник финансовых ресурсов

фирмы, формирующий собственный капитал. В условиях рыночной экономики ее

величина определяет направления инвестирования. Предприниматель вкладывает

средства прежде всего в доходные виды экономической деятельности, где можно

достичь наибольшего прироста стоимости, так как это источник дальнейшего

развития его бизнеса. Коммерческие предприятия вправе решать на какие цели и в

каких размерах направлять прибыль, оставшуюся после уплаты налогов в бюджет и

других обязательных платежей и отчислений. И безусловно, прибыль в условиях

рынка не вся используется на потребление, определенную часть организации

вкладывают в инвестиции и инновации, которые обеспечивают экономический рост

предприятия и его конкурентоспособность. Величина прибыли зависит от

производственной, инвестиционной и финансовой деятельности предприятия. Прибыль

является показателем, наиболее полно отражающим эффективность производства, объем

и качество произведенной продукции, состояние производительности труда, уровень

себестоимости.

С целью совершенствования финансового состояния

ОАО «ММК- МЕТИЗ» целесообразно, как показал анализ, проводить мероприятия по

увеличению прибыли. Для этого можно предложить следующее мероприятие:

Снижение себестоимости продукции ОАО «ММК-

МЕТИЗ»

) Также руководителям и специалистам ОАО

«ММК-МЕТИЗ» рекомендуется использовать факторинговую систему.

Факторинг (англ. factoring от англ. factor -

посредник, торговый агент) - это комплекс услуг для производителей и

поставщиков, ведущих торговую деятельность на условиях отсрочки платежа.

В операции факторинга обычно участвуют три лица:

фактор (факторинговая компания или банк) - покупатель требования, поставщик

товара (кредитор) и покупатель товара (дебитор). Основной деятельностью

факторинговой компании является кредитование поставщиков путём выкупа