Обучение младших школьников с компьютерной поддержкой

Влияние политики Центрального банка на

инфляционные процессы в РФ

СОДЕРЖАНИЕ.

|

|

Введение

|

2

|

|

1.

|

Определение инфляции и

антиинфляционной политики.

|

3

|

|

2

|

Особенности инфляционных процессов в

России.

|

11

|

|

3

|

Инфляция, которая не регулируется ЦБ

РФ.

|

31

|

|

Заключение

|

34

|

|

Список используемой литературы

|

35

|

|

Приложение.

|

37

|

|

|

|

Введение.

Известно. что рынок (рыночная экономика)

не может существовать без денежного обращения, но сам он денег не создает,

обеспечить рынок необходимым количеством денежных знаков может только

государство в лице своего Центрального банка. Поэтому Центральный банк ложатся

функции регулирования необходимого количества денег в обращении, стимулирования

через денежно-кредитную политику развития экономики, необходимого для

поддержания определенного уровня жизни в стране.

В условиях нестабильности экономики,

которая свойственна практически всем странам в условиях кризиса, проблемы

регулирования денежного обращения встают особо остро. Проблема усугубляется

угрозой возвращения инфляции, которая во многих случаях может перерасти в

гиперинфляцию и является серьезной угрозой восстановления экономики,

поддержанию уровня благосостояния населения и социальной стабильности в

обществе. Без обоснованной и четко реализованной денежно-кредитной политики

Центрального банка эту проблему решить невозможно, рынок не всемогущ.

В современной экономике одним из важных

направлений деятельности государства является обеспечение предложения денег и

контроль за денежным обращением. Чтобы деньги полноправно выполняли свои

функции, необходимо наличие у них двух признаков: относительной редкости и

признания их в качестве денег всеми хозяйствующими субъектами. Данную проблему

может решить только государство в лице своего конкретного представителя — Центрального

банка страны через разработку и реализацию денежно-кредитной политики.

Эта курсовая работа будет посвящена

изложению проблемы, каким образом центральные банки влияют на уровень инфляции

в экономике страны, которой они принадлежат. Поскольку для нас интересен

уровень инфляции в нашей стране, то особо будет проанализирована роль ЦБ

России.

1. Определение инфляции

и антиинфляционной политики.

Наиболее общее, традиционное определение

инфляции - переполнение каналов обращения денежной массой сверх потребностей

товарооборота, что вызывает обесценение денежной единицы и соответственно рост

товарных цен.

Однако определение инфляции как

переполнение каналов денежного обращения обесценивающимися бумажными деньгами

нельзя считать полным. Инфляция, хотя она и проявляется в росте товарных цен,

не может быть сведена лишь к чисто денежному феномену. Это сложное социальное

явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного

хозяйства. Инфляция представляет собой одну из наиболее острых проблем

современного развития Российской экономики.

По определению, инфляция - это денежный

феномен, выраженный в устойчивом и непрерывном росте цен, вызванном избытком

денежной массы в обращении. Иными словами, эта проблема возникает в ситуации,

когда кассовая наличность бизнесменов и потребителей (предложение денег)

превышает реальную потребность (спрос на деньги). Очевидно, что в таком случае

субъекты хозяйственных отношений постараются по возможности избавиться от

возникших избытков денег, увеличивая свои расходы и уменьшая денежные

сбережения. Это вызовет расширение спроса, повышение цен и снижение покупательной

способности денег - отрицательные последствия неверной денежной политики

государства, чреватые значительными экономическими и социальными потрясениями.

Вообще, корни такого явления, как

инфляция, всегда кроются в ошибках проводимой государственной политики.

Причинами могут послужить весомый дефицит бюджета, неверные мероприятия по

денежной эмиссии и многое другое по отдельности и в совокупности.

Однако, инфляция, хотя и проявляется в

росте товарных цен, не может быть сведена лишь к чисто денежному феномену. Это

сложное социально-экономическое явление, порождаемое диспропорциями

воспроизводства в различных сферах рыночного хозяйства. Инфляция, имея

длительную и богатую историю, и сейчас представляет собой одну из наиболее

острых проблем современного развития экономики во многих странах мира.

Наиболее общее, традиционное определение

инфляции - переполнение каналов обращения денежной массой сверх потребностей

товарооборота, что вызывает обесценение денежной единицы и соответственно рост

товарных цен.

Однако определение инфляции как

переполнение каналов денежного обращения обесценивающимися бумажными деньгами

нельзя считать полным. Инфляция, хотя она и проявляется в росте товарных цен,

не может быть сведена лишь к чисто денежному феномену.

Это сложное социальное явление,

порождаемое диспропорциями воспроизводства в различных сферах рыночного

хозяйства. Инфляция представляет собой одну из наиболее острых проблем

современного развития Российской экономики.

Причины инфляции.

К важнейшим инфляционным причинам роста цен можно отнести следующие:

Диспропорциональность -

несбалансированность государственных издержек и выгод - т.н. дефицит

государственного бюджета. Часто этот дефицит покрывается за счет использования

“печатного станка” что приводит к увеличению денежной массы и как следствие - инфляции.

Инфляционно опасные инвестиции -

преимущественно милитаризация экономики. Военные ассигнования ведут к созданию

дополнительного платежеспособного спроса, а как следствие - увеличению денежной

массы. Чрезмерные военные ассигнования обычно являются главной причиной

хронического дефицита государственного бюджета а также увеличения

государственного долга для покрытия которого выпускаются дополнительные

бумажные деньги.

Отсутствие чистого свободного рынка и

совершенной конкуренции как его части. Современный рынок в значительной степени

огополистичен. Поскольку огополист заинтересован в сокращении производства и предложения

товаров создается дефицит используемый им для поддержания или поднятия цены на

продукт.

Импортируемая инфляция, роль которой

возрастает с ростом открытости экономики и вовлечения ее в мирохозяйственные

связи той или иной страны. Возможности для борьбы у государства довольно-таки

ограничены. Метод ревальвации собственной валюты, иногда применяемый в таких

случаях, делает импорт более выгодным, одновременно затрудняя экспорт.

Инфляционные ожидания - возникновения у

инфляции самоподдерживающегося характера. Население и хозяйственные субъекты

привыкают к постоянному повышению уровня цен. Население требует повышения

заработной платы и запасается товарами впрок ожидая их скорое подорожание. Производители

же опасаются повышения цен со стороны своих поставщиков, одновременно

закладывая в цену своих товаров прогнозируемый ими рост цен на комплектующие и

раскачивают тем самым маховик инфляции.

Инфляции спроса и расходов. В теориях,

разрабатываемых западными экономистами, выделяются в качестве альтернативных концепций

инфляция спроса и инфляция затрат. Эти концепции рассматривают различные причины

инфляции.

Инфляция спроса означает нарушение

равновесия между совокупным спросом и совокупным предложением со стороны

спроса. Основными причинами здесь могут быть расширение государственных заказов

(военных и социальных), увеличение спроса на средства производства в условиях

полной и почти 100% загрузки производственных мощностей, а также рост

заработной платы в результате согласованных действий профсоюзов. Вследствие этого

в обращении возникает избыток денег по отношению к количеству товаров, повышаются

цены. В такой ситуации избыток в обращении платежных средств наталкивается на

ограниченное предложение товаров.

Инфляция расходов означает

рост цен вследствие увеличения затрат производства. Причинами увеличения

расходов могут быть олигополистическая практика ценообразования и финансовая

политика государства, рост цен на сырье, действия профсоюзов, требующих

повышения заработной платы и др.

Поскольку общее повышение цен приводит к

снижению реальных прибылей населения, то неизбежны как требования профсоюзов

увеличить номинальную заработную плату трудящихся, так и государственная

политика компенсации денежных потерь от инфляции. Возникает порочный круг: рост

цен вызывает требования повышения выгод населения, что, в свою очередь, приводит

к новому скачку цен, так как растут затраты бизнесменов на заработную плату.

При этом успешная государственная антиинфляционная политика предполагает, что

программы индексации прибылей не могут быть полностью исчерпывающими для всех

слоев населения или одинаковыми для работников различных отраслей экономики.

На практике нелегко отличить один тип

инфляции от другого, они тесно взаимодействуют, поэтому рост зарплаты,

например, может выглядеть и как инфляция спроса и как инфляция затрат.

Необходимо отметить, что ни в одной

экономически развитой стране одновременно не наблюдались во второй половине ХХ

в. длительное время полная занятость населения, свободный рынок и стабильность

цен. Цены росли постоянно, а с конца 60–х годов – даже в периоды спадов и

застоя, когда недогрузка производства могла доходить до значительных размеров.

А ведь рост цен в фазе кризиса – явление

невероятное для циклов XIX – первой половины ХХ веков. Такое явление получило

название стагфляции, что означает инфляционный рост цен в условиях стагнации,

застоя производства, экономического коллапса.

Наиболее широко используемыми индексами

инфляции являются индексы роста цен, в том числе индексы потребительских цен

(рассчитывается для группы товаров и услуг, входящих в потребительскую корзину

среднего городского жителя) и индексы цен производителей (включает в себя три

группы товаров: конечные товары, не проданные потребителям, промежуточные

товары, а также сырье, подготовленное для дальнейшей обработки).

Виды инфляции.

В зависимости от характера инфляции и темпов нарастания инфляционных процессов

различают три типа инфляции: умеренная инфляция, галопирующая инфляция и

гиперинфляция. Для умеренной инфляции характерны относительно невысокие темпы

роста цен – 10% и немногим более в год. Галопирующая инфляция в отличие от умеренной

имеет более высокие темпы роста цен – от 20 до 200% в год. Для гиперинфляции

характерна огромная скорость роста цен. Которая выражается в ежемесячном росте

свыше 50%, а годовой рост составляет четырехзначную цифру. В зависимости от

роста цен по разным товарным группам принято выделять сбалансированную и

несбалансированную инфляцию. Сбалансированная инфляция выражается, как правило,

пропорциональным изменением цен на разные товары. Несбалансированная инфляция

определяет изменение цен разных товаров по отношению друг к другу в разных

пропорциях. В зависимости от степени предсказания инфляция подразделяется на

ожидаемую (прогнозируемый рост цен) и неожидаемую (непрогнозируемый рост цен).

По степени распространения инфляционных процессов принято выделять локальную (в

рамках отдельных стран) и мировую (охватывает группу стран или целые регионы)

инфляцию.

Формы инфляции разнообразны, но в их

основе лежат либо внешние причины, либо внутренние. К внешним причинам

относятся:

- рост цен на мировых рынках;

- сокращение поступлений от внешней

торгово-промышленной деятельности;

- отрицательное сальдо внешнеторгового

баланса;

- отрицательное сальдо платежного

баланса.

Внутренние причины инфляции, как

правило, связаны с:

- деформацией экономики в сторону

отставания отраслей потребительского сектора и гипертрофированного развития

отраслей тяжелой индустрии и особенно военного машиностроения;

- Монополистом государства на денежную

эмиссию, внешнюю торгово-промышленную деятельность и правительственные расходы;

монополистом крупнейших корпораций, фирм, компаний на установление цен на

рынках, не согласующихся с их собственными затратами;

- монопольным положением профсоюзов на

регулирование ставок заработной платы своих членов путем заключения трудовых

соглашений с бизнесменами, включающих обязательство последних повышать ставки в

соответствии с ростом инфляции;

- непомерно высокими налогами или

процентными ставками за заем.

Степень влияния инфляционных процессов

на экономику во многом определяется особенностями инфляции и зависит от степени

прогнозирования инфляционных процессов и степени адаптации экономических

институтов к этим процессам. Это позволяет подразделять расхода на затраты

ожидаемой инфляции и расхода неожидаемой инфляции. Затраты ожидаемой инфляции

всегда связаны с сокращением массы наличных денег на руках населения, частым

пересмотром цен, неустойчивостью относительных цен, нарушением принципов

налогообложения и неудобствами пересчетов с поправкой на инфляцию. Затраты неожидаемой

инфляции более противоречивы и связаны с перераспределением дохода или

материальных ценностей между кредиторами и заемщиками, с понижением реальной

стоимости сбережений и сокращением реальных выгод социальных групп с

фиксированным уровнем дохода. Указанные причины и последствия инфляции носят

характер обобщения, но это не умоляет их значения.

Теперь целесообразно изложить методы

борьбы с инфляцией.

Оценивая характер антиинфляционной

политики, можно выделить в ней два подхода. В рамках первого подхода (его

разрабатывают представители современного кейнсианства) предусматривается

активная бюджетная политика – маневрирование государственными издержками и

налогами в целях воздействия на платежеспособный спрос.

При инфляционном, избыточном спросе

государство ограничивает свои расходы и повышает налоги. В результате

сокращается спрос, снижаются темпы инфляции. однако одновременно ограничивается

и рост производства, что может привести к застою и даже кризисным явлениям в

экономике, к расширению безработицы.

Бюджетная политика проводится и для

расширения спроса в условиях экономического спада. Если спрос недостаточен,

осуществляются программы государственных капиталовложений и других издержек,

понижаются налоги. Низкие налоги устанавливаются прежде всего в отношении

получателей средних и невысоких прибылей, которые обычно немедленно реализуют

выгоду. Считается, что таким образом расширяется спрос на потребительские

товары и услуги. Однако стимулирование спроса бюджетными средствами, как

показал опыт многих стран в 60-е и 70-е гг., может усиливать инфляцию. К тому

же большие бюджетные дефициты ограничивают правительственные возможности

маневрировать налогами и затратами.

Второй подход рекомендуется экономистами

неоклассического направления, выдвигающими на первый план денежно-кредитное

регулирование, косвенно и гибко воздействующее на экономическую ситуацию. Этот

вид регулирования проводится формально неподконтрольным правительству народным

банком, который изменяет количество денег в обращении и ставку ссудного

процента, воздействуя таким образом на экономику. Иными словами, эти экономисты

считают, что государство должно проводить дефляционные мероприятия для

ограничения платежеспособного спроса, поскольку стимулирование экономического

роста и искусственное поддержание занятости населения путем снижения естественного

уровня безработицы ведет к потере контроля над инфляцией.

Современная рыночная экономика

инфляционна по своему характеру, поскольку в ней невозможно устранить все

факторы инфляции (бюджетный дефицит, монополиста, диспропорции в народном

хозяйстве, инфляционные ожидания населения и бизнесменов, переброс инфляции по

внешнеэкономическим каналам и др.).

В связи с этим очевидно, что задача

полностью ликвидировать инфляцию нереальна. Видимо, поэтому многие государства

ставят перед собой цель сделать ее умеренной, контролируемой, не допустить

разрушительных ее масштабов.

Если же рассматривать лишь роль

центральных банков в антиинфляционной политике, то их действия ограничены

кредитно-денежной политикой.

В кредитно-денежной политике для

ограничения предложения денег, для того чтобы понизить расходы и сдержать

инфляционное давление, используется политика дорогих денег. Смысл ее заключается

в понижении резервов частных банков. Это делается следующим образом:

- Центральные банки должны продавать

гос. облигации на открытом рынке, для того чтобы урезать резервы частных

банков.

- Увеличение резервной нормы

автоматически освобождает частные банки от избыточных резервов и уменьшает

размер денежного мультипликатора.

Среди трех видов денежного контроля

(операции на открытом рынке, изменение резервной нормы, изменение учетной

ставки) наиболее важным регулирующим механизмом являются операции на открытом

рынке.

Три основных инструмента

кредитно-денежной политики периодически дополняются некоторыми менее важными

средствами контроля в форме селективного регулирования, которое касается

фондовой биржи, покупок в рассрочку и увещевания.

Теперь после изложения общих свойств,

присущих инфляции во всех странах, изложим развитие инфляционных процессов в

России в последние 20 лет. Но вначале, в той же главе дадим краткую

характеристику Центрального банка РФ и его возможностей осуществлять

денежно-кредитное регулирование.

2. Особенности

инфляционных процессов в России.

2.1. Характеристика

Центрального банка РФ.

Банковская система составляет

неотъемлемую черту современной экономики, её деятельность тесно связана с

потребностями воспроизводства. Находясь в центре экономической жизни,

обслуживая интересы производителей, банки опосредуют связи между промышленностью,

торговлей, сельским хозяйством и населением. Получается, что надежная банковская

система - важное условие эффективного функционирования всей рыночной экономики.

Поэтому в настоящее время изучение банковской системы является одним из актуальных

вопросов российской экономики. Очень многие современные бизнесмены посвятили

себя теме изучения и анализа функционирования банков в России, создания наилучших

условий для успешной их работы.

В зависимости от подчиненности банков в

соответствии с действующим законодательством, а также в зависимости от

иерархической структуры кредитной системы, выделяют банковские системы:

централизованную монобанковскую, децентрализованную, двухуровневую

(двухзвенную).

Таблица 1

Типы банковских систем

|

Признак

|

Сравниваемые

типы банковских систем

|

|

Централизованная

|

Децентрализованная

|

Двухуровневая

|

|

монобанковская

|

|

|

|

Тип

собственности

|

государственная

|

многообразие

форм

|

многообразие

форм

|

|

|

собственности

|

собственности

|

|

Степень

|

монополия

|

любые

юридические

|

любые

юридические

|

|

монополизации

|

государства

на

|

и

физические лица

|

и

физические лица

|

|

формирование

|

могут

образовывать

|

могут

образовывать

|

|

банков

|

свой

банк;

|

свой

банк

|

|

|

коммерческие

банки

|

|

|

|

могут

|

|

|

|

присоединиться

к

|

|

|

|

ФРС

|

|

|

Количество

уровней

|

один

|

два

|

два

|

|

системы

|

|

|

|

|

Характер

системы

|

централизованная

|

децентрализованная

|

децентрализованная

|

|

управления

|

(вертикальная)

|

(горизонтальная)

|

(горизонтальная)

|

|

Характер

банковской

|

политика

единого

|

политика

множества

|

политика

множества

|

|

политики

|

банка

|

банков

|

банков

|

|

Характер

|

банки

подчиняются

правительству

|

часть

банков

|

ЦБ

подотчетен

|

|

подчиненности

|

(национальные)

контролируются

федеральным

правительством,

банки

подотчетны

своим

акционерам,

наблюдательному

Совету,

а не

|

|

часть

- властями

|

|

штатов

(банки-не

|

правительству

|

|

|

члены

ФРС)

|

|

|

Выполнение

|

сосредоточены

в

|

эмиссионные

|

эмиссионные

|

|

эмиссионной

и

|

одном

банке ( кроме

|

операции

выполняет

|

операции

выполняет

|

|

кредитной

операций

|

отдельных

банков,

|

Федеральный

комитет

|

только

ЦБ;операции

|

|

которые

не

|

по

операциям на

|

по

кредитованию

|

|

выполняют

|

открытом

рынке;

|

предприятий

и

|

|

эмиссионные

|

операции

по

|

физических

лиц -

|

|

операции)

|

кредитованию

|

только

|

|

|

коммерческие

банки

|

коммерческие,

по

|

|

|

|

кредитованию

|

|

|

|

правительства-ЦБ

|

|

Способ

назначения

|

назначается

|

члены

Совета

|

руководитель

ЦБ

|

|

руководителя

банка

|

центральной

или

|

управляющих,

|

утверждается

|

|

местной

властью,

|

стоящего

во главе

|

парламентом;

|

|

вышестоящими

|

ФРС

назначаются

|

председатель

|

|

органами

|

президентом

США.

|

(президент)

|

|

управления

|

|

коммерческого

|

|

|

|

банка

назначается

|

|

|

|

его

Советом

|

В представленной таблице дана

сравнительная характеристика типов банковских систем по основным признакам. По

принципу централизованной монобанковской системы была построена банковская

система СССР. Она складывалась из трех государственных банков (Госбанк,

Стройбанк, Банк для внешней торговли) и системы государственных трудовых

сберегательных касс, которые находились на одном уровне и различались только

целями и функциями. Децентрализованная (резервная) банковская система

существует в США - Федеральная резервная система (ФРС), выполняющая функции

Центрального банка. В большинстве развитых стран, в том числе и в России, в

настоящее время функционирует двухуровневая банковская система. Поэтому

акцентируем свое внимание на ней. Она включает Центральный (эмиссионный) банк,

который образует первый, верхний уровень системы, и коммерческие (деловые)

банки, составляющие второй, нижний уровень.

Итак, верхнее звено нашей банковской

системы - Центральный банк.

Банк России осуществляет свои функции в

соответствии с Конституцией Российской Федерации и Федеральным законом «О

Центральном банке Российской Федерации (Банке России)» и иными федеральными

законами. Согласно статье 75 Конституции Российской Федерации, основной

функцией Банка России является защита и обеспечение устойчивости рубля, а

денежная эмиссия осуществляется исключительно Банком России. В соответствии со

статьёй 4 Федерального закона «О Центральном банке Российской Федерации (Банке

России)», Банк России выполняет следующие функции (приведём только те, которые

важны для изложения темы курсовой работы):

·

во

взаимодействии с Правительством Российской Федерации разрабатывает и проводит

единую денежно-кредитную политику;

·

монопольно

осуществляет эмиссию (выпуск) наличных денег и организует наличное денежное

обращение, а также утверждает графическое обозначение рубля в виде знака;

·

является

кредитором последней инстанции для кредитных организаций, организует систему их

рефинансирования;

·

осуществляет

обслуживание счетов бюджетов всех уровней бюджетной системы Российской

Федерации, если иное не установлено федеральными законами, посредством

проведения расчётов по поручению уполномоченных органов исполнительной власти и

государственных внебюджетных фондов, на которые возлагаются организация

исполнения и исполнение бюджетов;

·

осуществляет

надзор за деятельностью кредитных организаций и банковских групп;

·

регистрирует

эмиссию ценных бумаг кредитными организациями в соответствии с федеральными

законами;

Денежно-кредитное регулирование

осуществляется следующими методами: регулированием процентной ставки,

операциями на открытом рынке, изменением нормы обязательных резервов,

регулированием валютного курса. Влияние этих методов на денежно-кредитный

рынок, в частности на увеличение денежной массы представим в обобщающей таблице

(в Приложении).

Значительное место в государственном

регулировании денежного обращения и поэтому в антиинфляционных мерах

принадлежит центральному банку (ЦБ) в силу его ключевого положения в

национальной системе кредитно-денежных отношений.

Его возможности по контролю за приростом

денежной массы значительны:

1. косвенное воздействие на денежную

базу (сумму наличных денег, остатки на резервных счетах коммерческих банков в

ЦБ) через предоставление своих ресурсов. Центральные банки могут устанавливать

различные резервные нормы в зависимости от срока деятельности банка, величины

его активов, региона, где банк осуществляет основную массу своих операций и

обладает развитой филиальной сетью. В некоторых странах для банков, нарушающих

обязательные требования, устанавливаются повышенные штрафные резервные нормы.

Резервированию подлежат различные компоненты денежной массы, что позволяет

Центральному банку не только влиять на ее объем, но и определять ее структуру;

3. рефинансирование. Центральный банк

предоставляет ссуды коммерческим банкам. Чем меньше процент по этим ссудам, тем

больше денежная масса и наоборот;

4. изменение уровня банковской

ликвидности, т.е. способности банка погасить в срок свои обязательства,

определяемая отношением и структурой активов и пассивов банка.

Возложенную на него функцию контроля за

денежным обращением центральный банк может осуществлять в нескольких формах.

Во-первых, только ему подчинена денежная эмиссия. Здесь надо заметить, что для

эффективного выполнения центральным банком своих задач необходимо исключить

возможность любого давления со стороны правительства либо других

государственных структур для осуществления своей политики или ведения других

операций, так как подобное вмешательство может вызвать бесконтрольное увеличение

ликвидности банковской системы. В подавляющем большинстве стран есть специальный

закон о Центральном (Национальном, Федеральном резервном, др. - от названия не

меняется сущность) банке, устанавливающий его независимость от правительства,

главы государства и парламента. Но, естественно, мероприятия ЦБ проводятся по

согласованию с правительством и в рамках общей национальной политики.

Во-вторых, центральный банк осуществляет

косвенный контроль над денежной массой через воздействие на процентную ставку -

норму минимальных обязательных резервов на счетах в центральном банке для

коммерческих банков, который осуществляется законодательно, с дифференциацией

по видам депозитов и кредитных институтов.

Для понимания этой операции необходимо

остановиться подробнее на таком термине, как банковская ликвидность, то есть

способность превращаться в наличные деньги. Совокупная ликвидность банковской

системы обеспечивается центральным банком путем обмена платежных исков к нему

самому на долгосрочные активы коммерческих банков (в реальной практике в

качестве залога). Таким образом, ЦБ выступает в роли «последнего кредитора в

критической ситуации». Эта операция позволяет коммерческим банкам-держателям

неликвидов удовлетворять требования вкладчиков на фонды.

Высокий уровень ликвидности при низкой

норме процента прежде всего расширяет спрос на кредиты и государственные ценные

бумаги со стороны частного сектора, а также стимулирует рост расходов частных

лиц на товары и услуги, вызывает повышение уровня экономической активности, то

есть оказывает давление на рост цен, уровень ценовой инфляции. Поэтому

увеличение нормы минимальных обязательных резервов путь к уменьшению

ликвидности банковской системы, ограничению кредитных операций и, как конечный

результат, вызывает сокращение темпов роста денежной массы.

Для регулирования совокупной ликвидности

центральный банк в соответствии с целями национальной политики, кроме изменения

нормы процентной ставки, прибегает к ряду других методов, осуществляя прямое

финансирование правительственных расходов, покупая ценные бумаги, ведя операции

на открытом рынке.

В-третьих, это сокращение кредита,

неизбежное в условиях высокого уровня притока капитала из-за границы.

Необходимо отметить, что долгосрочные сберегательные активы небанковских

структур тоже могут колебаться. Поэтому кредитная экспансия только частично

увеличивает количество денежной массы, а сокращение объемов предоставляемых кредитов

лишь частично ее уменьшает.

В целом можно сказать, что влияние ЦБ

значительно, но отнюдь не имеет определяющего значения. Проводя политику по

обузданию инфляции в масштабах целого государства, необходимо помнить, что

денежные отношения не оторваны от других сфер экономической и социальной жизни

страны. Активные действия, проводимые исключительно в рамках возможностей ЦБ,

без других комплексных мер могут не иметь должного действия, и даже вызвать

обратный эффект. Ограничение эмиссии, повышение минимальных обязательных

резервов и уменьшение спроса на кредиты, особенно в условиях олигополистической

структуры рынка, может привести к сокращению инвестиций и объемов производства.

Тем не менее, повышение регулирующей

роли ЦБ - важная предпосылка успеха.

2.2. Особенности

инфляционного процесса в Российской Федерации.

В процессе рыночной трансформации

российской экономики, можно выделить следующие особенности инфляции.

1) Считается, что в СССР инфляции не

было, но это не так. Отсутствие свободного рынка вовсе не означает реальную

стабильность цен. До 1991 г. население России не сталкивалось с открытой

инфляцией, зато испытывало на себе все негативные особенности скрытой. Периодически

возникавший дефицит товаров представлял собой именно скрытую инфляцию.

Известный исследователь этого вопроса Янош Корнаи утверждает, что дефицит — это

скрытый налог, снижавший реальную заработную плату работника в социалистических

системах.

С настоящей инфляцией советские люди

столкнулись только в начале 1990-х гг. Реформы Егора Гайдара познакомили

россиян не только с товарным изобилием, но и с денежным дефицитом, который

возник вследствие резко выросших цен. С позиции характеристики типов инфляции

следует отметить, что инфляция спроса, которая преобладала на начальном этапе

рыночных преобразований в Российской Федерации, в результате либерализации цен

и проведения жесткой денежной политики преобразовалась в 1990-е годы в инфляцию

расходов, которая происходила в условиях экономического спада производства и

роста безработицы. С конца 1990-х годов повысилось значение инфляции спроса,

которая сочеталась с инфляцией затрат. В отраслевом разрезе особенно выделяется

в этом отношении топливно-энергетический комплекс. Это и есть инфляция расходов

в российской экономике.

Корни возникновения инфляции затрат в

переходной экономике лежат в недалеком прошлом, а ее механизм постоянно

подпитывается современным типом экономического развития страны, ее экономической

политикой. Следует вспомнить систему планового ценообразования, а также

закрытость, относительную изолированность российской экономики от мирового

рынка. В системе планового ценообразования была заложена концепция дешевых

ресурсов, в связи с чем цены на топливно-сырьевые и энергетические ресурсы были

сильно занижены относительно мирового уровня, причем мировая конкуренция

этому положению не угрожала. Таковы были стартовые условия в этих отраслях,

характеризующие высокую степень несовершенства рынка. Естественно, что

положение в этих отраслях по мере либерализации цен начинает меняться.

Отсутствие конкуренции на внутреннем рынке, несмотря на экономический коллапс,

способствует поднятию цен на топливные и сырьевые ресурсы. Неразвитость общей

рыночной инфраструктуры, политическая децентрализация и развал хозяйственных

связей лишь укрепляют этот процесс. Параллельно начинается постепенное

вхождение российской экономики в мировое хозяйство и, прежде всего за счет тех

же топливно-энергетических и сырьевых отраслей. Усиливается воздействие

внешнего рынка на внутреннюю экономическую ситуацию, в том числе на инфляционные

процессы.

Какие же действия предпринимал ЦБ РФ в

тот период?

В системе мер по борьбе с инфляцией в

1990–е годы преобладали монетарные методы регулирования, которые по-прежнему

являются определяющими в государственной экономической политике.

Испугавшись инфляционного скачка,

правительство России в 1995—1998 гг. поставило перед собой цель снизить рост

цен. В качестве основной и фактически единственной меры по борьбе с этой

проблемой было избрано сокращение предложения денег, что в свою очередь привело

к многомесячной задержке социальных выплат, неоплате за продукцию по

госзаказам, неисполнению финансовых обязательств перед бюджетными организациями.

В качестве меры по сдерживанию инфляционных ожиданий применялся завышенный курс

рубля, что способствовало значительному снижению конкурентоспособности российских

производителей.

Хотя темпы роста инфляции и снизились,

одних монетарных мер было недостаточно для того, чтобы стабилизировать

экономику и уж тем более — вернуть населению веру в рубль, которую многие после

кризиса 1998 г. потеряли навсегда. Дефолт положил начало новому витку инфляции,

которая только в сентябре того года составила 38%.

Антиинфляционная политика реформаторских

правительств, проводимая с 1995 и до августа 1998 г включала в себя и так

называемый безинфляционный метод покрытия дефицита бюджета. Начиная с 1995 г.

выпуск государственных ценных бумаг стал главным источником покрытия дефицита

федерального бюджета. В течение 1995 - 1996 гг. все обстояло относительно

благополучно, но в конечном счете система показала свою несостоятельность

(bankruptcy).

Главной причиной конечного провала

“цивилизованного” покрытия дефицита бюджета стало рассогласование и даже

противоречие двух направлений финансовой политики: денежной и бюджетной.

Денежная политика вела к падению производства и объемов выгод, а бюджетная

исходила из предполагаемого возрастания хотя бы номинального объема прибылей.

Еще один немаловажный дефект

антиинфляционной политики в 1996 - 1998 гг. состоял в том, что в Российской

Федерации впервые в мировой практике была применена дефляция - сжатие спроса -

в условиях рецессии путем невыплаты заработной платы, пенсий, пособий. Тем

самым государство переложило свои финансовые трудности на плечи населения. За

рубежом дефляционная политика как правило проводится только в условиях

“перегрева” экономической конъюнктуры, и ее крайняя мера - блокирование роста

заработной платы. Дефляция в Российской Федерации способствовала обострению

социально-экономических противоречий, которые в конечном итоге усугубили

инфляционный процесс.

Валютно-финансовый кризис 1998 г.,

давший толчок новому витку инфляции, доказал неэффективность монетаристских

методов подавления инфляции. Применяемые монетаристские рекомендации борьбы с

инфляцией не учитывали ее многофакторность и подрывали основы национальной

экономики Российской Федерации. Становится очевидным, что для сдерживания

темпов роста инфляции требуется комплексный подход к антиинфляционной политике.

После финансового кризиса в бюджете

России на 1999 г годовая инфляция прогнозировалась на уровне 30%. Сохранялся

значительный инфляционный потенциал, который при малейшем толчке мог вновь

проявиться в росте потребительских цен. Снижения уровня инфляции в 2000-2003

гг. удалось достигнуть благодаря проведению взвешенной бюджетной и

кредитно-денежной политики, соответствующей адаптационным возможностям развития

экономики (государственные бюджеты в 2000-2003 гг. были исполнены с

профицитом); улучшению состояния финансовой дисциплины, сокращению неплатежей и

бартера.

Наибольших успехов в антиинфляционной

политике удалось добиться в период 205-2007 гг

В отличие от 2004 года, с середины 2005

года наметилась устойчивая тенденция снижения темпов роста цен. За июнь-октябрь

2005 года темпы роста потребительских цен были более чем в два раза ниже

прошлогодних показателей. На снижение темпов инфляции во II полугодии 2005 года

сказались замедление роста денежных агрегатов в I полугодии 2005 года против

соответствующего периода предыдущего года, приостановление роста цен на горюче-смазочные

материалы с 19 сентября до конца 2005 года по решению крупнейших производителей

нефтепродуктов, значительное сезонное снижение цен на продукцию сельского

хозяйства в летний период вследствие хорошего урожая 2005 года, рост импорта

мясных и других продовольственных товаров. При этом главной причиной таких

экономических успехов – как показал кризис 2008 года – была высокая цена на

нефть.

До кризиса 2008 г. антиинфляционная

политика Банка России базировалась на изъятии из обращения денежных средств в

рублях для сокращения ликвидности и последовательном искусственном снижении

курса доллара на внутреннем рынке. Такая политика получила название «стерилизации».

Хотя эта мера и была оправданной (денежная масса за один 2007 г. выросла

на 47%), ощутимого результата она не принесла. Так, в 2008 г. инфляция

составила 13,3% против 12% в 2007 г. После 2008 г. правительство

взяло под жесткий контроль регулирование экспортных пошлин и начало проводить

регулярные проверки по фактам роста цен. В результате в 2009—2010 гг. цены

выросли на 8,8%.

В последние годы относительно высокая

инфляция в России обусловлена многими факторами: низкой конкуренцией среди

производителей, высокими издержками из-за банковских ставок, удорожанием

импортируемого продовольствия (с учетом обесценения курса рубля в начале

2009 г. на 30%), увеличением денежной массы, повышением тарифов на услуги

ЖКХ и засухой 2010 г. При этом перелома в сторону снижения темпов роста

цен удалось «добиться», прежде всего, за счет снижения потребительского спроса

и сокращения притока капитала, что само по себе является негативным фактором

для экономики.

2.3 Таргетирование

инфляции как основное направление

в регулировании

инфляционных процессов в России

Ещё раз отметим, что уровень инфляции

является одним из наиболее значимых показателей и проходит «красной нитью»

через цели, которые в своей деятельности определяет Банк России. Режиму

инфляционного таргетирования в настоящее время уделяется значительное внимание,

хотя для России данный режим реализации программно-целевого подхода к решению

многокритериальных задач экономики, увы до недавнего был прочно забыт. Если

раньше таргетирование инфляции представляло собой сугубо академический интерес,

то теперь оно уже является широко распространенным режимом центральных банков.

Существуют различные интерпретации

понятия «таргетирование». Финансово-кредитный словарь интерпретирует

таргетирование - «как установление целевых ориентиров в регулировании прироста

денежной массы в обращении и кредита, которых придерживаются в своей политике

центральные банки промышленно развитых стран». Другое определение звучит «…как

установление целевых ориентиров изменения внутренних цен».

Нам представляется, что данные

формулировки не имеет завершенности, так как временной горизонт, который

позволял бы добиться финансовой стабилизации, не учтен. По мнению автора, к

определению инфляционного таргетирования должно добавиться понятие ценовая стабильность

в долгосрочном периоде. Целостная формулировка данного режима денежно-кредитной

политики будет трактоваться как ценовая стабильность в долгосрочном периоде с

учетом изменения внутренних цен.

Более подробное, по мнению автора,

определение трактуется как «выбор целевого ориентира в качестве единственной

среднесрочной цели денежно-кредитной политики, осуществляемой с повышенной

степенью ответственности и подотчетности Центрального банка за достижение этой

цели».

На наш взгляд, таргетирования инфляции

представляет собой предпочтительный режим с большой свободой конкретных методов

решения и практических экспериментов, с применением такого же или большего

числа инструментов, направленных на оптимизацию денежно-кредитной политики.

Несмотря на то, что мировой опыт разработки и проведения денежно-кредитной

политики представляет собой набор общих правил и схем, каждая страна на разных

этапах своего развития имеет свои особенности, не укладывающиеся в стандартные

схемы. Наглядный пример тому - эволюция денежно-кредитной политики Банка

России. По международным меркам Банк России разрабатывает и проводит самостоятельную

денежно-кредитную политику не столь уж давно. Начало было положено только в

1992-1993 гг., когда Россия приступила к радикальным рыночным преобразованиям.

Переход от жесткой плановой системы к

рыночно ориентированной экономике для России, по сравнению с другими странами

Восточной Европы, оказался более болезненным. Составной частью переходного

процесса стало формирование соответствующих законодательных основ,

восстанавливающих права частной собственности, создание механизма приватизации,

развитие новых финансовых рынков и институтов, образование независимого

центрального банка и кардинальное изменение его функций. Денежно-кредитная политика

Банка России последовательно приобрела черты, характерные для политики центральных

банков стран мирового сообщества, экономика которых развивается по рыночным законам.

Необходимо отметить, что Банк России не

является приверженцем инфляционного таргетирования. В основе монетарного

инструментария лежит таргетирование не инфляции, а денежных агрегатов (которые

не совпадают с прогнозными значениями). Вместе с тем позиция Банка России

полагаться полностью только на таргетирование денежных агрегатов является

необоснованной. Для этого вида таргетирования важнейшим условием является

стабильность денежной сферы, чего нет в России. Классический монетаристский

подход, используемый при таргетировании денежных агрегатов, основывается на

следующих допущениях:

- функция спроса на деньги является

стабильной;

- экономика функционирует как

идеальная модель: цены и заработная плата обладают гибкостью, совокупный спрос

и совокупное предложение сбалансированы;

- денежное предложение полностью

контролируется властями;

- реальная процентная ставка

находится на постоянном уровне, движение номинальной процентной ставки отражает

исключительно изменения инфляционных ожиданий.

Очевидно, что ни один из приведенных

критериев «работоспособности» таргетирования денежных агрегатов в России не

выполняется. Обратим внимание на несколько основных моментов. Во-первых, в

стране отсутствуют признаки постоянства совокупного макроэкономического спроса

на деньги, поэтому даже с позиций монетаризма неоправданно основывать

денежно-кредитную политику на достижении количественных показателей денежной

массы. Российская экономика характеризуется частыми экономическими шоками

(1994 г. - валютный кризис, 1995 г. - кризис на межбанковском

рынке, 1998 г. - девальвация рубля, 2008-2009 гг. - девальвация

рубля), которые сводят на нет любое монетарное планирование.

Во-вторых, при переходе от высокой

инфляции к низкой трудно предсказать скорость денежного обращения. Для

реализации денежного таргетирования необходимо как минимум на год вперед

оценить скорость обращения денег при том, что функция спроса на деньги остается

неизвестной.

В-третьих, длительная инфляция приводит

к глубокой долларизации экономики. Когда участники рынка предпочитают

национальной валюте иностранные платежные средства, реальное денежное

предложение должно рассчитываться с учетом вкладов и наличных средств в

иностранной валюте. Банк России использует для оценки уровня долларизации

показатель широких денег (М2Х). Однако поскольку валютная составляющая

денежного предложения властями не контролируется, снижение внутреннего

компонента предложения денег может дать лишь небольшой эффект в рамках попыток

финансовой стабилизации.

В последнее время в России, как и в ряде

других стран, столкнулись с тем, что эффективность использования промежуточного

целевого ориентира по темпам роста денежной массы снижается. В

2000-2008 гг. в России, как и в других странах, по мере замедления инфляционных

процессов происходило ослабление тесноты связи между ростом денежного

предложения и инфляцией. Снижение роли денежных агрегатов в процессе контроля и

управления инфляционными процессами делает очевидной возможность политики допущения

Банком России отклонений от установленного ориентира денежной массы, если того

требуют экономические условия, особенно изменение внешних факторов, трудно поддающихся

точному прогнозированию. Причем такое нарушение промежуточных ориентиров не

противоречит достижению основной цели по сдерживанию инфляции. Таргетирование

денежных агрегатов по большей части носит чисто формальный характер в силу несоблюдаемости

условия обязательности достижения плановых ориентиров и не вполне ясного

понимания отношения изменения этого показателя к достижению конечных целей денежно-кредитной

политики, под которыми понимается «снижение инфляции при сохранении и возможном

ускорении темпов роста ВВП».

При выборе якоря денежно-кредитной

политики следует, по-видимому, отказаться от возможности принять в качестве

такого уровень денежного предложения. Кроме того, таргетирование денежных

агрегатов не обеспечивает ясного понимания экономическими агентами направления

движения тех показателей, которые представляются существенными на повседневном

уровне, как-то уровень цен, обменный курс либо процентные ставки. Соответственно,

экономическая ситуация по-прежнему будет носить слабо предсказуемый характер

для общественности, как впрочем, и для самих субъектов регулирования, что никак

не может способствовать оздоровлению экономики. Проведение денежно-кредитной

политики без планового ориентира возможно при условии, во-первых, стабильных и

развитых финансовых рынков, способных к самоорганизации, во-вторых, при

стабильных инфляционных ожиданиях, находящихся на достаточно низком уровне,

в-третьих, при наличии высокой степени доверия со стороны общественности к

субъектам государственной экономической политики. Ничего из выше перечисленного

в современной России нет, поэтому проведение денежно-кредитной политики без

вообще каких-либо целевых ориентиров в РФ в настоящее время не представляется

разумным. При этом целевым ориентиром должен выступать исключительно уровень

инфляции.

Полное завершение перехода к режиму

таргетирования инфляции, которое декларируется в «Основных направлениях единой

государственной денежно-кредитной политики на 2009 год и период 2010 и 2011

годов», не будет являться каким-то революционным событием, сопряженным с

радикальной ломкой старых систем денежно-кредитного регулирования. По мнению ЦБ

РФ, окончательный переход к режиму инфляционного таргетирования связан с

переходом к свободно плавающему валютному курсу и реализацией комплекса мер по

превращению процентной ставки в главный инструмент денежно-кредитной политики.

Для изменения принципов формирования денежно-кредитной политики уже сложились

определенные предпосылки: используется режим управляемого плавающего обменного

курса рубля; публично объявляются ориентиры инфляции (годовые), имеющие верхнюю

и нижнюю границы; ценовая стабильность выступает в качестве главной

долгосрочной цели денежно-кредитной политики; разрабатываются модели для

прогнозирования инфляции.

Таким образом, технологически можно было

бы полностью перейти к прямому инфляционному таргетированию. Однако, несмотря

на имеющиеся отдельные предпосылки, весь комплекс необходимых для этого

общеэкономических условий в настоящее время не сформировался. В настоящее время

уровень инфляции в России остается на достаточно высоком уровне, причем

инфляция, по мнению автора, вызвана факторами немонетарного характера, что, по

крайней мере, осложняет таргетирование инфляции, так как в случае отклонения от

плановых показателей по инфляции экономические агенты будут утрачивать доверие

к политике ЦБ РФ.

На основании зарубежного опыта

таргетирования инфляции, можно выделить ряд принципов, которые бы

способствовали оптимизации денежно-кредитной политики:

- независимость центрального банка

от исполнительной власти, освобождающая его от обязанностей по покрытию

бюджетного дефицита и дающая свободу при выборе инструментов в целях достижения

предусмотренных темпов инфляции;

- отсутствие у центрального банка

целей, равноправных по отношению к достижению его основной цели;

- способность органов денежного

регулирования моделировать и предсказывать инфляцию.

Однако соблюдая эти условия, нужно

отметить, что в процессе перехода к таргетированию инфляции могут возникнуть

различные отклонения от них. Выбранные показатели инфляции не становятся неким

абсолютом, который ни при каких условиях не может быть нарушен. Напротив, если

для удержания инфляции в априори выбранных пределах приходится принести в

жертву другие важные показатели, от которых непосредственно зависит уровень

жизни в данном социуме, то критерии инфляционного таргетирования необходимо

оперативно пересмотреть и скорректировать надлежащим образом. При выяснении

вопроса о сущности прямого инфляционного таргетирования, важно иметь в виду,

что таргетирование инфляции нельзя рассматривать только как ценовую

стабильность, понимаемую как снижение и закрепление на приемлемом уровне

инфляционных процессов. В таком случае можно было бы формально считать

инфляционным таргетированием все режимы денежно-кредитной политики, в том или

ином виде проводимые центральными банками, включая и Банк России.

Между тем концепция прямого

инфляционного таргетирования, кроме признания ценовой стабильности в качестве

главной долгосрочной цели денежно-кредитной политики, требует выполнения еще

нескольких условий. Инфляционное таргетирование должно рассматриваться не как

определенный режим проведения денежно-кредитной политики, а скорее как

объединяющая форма, относящаяся к различным режимам денежно-кредитной политики

как специальным методам. Отличительной чертой данного режима является и ее

толерантность по отношению к способам достижения конечной цели, что позволяет

ей не сделаться заложником определенной экономической теории. Такая политика

выражает собой сугубо прагматический подход к решению проблемы инфляции,

позволяющий принять рекомендации различных теорий в зависимости от имеющихся

обстоятельств. Соответственно, режим таргетирования инфляции можно

охарактеризовать как ограниченно дискреционный, т.е. Банк России имеет свободу

действий в выборе моделей, инструментов и даже целей с единственной оговоркой,

что его политика в обязательном порядке должна одним из своих итогов иметь

показатели инфляции, находящиеся на заранее определенном уровне.

Положительные черты режима таргетирования

инфляции можно привести следующие:

- установление номинального якоря

денежно-кредитной политики, наиболее соответствующего ценовой стабильности;

- появление ясного для

общественности критерия деятельности органов денежно-кредитного регулирования и

стабилизация инфляционных ожиданий;

- гибкость в выборе инструментов

денежно-кредитной политики, позволяющая органам денежно-кредитного

регулирования выбирать те способы достижения целевых показателей, которые

являются наиболее подходящими в конкретной ситуации и макроэкономической среде.

Если рассматривать степень

подготовленности Банка России к таргетиррванию инфляции с точки зрения его

текущей политики и наличия инструментов, то можно выделить положительные

моменты такие как, система плавающего курса, наличие обязательства о ценовой

стабильности как конечной цели монетарной политики, а также забота об

общеэкономическом росте в той части, в какой это не противоречит достижению

основной цели. Как отмечалось выше, неоспоримое условие инфляционного таргетирования

- это отказ от таргетирования других переменных без каких либо промежуточных

целей. Широкий круг переменных, входящих в экономическую модель, не должен

базироваться на монетарном планировании, который сводится на нет в стране с

частыми экономическими шоками. В ней должны иметь место параллельные вектора,

отражающие общее экономическое состояние общества.

Отмечая положительные стороны

предпочтительного режима, заметим, что существуют и определенные трудности.

Однако текущие препятствия вовсе не означают, что следует полностью отказаться

от этой идеи. Преимущества данного режима денежно-кредитной политики

подталкивают к сознательному созданию условий для инфляционного таргетирования.

Для успешной реализации предпочтительного режима денежно-кредитной политики

необходимо абстрагироваться от отдельных аспектов, в силу которых применение

инфляционного таргетирования может потерять определенное место в системе

банковского регулирования.

Во-первых, прямое инфляционное

таргетирование рассчитано на долгосрочную перспективу и базируется на

долговременном опыте низкой инфляции. Опыт развитых стран показывает, что

применение целевого ориентира инфляции основывается на устойчивых темпах

экономического роста, отсутствии крупных диспропорций в воспроизводстве, низких

темпах инфляции в течение длительного времени. В России же не накоплен

достаточный опыт экономического развития в условиях стабильно низких темпов

инфляции.

Во-вторых, на практике инфляция

представляет собой сложный процесс, и меры денежно-кредитной политики оказывают

воздействие на экономику не сразу, а со значительным и всегда разным по

длительности отставанием. В промышленно развитых странах, где сложились

исторические традиции низкой инфляции (Швеция, годовые темпы инфляции в среднем

около 2%), этот процесс подвержен огромной инерции.

В-третьих, прямое инфляционное

таргетирование не означает формирование политики в соответствии с текущими

темпами инфляции, поэтому решающее значение приобретают прогнозы, от

достоверности которых во многом зависит правильность принятия решений в области

денежно-кредитной политики. В условиях России инфляционные ожидания очень часто

возникают и возрастают в зависимости от непрогнозируемых политических событий,

поэтому достоверность прогнозов нарушается, а следовательно, они не всегда

могут рассматриваться в качестве основы для принятия решений в области

монетарной политики. В-четвертых, как правило, одним из основных инструментов

реализации денежно-кредитной политики при прямом таргетировании инфляции

является изменение процентных ставок центрального банка.

Таким образом, с одной стороны, оценивая

макроэкономические условия, еще нельзя в полной мере констатировать готовность

экономики к введению прямого инфляционного таргетирования. С другой стороны,

представляется, что денежно-кредитная политика предшествовавших лет в некоторой

степени приближена к режиму инфляционного таргетирования. Анализируя

экономическое положение в РФ мы пришли к выводу, что Банк России проводил

денежно-кредитную политику, которая, по сути, являлась декларативной в силу

того, что денежная масса не может быть признана экзогенным параметром, а скорость

обращения денег изменяется непредсказуемым образом.

Таким образом, говоря об эффективности

денежно-кредитной, политики следует признать, что политика Банка России в

выборе предпочтительного режима не просматривалась на протяжении нескольких

лет. Это подтверждает тот факт, что показатели инфляции никогда не попадали в

запланированные интервалы и Банк России находился в роли пассивного наблюдателя.

Инструменты, которыми он оперировал, были неэффективными и слабо реагировали на

те негативные импульсы, которые диктовала экономика.

Тем самым, назрела необходимость в

проведении эффективной денежно-кредитной политики на основе инфляционного

таргетирования, при котором политика Банка России будет признана позитивной и

намеченная цель в соответствии с прогнозом будет достигнута, но проведение

такой денежно-кредитной политики возможно лишь в случае наличия у ЦБ РФ полной

свободы в выборе инструментов денежно-кредитной политики для достижения исключительно

одной цели - планомерное воздействие на экономику с целью создания условий,

способствующих развитию реального сектора экономики и снижению инфляции.

Антиинфляционная политика Банка России после

2009 г. базируется на трех китах: снижении ставки рефинансирования,

выделении льготных банковских кредитов предпринимателям и регулировании цен на

медикаменты и продукты питания (осуществляется Правительством РФ). Сегодня к

этим мерам прибавились также регулирование темпов прироста денежной массы, изымание

ликвидности.

Но последнее время жёсткая

кредитно-денежная политика ЦБ РФ всё чаше подвергается критике со стороны

экономистов. Высокая учётная ставка рефинансирования и соответственно политика

«дорогих денег» сдерживает развитие экономики. Ещё 27 ноября 2012 года

заместитель министра экономического развития РФ Андрей Клепач заявил на пресс-конференции

[4], что риски замедления экономического роста в России в настоящее время

превышают риски инфляции. Дальнейшее развитие событий полностью подтвердило

слова г-на Клепача. Данные по промышленному сектору в январе-феврале 2013 года

показывают, что рост экономики в этих отраслях существенно замедлился и

приближается к тому уровню, когда начинается рецессия. Последние события с финансовым

кризисом на Кипре, где по словам Д.А, Медведева, хранились даже деньги

государственных компаний РФ, могут окончательно свалить экономику РФ в

рецессию. Так что проводимую кредитно-денежную политику ЦБ РФ последних двух

кризисных лет следует считать ошибочной. Даже если ЦБ резко снизит ставки,

необходимо какое-то время, чтобы дешёвые деньги попали в реальный сектор.

3. Инфляция, которая не

регулируется ЦБ РФ.

В этой главе мы постараемся показать,

почему жёсткая кредитно-денежная политика ЦБ РФ становится неэффективной

последнее время.

Рис. 1. Колебание цены а нефть марки

Brent в течение года [5]

И в то же время ожидаемый дефицит

бюджета РФ на 2013 год – 1 триллион рублей (около 4% консолидированного

бюджета), хотя ещё 10 лет назад бюджет был профицитным при цене на сырую нефть

ниже 90$ за баррель и таком же соотношении нефтегазовых и ненефтегазовых

поступлений в бюджет. Это обстоятельство каким-то образом требуется объяснить.

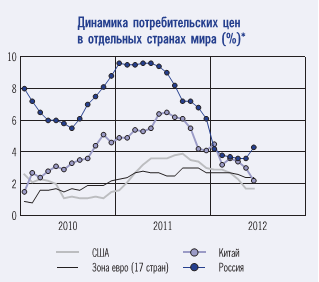

При этом инфляция в России существенно

превосходит инфляцию в США, странах ЕС и Китае (рис. 2)

Рис. 2.

Между тем по нашему мнению, инфляция

подошла к такому порогу, когда ее дальнейшее снижение невозможно.

Действительно, рассмотрим график 3

Рис. 3. Динамика инфляции за последние 9

лет в РФ.

Если даже в условиях кризиса и нехватки

наличности инфляция не снизилась до 2-3% как в странах ЕС и США, то есть

объективная причина, препятствующая таком снижению.

Причина в том, что порог инфляции в 2%

«спрятан» в цене на нефть.

Цена на нефть определяется в долларах.

Доллар – это как мировая валюта, но и внутренняя валюта США. Поэтому инфляция

США на уровне 2% последние годы при более-менее установившемся спросе на нефть

автоматически включается в цену на нефть также. Как это проявляется? Пусть в

2010 г Россия продавала нефть за 100$ и покупала 10 ед. товара. В 2011 г цена

товара в США (и мировые цены соответственно) выросла на 2%. Россия за те же

100$ сможет закупить лишь 9,8 ед товара.

Отметим, что это вид инфляции, который

не входит в статистические отчёты – в такие отчёты входят цены на сырьё,

обменные курсы. Но никто не публикует данных о цене на компьютеры или

программное обеспечение, или высокотехнологическое оборудование.

Поэтому пока Россия будет оставаться

поставщиком сырья для развитых экономик, ее экономика кроме собственной

инфляции будет получать и инфляцию развитых стран. Так как ЦБ РФ добился

падения инфляции до 4% в середине 2012 года, следует признать, что это порог,

дальше которого борьба с инфляцией методами сжимания денежной массы начинает

оборачиваться существенными потерями в экономике.

Заключение.

Как известно, неделю назад

Государственная Дума утвердила кандидатуру Э.Набиуллиной главой ЦБ РФ с июня

2013 года. Эксперты рассматривают это событие как важное для кредитно-денежной

политики ЦБ РФ. Почему? Считается, что

Сейчас банковская система России

страдает от недостатка ликвидности, но из-за замедления экономики компании

стали меньше брать кредитов. Поэтому ожидается, что кредитные ставки пойдут

вниз, а Центробанк вынужден будет смягчить денежную политику. Набиуллина –

менее зависимая от влияния Путина персона (самым независимым главой ЦБ РФ был

Виктор Геращенко) и эксперты ожидают от неё более зависимой от правительства денежно-кредитной

политики.

"Финмаркет" суммировал

ожидания и страхи экспертов в связи с назначением Набиуллиной [6].

Первое время Набиуллина вряд ли займется

резкой реформой монетарной политики. Ей понадобится время, чтобы войти в курс

дел. Однако затем она решится на снижение ставок.

В среднесрочной перспективе ЦБ будет

делать акцент на стимулировании роста и станет более терпимым к скачкам

инфляции.

Более мягкая политика ЦБ приведет к

ослаблению рубля, что также может стать стимулом для роста экономики.

Это скажется позитивно на большинстве

российских компаний. В выигрыше окажутся российские промышленные компании,

ритейл и банки. Их акции на фондовом рынке будут показывать хорошие результаты

в этом году.

Новая политика ЦБ плохо скажется на

естественных монополиях с их регулируемыми тарифами, особенно пострадают

компании ЖКХ.

Новая политика ЦБ поможет улучшить

ситуацию с ликвидностью в банковском секторе.

Но о реальном изменении

кредитно-денежной политики ЦБ РФ мы сможем узнать лишь в конце лета 2013 года.

Во всяком случае, снижение ставок

рефинансирования до 5-6% (с 8,25% сейчас) есть жизненно необходимая мера для

дальнейшего развития российской экономики.

Использованные

источники

1. Конституция Российской Федерации от

25 декабря 1993 года, с изменениями от 30 декабря 2008 года. Полный текст

опубликован в «Российской газете» 21 января 2009 г.

2. Федеральный закон Российской

Федерации от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской

Федерации (Банке России)», в действующей редакции (ред. от 27.06.2011)

3. Центральный Банк Российской Федерации

(Банк России), Доклад о денежно-кредитной политике, №1 • Январь 2013 года,

Москва, 2013

4. Пресс-конференция заместителя

министра экономического развития РФ Андрея Клепача. Интерфакс-Финмаркет, 27

ноября 2012 г.

5. http://www.bbc.co.uk/news/business/market_data/commodities/default.stm

6. Интерфакс-Финмаркет, 13 марта 2013 г.

7. Фетисов Г. Монетарная политика

России: цели, инструменты и правила // Вопросы экономики. 2008 г.,

8. Дзарасов С. Российский кризис: истоки

и уроки // Вопросы экономики, 2009 г., №5, С. 69-85

9. Белоусов А.Р. Долгосрочные

тренды российской экономики. Сценарии экономического развития России до

2020 г. М.: Центр макроэкономического анализа и краткосрочного

прогнозирования, 2007 г., C. 157

10. Сапир Ж. Каким должен быть уровень

инфляции? // Проблемы прогнозирования. 2010 г., №3, C. 58

11. Вьюгин О.В. Актуальные вопросы

денежно-кредитной политики // Деньги и кредит №11, 2002 г.,

С. 60

12. Линкевич Е.Ф. Потребительская и

производственная инфляция современной России. // Финансы и кредит,

2009 г., №15, С. 68-73