Разработка рекомендаций по оптимизации прибыли корпорации

НОУ

ВПО МОСКОВСКИЙ ИНСТИТУТ ГОСУДАРСТВЕННОГО И КОРПОРАТИВНОГО УПРАВЛЕНИЯ

Кафедра:

«Мировая экономика»

ВЫПУСКНАЯ

КВАЛИФИКАЦИОННАЯ РАБОТА

по

специальности: 080102 «Мировая экономика»

На

тему: «Разработка рекомендаций по оптимизации прибыли корпорации»

Студент: Московский Н.А.

Научный руководитель: к.в.н. Бордюг О.А.

Москва

2012г.

НОУ

ВПО МОСКОВСКИЙ ИНСТИТУТ ГОСУДАРСТВЕННОГО И КОРПОРАТИВНОГО УПРАВЛЕНИЯ

Кафедра:

«Мировая экономика»

ЗАДАНИЕ

НА ВЫПУСКНУЮ КВАЛИФИКАЦИОННУЮ РАБОТУ

Студенту:_____________________________________________________

(фамилия, имя, отчество)

На тему: «Разработка рекомендаций по оптимизации

прибыли корпорации»

Тема утверждена приказом по МИГКУ «___»

________2012 г. № _____

Срок сдачи студентом работы «___» ______ 2012 г.

Исходные данные к работе:

____________________________________

_____________________________________________________________

Содержание расчетно-пояснительной записки

(перечень подлежащих разработке вопросов)

_____________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________

Задание получил «___»________________2012 г.

Подпись студента___________________________

Подпись научного руководителя

_____________________________

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ИССЛЕДОВАНИЕ ФАКТОРОВ, ВЛИЯЮЩИХ

НА ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ, И МЕТОДОЛОГИИ УПРАВЛЕНИЯ

ПРИБЫЛЬЮ

.1 Задачи и источники анализа

финансовых результатов деятельности (прибыли) организации

.2 Анализ средств и методов

управления прибылью организации

.3 Анализ уровня и динамики прибыли

организации

.4 Факторный анализ прибыли

. АНАЛИЗ ФИНАНСОВО-ЭКОНОМИЧЕСКОГО

СОСТОЯНИЯ ОАО «Л-МАРКЕТ»

.1 Краткая характеристика

предприятия

.2 Анализ структуры баланса

.3 Оценка ликвидности и

платежеспособности предприятия

.4 Оценка финансовой устойчивости и

рентабельности

.5 Анализ деловой активности

2.6

Анализ риска банкротства предприятия на основе зарубежных методик

.7

Анализ риска банкротства предприятия на основе российских методик

.

РАЗРАБОТКА ПРЕДЛОЖЕНИЙ ПО ОПТИМИЗАЦИИ ПРИБЫЛИ ОАО «Л-МАРКЕТ»

.1

Повышение результатов деятельности предприятия за счет реализации финансовой

стратегии и стратегии операционной (производственной) деятельности

.2

Меры по управлению результатами деятельности ОАО «Л-Маркет» путем реализации

инновационной стратегии

.3

Меры по экономии на платежах по налогу на прибыль

.4

Оценка предложенных мероприятий (экономическая эффективность)

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Время диктует новые условия, среди которых главное

- выживание предприятий в условиях конкуренции. Это требование заставляет

по-новому взглянуть на роль финансовых результатов, их формирование и их

распределение.

Прибыль служит ориентиром, контрольным

показателем деятельности предприятия. Она вбирает в себя все многообразие

факторов и условий деятельности предприятия, целесообразность его

производственной, маркетинговой, инвестиционной и финансовой деятельности.

Можно сказать, что прибыль - это основной источник производственного и

социального развития и важнейший источник формирования государственного и

личного бюджетов. Этим определяется значение прибыли. Относительной величиной

прибыли является рентабельность.

Актуальность выбранной темы заключается в

огромной важности предмета исследования для финансовой системы предприятия и ее

стабильного функционирования (в наиболее развитых странах мира процессу

получения прибыли путем превышения доходов над расходами подчинены даже

иерархические структуры предприятий - так называемый реинжиниринг).

Из вышеизложенного можно сделать вывод, что

выбранный объект исследования, то есть прибыль, процесс ее получения и вообще

финансовые результаты, являются для организации, существующей в экономической

среде рыночных механизмов, категорией номер один.

В условиях рынка каждый хозяйствующий субъект

выступает как обособленный товаропроизводитель, который экономически и

юридически самостоятелен: самостоятелен в выборе сферы бизнеса, формировании

товарного ассортимента, определяет затраты, формирует цену, учитывает выручку от

реализации, а следовательно, выявляет прибыль или убыток по результатам

деятельности. Получение прибыли является непосредственной целью производства

хозяйствующего субъекта в условиях рынка. Реализация этой цели возможна только

в том случае, если субъект хозяйствования производит продукцию (работы,

услуги), которые по своим потребительским свойствам соответствуют потребностям

общества. Для выявления финансового результата необходимо выручку сопоставить с

затратами на производство.

В последнее время наиболее важными стали вопросы

планирования прибыли, применение современных механизмов финансового

менеджмента. Развитие компьютерных технологий выводит практическую реализацию

анализа на качественно новый уровень. В связи с вышесказанным, становится

очевидным, что актуальность вопроса исследования прибыли субъекта

хозяйствования чрезвычайно высока.

Разрешение данного вопроса имеет важное научное

значение, а пути его реализации имеют ярко выраженное концептуальное

направление. Исходя из этого, целью дипломного исследования является разработка

рекомендаций по оптимизации прибыли корпорации.

Для достижения заданной цели в выпускной

квалификационной работе поставлены следующие задачи:

- исследовать факторы, влияющие на

финансовые результаты деятельности организации, и методологию управления

прибылью;

- выполнить анализ

финансово-экономического состояния ОАО «Л-Маркет»;

- разработать предложения по

оптимизации прибыли ОАО «Л-Маркет»;

- выполнить экономическую оценку

предложенных мер.

Объектом исследования является деятельность ОАО

«Л-Маркет».

Предмет исследования - рекомендации

по применению методов управления финансовыми результатами деятельности

корпорации.

В решении поставленных задач применялись

следующие методы научного исследования: моделирование, группировка,

статистическое наблюдение, описание, обобщение, классификация, систематизация,

прогнозирование, сравнительные методы, структурно-функциональный (системный)

анализ.

Научная новизна заключается в том, что в

настоящее время внешняя среда меняется настолько быстро, что одних только

оперативных мер высшего менеджмента по адаптации к новым реалиям уже

недостаточно. Для того чтобы не только выжить, но и усилить свои конкурентные

позиции на рынке, а так же выйти на новый этап развития, необходимо на

профессиональном уровне заниматься вопросами управления прибылью.

Практическая значимость дипломной работы состоит

в том, что рекомендации по управлению прибылью, предложенные в данной работе,

выведут предприятие на новый уровень развития, повысят конкурентоспособность

выпускаемой продукции и услуг, улучшат экономические показатели. Данная

разработка также может быть использована на аналогичных предприятиях, при

условии корректировки подходов, связанных со многими внешними и внутренними

факторами предприятий.

В работе нашли отражение труды отечественных и

зарубежных ученых по общим проблемам экономики и финансов.

1. ИССЛЕДОВАНИЕ ФАКТОРОВ, ВЛИЯЮЩИХ НА ФИНАНСОВЫЕ

РЕЗУЛЬТАТЫ ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ, И МЕТОДОЛОГИИ УПРАВЛЕНИЯ ПРИБЫЛЬЮ

1.1 Задачи и источники

анализа финансовых результатов деятельности (прибыли) организации

Показатели финансовых результатов характеризуют

абсолютную эффективность хозяйствования предприятия по всем направлениям его

деятельности: производственной, сбытовой, снабженческой, финансовой и инвестиционной.

Они составляют основу экономического развития предприятия и укрепления его

финансовых отношений со всеми участниками предпринимательской деятельности.

Прибыль обеспечивает предприятию возможности

самофинансирования, удовлетворения материальных и социальных потребностей

собственника капитала и работников предприятия. Прибыль является также основным

источником формирования доходов бюджета (федерального, республиканского,

местного) и погашения долговых обязательств организации перед банками, другими

кредиторами и инвесторами.

Таким образом, показатели прибыли являются

важнейшими в системе оценки результативности деятельности предприятия, степени

его надежности и финансового благополучия.

Анализ финансовых результатов деятельности

предприятия включает в качестве обязательных элементов:

●исследование изменений каждого показателя

за текущий анализируемый период;

●исследование структуры соответствующих

показателей и их изменений;

●изучение динамики изменения показателей

финансовых результатов за ряд отчетных периодов;

●выявление факторов и причин изменения

показателей прибыли и их количественную оценку.

В условиях рынка каждый хозяйствующий субъект

выступает как обособленный товаропроизводитель, который экономически и

юридически самостоятелен: самостоятелен в выборе сферы бизнеса, формировании

товарного ассортимента, определяет затраты, формирует цену, учитывает выручку

от реализации, а следовательно, выявляет прибыль или убыток по результатам

деятельности. Получение прибыли является непосредственной целью производства

хозяйствующего субъекта в условиях рынка. Реализация этой цели возможна только

в том случае, если субъект хозяйствования производит продукцию (работы,

услуги), которые по своим потребительским свойствам соответствуют потребностям

общества. Для выявления финансового результата необходимо выручку сопоставить с

затратами на производство.

Прибыль отражает положительный финансовый

результат. Стремление к получению прибыли ориентирует товаропроизводителей на

увеличение объема производства продукции, снижение затрат. Прибыль

сигнализирует, где можно добиться наибольшего прироста стоимости, создает

стимул для инвестирования в эти сферы деятельности. Прибыль является основной

формой чистого дохода (наряду с акцизами и НДС). Она отражает экономический

эффект, полученный в результате деятельности субъекта хозяйствования. Рост

прибыли создает финансовую базу для самофинансирования, расширенного

воспроизводства, решения проблем социального и материального характера

трудового коллектива. За счет прибыли выполняются внешние финансовые

обязательства перед бюджетом, банками, внебюджетными фондами и другими

организациями. Она характеризует степень деловой активности и финансового

благополучия. По прибыли определяют уровень отдачи авансированных средств в

доходность вложений и активов. В условиях рынка субъект хозяйствования

стремится, если не к максимальной прибыли, то к такой величине прибыли, которая

обеспечит динамичное развитие производства в условиях конкуренции, позволит ему

удержать позиции на рынке данного товара, обеспечит его выживаемость.

Убытки по результатам деятельности высвечивают

ошибки, просчеты в направлениях использования средств, ставит хозяйствующий

субъект в критическое финансовое положение, не исключающее банкротства.

Система показателей финансовых результатов

включает в себя не только абсолютные (прибыль), но и относительные показатели

(рентабельность) эффективности хозяйствования.

Чем выше уровень рентабельности, тем выше

эффективность хозяйствования.

Основными задачами анализа финансовых результатов

деятельности хозяйствующих субъектов являются:

оценка динамики абсолютных и относительных

показателей финансовых результатов (прибыли и рентабельности);

факторный анализ прибыли от реализации продукции

(работ, услуг);

анализ финансовых результатов от прочей

реализации, внереализационной деятельности;

анализ и оценка использования чистой прибыли;

выявление и оценка возможных резервов роста

прибыли и рентабельности на основе оптимизации объемов производства и издержек

производства и обращения.

Прибыль как конечный финансовый результат

деятельности фирмы представляет собой разницу между общей суммой доходов и

затратами на производство и реализацию продукции с учетом убытков от различных

хозяйственных операций.

Общая сумма прибыли (убытка), полученная предприятием

за определенный период, состоит:

●из прибыли (убытка) от продаж;

●прибыли (убытка) от прочей реализации;

●прибыли (убытка) от внереализационных

операций.

При анализе финансовых результатов деятельности

предприятия исследуются:

●абсолютная величина прибыли. Если она

положительна, предприятие работает прибыльно, если отрицательна - убыточно;

●динамика показателей прибыли предприятия

за текущий анализируемый период, которая свидетельствует об ухудшении или

улучшении финансового состояния предприятия;

●структура прибыли;

●влияние отдельных факторов на динамику

прибыли.

Основными источниками информации для анализа

финансовых результатов являются данные формы № 2 «Отчет о прибылях и убытках»,

формы №1 «Бухгалтерский баланс». Кроме того, в анализе используются данные

финансового плана, аналитического бухгалтерского учета.

Рассмотрим показатели финансовых результатов

деятельности предприятия.

1.2 Анализ средств и

методов управления прибылью организации

Модель формирования финансовых результатов

является единой для всех предприятий независимо от организационно-правовой

формы хозяйствования и формы собственности.

Конечный финансовый результат деятельности - это

балансовая прибыль (или убыток). Общий финансовый результат отчетного года

равен сумме прибыли от реализации продукции (работ, услуг), результата от

прочей реализации, сальдо доходов и расходов от прочих операций.

Результат от прочей реализации включает

реализацию основных средств, нематериальных активов, иного имущества.

В состав доходов (расходов) от прочих операций

включаются:

доходы, полученные (расходы, понесенные) от

долевого участия в совместных предприятиях,

от сдачи (получения) имущества в аренду,

доходы (расходы) по акциям, облигациям и другим

ценным бумагам,

суммы, полученные и уплаченные в виде

экономических санкций и в возмещение убытков,

другие доходы и расходы от операций,

непосредственно не связанных с производством и реализацией продукции. При этом

платежи, внесенные в бюджет в виде санкций, производятся за счет прибыли,

остающейся в распоряжении предприятий, и не включаются в состав расходов от

прочих операций.

Предприятие, исходя из своей финансовой

стратегии, может увеличивать или уменьшать величину балансовой прибыли за счет

выбора того или иного способа, который должен быть отражен в учетной политике.

Таким образом, бухгалтер должен уметь выбрать и предложить руководителю тот

вариант учетной политики, который обеспечит реализацию финансовой стратегии

предприятия.

Анализ балансовой прибыли начинается с общей

оценки за анализируемый период. Затем необходимо проанализировать балансовую

прибыль в динамике (за ряд лет).

После этого проанализировать изменение каждого

показателя за текущий анализируемый период.

В заключение необходимо проанализировать

изменение удельного веса каждого вида дохода в величине балансовой прибыли. Для

этого необходимо определить удельный вес (долю) каждого вида дохода в

балансовой прибыли на начало и конец периода. Определить изменения.

Анализ балансовой прибыли показывает, что

наибольший удельный вес в составе балансовой прибыли занимает прибыль от

реализации продукции (работ, услуг).

Размер прибыли от реализации продукции зависит:

от методов списания безнадежных долгов,

от принятой оценки товарно-материальных

ценностей,

от методов начисления амортизации основных фондов

и нематериальных активов,

от изменения сроков погашения расходов будущих

периодов, сокращение которых ведет к росту себестоимости продукции отчетного

периода.

Прибыль от реализации продукции (работ, услуг) -

разница между выручкой от реализации продукции в действующих ценах (без НДС и

акцизов) и затратами на производство и реализацию продукции:

(1.1)

(1.1)

где: ПрQ - прибыль

от реализации продукции (работ, услуг);

Вр - выручка от реализации (без НДС

и акцизов);

Ср - себестоимость реализации

продукции (работ, услуг);

Рк - расходы коммерческие;

Ру - расходы управленческие.

Анализ прибыли от реализации

предполагает не только общую оценку динамики выполнения плана по прибыли от

реализации, но и оценку различных факторов, воздействующих на величину и

динамику прибыли от реализации.

На прибыль от реализации оказывает

влияние изменение следующих факторов:

изменение продажных цен на товары и

тарифов на услуги и работы;

изменение полной себестоимости

объектов реализации,

изменение объема реализации;

изменение структуры и ассортимента

реализованной продукции.

Изменение продажных цен на товары и

тарифов на услуги и работы прямо пропорционально влияет на изменение прибыли,

т.е. с увеличением уровня цен сумма прибыли возрастает, и наоборот.

Себестоимость продукции находится в обратной зависимости: увеличение

себестоимости снижает прибыль, и наоборот.

Объем реализации продукции (работ,

услуг) может оказывать различное воздействие на сумму прибыли.

При увеличении объема реализации

убыточной продукции сумма прибыли снижается, а рентабельность увеличивается.

Изменение структуры и ассортимента

выпускаемой продукции также оказывает различное влияние на величину прибыли. С

увеличением доли рентабельных изделий в общем объеме ее реализации сумма

прибыли возрастает, и наоборот.

Для того чтобы проанализировать

прибыль от реализации продукции (работ, услуг), необходимо дать общую оценку

изменения прибыли:

±П = П1 - П0, (1.2)

(1.2)

где: ±П - изменение прибыли,

П1, П0 - прибыль базисного и

отчетного периода.

Расчет влияния на прибыль изменений

себестоимости (за счет структурных сдвигов в составе продукции) определяется

как разница между фактической себестоимостью реализованной продукции отчетного

года и себестоимостью реализованной продукции отчетного периода в ценах и

условиях базисного года (через затраты на производство реализованной

продукции):

±Пс = Сzo.от. - Сzб.от., (1.3)

где: ±Пс - изменение прибыли за

счет изменения себестоимости;

Сzo.от. -

фактическая себестоимость реализованной продукции отчетного года;

Сzб.от -

себестоимость реализованной продукции отчетного года в ценах базисного года.

Показатели финансовых результатов

характеризуют абсолютную эффективность хозяйствования. Важнейшим финансовым

показателем является прибыль. Прибыль характеризует степень деловой активности

и финансового благополучия. Прибыль (убыток) отчетного периода распределяется

между обществом в лице государства и хозяйствующим субъектом. Принципы

распределения прибыли отражены в налоговом кодексе РФ (определяются

государством).

В соответствии с действующим

положением прибыль отчетного года распределяется в следующем порядке.

Определяется прибыль, облагаемая налогом, - прибыль отчетного года уменьшается

на суммы:

доходов в виде дивидендов,

процентов, полученных по акциям, облигациям и другим ценным бумагам;

доходов, полученных от долевого

участия в деятельности другого предприятия (кроме доходов, полученных за

пределами РФ);

доходов игорного бизнеса и

видеосалонов;

прибыли от посреднических операций,

страховой деятельности, отдельных банковских операций (если ставка налога

отличается от ставки по основному виду деятельности);

прибыли от реализации

сельскохозяйственной продукции собственного производства;

льгот, предоставленных в

соответствии с действующим законодательством.

Чистая прибыль равна разнице между

облагаемой налогом балансовой прибылью отчетного года и величиной налога с

учетом льгот. Чистая прибыль является основой развития экономики хозяйствующего

субъекта. Направления использования прибыли и принципы распределения

определяются хозяйствующим субъектом самостоятельно и отражаются в учетной

политике. Хозяйствующий субъект при определении принципов распределения и направлений

использования исходит из масштабов прибыли, конкретных направлений деятельности

и перспектив развития экономики. Исходя из этого, отдельные направления

использования прибыли могут меняться в зависимости от конкретной ситуации.

Рынок предъявляет определенные

требования к субъектам хозяйствования в плане организации и реализации того или

иного вида бизнеса.

Динамичность рыночных отношений

обусловливает принятие неординарных решений, связанных с финансовыми

результатами деятельности. Для оценки уровня эффективности работы получаемый

результат - прибыль - сопоставляется с затратами или используемыми ресурсами.

Рентабельность есть относительный

показатель, который обладает свойством сравнимости, может быть использован при

сравнении деятельности разных хозяйствующих субъектов. Рентабельность

характеризует степень доходности, выгодности, прибыльности.

Показатели рентабельности позволяют

оценить, какую прибыль имеет субъект хозяйствования с каждого рубля средств,

вложенных в активы.

Вся предпринимательская деятельность

в условиях рыночных отношений делится на три вида:

операционную (основную),

инвестиционную (вложения средств в

акции, другие ценные бумаги, капитальные вложения),

финансовую (получение и уплата

дивидендов, процентов и т.п.).

В соответствии с этим в анализе

финансовых показателей используются следующие группы показателей относительной

доходности:

рентабельность продукции, работ,

услуг;

рентабельность производственных

фондов;

рентабельность всего имущества (всех

активов);

рентабельность вложений (инвестиций)

и ценных бумаг. Доходность продукции (работ, услуг) характеризуется

показателями:

рентабельность реализации (оборота,

продаж),

рентабельность выпущенной продукции,

рентабельность отдельных изделий.

Рентабельность реализации (оборота,

продаж) (Rпродаж

(оборота)) определяется отношением прибыли от реализации продукции (работ,

услуг) (Пр) или чистой прибыли к величине выручки от реализации продукции

(работ, услуг) без НДС и акцизов (Вр), выраженным в процентах:

продаж (оборота) = (Пр / Вр) × 100%. (1.4)

Данный показатель характеризует

эффективность предпринимательской деятельности: сколько прибыли имеет

хозяйствующий субъект с рубля продаж, выполненных работ, оказанных услуг.

Рентабельность товарного выпуска и

отдельных видов продукции (Rтв) определяется отношением прибыли

от выпуска продукции или изделия определенного вида (Пв) к себестоимости

товарного выпуска продукции (Ств):

прибыль

деловой активность рентабельность

Rтв = (Пв /

Ств) ×

100%. (1.5)

Данный показатель характеризует абсолютную

сумму (в копейках) или уровень (в процентах) прибыли на один рубль затраченных

средств.

Источниками информации для анализа

показателей рентабельности продукции, работ, услуг являются данные формы № 2

бухгалтерской отчетности, учетные регистры хозяйствующего субъекта.

Изменения в уровне рентабельности

реализации (оборота) происходят под влиянием изменений в структуре

реализованной продукции и изменения рентабельности отдельных видов изделий.

Рентабельность отдельных видов

изделий зависит от:

уровня продажных цен,

уровня себестоимости продукции.

Анализ осуществляется в такой

последовательности.

Определяют уровень рентабельности

реализации по плану, фактически за отчетный год, за предыдущий год. Затем

определяют объект анализа: из фактического уровня рентабельности за отчетный

год вычесть плановый уровень рентабельности за отчетный год.

Рассмотрим анализ уровня и динамики

финансовых результатов.

1.3 Анализ

уровня и динамики прибыли организации

Финансовый результат

деятельности предприятия выражается в изменении величины его собственного

капитала за отчетный период. Способность предприятия обеспечить неуклонный рост

собственного капитала может быть оценена системой показателей финансовых

результатов. Обобщенно наиболее важные показатели финансовых результатов

деятельности предприятия представлены в форме №2 годовой и квартальной

бухгалтерской отчетности.

Показатели финансовых

результатов (прибыли) характеризуют абсолютную эффективность хозяйствования

предприятия по всем направлениям его деятельности: производственной, сбытовой,

снабженческой, финансовой и инвестиционной. Они составляют основу

экономического развития предприятия и укрепления его финансовых отношений со

всеми участниками коммерческого дела.

Рост прибыли создает финансовую базу для

самофинансирования, расширенного воспроизводства, решения проблем социального и

материального поощрения персонала. Прибыль является также важнейшим источником

формирования доходов бюджета (федерального, республиканского, местного) и

погашения долговых обязательств организации перед банками, другими кредиторами

и инвесторами. Таким образом, показатели прибыли являются важнейшими в системе

оценки результативности и деловых качеств предприятия, степени его надежности и

финансового благополучия как партнера.

Прибыль - это положительный

финансовый результат деятельности организации. Отрицательный результат

называется убыток.

Прибыль (убыток) - это разница

между всеми доходами организации и всеми ее расходами.

С философской точки зрения

прибыль можно определить так: «Это функция времени и вознаграждение за

терпение».

Анализ каждого слагаемого

прибыли предприятия имеет не абстрактный, а вполне конкретный характер, потому

что позволяет учредителям и акционерам, администрации выбрать наиболее важные

направления активизации деятельности организации.

Анализ финансовых результатов

деятельности организации включает:

1.

Исследование

изменений каждого показателя за текущий анализируемый период (горизонтальный

анализ);

2.

Исследование

структуры соответствующих показателей и их изменений (вертикальный анализ);

3.

Изучение

динамики изменения показателей за ряд отчетных периодов (трендовый анализ);

4.

Исследование

влияния факторов на прибыль (факторный анализ).

В ходе анализа рассчитываются

следующие показатели:

1. Абсолютное отклонение:

±АП = П1 - По, (1.6)

где: По - прибыль базисного

периода;

П1 - прибыль отчетного периода;

П - изменение прибыли.

П - изменение прибыли.

2. Темп роста

Темп роста = П1 / П0 ×100%. (1.7)

3. Уровень каждого

показателя относительно выручки от продажи (в %)

Уровень каждого показателя = Пi

/ П0 ×

100%. (1.8)

относительно выручки от продажи

Показатели рассчитываются в

базисном и отчетном периодах.

4. Изменение структуры:

±АУ = УП1 - УП0; (1.9)

(уровень отчетного периода -

уровень базисного периода).

Рассмотрим факторный анализ

прибыли.

1.4 Факторный анализ

прибыли

На величину прибыли организации оказывают

влияние разные факторы. По сути, это все факторы финансово-хозяйственной

деятельности организации. Одни из них оказывают прямое влияние, и их

воздействие можно довольно точно определить с помощью методов факторного

анализа. А другие оказывают косвенное влияние, через какие-либо показатели.

В факторном анализе прибыли используются

следующие показатели:

балансовая прибыль,

прибыль от реализации продукции, работ и услуг,

прибыль от прочей реализации,

финансовые результаты от внереализационных

операций,

налогооблагаемая прибыль,

чистая прибыль.

Балансовая прибыль состоит из прибыли от

реализации продукции (выручка от реализации продукции без косвенных налогов

минус затраты на производство и реализацию продукции) плюс прочие доходы

(доходы по ценным бумагам, от долевого участия в деятельности других

предприятий, от сдачи имущества в аренду и т.п.) минус прочие расходы (затраты

на производство, не давшее продукции, на содержание законсервированных

производственных мощностей, убытки от списания долгов и т.д.). Учитывается

также и прибыль от прочей реализации.

Налогооблагаемая прибыль представляет собой

разность между балансовой прибылью и суммой налога на недвижимость, прибыли,

облагаемой налогом на доход (по ценным бумагам и от долевого участия в

совместных предприятиях), прибыли, полученной сверх предельного уровня

рентабельности, изымаемой полностью в бюджет, затрат, учитываемых при

исчислении льгот по налогу на прибыль (мероприятия по ликвидации последствий

катастрофы на ЧАЭС, природоохранные и противопожарные мероприятия, содержание

детских оздоровительных лагерей, домов престарелых и т.д.).

Чистая прибыль - это та прибыль, которая

остается в распоряжении предприятия после уплаты всех налогов, экономических

санкций и отчислении в благотворительные фонды.

В процессе анализа необходимо изучить состав

балансовой прибыли, ее структуру, динамику и выполнение плана за отчетный год.

Ниже приведена блок-схема факторного анализа

прибыли.

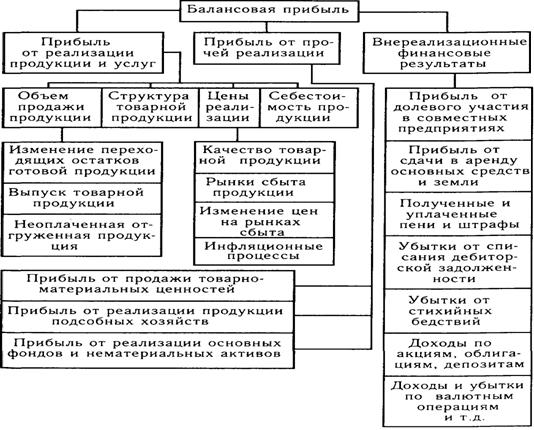

Рис.1.1. Блок-схема факторного анализа прибыли

Рассмотрим внешние факторы, оказывающие

воздействие на величину прибыли (не зависящие от деятельности предприятия):

состояние рынка;

цены и тарифы на топливо, энергию, регулируемые

государством отпускные цены на некоторые товары и продукцию;

нормы амортизации;

система налогообложения (ставки налогов);

нарушение дисциплины со стороны деловых

партнеров;

благоприятные или неблагоприятные социальные и

другие условия;

объем и качество природных ресурсов,

предоставленных обществом.

К внутренним факторам (зависящим от деятельности

предприятия), оказывающим воздействие на величину прибыли относятся:

объем и качество проданной продукции, товаров;

политика ценообразования на предприятии;

уровень себестоимости и других затрат;

качество менеджмента разных уровней, уровень

организации труда и производства;

уровень образования и квалификации кадров;

технический уровень производственных фондов;

научно-техническое творчество, творческая инициатива

работников;

материальное положение и экономическая

заинтересованность работников.

Прибыль представляет собой часть вновь созданной

стоимости и выступает одной из форм чистого дохода общества, образующегося в

сфере материального производства.

Прибыль как конечный финансовый результат

деятельности фирмы представляет собой разницу между общей суммой доходов и

затратами на производство и реализацию продукции с учетом убытков от различных

хозяйственных операций.

Прибыль как экономическая категория выступает:

в качестве целевого ориентира деятельности

предприятия;

результативным оценочным показателем

деятельности предприятия;

источником развития предприятия и финансирования

его деятельности.

Источниками информации для анализа финансовых

результатов выступают данные аналитического бухгалтерского учета по счету

продаж и счетам «Прибыли и убытки», «Нераспределенная прибыль, непокрытый

убыток», форма бухгалтерской отчетности №2 «Отчет о прибылях и убытках», данные

финансового плана. В анализе используются следующие показатели прибыли:

балансовая прибыль, налогооблагаемая прибыль, чистая прибыль.

В процессе анализа необходимо изучить состав

прибыли от обычной деятельности, ее структуру, динамику и выполнение плана за

отчетный год. При изучении динамики прибыли необходимо учитывать инфляционные

факторы изменения ее суммы. Для этого выручку необходимо скорректировать на

средневзвешенный рост цен на продукцию предприятия в среднем по отрасли, а

себестоимость товаров, продукции (работ, услуг) уменьшить на их прирост в результате

повышения цен на потребленные ресурсы за анализируемый период.

В факторном анализе прибыли используются

следующие показатели: балансовая прибыль, прибыль от реализации продукции,

работ и услуг, прибыль от прочей реализации, финансовые результаты от прочих

операций, налогооблагаемая прибыль, чистая прибыль.

Основными задачами анализа финансовых

результатов деятельности хозяйствующих субъектов являются:

оценка динамики абсолютных и относительных

показателей финансовых результатов (прибыли и рентабельности);

факторный анализ прибыли от реализации продукции

(работ, услуг);

анализ финансовых результатов от прочей

деятельности;

анализ и оценка использования чистой прибыли;

выявление и оценка возможных резервов роста

прибыли и рентабельности на основе оптимизации объемов производства и издержек

производства и обращения.

2. АНАЛИЗ ФИНАНСОВО-ЭКОНОМИЧЕСКОГО СОСТОЯНИЯ ОАО

«Л-МАРКЕТ»

2.1 Краткая

характеристика предприятия

ОАО «Л-Маркет» основано в 1995 году, выполняет

весь спектр полиграфических услуг и специализируется на выпуске крупных тиражей

листовой полиграфической продукции и картонной упаковки.

Основным видом деятельности ОАО «Л-Маркет»

является выпуск печатной продукции, лицензия выдана на основании приказа

Министра информации от 30 мая 2008 года № 93 сроком на 5 лет и действительна до

30 мая 2013 года.

Численность персонала составляет более 370

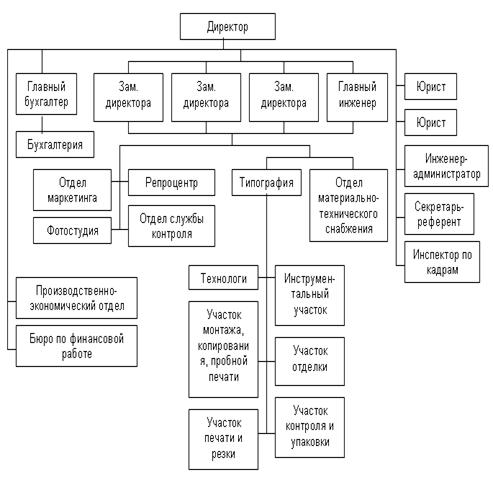

сотрудников. Организационная структура ОАО «Л-Маркет» представлена на рис. 2.1.

ОАО «Л-Маркет» имеет линейную структуру

управления. Линейная организационная структура образуется в результате

построения аппарата управления только из взаимоподчиненных органов в виде

иерархической лестницы. Члены предприятия каждой из низших ступеней управления

находятся в отношении непосредственного линейного подчинения к руководителю

следующего, более высокого уровня.

Руководители высшего уровня предоставляют

рекомендации от руководителей функциональных звеньев, и передают решения для

исполнения линейным руководителям низшего уровня. Предприятие возглавляет

директор, осуществляющий свою деятельность на основе принципа единоначалия и

обеспечивающий решения возложенных на предприятие задач. Директору подчинены

все нижестоящие руководители.

Обладая полным циклом полиграфического

производства, состоящим из допечатной подготовки, полноформатной офсетной

печати, послепечатной обработки, типография «Л-Маркет» может изготовить любую

этикеточную и рекламную продукцию на всех видах бумаги и картона с

использованием различных форм фигурной вырубки, а также картонную упаковку

любой конструкции и различных вариантов цветового решения.

Система менеджмента качества ОАО «Л-Маркет»

сертифицирована на соответствие международному стандарту ISO 9001.

Рис.2.1 Организационная структура ОАО «Л-Маркет»

В состав компании входят: фотостудия,

дизайнстудия, репроцентр и собственная типография.

Услуги, предоставляемые ОАО «Л-Маркет»:

1. Дизайн.

2. Верстка.

. Электронное конструирование коробки.

. Изготовление макетов, цветопроб,

выкрасок, муляжей.

. Офсетная печать.

. Высечка.

. Изготовление клише для тиснения.

. Вырубка упаковки (Формат А1).

. Тиснение фольгой и конгревное тиснение.

. Склейка (8 точек).

. Лакирование (офсетный лак,

дисперсионный (водный) лак, УФ-лак).

. Доставка готовой продукции.

Общество является юридическим лицом, отвечает по

своим обязательством всем своим имуществом, может от своего имени приобретать и

осуществлять имущественные и неимущественные права, исполнять обязанности, быть

истцом и ответчиком в суде, арбитражном суде.

Взаимоотношения ОАО «Л-Маркет» с поставщиками -

предприятиями и организациями всех видов собственности осуществляются на

договорной основе. Материально-техническое снабжение фирмы осуществляется по

прямым договорам с предприятиями через систему оптовой и розничной торговли, в

том числе за наличный расчет.

Реализация продукции, выполнение работ и

предоставление услуг осуществляются по ценам и тарифам, устанавливаемым

обществом самостоятельно, кроме случаев, предусмотренных законодательством.

Прибыль, оставшаяся в распоряжении общества

после уплаты налогов и других обязательных платежей в соответствии с

действующим законодательством, распределяется обществом самостоятельно.

ОАО «Л-Маркет» известно как надежный партнер,

оно обладает техническим потенциалом, имеет квалифицированных специалистов. На

предприятии есть хорошее оборудование, новые конструкторские разработки и

изобретения, работники обладают высокой квалификацией, что позволяет достичь

конкурентоспособности путем организации выпуска продукции с высоким уровнем

качества и привлечь внимание покупателей к выпускаемому товару.

2.2 Анализ структуры

баланса

Для проведения общего анализа финансового

состояния фирмы в первую очередь необходимо на основе бухгалтерского отчета

сформировать аналитический баланс. Данный баланс представлен в Приложении 1.

Баланс позволил получить ряд важнейших

характеристик финансового состояния предприятия. По состоянию на 1 января 2011

года общая стоимость имущества фирмы «Л-Маркет» составила 724440 тыс. рублей,

которая по сравнению с 01.01.2010г. увеличилась на 394530 тыс. рублей, или на

46,7%. Данное изменение было обусловлено ростом текущих активов на 49,6% и

внеоборотных активов на 11,9%, то есть увеличился состав и состояние

материальных ценностей, находящихся в непосредственном владении фирмы.

Внеоборотные активы составили на отчетную дату в

2011 году 6270 тыс. рублей, их структура представлена только основными

средствами (100%), которые выросли на 01.01.2011г. на 11,9%. Основными

средствами на предприятии являются машины и производственное оборудование.

Данное увеличение обусловлено приобретением оборудования с целью реализации

крупномасштабного проекта. Структура совокупных активов предприятия

характеризуется значительным превышением в их составе доли оборотных активов,

которые составили в валюте баланса на конец анализируемого периода 99,2%. При

этом их доля увеличилась по сравнению с 01.01.2010г. (90,2%) на 9%. Доля

внеоборотных активов в имуществе фирмы на конец анализируемого периода,

наоборот, уменьшилась до 0,83%. Рост доли оборотных активов в валюте баланса

свидетельствует о более рациональном вложении собственных заемных средств, так

как они являются наиболее ликвидными.

Структура текущих активов представлена на

01.01.2011г. 55% запасами, против 77% в 2010 году. Также в структуру входят

дебиторская задолженность (39,2%), НДС по приобретенным ценностям (2,7%) и

краткосрочными финансовыми вложениями и денежными средствами (2,3%).

Значительную долю в оборотных активах составляют запасы - это обусловлено

отраслевой принадлежностью предприятия. А также можно предположить, что

работниками склада не контролируется данное направление. Все материалы на

предприятии заказываются исходя из заявок бригадиров и мастеров. В связи с этим

необходимо вести тщательный учет израсходованных сырья и материалов. Возможно,

использовать материалы-заменители, которые уже имеются на складе. Поэтому

необходимо установить минимальный размер запасов по всем направлениям

деятельности компании.

Дебиторская задолженность на предприятии

составляет высокую долю в составе оборотных активов и имеет тенденцию к

увеличению. Так по сравнению с началом 2009 и 2010 годов, где она составляла

10,3%, на 01.01.2011г. задолженность составила 260600 тыс. рублей (39,2%). Это

связано с тем, что услуги продаются в кредит. Это является негативной тенденцией,

так как может привести к снижению ликвидности предприятия.

Но все же, финансовое положение фирмы «Л-Маркет»

характеризуется преобладанием кредиторской задолженности над дебиторской, то

есть отсрочка платежей, получаемая предприятием от поставщиков, превышает

отсрочку, предоставляемую фирмой покупателям. Это свидетельствует о более

медленной оборачиваемости кредиторской задолженности по сравнению с

оборачиваемостью дебиторской задолженности, что означает торможение скорости

оплаты задолженности предприятия. В результате проведенного анализа было

выявлено, что на предприятии присутствует дефицит денежных средств. Их доля в

составе оборотных активов на 01.01.2011г. составляет 1,94%, против 1,38% в 2010

году, и 5,82%.в 2009 году

Структура пассивов представлена в таблице

Приложения 2. Источником покрытия имущества являются заемные средства и

собственный капитал. Пассивная часть баланса на начало 2010г. характеризовалась

преобладающим удельным весом заемных источников средств (86,1%), также и на

01.01.2011г. (93,2%). Размер собственных средств, на конец анализируемого

периода в общем объеме имущества также изменился, увеличившись на 45020 тыс.

руб. или на 6,76%. А это способствует усилению финансовой стабильности

предприятия.

Существенные изменения за анализируемый период

произошли в структуре краткосрочных обязательств. Значительно (более чем в 2

раза) увеличилась кредиторская задолженность. Рассматривая структуру

кредиторской задолженности, следует отметить, что повышение произошло в

основном за счет увеличения задолженности поставщикам и подрядчикам на 320780

тыс. руб., задолженность перед персоналом сократилась до нуля, задолженность по

налогам и сборам уменьшилась. Повышение данного показателя связано с тем, что

происходят закупки материалов и сырья, а оплата производится в неопределенный

срок.

Необходимо отметить наличие на предприятии

нераспределенной прибыли, которую можно охарактеризовать как источник

пополнения оборотных средств и снижения уровня краткосрочной кредиторской

задолженности. На начало 2011 года данная статья увеличилась до 46770 тысяч

рублей. Также произошло увеличение задолженности перед бюджетом и фондами,

которое негативно сказывается на финансовой устойчивости предприятия.

Разумеется, не каждая слабая сторона или

тревожный сигнал превращается в кризисную ситуацию, но сила успешной компании в

том, что ее менеджеры и сотрудники знают, что за сигналами часто следуют

кризисы. Необходимо очень серьезно относиться к появившимся тревожным сигналам

и изучать их возможные краткосрочные и отдаленные последствия.

Таким образом, по результатам проведенного

анализа структуры баланса можно сделать следующие выводы: имеются проблемные

статьи, например, увеличение краткосрочной задолженности; кредиторская

задолженность превышает дебиторскую, что негативно сказывается на развитии

организации; быстрый рост запасов. Данные характеристики свидетельствует о том,

что на предприятии имеются проблемы, решение которых зависит во многом от

политики, проводимой руководством компании.

Для объективной оценки финансового состояния ОАО

«Л-Маркет» перейдем к определенным ценностным соотношениям основных факторов -

финансовым коэффициентам, которые дадут возможность объективного заключения о

финансовом положении предприятия.

2.3 Оценка ликвидности

и платежеспособности предприятия

При анализе коэффициентов платежеспособности

рассмотрим такие коэффициенты как текущей ликвидности, срочной и абсолютной

ликвидности. Динамика их представлена в таблице 2.1

Коэффициент текущей ликвидности (покрытия) в

течение всего рассматриваемого периода не достигает нормы и ниже

среднеотраслевого значения. В целом имеет тенденцию к увеличению. Так, если на

начало 2009 года данный коэффициент равен 0,96, то в течение 2009 года он

увеличился до 1,15. Однако в 2010 году наблюдается незначительное снижение до

1,06. Таким образом, следует отметить, что на настоящий момент на предприятии

текущих активов в целом достаточно для погашения всех текущих обязательств,

однако значение коэффициента текущей ликвидности ниже нормативного.

Таблица 2.1

Коэффициенты платежеспособности ОАО «Л-Маркет»

|

Коэффициенты

|

Среднеотраслевое

значение

|

Нормативное

значение

|

01.01.2009г.

|

01.01.2010г

|

01.01.2011г.

|

|

Коэффициент

текущей ликвидности

|

1,5

|

2

|

0,96

|

1,15

|

1,06

|

|

Коэффициент

срочной ликвидности

|

0,75

|

0,7

- 0,8

|

0,156

|

0,55

|

0,41

|

|

Коэффициент

абсолютной ликвидности

|

0,25

|

0,2

- 0,3

|

0,028

|

0,056

|

0,026

|

Коэффициент срочной ликвидности (промежуточной

платежеспособности) в динамике лет ниже нормы и среднеотраслевого значения,

хотя разница между его фактическим и нормативным значениями за последние два

года сокращается. Данный коэффициент имеет тенденцию к увеличению, так, если на

01.01.09г. был неудовлетворительным по отношению к нормативному значению

(0,15), то на 01.01.10г. произошло увеличение (0,55). Однако к 01.01.11г. он

снизился. При сравнительном анализе его с коэффициентом текущей ликвидности

можно заключить, что значительное превышение коэффициента покрытия (примерно в

2 раза на 01.01.10г. и 01.01.11г.) связано с высокой долей запасов на

предприятии, что неблагоприятно влияет на состояние фирмы. Таким образом,

несмотря на незначительное повышение коэффициента срочной ликвидности за

последние два года, предприятие на 01.01.11г. неспособно быстро расплатиться по

своим текущим обязательствам.

Анализ коэффициента абсолютной ликвидности,

показывает, что его значение заметно ниже нормы на протяжении всего

рассматриваемого периода. В 2010 году наблюдалось незначительное увеличение

данного коэффициента с 0,028 в 2009 году до 0,056 к 2010 году. Однако в 2010

году этот коэффициент уменьшился в 2 раза и составил 0,026, что является

неудовлетворительным значением. Таким образом, на 01.01.11г. предприятие

является неплатежеспособным, то есть оно не способно немедленно погасить

какую-либо часть краткосрочных обязательств.

Таким образом, на основании проведенного анализа

коэффициентов ликвидности можно сделать вывод о том, что ликвидность на

предприятии неудовлетворительна, так как значение коэффициента абсолютной

ликвидности на конец периода 01.01.11г. ниже нормативного в 8 раз, а

коэффициент быстрой ликвидности - в 2 раза. Следует отметить, что наиболее

высокие значения всех коэффициентов наблюдались в 2010 году. И, несмотря на

несомненную тенденцию к повышению практически всех коэффициентов ликвидности,

это свидетельствует о невозможности мгновенного исполнения предприятием своих

обязательств и значительном повышении риска работы с предприятием с точки

зрения быстрого возврата долгов.

2.4 Оценка финансовой

устойчивости и рентабельности

В рыночных условиях, когда хозяйственная

деятельность предприятия и его развитие осуществляется за счёт

самофинансирования, а при недостаточности собственных финансовых ресурсов - за

счёт заёмных средств, важной аналитической характеристикой является финансовая

устойчивость предприятия.

Финансовая устойчивость - это определённое

состояние счетов предприятия, гарантирующее его постоянную платежеспособность.

В результате осуществления какой-либо хозяйственной операции

финансово-хозяйственная деятельность предприятия может остаться неизменным,

либо улучшиться, либо ухудшиться. Поток хозяйственных операций, совершаемых

ежедневно, является как бы «возмутителем» определённого состояния финансовой

устойчивости, причиной перехода из одного типа устойчивости в другой. Знание

предельных границ изменения источников средств для покрытия вложения капитала в

основные фонды или производственные запасы позволяет генерировать такие потоки

хозяйственных операций, которые ведут к улучшению финансового состояния

предприятия, к повышению его устойчивости.

Задачей анализа финансовой устойчивости является

оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить

на вопросы: насколько организация независима с финансовой точки зрения, растет

или снижается уровень этой независимости и отвечает ли состояние его активов и

пассивов задачам её финансово-хозяйственной деятельности.

На практике применяют разные методики анализа

финансовой устойчивости. Проанализируем финансовую устойчивость предприятия с

помощью абсолютных показателей.

Обобщающим показателем финансовой устойчивости

является излишек или недостаток источников средств для формирования запасов и

затрат, который определяется в виде разницы величины источников средств и

величины запасов и затрат.

Общая величина запасов и затрат равна сумме

строк 210и 220 актива баланса.

Для характеристики источников формирования

запасов и затрат используется несколько показателей, которые отражают различные

виды источников:

1. Наличие

собственных оборотных средств (490-190-3 90);

2. Наличие

собственных и долгосрочных заёмных источников формирования запасов и затрат или

функционирующий капитал (490+590-190);

3. Общая

величина основных источников формирования запасов и затрат (490+590+610-190).

Ввиду отсутствия краткосрочных заёмных средств (610), данный показатель

суммарно равен второму.

Рассчитанные показатели приведены в таблице 2.2.

Таблица 2.2

Определение типа финансового состояния

предприятия

ОАО «Л-Маркет» (тыс. руб.)

2010

|

2011

|

|

На

начало года

|

На

конец года

|

На

начало года

|

На

конец года

|

|

1.0бщая

величина запасов и затрат (33)

|

768

302

|

658

324

|

658

324

|

2

795 978

|

|

2.Наличие

собственных оборотных средств (СОС)

|

-265

451

|

226

565

|

226

565

|

459

856

|

|

3.Функционирующий

капитал (КФ)

|

-265

451

|

476

477

|

476

477

|

770

168

|

|

4.0бщая

величина источников (ВИ)

|

-65

451

|

476

477

|

476

477

|

1

699 928

|

Трём показателям наличия источников формирования

запасов и затрат соответствуют три показателя обеспеченности запасов и затрат

источниками формирования (табл. 2.3).

Таблица 2.3

Соответствие показателей обеспеченности

источникам их формирования

|

Показатели

|

2010

|

2011

|

|

На

начало года

|

На

конец года

|

На

начало года

|

На

конец года

|

|

1.Излишек

(+) или недостаток (-) СОС (Фс= СОС-ЗЗ)

|

-1

033 753

|

-431

759

|

-431

759

|

-2

336 122

|

|

2.Излишек

(+) или недостаток (-) собственных и долгосрочных заёмных источников

(Фт=КФ-33)

|

-1

033 753

|

-181

847

|

-181

847

|

-2

025 810

|

|

3.Излишек

(+) или недостаток (-) общей величины основных источников (Фо=ВИ-ЗЗ)

|

-833

753

|

-181

847

|

-181

847

|

-1

096 050

|

То есть ни одного из вышеперечисленных

источников не хватало ни на начало, ни на конец года.

С помощью этих показателей определяется

трёхкомпонентный показатель типа финансовой ситуации:

Возможно выделение 4-х типов

финансовых ситуаций:

. Абсолютная устойчивость

финансового состояния. Этот тип ситуации встречается крайне редко, представляет

собой крайний тип финансовой устойчивости и отвечает следующим условиям: Фс ³ О; Фт ³ О; Фо ³ 0; т.е. =

{1,1,1};

. Нормальная устойчивость

финансового состояния, которая гарантирует платежеспособность: Фс < 0; Фт ³ 0; Фо ³ 0; т.е.

S={0,1,1};

.Неустойчивая

финансово-хозяйственная деятельность, сопряженное с нарушением

платежеспособности, но при котором все же сохраняется возможность

восстановления равновесия за счет пополнения источников собственных средств за

счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов:

Фс < 0; Фт < 0;Фо ³ 0;т.е.

S={0,0,1};

. Кризисное финансово-хозяйственная

деятельность, при котором предприятие находится на грани банкротства, поскольку

в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская

задолженность не покрывают даже его кредиторской задолженности: Фс < 0; Фт

< 0; Фо < 0; т.е. S={0,0,0}.

На ОАО «Л-Маркет» трёхкомпонентный

показатель финансовой ситуации S={0;0;0} как в 2010, так и в 2011г. Таким

образом, финансовую устойчивость в начале и в конце отчётного периода можно считать

критической.

В условиях рынка, когда

хозяйственная деятельность предприятия и его развитие осуществляются как за

счет собственных, так и за счет заемных средств, важно определить финансовую

независимость предприятия от внешних заемных источников. Это позволяют сделать

коэффициенты финансовой устойчивости. Данные коэффициенты рассчитаны за три

года и их динамика представлена в таблице 2.4.

Коэффициент автономии в течение всех

рассматриваемых периодов не превышает отличного значения 0,55 и имеет тенденцию

к уменьшению. Это свидетельствует о том, что заемный капитал предприятия

превышает сумму собственного капитала и создает значительную финансовую

неустойчивость. Также необходимо обратить внимание на то, что в течение

рассматриваемого периода идет тенденция к уменьшению процентного соотношения

собственных и заемных средств. В 2009 оно составило 6,8% : 93,2%, в 2010 году

произошло увеличение 12% :88 %, но на начало 2011 года снизилось - 6,4% :

93,6%. Это свидетельствует о том, что предприятие является финансово

неустойчивым, нестабильным и наблюдается большая зависимость от внешних

кредиторов. Практически все активы покрываются за счет заемных средств.

Коэффициент структуры долгосрочных вложений в

течение рассматриваемых периодов не превышает нормативного значения, за

исключением 2010 года (коэффициент равен 1,06). Данный коэффициент имеет

тенденцию к уменьшению. На начало 2009 года он составил 0,089, а уже на

01.01.11г. равен 0,043. Максимальное значение его пришлось на 01.01.10 года

(1,06). Таким образом, можно сказать, что внеоборотных активов предприятия пока

недостаточно для покрытия долгосрочных пассивов.

Таблица 2.4

Коэффициенты финансовой устойчивости ОАО

«Л-Маркет»

|

Коэффициенты

|

Нормативное

значение

|

01.01.2009г.

|

01.01.2010г.

|

01.01.2011г.

|

|

Коэффициент

автономии

|

0,55

|

0,068

|

0,12

|

0,064

|

|

Коэффициент

структуры долгосрочных вложений

|

1

|

0,089

|

1,06

|

0,043

|

|

Коэффициент

долгосрочной финансовой независимости

|

0,5

- 0,8

|

0,069

|

0,14

|

0,065

|

|

Коэффициент

маневренности

|

0,5

|

-0,41

|

1,01

|

0,87

|

|

Коэффициент

обеспеченности собственными средствами

|

0,1

|

0,032

|

0,11

|

0,156

|

При анализе коэффициента долгосрочной финансовой

независимости выявлено, что в течение всех рассматриваемых периодов его

значение ниже нормативных показателей и имеет тенденцию к уменьшению. Так, если

на начало 2009 года этот коэффициент составил 0,069, то на начало 2011 года он

еще уменьшился и составил 0,065. Это свидетельствует о том, что в общей сумме

заемного капитала доля долгосрочных пассивов очень мала, и это негативно

сказывается на финансовой стабильности предприятия.

Коэффициент маневренности показывает, какая

часть собственного капитала предприятия находится в мобильной форме,

позволяющей относительно свободно маневрировать капиталом. Коэффициент

маневренности за анализируемый период увеличился с -0,41 до 0,87, а на 01.01.11

г. его значение составило 1,01. Значение соответствует нормативному ограничению

и даже значительно выше его, имеет тенденцию к увеличению. Таким образом,

высокие значения коэффициента маневренности, превышающие идеальное значение за последние

два анализируемых года, положительно характеризуют финансовую устойчивость

предприятия. Кроме того, это свидетельствует об увеличении величины собственных

средств фирмы.

Коэффициент обеспеченности собственными

источниками финансирования за последние два года соответствуют нормативному

значению. Он с неудовлетворительного значения, равного 0,032, увеличился до

0,156 на конец анализируемого периода (01.01.11г.). Коэффициент имеет тенденцию

к увеличению. Это указывает на улучшение финансового состояния фирмы.

Анализ финансовых коэффициентов по данным

таблицы 2.4 позволяет сделать вывод об общем ухудшении финансовой устойчивости

за анализируемый период. Снизился коэффициент автономии до

неудовлетворительного значения 0,064, что свидетельствует о снижении финансовой

независимости предприятия, повышении риска финансовых затруднений в будущем.

Также коэффициенты структуры долгосрочных вложений, долгосрочной финансовой

независимости не соответствуют нормативным значениям (исключение составляет

коэффициент структуры долгосрочных вложений, который в 2010 году составил 1,06)

и имеет тенденцию к ухудшению. Но в группе коэффициентов финансовой

устойчивости можно выделить хорошие значения коэффициентов маневренности и

обеспеченности собственными средствами. Таким образом, анализ динамики

коэффициентов финансовой устойчивости выявил, что предприятие находится в

затруднительном положении.

Эффективность любого предприятия зависит от его

способности получать прибыль, что характеризуется показателями рентабельности.

Данные таблицы 2.5 свидетельствуют о систематическом уменьшении рентабельности.

Таблица 2.5

Коэффициенты рентабельности ОАО «Л-Маркет»

|

Коэффициенты

|

Среднеотраслевое

значение

|

01.01.

2009г.

|

01.01.

2010г.

|

01.01.

2011г.

|

|

Коэффициент

рентабельности активов

|

7-8

%

|

2,10%

|

19,20%

|

1,50%

|

|

Коэффициент

рентабельности реализованной продукции

|

10%

|

2,20%

|

6,79%

|

2,91%

|

|

Коэффициент

рентабельности текущих затрат

|

7-8

%

|

0,52%

|

6,49%

|

1,30%

|

При анализе коэффициента рентабельности активов

можно отметить ухудшение данного показателя в динамике лет и его не

соответствие среднеотраслевому значению. Если в 2009г. предприятие на 1 руб.

своих активов получало 0,021 руб. чистой прибыли, то в 2011г. приходится еще

меньше - 0,015 руб. Это свидетельствует о том, что предприятие неэффективно использует

свои активы.

Анализ коэффициентов рентабельности продаж

показывает, что состояние коэффициента в течение рассматриваемого периода

изменилось до неудовлетворительного значения. На начало 2009 года данный

коэффициент был равен 2,2%, а уже на начало 2011 года коэффициент стал равен

2,91%. Это свидетельствует о снижении эффективности деятельности предприятия.

Анализ коэффициентов рентабельности текущих

затрат показывает, что значение данного коэффициента динамики лет меняется, но

все равно остается неудовлетворительным. Это является отрицательной тенденцией,

доля затрат выручки крайне велика.

Таким образом, анализ коэффициентов

рентабельности показал, что в течение рассматриваемых периодов все показатели

не соответствуют среднеотраслевым значениям и сохраняют негативную тенденцию к

уменьшению. Это свидетельствует о том, что предприятие неэффективно управляет

своей деятельностью и активами. Велик риск банкротства предприятия.

2.5 Анализ деловой

активности

Финансовое положение предприятия находится в

непосредственной зависимости от того, насколько быстро средства, вложенные,

превращаются в реальные деньги. Динамика показателей деловой активности

представлена в таблице 2.6.

В течение рассмотренного периода длительность

оборота оборотных активов имеет тенденцию к увеличению. Если в 2009 году

кругооборот активов происходил за 79 дней, то к 2011 году длительность

кругооборота составила 305 дней. Это является негативной тенденцией, так как

свидетельствует о снижении эффективности управления оборотными активами, и что

предприятие осуществляет развитие по экстенсивному типу.

Таблица 2.6

Анализ коэффициентов деловой активности

|

Наименование

коэффициента

|

01.01.2009г.

|

01.01.2010г.

|

01.01.2011г.

|

|

1.

Коэффициент оборачиваемости оборотных активов

|

4,6

|

3,3

|

1,2

|

|

2.

Длительность оборота оборотных активов, дней

|

79

|

112

|

305

|

|

3.

Коэффициент оборачиваемости денежных средств

|

91

|

163

|

67,4

|

|

4.

Длительность оборота денежных средств, дней

|

4

|

3

|

5

|

|

5.

Коэффициент оборачиваемости дебиторской задолженности

|

26,06

|

7,9

|

3

|

|

6.

Длительность оборота дебиторской задолженности, дней

|

4

|

46

|

121

|

|

7.

Коэффициент оборачиваемости товарно-материальных запасов

|

6,6

|

7

|

2,2

|

|

8.

Коэффициент оборачиваемости кредиторской задолженности

|

5,78

|

3,7

|

1,3

|

|

9.Длительность

оборота кредиторской задолженности, дней

|

63

|

98

|

281

|

Анализ оборота денежных средств показал, что к

2011 году произошло увеличение скорости оборота денежных средств (это

обусловлено увеличением показателя выручки от реализации продукции). Так,

скорость оборота денежных средств на начало 2009г. составила 4 дня, а на начало

2011г. - 5 дней. Это свидетельствует о неэффективном управлении денежными

средствами.

Анализ оборачиваемости дебиторской задолженности

показал, что в 2009 году длительность оборота дебиторской задолженности была

наименьшей и составляла 14 дней. На начало 2011 года значение данного

показателя увеличилось до 121 дня. Эти является негативной тенденцией, т.к.

очень высок риск непогашения дебиторской задолженности.

Анализ оборачиваемости кредиторской

задолженности показал, что в 2009 году длительность оборота кредиторской

задолженности была наименьшей и составляла 63 дня. На начало 2011 года значение

данного показателя увеличилось до 281 дня, что связано со значительным

увеличением кредиторской задолженности по сравнению с 2010 годом. Следует отметить,

что положительным моментом является то, что срок кругооборота дебиторской

задолженности в 2 раза ниже, чем кредиторской. Это позволит организации вовремя

расплатиться по своим обязательствам.

Подводя итог анализу коэффициентов деловой

активности, следует отметить, что в течение рассмотренного периода все

коэффициенты имеют тенденцию к увеличению длительности их кругооборота, что

является негативной тенденцией и свидетельствует о снижении эффективности

управления активами и пассивами организации.

Таким образом, анализ финансовых коэффициентов

показал, что финансовое состояние ОАО «Л-Маркет» является неудовлетворительным.

Так как информация, полученная в ходе анализа, показывает, что практически все

коэффициенты не соответствуют нормативным и среднеотраслевым значениям. Запасы

составляют большую часть оборотных средств. Однако имеются и положительные

моменты (увеличение коэффициентов маневренности, обеспеченности собственными

средствами финансирования, текущей ликвидности). В целом проведенный анализ

позволяет сделать вывод о том, что фирма относится к группе проблемных

предприятий и велик риск банкротства, но имеет перспективы для развития в

будущем в случае правильного выбора и реализации стратегии развития.

2.6 Анализ

риска банкротства предприятия на основе зарубежных методик

Для диагностики вероятности

банкротства ОАО «Л-Маркет» используем модель Альтмана и модель Бивера.

Диагностика вероятности банкротства

по пяти факторной модели Альтмана представлена в таблице 2.7.

Из данных таблицы 2.7 следует, что коэффициенты

вероятности банкротства Альтмана за три периода уменьшаются: если на начало

2009 года - 2,97, то на начало 2011 года - 1,08. Это свидетельствует о том, что

предприятие становится постепенно финансово неустойчивым. Однако при сравнении

с пороговым значением модели Альтмана можно сделать вывод о том, что на начало

2011 года вероятность банкротства на ОАО «Л-Маркет» очень высока.

Таблица 2.7

Диагностика вероятности банкротства

предприятия по пятифакторной модели Альтмана

|

Коэффициенты

|

01.01.2009г.

|

01.01.2010г.

|

01.01.2011г.

|

|

1.

Доля оборотных средств в активах

|

-

0,003

|

0,12

|

0,06

|

|

2.Рентабельность

активов, исчисленная по нераспределенной прибыли

|

0,031

|

0,12

|

0,06

|

|

3.

Рентабельность активов

|

0,024

|

0,12

|

0,01

|

|

4.Балансовая

стоимость собственного капитала/ заемный капитал

|

0,07

|

0,12

|

0,08

|

|

5.

Отдача всех активов

|

2,84

|

1,86

|

0,85

|

|

Значение

коэффициента вероятности банкротства

|

2,97

|

2,6

|

1,08

|

Предполагается, что применение данной модели для

российских условий требует корректировки весовых коэффициентов применительно к

местным условиям и современной экономике, и тогда точность прогноза

пятифакторной модели увеличится. Однако новые коэффициенты для отечественных

предприятий не определены ввиду отсутствия статистических данных по

организациям-банкротам в России. Поскольку полученные значения коэффициента

вероятности банкротства в несколько раз превышают пороговое значение, то можно

охарактеризовать предприятие как финансово устойчивое, несмотря на недостатки

данной модели.

Для сравнения полученных данных по модели Альтмана

воспользуемся моделью Бивера. Данные представлены в таблице 2.8.

Коэффициент Бивера, отражающий чистый денежный

поток предприятия, в течение рассмотренных периодов лишь на начало 2010 года

имел высокое значение, превышающее показатель, характерный для неблагополучного

предприятия. Однако далее его значение резко снизилось и составило 0,01, что

является неудовлетворительным.

Текущая ликвидность и значение показателя

Левериджа также характеризует предприятие как финансово неустойчивое.

Данные коэффициента покрытия активов чистого

оборотного капитала показывают, что данное состояние предприятия - за один год

до банкротства. Коэффициент покрытия существенно ниже Оптимальных значений по

Биверу.

Таким образом, в результате анализа диагностики

вероятности банкротства предприятия «Л-Маркет» по модели Бивера можно сделать

вывод, что предприятие является финансово неустойчивым, и присутствуют признаки

близкого банкротства.

Таблица 2.8

Диагностика вероятности банкротства предприятия

по модели Бивера

|

Коэффициенты

|

Значение

показателей

|

01.01.

2009г

|

01.01.

2010г

|

01.01

2011г.

|

|

благополучное

предприятие

|

За

5 лет до банкротства

|

за

1 год до банкротства

|

|

|

|

|

1.Коэффициент

Бивера

|

0,4

- 0,45

|

0,17

|

-0,15

|

0,01

|

0,12

|

0,01

|

|

2.Текущая

ликвидность

|

3

|

2-2,5

|

1

|

0,1

|

1,12

|

1,06

|

|

3.Финансовый

левередж

|

≥

0,37

|

≥

50

|

≥

80

|

0,93

|

0,87

|

1,06

|

|

4.Коэффициент

покрытия активов чистым оборотным капиталом

|

0,4

|

≥

0,3

|

0,06

|

-

0,03

|

0,11

|

0,06

|

|

5.Коэффициент

покрытия

|

≥

3,2

|

≥

2

|

≥

1

|

0,01

|

0,11

|

0,01

|

Лучшими значениями являются данные на начало

2010 года, но нельзя даже их охарактеризовать как хорошие, так как они не

достигают значений показателей из второй группы. Поэтому необходимо выявлять

причины, влияющие на изменения значений показателей и принимать меры для их

нейтрализации, так как предприятие по итогам анализа финансового состояния по

модели Бивера является неустойчивым.

2.7 Анализ

риска банкротства предприятия на основе российских методик

Согласно методике Савицкой

оценивается состояние предприятия по определенным классам и наличия

определенных баллов. Значение каждого из коэффициентов оценивается в баллах в

соответствии с таблицей 2.9. Общая сумма баллов является основанием для

отнесения организации к одной из пяти групп финансовой устойчивости:

класс - организации с хорошим

запасом финансовой устойчивости, гарантирующим возвратность заемных средств;

класс - организации, имеющие

невысокий уровень риска невозврата задолженности кредиторам;

Таблица 2.9

Коэффициенты, свидетельствующие об

отнесении организаций к группам финансовой устойчивости

|

Показатели

|

Группы

|

|

1

|

2

|

3

|

4

|

5

|

|

Кабс.ликв.

|

К

>= 0,5 20 баллов

|

0,4

<= К < 0,5 16 баллов

|

0,3

<= К < 0,4 12 баллов

|

0,2

<= К < 0,3 8 баллов

|

К

< 0,2 4 балла

|

|

Ккрит.оценки

|

К

>= 1,5 18 баллов

|

1,4

<= К < 1,5 15 баллов

|

1,3

<= К < 1,4 12 баллов

|

1,2

<= К < 1,3 7,5 баллов

|

К

< 1,2 3 балла

|

|

Ктл

|

К

>= 2 16,5 баллов

|

1,8

<- К < 2 13,5 баллов

|

1,5

<= К < 1,8 9 баллов

|

1,2

<= К < 1,5 4,5 балла

|

К

< 1,2 1,5 балла

|

|

Кобесп.

|

К

>= 0,5 15 баллов

|

0,4

<= К < 0,5 12 баллов

|

0,3

<= К < 0,4 9 баллов

|

0,2

<= К < 0,3 6 баллов

|

К

< 0,2 3 балла

|

|

Кнезав.

|

К

>= 0,6 17 баллов

|

0,56

<= К < 0,6 14,2 балла

|

0,5

<= К < 0,56 9,4 балла

|

0,44

<= К < 0,5 4,4 балла

|

К

< 0,44 1 балл

|

|

Кнезав.зап.

|

К

>= 1 13,5 баллов

|

0,9

<= К < 1 11 баллов

|

0,8

<= К < 0,9 8,5 баллов

|

0,65

<= К < 0,8 4,8 балла

|

К

< 0,65 1 балл

|

|

Значения

границ группы, в баллах

|

100

- 81,8

|

81,7

- 60

|

59,9

- 35,3

|

35,2

- 13,6

|

13,5

и менее

|

3 класс - организации с высоким уровнем риска

банкротства, характеризующимся невосприимчивостью к профилактическим мерам

финансового оздоровления;

класс - наличие ярко выраженных признаков

банкротства;

класс - фактический банкрот.

Применив данный подход для оценки вероятности

риска банкротства предприятия к ОАО «Л-Маркет», получим следующие данные:

согласно аналитической таблице анализируемое предприятие уже является

банкротом, так как за данные все рассматриваемые годы соответствуют 6 границе

кризиса (вероятности банкротства). Исключение составляет некоторые показатели в

2010 году, а именно коэффициент текущей ликвидности и коэффициент долгосрочной

структуры вложений. По баллам предприятие не набирает необходимого значения для

нормального функционирования деятельности.

В табл. 2.10 представлены данные,

свидетельствующие о вероятности банкротства ОАО «Л-Маркет».

Таблица 2.10

Оценка вероятности банкротства предприятия ОАО

«Л-Маркет»

|

Показатель

|

2009г.

|

2010г.

|

2011г.

|

|

Коэффициент

текущей ликвидности

|

0,96

|

1,15

|

1,06

|

|

VI (0)

|

IV (6-3)

|

V (-1,5)

|

|

Коэффициент

быстрой ликвидности

|

0,156

|

0,55

|

0,41

|

|

VI (0)

|

VI (0)

|

VI (0)

|

|

Коэффициент

абсолютной ликвидности

|

0,028

|

0,056

|

0,026

|

|

VI (0)

|

VI (0)

|

VI (0)

|

|

Коэффициент

автономии

|

0,12

|

0,064

|

|

VI

(0)

|

VI

(0)

|

VI

(0)

|

|

Коэффициент

обеспеченности собственными средствами

|

0,032

|

0,12

|

0,056

|

|

VI (0)

|

VI (0)

|