Сущность учетной политики организации

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

ГЛАВА

I. СУЩНОСТЬ УЧЕТНОЙ ПОЛИТИКИ И НОРМАТИВНАЯ БАЗА ДЛЯ ЕЕ ФОРМИРОВАНИЯ

.1

Цели и задачи формирования учетной политики организации

.2

Основные принципы и назначение учетной политики

.3

Система нормативного регулирования учетной политики

ГЛАВА

II. ОАО «ЯНТАРЬЭНЕРГО» КАК ОБЪЕКТ ИССЛЕДОВАНИЯ

.1

Общая характеристика ОАО «Янтарьэнерго»

.2

Анализ действующей учетной политики

.3

Пути улучшения развития ОАО «Ятарьэнерго»

ГЛАВА

III. РАЗРАБОТКА ЭЛЕМЕНТОВ УЧЕТНОЙ ПОЛИТИКИ И ПОРЯДОК ФОРМИРОВАНИЯ УЧЕТНОЙ

ПОЛИТИКИ

.1

Общие требования и структура учетной политики организации

.2

Порядок формирования учетной политики организации

.3

Методологические аспекты учетной политики организации

.4

Организационные аспекты учетной политики организации

Заключение

Библиографический

список использованной литературы

Приложения

ВВЕДЕНИЕ

В дипломной работе на тему «Разработка учетной

политики организации» мною приведены основные вопросы, по которым руководство

организации должно принимать тот или иной вариант решения в рамках обоснования

учетной политики, ее формирования. Несмотря на то, что бухгалтерский учет

регламентируется общими нормативными документами для всех организаций, как

правило, за исключением кредитных, у каждой из них могут быть разные цели и

задачи. Рекомендации, приемлемые для управления одной организации и полезные

для нее, могут быть вредны или бесполезны для другой организации.

В связи с этим актуально

рассмотрение различных подходов к так называемой оптимизации

финансово-хозяйственной деятельности организации, на мой взгляд, и должна

составлять выбранная организацией учетная политика. Отсюда следует вывод

чрезвычайной важности: администрации организации и прежде всего руководитель и

главный бухгалтер могут в своей учетной политике избрать вариант способа

бухгалтерского учета, отвечающий исключительно и главным образом целям

налогообложения и требованиям налоговых органов к формированию информации, и

тем самым избежать тех постоянных противоречий, с которыми сталкиваются на

каждом шагу, стараясь отразить факты хозяйственной жизни в соответствии с

требованиями как нормативных бухгалтерских документов, так и налогового

законодательства.

Цель дипломной работы:

на примере учетной политики предприятия показать изучение опыта работы

предприятия в части бухгалтерского учета, анализа и аудита, приобретение

навыков выполнения учетно-аналитических и контрольных функций. Изучая

нормативные акты, анализируя практический опыт работы различных организаций в

условиях переходного к рынку этапа развития экономических отношений, можно

сказать, что организации должны учиться самостоятельно принимать решения, уметь

всесторонне их обосновывать.

Задачи дипломной работы:

рассмотреть правила и процедуры разработки

учетной политики на предприятии;

изучить теоретические аспекты разработки

стратегического развития;

оценить текущее состояние предприятия, его

финансово- хозяйственное положение и роль в этом учетной политики;

разработать мероприятия, направленные на

улучшение учетной политики.

Объектом дипломной работы

выступает ОАО «Янтарьэнерго».

Предметом дипломной работы

является учетная политика предприятия ОАО «Янтарьэнерго».

В первой главе

проанализирована сущность учетной политики и нормативная база для ее

формирования, раскрыты цели и задачи формирования учетной политики, указаны

основные принципы ее формирования.

Вторая глава

моей выпускной работы посвящена рассмотрению учетной политики ОАО

«Янтарьэнерго». Мною представлена учетная политика данной организации, которая

включает в себя приказ «Об учетной политике», рекомендации по улучшению

финансового состояния Общества, что является важной и неотъемлемой частью

ведения учетной политики каждой организации. ОАО "Янтарьэнерго" -

распределительная сетевая компания, оказывающая услуги по передаче

электрической энергии, по технологическому присоединению энергопринимающих

устройств юридических и физических лиц к электрическим сетям.

Третья глава

посвящена элементам учетной политики организации и порядку ее оформления. В

этой главе рассмотрены: порядок формирования учетной политики, методологические

аспекты учетной политики, организационные аспекты учетной политики. Рассмотрены

методы учета той или иной хозяйственной операции.

Научная и практическая значимость

С переходом к рыночным отношениям изменились

подходы к постановке бухгалтерского учета в организациях. От жесткой

регламентации учетного процесса со стороны государства в прошлом в настоящее

время перешли к разумному сочетанию государственного регулирования и

самостоятельности организаций в постановке бухгалтерского учета.

Сущность

новых подходов к постановке бухгалтерского учета заключается в том, что на

основе установленных государством общих правил бухгалтерского учета организации

самостоятельно разрабатывают учетную политику для решения поставленных перед

учетом задач.

ГЛАВА I. СУЩНОСТЬ УЧЕТНОЙ ПОЛИТИКИ И

НОРМАТИВНАЯ БАЗА ДЛЯ ЕЕ ФОРМИРОВАНИЯ

.1 Цели и задачи формирования

учетной политики организации

Понятие «учетная политика»

пришло к нам с Запада. Российские бухгалтеры-практики узнали о существовании

учетной политики лишь в 1991г. Одним из первых отечественных нормативных

документов, в котором упоминалась учетная политика, был утвержденный

постановлением Президиума Верховного Совета РСФСР от 24.06.91 № 1483-I Устав

Банка России. В нем утверждалось, что Банк России осуществляет на территории

РСФСР денежно-кредитное регулирование, в том числе путем проведения своей

учетной политики.[42, c.9]

Термин «учетная политика» прочно вошел в

бухгалтерский лексикон и практику в следующем 1992 г. с принятием Положения о

бухгалтерском учете и отчетности в Российской Федерации, утвержденного приказом

Минфина России от 20.03.92 № 10. В настоящее время первоначальная редакция

Положения заменена на другую. Начиная с1января 2009г. согласно Приказу

Министерства финансов Российской Федерации от 06.10.2008 N 106н вступает в силу

ПБУ 1/2008.[10 ]

Первоначально учетная политика воспринималась

большинством практикующих бухгалтеров как возможность выбора одного из двух

методов определения выручки от реализации продукции (работ, услуг): «по оплате»

либо «по отгрузке».

Позднее понятие расширилось и стало

употребляться в значении выбора одного из нескольких допускаемых

законодательством способов учета вообще. Постепенно учетная политика

превратилась в раздел учета, не единожды упоминаемый в нормативной базе. Тема

учетной политики сделалась среди бухгалтерской аудитории весьма популярной,

ведь ежегодно разрабатывать новую учетную политику или переписывать старую

пришлось каждому главному бухгалтеру.

В конце 2001г. Федеральным законом от 06.08.2001

№ 110-ФЗ вводится новая глава 25 «Налог на прибыль» НК РФ (действующая с 1

января следующего года), законодательно закрепившая понятие «налоговый учет».

Статус налогового учета до выхода в свет главы 25 «Налог на прибыль» НК РФ был

довольно расплывчат, особенно если принять во внимание отсутствие

законодательных и нормативных актов, регламентирующих существование налогового

учета и его взаимосвязь с учетом бухгалтерским. Налоговый учет упоминался

исключительно в связи с его практическим применением, к теории учета это не

относилось. Однако с введением в действие главы 25 Налог на прибыль» НК РФ

ситуация кардинально изменилась. Стало возможным одну и ту же операцию, один и

тот же объект отражать двояко: одним способом - для целей бухгалтерского учета,

другим способом - для целей налогового учета. Соответственно потребовались две

учетных политики: бухгалтерская и налоговая. Это разделение поставило многих

бухгалтеров перед трудным выбором.[2]

Грамотно составленная учетная политика не только

облегчает ведение собственно бухгалтерского учета, но и позволяет не ошибиться

в ведении учета налогового. Кроме того, уплата части важных налогов базируется

на данных именно бухгалтерского учета - это, например, НДС и налог на

имущество.

Таким образом, под учетной политикой

организации понимается принятая ею совокупность способов ведения

бухгалтерского учета - первичного наблюдения, стоимостного измерения, текущей

группировки и итогового обобщения фактов хозяйственной деятельности.

А к способам ведения бухгалтерского учета

относятся способы группировки и оценки фактов хозяйственной деятельности,

погашения стоимости активов, организации документооборота, инвентаризации,

способы применения счетов бухгалтерского учета, системы регистров

бухгалтерского учета, обработки информации и иные соответствующие способы и

приемы. Эти определения даны в ПБУ 1/98.[35, с.18]

Задачи, поставленные перед учетной политикой

организации, можно сформулировать в виде требований.

Требования, предъявляемые

к бухгалтерскому учету (п. 7 ПБУ 1/98):

требование полноты:

необходимость обеспечения полноты отражения в бухгалтерском учете всех факторов

хозяйственной деятельности;

требование своевременности:

отражение фактов хозяйственной деятельности в бухгалтерском учете и

бухгалтерской отчетности в момент их возникновения;

требование осмотрительности:

большую готовность к признанию в бухгалтерском учете расходов и обязательств,

чем возможных доходов и активов, не допуская создания скрытых резервов;

требование приоритета

содержания перед формой: отражение в бухгалтерском учете факторов хозяйственной

деятельности исходя не столько из их правовой формы, сколько из экономического

содержания фактов и условий хозяйствования;

требование непротиворечивости:

равенство данных аналитического учета оборотам и остаткам по счетам синтетического

учета на последний календарный день каждого месяца;

требование рациональности:

рациональное ведение бухгалтерского учета, исходя из условий хозяйственной

деятельности и величины самой организации.[35, с.40]

В настоящее время в процессе формирования учетной

политики для целей бухгалтерского учета можно выделить два направления:

организационно-технологическое направление;

учетная политика для целей финансовой внешней

отчетности.

Правовое направление предполагает принятие и

утверждение:

рабочего плана счетов бухгалтерского учета;

форм первичных документов, не предусмотренных

типовыми формами первичной документации (с учетом требований ст. 9 Закона №

129-ФЗ);

положения о бухгалтерской службе организации;

должностных инструкций работников бухгалтерии;

плана (графика) документооборота;

порядка внутреннего контроля сохранности

ресурсов, их эффективного использования.[28, с.220]

При составлении плана документооборота

целесообразно учитывать рекомендации Положения о документах и документообороте

в бухгалтерском учете, утвержденного Минфином СССР 29 июля 1983 г. № 105.

Необходимо отметить, что график документооборота, утверждаемый в учетной

политике для целей бухгалтерского учета, имеет не меньшее значение и для

политики налоговой.

Ведь в ст. 313 НК РФ установлено, что налоговый

учет - система обобщения информации для определения налоговой базы по налогу на

основе данных первичных документов, сгруппированных в соответствии с порядком,

предусмотренным НК РФ.[2]

Таким образом, и для целей бухгалтерского, и для

целей налогового учета используются одни и те же первичные документы. От

своевременности их поступления в бухгалтерию прямо зависит исчисление налогов.

Второе направление предлагает принятие решения о

способах ведения бухгалтерского учета, к которым, в частности, относятся

способы амортизации основных средств, нематериальных активов, способы оценки

производственных запасов, незавершенного производства, готовой продукции,

порядок списания общехозяйственных расходов и т.д. [28,

с.219].

Учетная политика организации является основным

документом, регламентирующим ведение бухгалтерского учета и порядок

налогообложения.

Основными задачами бухгалтерского

учета являются:

формирование полной и достоверной информации о

деятельности организации, ее имущественном положении; - обеспечение контроля за

использованием материальных, трудовых и финансовых ресурсов в соответствии с

утвержденными нормами, нормативами и сметами; - своевременное предупреждение

негативных явлений хозяйственно-финансовой деятельности, выявление и мобилизация

внутрихозяйственных резервов.

При формировании учетной политики в соответствии

с действующим законодательством организации должны исходить из ряда следующих

основных допущений (п. 6 ПБУ 1/98), рассмотренных в таблице 1.

|

№

|

Наименование

допущения

|

Состав

допущения

|

|

1

|

2

|

3

|

|

11

2

|

Допущение

имущественной обособленности

|

Активы

и обязательства организации существуют обособленно от активов и обязательств

собственников этой и других организаций. Имущество, находящееся под контролем

организации, но не принадлежащее ей на правах собственности учитывается за

балансом по правилам простой бухгалтерии (без использования двойной записи по

счетам). В Законе «О бухгалтерском учете» принцип имущественной обособленности

отражен в пункте 2 ст. 8. Исключение: пункт 1 ст. 12 Закона РФ от 29.10.98г.

№ 164-ФЗ « О лизинге». Предмет лизинга, переданный во временное владение и

использование лизингополучателю, является собственностью лизингодателя, но по

соглашению сторон может учитываться на балансе лизингополучателя.

|

|

33

|

Допущение

непрерывности деятельности

|

Допущение

непрерывности деятельности означает, что организация будет продолжать свою

деятельность в обозримом будущем, и у нее отсутствуют намерения и

необходимость ликвидации или существенного сокращения деятельности и,

следовательно, ее обязательства будут погашаться в установленном порядке.

|

|

44

|

допущение

последовательности применения учетной политики

|

Выбранная

организацией учетная политика последовательно применяется от одного отчетного

года к другому, что обеспечивает создание определенной стабильности ведения

бухгалтерского учета.

|

|

55

|

Допущение

временной определенности фактов хозяйственной деятельности

|

Факты

хозяйственной деятельности организации отражаются в том отчетном периоде, в

котором они имели место, независимо от фактического времени поступления или

выплаты денежных средств, связанных с этими фактами, так называемый принцип

«начисления».

|

Учетная политика разрабатывается организацией,

исходя из своей структуры, отраслевой принадлежности и других особенностей

деятельности.

В таблице 2 указаны основные факторы, влияющие

на выбор и обоснование способов ведения бухгалтерского учета, отражаемых в

учетной политике.

Таблица 2. Факторы способов ведения

бухгалтерского учета

|

№№

п/п

|

Факторы,

влияющие на выбор и обоснование способов ведения бухгалтерского учета

|

|

1

|

2

|

|

1

|

Форма

собственности и организационно-правовой статус (государственная организация,

открытое акционерное общество, закрытое акционерное общество и др.)

|

|

2

|

Отраслевая

принадлежность и вид деятельности

|

|

3

|

Объем

деятельности, численность работающих

|

|

4

|

Возможность

использования налоговых льгот

|

|

5

|

Отсутствие

жесткой регламентации со стороны государственных органов ценообразования по

уровню рентабельности, торговых наценок и др.

|

|

6

|

Система

информационного обеспечения деятельности

|

|

7

|

Материальная

база (обеспеченность компьютерной техникой, средствами оргтехники,

программное обеспечение)

|

|

8

|

Развитие

организации на долгосрочную перспективу (возможность

|

|

инвестирования,

освоение новых видов деятельности, расширение рынка сбыта)

|

|

9

|

Уровень

квалификации персонала

|

|

10

|

Система

материальной заинтересованности работников в эффективности

финансово-хозяйственной деятельности и их материальной ответственности за

выполняемые функции

|

|

11

|

Внешние

условия (инфляционные процессы, конкурентоспособность выпускаемой продукции)

|

Учетная политика формируется на основе

совокупности вышеперечисленных основополагающих допущений, требований и

факторов, использование которых требует системного подхода с целью максимальной

оптимизации организации системы бухгалтерского учета.

Организация имеет право на самостоятельный выбор

способов группировки и оценки фактов хозяйственной деятельности, погашения

стоимости активов, организации документооборота, инвентаризации, способов

применения счетов бухгалтерского учета, системы регистров бухгалтерского учета,

обработки информации и иных соответствующих способов и приемов, разработанных

системой нормативного регулирования. В случае отсутствия в системе нормативного

регулирования каких-либо конкретных способов бухгалтерского учета или когда

применение способов нормативными документами однозначно не определено

организация вправе самостоятельно их разработать и узаконить для себя через

механизм учетной политики, руководствуясь общеметодологическими принципами и

правилами.

Способы ведения бухгалтерского учета,

определенные учетной политикой организации, действуют с 1 января года,

следующего за годом утверждения соответствующего организационно -

распорядительного документа. [34, с.36]

Учетная политика обязательна для всех

структурных подразделений организации, включая выделенные на отдельный баланс,

независимо от их месторасположения. Филиалы, представительства и прочие

подразделения не вправе устанавливать собственные способы ведения

бухгалтерского учета. Головному офису организации следует своевременно

информировать финансовые службы подразделений по вопросам учетной политики.

Вновь созданные организации, которые по

законодательству Российской Федерации обязаны публиковать свою бухгалтерскую

отчетность, оформляют избранную ими учетную политику до первой публикации

бухгалтерской отчетности, но не позднее 90 дней со дня приобретения прав

юридического лица (государственной регистрации).

При формировании учетной политики организация

устанавливает для себя возможные варианты учета тех или иных операций, по

которым предусмотрены альтернативные решения в рамках системы нормативного

регулирования бухгалтерского и налогового учета.

Налоговый учет, основываясь на данных регистров

бухгалтерского учета, представляет собой, прежде всего осуществление расчетных

корректировок к ним по итогам каждого налогового периода для правильного

исчисления налоговой базы (статья 54 Налогового Кодекса Российской Федерации).[2]

Налоговое законодательство предоставляет

организациям в ряде случаев право выбора способов определения объекта

налогообложения или порядка уплаты налога. Эти способы должны быть определены

до начала финансового года:

либо в отдельном разделе приказа по учетной

политике;

либо в отдельном приказе по учетной политике

«для целей налогообложения».

Существуют разные методы учета

хозяйственных операций. Рассмотрим один из них: метод

учета затрат на производство.

Организация самостоятельно выбирает метод учета

затрат на производство с учетом особенностей технологии и характера

производства, разнообразия изготавливаемой продукции и массовости ее выпуска,

видов и сложности продукции, длительности цикла производства и размеров

незавершенного производства и ряда других факторов.

В области бухгалтерского учета

материально-производственных запасов у организации есть возможность маневра в

трех направлениях:

оценка поступающих запасов;

оценка отпускаемых в производство (или для иных

целей) запасов;

создание резерва под снижение стоимости

материальных ценностей.

Для оценки отпускаемых в производство (или для

иных целей) запасов п. 16 ПБУ 5/01 предусмотрено только три варианта:

по себестоимости каждой единицы;

по средней себестоимости;

по себестоимости первых по времени приобретения

материально-производственных запасов (способ ФИФО).[9]

Не так давно - с 1 января 2008г. - приказом

Минфина России от 26 марта 2007г. № 26н из ПБУ 5/01 был исключен способ учета

по себестоимости последних по времени приобретения материально-производственных

запасов - способ ЛИФО.[40, с.228]

Учет затрат на производство в организациях может

осуществляться следующими методами, рассмотренными в таблице 3.

|

№№

|

Метод

учета затрат

|

Содержание

метода

|

|

1

|

2

|

3

|

|

Простой

метод

|

Объектом

учета и калькулирования является один конкретный вид продукции. Применяется в

организациях и цехах, где производится один вид продукции и отпадает

необходимость распределения затрат между видами продукции.

|

|

22

|

Позаказный

метод

|

Объектом

учета себестоимости и калькулирования продукции является отдельный

производственный заказ, открываемый на отдельное изделие или на группу

однородных изделий или на определенный вид работ. Под однородными изделиями

понимаются изделия, близкие между собой по конструкции и имеющие большой

удельный вес общих деталей и узлов. При позаказном методе затраты цехов

учитываются по отдельным заказам и статьям калькуляции, а затраты сырья,

материалов, топлива и энергии - по отдельным группам. Фактическая

себестоимость продукции, изготовляемой по заказу, определяется после его

выполнения. Применяется как в организациях с индивидуальным и мелководства,

так и в организациях массового, крупносерийного производства, где применение

нормативного метода учета затрат в связи с инфляционными процессами

затруднено, а также в цехах (службах, участках) вспомогательного

производства, в опытных экспериментальных цехах и на работах, связанных с

подготовкой и освоением производства новых видов продукции, с оказанием услуг

производственного характера на сторону. Для предприятий машиностроения

позаказный метод учета является наиболее целесообразным.

|

|

33

|

Попередельный

метод

|

Все

затраты, начиная с обработки исходного сырья и до выпуска конечного продукта

учитываются в каждом цехе (переделе, фазе, стадии), включая как правило,

себестоимость полуфабрикатов, изготовленных в предыдущем цехе. Себестоимость

продукции каждого последующего цеха слагается из произведенных им затрат и

себестоимости полуфабрикатов. Обязательными условиями при ведении учета по

попередельному методу является применение нормативов затрат и учет

фактической себестоимости по каждому переделу и по каждому виду продукции.

Применяется в производстве с повторяющейся, однородной по исходному материалу

и характеру обработки продукции (литейные цехи, металлургическое производство

и т.п.).

|

|

44

|

Нормативный

метод

|

Все

затраты подразделяются на затраты по нормам, изменениям норм и отклонениям от

норм. Учет ведется на основе извещений об изменениях норм и используется для

контроля выполнения

|

|

|

заданий

по снижению норм и для уточнения нормативных калькуляций. Применяется в

организациях с крупносерийным и серийным характером работ, с ограниченной

номенклатурой выпуска, стабильным производством на протяжении ряда лет и

отработанной нормативной базой.

|

.2 Основные принципы и назначение

учетной политики

Любая наука, и бухгалтерский учет не исключение,

должна иметь свои принципы. В пункте 3 ст. 5 Федерального закона «О

бухгалтерском учете» говорится:

Организации, руководствуясь законодательством

Российской Федерации о бухгалтерском учете, нормативными актами органов,

регулирующих бухгалтерский учет, самостоятельно формируют свою учетную политику

исходя из своей структуры, отрасли и других особенностей деятельности.[28,

с.220]

В том же значении термин употребляется и в ПБУ

1/98 «Учетная политика организации» в п.8 которого утверждается:

При формировании учетной политики организации по

конкретному направлению ведения и организации бухгалтерского учета

осуществляется выбор одного способа из нескольких, допускаемых законодательством

и нормативными актами по бухгалтерскому учету.[6]

Если по конкретному вопросу в нормативных

документах не установлены способы ведения бухгалтерского учета, то при

формировании учетной политики осуществляется разработка организацией соответствующего

способа, исходя из настоящего и иных положений по бухгалтерскому учету.

Согласно изменениям, внесенным в НК РФ законом №

137-ФЗ от 27.07.2006:

Учетная политика для целей

налогообложения - выбранная налогоплательщиком

совокупность допускаемых настоящим кодексом способов (методов) определения

доходов и (или) расходов, их признания, оценки и распределения, а также учета

иных необходимых для целей налогообложения показателей финансово-хозяйственной

деятельности налогоплательщика.[28, с.8]

В известном смысле существование учетной

политики противоречит регламентации учета: если бы порядок учета был

регламентирован полно и не допускал возможности выбора одного из нескольких

альтернативных вариантов, учетная политика не понадобилась бы. Она нужна только

тогда, когда, несмотря на нормативное регулирование правил учета, субъекты

оказываются перед выбором, сто учитывать, когда учитывать, каким образом

учитывать. Возможность подобного выбора возникает, как правило, в следующих

ситуациях:

. Согласно нормативной базе на усмотрение

субъекта предлагаются два или более варианта учета. Например, Указания об

отражении в бухгалтерском учете операций по договору лизинга, утвержденные

приказом Минфина России от 17.02.97. №15, предполагают два варианта учета

объектов лизинга: в одном случае такие объекты отражаются на балансе

лизингополучателя, во втором случае - на балансе лизингодателя. Эта мера в

известном смысле вынужденная: по норме п.1 ст.31 Федерального закона от

29.13.98 № 164-ФЗ «О финансовой аренде (лизинге)» предмет лизинга, переданный

лизингополучателю по договору лизинга, учитывается на балансе лизингодателя или

лизингополучателя по взаимному соглашению. В подавляющем же большинстве случаев

расхождения не зависят от сферы гражданского права, а обусловлены нормативной

базой самого бухгалтерского учета: так, выбор одного из методов списания

материальных ценностей при их выбытии (ФИФО или др.) зависит исключительно от

прав, предоставляемых субъекту учета бухгалтерским законодательством.

. Порядок учета какого-то объекта или какой-то

хозяйственной операции (вообще или по большей части) не регламентирован.

Отсутствие регламентации приводит к тому же, к чему и наличие нескольких

допустимых вариантов: становится необходимым оговорить вариант, используемый

субъектом. Отсутствие регламентации означает множественность вариантов:

субъекты могут применить любой из изобретенных ими самостоятельно или

позаимствованных из сторонних источников вариантов при условии, что эти

варианты не противоречат более общим положениям учета (принципам).

Если, к примеру, порядок учета переводных

векселей (тратт) в нормативной базе бухгалтерского учета вообще не упоминается,

то это может привести только к одному понятному последствию: каждый субъект

учета, совершающий операции с такими векселями, будет обходиться собственными

интеллектуальными силами, результатом чего станут расхождения в порядке учета

однотипных операций у разных субъектов.

Возможно отсутствие регламентации не только

прямое, но и скрытое: порядок учета какой-то хозяйственной операции установлен,

но описан неполно или неточно, т.е. встречаются разночтения (для их появления

достаточно любой мелочи, хотя бы представления формулы в текстовом виде или

отсылки к неопределенному кругу нормативных актов).

. Порядок учета какого-то объекта или какой-то

хозяйственной операции регламентирован, но при этом нормативная база

противоречит самой себе, действия бухгалтера при обнаружении в законодательстве

противоречий нигде, естественно, не оговорены, но бухгалтеру следует помнить об

учетной политике. Если, допустим, в Плане счетов и Инструкции по его применению

содержится грубая ошибка (например, использование средств резервного капитала

учитывается по дебету счета 82 «Резервный капитал» в корреспонденции со счетами

66 «Расчеты по краткосрочным кредитам и займам» или 67 «Расчеты по долгосрочным

кредитам и займам» в части сумм, направляемых на погашение облигаций

акционерного общества), то во избежание недоразумений порядок погашения

облигаций желательно в учетной политике оговорить.

. Существуют расхождения между правилами

бухгалтерского и налогового учета. Такие расхождения не приводят к учетной

политике автоматически, но «провоцируют» ее появление - с введением в действие

главы 25 «Налог на прибыль» НК РФ они стали глубоки как никогда. Теперь даже

имеются независимые друг от друга определения бухгалтерского и налогового

учета!

Согласно п. 1 ст. 1 Федерального закона «О

бухгалтерском учете»:

Бухгалтерский учет

представляет собой упорядоченную систему сбора, регистрации и обобщения

информации в денежном выражении об имуществе, обязательствах организаций и их

движении путем сплошного, непрерывного и документального учета всех

хозяйственных операций.[29, с.17]

Согласно ст. 313 НК РФ:

Налоговый учет

- система обобщения информации для определения налоговой базы по налогу на

основе данных первичных документов, сгруппированных в соответствии с порядком,

предусмотренным настоящим Кодексом.[29, с.17]

Если права бухгалтерского и налогового учета в

чем-либо расходятся, то акцентирование внимания на подобные расхождения

становится обязательным даже в том случае, если и нормативная база

бухгалтерского учета, и налоговое законодательство довольно определены и

убедительны.

Мы перечислили основные причины возникновения

учетной политики.

Назначение же

учетной политики состоит в том, чтобы четко объяснить пользователям

бухгалтерской и налоговой отчетности, на основании каких именно правил

сформирована отчетность организации. Фактически учетная политика представляет

собой текстовые пояснения к отчетности, служащие для уточнения применяемых

организацией способов учета и уплаты налогов. [29, с.17]

Принципы учета

лежат в основе разработки конкретных правил ведения учета, закрепленных в

стандартах, инструкциях, положениях, регламентирующих учет. К сожалению, в

российских нормативных документах нигде не говорится о существовании такой

категории, как принципы учета, вместо этого используются понятия «требования» и

«допущения». Общее признание учетных принципов зависит от того, насколько они

отвечают трем критериям: уместности, объективности и осуществимости. Принцип

уместен, если информация имеет смысл и принесет пользу потребителям информации

об определенной хозяйственной единице. Принцип объективен, если на информацию

не влияют личные мнения или оценки ее составителей. Объективность

подразумевает: надежность, соответствие действительности. Принцип осуществим,

если его реализация не вызывает чрезмерных сложностей или затрат.

Анализируя принципы учета, их можно

классифицировать по трем направлениям, которые рассмотрены в таблице 4.

. Принципы, определяющие, какая информация

подлежит учету;

. Принципы, формирующие процедуру ведения

бухгалтерского учета,

. Принципы, регламентирующие способы учета в

конкретных ситуациях.

Таблица 4. Принципы бухгалтерского

учета

|

Определяющие,

какая информация подлежит учету

|

Формирующие

процедуру ведения бухгалтерского учета

|

Регламентирующие

способы учета в конкретных ситуациях

|

|

1

|

2

|

3

|

|

1.

Качественные характеристики информации 2. Денежного измерения 3.

Существенности

|

1.

Обособленного предприятия (имущественной обособленности) 2. Двойственности 3.

Непрерывности 4. Последовательности 5. Учетного периода

|

1.

Продолжения (непрерывности) деятельности 2. Учета по себестоимости 3.

Консерватизма 4. Реализации 5. Увязки доходов и расходов

|

Чтобы выявить, какая информация подлежит учету,

следует руководствоваться качественными характеристиками информации, принципом

денежного измерения и существенности.

Согласно принципу денежного

измерения учету подлежит только та информация, которая

выражена в деньгах. Деньги выступают единственной практически удобной единицей

измерения, позволяющей получать сравнимые финансовые данные о разнообразных

объектах бухгалтерского наблюдения. Только в денежном выражении можно

рассматривать в единой информационной системе и сопоставлять имущество

организации, ссуды и кредиты, затраты на приобретение сырья и материалов,

затраченный труд, выполненный объем работ, начисленную заработную плату,

себестоимость готовой продукции, выручку от реализации, финансовый результат,

задолженность поставщикам, денежные средства в кассе и на счетах в банке, долги

покупателей и пользователей услугами и т.п.

Деньги выражаются в той стоимости, которую они

имеют в момент включения хозяйственных фактов в бухгалтерскую информационную

систему. Последующие изменения в покупательской силе денег не влияют на сумму

хозяйственной операции, зарегистрированной в учете, хотя они могут оказаться

существенными.

Принцип существенности

определяет, что особое внимание следует уделять учету только той информации,

отсутствие или неточность которой могут повлиять на исчисление финансового

результата или на принятие решения пользователей.

Процедуру бухгалтерского учета определяют

принципы обособленной организации, двойственности, непрерывности,

последовательности, учетного периода.

Принцип обособленной

(автономной или целостной) организации провозглашает юридическую

самостоятельность экономического субъекта (организации) - первого лица по

отношению к его владельцу (второму лицу).

Принцип двойственности

обосновывает фундаментальное бухгалтерское уравнение, увязывающее имущество

организации (активы) с источниками его образования (капитал собственника и

заемный или привлеченный капитал третьих лиц).

Согласно принципу непрерывности

бухгалтерский учет ведется непрерывно с момента начала деятельности организации

до его ликвидации, без каких-либо пропусков и изъянов. Бухгалтерское наблюдение

носит непрерывный и сплошной характер. Последнее подразумевает охват всех

объектов наблюдения.

Принцип последовательности

в методах учета (последовательности применения учетной политики) предполагает,

что выбранная методика учета в организации будет использоваться на протяжении

длительного периода времени, что обеспечит сопоставимость финансовых

результатов деятельности организации по отчетным периодам.

Принцип учетного периода

гласит, что финансовый результат в организации исчисляется не с момента его

организации, а за определенные промежутки времени - месяц, квартал, год.

С помощью следующей группы принципов

возможно обосновать принимаемые решения в конкретных ситуациях. К таковым

относятся принципы продолжающейся деятельности, учета по себестоимости,

консерватизма, реализации, увязки доходов и расходов.

Принцип действующей организации,

или принцип продолжения (непрерывности) деятельности, в бухгалтерском учете

есть допущение того, что организация будет работать на протяжении

неопределенно-длительного периода времени, иметь постоянный производственный

процесс, и не намерено сокращать объем производства.

Приведенный принцип направлен на выбор способа

оценки объектов бухгалтерского наблюдения. Для действующей организации

характерна оценка по учетной (балансовой) стоимости, в качестве которой

выступают историческая (первоначальная) стоимость (оценка на момент совершения

хозяйственной операции) или восстановительная стоимость (расчетным или

экспертным путем приближенная к реальной, так называемой текущей рыночной

стоимости).

Принцип учета по себестоимости

предполагает учет объектов бухгалтерского наблюдения по их первоначальной

стоимости. Принцип не всегда применяется, так, например, при ликвидации

организации, ее имущество оценивается по ликвидационной стоимости, при

безвозмездном получении имущество приходуется по рыночной стоимости. Кроме

того, в условиях инфляции можно проводить периодические переоценки имущества,

применять так называемый индекс-дефлятор.

Принцип бухгалтерского консерватизма

(осторожности

в оценке) сводится к тому, что бухгалтер скорее выберет низшую оценку для

активов и доходов и наивысшую для пассивов и расходов. Расходы отражаются в

момент появления обоснованной возможности, а доходы - в момент появления

обоснованной уверенности.

Закрепление принципов

учета в нормативных документах большое завоевание российского учета, хотя

применение некоторых из них на практике затруднительно из-за сложившихся

учетных традиций. Так, например, требование приоритета содержания перед формой.

Для признания объекта бухгалтерского наблюдения в составе активов западные

бухгалтеры исходят из экономической сущности объекта, а не из его юридической

формы.

1.3 Система нормативного

регулирования учетной политики

Система нормативного регулирования

бухгалтерского учета в Российской Федерации включает следующие уровни

документов по бухгалтерскому учету:

а) первый уровень - Федеральный закон, другие

федеральные законы. Указы Президента Российской Федерации и постановления

Правительства Российской Федерации по вопросам бухгалтерского учета,

б) второй уровень - положения по бухгалтерскому

учету;

в) третий уровень - методические указания,

инструкции, рекомендации и иные аналогичные им документы,

г) четвертый уровень - рабочие документы

конкретной организации.

На первом уровне кроме Федерального закона

отдельные аспекты бухгалтерского учета регулируются Гражданским кодексом РФ и

другими федеральными законами.

Положение по ведению бухгалтерского учета и

бухгалтерской отчетности в Российской Федерации также относится к документам

первого уровня, так как этот документ устанавливает общие принципы ведения

бухгалтерского учета, представления бухгалтерской отчетности, взаимоотношения

организации с внешними потребителями информации и др.[21,с.12]

Документы второго уровня включают положения по

бухгалтерскому учету и утверждаются федеральным органом исполнительной власти,

определяемым Правительством Российской Федерации, в основном Министерством

финансов. Такие положения регламентируют принципы и правила учета отдельных

объектов бухгалтерского наблюдения, которые составляют систему национальных

стандартов, ориентированную на Международные стандарты финансовой отчетности.

Документы третьего уровня подготавливаются и утверждаются федеральными

органами, министерствами и иными органами исполнительной власти, которым

федеральными законами предоставлено право регулирования бухгалтерского учета, профессиональным

объединением бухгалтеров на основе и в развитие документов первого и второго

уровня. К документам третьего уровня относятся планы счетов бухгалтерского

учета финансово-хозяйственной деятельности организаций и инструкции по их

применению, которые составляют основу организации учета во всех организациях,

независимо от подчиненности, форм собственности, организационно-правовой формы.

План счетов представляет собой схему регистрации и группировки фактов

хозяйственной жизни в бухгалтерском учете и содержит наименования и коды

счетов. В Инструкции по применению плана счетов приведена краткая

характеристика счетов, раскрыта их структура и назначение, экономическое

содержание обобщаемых на них фактов, порядок учета наиболее распространенных

операций. К третьему уровню относятся инструкции и методические указания,

разрабатываемые и вводимые в действие в разрезе отдельных Положений по

бухгалтерскому учету. Так, в соответствии с ПБУ 6/97 «Учет основных средств»

Министерством финансов РФ утверждены Методические указания по бухгалтерскому

учету основных средств, устанавливающие правила приобретения, оценки, выбытия

основных средств, особенности погашения их стоимости и другие технические

аспекты по организации их учета. Система нормативного регулирования бухгалтерского

учета также содержит положения и рекомендации, касающиеся особенностей учета

затрат на производство и реализацию продукции, ведения учета и отчетности для

субъектов малого предпринимательства, методики проведения инвентаризации,

заполнения форм финансовой отчетности и прочие. Документы четвертого уровня

утверждаются руководителем организации. Они содержат, с учетом специфики

условий хозяйствования, отраслевой принадлежности, структуры и размеров

организации и других факторов, внутренние регламентирующие документы

бухгалтерского учета организации, носящие обязательный характер для системы

внутреннего регламентирования хозяйственной деятельности организации и

формирующие учетную политику организации. Согласно законодательству организации

на основе принципов и методов, закрепленных в нормативных актах по

бухгалтерскому учету, исходя из вариантности методик формирования бухгалтерских

данных, уровня автоматизации учета и прочих особенностей, самостоятельно (на

базе единого Плана) разрабатывают рабочий план счетов экономического субъекта,

утверждают документооборот, выбирают методы оценки имущества и т.д. Название

документов, их статус, принципы построения и взаимодействия между собой, а

также порядок подготовки и утверждения определяет руководитель организации.

Сведения, полученные в ходе ведения бухгалтерского учета и подготовки

бухгалтерской отчетности, могут служить исходными данными для налоговых

расчетов. Вместе с тем законодательные и иные нормативные акты, регулирующие

порядок налогообложения, не могут содержать положения, регламентирующие порядок

ведения бухгалтерского учета.

В течение прошедшего 2008 года Минфином России

были утверждены несколько новых Положений по бухгалтерскому учету, большинство

которых являются новыми редакциями ранее действовавших Положений, а некоторые

ПБУ - регулятивы совершенно новые. Порядок внесения изменений в учетную

политику представлен в приложении 1.

Время составления и порядок

утверждения учетной политики

Согласно п. 4 ст. 6 Федерального закона «О

бухгалтерском учете»:

Принятая организацией учетная политика

утверждается приказом или распоряжением лица, ответственного за организацию и

состояние бухгалтерского учета.

В целях обеспечения сопоставимости данных

бухгалтерского учета изменения учетной политики должны вводиться с начала

финансового года.

Согласно п.12 ст. 167 НК РФ:

Принятая организацией учетная политика для целей

налогообложения утверждается соответствующими приказами, распоряжениями

руководителя организации.

Учетная политика для целей налогообложения применяется

с 1 января года, следующего за годом утверждения ее соответствующим приказом,

распоряжением руководителя организации. Важно, что распоряжение об утверждении

учетной политики должно быть составлено в письменной форме, о чем прямо

говорится в Положении по ведению бухгалтерского учета (п. 8); таким образом,

под распоряжением имеется в виду письменное распоряжение руководителя.

Очевидно, что это требование следует применять и при составлении учетной

политики для целей налогообложения.

О порядке утверждения учетной политики

сообщается, помимо процитированных документов, во многих второстепенных

нормативных актов, касающихся субъектов малого предпринимательства, паевых

инвестиционных фондов и т.п., но новые требования в них не выдвигаются.

Однако как быть только что образованным

организациям, которые пока по понятным причинам не имеют учетной политики?

Основная сложность при составлении учетной политики в начале деятельности

организации заключается в следующем: с одной стороны, каждый субъект учета

обязан иметь учетную политику; с другой стороны, до тех пор, пока субъект учета

не зарегистрирован в качестве юридического лица, у него нет повода разработать

и нет возможности утвердить учетную политику.[1]

На этот случай ПБУ 1/98 «Учетная политика

организации» содержит особое указание (п. 10):

Вновь созданная организация оформляет избранную

учетную политику до первой публикации бухгалтерской отчетности, но не позднее

90 дней со дня приобретения прав юридического лица (государственной

регистрации). Принятая вновь созданной организацией учетная политика считается

применяемой со дня приобретения прав юридического лица (государственной

регистрации).[7]

Под вновь созданной понимается организация,

зарегистрированная не в результате реорганизаций своей предшественницы, -

дозволение реорганизованным лицам не иметь в течение 90 дней учетную политику

явилось бы крупной ошибкой. В НК РФ формулировка немного иная, хотя сохраняет

тот же смысл (п. 12 ст. 167):

Таким образом, несмотря на то, что учетная

политика разрабатывается вновь созданными организациями не с первого дня их

деятельности, она (как для целей налогового учета) считается применяемой со дня

создания организации, т.е. со дня ее регистрации в качестве юридического лица. [42,

с.25]

II. ОАО «ЯНТАРЬЭНЕРГО» КАК ОБЪЕКТ

ИССЛЕДОВАНИЯ

.1 Общая характеристика организации

ОАО «Янтарьэнерго»

- энергетическое предприятие, обеспечивающее жизнедеятельность и

конкурентоспособность промышленных, гражданских и других объектов через

эффективную поставку электрической и тепловой энергии нашим потребителям.

ОАО «Янтарьэнерго» (далее - “Общество”) является

правопреемником производственного объединения энергетики и электрификации

«Калининградэнерго», на базе которого образовано Общество. Учреждено в

соответствии с Указами Президента Российской Федерации от 14 августа 1992 г. №

922 “Об особенностях преобразования государственных предприятий, объединений,

организаций топливно-энергетического комплекса в акционерные общества”, от 15

августа 1992 г. № 923 “Об организации управления электроэнергетическим

комплексом Российской Федерации в условиях приватизации”, от 05 ноября 1992 г.

№ 1334 “О реализации в электроэнергетической промышленности Указа Президента

Российской Федерации от 14 августа 1992 г. № 922 “Об особенностях

преобразования государственных предприятий, объединений, организаций

топливно-энергетического комплекса в акционерные общества”.[45]

Общество создано без ограничения срока

деятельности.

Уставный капитал

Общества составляется из номинальной стоимости акций Общества, приобретенных

акционерами (размещенные акции).

Уставный капитал Общества может быть:

увеличен путем увеличения номинальной стоимости

акций или размещения дополнительных акций;

уменьшен путем уменьшения номинальной стоимости

акций или сокращения их общего количества, в том числе путем приобретения и

погашения части размещенных акций Общества в соответствии с настоящим Уставом.

Увеличение уставного капитала Общества

допускается только после его полной оплаты. Общество обязано уменьшить свой

уставный капитал в случаях, предусмотренных Федеральным законом "Об

акционерных обществах". Общество размещает обыкновенные акции и вправе

размещать один или несколько типов привилегированных акций, облигации и иные

эмиссионные ценные бумаги в порядке, установленном законодательством Российской

Федерации. Общество обязано вести бухгалтерский учет и представлять финансовую

отчетность в порядке, установленном законодательством Российской Федерации и

Уставом.

Достоверность данных, содержащихся в годовом

отчете Общества, годовой бухгалтерской отчетности, должна быть подтверждена

Ревизионной комиссией и Аудитором Общества. Годовой отчет, бухгалтерский

баланс, счет прибылей и убытков, распределение прибылей и убытков Общества

подлежат предварительному утверждению Советом директоров Общества не позднее,

чем за 30 (Тридцать) дней до даты проведения годового Общего собрания

акционеров Общества.

Основной целью деятельности

является получение прибыли.

Для получения прибыли Общество вправе

осуществлять любые виды деятельности, не запрещенные законом, в том числе:

деятельность по эксплуатации электрических

сетей:

передача электрической и тепловой энергии;

обеспечение эксплуатации энергетического

оборудования в соответствии с действующими нормативными требованиями,

проведение своевременного и качественного его ремонта, технического

перевооружения и реконструкции энергетических объектов, а также развитие

энергосистемы;

диспетчерское управление и соблюдение режимов

энергосбережения и энергопотребления.

деятельность по эксплуатации тепловых сетей;

деятельность по эксплуатации газовых сетей;

хранение нефти, газа и продуктов ее переработки;

эксплуатация пожароопасных производственных

объектов;

эксплуатация взрывоопасных производственных

объектов;

проектирование зданий и сооружений I и II

уровней ответственности в соответствии с государственным стандартом;

строительство зданий и сооружений I и II уровней

ответственности в соответствии с государственным стандартом;

инженерные изыскания для строительства зданий и

сооружений I и II уровней ответственности в соответствии с государственным

стандартом;

перевозка пассажиров автомобильным транспортом;

перевозка грузов автомобильным транспортом;

погрузо-разгрузочные работы на морском

транспорте (нефть и нефтепродукты);

деятельность по обращению с опасными отходами;

охранная деятельность исключительно в интересах

собственной безопасности в рамках создаваемой Обществом Службы безопасности,

которая в своей деятельности руководствуется Законом РФ “О частной детективной

и охранной деятельности в Российской Федерации” и законодательством Российской

Федерации;

организация и проведение оборонных мероприятий

по вопросам мобилизационной подготовки, гражданской обороны, чрезвычайным

ситуациям и защиты сведений, составляющих государственную тайну, в соответствии

с законодательством Российской Федерации;

медицинская деятельность в том числе

санаторно-курортное обслуживание;

развитие средств связи и оказание услуг средств

связи;

образовательная деятельность;

иные виды деятельности, не запрещенные

законодательством Российской Федерации.

Увеличение прибыли ОАО «Янтарьэнерго» от

энергосбытовой работы достигается по следующим основным направлениям:

Снижение потерь электрической энергии в сетях

Энергосистемы путем проведения комплекса организационных и технических

мероприятий;

Внедрение автоматизированных систем учета

электрической энергии, повышение точности измерения отпущенной потребителям

энергии;

Сокращение издержек в процессе производства и

реализации энергии;

Обоснование тарифов на электрическую и тепловую

энергию с учетом всех составляющих затрат на производство энергии и передачу ее

потребителям.

Организационная структура Общества

(см. приложение 4)

Органами управления Общества являются: Общее

собрание акционеров, Совет директоров, Правление, Генеральный директор. Общее

собрание акционеров является высшим органом управления Общества.

Органом контроля над финансово-хозяйственной

деятельностью Общества является Ревизионная комиссия Общества, которая

избирается Общим собранием акционеров.

В состав ОАО «Янтарьэнерго» входят 9 филиалов.

В состав акционерного общества входят

обособленные предприятия, не являющиеся юридическими лицами:

- Восточное предприятие

электрических сетей в г. Советске

<#"552307.files/image001.gif">

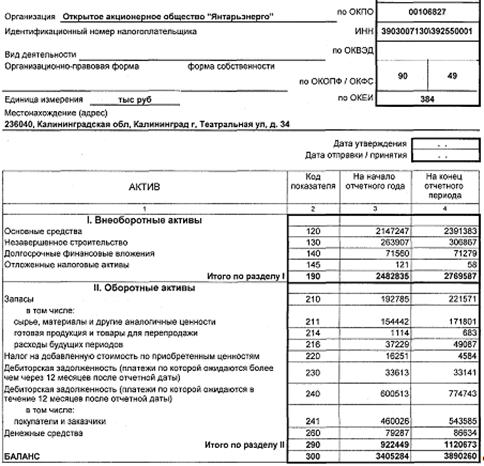

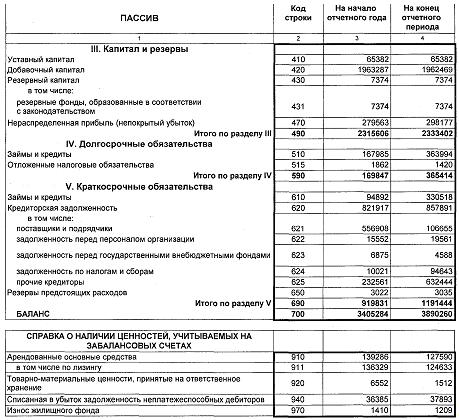

Приложение 5

БУХГАЛТЕРСКИЙ БАЛАНС

На 31 декабря 2008г.

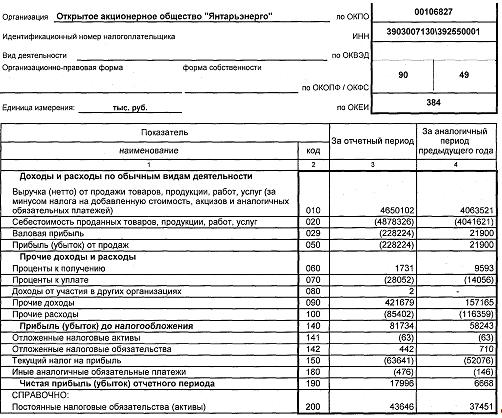

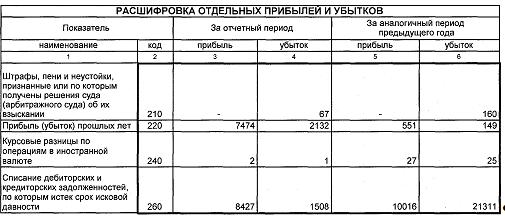

Приложение 6

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

За период с 1 января по 31 декабря

2008г.

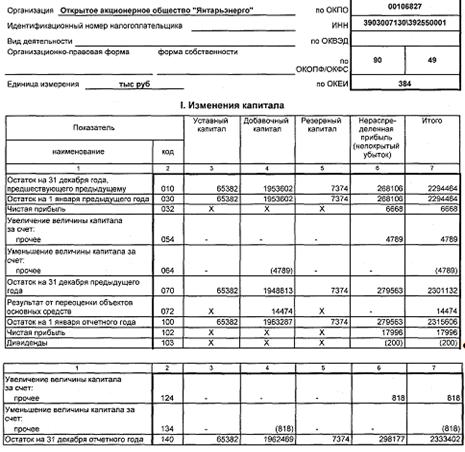

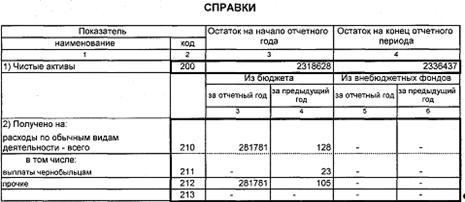

Приложение 7.

ОТЧЕТ ОБ ИЗМЕНЕНИЯХ КАПИТАЛА

За период с 1 января по 31 декабря

2008г.

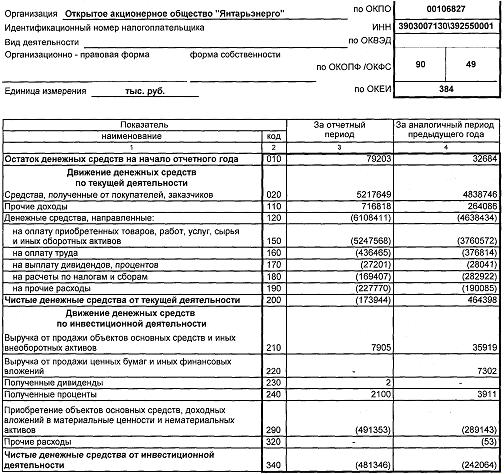

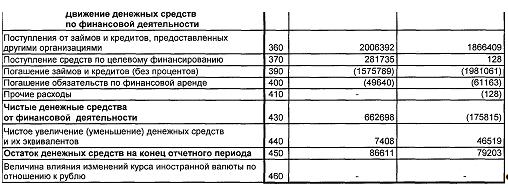

Приложение 8

ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

За период с 1 января по 31 декабря

2008г.

Приложение 9

ПРИЛОЖЕНИЕ К БУХГАЛТЕРСКОМУ БАЛАНСУ

За период с 1 января по 31 декабря

2008г.