Исследование финансового состояния предприятия (на материалах ОАО 'Автоагрегат')

КУРСОВАЯ РАБОТА

По дисциплине «Анализ хозяйственной

деятельности»

Тема: «Анализ финансового состояния

предприятия».

На материалах ОАО

"Автоагрегат"

СОДЕРЖАНИЕ

Введение

1.Сущность и назначение анализа финансового состояния

предприятия

1.1 Понятие, значение и задачи анализа финансового состояния

предприятия

1.2 Оценка платежеспособности предприятия на основе

показателей ликвидности баланса

.3 Методы прогнозирования финансовой устойчивости

.4 Система показателей, используемых для аналитической работы

финансового состояния предприятия

2 Комплексный анализ финансово-хозяйственной деятельности и

финансового состояния предприятия ОАО «Автоагрегат» 2007-2009г

2.1 Общая характеристика деятельности ОАО «Автоагрегат»

2.2 Анализ финансово-хозяйственной деятельности ОАО

«Автоагрегат» 2007-2009г

2.3 Анализ

финансового состояния ОАО «Автоагрегат»

3.

Направления совершенствования управления финансовым состоянием ОАО

«Автоагрегат»

3.1 Повышение эффективности деятельности ОАО «Автоагрегат»

.2 Мероприятие, направленное на улучшение управления запасами

и кредиторской задолженностью на ОАО «Автоагрегат»

3.3 Экономическая эффективность предложенных мероприятий по

совершенствованию финансового состояния ОАО «Автоагрегат»

Заключение

Список литературы

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

платежеспособность

устойчивость ликвидность

На современном этапе развития экономики вопрос финансового анализа

предприятий является очень актуальным. От финансового состояния предприятия

зависит во многом успех его деятельности, именно поэтому анализу финансового

состояния предприятия следует уделять особое внимания.

Актуальность данного вопроса обусловила развитие методик анализа

финансового состояния предприятий. Эти методики направлены на экспресс оценку

финансового состояния предприятия, подготовку информации для принятия

управленческих решений, разработку стратегии управления финансовым состоянием.

Так как существующие методы и модели оценки финансового состояния

предприятия являются базовыми и на практике в чистом виде применяются очень

редко, то для получения более точных результатов предлагается использовать

некую комбинированную модель оценки. Это обусловлено наличием у каждого

отдельного базового метода недостатков и ограничений, которые нейтрализуются

при их комплексном применении. Базовые методы в составе комбинированных

взаимодополняемых друг друга.

Успешное функционирование предприятий в современных условиях требует

повышения эффективности производства, конкурентоспособности продукции и услуг

на основе внедрения достижений научно-технического прогресса, эффективных форм

хозяйствования и управления производством, активизации предпринимательства и

т.д. Важная роль в реализации этой задачи отводится анализу хозяйственной

деятельности предприятий. С его помощью вырабатываются стратегия и тактика

развития предприятия, обосновываются планы и управленческие решения,

осуществляются контроль за их выполнением, выявляются резервы повышения

эффективности производства, оцениваются результаты деятельности предприятия, его подразделений и работников.

Предметом исследования выступает система управления финансовым состоянием

на предприятии

Объектом исследования является финансовое состояние предприятия

Цель работы проанализировать финансовое состояние предприятия и

разработать мероприятия по совершенствованию управления.

В рамках данной работы решаются следующие основные задачи:

. Проанализировать теоретические основы управления финансовым состоянием

предприятия

. Определить методические подходы к управлению финансовым состоянием

предприятия

. Разработать мероприятия по совершенствованию управления финансовым

состоянием предприятия на примере ОАО «Автоагрегат»

Данная работа состоит из 3х частей: в первой части - отражены

теоритеческие аспекты рассматриваемой проблемы; во второй части приводится

оценка финансового состояния предприятия; в третьей части разрабытываются

мероприятия по совершенствованию управления финансовым состоянием предприятия.

1. Сущность и назначение анализа финансового состояния предприятия

.1 Понятие, значение и задачи анализа финансового состояния предприятия

Хозяйствующий субъект осуществляет свою производственную деятельность на

рынке самостоятельно, но в условиях конкуренции. Конкуренция представляет собой

состязательность хозяйствующих субъектов, когда их самостоятельные действия эффективно

ограничивают возможность каждого из них воздействовать на общие условия

обращения товаров на данном рынке и стимулируют производство тех товаров,

которые требуются потребителю. Рыночные регуляторы, соединяясь с конкуренцией,

образуют единый механизм хозяйствования, который заставляет производителя

учитывать интересы и запросы потребителя. Хозяйствующие субъекты вступают между

собой в конкурентные отношения в борьбе за потребителя. Хозяйствующий субъект,

проигравший в борьбе, обычно становится банкротом.

Под банкротством хозяйствующего субъекта понимается неспособность его

удовлетворить требования кредиторов по оплате товаров (услуг), обеспечить

обязательные платежи в бюджет и внебюджетные фонды в связи с превышением

обязательств должника над его имуществом. Чтобы не стать банкротом,

хозяйствующий субъект должен постоянно следить за хозяйственной ситуацией на

рынке и обеспечивать себе высокую устойчивость. Одним из необходимых условий

для обеспечения конкурентоспособности является анализ коммерческой

деятельности, в том числе анализ финансового состояния, так как он позволяет

выявить наиболее сложные проблемы управления предприятия в целом и его

финансовыми ресурсами в частности.

Анализ финансового состояния представляет собой глубокое, научно обоснованное

исследование финансовых отношений и движения финансовых ресурсов в едином

производственно-торговом процессе. Следует различать понятия “финансовый

анализ” и “анализ финансового состояния предприятия”. Финансовый анализ - более

широкое понятие, так как он включает наряду с анализом финансового состояния

еще и анализ формирования и распределения прибыли, себестоимости продукции,

реализации и другие вопросы. Анализ финансового состояния - это часть

финансового анализа. Финансовое состояние предприятия характеризуется

обеспеченностью финансовыми ресурсами, необходимой для нормальной

производственной, коммерческой и других видов деятельности предприятия,

целесообразностью и эффективностью их размещения и использования, финансовыми

взаимоотношениями с другими субъектами хозяйствования платежеспособностью и

финансовой устойчивостью. Способность предприятия своевременно производить

платежи свидетельствует о его хорошем финансовом положении.

Финансовое состояние предприятия (ФСП) - это экономическая категория, отражающая

состояние капитала в процессе его кругооборота и способность субъекта

хозяйствования к саморазвитию на фиксированный момент времени.

В процессе снабженческой, производственной, сбытовой и финансовой

деятельности происходит непрерывный процесс кругооборота капитала, изменяются

структура средств и источников их формирования, наличие и потребность в

финансовых ресурсах и как следствие финансовое состояние предприятия, внешним

проявлением которого выступает платежеспособность.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным)

и кризисным. Способность предприятия своевременно производить платежи,

финансировать свою деятельность на расширенной основе, переносить

непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных

обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и

наоборот.

Финансовое состояние предприятия, его устойчивость и стабильность зависят

от результатов его производственной коммерческой и финансовой деятельности.

Если производственный и финансовый планы успешно выполняются, то это

положительно влияет на финансовое положение предприятия. И наоборот, в

результате недовыполнения плана по производству и реализации продукции

происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как

следствие ухудшение финансового состояния предприятия и его платежеспособности.

Следовательно, устойчивое финансовое состояние не является счастливой

случайностью, а итогом грамотного, умелого управления всем комплексом факторов,

определяющих результаты хозяйственной деятельности предприятия.

Устойчивое финансовое положение в свою очередь оказывает положительное

влияние на выполнение производственных планов и обеспечения нужд производства

необходимыми ресурсами. Поэтому финансовая деятельность как составная часть

хозяйственной деятельности должна быть направлена на обеспечение планомерного

поступления и расходования денежных ресурсов, выполнения расчетной дисциплины,

достижения рациональных пропорций собственного и заемного капитала и наиболее

эффективное его использование.

Существенная роль в достижении стабильного финансового положения

принадлежит анализу. Различают внутренний и внешний анализ финансового

положения.

Внутренний анализ осуществляется для нужд управления предприятием. Его

цель - обеспечить планомерное поступление денежных средств и разместить

собственные и заемные средства таким образом, чтобы создать условия для

нормального функционирования предприятия, получения максимума прибыли и

исключения риска банкротства.

Внешний анализ осуществляется инвесторами, поставщиками материальных и

финансовых ресурсов, контролирующими органами на основе публикаций отчетности.

Его цель - установить возможность выгодно вложить средства, чтобы обеспечить

максимум прибыли и исключить риск потери.

Основными задачами как внутреннего, так и внешнего анализа являются:

1. Общая оценка финансового положения и

факторов его изменения;

2. Изучение соответствия между

средствами и источниками, рациональности их размещения и эффективности

использования;

3. Соблюдение финансовой, расчетной и

кредитной дисциплины;

4. Определение ликвидности и финансовой

устойчивости предприятия;

5. Долгосрочное и краткосрочное

прогнозирование устойчивости финансового положения.

Для решения этих задач изучаются:

-Наличие, состав и структура средств предприятия; причины и последствия

их изменения; наличие, состав и структура источников средств предприятия;

причины и последствия их изменения;

Состояние, структура и изменение долгосрочных активов;

Наличие, структура текущих активов в сферах производства и обращения,

причины и последствия их изменения;

Ликвидность и качество дебиторской задолженности;

Наличие, состав и структура источников средств, причины и последствия их

изменения;

Платежеспособность и финансовая гибкость.

Анализ ФСП основывается главным образом на относительных показателях, так

как абсолютные показатели баланса в условиях инфляции очень трудно привести в

сопоставимый вид.

Относительные показатели анализируемого предприятия можно сравнивать:

c

общепринятыми “нормами” для оценки степени риска и прогнозирования возможности

банкротства;

c

аналогичными данными других предприятий, что позволяет выявить сильные и слабые

стороны предприятия и его возможности;

с аналогичными данными за предыдущие годы для изучения улучшения или

ухудшения ФСП.

.2 Оценка платежеспособности предприятия на основе показателей

ликвидности баланса

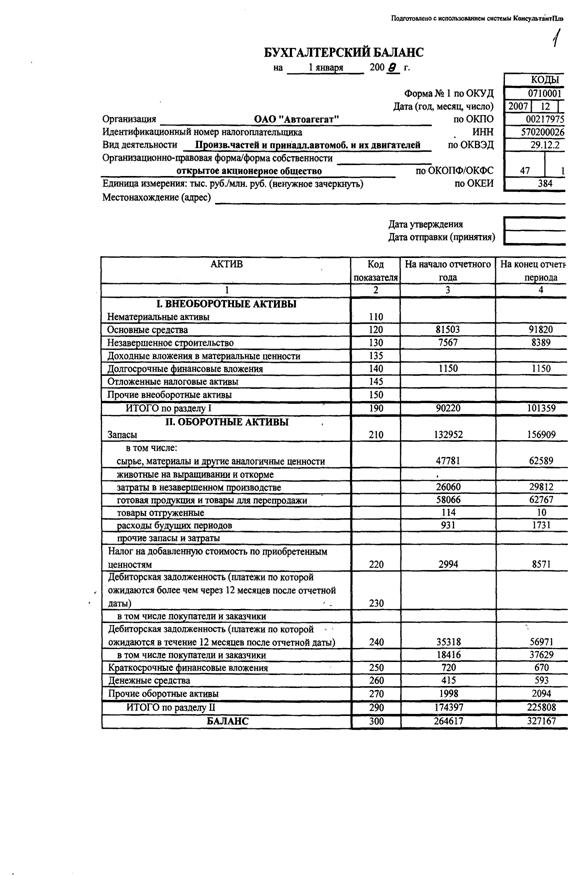

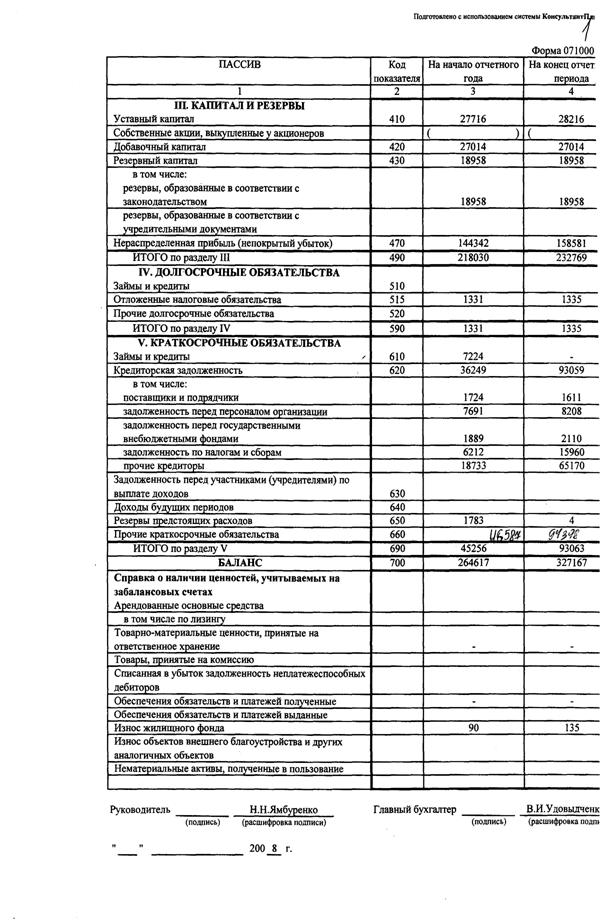

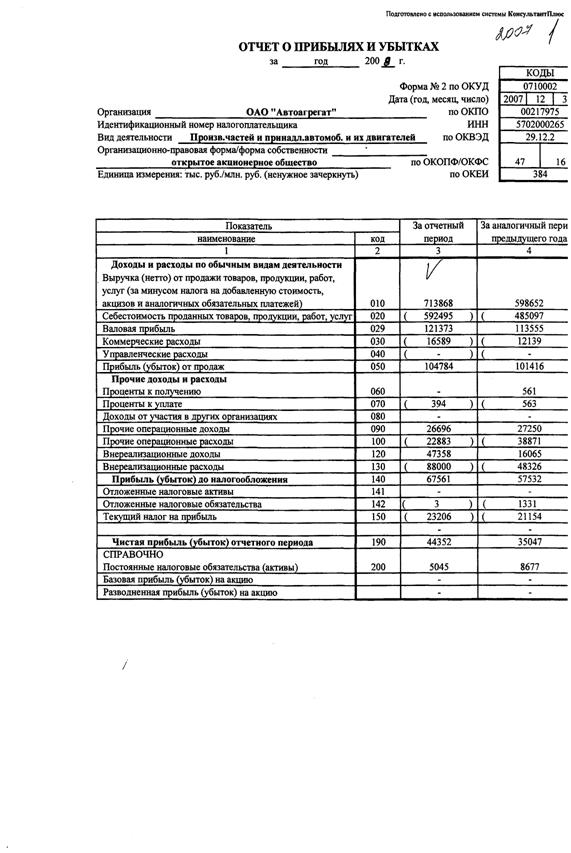

Информационной базой для проведения анализа финансово-экономического

состояния предприятия служит бухгалтерская отчетность. Отчетность организации

(хозяйствующего субъекта) - это система показателей, характеризующая результаты

и отражающая условия ее работы за истекший период.

В отчетность включены все виды текущего учета: бухгалтерский,

статистический и оперативно-технический. Благодаря этому обеспечивается

возможность отражения в отчетности всего многообразия предпринимательской

деятельности предприятия.

По характеру сведений, содержащихся в отчетах, различают управленческую

(внутреннюю) и финансовую (внешнюю) отчетности (рис.1).

К финансовой отчетности предъявляется ряд требований. Основные из них:

уместность и достоверность информации;

значимость данной отчетности.

Анализ финансово-экономического состояния предприятия в основном

базируется на финансовой (внешней) бухгалтерской отчетности предприятия.

Финансовая бухгалтерская отчетность состоит из нескольких образующих

единое целое отчетных документов:

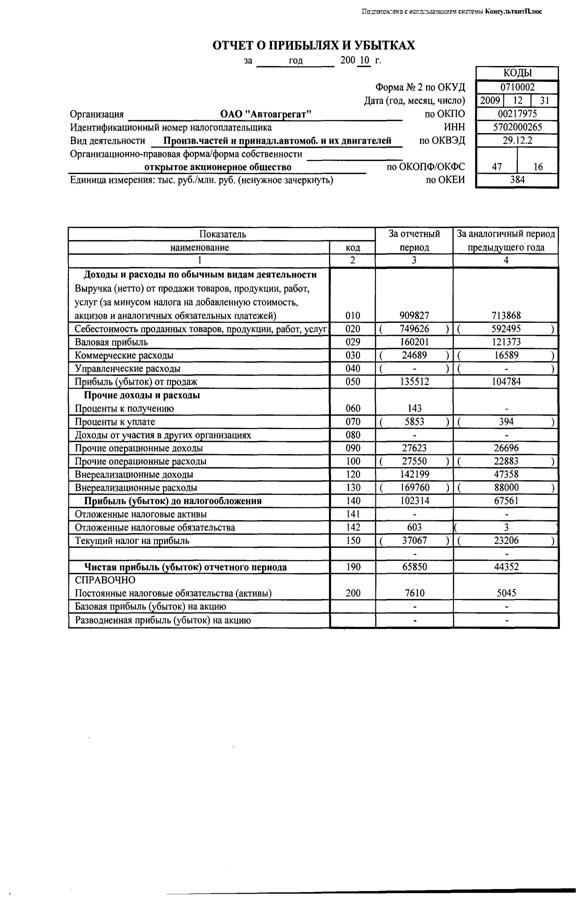

бухгалтерского баланса, форма № 1;

отчета о прибылях и убытках, форма № 2;

отчета о движении капитала, форма № 3;

отчета о движении денежных средств, форма № 4;

приложение к бухгалтерскому балансу, форма № 5

Рис. 1. Виды отчетности организации и их краткая характеристика

Поскольку финансовая отчетность - это документы, показывающие результаты

деятельности организации за определенный период в прошлом, то часто у внешних

аналитиков нет иного выхода, кроме как оценивать нынешнее состояние,

основываясь на устаревших данных. Ввиду того что аналитики заинтересованы,

прежде всего, в получении информации о том, что происходит сейчас и вероятнее

всего произойдет в будущем, а не о том, что случилось в прошлом, то они не

должны экстраполировать историческую информацию на нынешние условия и тем более

делать на ее основе прогнозы в отношении будущего.

В условиях массовой неплатежеспособности и применения ко многим

предприятиям процедур банкротства (признание несостоятельности) объективная и

точная оценка финансово-экономического состояния приобретает первостепенное

значение. Главным критерием такой оценки являются показатели платежеспособности

и степень ликвидности предприятия.

Платежеспособность предприятия определяется его возможностью и

способностью своевременно и полностью выполнять платежные обязательства,

вытекающие из торговых, кредитных и иных операций денежного характера.

Платежеспособность влияет на формы и условия коммерческих сделок, в том числе

на возможность получения кредита.

Ликвидность предприятия определяется наличием у него ликвидных средств, к

которым относятся наличные деньги, денежные средства на счетах в банках и

легкореализуемые элементы оборотных ресурсов. Ликвидность отражает способность

предприятия в любой момент совершать необходимые расходы.

Ликвидность и платежеспособность как экономические категории не

тождественны, но на практике они тесно связаны между собой.

Ликвидность предприятия отражает платежеспособность по долговым

обязательствам. Неспособность предприятия погасить свои долговые обязательства

перед кредиторами и бюджетом приводит его к банкротству. Основаниями для

признания предприятия банкротом являются не только невыполнение им в течение

нескольких месяцев своих обязательств перед бюджетом, но и невыполнение

требований юридических и физических лиц, имеющих к нему финансовые или

имущественные претензии.

Улучшение платежеспособности предприятия неразрывно связано с политикой

управления оборотным капиталом, которая нацелена на минимизацию финансовых

обязательств. Иными словами, прибыль - долгосрочная цель, но в краткосрочном

плане даже прибыльное предприятие может обанкротиться из-за отсутствия денежных

средств.

Для оценки платежеспособности и ликвидности могут быть использованы

следующие приемы (рис. 2):

Рис.2. Приемы проведения оценки платежеспособности и ликвидности

предприятия

Главная задача оценки ликвидности баланса - определить величину покрытия

обязательств предприятия по его активам, срок превращения которых в денежную

форму (ликвидность) соответствует сроку погашения обязательств (срочности

возврата).

Для проведения анализа актив и пассив баланса группируются (рис. 3.) по

следующим признакам:

По степени убывания ликвидности (актив);

По степени срочности оплаты (погашения) (пассив).

Рис.3. Группировка статей актива и пассива для анализа ликвидности

баланса

Активы в зависимости от скорости превращения в денежные средства

разделяются на следующие группы:

А1 - наиболее ликвидные активы. К ним относятся денежные средства

предприятий и краткосрочные финансовые вложения (стр. 260 + стр.250).

А2 - быстрореализуемые активы. Дебиторская задолженность и прочие активы

(стр. 240 + стр. 270).

А3 - медленнореализуемые активы. К ним относятся статьи из разд.

“Оборотные активы” (стр. 210 + стр. 220 - стр. 217) и статья “Долгосрочные

финансовые вложения” из разд. "внеоборотные активы” (стр. 140).

А4 - труднореализуемые активы. Это статьи раздела “внеоборотные активы”

(стр.110 + стр. 120 - стр.140).

Группировка пассивов происходит по степени срочности их возврата:

П1 - наиболее краткосрочные обязательства. К ним относятся статьи

“Кредиторская задолженность” и “Прочие краткосрочные пассивы” (стр. 620 + стр.

670).

П2 - краткосрочные пассивы. Статьи “Заемные средства” и другие статьи

раздела “краткосрочные пассивы” (стр. 610 + стр. 630 + стр. 640 + стр. 650 +

стр. 660).

П3 - долгосрочные пассивы. Долгосрочные кредиты и заемные средства (стр.

510 + стр. 520).

П4 - постоянные пассивы. Статьи разд. “Капитал и резервы” (стр. 490 -

стр. 217).

При определении ликвидности баланса группы актива и пассива

сопоставляются между собой (рис. 8)

Условия абсолютной ликвидности баланса:

А1≥ П1; А2≥ П2; А3 ≥П3; А4 ≤П4.

Необходимым условием абсолютной ликвидности баланса является выполнение

первых неравенств. Четвертое неравенство носит так называемый балансирующий

характер: его выполнение свидетельствует о наличии у предприятия собственных

оборотных средств (Ес = Ис - F).

Теоретически недостаток средств по одной группе активов компенсируется

избытком по другой, но на практике менее ликвидные средства не могут заменить

более ликвидные.

Сопоставление А1 - П1 и А2 - П2 позволяет выявить текущую ликвидность

предприятия, что свидетельствует о платежеспособности в ближайшее время.

Сравнение А3 - П3 отражает перспективную ликвидность, на ее основе

прогнозируется долгосрочная ориентировочная платежеспособность.

Анализ ликвидности баланса проводится с помощью аналитической табл.12 ,

по данным которой можно сделать вывод, что баланс предприятия не соответствует

всем критериям абсолютной ликвидности.

Так как А1<<П1,то предприятие не может отвечать по своим

обязательствам в ближайшее время. Несмотря на очень высокий рост денежных

средств (темп росто 3349%),которые в конце года являются единственным

источником наиболее ликвидных активов, кредиторская задолженность также растет

на 153%, что не позволяет говорить о улучшении состояния текушей ликвидности

предприятия.

Анализируя долгосрочную ориентировочную платежеспособность, можно

сказать, что предприятие полностью отвечает условиям ликвидности (А2> П2 и

А3 >П3)

При изучении баланса следует обратить внимание на один очень важный

показатель - чистый оборотный капитал, или чистые оборотные средства. Это абсолютный

показатель, с помощью которого также можно оценить ликвидность предприятия.

Чистый оборотный капитал равен разнице между итогами раздела “Оборотные активы”

и раздела “Краткосрочные пассивы”. Изменение уровня ликвидности определяется по

изменению показателя чистого оборотного капитала. Он составляет величину,

оставшуюся после погашения всех краткосрочных обязательств. Следовательно, рост

этого показателя - повышение уровня ликвидности предприятия

1.3 Методы прогнозирования финансовой устойчивости

Обычно выделяют четыре метода прогнозирования финансовой устойчивости

субъекта хозяйствования:

экстраполяцию;

метод сроков оборачиваемости;

метод бюджетирования;

метод предварительных (прогнозных) балансов.

Экстраполяция

При использовании первого метода исходят из предположения о существовании

прямой зависимости между оборотным капиталом и объемом продаж, которая может

быть выражена с помощью простого коэффициента (отношение чистого оборотного

капитала к объему продаж). Либо с помощью уравнения связи:

Y=a+bx ,

где a - постоянная величина чистого

оборотного капитала;- коэффициент регрессии, отражающий степень зависимости

оборотного капитала от объема продаж.

Зная величину этих коэффициентов и прогнозируемый объемов продаж, можно

определить потребность в чистом оборотном капитале (финансово-эксплуатационную

потребность в оборотных средствах).

Однако этот метод достаточно упрощен, так как учитывает единственный

фактор- объем продаж, тогда как уровень потребности в краткосрочном

финансировании во многом зависит от срока оборачиваемости запасов, дебиторской

и кредиторской задолженности и т.д.

Метод сроков оборачиваемости

Второй метод определения чистого оборотного капитала основан на изучении

продолжительности производственно-коммерческого цикла: период оборачиваемости

запасов плюс период оборачиваемости дебиторской задолженности минус период

оборачиваемости кредиторской задолженности, умноженный на однодневный оборот по

реализации.

Однако этот метод имеет свои недостатки, так как сроки оборачиваемости не

являются нормативными, а изменяются под воздействием различных факторов и

поэтому в свою очередь требуют прогнозирования и уточнении.

Метод бюджетирования основан на планировании поступления и расходования

денежных средств, в том числе от основной, инвестиционной и финансовой

деятельности, подробно описанный О.Ф.Ефимовой "Финансовый анализ".

Расчет отклонений между поступлением и выплатами показывает планируемое

изменение денежных средств и создает основу для принятия соответствующих

управленческих решений. Прогнозирование денежных потоков позволяет определить

размеры избытка и недостатка денежной наличности в обороте предприятия.

Реальность прогнозов поступления и расходования денежных средств зависит от

степени их неопределенности.

Метод предварительных прогнозных балансов

Одним из методов финансового прогнозирования является составление

прогнозного отчета о прибылях и убытках и прогнозного баланса, наиболее полно

освещенного Д.А Панковым "Бухгалтерский учет и анализ в зарубежных

странах." Прогнозная отчетность может составляться на конец каждого

месяца, квартала, года. Она позволит установить и оценить изменения, которые

произойдут в активах предприятия и источниках их формирования в результате

хозяйственных операций на планируемый период времени.

Прогнозный баланс может составляться на основании системы плановых

расчетов всех показателей производственно-финансовой деятельности, а также на

основании динамики отдельных статей баланса и их соотношений. Большую помощь

при разработке прогнозной финансовой отчетности и моделей финансового состояния

предприятия могут оказать компьютерные программы по финансовому моделированию.

Сопоставление прогнозных значений статей баланса с фактическими на конец

отчетного периода позволит установить, какие изменения произойдут в финансовом

состоянии предприятия, что даст возможность внести коррективы в его

производственную и финансовую стратегию.

.4 Система показателей, используемых для аналитической работы финансового

состояния предприятия

При проведении анализа следует учитывать различные факторы, такие как

эффективность применяемых методов планирования, достоверность бухгалтерской

отчетности, использование различных методов учета (учетной политики), уровень

диверсификации деятельности других предприятий, статичность используемых коэффициентов.

Некоторые показатели, рекомендуемые для аналитической работы (для

разработки финансовой политики особое значение имеет выбор системы показателей,

поскольку они являются основой для оценки деятельности предприятия внешними

пользователями отчетности, такими как инвесторы, акционеры, кредиторы),

представлены в табл.1.

Таблица 1- Некоторые показатели, рекомендуемые для аналитической работы

|

Наименование

показателя

|

Что показывает

|

Как

рассчитывается

|

Комментарии

|

|

|

1

|

2

|

3

|

4

|

|

|

Показатели

ликвидности

|

|

|

Общий коэффициент

покрытия

|

Достаточность

оборотных средств у предприятия, которые могут быть использованы им для

погашения своих краткосрочных обязательств

|

Отношение

текущих активов(оборотных средств) к текущим пассивам (краткосрочным

обязательствам)  Нижняя граница обусловлена тем, что

оборотных средств должно быть достаточно, чтобы покрыть свои краткосрочные

обязательства. Превышение оборотных активов над краткосрочными

обязательствами более чем в 2 раза считается также нежелательным, поскольку

свидетельствует о нерациональном вложением предприятием своих средств и

неэффективном их использовании Нижняя граница обусловлена тем, что

оборотных средств должно быть достаточно, чтобы покрыть свои краткосрочные

обязательства. Превышение оборотных активов над краткосрочными

обязательствами более чем в 2 раза считается также нежелательным, поскольку

свидетельствует о нерациональном вложением предприятием своих средств и

неэффективном их использовании

|

|

|

|

Коэффициент

срочной ликвидности

|

Прогнозируемые

платежные возможности предприятия при условии своевременного проведения

расчетов с дебиторами

|

Отношение

денежных средств и краткосрочных ценных бумаг плюс суммы мобилизованных

средств в расчетах с дебиторами к краткосрочным обязательствам

|

1 и выше.

Низкие значения указывают на необходимость постоянной работы с дебиторами,

чтобы обеспечить возможность обращения наиболее ликвидной части оборотных

средств в денежную форму для расчетов со своими поставщиками

|

|

|

Коэффициент

ликвидности при мобилизации средств

|

Степень

зависимости платежеспособности компании от материально производственных

запасов и затрат с точки зрения необходимости мобилизации денежных средств

для погашения своих краткосрочных обязательств

|

Отношение

материально-производственных запасов и затрат к сумме краткосрочных

обязательств

|

0,5-0,7

|

|

|

Показатели

финансовой устойчивости

|

|

|

Соотношение

заемных и собственных средств

|

Сколько заемных

средств привлекло предприятие на 1 руб. вложенных в активы собственных

средств

|

Отношение всех

обязательств предприятия(кредиты, займы и кредиторская задолженность) к

собственным средствам

|

Значение

соотношения должно быть меньше 0,7. Превышение указанной границы означает

зависимость предприятия от внешних источников средств, потерь финансовой

устойчивости(автономности)

|

|

|

Коэффициент

обеспеченности собственными средствами

|

Наличие

собственных оборотных средств предприятия, необходимых его финансовой

устойчивости

|

Отношение

собственных оборотных средств к общей величине оборотных средств предприятия

|

Нижняя

граница-0,1. Чем выше показатель(около 0,5), тем лучше финансовое состояние

предприятия, тем больше у него возможностей в проведении независимой

финансовой политики

|

|

|

Коэффициент

маневренности собственных оборотных средств

|

Способность

предприятия поддерживать уровень собственного оборотного капитала и пополнять

оборотные средства в случае необходимости за счет собственных источников

|

Отношение

собственных оборотных средств к общей величине собственных

средств(собственного капитала) предприятия

|

0,2-0,5. Чем

ближе значения показателя к верхней рекомендуемой границе, тем больше

возможностей финансового маневра у предприятия

|

|

|

Интенсивность

использования ресурсов

|

|

|

Рентабельность

чистых активов по чистой прибыли

|

Эффективность

использования средств, принадлежащих собственникам предприятия. Служит

основным критерием при оценке уровня котировки акций на бирже

|

Отношение

чистой прибыли к средней за период величине чистых активов

|

Рентабельность

чистых активов по чистой прибыли должна обеспечивать окупаемость вложенных в

предприятие средств акционеров

|

|

|

Рентабельность

реализованной продукции

|

Эффективность

затрат, произведенных предприятием на производство и реализацию продукции

|

Отношение

прибыли от реализованной продукции к объему затрат на производство

реализованной продукции

|

Динамика

коэффициента может свидетельствовать о необходимости пересмотра цен или

усиления контроля за себестоимостью реализованной продукции

|

|

|

Показатели

деловой активности

|

|

|

|

|

Коэффициент

оборачиваемости оборотного капитала

|

Скорость

оборота материальных и денежных ресурсов предприятия за анализируемый период

или сколько рублей оборота (выручки) снимает с каждого рубля данного вида

активов

|

Отношение

чистой выручки от реализации к средней за период величине стоимости

материальных оборотных средств, денежных средств и краткосрочных ценных бумаг

|

Нормативного

значения нет, однако усилия руководства предприятия во всех случаях должны

быть направлены на ускорение оборачиваемости. Если предприятие постоянно

прибегает к дополнительному использованию заемных средств (кредиты, займы,

кредиторская задолженность), значит сложившаяся скорость оборота генерирует

недостаточное количество денежных средств для покрытия издержек и расширения

деятельности

|

|

|

Коэффициент

оборачиваемости собственного капитала

|

Скорость

оборота вложенного собственного капитала или активность денежных средств,

которыми рискуют акционеры

|

Отношение

чистой выручки от реализации к среднему за период объему собственного

капитала

|

Если показатель

рентабельности собственного капитала не обеспечивает его окупаемость, то

данный коэффициент оборачиваемости означает бездействие части собственных

средств, то есть свидетельствует о нерациональности их структуры. При

снижении рентабельности собственного капитала необходимо адекватное

увеличение оборачиваемости

|

|

Для предварительной оценки финансово-экономического состояния предприятия

вышеприведенные показатели следует разделить на первый и второй классы, имеющие

между собой качественные различия (рис. 4.).

Рис. 4. Классификация относительных показателей

В первый класс входят показатели, для которых определены нормативные

значения. К их числу относятся показатели ликвидности и финансовой

устойчивости. При этом как снижение значений показателей ниже нормативных, так

и их превышение, а также их движение в одном из названных направлений следует

трактовать как ухудшение характеристик анализируемого предприятия. Таким

образом следует выделить несколько состояний показателей первого класса,

которые представлены в табл.2.

Таблица 2 - Состояние показателей первого класса

|

Тенденции

|

Сост. Показ.

|

Улучшение значений

|

Значения устойчивы

|

Ухудшение значений

|

|

Соответствие нормативам

|

|

1

|

2

|

3

|

|

Нормальные значения

|

1

|

1.1

|

1.2

|

1.3

|

|

Значение не соответствует

нормативным

|

2

|

2.1

|

2.2

|

2.3

|

Приведенные в табл. 2 возможные состояния могут характеризоваться

следующим образом:

состояние 1.1- значение показателей находится в пределах рекомендуемого

диапазона нормативных значений( далее именуется “коридор”), но у его границ.

Анализ динамики изменения показателей показывает, что он движется в сторону

наиболее приемлемых значений (движение от границ к центру “коридора”). Если

группа показателей данного класса находится в состоянии 1.1, то

соответствующему аспекту финансово-экономического положения можно дать оценку

“отлично”;

состояние 1.2 - значения показателей находятся в рекомендуемых границах,

а анализ показателей показывает их устойчивость. В этом случае по данной группе

показателей финансово-экономическое состояние предприятия можно определить как

“отличное” (значения устойчиво находятся в середине “коридора”), “хорошее”

(значение у одной из границ “коридора”);

состояние 1.3 - значения показателей находятся в рекомендуемых границах,

но анализ динамики указывает на их ухудшение (движение от середины “коридора” к

его границам). Оценка аспекта финансово-экономического состояния - “хорошо”;

состояние 2.1- значения показателей находятся за пределами рекомендуемых,

но наблюдается тенденция к улучшению, В этом случае в зависимости от отклонения

от нормы и темпов движения к ней финансово-экономическое состояние может быть

охарактеризовано как “хорошее” или “удовлетворительное”;

состояние 2.2- значения показателей устойчиво находятся вне

рекомендуемого “коридора”. Оценка - “удовлетворительно” или

“неудовлетворительно”. Выбор оценки определяется величиной отклонения от нормы

и оценками других аспектов финансово-экономического состояния;

состояние 2.3 - значения показателей за пределами нормы и все время

ухудшаются. Оценка - “неудовлетворительно”.

Во второй класс показателей входят ненормируемые показатели, значения

которых не могут служить для оценки эффективности функционирования предприятия

и его финансово-экономического состояния без сравнения со значениями этих

показателей на предприятиях, выпускающих продукцию, аналогичную продукции

предприятия, и имеющих производственные мощности, сравнимые с мощностями

предприятия, или анализа тенденции изменения этих показателей. В эту группу

входят показатели рентабельности, характеристики структуры имущества,

источников и состояния оборотных средств.

По данной группе показателей целесообразно опираться на анализ тенденций

изменения показателей и выявлять ухудшение или улучшение. Таким образом, вторая

группа может быть охарактеризована лишь следующими состояниями:

“улучшение” - 1;

“стабильность” - 2;

“ухудшение” - 3.

Для рядя показателей, могут быть определены “коридоры” оптимальных

значений в зависимости от их принадлежности к различным видам деятельности и

других особенностей функционирования предприятий.

Разделение групп показателей на два класса в значительной мере условно и

является уступкой недостаточной развитости рассматриваемого аналитического

инструмента. В целях получения более объективной оценки

финансово-экономического состояния предприятия целесообразно сопоставить

состояния показателей первого и второго класса. Такое сопоставление

представлено в табл.3.

Таблица 3 - Сопоставление состояний показателей первого и второго класса

|

Состояние показателей

первого класса

|

Состояние показателей

второго класса

|

Оценка

|

|

1.1

|

1

|

Отлично

|

|

1.2

|

|

Отлично, хорошо

|

|

1.3

|

2

|

Хорошо

|

|

2.1

|

|

Хорошо, удовлетворительно

|

|

2.2

|

3

|

Удовлетворительно,

неудовлетворительно

|

|

2.3

|

|

Неудовлетворительно

|

Используя такое сопоставление, можно получить и среднюю интегральную

оценку, и сопоставление экспресс-оценки финансово-экономического состояния

предприятия по отдельным группам показателей. Вместе с тем данные оценки,

являясь индикаторами экономической экспресс-диагностики финансового состояния

предприятия, не указывают руководству предприятия направлений совершенствования

организации управления им.

Оценка финансовой устойчивости предприятия проводится с помощью

достаточно большого количества относительных финансовых показателей (табл. 4.).

Таблица 4 - Финансовые коэффициенты, применяемые для оценки финансовой

устойчивости предприятия

|

Коэффициент

|

Что показывает

|

Как рассчитывать

|

Комментарии

|

|

1

|

2

|

3

|

4

|

|

1. Коэффициент автономии

|

Характеризует независимость

от заемных средств. Показывает долю собственных средств в общей сумме всех

средств предприятия

|

Ка = Ис/ В Отношение общей

суммы всех средств предприятия к источникам собственных средств

|

Минимальное пороговое

значение на уровне 0,5. Превышение указывает на увеличение финансовой

независимости, расширение возможности привлечения средств со стороны

|

|

2. Коэффициент соотношения

заемных и собственных средств

|

Сколько заемных средств

привлекло предприятие на 1 руб. вложенных в активы собственных средств

|

Кз/с = (Кт + Кt)/Иc

Отношение всех обязательств к собственным средствам

|

Кз/с < 0,7 Превышение

указанной границы означает зависимость предприятия от внешних источников

средств, потерю финансовой устойчивости (автономности)

|

|

3. Коэффициент

обеспеченности собственными средствами

|

Наличие у предприятия

собственных оборотных средств, необходимых для его финансовой устойчивости.

Критерий для определения неплатежеспособности (банкротства) предприятия

|

Ко = Ес / Rа=

(Ис -F)/Rа Отношение собственных оборотных средств к общей

величине оборотных средств предприятия

|

Ко≥0,1 Чем выше

показатель(0,5), тем лучше финансовое состояние предприятия,тем больше у него

возможностей проведения независимой финансовой политики

|

|

4. Коэффициент

маневренности

|

Способность предприятия

поддерживать уровень собственного оборотного капитала и пополнять оборотные

средства за счет собственных источников

|

Км = Ес /Ис Отношение

собственных оборотных средств к общей величине собственных средств

(собственного капитала предприятия

|

0,2-0,5 Чем ближе значение

показателей к верхней границе, тем больше возможность финансового маневра у

предприятия

|

|

5. Коэффициент соотношения

мобильных и иммобилизованных средств

|

Сколько внеоборотных

средств приходится на 1 руб. оборотных активов

|

Км/и = Rа/F

Отношение оборотных средств к внеоборотным активам

|

Чем выше значение

показателей тем больше средств предприятие вкладывает в оборотные средства

|

|

6. Коэффициент имущества

производственного назначения

|

Долю имущества

производственного назначения в общей стоимости всех средств предприятия

|

Кп.им = (Z+F)/В

Отношение суммы внеоборотных активов и производственных запасов к итогу

баланса

|

Кп.им≥0,5 При

снижении показателя ниже рекомендуемой границы целесообразно привлечение

долгосрочных заемных средств для увеличения имущества производственного назначения

|

|

7. Коэффициент прогноза

банкротства

|

Доля чистых оборотных

активов в стоимости всех средств предприятия

|

Кпб = (Rа

- Кt)/В Отношение разности оборотных средств и

краткосрочных пассивов к итогу баланса

|

Снижение показателей

свидетельствует о том, что предприятие испытывает финансовые затруднения

|

Расчет и анализ относительных коэффициентов существенно дополняет оценку

абсолютных показателей финансовой устойчивости.

2. Комплексный анализ финансово-хозяйственной деятельности и финансового

состояния предприятия ОАО «Автоагрегат» 2007-2009г

.1 Общая характеристика деятельности ОАО «Автоагрегат»

В 1939 году в городе Ливны началось строительство мотороремонтной

тракторной мастерской (МТМ). В 1941 году строительство в основном было

закончено, но вероломное нападение фашистской Германии прервало планы мирного

строительства. В 1941 году все было разрушено и сожжено. Остались одни стены

мастерской.

В 1943 году в трудных условиях началось восстановление мастерской.

Приказом по Орловскому земельному отделу от 17 марта 1945 года, во исполнение

постановления Исполкома Облсовета депутатов трудящихся и Бюро Обкома ВКП(б) от

10 марта 1945 г. и приказа Наркомзема СССР от 30 января 1945 г. №70, было

принято решение об организации Ливенского моторно - ремонтного завода (МРЗ) на

базе восстанавливаемой мотороремонтной тракторной мастерской. Эта дата является

датой основания Ливенского Автоагрегатного завода, началом его трудовой

летописи.

До 1960 года МРЗ производил капитальный ремонт автомобильных и тракторных

моторов, изготавливал запасные части к тракторам, диски для кольчатых колес,

конуса крышек насоса и насосы ГН-200, ГН-500, фильтры для очистки горючего при

заправке тракторов, бороны, сеялки для лесного хозяйства, кольчатые катки для

сельскохозяйственной техники.

В августе 1960 года Ливенский Мотороремонтный завод переименован в Завод

маслонасосов.

С декабря 1963 года на правах производства завод входил в состав

объединения по производству насосов «Ливгидромаш» управления машиностроения

Приокского совнархоза.

В 1966 году он был передан Минавтопрому СССР и получил название «Завод

Автонасосов», а в августе 1967 года переименован в «Ливенский автоагрегатный

завод». С этого времени началась новая страница в истории завода.

Затем было решено произвести на заводе коренную реконструкцию, чтобы

производить продукцию для Волжского автомобильного завода. Строительство новых

площадей завода началось в 1968 году на окраине г. Ливны, а уже в 1970 году

продукция поставлялась на Волжский автомобильный завод по производству автомобилей

«Жигули».

декабря 1970 года было принято Постановление Совета Министров СССР №1000

«О строительстве и реконструкции заводов Министерства автомобильной

промышленности для обеспечения Камского автомобильного завода комплектующими

изделиями».

На протяжении последующих десятилетий предприятие динамично развивалось,

увеличивалась номенклатура выпускаемой продукции.

В начале 90-х годов ОАО «Автоагрегат» преобразовано в акционерное

общество в результате приватизации государственного предприятия «Ливенский автоагрегатный

завод». Перед предприятием возникли проблемы, связанные с изменением

общественного строя государства, становлением рыночных отношений, развитием

новых форм собственности.

С 2002 года ОАО «Автоагрегат» входит в холдинг ОАО «Орловская промышленная

компания».

Что касается сведений о государственной регистрации и наличии лицензии,

то зарегистрировано данное прёдприятие Постановлением главы администрации

города Ливны №321 от 26.06.96 г., регистрационный №79 ОАО «Автоагрегат» имеет

расчетный счет № 30101810300000000601 в Орловском ОСБ №8595 Филиала г. Ливны.

Его идентификационный номер как налогоплательщика: ИНН 5702000280. Отраслевая

принадлёжность: Код ОКНХ-14341. Местоположение, почтовый адрес и контактные

телефоны: Россия, 303850, г. Ливны Орловской области, улица Индустриальная 2а.,

код (08677) телефон 3-42-38, 3-27-69, факс 3-31-91.

Для производства продукций основными материалами являются: ленты

металлические, бумага, картоны фильтрующие, клеи, пластизоли, химикаты, лаки,

краски.

ОАО «Автоагрегат» предприятие можно сказать с мировым именем: имеются

поставки в США, Вьетнам, Китай, некоторые европейские страны, а также

практически все страны Ближнего зарубежья.

Основной вид деятельности предприятия - это промышленность, что

представлено в виде производства фильтров и фильтрующих элементов на

комплектацию и для ремонта автомобилей. Именно этот вид деятельности и является

приоритетным.

2.2 Анализ финансово-хозяйственной деятельности ОАО «Автоагрегат»

2007-2009г

Анализ финансово-хозяйственной деятельности начнем

с анализа выпуска

продукции за 2007-2009 гг.

Таблица 5 - Анализ выпуска продукции за 2007-2009 гг.

|

Показатель

|

2007

|

2008

|

2009

|

Абсолютное изменение

|

Относительное изменение Тпр,

%

|

|

|

|

|

08/07

|

09/08

|

08/07

|

09/08

|

|

1 Валовая продукция

|

620422

|

743769

|

952827

|

123347

|

209058

|

19.88

|

28.11

|

|

2 Изменение остатков НП

|

3752

|

2350

|

2480

|

-1402

|

130

|

-37.37

|

5.53

|

|

3 Товарная продукция

|

616670

|

741419

|

950347

|

124749

|

208928

|

20.23

|

28.18

|

|

4 Реализовано продукции

|

598652

|

713868

|

909827

|

115216

|

195959

|

19.25

|

27.45

|

|

5 Материальные затраты

|

254115

|

430952

|

76290

|

100547

|

30.02

|

30.43

|

|

6 Чистая продукция

|

344537

|

383463

|

478875

|

38926

|

95412

|

11.3

|

24.88

|

В динамике наблюдается увеличение объемов валовой, товарной,

реализованной и чистой продукции. Однако, по сравнению с 2008 г. в 2009 г.

темпы увеличения объемов ускоряются.

Проанализируем изменение объемов реализованной продукции в динамике за

2007-2009 гг.

Таблица 6 - Динамика изменения объёма реализованной продукции

|

Показатель

|

2007

|

2008

|

2009

|

Абсолютное изменение

|

Относительное

|

|

|

|

|

|

изменение, Тпр в

%

|

|

|

|

|

08/07

|

09/08

|

08/07

|

09/08

|

|

1. Товарная продукция

|

616670

|

741419

|

950347

|

124749

|

208928

|

20.23

|

28.18

|

|

2. Остатки нереализованной

продукции на складе

|

|

|

|

|

|

|

|

|

- на начало года

|

109721

|

184721

|

225302

|

75000

|

40581

|

68.36

|

21.97

|

|

- на конец года

|

127739

|

212272

|

265822

|

84533

|

53550

|

66.18

|

25.23

|

|

3 Объём реализованной

продукции

|

598652

|

713868

|

909827

|

115216

|

195959

|

19.25

|

27.45

|

Объем реализованной продукции в динамике увеличиваются. В 2008 г.

реализованная продукция увеличилась на 115216 тыс. руб. (на 19,25%) и составила

713868 тыс. руб., в 2009 г. увеличение составило 195959 тыс. руб. (27,45%).

Увеличение объемов реализованной продукции происходило вследствие повышения

объемов товарной продукции и роста остатков готовой продукции на складе, что

является положительной тенденцией и может быть вызвано хорошим сбытом.

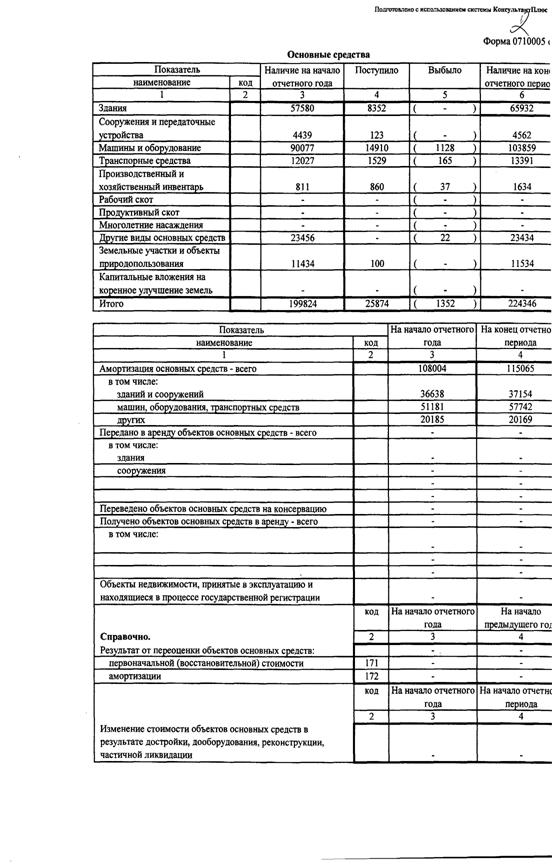

Основные средства (ОС) (часто называемые в экономической литературе и на

практике основными фондами) являются одним из важнейших факторов производства.

Оценка эффективности использования ОС основана на применении общей для всех

ресурсов технологии оценки, которая предполагает расчет и анализ показателей

отдачи и емкости.

Показатели отдачи характеризуют выход готовой продукции на 1 руб.

ресурсов. Показатели емкости характеризуют затраты или запасы ресурсов на 1

руб. выпуска продукции.

Под запасами ресурсов понимают наличный объем ресурсов на отчетную дату

по балансу, под затратами - текущие расходы ресурсов, в частности по основным

средствам - амортизация. При сопоставлении запасов ресурсов с объемом выручки

за период необходимо рассчитать среднюю величину запасов на тот же период.

Обобщающим показателем эффективности использования ОС является фондоотдача.

Проанализируем эффективность использования основных средств ОАО

«Автоагрегат» за 2007-2009 гг.

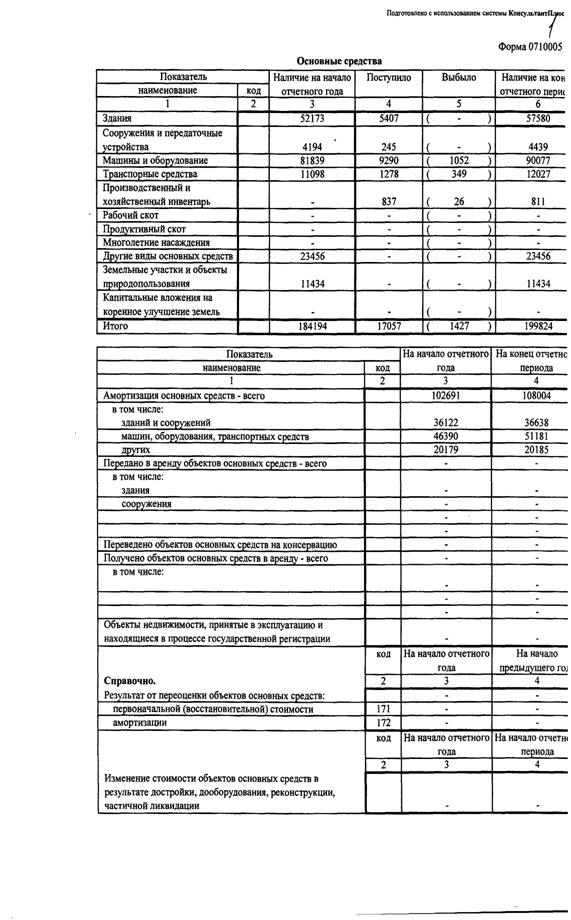

Таблица 7 - Анализ эффективности использования основных средств

|

Показатель

|

2007

|

2008

|

2009

|

Абсолютное изменение

|

Относительное изменение, Тр

в %

|

|

|

|

|

08/07

|

09/08

|

08/07

|

09/08

|

|

1. Объём реализованной

продукции

|

598652

|

713868

|

909827

|

115216

|

195959

|

19.25

|

27.45

|

|

2. Среднегодовая стоимость

основных производственных фондов

|

184194

|

199824

|

224346

|

15650

|

24522

|

8.49

|

12.27

|

|

- активная часть

|

81503

|

91820

|

109280

|

10317

|

17460

|

12.66

|

19.02

|

|

3. Балансовая прибыль

|

113555

|

121373

|

160201

|

7818

|

38828

|

6.88

|

31.99

|

|

4. Среднесписочная

численность, чел

|

1423

|

1437

|

1442

|

14

|

5

|

0.98

|

0,35

|

|

5.Фондовооруженность

|

129.44

|

139.06

|

155.58

|

9.62

|

16.52

|

7.43

|

11.88

|

|

6. Фондоотдача производства

|

3.25

|

3.57

|

4.06

|

0.32

|

0.49

|

9.85

|

13.73

|

|

7 Фондоотдача по

финансовому результату

|

0.6

|

0.6

|

0.7

|

0

|

0.1

|

0

|

16.67

|

|

8 Фондоемкость по

финансовому результату

|

1.62

|

1.65

|

1.4

|

0.03

|

-0.25

|

1.85

|

-15.15

|

|

9 Интегральный показатель

использования основных фондов

|

2.01

|

2.16

|

2.9

|

0.15

|

0.74

|

7.46

|

34.26

|

Обеспеченность основными средствами ОАО «Автоагрегат» в 2008 г.

возрастает до 139,06 тыс. руб./чел., а в 2009 г. увеличивается до 155,58 тыс.

руб./чел. Эффективность использования основных фондов в динамике повышается. В

2008 г. на 1 рубль стоимости ОФ приходится 3,57 руб. выручки или 0,6 руб.

балансовой прибыли, в 2009 г. данные показатели повышаются и на 1 руб. ОФ

приходится 4,06 руб. выручки или 0,7 руб. балансовой прибыли. Для общей оценки

эффективности использования основных средств целесообразно рассчитать

интегральный показатель, путем умножения фондоотдачи производства и фондоотдачи

по финансовому результату.

В 2007 г. интегральный показатель составил 2,01, в 2008 г. данный

показатель повышается на 7,46% и составляет 2,16, в 2009 г. показатель равен

2,9. В целом, основные средства используются достаточно эффективно, и

эффективность их использования повышается.

Для производства продукции предприятию также необходимы оборотные

средства (оборотный капитал). Они состоят из двух тесно взаимосвязанных между

собой частей: оборотных производственных фондов, функция которых заключается в

обеспечении непрерывности и ритмичности производства, и фондов обращения,

основное назначение которых состоит в обеспечении денежными средствами

ритмичного процесса обращения. Проанализируем эффективность использования

основных средств.

Таблица 8 - Анализ эффективности использования оборотных средств

|

Показатель

|

2007

|

2008

|

2009

|

Абсолютное изменение

|

Относительное изменение Тр,

в %

|

|

|

|

|

08/07

|

09/08

|

08/07

|

09/08

|

|

1.Среднегодовые остатки

оборотных средств, тыс.руб.

|

174397

|

225808

|

233841

|

51411

|

8033

|

29.48

|

3.56

|

|

2. Объём реализованной

продукции, тыс.руб.

|

598652

|

713868

|

909827

|

115216

|

195959

|

19.25

|

27.45

|

|

3. Коэффициент загрузки

средств в обороте

|

0.29

|

0.32

|

0.26

|

0.03

|

-0.06

|

10.34

|

-18.75

|

|

4. Коэффициент

оборачиваемости оборотных средств

|

3.43

|

3.16

|

3.89

|

-0.27

|

0.73

|

-7.87

|

23.1

|

|

5.Длительность 1 оборота

|

106.41

|

115.51

|

93.83

|

9.1

|

-21.68

|

8.55

|

-18.77

|

Эффективность использования оборотных средств ОАО «Автоагрегат» в

динамике повышается. Коэффициент загрузки средств в обороте за период

возрастает с 0,29 руб./руб. до 0,32 руб./руб.

В 2007 г. на 1 руб. оборотных средств приходилось 3,43 руб. выручки

(оборотные средства совершили 3,43 оборота, длительность оборота составила

почти 107 дней), за период данный показатель увеличился и в 2009 г. на 1 руб.

оборотных средств приходилось 3,89 руб. выручки (оборотные средства совершили

3,89 оборота, длительность оборота составила почти 94 дня). Рост

продолжительности оборота положителен.

Далее проанализируем оборачиваемость оборотных средств.

Таблица 9 - Анализ оборачиваемости оборотных средств

|

Показатели

|

2007

|

2008

|

2009

|

|

1 Коэффициент

оборачиваемости активов

|

0.44

|

0.46

|

0.53

|

|

2 Коэффициент

оборачиваемости оборотных активов

|

3.43

|

3.16

|

3.89

|

|

3 Оборачиваемость

дебиторской задолженности

|

16.95

|

12.53

|

19.24

|

|

4 Период погашения

дебиторской задолженности, дни

|

21.54

|

29.13

|

18.97

|

|

5 Доля дебиторской

задолженности в общем объеме оборотных активов, %

|

20.25

|

25.23

|

20.22

|

|

6 Оборачиваемость запасов,

раз

|

4.5

|

4.6

|

5.15

|

|

7 Срок хранения запасов,

дней

|

81.11

|

79.35

|

70.87

|

|

8 Доля собственных

оборотных средств в покрытии запасов, %

|

131.17

|

143.91

|

272.77

|

|

9 Коэффициент покрытия

запасов

|

1.31

|

1.44

|

2.73

|

Оборачиваемость активов ОАО «Автоагрегат» за исследуемый период

увеличивается с 0,44 до 0,53 в 2009 г., это значит, что активы совершают 0,53

оборота за год, а длительность оборота равна 689 дней.

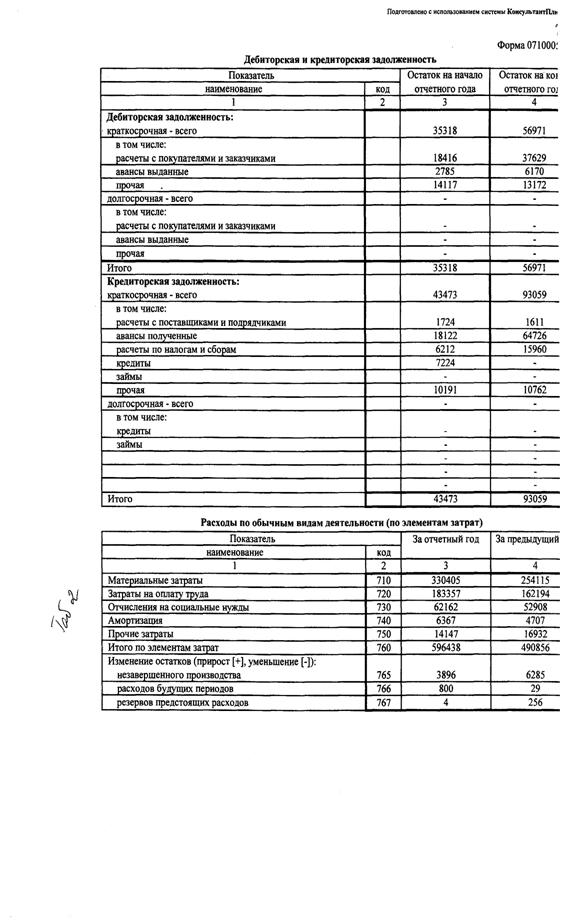

Оборачиваемость дебиторской задолженности за период увеличилась с 16,95

оборотов в 2007 г. до 19,24 оборотов в 2009 г. В 2009 г. средний период

погашения дебиторской задолженности составил 18,97 дня. В 2009 г. дебиторская

задолженность составляет 3,42% в оборотных активах, это довольно низкая доля,

что положительно.

Оборачиваемость запасов в динамике возрастает с 4,5 оборотов в 2007 г. до

5,15 оборота в 2009 г., что положительно.

Собственные оборотные средства на протяжении всего исследуемого периода

полностью покрывают запасы, что свидетельствует о том, что предприятие

практически не зависит от внешних источников финансирования.

Рациональное использование персонала предприятия - непременное условие,

обеспечивающее бесперебойность производственного процесса и успешное выполнение

производственных планов.

Проанализируем динамику среднесписочной численности работников и

производительности труда.

Таблица 10 - Динамика изменения среднесписочной численности работников и

производительности труда

|

Показатель

|

2007

|

2008

|

2009

|

Абсолютное изменение

|

Относительное изменение, в

%

|

|

|

|

|

08/07

|

09/08

|

08/07

|

09/08

|

|

1. Товарная продукция, тыс.

руб.

|

616670

|

741419

|

950347

|

124749

|

208928

|

20.23

|

28.18

|

|

2. Среднесписочная

численность, чел.

|

|

|

|

|

|

|

|

|

-ППП

|

1423

|

1437

|

1442

|

14.00

|

5,00

|

0.98

|

0.35

|

|

-рабочих

|

1138

|

1142

|

1159

|

4,00

|

17,00

|

0.35

|

1.49

|

|

3. Доля рабочих в общей

численности, %

|

79.97

|

79.47

|

80.37

|

-0.5

|

0.9

|

-0.63

|

1.13

|

|

4.Производительность труда,

тыс. руб./чел.

|

|

|

|

|

|

|

|

|

- ППП

|

433.36

|

515.95

|

659.05

|

82.59

|

143.1

|

19.06

|

27.74

|

|

- рабочих

|

541.89

|

649.23

|

819.97

|

107.34

|

170.74

|

19.81

|

26.3

|

Среднесписочная численность ППП в 2008 г. увеличивается на 14 чел. (на

0,98%) и составляет 1437 чел., при этом численность рабочих возрастает на 4

чел. и составляет 1142 чел. Среднесписочная численность ППП в 2009 г. возрастает

на 5 чел. (на 0,35%) и составляет 1442 чел., при этом численность рабочих

возрастает на 17 чел. и составляет 1159 чел.

Производительность труда работников в динамике снижается.

Производительность труда ППП увеличивается с 433,36 тыс. руб. в 2007 г. до

659,05 тыс. руб./чел. в 2009 г. Производительность труда рабочих в динамике

также увеличивается с 541,89 тыс. руб. в 2007 г. до 819,97 тыс. руб./чел. в

2009 г.

Увеличение эффективности использования трудовых

ресурсов является положительным фактом.

Далее проанализируем использование фонда оплаты труда.

Таблица 11 - Анализ использования фонда оплаты труда

|

Показатель

|

2007

|

2008

|

2009

|

Абсолютное

|

Относительное

|

|

|

|

|

изменение

|

изменение, в %

|

|

|

|

|

08/07

|

09/08

|

08/07

|

09/08

|

|

1 Товарная продукция

|

616670

|

741419

|

950347

|

124749

|

20,23

|

28,18

|

|

2 Среднесписочная

численность работников, чел.

|

1423

|

1437

|

1442

|

14

|

5

|

0,98

|

0,35

|

|

3 ФОТ работников

|

162194

|

183357

|

216213

|

21163

|

32856

|

13,05

|

17,92

|

|

4 ФОТ

потребления

|

138399

|

156933

|

184224

|

18534

|

27291

|

13,39

|

19,72

|

|

5 Среднемесячная зарплата 1 работника, руб.

|

8,1

|

9,1

|

10,65

|

1

|

1,55

|

12,35

|

17,03

|

В динамике возрастает фонд оплаты труда и среднемесячная заработная

плата. Производительность труда в динамике увеличивается, и среднемесячная

заработная плата возрастает, что свидетельствует о том, что средства на оплату

труда используются эффективно.

Анализ себестоимости продукции, работ и услуг имеет исключительно важное

значение. В основе анализа производственных затрат лежит их классификация по

тому или иному признаку или нескольким признакам одновременно.

Проанализируем себестоимость продукции.

Таблица 12 - Анализ себестоимости продукции

|

Статьи

|

2007

|

удельный вес в с/б, %

|

2008

|

удельный вес в с/б, %

|

2009

|

удельный вес в с/б, %

|

|

калькуляции

|

|

|

|

|

|

|

|

Сырье и материалы

|

190790

|

39,33

|

210790

|

35,58

|

271320

|

36,19

|

|

Покупные изделия и

полуфабрикаты

|

52407

|

10,8

|

72407

|

12,22

|

94702

|

12,63

|

|

Зарплата основных рабочих

|

126070

|

25,99

|

127920

|

21,59

|

134680

|

17,97

|

|

Дополнительная зарплата

|

12329

|

2,54

|

29013

|

4,9

|

49544

|

6,61

|

|

Отчисления соцстраху

|

52908

|

10,91

|

62162

|

10,49

|

51844

|

6,92

|

|

Расходы на подготовку

производства

|

24003

|

4,95

|

34003

|

5,74

|

49112

|

6,55

|

|

Накладные расходы

|

9184

|

1,9

|

19204

|

3,24

|

31182

|

4,16

|

|

Транспортные расходы

|

5824

|

1,2

|

9248

|

1,56

|

14172

|

1,89

|

|

Итого

|

485097

|

100

|

592495

|

100

|

749626

|

100

|

В структуре себестоимости продукции основную долю занимают сырье и

материалы (39,33%, 35,58% и 36,19% в 2007, 2008 и 2009 гг. соответственно),

вторую по величине долю в себестоимости занимает заработная плата основных

рабочих, третья по величине доля - покупные изделия и полуфабрикаты. В динамике

снижается доля материальных затрат (сырья и материалов, покупных изделий и

полуфабрикатов) в себестоимости, однако доля заработной платы возрастает.

Показатели рентабельности более полно, чем прибыль, характеризуют

окончательные результаты хозяйствования, потому что их величина показывает

соотношение эффекта с наличными или использованными ресурсами. Их применяют для

оценки деятельности предприятия и как инструмент инвестиционной политике и

ценообразовании.

Таблица 13 - Анализ рентабельности деятельности

|

Показатель

|

2007

|

2008

|

2009

|

Абсолютное изменение

|

Относительное изменение, Тр

в %

|

|

|

|

|

08/07

|

09/08

|

08/07

|

09/08

|

|

1Выручка от реализации, с

НДС 18%

|

706409,4

|

842364,2

|

1073595,9

|

135954,8

|

231231,7

|

19,25

|

27,45

|

|

2 Косвенные налоги

|

107757,4

|

128496,2

|

163768,9

|

20738,8

|

35272,7

|

19,25

|

27,45

|

|

3 Выручка от реализации без

НДС

|

598652

|

713868

|

909827

|

115216

|

195959

|

19,25

|

27,45

|

|

4 Себестоимость продукции

|

485097

|

592495

|

749626

|

107398

|

157131

|

22,14

|

26,52

|

|

5 Уровень рентабельности

затрат, %

|

20,9

|

17,69

|

18,08

|

-3,21

|

0,39

|

-15,36

|

2,2

|

|

6 Прибыль от реализации

|

101416

|

104784

|

135512

|

3368

|

30728

|

3,32

|

29,33

|

|

7 Внереализационные доходы

|

16065

|

47358

|

142199

|

31293

|

94841

|

194,79

|

200,26

|

|

8 Внереализационные расходы

|

48326

|

88000

|

169760

|

39674

|

81760

|

82,1

|

92,91

|

|

9 Балансовая прибыль

|

113555

|

121373

|

160201

|

7818

|

38828

|

6,88

|

31,99

|

|

10 Уровень рентабельности

реализации продукции, %

|

18,97

|

17

|

17,61

|

-1,97

|

0,61

|

-10,38

|

3,59

|

|

11 Рентабельность

производства, %

|

23,41

|

20,49

|

21,37

|

-2,92

|

0,88

|

-12,47

|

4,3

|

В 2007 г. на 1 рубль затрат приходилось 20,9 коп. прибыли от реализации,

за период данный показатель снизился и в 2009 г. достиг 18,08 коп.

В 2007 г. на 1 рубль выручки от реализации приходилось 18,97 коп.

балансовой прибыли, за период данный показатель снизился и в 2009 г. составил

17,61 коп.

В 2007 г. на 1 рубль затрат приходилось 23,41 коп. балансовой прибыли, за

период данный показатель снизился и в 2009 г. составил 21,37 коп.

В целом можно сделать вывод, что эффективность деятельности предприятия

за исследуемый период снизилась.

Далее проанализируем имущественное положение предприятия.

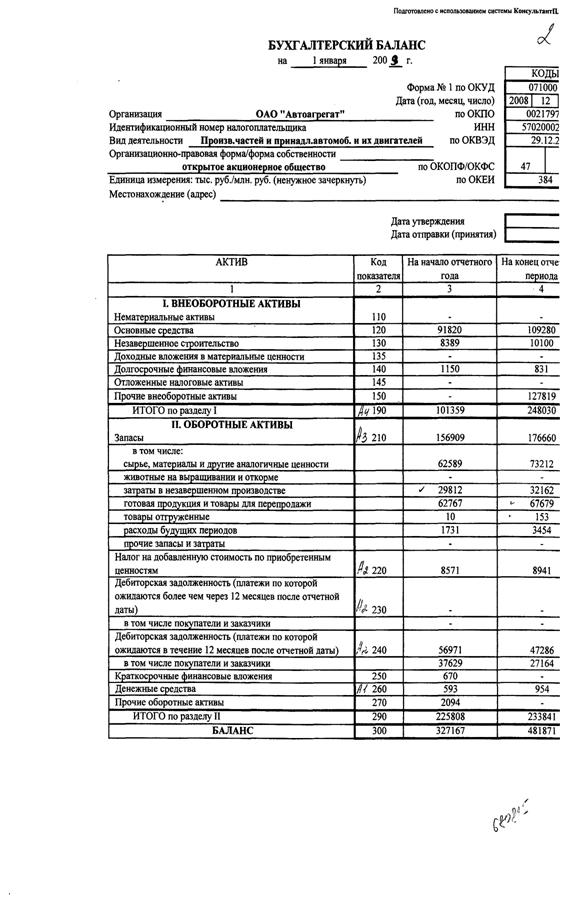

Таблица 14 - Оценка имущественного положения

|

Показатель

|

2007

|

2008

|

2009

|

|

1 Сумма хозяйственных

средств в распоряжении предприятия, тыс. руб.

|

218030

|

232769

|

261581

|

|

2 Доля основных средств в

активах

|

69,61

|

61,08

|

46,5

|

|

3 Доля активной части

основных средств ,%

|

44,25

|

45,95

|

48,71

|

|

4 Коэффициент износа

основных средств

|

22,03

|

25,02

|

27,06

|

|

5 Коэффициент износа

активной части основных средств

|

25,06

|

28,07

|

28,04

|

|

6 Коэффициент обновления

|

-

|

0,09

|

0,12

|

|

7 Коэффициент выбытия

|

-

|

0,008

|

0,007

|

Общая стоимость имущества предприятия в динамике увеличивается с 218030

тыс. руб. в 2007 г. до 261581 тыс. руб. в 2009 г., доля основных средств в

активах снижается с 69,61% до 46,5%. Основные средства изношены незначительно.

Коэффициент обновления за весь период превышает коэффициент выбытия, что

свидетельствует о расширенном воспроизводстве основных средств, что

положительно.

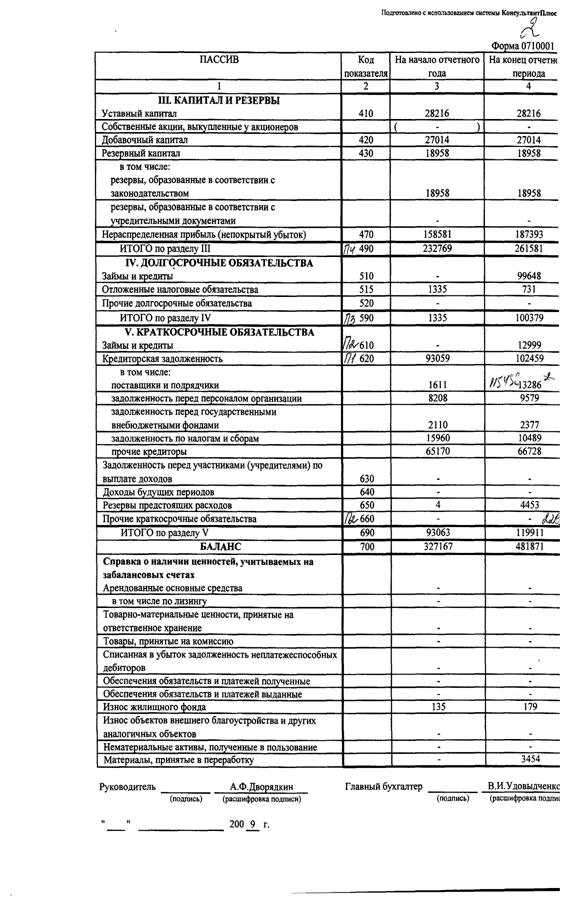

Далее проанализируем структуру капитала предприятия.

Таблица 15 - Анализ структуры капитала

|

Показатели

|

2007

|

2008

|

2009

|

|

Собственный оборотный капитал,

тыс.руб.

|

73688,00

|

74188,00

|

74188,00

|

|

Обеспеченность собственными

оборотными средствами

|

1,31

|

1,44

|

2,73

|

|

Коэффициент независимости

|

0,34

|

0,32

|

0,28

|

|

Коэффициент финансовой

устойчивости

|

0,34

|

0,32

|

0,28

|

|

Коэффициент финансирования

|

1,97

|

1,95

|

1,72

|

|

Коэффициент инвестирования

|

0,34

|

0,34

|

0,37

|

|

Коэффициент финансовой

зависимости

|

0,18

|

0,29

|

0,46

|

На протяжении всего исследуемого периода предприятие имеет собственный

оборотный капитал, причем его величина полностью покрывает потребность в

оборотных средства, что положительно и свидетельствует о высоком уровне

финансовой устойчивости предприятия.

Коэффициент независимости за весь период ниже нормативного значения

(0,5), в 2009 г. собственные средства составляют 28% в общей сумме источников

финансирования.

Коэффициент финансовой устойчивости равен коэффициенту независимости,

т.к. отсутствуют долгосрочные кредиты и займы.

В течение исследуемого периода собственные средства превышают заемные

практически в три раза.

В целом можно сделать вывод, что структура капитала предприятия

нормальна, предприятие финансово устойчиво и не зависит от внешних источников

финансирования.

Таблица 16 - Анализ материальных затрат на производство товарной

продукции

|

Показатели

|

2007

|

2008

|

2009

|

Абсолютное изменение

|

Темп прироста, %

|

|

|

|

|

08/07

|

09/08

|

08/07

|

09/08

|

|

Объем товарной продукции,

тыс.руб.

|

61667

|

741419

|

95347

|

124749

|

28928

|

20,23

|

28,18

|

|

Материальные затраты, тыс.

руб.

|

254115

|

330405

|

430952

|

76290

|

100547

|

30,02

|

30,43

|

|

Материалоемкость продукции,

руб.

|

0,41

|

0,45

|

0,45

|

0,04

|

0,00

|

9,76

|

0,00

|

|

Материалоотдача, руб.

|

2,43

|

2,24

|

2,21

|

-0,19

|

-0,03

|

-7,82

|

-1,34

|

Материалоемкость продукции в течение исследуемого периода увеличивается,

в 2007 г. материальные затраты составляли 41% от стоимости товарной продукции,

а в 2009 г. - 45%.

Материалоотдача снижается, в 2007 г. на 1 руб. материальных затрат было

получено 2,43 руб. товарной продукции, а в 2009 г. - 2,21 руб.

Эффективность использования материальных ресурсов в динамике снижается,

что отрицательно.

Далее проанализируем эффективность и результативность деятельности ОАО

«Автоагрегат» с помощью относительных показателей - показателей рентабельности.

Таблица 17 - Показатели рентабельности

|

Показатели

|

2007

|

2008

|

2009

|

|

Рентабельность активов

|

13,24

|

13,56

|

13,67

|

|

Рентабельность оборотных

активов

|

20,09

|

19,64

|

28,16

|

|

Рентабельность собственного

капитала

|

47,56

|

88,76

|

|

Рентабельность основной

деятельности

|

20,9

|

17,68

|

18,08

|

Почти все показатели рентабельности в динамике возрастают, что в основном

обусловлено ростом суммы прибыли, кроме основной деятельности из-за не недостаточного

использования материальных ресурсов

В целом по результатам анализа, можно сделать вывод, что ОАО

«Автоагрегат» имеет высокую финансовую устойчивость, платежеспособность,

деятельность предприятия достаточно эффективна, однако в динамике снижается

эффективность использования материальных ресурсов и оборотных средств.

.3 Анализ финансового состояния ОАО «Автоагрегат»

Комплексная оценка финансового состояния предприятия осуществляется на

системе показателей, характеризующих структуру источников формирования капитала

и его размещения, равновесие между активами предприятия и источниками их

формирования, эффективность и интенсивность использования капитала, ликвидность

и качество активов, его инвестиционную привлекательность и т.д. с этой целью

изучается динамика каждого показателя, проводятся сопоставление значения по

годам.

Далее проведем экспресс анализ финансового состояния предприятия.

Таблица 18 - Экспресс-анализ финансового состояния

|

Показатель

|

2007

|

2008

|

2009

|

Норматив

|

|

1 Коэффициент текущей ликвидности

|

5,24

|

2,99

|

2,54

|

2

|

|

2 Коэффициент

обеспеченности собственными средствами

|

1,31

|

1,44

|

2,73

|

0,1

|

|

3 Коэффициент утраты

платежеспособности

|

-

|

-8,03

|

-1,13

|

1

|

Если коэффициент текущей ликвидности больше или равен 2, а коэффициент

обеспеченности собственными средствами больше или равен 0,1, рассчитывается

коэффициент утраты платежеспособности за период, установленный равным трем

месяцам. Коэффициент утраты платежеспособности Ку определяется как

отношение расчетного коэффициента текущей ликвидности к его установленному

значению. Расчетный коэффициент текущей ликвидности определяется как сумма

фактического значения коэффициента текущей ликвидности на конец отчетного