|

2003

|

2004

|

2005

|

2006

|

|

Число

действующих организаций (на конец года)

|

…

|

…

|

22842

|

22939

|

|

Объем

отгруженных товаров собственного производства, выполненных работ и услуг

собственными силами, млрд. руб.

|

…

|

…

|

477

|

621

|

|

Индекс

производства, в процентах к предыдущему году

|

119,0

|

121,1

|

99,9

|

103,3

|

|

Среднегодовая

численность работников организаций, тыс. человек

|

1803

|

1387

|

1205

|

1153

|

|

Сальдированный

финансовый результат (прибыль минус убыток), млн. руб.

|

4427

|

16289

|

22855

|

31027

|

|

Рентабельность проданных товаров, продукции

(работ, услуг), процентов

|

5,8

|

7,5

|

8,2

|

8,3

|

Из

таблицы 6 видно, что основные показатели работы организаций по виду

экономической деятельности «Производство машин и оборудования» возрастают с

каждым годом, а, первую очередь, сальдированный финансовый результат и

рентабельность проданных товаров, продукции (работ, услуг).

В практике анализа финансового

состояния организации (предприятия) наиболее часто используются три показателя

ликвидности соответственно тому, что оборотные активы состоят из трех групп

средств, различающихся по характеру своего участия в погашении расчетов. В

состав оборотных активов входят: производственные запасы, дебиторская

задолженность, денежные средства и их эквиваленты.

Под ликвидностью активов

предприятия понимается их способность трансформироваться в денежные средства в

течение определенного периода. Чем короче этот срок, тем выше ликвидность

активов. Ликвидными считаются активы, потребляемые в течение одного

производственного цикла.

Коэффициент текущей ликвидности (Клт),

называемый также общим коэффициентом покрытия, дает общую оценку ликвидности

предприятия, определяя, какая сумма оборотных средств (О) приходится на один

рубль краткосрочной задолженности. Таким образом, оценивается достаточность у

предприятия оборотных средств для погашения своих краткосрочных обязательств.

Принято считать, что Клт желательно сохранять, по одним оценкам, в

пределах от 1,5 до 2,5, по другим - от 1 до 2. В действительности оптимальная

величина показателя значительно варьирует по отраслям и видам деятельности в

связи с разной структурой капитала и продолжительностью производственного

цикла. Нижняя оптимальная граница показателя определяется тем, что оборотных

средств должно быть достаточно для покрытия краткосрочных обязательств.

Нежелательность превышения рациональных значений верхней границы обусловлена

неэффективностью избыточного вложения средств в текущие активы [4].

Коэффициент быстрой (срочной)

ликвидности (Клб) исчисляется по более узкому кругу оборотных

активов. Не принимаются во внимание обладающие наименьшей ликвидностью

производственные запасы. В среднем коэффициент срочной ликвидности должен быть

не менее 1, хотя и этот критерий является достаточно приближенной величиной.

Коэффициент абсолютной

ликвидности (Кла) представляет относительную оценку ликвидности по

наиболее жесткому критерию. Он показывает, какая часть краткосрочных заемных

обязательств может быть погашена немедленно за счет имеющихся денежных средств.

Нижней границей коэффициента абсолютной ликвидности считается, по одним

оценкам, значение 0,2; по другим оценкам, этот показатель может варьировать в

пределах 0,05-0,1.

Показатели финансовой

устойчивости характеризуют степень стабильности финансового положения

организации (предприятия), определяемой долей собственного капитала в общей

сумме используемых финансовых средств. Уровень финансовой устойчивости зависит

от комплекса внутренних и внешних факторов.

Основными внутренними факторами

являются вид основной деятельности организации (предприятия), размер уставного

капитала, уровень издержек производства, состав финансовых ресурсов. К внешним

факторам относятся уровень платежеспособного спроса, налоговая и кредитная

политика государства, инвестиционный климат в стране и др.

Кроме абсолютных показателей

финансовая устойчивость измеряется рядом коэффициентов. Коэффициент автономии

определяет долю собственных средств в общей сумме используемых средств. т.е.

независимость организации (предприятия) от источников заемных средств.

Критерием достаточной финансовой устойчивости является величина коэффициента

автономии не менее 0,5.

Среди показателей финансовой

устойчивости одним из основных является коэффициент финансового левериджа,

который показывает, какая сумма долгосрочного заемного капитала приходится на

один рубль собственного капитала. Этот показатель следует оценивать в динамике

и по сравнению со среднеотраслевым уровнем.

Коэффициент маневренности

собственных оборотных средств характеризует способность организации

(предприятия) поддерживать уровень обеспеченности собственным оборотным

капиталом и пополнять их в случае необходимости за счет собственных источников.

Оптимальным считается значение показателя в пределах 0,2-0,5. Приближение

показателя к верхней границе означает увеличение возможностей финансового

маневра у организации (предприятия) [11].

Показатель соотношения заемных

и собственных средств определяет, сколько заемных средств привлечено

организацией (предприятием) в расчете на один рубль собственного капитала.

Оптимальным считается значение

показателя, не превышающее 0,7. При более высоких значениях показателя

предприятие теряет финансовую устойчивость, оказавшись в зависимости от внешних

источников средств.

Коэффициенты платежеспособности

предназначены для оценки степени сбалансированности входящих и исходящих

денежных потоков. Важным условием является устойчивость этих пропорций во

времени - темпы роста общего оттока денежных средств не должны превышать темпов

роста общего притока денежных средств на предприятие. Нижней границей для

темпов роста потоков денежных средств является 100%. Нарушение этого критерия

является симптомом регресса в деятельности организации (предприятия).

1.3 Анализ

платежеспособности и финансовой устойчивости предприятия

Платежеспособность организации - внешний признак

его финансовой устойчивости и обусловлена степенью обеспеченности оборотных

активов долгосрочными источниками. Она определяется возможностью организации

наличными денежными ресурсами своевременно погасить свои платежные

обязательства.

Анализ платежеспособности необходим не только

для самой организации с целью оценки и прогнозирования его дальнейшей

финансовой деятельности, но и для ее внешних партнеров и потенциальных

инвесторов.

Экспресс-анализ позволяет проводить самооценку

финансового состояния с целью прогноза результата при принятии решений.

Это позволяет заблаговременно принимать

необходимые меры для предотвращения неплатежеспособности [20].

Экспресс-анализ предусматривает расчет

коэффициентов текущей ликвидности и обеспеченности собственными оборотными

средствами [21].

Экспресс-анализ позволяет проводить самооценку

финансового состояния с целью прогноза результата при принятии решений.

Это позволяет заблаговременно принимать

необходимые меры для предотвращения неплатежеспособности.

Нормативным документом проведения

экспресс-анализа является Постановление Правительства РФ № 498 от 20 мая 1994

года «О некоторых мерах по реализации законодательства о несостоятельности

предприятий».

Согласно Постановлению, при экспресс-анализе

необходимо определить следующие коэффициенты:

коэффициент текущей ликвидности, который

характеризует общую обеспеченность предприятия оборотным капиталом для ведения

финансово-хозяйственной деятельности и своевременного погашения текущих

обязательств:

КТЛ = ,(17)

,(17)

где ОбК - оборотный капитал (2 раздел актива

баланса);

КП - краткосрочные пассивы (5 раздел пассива

баланса минус стр. 640,650,660 ф.№1).

- коэффициент обеспеченности

собственными средствами характеризует степень участия собственного капитала в

формировании оборотных средств:

Ко.с. = ,(18)

,(18)

где СК - собственный капитал (3 раздел пассива

баланса);

ОК - основной капитал (1 раздел актива баланса);

ОбК - оборотный капитал (2 раздел актива

баланса);

Собственный оборотный капитал

рассчитывается по формуле:

СОбК= ОбА - ТП,(19)

где ОбА - оборотные активы;

ТП - текущие пассивы.

Комплексный анализ названных коэффициентов

позволяет не только более точно определить фактический уровень

платежеспособности, но и формирует базу для расчетов. С целью разработки

прогноза платежеспособности организации рассчитываются коэффициенты

восстановления (утраты) Квос(утр) платежеспособности. Расчет

производится по формуле:

Квос(утр)= ,(20)

,(20)

Где Ктл.н, Ктл.к -

коэффициент текущей ликвидности соответственно на начало и конец периода;

6(3) - период восстановления (утраты)

платежеспособности , (месяцы) в качестве периода восстановления платежеспособности

принято 6 месяцев, период утраты - 3 месяца.

Т - продолжительность отчетного периода, месяцы.

Залогом выживаемости и основой стабильности

служит ее финансовая устойчивость, т.е. такое состояние финансов, которое

гарантирует ее постоянную платежеспособность.

Общая устойчивость достигается движением

денежных потоков, обеспечивающих постоянное превышение поступления средств

(доходов) над их расходованием (затратами). В качестве показателей финансовой

устойчивости используют показатели, характеризующие степень обеспеченности

запасов и затрат источниками их формирования. Для оценки источников

формирования запасов и затрат используют данные группы статей II

раздела актива баланса «Запасы». Для характеристики источников формирования

запасов определяют три основных показателя:

наличие собственных оборотных средств (СОС)

исчисляется как разница между капиталом и резервами (III

раздел пассива баланса) и внеоборотными активами (I

раздел актива баланса), характеризует чистый оборотный капитал;

наличие собственных и долгосрочных заемных

средств источников формирования запасов и затрат (СД) - определяется путем

увеличения предыдущего показателя на сумму долгосрочных пассивов (IV

раздел пассива баланса);

общая величина основных источников формирования

запасов и затрат (ОИ) рассчитывается путем увеличения предыдущего показателя на

сумму краткосрочных заемных средств (стр 610 V раздел пассива баланса)

Также для анализа финансовой устойчивости

предприятия важны следующие показатели:

коэффициент обеспеченности оборотных активов

собственными оборотными средствами;

коэффициент обеспеченности материальных запасов

собственными оборотными средствами;

коэффициент маневренности собственного капитала.

В

таблице 7 отразим оценку факторов, ограничивающих деловую активность

организации [6].

Таблица 7 - Оценка факторов, ограничивающих

деловую активность организации (в процентах от общего числа базовых

организаций)

|

2006

|

2007

|

2008

|

2009

|

|

Недостаток

денежных средств

|

61

|

56

|

42

|

41

|

|

Недостаточный

спрос на продукцию организации внутри страны

|

44

|

43

|

51

|

48

|

|

Неопределенность

экономической обстановки

|

23

|

20

|

21

|

20

|

|

Отсутствие

надлежащего оборудования

|

19

|

18

|

30

|

30

|

|

Высокая

конкуренция со стороны зарубежных производителей

|

16

|

17

|

22

|

25

|

|

Недостаточный

спрос на продукцию организации за рубежом

|

13

|

13

|

19

|

19

|

Как

видно из таблицы 7, недостаток денежных средств является главным фактором,

ограничивающим деловую активность организации, следующим по значению

расположении фактор - недостаточный спрос на

продукцию организации внутри страны.

Таким образом, рассмотренные показатели

рентабельности могут быть рассчитаны по чистой прибыли. Это обусловлено тем,

что чистая прибыль - это окончательный финансовый результат деятельности

предприятия, оставшийся после уплаты налогов и процентов. Аналогичные показатели

рентабельности можно определить по балансовой прибыли. Показатели

рентабельности активов, исчисленные по балансовой и чистой прибыли, связаны

через коэффициент соотношения балансовой и чистой прибыли.

Система показателей финансового

состояния организации (предприятия) является наиболее востребованной как со

стороны внутренних, так. и внешних пользователей. С помощью рассмотренных

показателей можно: выявить сильные и слабые стороны бизнеса; определить,

является ли хозяйствующий субъект ликвидным, платежеспособным; обнаружить

диспропорции в структуре его капитала; оценить уровни риска при инвестировании

средств в бизнес; сравнить ситуацию в данной организации (на предприятии) с

финансовым состоянием фирм - конкурентов и др.

Платежеспособность организации - внешний признак

его финансовой устойчивости и обусловлена степенью обеспеченности оборотных

активов долгосрочными источниками. Она определяется возможностью организации

наличными денежными ресурсами своевременно погасить свои платежные

обязательства. Анализ платежеспособности необходим не только для самой

организации с целью оценки и прогнозирования его дальнейшей финансовой

деятельности, но и для ее внешних партнеров и потенциальных инвесторов.

Показатели финансовой устойчивости характеризуют

степень стабильности финансового положения организации (предприятия),

определяемой долей собственного капитала в общей сумме используемых финансовых

средств. Уровень финансовой устойчивости зависит от комплекса внутренних и

внешних факторов.

2. анализ финансовой деятельности ОАО «Ливгидромаш»

2.1 Анализ

финансового состояния ОАО «Ливгидромаш»

Предприятие в рыночной экономике ведет свою

деятельность самостоятельно, но в условиях конкуренции. Одним из инструментов

обеспечения конкурентоспособности является анализ финансового состояния

предприятия, отражающий все стороны его производственно-хозяйственной

деятельности.

Проведем его в таблице 8 на основе приложений

финансовой отчетности (Приложения Б, В).

Таблица 8 - Анализ

ликвидности баланса тыс. руб.

|

Актив

|

2008г

|

2009г

|

Пассив

|

2008г

|

2009г

|

Платежный

излишек или недостаток

|

|

|

|

|

|

|

2008г

|

2009г

|

|

Наиболее

ликвидные активы А1=стр.250+стр.260

|

25885

|

193556

|

Наиболее

срочные обязательства П1=стр.620

|

124748

|

270321

|

-98863

|

-76765

|

|

Быстро

реализуемые активы А2=стр.240

|

109972

|

193418

|

Краткосрочные

пассивы П2=стр.610+стр.630+стр.660

|

225333

|

200298

|

-115361

|

-6880

|

|

Медленно

реализуемые активы А3=стр.210+стр.220+ +стр.230+стр.270

|

333917

|

328831

|

Долгосрочные

пассивы П3=стр.590+стр.640+стр.650

|

13249

|

111457

|

320668

|

217374

|

|

Трудно

реализуемые активы А4=стр.190

|

371294

|

398852

|

Постоянные

пассивы П4=стр.490

|

477738

|

532581

|

-106444

|

-133729

|

|

БАЛАНС

|

841068

|

1114656

|

БАЛАНС

|

841068

|

1114656

|

|

|

Сопоставив приведенные группы для определения

степени ликвидности баланса видим, что на 01.01.2009г. и на 01.01.2010г. сопоставление

итогов групп по активу и пассиву имеют следующий вид:

В начале и в конце анализируемого

периода ликвидность баланса можно охарактеризовать как недостаточную.

Сопоставление первых двух неравенств свидетельствует о том, что в ближайший к

рассматриваемому моменту промежуток времени предприятию не удастся поправить

свою платежеспособность. За анализируемый промежуток снизился платежный

недостаток наиболее ликвидных активов на 22098 тыс. руб. и снизился платежный

недостаток быстрореализуемых активов на 108481 тыс. руб. Недостаток средств по

данным группам связан с избытком медленнореализуемых активов как в начале так и

в конце анализируемого периода.

Проведенный анализ ликвидности показал,

что общая величина наиболее срочных обязательств предприятия, включая

краткосрочные кредиты банков к концу года возросли в значительно большем

объеме, чем денежные средства. Недостаточность высоколиквидных средств у

предприятия привело к тому, что значительный объем его срочных обязательств

оказался покрытым активами с относительно невысокой оборачиваемостью.

Следовательно, на предприятии на протяжении нескольких лет отсутствует

тенденция к обеспечению ликвидности своего баланса.

Таблица 9 - Анализ

платежеспособности предприятия

|

Показатели

|

2008

год

|

2009

год

|

Отклонение

|

Темп

роста, %

|

|

Коэффициент

абсолютной ликвидности

|

0,074

|

0,411

|

+0,337

|

555,4

|

|

Коэффициент

быстрой ликвидности

|

0,39

|

0,822

|

+0,432

|

210,8

|

|

Коэффициент

текущей ликвидности

|

1,34

|

1,52

|

+0,18

|

113,4

|

Из приведенных расчетов видно, что на начало

периода (на 01.01.09г.) предприятие могло оплатить 7,4 % своих краткосрочных

обязательств. На 01.01.10 г. этот показатель возрос в 5,5 раз. Значение данного

показателя к концу 2009 года находится в пределах допустимого уровня (0,2-0,7).

Тот факт, что наиболее ликвидные средства

течение 2009.г. составляли около 41 % от обязательств предприятия

свидетельствует о достаточности свободных денежных средств. В этих условиях

текущая платежеспособность предприятия не зависит от надежности дебиторов.

Коэффициент быстрой ликвидности означает, что

предприятие могло погасить 82,2% своих краткосрочных обязательств, если в

качестве источников для их погашения (помимо денег и краткосрочных финансовых

вложений) предприятие будет использовать и дебиторскую задолженность (в случае

ее возврата). Значение данного показателя к концу 2009 года находится в

пределах допустимого уровня (0,7:0,8-1,5).

Коэффициент текущей ликвидности показывает, что

ОАО «Ливгидромаш» располагает резервным запасом для компенсации убытков,

которые может понести предприятие при размещении и ликвидации всех оборотных

активов кроме наличности. Рост анализируемого показателя к концу 2009 года -

результат влияния двух разнонаправленных факторов: увеличения оборотных активов

на 44,9% при одновременном росте краткосрочных обязательств к концу отчетного

периода на 22,5%.

Таблица 10 - Анализ

финансовой устойчивости предприятия

|

№

п/п

|

Наименование

показателя

|

2008

год

|

2009

год

|

Изменение

(+)

|

Темп

роста, %

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

1

|

Коэффициент

финансового левериджа или финансового риска

|

0,76

|

1,09

|

+0,33

|

143,4

|

|

2

|

Коэффициент

обеспеченности собственными источниками финансирования (У2) (0,6-0,8)

|

0,23

|

0,19

|

-0,04

|

82,6

|

|

3

|

Коэффициент

финансовой независимости (У3)>=0,5

|

0,57

|

0,48

|

-0,09

|

84,2

|

|

4

|

Коэффициент

маневренности собственных средств (У4) >=0,5

|

0,13

|

0,21

|

+0,08

|

161,5

|

|

5

|

Коэффициент

устойчивости финансирования (У5) (0,8-0,9)

|

0,58

|

0,57

|

-0,01

|

98,3

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

6

|

Коэффициент

финансовой независимости в части формирования запасов и затрат (У6)

|

1,48

|

1,79

|

+0,31

|

120,9

|

|

7

|

Коэффициент

реальной стоимости имущества производственного назначения

|

0,46

|

0,37

|

-0,09

|

80,4

|

|

8

|

Коэффициент

прогноза банкротств

|

0,13

|

0,21

|

+0,08

|

161,5

|

В ходе проведенного анализа, финансовую

устойчивость ОАО «Ливгидромаш» можно охарактеризовать как нормальную. Значение

всех коэффициентов близко к минимальному нормативному значению, но на

протяжении 2008-2009 г.г на предприятия наметилась отрицательная тенденция,

направленная на снижение финансовой устойчивости.

Коэффициент финансового левериджа в 2009 г. по

сравнению с 2008 годом возрос на 43,4%, Это свидетельствует о том, что на

предприятии произошло снижение доли собственных средств, а заемных - выросла.

На 1 рубль, вложенный в активы собственных средств, привлекают 1,09 руб.

заемных средств.

Коэффициент обеспеченности собственными

источниками показывает, что только 19% оборотных средств финансируется за счет

собственных средств.

Коэффициент устойчивости финансирования

показывает, что 48% активов баланса сформировано за счет устойчивых источников.

Коэффициент маневренности на конец года равен

0,21. Это свидетельствует о том, что только 1/5 часть собственных средств

вложено в наиболее ликвидные активы, а остальные 4/5 части собственных средств

иммобилизованы в запасах и дебиторской задолженности.

Рост коэффициента прогноза банкротств

свидетельствует об улучшении финансового «здоровья» ОАО «Ливгидромаш».

Таблица 11 - Анализ

деловой активности предприятия

|

№

п/п

|

Наименование

показателя

|

2008

год

|

2009

год

|

Изменение

(+)

|

Темп

роста, %

|

|

1

|

Коэффициент

общей оборачиваемости имущества (активов, ресурсов) (Д1)

|

2,05

|

1,39

|

-0,66

|

67,8

|

|

2Коэффициент

оборачиваемости мобильных средств (Д2)3,792,29-1,560,4 2Коэффициент

оборачиваемости мобильных средств (Д2)3,792,29-1,560,4

|

|

|

|

|

|

|

3Коэффициент

оборачиваемости материальных средств (Д3)5,434,63-0,885,3 3Коэффициент

оборачиваемости материальных средств (Д3)5,434,63-0,885,3

|

|

|

|

|

|

|

4Коэффициент

оборачиваемости денежных средств (Д4)296,240,26-255,9413,6 4Коэффициент

оборачиваемости денежных средств (Д4)296,240,26-255,9413,6

|

|

|

|

|

|

|

5

|

Коэффициент

оборачиваемости средств в расчетах (всей дебиторской задолженности (Д5)

|

16,3

|

8,32

|

-7,98

|

51,0

|

|

6

|

Срок

оборачиваемости средств в расчетах (всей дебиторской задолженности (Д6)

|

22,1

|

43,27

|

+21,17

|

195,8

|

|

7

|

Коэффициент

оборачиваемости кредиторской задолженности (Д7)

|

12,9

|

6,48

|

-6,42

|

50,2

|

|

8

|

Срок

оборачиваемости кредиторской задолженности (Д8)

|

27,9

|

55,6

|

+27,7

|

199,3

|

|

9

|

Коэффициент

оборачиваемости собственного капитала (Д9)

|

3,4

|

2,75

|

-0,65

|

80,9

|

|

10

|

Коэффициент

отдачи основных средств (фондоотдача) (Д10)

|

7,7

|

6,1

|

-1,6

|

79,2

|

Коэффициент общей оборачиваемости имущества

(активов, ресурсов) на конец года снизился на 32,2%. Это связано с замедлением

общей оборачиваемости имущества, а следовательно. Снижением общей эффективности

использования всех имеющихся ресурсов. Оборачиваемость оборотных активов

снизилась.

Оборачиваемость материальных средств, уровень их

использования снижается. В условиях инфляции это является отрицательным

моментом.

Оборачиваемость средств в расчетах снизилась, а

значит увеличивается отвлечение средств предприятия в косвенное кредитование (в

форме товарного кредита) других предприятий.

Срок оборачиваемости средств в расчетах всей

дебиторской задолженности на конец года увеличился на 21 день, что является

негативным моментом для предприятия. Оборачиваемость кредиторской задолженности

выросла. Рост оборота влечет за собой увеличение скорости превращения средств,

вложенных в активы, в реальные деньги. Оборачиваемость собственного капитала

показывает, что на 1 рубль, вложенного собственного капитала на конец года

приходится 2,7 рубля выручки. Фондоотдача снизилась на 20,8%. Она показывает,

что на 1 рубль вложенных основных средств приходилось на начало года 7,7 рубля

выручки, а на конец - 6,1 рубля.

Таблица 12 -Анализ

рентабельности предприятия

|

Наименование

показателя

|

2008

год

|

2009

год

|

Отклонение

|

Темп

роста, %

|

|

Общая

рентабельность, %

|

9,33

|

6,74

|

-2,59

|

|

Рентабельность

продаж, %

|

12,52

|

12,49

|

-0,03

|

99,76

|

|

Рентабельность

собственного капитала, %

|

21,24

|

12,37

|

-8,87

|

58,24

|

|

Экономическая

рентабельность, %

|

12,07

|

5,9

|

-6,17

|

48,88

|

Из проведенного выше анализа видно, что

предприятие в течение анализируемого периода работало рентабельно. В 2009.

наблюдается снижение уровня рентабельности. Значительно уменьшилась

экономическая рентабельность - на 51,12% что свидетельствует о менее

эффективном использовании имущества предприятия.

2.2 Анализ рентабельности ОАО «Ливгидромаш»

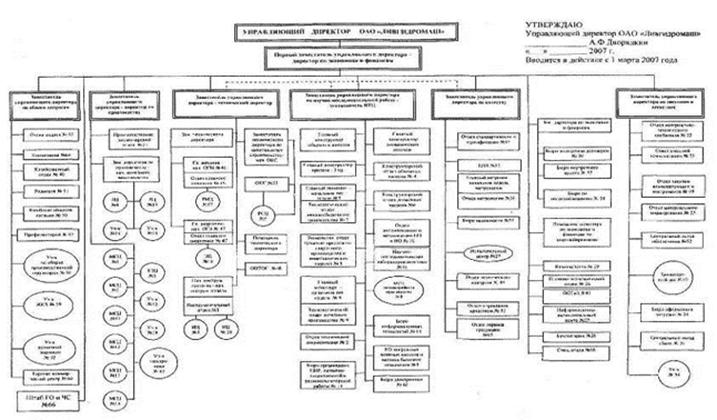

Успешное функционирование системы управления

прибылью и рентабельностью ОАО «Ливгидромаш» во многом определяется

эффективностью её организационного обеспечения и общей схемой управления на

предприятии (Приложение А).

На практике управления рентабельностью ОАО

«Ливгидромаш» выделились следующие показатели рентабельности, которые

достаточно полно характеризуют эффективность деятельности организации:

рентабельность всего капитала (совокупных

активов) по бухгалтерской прибыли (прибыли до налогообложения) (Rа)

равна отношению прибыли до налогообложения к среднегодовой стоимости активов;

общая рентабельность собственного капитала

бухгалтерской прибыли (прибыли до налогообложения) (Rобщ.ск)

равна отношению прибыли до налогообложения к среднегодовой стоимости собственного

капитала;

рентабельность продаж по чистой прибыли (Rч.пр

)

равна отношению чистой прибыли к выручке от реализации продукции;

рентабельность продаж по прибыли от реализации (Rпр

)

равна отношению прибыли от реализации к выручке от реализации продукции;

рентабельность собственного капитала по чистой

прибыли (Rч.ск)

равна отношению чистой прибыли к среднегодовой стоимости собственного капитала.

Для оценки рентабельности (прибыльности)

воспользуемся показателями: рентабельности капитала; рентабельности активов;

рентабельности продаж. Рентабельность собственного капитала рассчитаем по

формуле 6 на основании приложений Б, В:

Rсобств.к

2008

= 22,24 %;

22,24 %;

Rсобств.к

2009

= 13,04 %.

13,04 %.

Показатель рентабельности собственного капитала

показывает величину прибыли, полученную с каждого рубля вложенного в

предприятие собственниками. Величина рентабельности собственного капитала

снижается с 22,24 % в 2008 году до 13,04 % в 2009. Этот показатель не является

положительной тенденцией работы ОАО «Ливгидромаш».

Рентабельность акционерного капитала рассчитаем

по формуле и на основании приложений Б, В:

Rакц.к. =  ,(21)

,(21)

Где АКср - средняя величина

акционерного (уставного) капитала.

Rакц.к. 2008 = 359,64%;

359,64%;

Rакц.к. 2009= 233,45%.

233,45%.

Рентабельность акционерного капитала

в изучаемом периоде снизилась на 126,19%, свидетельствуя об ослаблении роли

собственных средств предприятия, но рентабельность более 100%, следовательно,

роль капитала не значительно снижается.

Рентабельность инвестиционного

капитала рассчитаем по формуле:

Rинв.к. =  ,(22)

,(22)

гдеИКср - средняя величина

инвестиционного капитала.

Rинв.к. 2008= 24,9 %;

24,9 %;

Rинв.к. 2009= 13,46 %.

13,46 %.

Рентабельность инвестиционного

капитала в изучаемом периоде снижается.

Рентабельность активов рассчитаем по

формуле 5 и на основании приложений Б, В:

Rакт.2008 = 13,31 %;

13,31 %;

Rакт. 2009 = 6,62%.

6,62%.

Показатель рентабельность активов

составляет 13,31 % в 2008 году, и снижается до 6,62% в 2009 году. Что не

является положительной тенденцией работы предприятия. Показатель отражает

эффективность использования имущества организации.

Рентабельность оборотных активов

рассчитаем по формуле:

Rобор.акт. =  ,(23)

,(23)

Где ОАср - средняя величина оборотных

активов.

Rобор.акт.

2008= 24,68%;

24,68%;

Rобор.акт.

2009= 10,89%.

10,89%.

Рентабельность оборотных активов в

изучаемом периоде уменьшилась на 13,79%.

Рентабельность продаж рассчитаем по

формуле 3:

2008= 101476 / 1

560 145 *100% = 6,50%;

2008= 101476 / 1

560 145 *100% = 6,50%;

2009= 65869 / 1

387 854 *100% = 4,75%.

2009= 65869 / 1

387 854 *100% = 4,75%.

Рентабельность продаж снизилась на

1,75%.

Основное влияние оказало снижение

прибыли.

Показатель рентабельности продаж

может быть рассчитан как по чистой прибыли, так и по прибыли от реализации.

Рентабельность продаж на ОАО

«Ливгидромаш» характеризует процесс окупаемости затрат.

На рентабельность влияют как факторы

хозяйственной деятельности, так и факторы, связанные с финансовой деятельностью

организации.

Первые два компонента в сфере

управления производственно-хозяйственной деятельностью, остальные - в сфере

финансовой деятельности.

Таким образом, изучив рентабельность

предприятия можно сделать вывод, что наиболее важными являются показатели,

формируемые из внутренних источников.

Показатель рентабельности

собственного капитала показывает величину прибыли, полученную с каждого рубля

вложенного в предприятие собственниками.

Показатель рентабельности

собственного капитала показывает величину прибыли, полученную с каждого рубля

вложенного в предприятие собственниками.

Величина рентабельности собственного

капитала снижается с 22,24 % в 2008 году до 13,04 % в 2009. Этот показатель не

является положительной тенденцией работы ОАО «Ливгидромаш».

Рентабельность акционерного капитала

в изучаемом периоде снизилась на 126,19%, свидетельствуя об ослаблении роли

собственных средств предприятия, но рентабельность более 100%, следовательно,

роль капитала не значительно снижается.

Рентабельность инвестиционного

капитала в изучаемом периоде снижается. Показатель рентабельность активов

составляет 13,31 % в 2008 году, и снижается до 6,62% в 2009 году. Что не

является положительной тенденцией работы предприятия.

Показатель отражает эффективность

использования имущества организации. Рентабельность оборотных активов в

изучаемом периоде уменьшилась на 13,79%. Рентабельность продаж снизилась на

1,75%. Основное влияние оказало снижение прибыли.

Показатель рентабельности продаж

может быть рассчитан как по чистой прибыли, так и по прибыли от реализации.

Рентабельность продаж на ОАО «Ливгидромаш» характеризует процесс окупаемости

затрат.

На рентабельность влияют как факторы

хозяйственной деятельности, так и факторы, связанные с финансовой деятельностью

организации.

Первые два компонента в сфере

управления производственно-хозяйственной деятельностью, остальные - в сфере

финансовой деятельности.

2.3 Анализ прибыли ОАО «Ливгидромаш»

Конечным финансовым результатом хозяйственной

деятельности предприятия является прибыль. Она представляет собой реализованную

часть чистого дохода, созданного прибыльным путем. Значение прибыли обусловлено

тем что, с одной стороны, она зависит в основном от качества работы

предприятия, повышает экономическую заинтересованность его работников в

наиболее эффективном использовании ресурсов, а с другой стороны, она служит

важнейшим источником формирования государственного бюджета.

В хозяйственной практике ОАО «Ливгидромаш»

используют следующие показатели прибыли: от реализации продукции; балансовую;

чистую. расчеты показателей производим на основе годовой бухгалтерской

отчетности (Приложения Б,В).

Прибыль от реализации продукции (Пр)

представляет собой разность между выручкой от реализации продукции (Вр)

и себестоимостью продукции (С):

Пр = Вр

- С,(24)

Рассчитаем прибыль от реализации продукции ОАО

«Ливгидромаш»:

Пр 2008 = 1 560 145 - 1 070 723 = 489

422 тыс. руб.;

Пр 2009 = 1 387 854 - 918 685 = 469

169 тыс. руб.

Прибыль от реализации продукции в 2009 году

увеличилась на 20253 тыс. руб., что свидетельствует о снижении объема

реализации продукции ОАО «Ливгидромаш».

Прибыль

отчетного года (балансовая прибыль) (Пбал) - это общая сумма прибыли

предприятия, она определяется:

Пбал

= Пр  Ппроч

Ппроч  П внер,(25)

П внер,(25)

Где Ппроч

- прибыль от прочей реализации имущества предприятия;

Пвнер

- прибыль от внереализационных операций.

Прибыль

отчетного года включает дополнительно к прибыли от реализации:

прибыль

(убыток) подсобных и обслуживающих производств, не связанных непосредственно с

основной производственной деятельностью промышленного предприятия;

прибыль

от долевого участия в совместных предприятиях;

прибыль

от сдачи имущества в аренду;

различные

дивиденды;

доходы и

убытки от прочих хозяйственных операций (например, поступление безнадежных

долгов, пени, штрафов, неустойки, уплаченные или полученные в связи с

нарушением хозяйственных договоров).

В общую

сумму внереализационных потерь входят убытки от ликвидации не полностью

амортизированного основного капитала.

Преобладающей

частью прибыли отчетного периода (балансовой) является прибыль от основной

деятельности (прибыль от реализации продукции). Она составляет до 98% от общей

прибыли.

Определим

балансовую прибыль ОАО «Ливгидромаш»:

Пбал

2008 = 195298 + 842 - 18871 + 126602 - 158338

= 145 533 тыс. руб.;

Пбал

2009 = 173 360 + 4118 - 36540 +25 + 40788 - 88273 =

93478 тыс. руб.

Балансовая прибыль в изучаемом периоде также

снизилась на 52055 тыс. руб.

Исчисленная в таком порядке балансовая прибыль

служит базой для налогооблагаемой прибыли. Налогооблагаемая

прибыль (облагаемая налогом) - часть валовой прибыли предприятия, которая

служит базой для расчета налога, подлежащего взносу в бюджет. Результат

умножения налогооблагаемой прибыли на ставку налога на прибыль и есть сумма

налога.

Чистая прибыль - это часть

прибыли, которая остается у предприятия.

Она

рассчитывается на основе балансовой прибыли за вычетом всех налогов и

обязательных платежей. Чистая прибыль (ПЧ) ОАО

«Ливгидромаш» определяется путем вычитания из балансовой прибыли налогов (Н),

отчислений (Сотч), штрафов (Сштр):

ПЧ

= Пб - Н - Сотч - Сштр,(26)

Одним из

основных налогов, уплачиваемых предприятием, является налог на прибыль. В

настоящее время ставка налога на прибыль установлена 24%. На ОАО «Ливгидромаш»

налог на прибыль в 2008 году составил 40652 тыс. руб., а в 2009 году - 28896

тыс. руб.

Рассчитаем

величину чистой прибыли ОАО «Ливгидромаш»:

ПЧ 2008 = 145533 -

3405 - 40652 = 101476 тыс. руб.;

ПЧ 2009 = 93478 + 12

+ 1275 - 28896 = 65869 тыс. руб.

Чистая прибыль тоже снижается в изучаемом

периоде.

Выполнение плана прибыли оценивается нарастающим

итогом с начала отчетного периода (года). Для изучения эффективности

воздействия условий перехода к рыночным отношениям следует изучить динамику

балансовой прибыли.

На изменение балансовой прибыли оказывают

влияние многие факторы. По степени соподчиненности их можно подразделить на

факторы первого и второго порядка. К факторам первого порядка относятся

изменения прибыли от реализации продукции (товаров, работ, услуг), прибыли от

прочей реализации, внереализационных результатов. Факторами второго порядка

являются изменения объема реализованной продукции, ее структуру полной

себестоимости реализованной продукции, цен на реализованную продукцию, доходов

по ценным бумагам и от долевого участия в совместных предприятиях, штрафов,

пени, неустоек, полученных в отчетном году, прибыли и убытков прошлых лет,

выявленных в отчетном голу, поступлений долгов и дебиторской задолженности,

финансовой помощи от других предприятий и организаций, пополнение фондов

специального назначения и др.

Взаимосвязь факторов первого и второго порядка с

балансовой прибылью прямая, за исключением изменения себестоимости, снижение

которой приводит к росту прибыли.

Прибыль от реализации товарной продукции

находится под воздействием таких факторов, как изменение объема реализации

продукции, отпускных цен на реализованную продукцию, уровня материальных и

трудовых затрат.

Прибыль от реализации продукции в 2009 году

увеличилась на 20253 тыс. руб., что свидетельствует о снижении объема

реализации продукции ОАО «Ливгидромаш». Балансовая прибыль в изучаемом периоде

также снизилась на 52055 тыс. руб. Чистая прибыль тоже снижается в изучаемом

периоде.

В общем виде динамика прибыли в изучаемом

периоде отражает отрицательную тенденцию, что неблагоприятно воздействует на

деятельность всего предприятия ОАО «Ливгидромаш».

Исчисление оптимального размера прибыли

становится важнейшим элементом планирования прибыли на предприятиях на

современном этапе хозяйствования.

Расчет прибыли должен быть экономически

обоснованным, что позволяет осуществлять современное и полное финансирование

прироста собственных оборотных средств, инвестиций, а также расчеты с бюджетом,

банками и поставщиками.

Прибыль планируется раздельно по товарной

продукции, прочей продукции и услугам нетоварного характера. Планируется также

сальдо операционных и внереализациооных доходов и расходов.

Анализ балансовой прибыли

показывает, что наибольший удельный вес в составе балансовой прибыли занимает

прибыль от реализации продукции (работ, услуг).

Размер прибыли от реализации

продукции зависит:

от методов списания безнадежных

долгов;

от принятой оценки

товарно-материальных ценностей;

от методов начисления

амортизации основных фондов и нематериальных активов;

от изменения сроков погашения

расходов будущих периодов, сокращение которых ведет к росту себестоимости

продукции отчетного периода.

Основными задачами анализа

являются:

оценка динамики показателей

прибыли, обоснованности образования и распределения их фактической величины;

выявление и измерение действия

различных факторов на прибыль;

оценка возможных резервов

дальнейшего роста прибыли на основе оптимизации объема производства и издержек.

Анализ прибыли от реализации

предполагает не только общую оценку динамики выполнения плана по прибыли от

реализации, но и оценку различных факторов, воздействующих на величину и

динамику прибыли от реализации. На прибыль от реализации оказывает влияние

изменение следующих факторов:

изменение продажных цен на

товары и тарифов на услуги и работы;

изменение полной себестоимости

объектов реализации;

изменение объема реализации;

изменение структуры и ассортимента

реализованной продукции.

Таким образом, прибыль от

реализации продукции в 2009 году увеличилась на 20253 тыс. руб., что

свидетельствует о снижении объема реализации продукции ОАО «Ливгидромаш».

Балансовая прибыль в изучаемом периоде также снизилась на 52055 тыс. руб.

Чистая прибыль тоже снижается в изучаемом периоде. В общем виде динамика

прибыли в изучаемом периоде отражает отрицательную тенденцию, что

неблагоприятно воздействует на деятельность всего предприятия ОАО

«Ливгидромаш».

Исчисление оптимального размера

прибыли становится важнейшим элементом планирования прибыли на предприятиях на

современном этапе хозяйствования. Расчет прибыли должен быть экономически

обоснованным, что позволяет осуществлять современное и полное финансирование

прироста собственных оборотных средств, инвестиций, а также расчеты с бюджетом,

банками и поставщиками.

Итак, из проведенного выше

анализа видно, что предприятие в течение анализируемого периода работало

рентабельно. В 2009. наблюдается снижение уровня рентабельности. Значительно

уменьшилась экономическая рентабельность - на 51,12% что свидетельствует о

менее эффективном использовании имущества предприятия.

Рентабельность предприятия можно сделать вывод,

что наиболее важными являются показатели, формируемые из внутренних источников.

Показатель рентабельности собственного капитала

показывает величину прибыли, полученную с каждого рубля вложенного в

предприятие собственниками. Показатель рентабельности собственного капитала

показывает величину прибыли, полученную с каждого рубля вложенного в

предприятие собственниками. Величина рентабельности собственного капитала

снижается с 22,24 % в 2008 году до 13,04 % в 2009. Этот показатель не является

положительной тенденцией работы ОАО «Ливгидромаш».

Рентабельность акционерного капитала в изучаемом

периоде снизилась на 126,19%, свидетельствуя об ослаблении роли собственных

средств предприятия, но рентабельность более 100%, следовательно, роль капитала

не значительно снижается. Рентабельность инвестиционного капитала в изучаемом

периоде снижается. Показатель рентабельность активов составляет 13,31 % в 2008

году, и снижается до 6,62% в 2009 году. Что не является положительной

тенденцией работы предприятия. Показатель отражает эффективность использования

имущества организации. Рентабельность оборотных активов в изучаемом периоде

уменьшилась на 13,79%. Рентабельность продаж снизилась на 1,75%. Основное

влияние оказало снижение прибыли.

Показатель рентабельности продаж может быть

рассчитан как по чистой прибыли, так и по прибыли от реализации. Рентабельность

продаж на ОАО «Ливгидромаш» характеризует процесс окупаемости затрат.

На рентабельность влияют как факторы

хозяйственной деятельности, так и факторы, связанные с финансовой деятельностью

организации. Первые два компонента в сфере управления

производственно-хозяйственной деятельностью, остальные - в сфере финансовой

деятельности.

Прибыль от реализации продукции в 2009 году

увеличилась на 20253 тыс. руб., что свидетельствует о снижении объема

реализации продукции ОАО «Ливгидромаш». Балансовая прибыль в изучаемом периоде

также снизилась на 52055 тыс. руб. Чистая прибыль тоже снижается в изучаемом

периоде.

В общем виде динамика прибыли в изучаемом

периоде отражает отрицательную тенденцию, что неблагоприятно воздействует на

деятельность всего предприятия ОАО «Ливгидромаш».

Исчисление оптимального размера

прибыли становится важнейшим элементом планирования прибыли на предприятиях на

современном этапе хозяйствования. Расчет прибыли должен быть экономически

обоснованным, что позволяет осуществлять современное и полное финансирование

прироста собственных оборотных средств, инвестиций, а также расчеты с бюджетом,

банками и поставщиками.

3. ФАКТОРНЫЙ АНАЛИЗ

ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ОАО «ЛИВГИДРОМАШ»

3.1 Факторный

анализ прибыли ОАО «Ливгидромаш»

Для

выявления степени влияния этих факторов необходимо произвести пересчет выручки

от реализации продукции (работ, услуг) отчетного периода по ценам базисного

периода и себестоимости фактически реализованной продукции (работ, услуг) в

отчетном периоде по себестоимости также базисного периода.

Проведем

факторный анализ прибыли ОАО «Ливгидромаш».

Прибыль от реализации товарной продукции

находится под воздействием таких факторов, как изменение объема реализации

продукции, отпускных цен на реализованную продукцию, уровня материальных и

трудовых затрат. Для того чтобы проанализировать прибыль от реализации

продукции (работ, услуг), необходимо дать общую оценку изменения прибыли.

Данные для расчета представим в

таблице 13 на основе приложений Б и В.

Таблица

13 - Факторы, влияющие на прибыль от реализации продукции (работ, услуг)

|

Показатель

|

За

предыдущий период

|

Фактически

по ценам и себестоимости предыдущего периода

|

Фактически

за отчетный период

|

|

Выручка

от реализации продукции (работ, услуг)

|

|

|

|

|

в

оптовых ценах предприятия, тыс. руб.

|

1560145

|

1473999

|

1387854

|

|

Полная

себестоимость продукции, тыс. руб.

|

1070723

|

994704

|

918685

|

|

Прибыль,

тыс. руб.

|

489422

|

479295

|

469169

|

Из данных таблицы 13 видно, что

прибыль от реализации продукции (работ, услуг) по сравнению с предыдущим

периодом увеличилась на 23968 тыс. руб. Это изменение находим следующим

образом:

Δ (27)

(27)

где Δ - изменение

прибыли;

- изменение

прибыли;

- прибыль базисного (0) и отчетного

(1) периода.

- прибыль базисного (0) и отчетного

(1) периода.

Δ = 469169 - 489422= - 20253 тыс.

руб.

= 469169 - 489422= - 20253 тыс.

руб.

Из проведенного расчета видно, что в

2009 году предприятие получило меньшую прибыль, чем в 2008 году, следовательно,

в этот год предприятие работало хуже, производило меньший объем продукции и

реализовывало ее по рыночным ценам. Это все оказывало отрицательный эффект на

общую величину прибыли.

Затем необходимо определить

количественное влияние изменений факторов. Расчет влияния на прибыль изменений

себестоимости (за счет структурных сдвигов в составе продукции) определяется

как разница между фактической себестоимостью реализованной продукции отчетного года

и себестоимостью реализованной продукции отчетного периода в ценах и условиях

базисного года (через затраты на производство реализованной продукции):

Δ ,(28)

,(28)

где Δ - изменение

прибыли за счет изменения себестоимости;

- изменение

прибыли за счет изменения себестоимости;

- фактическая себестоимость

реализованной продукции отчетного года;

- фактическая себестоимость

реализованной продукции отчетного года;

- себестоимость реализованной

продукции базисного года.

- себестоимость реализованной

продукции базисного года.

Δ 918685

- 1070723= - 152038 тыс. руб.

918685

- 1070723= - 152038 тыс. руб.

Из данных расчетов видно, что

себестоимость оказало отрицательное влияние на размер прибыли, сама

себестоимость снизилась не за счет увеличения затрат на производство продукции,

а также за счет снижения объема производства. 2009 год был не устойчивым в

работе предприятия.

Задача статистики состоит в оценке влияния на

этот результат каждого из четырех вышеназванных факторов.

влияние изменения цен (тарифов) (Δ

П(Р)):

Δ П(Р) =  ,(29)

,(29)

Сопоставим выручку от фактической

реализации продукции (работ, услуг) в текущих ценах ( )с выручкой

от фактической реализации продукции (работ, услуг) в ценах предыдущего периода:

)с выручкой

от фактической реализации продукции (работ, услуг) в ценах предыдущего периода:

Δ П(Р) = 1387854 - 1473999= -

86145 тыс. руб.

Следовательно, в результате

повышения цен (тарифов) на реализованную продукцию предприятие не получило

дополнительной прибыли;

влияние изменения себестоимости

реализованной продукции (работ, услуг) (ΔП(Z)) определим, сопоставляя

фактические затраты на реализованную продукцию (работы, услуги) ( ) с

условными затратами на ту же продукцию по себестоимости предыдущего периода:

) с

условными затратами на ту же продукцию по себестоимости предыдущего периода:

Δ П(Z) =  ,(30)

,(30)

Δ П(Z) = 918685 -

994704 = - 76019 тыс. руб.

Уменьшение себестоимости на 76019 тыс. руб.

привело к снижению прибыли по предприятию на 86145 тыс. руб.;

влияние изменение объема реализации продукции

(работ, услуг) (ΔП(q)). Для

определения влияния этого фактора вычислим индекс физического объема реализации

(Iq):

Iq= ,(31)

,(31)

Iq= 1473999/1560145=0,9448 или

94,48%.

Объем реализованной продукции (работ, услуг)

снизился на 5,52%. Следовательно, и прибыль за счет этого фактора уменьшилась в

той же пропорции. Расчет произведем следующим образом:

ΔП(q)

= П0 (Iq - 1),(32)

ΔП(q) = 489422

(0,9448 - 1) = -27016,10 тыс. руб.;

влияние изменения структуры реализованной

продукции (работ, услуг). Определяя влияние на изменение прибыли этого фактора,

будем рассуждать следующим образом.

При сохранении ассортимента реализованной

продукции (работ, услуг) на уровне предыдущего периода в каждой тысяче рублей реализации

должно содержаться: 489422 / 1560145= 0,31 тыс. руб. прибыли; при фактическом

ассортименте это соотношение составило: 479295/1473999 = 0,33 тыс. руб., т.е.

на 0,02 тыс. руб. больше.

Исходя из фактического объема реализации в ценах

предыдущего периода, получаем следующее влияние изменения ассортимента на сумму

прибыли:

ΔП(стр) =  ,(33)

,(33)

ΔП(стр) = (0,33 -

0,31)* 1473999 = 29479,98 тыс. руб.

Таким образом, сумма прибыли снизилась на 86145

тыс. руб., изменение объем продукции уменьшило прибыль на 27016,10 тыс. руб.,

ассортимента реализованной продукции увеличил прибыль на 29479,98 тыс. руб.,

изменение себестоимости продукции оказало отрицательное влияние на прибыль на

76019 тыс. руб. Общее изменение прибыли составило -20253 тыс. руб.

.2 Факторный анализ

рентабельности ОАО «Ливгидромаш»

Как уже говорилось, прибыль является основным

показателем, характеризующим финансово-хозяйственную деятельность предприятия.

Однако по одному этому показателю, взятому изолированно, нельзя сделать

обоснованных выводов об уровне рентабельности. Прибыль в 24 млн. руб. может

быть прибылью разных по масштабам деятельности и размерам вложенного капитала

предприятий. Соответственно и степень относительной весомости этой суммы будет

неодинаковой. Поэтому при анализе рентабельности используют показатели,

характеризующие размер прибыли на один рубль использованных ресурсов или

произведенных затрат. Чаще всего анализ рентабельности проводится по

показателям:

рентабельности производства, рассчитанной как

отношение балансовой прибыли к среднегодовой стоимости основных

производственных фондов и материальных оборотных средств (запасов и затрат);

рентабельности реализованной продукции,

исчисленной как отношение прибыли от реализации продукции к стоимости

реализованной продукции в оптовых ценах предприятия.

В число факторов, влияющих на рентабельность

производства, входят рентабельность реализованной продукции, фондоемкость

продукции (фондоотдача), коэффициент закрепления оборотных средств

(оборачиваемость оборотных средств). Для выявления влияния указанных факторов

преобразуем формулу расчета рентабельности производства:

(34)

Разделим и числитель, и знаменатель на сумму

выручки от реализации продукции:

Получаем R - рентабельность реализованной

продукции, или долю прибыли на 1 руб. реализованной продукции; Fe -

фондоемкость, которую можно получить и как 1/Н; Н - уровень фондоотдачи; Кз -

коэффициент закрепления, который может быть найден и как 1/К; К - коэффициент

оборачиваемости.

Изучение факторов, влияющих на показатель

рентабельности производства, производится в динамике (в сравнении с данными за

предыдущие годы). Оценивая влияние названных факторов, следует выполнить

следующие расчеты. Общее изменение рентабельности производства (ΔRпр):

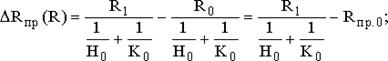

,(36)

В том числе:

вследствие изменения рентабельности продукции:

,(37)

вследствие изменения фондоемкости продукции

(фондоотдачи):

вследствие изменения коэффициента закрепления

(оборачиваемости) оборотных средств:

,(39)

Суммарная величина влияния трех факторов даст

общее изменение рентабельности производства:

,(40)

Рассмотрим изложенную методику анализа на

конкретном примере (таблица 14) (Приложение Б, В).

Таблица 14 -

Рентабельность производства и определяющие ее факторы по предприятию за год

|

Показатель

|

2008

|

2009

|

|

Выручка

от реализации продукции (работ, услуг) в оптовых ценах (без НДС), тыс. руб.

|

1560145

|

1387854

|

|

Балансовая

прибыль, тыс. руб.

|

145533

|

93478

|

|

Фондоемкость

продукции

|

0,13

|

0,16

|

|

Коэффициент

закрепления

|

0,26

|

0,44

|

|

Рентабельность

продукции, коп. на 1 руб.

|

6,50

|

4,75

|

|

Рентабельность

производства

|

0,15

|

0,07

|

Уровень рентабельности производства за отчетный

год снизился на 0,08 коп. на каждый рубль использованных ресурсов (ΔRпр

= 0,07 - 0,15=-0,08 коп.).

Влияние отдельных факторов было следующим:

снижение рентабельности реализованной продукции

(работ, услуг) привело к снижению уровня рентабельности производства на 0,26

коп. на каждый рубль использованных ресурсов:

ΔRпр (R) =  = -0,26 коп.

= -0,26 коп.

увеличение фондоемкости, т.е.

снижение фондоотдачи основных производственных фондов, привело к снижению

рентабельности производства на 0,01 коп. на каждый рубль:

ΔRпр (Н) =  = -0,01 коп.

= -0,01 коп.

увеличение коэффициента закрепления

материальных оборотных средств, т.е. снижение ускорения их оборачиваемости,

привело к увеличению рентабельности производства на 0,87 коп.:

ΔRпр (К) =  = 0,87 коп.

= 0,87 коп.

Таким образом, общее увеличение

рентабельности по всем проанализированным факторам:

ΔRпр = -0,26 -

0,01 + 0,87 = 0,6коп. на каждый рубль использованных ресурсов.

Таким образом, снижение рентабельности

реализованной продукции (работ, услуг) привело к снижению уровня рентабельности

производства на 0,26 коп. на каждый рубль использованных ресурсов, увеличение

фондоемкости, т.е. снижение фондоотдачи основных производственных фондов,

привело к снижению рентабельности производства на 0,01 коп. на каждый рубль,

увеличение коэффициента закрепления материальных оборотных средств, т.е.

снижение ускорения их оборачиваемости, привело к увеличению рентабельности

производства на 0,87 коп. Общее увеличение рентабельности по всем

проанализированным факторам составляет 0,6коп. на каждый рубль использованных

ресурсов.

Итак, для выявления степени влияния этих факторов необходимо произвести

пересчет выручки от реализации продукции (работ, услуг) отчетного периода по

ценам базисного периода и себестоимости фактически реализованной продукции

(работ, услуг) в отчетном периоде по себестоимости также базисного периода.

Провели факторный анализ прибыли ОАО «Ливгидромаш». Он показал, что

сумма прибыли снизилась на 86145 тыс.руб., изменение объем продукции уменьшило

прибыль на 27016,10 тыс. руб., ассортимента реализованной продукции увеличил

прибыль на 29479,98 тыс. руб., изменение себестоимости продукции оказало

отрицательное влияние на прибыль на 76019 тыс. руб. Общее изменение прибыли

составило -20253 тыс. руб.

При анализе рентабельности

используют показатели, характеризующие размер прибыли на один рубль

использованных ресурсов или произведенных затрат. Чаще всего анализ

рентабельности проводится по показателям:

рентабельности производства,

рассчитанной как отношение балансовой прибыли к среднегодовой стоимости

основных производственных фондов и материальных оборотных средств (запасов и

затрат);

рентабельности реализованной

продукции, исчисленной как отношение прибыли от реализации продукции к

стоимости реализованной продукции в оптовых ценах предприятия.

Снижение рентабельности

реализованной продукции (работ, услуг) привело к снижению уровня рентабельности

производства на 0,26 коп. на каждый рубль использованных ресурсов, увеличение

фондоемкости, т.е. снижение фондоотдачи основных производственных фондов,

привело к снижению рентабельности производства на 0,01 коп. на каждый рубль,

увеличение коэффициента закрепления материальных оборотных средств, т.е.

снижение ускорения их оборачиваемости, привело к увеличению рентабельности

производства на 0,87 коп. Общее увеличение рентабельности по всем

проанализированным факторам составляет 0,6коп. на каждый рубль использованных

ресурсов.

ЗАКЛЮЧЕНИЕ

Система показателей результатов

деятельности организации (предприятия) позволяет получить оценку итогов и

эффективности производственной, инвестиционной, инновационной, финансовой

деятельности, характеризует взаимосвязь всех направлений деятельности

организации (предприятия), позволяет выявить тенденции динамики, сформировать

планы развития на перспективу.

Конечной целью любой

предпринимательской деятельности является получение прибыли, которая

характеризует эффект деятельности в абсолютной форме. Различают следующие

показатели прибыли: валовая, балансовая и чистая прибыль.

Каждый из этих показателей

представляет преимущественный интерес для определенных категорий пользователей.

Сравнительный их анализ позволяет определить роль ряда факторов в формировании

результатов производственной деятельности. Эффект деятельности предприятия,

выраженный в относительной форме, называется эффективностью и измеряется

показателями рентабельности, отражающими степень доходности организации

(предприятия).

Рассмотренные показатели

рентабельности могут быть рассчитаны по чистой прибыли. Это обусловлено тем,

что чистая прибыль - это окончательный финансовый результат деятельности

предприятия, оставшийся после уплаты налогов и процентов.

Аналогичные показатели

рентабельности можно определить по балансовой прибыли. Показатели

рентабельности активов, исчисленные по балансовой и чистой прибыли, связаны

через коэффициент соотношения балансовой и чистой прибыли.

Сводная отчетность составляется

путем суммирования данных отдельных предприятий и организаций, возникает проблема

оценки вклада различных организаций в формирование сводных финансовых

показателей.

Эта задача может быть решена

путем применения системы индексов переменного состава, фиксированного состава и

индекса влияния структурных сдвигов. Система показателей финансового состояния

организации (предприятия) является наиболее востребованной как со стороны

внутренних, так. и внешних пользователей. В ней интегрируются конечные

результаты всех видов деятельности организации (предприятия).

Она позволяет оценить возможности

и перспективы развития, жизнеспособность и конкурентоспособность организации

(предприятия). С учетом финансовых показателей принимаются обоснованные решения

по управлению финансовой и иными сферами деятельности предприятия.

Финансовые показатели деятельности

организаций (предприятий) используются государственными налоговыми и

финансовыми органами, они представляют интерес для деловых партнеров,

инвесторов, банков и кредитных организаций.

Показатели финансового

состояния организации (предприятия) представлены коэффициентами ликвидности,

финансовой устойчивости и платежеспособности. В практике анализа финансового

состояния организации (предприятия) наиболее часто используются три показателя

ликвидности соответственно тому, что оборотные активы состоят из трех групп

средств, различающихся по характеру своего участия в погашении расчетов. В

состав оборотных активов входят: производственные запасы, дебиторская

задолженность, денежные средства и их эквиваленты.

Коэффициенты платежеспособности

предназначены для оценки степени сбалансированности входящих и исходящих

денежных потоков. Важным условием является устойчивость этих пропорций во

времени - темпы роста общего оттока денежных средств не должны превышать темпов

роста общего притока денежных средств на предприятие.

Нижней границей для темпов

роста потоков денежных средств является 100%. Нарушение этого критерия является

симптомом регресса в деятельности организации (предприятия).

Платежеспособность организации - внешний признак

его финансовой устойчивости и обусловлена степенью обеспеченности оборотных

активов долгосрочными источниками. Она определяется возможностью организации

наличными денежными ресурсами своевременно погасить свои платежные

обязательства.

Анализ платежеспособности необходим не только

для самой организации с целью оценки и прогнозирования его дальнейшей

финансовой деятельности, но и для ее внешних партнеров и потенциальных

инвесторов.

Экспресс-анализ позволяет проводить самооценку

финансового состояния с целью прогноза результата при принятии решений.

Показатели финансовой устойчивости характеризуют

степень стабильности финансового положения организации (предприятия),

определяемой долей собственного капитала в общей сумме используемых финансовых

средств. Уровень финансовой устойчивости зависит от комплекса внутренних и

внешних факторов.

Предприятие в рыночной экономике ведет свою

деятельность самостоятельно, но в условиях конкуренции. Одним из инструментов

обеспечения конкурентоспособности является анализ финансового состояния

предприятия, отражающий все стороны его производственно-хозяйственной

деятельности.

Из проведенного выше анализа видно, что

предприятие в течение анализируемого периода работало рентабельно. В 2009

наблюдается снижение уровня рентабельности. Значительно уменьшилась

экономическая рентабельность - на 51,12% что свидетельствует о менее

эффективном использовании имущества предприятия.

Успешное функционирование системы управления

прибылью и рентабельностью ОАО «Ливгидромаш» во многом определяется

эффективностью её организационного обеспечения и общей схемой управления на

предприятии изучив рентабельность предприятия можно сделать вывод, что наиболее

важными являются показатели, формируемые из внутренних источников.

Показатель рентабельности собственного капитала

показывает величину прибыли, полученную с каждого рубля вложенного в

предприятие собственниками. Показатель рентабельности собственного капитала

показывает величину прибыли, полученную с каждого рубля вложенного в

предприятие собственниками. Величина рентабельности собственного капитала

снижается с 22,24 % в 2008 году до 13,04 % в 2009. Этот показатель не является

положительной тенденцией работы ОАО «Ливгидромаш».

Рентабельность акционерного капитала в изучаемом

периоде снизилась на 126,19%, свидетельствуя об ослаблении роли собственных

средств предприятия, но рентабельность более 100%, следовательно, роль капитала

не значительно снижается.

Рентабельность инвестиционного капитала в

изучаемом периоде снижается. Показатель рентабельность активов составляет 13,31

% в 2008 году, и снижается до 6,62% в 2009 году. Что не является положительной

тенденцией работы предприятия. Показатель отражает эффективность использования

имущества организации.

Рентабельность оборотных активов в изучаемом

периоде уменьшилась на 13,79%. Рентабельность продаж снизилась на 1,75%.

Основное влияние оказало снижение прибыли.

Показатель рентабельности продаж может быть

рассчитан как по чистой прибыли, так и по прибыли от реализации. Рентабельность

продаж на ОАО «Ливгидромаш» характеризует процесс окупаемости затрат.

На рентабельность влияют как факторы

хозяйственной деятельности, так и факторы, связанные с финансовой деятельностью

организации. Первые два компонента в сфере управления

производственно-хозяйственной деятельностью, остальные - в сфере финансовой

деятельности.

Конечным финансовым результатом хозяйственной

деятельности предприятия является прибыль. Она представляет собой реализованную

часть чистого дохода, созданного прибыльным путем. Значение прибыли обусловлено

тем что, с одной стороны, она зависит в основном от качества работы

предприятия, повышает экономическую заинтересованность его работников в

наиболее эффективном использовании ресурсов, а с другой стороны, она служит

важнейшим источником формирования государственного бюджета.

Прибыль от реализации продукции в 2009 году

увеличилась на 20253 тыс. руб., что свидетельствует о снижении объема

реализации продукции ОАО «Ливгидромаш». Балансовая прибыль в изучаемом периоде

также снизилась на 52055 тыс. руб. Чистая прибыль тоже снижается в изучаемом

периоде.

В общем виде динамика прибыли в изучаемом

периоде отражает отрицательную тенденцию, что неблагоприятно воздействует на

деятельность всего предприятия ОАО «Ливгидромаш». Исчисление оптимального

размера прибыли становится важнейшим элементом планирования прибыли на

предприятиях на современном этапе хозяйствования. Расчет прибыли должен быть

экономически обоснованным, что позволяет осуществлять современное и полное

финансирование прироста собственных оборотных средств, инвестиций, а также

расчеты с бюджетом, банками и поставщиками.

Для

выявления степени влияния этих факторов необходимо произвести пересчет выручки

от реализации продукции (работ, услуг) отчетного периода по ценам базисного

периода и себестоимости фактически реализованной продукции (работ, услуг) в

отчетном периоде по себестоимости также базисного периода.

Провели факторный анализ

прибыли ОАО

«Ливгидромаш». Он показал, что сумма прибыли снизилась на 86145 тыс.руб.,

изменение объем продукции уменьшило прибыль на 27016,10 тыс. руб., ассортимента

реализованной продукции увеличил прибыль на 29479,98 тыс. руб., изменение

себестоимости продукции оказало отрицательное влияние на прибыль на 76019 тыс.

руб. Общее изменение прибыли составило -20253 тыс. руб.

При анализе рентабельности используют

показатели, характеризующие размер прибыли на один рубль использованных

ресурсов или произведенных затрат. Чаще всего анализ рентабельности проводится

по показателям:

рентабельности производства, рассчитанной как

отношение балансовой прибыли к среднегодовой стоимости основных

производственных фондов и материальных оборотных средств (запасов и затрат);

рентабельности реализованной продукции,

исчисленной как отношение прибыли от реализации продукции к стоимости

реализованной продукции в оптовых ценах предприятия.

Снижение рентабельности реализованной продукции

(работ, услуг) привело к снижению уровня рентабельности производства на 0,26

коп. на каждый рубль использованных ресурсов, увеличение фондоемкости, т.е.

снижение фондоотдачи основных производственных фондов, привело к снижению

рентабельности производства на 0,01 коп. на каждый рубль, увеличение

коэффициента закрепления материальных оборотных средств, т.е. снижение

ускорения их оборачиваемости, привело к увеличению рентабельности производства

на 0,87 коп. Общее увеличение рентабельности по всем проанализированным

факторам составляет 0,6коп. на каждый рубль использованных ресурсов.

СПИСОК

ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРы

1. Васильева,

Э.К. Статистика [Текст]: учебник / Э.К. Васильева, B.C. Лялин. - М.:

ЮНИТИ-ДАНА, 2007. -399 с.

2. Годин,

А.М. Статистика [Текст]: учебник / А.М. Годин - М.: Издательско-торговая

корпорация «Дашков и Ко», 2002. - 472 с.

. Горфинкель,

В.Я. Экономика предприятия [Текст]: учебник / проф. В.Я. Горфинкель, проф. В.А.

Швандар. - Изд. 4-е, перераб. и доп. - М.: ЮНИТИ-ДАНА, 2004. - 670 с.

. Гусаров,

В.М. Статистика [Текст]: учебное пособие/ В.М. Гусаров. - М.: ЮНИТИ-Дана, 2003. - 463 с.

. Ильенкова,

С.Д. Экономика и статистика фирм [Текст]: учебник / д.э.н., проф. С.Д.

Ильенкова. - Изд. 3-е, перераб. и доп. - М.: Финансы и статистика, 2001 - 288

с.

. Россия

в цифрах. 2010 [Текст]: краткий статистический сборник / Росстат - М., 2010/

Режим доступа: www.gks.ru.

. Селезнева,

Н.Н. Финансовый анализ [Текст]: учебное пособие / Н.Н. Селезнева, А.Ф. Ионова.

- М.: ЮНИТИ-ДАНА, 2001. - 479 с.

. Соломенцев,

Ю.м. Экономика и управление

предприятием [Текст]: учебник / ю.а.

Еленева, т.с. Зуева, а.а. корниенко

и др.; под ред. Ю.м. соломенцева. - м.: высшая

школа, 2005. - 624 с.: ил.

. Статистика

[Текст]: учебник / Л.П. Харченко, В.Г. Ионин. В.В. Глинский и др.; под ред.

к.э.н., проф. В.Г. Ионина. - Изд. 3-е., перераб. и доп.- М.: ИНФРА-М, 2008. -

445 с.

. Статистика

[Текст]: учебник / Под ред. В.С. Мхитаряна. - М.: Экономисть, 2005. - 671 с.

. Статистика

[Текст]: учебное пособие / Л.П. Харченко, В.Г. Долженкова, В.Г. Ионин и др. Под

ред. к.э.н. В.Г. Ионина - Изд. 2-е, перераб. и доп. - М.: ИНФРА-М, 2006. - 384

с.

. Чернова,

А.В. Статистика [Текст]: учебное пособие / А.В. Чернова - Орел: ОрелГТУ, 2001.

- 285 с.

. Чуев,

И.Н. Экономика предприятия [Текст]: учебник / И.Н. Чуев, Я.Н. Чечевицына. -

Изд. 2-е, перераб. и доп. - М.: Дашков и Ко, 2005. - 416с.

. Тихомирова,

Е.И. Комплексный подход у оценке устойчивого экономического роста и

конкурентоспособности регионов РФ / Е.И. Тихомирова // Вопросы статистика. -

2006. - С. 9-18.

ПРИЛОЖЕНИЕ А

СТРУКТУРА УПРАВЛЕНИЯ ОАО

«ЛИВГИДРОМАШ»

ПРИЛОЖЕНИЕ

Б

Годовая

бухгалтерская отчетность за 2008 год

ПРИЛОЖЕНИЕ

В

Годовая

бухгалтерская отчетность за 2009 год