Исследование эффективности использования оборотных средств и оборотного капитала на примере предприятия ОАО 'АТЗ'

Курсовая

работа

Анализ

эффективности использования оборотных средств и оборотного капитала на примере

предприятия ОАО «АТЗ»

Содержание

Введение

.Теоретические и методологические

основы управления оборотными капиталом

.1 Сущность и классификация

оборотного капитала

.2 Структура оборотного капитала

.3 Методика оценки оборачиваемости

оборотного капитала предприятия

2. Анализ управления оборотным

капиталом на примере предприятия

ОАО «АТЗ»

2.1 Общая характеристика предприятия

.2 Анализ управления оборотным

капиталом

.3 Анализ оборачиваемости оборотного

капитала

. Совершенствование управления

оборотным капиталом на предприятии

.1 Совершенствование управления

запасами

.2 Совершенствования управления

денежными средствами

.3 Пути ускорения оборачиваемости

оборотного капитала

Заключение

Список использованной литературы

Введение

Один из главных вопросов финансового

менеджмента, а именно каким образом сформировать необходимый капитал находит

свое разрешение в следующем: оптимальная структура капитала определяется в

результате компромисса между достижениями максимально возможной экономии на

налогах, обусловленной привлечением оборотных средств, и затратами, связанными

с возможными финансовыми затруднениями, вероятность которых повышается с ростом

заемного капитала.

Организация оборотных средств на предприятии

оказывает значительное воздействие на финансовую устойчивость. Утрата оборотных

средств или несвоевременное пополнение возникающего недостатка могут приводить

к серьезному снижению финансовой устойчивости предприятия, особенно в период

экономических реформ, когда наличие у предприятия собственных оборотных средств

в размере, обеспечивающем бесперебойность воспроизводственного процесса имеют

большое значение.

Актуальность курсовой работы заключается в том,

что оборотный капитал представляет собой значительную величину, рациональное

использование его является важным требованием

успешного ведения экономики. Гибкость управления оборотным капиталом

обеспечивается именно привлечением краткосрочного кредита, а также

существующими способами трансформации долга в работающий капитал, которые

позволяют кредиторам восполнить отвлеченные в дебиторскую задолженность

оборотные активы.

Целью курсовой работы является изучение

теоретических и методических основ управления оборотного капитала предприятия

на примере ОАО «АТЗ».

Для реализации поставленной цели в работе

определены и решены следующие задачи:

·

рассмотреть

теоретические и методологические основы управления оборотным капиталом;

·

провести

анализ управления оборотными активами на примере ОАО «АТЗ»;

·

рассмотреть

совершенствование управления оборотным капиталом на предприятии.

Объектом курсовой работы является открытое

акционерное общество «АТЗ» (далее ОАО «АТЗ»).

Предметом исследования являются экономические

отношения возникающие при управлении оборотным капиталом предприятия ОАО «АТЗ».

Прикладное исследование проводилось методами

сравнения технико-экономических значений с нормативами и в динамике,

использовались расчетные, графические, аналитические, экономические,

математические и статистические методы.

Методологической основой в работе выступают

труды таких ученых, как Ковалёва А.И., Табурачка П.П., Шеремет А.Д. и других

авторов.

Работа состоит из введения, трёх глав, выводов и

предложений, списка использованной литературы и приложений.

В первой главе работы рассмотрена сущность,

структура и методика оценки оборачиваемости оборотного капитала предприятия.

Во второй главе работы дана общая характеристика

деятельности предприятия, проведен анализ управления и анализ оборачиваемости

оборотного капитала.

В третьей главе работы даны направления по

совершенствованию управления запасами, управления денежными средствами, а так

же рассмотрены пути ускорения оборачиваемости оборотного капитала.

эффективность управление оборотный капитал предприятие

1.

Теоретические и методологические основы управление оборотного капитала

1.1

Сущность и классификация оборотного капитала

Финансовые ресурсы хозяйствующего субъекта

всегда имеют две сферы практического приложения:

- часть денежных средств инвестирована вложено в

основные фонды различного назначения;

- другая часть денежных средств авансирована в

оборотные средства.

Оборотный капитал - это финансовые ресурсы,

вложенные объекты, использование которых осуществляется фирмой либо в рамках

одного производственного цикла, либо в рамках относительно короткого

календарного периода времени, как правило одного года [10, с. 95].

Оборотный капитал составляют существенную долю

всех активов предприятия. От умелого управления ими во многом зависит успешная

деятельность предприятия [18, с. 102].

Сущность оборотного капитала определяется

экономической ролью, необходимостью обеспечения воспроизводственного процесса,

включающего как процесс производства, так и процесс обращения.

В отличие от основных фондов, неоднократно

участвующих в процессе производства, оборотные средства функционируют только в

одном производственном цикле и независимо от способа производственного

потребления полностью переносят свою стоимость на готовый продукт.

Источники формирования оборотного капитала -

определенные денежные ресурсы, за счет которых организации образуют различные

элементы своих оборотных средств (производственные запасы, средства в

производстве, денежные средства). Эти источники подразделяются на четыре

группы:

собственные и приравненные к ним оборотные

средства;

кредиторская задолженность;

прочие источники;

банковский кредит [20, с. 152].

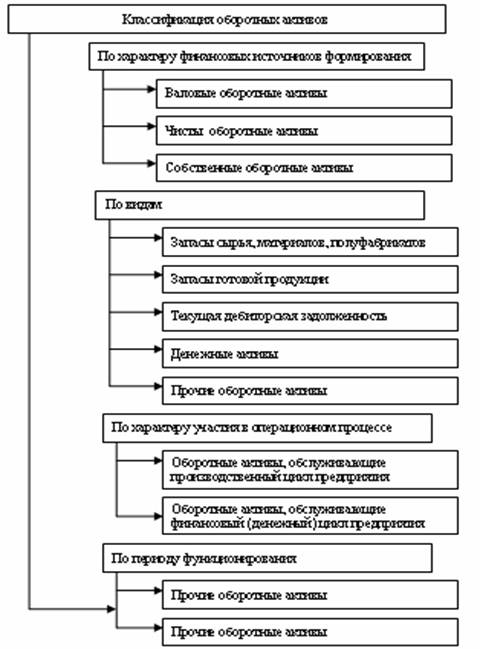

Целенаправленное управление оборотным капиталом

предприятия определяет необходимость предварительной их классификации. С

позиций финансового менеджмента эта классификация оборотных активов строится по

следующим основным признакам (рис. 1.1.1.) [14, с. 134].

1. По характеру финансовых источников формирования

выделяют валовые, чистые и собственные оборотный капитал.

Валовые оборотные активы характеризуют общий их

объем, сформированный как за счет собственного, так и заемного капитала.

Чистые оборотные активы (или чистый рабочий

капитал) характеризует ту часть их объема, которая сформирована за счет

собственного и долгосрочного заемного капитала.

Если предприятие не использует долгосрочный

заемный капитал для финансирования оборотных средств, то суммы собственных и

чистых оборотных активов совпадают.

2. По видам оборотный капитал. По этому признаку

они классифицируются в практике финансового менеджмента следующим образом:

Запасы сырья, материалов и полуфабрикатов.

Этот вид оборотных активов характеризует объем

входящих материальных их потоков в форме запасов, обеспечивающих

производственную деятельность предприятия.

Запасы готовой продукции. Этот вид оборотных

активов характеризует объем выходящих материальных их потоков в форме запасов

произведенной продукции, предназначенной к реализации.

В практике финансового менеджмента к этому виду

оборотных активов являются обычно объем незавершенного производства.

Рис. 1.1.1. Классификация оборотных активов

предприятия

При значительном объеме и продолжительности

цикла незавершенного производства его выделяют в процессе финансового

менеджмента в отдельный вид оборотного капитала.

-Текущая дебиторская задолженность. Она

характеризует сумму

задолженности в пользу предприятия, представленную финансовыми обязательствами

юридических и физических лиц по расчетам за товары, работы, услуги, выданные

авансы.

-Денежные активы. В современной практике

финансового менеджмента к ним относят не только остатки денежных средств в

национальной и иностранной валюте (во всех их формах), но и краткосрочные

высоколиквидные финансовые инвестиции, свободно конверсируемые в денежные

средства и характеризующиеся незначительным риском изменения стоимости.

-Прочие оборотные активы. К ним относятся

оборотные активы, не включенные в состав вышерассмотренных их видов, если они

выражаются в общей их сумме).

3. По характеру участия в операционном процессе.

В соответствии с этим признаком оборотные активы дифференцируются следующим

образом:

-Оборотные активы, обслуживающие

производственный цикл

предприятия (они представляют собой совокупность оборотных активов предприятия

в форме запасов сырья, материалов и полуфабрикатов, объема незавершенной

продукции и запасов готовой продукции);

-Оборотные активы, обслуживающие финансовый

(денежный) цикл

предприятия, они представляют собой совокупность всех товарно-материальных

запасов и суммы текущей дебиторской задолженности за вычетом суммы кредиторской

задолженности.

Более подробно дифференциация оборотных активов

по этому признаку будет рассмотрена при характеристике производственного и

финансового (денежного) циклов предприятия [21, с. 139].

4. По периоду функционирования оборотного

капитала. По этому признаку выделяют следующие их виды:

-Постоянная часть оборотных активов. Она

представляет собой неизменную часть их размера, которая не зависит от сезонных

и других колебаний операционной деятельности предприятия и не связана с

формированием запасов товар но-материальных ценностей сезонного хранения,

досрочного завоза и целевого назначения. Иными словами, она рассматривается как

неснижаемый минимум оборотных активов, необходимый предприятию для осуществления

операционной деятельности.

-Переменная часть оборотных активов.

Она представляет собой варьирующую их часть, которая связана с сезонным

возрастанием объема производства и реализации продукции, необходимостью

формирования в отдельные периоды хозяйственной деятельности предприятия запасов

товарно-материальных ценностей сезонного хранения, досрочного завоза и целевого

назначения. В составе этого вида оборотных активов выделяют обычно максимальную

и среднюю их часть [14, с. 137].

Потребность в оборотном капитале для сферы

производства и для сферы обращения неодинакова для разных видов деятельности и

даже для отдельных предприятий одной отрасли. Эта потребность определяется

вещественным содержанием и скоростью оборота оборотных средств, объемом производства,

технологией и организацией производства, порядком реализации продукции и

закупок сырья и материалов и другими факторами.

Потребность фирмы в оборотном капитале не

является неизменной величиной. Причины ее изменений могут быть следующие:

- увеличение масштабов деятельности, когда

капиталовложениям в основной капитал должны соответствовать дополнительные

вложения в оборотный капитал; источники финансирования дополнительной

потребности в оборотном капитале закладываются в план финансирования инвестиционного

проекта;

- краткосрочные изменения рыночной конъюнктуры,

на которые фирма должна гибко реагировать, увеличивая или уменьшая объемы

продаж, что требует соответствующего изменения величины применяемого оборотного

капитала;

- сезонные колебания потребности в оборотном

капитале, характерные для ряда отраслей. Непостоянная потребность в оборотных

активах является характерной чертой ряда видов производственной и коммерческой

деятельности, связанных, в основном, с природными факторами, чередованием сезонов.

Элемент сезонности наблюдается и в производствах, прямо не связанных с

природой, например в швейной промышленности;

- изменение условий снабжения факторами

производства и сбыта продукции; например, потребность в увеличении оборотного

капитала может измениться вследствие изменения частоты поставок (отгрузки),

состава и численности поставщиков (покупателей), форм расчетов за товары,

работы, услуги;

- рыночная стратегия фирмы, которая может,

например, предусматривать накопление товарных запасов для выхода на рынок в

наиболее выгодный для фирмы момент;

- чрезмерное отвлечение средств в дебиторскую

задолженность;

- необходимость восполнения оборотного капитала,

разъедаемого инфляцией [15, с. 13].

Потребность предприятия в дополнительных

оборотных средствах может финансироваться за счет собственных источников, но

наибольшая гибкость текущего финансирования обеспечивается за счет

использования краткосрочного кредита. Для определения потребности в источниках

текущего финансирования оборотный капитал делится на две части:

- постоянный оборотный капитал (системная часть

оборотных активов) - потребность в нем относительно неизменна в течение всего

операционного цикла;

- переменный оборотный капитал (варьирующаяся

часть текущих активов) - потребность в нем незначительно изменяется вплоть до

полного ее отсутствия [15, с. 14].

Таким образом, можно сделать вывод, что

оборотный капитал это совокупность денежных средств, авансированных

объединениями предприятиями организациями для создания оборотных производственных

фондов и фондов обращения, обеспечивающих планомерный и непрерывный процесс

производства и реализацию продукции. Сущность оборотного капитала определяется

их экономической ролью, необходимостью обеспечения воспроизводственного

процесса, включающего как процесс производства, так и процесс обращения.

Оборотный капитал классифицируются по следующим

признакам: по характеру финансовых источников формирования выделяют

валовые, чистые и собственные оборотные активы; по видам: запасы сырья,

материалов и полуфабрикатов, запасы готовой продукции, текущая дебиторская

задолженность, денежные активы, прочие оборотные активы; по характеру участия в

операционном процессе: оборотные активы, обслуживающие производственный цикл

предприятия, оборотные активы, обслуживающие финансовый (денежный) цикл

предприятия; по периоду функционирования оборотных активов выделяют следующие

их виды: постоянная часть оборотных активов, переменная

часть оборотных активов.

1.2

Структура оборотного капитала

Состав и структура оборотных средств отражают

также отраслевую специфику. Статистические данные по Российской Федерации

говорят о том, что наибольший удельный вес запасов всех видов в составе

оборотных средств наблюдается в сельском хозяйстве (71,9%), на втором месте - промышленность

(28,6%), доля запасов в оборотных средствах торговых предприятий значительно

ниже (17,6%). Изменения свидетельствуют о повышении эффективности рыночных

отношений, об ускорении реализации продукции и «рассасывании» излишних

производственных запасов на предприятиях [17, с. 185].

Оборотный капитал предприятия существуют в сфере

производства и в сфере обращения. Оборотные производственные фонды и фонды

обращения подразделяются на различные элементы, составляющие

материально-вещественную структуру оборотных средств.

Структура оборотного капитала - это пропорции

распределения ресурсов между отдельными элементами текущих активов. Структура

оборотного капитала отражает, в частности, специфику операционного цикла, а

также то, какая часть текущих активов финансируется за счет собственных средств

и долгосрочных кредитов, а какая - за счет заемных, включая краткосрочные

кредиты банков.

Величина и структура собственных оборотных

средств может отражать длительность и особенности финансового цикла.

Структура оборотного капитала зависит от:

- отраслевой специфики предприятия и характера

выпускаемой продукции, технологических и организационных особенностей

производства. При увеличении длительности цикла изготовления изделий возрастает

доля незавершенного производства, освоение производства сложной, наукоемкой

продукции приводит к увеличению доли расходов будущих периодов. В структуре

оборотных средств предприятий с короткими циклами изготовления изделий,

например, в легкой и пищевой промышленности, велика доля производственных

запасов;

- конкурентоспособности продукции предприятия.

При низком спросе на продукцию возрастает доля готовой продукции на складах;

- уровня использования достижений

научно-технического прогресса на предприятии. При внедрении безотходных и

ресурсосберегающих технологий сокращается доля производственных запасов;

- уровня организации и управления производством;

-уровня концентрации, специализации,

кооперирования и комбинирования производства;

- условий снабжения и сбыта [26, с. 149].

Состав и структура оборотного капитала

представлены на рисунке 1.2.1.

Оборотные производственные фонды включают в

себя:

Предметы труда (сырье, основные материалы и

покупные полуфабрикаты, вспомогательные материалы, топливо, тара, запасные части);

Средства труда со сроком службы не более одного

года или стоимостью не более 100-кратного (для бюджетных организаций -

50-кратного) установленного минимального размера оплаты труда в месяц

(малоценные быстроизнашивающиеся предметы и инструменты);

Рис. 1.2.1. Состав оборотного капитала

предприятия

Незавершенное производство и полуфабрикаты

собственного изготовления (предметы труда, вступившие в производственный

процесс: материалы, детали, узлы и изделия, находящиеся в процессе обработки

или сборки, а также полуфабрикаты собственного изготовления не законченные

полностью производством в одних цехах предприятия и подлежащие дальнейшей

обработке в других цехах того же предприятия);

Расходы будущих периодов (невещественные

элементы оборотных фондов, включающие затраты на подготовку и освоение новой

продукции которые производятся в данном периоде, но относятся на продукцию

будущего периода; например, затраты на конструирование и разработку технологии

новых видов изделий, на перестановку оборудования).

К фондам обращения относятся: средства

предприятия, вложенные в запасы готовой продукции, товары отгруженные, но не

оплаченные; средства в расчетах; денежные средства в кассе и на счетах.

Величина оборотных средств, занятых в

производстве, определяется в основном длительностью производственных циклов

изготовления изделий, уровнем развития техники, совершенством технологии и

организации труда. Сумма средств обращения зависит главным образом от условий

реализации продукции и уровня организации системы снабжения и сбыта продукции.

Денежная форма, которую принимают оборотные

средства на третьей стадии их кругооборота, одновременно является и начальной

стадией оборота средств. Кругооборот оборотных средств происходит по схеме:

Д - Т … П … Т` -

Д`, (1.2.1.)

где Д - денежные средства, авансируемые

хозяйствующим субъектом;

Т - средства производства;

П - производство;

Т` - готовая продукция;

Д`-денежные средства, полученные от продажи

продукции и включающие в себя реализованную прибыль.

Точки (…) означают, что обращение средств

прервано, но процесс их кругооборота продолжается в сфере производства.

Оборотные средства при движении находятся на

всех стадиях и во всех формах. Это обеспечивает непрерывный процесс

производства и бесперебойную работу предприятия.

Таким образом, можно сделать вывод,

что структура

оборотного капитала - это пропорции распределения ресурсов между отдельными

элементами текущих активов. Структура оборотного капитала отражает, в

частности, специфику операционного цикла, а также то, какая часть текущих

активов финансируется за счет собственных средств и долгосрочных кредитов, а

какая - за счет заемных, включая краткосрочные кредиты банков. Вещественные

элементы оборотного капитала (предметов труда) потребляются в каждом

производственном цикле. Они полностью утрачивают свою натуральную форму,

поэтому целиком включаются в стоимость изготовленной продукции.

1.3

Методика оценки оборачиваемости оборотного капитала предприятия

Применяются следующие основные методы управления

оборотными средствами: прямого счета, аналитический, коэффициентный.

Метод прямого счета предусматривает обоснованный

расчет запасов по каждому элементу оборотных средств с учетом всех изменений в

уровне организационно-технического развития предприятия, транспортировке

товарно-материальных ценностей, практике расчетов между предприятиями. Этот

метод, будучи очень трудоемким, требует высокой квалификации экономистов,

привлечения к нормированию работников многих служб предприятий (снабжения,

юридической, сбыта продукции, производственного отдела, бухгалтерии). Но это

позволяет наиболее точно рассчитать потребность предприятия в оборотных

средствах.

Аналитический метод применяется в том случае,

когда в планируемом периоде не предусмотрено существенных изменений в условиях

работы предприятия по сравнению с предшествующим. В этом случае расчет

норматива оборотных средств осуществляется укрупненно, учитывая соотношение

между темпами роста объема производства и размером нормируемых оборотных

средств в предшествующем периоде. При анализе имеющихся оборотных средств их

фактические запасы корректируются, излишние исключаются.

При коэффициентном методе новый норматив

определяется на базе норматива предшествующего периода путем внесения в него

изменений с учетом условий производства, снабжения, реализации продукции

(работ, услуг), расчетов.

Аналитический и коэффициентный методы применимы

на тех предприятиях, которые функционируют более года, в основном сформировали

производственную программу и организовали производственный процесс и не

располагают достаточным количеством квалифицированных экономистов для более

детальной работы в области планирования оборотных средств [20, с. 186].

На практике наиболее распространен метод прямого

счета. Преимуществом этого метода является достоверность, позволяющая сделать

наиболее точные расчеты частных и совокупного нормативов.

Особенности различных элементов оборотных

средств определяют специфику их нормирования.

Оборачиваемость

оборотных средств характеризуется рядом взаимосвязанных показателей:

коэффициент оборачиваемости (Ко), продолжительность одного оборота в днях

(Д1о.), коэффициент загрузки оборотных средств (Кз.ос) и других.

Коэффициент оборачиваемости

оборотных средств (скорость характеризует количество оборотов, совершаемых

данной величиной оборотных средств за период). Он рассчитывается как отношение

объема выручки от реализации (Vpn)

к средней стоимости оборотных средств за период (остатки оборотных средств)

ОбС).

Ко

= Vpn / ОбС, (1.2.2.)

Чем

выше коэффициент оборачиваемости, тем лучше используются оборотные средства.

Для улучшения общих результатов хозяйственной

деятельности большое значение имеет ускорение оборачиваемости оборотных

средств.

Ускорение оборачиваемости оборотных средств

означает сокращение продолжительности каждого кругооборота оборотных средств

или увеличение числа оборотов оборотных средств совершаемых в течении года.

В результате ускорения оборачиваемости оборотных

средств происходит либо высвобождение их части, которая без ущерба для

хозяйственной деятельности данного предприятия может быть передана в

распоряжение вышестоящего органа (последний, в свою очередь, может передать эти

средства другим предприятиям, нуждающимся в них, например: вновь вводимым в

действие не прибегая к помощи государственного бюджета), либо предприятие с

прежней их суммой может произвести больший объем продукции, не отвлекая из

народно-хозяйственного оборота дополнительных предметов труда. Ускорение

оборачиваемости оборотных средств позволяет экономить фонд потребления, а

следовательно повысить эффективность использования оборотных активов

предприятия [20, с. 188].

При ускорении оборачиваемости оборотных средств

достигается:

·

увеличение

объема производства и реализации и реализации продукции, то есть темпов

производства и товарооборота;

·

улучшение

и ускорение снабжения промышленности сырьем, топливом и другими необходимыми

материалами, а население - предметами потребления;

·

улучшение

и ускорение всех качественных показателей деятельности предприятия, в частности

снижение себестоимости продукции и повышению рентабельности его работы;

·

мобилизация

внутрипроизводственных резервов, высвобождения из оборота части оборотных

средств, которые используются для удовлетворения других потребностей народного

хозяйства;

·

сокращение

непроизводственных потерь времени в использовании оборудования, что

обуславливает увеличение выпуска продукции на каждый рубль стоимости основных

фондов.

Среднегодовой

остаток оборотных средств рассчитывается по средней арифметической или средней

хронологической.

Коэффициент

оборачиваемости показывает, что за год каждый рубль, вложенный в оборотный

капитал, совершил n оборотов.

Длительность

одного оборота показывает продолжителъностъ одного оборота в днях.

Д1о.

= Тпл / Ко, (1.2.3.)

где

Д1о. - продолжительность одного оборота в днях;

Т - число дней в расчетном

периоде, продолжительность периода (Т = 30, 90, 360 дней);

Ко

- коэффициент оборачиваемости.

Уменьшение длительности одного

оборота свидетельствует об улучшении использования оборотных средств.

Особенность этого показателя по сравнению с коэффициентом оборачиваемости в

том, что он не зависит от продолжительности того периода, за который был

исчислен. Например, двум оборотам средств в каждом квартале будут

соответствовать восемь оборотов в год при неизменной продолжительности одного

оборота в днях [20, с. 190].

Коэффициент закрепления средств

в обороте - обратный коэффициент оборачиваемости.

Кз

= 1 / Ко или Кз = ОбС / Vpn,

(1.2.4.)

где

Кз - коэффициент загрузки оборотных средств;

Ко

- коэффициент оборачиваемости;

ОбС - средняя стоимость

оборотных средств;

Vpn

- объем реализованной продукции.

Его экономический смысл состоит

в том, что он характеризует сумму среднего остатка оборотного капитала,

приходящуюся на один рубль выручки от реализации.

При оценке эффективности

использования оборотных средств может быть использован показатель отдачи

оборотных средств (оборотного капитала) (Котд).

Котд = Преал / ОбС, (1.2.5.)

где

Преал - прибыль от реализации продукции;

Котд

- коэффициент отдачи оборотных средств;

ОбС

- средняя стоимость оборотных средств.

Показатель

оборачиваемости может рассчитываться по всем оборотным средствам (капиталу) и

по отдельным элементам.

Ускорение или замедление

оборачиваемости оборотных средств выявляется путем сопоставления фактических

показателей с плановыми или предшествующего периода. При ускорении

оборачиваемости оборотных средств из оборота высвобождаются материальные

ресурсы и источники их образования, при замедлении - в оборот вовлекаются

дополнительные средства. Высвобождение оборотных средств (оборотного капитала)

вследствие ускорения оборачиваемости может быть абсолютным или относительным.

Абсолютное высвобождение имеет место в том случае, если фактические остатки

оборотных средств меньше норматива или остатков предшествующего периода при

сохранении или превышении объема реализации за рассматриваемый период.

Относительное

высвобождение имеет место в том случае, когда ускорение их оборачиваемости

происходит одновременно с ростом объема выпуска продукции, причем темп роста

объема производства и реализации опережает темп роста остатков оборотных

средств.

Высвобождаемые

(дополнительно вовлекаемые в оборот) оборотные средства определяются по формуле:

ВОбС

= (Д1о.отч. - Д1о.пр.) х (Vpn

/ Тпл), (1.2.6.)

где

ВОбС - высвобождаемые (дополнительно вовлекаемые в оборот);

Д1о.отч.

- продолжительность одного оборота в днях в отчетном периоде;

Д1о.пр

- продолжительность одного оборота в днях в отчетного периода прошлого года;

Vpn

- объем реализованной продукции;

Прирост

объема продукции за счет ускорения оборачиваемости (+/-V)

определяется по формуле:

+

/-V = Vnp

х (Ко.пр. / Ко пл. - 1), (1.2.7.)

где Vnp

- объем продукции в базисном (прошлом) периоде,

Копр, Копл - коэффициенты

оборачиваемости прошлого (базисного) и планового периода.

Подводя итог теоретических основ управления

оборотным капиталом необходимо отметить, что оборотные активы это совокупность

денежных средств, авансированных объединениями предприятиями организациями для

создания оборотных производственных фондов и фондов обращения, обеспечивающих

планомерный и непрерывный процесс производства и реализацию продукции. Сущность

оборотного капитала определяется их экономической ролью, необходимостью

обеспечения воспроизводственного процесса, включающего как процесс

производства, так и процесс обращения. Оборотный капитал классифицируются по следующим признакам: по

характеру финансовых источников формирования выделяют валовые, чистые и

собственные оборотные активы; по видам: запасы сырья, материалов и

полуфабрикатов, запасы готовой продукции, текущая дебиторская задолженность,

денежные активы, прочие оборотные активы; по характеру участия в операционном

процессе: оборотные активы, обслуживающие производственный цикл предприятия,

оборотные активы, обслуживающие финансовый (денежный) цикл предприятия; по

периоду функционирования оборотных активов выделяют следующие их виды:

постоянная часть оборотных активов, переменная часть

оборотных активов.

Структура оборотного капитала - это пропорции

распределения ресурсов между отдельными элементами текущих активов. Структура

оборотного капитала отражает, в частности, специфику операционного цикла, а

также то, какая часть текущих активов финансируется за счет собственных средств

и долгосрочных кредитов, а какая - за счет заемных, включая краткосрочные

кредиты банков.

Эффективность

использования оборотного капитала измеряется показателями их оборачиваемости.

Под оборачиваемостью оборотных средств понимается продолжительность

последовательного прохождения средствами отдельных стадий производства и

обращения. В соответствии со стадиями кругооборота оборотных средств можно

выделить три направления ускорения их оборачиваемости: на стадии

производственных запасов; на производственной стадии; в сфере обращения.

Кругооборот оборотных средств завершается зачислением выручки на счет

хозяйствующего субъекта.

2.

Анализ управления оборотным капиталом на примере предприятия ОАО «АТЗ»

2.1 Краткая

характеристика предприятия

Открытое

акционерное общество «Альметьевский трубный завод» (в дальнейшем ОАО «АТЗ»)

учреждено в соответствии с Указом Президентом Республики Татарстан «О мерах по

преобразованию государственных предприятий, организаций и объединений в

акционерные общества» от 26 сентября 1992 года № УП-466. Место нахождения ОАО

«АТЗ» - Республика Татарстан, 423450, город Альметьевск, Промзона - 11. ОАО

«АТЗ» филиалов и представительств не имеет. Является юридическим лицом.

Учредительным документом ОАО «АТЗ» является его Устав.

Основной

целью ОАО «АТЗ» является получение прибыли. ОАО «АТЗ» вправе осуществлять любые

виды деятельности, не запрещенные действующим законодательством. Основными

видами деятельности акционерного общества являются:

изготовление

и реализация труб;

производство

и реализация товаров народного потребления;

проектно-конструкторские,

изыскательские работы;

ремонтные,

пуско-наладочные, строительно-монтажные работы;

оказание

услуг населению и предприятиям;

оказание

транспортных услуг;

торговля

продовольственными и промышленными товарами;

внешнеэкономическая

деятельность в порядке, установленном законодательством;

производство,

переработка и реализация сельскохозяйственной продукции;

образовательная

деятельность;

проведение

лабораторных замеров и анализов.

Уставный

капитал ОАО «АТЗ» составляет 3233 тыс. руб. и состоит из 3233 тыс. акций

номинальной стоимостью 1 руб.

ОАО

«АТЗ» - один из крупнейших в России и СНГ производителей стальных труб с

высококачественным наружным и внутренним покрытиями. За всю историю своего

существования завод поставил на рынок России, СНГ и за рубеж более 7,6 млн.

тонн стальных труб, в том числе свыше 1,5 млн. тонн с наружным полиэтиленовым

покрытием. ОАО «АТЗ» первым в России освоил производство труб с

антикоррозионными покрытиями. Разработки завода в этой области удостоены Премии

Правительства Российской Федерации.

Кроме

того, ОАО «АТЗ» расположен в центре крупного нефтегазодобывающего региона

России в Республике Татарстан и обеспечивает трубной продукцией крупнейшие

нефтяные компании, такие как «Татнефть», «Башнефть», «ЮКОС» (Самаранефтегаз),

«ЛУКОЙЛ» (Лукойл-Нефтегазстрой, Пермьнефть), «Роснефть», «ТНК» (Оренбургнефть)

и «СИДАНКО» (Удмуртнефть), а также регионы, проводящие работы по газификации

городов и сельских населенных пунктов по программе газификации России.

Высокое

качество труб с антикоррозийными покрытиями и выгодное географическое положение

ОАО «АТЗ» обуславливает широкое использование труб с маркой ОАО «АТЗ» для

строительства газонефтепроводов и трубопроводов различного назначения. Завод

постоянно занимается совершенствованием применяемого оборудования.

Организационная

структура ОАО «АТЗ» представлена в приложении №1. Структура предприятия должна

быть рациональной, экономичной, прямолинейной (обеспечивать кратчайшие пути

транспортировки сырья, материалов, готовых изделий). Организационная структура

управления предприятием - упорядоченная совокупность служб, управляющих его

деятельностью, взаимосвязями и соподчинением. Она непосредственно связана с

производственной структурой предприятия, определяется задачами, которые стоят

перед персоналом предприятия, многообразием функций управления и их объемом.

Управление - это направленное со стороны управляющего органа воздействие на

объект управления с целью получения установленного результата, согласования и

корректировки действий исполнителей. Оно включает предвидение, планирование,

организацию, контроль и регулирование процессов исполнения работ.

Из

вышесказанного можно сделать следующие выводы: открытое акционерное общество

«Альметьевский трубный завод» одно из крупнейших производителей стальных труб с

высококачественным наружным и внутренним покрытиями. ОАО «АТЗ» обеспечивает

трубной продукцией крупнейшие нефтяные компании России и СНГ. С 2002 года ОАО

«АТЗ» является участником закрытого акционерного общества «Объединенная

металлургическая компания». Учредительным документом ОАО «АТЗ» является его

Устав. Анализ показателей использования основных фондов показал, что сумма

реализуемой продукции на 1 рубль среднегодовой стоимости основных фондов за

анализируемый период возросла; стоимость основных фондов, приходящаяся на

каждый рубль выпускаемой продукции наоборот снизилась; стоимость основных

производственных фондов, приходящейся на одного работника увеличилась, что

заслуживает положительной оценки; возросла и производительность труда. Чистая

прибыль ОАО «АТЗ» в 2008 году по сравнению с 2007 годом увеличилась почти в 3

раза.

2.2

Анализ управления оборотным капиталом

Управление оборотными активами

составляет наиболее обширную часть операций финансового менеджмента. Это

связано с большим количеством элементов их внутреннего

материально-вещественного и финансового состава, требующих индивидуализации

управления; высокой динамикой трансформации их видов;

приоритетной ролью в обеспечении платежеспособности, рентабельности и других

целевых результатов операционной деятельности предприятия.

Рассмотрим состав и структуру производственных

запасов ОАО «АТЗ» по данным таблицы 2.2.1.

Таблица 2.2.1. Состав и структура

производственных запасов ОАО «АТЗ» за 2007-2009 гг.

|

Структура

производственных запасов

|

2007

год

|

2008

год

|

2009

год

|

|

тыс.

руб

|

уд.

вес, %

|

тыс.

руб

|

уд.

вес, %

|

тыс.

руб

|

уд.

вес, %

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

Производственные

запасы: - сырье - основные материалы - покупные полуфабрикаты - топливо - вспомогательные

материалы

|

1307

832 415 42 10,4 7,6

|

100

63,7 31,8 3,2 0,7 0,6

|

1570,6

910 586 56 10,6 8

|

100

58,3 37,63,6 0,7 0,5

|

1740

1064 582,2 64 19,2 10,6

|

100

61,1 33,5 3,7 1,1 0,6

|

|

Средства

в процессе производства - незавершенное производство - полуфабрикаты

|

344

286 58

|

100

83,1 6,9

|

415

305 110

|

100

73,5 26,5

|

581

344 237

|

100

59,2 40,8

|

|

Нереализованная

продукция - готовая продукция - отгруженная продукция - товары для

перепродажи

|

615

284 246,5 84,5

|

100

46,2 40,1 13,7

|

723

315 297,8 110,2

|

100

43,6 41,2 15,2

|

1232

488 422 322

|

100

39,61 34,25 26,14

|

|

Итого

производственные запасы

|

2266

|

100

|

2698

|

100

|

3130

|

100

|

На

предприятии ОАО «АТЗ» наблюдается тенденция увеличения производственных запасов

с суммы 2266 тыс. руб. в 2007 году до 3130 тыс. руб. в 2009 году. Наибольший

удельный вес в составе производственных запасов занимают сырье, основные

материалы, готовая продукция на складах. Удельный вес сырья и материалов вместе

взятые составляют более 90% в составе производственных запасов. В 2007 году остаток

сырья составлял 832 тыс. руб., в 2009 году 1064 тыс. руб. Незначительный рост

наблюдается остатка готовой нереализованной продукции, их удельный вес

увеличился в общем объеме нереализованной продукции, так как в отдельные

периоды деятельности возникают затруднения в реализации своей продукции из - за

низкого уровня покупательной способности потребителей. С

учетом содержания этой концепции организуется управление денежными потоками, их

формированием и распределением, таблица 2.2.2.

Таблица

2.2.2. Формирование и распределение денежных средств по ОАО

«АТЗ» за 2007-2009 гг. (тыс.руб.)

|

Показатели

|

2007

год

|

%

|

2008

год

|

%

|

2009

год

|

%

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

Текущая

деятельность: - поступило денежных средств - направлено денежных средств

|

70246

70246

|

95,4

95,4

|

64752

64752

|

94,2

94,2

|

84510

84510

|

94,2

94,2

|

|

Инвестиционная

деятельность: - поступило денежных средств - направлено денежных средств

|

2715

2715

|

3,7 3,7

|

3140

3140

|

4,6

4,6

|

4220

4220

|

4,7

4,7

|

|

Финансовая

деятельность: - поступило денежных средств - направлено средств

|

645

645

|

0,9

0,9

|

810

810

|

1,2

1,2

|

977

977

|

1,1

1,1

|

|

Итого:

поступило денежных средств - направлено денежных средств

|

73606

73606

|

100

100

|

68702

68702

|

100

100

|

89707

89707

|

100

100

|

При

анализе денежных средств за рассматриваемый период было выявлено, что в

динамике прослеживается увеличение денежных средств в 2009 году по сравнению с

2007 и с 2008 годами.

Основным

источником дохода является текущая деятельность 95,4%, 94,2%, по инвестиционной

деятельности поступления за ряд лет составили в 2007 г. - 3,7%, 2008 г. - 4,6%,

2009 г. -4,7%, от общей суммы поступивших средств, а направлено за

рассмотренный период та же сумма денежных средств. Незначительный удельный вес

составляет поступление и распределение по финансовой деятельности в 2007 г. -

0,9%, 2008 г.- 1,2%, 2009 г. - 1,1%.

Анализ динамики дебиторской задолженности ОАО

«АТЗ» за 2007-2009 гг. представлено в таблице 2.2.3.

Таблица 2.2.3. Анализ динамики

дебиторской задолженности ОАО «АТЗ» за 2007-2009 гг.

|

Виды

дебиторской задолженности

|

Тыс.

руб.

|

Отклонение

(+), (-)

|

Темп

изменения, %

|

|

2007

год

|

2008

год

|

2009

год

|

2008-2007

|

2009

-2008

|

2008г.

к 2007г.

|

2009г.к

2008г.

|

|

Дебиторская

задолженность со сроком платежа через 12 месяцев Дебиторская задолженность со

сроком платежа в течении 12 месяцев

|

1244 1840

|

1566 2014

|

1840 1955

|

+ 322 + 174

|

+ 596 - 59

|

125,9 109,5

|

117,5 97,0

|

|

Всего

|

3084

|

3580

|

3795

|

+

496

|

+

215

|

116,0

|

106,0

|

Анализ

таблицы 2.2.3. показывает, что за анализируемые периоды дебиторская

задолженность имеет тенденцию увеличения, так в целом дебиторская задолженность

в 2008 году по сравнению с 2007 годом увеличилась на 16%, в 2009 году по

сравнению с 2008 годом на 6%. Опережающими темпами растет задолженность со

сроком платежа через 12 месяцев, чем задолженность со сроком в течение 12

месяцев. В целом дебиторская задолженность увеличилась на 215 тыс. руб. в 2008

году и на 496 тыс. руб. в 2007 году.

Динамика

дебиторской задолженности ОАО «АТЗ», представлена в таблице 2.2.4.

Таблица

2.2.4. Динамика дебиторской задолженности ОАО «АТЗ» за 2007-2009 гг.

(тыс.руб.)

|

Виды

дебиторской задолженности

|

2007

год

|

2008

год

|

2009

год

|

|

сумма

|

уд.вес

%

|

сумма

|

уд.вес

%

|

сумма

|

уд.вес,

%

|

|

Расчеты

с дебиторами: - с покупателями и заказчиками

|

860,5

|

27,9

|

1052,5

|

29,4

|

1024,7

|

27,0

|

|

-

по претензиям

|

24,05

|

0,78

|

21,48

|

0,6

|

19,0

|

0,5

|

|

-

с физическими лицами

|

473

|

504

|

14,08

|

472,5

|

12,45

|

|

-

с подотчетными лицами

|

601,4

|

19,5

|

360,9

|

10,8

|

535

|

14,1

|

|

-

с персоналом по прочим операциям

|

829,6

|

26,9

|

884,3

|

24,7

|

853,9

|

22,5

|

|

-

с прочими дебиторами

|

295,4

|

9,53

|

756,82

|

20,4

|

885,4

|

23,45

|

|

Всего:

|

3084

|

100

|

3580

|

100

|

3795

|

100

|

Анализ

дебиторской задолженности таблицы 2.2.4. показывает, что в 2009 году произошло

незначительное повышение дебиторской задолженности по сравнению с 2008 годом на

215 тыс. руб., по сравнению с 2007 годом на 711 тыс. руб. Предприятия, которые

пользуются услугами ОАО «АТЗ» не всегда в состоянии своевременно рассчитаться

по обязательствам. Наибольший удельный вес в структуре дебиторской

задолженности составляют расчеты с покупателями и заказчиками в 2007 году 27,9

%, то есть 860,5 тыс. руб., в 2008 году 29,4 %, то есть 1052,5 тыс. руб. и в

2009 году 27% ,то есть 1024,7 тыс. руб. снижается удельный вес по дебиторской

задолженности с персоналом по прочим операциям с 26,9 % в 2007 году до 22,5 % в

2009 году. Однако, за анализируемые три года растет задолженность прочих

дебиторов с 295,4 тыс. руб. в 2007 году, до 885,4 тыс. руб. в 2009 году.

Изучение

дебиторской задолженности по срокам возникновения позволяет предупредить ее

списание на убытки. В связи с тем, что дебиторская задолженность по разным

причинам может быть списана, в ОАО «АТЗ» определяется реальная сумма ее

снижения или повышения. Для исчисления реальной суммы изменения дебиторской

задолженности к задолженности на конец года приплюсовывать суммы, списанные на

убытки за счет резерва по сомнительным долгам, и вычитают задолженность на

начало года.

Таким

образом, анализ управления оборотным капиталом показал, что собственные

источники превышают внеоборотные активы в 2007 году на 2510 тыс. руб., в 2008

году на 1444 тыс. руб., в 2009 году на 901 тыс. руб. Это является положительным

моментом в работе предприятия и характеризует высокий уровень финансовой

устойчивости. ОАО «АТЗ» имеет средства для покрытия расходов по формированию

запасов и затрат, общая сумма средств в 2007 году равен 7893 тыс. руб., в 2008

году - 8600 тыс. руб., а в 2009 году - 10021 тыс. руб. ОАО «АТЗ» находится в

устойчивом финансовом состоянии, так как денежные средства, ценные бумаги и

дебиторская задолженность достаточно покрывают его кредиторскую задолженность.

2.3

Анализ оборачиваемости оборотным капиталом

Эффективность управления оборотным средствами

предприятия оказывает влияние на результаты его финансово-хозяйственной

деятельности и зависит от многих факторов. Среди них можно выделить как внешние

факторы, оказывающие влияние независимо от деятельности предприятия, так и

внутренние, на которые предприятие может и должно активно влиять.

Оборачиваемость

производственных запасов по ОАО «АТЗ» за 2007 -2009 гг. представлена в таблице

2.3.1.

Таблица 2.3.1. Оборачиваемость

производственных запасов по ОАО «АТЗ» за 2007-2009 гг. (тыс.руб.)

|

Показатели

|

2007

год

|

2008

год

|

2009

год

|

|

1

|

2

|

3

|

4

|

|

Выручка

от реализации услуг

|

70246

|

64752

|

84510

|

|

Однодневная

выручка от реализации услуг

|

23,14

|

25,5

|

33

|

|

Среднее

значение производственных запасав

|

2266

|

2698

|

3130

|

|

Оборачиваемость

в днях

|

11,6

|

15

|

13,3

|

|

Оборачиваемость

в разах

|

31

|

24

|

27

|

Основными факторами, влияющими на величину и скорость оборота

оборотных средств ОАО «АТЗ»,

являются:

- масштаб деятельности предприятия;

длительность производственного цикла (количество и

продолжительность технологических операций по производству продукции, оказанию

услуг, работ);

- количество и разнообразие потребляемых видов ресурсов;

- география потребителей продукции и география поставщиков и

смежников;

- система расчетов за товары, работы, услуги;

- платежеспособность клиентов;

- качество банковского обслуживания;

- темпы роста

производства и реализации продукции;

- доля добавленной

стоимости в цене продукта.

Оборачиваемость оборотных средств исчисляется как в целом, так и

по отдельным элементам (материальные запасы, незавершенное производство,

готовая продукция).

Оборачиваемость в днях по ОАО «АТЗ»:

год: 2266 тыс. руб./23,14 тыс. руб.=11,6 дней

год: 2698 тыс. руб./25,5 тыс. руб.=15 дней

год: 3130 тыс. руб./33 тыс. руб.=13,3 дней

Оборачиваемость в разах по ОАО «АТЗ»:

2007 год: 360 дней/11,6 дней = 31 раз

год: 360 дней/ 15 дней=24 раза

год: 360 дней/13,3 дня=27 раз

Анализ

оборачиваемости производственных запасов показывает, что в 2007 году средняя

величина запасов в сумме 2266 тыс. рублей оборачивается 11,6 дней и вступает в

оборот в течении года 31 раз.

В

2008 году средняя величина 2698 тыс. рублей оборачиваются через каждые 15 дней

и вступает в оборот в течение года 24 раза.

В

2009 году период оборачиваемости запасов составляет 13,3 дня и вступает в

оборот средняя величина производственных запасов в течение года 27 раз.

Эффективность

деятельности ОАО «АТЗ» во многом зависит от правильного определения потребности

производственных запасов. Оптимальная обеспеченность производственными запасами

ведет к экономии средств на их хранение, кредитование.

Ускорение

оборачиваемости денежных средств ОАО «АТЗ» является составной частью управления

оборотных средств. Основной целью ОАО «АТЗ» является обеспечение

сбалансированности объемов положительного и отрицательного денежного потока. На

результаты хозяйственной деятельности ОАО «АТЗ» не должен оказывать

отрицательное воздействие дефицитный денежный поток.

Сравнительная

характеристика оборачиваемости дебиторской и кредиторской задолженности по ОАО

«АТЗ» за 2007-2009 гг. представлена в таблице 2.3.2.

Таблица 2.3.2. Сравнительная

характеристика оборачиваемости дебиторской и кредиторской задолженности по ОАО

«АТЗ» за 2007-2009 гг.

|

Показатели

|

2007

год

|

2008

год

|

2009

год

|

|

1

|

2

|

3

|

4

|

|

Выручка

от реализации продукции, тыс. руб. Дебиторская задолженность, тыс. руб.

Кредиторская задолженность, тыс. руб. Оборачиваемость дебиторской

задолженности, в днях Оборачиваемость кредиторской задолженности , в днях

Отклонение оборачиваемости, в днях Оборачиваемость дебиторской задолженности,

в разах Оборачиваемость кредиторской задолженности, в разах Отклонение

оборачиваемости, в разах

|

70246

3084 2973 16 15 +1 23 24 -1

|

64752

3580 4223 20 25 -5 18 15 +3

|

84510

3795 6164 16 26 -10 22 14 +8

|

Анализ

данных таблицы 2.3.2. показывает, что за 2007 год дебиторская задолженность

растет опережающими темпами, чем кредиторская задолженность. Скорость

оборачиваемости кредиторской задолженности выше, чем дебиторская задолженность

на 1 день. Кредиторская задолженность вступает в оборот один раз больше, чем

дебиторская задолженность за анализируемый период. За 2008 и 2009 годы

кредиторская задолженность растет более быстрыми темпами, чем кредиторская

задолженность. Скорость оборота дебиторской задолженности выше в 2008 году на 5

дней, в 2009 году на 10 дней чем кредиторской задолженности. Это характеризует

о том, что в 2008 - 2009 годах увеличивается финансовая зависимость ОАО «АТЗ»

от внешних кредиторов, и ОАО «АТЗ» более активно работает со своими дебиторами.

Таким

образом, анализ дебиторской задолженности в ОАО «АТЗ» проводят в динамике по ее

видам, а внутри их по отдельным суммам с использованием информации текущего

учета, отчетности.

Валюта

баланса выросла в 2008 году по сравнению с 2007 годом на 1874 тыс. руб., в 2009

году по сравнению с 2008 годом на 1120 тыс. руб., и по сравнению с 2007 годом

на 2994 тыс. руб. Удельный вес оборотных средств в валюте баланса с 13,9 % в

2007 году увеличился до 15% в 2009 году. Дебиторская задолженность в составе

оборотных средств уменьшилась с 57,3% в 2007 году до 46,2% в 2009 году. Однако

дебиторская задолженность растет в составе валюты баланса с 13,9% в 2007 году

до 15% в 2009 году. Сохраняется достаточно высокий удельный вес дебиторской

задолженности, причина этого несвоевременный расчет покупателей за

приобретенную продукцию ОАО «АТЗ». В процессе анализа дебиторской задолженности

предусматривается возможность группировки дебиторской и кредиторской

задолженности.

За

2008 и 2009 годы оборачиваемость дебиторской задолженности выше, чем

кредиторская на 5 дней в 2008 году, на 10 дней в 2009 году.

Подводя

итог, анализа управления оборотными активами на примере ОАО «АТЗ» необходимо

отметить, что собственные источники превышают внеоборотные активы в 2007году на

2510 тыс. руб., в 2008 году на 1444 тыс. руб., в 2009 году на 901 тыс. руб. Это

является положительным моментом в работе предприятия и характеризует высокий

уровень финансовой устойчивости. ОАО «АТЗ» имеет средства для покрытия расходов

по формированию запасов и затрат, общая сумма средств в 2007 году равен 7893

тыс. руб., в 2008 году - 8600 тыс. руб., а в 2009 году - 10021 тыс. руб. ОАО

«АТЗ» находится в устойчивом финансовом состоянии, так как денежные средства,

ценные бумаги и дебиторская задолженность достаточно покрывают его кредиторскую

задолженность.

Анализ

оборачиваемости оборотного катала ОАО «АТЗ» показал, что анализ оборачиваемости

производственных запасов показывает, что в 2007 году средняя величина запасов в

сумме 2266 тыс. рублей оборачивается 11,6 дней и вступает в оборот в течении

года 31 раз. В 2008 году средняя величина 2698 тыс. рублей оборачиваются через

каждые 15 дней и вступает в оборот в течение года 24 раза. В 2009 году период

оборачиваемости запасов составляет 13,3 дня и вступает в оборот средняя

величина производственных запасов в течение года 27 раз. Скорость

оборачиваемости кредиторской задолженности выше, чем дебиторская задолженность

на 1 день. Кредиторская задолженность вступает в оборот один раз больше, чем

дебиторская задолженность за анализируемый период. За 2008 и 2009 годы

кредиторская задолженность растет более быстрыми темпами, чем кредиторская

задолженность. Скорость оборота дебиторской задолженности выше в 2008 году на 5

дней, в 2009 году на 10 дней чем кредиторской задолженности. Это характеризует

о том, что в 2008 - 2009 годах увеличивается финансовая зависимость ОАО «АТЗ»

от внешних кредиторов, и ОАО «АТЗ» более активно работает со своими дебиторами.

За 2008 и 2009 годы оборачиваемость дебиторской задолженности выше, чем

кредиторская на 5 дней в 2008 году, на 10 дней в 2009 году.

3.

Совершенствование управления оборотным капиталом на предприятии

3.1

Совершенствование управления запасами

В программе мероприятий, направленных на

улучшение финансового состояния ОАО «АТЗ», основной упор должен быть сделан на

сокращение объемов дебиторской задолженности и производственных запасов. Этого

можно достичь, используя эффективные методы управления и дебиторской

задолженностью и производственными запасами.

В ОАО «АТЗ», кроме предложенного метода

управления запасами, необходимо проверить и установить объем и состав

испорченных и неходовых материалов и при необходимости произвести их списание.

Снижение затрат на транспортировку во много аналогично

проблеме экономии на закупках. Закупка материала объемами отправка их большими

экономическими партиями, например железнодорожным транспортом, как правило,

приводит к снижению транспортных тарифов и уменьшению затрат на

транспортировку. Однако создание значительных складских запасов становится

неизбежным, что увеличивает текущие издержки на хранение материальных ресурсов,

способствует росту складских расходов, затрат на страхование, увеличение потерь

в связи с физической порчей, возможными хищениям.

Закупка небольшими партиями и транспортировка

материальных ресурсов непосредственно в производственные подразделения

предприятия, например, при реализации концепции (точно в срок), связаны со

снижением потребности в оборотных средствах и складских издержек, а также

ростом затрат на оформление заказа и большими транспортными издержками.

В ОАО «АТЗ» разработано Положение от 05.07.2003

года утвержденное генеральным директором для эффективной и бесперебойной работы

Общества. В части управления производственными запасами указывается:

время хранения материальных запасов с момента

поступления их на склад предприятия до момента отпуска в производство;

длительность технологического процесса

(обработки сырья и материалов для выпуска готовой продукции, то есть время

нахождения их в незавершенном производстве);

время хранения готовой продукции на складе (до

момента ее отгрузки потребителям);

Поддержание производственных запасов на

приемлемом для ОАО «АТЗ» уровне предполагает осуществление следующих действий:

минимизация запасов с учетом их ритмичного

поступления на склад;

создания достаточного текущего и страхового

запасов, обеспечивающих бесперебойную работу в течение всего года;

Регулирования их объема, состава и структуры в

связи с изменением производственной программы в течение года (например,

появлением дополнительных заказов).

При выборе политики эффективного управления

запасами необходимо учитывать следующие виды рисков:

неблагоприятное колебание цен на материальные

ресурсы, энергоносители и транспортные услуги по их доставке;

физическое и моральное устаревание;

неадекватное поведение поставщиков, часто

требующих предоплаты за поставленные товары и услуги.

Эффективная деятельность ОАО «АТЗ» должна

базироваться на представительной информации о реальных закупках материальных

ресурсов у различных поставщиков, а именно:

текущая потребность в отдельных видах сырья и

материалов;

объем их запасов на складе;

объем производственного задела (незавершенного

производства);

уровень загрузки производственных мощностей;

сроки выполнения текущих заказов;

требования к формам оплаты поставок сырья

материалов и другое.

Для совершенствования управления запасами по

предприятию ОАО «АТЗ» необходимо:

определить потребность в различных видах

запасов;

определить стоимость хранения запасов и

стоимость выполнения одного заказа (затраты, связанные с оформлением заказа);

определить возможные убытки, связанные с

отсутствием единицы запасов на складе в нужное время;

на основе полученных данных вывести необходимый

размер (объем) заказа и периодичность заказов, при которых затраты, связанные с

оборотом запасов будут минимальны.

3.2

Совершенствования управления денежными средствами

Для взыскания задолженности с целью ускорения

оборачиваемости денежных средств можно предложить следующие советы:

- создать стимулы клиентам предприятия быстрее

платить по счетам путем предоставления специальных скидок;

- создать систему оценки клиентов, которая бы

суммировала все риски, связанные с таким деловым партнером. Общая зависимость

предприятия от такого партнера будет включать его дебиторскую задолженность,

товары на складе, подготовленные к отгрузке, продукцию в производстве,

предназначаемую этому клиенту. Установить формальные лимиты кредита каждому

клиенту, которые будут определяться общими отношениями предприятия с этим

клиентом, потребностями предприятия в денежных средствах, и оценкой финансового

положения конкретного клиента;

- сделать менеджеров по продажам предприятия

ответственными за наблюдением и обновлением статуса клиента. Привязать оплату

их труда их труда к реальному сбору денежных средств с клиентов, с которыми они

работают;

- рассмотреть возможность продажи дебиторской

задолженности предприятию банку.

Рассмотрим рекомендации по разграничению выплат

кредиторам по степени приоритетности для уменьшения оттока денежных средств:

- разделить поставщиков предприятия на категории

по степени их важности для деятельности и прибыльности предприятия.

Интенсифицировать контакты с критически важными поставщиками с тем, чтобы

укрепить взаимопонимание и стремление к сотрудничеству;

- предложить различные схемы платежей:

убедить кредиторов, что новый подход был бы наилучшим способом для обеих сторон

сохранить взаимовыгодные отношения, и постараться достичь соответствующего

соглашения об этом;

- отложить осуществление платежей менее важным

поставщикам;

- найти альтернативных поставщиков, предлагающих

более выгодные условия, и использовать эту информацию для дальнейших

переговоров с нынешними поставщиками предприятия.

Кроме того, можно предложить рекомендации по

увеличению поступления денежных средств из заинтересованных финансовых

источников, не связанных с взаимной торговлей:

- исследовать финансовые условия краткосрочного

финансирования, предлагаемого банком, и варианты их улучшения;

- пересмотреть условия долга предприятия (отсрочка

выплаты основной суммы, снижение процентной ставки), и изучить возможность

рефинансирования кредитов предприятия в других банках;

- если нет других возможностей или источников для

финансирования ваших операций, провести переговоры с акционерами или

владельцами компании о изыскании дополнительных финансовых ресурсов;

- уменьшить или отложить всякие намеченные выплаты

дивидендов.

Можно также предложить следующие меры по

оптимизации или уменьшению затрат:

Оптимизировать или уменьшить затраты на оплату

труда: внедрить бонусные схемы оплаты; разделить бремя сокращения зарплат, если

таковое будет осуществляться;

Упростить организационную структуру предприятия

с целью устранения излишних уровней управления и сокращения затрат на оплату

труда;

Общехозяйственные расходы должны быть

существенно уменьшены (затраты на содержание автотранспорта, представительские

расходы и т.д.);

Перезаключить договора, определяющие

задолженность предприятия в твердой валюте, в рублевую задолженность, например,

объяснить кредитору что, если только задолженность предприятия не будет

переведена в новую форму, ее последующий возврат может зависеть от формальной

процедуры банкротства, что может означать для них возврат долга в сокращенном

объеме или не возврат вообще. Убедить кредиторов предприятия работать с тем,

чтобы создать более стабильный базис для постепенной выплаты долга в

соответствии с согласованным твердым графиком его выплаты.

Таким образом, для совершенствования управления

денежными средствами предприятия ОАО «АТЗ» необходимо:

cнизить запасы

товаров, материалов, сырья, топлива до оптимальных размеров можно путем их

оптовой реализации или бартерных сделок, равномерного и частого завоза.

Нормализации остатков товаров и денежных средств в кассе и в пути способствует

ритмичное развитие розничного товарооборота;

автоматизировать систему управления денежными

потоками путем внедрения автоматизированной системы управления финансами. Такой

подход позволял сократить время обработки отдельных заданий, делал её более

удобной для пользователя, и, что немаловажно, позволял достигать конкретных

результатов в короткие сроки;

разработать мероприятия по рациональному и

экономному использование материальных и топливно-энергетических ресурсов.

3.3

Пути ускорения оборачиваемости оборотного капитала

Со скоростью оборота средств ОАО «АТЗ» связаны:

-минимально необходимая величина авансированного

(задействованного) капитала и связанные с ним выплаты денежных средств

(проценты за пользование кредитом банков, дивиденды по акциям);

потребность в дополнительных источниках

финансирования (и плата за них);

сумма затрат, связанных с владением

товарно-материальными ценностями и их хранением;

величина уплачиваемых налогов.

Отдельные виды активов ОАО «АТЗ» имеют различную

скорость оборота.

Для ускорения оборачиваемости оборотных средств

ОАО «АТЗ» необходимо:

увеличить объем производства и реализации и

реализации продукции, то есть темпов производства и товарооборота.

улучшить и ускорить снабжения промышленности

сырьем, топливом и другими необходимыми материалами;

улучшить и ускорить все качественные показатели

деятельности предприятия, в частности снижения себестоимости продукции и

повышения рентабельности его работы;

мобилизировать внутрипроизводственные резервы,

высвобождения из оборота части оборотных средств;

сократить непроизводственные потери времени в

использовании оборудования, что обуславливает увеличение выпуска продукции на

каждый рубль стоимости основных фондов.

Кроме того, необходимо отметить, что поскольку

оборотные средства одновременно и в различной форме находятся во всех стадиях

процесса производства и сферы обращения, то ускорение их оборачиваемости в

практике достигается многими путями. Однако наиболее существенных результатов

для предприятия ОАО «АТЗ» можно добиться при одновременном воздействии на

степень их использования во всех звеньях деятельности.

На первой стадии кругооборота оборотных средств

то есть при приобретении предприятием ОАО «АТЗ» необходимых ему материальных

ценностей, при создании производственных запасов предприятия - покупатель в

условиях нормальных взаимоотношений с поставщиками находится в благоприятных

условиях, поскольку в подавляющем большинстве случаев оно оплачивает

поставляемые ему предметы труда уже после их доставки на склад и проверки их

качества, комплектности. Здесь резервы ускорения оборачиваемости оборотных

средств весьма ограничены.

На второй стадии кругооборота - от момента

поступления материальных ценностей на склад ОАО «АТЗ» до запуска их в

производственный процесс, как правило, существуют значительные резервы

ускорения оборачиваемости оборотных средств. Они заключаются прежде всего в

сокращении запасов материальных ценностей.

При накоплении излишних запасов часть оборотных

средств предприятия ОАО «АТЗ» как бы замораживается, долго лежит на складах

«мертвым» грузом, исключается из общего кругооборота, в следствии чего

замедляется оборот оборотных средств.

Совершенствование материально - технического

обеспечения прочное и длительное прикрепление предприятий к определенным

поставщикам создают условия для значительного ускорения оборачиваемости

оборотных средств на этой стадии кругооборота.

Таким образом, для ускорения оборачиваемости

оборотных средств ОАО «АТЗ» необходимо:

увеличить объем производства и реализации и

реализации продукции, то есть темпов производства и товарооборота.

улучшить и ускорить снабжения промышленности

сырьем, топливом и другими необходимыми материалами;

улучшить и ускорить все качественные показатели

деятельности предприятия, в частности снижения себестоимости продукции и

повышения рентабельности его работы;

мобилизировать внутрипроизводственные резервы,

высвобождения из оборота части оборотных средств;

сократить непроизводственные потери времени в

использовании оборудования, что обуславливает увеличение выпуска продукции на

каждый рубль стоимости основных фондов.

Заключение

Теоретические и

методологические основы управления оборотным капиталом предприятия показали,

что оборотный капитал это совокупность денежных средств, авансированных

объединениями предприятиями организациями для создания оборотных

производственных фондов и фондов обращения, обеспечивающих планомерный и

непрерывный процесс производства и реализацию продукции. Сущность оборотного

капитала определяется их экономической ролью, необходимостью обеспечения

воспроизводственного процесса, включающего как процесс производства, так и

процесс обращения. Оборотный капитал классифицируются

по следующим признакам: по характеру финансовых источников формирования

выделяют валовые, чистые и собственные оборотные активы; по видам: запасы

сырья, материалов и полуфабрикатов, запасы готовой продукции, текущая

дебиторская задолженность, денежные активы, прочие оборотные активы; по

характеру участия в операционном процессе: оборотные активы, обслуживающие

производственный цикл предприятия, оборотные активы, обслуживающие финансовый

(денежный) цикл предприятия; по периоду функционирования оборотных активов

выделяют следующие их виды: постоянная часть оборотных активов, переменная часть оборотных активов.

Структура оборотного капитала - это пропорции

распределения ресурсов между отдельными элементами текущих активов. Структура

оборотного капитала отражает, в частности, специфику операционного цикла, а

также то, какая часть текущих активов финансируется за счет собственных средств

и долгосрочных кредитов, а какая - за счет заемных, включая краткосрочные

кредиты банков. Вещественные элементы оборотного капитала (предметов труда)

потребляются в каждом производственном цикле. Они полностью утрачивают свою

натуральную форму, поэтому целиком включаются в стоимость изготовленной

продукции.

Эффективность

использования оборотного капитала измеряется показателями их оборачиваемости.

Под оборачиваемостью оборотных средств понимается продолжительность

последовательного прохождения средствами отдельных стадий производства и

обращения. В соответствии со стадиями кругооборота оборотных средств можно

выделить три направления ускорения их оборачиваемости: на стадии

производственных запасов; на производственной стадии; в сфере обращения.

Кругооборот оборотных средств завершается зачислением выручки на счет

хозяйствующего субъекта.

Анализ

управления оборотными активами на примере ОАО «АТЗ» показало, что уровень

рентабельности по чистой прибыли составляет в 2007 году 28,7%, в 2008 году 27,8%

и в 2009 году 29,9%. На предприятии рост рентабельности в 2009 году объясняется

тем, что возрос спрос на предоставление услуги по установке и реализации

пластиковых окон, витражей, дверей. Увеличение выручки в 2009 году по сравнению

с 2007, 2008 годами обеспечило увеличение получаемой суммы прибыли.

Себестоимость предоставляемых услуг в 2009 году снизилась по сравнению с 2008

годом на 2,6% и по сравнению с 2007 годом на 1,5%. Такое снижение позволило

предприятию получить дополнительную сумму прибыли

Анализ

управления оборотными активами показало, что собственные источники превышают

внеоборотные активы в 2007году на 2510 тыс. руб., в 2008 году на 1444 тыс.

руб., в 2009 году на 901 тыс. руб. Это является положительным моментом в работе

предприятия и характеризует высокий уровень финансовой устойчивости. ОАО «АТЗ»

имеет средства для покрытия расходов по формированию запасов и затрат, общая

сумма средств в 2007 году равен 7893 тыс. руб., в 2008 году - 8600 тыс. руб., а

в 2009 году - 10021 тыс. руб. ОАО «АТЗ» находится в устойчивом финансовом

состоянии, так как денежные средства, ценные бумаги и дебиторская задолженность

достаточно покрывают его кредиторскую задолженность.

Анализ

оборачиваемости оборотных активов ОАО «АТЗ» показало, что анализ

оборачиваемости производственных запасов показывает, что в 2007 году средняя

величина запасов в сумме 2266 тыс. рублей оборачивается 11,6 дней и вступает в

оборот в течении года 31 раз. В 2008 году средняя величина 2698 тыс. рублей

оборачиваются через каждые 15 дней и вступает в оборот в течение года 24 раза.

В 2009 году период оборачиваемости запасов составляет 13,3 дня и вступает в

оборот средняя величина производственных запасов в течение года 27 раз.

Скорость оборачиваемости кредиторской задолженности выше, чем дебиторская

задолженность на 1 день. Кредиторская задолженность вступает в оборот один раз

больше, чем дебиторская задолженность за анализируемый период. За 2008 и 2009

годы кредиторская задолженность растет более быстрыми темпами, чем кредиторская

задолженность. Скорость оборота дебиторской задолженности выше в 2008 году на 5

дней, в 2009 году на 10 дней чем кредиторской задолженности. Это характеризует

о том, что в 2008 - 2009 годах увеличивается финансовая зависимость ОАО «АТЗ»

от внешних кредиторов, и ОАО «АТЗ» более активно работает со своими дебиторами.

За 2008 и 2009 годы оборачиваемость дебиторской задолженности выше, чем

кредиторская на 5 дней в 2008 году, на 10 дней в 2009 году.

Для совершенствования управления запасами по

предприятию ОАО «АТЗ» необходимо:

определить потребность в различных видах

запасов;

определить стоимость хранения запасов и

стоимость выполнения одного заказа (затраты, связанные с оформлением заказа);

определить возможные убытки, связанные с

отсутствием единицы запасов на складе в нужное время;

на основе полученных данных вывести необходимый

размер (объем) заказа и периодичность заказов, при которых затраты, связанные с

оборотом запасов будут минимальны.

Для совершенствования управления денежными

средствами предприятия ОАО «АТЗ» необходимо:

cснизить запасы

товаров, материалов, сырья, топлива до оптимальных размеров можно путем их

оптовой реализации или бартерных сделок, равномерного и частого завоза.

Нормализации остатков товаров и денежных средств в кассе и в пути способствует

ритмичное развитие розничного товарооборота;

автоматизировать систему управления денежными

потоками путем внедрения автоматизированной системы управления финансами.

Для ускорения оборачиваемости оборотных средств

ОАО «АТЗ» необходимо:

увеличить объем производства и реализации и

реализации продукции, то есть темпов производства и товарооборота.

улучшить и ускорить снабжения промышленности

сырьем, топливом и другими необходимыми материалами;

улучшить и ускорить все качественные показатели

деятельности предприятия, в частности снижения себестоимости продукции и

повышения рентабельности его работы;

мобилизировать внутрипроизводственные резервы,

высвобождения из оборота части оборотных средств;

сократить непроизводственные потери времени в

использовании оборудования, что обуславливает увеличение выпуска продукции на

каждый рубль стоимости основных фондов.

Список

использованной литературы

I.

Нормативно-правовые материалы

1. Налоговый кодекс Российской

Федерации часть первая/ Федеральный закон от 31 июля 1998 г. // Собрание

законодательства Российской Федерации. - 1998. - № 3. - Ст. 3824.

. Постановление Правительства

Российской Федерации от 01.01.2002 г. «О классификации основных средств,

включаемых в амортизационные группы» // Собрание законодательства Российской

Федерации. - 2002. - № 49. - Ст. 692

. Постановление Правительства

Российской Федерации от 25 июня 2003 г. «Об утверждении правил проведения