Управление дебиторской и кредиторской задолженностью

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

УЛЬЯНОВСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

ДИПЛОМНАЯ РАБОТА

Тема: Управление дебиторской и кредиторской

задолженностью

(на материалах Ишеевского МУЭС Ульяновского филиала

ОАО «ВолгаТелеком»)

Студент(ка)

Клочкова Елена Юрьевна _________________

(Ф.И.О.) (подпись)

Руководитель

Абаева Нина Петровна _________________

(Ф.И.О.) (подпись)

Рецензент

Салихова Зайтуна Нурулловна _________________

(Ф.И.О.) (подпись)

Допустить

к защите ГАК

Зав.

кафедрой

______________________

(Ф.И.О.)

«___»

_____________ 2006 г.

Ульяновск 2006

Содержание

Введение……………………………………………………………………………... |

4 |

Глава 1 Теоретические основы управления дебиторской и кредиторской задолженностью…………………………………………………………………….. |

6 |

1.1 Понятие дебиторской и кредиторской задолженности и их виды………….. |

6 |

1.2 Этапы управления дебиторской и кредиторской задолженностью………… |

13 |

1.3 Методы управления дебиторской и кредиторской задолженностью……….. |

16 |

1.4 Оптимизация дебиторской задолженности…………………………………… |

23 |

|

Глава 2 Анализ финансового

состояния Ишеевского МУЭС Ульяновского филиала ОАО «ВолгаТелеком»………………………………………………...…..

|

29 |

2.1 Общая характеристика предприятия…………………………………………... |

29 |

2.2 Анализ структуры актива и пассива баланса…………………………………. |

29 |

2.3 Анализ ликвидности и платёжеспособности предприятия………………….. |

36 |

2.4 Анализ финансовой устойчивости предприятия……………………………… |

42 |

2.5 Анализ динамики и структуры дебиторской и кредиторской задолженности………………………………………………………………………. |

48 |

Глава 3 Анализ состояния дебиторской и кредиторской задолженностей Ишеевского МУЭС Ульяновского филиала ОАО «ВолгаТелеком»……………. |

52 |

3.1 Анализ структуры дебиторской и кредиторской задолженностей…………... |

52 |

3.2 Анализ оборачиваемости дебиторской и кредиторской задолженностей предприятия…………………………………………………………………………. |

54 |

|

3.3 Сравнительный анализ

дебиторской и кредиторской задолженности……...

|

56 |

3.4 Влияние дебиторской задолженности на финансовые результаты предприятия…………………………………………………………………………. |

57 |

3.5 Оптимизация дебиторской и кредиторской задолженности…………………. |

62 |

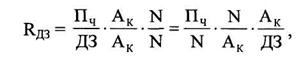

3.6 Расширенная факторная модель рентабельности дебиторской задолженности………………………………………………………………………. |

63 |

Глава 4 Выводы и рекомендации по совершенствованию управления дебиторской и кредиторской задолженностями и улучшению финансового состояния Ишеевского МУЭС Ульяновского филиала ОАО «ВолгаТелеком» |

66 |

Заключение………………………………………………………………………….. |

70 |

Список использованных источников……………………………………………… |

72 |

Приложения А………………………………………………………………………. |

74 |

Приложение Б……………………………………………………………………….. |

76 |

Приложение В……………………………………………………………………….. |

78 |

Введение

Дебиторская и кредиторская задолженность – неизбежное следствие существующей в настоящее время системы денежных расчетов между организациями, при которой всегда имеется разрыв времени платежа с момента перехода права собственности на товар.

Дефицит денежных средств

в экономике и неплатежеспособность многих предприятий сделали вопросы работы с

дебиторами одними из главных в перечне функций финансовых менеджеров. По общему

признанию руководителей и специалистов российских фирм проблема управления

дебиторской задолженностью в значительной степени осложняется еще и

несовершенством нормативной и законодательной базы в части востребования

задолженности. Эти причины привели к иному восприятию сути управления

дебиторской задолженностью в России по сравнению со странами со стабильной

рыночной экономикой: оно сведено у нас к поиску цепочек взаимозачетов, к оценке

возможностей бартера и иных суррогатных платежей.

Актуальность темы

дипломной работы обоснована тем, что динамика изменения дебиторской и

кредиторской задолженности, их состав, структура и качество, а также

интенсивность их увеличения или уменьшения оказывают большое влияние на

состояние предприятия.

Целью работы является

разработка рекомендаций по совершенствованию управления дебиторской и

кредиторской задолженностью организации связи.

Исходя из указанной цели дипломной работы её основными задачами являются:

1) выявить причины образования дебиторской и кредиторской задолженности;

2) ознакомиться с организацией учёта дебиторской и кредиторской задолженности;

3) дать анализ дебиторской и кредиторской задолженности;

4) проанализировать финансовое состояние организации;

5) изучить систему внутреннего контроля за состоянием расчётов с дебиторами и кредиторами, дать оценку её эффективности;

6) оценить соответствие правил ведения учёта и порядок отражения информации в бухгалтерской отчётности требованиям законодательства и нормативных документов;

7) проанализировать

динамику, структуру дебиторской и кредиторской задолженности на предприятии и

разработке системы мер по управлению дебиторской и кредиторской задолженностью

в Ишеевском МУЭС УФ ОАО «ВолгаТелеком»;

8) разработка

рекомендаций по совершенствованию управления дебиторской и кредиторской

задолженностью Ишеевского МУЭС УФ ОАО «ВолгаТелеком».

При выполнении дипломной

работы использованы действующие нормативные документы, регулирующие

вопросы бухгалтерского учёта, экономическая литература, а также

публикации в периодической печати по теме дипломной работы.

Глава 1 Теоретические основы

управления дебиторской и кредиторской задолженностью

1.1 Понятие дебиторской и

кредиторской задолженности и их виды

В наиболее общем виде структура оборотных средств и их

источников показана в бухгалтерском балансе. Чистый оборотный капитал представляет

собой разность между текущими активами и краткосрочной кредиторской

задолженностью (ОК = ТА-КЗ), поэтому любые изменения в составе его компонентов

прямо или косвенно влияют на его размер и качество. Как правило, разумный рост

чистого оборотного капитала рассматривается как положительная тенденция, однако

могут быть и исключения. Например, рост чистого оборотного капитала за счет

увеличения безнадежных дебиторов вряд ли удовлетворит руководство предприятия.

Одной

из основных составляющих оборотного капитала являются производственные запасы

предприятия, которые, в свою очередь, включают в себя: сырье и материалы,

незавершенное производство, готовую продукцию и прочие запасы. Поскольку

предприятие вкладывает средства в образование запасов, то издержки хранения

запасов связаны не только со складскими расходами, но и с риском порчи и

устаревания товаров, а также с вмененной стоимостью капитала, т.е. с нормой

прибыли, которая могла

быть получена в результате других инвестиционных возможностей с эквивалентной

степенью риска.

Большинство

предприятий допускает, что образование запасов имеет такую же степень риска,

что и типичные для данного предприятия капитальные вложения, и поэтому при

расчете издержек хранения использует среднюю вмененную стоимость капитала

предприятия [15, с.130].

Экономический

и организационно-производственный результаты от хранения определенного вида

текущих активов в том или ином объеме носят специфический для данного вида

активов характер. Например, большой запас готовой продукции (связанный с

предполагаемым объемом продаж) сокращает возможность образования дефицита

продукции при неожиданно высоком спросе. Подобным образом достаточно большой

запас сырья и материалов спасает предприятие в случае неожиданной нехватки

соответствующих запасов от прекращения процесса производства или покупки более

дорогостоящих материалов-заменителей. Большое количество заказов на

приобретение сырья и материалов, хотя и приводит к образованию больших запасов,

тем не менее, имеет смысл, если предприятие может добиться от поставщиков

снижения цен (так как больший размер заказа обычно предусматривает некоторую

льготу, предоставляемую поставщиком в виде скидки). По тем же причинам

предприятие предпочитает иметь достаточный запас готовой продукции, который позволяет

дольше и более экономично управлять производством. В результате этого уже само

предприятие, как правило, предоставляет скидку клиентам.

Все

организации стараются производить продажу товара с немедленной оплатой, но

требования конкуренции вынуждают соглашаться на отсрочку платежей, в результате

чего появляется дебиторская задолженность (рисунок 1).

Рисунок 1 - Цикл оборотных активов

Проблема ликвидности

(способность актива конвертироваться в денежные средства без значительной

потери в цене) дебиторской задолженности – становится ключевой проблемой почти

каждой организации. Она, в свою очередь, расчленяется на несколько проблем:

оптимальный объем, оборачиваемость, качество дебиторской задолженности.

Решение этих

проблем требует квалифицированного управления дебиторской задолженностью, что

является одним из видов укрепления финансового положения фирмы. Опыт

реформирования предприятий показывает, что меры по возврату дебиторской

задолженности входят в группу наиболее действенных мер повышения эффективности

за счет внутренних резервов предприятия и могут быстро принести положительный

результат. Возврат задолженности в сжатые сроки – реальная возможность

пополнения дефицитных оборотных средств. Управление дебиторской задолженностью

может быть отождествлено с любым другим видом управления как процесс реализации

специфических управленческих функций: планирования, организации, мотивации и

контроля [12, с.55].

Дебиторская

задолженность - важный компонент оборотного капитала. Под дебиторской задолженностью

мы понимаем задолженность организаций и физических лиц данной организации

(например, задолженность покупателей за приобретенный товар или оказанные

услуги, задолженность подотчетных лиц за выданные им денежные суммы).

Соответственно, организация и лица, являющиеся должниками данной организации

называются дебиторами.

Дебиторская

задолженность – это сумма долга, причитающаяся предприятию от других

юридических лиц или граждан. Возникновение дебиторской задолженности при

системе безналичных расчетов представляет собой объективный процесс

хозяйственной деятельности предприятия.

По характеру

образования дебиторская задолженность делится на нормальную и неоправданную. К

нормальной задолженности предприятия относится та, которая обусловлена ходом

выполнения производственной программы предприятия, а также действующими формами

расчетов (задолженность по предъявленным претензиям, задолженность по

подотчетным лицам, за товары отгруженные, срок оплаты которых не наступил).

Неоправданной дебиторской задолженностью считается та, которая возникла в

результате нарушения расчетной и финансовой дисциплины, имеющихся недостатков в

ведении учета, ослабления контроля за отпуском материальных ценностей,

возникновения недостач и хищений (товары отгруженные, но неоплаченные в срок,

задолженность по недостачам и хищениям и др.).

Уровень

дебиторской задолженности определяется многими факторами: вид продукции,

емкость рынка, степень насыщенности рынка данной продукцией, принятая на

предприятии система расчетов и др. Последний фактор особенно важен для

финансового менеджера [10, с.39].

Основными

видами расчетов являются продажа за наличный расчет и продажа в кредит. В

условиях нестабильной экономики преобладающей формой расчетов становится

предоплата.

Оплата

за наличный расчет может быть выполнена рублями, с помощью кредитной карточки

либо дебитной карточки. Кредитная карточка представляет собой пластиковую

карточку с указанием имени владельца, присвоенного ему кода, личной подписи и

срока действия карточки. Владелец карточки может совершать покупки в пределах

некоторой суммы, оговоренной при выдаче карточки, даже в том случае, если в

момент покупки она превышает остаток на его счете. В отличие от кредитной

дебитная карточка не позволяет оплачивать покупки при отсутствии средств на

счете покупателя.

Безналичные

расчеты выполняются с помощью платёжных поручений (поручение хозяйствующего

субъекта своему банку о перечислении указанной суммы другому хозяйствующему

субъекту), платежных требований (требование продавца к покупателю оплатить

поставленные ему по договору товары), аккредитивов (поручение банку поставщика,

сделанное покупателем через свой банк об оплате счетов поставщика немедленно по

получении документов об отгрузке продукции), расчётных чеков (документ,

содержащий указание чекодателя банку о выплате означенной суммы предъявителю

чека).

Большое

значение имеют отбор потенциальных покупателей и определение условий оплаты товаров,

предусматриваемых в контрактах.

Отбор

осуществляется с помощью неформальных критериев: соблюдение платежной дисциплины в прошлом, прогнозные

финансовые возможности покупателя по оплате запрашиваемого им объема

товаров, уровень текущей платежеспособности и так далее.

Специфический элемент дебиторской

задолженности - векселя к получению, являющиеся по существу ценными бумагами

(коммерческие ценные бумаги). Одной из задач по управлению дебиторской

задолженностью являются определение степени риска неплатежеспособности

покупателей, расчет прогнозного значения резерва по сомнительным долгам, а

также предоставление рекомендаций по работе с фактически или потенциально

неплатежеспособными покупателями.

Денежные средства и ценные бумаги - наиболее ликвидная часть текущих активов -

также являются составляющей оборотного капитала. К денежным средствам относятся

деньги в кассе, на расчетных и депозитных счетах. Ценные бумаги, составляющие

краткосрочные финансовые вложения, включают: ценные бумаги других предприятий,

государственные казначейские билеты, государственные облигации и ценные бумаги,

выпущенные местными органами власти.

Выбирая между наличными средствами и ценными бумагами, решается задача,

подобная той, которая решается по производству. Всегда существуют преимущества,

связанные с созданием большого запаса денежных средств, - они позволяют

сократить риск истощения наличности и дают возможность удовлетворить требование

оплатить тариф ранее установленного законом срока. С другой стороны, издержки

хранения временно свободных, неиспользуемых денежных средств гораздо выше, чем

затраты, связанные с краткосрочным вложением денег в ценные бумаги (в

частности, их можно условно принять в размере неполученной прибыли при

возможном краткосрочном инвестировании). Таким образом, необходимо решить

вопрос об оптимальном запасе наличных средств.

Кредиторская задолженность — неосуществленные платежи по

возникшим обязательствам (поставщикам — за приобретенные товары,

работы, услуги; налоговым органам — по суммам начисленных

налогов; своим работникам — по суммам начисленной заработной

платы и т.п.).

К текущим

обязательствам относится краткосрочная кредиторская задолженность, прежде всего

банковские ссуды и неоплаченные счета других предприятий. Так кредиторская

задолженность может возникнуть, если материалы в организацию поступают раньше,

чем она их оплатила [8, с.35].

В условиях

рыночной экономики основным источником ссуд являются коммерческие банки. Как

правило, банки требуют документального подтверждения обеспеченности

запрашиваемых кредитов товарно-материальными ценностями заемщика.

Альтернативный вариант заключается в продаже предприятием части своей

дебиторской задолженности финансовому учреждению с предоставлением ему

возможности получать деньги по долговому обязательству. Следовательно, одни

предприятия могут решать свои проблемы краткосрочного финансирования путем залога

имеющихся у них текущих активов, другие - за счет частичной их продажи.

В составе

кредиторской задолженности выделяются обязательства:

- перед поставщиками и

заказчиками за поставленные материальные ценности, выполненные работы и

оказанные услуги;

- по векселям, выданным

поставщикам, заказчикам и прочим кредиторам в обеспечение поставок их

продукции;

- перед работниками по

оплате труда (начисленная, но не выплаченная заработная плата);

- перед социальными

фондами по выплатам на государственное социальное страхование, в пенсионный

фонд, в фонды медицинского страхования и занятости;

- перед бюджетом по всем

видам платежей;

- перед сторонними

организациями и физическими лицами по авансам, полученным в соответствии с

договорами и контрактами.

Многообразие субъектов взаимоотношений предприятия по

расчетам по кредиторской задолженности, с учетом различного механизма их

правового регулирования и организационных схем осуществления, свидетельствует о

сложности проблемы эффективного управления ею. Действительно, текущее

финансовое благополучие предприятия в значительной мере зависит от того,

насколько своевременно оно отвечает по своим финансовым обязательствам.

Важность анализа и управления кредиторской задолженностью

обусловлена еще и тем, что, составляя значительную долю текущих пассивов

предприятия, ее изменения заметно сказываются на динамике показателей его

платежеспособности и ликвидности [14, с.129].

Анализ кредиторской задолженности предприятия проводится на

основе использования его финансовой отчетности, в частности бухгалтерского

баланса и расшифровок к балансу.

Кредиторская задолженность делится на краткосрочную или

долгосрочную кредиторскую задолженность (долгосрочные и краткосрочные пассивы).

К долгосрочным пассивам относятся:

- долгосрочные кредиты банка, используемые для капитальных

вложений на длительный срок: на приобретение дорогостоящего оборудования,

строительство зданий, модернизацию производства;

- долгосрочные займы, отражающие долгосрочные кредиты (кроме

банковских) и другие привлечённые средства на срок более одного года, в том

числе по выпущенным предприятием долгосрочным облигациям и выданным

долгосрочным векселям.

К краткосрочным пассивам относятся:

- обязательства, которые покрываются оборотными средствами

или погашаются в результате образования новых краткосрочных обязательств. Эти

обязательства погашаются в течение сравнительно короткого периода времени

(обычно в течение года). Краткосрочные обязательства приводятся в балансе либо

по их текущей цене, отражающей будущие затраты наличных средств для погашения

этих обязательств, либо по цене на дату погашения долга.

В краткосрочные

обязательства включаются такие статьи, как счета и векселя к оплате,

возникающие в результате предоставления предприятию кредита, долговые

свидетельства о получении компанией краткосрочного займа; задолженность по

налогам, являющаяся по существу формой кредита, предоставляемого государством

данной компании; задолженность по заработной плате; часть долгосрочных

обязательств, подлежащая погашению в текущем периоде.

1.2 Этапы

управления дебиторской и кредиторской задолженностью

Управление дебиторской задолженностью складывается из четырех

последовательных этапов.

Первый этап — установление предприятием нормальных условий продаж

своей продукции и закупок продукции поставщиков. На этом этапе менеджерам

необходимо решить, каковы будут продолжительность периода оплаты за отгруженную

продукцию и величина наценки за фактическое кредитование покупателя [28, с.36].

Второй этап — оценка кредитоспособности каждого покупателя.

Существует множество различных источников информации о покупателе — собственный

опыт работы продавца, опыт других заимодавцев, оценка кредитного агентства,

проверка в банке покупателя, рыночная цена на ценные бумаги покупателя, анализ

финансовой отчетности покупателя. Предприятия, имеющие дело с большими объемами

кредитной информации, обычно сводят различные источники воедино, пользуясь для

этого формальными системами кредитной оценки, которые позволяют отделить пограничные

случаи от очевидных.

Третий этап — определение формы договора с покупателем. Наиболее

рискованная форма продаж — транспортная накладная или продажи по открытому

счету, когда письменный договор между поставщиком и покупателем не

составляется, а свидетельствами того, что покупатель должен продавцу деньги,

являются запись в бухгалтерских книгах продавца и счет с накладной, подписанные

покупателем. Поэтому в условиях, когда нормы контрактной этики не стали

императивом хозяйств жизни, необходимо составление более детальных и

формализованных договоров. В развитых странах, а также в международной

торговле в качестве инструментов управления дебиторской задолженностью

используются коммерческий вексель, акцептованный торговый вексель и

аккредитив.

Коммерческий вексель действует следующим образом. Продавец

составляет вексель, обязывающий покупателя оплатить товар, и посылает его в

банк покупателя вместе с документами об отгрузке. Если требуется немедленный

платеж, то такой вексель определяется как предъявительский переводный вексель,

оплачиваемый немедленно по предъявлении. В противном случае он определяется как

срочный переводный вексель, оплачиваемый через определенное время. В

зависимости от того, является ли вексель предъявительским или срочным,

покупатель либо платит, либо признает задолженность, добавляя слово

«акцептовано» («принято») и свою подпись. Банк затем передает отгрузочные

документы покупателю, а деньги или акцептованный торговый вексель — продавцу.

Последний может держать акцептованный торговый вексель до даты погашения или использовать

его в качестве обеспечения займа.

Экспортер, которому необходима более высокая степень уверенности в

платежеспособности покупателя, может попросить его самого или его банк оформить

безотзывной аккредитив. В этом случае банк посылает экспортеру уведомление о

том, что в его пользу открыт кредит в банке экспортера. Затем экспортер

составляет переводный вексель на банк покупателя и представляет его в свой

банк вместе с аккредитивом и отгрузочными документами. Банк экспортера

организует акцептование векселя или выплату денег и пересылает документы в банк

покупателя.

После оценки кредитоспособности покупателя и определения формы

договора с ним необходимо установить его «чувствительные» лимиты кредита. При

этом следует помнить, что работа менеджера по управлению дебиторской

задолженности состоит не в том, чтобы минимизировать количество сомнительных

долгов, а в том, чтобы максимизировать прибыль. Это означает, что менеджер

должен увеличивать лимиты кредита покупателя до тех пор, пока вероятность оплаты,

умноженная на ожидаемую прибыль, превышает вероятность неоплаты, умноженную на

себестоимость товаров. Поэтому часто имеет смысл принять «пограничного»

подателя заявки на кредит, если есть вероятность, что он может стать постоянным

и надежным покупателем.

Четвертый этап — контроль за исполнением дебиторами своих

обязательств по оплате дебиторской задолженности. Необходимо проявлять

твердость с неплательщиками.

Управление кредиторской

задолженностью — это комплекс мероприятий по формированию и контролю за

состоянием кредиторской задолженности предприятия, направленных на увеличение

объемов выпуска и минимизацию процентных выплат.

Одним из основных источников краткосрочного финансирования

являются банковские кредиты в разнообразных формах. Наиболее простая из них —

необеспеченные ссуды. Предприятия, которым часто требуются краткосрочные

банковские кредиты, могут договориться с банком об открытии кредитной линии.

Это позволяет им занимать деньги в любой момент в пределах установленного

лимита. Кредитная линия открывается обычно на год и становится объектом

пристального внимания кредитного комитета банка. Банки тревожатся, если

кредитная линия используется для долгосрочного финансирования проектов

предприятия. Обычно они требуют периодически «подчищать» задолженности

предприятия по кредитной линии.

Часто условием предоставления кредита является залог. Наиболее

ликвидный залог — ценные бумаги. Однако банк может принять и «изменяющийся

залог» в виде дебиторской задолженности или запасов. В этом случае банк может

принять меры предосторожности, чтобы удостовериться в реальной идентификации

залога, и в том, что он находится под контролем. Например, когда предприятие

занимает под дебиторскую задолженность, оно обязано информировать банк обо

всех продажах товаров, итоговые счета дебиторов должны быть заложены в банк.

Когда клиенты платят по счетам, деньги поступают на специальный

залоговый счет, находящийся под банковским контролем. Точно так же, когда

предприятие занимает деньги под запасы сырья, банк будет настаивать на их

хранении в независимой складской компании. Пока у банка находится складское

свидетельство на товары, они не могут быть реализованы без банковского

разрешения.

Ставка процента, которую банки

устанавливают по кредитам, должна быть достаточна для покрытия не только

альтернативных издержек на привлечение заемного капитала, но также издержек

кредитного отдела банка. В результате крупные постоянные заемщики приходят к

выводу, что дешевле действовать, минуя банковскую систему и выпуская собственные

краткосрочные обязательства в виде ценных бумаг. Основная форма такого

заимствования — облигации.

1.3

Методы управления дебиторской и кредиторской задолженностью

Управление дебиторской задолженностью непосредственно влияет

на прибыльность компании и определяет дисконтную и кредитную политику для

малоэффективных покупателей, пути ускорения востребования долгов и уменьшение

безнадежных долгов, а также выбор условий продажи, обеспечивающих

гарантированное поступление денежных средств [11, с.21].

К приемам управления дебиторской задолженностью относятся:

учет заказов, оформление счетов и установление характера дебиторской

задолженности. Среди подлежащих рассмотрению моментов есть некоторые, требующие

особого внимания, например необходимость поиска путей сокращения среднего

промежутка времени между завершением операции по продаже товара и выпиской

счета-фактуры покупателю. Также должны оцениваться возможные издержки,

связанные с дебиторской задолженностью, т. е. упущенная выгода от не

использования средств, вместо их инвестирования.

Управление дебиторской задолженностью связано с двумя видами

резервов времени - на выписку счета-фактуры и отправку почтой. Время на выписку

счета - это количество дней от отправки товара покупателю и до высылки счета.

Очевидно, что компании следует отправлять счета одновременно с товаром. Время

почтовой доставки - между подготовкой счета-фактуры и получением его

покупателем. Время почтового прохождения документов может быть сокращено за

счет децентрализации выписки счета-фактуры и почтовой отправки (используя

службу срочных почтовых отправлений для крупных счетов-фактур с вручением в

предусмотренные сроки либо предоставляя скидки за авансовые платежи).

Ключевым моментом в управлении дебиторской задолженностью

является определение сроков кредита (предоставляемого покупателям) которые

оказывают влияние на объемы продаж и получение денег. Например, предоставление

более продолжительных сроков кредита, вероятно, увеличит объем продаж. Сроки

кредита имеют прямое отношение к затратам и доходу, связанным с дебиторской

задолженностью. Если сроки кредита жесткие, у компании будет меньше

инвестированных денежных средств в дебиторскую задолженность и потерь от

безнадежных долгов, но это может привести к снижению объемов продаж, уменьшению

прибылей и негативной реакции покупателей. С другой стороны, если сроки кредита

неконкретные, компания может добиться увеличения объемов продаж и большего

дохода, но и рискует увеличить долю безнадежных долгов и большими затратами,

связанными с тем, что малоэффективные покупатели затягивают оплату. Сроки

дебиторской задолженности следует либерализовать, когда вы хотите избавиться от

избыточных товарно-материальных запасов или устаревшей продукции либо если вы

работаете в отрасли промышленности, товары которой предназначены для сезонных

продаж (например, купальные костюмы). Если ваш товар является скоропортящимся,

вы должны использовать краткосрочную дебиторскую задолженность и по возможности

практиковать оплату при поставке.

При оценке платежеспособности потенциального покупателя

следует учитывать честность покупателя, финансовую устойчивость и имущественное

обеспечение. Кредитную надежность покупателя можно оценить количественными

методами анализа регресса, который рассматривает изменение зависимой переменной,

имеющей место при изменении независимой (информативной) переменной. Этот метод

особенно полезен, когда вам требуется оценить большое количество некрупных

покупателей. Следует тщательно оценивать возможные потери по безнадежным

долгам, если ваша компания продает товары многим покупателям и длительное время

не меняет свою кредитную политику.

Продление кредита влечет за собой дополнительные расходы:

административные расходы деятельности кредитного отдела, компьютерной службы, а

также комиссионные, выплачиваемые специальным агентствам, определяющим

кредитоспособность заемщиков или качество ценных бумаг.

Достаточно полезна информация, полученная от кредитных бюро

розничной торговли и профессиональных кредитных справочных служб.

Имеется много способов максимизировать доходность дебиторской

задолженности и свести к минимуму возможные потери: выставление счетов, оценку

финансового положения клиентов и перепродажу права на взыскание долгов.

Существует несколько способов выставления счетов [11, с.80].

При циклическом составлении счетов они выставляются

покупателям в различные периоды времени. При такой системе покупатели с

фамилиями, начинающимися на “А” могут быть первыми, кому выставляются счета в

первый день месяца, тем, чьи фамилии начинаются на “Б”, счета будут выставлены

во второй день и так далее. Счета покупателям должны быть отправлены в течение

двадцати четырех часов со времени и составления.

Для ускорения взимания платежей можно направлять счета-

фактуры покупателям, когда их заказ еще обрабатывается на складе. Можно также

выставлять счет за услуги с интервалами, если работа выполняется в течение

определенного периода, или начислять гонорар авансом, что предпочтительнее

осуществления платежей по окончании работы. Во всяком случае, вы должны составлять

счета на крупные суммы немедленно.

Когда бизнес развивается пассивно, могут применяться сезонные

датирования выставления счетов: предлагается продление срока платежей для

стимулирования спроса среди покупателей, неспособных произвести платежи раньше,

чем в конце сезона.

Перед предоставлением кредита необходимо тщательно

анализировать финансовые отчеты покупателя и получать рейтинговую информацию от

финансовых консультативных фирм. Необходимо избегать высоко рискованной

дебиторской задолженности, такой как в случае с покупателями, работающими в

финансово неустойчивой отрасли промышленности или регионе. Также предприятию

необходимо быть осторожным с клиентами, которые работают в бизнесе менее одного

года (около 50 процентов коммерческих предприятий терпят крах в течение первых

двух лет). Как правило, потребительская дебиторская задолженность связана с

большим риском неплатежа, чем дебиторская задолженность компаний. Следует

модифицировать лимиты кредитования и ускорять востребование платежей на основании

изменений финансового положения покупателя. Для этого можно удержать продукцию

или приостановить оказание услуг, пока не будут произведены платежи, и

потребовать имущественный залог в поддержку сомнительных счетов (стоимость

имущественного залога должна равняться или превышать остаток на счете). Если

необходимо, следует воспользоваться помощью агентства по сбору платежей для

востребования денежных средств с не подчиняющихся покупателей.

Необходимо классифицировать дебиторские задолженности по

срокам оплаты (расположить их по времени, истекшему с даты выставления счета)

для выявления покупателей, нарушающих сроки платежа, и облагать процентом

просроченные платежи. После того как будут сравнены текущие, классифицированные

по срокам дебиторские задолженности, с дебиторскими задолженностями прежних

лет, промышленными нормативами и показателями конкурентов, можно подготовить

отчет об убытках по безнадежным долгам, показывающий накопленные убытки по

покупателям, условиям продажи и размерам сумм и систематизированный по данным о

подразделении, производственной линии и типе покупателя (например, отрасли

промышленности). Потери безнадежного долга обычно выше у малых компаний.

Можно прибегнуть к страхованию кредитов, эта мера против

непредвиденных потерь безнадежного долга. При решении, приобретать ли такую

защиту, необходимо оценить ожидаемые средние потери безнадежного долга,

финансовую способность компании противостоять этим потерям и стоимость

страхования.

Можно перепродать права на взыскание дебиторской задолженности,

если это приведет к чистой экономии. Однако при сделке факторинга может быть

раскрыта конфиденциальная информация.

При предоставлении коммерческого кредита следует оценить

конкурентоспособность предприятия текущие экономические условия. В период спада

кредитную политику следует ослабить, чтобы стимулировать бизнес. Например,

компания может не выставлять повторно счет покупателям, которые получают скидку

при оплате наличными, даже после того, как срок действия скидки истек. Но можно

ужесточить кредитную политику в условиях дефицита товаров, поскольку в такие

периоды компания, как продавец, имеет возможность диктовать условия.

В целом управление дебиторской задолженностью включает:

1) анализ дебиторов;

2) анализ реальной стоимости существующей дебиторской

задолженности;

3)

контроль за соотношением дебиторской и кредиторской задолженности;

4)

разработку политики авансовых расчетов и предоставления коммерческих кредитов;

5)

оценку и реализацию факторинга.

1)

Анализ дебиторов предполагает, прежде всего, анализ их платежеспособности с

целью выработки индивидуальных условий представления коммерческих кредитов и

условий договоров факторинга. Уровень и динамика коэффициентов ликвидности

могут привести менеджера к выводу о целесообразности продажи продукции только

при предоплате или, наоборот - о возможности снижения процента по коммерческим

кредитам и т.п.

2)

Анализ дебиторской задолженности и оценка ее реальной стоимости заключается в

анализе задолженности по срокам ее возникновения, в выявлении безнадежной

задолженности и формировании на эту сумму резерва по сомнительным долгам.

Определенный

интерес представляет анализ динамики дебиторской задолженности по срокам ее

возникновения и/или по периоду оборачиваемости. Подробный анализ позволяет

сделать прогноз поступлений средств, выявить дебиторов, в отношении которых

необходимы дополнительные усилия по возврату долгов, оценить эффективность

управления дебиторской задолженностью.

3)

Соотношение дебиторской и кредиторской задолженностей - характеристика финансовой

устойчивости фирмы и эффективности финансового менеджмента. В практике

финансовой деятельности российских фирм зачастую складывается такая ситуация,

которая делает невыгодным снижение дебиторской задолженности без изменения

кредиторской (обязательств). Уменьшение дебиторской задолженности снижает

коэффициент покрытия (ликвидности), фирма приобретает признаки

несостоятельности и становится уязвимой со стороны Государственных органов и

кредиторов. Вспомним, что баланс предприятия считается неплатежеспособным,

если:

1)

объем

оборотных средств на конец периода : краткосрочная задолженность на конец

периода <

2;

2)

объем

источников объем внеоборотных собственных доходов - активов на конец периода :

объем оборотных средств на конец периода < 0,1.

Дебиторская

задолженность - элемент оборотных средств, ее уменьшение снижает коэффициент

покрытия. Поэтому финансовые менеджеры решают не только задачу снижения

дебиторской задолженности, но и ее сбалансированности с кредиторской.

При

анализе соотношения дебиторской и кредиторской задолженности необходим анализ

условий коммерческого кредита, предоставляемого фирме поставщиками сырья и

материалов.

На

уровень дебиторской задолженности влияют следующие основные факторы:

-

оценка и классификация покупателей в зависимости от вида продукции, объема

закупок, платежеспособности клиентов, истории кредитных отношений и

предполагаемых условий оплаты;

-

контроль расчетов с дебиторами, оценка реального состояния дебиторской

задолженности;

-

анализ и планирование денежных потоков с учетом коэффициентов инкассации.

Для

определения инвестиции в дебиторскую задолженность применяется расчет, который

учитывает годовые объемы продаж в кредит и срок неоплаты дебиторской

задолженности.

Делая

обобщение можно сделать вывод, что в основе управления дебиторской

задолженностью лежит два подхода:

1)

сравнение дополнительной прибыли, связанной с той или иной схемой спонтанного

финансирования, с затратами и потерями, возникающими при изменении политики

реализации продукции;

2)

сравнение и оптимизация величины и сроков дебиторской и кредиторской

задолженностей. Данные сравнения проводятся по уровню кредитоспособности,

времени отсрочки платежа, стратегии скидок, доходам и расходам по инкассации.

Оценка

реального состояния дебиторской задолженности, т. е. оценка вероятности

безнадежных долгов - один из важнейших вопросов управления оборотным капиталом.

Эта оценка ведется отдельно по группам дебиторской задолженности с различными

сроками возникновения. Финансовый менеджер может при этом использовать

накопленную на предприятии статистику, а также прибегнуть к услугам

экспертов-консультантов.

Как

уже было сказано, одним из важных моментов в управлении оборотным капиталом

является определение разумного соотношения между дебиторской и кредиторской

задолженностями. При этом необходимо проводить оценку не только своих

собственных условий кредитования покупателей, но и условий кредита поставщиков

сырья и материалов, с точки зрения уменьшения затрат или увеличения

дополнительного дохода, получаемого предприятием при использовании скидок.

Таким

образом, система скидок способствует защите предприятия от инфляционных убытков

и относительно дешевому пополнению оборотного капитала в денежной или

натуральной форме.

Таким

образом, для того чтобы определить, следует ли покупателю предоставлять скидку

за авансовые выплаты остатков на счетах, финансовому менеджеру следует сравнить

доход от денежных средств, получаемых в результате ускоренных платежей, с

суммой скидки.

Для

того чтобы решить, следует ли компании давать кредит малоэффективным

покупателям, надо сравнить доход от дополнительных продаж с дополнительными

издержками, связанными с дебиторской задолженностью. Если у компании есть

резервные производственные мощности, дополнительный доход является маржинальной

прибылью с новых продаж, так как постоянные затраты в этом случае не меняются.

Дополнительные расходы по дебиторской задолженности объясняются возможным

увеличением безнадежных долгов и вложением денежных средств в дебиторскую

задолженность на более продолжительный период времени.

1.4

Оптимизация дебиторской задолженности

Во-первых,

разберемся, что такое дебиторская задолженность, и какими величинами она

характеризуется. По своей сути, дебиторская задолженность это, конечно,

вложение капитала. Фактически, фирма платит за товар вместо клиента в момент

перехода права собственности на товар при заключении сделки купли-продажи.

Формально можно было бы считать, что товар продается только в момент оплаты, а

до этого товар как бы находится на складе. Однако фирма не может распоряжаться

этим товаром, например, продать его. Поэтому экономически более осмысленно

считать дебиторскую задолженность вложением капитала по аналогии с

вложениями в запасы товаров, в основные средства, в ценные бумаги и т.д. Все

это и отражает актив баланса фирмы.

Основными характеристиками дебиторской задолженности будут

являться величина дебиторской задолженности и среднее время оборота дебиторской

задолженности.

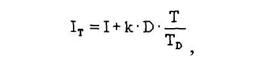

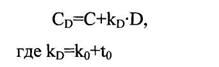

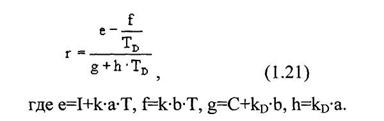

Выражение для прибыли:

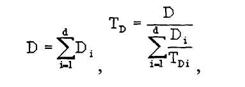

где IТ - прибыль за период

времени Т;

I - прибыль за этот период

без учета прибыли, приносимой непосредственно клиентами-дебиторами;

D - дебиторская

задолженность;

Т - период времени,

за который считается прибыль;

TD - период обращения

дебиторской задолженности;

к - коэффициент пропорциональности

между прибылью без учета постоянных расходов (т.е. прибылью, пропорциональной

выручке от реализации) и выручкой от реализации товаров.

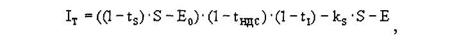

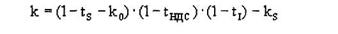

Распишем

поподробнее, что представляет собой коэффициент к. Напишем выражение для

прибыли за период времени Т:

где

S - выручка от реализации;

Ео -

затраты на приобретение реализуемых товаров;

Е - остальные

расходы фирмы;

ts - ставка налогов,

исчисляемых от S (налог на пользователей автомобильных дорог, сбор на содержание

жилищного фонда и т.п.);

tНДС - ставка НДС;

tI - ставка налога на

прибыль;

ks - коэффициент расходов,

пропорциональных S (например, если исполнительные менеджеры «сидят» на проценте от

выручки);

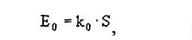

По-видимому,

Е

о пропорционально S:

где коэффициент ko будет определяться средним

соотношением цен приобретения и продажи товаров.

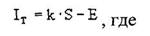

Подставив

(1.3) в (1.2), получим:

Таким образом, мы разбили прибыль на две части -

пропорциональную выручке от реализации и не зависящую от нее.

Теперь распишем поподробнее величины D и TD:

где d - количество дебиторов;

Di - дебиторская задолженность i-гo дебитора;

TDi - время, через которое i-й дебитор отдает деньги.

Теперь

вернемся к выражению (1.1). Сначала ответим на вопрос - имеет ли смысл

увеличивать D

при неизменном T

D? С точки зрения прибыли ответ очевиден - имеет. Однако при

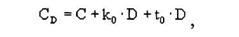

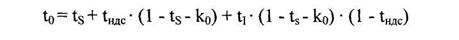

этом увеличивается вкладываемый капитал:

где С - капитал,

вкладываемый в данный бизнес, за минусом дебиторской задолженности. По сути,

это все строки актива баланса, так или иначе обеспечивающие вместе с данной

дебиторской задолженностью прибыль I;

t0D - дебиторская задолженность, связанная с выплатой налоговых

платежей до момента реального поступления денежных средств за отгруженные

товары. Она характерна только для бухгалтерской политики учета реализации

товаров по факту отгрузки. При политике же учета реализации товаров по факту

поступления денежных средств за отгруженные товары, эта величина равна нулю;

tS+ tНДС - суммарная ставка налогов, пропорциональных выручке от реализации;

- дебиторская задолженность в ценах закупки реализуемых товаров.

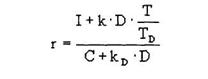

Таким образом,

Разделив (1.1) на (1.8), получим выражение для рентабельности

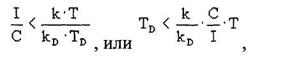

Видим, что если:

то увеличение дебиторской

задолженности при неизменном времени оборота дебиторской задолженности приводит

к увеличению рентабельности вложенного капитала.

Теперь, допустим, неравенство (1.10) выполняется, и выгодно

увеличивать дебиторскую задолженность. Однако если не изменять время оборота

дебиторской задолженности ТD, то, в конце концов, мы достигнем максимального

уровня дебиторской задолженности (оборота). Далее увеличивать D мы сможем, только

увеличив TD, то есть, увеличив время, на которое предоставляется

товарный кредит (либо для всех клиентов, либо выборочно). Рассмотрим, в каких

случаях это будет выгодно.

Допустим, мы увеличили время обращения дебиторской задолженности с

TD0 до ТD1. При этом величина

дебиторской задолженности увеличилась с Do до D1. Выгодно это или нет,

можно определить, подставив значения (D0,TD0) и (D1,TD1) в выражение (1.9) и сравнив полученные два

значения рентабельности.

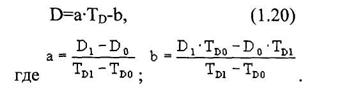

На основе значений (D0,TD0) и (D1TD1) попробуем определить

оптимальное значение времени оборота дебиторской задолженности TDopt. Аппроксимируем

зависимость D=f(TD) линейной функцией:

Подставив выражение (1.11) в (1.9), получим

Анализируя выражение (1.12), видим, что если b<0 (а значит и f<0), то увеличение TD приводит к уменьшению

рентабельности. Иначе говоря, если увеличение времени оборота дебиторской

задолженности приводит к небольшому увеличению дебиторской задолженности, то

увеличивать дебиторскую задолженность не имеет смысла.

Теперь рассмотрим случай, когда b>0, то есть увеличение

времени оборота дебиторской задолженности приводит к значительному увеличению

величины дебиторской задолженности.

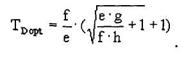

Продифференцировав r по TD, приравняв dr/dTD нулю и найдя отсюда TD, получим

Таким образом, видим, что даже если увеличение TD приводит к значительному

увеличению D,

все равно есть величина ТD, выше которой увеличивать время оборота

дебиторской задолженности невыгодно.

Заметим, что изменение времени, на которое предоставляется

товарный кредит, в каком-то смысле эквивалентно изменению цены на товар.

Увеличение этого времени, равно как и уменьшение цены на товар, увеличивает

объемы реализации. И наоборот, уменьшение времени отсрочки платежа по

реализуемым товарам (как и увеличение цены) уменьшает объемы реализации. И в

том и в другом случае существуют оптимальные величины, при которых

рентабельность максимальна [19, с.314].

Управление

дебиторской и кредиторской задолженностью, сходно в необходимости классификации

по срокам их погашения. Это делается для глубокого анализа задолженностей с

помощью «Баланса задолженностей», который учитывает их сроки покрытия. Одним из

наиболее оптимальных показателей здорового состояния организации можно назвать

ситуацию, когда кредиторская задолженность превышает дебиторскую в отношении

как можно более дискретного ряда значений (сроков): годовая кредиторская

задолженность должна быть не больше годовой дебиторской, месячная и 5-ти

дневная кредиторская не более месячной и 5-ти дневной дебиторской

соответственно и т. д. При этом желательный уровень соотношения во многом

зависит от той стратегии, которая принята на предприятии (агрессивная, консервативная

или умеренная).

Глава 2 Анализ финансового состояния Ишеевского МУЭС Ульяновского филиала

ОАО «ВолгаТелеком»

2.1 Общая характеристика предприятия

Ишеевский межрайонный узел электросвязи (далее - МУЭС)

Ульяновского филиала (далее - Филиал) открытого акционерного общества

«ВолгаТелеком» (далее Общество) создан в соответствии с Положением о Филиале,

утвержденным решением Совета директоров Общества (протокол от 10 апреля 2003г.

№ 02) с последующими изменениями и дополнениями и организационной структурой

Ульяновского филиала.

МУЭС является

структурным подразделением Ульяновского филиала ОАО «ВолгаТелеком».

МУЭС удовлетворяет потребности физических и юридических лиц в

работах, услугах в области электросвязи и иных областях.

Задачами МУЭС, направленными на достижение основной цели

деятельности Общества, Филиала являются:

- обеспечение на обслуживаемой территории

высококачественной, бесперебойной работы средств связи;

- своевременное обслуживание и оказание услуг потребителям

в соответствии с полученными Обществом лицензиями;

- развитие, внедрение и обеспечение эксплуатации

средств и сооружений связи, в том числе с использованием новых технологий;

- проведение

мероприятий по охранно-предупредительной работе линий и сооружений связи.

2.2

Анализ структуры актива и пассива баланса

Под активами обычно

понимают имущество (ресурсы предприятия), в которое инвестированы деньги.

Статьи актива располагают в зависимости от степени ликвидности (подвижности)

имущества, т.е. от того насколько быстро данный вид актива может приобрести

денежную форму. Разделы актива баланса также строятся в порядке возрастания

ликвидности (рисунок 2).

1. Внеоборотные активы (иммобилизованные

средства):

- нематериальные активы

(патенты, авторские права, лицензии, торговые марки и другие ценные, но не

овеществленные активы, контролируемые предприятием);

-основные средства

(имущество, здания, оборудование, земля, т.е. материальные активы с

относительно долгим сроком полезной службы);

-капиталовложения

(незавершённое строительство, долгосрочные финансовые вложения и др.).

2. Оборотные активы (мобильные

средства):

- запасы

товарно-материальных ценностей и затраты (совокупность статей, которые

характеризуют имущество):

а) хранящиеся для

реализации;

б) находящиеся в процессе

производства для реализации;

в) постоянно

расходующиеся на производство продукции);

- дебиторская

задолженность;

- краткосрочные

финансовые вложения (капиталовложения в ценные бумаги, инвестиции и др.);

- денежные средства.

Оборотные активы более ликвидны, чем внеоборотные. Это обусловлено тем,

что внеоборотные активы представляют ту часть имущества предприятия, которая не

предназначена для продажи, а постоянно используется для производства, хранения

и транспортировки продукции. Оборотные активы участвуют в постоянном цикле

превращения их в денежные средства. В свою очередь их также можно разделить по

степени ликвидности: наиболее ликвидные оборотные активы - денежные средства,

ценные бумаги, далее по степени убывающей ликвидности следует дебиторская

задолженность, запасы и затраты [13, с.202].

Анализ

финансово-экономического состояния предприятия следует начинать с общей

характеристики состава и структуры актива (имущества) и пассива (обязательств)

баланса. Анализ актива баланса дает возможность установить основные показатели,

характеризующие производственно-хозяйственную деятельность предприятия:

1.

Стоимость

имущества предприятия, общий итог баланса.

2.

Иммобилизованные

активы, итог раздела I

баланса.

Стоимость оборотных средств, итог раздела II баланса.

Таблица 2.1 - Анализ

состава и структуры актива баланса

|

Актив баланса

|

2004 год

|

2005

|

Абсолютное отклонение, тыс. руб.

|

Темп роста, %

|

|

тыс.

руб.

|

% к итогу

|

тыс.

руб.

|

% к итогу

|

|

Иммобилизованные средства

(внеоборотные активы)

|

|

Нематериальные

активы

|

2300

|

7,6

|

2400

|

6,11

|

100

|

104,34

|

|

Основные

средства

|

12000

|

39,7

|

15100

|

38,47

|

3100

|

125,8

|

Продолжение таблицы 2.1

|

Актив баланса

|

2004 год

|

2005

|

Абсолютное отклонение, тыс. руб.

|

Темп роста, %

|

|

тыс.

руб.

|

% к итогу

|

тыс.

руб.

|

% к итогу

|

|

Иммобилизованные средства

(внеоборотные активы)

|

|

Незавершенное

строительство

|

130

|

0,42

|

115

|

0,29

|

-15

|

88,5

|

|

Долгосрочные

финансовые вложения

|

870

|

2,86

|

885

|

2,25

|

15

|

101,7

|

|

Прочие

внеоборотные средства

|

200

|

180

|

0,46

|

-20

|

90,0

|

|

Итого

|

15500

|

51,24

|

18680

|

47,6

|

3180

|

120,5

|

|

Мобильные

средства (оборотные активы)

|

|

Запасы

и затраты

|

5550

|

18,34

|

10745

|

27,38

|

5195

|

193,6

|

|

Налог

на добавленную стоимость

|

700

|

2,31

|

1250

|

3,18

|

550

|

178,6

|

|

Дебиторская

задолженность

|

6150

|

20,33

|

6875

|

17,51

|

725

|

111,78

|

|

Краткосрочные

финансовые вложения

|

850

|

2,81

|

345

|

0,88

|

-505

|

40,6

|

|

Денежные

средства

|

1500

|

4,95

|

1350

|

3,44

|

-150

|

90,0

|

|

Прочие

оборотные активы

|

0

|

-

|

0

|

-

|

-

|

-

|

|

Итого

|

14750

|

48,76

|

20565

|

52,4

|

5815

|

139,42

|

|

Всего

активов

|

30250

|

100,00%

|

39245

|

100,00%

|

8995

|

129,73

|

|

|

|

|

|

|

|

|

|

На основании данных

аналитической таблицы 2.1 можно сделать следующие выводы:

Общая

стоимость имущества повысилась за рассматриваемые периоды на 29,73%

(100,00-129,73), что свидетельствует о незначительном росте хозяйственной деятельности

предприятия.

Увеличение

стоимости имущества на 8995,0 тысяч рублей, сопровождалось внутренними

изменениями в активе: при увеличении стоимости основных средств на 3180,0 тысяч

рублей. Из всех групп оборотных активов наблюдается отсутствие прочих оборотных

активов.

Уменьшение

наблюдается в расчетах с денежными средствами — убыток денежных средств

составил 90,0%. В начале периода они были равны 1500,0 тысячи рублей, а к концу

периода уменьшились до 1350,0 тысяч рублей, т.е. убыток составил 150,0 тысяч

рублей.

Увеличение

стоимости оборотных активов в целом произошло вследствие прироста запасов и

затрат на 5195,0 тысяч рублей. Увеличилась также дебиторская задолженность на

725,0 тысяч рублей (ее удельный вес в стоимости всех активов составил 27,38%);

налог на добавленную стоимость увеличился на 550,0 тысяч рублей (удельный вес

3,18%).

На основании общей оценки

баланса выявлено снижение производственного потенциала предприятия. Это

изменение сопровождалось незначительным увеличением финансирования оборотных

средств, что расценивается как положительная тенденция: предприятие наращивает,

возможно, реализацию своей продукции.

Для общей оценки имущественного

потенциала предприятия проводится анализ динамики состава и структуры

обязательств (пассива) баланса. Эти позиции рассматриваются на примере данных

бухгалтерской отчетности.

Пассив бухгалтерского баланса

отражает источники финансирования средств предприятия, сгруппированных на

определенную дату по их принадлежности и назначению. Иными словами, пассив

показывает:

- величину средств (капитала, вложенных

в хозяйственную деятельность предприятия);

- степень участия в создании имущества

организации.

В зарубежной практике существует

несколько иное толкование сущности пассива баланса – это обязательства за

полученные ценности или требования на полученные предприятием ресурсы (активы).

Данные определения не противоречат

друг другу, но в современной концепции бухгалтерского учета последнее более

предпочтительно.

Для аналитических исследований и

оценки структуры пассива все обязательства группируются по следующим признакам:

1. Юридической принадлежности:

- обязательства перед собственниками

предприятия (собственный капитал);

- обязательства перед третьими лицами

- кредиторами, банками и т.п. (заемный капитал).

2. Срочности возврата обязательств:

- средства длительного

пользования;

- средства краткосрочного

пользования.

Следует отметить, что обязательства перед собственниками

составляют практически постоянную часть пассива баланса, не подлежащую

погашению во время деятельности организации. Обязательства перед третьими

лицами имеют разные сроки возврата: менее одного года — краткосрочные, более

одного года — долгосрочные.

При проведении анализа баланса необходимо учитывать следующее:

- финансовая информация, заложенная в

бухгалтерский баланс, носит исторический характер, т.е. показывает положение

предприятия на момент составления отчетности;

- в условиях инфляции происходит

необъективное отражение во временном интервале результатов хозяйственной

деятельности;

- финансовая отчетность несет

информацию лишь на начало и конец отчетного периода, и поэтому невозможно достоверно

оценить изменения, происходящие в течение этого периода.

Для аналитических исследований и

качественной оценки динамики финансово-экономического состояния предприятия

рекомендуется объединить статьи баланса в отдельные специфические группы [17,

с.321].

Цель - создание агрегированного

баланса, который используется для определения важных характеристик финансового

состояния предприятия и расчета ряда основных коэффициентов.

Бухгалтерская отчетность позволяет

рассмотреть эти группы:

-

основных средств

и внеоборотных активов;

-

запасов и затрат;

-

дебиторской

задолженности;

-

денежных средств.

Более подробно, и далее некоторые из

них будут проанализированы с таких позиций, как, например, влияние движения

денежных средств на платежеспособность и ликвидность предприятия и т.п.

Данные

аналитической таблицы 2.2 свидетельствуют о том, что, предприятие понесло

значительные убытки, в то же время произошло значительное уменьшение

нераспределенной прибыли и, в общем, увеличение собственного капитала на 1500,0

тысяч рублей. Параллельно с этим произошло увеличение краткосрочных обязательств:

происходит их общее увеличение на 2095,0 тысячи рублей, хотя это не дает

положительной динамики в пассиве баланса. Следует отметить, что предприятие привлекает долгосрочные

заемные средства, что свидетельствует об инвестициях в производстве. Обращает

на себя внимание тот факт, что в составе краткосрочных пассивов значительный

объем занимает кредиторская задолженность при существовании краткосрочных

кредитов банков.

Таблица 2.2 - Анализ состава и структуры пассива баланса

|

Пассив

баланса

|

2004

год

|

2005

год

|

Абсолютное

отклонение, тыс. руб.

|

Темп

роста, %

|

|

|

тыс.

руб.

|

%

к итогу

|

тыс.

руб.

|

%

к итогу

|

|

Капитал

и резервы (собственный капитал)

|

|

Уставный

капитал

|

8000

|

26,45

|

8000

|

20,38

|

0

|

100

|

|

Добавочный

капитал

|

5000

|

16,52

|

7500

|

19,11

|

2500

|

150

|

|

Резервный

капитал

|

1500

|

4,96

|

1500

|

3,8

|

0

|

100

|

Продолжение таблицы 2.2

|

Пассив

баланса

|

2004

год

|

2005

год

|

Абсолютное

отклонение, тыс. руб.

|

Темп

роста, %

|

|

тыс.

руб.

|

%

к итогу

|

тыс.

руб.

|

%

к итогу

|

|

Капитал

и резервы (собственный капитал)

|

|

Фонды

социальной сферы

|

0

|

-

|

0

|

-

|

-

|

-

|

|

Нераспределенная

прибыль

|

1500

|

4,96

|

3000

|

7,64

|

1500

|

200

|

|

Целевое

финансирование, фонды и резервы

|

0

|

-

|

0

|

-

|

-

|

-

|

|

Непокрытые

убытки

|

0

|

-

|

0

|

-

|

-

|

-

|

|

Итого

|

16000

|

52,9

|

20000

|

50,96

|

4000

|

125

|

|

Заемные

средства

|

|

Долгосрочные

кредиты и займы

|

4000

|

13,22

|

3600

|

9,17

|

-400

|

90

|

|

Краткосрочные

кредиты и займы

|

2100

|

6,94

|

5400

|

13,76

|

3300

|

257

|

|

а)

кредиты банков

|

2100

|

6,94

|

5400

|

13,76

|

3300

|

257

|

|

б)

кредиторская задолженность

|

8150

|

26,94

|

10245

|

26,1

|

2095

|

125,7

|

|

Прочие

оборотные пассивы

|

0

|

-

|

0

|

-

|

-

|

-

|

|

Итого

|

14250

|

47,1

|

19245

|

49,03

|

4995

|

135,05

|

|

Всего

активов

|

30250

|

100,00%

|

39245

|

100,00%

|

8995

|

129,73

|

2.3 Анализ ликвидности и

платёжеспособности предприятия

Задача анализа

ликвидности баланса возникает в условиях рынка в связи с усилением жесткости

финансовых ограничений и необходимостью давать оценку кредитоспособности

предприятия, то есть его способности своевременно и полностью рассчитываться по

всем своим обязательствам. Ликвидность баланса определяется как степень

покрытия обязательств предприятия его активами, срок превращения которых в

деньги соответствует сроку погашения обязательств. От ликвидности баланса

следует отличать ликвидность активов, которая определяется как величина, обратная

времени, необходимому для превращения их в денежные средства. Чем меньше время,

которое потребуется, чтобы данный вид активов превратился в деньги, тем выше

его ликвидность [24, с.85].

Анализ ликвидности

баланса заключается в сравнении средств по активу, сгруппированных по степени

их ликвидности и расположенных в порядке убывания ликвидности, с

обязательствами по пассиву, сгруппированными по срокам их погашения и

расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности,

то есть скорости превращения в денежные средства, активы предприятия

разделяются на следующие группы:

А-1). Наиболее ликвидные

активы - к ним относятся все статьи денежных средств предприятия и краткосрочные

финансовые вложения.

А-2). Быстро реализуемые

активы - дебиторская задолженность и прочие активы (-) иммобилизация.

А-3). Медленно реализуемые

активы - Запасы и затраты, (-) сч. 31 (-) НДС (+) расчёты с учредителями (+)

долгосрочные финансовые вложения (за исключением вкладов в УК).

А-4). Трудно реализуемые

активы - статьи раздела 1 актива, за исключением статей этого раздела, включенных

в предыдущую группу.

Пассивы баланса группируются по

степени срочности их оплаты:

П-1). Наиболее срочные

обязательства - к ним относится кредиторская задолженность и ссуды непогашенные

в срок.

П-2). Краткосрочные пассивы

- краткосрочные кредиты и заемные средства.

П-3). Долгосрочные пассивы -

Долгосрочные кредиты и займы.

П-4). Постоянные пассивы - 1

раздел "Источники собственных средств" пассива баланса (+) стр. 640,

650, 660 (-) сч. 31 (-) сч. 19 (-) иммобилизация.

Для определения

ликвидности баланса следует сопоставить итоги приведенных групп по активу и

пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие

соотношения:

А-1 > П-1

А-2 > П-2

А-3 > П-3

А-4 < П-4

Выполнение первых трех

неравенств с необходимостью влечет выполнение и четвертого неравенства, поэтому

практически существенным является сопоставление итогов первых трех групп по

активу и пассиву. Четвертое неравенство носит «балансирующий» характер и в то

же время имеет глубокий экономический смысл: его выполнение свидетельствует о

соблюдении минимального условия финансовой устойчивости - наличии у предприятия

собственных оборотных средств. В случае, когда одно или несколько неравенств

системы имеют знак, противоположный зафиксированному в оптимальном варианте,

ликвидность баланса в большей или меньшей степени отличается от абсолютной. При

этом недостаток средств по одной группе активов компенсируется их избытком по

другой группе, хотя компенсация при этом имеет место лишь по стоимостной

величине, поскольку в реальной платежной ситуации менее ликвидные активы не

могут заместить более ликвидные.

Сопоставление наиболее

ликвидных средств и быстро реализуемых активов с наиболее срочными

обязательствами и краткосрочными пассивами позволяет выяснить текущую

ликвидность [17, с.352]. Сравнение же медленно реализуемых активов с долгосрочными

пассивами отражает перспективную ликвидность. Текущая ликвидность свидетельствует

о платежеспособности (или неплатежеспособности) предприятия на ближайший к

рассматриваемому моменту промежуток времени. Перспективная ликвидность

представляет собой прогноз платежеспособности на основе сравнения будущих

поступлений и платежей (из которых в соответствующих группах актива и пассива

представлена, конечно, лишь часть, поэтому прогноз достаточно приближенный).

Таблица 2.3 - Ранжирование

активов по степени убывания ликвидности и пассивов по степени возрастания

срочности

|

Ранжирование

активов и пассивов баланс

|

Условное

обозначение

|

Годы

|

Изменение (+;-)

|

|

2004

|

2005

|

тыс. руб.

|

%

|

|

Активы

|

|

Наиболее ликвидные активы

|

А1

|

3853

|

5246

|

1393

|

15,48

|

|

Быстрореализуемые активы

|

А2

|

10725

|

13154

|

2429

|

27,0

|

|

Медленно реализуемые активы

|

А3

|

15493

|

20655

|

5162

|

57,38

|

|

Труднореализуемые активы

|

А4

|

179

|

190

|

11

|

0,12

|

|

ИТОГО активы

|

|

30250

|

39245

|

8995

|

100

|

|

Пассивы

|

|

Наиболее срочные обязательства

|

П1

|

8150

|

10245

|

2095

|

23,3

|

|

Краткосрочные пассивы

|

П2

|

2100

|

5400

|

3300

|

36,7

|

|

Долгосрочные пассивы

|

П3

|

4000

|

3600

|

-400

|

-4,5

|

|

Постоянные пассивы

|

П4

|

16000

|

20000

|

4000

|

44,5

|

|

Итого пассивы

|

|

30250

|

39245

|

8995

|

100

|

Для анализа ликвидности баланса составляется таблица 2.4, в

которой группируются статьи баланса в соответствии с этими требованиями.

Таблица 2.4 - Группировка активов и

пассивов для оценки ликвидности баланса

|

2004

|

2005

|

|

А1 ³ П1 3853 < 8150

недостаток

|

А1 ³ П1 5246 < 10245

недостаток

|

|

А2 ³ П2 10725 > 2100

излишек

|

А2 ³ П2 13154 > 5400

излишек

|

|

А3 ³ П3 15493 > 4000

излишек

|

А3 ³ П3 20655 > 3600

излишек

|

|

А4 £ П4 179 < 16000

излишек

|

А4 £ П4 190 < 20000

излишек

|

Таблица 2.5 - Анализ ликвидности

баланса

|

Актив

|

2004

|

2005

|

Пассив

|

2004

|

2005

|

Платежный излишек

или недостаток

|

|

|

|

2004

|

2005

|

|

|

А1

|

3853

|

5246

|

8150

|

10245

|

-4297

|

-4999

|

|

|

А2

|

10725

|

13154

|

П2

|

2100

|

5400

|

8625

|

7754

|

|

|

А3

|

15493

|

20655

|

П3

|

4000

|

3600

|

11493

|

16400

|

|

|

А4

|

179

|

190

|

П4

|

16000

|

20000

|

-15821

|

-19810

|

|

|

БАЛАНС

|

30250

|

39245

|

БАЛАНС

|

30250

|

39245

|

|

|

|

Анализ таблиц 2.3, 2.4 и 2.5 показал, что предприятие

испытывало недостаток поступлений для погашения текущих платежей в размере 4297

тыс. руб. в 2004 году, т.е. условие А1 > П1 не выполняется. А в 2005 году на

4999 тыс. руб.

В ближайшем будущем предприятие характеризуется как

платежеспособное, поскольку будущие поступления превышают будущие платежи на

8625 тыс. руб. – 2004 год, и на 7754 тыс. руб. – 2005 год.

В перспективе предприятие ликвидно, так как условие А3 >

П3 выполняется.

У предприятия в рассматриваемые периоды достаточно

собственного капитала для покрытия труднореализуемых активов (А4 £ П4).

Предприятие признается абсолютно ликвидным, так как

выполняются все условия абсолютной ликвидности.

Коэффициенты ликвидности отражают кассовую позицию организации и

определяют ее способность управлять оборотными средствами, то есть в нужный

момент быстро обращать активы в наличность с целью погашения краткосрочных

(текущих) обязательств.

Проведение такой оценки требует предварительной группировки

оборотных активов предприятия по уровню ликвидности [19, с.123]. Для проведения

оценки ликвидности активов (уровня платежеспособности предприятия) в процессе

финансового анализа используются показатели абсолютной, срочной и текущей

ликвидности.

1. Коэффициент абсолютной ликвидности (норма денежных

резервов)- Кал , является наиболее жестким критерием

платежеспособности. Он показывает, в какой степени все текущие финансовые

обязательства предприятия обеспечены имеющимися у него денежными средствами

(наиболее ликвидными активами) на определенную дату.

Расчет коэффициента осуществляется по формуле:

Кал = (ДС + КФВ): КО, (2.1)

где ДС – сумма

денежных активов предприятия на определенную дату;

КФВ – сумма краткосрочных финансовых вложений предприятия на определенную

дату;

КО – сумма всех краткосрочных (текущих) финансовых обязательств

предприятия на определенную дату.

2. Коэффициент срочной ликвидности – Ксл, показывает в какой

степени все краткосрочные (текущие) финансовые обязательства могут быть

удовлетворены за счет его высоколиквидных активов.

Для

определения этого показателя используется следующая формула:

Ксл = (ДС + КФВ +ДЗ): КО,

(2.2)

где ДЗ – сумма

дебиторской задолженности всех видов.

3. Наиболее обобщающим показателем платежеспособности

вступает коэффициент текущей ликвидности – Ктл, который показывает, в какой

степени вся задолженность по краткосрочным (текущим) обязательствам может быть

удовлетворена за счет его текущих (оборотных) активов, т.е. сколько рублей

текущих активов приходится на один рубль текущих обязательств.

Расчет этого

показателя проводится по формуле:

Ктл = ОА: КО,

(2.3)

где ОА – сумма

всех оборотных активов предприятия.

Таблица 2.6 -

Динамика показателей ликвидности за 2004-2005 гг.

|

Наименование показателя

|

2004 год

|

2005 год

|

Изменение (+;-)

|

|

Коэффициент текущей ликвидности

|

2,88

|

6,41

|

3,52

|

|

Коэффициент срочной ликвидности

|

0,91

|

3,82

|

2,92

|

|

Коэффициент абсолютной

ликвидности

|

0,02

|

3,13

|

3,10

|

За отчетные периоды соотношение оборотных активов предприятия

и краткосрочных обязательств составило: 2004 год - 2,88; 2005 год - 6,41, при

оптимальном соотношении 2:1, т.е. в 2004 году коэффициент текущей ликвидности

был выше нормы на 0,88, в 2005 году на 4,41. Это означает, что предприятие в

состоянии погасить текущую задолженность за счет его текущих активов.

Коэффициент срочной ликвидности в 2004 году составил 0,91, в

2005 - 3,82, что выше нормативного значения 0,7-0,8. Отсюда следует, что

большую часть ликвидных средств предприятия составляет дебиторская

задолженность и возможность удовлетворения краткосрочных финансовых

обязательств за счет высоколиквидных активов будет зависеть от своевременности

погашения дебиторской задолженности.

Коэффициент абсолютной

ликвидности в 2004 году составляет 0,02, что значительно ниже норматива

0,2-0,3, это означает, что у предприятия был недостаток денежных средств для

покрытия текущих финансовых обязательств. А в 2005 году коэффициент абсолютной

ликвидности равен 3,13, что значительно выше норматива и означает, что

предприятие в состоянии погасить задолженность за счет собственных денежных

средств.

2.4

Анализ

финансовой устойчивости предприятия

Показатели финансовой устойчивости характеризуют структуру

используемого капитала с позиции его платежеспособности и финансовой

стабильности развития.

Эти показатели позволяют оценить степень степени защищенности

инвесторов и кредиторов, т.к. отражают способность организации погасить

долгосрочные обязательства [15, с.200].

Основными показателями финансовой устойчивости предприятия

являются: коэффициент автономии, коэффициент заемного капитала, коэффициент

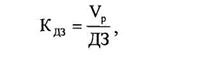

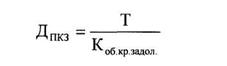

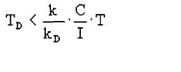

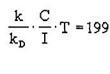

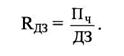

финансовой зависимости, коэффициент финансовой независимости, коэффициент