Кредитование физических лиц

ФЕДЕРАЛЬНОЕ

АГЕНТСТВО ПО ОБРАЗОВАНИЮ

УЛЬЯНОВСКИЙ ГОСУДАРСТВЕННЫЙ

ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

ДИПЛОМНАЯ

РАБОТА

ТЕМА: КРЕДИТОВАНИЕ ФИЗИЧЕСКИХ ЛИЦ на

примере Барышского отделения Сбербанка России № 4260

Студент Вилкова

Наталья Васильевна ________________________

Руководитель Барт Людмила

Васильевна ________________________

Рецензент Мосейкина Инна

Евгеньевна _______________________

Допустить

к защите ГАК

Зав. кафедрой

_______________________

(Ф.И.О.)

“_____”____________2006 г.

Ульяновск

2006 г.

СОДЕРЖАНИЕ

Введение

Глава 1 Основы организации кредитования

1.1 Сущность кредита

1.2 Функции кредита

1.3 Принципы

кредитования

1.4 Политика государства в кредитовании

Глава 2 Анализ кредитоспособности

физических лиц в Барышском

ОСБ № 4260

2.1 Организационно-экономическая

деятельность предприятия

2.2 Структура и классификация видов

кредита физических лиц

2.3 Порядок кредитования физических

лиц

2.4 Анализ кредитоспособности

заемщика

Глава 3 Рекомендации по

совершенствованию кредитования физических

лиц в Барышском ОСБ № 4260

Заключение

Список использованных источников

Приложения

|

3

6

6

9

11

15

21

21

27

35

57

63

67

75

78

|

Введение

Актуальность

темы обусловлена тем, что кредитование населения банками с каждым годом

приобретает все больший объем, совершенствуется, предлагаются новые формы

кредитов. Получают наибольшее распространение и развитие в сфере

предоставляемых банком услуг.

Кредитование

физических лиц, одно из важнейших направлений деятельности кредитных

институтов. Западные банки стремятся удовлетворить потребности своих клиентов и

привлечь новых путем расширения спектра банковских услуг и повышения качества

обслуживания. Потенциальный заемщик сравнивает предложения о предоставлении кредитов

разными банками, т.к. уровень процентной ставки, а также другие условия предоставления

кредитов различны.

Кредит

стимулирует развитие производительных сил, ускоряет формирование источников

капитала для расширения воспроизводства на основе достижений научно-технического

прогресса.

Без

кредитной поддержки невозможно обеспечить быстрое и цивилизованное становление

хозяйств, предприятий, внедрение других видов предпринимательской деятельности

на внутригосударственном и внешнем экономическом пространстве.

Управление

рисками является основным в банковском деле. Хотя первоначально банки только

принимали депозиты, они быстро созрели, став посредниками при передачи средств,

тем самым приняв на себя другие риски, например, кредитный. Кредитный риск –

риск непогашения основного долга. Кредит стал основой банковского дела и

базисом, по которому судили о качестве и о работе банка.

Принятие

рисков – основа банковского дела. Банки имеют успех только тогда, когда принимаемые

риски разумны, контролируемы и находятся в пределах их финансовых возможностей

и компетенции. Активы, в основном кредиты, должны быть достаточно ликвидны для

того, чтобы покрыть любой отток средств, расходы и убытки при этом обеспечить

приемлемый для акционеров размер прибыли.

В условиях

перехода к рыночной экономике и ее становления все более привлекает пристальное

внимание как научных, так и практических работников кредитование коммерческой

деятельности хозяйствующих субъектов в Российской Федерации. Удовлетворение

различных потребительских нужд населения, которое принимает в настоящих условиях

характер взаимовыгодного способа (как для заемщика, так и для кредитующей

организации) временного размещения (привлечения) свободных денежных средств.

Кредитование

– это сложная целенаправленная деятельность банка, включающая систему

организованных экономических и правовых мер, составляющих особый механизм,

определяющий способы выдачи кредитов, источники, сроки и способы их погашения

[15, с.285].

Источники

возврата подразделяются на первичные и вторичные. Первичным источником

является доход заемщика, вторичными считаются выручка от реализации заложенного

имущества, перечисление средств гарантом или страховой организацией. Погашение

кредита за счет средств заемщика представляет собой добровольное выполнение

клиентом своих платежных обязательств перед банком, зафиксированных в кредитном

договоре. Погашение за счет вторичных источников означает включение банком в

действие механизма принудительного взыскания причитающегося ему долга. Данный

механизм имеет правовое обеспечение в виде договора о залоге, гарантии,

договора поручительства, страхового полиса.

Организация

процесса кредитования включает несколько этапов, на каждом из которых

уточняются характеристики ссуды, способы ее выдачи и погашения:

-

изучение

кредитоспособности клиента;

-

подготовка и

заключение кредитного договора, выдача кредита;

-

работа банка с

проблемными ссудами [17, с.388];

-

контроль банка за

выполнением условий договора и погашением кредита (сопровождение кредита);

-

рассмотрение

кредитной заявки и собеседование с клиентом;

-

формирование

резерва на возможные потери по ссудам.

Документация

по ссуде имеет исключительно важное значение, так как отсутствие каких-либо

материалов или их неправильное оформление может привести к крупным потерям в

случае непогашения кредита и других недобросовестных действий заемщика.

Предметом

исследования являются кредитование физических лиц и юридических лиц.

Объектом

исследования стала деятельность Барышского ОСБ РФ № 4260.

Цель данной

работы – изучение организации кредитования физических лиц с точки зрения теории

и практики применения, изучение проблем совершенствования кредитования, а также

проведение анализа.

Задачи

данной работы:

-

определение

понятия кредита;

-

функции кредита;

-

принципы

кредитования;

-

политика

государства в кредитовании;

-

организационно-экономическая

деятельности банка;

-

виды кредитов;

-

порядок

кредитования;

-

анализ кредитоспособности

заемщика;

-

выработка

рекомендаций по совершенствованию кредитования физических лиц с целью повышения

эффективности кредитного процесса.

Методологической

основой написания дипломной работы послужили Гражданский кодекс, Федеральный

Закон “О банках и банковской деятельности”, Постановления правительства,

инструкции, труды ученых – экономистов, другие законодательные акты, письма,

статистические данные, положения.

ГЛАВА 1 ОСНОВЫ

ОРГАНИЗАЦИИ КРЕДИТОВАНИЯ

1.1 Сущность

кредита

Кредит форма

движения ссудного капитала. Ссудный капитал – это денежный капитал,

предоставляемый в ссуду на условиях срочности, возвратности, платности и обеспеченности.

Необходимость кредита вытекает из особенностей кругооборота капитала. У одних

хозяйствующих субъектов в определенные промежутки времени появляются временно

свободные денежные средства, у других появляется потребность в них, которая

удовлетворяется с помощью кредита.

Банк

извлекает прибыль, принимая денежные средства у вкладчиков и предоставляя их в

виде кредита заемщикам. Банк назначает более высокую процентную ставку по кредитам,

чем ту, которую он выплачивает по вкладам. Этого превышения должно хватить на

покрытие текущих расходов и обеспечение прибыли.

Кредитные

операции - это отношения между кредитором и заемщиком (дебитором) по

представлению первым последнему определенной суммы денежных средств на условиях

платности, срочности, возвратности. Банковские кредитные операции

подразделяются на две большие группы:

-активные, когда банк выступает в лице кредитора, выдавая ссуды;

-пассивные, когда банк выступает в роли заемщика (дебитора), привлекая

деньги от клиентов и других банков в банк на условиях платности срочности, возвратности.

Выделяются

и две основные формы осуществления кредитных операций: ссуды и депозиты.

Соответственно активные и пассивные кредитные операции банков могут осуществляться

как в форме ссуд, так и в форме депозитов. Активные кредитные операции состоят,

во-первых, из ссудных операций с клиентами и операций по предоставлению

межбанковского кредита; во-вторых, из депозитов, размещенных в других банках.

Пассивные кредитные операции аналогично состоят из депозитов третьих

юридических и физических лиц, включая клиентов и иные банки в данном банковском

учреждении, и ссудных операций по получению банком межбанковского кредита

(межбанковским кредитом называются кредитные операции, в которых в качестве и

заемщиков, и кредиторов выступают банки). Хотелось бы выделить следующую

закономерность: чем стабильнее экономическая ситуация в стране, тем большую

долю имеют кредитные операции в структуре банковских активов. В период неопределенности

и экономического кризиса происходит непропорциональное увеличение портфеля

ценных бумаг и кассовых активов [18, с.274].

Исходя из

указанных характеристик, можно условно подчеркнуть различие между кредитными и

ссудными операциями, кредитом и ссудой. Кредит - более широкое понятие,

предполагающее наличие разных форм организации кредитных отношений, как

формирующих источники средств банка, так и представляющих одну из форм их вложения.

Ссуда же является лишь одной из форм организации кредитных отношений, возникновение

которых сопровождается открытием ссудного счета.

Формы кредита:

- коммерческий

кредит;

- банковский

кредит;

- потребительский

кредит;

- государственный

кредит;

- международный

кредит.

Рассмотрим в

отдельности все формы кредита.

Коммерческий

кредит,- одна из первых форм кредитных отношений в экономике, породившая

вексельное обращение и тем самым активно способствовавшая развитию безналичного

денежного оборота, находит практическое выражение в финансово-хозяйственных

отношениях между юридическими лицами в форме реализации продукции или услуг с

отсрочкой платежа. Основная цель этой формы кредита- ускорение процесса

реализации товаров, а следовательно, извлечения заложенной в них прибыли.

Коммерческий

кредит отличается от банковского:

- предоставляется

исключительно в товарной форме;

- средняя

стоимость коммерческого кредита всегда ниже средней ставки банковского процента

на данный период времени;

- в роли

кредитора выступают не специализированные кредитно-финансовые организации, а

любые юридические лица, связанные с производством либо реализацией товаров или

услуг;

- ссудный

капитал интегрирован с промышленным или торговым, что в современных условиях

нашло практическое выражение в создании финансовых компаний, холдингов и других

аналогичных структур, включающих в себя предприятия различной специализации и

направлений деятельности.

Банковский

кредит,- одна из наиболее распространенных форм кредитных отношений в

экономике, объектом которых выступает процесс передачи в ссуду непосредственно

денежных средств.

Банковский

кредит предоставляется исключительно специализированными кредитно-финансовыми

организациями, имеющими лицензию на осуществление подобных операций от

центрального банка. В роли заемщика могут выступать только юридические лица,

инструментом кредитных отношений является кредитный договор или кредитное соглашение.

Доход по этой форме кредита поступает в виде ссудного процента или банковского

процента, ставка которого определяется по соглашению сторон с учетом ее средней

нормы на данный период и конкретных условий кредитования.

Потребительский

кредит является целевой формой кредитования физических лиц. В роли кредитора

могут выступать как специализированные кредитные организации, так и любые

юридические лица, осуществляющие реализацию товаров или услуг. В денежной форме

предоставляется как банковская ссуда физическому лицу для приобретения недвижимости,

оплаты дорогостоящего лечения и т.п., в товарной – в процессе розничной продажи

товаров с отсрочкой платежа.

Государственный

кредит – это форма кредита, где основной признак, непременное участие

государства в лице органов исполнительной власти различных уровней. Осуществляя

функции кредитора, государство через центральный банк производит кредитование:

-

коммерческих банков в процессе аукционной или прямой продажи кредитных ресурсов

на рынке межбанковских кредитов;

- конкретных

отраслей или регионов, испытывающих особую потребность в финансовых ресурсах,

если возможности бюджетного финансирования уже исчерпаны, а ссуды коммерческих

банков не могут быть привлечены в силу действия факторов конъюктурного

характера.

Основной

формой кредитных отношений при государственном кредите являются такие

отношения, при которых государство выступает заемщиком средств.

В роли заемщика

государство выступает в процессе размещения государственных займов или при

осуществлении операций на рынке государственных краткосрочных ценных бумаг.

Международный

кредит - это совокупность кредитных отношений, функционирующих на международном

уровне, непосредственными участниками которых могут выступать межнациональные

финансово-кредитные отношения. По мере развития инфраструктуры национальной

кредитной системы и обеспечения доступности кредитных ресурсов для всех

категорий потенциальных заёмщиков, кредит исчезает с рынка ссудных капиталов.

1.2 Функции

кредита

Место и роль

кредита в экономической системе общества определяются, прежде всего,

выполняемыми им функциями [14, с 174]:

- перераспределительная;

- экономия

издержек обращения;

- обслуживание

товарооборота;

- ускорение

концентрации капитала;

- ускорение

научно-технического прогресса.

Перераспределительная

функция. В условиях рыночной экономики рынок ссудных капиталов выступает в

качестве своеобразного насоса, откачивающего временно свободные финансовые

ресурсы из одних сфер хозяйственной деятельности и направляющего их в другие,

обеспечивающие, в частности, более высокую прибыль. Ориентируясь на дифференцированный

ее уровень в различных отраслях или регионах, кредит выступает в роли

стихийного макро регулятора экономики, обеспечивая удовлетворение потребностей

динамично развивающихся объектов приложения капитала в дополнительных финансовых

ресурсах. Однако в некоторых случаях практическая реализация указанной функции

может способствовать углублению диспропорций в структуре рынка, что наиболее

наглядно проявилось в России на стадии перехода к рыночной экономике, где

перелив капиталов из сферы производства в сферу обращения принял угрожающий

характер, в том числе с помощью кредитных организаций. Именно поэтому одна из

важнейших задач государственного регулирования кредитной системы – рациональное

определение экономических приоритетов и стимулирование привлечения кредитных

ресурсов в те отрасли или регионы, ускоренное развитие которых объективно

необходимо с позиции национальных интересов, а не исключительно текущей выгоды

отдельных субъектов хозяйствования.

Экономия

издержек обращения. Практическая реализация этой функции непосредственно

вытекает из экономической сущности кредита, источником которого выступают, в

том числе финансовые ресурсы, временно высвобождающиеся в процессе кругооборота

промышленного и торгового капиталов. Временный разрыв между поступлением и расходованием

денежных средств субъектов хозяйствования может определить не только избыток,

но и недостаток финансовых ресурсов. Именно поэтому столь широкое распространение

получили ссуды на восполнение временного недостатка собственных оборотных

средств, используемые практически всеми категориями заемщиков и обеспечивающие

существенное ускорение оборачиваемости капитала, а, следовательно, и экономию

общих издержек обращения.

Обслуживание

товарооборота. В процессе реализации этой функции кредит активно воздействует

на ускорение не только товарного, но и денежного обращения, вытесняя из него, в

частности, наличные деньги. Вводя в сферу денежного обращения такие инструменты,

как векселя, чеки, кредитные карточки и т.д., он обеспечивает замену наличных

расчетов безналичными операциями, что упрощает и ускоряет механизм

экономических отношений на внутреннем и международном рынках. Наиболее активную

роль в решении этой задачи играет коммерческий кредит, как необходимый элемент

современных отношений товарообмена.

Ускорение

концентрации капитала. Процесс концентрации капитала является необходимым

условием стабильности развития экономики и приоритетной целью любого субъекта

хозяйствования. Реальную помощь в решении этой задачи оказывают заемные

средства, позволяющие существенно расширить масштаб производства (или иной хозяйственной

операции) и, таким образом, обеспечить дополнительную массу прибыли. Даже с

учетом необходимости выделения части ее для расчета с кредитором привлечение кредитных

ресурсов более оправдано, чем ориентация исключительно на собственные средства.

Следует отметить, что на стадии экономического спада (и тем более в условиях перехода

к рыночной экономике) дороговизна этих ресурсов не позволяет активно использовать

их для решения задачи ускорения концентрации капитала в большинстве сфер хозяйственной

деятельности. Тем не менее, рассматриваемая функция даже в отечественных

условиях обеспечила определенный положительный эффект, позволив существенно ускорить

процесс обеспечения финансовыми ресурсами отсутствующих или крайне неразвитых в

период плановой экономики сфер деятельности.

Ускорение

научно-технического прогресса. В послевоенные годы научно-технический прогресс

стал определяющим фактором экономического развития любого государства и

отдельного субъекта хозяйствования. Наиболее наглядно роль кредита в его

ускорении может быть отслежена на примере процесса финансирования деятельности

научно-технических организаций, спецификой которых всегда являлся больший, чем

в других отраслях, временной разрыв между первоначальным вложением капитала и

реализацией готовой продукции. Именно поэтому нормальное функционирование

большинства научных центров немыслимо без использования кредитных ресурсов.

Столь же необходим кредит и для осуществления инновационных процессов в форме

непосредственного внедрения в производство научных разработок и технологий,

затраты на которые первоначально финансируются предприятиями, в том числе и за

счет целевых средне – и долгосрочных ссуд банка.

1.3 Принципы

кредитования

Банковское

кредитование осуществляется при строгом соблюдении принципов кредитования,

которые предоставляют собой требования к организации кредитного процесса.

К принципам

кредитования относятся:

-

возвратность и срочность кредитования;

-

обеспеченность кредита;

-

дифференцированность кредитования;

- целевой

характер кредита;

- платность

банковских ссуд.

Рассмотрим

каждый принцип.

Возвратность

– это неотъемлемый атрибут кредита, ссуды, займа. Гарантией возврата должны

быть честность заемщика, его способность обеспечить ресурсы для возврата долга

и накопить доходы. Этот принцип выражает необходимость своевременного возврата,

полученных от кредитора финансовых ресурсов после завершения их использования

заемщиков. Он находит свое практическое выражение в погашении конкретной ссуды

путем перечисления соответствующей суммы денежных средств на счет

предоставившей ее кредитной организации (или иного кредитора), что обеспечивает

возобновляемость кредитных ресурсов банка как необходимого условия продолжения

его уставной деятельности.

Существуют

безвозвратные ссуды, которые являются дополнительной формой бюджетных субсидий,

осуществляемых через посредничество государственного банка, что традиционно

осложняло кредитное планирование и вело к постоянной фальсификации расходной

части бюджета.

Срочность

кредита – это возврат не в любое приемлемое для заемщика время, а точно определенный

срок, зафиксированный в кредитном договоре или заменяющем его документе.

Нарушение указанного условия для кредитора достаточным основанием для

применения к заемщику экономических санкций в форме увеличения взаимного

процента, а при дальнейшей отсрочке (свыше трех месяцев) – предъявления

финансовых требований в судебном порядке.

Обеспеченность

кредита – это принцип, который выражает необходимость обеспечения защиты

имущественных интересов кредитора при возможном нарушении заемщиком принятых на

себя обязательств. Находит практическое выражение в таких формах кредитования,

как ссуды под залог, поручительство или финансовые гарантии.

Дифференцированный

характер кредита – это принцип, который определяет дифференцированный подход со

стороны кредитной организации к различным категориям потенциальных заёмщиков.

При

рассмотрении вопроса размера оплаты за кредит, банки должны учитывать следующие

факторы:

- ставка

рефинансирования ЦБ РФ;

- структура

кредитных ресурсов (чем выше доля привлеченных средств, тем дороже должен быть кредит);

- спрос на

кредит со стороны потенциальных заемщиков (чем меньше спрос, тем дешевле

кредит);

- средняя

процентная ставка привлечения;

- стабильность

денежного обращения в стране (чем выше темп инфляции, тем дороже должна быть

плата за кредит, т.к. у банка повышается риск потерять свои ресурсы из-за

обесценивания денег);

- срок, на

который испрашивается кредит, вид кредита, а точнее степень его риска для

банка, зависит от обеспечения.

Процентные

ставки за кредит могут быть фиксированными и плавающими, что предусматривается

в кредитном договоре. Фиксированные процентные ставки остаются неизменными в

течение всего срока ссуды.

Плавающие

ставки колеблются в зависимости от условий денежного рынка, изменения размера

процентов по депозитам, складывающегося спроса и предложения на кредитные

ресурсы, а также состояния экономики и финансов заемщика, и могут пересматриваться

банком в течение срока кредитования с обязательным уведомлением заемщика.

Целевой

характер кредита распространяется на большинство видов кредитных операций,

выражая необходимость целевого использования средств, полученных от кредитора.

Этот принцип находит практическое выражение в соответствующем разделе кредитного

договора, устанавливающего конкретную цель выдаваемой ссуды, а так же в процессе

банковского контроля - за соблюдением этого условия заемщиком. Нарушение

данного обязательства может стать основанием для долгосрочного отзыва кредита

или введения штрафного (повышенного) ссудного процента.

Платность

кредита – это принцип, который выражает необходимость не только прямого

возврата заемщиком, полученных от банка кредитных ресурсов, но и оплаты права

на их использование. Экономическая сущность оплаты за кредит отражается в фактическом

распределении дополнительно полученной за счет его использования прибыли между

заёмщиком и кредитором. Практическое выражение этого принципа находит в

процессе установления величины банковского процента, выполняющего три основные

функции [17; 18; 19]:

- регулирование

производства и обращения путём распределения ссудных капиталов на отраслевом,

межотраслевом, международном уровнях;

- перераспределение

части прибыли юридических и дохода физических лиц;

- антиинфляционная

защита денежных накоплений клиентов банка.

Качество цены

кредитных ресурсов выступает ставка ссудного процента, определяемая как

отношение суммы годового дохода, полученного на ссудный капитал, к сумме

предоставленного кредита.

Соотношение

спроса и предложения на рынке ссудных капиталов зависит от целого ряда

факторов:

- темпов

инфляционного процесса;

- эффективности

государственного кредитного регулирования, осуществляемого через учётную

политику центрального банка в процессе кредитования им коммерческих банков;

- цикличности

развития рыночной экономики (на стадии спада ссудный процент – увеличивается,

на стадии быстрого подъема – снижается);

- динамики

денежных накоплений физических и юридических лиц;

- ситуации на

международном кредитном рынке;

- соотношения

между размерами кредитов, предоставляемых государством, и его задолженностью

(ссудный процент стабильно возрастает при увеличении внутреннего государственного

долга);

- сезонности

производства;

- динамики

производства и обращения, определяющей потребности в кредитных ресурсах

соответствующих категорий потенциальных заемщиков.

Совокупное

применение на практике всех принципов банковского кредитования позволяет

соблюсти как макроэкономические интересы, так и интересы на микроуровне обоих

субъектов кредитной сделки – банка и заемщика [15, с.203].

1.4 Политика

государства в кредитовании

В соответствии с

Законом «О банках и банковской деятельности» кредитная организация – это

юридическое лицо, которое имеет целью извлечение прибыли, и на основе лицензии

Банка России имеет право осуществлять банковские операции.

Кредитные организации государства

делятся на банки и небанковские кредитные организации. Банк – кредитная

организация, которая имеет исключительное право осуществлять в совокупности

следующие банковские операции:

- привлечение во вклады

денежных средств юридических и физических лиц;

- размещение указанных

средств от своего имени и за свой счет на условиях возвратности, срочности и

платности;

- открытие и ведение

банковских счетов физических и юридических лиц;

- покупка у юридических

и физических лиц и продажа им иностранной валюты (наличной и на счетах);

- привлечение и

размещение драгоценных металлов во вклады;

- финансирование

капитальных вложений по поручению владельцев или распорядителей депозитов.

Небанковская кредитная

организация государства – кредитная организация, имеющая право осуществлять

отдельные банковские операции, предусмотренные настоящим Федеральным Законом.

Допустимое сочетание банковских операций для небанковских кредитных организаций

устанавливается Банком России. В результате принятия и введение в действие

вышеуказанных законов кредитно-банковская система России приобрела следующий

вид:

- Центральный банк РФ

(Банк России);

- Сберегательный банк;

- коммерческие банки

различных видов, в том числе специальные банки развития;

- банки со смешанным

российско-иностранным капиталом;

- иностранные банки,

филиалы банков- резидентов и нерезидентов;

- союзы и ассоциации

банков;

- иные кредитные

учреждения.

Одной из важнейших

функций коммерческого банка является посредничество в кредите, которое они

осуществляют путем перераспределения денежных средств, временно высвобождающихся

в процессе кругооборота фондов предприятий и денежных доходов частных лиц.

Перераспределение ресурсов осуществляется по горизонтали хозяйственных связей

от кредитора к заемщику на условиях платности и возвратности. Плата формируется

под влиянием спроса и предложения заемных средств.

Банки своей

деятельностью уменьшают степень риска и неопределенности в экономической

системе.

Вторая важнейшая функция

коммерческих банков – стимулирование накоплений в хозяйстве. Коммерческие

банки, выступая на финансовом рынке со спросом на кредитные ресурсы, должны не

только максимально мобилизовать имеющиеся в хозяйстве сбережения, но и

формировать достаточно эффективные стимулы к накоплению средств. Стимулы к накоплению

и сбережению денежных средств формируются на основе гибкой депозитной политики

коммерческих банков. Помимо высоких процентов, выплачиваемых по вкладам,

кредиторам банка необходимы гарантии высокой надёжности помещения ресурсов в

банк и доступность информации о деятельности коммерческих банков.

Третья функция банков –

посредничество в платежах между отдельными самостоятельными субъектами и

посредничество в операциях с ценными бумагами.

Важная роль отводится

Сбербанку РФ, который всегда воспринимался и по-прежнему воспринимается как

банк народный, и это неудивительно. Вряд ли найдётся в России семья, в которой

нет (или не было) хотя бы одной сберегательной книжки Сбербанка, или которая

хотя бы раз не была в роли заемщика и не пользовалась услугами кредитования.

Сбербанк не первый год

осваивает операции с юридическими лицами, активно работает на всех сегментах

денежного и фондового рынков, и направленную на развитие Банка как

универсального кредитно-финансового института при сохранении лидирующего положения

в сфере обслуживания частных клиентов.

Практика

банковского дела за рубежом представляет большой интерес для складывающейся в

России новой хозяйственной системы. Построение нового банковского механизма

возможно лишь путем восстановления принципа функционирования кредитных

учреждений, принятых в цивилизованном мире и опирающихся на многовековой опыт

рыночных банковских структур. Поэтому столь важным представляется изучение

зарубежной практики организации банковского кредитования, которое продемонстрировало

свою высокую эффективность.

Западные

банки стремятся удовлетворить потребности своих клиентов и привлечь новых путем

расширения спектра банковских услуг и повышения качества обслуживания.

Потенциальный заемщик сравнивает предложения о предоставлении кредитов разными

банками, т.к. уровень процентной ставки, а так же другие условия предоставления

кредитов различны.

В

странах Западной Европы и Северной Америки практически все кредитные институты

от коммерческих банков (например, в Германии) до специализированных сберегательных

институтов (Ссудно-сберегательных ассоциаций в США, трастово-сберегательных

банков в Великобритании и сберегательных банков в других странах) выполняют

различные операции по кредитованию индивидуальных заемщиков.Наиболее распространенными

видами банковских ссуд, предоставляемые населению, являются следующие: кредит

по текущему счету (овердрафт), потребительский кредит, ипотечный кредит, ссуды

с индивидуальными условиями, ссуды на образование детей, персональные ссуды и

другие [25, с.220].

Наряду

с использованием анкет клиентов банки могут получить информацию из местных

кредитных бюро. В западных странах закон предусматривает возможность для

клиента проверять информацию, которая касается его финансового положения находится

в кредитном бюро.

Один

из методов оценки репутации заемщика является метод кредитного скоринга. Модель

проведения скоринга обычно разрабатывается каждым банком самостоятельно, с

учетом характера банковского законодательства и традиций страны. Она определяет

группу факторов, позволяющих, с достаточной достоверностью определить степень

кредитного риска при предоставлении потребительской ссуды тому или иному

заемщику.

Метод

скоринга позволяет провести экспресс-анализ заявки на кредит в присутствии

клиента, обратившегося с просьбой предоставить ему персональную ссуду и заполнившего

анкету, может получить ответ о возможности предоставления ссуды в течение

нескольких минут.

Соблюдение сроков возврата

необходимо для обеспечения ликвидности коммерческих банков. Для каждого

отдельного заемщика соблюдение срочности возврата кредита дает возможность

получения в банке новых кредитов, а также позволяет не уплачивать повышенные

проценты за просроченные ссуды и, тем самым, не увеличивать себестоимость своей

продукции.

Внедряя новые

банковские продукты, совершенствуя их, Сбербанк стремиться сделать свои услуги

в сфере кредитования более доступными для всех групп существующих и

потенциальных клиентов. Учреждения Банка активно кредитует не только корпоративную

клиентуру, но и население.

Население, как сторона

(заемщик) по кредитному договору, является наиболее важным и выгодным партнером

для банка в настоящее время, так как оно в общей массе заемщиков, по анализам

некоторых практических работников, составляет (если судить по объему выдаваемых

кредитов) свыше 60%. К тому же, кредиты, выдаваемые ему банком, являются в

основном краткосрочными и среднего срока действия, что влияет на быструю

оборачиваемость ссудного капитала, что немаловажно в нынешних условиях.

Важнейшим приоритетом банка

является развитие потребительского кредитования. Банк предоставляет частным

клиентам богатый выбор кредитных продуктов, адаптированных к нуждам различных

социальных и возрастных слоёв населения. Банк оперативно учитывает изменения в

предпочтениях населения, рыночной конъюнктуре, законодательстве. Мы кредитуем

население на всей территории России.

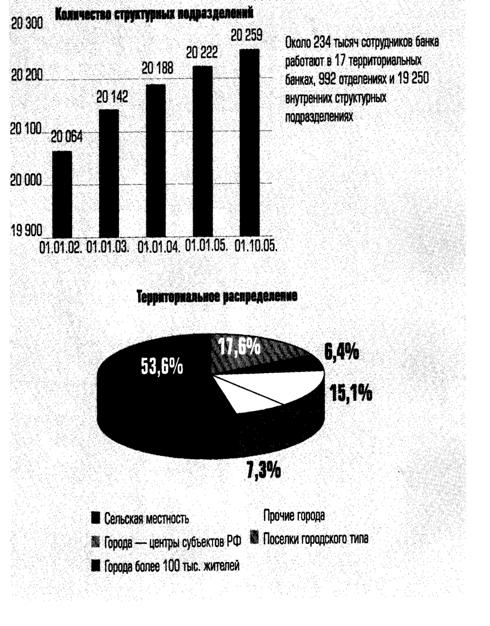

Ведущая роль Сбербанка

России в экономике страны не ограничивается операциями привлечения и размещения

средств. В условиях стабильной экономической ситуации в стране спрос на все

виды банковских услуг частным и корпоративным клиентам возрастает. Такой рост

позволяет банку наращивать объёмы собираемых комиссионных доходов. За последние

три года доля комиссионных доходов в чистом операционном доходе банка возросла

с 15,2 до 25,5% (диаграмма 1). На 1 июня обеъм этого показателя превысил

прошлогодний более чем в 1,5 раза и составил 38 млрд. рублей. Рост комиссионных

доходов позволяет банку решать также внутренние задачи диверсификации доходных

потоков банка в пользу стабильного вида доходов [25, с. 76].

Диаграмма 1- Динамика

комиссионных доходов Сбербанка

Основой

развития операций банка в средне-и долгосрочной перспективе является расширение

его филиальной сети. Сбербанк стремится сосредоточить свой бизнес в местах

концентрации текущего и потенциального спроса на банковские продукты. При этом

Сбербанк сохраняет своё присутствие в регионах, где наши точки обслуживания

населения являются единственными банковскими учреждениями. Как правило, это

подразделения банка в сельской местности и посёлках городского типа. На сегодня

в таких населённых пунктах сосредоточено более 60% подразделений банка [25, с.77].

Диаграмма 2 -

Филиальная сеть Сбербанка

ГЛАВА 2

АНАЛИЗ КРЕДИТОСПОСОБНОСТИ ФИЗИЧЕСКИХ ЛИЦ В БАРЫШСКОМ ОСБ № 4260

2.1 Организационно-экономическая

деятельность предприятия

После

принятия в свет Закона РСФСР “О банках и банковской деятельности РСФСР” от 2

декабря 1990 г. Сбербанк России был преобразован в акционерный коммерческий

банк, юридически утвержденный и зарегистрировавший свой устав в Центральном

банке РСФСР 20 июня 1991г., который владеет контрольным пакетом (51%) его акций

[3, с.5].

Барышское

ОСБ было создано на основании решения общего собрания акционеров и приказа Сбербанка

России, соответственно от 22.03.1991 г. и 28.03.1991 г., действует на

территории Барышского и Кузоватовского районов Ульяновской области, является

отделением Сбербанка России. По состоянию на 01.01.2006 г. насчитывается 30

филиалов. Банк имеет собственную печать, штампы, бланки с использованием

наименования банка, действуют на основании настоящего положения.

Филиал

входит в единую систему банка, организационно подчиняется Поволжскому банку

Сбербанка России, и непосредственно руководит работой подразделений системы банка,

расположенных на обслуживаемых их территории.

В

своей деятельности филиал руководствуется Законодательством РФ, нормативными

актами банка России, уставом банка России, его нормативными и распорядительными

документами, настоящим положением [5, с.6].

В

соответствии с уставом отделения Сберегательного банка Поволжского банка СБ РФ,

Барышское отделение № 4260 уполномочено совершать весь спектр операций, разрешенных

коммерческим банкам законодательством РФ, в том числе:

-долгосрочное и краткосрочное кредитование физических и юридических лиц;

-прием платежей от клиентов;

-прием и выдачу вкладов и других сбережений;

-долгосрочное и краткосрочное кредитование физических и юридических

лиц;

-покупка, продажа и хранение платежных документов (облигаций, чеков, векселей,

и т.п.);

-оказание консультативных и брокерских услуг;

-продажу и покупку, а также управление государственными и другими ценными

бумагами;

-осуществление расчетов по поручению клиентов и банков- корреспондентов,

их кассовое обслуживание, а также услуги по инкассации;

-ведение счетов клиентов и банков- корреспондентов;

-проведение операций по обмену валюты и других валютных операций;

-реализацию лотерейных билетов.

По

организационной структуре Барышское отделение № 4260 является акционерным

коммерческим банком. Он учрежден Центральным Банком России как акционерное общество

открытого типа и зарегистрирован в ЦБ РФ 20.06.1991 г. Органы управления

Сберегательного банка включают:

-

общее собрание

акционеров;

-

совет банка;

-

совет директоров

банка;

-

президента

Сберегательного банка.

Компетенция органов управления банка

определена в его уставе [4, с.25].

Благодаря

своим ведущим позициям в банковской системе и, исходя из решаемых им задач,

Сберегательный банк РФ является учредителем ряда других кредитно–финансовых

учреждений: промышленного коммерческого “АвтоВАЗбанка”, “Внешторгбанка РФ”,

корпорации “Жилищная инициатива”, финансово-торговой компании “Совфинтрейд”, международного

Московского банка и др. Кроме того, Сберегательный банк РФ является членом

Московской межбанковской валютной биржи, Московской и Санкт-Петербургской

фондовых бирж, ассоциации Сберегательных банков и ассоциации Российских банков,

международного института сберегательных банков (Швейцария), ряда обществ и

ассоциаций по распространению пластиковых карт: ассоциации VISA International, (Великобритания), общества международных

межбанковских финансовых телекоммуникаций-СВИФТ (Бельгия).

Уставный

капитал Барышского отделения № 4260, как акционерного общества, формируется

путем выпуска и размещения обыкновенных и привилегированных именных акций (т.е.

имя владельца регистрируется в специальном реестре, ведущемся в банке).

Барышское

отделение № 4260 – это универсальный коммерческий банк. Он предоставляет своим

клиентам более 100 разнообразных услуг, как традиционных, связанных с

привлечением средств во вклады, кредитованием, расчетно-кассовым обслуживанием,

так и сравнительно новых для банка - операций с фондовыми ценностями,

посреднических и т. д.

Структура Барышского Сбербанка №

4260, показана на рисунке 1.

Управляющий

Управляющий

Ревизионный отдел Заместитель Главный

бухгалтер

Ревизионный отдел Заместитель Главный

бухгалтер

управляющего

Зам.главного

Юридический отдел бухгалтера

Юридический отдел бухгалтера

Отдел автоматизации Экономический Бухгалтерия

Отдел автоматизации Экономический Бухгалтерия

Служба безопасности отдел

Служба безопасности отдел

Последующий

Инкассация отдел

Инкассация отдел

Филиалы

Филиалы

Рисунок 1 - Структура Барышского Сбербанка № 4260

Филиал

имеет отдельный баланс, который входит в баланс банка. Деятельность ОСБ

осуществляется на основе утвержденных банком планов: бизнес-плана, финансового

плана и других, разрабатываемых филиалом с учетом особенностей его деятельности

в порядке, определенным банком.

Филиал

уплачивает налоги, сборы и иные обязательные платежи в соответствующий бюджет и

государственные внебюджетные фонды в установленном порядке, согласно законодательства

РФ.

Отношения

банка с клиентами складываются на основе договоров, заключаемых в порядке и на

условиях, установленных банком, с обязательным использованием типовых форм

договоров, утвержденным банком.

Процентные

ставки по кредитам, вкладам (депозитам) и плата за услуги, оказываемая клиентам

филиала, определяются банком или в порядке им установленном, с соблюдением

требований действующего законодательства.

Результатом

финансово-хозяйственной деятельности Барышского ОСБ№4260 за 2005 год стало

получение прибыли в сумме 3 150 тыс. рублей, тогда как в предшествующем году

был допущен убыток (1 017 тыс. рублей). В расчете на одного работника получено

24,8 тыс. рублей, что обеспечило отделению седьмую позицию в рейтинге отделений

области по данному показателю.

Ресурсная

база отделения за год увеличилась на 36% или 85 210 тыс. рублей. В общем объеме

ресурсной базы 96,6% приходится на заемные средства. Доля средств юридических

лиц в суммарном объеме привлечения, по-прежнему, незначительна – 9,3%, причем

за год она сократилась на 1,8%. Всего абсолютный остаток привлеченных средств

юридических лиц на 01.01.2006 г. зафиксирован на уровне 19 240 тыс. рублей,

абсолютный прирост составил лишь 940 тыс. рублей. Спрос на эмитируемые ценные

бумаги со стороны юридических лиц заметно снижен, так если на начало года их

остаток составлял более 2,5 млн. руб., то на конец года сократился до 910 тыс.

рублей, т.е. почти в 3 раза.

Физические

лица, в свою очередь, более активно реализовывали свои интересы к ценным

бумагам Сбербанка РФ, увеличив свои вложения в них в 1,5 раза.

Рост

объема ресурсной базы отделения повлек за собой расширение объема вложений средств

в активные операции. Коэффициент эффективного размещения привлеченных ресурсов

сложился на уровне выше среднеобластного и на 01.01.2006г. составил 93,0%.

Увеличение

работающих активов за 2005 год произошло на 43,4%, при этом возросла и их доля

в суммарном объеме активов-нетто: от 82,3% – на 01.01.2005 г. до 89,2% – на

01.01.2006 г.

В

структуре работающих активов, по-прежнему, наибольшая доля приходится на

свободные кредитные ресурсы, размещаемые в территориальном банке – 69,2%, на

01.01.2006 г. их объем составил 156 240 тыс. рублей. Ввиду того, что подавляющая

их доля была размещена на длительные сроки под повышенную ставку, доходность

данного вида активных операций сложилась на довольно высоком уровне – 19,3% в

валюте РФ и 7,4% – в иностранной валюте.

Доля кредитных

вложений в суммарном объеме доходоприносящих активов составляет лишь 44,2%, в

том числе на задолженность по кредитам, предоставленным корпоративным клиентам приходится

меньшая доля – 6,2%, а остальные 45,3% – приходятся на остаток предоставленных

населению потребительских кредитов.

Служба

кредитования Барышского отделения № 4260 Сбербанка России на 01.01.2006 г.

состоит из 6 штатных единиц (1 начальник сектора, 1 ведущий инспектор, 1

старший инспектор и 3 инспектора), также в дополнительном офисе № 4260/044

имеется 2 штатных единицы, которые входят в сектор обслуживания физических лиц

и занимаются кредитованием физических лиц (1 старший инспектор и 1 инспектор).

По данным

таблицы 1 можно сделать выводы:

по состоянию

на 01.01.2005 г. общая сумма кредитного портфеля составила 85 240,6

тыс.руб., что по сравнению с 2003 годом увеличилась на 22 030,4 тыс.руб.,

а по состоянию на 01.01.2006 г. сумма составила 127 210,3 тыс.руб., что по

сравнению с 2004 годом увеличилась на 41 969,7 тыс.руб.

Всего отделением

в 2004 году было выдано физическим лицам кредитов на общую сумму 140 650,6

тыс.руб., что по сравнению с 2003 годом увеличилось на 35 440,5 тыс.руб.,

а в 2005 году было выдано на сумму 207 421,7 тыс.руб., что по сравнению с

2004 годом увеличилось на 66 771,1 тыс.руб.

Погашено

кредитов физическими лицами в 2004 году в сумме 76 240,3 тыс.руб., что по

сравнению с 2003 годом увеличилось на 6 159,4 тыс.руб., а в 2005 году

погашено в сумме 94 210,9 тыс.руб., что по сравнению с 2004 годом увеличилось

на сумму 17970,6 тыс.руб.

Остаток

срочной ссудной задолженности по кредитам, выданным физическим лицам в 2004

году составил 64 410,3 тыс.руб., что по сравнению с 2003 годом увеличился на

24 850,1 тыс.руб., а в 2005 году остаток составил 113 210,8 тыс.руб., что

по сравнению с 2004 годом увеличился на 48 800,5 тыс.руб .

В целом по

анализу (таблица 1) можно сказать, что Барышское отделение № 4260 увеличивало с

каждым годом свои показатели по кредитованию физических лиц и наблюдается

тенденция улучшения деятельности Барышского отделения №4260.

Однако при

увеличении остатка срочной ссудной задолженности увеличился и остаток

просроченной задолженности физических лиц на 3,81 тыс.руб., по состоянию на

01.01.2005 г. и на 7,9 тыс.руб., по состоянию на 01.01.2006 г.

В связи с

этим необходимо службам банка: кредитной, юридической и безопасности постоянно

проводить работу по снижению уровня просроченной задолженности.

Таблица 1 - Анализ

динамики показателей по кредитованию в период 2003 - 2005 годы

Тыс.рублей

|

Наименование

показателей

|

2003 г.

|

2004 г.

|

Отклонения

( +;-)

|

2005 г.

|

Отклонения

( +;

-)

|

|

Сумма

кредитного

портфеля

|

63210,2

|

85240,6

|

+ 22030,4

|

127210,3

|

+

41969,7

|

|

Выдано

ссуд

|

105210,1

|

140650,6

|

+

35440,5

|

207421,7

|

+

66771,1

|

|

Погашено

ссуд

|

70080,9

|

76240,3

|

+

6159,4

|

94210,9

|

+

17970,6

|

|

Остаток

срочной ссуд-

ной

задолженности

|

39560,2

|

64410,3

|

+ 24850,1

|

113210,8

|

+

48800,5

|

|

Просроченная

ссудная

задолженность

|

16,40

|

20,21

|

+ 3,81

|

28,11

|

+ 7,9

|

Барышское отделение занимает

около 90 % рынка кредитования, а с учетом такого важного преимущества

банка-конкурента ЗАО АКБ “Венец”, как упрощенная схема предоставления кредита,

кредитование в отделении имеет ряд положительных сторон (сроки кредитования,

приемлемые процентные ставки, возможность дифференцированного подхода к каждому

клиенту, разнообразие кредитных продуктов). Значит можно сделать вывод о

смещении приоритетов в области кредитования у населения региона в сторону

сотрудничества с Барышским отделением, что в свою очередь, укрепит его рыночные

позиции.

В целом организацию

кредитной работы в отделении можно признать удовлетворительной.

2.2 Структура

и классификация видов кредита физических лиц

Коммерческие

банки , в том числе Барышское ОСБ № 4260 предоставляют своим клиентам

разнообразные виды кредитования. В настоящей работе я постараюсь более подробно

осветить сущность потребительского кредита, который служит средством удовлетворения

потребительских нужд населения , заемщиком являются физические лица, а

кредиторами – кредитные учреждения.

Потребительскими

ссудами в нашей стране называют ссуды, предоставляемые населению. При этом

потребительский характер ссуд определяется целью предоставления ссуды (объектом

кредитования).

Классификация

потребительских ссуд заемщиков может быть проведена по ряду признаков, в том

числе по срокам, по субъектам кредитной сделки, по способу предоставления, по

целевому направлению, по видам обеспечения, по виду заемщика, по методам

погашения и т.д.

По срокам

кредитования потребительские ссуды подразделяют следующим образом:

-

краткосрочные (сроком от одного дня до одного года);

-

среднесрочные (сроком от одного года до 3-5 лет);

-

долгосрочные (сроком свыше трех лет).

В настоящее

время в России банки, предоставляя ссуды, обычно делят их на краткосрочные (до

одного года) и долгосрочные (свыше одного года).

По субъектам

кредитной сделки (по виду кредитора) различают:

- ссуды,

предоставляемые населению торговыми организациями;

-

потребительские ссуды кредитных учреждений небанковского типа (пункты проката,

пенсионные фонды, ломбарды и т.д.);

-

потребительские ссуды, предоставляемые заемщикам непосредственно в организациях,

в которых они работают;

- банковские

потребительские ссуды.

По способу

предоставления ссуды делятся на разовые и возобновляемые. В группу

возобновляемых кредитов включаются кредиты, предоставляемые клиентам по кредитным

картам, или кредиты по единым активно-пассивным счетам в форме овердрафта.

По целевому

направлению ссуды могут быть целевыми (ссуды на образование, ссуды под залог

ценных бумаг, ипотечные) и нецелевыми (на неотложные нужды, овердрафт).

По

обеспечению различают ссуды необеспеченные (бланковые), которые в настоящее

время в российской практике не встречаются, и обеспеченные. В качестве

обеспечения могут выступать залог, поручительство гарантии и страхование.

По виду

заемщика различают ссуды, предоставляемые:

- различным

социальным группам;

- всем слоям

населения;

- группам

заемщиков, различающихся по уровню доходов и платежеспособности;

- студентам и

т.д.

По методу

погашения различают ссуды, погашаемые без рассрочки платежа, и ссуды с

рассрочкой платежа. Таким образом, кредиты без рассрочки имеют важную особенность;

по таким кредитам погашение задолженности по ссуде и процентов осуществляется единовременно.

Ссуды с рассрочкой платежа включают ссуды с равномерным периодическим

погашением (ежемесячно, ежеквартально) ссуды с неравномерным, периодическим

погашением (сумма платежа в погашении ссуды меняется).

Кредитование

физических лиц в России в современных условиях осуществляют все коммерческие

банки. Однако основным кредитором потребительских нужд населения по-прежнему

остается Сберегательный банк РФ, в том числе Барышское отделение № 4260.

Виды

кредитов, предоставляемых физическим лицам Сбербанком РФ, следующие:

- кредиты на

приобретение, строительство и реконструкцию объектов недвижимости;

- кредиты на

неотложные нужды.

На основании

Указа Президента РФ 1180 от 10.06.1994 г. Банкам разрешено выдавать три вида

жилищных кредитов:

-

краткосрочный или долгосрочный на приобретение и обустройство земли под

предстоящее жилищное строительство (земельный кредит);

-

краткосрочный кредит на строительство (реконструкцию) жилья (строительный

кредит);

-долгосрочный

кредит для приобретения жилья.

Их выдача

производится на основании Положения о жилищных кредитах, действия которого

распространяется и на кредиты, получаемые для строительства и приобретения

недвижимого имущества на садовых и дачных участках.

При получении

кредита субъектами кредитных правоотношений, правилами кредитования

коммерческими банками могут устанавливаться как экономические, так и возрастные

цензы.

Экономический

ценз (предел выдаваемой суммы), устанавливаемый банком, включает в себя как платежеспособность

заемщика в настоящее время и перспективе, так и его кредитную историю.

В зависимости

от того или иного факта, банк может отказать в выдаче кредита заемщику или дать

согласие на его выдачу в размере, позволяющем полагать о его возвращении в

будущем.

Возрастной

ценз, касается прежде всего совершеннолетия граждан. Некоторые банки, в

частности Барышское отделение № 4260, предоставляют возможность получения

кредита гражданам в возрасте 18-70 лет, а при условии, что срок возраста

кредита по договору наступает до исполнения заемщику 75 лет. Для поручителей же

в кредитном договоре верхняя возрастная планка снижается соответственно до 65 и

70 лет. При положительном решении вопроса о предоставлении кредита банк заключает

с заемщиком кредитный договор.

С 1997 года Сберегательный

банк России осуществляет экспресс-выдачу кредитов физическим лицам под заклад

ценных бумаг, выпущенных Сбербанком России или эмитированных государством.

Кредиты предоставляются под заклад следующих ценных бумаг : сберегательных

сертификатов, акций и векселей Сбербанка России, а также облигаций

государственного сберегательного займа и облигаций внутреннего государственного

валютного займа. При выдаче данного кредита оценка платежеспособности заемщика не

производится [18, с. 385].

С 1998 года

Сбербанк России приступил к выдаче кредитов физическим лицам под залог

приобретаемой дорогостоящей техники, мебели автомобилей и т.д. в сети предприятий

торговли, осуществляющих их розничную реализацию.

С июля 2000

года Сберегательному банку РФ разрешено выдавать кредиты физическим лицам на

оплату обучения в образовательных учреждениях, зарегистрированных на территории

РФ (“образовательный кредит”). Этот кредит предоставляется в рублях, на основе

договора об открытии кредитной линии в пределах установленного лимита кредитования

в безналичном порядке. Лимит кредитования определяется банком исходя из платежеспособности

законного представителя учащегося. Максимальная величина лимита кредитования не

может превышать 90 % стоимости обучения, указанной в договоре о подготовке специалиста

за полный период обучения в образовательном учреждении.

В 2004 году

Сбербанк приступил к кредитованию физических лиц по новым видам потребительских

кредитов:

- “доверительный”;

- “пенсионный”;

- “возобновляемый”;

- “единовременный”;

- “автокредит”,

- на покупку автомобиля в размере до 85% его стоимости;

- “молодая

семья”, - который предоставляется молодой семье в возрасте до 30 лет, имеющего

хотя бы одного ребенка, на срок до 15 лет, под 18%-годовых. Можно получить

кредит на покупку недвижимости в размере 90% его стоимости.

“Доверительный”

кредит – один из основных кредитов. На этот кредит могут рассчитывать все

заемщики, которые кредитовались в Сбербанке и имеют положительную кредитную

историю длительностью не менее полугода. Главная особенность этого кредита –

отсутствие обеспечения.

“Возобновляемый”

кредит представляет собой рамочную кредитную линию сроком на три года и один

месяц, в соответствии с условиями которой заемщик получает кредит на один год в

сумме не более лимита кредитной линии. Погасив первый кредит, заемщик в течении

пяти дней может обратиться за следующим без повторного предоставления документов.

Особенность “единовременного”

кредита заключается в отсрочке погашения основного долга. По этому виду кредита

клиент ежемесячно уплачивает только проценты, а погашение долга происходит в

конце срока кредитования – через полтора года.

Таблица 2 -

Виды кредитов и процентные ставки по выдаваемым кредитам Сберегательным Банком

РФ

|

Виды кредитов

|

срок кредитования

|

ставка проценты рубли

|

ставка проценты доллары США

|

|

“На неотложные нужды” *

|

до 1,5 лет

от 1,5 до 3 лет

от 3 до 5 лет

|

16%

18%

19%

|

12%

|

|

“Пенсионный кредит” *

|

до 2 лет

|

18%

|

-

|

|

“Единовременный кредит”

|

на 1,5 года

|

16%

|

-

|

|

“Возобновляемый кредит”

|

на 3 года 1 месяц

|

17%

|

-

|

|

Виды кредитов

|

срок кредитования

|

ставка проценты рубли

|

ставка проценты доллары США

|

|

“Строительный кредит” *

|

до 15 лет

|

18%

|

11%

|

|

“Молодая семья” *

|

до 15 лет

|

18%

|

11%

|

|

“На оплату обучения по программе Первого

национального фонда кадровых инвестиций”

|

до 3 лет

|

19%

|

-

|

|

“Народный телефон” *

|

до 5 лет

|

19%

|

-

|

|

“Кредитование под залог мерных слитков драгоценных

металлов”

|

до 6 месяцев

|

17%

|

-

|

|

“Экспресс-выдача под заклад ценных бумаг”

|

до 6 месяцев

|

17%

|

-

|

|

“Товарный кредит”

|

до 1,5 тыс. долларов США

не более 1,5 лет

от 1,5 - 10 тыс. долларов

США не более 3 лет

свыше 10 тыс. долларов США

не более 5 лет

|

20%

18%

18,5%

|

12,5%

11%

11,5%

|

|

“Автокредит”

|

до 5 лет

|

18,5%

|

11,5%

|

|

“Корпоративный кредит” *

|

до 1 года

от 1 года до 3 лет

от 3 лет до 5 лет

|

15%

16%

18%

|

10%

11%

11,5%

|

Продолжение

таблицы 2

Примечание: *

обозначены виды кредитов, выдаваемые Барышским ОСБ № 4260

Исходя из данных таблицы 2 очевидно, что Барышское отделение ОСБ №4260 постоянно

соизмеряет свой продуктовый ряд с внедряемыми и успешно развивающимися на рынке

продуктами конкурентов, создает новые виды кредитов и улучшает условия по

традиционным.

Кредитный портфель

Барышского ОСБ № 4260 – это результат деятельности банка по предоставлению

кредитов, который включает в себя совокупность всех выданных банком кредитов за

определенный период времени. Кредитный риск находится в прямой зависимости от

качества кредитного портфеля.

Целью кредитов является

разнообразие видов кредита, предоставить на рынок больше банковских продуктов,

в виде кредита. Это заключается в снижении процентных ставок по отдельным видам

кредита. Пример второй таблицы, расположенной во 2 главе Работы. Задачей банка

является снижение потерь по кредитным операциям.

По проведенному анализу (таблица 3) мы видим, как растет спрос населения

на услуги банка по кредитованию. В общем объеме кредитного портфеля физических

лиц преобладает выдача кредитов на неотложные нужды (95%), но параллельно с

этим в 2004 году имеет место развитие “новых кредитных продуктов”: на

01.01.2005г. остаток по “Доверительному кредиту” составляет 115,0 тыс. рублей

(9 договоров), на 01.01.2006г. остаток увеличился на 34,2 тыс. рублей; по

кредиту “Молодая семья” – 5 410,6 тыс. рублей (17 договоров), а на 01.01.2006г.

остаток увеличился на 4 494,0 тыс. рублей; по “Пенсионному” кредиту

остаток на 01.01.2005г. составил 408,4 тыс. рублей (12 договоров), а на

01.01.2006г. остаток увеличился на 431,8 тыс. рублей.

Из данных таблицы мы видим увеличение кредитования физических лиц по

всем направлениям. Однако население продолжает отдавать предпочтение кредиту

“на неотложные нужды”. Основным кредитором потребительских нужд населения

по-прежнему остается Сберегательный банк РФ. Это происходит в связи с тем, что

кредит “на неотложные нужды” отличается простотой оформления кредита, минимальным

предоставлением документов и широкой возможностью использования кредита.

Отсюда следует, что необходимо продолжать работу по привлечению физических

лиц по кредитованию краткосрочных кредитных продуктов, а также развивать

рекламу и предлагать населению новые виды кредитов по особым направлениям.

Бизнес-план за 12 месяцев 2005 года по суммам полученной комиссии от операций

кредитования физических лиц выполнен на 155%, было получено за 2005 год

комиссии в сумме 6024 тыс. рублей, а за аналогичный период 2004 года 3567 тыс.

рублей, а за 2003 год 1895 тыс. рублей, что доказывает эффективную работу

банка.

Резерв по операциям кредитования

создан в полном объеме, сумма реально созданного на балансе резерва по

физическим лицам по состоянию на 01.01.2006г. составляет 4567,9 тыс.

рублей.

Ссудный портфель отделения по

сравнению с 2004 годом по физическим лицам вырос на 115,9%.

Таблица 3 – Структура

выданных кредитов за 2003-2005 гг.

Тыс.рублей

|

Виды кредитов

|

2003г.

|

2004г.

|

Изменения (+,-)

|

2005г.

|

Изменения (+,-)

|

|

“На неотложные нужды” *

|

54480,6

|

70460,4

|

+15979,8

|

100210,6

|

+29750,2

|

|

“Пенсионный кредит” *

|

-

|

408,4

|

+408,4

|

840,2

|

+431,8

|

|

“Строительный кредит” *

|

15640,8

|

19240,5

|

+3599,7

|

23010,5

|

+3770,0

|

|

“Молодая семья” *

|

-

|

5410,6

|

+5410,6

|

9904,6

|

+4494,0

|

|

“Доверительный кредит” *

|

-

|

115,0

|

+115,0

|

149,2

|

+34,2

|

|

“Образовательный кредит”*

|

500,3

|

720,5

|

+220,2

|

948,4

|

+227,9

|

|

“Народный телефон” *

|

68,3

|

92,0

|

+23,7

|

142,9

|

+50,9

|

|

“Корпоративный кредит” *

|

1585,6

|

3006,8

|

+1421,2

|

4704,2

|

+1697,4

|

|

ИТОГО

|

72275,6

|

99454,2

|

+27178,6

|

139910,6

|

+40456,4

|

Финансовый план по

доходам от кредитования физических лиц выполнен в 2003 году на 105%, в 2004

году на 109%, а в 2005 году на 116%.

При исследовании данной

главы можно сделать вывод: чем больше объем кредитования, тем больше банк

получит прибыль и следовательно, эффективнее работа банка.

Кредитная политика

определяет задачи и приоритеты кредитной деятельности банка. Большинство

российских банков нередко подходит формально к выработке собственной стратегии

развития, определяют в основном текущие цели в области кредитования, не формулируя

стратегических задач и не проводя соответствующих исследований рынка, объясняя

такой подход быстро изменяющейся ситуацией на рынке банковских кредитов.

Разработка и совершенствование

формализованных документов в области кредитования обеспечит более логичный,

экономически обоснованный подход при кредитовании.

2.3 Порядок

кредитования физических лиц

При обращении клиента в

банк за получением кредита уполномоченный сотрудник кредитующего подразделения

(далее – кредитный инспектор) выясняет у клиента цель, на которую испрашивается

кредит, разъясняет ему условия и порядок предоставления кредита, знакомит с

перечнем документов, необходимых для получения кредита.

Срок рассмотрения вопроса

о предоставлении кредита зависит от вида кредита и его суммы, но не должен

превышать от момента предоставления полного пакета документов до принятия

решения 15 календарных дней – по кредитам на неотложные нужды и 1 месяца – по

кредитам на приобретение недвижимости.

По кредиту по заклад

ценных бумаг срок рассмотрения вопроса о предоставлении кредита зависит от

видов ценных бумаг, представленных в качестве обеспечения, и продолжительности

их предварительного рассмотрения, но не должен превышать с момента

предоставления до принятия решения 7 рабочих дней.

Заявление клиента

регистрируется кредитным инспектором в журнале учета заявлений. На заявлении

проставляются дата регистрации и регистрационный номер (приложение Б).

С паспорта (удостоверения

личности) и других документов, подлежащих возврату клиенту, снимаются

ксерокопии. На копиях, сделанных кредитным инспектором или сверенных им с

подлинными документами, делается отметка ‘‘копия верна’’ за подписью инспектора.

На оборотной стороне

заявления или отдельном листе кредитный инспектор составляет перечень принятых

документов и копий.

Далее кредитный инспектор

производит проверку предоставленных клиентом документов и сведений, указанных в

документах и анкете; определяет платежеспособность клиента и максимально

возможный размер кредита.

При проверке сведений

кредитный инспектор выясняет с помощью единой базы данных кредитную историю

заемщика и размер задолженности по ранее полученным кредитам; направляет

запросы в учреждения Сбербанка России, предоставлявшие ему ранее кредиты; при

необходимости направляет запросы в другие организации [7, с.15].

Кредитующее подразделение

направляет пакет документов юридической службе и службе безопасности банка.

Юридическая служба

анализирует представленные документы с точки зрения правильности оформления и

соответствия действующему законодательству.

Служба безопасности

проводит проверку паспортных данных (данных удостоверения личности), места

жительства, места работы заемщика и сведений, указанных в анкете.

По результатам проверки и

анализа документов юридическая служба и служба безопасности составляют

письменные заключения, которые передаются в кредитующее подразделение.

Оценка и возможность

приема в обеспечение по кредитному договору ценных бумаг определяется отделом

ценных бумаг банка. По результатам оценки составляется экспертное заключение,

которое отдел ценных бумаг передает кредитующему подразделению.

Кредитующее подразделение

направляет заявление, анкету, копии ценных бумаг и сертификатов акций, а также

выписку из реестра акционеров в отдел по работе с ценными бумагами для оценки

ценных бумаг и выдачи заключения о возможности их приема в качестве обеспечения

По результатам проверки

составляется заключение, которое отдел по работе с ценными бумагами передает

кредитующему подразделению.

Заключение должно

содержать следующую информацию:

-заключение о возможности приема ценных бумаг в качестве обеспечения;

-заключение о возможных сроках предоставления кредита.

Кредитный инспектор

определяет платежеспособность заемщика на основании справки с места работы о

доходах и размере удержании, а также данных анкеты, (кроме кредита под заклад

ценных бумаг, по нему оценка платежеспособности заемщика не производится).

Справка должна содержать

следующую информацию:

-полное наименование организации, выдавшей справку, ее почтовый адрес,

телефон и банковские реквизиты;

-продолжительность постоянной работы заемщика в данной организации;

-настоящая должность заемщика (кем работает);

-среднемесячный доход за последние шесть месяцев;

-среднемесячные удержания за последние шесть месяцев с расшифровкой по

видам.

Справка выдается

администрацией предприятия, учреждения, организации по месту работы

(установлении пенсии) ссудозаемщика в одном экземпляре и предоставляется последней

в кредитующее подразделение.

Справки не выдаются:

- Рабочим и служащим,

проработавшим на данном предприятии (учреждении, организации) менее 6 месяцев,

кроме рабочих и служащих переведенных на другую работу в порядке перевода.

- При наличии удержании

по исполнительным листам или другим исполнительным документам составляющих 50 %

заработной платы, пенсии, стипендии.

- Подлежащим увольнению

по разным причинам.

Справка предоставляется

за подписями руководителя и главного бухгалтера организации, скрепленными

печатью.

Фамилия руководителя предприятия,

учреждения, организации и главного бухгалтера указывается полностью. Справка

заполняется одним цветом чернил, исправления не допускаются (приложение А).

Руководители и главные

бухгалтера предприятий, учреждений, организаций несут персональную ответственность

за нарушение установленного порядка выдачи справки для получения ссуды [7, с.45].

Для лиц, работающих в

коммерческих структурах, помимо справки о доходах необходимо предоставить из

банка с указанием банковских реквизитов предприятия: дата открытия расчетного

счета предприятия и является ли он действующим на дату предоставления заявки.

При рассмотрении дохода

заемщика, его поручителя для решения вопроса о возможности выдачи кредита

необходимо учитывать:

1.

доходы,

получаемые гражданами за выполнение ими трудовых и иных приравненных к ним

обязанностей по месту основной работы;

2.

доходы от

предпринимательской деятельности и другие постоянные источники дохода;

3.

в исключительных

случаях, по усмотрению банка в расчет платежеспособности заемщика могут быть включены

доходы, получаемые не только по месту работы, но и совокупный доход семьи.

При расчете

платежеспособности из дохода вычитаются все обязательные платежи, указанные в

справке и анкете (подоходный налог, взносы, алименты, компенсация ущерба,

погашение задолженности и уплата процентов по другим кредитам, сумма обязательств

по предоставленным поручительствам, выплаты в погашение стоимости приобретенных

в рассрочку товаров и др.). Для этой цели каждое обязательство по предоставленному

поручительству принимается в размере 50 % среднемесячного платежа по соответствующему

основному обязательству.

При принятии банком в

обеспечение по кредитному договору только поручительств физических лиц (без

другого обеспечения) должно быть соблюдено следующее требование:

-по кредитам в пределах от 100 до 1000 долларов США (или рублевых эквивалентов

этих сумм) предоставляется не менее двух поручительств;

-по кредитам в пределах от 1001 до 5000 долларов США (или рублевых эквивалентов

этих сумм) – не менее трех поручительств;

-по кредитам в пределах от 5001 до 10000 долларов США (или рублевых эквивалентов

этих сумм) – не менее четырех поручительств;

-кредиты свыше 10000 долларов США (или рублевого эквивалента этой суммы)

при отсутствии залога имущества (включая ценные бумаги) не предоставляются.

Далее величина

максимального размера кредита уточняется с учетом благонадежности заемщика и

остатка задолженности по другим кредитам.

Кредитный инспектор

составляет письменное заключение о целесообразности выдачи кредита (отказа в

выдаче) и согласовывает с заемщиком условия предоставления кредита (приложение

В).

Заключение кредитного

инспектора, завизированное руководителем кредитующего подразделения, других

служб банка и дочернего предприятия прилагаются к пакету документов заемщика

[7, с.25].

Кредитный инспектор

вправе самостоятельно принять решение об отказе в выдаче кредита:

-если при проверке выявлены факты

предоставления поддельных документов или недостоверных сведений;

-если платежеспособность заемщика или предоставленное обеспечение возврата

кредита не удовлетворяет требованиям правил кредитования физических лиц учреждениями

Сбербанка России.

О принятом решении

кредитный инспектор сообщает клиенту, делает соответствующую отметку в журнале

регистрации заявлений и на заявлении клиента и помещает пакет документов в дело

отказов в выдаче кредитов. Причина отказа указывается на заявлении клиента или

в заключение кредитного работника.

По просьбе клиента

кредитный инспектор возвращает ему предоставленные им документы, за исключением

заявления. Материалы, собранные кредитным инспектором (заключения других служб

банка, расчеты, ответы на запросы), клиенту не передаются. На оборотной стороне

заявления или отдельном листе составляется перечень возвращенных документов, их

получение подтверждается подписью клиента.

Пакет документов со своим

заключением, завизированным руководителем подразделения, кредитный инспектор

направляет управляющему отделением для принятия решения о предоставлении

(отказе в предоставлении) кредита в пределах компетенции управляющего.

Управляющий отделением

делает надпись на заявлении клиента о принятом им решении с указанием даты и

возвращает документы кредитному инспектору.

В остальных случаях

кредитный инспектор готовит кредитную заявку в кредитный комитет отделения.

Подготовка и рассмотрение вопроса на заседании комитета, а также оформление

принятых решений, осуществляется в соответствии с регламентом работы кредитного

комитета.

Для рассмотрения вопроса

о предоставлении кредита в кредитном комитете территориального банка кредитный

инспектор направляет пакет документов, включая выписку из протокола заседания

кредитного комитета отделения, в управление (отдел) кредитования

территориального банка. При принятии комитетом отделения решения об отказе в

предоставлении кредита вопрос не выносится на рассмотрение комитета

территориального банка.

Управление кредитования

территориального банка проверяет предоставленные документы и в случае

необходимости направляет их для получения заключения в службу безопасности,

юридическое и другие управления; готовит свое заключение и выносит вопрос на

рассмотрение кредитного комитета.

Далее выписка из

протокола заседания кредитного комитета территориального банка и пакет

документов направляются в отделение банка и передаются кредитному инспектору

(приложение Г).

Кредитный инспектор

делает отметку о принятом управляющим или кредитным комитетом отделения или

территориального банка решении в журнале регистрации заявлений (с указанием

даты и номера протокола) и сообщает об этом решении заемщику.

При принятии

положительного решения кредитный инспектор вносит соответствующую информацию в

единую базу данных индивидуальных заемщиков и приступает к оформлению

документов.

Одновременно с

оформлением кредитного договора, графика погашения кредита и срочного обязательства

кредитный инспектор оформляет также в зависимости от вида обеспечения:

-договор

поручительства;

-договор залога;

-другие документы согласно регламентам Сбербанка России о предоставлении отдельных

видов кредитов [10, с.23].

Все документы, кроме

срочного обязательства и договоров залога составляются в трех экземплярах, один

экземпляр каждого документа – для заемщика (поручителя), два экземпляра – для

банка. После подписания один из них передается в отдел кассовых операций (в

хранилище), другой остается у кредитного инспектора.

Срочное обязательство

составляется в одном экземпляре – для банка.

Договоры залога

составляются:

-в трех экземплярах, если не требуется нотариальное удостоверение и регистрация

(аналогично кредитному договору);

-в четырех экземплярах, если необходимо нотариальное удостоверение и

регистрация; один – для залогодателя, второй – для банка (передается в отдел

кассовых операций), третий остается у нотариуса, четвертый – в органе,

регистрирующем сделку.

По кредитам в иностранной

валюте все документы, кроме договоров залога, оформляются в той валюте, в

которой выдается кредит.

Кредитный инспектор