Финансовое состояние предприятия Конкорд

Министерство образования Российской

Федерации

ГОУВПО «Удмуртский государственный университет»

Институт экономики и управления

ДИПЛОМНАЯ РАБОТА

на тему: «Финансовое состояние

предприятия: анализ,

проблемы и пути их решения»

Выполнил

студент гр. ЗС (УдГУ) 061100- 51 (к) А.Н. Карнаухов

Руководитель:

к.э.н., профессор кафедры Х.З.

Бадаш

Допущен к защите в ГАК

Зам. директора ИЭиУ Г.Ю.

Галушко

Зав. кафедрой ЭМУ О.Д.

Головина

Ижевск, 2004

Содержание

Введение 3

1. . Экономико-организационная

характеристика предприятия 5

1.1. Организационно-правовая

характеристика 5

1.2. Виды деятельности 7

1.3. Персонал и оплата труда 8

1.4. Маркетинг на предприятии 12

1.5. Динамика основных экономических показателей 15

2. Оценка финансового состояния организации 16

2.1. Содержание экономического анализа, методы его

проведения 16

2.2. Анализ баланса предприятия 22

2.3. Оценка финансового состояния предприятия 27

2.4. Анализ деловой активности предприятия 33

3. Учет финансовых рисков как основа укрепления

финансового состояния 37

3.1. Понятие рисков в экономической деятельности 37

3.2. Методы оценок финансовых рисков 47

3.3. Расчет финансовых рисков на предприятии ООО

«Конкорд» 62

Заключение 68

Список литературы 70

Развитие

рыночных отношений повышает ответственность и самостоятельность предприятий в

выработке и принятии управленческих решений по обеспечению эффективной их

работы. Результаты производственной, коммерческой, финансовой и других видов

хозяйственной деятельности зависят от разнообразных факторов, находящихся в

разной степени связи между собой и итоговыми показателями.

Их действие

и взаимодействие различны по своей силе, характеру и времени. Причины или

условия, порождающие эти факторы, также различны. Не вскрывая и не оценивая

направление, активность и время их действия, нельзя обеспечить эффективность

управления. Качественно выполнить эту сложную работу можно только с помощью

анализа финансово - хозяйственной деятельности, отвечающего современным

требованиям развития рыночной экономики.

Устойчивое

финансовое состояние является залогом жизнедеятельности в условиях рыночной

экономики. С помощью анализа финансово - хозяйственной деятельности вырабатываются

стратегия и тактика развития предприятия, обосновываются планы и управленческие

решения, осуществляется контроль за их выполнением, выявляются резервы

повышения эффективности производства, оцениваются результаты деятельности

предприятия.

Основными

задачами анализа являются:

-

научное обоснование

текущих и перспективных планов. Без глубокого экономического анализа

результатов деятельности предприятия и без основанных прогнозов на перспективу,

без изучения закономерностей развития экономики предприятия, без выявления

имевших место недостатков и ошибок нельзя разработать научно обоснованный план,

выбрать оптимальный вариант управленческого решения;

-

контроль за

выполнением планов и управленческих решений, за экономным использованием

ресурсов;

-

изучение влияния

объективных и субъективных, внутренних и внешних факторов на результаты

финансово - хозяйственной деятельности;

-

поиск резервов

повышения эффективности производства на основе изучения передового опыта и

достижений науки и практики;

-

оценка результатов

деятельности предприятия по выполнению планов, достигнутому уровню развития

экономики, использованию имеющихся возможностей и диагностика его положения на

рынке продуктов и услуг. Объективная оценка и диагностика деятельности

предприятия способствует росту производства, повышению его эффективности, и

наоборот;

-

разработка

мероприятий по использованию выявленных резервов в процессе хозяйственной

деятельности.

Проводя

анализ финансово - хозяйственной деятельности, необходимо руководствоваться

определёнными принципами и правилами, выработанными наукой и практикой.

Основными принципами анализа являются: научность, комплексность, системность,

достоверность, объективность, оперативность, действенность, эффективность и

другие. Главная цель экономического анализа - это своевременно выявить и

устранить недостатки в деятельности с помощью сравнительной оценки за

определённый период времени и найти резервы улучшения финансового состояния

предприятия и перспективы развития его деятельности. Финансовая деятельность

предприятия включает в себя все денежные отношения, связанные с производством и

реализацией, воспроизводством основных и оборотных фондов, образованием и

использованием доходов. Иными словами, финансовое состояние предприятия

формируется в процессе взаимоотношений с поставщиками, покупателями, налоговыми

органами, банками и другими партнёрами. От улучшения финансового состояния

предприятия зависят его экономические перспективы.

Объектом

исследования дипломной работы является предприятие ООО «Конкорд». Целью работы

является проведение анализа хозяйственной деятельности предприятия и оценка его

финансового состояния.

Предприятие ООО «Конкорд»

зарегистрировано в администрации Завьяловского района, существует на рынке

более 10 лет. Основные виды деятельности предприятия – это оказание

посреднических услуг между зарубежными и отечественными партнерами, торговля

резинотехническими изделиями, спец. техникой и оборудованием, строительство,

инвестиционная деятельность.

Предприятие является

юридическим лицом, имеет обособленное имущество, самостоятельный баланс,

расчетный и иные счета в учреждениях банков, печать со своим наименованием,

бланки, фирменное наименование.

Предприятие строит свои

отношения с государственными, муниципальными органами, другими предприятиями,

организациями и гражданами во всех сферах хозяйственной деятельности на основе

хозяйственных договоров, соглашений, контрактов.

Предприятие свободно в выборе

форм и предмета хозяйственных договоров и обязательств, любых других условий

хозяйственных взаимоотношений с другими предприятиями, которые не противоречат

действующему законодательству, Уставу предприятия и Договору о закреплении

имущества.

Для выполнения уставных целей

предприятие имеет право:

-

создавать филиалы,

отделения, представительства и другие обособленные подразделения по

согласованию с Учредителем;

-

утверждать положения

о них, принимать решения об их реорганизации и ликвидации;

-

приобретать или

арендовать основные и оборотные средства за счет имеющихся у него финансовых

ресурсов, кредитов, ссуд и других источников финансирования;

-

осуществлять

внешнеэкономическую деятельность в соответствии с действующим законодательством;

-

осуществлять все виды

коммерческих сделок путем заключения прямых договоров юридическими и

физическими лицами;

-

планировать свою

деятельность и определять перспективы развития, исходя из спроса на выполняемые

работы, оказываемые услуги, производимую продукцию;

-

получать и

использовать прибыль;

-

определять и

устанавливать формы и системы оплаты труда, структуру и штатное расписание по

согласованию с учредителем;

-

устанавливать для

своих работников дополнительные отпуска, сокращенный рабочий день или иные

социальные льготы в соответствии с действующим законодательством;

-

в установленном

порядке определять размер средств, направляемых на оплату труда работников

предприятия, на техническое и социальное развитие.

Контроль

за производственной, хозяйственной и финансовой деятельностью предприятия

осуществляется учредителем, налоговой инспекцией, Наблюдательным советом,

другими организациями и органами управления в пределах их компетенции. Предприятие

обязано проводить ревизию своей финансово - хозяйственной деятельности не реже

одного раза в год. Ревизия проводится ревизором или ревизионной комиссией,

назначаемой учредителем либо по его указанию Наблюдательным советом.

Наблюдательный

совет является органом, контролирующим и согласующим деятельность предприятия и

директора в вопросах:

-

управления имуществом

предприятия;

-

использования прибыли;

-

согласования и

утверждения основных направлений деятельности;

-

согласования штатного

расписания;

-

согласования цен и

тарифов на услуги;

-

соблюдения штатной

дисциплины и других вопросов, определённых Уставом предприятия, Положением о

Наблюдательном совете и контрактом с директором.

ООО

«Конкорд» осуществляет свою деятельность в соответствии с законами и нормативными

актами РФ, Удмуртской Республики, нормативными актами органов местного

самоуправления, Уставом предприятия и решениями Наблюдательного совета. Предприятие

действует на основе хозяйственного расчета и самофинансирования и несет ответственность,

установленную законодательством РФ, за результаты своей производственно -

хозяйственной и финансовой деятельности и выполнения обязательств перед

собственниками имущества, поставщиками, потребителями, бюджетом и другими

юридическими и физическими лицами.

Предприятие

от своего имени приобретает имущественные и неимущественные права и несет

обязанности, выступает истцом и ответчиком в суде, арбитражном суде в соответствии

с действующим законодательством РФ. Предприятие отвечает по своим обязательствам

всем принадлежащим ему имуществом, за исключением недвижимого имущества,

закрепляемого за ним собственником.

Основными

целями деятельности ООО «Конкорд» являются работы, направленные на

удовлетворение различных потребностей города и сельских районов, организаций,

предприятий и населения. Для достижения указанных целей предприятие

осуществляет следующие основные виды деятельности:

-

транспортные услуги в

пределах РФ и СНГ;

-

доставка спецтехники

из Европы;

-

торговля

резинотехническими изделиями, автомобилями, тракторами и другой спецтехникой;

-

оказание юридических

и посреднических услуг;

-

строительство,

капитальный ремонт и текущее содержание объектов дорожно - мостового хозяйства;

-

ремонт и содержание

транспортных и пешеходных улиц (тротуаров, проездов, автобусных остановок и

сооружений на них)

-

ремонт и техническое

обслуживание автотранспортных средств;

Управление

предприятием осуществляется в соответствии с действующим законодательством и

Уставом предприятия.

Высшим

должностным лицом предприятия является его директор, который назначается

учредителем предприятия. В контракте предусматриваются права и обязанности директора,

размер его должностного оклада и условия премирования в соответствии с

требованиями действующего законодательства, социальные гарантии,

ответственность и условия расторжения контракта. Директор действует на

принципах единоначалия по вопросам, отнесенным контрактом к его компетенции.

Директор

нанимает (назначает) на должность и освобождает от должности работников

предприятия согласно трудовому договору. Заместители директора, коммерческий

директор и главный бухгалтер назначаются и освобождаются по согласованию с

учредителем и Наблюдательным советом предприятия.

ООО

«Конкорд» самостоятельно определяет структуру органов управления, контроля и

затраты на их содержание. Высшим органом управления является учредитель,

который вправе принимать любые решения, касающиеся деятельности Общества.

К

исключительной компетенции учредителя относятся:

-

определение основных направлений

деятельности Общества, а также принятие решения об участии в ассоциациях и

других объединениях коммерческих организаций;

-

изменение Устава Общества и

учредительного договора;

-

создание, реорганизация и ликвидация

дочерних обществ, филиалов и представительств, утверждение положений о них;

-

утверждение годовых отчетов и годовых

бухгалтерских балансов Общества;

-

принятие решения о размещении облигаций

и иных эмиссионных ценных бумаг;

-

исключение участника из Общества,

принятие новых участников;

-

утверждение документов, регулирующих

внутреннюю деятельность Общества;

-

принятие решения о реорганизации

Общества;

-

назначение аудиторской проверки, утверждение

аудитора и определение размера оплаты услуг.

Директор

предприятия:

-

без доверенности действует от имени

Общества, в том числе представляет его интересы и совершает сделки;

-

выдает доверенность на право

представительства от имени Общества, в том числе доверенности с правом

передоверия;

-

издает приказы о назначении на должность

работников ООО «Анталия», об их переводе и увольнении, применяет меры поощрения

и налегает дисциплинарные взыскания;

-

осуществляет другие полномочия, не

отнесенные Федеральным законом и настоящим уставом к компетенции общего

собрания участников Общества.

Генеральный директор

Генеральный директор

Бухгалтер

Директор по закупке и реализации

продукции

Рис.1. Организационная структура управления на

предприятии

ООО

«Конкорд» обладает полной хозяйственной самостоятельностью в вопросах

определения формы управления, структуры Общества, принятия хозяйственных решений,

сбыта, цен, оплаты труда, распределения чистой прибыли. Общество обеспечивает,

гарантированные законом, минимальный размер оплаты труда, условия труда и меры

социальной защиты сотрудников.

ООО

«Конкорд» осуществляет учет результатов своей деятельности, ведет установленную

бухгалтерскую и статистическую отчетность и несет ответственность за их достоверность.

Общество по

месту нахождения дирекции хранит следующие документы:

-

учредительные

документы ООО «Конкорд», а также внесенные в учредительные документы и

зарегистрированные в установленном порядке изменения и дополнения;

-

протокол собрания

учредителей ООО «Конкорд», содержащий решение о создании Общества и об

утверждении денежной оценки не денежных вкладов в уставный капитал Общества, а

также иные решения связанные с созданием Общества;

-

документ,

подтверждающий государственную регистрацию ООО «Конкорд»;

-

документы,

подтверждающие права Общества на имущество, находящиеся на его балансе;

-

внутренние документы

Общества;

-

документы, связанные

с эмиссией облигаций и иных ценных бумаг Общества;

-

заключения аудитора,

государственных и муниципальных органов финансового контроля;

-

иные документы,

предусмотренные федеральными законами и иными правовыми актами РФ, внутренними

документами Общества.

Учредительными

документами Общества являются Устав и учредительный договор. Прекращение

деятельности Общества может осуществляться в виде его реорганизации или

ликвидации.

Общество

считается реорганизованным или ликвидированным с момента внесения

соответствующей записи в Государственный реестр. Ликвидация осуществляется ликвидационной

комиссией. При проведении ликвидации ликвидационная комиссия действует в

порядке и в сроки определенные действующим законодательством.

Предприятие

ООО «Конкорд» на каждого работника ведет лицевой счет, в котором заносятся все

данные о работнике и сведения о начисленной заработной плате.

Учет

используемого рабочего времени ведут в табеле учета и использования рабочего

времени, который составляется по структурным подразделениям и категориям работающих.

Это необходимо для контроля за соблюдением режима рабочего времени, для

определения фактически отработанного времени, для расчетов с сотрудниками по

заработной плате.

Табель

составляется в одном экземпляре и ведется соответствующим лицом (бухгалтером).

Для оплаты сверхурочных часов ведется отдельный табель.

На

предприятии имеет место повременно-премиальная форма оплаты труда. Премия

начисляется в соответствии с положением разработанным на предприятии об оплате

труда.

На величину

общего заработка влияет и сумма районного коэффициента.

Общий

порядок регулирования доплат и надбавок за условия труда отличные от нормальных

определяется предприятием самостоятельно. Условия отличных от нормальных

является работа в вечернее и ночное время. Коэффициент доплаты за ночное время

0,35. Время вынужденных простоев по вине рабочего не оплачивается. Простои по

внешним причинам не зависящие от работника оплачиваются 2\3 от тарифной ставки.

Сверхурочным

считается время отработанное сверх установленного времени. Первые 2 часа

сверхурочной работы оплачивается в 1,5 размере, последующие в двойном. Труд

праздничные и выходные дни оплачиваются в двойном размере.

По итогам

работы за год выплачиваются вознаграждения, которые рассчитываются с учетом

непрерывного стажа работы и средней заработной платы в течение года.

Данное

вознаграждение может быть уменьшено до 50% в случае нарушения трудовой

дисциплины и взысканий.

За счет

средств фонда социального страхования работнику выплачиваются пособия по

временной нетрудоспособности: при заболевании, травме, по уходу за больным ребенком,

пособие по беременности и родам 100%, независимо от стажа без удержаний.

Специфика

торговой деятельности состоит в том, что вся она построена на тех или иных

элементах маркетинга. Основные функции маркетинга – изучение спроса, формирование

товарного ассортимента, регулирование цен, стимулирование продажи товаров.

Маркетинг характеризуется системным подходом к производственно-сбытовой деятельности

с четко поставленной задачей – выявление и превращение покупательной способности

потребителя в реальный спрос на определенный товар и полное удовлетворение

этого спроса, обеспечение намеченных фирмой прибылей.

Маркетинг

предполагает гибкость организационных форм управления, активную

предприимчивость, постоянный поиск путей эффективного приспособления к рынку и

воздействия на потребителя.

Маркетинговая

деятельность ООО “Конкорд” начиналась с глубокого анализа рыночных

возможностей, который становился источником информации для принятия эффективного

управленческого решения по любому аспекту сбытовой деятельности предприятия.

Исследование рынка предполагает сбор и анализ необходимой информации о

потребностях, спросе и предложении. Специалисты по маркетингу ООО “Конкорд” для

эффективной реализации товаров изучают спрос покупателей.

Для

изучения покупательского спроса использовалось два основных метода: наблюдение

и опрос. Наблюдение – один из возможных способов сбора первичных данных, на

основании статистических отчетов и других оперативных данных. Опрос – один из

важнейших методов выявления и фиксирования факторов и мнений, характеризующих

процессы формирования и развития спроса, товарного предложения от всей

конъюнктуры рынка. Опросы могут быть интервьюированными и анкетными. В ООО

“Автомат” используются анкетные опросы.

Для

изучения покупательского спроса в ООО “Конкорд” введен количественно–суммовой

учет реализации товаров в разрезе товарных групп и разновидностей. Это

оперативная информация, позволяющая специалистам по маркетингу быстро ориентироваться

в закупке того или иного товара. А также этот метод позволяет видеть увеличения

и падения реализации того или иного товара в зависимости от сезона, ситуации на

рынке и т.д., это позволяет поддерживать нужное количество товарных запасов.

Второй

этап управления маркетингом обуславливает сегментацию рынка.

Товарная

диверсификация позволяет сглаживать сезонные всплески и падения объемов продаж,

переводить капитал на операции, дающие максимальный текущий эффект. Рынок, где

действует предприятие, имеет свои особенности.

Рынок

уже можно назвать сформировавшимся. Число предприятий, как и число потребителей,

действующих на нем, достаточно велико. Потенциальные резервы для роста объема

продаж значительны. Продукцию потребляют различные виды потребителей, однако,

поскольку ставка сделана именно на оптовую торговлю, основными потребителями

являются предприятия. Сегментацию можно производить по уровню дохода предприятия,

эксплуатируемой технике, району расположения. ООО “Конкорд” ведет такую ассортиментную

политику, чтобы максимально удовлетворить потребности различных потребителей.

Немаловажное

значение в управлении маркетингом имеет стимулирование сбыта. Реклама в нашей

стране является основным методом стимулирования сбыта. Рекламная кампания ООО

“Конкорд” направлена преимущественно на создание имиджа надежной фирмы по

бесперебойному снабжению полным ассортиментом оборудования.

В

зависимости от характера используемых технических средств ООО “Конкорд”

применяет следующие виды рекламы: рекламу в прессе, печатную рекламу, радио и

телерекламу.

Реклама

в прессе включает в себя самые различные рекламные материалы, опубликованные в

периодической печати. Рекламные материалы в прессе можно условно разделить на

две одинаковые группы: рекламные объявления и публикации обзорно-рекламного

характера, к которым относятся различные статьи, репортажи, обзоры, несущие

иногда прямую, а иногда косвенную рекламу. В ООО “Конкорд” наиболее часто

используются рекламные объявления.

Рекламное

объявление – платное, размещенное в периодической печати рекламное сообщение. В

силу своей оперативности, повторяемости и широкого распространения реклама в

прессе, на наш взгляд, является одним из самых эффективных средств рекламы.

Печатная

реклама – одно из основных средств рекламы, рассчитанное исключительно на

зрительное восприятие. Печатные рекламные материалы подразделяют на две основные

группы: рекламно – каталожные издания и рекламно-подарочные издания, из которых

в ООО “Конкорд”, в основном, используются первые.

Радио

и телереклама являются, пожалуй, самыми массовыми по охвату средствами рекламы,

которые также регулярно используются в маркетинговой деятельности анализируемого

предприятия. Также в качестве методов стимулирования сбыта имеются распродажи и

лотереи–розыгрыши товаров; выставки–продажи на соответствующих профилю

предприятия выставках.

Несмотря

на то, что ООО “Конкорд” использует различные виды рекламных средств, рекламные

расходы предприятия постепенно сокращаются, частота и объем рекламы

уменьшается. Это связано с тем, что у предприятия сложился собственный, достаточно

стабильный круг постоянных покупателей, которые не нуждаются в постоянной

рекламе. Однако в современных рыночных условиях совсем отказаться от рекламы не

сможет, пожалуй, ни одно предприятие.

Динамика основных показателей ООО “Конкорд” в 2000-2002 гг. отражена

в таблице 1.

Таблица 1

Динамика основных показателей ООО “Автомат” в 2001 –2002 гг.

|

Показатель

|

Ед. изм.

|

2000 г.

|

2001 г.

|

2002 г.

|

2002 / 2000,%

|

|

План

|

Факт

|

План

|

Факт

|

|

Численность работающих

|

Чел.

|

4

|

4

|

4

|

4

|

4

|

100

|

|

В т.ч. рабочих

|

|

2

|

2

|

2

|

2

|

2

|

100

|

|

- руководителей и специалистов

|

|

2

|

2

|

2

|

2

|

2

|

100

|

|

Средняя заработная плата

|

Руб.

|

2212,8

|

3067,3

|

3055,5

|

3531,6

|

4112,1

|

186

|

|

В т.ч. рабочих

|

|

1869,8

|

2499,1

|

2907,5

|

3152,9

|

3824,6

|

204

|

|

- руководителей и специалистов

|

|

2727,3

|

3919,5

|

3262,6

|

4061,7

|

4495,4

|

165

|

|

Объем товарооборота в

сопоставимых ценах

|

Тыс. руб.

|

10000

|

10313

|

10000

|

10256

|

3047

|

29,5

|

|

Себестоимость

|

|

9500

|

10247

|

9500

|

10257

|

2965

|

28,9

|

В 2002 году план по товарообороту был составлен на основе

фактических данных за 2001 год. Однако фактические данные превзошли ожидания, и

выполнение плана по товарообороту составило 102%. В целом за 2001-2002 гг.

наблюдается постепенное сближение плановых и фактических показателей.

2.1. Содержание экономического анализа, методы его проведения

Под методом

экономического анализа понимается диалектический способ подхода к изучению

хозяйственных процессов в их становлении и развитии. Характерными особенностями

метода экономического анализа являются: использование системы показателей,

всесторонне характеризующих хозяйственную деятельность, изучение причин

изменения этих показателей, выявление и измерение взаимосвязи между ними в

целях повышения социально - экономической эффективности.

Первой

характерной особенностью является использование системы показателей при

изучении хозяйственных явлений и процессов. Эта система формируется обычно в

ходе планирования, при разработке систем и подсистем экономической информации,

что не исключает возможности исчисления в ходе самого анализа новых

показателей.

Вторая

характерная особенность метода экономического анализа - изучение причин,

вызвавших изменение тех или иных хозяйственных показателей. Поскольку экономические

явления обусловлены причинной связью и причинной зависимостью, то задача анализа

- раскрытие и изучение этих причин (факторов). На хозяйственную деятельность

предприятия, даже на отдельно взятый показатель, могут влиять многочисленные и

разнообразные причины. Выявить и изучить действие абсолютно всех причин, как

отмечалось ранее, весьма затруднительно, к тому же не всегда это практически

целесообразно. Задача состоит в том, чтобы установить наиболее существенные

причины, решающим образом повлиявшие на тот или иной показатель. Таким образом,

предварительным условием, предпосылкой правильного анализа является

экономически обоснованная классификация причин, влияющих на хозяйственную

деятельность и её результаты.

Хозяйственные

показатели нельзя брать изолированно; все они между собой связаны. Однако это

обстоятельство вовсе не исключает возможности и необходимости их логического

обособления в процессе экономических расчетов. Весьма распространенным

методическим приёмом является определение степени влияния данного фактора при

прочих равных условиях, то есть когда остальные факторы считаются якобы

неизменными.

В процессе

экономического анализа, аналитической обработки экономической информации

применяется ряд специальных способов и приёмов. В них в большей мере, чем в

определении, раскрывается специфичность метода экономического анализа,

отражается его системный, комплексный характер. Системность в экономическом

анализе обусловливается тем, что хозяйственные процессы рассматриваются как

многообразные, внутренне сложные единства, состоящие из взаимосвязанных сторон

и элементов. В ходе такого анализа выявляются и изучаются связи между сторонами

и элементами, устанавливается, каким образом эти связи в результате

взаимодействия приводят к единству изучаемого процесса в его целостности.

Системность экономического анализа проявляется и в объединении, в совокупности

всех специфических приёмов на основе собственных достижений и достижений ряда

смежных наук (математики, статистики, бухгалтерского учета, планирования,

управления и др.).

В

экономическом анализе одним из важнейших считается способ сравнения: с него и

начинается анализ. Существует несколько форм сравнения: с планом, сравнения с

прошлым, сравнение с лучшим, сравнение со средними данными.

Способ

сравнения фактических показателей с планом: непременным условием такого

сравнения должны быть сопоставимость, одинаковость по содержанию и структуре плановых

и отчетных показателей. Выявленные в результате сравнения отчетных показателей

с плановыми величины отклонения являются объектом дальнейшего анализа. При этом

устанавливаются обстоятельства, связанные с качеством самого планирования. В частности,

значительные плюсовые отклонения от плана могут иногда возникать в результате

заниженного или недостаточно напряженного плана. Для обеспечения сопоставимости

допускаются и расчетные корректировки плановых показателей.

Сравнение с

предшествующим временем, с прошлым также широко применяется в экономическом

анализе. Оно проявляется в сопоставлении хозяйственных показателей текущего

дня, декады, месяца, квартала, года с аналогичными предшествующими периодами.

Сравнение с

лучшим - с лучшими методами работы и показателями, новыми достижениями науки и

техники — может осуществляться как в рамках предприятия, так и вне его. Большой

эффект дает экономический анализ показателей данного предприятия путем сравнения

их с показателями лучших предприятий данной системы, работающих примерно в

одинаковых условиях, с показателями предприятий других ведомств.

Несмотря на кажущуюся

простоту количественного оценивания финансовой устойчивости предприятия,

единого общепризнанного подхода к построению соответствующих алгоритмов оценки

нет. Показатели, включаемые в различные методики анализа, могут существенно

варьировать как в количественном отношении, так и по методам расчета. Такой

«разнобой», хотя он, естественно, не носит критического характера, свойствен и

многим западным руководствам и учебным пособиям по финансовому анализу. Проще

всего это можно объяснить вполне естественном наличием у аналитиков

различающихся приоритетов и пристрастий к тем или иным показателям, тем не

менее можно сформулировать как минимум две причины, в той или иной степени

обусловливающие такую ситуацию:

-

отношение аналитика к

необходимости и целесообразности совместного рассмотрения источников средств и

внебюджетных активов;

-

различие в трактовке

роли краткосрочных пассивов, в том числе краткосрочных источников финансового

характера.

Первая

причина различий в подходе к оценке финансовой устойчивости предприятия не

является значимой с позиции количества показателей, однако она весьма существенна

по своему смысловому содержанию. Суть её выражается следующим вопросом: имеет

ли значимость состав активов предприятия для характеристики его финансовой

устойчивости? Оценивая эту сторону экономического потенциала предприятия, можно

ориентироваться исключительно на источники финансирования, точнее, его капитал,

под которым в данном случае понимаются источники собственных средств и

долгосрочные пассивы. Тогда все показатели строятся по данным пассива баланса.

Именно этот подход весьма распространен на Западе и использован в большинстве

методик, изложенных в англо-американской литературе.

Безусловно,

коэффициенты, рассчитанные по пассиву баланса, являются основными в этом блоке

анализа финансового состояния, однако характеристика финансовой устойчивости с

помощью таких показателей вряд ли будет полной - важно не только то, откуда

привлечены средства, но и куда они вложены, какова структура вложений с позиции

долгосрочной перспективы.

Вторая

причина в различии подходов к оценке финансовой устойчивости не менее

существенна. Многие показатели данного блока могут иметь различное наполнение в

зависимости от того, какие источники средств и в какой градации выбраны

аналитиком для оценки. В наиболее общем случае возможны три варианта, когда для

расчетов используются данные:

-

о всех источниках;

-

о долгосрочных

источниках;

-

об источниках

финансового характера, под которым понимаются собственный капитал, банковские

кредиты и займы (краткосрочные и долгосрочные).

В первом

случае рассчитывают коэффициенты, характеризующие долю собственного капитала,

заемного капитала и долгосрочных источников в общей сумме источников финансирования,

т.е. в оценке учитываются все статьи пассива баланса. Здесь предполагается, что

активы и отдельные источники не сопоставляются между собой в плане целевого

покрытия, то есть любой источник в принципе может рассматриваться как источник

покрытия любого актива; важно не соотнесение каких-то активов и источников, а

общая характеристика финансовой структуры предприятия.

Во втором

случае ограничиваются анализом структуры капитала предприятия, под которым

понимают лишь долгосрочные источники финансирования (собственные и заемные).

Таким образом, предполагается, что оборотные активы служат обеспечением краткосрочной

кредитной задолженности независимо от того, имеет эта задолженность финансовый

или нефинансовый характер.

В третьем

случае анализируется структура всех источников финансового характера. В основе

такого подхода заложено подразделение привлеченных средств на средства финансового

и нефинансового характера (названия условные); привлечение первых всегда

связано с необходимостью нести постоянные финансовые расходы в виде

уплачиваемых процентов; вторые представляют собой кредиторскую задолженность,

являющуюся, во - первых, в некотором смысле бесплатным источником

финансирования и, во - вторых, меняющимся спонтанно в зависимости от объемов и

состояния текущей деятельности и взаимоотношений с кредиторами.

В настоящее

время на страницах экономических журналов дискутируются вопросы о количестве

коэффициентов, используемых в анализе финансово - хозяйственной деятельности

предприятий. Высказывается мнение, что их чересчур много. Следует учесть, что

кроме большого количества коэффициентов ликвидности и финансовой устойчивости

исчисляются коэффициенты рентабельности, оборачиваемости оборотных средств,

фондоотдачи.

Есть такая

точка зрения, что число коэффициентов не должно превышать семи, так как если

число объектов наблюдения превышает семь, то человеческий контроль над ними

легко теряется (имеется в виду человек без специальной тренировки).

Высказывается и более радикальное мнение, что для оценки финансового состояния

предприятия достаточно четырех показателей: финансовая устойчивость,

платежеспособность, деловая активность и прибыльность.

Вместе с тем

есть и такие мнения, что число показателей для оценки финансового состояния

может достигать ста. Но это нужно очень узким специалистам и не пригодно для

использования непосредственно на производстве директорам предприятия.

Ясно, что

спор о количестве показателей, которыми следует ограничиться, не может найти

решения до тех пор, пока заинтересованные стороны не придут к убеждению, что

показатели для оценки финансового состояния предприятия должны представлять

собой не набор, а систему, то есть не противоречить друг другу, не повторять

друг друга, не оставлять «белых пятен» в деятельности предприятия.

Само

содержание такого понятия как финансовое состояние предприятия в экономической

и учебной литературе трактуется по разному.

Так,

Родионова В.М. и Федотова М.А. в научно - практической брошюре «Финансовая

устойчивость предприятия в условиях инфляции» говорят о том, что финансовая устойчивость

предприятия отражает такое состояние финансовых ресурсов, при котором

предприятие, свободно маневрируя денежными средствами, способно путем эффективного

их использования обеспечить бесперебойный процесс производства и реализации продукции,

а также затраты на его расширение и обновление. Причем, по мнению авторов,

финансовое состояние предприятия — это его финансовая устойчивость,

характеризуемая платёжеспособностью и ликвидностью баланса.

Ковалев В.

В. считает, что финансовое состояние предприятия оценивается только такими

показателями, как ликвидность и платёжеспособность.

Однако с

ними не согласен Моляков Д.С. Он утверждает, что финансовое состояние

предприятия не может характеризоваться только лишь наличием и использованием оборотных

средств, в равной степени - также наличием и использованием только финансовых

ресурсов. Нельзя сводить характеристику финансового состояния предприятия лишь

к платежеспособности и ликвидности баланса. Финансовое состояние предприятия

- это комплексное понятие, отражающее результат взаимодействия всех элементов

финансовых и кредитных отношений, возникающих у предприятия в процессе его

хозяйственной и финансовой деятельности.

В зарубежной практике

применяется система показателей, характеризующих финансовое состояние

предприятия: коэффициент концентрации собственного капитала, коэффициент

концентрации привлеченного капитала, коэффициент финансовой зависимости,

коэффициент маневренности собственного капитала, коэффициент структуры долгосрочных

вложений, коэффициент структуры привлеченного капитала, коэффициент соотношения

собственного и привлеченного капитала.

Финансовое

состояние предприятия характеризуется размещением и использованием средств и

источников их формирования.

В процессе функционирования предприятия и величины активов и

их структуры претерпевают постоянные изменения. Наиболее общие представления об

имевших место, качественных изменениях в структуре средств их источников, можно

получить с помощью вертикального и горизонтального анализа отчётности.

Вертикальный анализ показывает структуру средств предприятий и

их источников. Преимущество вертикального анализа по сравнению с горизонтальным,

является использование в нём относительных показателей, которые в определённой

степени сглаживают негативное влияние инфляционных процессов, которые могут

существенно искажать абсолютные показатели финансовой отчётности и тем самым

затруднять их сопоставление в динамике. Ниже привожу вариант вертикального

анализа актива и пассива баланса по трансформированной номенклатуре статей.

Проведем вертикальный анализ баланса ООО «Конкорд» за 2002 - 2002 гг.

Таблица 2

Структура активов баланса, тыс. руб.

Статьи баланса

|

2001

|

2002

|

Прирост (+)

Снижение (-)

|

|

Сумма, тыс. руб.

|

Уд.вес, %

|

Сумма, тыс. руб.

|

Уд.вес, %

|

Сумма, тыс. руб.

|

Уд.вес, %

|

|

1. Нематериальные активы.

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Основные средства

|

6

|

8,8

|

5

|

5,7

|

-1

|

-3,1

|

|

Незавершённое строительство

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Итого по внеоборотным

активам Итого по внеоборотным

активам

|

6

|

8,8

|

5

|

5,7

|

-1

|

-3,1

|

|

2. Запасы 2. Запасы

|

12

|

17,6

|

69

|

79,3

|

+57

|

+61,7

|

|

НДС

|

1

|

1,5

|

2

|

2,3

|

+1

|

+0,8

|

|

Дебиторская задолженность до 12 месяцев

|

48

|

70,6

|

11

|

12,6

|

-37

|

-58,0

|

|

Дебиторская задолженность более 12 месяцев

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Краткосрочные финансовые вложения

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Денежные средства

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Итого по оборотным активам

|

62

|

91,2

|

82

|

94,3

|

+20

|

+3,1

|

|

Баланс

|

68

|

100

|

87

|

100

|

+19

|

-

|

Таблица 3

Структура

пассива баланса, тыс.руб.

Статьи баланса

|

2001

|

2002

|

Прирост (+)

Снижение (-)

|

|

Сумма, тыс. руб.

|

Сумма, тыс. руб.

|

Уд.вес, %

|

Сумма, тыс. руб.

|

Уд.вес, %

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

Уставный капитал Уставный капитал

|

8

|

11,7

|

8

|

9,2

|

0,0

|

-2,5

|

|

Добавочный капитал

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Фонды

|

-

|

-

|

-

|

-

|

-

|

-

|

Продолжение табл.3

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

Непокрытый убыток прошлых лет

|

-116

|

-170,6

|

-116

|

-133,3

|

0,0

|

+37,3

|

|

Нераспределенная прибыль

отчетного периода Нераспределенная прибыль

отчетного периода

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Непокрытый убыток отчетного года

|

-

|

-

|

-12

|

-13,8

|

-12

|

-13,8

|

|

Итого по капиталу и резервам

|

-108

|

-158,8

|

-120

|

-137,9

|

-12

|

+20,9

|

|

Кредиторская задолженность

|

176

|

258,8

|

207

|

237,9

|

+31

|

-20,9

|

|

Итого по краткосрочным обязательствам

|

176

|

258,8

|

207

|

237,9

|

+31

|

-20,9

|

|

Баланс

|

68

|

100

|

87

|

100

|

+19

|

-

|

Горизонтальный и вертикальный анализ взаимодополняют друг

друга. Поэтому на практике нередко строят аналитические таблицы,

характеризующие как структуру баланса так и динамику отдельных её показателей.

Приведем аналитическую таблицу – вариант горизонтального анализа.

Горизонтальный анализ баланса.

Таблица 4

Показатели структуры активов

Статьи баланса

|

2001

|

2002

|

Изменение,

%

|

|

Сумма, тыс. руб.

|

Уд.вес, %

|

Сумма, тыс. руб.

|

Уд.вес, %

|

|

1. Нематериальные активы.

|

-

|

-

|

-

|

-

|

-

|

|

Основные средства

|

6

|

100,0

|

5

|

83,3

|

-16,7

|

|

Незавершённое строительство

|

-

|

-

|

-

|

-

|

-

|

|

Итого по внеоборотным

активам Итого по внеоборотным

активам

|

6

|

100,0

|

5

|

83,3

|

-16,7

|

|

2. Запасы 2. Запасы

|

12

|

100,0

|

69

|

575,0

|

+475,0

|

|

НДС

|

1

|

100,0

|

2

|

200,0

|

+100,0

|

|

Дебиторская задолженность до 12 месяцев

|

48

|

100,0

|

11

|

22,9

|

-77,1

|

|

Дебиторская задолженность более 12 месяцев

|

-

|

-

|

-

|

-

|

-

|

|

Краткосрочные финансовые вложения

|

-

|

-

|

-

|

-

|

-

|

|

Денежные средства

|

-

|

-

|

-

|

-

|

-

|

|

Итого по оборотным активам

|

62

|

100,0

|

82

|

132,3

|

+32,3

|

|

Баланс

|

68

|

100

|

87

|

127,9

|

+27,9

|

Таблица 5

Показатели

структуры пассива

Статьи баланса

|

2001

|

2002

|

Изменение, %

|

|

Сумма, тыс. руб.

|

Уд.вес, %

|

Сумма, тыс. руб.

|

Уд.вес, %

|

|

Уставный капитал

|

8

|

100,0

|

8

|

100,0

|

0,0

|

|

Добавочный капитал

|

-

|

-

|

-

|

-

|

-

|

|

Фонды

|

-

|

-

|

-

|

-

|

-

|

|

Непокрытый убыток прошлых лет

|

-116

|

100,0

|

-116

|

100,0

|

0,0

|

|

Нераспределенная прибыль отчетного периода

|

-

|

-

|

-

|

-

|

-

|

|

Непокрытый убыток отчетного года

|

-

|

-

|

-12

|

-

|

-

|

|

Итого по капиталу и резервам

|

-108

|

100,0

|

-120

|

111,1

|

+11,1

|

|

Кредиторская задолженность

|

176

|

100,0

|

207

|

117,6

|

+17,6

|

|

Итого по краткосрочным обязательствам

|

176

|

100,0

|

207

|

117,6

|

+17,6

|

|

Баланс

|

68

|

100,0

|

87

|

127,9

|

+27,9

|

Проанализировав и сравнив представленные выше аналитические

таблицы, можно сделать следующее описание.

Судя по данным баланса, имущество предприятия за 1999-2000 гг.

выросло на 19 тыс. руб. (с 68 до 87 тыс. руб.). В том числе произошло

увеличение оборотных активов с 62 тыс. руб. до 82 тыс. руб. на 31.12.2002 г.,

что в общей стоимости имущества составило 32,3%.

Структура оборотных активов изменилась за счет следующих

статей:

-

запасы

увеличились с 12 тыс. руб. до 69 тыс. руб. Прирост составил 57 тыс. руб. Это

привело к увеличению налога на добавленную стоимость;

-

краткосрочная

дебиторская задолженность уменьшилась с 48 тыс. руб. до 11 тыс. руб., что в

общей стоимости имущества составило 70,6% и 12,6% соответственно.

Рассмотрим "пассивную" часть баланса. Источники

формирования имущества за 2001 – 2002 гг. увеличились с 68 тыс. руб. до 87 тыс.

руб. на 19 тыс. руб., в том числе:

-

собственные

средства увеличились с -108 до -120 тыс. руб.;

-

обязательства

предприятия составляют 237,9% в составе имущества предприятия, они возросли с

176 до 207 тыс. руб. Увеличение, в основном, произошло за счет задолженности

перед поставщиками и заказчиками, по оплате труда, перед бюджетом и внебюджетными

фондами.

Обобщив рассмотренные показатели, сделаем следующие выводы.

Активы предприятия возросли за счет увеличения

производственных запасов, в первую очередь сырья и материалов, что не могло не

сказаться на ликвидности предприятия, поскольку произошло затоваривание складов

предприятия.

Более ликвидные средства - дебиторская задолженность и

денежные средства по удельному весу снизились в активах предприятия.

При анализе пассивной части баланса обращают на себя внимание

увеличение кредиторской задолженности предприятия.

В течение 2001-2002 гг. предприятие не имело долгосрочных

обязательств и краткосрочных заемных средств.

Обобщая рассмотренные показатели можно сказать, что на данном

предприятии за год произошёл рост имущественного потенциала предприятия. Чтобы

говорить об эффективности данного потенциала, необходимо проанализировать

данное предприятие на ликвидность и платёжеспособность и выяснить, сможет ли

предприятие погасить все свои краткосрочные обязательства без нарушений сроков

погашения, и имеет ли предприятие достаточное количество денежных средств и их

эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей

немедленного погашения.

Перед тем, как дать оценку финансовому состоянию

предприятия, рассчитаем исходные данные (таблицы 6 и 7).

Таблица 6

Исходные данные для расчета коэффициентов ликвидности,

финансовой и рыночной устойчивости на конец года

|

Показатели

|

Порядок расчета

|

2000

|

2001

|

2002

|

|

1

|

2

|

3

|

4

|

5

|

|

1.Сумма оборотных

средств (ОС)

|

Оборотные активы (стр.

290)

|

2495

|

68

|

87

|

|

2.Сумма денежных

средств, расчетов и прочих активов (ДСА)

|

Денежные средства (стр.

260) + Краткосрочные финансовые вложения (стр. 250) + Дебиторская

задолженность до 12 мес. (стр. 240)

|

737

|

48

|

11

|

|

3.Сумма денежных средств

и краткосрочных финансовых вложений(ДСФ)

|

Денежные средства (стр.

260) + краткосрочные финансовые вложения (стр. 250)

|

729

|

0

|

0

|

|

4. Сумма срочных обязательств

(ОП)

|

Кредиторская

задолженность (стр.620) + Заемные средства (стр. 610) +Прочие краткосрочные

пассивы (стр.660)

|

2492

|

176

|

207

|

|

5. Запасы и затраты (33)

|

Запасы (стр. 210) + НДС

(стр. 220)

|

1758

|

13

|

71

|

|

6. Сумма собственных

оборотных средств (СОС)

|

Собственный капитал (стр.

490) - Внеоборотные активы (стр. 190)

|

3

|

-114

|

-125

|

Продолжение таблицы 6

|

1

|

2

|

3

|

4

|

5

|

|

7. Сумма собственных и

приравненных к ним долгосрочных заемных средств (СОСдз)

|

Собственный капитал

(стр. 490) +

Долгосрочные пассивы

(стр. 590) -

Внеоборотные активы (стр.

190)

|

3

|

-114

|

-125

|

|

8.Сумма собственных долгосрочных

и краткосрочных заемных средств (СОСдзк)

|

Собственный капитал

(стр. 490) + Долгосрочные пассивы (стр. 590) + Заемные средства (стр. 610) -

Внеоборотные активы (стр. 190)

|

3

|

-114

|

-125

|

|

9.Сумма основных средств

и внеоборотных активов (ОСВ)

|

Внеоборотные активы

(стр. 190)

|

7

|

6

|

5

|

|

10.Сумма источников собственных

средств (Исос)

|

Собственный капитал

(стр. 490)

|

10

|

-108

|

-120

|

|

11. Сумма всех обязательств

(0В)

|

Долгосрочные пассивы

(стр. 590) + Краткосрочные пассивы (стр. 690)

|

2492

|

176

|

207

|

|

12.Сумма величины валюты

баланса (ВБ)

|

Итог баланса

|

2502

|

68

|

87

|

Таблица 7

Исходные данные для расчета

коэффициентов деловой активности

|

Показатели

|

Порядок расчета

|

2000

|

2001

|

2002

|

|

1. Выручка от реализации

(ВР)

|

Выручка без НДС (стр.

010) (ф. №2)

|

10313

|

3047

|

|

2. Средняя величина валюты

баланса (ВБср)

|

(Итог баланса на начало

года + Итог баланса на конец года) / 2

|

1279

|

2570

|

155

|

|

3. Средний остаток оборотных

средств (Оср)

|

(Оборотные активы на

начало года + Оборотные активы на конец года) / 2

|

1278

|

61

|

82

|

|

Средняя величина источников

собственных средств (Исос ср)

|

(Собственный капитал на

начало года + Собственный капитал на конец года) / 2

|

10

|

-108

|

120

|

Анализ ликвидности баланса позволяет оценить

кредитоспособность предприятия, т.е. способность рассчитываться по своим

обязательствам. Ликвидность определяется следующими коэффициентами:

а) Коэффициент абсолютной ликвидности равен

отношению наиболее ликвидных активов к сумме наиболее срочных обязательств и

краткосрочных пассивов. Под наиболее ликвидными активами понимают денежные

средства предприятия и краткосрочные финансовые вложения.

Краткосрочные обязательства предприятия включают

кредиторскую задолженность, краткосрочные кредиты и заемные средства.

б) Коэффициент критической ликвидности

показывает, какую часть своих обязательств, предприятие может погасить при

условии поступления также средств от дебиторов, поэтому для расчета этого

коэффициента к денежным средствам и долгосрочным финансовым вложениям

добавляется дебиторская задолженность до 12 мес.

в) Коэффициент текущей ликвидности показывает,

сможет ли предприятие рассчитаться по своим краткосрочным обязательствам всеми

оборотными активами.

Коэффициенты ликвидности приведены в таблице 8.

Таблица 8

Коэффициенты ликвидности на конец года

|

Показатели

|

Порядок расчета

|

Норматив

|

2000

|

2001

|

2002

|

|

1. Коэффициент текущей ликвидности

|

К = ОС / ОП

|

>2

|

1,00

|

0,39

|

0,42

|

|

2. Коэффициент

критической ликвидности

|

К = ДСА / ОП

|

>0,8

|

0,29

|

0,71

|

0,12

|

|

3. Коэффициент

абсолютной ликвидности

|

К = ДСФ / ОП

|

>0,2

|

0,29

|

0,000

|

0,000

|

Показатели ликвидности предприятия за

анализируемый период находятся на очень низком уровне и не соответствуют

нормативу.

Числовое

значение коэффициента абсолютной ликвидности указывает на высокий уровень

краткосрочных обязательств. Так, в 2001-2002 гг. ООО «Конкорд» не смогло бы

вообще за счет своих денежных средств погасить все свои срочные обязательства.

При этом не наблюдается никаких положительных сдвигов.

Величина коэффициента критической ликвидности

уменьшилась с 0,71 в 2001 г. до 0,12 в 2002 г.. Значение коэффициента находится

на неудовлетворительном уровне.

Большее

внимание следует обратить на изменения коэффициента текущей ликвидности. Хотя

его величина также уменьшилась к 2001 г. с 1,00 до 0,39, но к 2002 г. стала расти

и составила 0,42. Эта положительная тенденция во многом обусловлена ростом оборотных

активов.

Оценка

финансового состояния предприятия будет неполной без анализа финансовой

устойчивости. Анализируя платежеспособность, сопоставляют состояние пассивов с

состоянием активов. Это, как уже отмечалось, дает возможность оценить, в какой

степени предприятие готово к погашению своих долгов. Задачей анализа финансовой

устойчивости является оценка величины и структуры активов и пассивов. Это

необходимо, чтобы ответить на вопросы: насколько предприятие независимо с

финансовой точки зрения, растет или снижается уровень этой независимости и

отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной

деятельности. Показатели, которые характеризуют независимость по каждому

элементу активов и по имуществу в целом, дают возможность измерить, достаточно

ли устойчиво анализируемое предприятие в финансовом отношении.

Финансовая устойчивость является отражением

стабильного превышения доходов над расходами, обеспечивает свободное

маневрирование денежными средствами предприятия и путем эффективного их

использования способствует бесперебойному процессу производства и реализации

продукции.

Финансовая устойчивость

предприятия оценивается как абсолютными, так и относительными показателями.

Абсолютные показатели используются для

определения типа финансовой устойчивости предприятия. Всего выделяют 4 типа:

а)

Абсолютная устойчивость финансового состояния (практически не встречается) -

собственные оборотные средства полностью обеспечивают запасы и затраты;

б) Нормально устойчивое финансовое состояние -

запасы и затраты обеспечиваются суммой собственных оборотных средств и

долгосрочными заемными источниками;

в) Неустойчивое финансовое состояние -

запасы и затраты обеспечиваются за счет собственных оборотных средств,

долгосрочных заемных источников и краткосрочных кредитов и займов;

г) Кризисное финансовое состояние —

запасы и затраты не обеспечиваются источниками их формирования, т.е.

предприятие находится на грани банкротства.

Таблица 9

Абсолютные показатели финансовой

устойчивости на конец года

|

Показатели

|

Порядок расчета

|

2000

|

2001

|

2002

|

|

1. Излишек (+) или

недостаток (-) собственных оборотных средств

|

К = СОС – ЗЗ

|

-1755

|

-127

|

-196

|

|

2. Излишек (+) или

недостаток (-) собственных и долгосрочных заемных источников формирования

запасов и затрат

|

К = СОСдз - 33

|

-1755

|

-127

|

-196

|

|

3. Излишек (+) или

недостаток (-) всех общей величины основных источников формирования запасов и

затрат

|

К = СОСдзк -33

|

-1755

|

-127

|

-196

|

Исходя из вышеуказанных показателей, можно

сделать вывод, что в 2000-2002 гг. у предприятия было кризисное финансовое

состояние. Это связано с тем, что запасы и затраты не обеспечиваются

источниками их формирования, т.е. предприятие находится на грани банкротства.

Также финансовая устойчивость определяется

относительными показателями (табл. 10):

Таблица 10

Относительные показатели финансовой

и рыночной

устойчивости на конец года

|

Показатели

|

Порядок расчета

|

Норматив

|

2000

|

2001

|

2002

|

|

1. Соотношение

собственных оборотных средств и запасов и затрат

|

К = СОС/ 33

|

>0,6

|

0,0017

|

-

|

-

|

|

2. Обеспеченность

запасов и затрат собственными и приравненными к ним долгосрочными заемными

средствами

|

К = СОСдз /33

|

-> 1

|

0,0017

|

-

|

-

|

|

3. Индекс постоянного актива

|

К = ОСВ / Исос

|

<1

|

0,7

|

-0,56

|

-0,04

|

|

4. Коэффициент автономии

|

К = Исос/ ВБ

|

>0,5

|

0,0078

|

-0,04

|

-0,77

|

|

5. Коэффициент

соотношения собственных и заемных средств

|

К=ОВ/ Исос

|

<1

|

249,2

|

-1,63

|

-1,725

|

|

6. Коэффициент маневренности

|

К = (Исос -ОСВ) / Исос

|

>0,33

|

-248,2

|

0,019

|

0,034

|

Значение коэффициента обеспеченности запасов и

затрат собственными и приравненными к ним долгосрочными заемными средствами был

равен коэффициенту соотношения собственных оборотных средств и запасов и

затрат, что связано с отсутствием у предприятия на протяжении трех лет

долгосрочной кредиторской задолженности.

Оценивая же динамику данных показателей, нужно

отметить, показатели финансовой устойчивости предприятия находятся на крайне

низком уровне.

Снижение коэффициента автономии свидетельствует

о снижении финансовой устойчивости предприятия, повышении риска финансовых

затруднений в будущие периоды. Такая тенденция, с точки зрения кредиторов,

снижает гарантии погашения предприятием своих обязательств, а для самого

предприятия предоставляет менее широкие возможности привлечения дополнительных

заемных средств.

Одним из направлений анализа результативности

является оценка деловой активности анализируемого объекта. Деловая активность

проявляется в динамичности развития предприятия, достижении им поставленных

целей, что отражают абсолютные и стоимостные показатели.

Деловая активность в финансовом аспекте

проявляется, прежде всего, в скорости оборота его средств. Анализ деловой

активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов - показателей

оборачиваемости. Они очень важны

для предприятия.

Во-первых, от скорости оборота средств зависит

размер годового оборота.

Во-вторых, с размерами оборота, а,

следовательно, и с оборачиваемостью связана относительная величина

условно-постоянных расходов: чем быстрее оборот, тем меньше на каждый оборот

приходится этих расходов.

В-третьих, ускорение оборота на той или иной

стадии кругооборота средств влечет за собой ускорение оборота и на других

стадиях.

Финансовое положение предприятия, ее платежеспособность

зависят от того, насколько быстро средства, вложенные в активы, превращаются в

реальные деньги. На длительность нахождения средств в обороте оказывают влияние разные

внешние и внутренние факторы.

К внешним факторам относятся: отраслевая принадлежность;

сфера деятельности предприятия; масштаб деятельности предприятия; влияние

инфляционных процессов; характер хозяйственных связей с партнерами.

К внутренним факторам относятся: эффективность

стратегии управления активами; ценовая политика предприятия; методика оценки

товарно-материальных ценностей запасов.

Оборачиваемость средств, вложенных в имущество

предприятия, может оцениваться:

а) скоростью оборота - количество оборотов,

которое делают за анализируемый период капитал предприятия или его составляющие;

б) периодом оборота - средний срок, за который

возвращаются в хозяйственную деятельность предприятия денежные средства,

вложенные в производственно-коммерческие операции.

Показатели деловой активности представлены в

табл. 11.

Таблица 11

Показатели деловой

активности

|

Показатели

|

Порядок расчета

|

Норматив

|

2000

|

2001

|

2002

|

|

1. Отдача всех активов

на конец последнего отчетного периода

|

К-ВР/ ВБср

|

³ 1

|

-

|

0,071

|

0,141

|

|

2. Оборачиваемость

оборотных средств на конец последнего отчетного периода

|

К = ВР / Оср

|

> 3

|

|

0,519

|

0,869

|

|

3. Фондоотдача

|

К=ВР/ ОСср

|

|

-

|

0,088

|

0,176

|

|

4. Отдача собственного

капитала

|

К=ВР/ Исос ср

|

³ 1

|

-

|

0,080

|

0,163

|

Сравнивая результаты финансово-хозяйственной

деятельности за 2002 г. с 2000 г. можно сказать, что все коэффициенты деловой

активности стали выше, что непосредственно связано с увеличением выручки от реализации.

Однако их значение еще далеко от норматива.

Анализ доходности хозяйствующего субъекта

характеризуется абсолютными и относительными показателями. Абсолютный

показатель доходности - это сумма прибыли, или доходов.

Результативность и экономическая

целесообразность функционирования предприятия оценивается не только

абсолютными, но и относительными показателями. Относительными показателями

является система рентабельности.

В широком смысле слова понятие рентабельности

означает прибыльность, доходность. Предприятие считается рентабельным, если

результаты от реализации продукции (работ, услуг) покрывают издержки

производства (обращения). Кроме, того, образуют сумму прибыли, достаточную для

нормального функционирования предприятия.

Экономическая сущность рентабельности может быть

раскрыта только через характеристику системы показателей. Общий их смысл -

определение суммы прибыли с одного рубля вложенного капитала. И поскольку это

относительные показатели - они практически не подвержены влиянию инфляции.

Коэффициенты рентабельности представлены в

таблице 12.

Таблица 12

Показатели

рентабельности

|

Показатель

|

Порядок расчета

|

Годы

|

|

2000

|

2001

|

2002

|

|

1. Рентабельность продаж

|

Прибыль от реализации /

Выручка от реализации

|

-0,424

|

-0,268

|

0,057

|

|

2. Рентабельность всего

капитала

|

Прибыль отчетного

периода / Средний итог баланса

|

-

|

-0,037

|

-0,003

|

|

3. Рентабельность собственного

капитала

|

Прибыль отчетного

периода / Средняя величина собственного капитала

|

-

|

-0,041

|

-0,004

|

|

4. Рентабельность

основной деятельности

|

Прибыль отчетного

периода/ Себестоимость реализованной продукции

|

0,298

|

-0,409

|

-0,026

|

|

5. Удельный вес затрат в

стоимости продукции

|

Себестоимость

реализованной продукции / Выручка от реализации

|

1,424

|

1,261

|

0,943

|

По итогам финансово-хозяйственной деятельности

за 2002 г. показатели рентабельности незначительно повысили свои значения

относительно 2001 и 2002 гг. Рентабельность продаж увеличилась с -0,424 до

0,057;

Рентабельность всего капитала снизилась с -0,037

до -0,003;

Рентабельность собственного капитала увеличилась

с -0,041 до -0,004;

Рентабельность основной деятельности увеличилась

с -0,298 до -0,026;

Удельный вес затрат в стоимости продукции

снизился с 1,424 до 0,943. Однако в целом предприятие находится на

нерентабельном уровне.

На основе проведенного анализа финансовой

деятельности ООО «Конкорд» за 2000-2002 гг. были сделаны следующие выводы.

За данный период увеличились, как стоимостные,

так и натуральные показатели деятельности предприятия. В результате превышения

темпов роста выручки над темпами роста себестоимости снизились затраты на 1

руб. товарной продукции.

Объем убытков сократился, но в большей мере не

из-за инфляционных процессов, а из-за роста объёмов товарооборота.

Анализ ликвидности показал, что показатели

ликвидности имеют очень низкое значение, что говорит, о том что, если ситуация

не изменится мы не сможем превратить все свои активы в деньги для покрытия всех

необходимых платежей. Однако, несмотря на такую ситуацию, имеет место положительная

динамика коэффициентов ликвидности.

Анализ финансовой устойчивости показывает, что

на данном этапе предприятие находится в неустойчивом финансовом состоянии.

Анализ деловой активности показал, что

положительную тенденцию имеет коэффициент общей оборачиваемости капитала, а

также другие коэффициенты, за счет увеличения выручки от реализации.

Анализ рентабельности показал, что коэффициенты

находятся на низком уровне, что говорит о недостаточно эффективном вложении

средств.

В целом, с учетом приведенных отрицательных и

положительных моментов финансового состояния ООО «Конкорд» можно сделать вывод,

что оно находится на низком уровне, но по мере наращивания объемов

товарооборота финансово-экономическое положение предприятия может улучшиться.

Итак, исследование финансовых коэффициентов за

ряд отчетных периодов позволили представить динамику за 2000-2002 гг. наиболее

важных аспектов финансового состояния предприятия в достаточно лаконичном виде

и поэтому является весьма удобным и полезным инструментом анализа.

Процессы, происходящие в настоящее время в

России, изменившиеся условия деятельности потребовали переориентации принципов

работы предприятий на анализ и оценку многообразных внешних и внутренних

факторов, влияющих на эффективность их деятельности.

На Западе, даже в относительно стабильных

условиях хозяйствования значительное внимание уделяется проблеме исследования

рисков. В переходной же экономике нестабильность текущей ситуации ведет к

усложнению этой проблемы. Естественным в данной ситуации является желание

применить западный опыт исследования рисков в российских условиях, что,

однако, затруднено ввиду специфики исследования рисков в переходной экономике.

Российскими учеными проводились исследования,

связанные с вопросом исследования рисков. Все эти исследования, как российские,

так и западные, базируются на общем теоретическом фундаменте, включающем в себя

основные понятия, связанные с теорией риска.

Следует отметить, что понятие "риск"

имеет достаточно длительную историю, но наиболее активно начали изучать

различные аспекты риска в конце XIX - в начале XX века.

Для отечественной экономики проблема риска и его

оценки не является новой: в 20-х годах нашего столетия был принят ряд

законодательных актов, учитывающих существование в России

производственно-хозяйственного риска. Но по мере становления административно-командной

системы происходило уничтожение реальной предприимчивости, свойственной

рыночным отношениям, и уже в середине 30-х годов к категории «риск» был

привешен ярлык — буржуазная, капиталистическая.

Рассмотрим ряд определений риска, даваемых

отечественными и зарубежными авторами:

-

Риск – неопределённость, связанная со

стоимостью инвестиций в конце периода [3],[4].

-

Риск – вероятность неблагоприятного

исхода [5].

-

Риск – возможная потеря, вызванная

наступлением случайных неблагоприятных событий [6].

-

Риск – возможная опасность потерь,

вытекающая из специфики тех или иных явлений природы и видов деятельности

человеческого общества [7].

-

Риск - уровень финансовой потери,

выражающейся а) в возможности не достичь поставленной цели; б) в

неопределённости прогнозируемого результата; в) в субъективности оценки

прогнозируемого результата [8].

-

Риск - степень неопределенности

получения будущих чистых доходов[9].

-

Риск - потенциальная, численно измеримая

возможность потери. Понятием риска характеризуется неопределенность, связанная

с возможностью возникновения в ходе реализации проекта неблагоприятных ситуаций

и последствий[10].

-

Риск - вероятность потери ценностей

(финансовых, материальных товарных ресурсов) в результате деятельности, если

обстановка и условия проведения деятельности будут меняться в направлении,

отличном от предусмотренного планами и расчетами.

Таким образом, четко заметна тесная связь риска,

вероятности и неопределенности. Следовательно, чтобы наиболее точно раскрыть

категорию «риск», необходимо определить такие понятия как «вероятность» и

«неопределенность», поскольку именно эти два фактора лежат в основе рисков.

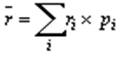

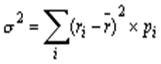

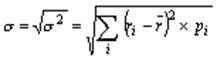

Рассмотрим понятие вероятности. Данный термин

является фундаментальным для теории вероятностей и позволяет количественно

сравнивать события по степени их возможности. Вероятностью события является

определенное число, которое тем больше, чем более возможно событие [11].

Вероятность — это возможность получения определенного результата. Очевидно, что

более вероятным считается то событие, которое происходит чаще. Таким образом, в

первую очередь понятие вероятности связано с опытным, практическим понятием

частоты события.

В качестве единицы измерения принимают

вероятность достоверного события, т.е. такого события, которое в результате

какого-либо опыта, процесса деятельности непременно должно произойти. Примером

такого события может служить факт получения дохода при реализации продукции,

поскольку невозможна такая ситуация, когда предприятие продавало бы продукцию,

не имея на нее цены (в конце концов, цена может быть нулевой, в таком случае и

доход будет нулевым).

Выделяют субъективную и объективную вероятность.

Концепция объективных вероятностей строится на

интерпретации понятия вероятности как предельного значения частоты при

бесконечно большом числе экспериментов, и оценка вероятности производится

посредством вычисления частоты, с которой происходит данное событие. Например,

частота возникновения некоторого уровня потерь в процессе реализации проекта

может быть рассчитана по формуле:

f(A)=n(A)/n,

где f — частота возникновения некоторого уровня

потерь;

n(А) — число случаев наступления этого уровня

потерь;

n — общее число случаев в статистической

выборке, включающее как успешно осуществленные, так и неудавшиеся

инвестиционные проекты.

Точность измерения объективных вероятностей

зависит от объема статистических данных и возможности их использования для

будущих событий, то есть от сохранения условий, в которых происходили прошлые

события.

Вместе с тем, во многих случаях при принятии

решений статистические данные о частотах появления ситуации весьма малы по

объему либо вообще отсутствуют. Поэтому используется второй путь измерения

вероятностей ситуации, основанный на субъективных измерениях лица, принимающего

решение.

В связи с этим измеряемые таким путем

вероятности называют субъективными вероятностями ситуации. При определении

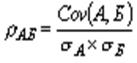

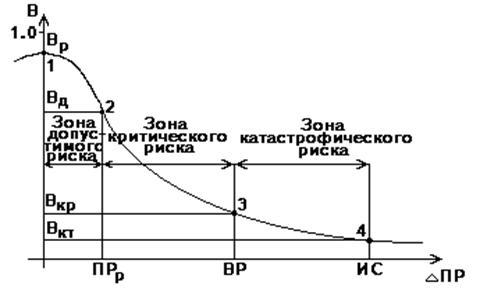

субъективных вероятностей на первое место выступает мнение субъекта, отражающее