Понятие и признаки инвестиций

Автономная некоммерческая организация

высшего образования

«ПЕРМСКИЙ ИНСТИТУТ ЭКОНОМИКИ И

ФИНАНСОВ»

Факультет «Финансы и кредит»

КОНТРОЛЬНАЯ РАБОТА

по курсу: «Инвестиции»

Вариант №2

Выполнил: Курбонов Абдувосиб Убайдуллоевич

Группа: Э-11-СИ-5

Пермь 2015 г.

Содержание

1. Важнейшие признаки инвестиций

. Основные стадии конъюнктурного цикла

. Факторы, определяющие необходимость формирования портфеля

ценных бумаг предприятиями

. Понятие кривых безразличия инвестора

. Задача 1

. Задача 2

. Задача 3

. Задача 4

Список использованной литературы

1.

Важнейшие признаки инвестиций

Понятие «инвестиция» употребляется при осуществлении каких-либо

долговременных затрат со стороны предприятия. При этом инвестиции могут

осуществляться в производственную сферу, в сферу обращения, а также в

финансовую сферу. Иначе говоря, под инвестициями обычно понимают поток вложений

средств, с определенной целью отвлеченных от непосредственного потребления.

Часто инвестиции употребляются как синоним капитальных вложений, но это

некорректно. Инвестиции - более широкое понятие, чем капитальные вложения, оно

включает, кроме вложений в воспроизводство основных фондов, вложения в

оборотные активы, различные финансовые активы, в отдельные виды нематериальных

активов. А капитальные вложения - более узкое понятие, лишь одна из форм

инвестиций.

Наиболее важными и существенными признаками инвестиций являются:

потенциальная способность инвестиций приносить доход;

осуществление вложений лицами (инвесторами), которые имеют собственные

цели, не всегда совпадающие с общеэкономической выгодой;

определенный срок вложения средств (всегда индивидуальный);

целенаправленный характер вложения капитала в объекты и инструменты

инвестирования;

использование разных инвестиционных ресурсов, характеризующихся спросом,

предложением и ценой, в процессе осуществления инвестиций;

наличие риска вложения капитала.

При этом, как правило, средства, предназначенные для инвестирования, в

своей подавляющей массе выступают в форме денежных средств. Кроме того, инвестиции

могут осуществляться в натурально-вещественной (машины, оборудование,

технологии, паи, акции, лицензии, любое другое имущество и имущественные права,

интеллектуальные ценности) и смешанной формах.

В целом можно сказать, что инвестиции как экономическая категория

выполняют ряд важных функций, без которых невозможно развитие экономики. Они

предопределяют рост экономики, повышают ее производственный и научный

потенциал.

2.

Основные стадии конъюнктурного цикла

Конъюнктура инвестиционного рынка - совокупность факторов, определяющих

сложившееся соотношение спроса, предложения, уровня цен, конкуренции и объемов

реализации на инвестиционном рынке или его сегменте.

Конъюнктура инвестиционного рынка циклична. Этот цикл включает четыре

основные стадии: подъем, конъюнктурный бум, ослабление и спад конъюнктуры.

Подъем конъюнктуры связан с оживлением экономики в целом. Характерными

для нее являются: рост объема спроса на объекты инвестирования, повышение

уровня цен на них, развитие конкуренции среди инвестиционных посредников.

Конъюнктурный бум характеризуется резким возрастанием спроса на все

объекты инвестирования. При этом спрос уже не может быть полностью удовлетворен

предложением, имеющимся на рынке. Одновременно растут цены на объекты

инвестирования, повышаются доходы инвесторов и инвестиционных посредников.

Ослабление конъюнктуры связано со снижением инвестиционной активности в

результате общеэкономического спада. Происходит практически полное насыщение

спроса на объекты инвестирования и наблюдается некоторый избыток их

предложения. Сначала стабилизируются цены на большинство объектов

инвестирования, затем происходит их медленное снижение. Одновременно снижаются

доходы инвесторов и инвестиционных посредников.

Признаком конъюнктурного спада инвестиционного рынка является критически

низкий уровень инвестиционной активности, самый низкий уровень спроса и резкое

сокращение объема предложения объектов инвестирования, хотя уровень предложения

превышает спрос. При этом существенно снижаются цены на объекты инвестирования,

доходы участников рынка падают до самого низкого уровня, возможны даже убытки в

отдельных сферах инвестиционной деятельности.

Циклическое развитие и постоянная изменчивость инвестиционного рынка

обусловливают необходимость постоянного изучения и выявления основных тенденций

развития текущей конъюнктуры, а также прогнозирования будущей конъюнктуры.

Каждый инвестор должен знать состояние рынка, правильно его оценивать, уметь

прогнозировать изменение ситуации для того, чтобы выживать и развиваться в условиях

рынка. Без знания степени развития и активности инвестиционного рынка

невозможно принятие грамотных, экономически обоснованных инвестиционных

решений. Именно эти знания ложатся в основу разработки эффективной

инвестиционной стратегии бизнеса. Ошибки и просчеты инвестора в оценке

инвестиционного рынка могут повлечь за собой снижение уровня доходов, увеличить

риск полной потери не только доходов, но и инвестируемого капитала.

3.

Факторы, определяющие необходимость формирования портфеля ценных бумаг предприятиями

Финансовое инвестирование является активной формой использования временно

свободного капитала и инструментом реализации стратегических целей предприятия,

связанных с диверсификацией его операционной деятельности.

Предприятия могут осуществлять финансовое инвестирование в форме вложения

капитала в уставные фонды совместных предприятий, в доходные виды денежных и

финансовых инструментов. Последняя форма за последние годы получила широкое

распространение. Она характеризуется вложением капитала в различные виды ценных

бумаг, свободно обращающихся на фондовом рынке. Данная форма финансового

инвестирования предоставляет широкий выбор альтернативных инвестиционных

решений как по инструментам инвестирования, так и по срокам. Для нее характерен

высокий уровень государственного регулирования и защищенность инвестиций.

Основной целью таких вложений является получение инвестиционной прибыли, хотя в

отдельных случаях целью может быть установление форм финансового влияния на

отдельные предприятия путем приобретения контрольного (или достаточно весомого)

пакета акций.

В настоящее время вложения в российские ценные бумаги являются достаточно

рискованным способом приращения капитала, в связи с неразвитостью

отечественного фондового рынка, который характеризуется: неустойчивостью,

зависящей в основном не от финансово-экономических показателей российских

эмитентов, а от мировых фондовых рынков и политической ситуаций в стране;

низкой ликвидностью большинства отечественных ценных бумаг; большим спрэдом

(разницей между ценой покупки и ценой продажи); отсутствием на рынке открытой

информации о производственных результатах предприятий, чьи акции обращаются на

вторичном рынке, и т.д.

Одной из особенностей финансовых инвестиций является возможность широкого

диапазона выбора для предприятия инструментов инвестирования по шкале

«доходность - риск». Главная цель при этом состоит в достижении оптимального

соотношения между риском и доходом, что позволяет сформировать оптимальный

портфель. Данная цель достигается за счет диверсификации портфеля (т.е.

распределения средств инвестора между различными активами) и тщательного

подбора фондовых инструментов.

Выбор оптимального портфеля возможен из двух вариантов: портфель,

ориентированный на первоочередное получение дохода за счет процентов и

дивидендов (портфели дохода), и портфель, ориентированный на преимущественный

прирост курсовой стоимости ценных бумаг, входящих в него (портфель роста).

Установление выгодного для предприятия сочетания риска и доходности портфеля

достигается с учетом правила: чем более высокий доход приносит

предприятию-инвестору ценная бумага, тем больший потенциальный риск она имеет.

Инвестор может быть агрессивным или консервативным. Если приоритетной

целью инвестора является получение высокого дохода, предпочтение отдается

агрессивным портфелям, состоящим из низколиквидных и высокорискованных ценных

бумаг молодых растущих предприятий. Если инвестор консервативен и стремится

обеспечить сохранность и увеличение капитала, в портфель включаются

высоколиквидные ценные бумаги, эмитированные известными, надежными компаниями с

высоким рейтингом (консервативный портфель).

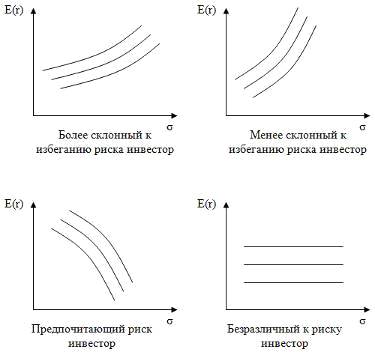

4. Понятие

кривых безразличия инвестора

Кривые безразличия инвестора отражают отношение инвестора к риску и

доходности и, таким образом, могут быть представлены как двухмерный график, где

по горизонтальной оси откладывается риск, мерой которого является стандартное

отклонение, а по вертикальной оси - вознаграждение, мерой которого является

ожидаемая доходность.

Кривые безразличия обладают следующими важными свойствами.

Во-первых, все портфели, лежащие на одной заданной кривой безразличия,

являются равноценными для инвестора. Следствием этого свойства является тот

факт, что кривые безразличия не могут пересекаться.

Во-вторых, инвестор будет считать любой портфель, лежащий на кривой

безразличия, которая находится выше и левее, более привлекательным, чем любой

портфель, лежащий на кривой безразличия, которая находится ниже и правее.

Инвестор имеет бесконечное число кривых безразличия. То есть как бы не

были расположены две кривые безразличия на графике, всегда существует

возможность построить третью кривую, лежащую между ними.

При анализе кривых безразличия используются два предположения.

Первое: предполагается, что инвестор, делающий выбор между двумя идентичными

во всем, кроме ожидаемой доходности, портфелями, выберет портфель с большей

ожидаемой доходностью.

Второе: если инвестору нужно выбирать между портфелями, имеющими

одинаковый уровень ожидаемой доходности, но разный уровень стандартного

отклонения, то предполагается, что инвестор выберет портфель с меньшим

стандартным отклонением, то есть будет избегать риска.

Эти два предположения о ненасыщаемости и об избегании риска являются

причиной выпуклости и положительного наклона кривой безразличия. Несмотря на

предположение о том, что все инвесторы избегают риска, нельзя предположить, что

степень избегания риска одинакова у всех инвесторов. Некоторые инвесторы могут

избегать риска в значительной степени, в то же время другие могут слабо

избегать риска. Это означает, что различные инвесторы будут иметь различные

графики кривых безразличия. Инвестор с высокой степенью избегания риска имеет

кривые безразличия с более крутым наклоном (рисунок 1).

Рисунок 1 - Кривые безразличия инвесторов с различным отношением к риску

5. Задача

1

Рассчитать внутреннюю ставку доходности проекта. Начальные инвестиции в

проект составили $800,00, доходы от реализации проекта по годам: 1-й год

$90,00; 2-й год $180,00; 3-й год $300,00; 4-й год $450,00. Ставка дисконта 10%.

Ставка ГКО-ОФЗ 5%.

Верно: 8,4%

Решение:

Внутренняя норма доходности (Internal Rate of Return, IRR) - это значение ставки дисконтирования,

при которой инвестиционный проект является безубыточным. Смысл этого показателя

становится понятным из анализа формулы расчета чистой текущей стоимости:

,

,

где CFt - сумма

денежного потока, получаемого в период t;

r - ставка дисконтирования;

IC - инвестиционные затраты;

Т

- количество периодов реализации проекта.

Внутренняя норма доходности - это ставка r, при которой чистая текущая стоимость равна нулю, то

есть суммарный дисконтированный денежный поток равен объему инвестиционных

затрат:

или

или  .

.

Если анализируется проект с числом периодов более 2, то вычисление

значения IRR сводится к решению нелинейного

уравнения. То есть найти его точные корни не представляется возможным, и

используются методы нахождения приблизительных значений.

Искомую ставку можно определить путем простого перебора значений, пока не

будет выполняться условие NPV=0,

а точнее NPV≈0. Понятно, что этот процесс

связан с громоздкими и трудоемкими вычислениями, которые можно облегчить

использованием табличного процессора MS Excel. В

представленной ниже таблице приведен фрагмент подбора ставки IRR с шагом 0,5% и соответствующих

значений NPV для анализируемого проекта:

|

Ставка дисконтирования

доходов

|

Сумма дисконтированных

доходов, $.

|

Инвестиционные затраты, $

|

|

5,5%

|

865,8

|

800

|

65,8

|

|

6,0%

|

853,4

|

800

|

53,4

|

|

6,5%

|

841,4

|

800

|

41,4

|

|

7,0%

|

829,5

|

800

|

29,5

|

|

7,5%

|

817,9

|

800

|

17,9

|

|

8,0%

|

806,6

|

800

|

6,6

|

|

8,5%

|

795,4

|

800

|

-4,6

|

|

9,0%

|

784,5

|

800

|

-15,5

|

|

9,5%

|

773,8

|

800

|

-26,2

|

|

10,0%

|

763,3

|

800

|

-36,7

|

Результат подбора показывает, что наиболее близкие к нулю значения NPV наблюдается в интервале 8,0-8,5%. То

есть величина IRR составляет

примерно 8,25%. При желании или при такой необходимости (и MS Excel это вполне позволяет) точность расчетов может быть

увеличена.

Рассмотренный метод определения IRR не является единственным. Другой подход заключается в использовании

метода последовательного приближения. Для этого выбираются ставки

дисконтирования, одной из которых соответствует положительное значение NPV, а другой - отрицательное значение NPV.

Эти ставки принимаются за «барьерные» и делается предположение, что в

этих пределах функция NPV прямолинейна. Поэтому можно использовать

формулу для аппроксимации на участке прямой:

,

,

где r1 - ставка

дисконтирования, при которой NPV>0;

r2 - ставка дисконтирования, при которой NPV<0;

NPV(r1)

- значение NPV при ставке дисконтирования r1;

NPV(r2)

- значение NPV при ставке дисконтирования r2.

В качестве пограничных ставок примем заданные по условию ставку ГКО-ОФЗ

5% и ставку дисконта 10%.

Рассчитаем NPV при ставке

дисконтирования 5%:

.

.

Значение

NPV при ставке дисконтирования 10% составляет:

.

.

Таким

образом, при ставке дисконтирования NPV больше

нуля, а при увеличении ставки до 10% он становится меньше нуля. Такие значения NPV

вполне подходят для аппроксимации функции NPV при

предположении, что она является линейной.

.

.

Таким

образом, при помощи данного метода получаем, что внутренняя норма доходности

составляет 8,41%.

Ответ:

При использовании метода последовательного

подбора ставки внутренняя норма доходности составляет приблизительно 8,25%.

Если же использовать метод последовательного приближения и аппроксимации

функции NPV, то значение IRR

составляет 8,41%.

6. Задача

2

Рассчитать чистую текущую стоимость дохода по проекту. Первоначальные

инвестиции составили $800. Ставка дисконтирования 12%.

|

Поток

|

Период

|

|

0

|

1

|

2

|

3

|

4

|

5

|

|

Денежный поток из

бизнес-плана

|

200

|

350

|

400

|

500

|

600

|

Решение:

Чистая текущая стоимость (Net Present

Value, NPV) представляет собой разницу между суммой

дисконтированных денежных потоков и объемом первоначальных инвестиций:

,

,

где CFt - сумма

денежного потока, получаемого в период t;

r - ставка дисконтирования;

IC - инвестиционные затраты;

Т

- количество периодов реализации проекта.

Поставляя в расчетную формулу известные данные, получим:

.

.

Ответ: Чистая текущая стоимость дохода по инвестиционному

проекту составляет $600,5.

7. Задача

3

доходность проект портфель инвестор

Определить будущую стоимость доходов от проекта, при «круговой» ставке

равной 8%.

|

Поток

|

Период

|

|

0

|

1

|

2

|

3

|

4

|

5

|

|

Денежный поток из

бизнес-плана

|

-

|

-

|

400

|

500

|

700

|

600

|

Решение:

Основным правилом анализа инвестиций является приведение доходов и

затрат, полученных и осуществляемых в разные периоды времени, к единой оценке -

на какой-то один определенный момент времени. Если будущие потоки приводятся к

текущему моменту, то эта операция называется дисконтированием и осуществляется

по формуле:

,

,

где PV - настоящая

(текущая) стоимость денежного потока;

FV - будущая стоимость денежного потока;

r - применяемая процентная ставка;

t - период, через который возникает денежный поток.

Обратная операция - вычисление будущей стоимости денежных потоков,

которая осуществляется по формуле:

.

.

Цель данной задачи - вычислить именно будущую стоимость доходов по

«круговой» ставке 8%. При этом порядок отсчета лет меняется: базовым (нулевым)

становится период 5, первым периодом - период 4, вторым - период 3, третьим -

период 2.

Проведем расчет:

.

.

.

.

.

.

.

.

Суммарная

величина будущих денежных потоков составляет:

.

.

Ответ: Будущая стоимость доходов от проекта при «круговой»

ставке, равной 8%, составляет в общей сумме 2443,1.

8. Задача

4

Рассчитайте доходность портфеля с использованием ожидаемой доходности

ценных бумаг. Начальная стоимость акций портфелей А, В, С соответственно: $35,

$40, $58. Оцененная стоимость акций портфелей А, В, С на конец периода

соответственно составила: $43, $48, $71.

|

Наименование ценной бумаги

|

Доля в начальной рыночной

стоимости портфеля

|

|

А

|

0,3120

|

|

В

|

0,4087

|

|

С

|

0,2793

|

Решение:

Доходность портфеля с использованием ожидаемой доходности входящих в него

ценных бумаг рассчитывается по формуле:

,

,

где ri - ожидаемая

доходность i-й ценной бумаги;

wi - удельный вес стоимости i-й

ценной бумаги в стоимости портфеля;

n - количество ценных бумаг в портфеле.

По условию задачи известны удельные веса ценных бумаг А, В и С, но

неизвестна их ожидаемая доходность. Ее можно вычислить на основе начальной

стоимости акций (Pi(нач))

и их оцененной стоимости на конец периода (Pi(кон)) по формуле:

.

.

Рассчитаем ожидаемую доходность акций, входящих в анализируемый портфель

ценных бумаг.

Акция

А:  .

.

Акция

С:  .

.

Теперь

имеются все данные для расчета общей доходности портфеля ценных бумаг:

.

.

Ответ: Доходность портфеля с использованием ожидаемой

доходности ценных бумаг составляет 21,56%.

Список

использованной литературы

1. Боди, З. Принципы инвестиций / З. Боди, А. Кейн, А.Дж.

Маркус. - М.: Вильямс, 2010. - 984 с.

2. Бочаров, В.В. Инвестиции / В.В. Бочаров. - СПб.:

Питер, 2014. - 312 с.

. Внешнеэкономическая деятельность в глобальной

экономике / Научн. ред. В.К. Бурлачков. - М.: ИД «АТИСО», 2012. - 639 с.

. Инвестиции / Под ред. В.В. Ковалева, В.В. Иванова,

В.А. Лялина. - М.: Проспект, 2013. - 468 с.

. Ковалев, В.В. Финансы предприятий / В.В. Ковалев,

Вит. В. Ковалев. - М.: Проспект, 2014. - 526 с.

. Лахметкина, Н.И. Инвестиционная стратегия

предприятия / Н.И. Лахметкина. - М.: КНОРУС, 2014. - 184 с.

. Мальцева, Ю.Н. Инвестиции / Ю.Н. Мальцева. - М.:

Эксмо, 2013. - 160 с.

. Ример, М.И. Экономическая оценка инвестиций / М.И.

Ример, А.Д. Касатов, Н.Н. Матиенко. - СПб.: Питер, 2014. - 496 с.

. Ткаченко, И.Ю. Инвестиции / И.Ю. Ткаченко, Н.И.

Малых. - М.: Академия, 2013. - 240 с.

. Шарп, У.Ф. Инвестиции / У.Ф. Шарп, Г.Дж. Александер,

Д.В. Бейли. - М.: ИНФРА-М, 2012. - 1028 с.